Желающие официально открыть собственное дело, как правило, выбирают наиболее выгодные условия. Для этого как нельзя кстати подходит налоговый режим НПД. Ознакомившись с отзывами уже прошедших этот путь, встает вопрос об удобстве обслуживания и выборе финансового учреждения. Альфа Банк для самозанятых граждан предлагает удобный сервис с мобильным приложением, бесплатное открытие карты со счетом и льготные тарифы. Что, несомненно, актуально для начинающих бизнесменов с учетом простейшей регистрации.

Кто может стать плательщиком НПД?

Специальный налоговый режим на территории России введен в целях эксперимента в течение ближайшей декады. Однако, воспользоваться им не смогут юридические лица, а также ряд предпринимателей. Для его применения важно лишь соблюдение некоторых условий. Среди которых не превышающий 2,4 миллиона доход в год, а также отсутствие наемных работников. Это главные отличия от предпринимательства в статусе ИП. Тем не менее, и последним не запрещается вести виды деятельности и уплачивать по ним НПД при соблюдении ограничительных критериев.

Вместе с тем, обязательно:

- Наличие российского гражданства;

- Другие спец режимы не применяются параллельно с данным;

- Продаваемые товары и оказываемые услуги являются результатом собственного труда.

Наиболее подходящими направлениями заданных рамках являются сдача в аренду помещений. А также работа на себя фрилансером, пекарем, ремонтником, парикмахером и т.д. Более подробно данный аспект рассматривался в статье на примере самозанятых в Краснодарском крае.

Преимущества в Альфа Банке для самозанятых.

Прежде чем проходить регистрацию, многих заинтересует, чем именно выделяется Альфа Банк для самозанятых на фоне других похожих вариантов для ведения учета личного дела:

1. Учреждение не вводит никаких скрытых комиссий. И человеку не придется уплачивать налоги и сборы сверх того, что ему причитается.

2. За клиентом сохраняется право оформить налоговый вычет в размере до 10 тысяч рублей.

3. Регистрация самозанятого в Альфа Банке занимает лишь несколько минут.

4. Вся процедура дистанционная. Никуда ехать и подавать документы не придется.

5. Простое и интуитивно понятное мобильное приложение.

6. Оплата налогов прямо из телефона.

7. Круглосуточный чат технической поддержки.

8. Возможность получения дополнительного дохода до 6% с выплатой каждый месяц, если подключить накопительный счет.

9. Синхронизация приложения с личным кабинетом интернет-банкинга.

Кроме того, не стоит упускать из внимания очевидные вещи. Во-первых, являясь или став клиентом банка, гораздо проще открыть в нем счет, оформить дополнительную карту и получить все преимущества онлайн сервисов. Во-вторых, для банка будет прозрачна деятельность гражданина и точное понимание его денежного оборота. Что положительно скажется в случае оформления в нем кредита или ипотеки. Уточнить детали и получить бесплатную консультацию можно всегда по телефону горячей линии Альфа Банка.

Регистрация самозанятых в Альфа Банке.

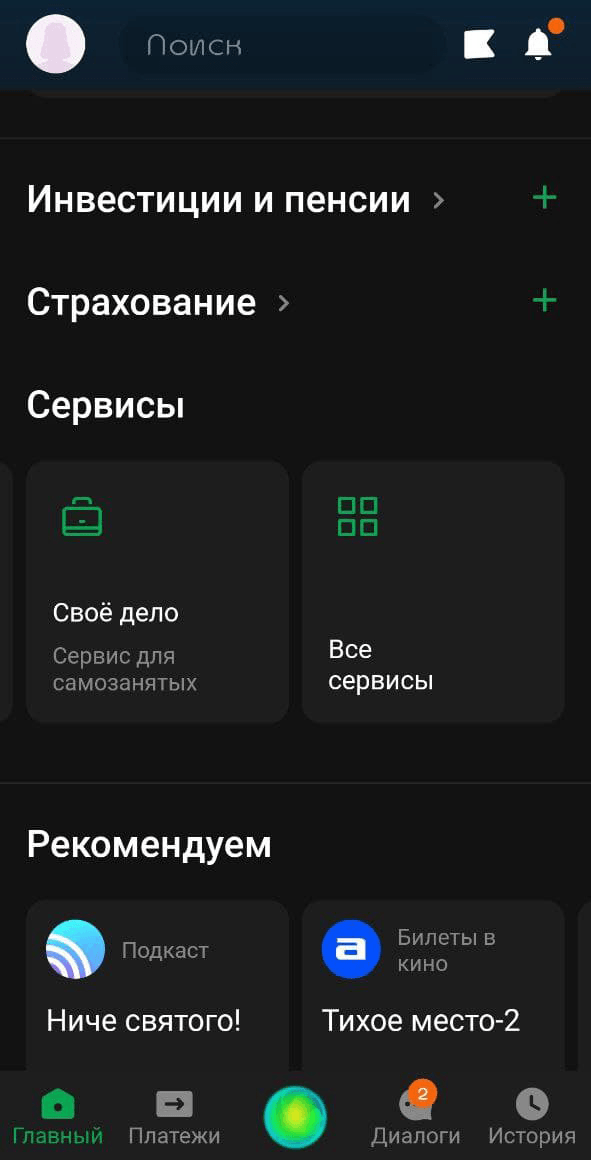

Определенно, стать самозанятым лицом в России можно разными способами. Кто-то использует официальное приложение «Мой налог». Другие приступают к работе через сервис «Свое Дело» от Сбербанка. Но, если выбор пал в сторону Альфа Банка, то лучше пройти процедуру с использованием сайта и приложения этой организации. Для таких людей подойдет следующая инструкция.

Процесс регистрации самозанятого в Альфа Банке состоит из трех этапов:

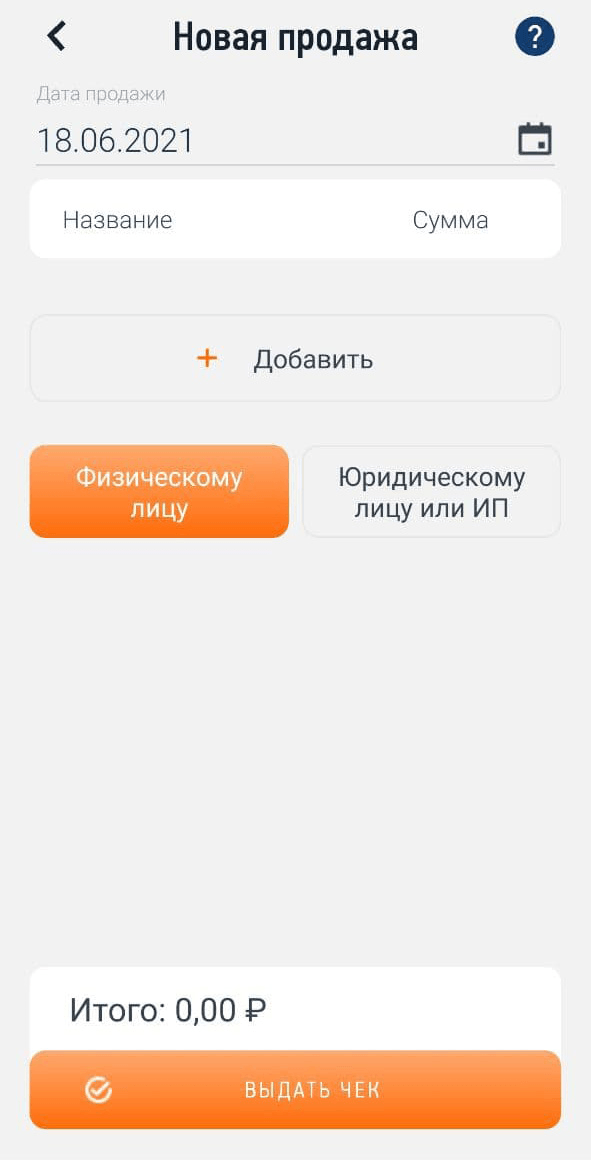

1. Заполнение заявки.

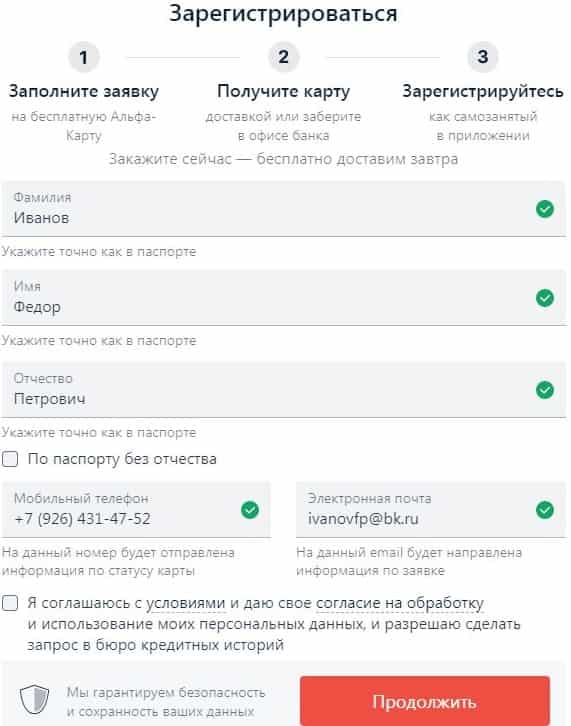

Первым делом гражданину необходимо зайти на сайт банка и в разделе актуальных предложений выбрать «Самозанятые». Или сразу перейти на страницу alfabank.ru/selfemployed/. Далее необходимо оформить и отправить заявку. Для этого заполняется небольшая форма с указанием:

- ФИО клиента;

- Его контактного телефона и адреса электронной почты;

Дав согласие на обработку данных, следует перейти на следующий шаг, где ввести:

- Данные паспорта;

- Кем и когда он был выдан;

- Где и в какой день родился заявитель.

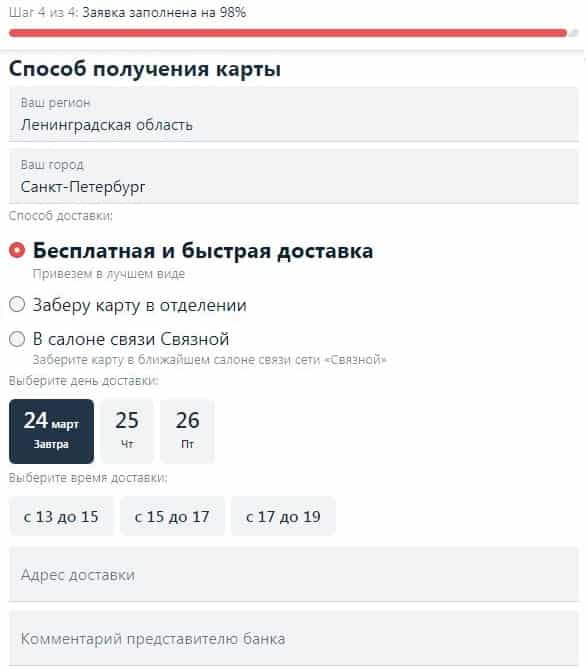

На третьем шаге система запросит адрес постоянной регистрации. Потребуется ввести действительные данные. На последней странице анкеты указывается кодовое слово, а также имя английскими буквами. Так оно будет выглядеть на лицевой стороне банковской карты. Кроме того, необходимо обозначить способ получения карты:

- Доставкой, лично в отделении банка или в салоне партнерской сети «Связной»;

- Подходящие дату и время;

- Адрес доставки или точки выдачи карты.

2. Получение карты.

Как правило, изготовление именной пластиковой карточки занимает не более 1-2 рабочих дней. По прошествии этого времени результат будет передан клиенту. Альфа карту для самозанятых можно получить указанным в заявке способом. К ней же будет привязан счет, через который в дальнейшем и будут проводиться финансовые операции предпринимателя.

3. Регистрация в приложении.

В свою очередь, первые два этапа можно считать подготовительными. В них нет необходимости для действующих клиентов кредитной организации. Однако, третья стадия обязательна для всех, кто хочет зарегистрироваться самозанятым в Альфа Банк. Она заключается в постановке на учет в качестве плательщика налога на проф доход. Все действия получится сделать с использованием смартфона:

- Скачать и установить приложение Альфа Банк для самозанятых, наведя камеру телефона на QR-код;

- Запустив программу, понадобится перейти в меню «Настройки» и далее в «Регистрация самозанятого»;

- В открывшемся окне ввести личные данные и отправить анкету.

- Спустя непродолжительное время пройдет одобрение заявки. О чем гражданин получит уведомление.

После успешного прохождения всех этапов можно поздравить человека с завершенной регистрацией в качестве самозанятого в Альфа Банке.

Стоит ли вообще оформляться в качестве самозанятого?

Конечно, «выходить из тени» и афишировать свой заработок хотят не все. Но такой подход нарушает действующее законодательство. Пройдя легчайшую регистрацию, можно быть уверенным в том, что собственное дело развивается законным путем. Получение начального опыта по упрощенной схеме бесценно. Тем более, если в последующем намечается расширение, открытие ИП или ООО. К тому же сокращаются риски мошенничества и потери доходов. Таким людям не сулят штрафы и судебные тяжбы за незаконную торговлю и другое ведение бизнеса. Все что нужно делать это:

- Отмечать доходы;

- Выписывать чеки покупателям;

- Не позднее 25 числа, следующего за отчетным, перечислять налоги.

Что же касается налоговой базы, то 4% и 6% с поступлений от физ и юр лиц соответственно считаются мизерными по сравнению с предприятиями. При чем эти ставки фиксированы и на протяжении всей экспериментальной программы не изменятся. И, если деятельность приостановлена или какой-то период нет доходов, то уплачивать в бюджет ничего не придется.

Еще официальная постановка на учет способна расширить список потенциальных заказчиков. Ведь организации все чаще избегают работы «по-черному» и не желают сотрудничать с обычными гражданами. Статус самозанятого позволит официально работать с юридическими лицами. Для этого даже не потребуется заключение договора. Вместе с тем, появится возможность принимать оплату в любой форме: наличными или по безналу.

Читайте также:

Нужен ли самозанятым кассовый аппарат?

Как подать исполнительный лист в Альфа-Банк?

Как оформить онлайн электронное ОСАГО?

Формирование чека в «Мой налог».

WikiProfit.ru » Заработок » Онлайн-доход » Как зарегистрироваться как самозанятый в Альфа-Банке: приложение, оплата налогов, выдача чеков

Содержание

- 1 Как понять, что вы самозанятый?

- 2 Регистрация самозанятых в Альфа-Банке

- 3 Услуги банка

- 4 Приложение Альфа-Мобайл для самозанятых

- 4.1 Выдача чека

- 4.2 Оплата налогов

Как понять, что вы самозанятый?

Оценка категории самозанятых людей проводится по нескольким признакам. Они следующие:

- Работа на себя или сдача жилья в аренду. Одним из наиболее распространенных способов получения пассивного дохода считается сдача в аренду жилой или коммерческой недвижимости. По установленным законам, с подобной прибыли также уплачиваются налоги. Оказание различных услуг, изготовление и реализация изделий – во многих случаях оформляется самозанятость.

- Нет сотрудников, которые оформлены по трудовому кодексу. Если на дело работают другие люди официально, требуется иная форма регистрации, к примеру, оформление ИП.

- Маленький бизнес расположен в Москве или Калужской области.

- Сумма ежегодного дохода не более 2 400 000 р. Если сумма выше, тогда оформляется ИП или другая форма регистрации.

Решить многие проблемы можно путем установки мобильного приложения от Альфа-Банка. Она позволяет создавать чеки, которые нужны для ведения собственного малого бизнеса.

Регистрация самозанятых в Альфа-Банке

Процедуру регистрации в рассматриваемой системе сделали простой. Для начала проводится установка программы с Play Market. После установки открывается окно, в котором отображается информация о налоге, взимаемом с самозанятных людей и некоторых других моментов.

Согласившись с представленной информация, открывается поле регистрации. Она проводится в несколько этапов:

- Заполняется графа, касающаяся ФИО.

- Указывается дата рождения.

- Уточняются паспортные данные.

- Предоставляется достоверная контактная информация.

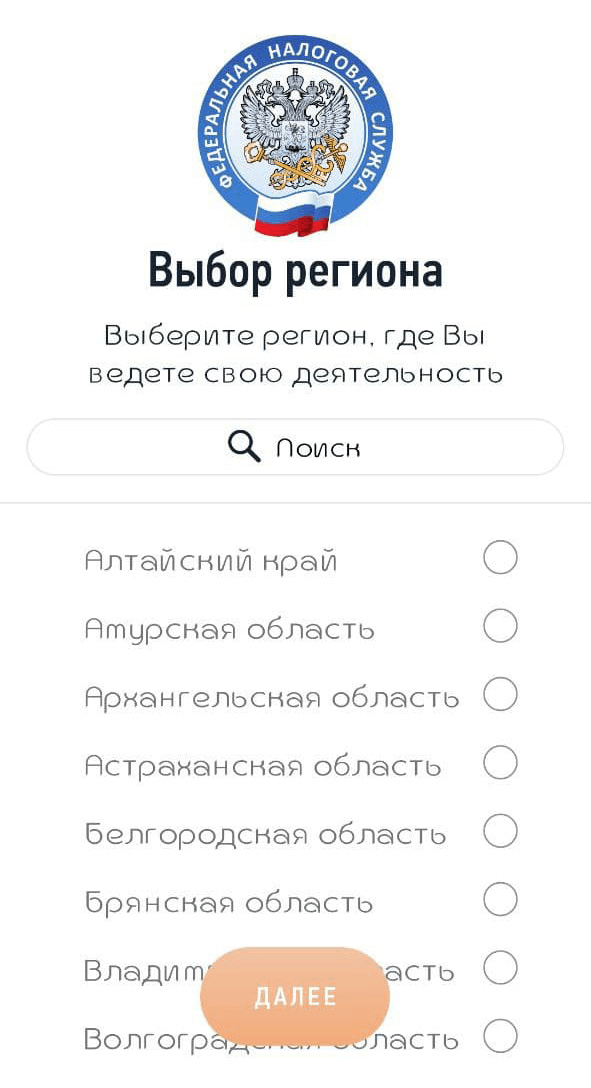

На момент ввода информации нельзя ошибаться, так как изменить ее можно будет только при личном посещении офиса. Последний шаг заключается в указании региона ведения предпринимательской деятельности. Приложение также позволяет выбрать вид занятости, для чего выводится соответствующий список.

Вся процедура проводится в дистанционном режиме. Этот момент определяет то, что не приходится посещать офис с паспортом для подтверждения личности, за счет чего существенно экономится время.

Услуги банка

Функциональность рассматриваемого приложения большая. Оно позволяет:

- Делать оплату налогов. Этот способ более комфортный, так как не нужно посещать лично офис и собирать большое количества документов. За счет этого экономиться много свободного времени.

- Формировать онлайн-чеки. Подобный документ считается обязательным при продаже товара или предоставлении услуг.

- Отправка электронных чеков различным пользователям. В качестве контактной информации используется различная информация, в последнее время многие стали использовать систему безналичных расчетов.

Круглосуточный чат позволяет обращаться в любое время за консультацией. Через приложение доступны и другие возможности банка, к примеру, оформляется дебетовая карта или открывается накопительный счет. Альфа-Банк рассматривает возможность выдачи специальных кредитов для самозанятых.

Приложение Альфа-Мобайл для самозанятых

Разработкой приложения занимались профессионалы, поэтому оно просто и комфортно в применении.

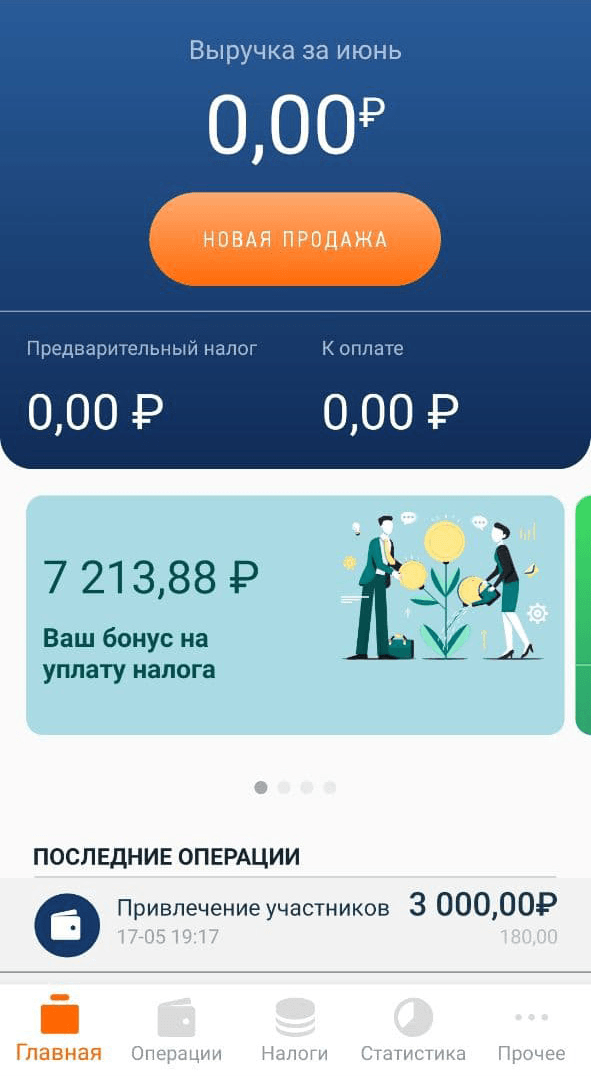

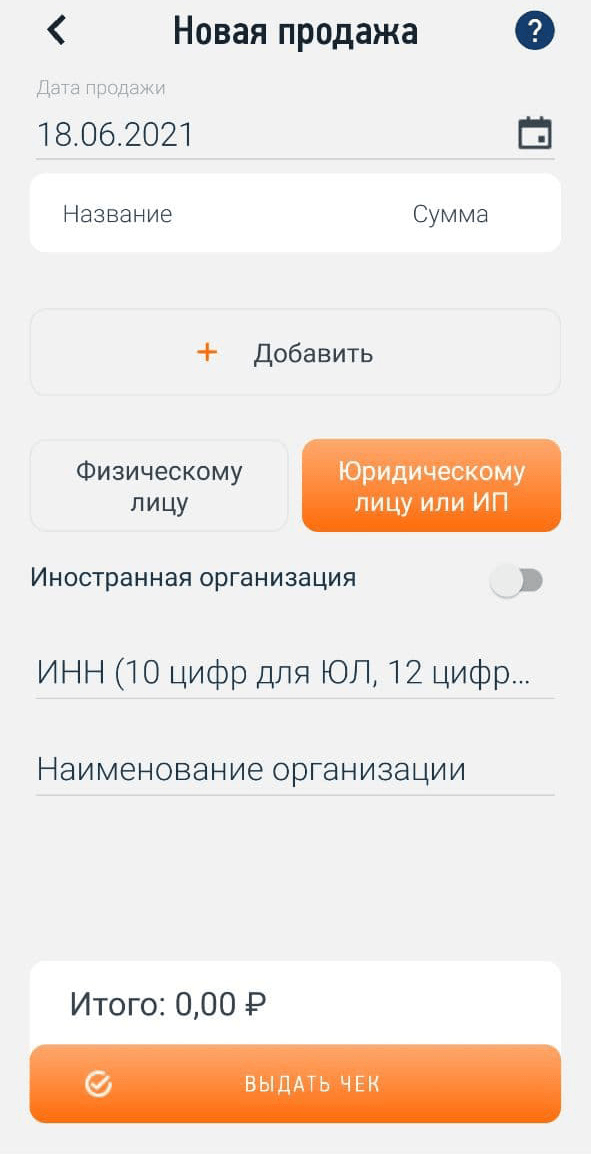

Выдача чека

Для выдачи чеков достаточно совершить несколько действий:

- Вводится сумма.

- Указывается дата платежа.

- Имя и название плательщика.

- ИНН плательщика.

Регистрация электронного чека проводится при его официальной отправке при помощи мессенджера или электронной почты. У приложения есть раздел, связанный с историей, в нем содержится информация о всех чеках, которые были выданы.

Практически сразу бросается в глаза приятный, информативный и продуманный интерфейс управления. Все услуги банка разделены на соответствующие категории. При наличии счета в банке или его пластиковых карт проводится подключение к личному кабинету для отображения актуального баланса и совершения платежей.

Приложение тонко настраивается под свои нужды. Оно также имеет центр уведомлений, который оповещает о различных изменениях в системе, поступлении средств или их снятии.

Есть также отдельный раздел, посвященный возможности взять кредит без посещения офиса. Постоянным клиентам он предоставляется на наиболее выгодных условиях.

Оплата налогов

Для оплаты налогов отвели соответствующий раздел. При этом:

- Срок действия нового налога составляет 10 лет.

- При работе с частными лицами взымается 4% от суммы перевода.

- При работе с юридическими лицами (обязательно указывается ИНН) выполняются отчисления 6% от дохода.

- Налоговый вычет возможен при сумме до 10 000 р, а также официальной регистрации дохода.

Число самозанятых лиц, которые становятся клиентами банка, постоянно растет. Большинство высоко ценит мобильность и технологичность услуг, которые предоставляются для управления собственным делом. С начала 2019 года вступил новый Федеральный закон, касающийся введения специального налогового режима для работающих на себя граждан.

Приложение работает на всех современных мобильных устройствах, работающих на операционной системе Android. Для стабильной работы ОС обновляется до последней версии, устройство периодически проверяется на вирусы. Установка программы со сторонних неофициальных источников запрещается. На момент регистрации вводится конфиденциальная информация, при ее использовании злоумышленники навредят владельцу. Обезопасить себя можно только путем установки лицензионного софта.

У Альфа-Банка есть несколько серьезных конкурентов, которые также предоставляют возможность воспользоваться подобным продуктом. Поэтому перед непосредственным выбором, проводится сравнительный анализ всех предложений.

Предлагаем вам также посмотреть полезное видео о поддержке самозанятых Альфа-банком:

Сервис от Альфа-Банка для работы с самозанятыми

Альфа-Банк объявил о расширении линейки своих дистанционных сервисов для предпринимателей. Уже сейчас для клиентов из корпоративного сегмента стало доступно новое приложение для автоматизации работы с самозанятыми.

21.09.21

1508

0

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование и степень магистра юриспруденции экономико-правового факультета Донецкого национального университета. В течение пяти лет вела научную и преподавательскую деятельность в ДонНУ на кафедрах гражданского и уголовного права по направлениям «Экономические преступления», » Уголовный процесс», «Банковское право», «Налоговая дисциплина».

popovich@brobank.ru

Открыть профиль

Подробнее о новых возможностях

Финучреждение добавило в перечень своих предложений для бизнеса универсальный сервис, позволяющий облегчить работу с самозанятым населением. Новый сервис объединил в себе два приложения для предпринимателей – «Мой доход» и Alfa.Corporate. Поэтому поможет владельцам компаний организовать весь бизнес-процесс по оформлению самозанятых. Включая решение финансовых задач, касающихся выплат за выполненную работу/оказанные услуги, с регистрацией физлица в статусе самозанятого. А также его автоматическую проверку, регистрацию дохода, уплату налоговых сборов, отзыв чеков в случае возврата перечисленных средств.

В кредитной организации отдельно отметили преимущество сервиса, выгодно отличающее его от аналогичных приложений, которые предлагают другие банки.

С помощью сервиса от Альфа-Банка вознаграждение самозанятым можно будет перечислять на счета, открытые в любых финучреждениях, используя реквизиты р/с либо банковского пластика. Подобная особенность существенно облегчит процесс взаиморасчетов не только для компаний, но и для наемных работников, которым не потребуется лично посещать отделение банка для получения выплат.

Благодаря новому приложению для корпоративных клиентов банку удалось реализовать удобную бизнес-концепцию Bank-as-a-Service с понятным и многофункциональным меню сервиса, полностью адаптированным к изменениям налогового режима. А также нуждам корпоративных клиентов и самозанятых россиян.

Партнерами, принимающими участие в разработке сервиса, стали APIBank и блокчейн-платформа Waves Enterprise. Благодаря совместной работе компаний корпоративные клиенты получили возможность интегрировать универсальный сервис, рекомендованный для крупного, среднего и даже малого бизнеса, в собственные продукты для самозанятых.

Комментарии: 0

Альфа-Банк и самозанятые граждане: инструкция, приложение, как подключить

Просмотров 588 Опубликовано 09.12.2019

Обновлено 11.11.2021

Альфа-Банк первым предложил всем физическим лицам стать самозанятыми и пройти регистрацию через свое приложение. Благодаря ему можно встать на учет в налоговую инстанцию за несколько шагов.

Зарегистрироваться в приложении может любой человек, который занимается предпринимательством. За несколько кликов можно перейти на новое налогообложение. Для регистрации не потребуется предоставления дополнительной документации и подписания договора. Платеж по услуге совершается автоматически, списывая денежные средства со счета физического лица. Налог поступает на счет налоговой инстанции. Кредитное учреждение не взимает комиссию за проведение транзакции.

Приложение

Альфа-Банк пошел в ногу со временем, и предложил всем лицам воспользоваться целым комплексом услуг на одном приложении.

Имея дебетовый пластик от кредитора, возможно получить основные функции:

- регистрация физического лица в качестве самозанятого;

- создание специализированного банковского счета с привязкой дебетового пластика для отчислений в налоговую инстанцию;

- формирование электронного чека для транзакций и контроля уполномоченного органа.

Новые возможности приложения позволяет всем самозанятым людям регистрировать все доходные операции по профессиональной деятельности.

Если клиент ведет активную предпринимательскую деятельность, то ему требуется предоставлять чеки. Это можно сделать через программу Альфа-Банка. Достаточно ввести сумму транзакции и дату, а также ФИО покупателя.

Если транзакция осуществляется от лица юридического, то потребуется внести сведения об ИНН. Дополнительно требуется указать услугу, за которую проводится оплата.

После этого чек можно отправить по любому месенджеру. Все сведения о чеках, даже о тех, которые выданы вне приложения, сохраняются в истории кредитного учреждения.

Регистрация

Для регистрации в приложении Альфа-Банка потребуется загрузить программу из Play Market или иного другого магазина, предустановленного на телефоне. После открытия приложения банк предлагает ознакомиться с информацией, какой налог нужно платить самозанятому, и кто к этому статусу относится.

После ознакомления в приложении нужно нажать «Далее».

Затем выполнить следующий алгоритм действий:

- заполнить графу фамилии, имени и отчества;

- указать дату рождения;

- уточнить паспортные данные;

- предоставить контактную информацию.

Стоит проверить все данные на корректность введения. В ином случае, вносить изменения человек сможет только в отделении кредитного учреждения.

После внесения данных, система попросит еще указать регион предпринимательской деятельности и ее вид. Самозанятый может выбрать подходящий вид деятельности из открывающегося списка.

Подключение приложения и регистрация статуса самозанятого осуществляется в дистанционном режиме. А это значит, что гражданину не нужно посещать отделение с паспортом. Достаточно следовать выше представленному алгоритму действий.

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Регистрация самозанятости: алгоритм действий

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

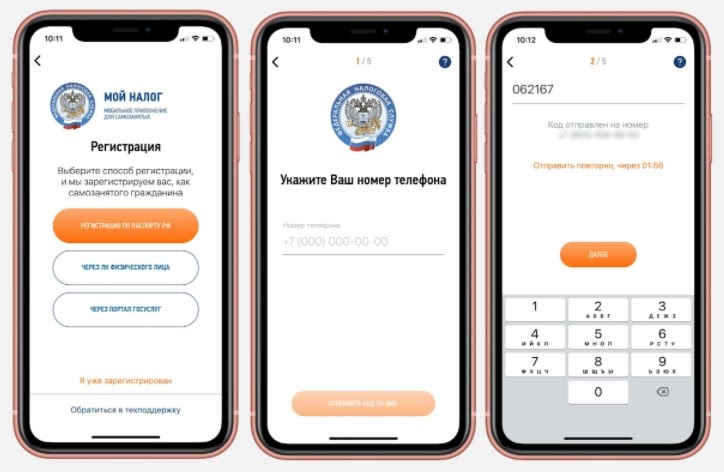

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

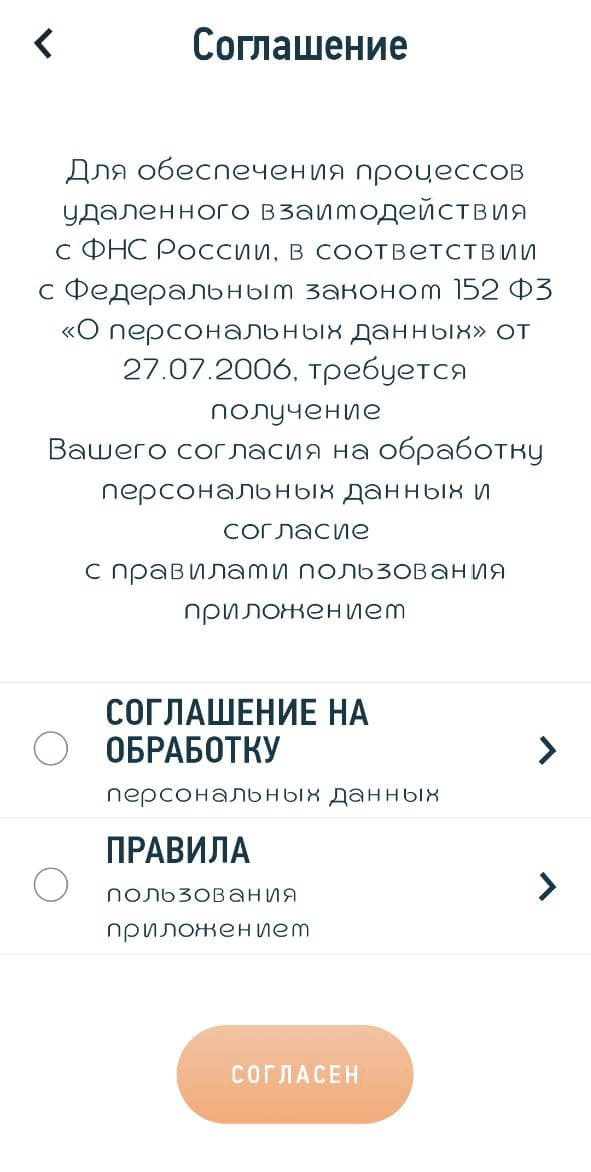

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

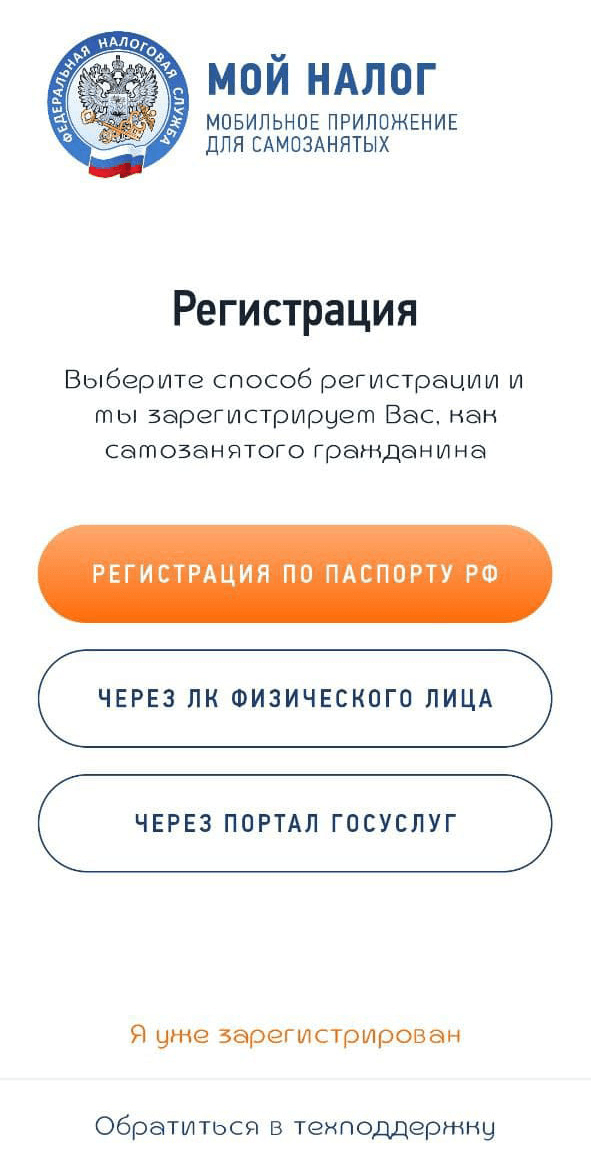

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

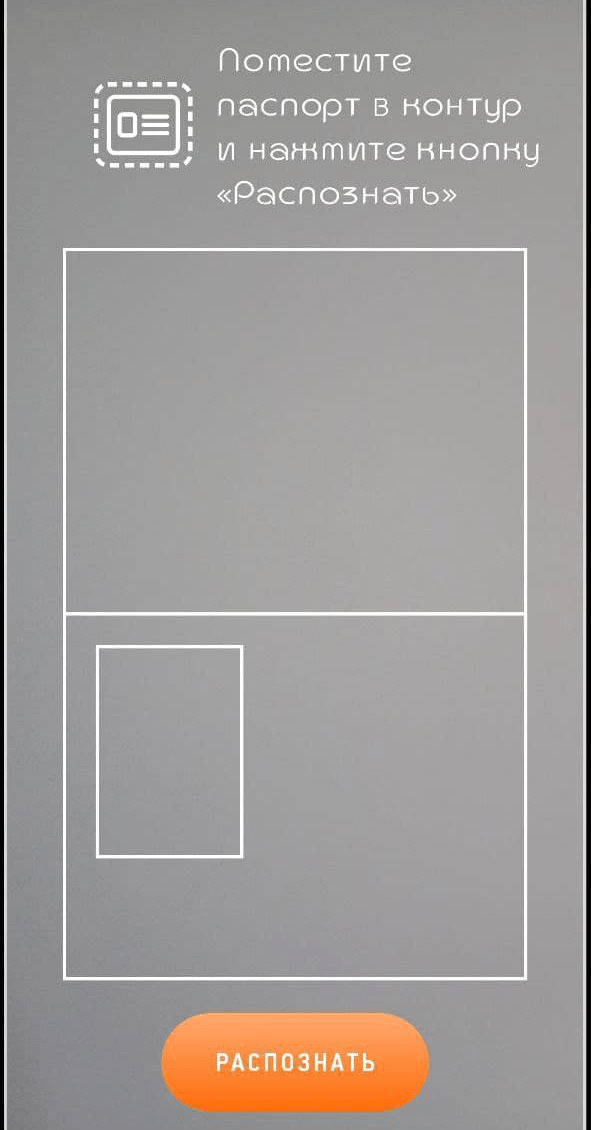

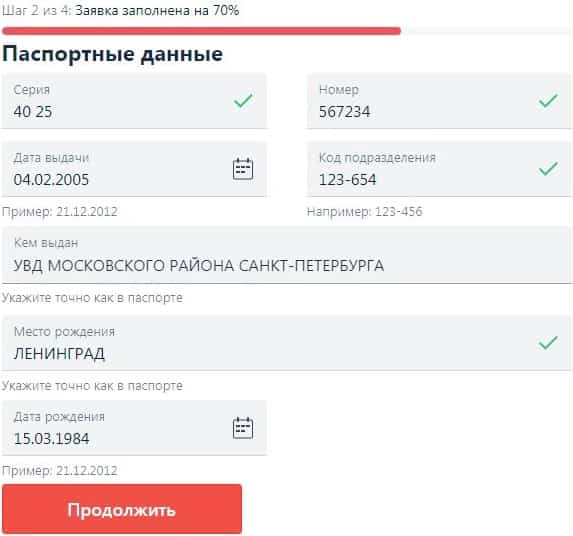

№1 – по паспорту:

- выберите пункт «Регистрация по паспорту РФ»;

- впишите номер мобильного;

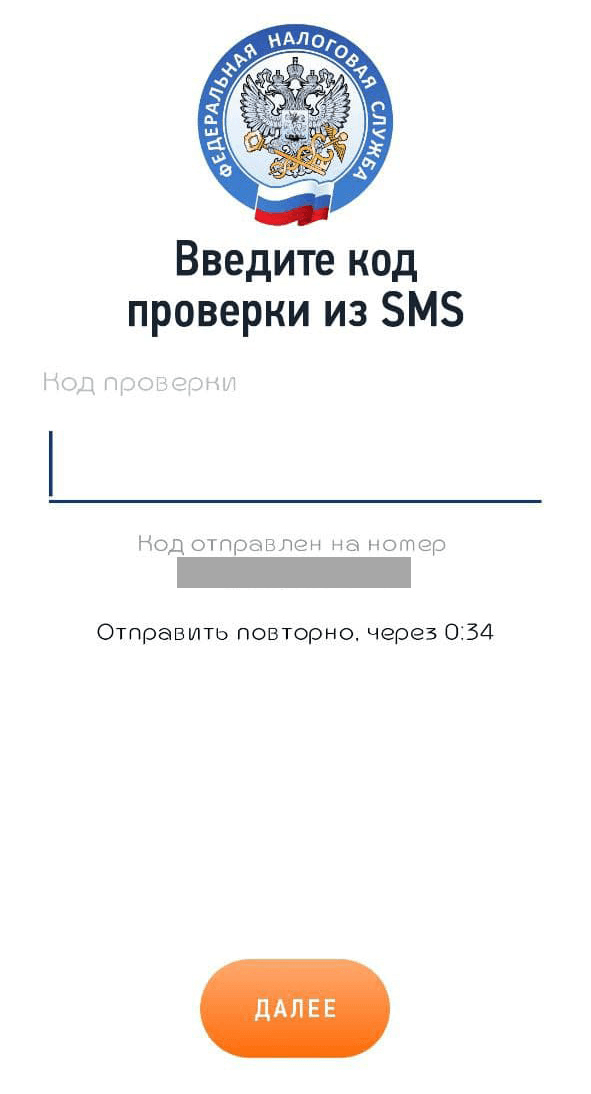

- введите код из sms, который придет на упомянутый телефон;

- отметьте регион;

- отсканируйте страницу паспорта с фото: для этого нужно направить камеру на документ и нажать «Распознать»;

- убедитесь в корректности считанной информации: все верно – жмите «Подтвердить», заметили ошибки – «Распознать снова»;

- добавьте или сделайте снимок, подтверждающий вашу личность;

- нажмите кнопку «Подтверждаю» для завершения регистрации.

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

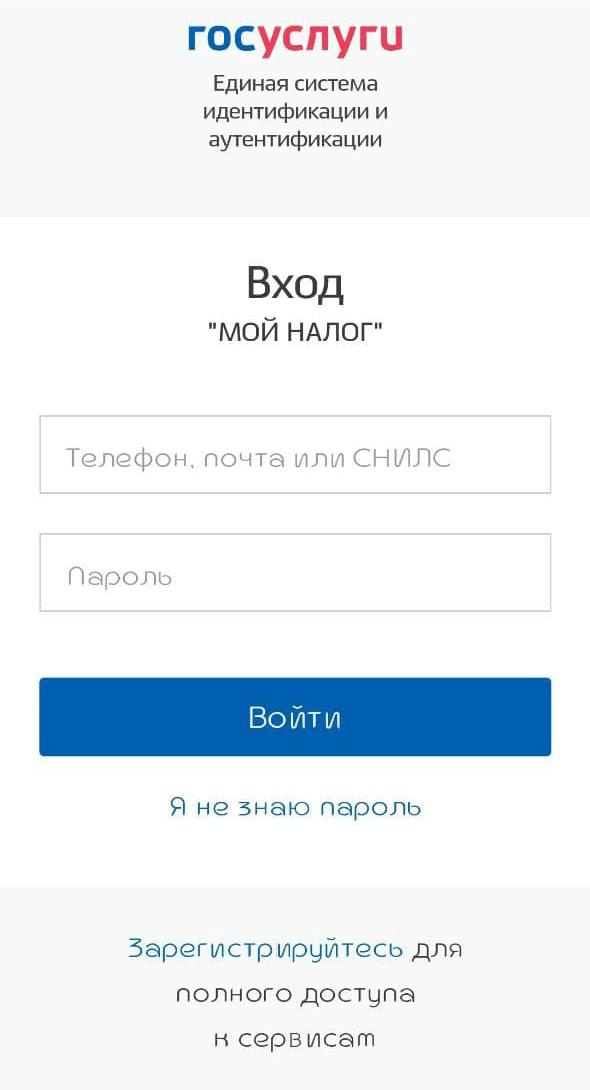

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

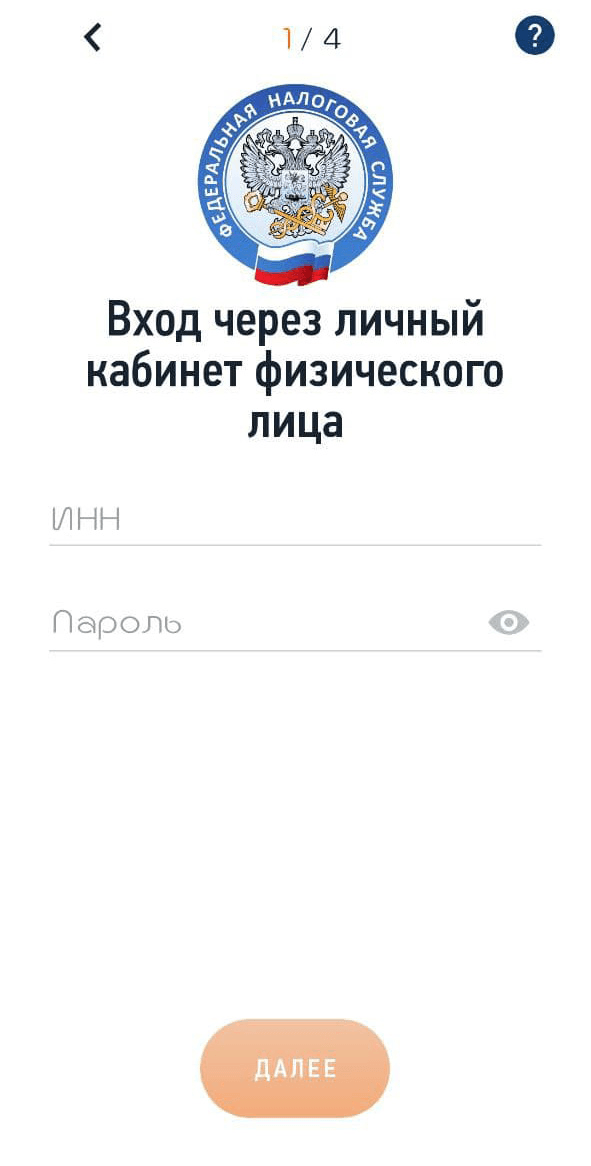

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

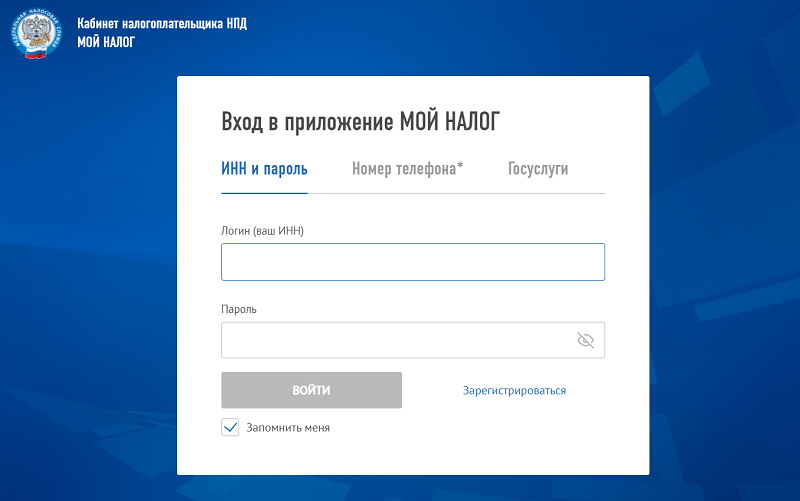

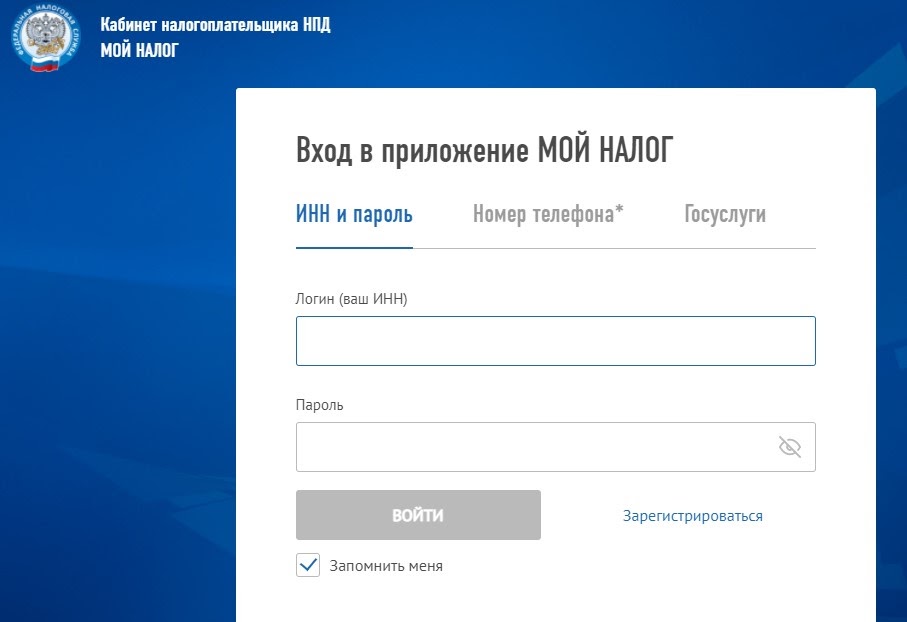

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

В уполномоченном банке

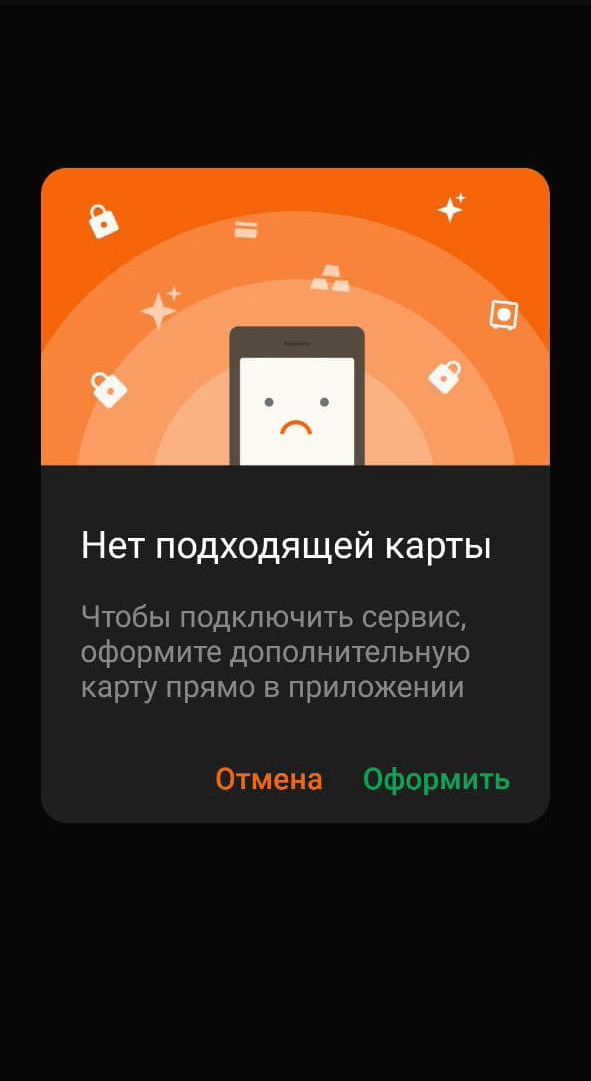

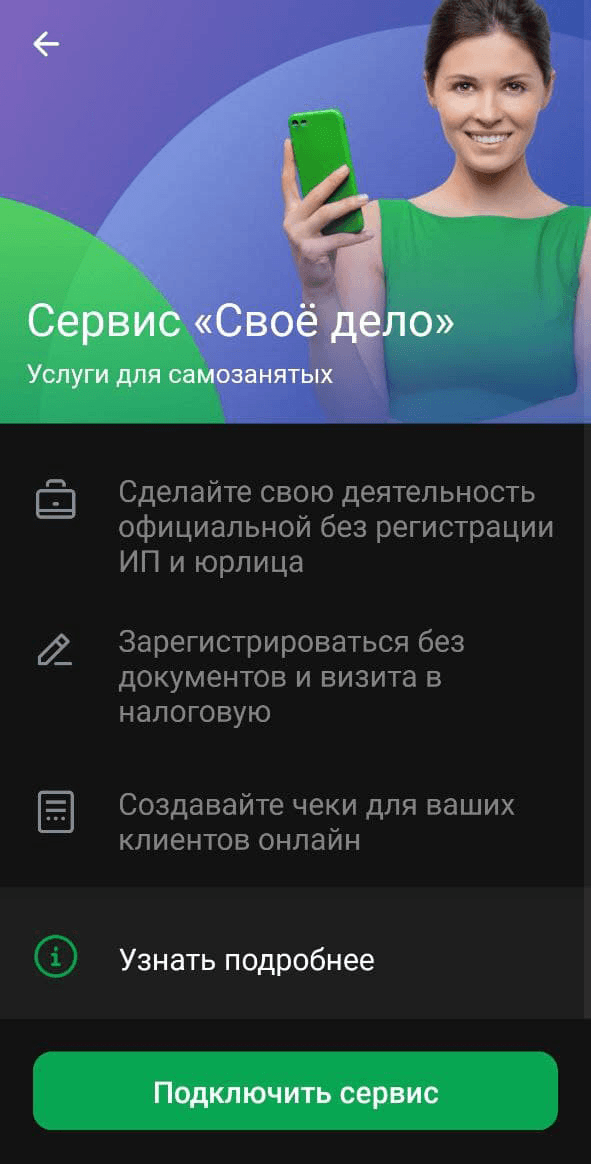

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

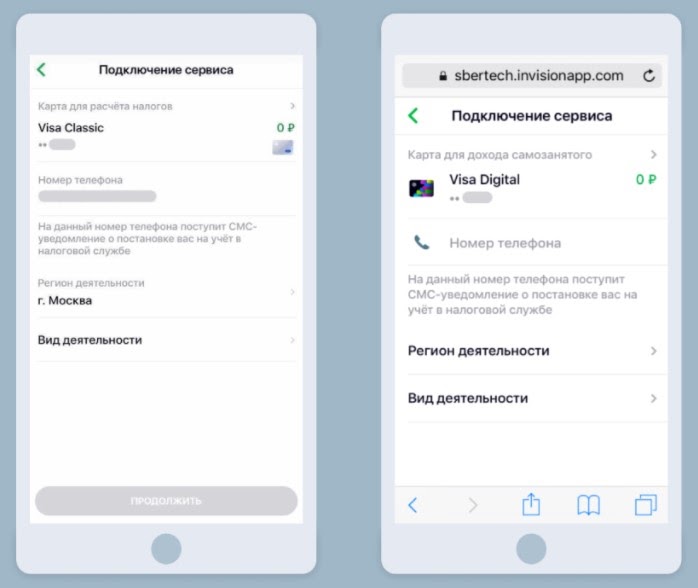

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

Возможно вам также будет интересно:

Здравствуйте, друзья!

В конце апреля 2021 года в России насчитывалось более 2 млн человек, которые являются самозанятыми. Ежедневно цифра вырастает на 5 тыс., поэтому вполне возможно, что к концу лета самозанятых будет не меньше 2,5 млн.

Если вас тоже интересует, как оформить самозанятость, что это вообще такое и зачем нужно ее оформлять, предлагаем прочитать статью. Из нее вы узнаете не только о получении статуса самозанятого и способах регистрации, но и о налогах, которые надо будет платить, взносах и пенсии, а также ограничениях и штрафах.

Особенности самозанятости

Самозанятые – это условное название людей, платящих налоги на профессиональный доход. Налог на профессиональный доход, или НПД, не является дополнительным налогом. Это специальный добровольный налоговый режим, который актуален с 2019 года и будет действовать одно десятилетие.

НПД подходит для тех людей, которые самостоятельно производят какие-либо продукты и товары или оказывают услуги. Плюс к этому надо учитывать и соблюдать следующие условия:

- Налогоплательщики не имеют работодателя и не заключают трудовой договор.

- Сами не нанимают персонал и не заключают трудовые договоры.

- Доход в год не превышает 2,4 млн руб., при этом нет ограничения месячного дохода, например, в январе можно получить 20 000 руб., в феврале – 5 000 руб., а в марте – 1 млн руб.

Если прибыль за 12 месяцев составит более 2,4 млн руб., человек больше не считается самозанятым и платит налоги по другому налоговому тарифу: физлицо отдает 13 % НДФЛ от суммы заработка, а ИП переводят на общую систему налогообложения.

Режим НПД доступен всем гражданам России и стран Евразийского экономического союза: Казахстана, Армении, Киргизии и Беларуси.

Оформить и назвать себя самозанятым лицом можно с 16 лет, но с одним условием: требуется письменное согласие родителей.

Платить НПД могут представители следующих профессий:

- мастер маникюра,

- водитель,

- репетитор,

- няня,

- сантехник,

- фотограф,

- переводчик,

- дизайнер,

- швея,

- юрист,

- организатор мероприятий,

- копирайтер,

- писатель,

- программист и другие.

Также НПД платят арендаторы, сдающие жилые помещения.

Не запрещается открывать собственный интернет-магазин, но только если соблюдать следующие правила:

- продавать только собственную продукцию или услуги;

- фиксировать каждую покупку;

- отправлять товар без использования наемных работников.

А теперь рассмотрим виды деятельности, которая запрещена для людей, оформляющих самозанятость:

- Торговля маркированными, подакцизными товарами, например, алкогольной или табачной продукцией, туалетной водой, постельным бельем.

- Перепродажа товаров, имущественных прав, кроме продукции, используемой для личных нужд.

- Доставка товара и прием оплаты, не считая тех случаев, когда у курьера имеется кассовая техника, которая предоставлена продавцом.

- Добыча и продажа полезных ископаемых.

- Работа по договорам поручения, комиссии или в качестве агента.

Налоговый режим НПД не подходит и работникам, которые получают оплату не деньгами, а каким-либо другим способом, например, продукцией. Это уже считается доходом в натуральной форме.

Есть случаи, когда деятельность, из-за которой и оформляется самозанятость, не основная, а есть еще и работа по трудовому договору. Человеку можно совмещать оба вида труда. Но в этом случае надо платить и НДФЛ, и НПД. Также пенсионеры могут одновременно быть самозанятыми и сохранять право на индексацию пенсии, получение компенсаций и льгот.

Кроме этого, в список преимуществ самозанятости также попадает следующее:

- Нет необходимости сдавать декларации и отчеты.

- Единоразовый налоговый вычет.

- Не обязательно вносить взносы на пенсионное страхование.

- Автоматическое начисление налога.

- Не нужно регистрировать ИП.

- При наличии работы по договору заработная плата не имеет отношения к налогу на профессиональный доход, а стаж работы не прерывается.

- Не нужно кассовое оборудование, чек формируется автоматически в приложении.

- Легко получить справку о доходах. Она формируется в приложении “Мой налог” или его веб-версии. Подробнее о них мы расскажем чуть позже.

Но есть и недостатки у НПД:

- Отсутствуют социальные выплаты, больничные и декретные.

- Нельзя нанимать работников.

- Самозанятость подходит не для всех профессий.

- Надо учитывать лимит по годовому доходу.

- Трудовой стаж засчитывается, только если вносить добровольные взносы.

Взносы и пенсия

Как мы уже писали ранее, вносить или не вносить страховые взносы – индивидуальное решение каждого человека. Отчисления в пенсионный фонд направляются на добровольной основе. Для этого надо отправить заявление в ПФР и каждый месяц вносить по 22 % от МРОТ. Именно 22 % – это ставка взноса обязательного пенсионного страхования.

Можно легко рассчитать сумму, которую нужно внести за 2021 год: 12 792 руб. * 22 % * 12 месяцев = 33 770,88 руб.

Если желания отчислять такие деньги нет, то пенсия все равно будет гарантирована, но лишь минимальная. Социальная пенсия предоставляется всем гражданам РФ.

Даже если вы всю жизнь проработаете в качестве самозанятого специалиста, пенсия вам будет выплачиваться. Она зависит от прожиточного минимума в том регионе, где вы живете. Но начисляться социальная пенсия станет на 5 лет позже, чем страховая.

Другой вопрос с медицинским страхованием. Часть НПД в обязательном порядке идет на ОМС. Поэтому не надо вносить отдельные взносы, так как медицинское страхование оплачивается автоматически с налогом.

Отличия от ИП

Немного уже затрагивалась тема ИП, но теперь давайте поговорим об этом подробнее.

Самозанятым может быть как индивидуальный предприниматель, так и физическое лицо без ИП. Например, частный фотограф может не оформлять ИП и при этом ничего не нарушать. Если швея оформит ИП, то она имеет право остаться и самозанятой.

Уже из этого следует, что между ИП и статусом самозанятого есть отличия:

- Индивидуальный предприниматель для регистрации должен подать документы лично или сделать это онлайн. При личном обращении в налоговую инспекцию надо заплатить госпошлину. Для оформления самозанятости не надо никуда идти, ведь регистрация доступна в удаленном формате. Госпошлины при этом нет.

- У ИП есть налоговые отчеты и обязательные взносы, при самозанятости их нет.

- Индивидуальный предприниматель платит налоги в зависимости от системы налогообложения, а самозанятый платит только НПД.

- Для ИП заявление рассматривается 3 рабочих дня, для самозанятого – до 6 календарных дней.

- Индивидуальным предпринимателям можно нанимать сотрудников, а самозанятым нельзя.

- Практически всегда для ИП необходимо кассовое оборудование, самозанятым же оно не нужно.

Индивидуальный предприниматель может стать обычным самозанятым, перейдя на режим НПД. И при этом ему не надо закрывать ИП.

Перед тем как перейти на режим НПД, индивидуальному предпринимателю необходимо подать уведомление об отказе от других спецрежимов.

Например, ИП могли применяться такие налоговые режимы, как УСН, ЕСХН или ПСН. Их совмещать с НПД нельзя. Поэтому надо обязательно отказаться от предыдущих налоговых режимов, иначе переход на налог на профессиональный доход будет аннулирован.

Оформление самозанятости

Зачем оформляется самозанятость? Чтобы работать легально и не иметь проблем с налоговой и законом. Для этого нужно зарегистрироваться в приложении “Мой налог” или его веб-версии либо обратиться в банк, клиентом которого вы являетесь.

После этого налогоплательщику останется только формировать вовремя чеки за оплату товаров и услуг и уплачивать налог до 25-го числа каждого месяца.

В налоговой, МФЦ, через портал Госуслуг или личный кабинет налогоплательщика нельзя оформить статус самозанятого. В первых двух можно лишь получить консультацию, а вторые облегчают регистрацию в сервисе “Мой налог”.

Читайте далее пошаговые инструкции по оформлению самозанятости, регистрации и пользованию сервисами по уплате налогов.

Через приложение или веб-версию “Мой налог”

Самый простой и быстрый способ стать самозанятым – зарегистрироваться в сервисе “Мой налог”. Для этого скачайте приложение в Google Play или App Store, дайте согласие на обработку персональных данных и ознакомьтесь с правилами пользования приложением.

Вам на выбор предоставят 3 способа регистрации. Упрощенные способы доступны тем, у кого есть подтвержденная учетная запись на портале Госуслуг или личный кабинет налогоплательщика на официальном сайте ФНС.

Рассмотрим методы регистрации и их алгоритмы.

Первый способ: через Госуслуги. Вас перенаправят на портал, где нужно вписать в пустые строки телефон, email или СНИЛС, а также пароль от личного кабинета Госуслуг.

Второй способ: по ИНН и паролю от личного кабинета налогоплательщика. Тут тоже все просто: введите данные – вы зарегистрированы. После регистрации надо еще указать номер телефона, регион, в котором ведется деятельность, и ввести придуманный ПИН-код.

Третий способ: с помощью паспорта. Это сложнее, но и он занимает не более 5 минут. Для начала необходимо указать реальный номер телефона, к которому есть доступ. На него придет уведомление с кодом для подтверждения номера.

После выберите регион, где работаете.

И сфотографируйте паспорт в развернутом виде.

Проверьте все данные, которые заполняются автоматически. Остается только сфотографироваться и подтвердить регистрацию.

Первый и второй способ подходят для иностранных граждан тех стран, которые состоят в Евразийском экономическом союзе.

Если у вас нет доступа к телефону или вам удобнее работать на компьютере, выберите веб-версию приложения “Мой налог”. Регистрация на сайте аналогична регистрации в приложении.

Чтобы пользоваться сервисом, надо указать вид деятельности, которой занимаетесь. Также по желанию можно прикрепить банковскую карту, чтобы упростить себе процесс уплаты налога.

“Мой налог” также упрощает внесение пенсионных взносов, выдачу справки о доходах и о постановке на учет.

С помощью банка

Оформить самозанятость без каких-либо документов можно через кредитную организацию или банк, которые взаимодействуют с ФНС РФ.

В список банков, с помощью которых можно стать самозанятым, входит Сбербанк, Веста Банк, МТС Банк, Альфа-Банк, КИВИ Банк, Совкомбанк, ВТБ. Расскажем на примере Сбербанка.

Для начала вам нужно будет оформить дополнительную банковскую карту. Без нее получить статус самозанятого лица не получится.

Отдельная карта имеет свои плюсы. Так вы не будете смешивать различные поступления, например, одни пришли от заказчиков, а вторые поступили просто от друзей или родственников. Лучше всего подключить цифровую карту. Это очень удобно, да и выпускается она быстро.

Дальше на главной странице приложения “СберБанк Онлайн” (Google Play / App Store) найдите категорию “Сервисы”, а в ней вкладку “Свое дело”.

Вам останется нажать только на “Подключить сервис”.

Теперь укажите номер телефона, отметьте регион, где осуществляете деятельность, и выберите профессию или сферу, в которой трудитесь. Остается только ознакомиться с условиями договора.

Ответ из налоговой придет в течение нескольких минут. Иногда уведомление может задержаться и растянуться на несколько дней (максимум на 6), но это редкость.

Налоги самозанятых и работа с чеками

Самозанятые налогоплательщики – неважно, физические это лица или ИП – платят со своих доходов от самостоятельной деятельности НПД.

Налог рассчитывается в зависимости от того, кто является клиентом самозанятого гражданина:

- Ставка 4 % – при сотрудничестве с физическим лицом.

- Ставка 6 % – при поступлении выплаты от юридического лица или ИП.

Из этого следует, что самозанятым выгоднее работать с физическими лицами, так как ставка ниже. Но это единственное отличие, в остальном нет разницы, с кем сотрудничать.

Налоговые ставки актуальны до 2028 года включительно. До этого времени государство не сможет их повысить.

Часть налога, а именно 37 %, идет на ОМС. Все остальное поступает в бюджет субъекта РФ, указанного самозанятым.

После поступления денежных средств налогоплательщику необходимо сформировать чек, о которых мы немного говорили ранее. Они являются подтверждением прибыли для уплаты налога. Чеки нужно передавать клиентам после получения оплаты.

Некоторые заказчики просят прислать им чек, после чего они обещают выслать деньги. Не советуем соглашаться на такие условия, только если вы полностью не уверены в клиенте. В противном случае вы действуете на свой страх и риск. Запомните, чек – это подтверждение оплаты, а не счет за оплату продуктов или услуг.

Формировать чеки необходимо по каждому денежному поступлению. Сделать это можно с помощью приложения “Мой налог”. Для этого надо нажать на главной странице на кнопку “Новая продажа”, после выбрать, от кого пришли деньги (от физического лица, юридического лица или ИП), а затем заполнить данные.

Если заказчик – физическое лицо, надо записать только дату, название услуги или продукта, а также стоимость.

При сотрудничестве с ИП или юридическим лицом указывается еще ИНН и наименование организации.

В последнюю очередь нажимаете на “Выдать чек”.

Все данные получает ФНС. Налог начисляется автоматически, в зависимости от суммы, указанной в чеке. Самому не надо ничего высчитывать.

Плюс учитывается налоговый вычет. Это специальный бонус. Он равен 10 000 руб. и делает налоговую ставку ниже. Благодаря ему налог при сотрудничестве с физическими лицами вместо 4 становится 3 %, а с юридическими лицами и ИП – 4 % (вместо 6 %).

Вычет расходуется постепенно. Налогоплательщики платят налог по пониженной ставке, пока не израсходуются все 10 000 руб. После этого, когда вместо 10 тыс. останется 0 руб., НПД оплачивается по стандартной ставке.

Например, ваш месячный доход равен 100 000 руб. Вы работаете с физическим лицом, поэтому должны платить по 4 %, что составляет 4 000 руб. Но благодаря налоговому вычету вы можете платить по 3 %, или по 3 000 руб. Разница в 1 000 руб. вычитается из бонуса в 10 000 руб. И так каждый месяц. Налогового вычета хватит на 10 месяцев, а остальные 2 придется платить по стандартной ставке в 4 %.

Чтобы получить этот бонус, не нужны никакие заявления или документы. Все начисляется автоматически.

Информация о налоговых начислениях поступает до 12-го числа каждого месяца, а уплатить налог необходимо до 25-го числа. НПД не нужно платить, если самозанятый ничего не заработал. Нет дохода – нет и налога. А если налог есть, но не превышает 100 руб., то он прибавляется к сумме в следующем месяце.

При форс-мажоре, когда, например, деньги пришли по ошибке или сумма оказалась больше или меньше нужной, а чек уже сформирован, его можно отозвать.

Штрафы

Одна из обязанностей самозанятых – формировать чеки. Это легко сделать прямо в приложении. В зависимости от ситуации их можно распечатать или отправить электронную версию.

Если человек выдал чек, но с опозданием, с нарушениями или же вовсе игнорирует свои обязанности, на него накладывается штраф, который равен 20 % от суммы, которая должна быть в сформированном чеке.

При повторном нарушении, когда в ФНС в течение полугода после первого штрафования поступает уведомление от недовольного клиента, штраф увеличивается до 100 %. Составляет он минимум 5 000 руб.

Еще один штраф начисляется за незаконную предпринимательскую деятельность. Его придется платить в том случае, если вы работаете, не оформляя самозанятость.

Сейчас, когда налоговый режим еще не набрал силу, самозанятые не подвергаются частым проверкам и штрафованию, но не стоит расслабляться. Совсем скоро, когда ситуация устаканится, появятся и проверки, и штрафы.

Заключение

Для того чтобы работать легально, необходимо оформить самозанятость. И сделать это достаточно легко: через “Мой налог” или банк, клиентом которого вы являетесь.

У самозанятости много плюсов: не надо формировать никакие отчеты, не обязательно вносить взносы на пенсионное страхование, не нужно кассовое оборудование и оформление ИП, да и налоговые ставки весьма щадящие. Возможно, именно поэтому с каждым годом все больше людей предпочитают удаленную работу и самозанятость.

Надеемся, мы помогли вам разобраться с тем, как оформить самозанятость. А может, вы уже скачали “Мой налог” и регистрируетесь прямо сейчас. Напишите в комментариях, так ли это.

Подписывайтесь на наши обновления и узнавайте новое вместе с нами.

Всего доброго!