Бухгалтерия и бухгалтер: их роль в организации

Время на прочтение

10 мин

Количество просмотров 42K

Сегодня я решил поговорить о бухгалтерии, бухгалтере и его роли в организации. Предназначена она, в первую очередь, специалистам, занятым в сфере внедрения ERP, CRM, учетных систем (например, 1С) и других продуктов автоматизации бизнеса. И здесь я хочу поговорить о человеческом факторе и о правилах взаимодействия с бухгалтерией.

Также уточню что в данной статье речь будет идти именно о компаниях сферы бизнеса, но не о государственных организациях.

Дело в том, что финансовые потоки, в том числе, утверждение договоров и оплату счетов в малом и среднем бизнесе очень часто держит в своих руках бухгалтер. Владелец (руководитель) бизнеса делегирует бухгалтерии полномочия, если дело касается всего, что связано с финансами. Причины очевидны – занятость руководителя, необходимость грамотного с точки зрения бухгалтерской и налоговой отчетности оформления документов, в конце концов, необходимость в непосредственном выполнении тех или иных действий, связанных с оплатой счетов. Все это оказывается в зоне ответственности бухгалтерии. И если вы не сумеете найти общий язык с бухгалтером, с подписанием документов и оплатой счетов гарантированно возникнут проблемы.

Кроме того, при внедрении любой учетной системы вы обязательно столкнетесь с первичной бухгалтерией. Вам необходимо будет разобраться, каким образом организована работа первичной документации в компании, и как происходит взаимодействие с бухгалтерией (получение документов для заказчиков, информации об оплате и т.д.). И здесь без доброжелательной помощи специалиста-бухгалтера вы рискуете получить массу сложностей, недопонимания, как следствие, переделок и доработок. И, само собой, недовольство заказчика.

Также эта статья может помочь сотрудникам компании, например, системным администраторам, сервисным инженерам или специалистам отдела продаж наладить правильные и эффективные взаимоотношения с бухгалтерией.

На любом предприятии существует два вида учета:

- Управленческий. Необходим для внутреннего контроля и принятия решений руководством организации. В качестве примера можно привести кадровые перестановки, решения о закупке оборудования, стратегическое планирование развития бизнеса и т.д.

- Регламентированный. Этот вид учета используется для отчетности перед государством. Сюда входит бухгалтерский, статистический и налоговый учет.

Что такое бухгалтерия?

Если вы начнете изучать справочники и документацию, определений бухгалтерии встретится много. Например, Википедия предлагает такое:

Бухгалтерия — штатно-структурное подразделение хозяйствующего субъекта, предназначенное для аккумулирования данных о его имуществе и обязательствах.

В учебниках вместо краткого, но сложного для восприятия текста, вы найдете целые главы, посвященные этому определению. Но для неспециалиста они также не вносят ясности.

На самом деле, отдел бухгалтерии отвечает за следующие направления:

- Бухгалтерский учет;

- Налоговый учет.

По сути, текущая деятельность бухгалтерии связана с правильным оформлением документов, отображающих все движения средств и активов. А конечная цель – это отчетность перед государством: налоговая, финансовая и статистическая.

Внутреннюю отчетность и управленческий учет возможно вести без бухгалтерских проводок, документов и отчетов определенного образца. В то время как отчетность перед государством жестко регламентирована. На это и нацелена основная функция любой бухгалтерии.

Из кого состоит отдел бухгалтерии

Здесь я не буду рассматривать отдельные подразделения, подчиненные бухгалтерии – финансовый и HR (кадровый) отдел. В разрезе проблематики работы с бухгалтерией эти отделы вызывают наименьшее число проблем.

Финансовый отдел занимается строго движением средств, и взаимодействие с ним редко вызывает вопросы. Часто разработчики и технические специалисты с ним вообще не пересекаются.

Отдел кадров, хоть и относится к бухгалтерии, но является, по сути, отдельным подразделением с собственными системами автоматизации учета и другими особенностями. HR скорее относится к управленческому учету.

Основной состав бухгалтерии делится на два разновесных субъекта:

- Главный бухгалтер.

- Рядовой состав бухгалтерии

Невозможно рассматривать работу любой бухгалтерии без учета главного бухгалтера. Более того, именно главбух является ключевой фигурой, так как несет личную ответственность за правильную и своевременно сданную государству отчетность.

От того, как главный бухгалтер понимает свою ответственность и определяет степень личного контроля за документооборотом, в том числе, первичным, напрямую зависят все особенности работы бухгалтерии и ее взаимодействие с другими подразделениями.

Рядовой состав бухгалтерии в вопросах организации работы и взаимодействия с различными специалистами задействуется только в качестве подчиненных, ведомых сотрудников. И особой роли для построения эффективного сотрудничества с бухгалтерией не играет.

Казалось бы, что и организация работы других подразделений строится подобным образом. На самом деле, это не совсем так. Например, в отделе продаж помимо ответственности руководителя за эффективность работы в целом, существует и персональная ответственность каждого менеджера за взаимодействие с клиентами. При этом здесь нет столь строгих правил и четко оговоренной ответственности руководителя подразделения. А потому допускается много больше инициативы, различных подходов к работе и т.д.

Важно понимать, что в среднем и малом бизнесе ответственность перед государством за деятельность предприятия, отчетность и оплату обязательных отчислений (налоговых и социальных) несут два человека – руководитель компании и главный бухгалтер. О руководителе мы поговорим позже, а сейчас остановимся на главном бухгалтере.

Главный бухгалтер

Итак, главный бухгалтер – это руководитель, на котором лежит ответственность не только перед руководством компании, но и перед государством. Исходя из этого, главные бухгалтера строят обычно работу на основе таких подходов:

- Так как главный бухгалтер несет личную ответственность за отчетность, а отчетность формируется на основе первичных документов, которыми занимается отдел продаж, значит, главный бухгалтер имеет полное право контролировать работу отдела продаж и оказывать давление в случае, если с документами возникают сложности.

Я лично видел крупные компании с большими оборотами и числом клиентов, где весь отдел продаж работает в 1С.Бухгалтерии. Без использования любых других программных систем или даже конфигураций 1С. Это означает, что бухгалтер настолько боится нарушений в документообороте, что сумел убедить руководство пользоваться только 1С.Бухгалтерией. Хотя для продаж и управленческой аналитики это далеко не лучшее решение. - Главный бухгалтер на какой-то из этапов работы с документами назначает своего человека, т.е. одного из бухгалтеров. И уже сотрудник бухгалтерии контролирует правильность текущего первичного документооборота.

Например, коммерческое предложение и внутренние документы (резервирование товара, заказ клиента) создаются в отделе продаж с использованием любых удобных систем. Но счет-фактуру, расходные товарные, транспортные, налоговые документы, акты выполненных работ и другие подобные документы имеет право выписывать только сотрудник бухгалтерии.

Основной минус первого варианта – весь учет в компании концентрируется вокруг интересов бухгалтерского учета. Используются системы автоматизации, предназначенные, прежде всего, для бухгалтерии и отчетности перед государством. В итоге, компания теряет в управленческом учете.

В программах для бухучета нет разделения на «Лиды» и «клиентов», не предусмотрены документы типа «заказ поставщику», «запрос (заказ) покупателя» или «коммерческое предложение». В результате невозможно отслеживать все этапы работы с клиентами, невозможно формировать отчетность во многих важных для анализа эффективности работы отчетов и т.д.

Второй вариант также имеет свои недостатки:

- Размывается ответственность. Бухгалтер, занятый выпиской определенных документов, часто не успевает за действиями менеджеров по продажам. В итоге, он просто «закрывает глаза» на то, что продавцы сами формируют и отправляют необходимую документацию. И тогда этот специалист оказывается «лишним звеном». Проверить всю документацию, которую ежедневно формирует целый штат продавцов один бухгалтер просто не в состоянии. И в случае ошибок, он оказывается «виноватым без вины». Руководство об этом догадывается. И выявить виновника сбоя и связанных с ним убытков становится крайне сложно.

- Бюрократические проволочки и упущенная прибыль. Если бухгалтер проявляет ответственность, возникают задержки и сложности с отправкой покупателю счетов на оплату и других первичных документов. Клиент работал с отделом продаж или сервисным центром, и вдруг ему нужно ждать, пока бухгалтерия выпишет счет. А бухгалтер может оказаться загружен другими запросами и документами. Снижается скорость работы и уровень сервиса, т.е. компания теряет (упускает) прибыль.

Существует еще один вариант работы главного бухгалтера, который я считаю оптимальным: бухгалтерия не вмешивается в управленческий учет.

В этом случае бухгалтера занимаются исключительно бухгалтерскими документами (выписывают доверенности, контролируют правильность проведенных документов и наличие необходимых оригиналов с печатями и подписями). Т.е. бухгалтерия осуществляет общий контроль за той частью документооборота, которая требуется для отчетности, а также выписывать те документы, которые никто другой выписать не может.

В остальном управленческий учет и текущий документооборот не входят в сферу интересов и жесткого контроля со стороны бухгалтеров. Это позволяет наиболее гибко настроить системы автоматизации для различных подразделений, получить все преимущества качественного управленческого учета. И на сегодняшний день я не встречал лучшего решения для эффективной работы бизнеса.

Причины разных подходов

Понятно, что выбор вариантов документооборота зависит от главного бухгалтера. Руководитель компании чаще всего самоустраняется от формирования процессов взаимодействия с бухгалтерией, так как считает, что это – зона ответственности специалистов по бухучету. Руководитель отдела продаж может пытаться оказать влияние на главбуха, но решение принимает не он.

Но выбор варианта реализации документооборота напрямую зависит от личности и степени профессионализма главного бухгалтера.

Если главный бухгалтер компании является настоящим специалистом в своем деле, он четко понимает цель работы компании, т.е. получение прибыли, и строит свою работу таким образом, чтобы помогать, а не мешать бизнесу.

На самом деле, даже не нужно быть бухгалтером, чтобы понимать – всю первичную документацию проконтролировать невозможно. За исключением случая, когда выпиской этих документов занимаются только бухгалтера. Но этот путь снижает качество и конкурентоспособность бизнеса либо «раздувает» штат бухгалтерии до нерентабельных размеров. А на это уже не пойдет ни один разумный руководитель. Много проще автоматизировать обмен данными между системами и контролировать документооборот на уровне отчетов и выборочных проверок наиболее важных документов.

Также стоит понимать, что многие бухгалтера, даже будучи вполне опытными специалистами, стремятся «завязать» на себя как можно больше процессов, чтобы стать в компании незаменимыми. Это нормальное и вполне понятное человеческое желание – обезопасить свое будущее и стабильно высокий доход. И здесь важно, чтобы подобные желания не выходили за разумные пределы.

Почему так сложно быть главбухом

Одна из самых больших проблем главных бухгалтеров, приводящая к сложностям во взаимодействии с ними, в том числе, при автоматизации и оптимизации бизнес-процессов, это несоответствие ответственности главного бухгалтера и его заработной платы.

Например, руководитель отдела продаж получает ставку плюс определенный процент, и несет ответственность за возможные ошибки в работе только перед руководством компании. Руководитель бизнеса также получает определенную прибыль в зависимости от успехов компании. Главный бухгалтер получает только ставку (иногда с фиксированной премией) без «плавающей» составляющей вообще, а отвечает за возможные ошибки не только перед руководством, но и перед государством.

Исходя из этого фактора и нужно строить взаимоотношения с главным бухгалтером. Помните об их ответственности и относитесь к попыткам «перестраховываться» с пониманием.

Причины проблем взаимодействия с бухгалтерией

- Низкая квалификация бухгалтеров. Сегодня нередко можно увидеть в компании главбуха, который едва владеет основами бухгалтерского учета. Как ни парадоксально, но эту должность может занимать даже человек без высшего образования, просто по окончании бухгалтерских курсов. Основная причина таких управленческих решений – руководитель выбирает бухгалтера «под себя». Нашим бизнесменам важнее не квалификация бухгалтера, а возможность ему доверять.

- Низкая квалификация руководителя и сотрудников компании. Отсутствие базовых знаний в области бухгалтерского учета у руководящего состава приводит к тому, что и сотрудников не особо стремятся обучить первичной бухгалтерии. Впрочем, многие сотрудники и сами не особо интересуются этой областью знаний. В итоге, бухгалтер часто вынужден забирать оформление всей «первички» в свои руки, так как иначе при составлении документов будут допускаться регулярные грубые ошибки.

- Высокие нагрузки и ответственность бухгалтеров, несоизмеримые с зарплатой. Компания развивается, продажи растут, количество документов и отчетов также. А зарплата бухгалтеров остается на одном уровне. Даже премиальные редко распространяются на это подразделение. Естественно, что с одной стороны, бухгалтер будет перестраховываться, чтобы защитить себя от ошибок. Интересы компании для него будут вторичны. С другой стороны, из-за высокой загруженности оформление первичной документации и оплата счетов будут откладываться «на последнюю очередь». Отчеты для бухгалтера – на первом месте.

Рекомендации для специалистов по внедрению и автоматизации

Исходить в общении с главным бухгалтером компании необходимо из перечисленных выше проблем и понимания огромной ответственности специалиста. При этом есть простые рекомендации, которые помогут найти общий язык тем, кто по тем или иным причинам вынужден взаимодействовать с бухгалтерией в процессе автоматизации бизнес-процессов, внедрения нового ПО, сервисного обслуживания и т.д.

- Почитайте хотя бы немного о бухгалтерском учете. Не поленитесь полистать учебники и разобраться хотя бы в основах. А если вы занимаетесь программным обеспечением в том числе для бухгалтеров на постоянной основе, можно даже окончить курсы бухгалтеров. Это поможет вам говорить с ними на одном языке: вы будете понимать их проблемы, они – предлагаемые вами решения.

- Постарайтесь свести время консультаций с бухгалтерами к минимуму. Помните об их высокой загруженности, а также о том, что за консультации им никто не доплачивает. Если вы обладаете базовыми знаниями бухучета, изучите работу компании на уровне документов и консультаций с сотрудниками того же отдела продаж, и только потом придете в бухгалтерию за финальными консультациями и согласованиями, вам будут благодарны.

И самое главное, помните: бухгалтерский учет и документооборот в компании выстраивает главный бухгалтер. От его личности зависят особенности самой структуры. А от того, насколько вы сумеете найти с этим человеком общий язык, успех вашего сотрудничества с компанией в целом.

Содержание страницы

- Что собой представляет ведение бухучета

- От чего зависит сложность бухгалтерской работы

- Варианты первичной организации бухучета

- Роль руководителя в организации бухучета

- Структуры бухгалтерской службы

Бухгалтерский учет необходим любой организации. Вести его начинать нужно сразу, как только получены регистрационные документы. За организацию и правильность бухучета отвечает директор фирмы, ИП в этом плане легче — для них бухучет не обязателен. Нарушение правил ведения бухучета чревато серьезными штрафами, которые в 2018 году выросли еще больше.

Как организовать работу бухгалтерии интернет-провайдера?

Рассмотрим, какие варианты есть у руководителя, только налаживающего работу ООО, в организации бухгалтерской работы, какие компоненты должны в нее входить в обязательном порядке, как избежать типичных ошибок и недостатков.

Что собой представляет ведение бухучета

На обыденном уровне каждый знает обязанности бухгалтера: правильно считать приход и расход денег организации. Требования к бухгалтерии предъявляются на основании Федерального закона «О бухгалтерском учете» №402-ФЗ от 06 декабря 2011 года.

Каковы обязанности заместителя главного бухгалтера?

Бухгалтерская служба в организации заключается в постоянном мониторинге информации, касающейся имущества и денежных средств организации, а также регулярном отражении этих данных в специализированных формах документов. В ведении бухгалтера находятся:

- регистры счетов;

- учетные книги;

- финансовые и налоговые отчеты;

- «первичка»;

- кадровые документы;

- договоры;

- бумаги, касающиеся денежной динамики (по кассе, банку);

- другие документы, необходимые для ведения в ООО, предусмотренные законодательством.

Вопрос: Можно ли для передачи дел принять на работу нового главного бухгалтера до даты увольнения прежнего и как организовать прием-передачу дел и материальных ценностей?

Посмотреть ответ

От чего зависит сложность бухгалтерской работы

В некоторых фирмах организовать и вести бухгалтерию может оказаться значительно сложнее, чем в других. Факторы, от которых зависит этот процесс, касаются особенностей деятельности фирмы:

- Действующий налоговый режим. Общая система налогообложения предусматривает самую усложненную форму бухучета, чуть легче предпринимателям, пользующимися упрощенной системой «Доходы минус расходы», самым легким для бухгалтера считается налоговый режим УСН «Доходы».

- Наличие наемных служащих. Персонал во много раз увеличивает бухгалтерскую нагрузку. Мало того, что нужно постоянно рассчитывать заработную плату и взносы в социальные фонды, еще регулярно подлежат учету больничные, отпускные, премиальные, декретные и т.п. Если работников в компании нет, по этим показателям нужно сдавать нулевую отчетность. Отсутствие сотрудников не освобождает от обязанности ежегодного информирования о своей среднесписочной численности.

- Направления деятельности. Если фирма занимается однотипными хозяйственными операциями, бухучет вести значительно легче, чем в организации, ведущей работу по разным векторам. Ведь каждая отрасль имеет свою специфику бухучета.

- Активность фирмы. Поскольку в бухучете фиксируется каждая финансовая операция, в фирмах, где проводки денег (закупки, продажи, другие операции) происходят чаще, придется уделять их оформлению больше времени.

- Особенности контрагентов. Учет требует специального подхода, если фирма сотрудничает с представителями других налоговых режимов, с иностранными партнерами, с государственными структурами.

ВНИМАНИЕ! Даже самый упрощенный вариант бухгалтерского учета требует специальных знаний, навыков и постоянного внимания к обновлению законодательной базы.

Варианты первичной организации бухучета

Поскольку ответственность за организацию бухучета и корректность его ведения лежит на руководителе, ему и выбирать форму реализации бухгалтерской службы. Возможны различные способы решения этого вопроса:

- Директор и бухгалтер в одном лице. Этот способ подходит начинающим бизнесменам, которые производят сравнительно небольшое количество хозяйственных операций, имеет смысл пользоваться им на УСН. Закон разрешает руководителю выполнять обязанности главбуха.

Плюсы:

- приобретение важного опыта;

- освоение нюансов бухгалтерского учета;

- экономия на зарплате еще одной штатной должности или оплате услуг аутсорсера.

Минусы:

- неизбежность ошибок, особенно на первых порах;

- каждая ошибка – это штраф, а налоговое нарушение – еще и заморозка расчетного счета;

- освоение бухгалтерии требует времени, которое можно потратить более производительно.

ВАЖНО! Если фирма прогрессивно развивается, настает момент, когда этот вариант перестает себя оправдывать, и необходимо принимать решение о его пересмотре.

- Аутсорсинг. Если цена ошибок стала слишком дорогой, а учет набрал объем, его можно поручить специалисту на стороне. Специализированная фирма за плату возьмет на себя бухгалтерское сопровождение вашей деятельности. Это особенно удобно для организаций с однотипными операциями, более сложный учет стоит дороже.

Плюсы:

- освобождение драгоценного времени для руководителя;

- стоит дешевле, чем завести постоянного бухгалтера;

- не нужно заботиться о подборе и замене сотрудника, постоянное внимание к операциям гарантировано.

Минусы:

- замедленные темпы обмена информацией;

- дополнительные расходы за более сложные проводки;

- доплата за работу в нестандартное время.

- Бухгалтер в штате. Эта форма организации бухучета рано или поздно станет обязательной, если фирма выросла, начала выполнять большое количество сложных операций, нуждается в оптимизации налоговых платежей. Для руководителя это самый удобный вариант, единственный «минус» которого – в расходах на трудовое вознаграждение штатного специалиста. Зато в должностных обязанностях бухгалтера инструкция позволяет прописать и заботу о договорах, архиве, первичной документации, что снимет с плеч руководителя значительную ношу.

Роль руководителя в организации бухучета

Нанимая бухгалтера или отдавая эту деятельность на аутсорсинг, руководитель не может просто забыть о такой важной составляющей своего бизнеса. Он должен позаботиться, чтобы в результате вовремя получать полную и достоверную информацию обо всех финансовых операциях фирмы, ее имуществе, активах, кадровых ресурсах и контролировать их динамику. Для этого ему необходимо:

- принять Положение о бухгалтерской службе в своей организации;

- составить и утвердить должностные инструкции для бухгалтерских работников;

- позаботиться о документообороте первички;

- решить, по какой технологии будут обрабатываться учетные данные (как правило, используются специализированные компьютерные программы);

- решить вопросы хранения документации;

- периодически проверять сроки хранения бумаг, уточнять их ценность.

Структуры бухгалтерской службы

Бухгалтерия – полноценный структурный отдел организации. В больших фирмах она представлена не одним человеком – главным бухгалтером, а представляет собой целый аппарат, имеющий свою структурную специфику. Она зависит от особенностей управления фирмой, объема учетных данных, направления деятельности. Сегодня применяются 3 основные формы структуры этого подразделения в организации:

- линейная;

- функциональная;

- «в разрезе» подразделений.

Линейная организация бухгалтерии – наиболее простой вариант структуры этой службы. Применима при небольшом бухгалтерском штате, до 10 человек. При этом типе структуры все работники бухгалтерии находятся в подчинении главного бухгалтера, который, в свою очередь, подотчетен непосредственно руководству.

Структура бухгалтерии по функциональному признаку предполагает наличие групп или отделов, каждый из которых занимается определенным видом учета: заработной платы, материальных активов, готовой продукции, производственных затрат и пр. Каждый отдел возглавляют старшие бухгалтера, распределяющие работу между непосредственными исполнителями. Начальников групп контролирует главбух. Эту форму организации бухгалтерской службы применяют средние и часть крупных предприятий.

Организация бухучета в разрезе структурных подразделений означает наличие такого отдела в каждом обособленном отделе организации (цехе, участке производства). Иными словами, это отдельная бухгалтерия для каждого подразделения. Каждый участок имеет своего старшего, организовывающего работу в отдельной бухгалтерской структуре. В рамках такого подразделения бухучет может осуществляться и по функциональным признакам. На больших предприятиях, занимающихся разнообразной деятельностью, такая структура помогает охватить всю полноту операций.

ВАЖНАЯ ИНФОРМАЦИЯ! Какая бы структура ни функционировала в фирме, необходимо решить вопрос о ее централизации, то есть сосредоточении контроля и сведения данных в единую систему в главной бухгалтерии. Эта форма эффективнее децентрализованного учета, когда балансы составляются в каждом подразделении по отдельности.

Руководители организации несут ответственность за организацию бухгалтерского учета и соблюдение законодательства при выполнении любых хозяйственных операций. Им предоставлены широкие пределы полномочий в организации бухучета, что позволяет им активно участвовать во всех этапах учета.

Организационная форма и структура бухгалтерского аппарата устанавливается руководителем предприятия в зависимости от объема работ. Это может быть:

- самостоятельное структурное подразделение под руководством главного бухгалтера;

- наличие в штате должности главного бухгалтера/бухгалтера;

- передача ведения бухучета на договорных началах (для этих целей можно использовать централизованную бухгалтерию, специализированную фирму, бухгалтера-специалиста);

- самостоятельное ведение бухучета (лично руководителем).

Руководитель в обязательном порядке должен обеспечивать должные условия для выполнения подразделениями и работниками требований главбуха, касаемые документального оформления хозяйственных операций с последующим предоставлением в бухгалтерию всей необходимой документации и информации.

Структура и функции бухгалтерии

Структура аппарата бухгалтерии и объем его работ определяются индивидуально в зависимости от объемов работ конкретной организации, степени оперативной самостоятельности ее подразделений и уровня автоматизации учета. Согласно этим конкретным условиям организационной деятельности учет можно организовать по следующим формам:

- централизованная;

- децентрализованная;

- смешанная.

Централизованный учет предполагает оформление в подразделениях предприятия исключительно первичных документов с их последующей передачей в установленные сроки бухгалтерии. В ней уже производится синтетический и аналитический учет произведенных операций, подбивается отчетность, в том числе и бухгалтерский баланс сразу по всему предприятию.

Децентрализованный учет представляет собой полный цикл учета (начиная с оформления документации на хозяйственные операции по всем стадиям бухгалтерской обработки информации и заканчивая подготовкой отчетности подразделений), который проходит в структурных подразделениях предприятия.

Центральная бухгалтерия обеспечивает сводку отчетов, поступающих со всех подразделений , составляет сводные отчеты, включая баланс по всему предприятию и контролирует ведение учета в подразделениях. Благодаря децентрализации становится возможным приближение бухгалтерского аппарата к месту непосредственного проведения хозопераций, повышение его оперативности и аналитичности обработанных данных. В то же время такой тип учета усложняет разделение труда между работниками, занятыми в учете, и влечет за собой увеличение расходов на содержание бухгалтерского аппарата.

Смешанная форма организации учета представляет собой выполнение полного цикла учета и составление отдельного бухгалтерского баланса отдельными подразделениями (чаще всего это наиболее крупные локации). Также они занимаются частью учетных работ (например, обрабатывают первичные данные, ведут учет расчетов с работниками и тому подобное).

Состав и численность бухгалтерских подразделений зависит от масштаба хозяйственной деятельности предприятия, объема и сложности учета по ним, а также от квалификации персонала.

Для крупных организаций отделы могут формироваться по следующим признакам;

- предметный;

- линейный;

- функциональный.

По предметному признаку выделяют следующие типы учетных отделов (групп):

- основных средств и нематериальных активов;

- денежных средств;

- материалов;

- производства;

- расчетов с персоналом;

- готовой продукции;

- расчетных операций.

Если организация небольшая, функции ведения бухучета в ней обычно также распределяются по предметному признаку между соответствующими работниками — каждый исполнитель выполняет полный объем работ по своему расчетному участку.

Если бухгалтерские работы распределяются по функциональному признаку, то в таком случае каждый отдел или отдельный исполнитель выполняет конкретный комплекс операций, например, проверку документов или составление отчетности.

Линейный признак предусматривает распределение бухгалтерских работ по подразделениям где они выполняются одним исполнителем или группой.

Основные функции и обязанности главного бухгалтера и бухгалтера

Главный бухгалтер (при отсутствии такой должности в штате — бухгалтер) назначается на должность и снимается с нее только руководителем организации. При вступлении в должность главбух обязан ознакомиться с внутренним положением о бухгалтерии или самостоятельно разработать такой документ (если его нет в наличии). Положение должно состоять из следующих разделов:

- общие положения;

- функции, выполняемые бухгалтерией;

- права и обязанности работников;

- организация работ;

- взаимодействие с прочими структурными подразделениями предприятия.

Также главный бухгалтер имеет право вносить в это положение изменения/дополнения в случае необходимости.

Главбух находится в подчинении у руководителя предприятия. На него возлагается ответственность за формирование учетной политики, ведение бухучета, своевременное предоставление отчетности в полном и достоверном виде. Также к обязанностям главбуха относятся обеспечение соответствия законодательству выполняемых хозяйственных операций, контроль за перемещением активов, а также за тем, как формируются доходы/расходы и как выполняются обязательства.

Все работники предприятия обязаны подчиняться требованиям главного бухгалтера, касаемых документального оформления хозопераций с последующим предоставлением в бухгалтерию всей необходимой документации и информации по ним. Все денежные и расчетные документы, а также финансовые и кредитные обязательства признаются недействительными, если на них не проставлена подпись главного бухгалтера. Такие документы нельзя принимать к исполнению.

Если между руководителем организации и главбухом возникают разногласия по поводу выполнения отдельных хозопераций, то документация по ним может быть принята к исполнению при наличии письменного распоряжения руководителя предприятия, на которого возлагается ответственность за последствия таких операций.

Если малое предприятие не имеет в своем штате должности кассира, то его функции может выполнять либо главбух, либо иной работник, назначенный распоряжением руководителя предприятия.

Если главный бухгалтер (или бухгалтер) освобождается от своей должности, то он должен произвести передачу дел работнику, который сменяет его. В процессе этого осуществляется проверка состояния бухучета и достоверности информации в отчетностях. После проверки составляется акт, который должен утвердить руководитель предприятия.

На каждого сотрудника бухгалтерии составляются должностные инструкции — в них определены их права и обязанности. Должностные обязанности и требования к знаниям и квалификации должны отвечать тарифно-квалификационным характеристикам, прописанным в Квалификационном справочнике должностей руководителей, специалистов и других служащих (утверждено постановлением №37 21.08.1998 года Министерством труда России). Должностные инструкции составляются главным бухгалтером и должны быть утверждены руководителем предприятия. Эти инструкции включают следующие разделы:

- общие положения;

- функции, выполняемые работником;

- права и обязанности работника;

- организация работы;

- взаимодействие с другими сотрудниками предприятия;

- правила оценки результативности работ.

Инструкции выдаются работникам лично в руки либо под расписку для ознакомления. Главбух имеет возможность корректировать инструкции по мере необходимости.

Должностная инструкция главного бухгалтера должна отражать круг его полномочий, в особенности в ней должны быть следующие положения:

- организация бухучета хозяйственно-бухгалтерской деятельности;

- организация экономного использования ресурсов и контроль за этим, а также за сохранностью собственности предприятия;

- рациональная организация учета и отчетности (как по предприятию в целом, так и в ее подразделениях) за счет централизации учетно-вычислительных работ и их автоматизации, инновационных форм и методов бухучета и контроля;

- подготовка и проведение мероприятий, которые направлены на соблюдение государственной и финансовой дисциплины;

- организация учета приходящих денежных и основных средств, а также товарно-материальных ценностей, своевременное отражение проведенных операций, задействованных в их перемещении на счетах бухучета, учет издержек производства и обращения, исполнения расходных смет, реализации готовой продукции, выполнения работ/оказания услуг, результатов хозяйственно-финансовой деятельности, а также расчетных, кредитных и финансовых операций;

- обеспечение контроля за своевременностью, законностью и правильностью оформления документации, составления отчетных калькуляций себестоимости продукции и работ/услуг, подкрепленных экономическим обоснованием, а также расчетов по оплате труда сотрудникам предприятия;

- правильное начисление и перечисление в госбюджет платежей, взносов на госстрахование (социальное), а также средств на обеспечение капитальных вложений;

- своевременное погашение задолженностей банкам по ссудам;

- участие в проведении экономического анализа хозяйственно-финансовой деятельности по результатам бухучета и отчетности, который направлен на устранение потерь и непроизводительных затрат;

- препятствие недостачам, незаконному расходованию средств и товарно-материальных ценностей, а также нарушениям финансового и хозяйственного законодательства;

- оформление документов по факту недостач и хищений; контроль за передачей этих документов (если требуется) в органы следствия и суд;

- обеспечение строгого порядка соблюдения дисциплины (финансовой, кассовой и штатной), административно-хозяйственных смет (а также других расходов), законности списания недостач, дебиторской задолженности и иных потерь с балансов, обеспечение сохранности бухгалтерской документации, ее оформления и сдачи в архив согласно установленного порядка;

- разработка документации (рациональной, учетной, плановой), организация введения средств автоматизации учетно-вычислительных работ;

- руководство работниками бухгалтерии предприятия;

- проведение инвентаризаций материально-товарных ценностей и денежных средств, а также платежных обязательств и расчетов;

- подготовка информации по участкам бухучета, необходимой для составления отчетности;

- обеспечение сохранности бухгалтерской документации, ее оформление согласно установленному порядку для сдачи в архив.

В сферу знаний главного бухгалтера должны входить:

- законы Российской Федерации, постановления/решения Правительства Российской Федерации, связанные с вопросами деятельности этой отрасли, постановления, приказы и распоряжения, а также прочие нормативные документы, составленные вышестоящими органами, финансовыми и контрольно-реквизитными органами, касающиеся вопросов организации бухучета и подготовки отчетности, а также финансово-хозяйственной сферы деятельности предприятия;

- структура и перспективность организации, положения и инструкции, связанные с организацией бухучета и правилами его ведения, порядок проведения и оформления операций, а также связанный с этим документооборот, формы финансовых расчетов и порядок их проведения;

- методы экономического анализа финансово-хозяйственной деятельности предприятия, способы обнаружения внутрихозяйственных резервов;

- порядок приемки, оприходования, хранения и расходования денежных средств, товарно-материальных и прочих ценностей;

- правила расчетов с дебиторами/кредиторами, правила списания недостач, задолженностей и потерь с бухгалтерского баланса, правила, согласно которым проводятся инвентаризации денежных средств, различных ценностей и обязательств;

- порядок составления отчетности и сроки, отведенные для этого, правила, по которым проводятся различные проверки и ревизии документации;

- порядок использования и возможности применения компьютерной обработки имеющейся информации, а также результатов анализов деятельности предприятия;

- отечественная и иностранная практика улучшения хозяйственной и финансовой деятельности предприятия, экономика, организация производства, труда и управления, законы о труде, правила и нормативы охраны труда, ТБ, санитарии в условиях производства и противопожарной охраны.

Главный бухгалтер обязан иметь высшее экономическое или финансово-экономическое образование и финансово-бухгалтерский (финансово-экономический) стаж работы не менее 5 лет на руководящих должностях.

Должностная инструкция бухгалтера должна состоять из следующих пунктов, которые определяют границы его полномочий:

- выполнение работ, связанных с бухучетом на различных его участках (сюда входят учет основных средств и товарно-материальных ценностей, производственных затрат, реализованной продукции, хозяйственно-финансовых результатов предприятия, расчетов с поставщиками/заказчиками);

- участие в подготовке и проведении мероприятий, целью которых является улучшение соблюдения финансовой дисциплины и рационального применения ресурсов, приемке и контроле первичных документов по нужным участкам бухучета с последующей их подготовкой к счетной обработке;

- отражение в бухучете действий, которые связаны с перемещением денежных средств и товарно-материальных ценностей;

- составление отчетных калькуляций себестоимости продукта, услуг или работ, выявление источников потерь и непроизводительных расходов и разработка вариантов их предотвращения;

- начисление и перевод платежей в бюджет государства, взносов в государственное соцстрахование, средств на обеспечение капитальных вложений, оплаты труда, налоговых и иных платежей.

Бухгалтер обязан обладать знаниями в следующих областях:

- постановления, приказы, распоряжения и прочие документы руководящего и нормативного характера вышестоящих органов и органов, связанных с организацией бухучета и составления отчетности, формы бухучета и методы его ведения, план счетов и их корреспонденция;

- порядок организации документооборота на участках бухучета, оформления документации и отражения хозяйственных средств и их перемещение в системе бухучета;

- методы экономического анализа хозяйственной и финансовой деятельности предприятия, правила пользования вычислительной техникой, основы экономики, управления и организации труда, трудовое законодательство и законы, касающиеся охраны труда в РФ, правила внутреннего трудового распорядка, ТБ, производственная санитария и противопожарная защита.

Штатное расписание предприятия должно содержать точное количество работников бухгалтерии, наименование их должностей, обязанности, систему и размер оплаты труда.

Аттестация главных бухгалтеров и прочих специалистов, оказывающих бухгалтерские услуги (индивидуально или в специализированных фирмах) проводится для обеспечения экономической безопасности организаций и соблюдения государственных интересов.

Аттестация главных бухгалтеров и прочих специалистов, оказывающих бухгалтерские услуги — это проверка квалификации физлиц, которые хотят заниматься ведением бухучета на должности главного бухгалтера/бухгалтера и иметь право оказывать бухгалтерские услуги. Кандидаты, которые имеют должное образование и необходимый стаж работы, а также сдавшие экзамены на квалификацию, получают квалификационный аттестат профессионального бухгалтера. Документ должен быть установленного образца.

Министерство финансов РФ устанавливает критерии типов организаций, которые должны иметь подпись аттестованного главного бухгалтера или бухгалтера на своей бухгалтерской отчетности, а также виды услуг, оказываемые таким специалистом. Помимо этого оно определяет:

- требования, предъявляемые к кандидатам на получение квалификационного аттестата;

- порядок проведения аттестации;

- перечень необходимой документации, подаваемой одновременно с заявлением о допуске к аттестации;

- сроки аттестатов квалификации и условия их действия;

- программы экзаменов на квалификацию и порядок их сдачи;

- правила проведения переаттестации.

Порядок подготовки главбухов и прочих специалистов, которые занимаются оказанием бухгалтерских услуг, к аттестации, порядок повышения квалификации и правила сдачи квалификационных экзаменов разрабатываются совместно с аккредитованным объединением бухгалтеров.

По каким требованиям должен вестись бухучет

К ведению бухучета предъявляются единые требования, вне зависимости от форм собственности организаций. К основным относят следующие:

- бухучет ведется предприятием непрерывно, начиная с момента его регистрации как юрлица вплоть до реорганизации или ликвидации согласно законодательству Российской Федерации;

- объекты бухучета отражаются по методу двойных записей на счетах бухучета, взаимосвязанных между собой, а также по методу простой записи (ведется на забалансовых счетах, входящих рабочий план счетов);

- ведется документирование активов, обязательств и прочих подтверждений хоздеятельности, также ведутся регистры бухучета и отчетности на русском языке;

- в данных аналитического учета оборотов и остатков соблюдается равенство (по счетам синтетического учета на первое число ежемесячно);

- все хозоперации и инвентаризации вовремя регистрируются без пропусков или каких-либо изъятий на счетах бухучета;

- организация устанавливает в своей учетной политике способ ведения бухучета;

- все текущие производственные затраты, а также затраты на работы, услуги и капитальные вложения отражаются в учете раздельно.

Ответственные за организацию и ведение бухучета должностные лица, не соблюдающие нормы и требования бухучета, которые предусматриваются законодательством РФ (включая требования, касающиеся искажения такой отчетности и несоблюдения сроков ее предоставления и публикации) будут привлечены к ответственности (она может быть дисциплинарной, административной или уголовной) согласно законам Российской Федерации.

В статье 7 Закона о бухучете №402-ФЗ указано, что ведение бухучета и хранение соответствующей документации должно быть организовано руководством экономического субъекта.

В обязанности руководителя экономического субъекта (кроме кредитных организаций) входит возложение ведения бухучета на главбуха или другое должностное лицо данного субъекта. Также он может заключить договор об оказании услуг по ведению бухучета.

Руководитель кредитной организации обязан возложить ведение бухучета исключительно на главного бухгалтера. Руководитель субъекта малого и среднего предпринимательства может вести бухучет самостоятельно.

В ОАО (кроме кредитных), страховых организациях, негосударственных пенсионных и акционерных инвестиционных фондах, УК паевых инвестиционных фондов, а также в прочих экономических субъектах, которые имеют допущенные к обращению на биржевых торгах и у прочих организаторов торговли ценные бумаги (исключая кредитные организации), в органах управления внебюджетных госфондов и внебюджетных территориальных госфондов главбух или другое должностное лицо, занятое ведением бухучета, должны соответствовать следующим требованиям:

- иметь профессиональное высшее образование;

- обладать стажем работы, который связан с ведением бухучета или составлением финансовой отчетности (также допускается аудиторская деятельность) от 3 лет из последних 5 календарных, если высшее образование в этой сфере отсутствует — от 5 лет из последних 7 календарных;

- не иметь судимости в экономической сфере (неснятой и непогашенной).

Помимо Закона №402-ФЗ другие федеральные законы могут устанавливать дополнительные требования к главбуху или прочим должностным лицам, занимающимся бухгалтерской деятельностью.

Физлицо, с которым был заключен договор об оказании услуг по ведению бухучета экономическим субъектом, обязано соответствовать требованиям, прописанным в пункте 4 статьи 7 Закона №402-ФЗ. Юрлицо, с которым заключается подобный договор, должно иметь в штате более одного работника, который будет отвечать приведенным выше требованиям.

Банк России устанавливает требования, которым должен соответствовать главный бухгалтер кредитной организации.

Если между руководителем экономического субъекта и главбухом (или иным лицом, ведущим бухучет) возникают разногласия в отношении ведения бухучета, то есть два вида разрешения конфликта:

- данные первичной документации принимаются/не принимаются главбухом или иным лицом, занятым ведением бухучета (должностным или с кем заключен договор) к регистрации и накоплению в регистрах бухучета по письменному указанию руководителя экономического субъекта, принявшего единоличную ответственность за полученные в результате данные;

- объект бухучета отражается/не отражается главбухом или иным лицом, занятым ведением бухучета (должностным или с кем заключен договор) в финансовой отчетности по письменному указанию руководителя экономического субъекта, принявшего единоличную ответственность за отчетную дату, финансовые результаты и движения средств за отчетный период.

Бухгалтерский учет — один из важнейших бизнес-процессов в компании. Он «пронизывает» все сферы деятельности фирмы и во многом определяет ее финансовое благополучие и безопасность. А качество самого учета, в свою очередь, зависит от его грамотной организации. Рассмотрим, какой может быть организация структуры бухгалтерии на предприятии, как она влияет на эффективность работы.

Способы ведения учета

Прежде чем говорить о типах организации структуры бухгалтерии, нужно отметить, что собственная учетная служба — это лишь один из возможных вариантов.

Закон предоставляет руководителю право не только сформировать бухгалтерский отдел, но и выбрать другие способы ведения учета:

- Вести бухгалтерию самостоятельно. Напомним, по закону возложить на себя обязанности по ведению бухучета могут только руководители предприятий малого или среднего бизнеса и компании, применяющие упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

- Заключить гражданско-правовой договор со сторонним специалистом.

- Отдать учет на аутсорсинг, передав бухгалтерские функции консалтинговой фирме.

Численность сотрудников

Если владелец бизнеса решил создавать собственную бухгалтерскую службу, то в первую очередь встает вопрос о ее численности.

Штат работников бухгалтерии прямо не зависит ни от общей численности персонала, ни от оборотов компании. Учет — это в первую очередь обработка документов, поэтому его трудоемкость вытекает из количества «бумаг».

Бухгалтерский документооборот (организация и порядок ведения)

А ведь одна и та же выручка может складываться как из 2-3 отгрузочных документов, так и из нескольких сотен. А если взять, например, зарплату, то зачастую проще начислить ее для 100-150 офисных сотрудников, работающих на окладе, чем для 20-30 рабочих по сложным сдельным тарифам.

Для оценки трудоемкости можно взять нормативы, утвержденные постановлением Минтруда РФ от 26.09.95 № 56. Они рекомендованы для бюджетных организаций, но могут использоваться и коммерческими в качестве ориентира.

Специалисты Минтруда рекомендуют применять для оценки необходимой численности бухгалтерии следующую формулу:

Ч=(Т/1910) х Кн, где

Т — общая трудоемкость всех функций, выполняемых бухгалтерами в год;

Кн — коэффициент невыходов:

Кн=1+(Пн/(100), где

Пн — предполагаемый процент невыходов (отпуска, больничные и т.п.).

1910 — среднее число рабочих часов в год, которое рекомендуют использовать разработчики инструкции.

Трудоемкость всех основных учетных функций приведена в таблицах (часть 3 нормативов).

Пример

Предположим, что общая плановая трудоемкость всех работ, выполняемых бухгалтерами за год, получилась равной 4000 часам. Коэффициент невыходов — 1,15.

Ч=(4000/1910) х 1,15=2,40

По правилам арифметики расчетное количество специалистов нужно округлить до 2. Но здесь следует учесть и другие факторы. Упомянутое постановление № 56 было принято в 1995 году. На тот момент уровень автоматизации учетных процессов был существенно ниже, чем сейчас.

Поэтому, используя нормативы Минтруда, нужно учитывать, в какой мере реализована в вашей компании автоматизация учета. Во многих случаях это позволяет существенно снизить потребность в кадрах.

Структура бухгалтерии на предприятии

В зависимости от масштаба деятельности организация бухгалтерской службы возможна в трех основных вариантах.

Линейная организация структуры бухгалтерии является самой простой и применяется в небольших компаниях. В этом случае каждый работник отвечает за свой участок и отчитывается непосредственно перед главбухом. Этот вариант удобен, если численность сотрудников бухгалтерии не превышает 6-8 человек, т.к. при большем штате непосредственное управление уже затруднено.

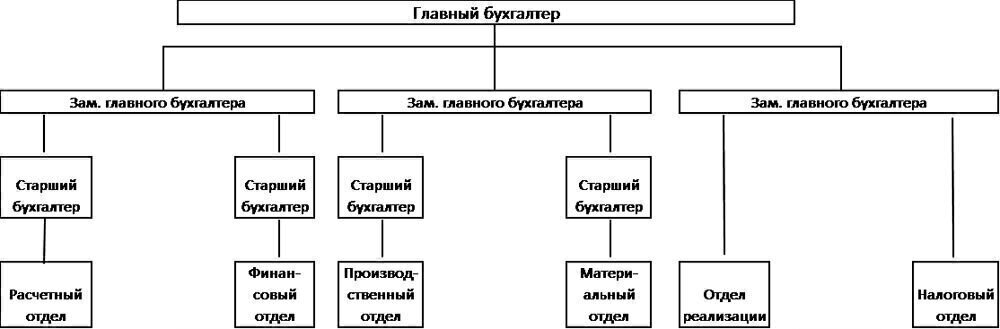

Вертикальная структура применяется в более крупных организациях. В этом случае у главбуха есть несколько заместителей, каждый из которых курирует отдельное направление или несколько направлений.

В последнем случае структура работы бухгалтерии начинает «ветвиться». Вводятся должности других линейных руководителей, например, старших бухгалтеров. Они непосредственно руководят рядовыми специалистами, подчиняются заместителям главбуха и отвечают за отдельные участки.

При подобной системе могут быть выделены, например, следующие отделы бухгалтерии:

- Расчетный: начисление заработной платы, прочих выплат сотрудникам и страховых взносов.

- Финансовый: учет движения по расчетным счетам и кассе.

- Производственный: калькулирование себестоимости.

- Реализации: выписка документов покупателям.

- Материальный: оприходование документов от поставщиков и списание материалов.

- Налоговый: начисление обязательных платежей.

Схема аппарата бухгалтерии в данном случае может выглядеть следующим образом:

Функциональная структура бухгалтерии характерна для крупных предприятий, включающих в себя обособленные подразделения. В этом случае в каждом из них производятся все учетные операции. Заместитель главного бухгалтера, контролирующий учет в подразделении, наделяется большинством функций главбуха. Сам же руководитель бухгалтерской службы осуществляет общую координацию и руководит процессом консолидации данных.

Бухгалтерский отдел организации в целом, включая главбуха, подчиняется непосредственно генеральному директору или другому представителю высшего руководства, курирующему финансовую область. Это может быть заместитель по экономике, финансовый директор и т.п.

Альтернативный вариант ведения учета

Как видим, организация работы бухгалтерской службы — весьма непростой процесс. В итоге, даже когда все вроде бы налажено, могут возникнуть непредвиденные ситуации. Бухгалтер может заболеть, неожиданно уволиться, да и просто допустить ошибку в расчетах. Также возможны и конфликтные ситуации. Все это снижает эффективность работы. А в итоге за все упущения несут ответственность руководитель и собственники бизнеса. Особенно, если речь идет о неверном исчислении налогов.

Кто несет ответственность за организацию бухгалтерского учета

Подобных проблем можно избежать, если бухгалтерский учет ведет аутсорсинговая компания.

Преимущества работы с профессиональной командой наиболее ярко проявляются в форс-мажорных ситуациях: «уход» базы, необходимость срочного восстановления учета, внезапные проверки налоговых и правоохранительных органов.

Даже если ваши бухгалтеры добросовестно исполняют свои текущие обязанности, это еще не гарантирует отсутствие «сюрпризов» при неожиданном визите проверяющих. Работники далеко не всегда знают свои права и обязанности при общении с инспекторами или полицейскими, поэтому нередко исполняют их незаконные требования, что может повредить организации в дальнейшем.

Если учет ведет наша команда — вы готовы к проверке в любой момент. Все необходимые документы оформлены и подшиты, база данных актуализирована и соответствует бумажной информации.

Вывод

Организационная структура отдела бухгалтерии зависит от масштабов бизнеса и других особенностей компании.

Численность бухгалтеров зависит в первую очередь от количества обрабатываемых документов. Но необходимо принимать во внимание и другие факторы, например, уровень автоматизации.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

1.1. За что отвечает руководитель (в рамках организации на предприятии бухгалтерского и налогового учета)

Согласно ст. 273 Трудового кодекса РФ от 30 декабря 2001 г. № 197-ФЗ (с изм. и доп. от 29 декабря 2004 г.) (далее — ТК РФ) руководитель организации — это физическое лицо, которое в соответствии с законом или учредительными документами организации осуществляет руководство этой организацией, в том числе выполняет функции ее единоличного исполнительного органа.

Кроме того, в ст. 2 Федерального закона от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете» (с изм. от 30 июня 2003 г.) дается весьма исчерпывающее определение руководителя организации — это руководитель исполнительного органа организации либо лицо, ответственное за ведение дел организации.

В этой связи необходимо добавить, что в соответствии с Гражданским кодексом РФ (части первая, вторая и третья) (с изм. и доп. от 21 июля 2005 г.) (далее — ГК РФ) предусмотрено, что органы управления юридического лица избираются или назначаются на основании закона и учредительных документов. Что касается обществ с ограниченной ответственностью и акционерных обществ, то высшими органами управления являются собрания участников (акционеров), а исполнительными органами — директор или правление (дирекция). Руководитель организации осуществляет текущее руководство организацией, в том числе и бухгалтерской службой. Также руководитель организации вправе передавать право оперативного управления бухгалтерией своему заместителю по финансовым вопросам.

Благодаря вышеназванным определениям становится ясно, что руководитель в любой организации является самой значительной фигурой. Однако, помимо того, что у руководителя есть широкий круг полномочий, он имеет также и огромную ответственность. Каждый руководитель, если он берется управлять трудовым коллективом, берет на себя персональную ответственность за предприятие и людей, которыми он управляет.

Отметим, что руководитель отвечает также и за организацию бухгалтерского учета на предприятии. Некоторые руководители могут сразу возразить и сказать, что, почему они должны отвечать за правила ведения бухгалтерского учета и представления бухгалтерской отчетности, если этим занимается главный бухгалтер? Однако в соответствии и. 1 ст. 6 Федерального закона «О бухгалтерском учете» ответственность за организацию бухгалтерского учета в организациях, соблюдение законодательства при выполнении хозяйственных операций несут руководители организаций.

Кроме того, полную ответственность за деятельность бухгалтерской службы несет именно руководитель организации, поскольку согласно ст. 53 ГК РФ лицо, которое в силу закона или учредительных документов юридического лица выступает от его имени, несет имущественную ответственность.

Конечно, компетенция по вопросам бухгалтерского учета и бухгалтерской отчетности разделяется между руководителем организации и главным бухгалтером. Тем не менее часто встречаются ситуации, когда руководитель организации, не имея экономического образования, полностью доверяет финансовую деятельность предприятия главному бухгалтеру, не ведя за ним должного контроля. Подобный подход к делу не может быть правильным, поскольку ошибки главного бухгалтера при ведении бухучета зачастую приводят к неправильному исчислению и уплате налогов, а это уже является основанием для привлечения к уголовной ответственности.

Здесь можно добавить только, что в случае разногласий между руководителем организации и главным бухгалтером по осуществлению отдельных хозяйственных операций документы по ним могут быть приняты к исполнению с письменного распоряжения руководителя организации, который несет всю полноту ответственности за последствия осуществления таких операций.

Бухгалтерский учет любой организации представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.

Основными задачами бухгалтерского учета являются:

1) формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности — руководителям, учредителям, участникам и собственникам имущества организации, а также внешним — инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

2) обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля за соблюдением законодательства РФ при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

3) предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

В этой связи для реализации основных задач бухгалтерского учета руководители организаций могут в зависимости от объема учетной работы:

1) учредить бухгалтерскую службу как структурное подразделение, возглавляемое главным бухгалтером;

2) ввести в штат должность бухгалтера;

3) передать на договорных началах ведение бухгалтерского учета централизованной бухгалтерии, специализированной организации или бухгалтеру-специалисту;

4) вести бухгалтерский учет лично.

Как правило, самой распространенной формой организации бухгалтерского учета в организациях является создание бухгалтерской службы как структурного подразделения, что свойственно для средних или крупных организаций. Малые организации вполне могут обойтись введением в штат должности бухгалтера. Обычно руководитель самостоятельно определяет нужную форму организации бухгалтерского учета исходя из объема хозяйственных операций, затрат на ведение учета, а также возможности привлечения квалифицированных специалистов.

Принятая организацией учетная политика утверждается приказом или распоряжением лица, ответственного за организацию и состояние бухгалтерского учета. При этом утверждаются: рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности; формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности; порядок проведения инвентаризации и методы оценки видов имущества и обязательств; правила документооборота и технология обработки учетной информации; порядок контроля за хозяйственными операциями, а также другие решения, необходимые для организации бухгалтерского учета.

Принятая организацией учетная политика применяется последовательно из года в год. Изменение учетной политики может производиться только в случаях изменения законодательства РФ или нормативных актов органов, осуществляющих регулирование бухгалтерского учета, разработки организацией новых способов ведения бухгалтерского учета или существенного изменения условий ее деятельности.

Организации обязаны хранить первичные учетные документы, регистры бухгалтерского учета и бухгалтерскую отчетность в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее 5 лет. Ответственность за организацию хранения учетных документов, регистров бухгалтерского учета и бухгалтерской отчетности несет руководитель организации.

Руководители организаций и другие лица, ответственные за организацию и ведение бухгалтерского учета, в случае уклонения от ведения бухгалтерского учета в порядке, установленном законодательством РФ и нормативными актами органов, осуществляющих регулирование бухгалтерского учета, искажения бухгалтерской отчетности и несоблюдения сроков ее представления и публикации привлекаются к административной или уголовной ответственности.

1.2. Степень ответственности и санкции (административная и уголовная ответственность)

Любой руководитель организации в рамках своей деятельности может быть привлечен к:

1) материальной;

2) административной;

3) уголовной ответственности.

Материальная ответственность заключается в том, что руководитель предприятия несет в установленном законом порядке ответственность за убытки, причиненные предприятию (организации) его виновными действиями (бездействием), в том числе в случае утраты имущества предприятия. Степень материальной ответственности может оговариваться в трудовом договоре. Так, собственник имущества унитарного предприятия вправе предъявить иск о возмещении убытков, причиненных унитарному предприятию, к руководителю унитарного предприятия.

Согласно ст. 71 Федерального закона от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах» (в ред. от 29 декабря 2004 г.) и ст. 44 Федерального закона от 8 февраля 1998 г. № 14-ФЗ «Об обществах с ограниченной ответственностью» (в ред. от 29 декабря 2004 г.) директор компании несет ответственность перед компанией в случае причинения обществу убытков его виновными действиями (бездействием), если иные основания и размер ответственности не установлены федеральными законами.

Что касается административной ответственности руководителя, то основания и порядок административной ответственности определяется Кодексом Российской Федерации об административных правонарушениях (далее — КоАП РФ) от 30 декабря 2001 г. № 195-ФЗ (в ред. от 22 июля 2005 г.). Так, ст. 2.4 КоАП РФ предусматривает, что административной ответственности подлежит должностное лицо в случае совершения им административного правонарушения в связи с неисполнением либо ненадлежащим исполнением своих служебных обязанностей. Под должностными лицами понимаются «совершившие административные правонарушения в связи с выполнением организационно-распорядительных или административно-хозяйственных функций руководители».

Также ответственность руководителей предусмотрена в ст. 14.12 КоАП РФ «Фиктивное или преднамеренное банкротство». В соответствии с и. 1 данной статьи фиктивное банкротство, то есть заведомо ложное объявление руководителем юридического лица о несостоятельности данного юридического лица или индивидуальным предпринимателем о своей несостоятельности, в том числе обращение этих лиц в арбитражный суд с заявлением о признании должника банкротом при наличии у него возможности удовлетворить требования кредиторов в полном объеме, — влечет наложение административного штрафа в размере от сорока до пятидесяти минимальных размеров оплаты труда или дисквалификацию на срок до трех лет.

Пункт 2 ст. 14.12 КоАП РФ устанавливает, что преднамеренное банкротство, то есть умышленное создание или увеличение неплатежеспособности юридического лица или индивидуального предпринимателя, — влечет наложение административного штрафа в размере от сорока до пятидесяти минимальных размеров оплаты труда или дисквалификацию на срок от одного года до трех лет.

Ответственность руководителей устанавливается также за:

1) продажу товаров (выполнение работ, оказание услуг) при отсутствии установленной информации об изготовителе или о продавце либо без применения в установленных законом случаях ККТ (ст. 14.5 КоАП РФ) — штраф для должностных лиц составляет от 30 до 40 МРОТ (3000—4000 руб.);

2) нарушение порядка ценообразования (ст. 14.6 КоАП РФ) — штраф для должностных лиц от 40 до 50 МРОТ (4000—5000 руб.);

3) обман потребителей (обвешивание, обсчет, иной обман в сфере торговли) (ст. 14.7 КоАП РФ) — штраф для должностных лиц от 10 до 20 МРОТ (1000—2000 руб.);

4) незаконное получение кредита (ст. 14.11 КоАП РФ) — штраф для должностных лиц от 20 до 39 МРОТ (2000—3000 руб.);

5) сокрытие имущества или имущественных обязательств, сведений об имуществе и так далее, а равно сокрытие, уничтожение, фальсификация бухгалтерских и иных учетных документов, а также другие неправомерные действия при банкротстве (ст. 14.13 КоАП РФ) — штраф в размере от 40 до 50 МРОТ (4000—5000 руб.) или дисквалификация на срок до трех лет;

6) нарушение порядка работы с денежной наличностью и порядка ведения кассовых операций (ст. 15.1 КоАП РФ) штраф на должностных лиц — от 40 до 50 МРОТ.

Уголовная ответственность руководителя организации установлена Уголовным кодексом РФ от 13 июня 1996 г. № 63-ФЗ (с изм. и доп. от 21 июля 2005 г.) (далее — УК РФ).

Так, ст. 176 УК РФ в и. 1 устанавливает, что получение индивидуальным предпринимателем или руководителем организации кредита либо льготных условий кредитования путем представления банку или иному кредитору заведомо ложных сведений о хозяйственном положении либо финансовом состоянии индивидуального предпринимателя или организации, если это деяние причинило крупный ущерб, — наказывается штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев, либо арестом на срок от четырех до шести месяцев, либо лишением свободы на срок до пяти лет.

Пункт 2 этой же статьи устанавливает ответственность руководителя за незаконное получение государственного целевого кредита, а равно его использование не по прямому назначению, если эти деяния причинили крупный ущерб гражданам, организациям или государству, и наказываются штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет либо лишением свободы на срок от двух до пяти лет.

Кроме того, ст. 177 УК РФ устанавливает ответственность за злостное уклонение руководителя организации или гражданина от погашения кредиторской задолженности в крупном размере или от оплаты ценных бумаг после вступления в законную силу соответствующего судебного акта и наказываются штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев, либо обязательными работами на срок от ста восьмидесяти до двухсот сорока часов, либо арестом на срок от четырех до шести месяцев, либо лишением свободы на срок до двух лет.

В соответствии со ст. 193 УК РФ невозвращение в крупном размере из-за границы руководителем организации средств в иностранной валюте, подлежащих в соответствии с законодательством РФ обязательному перечислению на счета в уполномоченный банк

Российской Федерации, наказывается лишением свободы на срок до трех лет. Более того, предусмотренное деяние признается совершенным в крупном размере, если сумма невозвращенных средств в иностранной валюте превышает пять миллионов рублей.

Также уголовная ответственность руководителей предусмотрена в ст. 195 УК РФ за неправомерные действия при банкротстве. В этой связи сокрытие имущества или имущественных обязательств, сведений об имуществе, о его размере, местонахождении либо иной информации об имуществе, передача имущества в иное владение, отчуждение или уничтожение имущества, а равно сокрытие, уничтожение, фальсификация бухгалтерских и иных учетных документов, отражающих экономическую деятельность, если эти действия совершены руководителем или собственником организации-должника либо индивидуальным предпринимателем при банкротстве или в предвидении банкротства и причинили крупный ущерб, наказываются ограничением свободы на срок до трех лет, либо арестом на срок от четырех до шести месяцев, либо лишением свободы на срок до двух лет со штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период до восемнадцати месяцев.

Кроме того, неправомерное удовлетворение имущественных требований отдельных кредиторов руководителем или собственником организации-должника либо индивидуальным предпринимателем, знающим о своей фактической несостоятельности (банкротстве), заведомо в ущерб другим кредиторам, а равно принятие такого удовлетворения кредитором, знающим об отданном ему предпочтении несостоятельным должником в ущерб другим кредиторам, если эти действия причинили крупный ущерб, наказываются ограничением свободы на срок до двух лет, либо арестом на срок от двух до четырех месяцев, либо лишением свободы на срок до одного года со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Статья 196 УК РФ устанавливает ответственность руководителя за преднамеренное банкротство. Преднамеренное банкротство, то есть умышленное создание или увеличение неплатежеспособности, совершенное руководителем или собственником коммерческой организации, а равно индивидуальным предпринимателем в личных интересах или интересах иных лиц, причинившее крупный ущерб, наказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет либо лишением свободы на срок до шести лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Дополнительно ст. 197 УК РФ предусматривает ответственность за фиктивное банкротство.

Фиктивное банкротство, то есть заведомо ложное объявление руководителем или собственником коммерческой организации, а равно индивидуальным предпринимателем о своей несостоятельности в целях введения в заблуждение кредиторов для получения отсрочки или рассрочки причитающихся кредиторам платежей или скидки с долгов, а равно для неуплаты долгов, если это деяние причинило крупный ущерб, наказывается штрафом в размере от ста тысяч до трехсот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет либо лишением свободы на срок до шести лет со штрафом в размере до восьмидесяти тысяч рублей или в размере заработной платы или иного дохода осужденного за период до шести месяцев либо без такового.

Тем не менее, если руководитель организации привлекается к уголовной или административной ответственности, это не освобождает его от материальной ответственности — руководитель может быть привлечен одновременно как к уголовной, административной, так и материальной ответственности.

В соответствии со ст. 18 Федерального закона «О бухгалтерском учете» ответственность за нарушения законодательства РФ о бухгалтерском учете возлагается на руководителей организаций и других лиц, ответственных за организацию и ведение бухгалтерского учета. В случае уклонения от ведения бухгалтерского учета в порядке, установленном законодательством РФ и нормативными актами органов, осуществляющих регулирование бухгалтерского учета, искажения бухгалтерской отчетности и несоблюдения сроков ее представления и публикации руководители привлекаются к административной или уголовной ответственности в соответствии с законодательством РФ. Руководитель полностью отвечает за финансово-хозяйственную деятельность общества и его результаты.

Условием наступления ответственности (налоговой, административной, уголовной) является также факт непоступления денежных средств в виде налоговых платежей в бюджетную систему РФ (факт неуплаты налога), а также неуплата полной суммы налога.

Согласно ст. 57 Конституции РФ каждый обязан платить законно установленные налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Уплата налогов и сборов является одной из основных обязанностей лиц, поскольку благодаря налогам и сборам пополняется бюджет любой страны.

Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства или муниципальных образований.

Сбор — это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий).

В качестве налогоплательщиков и плательщиков сборов выступают организации и физические лица, на которые Налоговым кодексом РФ (в ред. от 22 июля 2005 г.) (далее — НК РФ) возложена обязанность уплачивать налоги и сборы.

Тем не менее, помимо обязанности по уплате налогов, налогоплательщики имеют ряд прав, гарантированных Конституцией РФ:

1) установление налогов и сборов только законом;

2) запрет обратной силы законов о новых налогах и налогах, ухудшающих положение налогоплательщиков.

Ометим, что за уклонение физического лица-руководителя от уплаты налога (страхового взноса в государственные внебюджетные фонды) и за уклонение от уплаты налогов с организации (а также страховых взносов в государственные внебюджетные фонды с организации) соответственно, совершенные в крупном размере (свыше 200 МРОТ для физических лиц и свыше 1000 МРОТ для юридических лиц) наступает уголовная ответственность по ст. 198 и 199 УК РФ.

Кроме того, ст. 15.11 КоАП РФ устанавливает ответственность за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, а равно порядка и сроков хранения учетных документов влечет наложение административного штрафа на должностных лиц.

Под грубым нарушением правил ведения бухгалтерского учета и представления бухгалтерской отчетности понимается:

1) искажение сумм начисленных налогов и сборов не менее чем на 10 %;

2) искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 %.

Протоколы об административных правонарушениях составляют должностные лица налоговых органов (п. 5 ч. 2 ст. 28.3 КоАП РФ).

Статья 120 НК РФ также устанавливает налоговую ответственность организации за грубое нарушение правил учета доходов и расходов и объектов налогообложения.

НК РФ определяет налоговое правонарушение как виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое установлена ответственность (ст. 106 НК РФ). Виновным в совершении налогового правонарушения признается лицо, совершившее противоправное деяние умышленно или по неосторожности (п. 1 ст. 110 НК РФ).

Однако организация не может быть виновной в совершении налогового правонарушения, поскольку не обладает ни волей, ни сознанием, ни интеллектом и не может осознавать (предвидеть) противоправность деяния, желать либо безразлично относиться к наступлению вредных последствий. Вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц, действия (бездействие) которых были направлены на совершение налогового правонарушения (п. 4 ст. 110 НК РФ).

К должностным лицам относятся руководитель, в некоторых случаях бухгалтер и иные должностные лица организации, и если вина должностных лиц будет доказана, организация будет признана виновной.

В том случае, если руководитель организации на договорных началах передал ведение бухгалтерского учета специализированной организации или бухгалтеру-специалисту, он также несет ответственность за организацию бухучета и соблюдение законодательства. За ошибки сторонних специалистов при составлении бухгалтерской отчетности придется отвечать и организации, и ее руководителю. Так, за допущенное два раза и более в течение года несвоевременное или неправильное отражение в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений организации на нее налагается штраф в размере от 5000 до 15 000 рублей. Кроме того, искажение сторонним специалистом любой строки отчетности не менее чем на 10 % чревато для руководителя наложением штрафа в размере 2000—3000 рублей.

1.3. Трудовое законодательство (типовые ошибки, последствия и ответственность)

Россия относится к странам, в которых количество трудовых споров огромно. В чем же заключается причина такого положения дел? Связано это прежде всего с тем, что самым распространенным основанием трудовых споров являются разногласия между работником и работодателем — непосредственно или в лице его представительных органов. Работники не хотят мириться с нарушениями их трудовых прав, стремятся не допустить ухудшения действующих условий труда и рассчитывают на улучшение уже имеющихся. Кроме того, подобные конфликты часто связаны с такими качествами трудового законодательства, как сложность, противоречивость, а также важную роль играет правовая неграмотность как работодателей (руководителей), так и работников.

Поскольку Конституция РФ в ст. 46 признает и гарантирует одно из основных прав и свобод человека и гражданина — судебную защиту его прав и свобод, то любой работник, трудовые права которого нарушены, имеет право обратиться в суд за их защитой.

Трудовой кодекс решает эту проблему следующим образом — согласно ст. 382 ТК РФ индивидуальные споры разрешаются комиссиями по трудовым спорам и судами. Однако вынесение трудового спора на суд комиссий не является обязательной стадией. Суд рассматривает индивидуальные трудовые споры в следующих случаях:

1) по заявлениям работника, работодателя или профессионального союза, защищающего интересы работника, когда они не согласны с решением комиссии по трудовым спорам;

2) когда работник обращается непосредственно в суд, минуя комиссию по трудовым спорам;

3) по заявлению прокурора, когда решение комиссии по трудовым спорам не соответствует законам или иным нормативным правовым актам. К сожалению, комиссии по трудовым спорам по разным причинам не справляются с предназначенной им законом ролью эффективного органа досудебного рассмотрения споров.