Какие методы применяются для распределения административно-управленческих расходов между подразделениями?

В чем их преимущества и недостатки?

Как выбрать оптимальный метод, позволяющий правильно отразить финансовый результат?

Большинство предприятий имеют в своей организационной структуре головной офис и несколько бизнес-единиц — магазинов, филиалов. Следовательно, возникает вопрос: как рационально распределить между этими бизнес-единицами расходы головного офиса — административные, финансовые и маркетинговые? При этом важно справедливо отразить финансовый результат каждой бизнес-единицы.

При бюджетировании выделяют центры финансовой ответственности (ЦФО): центры доходов и центры расходов. Это привело к тому, что функциональные бизнес-единицы анализируются обособленно, при этом головной офис рассматривается как отдельная ветвь, которая несет расходы. Действительно, при подготовке бюджета гораздо эффективнее считать отдельно по центрам.

Однако при этом сложно выяснить, как на самом деле обстоят дела. Содержание головного офиса обязательно должно отразиться на финансовом результате всех филиалов. Поговорим о том, как выбрать оптимальный метод распределения административно-управленческих расходов между филиалами

Методы распределения административно-управленческих расходов между подразделениями

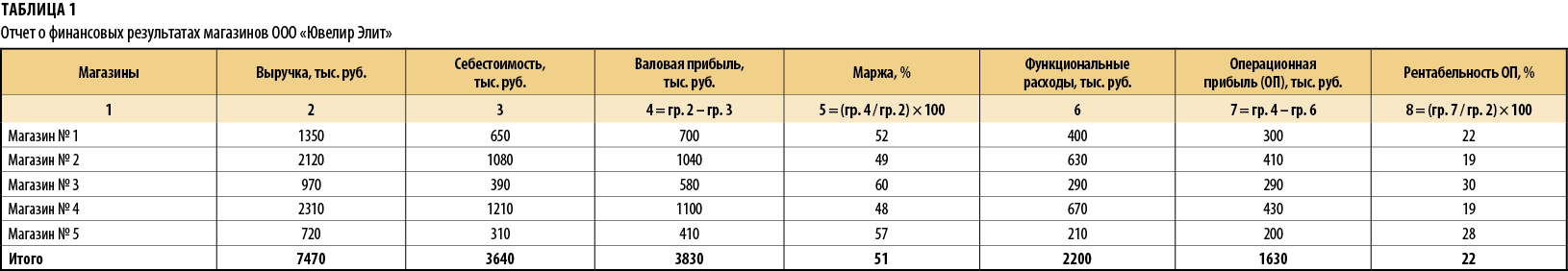

Рассмотрим все три метода на примере ООО «Ювелир Элит». Исходные данные по предприятию представлены в табл. 1. В составе предприятия — пять магазинов. Анализируемый период — март 2018 г.

Согласно отчету общая выручка по магазинам составила почти 7,5 млн руб. Операционная прибыль равна 1,6 млн руб., т. е. рентабельность — 22 %.

В целом финансовые показатели нормальные, уровень рентабельности допустимый. Магазины № 3 и № 5 специализируются на продаже дорогостоящих бриллиантовых украшений, потому выручка колеблется в размерах 970 и 720 тыс. руб., что меньше, чем в других магазинах. Однако маржа и рентабельность высокие — до 30 %.

Магазины № 2 и № 4 ориентированы на массовые продажи золотых и серебряных украшений. Обороты магазинов выше 2 млн руб. в месяц, рентабельность — 19 %.

Магазин № 1 продает изделия для среднего класса, потому и показатели среднестатистические в сравнение с остальными точками.

Магазины также соблюдают границы финансовой модели, т.е. функциональные расходы не превышают 30% выручки (2200 / 7470 × 100 = 29,4 %).

Головной офис обеспечивает бесперебойную деятельность магазинов, несет административные, коммерческие и финансовые расходы.

Административные расходы подразумевают содержание административно-управленческого аппарата (руководства, финансовой службы, директора по развитию). Коммерческие расходы включают затраты на маркетинг и рекламу, а также содержание коммерческой службы. Финансовые расходы — это кредит и проценты по кредиту в банке, который обеспечивает постоянную закупку ювелирных изделий.

Рассмотрим общий отчет по предприятию (табл. 2).

Сводный отчет о финансовом результате — это агрегированная модель бухгалтерской формы 2 «Отчет о прибылях и убытках». Его цель — свести основные статьи доходов и расходов и расчетные экономические показатели, такие как маржа и рентабельность.

Таким образом, нам надо распределить административные, коммерческие и финансовые расходы между магазинами. Применим указанные выше три основных метода и сравним полученные результаты.

В управленческом учете расходы головного офиса распределять между магазинами нужно обязательно.

Поговорим о том, как оценить эффективность работы магазинов, когда они выполняют планы продаж и сохраняют расходную часть в пределах установленного лимита (30 % от выручки). Посмотрим, как меняется прибыль каждого магазина в зависимости от выбранного метода распределения затрат.

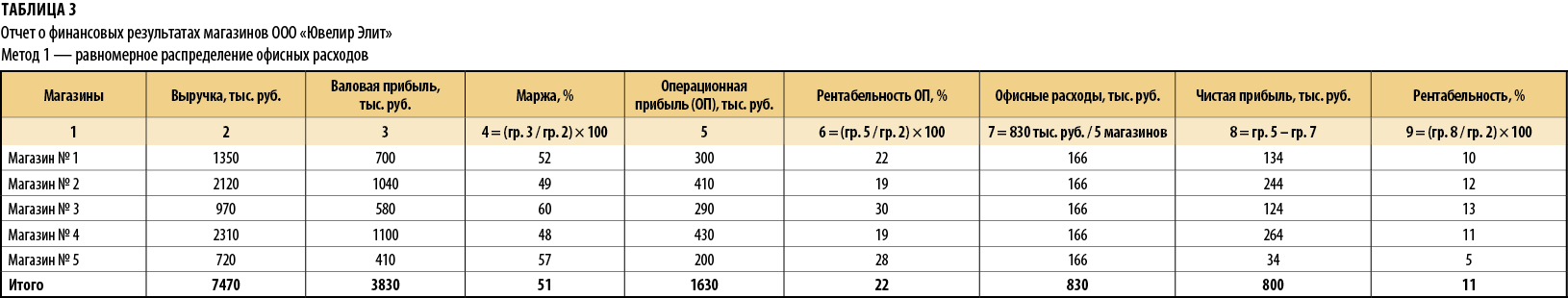

В таблице 3 приведены результаты расчетов по первому методу — равномерное распределение расходов головного офиса между подразделениями.

Сумма всех офисных расходов = 610 + 130 + 90 = 830 тыс. руб. Если распределять их равномерно, на каждый магазин ложится по 166 тыс. руб. (830 / 5). По итогам расчета с помощью первого метода мы видим, что самую высокую прибыль принесли магазины массовых продаж № 2 и № 4 — 244 и 264 тыс. руб. соответственно. При этом магазин № 5 показал самый маленький финансовый результат — 34 тыс. руб., рентабельность — 5 %. Возникают два вопроса: целесообразно ли содержать такой магазин и действительно ли этот магазин сработал хуже всех?

Главное преимущество данного метода, безусловно, простота расчета. Однако, несмотря на свою популярность, этот метод не имеет глубокого экономического смысла.

Логично полагать, что генеральный директор руководит всеми филиалами, а реклама и финансы расходуются в одинаковом размере для каждого магазина, потому и нет смысла считать как-то иначе. Но если работники магазинов получают зарплату в форме процента из чистой прибыли, то можно с уверенностью сказать, что предприятие несправедливо считает им зарплату. Потому как такой метод распределения расходов «пустой», он переоценивает одни магазины и недооценивает результаты других. Пользоваться таким методом крайне неэффективно.

К сведению

Иногда данный метод может быть полезен — например, когда планируется открытие нового магазина, нужно знать среднюю нагрузку в виде административных расходов на магазин. Для этого проводят ретроспективный анализ, сумму общих административно-управленческих расходов делят на количество магазинов и таким образом выводят среднюю сумму административно-управленческих расходов на один магазин.

Некоторые предприятия осознали, что не может такого быть, чтобы офисные расходы влияли на прибыль филиалов в одинаковой мере, и подключили в расчет выручку.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 8, 2018.

В настоящее время эффективность работы организации во многом определяется эффективностью повседневной работы персонала управления. Очевиден тот факт, что в коллективе трудно наладить работу, когда руководитель и его подчиненные не обладают современными приемами и методами работы, не совершенствуют свой индивидуальный рабочий стиль.

Безусловно, готовность руководителя к успешной деятельности определяется знаниями, умениями, навыками и качествами личности. Однако немаловажную роль играет изучение причинно-следственного механизма имеющих место недостатков и проблем, а также поиск путей совершенствования своей работы.

Решающее значение для устранения недостатков в практике повседневной деятельности имеет рациональное использование руководителем рабочего времени.

Важным шагом при создании эффективной системы управления собственным временем для руководителя является определение целей деятельности как на короткий, так и на длительный период. Управление на основе целей не связано с дополнительными усилиями, так как базируется на процессе планирования с определением предельных сроков выполнения намеченных действий или мероприятий.

Цели, намеченные руководителем, не только определяют те действия, которые следует осуществить, но и стимулируют их исполнение. Постановка целей означает для руководителя сознательное осуществление своих действий. Целеполагание для руководителя действует как движущая сила, энергия которой исчезает лишь тогда, когда цель достигнута. Цели, определяемые руководителем, должны быть:

- реалистичными и конкретными;

- ориентированными не на осуществление деятельности, а на достижение конкретного результата;

- измеримыми и ограниченными по времени конкретными сроками.

Определение целей есть лишь начальный этап. Необходимо преобразовать цель в план действий по ее достижению. Необходимо определить степени важности и решить, какие цели и задачи важнее всего, а какие могут подождать. Успешное решение задачи выделения степеней важности оказывает сильное влияние на рост эффективности работы руководителя.

Предпосылкой достижения целей руководителем является использование его рабочего времени на реализацию мероприятий, которые ведут к этим целям. Многими руководителями «управляют» случайности. У них нет ясной базы для принятия решений при планировании времени. Последовательность их действий часто управляется внешними факторами. Причинами этого является недостаток хорошо организованной базы для принятия решений, а также выработанная привычка планировать время в недостаточной связи с желанием достичь поставленных целей.

Готовность руководителя к эффективной работе во многом определяется практикой его повседневной деятельности, а решающее значение для формирования стиля руководства имеет рациональное использование рабочего времени.

Введение периодов планирования способствует более точной оценке обстановки в целом, облегчает выделение главного, повышает уровень исполнения и помогает руководителю принять правильное решение, как наиболее целесообразно использовать рабочее время.

Чтобы получить как можно лучшие результаты при планировании рабочего времени, руководителю необходимо использовать такое понятие, как «периоды планирования»: день, неделя, месяц, год. Каждый период планирования должен рассматриваться отдельно. В этой связи рекомендуется иметь отдельный план для каждого периода.

Главное преимущество планирования работы состоит в том, что планирование рабочего времени приносит выигрыш во времени. У руководителя появляется возможность использовать имеющееся у него рабочее время для плодотворной и успешной деятельности и достичь поставленных целей с возможно меньшим расходом времени. Планирование как важнейшая составная часть организации личного труда означает подготовку к реализации намеченных целей и структурирование (упорядочение) рабочего времени.

При разработке плана каждого периода руководитель должен ответить на следующие вопросы:

- Какова основная цель данного периода?

- Каким количеством времени он располагает?

- В какой очередности должны быть выполнены основные задачи периода?

- Какие подготовительные мероприятия должны быть выполнены?

Чтобы правильно выполнять свои обязанности и достичь поставленных целей, руководитель должен ясно представлять себе, насколько ограничен его бюджет рабочего времени. Это объясняется тем, что разрабатываемый план рабочего периода представляет собой проект процессов труда на предстоящий временной период.

При разработке плана конкретного периода рекомендуется использовать основные принципы и правила планирования рабочего времени:

- правило основного соотношения (правило 60 : 40). Рекомендуется составлять план только на определенную часть рабочего времени. Практика показывает, что планируемая часть не должна превышать 60% общего планового бюджета времени руководителя; она носит название период запланированной активности. Оставшиеся 40% планируемого периода времени условно следует разделить на два блока по 20% каждый. Первый блок представляет собой резерв рабочего времени, отводимый на выполнение действий и работ, не включенных в формируемый план, и носит название период непредвиденной активности. Второй блок резервного времени отводится на управленческую деятельность и творческую активность — это период спонтанной активности;

- анализ ранее выполненных работ и структуры затрат рабочего времени прошлых периодов;

- регулярность и системность планирования;

- реалистичность планирования;

- письменная форма формируемого плана;

- перенос несделанного. Невыполненные рабочие действия и мероприятия текущего планового периода должны быть перенесены в рабочий план следующего планового периода в том случае, если они не потеряли своей актуальности;

- установление временных норм и планируемых сроков исполнения работ, включенных в план рабочего периода. В плане следует задавать точные временные нормы на планируемые действия;

- установление приоритета (степени важности) для каждой из работ, включенных в план;

- делегирование (перепоручение) работ. В плане должны найти отражение и те работы, которые делегируются для исполнения другим сотрудникам. Применительно к данной категории работ должно быть запланировано время для осуществления руководителем контроля сроков, качества решения и т. д.

Важнейшим из всех периодов планирования для руководителя является день. Планирование дня включает в себя определение конкретного действия в заданный момент времени, а не ограничивается только выявлением цели, желания или намерений, как это может быть применительно к прочим периодам планирования. Планирование на день создает предпосылки для того, чтобы жить в настоящем.

План на день должен создать обзор всех дел дня и помочь руководителю наиболее эффективно использовать рабочее время. План на день определяет конечные цели работы в порядке их значимости. Формируется план преимущественно в конце предыдущего дня или в начале планируемого дня.

Для разработки плана рабочего дня можно воспользоваться методом «Альпы», который предполагает реализацию следующих пяти стадий, базирующихся на использовании основных принципов и правил планирования рабочего времени (данный метод может быть использован и для разработки плана рабочей недели):

- Составление полного перечня планируемых работ на текущий день. Этот перечень должен быть составлен с учетом предварительного распределения работ по приоритетности их выполнения.

- Определение планируемой продолжительности каждой из намеченных к выполнению работ и общего бюджета рабочего времени.

- Резервирование рабочего времени с учетом соотношения 60 : 40.

- Принятие решений по делегированию работ, намеченных руководителем к исполнению.

- Контроль и перенос несделанного. Контроль выполнения заданий и использования рабочего времени является последним пунктом в системе индивидуального планирования. Осуществление контрольных мероприятий позволяет руководителю получить необходимую информацию для проведения анализа структуры фактических затрат рабочего времени и приступить к поиску возможных путей совершенствования своей работы.

Важнейшим звеном месячного (годового) планирования является определение ключевых направлений деятельности. На основе данных направлений руководитель должен разработать личный план деятельности и бюджет на предстоящий месяц (год). При этом имеющееся в распоряжении руководителя время индивидуализируется в календарном плане работы настолько точно, насколько это возможно на месяц (год) вперед.

Важной составляющей эффективной деятельности руководителя является его умение принять решение о том, каким из задач, стоящих перед ним, следует придавать первостепенное, второстепенное и т. д. значение в практике повседневной работы. Каждый день руководителю приходится принимать решение об установлении приоритетоврешаемых задач и проблем.

В этой связи актуальным для любого руководителя является умение сознательно устанавливать однозначные приоритеты, последовательно и системно выполнять задачи, включенные в план, с соответствующей очередностью выполнения.

В практике повседневной работы руководителю не рекомендуется первоначально браться за решение самых простых и легких задач, которые требуют минимальных затрат рабочего времени. Следует приступать к решению задач, сообразуясь с их значением и важностью.

Это положение подтверждается известным принципом Парето или принципом 80 : 20. В общем виде данный принцип свидетельствует о том, что внутри данной группы или множества отдельные малые части обнаруживают намного большую значимость, чем это соответствует их относительному удельному весу в этой группе.

Перенесение содержания принципа на рабочую ситуацию означает, что в процессе работы за первые 20% расходуемого времени руководителем достигается 80% итогового результата. Остальные 80% затраченного времени приносят ему лишь 20% общего итога работы. Следовательно, руководителю рекомендуется первоначально решать немногочисленные «жизненно важные» проблемы, а затем — многочисленные «второстепенные».

Принцип Парето лежит в основе так называемого анализа АБВ, согласно которому доли в процентах более важных и менее важных дел в их общем количестве остаются в целом неизменными. Это положение позволяет условно разделить весь объем работы руководителя на три группы задач: А, Б и В — в соответствии с их значимостью с точки зрения достижения поставленных целей.

- Группа задач А составляет приблизительно 15% общего количества задач и дел, намеченных руководителем к выполнению. Значимость задач данной группы в достижении поставленных целей составляет, в свою очередь, 65%. Таким образом, в эту группу должны входить только важнейшие задачи и мероприятия руководителя.

- Группа задач Б составляет 20% общего количествами также 20% составляет их итоговая значимость. В данную группу входят, как правило, задачи важные.

- Группа задач В составляет 65% общего числа задач, но они имеют незначительную долю — 15% в общей значимости дел руководителя. В данную группу входят задачи менее важные и несущественные.

Согласно практике применения анализа АБВ руководителю рекомендуется группу задач А, приносящую наибольший итоговый результат, решать самостоятельно в первую очередь.

На следующем этапе работы внимание руководителя должно быть сосредоточено на группе задач Б, решение которых также обеспечивает существенную часть совокупного итога. По данной группе руководителю рекомендуется определить возможность частичного делегирования задач другим исполнителям. В этом случае руководитель оставляет за собой контроль сроков и качества решения делегируемых задач.

Делегируя решение задач данной группы, руководитель разгружает свое рабочее время, освобождая его для решения более важных дел. С другой стороны, он способствует повышению мотивации в работе своих подчиненных и росту их квалификации, доверяя им ответственные дела. Если задача не может быть делегирована другому исполнителю, то руководитель должен взяться за ее решение сам.

Основная опасность задач группы Б для руководителя состоит в том, что рано или поздно они переходят в состав задач группы А и должны решаться им лично в кратчайшие сроки.

Задачи группы В должны быть делегированы другим исполнителям. Необходимость их делегирования объясняется тем, что успешное решение задач группы В не требует наличия у исполнителей специальных знаний и особых качеств. Руководитель при этом оставляет за собой только контроль сроков решения задач данной группы.

Принятие руководителем правильного решения по приоритетности выполнения намеченных мероприятий обеспечивает:

- работу только над действительно важными и необходимыми задачами;

- решение задач в соответствии с их неотложностью;

- достижение поставленных целей наилучшим образом (с наименьшими ресурсными потерями) с учетом складывающихся обстоятельств;

- исключение работ, которые могут быть выполнены другими исполнителями.

Своевременно принять руководителю правильное решение относительно того, какой задаче отдать предпочтение, могут помочь предложенные американским генералом Дуайтом Эйзенхауэром правила. Согласно этим правилам приоритетность выполнения намеченных к исполнению работ определяется с учетом таких критериев, как их важность и срочность. В зависимости от степени важности и срочности все задачи могут быть подразделены на четыре группы:

- Группа задач А — срочные/важные;

- Группа задач Б — срочные/менее важные;

- Группа задач В — менее срочные/важные;

- Группа задач Г — менее срочные/менее важные.

Задачи группы А руководитель должен решать сам в первую очередь.

Задачи группы Б должны быть делегированы другим исполнителям. Основная опасность задач данной группы для руководителя состоит в том, что если они не будут делегированы, то руководитель рискует попасть под «тиранию» их срочности. Необходимость делегирования этих задач вытекает и из того, что для их успешного решения не требуется наличия у исполнителя специальных знаний. За руководителем остается только контроль сроков решения задач данной группы.

Задачи группы В следует делегировать другим исполнителям, разгружая свое рабочее время и заботясь о повышении мотивации труда сотрудников. Однако следует помнить о том, что руководитель обязан проконтролировать сроки и качество решения делегированных задач. При невозможности делегирования руководитель должен сам взяться за решение задач данной группы.

Задачи группы Г представляют собой задачи несущественные и несрочные. От их решения в текущий момент времени должны воздерживаться как руководитель, так и другие сотрудники.

Последовательно применяя в практике работы метод АБВ и принцип Эйзенхауэра, руководитель может значительно повысить производительность, продуктивность и результативность своей повседневной деятельности.

Блог

Автоматизация управленческого учета в компании: как распределить расходы по направлениям деятельности, чтобы правильно оценить их прибыльность

25.02.2021

Чтобы корректно оценить эффективность каждого вида деятельности компании, нужно правильно посчитать доходы и расходы в разрезе этих направлений. Больше всего сложностей обычно возникает при делении затрат организации, особенно косвенных. В зависимости от учетной политики одни и те же бизнес-единицы могут быть прибыльными или убыточными в итоговой отчетности, на основе которой принимаются управленческие решения. При этом детализация учета, призванная повысить точность данных, делает его ведение трудоемким – как следствие появляются ошибки, а из-за ошибок отчетные документы готовятся долго и часто содержат неверную информацию. Поэтому важно выбрать оптимальный подход к распределению издержек.

Делим расходы на прямые и косвенные

Прямыми считаются затраты, связанные только с одним конкретным видом деятельности. Они обычно возникают в процессе производства или реализации конкретного вида продукции или услуг и исчезнут, если закрыть направление. К косвенным затратам, соответственно, относятся все остальные. Определять также удобно по следующим принципам:

- На основе экономического смыслаНапример, вне зависимости от правил бухучета к прямым расходам стоит отнести бонусную часть заработной платы сотрудников (процент от продаж), расходы на маркетинг этого вида деятельности, расходы на эксплуатацию и содержание транспорта, который развозит продукцию только этого направления, лизинговые платежи по оборудованию, которое используется только для этого вида активности, оплату сертификации продукции этого направления и проценты по кредитам и займам, взятым специально для конкретного подразделения.

И по этому же принципу должны учитываться доходы. То есть, например, средства, полученные от реализации имущества отдела или сдачи его в аренду, и выручку от колебаний курсов валют, полученную в процессе покупки и продажи продукции конкретного вида, нужно отнести к выручке соответствующей бизнес-единицы.

- На основе производственного процесса и структуры компанииЕсли какие-то помещения используются только одним подразделением, то все расходы, связанные с этим помещением, включая налоги, относятся к прямым расходам этого вида деятельности. Также если какие-то сотрудники, даже из головного офиса, работают только с одним направлением бизнеса, то оплата их труда и затраты на все используемое ими имущество следует считать прямыми издержками этого направления.

Можно ли вообще не распределять косвенные расходы?

Обычно полное распределение затрат по видам деловой активности требуется не только для оценки финансовых результатов последних. Например, ценообразование на предприятии может осуществляться затратными методами. Тогда для установления цен на товары или услуги нужна себестоимость, а чтобы вычислить себестоимость, нужно учесть не только прямые, но и косвенные затраты.

Но если ни для каких других целей управленческого учета нет необходимости разносить все доходы и расходы по направлениям, тогда и для оценки фин. результатов самих направлений ими допустимо пренебречь и считать окупаемость на основе только прямых расходов. В этом случае важно анализировать прибыльность предприятия в целом и динамику изменения величины косвенных расходов постатейно.

Как выбрать базу распределения косвенных затрат?

Если косвенные издержки существенно меньше прямых, имеет смысл использовать единую базу для их распределения, поскольку детализация этих расходов все равно не нужна для принятия управленческих решений. Наиболее распространены следующие варианты баз:

- Переменные или прямые затраты: считается, что чем больше их величина, тем большего остальных ресурсов фирмы тратится на бизнес-активность. Подходит для компаний, у которых переменных расходов значительно больше, чем постоянных.

- Объемы продукции: считается, что на производство и/или распространение всех видов продукции уходит одинаковое количество ресурсов. Подходит, например, для производств, выпускающих продукцию одной категории одинакового уровня сложности.

- Выручка от реализации: считается, что чем дороже товары или услуги, тем больше ресурсов уходит на их создание и/или продажу. Можно использовать практически в любых компаниях за исключением вариантов, когда демократичные товары, например, намного больше премиальных по размеру. В таком случае они занимают больше места на складах и в транспорте и обходятся бизнесу наоборот дороже.

- Зарплата сотрудников: считается, что чем дороже сотрудники подразделения, тем больше остальных ресурсов организации тратится на работу этого подразделения. Подходит для предприятий, в которых основные затраты – это оплата труда персонала.

- Равномерное распределение: считается, что на все виды деловой активности нужно одинаковое количество ресурсов бизнеса. Подходит для компаний, направления работы которых сопоставимы по трудоемкости процессов и другим параметрам.

При этом, выбирая базу, стоит смотреть не только на возможность ее применения для вашего типа бизнеса, но и на то, помогает ли она действительно справедливо разделить расходы и отразить реальное положение дел в отчетности. Например, на первый взгляд кажется, что для консалтинговых и других компаний с большим фондом оплаты труда всегда стоит выбирать базу распределения, связанную с персоналом. То есть ориентироваться на зарплаты или количество сотрудников направления. Но на практике, в силу разной трудоемкости деятельности, на управление подразделением меньшего размера может уходить столько же времени административного персонала и высшего руководства, сколько уходит на менеджмент большего подразделения. Например, проектные работы могут быть более ресурсоемкими для менеджмента компании, чем ведение постоянных клиентов. Или обучающие мероприятия могут требовать больше времени и внимания, чем работа с клиентами, хотя event-отдел по численности и ФОТ меньше.

Если доля косвенных издержек большая, нужны индивидуальные базы. Уровень детализации стоит выбирать в зависимости от величины косвенных расходов. Чтобы избежать излишнего усложнения учета, нередко стоит остановиться на варианте индивидуального разнесения только тех затрат, базы которых наиболее очевидны, а остальные распределять по единой базе. Например, расходы на аренду офисов, складов, их страхование и соответствующие коммунальные платежи легко разделить на основе площадей, которые заняты разными видами бизнеса. Или расходы на транспорт и оборудование можно посчитать по времени пользования разными подразделениями, по количеству заказов от каждого, по объему использованных ресурсов.

Нужно ли отдельно оценивать прибыльность после вычета только прямых расходов?

Когда в управленческом учете предприятия косвенные издержки разносят по видам деловой активности или филиалам, менеджмент нередко считает правильным оценивать прибыльность бизнес-единиц по итогу, после распределения всех затрат. Но фин.результаты, посчитанные на основе итоговой величины расходов, показывают окупаемость направлений только с учетом затрат на их жизнеобеспечение. А на практике эти затраты могут состоять в основном из постоянных расходов, доля переменных бывает невелика. В этом случае закрытие тех подразделений, которые убыточны по конечной оценке, приведет к падению, а не росту совокупной прибыли компании. Возьмем пример сети магазинов.

|

Результаты за год |

Итого |

Магазины |

|||

|---|---|---|---|---|---|

|

Москва |

Спб |

Екб |

Казань |

||

|

Доходы: выручка, млн руб. |

170 |

75 |

48 |

25 |

22 |

|

Расходы: себестоимость товаров и продаж, прочие расходы магазина и общие издержки компании, млн руб. |

148 |

60 |

37 |

27 |

24 |

|

Прибыль от продаж, млн руб. |

22 |

15 |

11 |

-2 |

-2 |

Если рассчитать только итоговую окупаемость магазинов сети, как в таблице выше, может показаться, что точки в Екатеринбурге и Казани лучше закрыть, поскольку они убыточны. Но если сначала посчитать их окупаемость до распределения косвенных расходов, то может оказаться, что по такой оценке они прибыльны.

|

Результаты за год |

Итого |

Магазины |

|||

|---|---|---|---|---|---|

|

Москва |

Спб |

Екб |

Казань |

||

|

Доходы: выручка, млн руб. |

170 |

75 |

48 |

25 |

22 |

|

Прямые расходы: себестоимость товаров и продаж, прочие расходы магазина, млн руб. |

113 |

44 |

29 |

21 |

19 |

|

Прибыль от продаж после прямых расходов, млн руб. |

57 |

31 |

19 |

4 |

3 |

Из представленного отчета видно, сколько прибыли на покрытие косвенных расходов остается у каждого магазина. Чтобы принять решение о целесообразности сохранения точек, нужно сравнить эту прибыль с величиной косвенных переменных расходов, то есть тех издержек, которые возникают у компании от их существования.

|

Результаты за год |

Итого |

Сети магазинов по регионам |

|||

|---|---|---|---|---|---|

|

Москва |

Спб |

Екб |

Казань |

||

|

Прибыль от продаж после прямых расходов, млн руб. |

57 |

31 |

19 |

4 |

3 |

|

Совокупные косвенные расходы: общие издержки компании, млн руб. |

35 |

16 |

8 |

6 |

5 |

|

Косвенные постоянные расходы, млн руб. |

23 |

10 |

5 |

4 |

4 |

|

Косвенные переменные расходы, млн руб. |

12 |

6 |

3 |

2 |

1 |

Поскольку закрытие магазина в Казани сократит расходы только на 1 млн рублей, уменьшив при этом прибыль на 3 миллиона, закрывать его не имеет смысла. Такая же ситуация с магазином в Екатеринбурге: закрытие приведет к снижению расходов на 2 миллиона рублей при падении прибыли на 4 миллиона.

В финальный отчет для оценки прибыльности компании и ее составляющих также имеет смысл добавить единую величину всех косвенных расходов без распределения. Так ее удобнее сопоставлять с прибылью подразделений и более наглядно показана прибыльность всей компании.

|

Результаты за год |

Итого |

Магазины |

|||

|---|---|---|---|---|---|

|

Москва |

Спб |

Екб |

Казань |

||

|

Прибыль от продаж после прямых расходов, млн. руб. |

57 |

31 |

19 |

4 |

3 |

|

Косвенные расходы: общие издержки компании, млн. руб. |

35 |

35 |

|||

|

Прибыль от продаж после всех расходов, млн. руб. |

22 |

22 |

Как тратить меньше трудовых ресурсов на работу по распределению издержек?

Сократить время, которое сотрудники тратят на ведение учета и подготовку отчетности, а также повысить качество этой отчетности помогает автоматизация финансовых процессов. На базе распространенной в России платформы 1С есть специализированные продукты, которые позволяют автоматизировать казначейство и отражение проводок в управленческом учете одновременно с отражением в регламентированном. Можно настроить создание заявок на оплату по графику на основе договоров с контрагентами и автоматическое формирование консолидированной отчетности.

Мы занимаемся автоматизацией среднего и крупного бизнеса и всегда подходим к вопросу комплексно: не только автоматизируем текущую систему учета, но и разрабатываем единую методологию ведения всех видов учетов. Это позволяет сблизить учеты, насколько это возможно, оптимизировать процессы, уменьшить количество необходимых доработок и настроек и, как следствие, снизить стоимость и сократить сроки внедрения для клиента – это важно для средних и крупных компаний.

На этапе подготовки коммерческого предложения мы всегда делаем предварительный аудит, который позволяет оценить текущее положение дел и спрогнозировать эффект от проекта. Поэтому, если вы не можете определиться, нужна ли вам автоматизация, можете обратиться к нам. Мы проанализируем процессы и цели вашего бизнеса и сориентируем, какую пользу вы получите от внедрения систем учета и во сколько примерно вам обойдется такой проект.

01.03.2021

Чтобы корректно оценить эффективность каждого вида деятельности компании, нужно правильно посчитать доходы и расходы в разрезе этих направлений. Больше всего сложностей обычно возникает при делении затрат организации, особенно косвенных. В зависимости от учетной политики одни и те же бизнес-единицы могут быть прибыльными или убыточными в итоговой отчетности, на основе которой принимаются управленческие решения. При этом детализация учета, призванная повысить точность данных, делает его ведение трудоемким – как следствие появляются ошибки, а из-за ошибок отчетные документы готовятся долго и часто содержат неверную информацию. Поэтому важно выбрать

оптимальный подход к распределению издержек.

Когда правильно разделить расходы на прямые и косвенные?

Прямыми считаются затраты, связанные только с одним конкретным видом деятельности. Они обычно возникают в процессе производства или реализации конкретного вида продукции или услуг и исчезнут, если закрыть направление. К косвенным затратам, соответственно, относятся все остальные. Определять также удобно по следующим принципам:

- На основе экономического смысла

Например, вне зависимости от правил бухучета к прямым расходам стоит отнести бонусную часть заработной платы сотрудников (процент от продаж), расходы на маркетинг этого вида деятельности, расходы на эксплуатацию и содержание транспорта, который развозит продукцию только этого направления, лизинговые платежи по оборудованию, которое используется только для этого вида активности, оплату сертификации продукции этого направления и проценты по кредитам и займам, взятым специально для конкретного подразделения.

И по этому же принципу должны учитываться доходы. То есть, например, средства, полученные от реализации имущества отдела или сдачи его в аренду, и выручку от колебаний курсов валют, полученную в процессе покупки и продажи продукции конкретного вида, нужно отнести к выручке соответствующей бизнес-единицы.

- На основе производственного процесса и структуры компании.

Если какие-то помещения используются только одним подразделением, то все расходы, связанные с этим помещением, включая налоги, относятся к прямым расходам этого вида деятельности. Также если какие-то сотрудники, даже из головного офиса, работают только с одним направлением бизнеса, то оплата их труда и затраты на все используемое ими имущество следует считать прямыми издержками этого направления.

Можно ли вообще не распределять косвенные расходы?

Обычно полное распределение затрат по видам деловой активности требуется не только для оценки финансовых результатов последних. Например, ценообразование на предприятии может осуществляться затратными методами. Тогда для установления цен на товары или услуги нужна себестоимость, а чтобы вычислить себестоимость, нужно учесть не только прямые, но и косвенные затраты.

Но если ни для каких других целей управленческого учета нет необходимости разносить все доходы и расходы по направлениям, тогда и для оценки фин.результатов самих направлений ими допустимо пренебречь и считать окупаемость на основе только прямых расходов. В этом случае важно анализировать прибыльность предприятия в целом и динамику изменения величины косвенных расходов постатейно.

Как выбрать базу распределения косвенных затрат?

Если косвенные издержки существенно меньше прямых, имеет смысл использовать единую базу для их распределения, поскольку детализация этих расходов все равно не нужна для принятия управленческих решений. Наиболее распространены следующие варианты баз:

1. Переменные или прямые затраты: считается, что чем больше их величина, тем большего остальных ресурсов фирмы тратится на бизнес-активность. Подходит для компаний, у которых переменных расходов значительно больше, чем постоянных.

2. Объемы продукции: считается, что на производство и/или распространение всех видов продукции уходит одинаковое количество ресурсов. Подходит, например, для производств, выпускающих продукцию одной категории одинакового уровня сложности.

3. Выручка от реализации: считается, что чем дороже товары или услуги, тем больше ресурсов уходит на их создание и/или продажу. Можно использовать практически в любых компаниях за исключением вариантов, когда демократичные товары, например, намного больше премиальных по размеру. В таком случае они занимают больше места на складах и в транспорте и обходятся бизнесу наоборот дороже.

4. Зарплата сотрудников: считается, что чем дороже сотрудники подразделения, тем больше остальных ресурсов организации тратится на работу этого подразделения. Подходит для предприятий, в которых основные затраты – это оплата труда персонала.

5. Равномерное распределение: считается, что на все виды деловой активности нужно одинаковое количество ресурсов бизнеса. Подходит для компаний, направления работы которых сопоставимы по трудоемкости процессов и другим параметрам.

При этом, выбирая базу, стоит смотреть не только на возможность ее применения для вашего типа бизнеса, но и на то, помогает ли она действительно справедливо разделить расходы и отразить реальное положение дел в отчетности. Например, на первый взгляд кажется, что для консалтинговых и других компаний с большим фондом оплаты труда всегда стоит выбирать базу распределения, связанную с персоналом. То есть ориентироваться на зарплаты или количество сотрудников направления. Но на практике, в силу разной трудоемкости деятельности, на управление подразделением меньшего размера может уходить столько же времени административного персонала и высшего руководства, сколько уходит на менеджмент большего подразделения. Например, проектные работы могут быть более ресурсоемкими для менеджмента компании, чем ведение постоянных клиентов. Или обучающие мероприятия могут требовать больше времени и внимания, чем работа с клиентами, хотя event-отдел по численности и ФОТ меньше.

Если доля косвенных издержек большая, нужны индивидуальные базы. Уровень детализации стоит выбирать в зависимости от величины косвенных расходов. Чтобы избежать излишнего усложнения учета, нередко стоит остановиться на варианте индивидуального разнесения только тех затрат, базы которых наиболее очевидны, а остальные распределять по единой базе. Например, расходы на аренду офисов, складов, их страхование и соответствующие коммунальные платежи легко разделить на основе площадей, которые заняты разными видами бизнеса. Или расходы на транспорт и оборудование можно посчитать по времени пользования разными подразделениями, по количеству заказов от каждого, по объему использованных ресурсов.

Нужно ли отдельно оценивать прибыльность после вычета только прямых расходов?

Когда в управленческом учете предприятия косвенные издержки разносят по видам деловой активности или филиалам, менеджмент нередко считает правильным оценивать прибыльность бизнес-единиц по итогу, после распределения всех затрат. Но фин.результаты, посчитанные на основе итоговой величины расходов, показывают окупаемость направлений только с учетом затрат на их жизнеобеспечение. А на практике эти затраты могут состоять в основном из постоянных расходов, доля переменных бывает невелика. В этом случае закрытие тех подразделений, которые убыточны по конечной оценке, приведет к падению, а не росту совокупной прибыли компании. Возьмем пример сети магазинов.

|

Результаты за год |

Итого |

Магазины |

|||

|

Москва |

Спб |

Екб |

Казань |

||

|

Доходы: выручка, млн руб. |

170 |

75 |

48 |

25 |

22 |

|

Расходы: себестоимость товаров и продаж, прочие расходы магазина и общие издержки компании, млн руб. |

148 |

60 |

37 |

27 |

24 |

|

Прибыль от продаж, млн руб. |

22 |

15 |

11 |

-2 |

-2 |

Если рассчитать только итоговую окупаемость магазинов сети, как в таблице выше, может показаться, что точки в Екатеринбурге и Казани лучше закрыть, поскольку они убыточны. Но если сначала посчитать их окупаемость до распределения косвенных расходов, то может оказаться, что по такой оценке они прибыльны.

|

Результаты за год

|

|

|

|||

|

|

|

|

|

||

|

Доходы: выручка, млн руб. |

170 |

75 |

48 |

25 |

22 |

|

Прямые расходы: себестоимость товаров и продаж, прочие расходы магазина, млн руб. |

113 |

44 |

29 |

21 |

19 |

|

Прибыль от продаж после прямых расходов, млн руб. |

57 |

31 |

19 |

4 |

3 |

Из представленного отчета видно, сколько прибыли на покрытие косвенных расходов остается у каждого магазина. Чтобы принять решение о целесообразности сохранения точек, нужно сравнить эту прибыль с величиной косвенных переменных расходов, то есть тех издержек, которые возникают у компании от их существования.

|

Результаты за год

|

|

|

|||

|

|

|

|

|

||

|

Прибыль от продаж после прямых расходов, млн руб. |

57 |

31 |

19 |

4 |

3 |

|

Совокупные косвенные расходы: общие издержки компании, млн руб. |

35 |

16 |

8 |

6 |

5 |

|

Косвенные постоянные расходы, млн руб. |

23 |

10 |

5 |

4 |

4 |

|

Косвенные переменные расходы, млн руб. |

12 |

6 |

3 |

2 |

1 |

Поскольку закрытие магазина в Казани сократит расходы только на 1 млн рублей, уменьшив при этом прибыль на 3 миллиона, закрывать его не имеет смысла. Такая же ситуация с магазином в Екатеринбурге: закрытие приведет к снижению расходов на 2 миллиона рублей при падении прибыли на 4 миллиона.

В финальный отчет для оценки прибыльности компании и ее составляющих также имеет смысл добавить единую величину всех косвенных расходов без распределения. Так ее удобнее сопоставлять с прибылью подразделений и более наглядно показана прибыльность всей компании.

|

Результаты за год |

Итого |

Магазины |

|||

|

Москва |

Спб |

Екб |

Казань |

||

|

Прибыль от продаж после прямых расходов, млн. руб. |

57 |

31 |

19 |

4 |

3 |

|

Косвенные расходы: общие издержки компании, млн. руб. |

35 |

35 |

|||

|

Прибыль от продаж после всех расходов, млн. руб. |

22 |

22 |

Как тратить меньше трудовых ресурсов на работу по распределению издержек?

Сократить время, которое сотрудники тратят на ведение учета и подготовку отчетности, а также повысить качество этой отчетности помогает

автоматизация финансовых процессов. На базе распространенной в России платформы 1С есть специализированные продукты, которые позволяют автоматизировать казначейство и отражение проводок в управленческом учете одновременно с отражением в регламентированном. Можно настроить создание заявок на оплату по графику на основе договоров с контрагентами и автоматическое формирование консолидированной отчетности.

Компания RDV занимается автоматизацией среднего и крупного бизнеса. Подходит к вопросу комплексно: не только автоматизирует текущую систему учета, но и разрабатывает единую методологию ведения всех видов учетов. Это позволяет сблизить учеты, оптимизировать процессы, уменьшить количество необходимых доработок и настроек и, как следствие, снизить стоимость и сократить сроки внедрения для клиента, что является одним из основных моментов для большинства компаний. Специалисты RDV имеют сильную экспертизу в 1С и всегда открыты к обсуждению новых проектов.

На этапе подготовки коммерческого предложения специалисты компании всегда проводят

бесплатную консультацию, чтобы собрать информацию для дальнейшего подробного анализа – оценить текущее положение дел и спрогнозировать эффект от проекта. Поэтому, если вы не можете определиться, нужна ли вам автоматизация, можете обратиться к RDV — специалисты компании проанализируют процессы и цели вашего бизнеса и сориентируем, какую пользу вы получите от внедрения систем учета и во сколько примерно вам обойдется такой проект.

Компания RDV Автоматизация

Наши конференции:

- Конференция «Цифровизация финансового рынка в России: тренды и перспективы развития»

- Вторая конференция для финансовых директоров ИТ-компаний

- Девятая конференция «Кадровый ЭДО: цифровизация на практике»

- Вторая конференция «Логистика под санкциями: как найти новые каналы коммуникации и транспортировки товаров»

- Пятая конференция «Управление клиентским сервисом и лояльностью»

Цель любого предприятия (будь то корпорация, или ИП) – получение максимальной прибыли, подвержена влиянию таких показателей, как затраты фирмы и себестоимость.

Формирование затрат – сложный и объемный элемент в системе бизнес-процессов любого предприятия, который продиктован самой экономикой.

Программа 1С:ERP помогает систематизировать затраты на всех уровнях оргструктуры, вести их учет и контроль, а также снижать их и оптимизировать, повысив эффективность этого процесса в целом

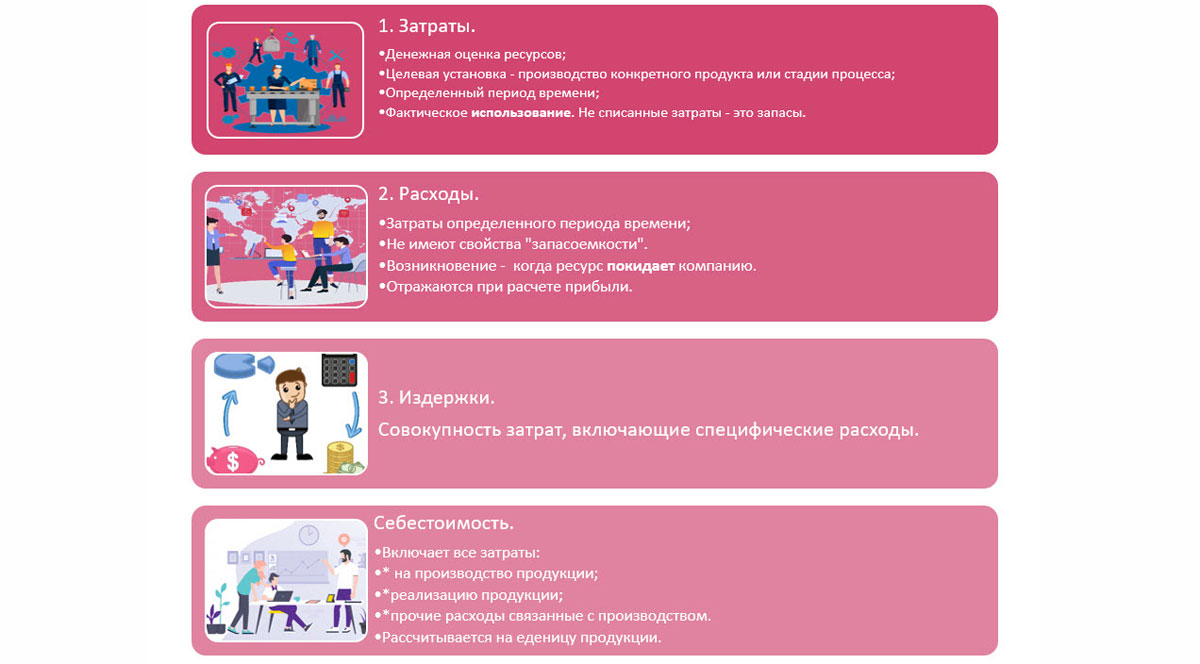

Чтобы лучше разобраться в организации учета затрат в ЕРП, рассмотрим основные понятия и разделение затрат.

Затраты — это стоимость использованных компанией ресурсов в рамках их выпуска и сбыта за какой-либо промежуток времени. Факт целевых затрат образуется и существует только при их использовании. Например, если сырье и материалы не списаны в производство – это запасы:

- запасы сырья и материалов;

- незавершенное производство;

- запасы готовой продукции и т.п.

Их денежная оценка не включается в структуру затрат.

Расходы – это траты, полностью перенесшие свою стоимость на реализованную номенклатуру за анализируемый временной интервал. Факт расходов образуется, когда продукция, товары покинули предприятие – реализованы клиенту.

Разницу между ними можно выразить через критерии:

- Затраты – ресурсы обращаются, применяются;

- Расходы – ресурсы покидают предприятие.

Издержки, кроме совокупности перечисленных расходов, могут охватывать и специфические затраты, такие как:

- Затраты на ремонт по гарантии;

- Потери от брака;

- Хищения и недостачи.

Некоторые источники считают понятия «затраты» и «издержки» идентичными, но на самом деле «издержки» – более широкое понятие.

Еще одним ключевым понятием по теме является «себестоимость».

Себестоимость – выражение всех затрат на единицу выпускаемой номенклатуры в денежном выражении. Показатель включает все траты, задействованные при выпуске номенклатуры, и прочие траты на выпуск и сбыт изделий.

Для оформления издержек в 1С вносятся документы, фиксирующие траты – на изготовление изделия, транспортно-заготовительные и прочие, из которых в дальнейшем будет формироваться оценка номенклатурного элемента и определится продажная стоимость.

Способы классификации издержек в управленческом учете зависят от того, какая задача решается:

- расчет себестоимости;

- определение финансового результата предприятия;

- управленческие решения;

- контроль производственной деятельности.

Классификация затрат по направлениям

По направлениям деятельности принято выделять следующие виды затрат:

- Затраты для определения себестоимости и финансовых результатов;

- Расходы на принятие управленческих решений, планирование и прогнозирование;

- Затраты для контроля и регулирования.

Затраты для определения себестоимости и финансовых результатов

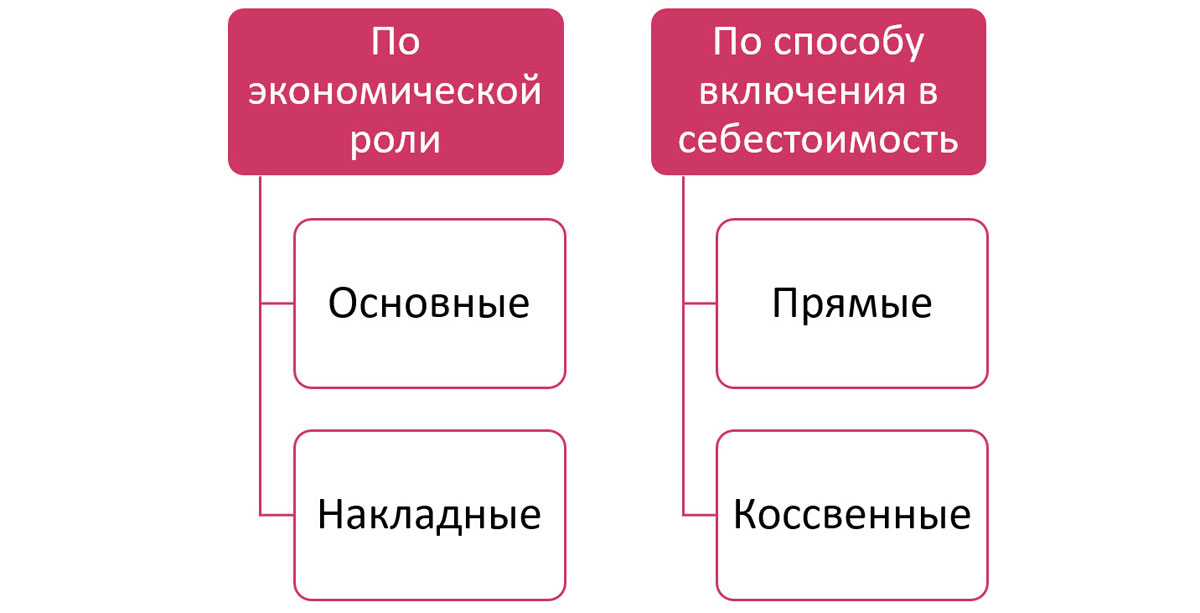

По данной классификации затраты разделяют на:

- Прямые и косвенные;

- Основные и накладные;

- Включаемые в себестоимость продукции и не включаемые.

Другими словами, эту классификацию определяют:

- Исходя из экономической производной:

Основные – задействованные при изготовлении и выпуске номенклатурного элемента. Пример – любые расходы, понесенные в ходе производственного процесса как материальные, так и трудовые, и прочие.

Накладные – возникающие в ходе вспомогательного процесса производства в связи с его управлением. Это могут быть любые расходы обслуживающих, вспомогательных производств, расходы аппарата управления и прочие примеры.

- Относительно себестоимости:

Прямые – относятся на производимую продукция, продаваемый товар или оказываемую услугу. Это траты, относимые на конкретный продукт.

Косвенные – их невозможно сразу включить в стоимость продукта. Они собираются отдельно, а впоследствии разделяются между номенклатурными позициями по правилу, прописанному в учетной политикой организации. Пример – зарплата вспомогательного персонала, оплата отпусков, обслуживание оборудования, комплектующие и т.п.

Деление расходов по видам, определяет их распределение по счетам БУ.

Связав вместе эти схемы, можно увидеть параллель:

- основные расходы – прямые;

- накладные – косвенные.

Но отдельные примеры основных расходов (исходя из первой классификации) могут оказаться и косвенными (по второй). Например, амортизация оборудования при выпуске нескольких видов продукции.

По примеру классификации включения в себестоимость можно выделить включаемые расходы:

- Материальные затраты;

- Расходы на заработную плату и отчисления;

- Амортизация и другие.

Не учитываются в себестоимости такие расходы:

- Штрафы и пеня;

- Плата за землю;

- Налог с владельцев транспортных средств;

- И другие виды налогов и платежей.

Подберем подходящее под ваши задачи решение для контроля и планирования затрат

Для принятия управленческих решений

Данное разделение можно представить в виде следующей классификации:

- Затраты на выпуск продукции и периодические;

- Постоянные и переменные;

- Нормативные и фактические;

- Операционные и административные;

- Релевантные и нерелевантные;

- Альтернативные и безальтернативные.

И таких классификаций очень много.

В зависимости от ресурса и периода:

Затраты на выпуск, изготовление номенклатуры – состав себестоимости создаваемого продукта, «запасоемкие траты».

Периодические расходы – траты, определяемые временным интервалом и не зависящие от количество произведенной номенклатуры. Это такие статьи, как:

- Коммерческие, орграсходы;

- Расходы общего характера, включающие траты на управление процессом в целом.

Второй вид трат по рассматриваемой классификации не включается напрямую в себестоимость, а относится к тому временному промежутку, когда они осуществлены.

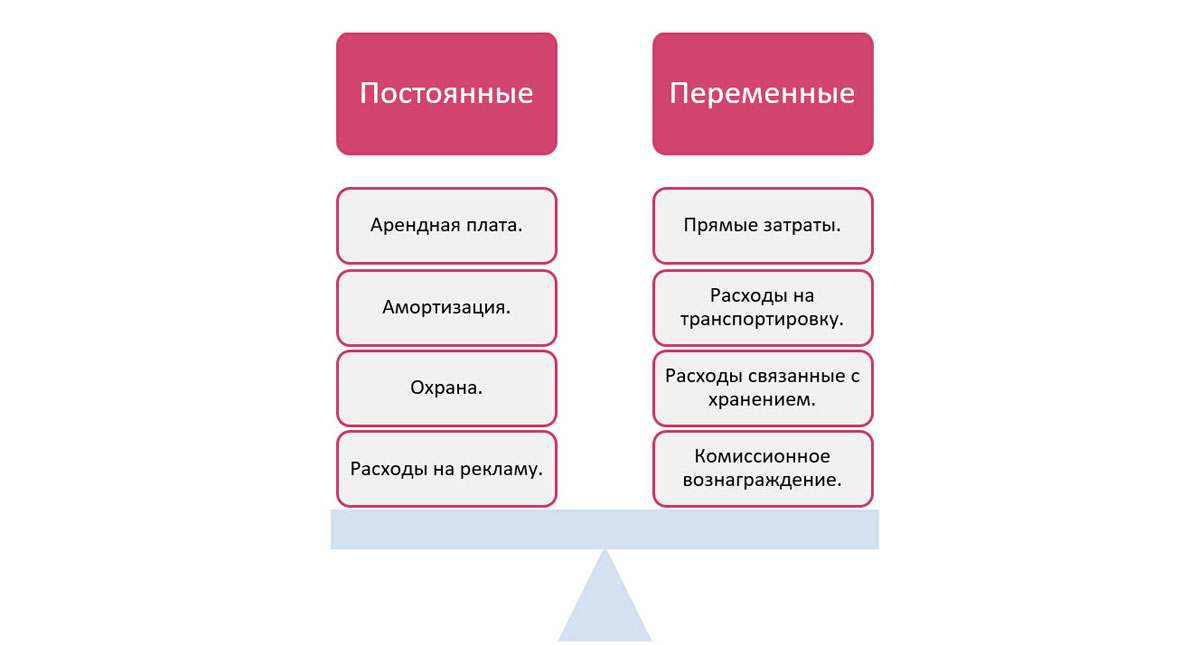

В зависимости от реакции на перемены в объемах производства затраты делятся на:

Постоянные – остаются неизменные на протяжении всего времени. На них не влияет изменение количества выпуска продукции.

Переменные – зависят от колебаний количественных производственных показателей и подразделяются на: связанные с производством и непроизводственные.

По отношению к учету и контролю различают:

Нормативные – определенные по нормативам на единицу номенклатуры.

Фактические – расходы, которые понесены при производстве номенклатуры.

По делению следующей классификации – к «Операционным» относят:

- материалы и комплектующие;

- машины и механизмы;

- зарплата рабочих, связанных с процессом производства;

- транспортные расходы;

- комиссионное вознаграждение;

- аренда;

- коммунальные платежи;

- реклама и другие.

Т.е. это расходы, которые задействованы в операционной деятельности предприятия.

А к «Дополнительным административным затратам» относят:

- кредиты и займы;

- налоги;

- прочие непредвиденные расходы.

По другому примеру классификации затраты:

- нерелевантные – не зависят от принятия управленческого решения;

- релевантные – зависят от принятия управленческих решений.

Альтернативные затраты – зависящие от выбора или принятия какого-то решения в пользу другого или отказ от какого-то возможного варианта задачи, в пользу альтернативного решения. В результате может появиться упущенная выгода.

Как видите, классифицировать затраты можно по разным параметрам.

Затраты для контроля и регулирования

Еще одна классификация затрат по признаку контроля и регулирования:

- Контролируемые – которые можно контролировать или влиять на них.

- Неконтролируемые – на которые нельзя повлиять и не подлежат контролю.

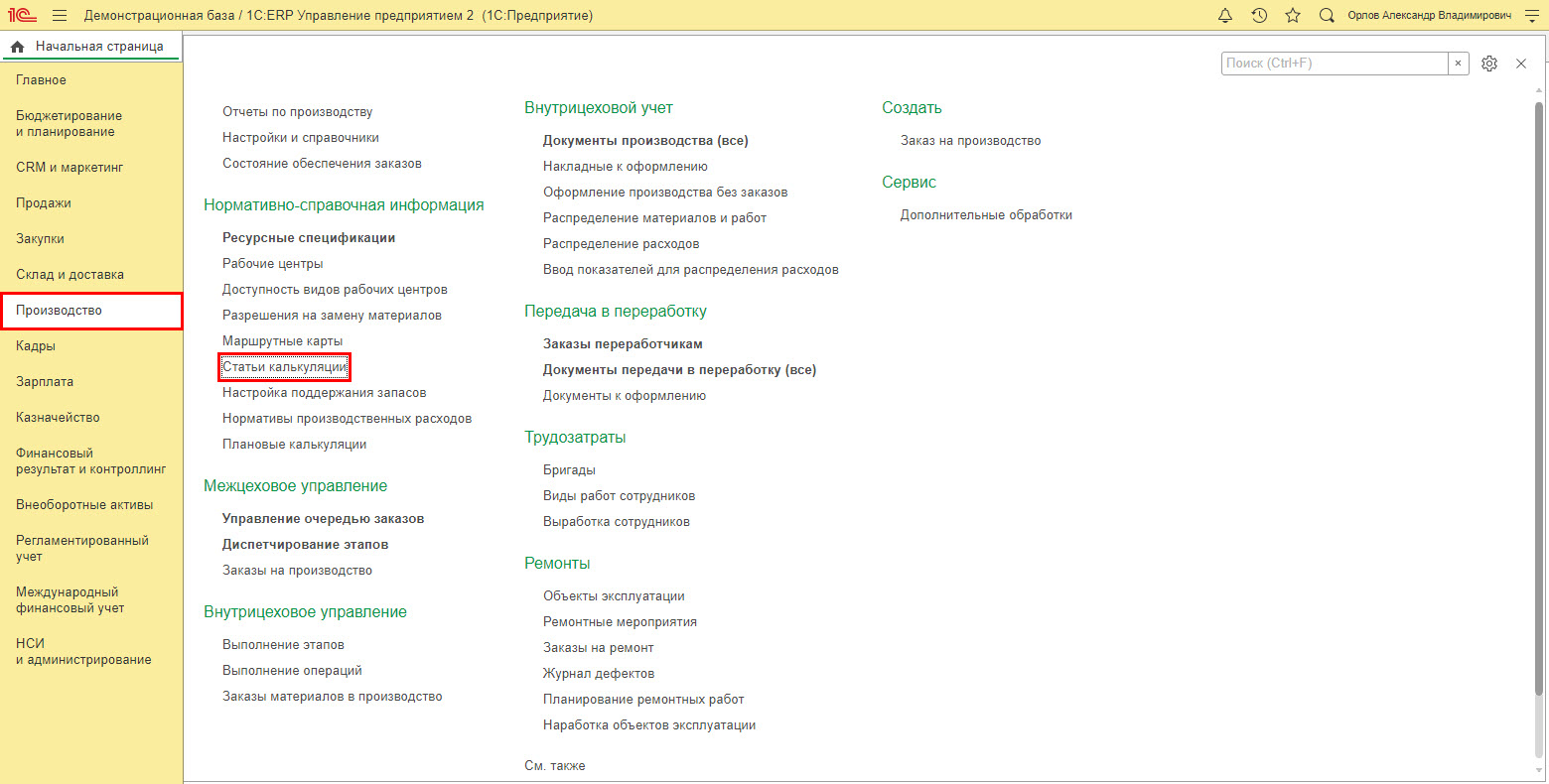

Рассмотрим, как детализировать и как вести учет затрат в программе 1С:ERP.

Концепция отражения затрат в 1С:ERP

НСИ учета затрат в ЕРП

Правильная настройка нормативно-справочной информации позволяет корректно фиксировать и «собирать» себестоимость выпускаемой продукции. Рассмотрим справочники, касающиеся отражения затрат.

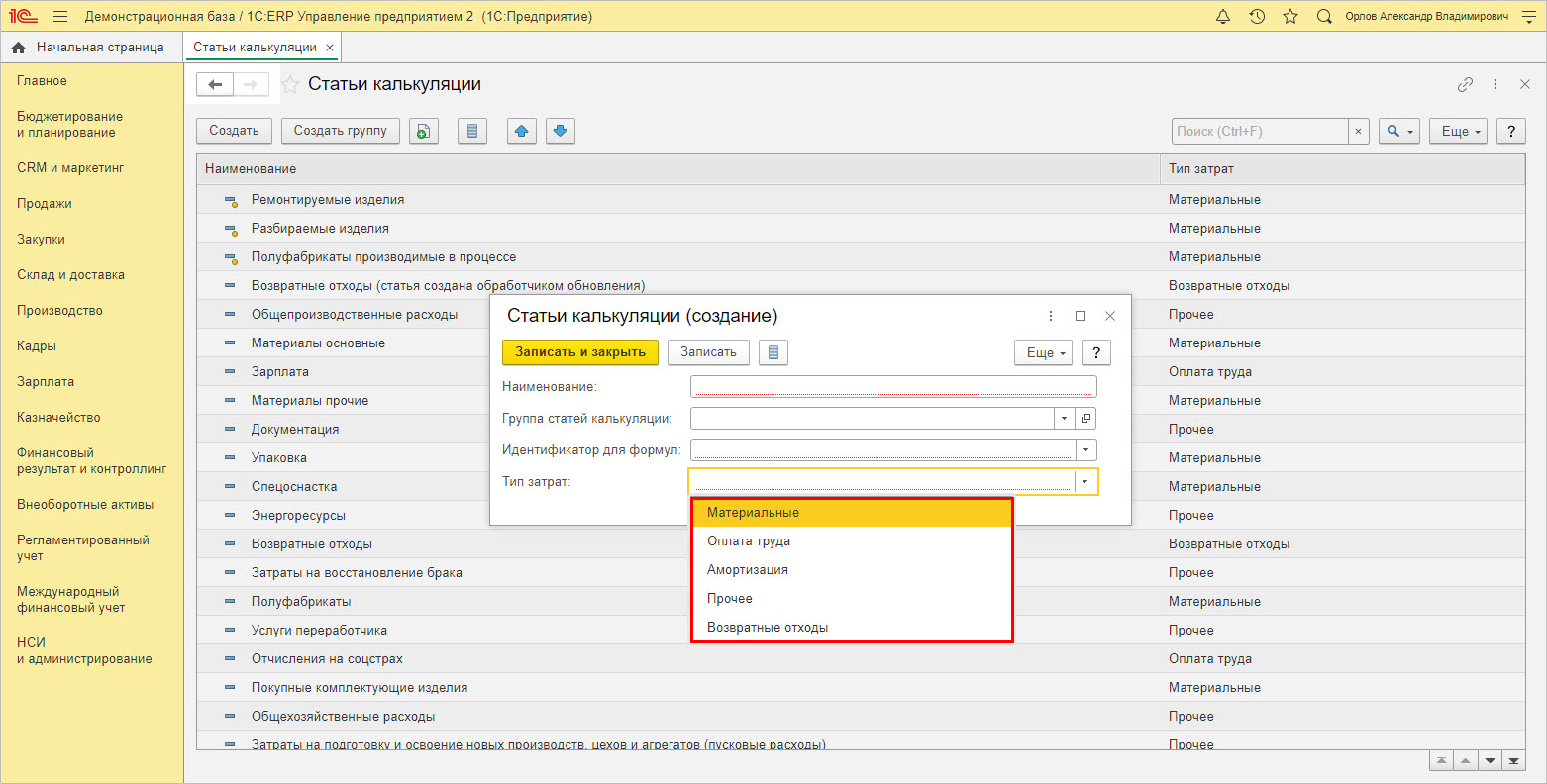

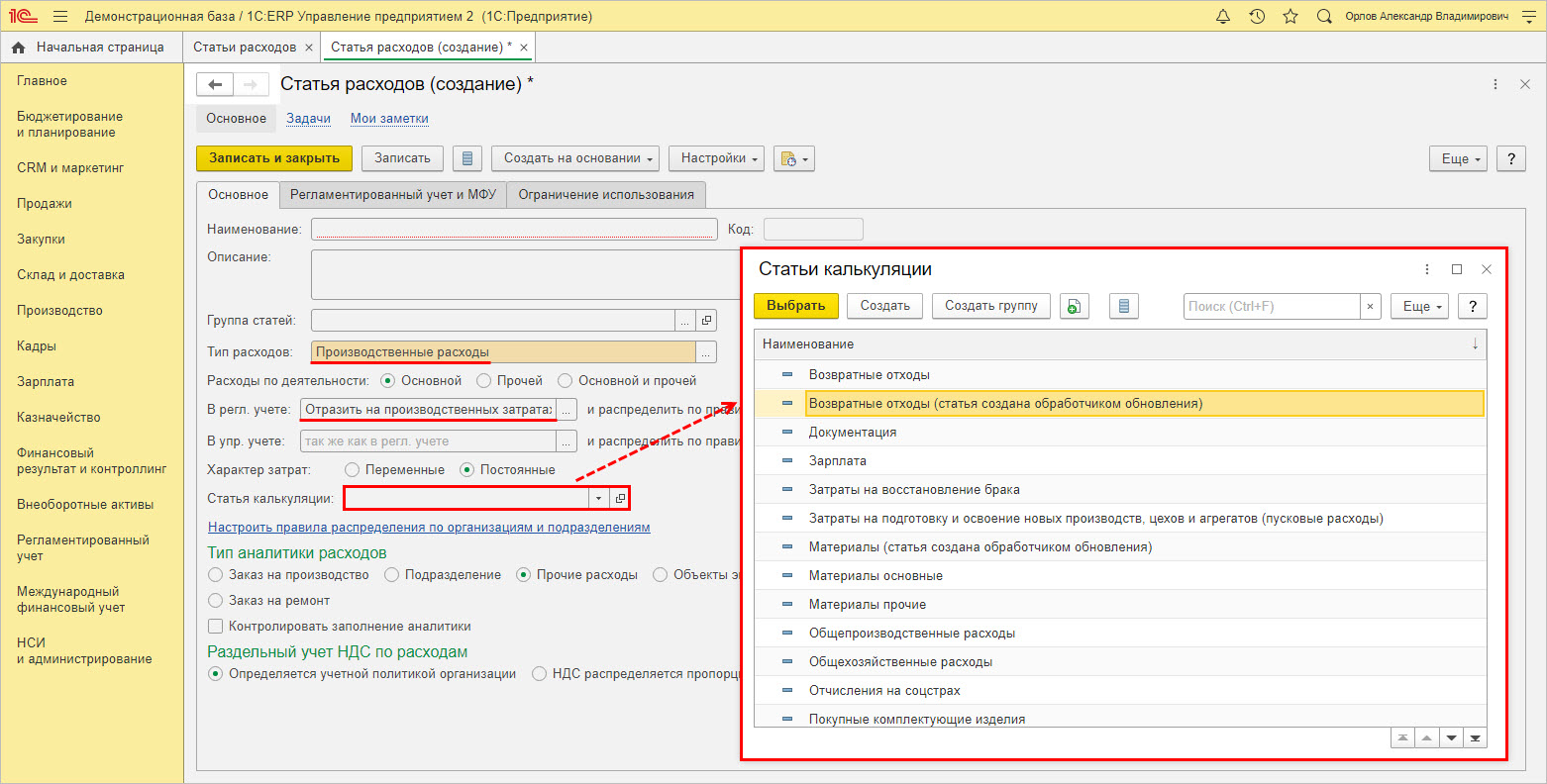

Справочник «Статьи калькуляции». В нем отражен список элементов, в разрезе которых собирается себестоимость. Он позволяет детализировать затраты. Информация в справочнике заполняется на первоначальном этапе настройки программы, в дальнейшем может дополняться, но рекомендуется выполнить его заполнение в начале работы с программой ЕРП. Справочник доступен в разделе «Производство».

Список статей формируется с помощью кнопки «Создать».

При создании нового вида статьи калькуляции, «Тип затрат» ограничен перечисленными на «скрине» наименованиями.

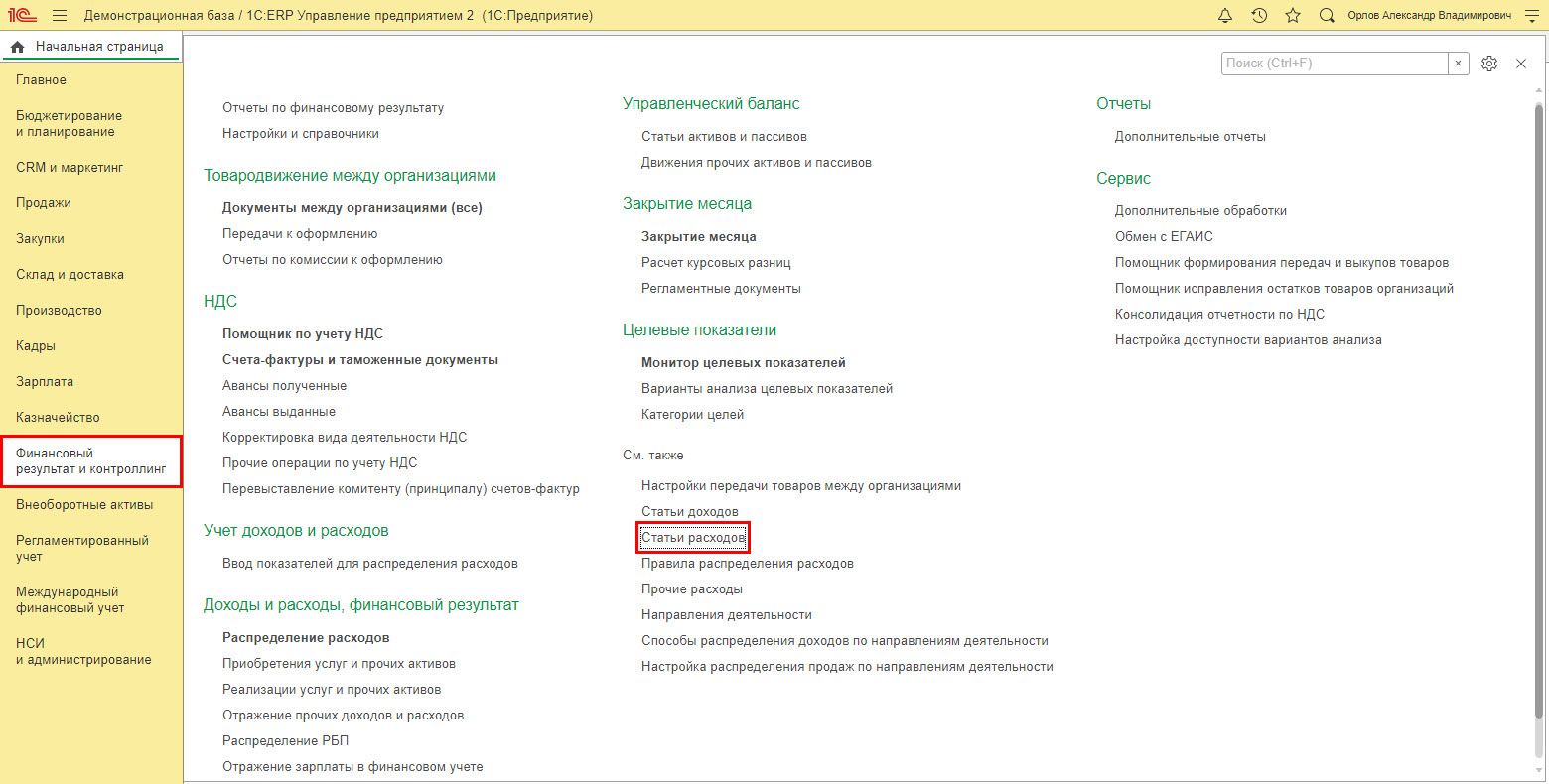

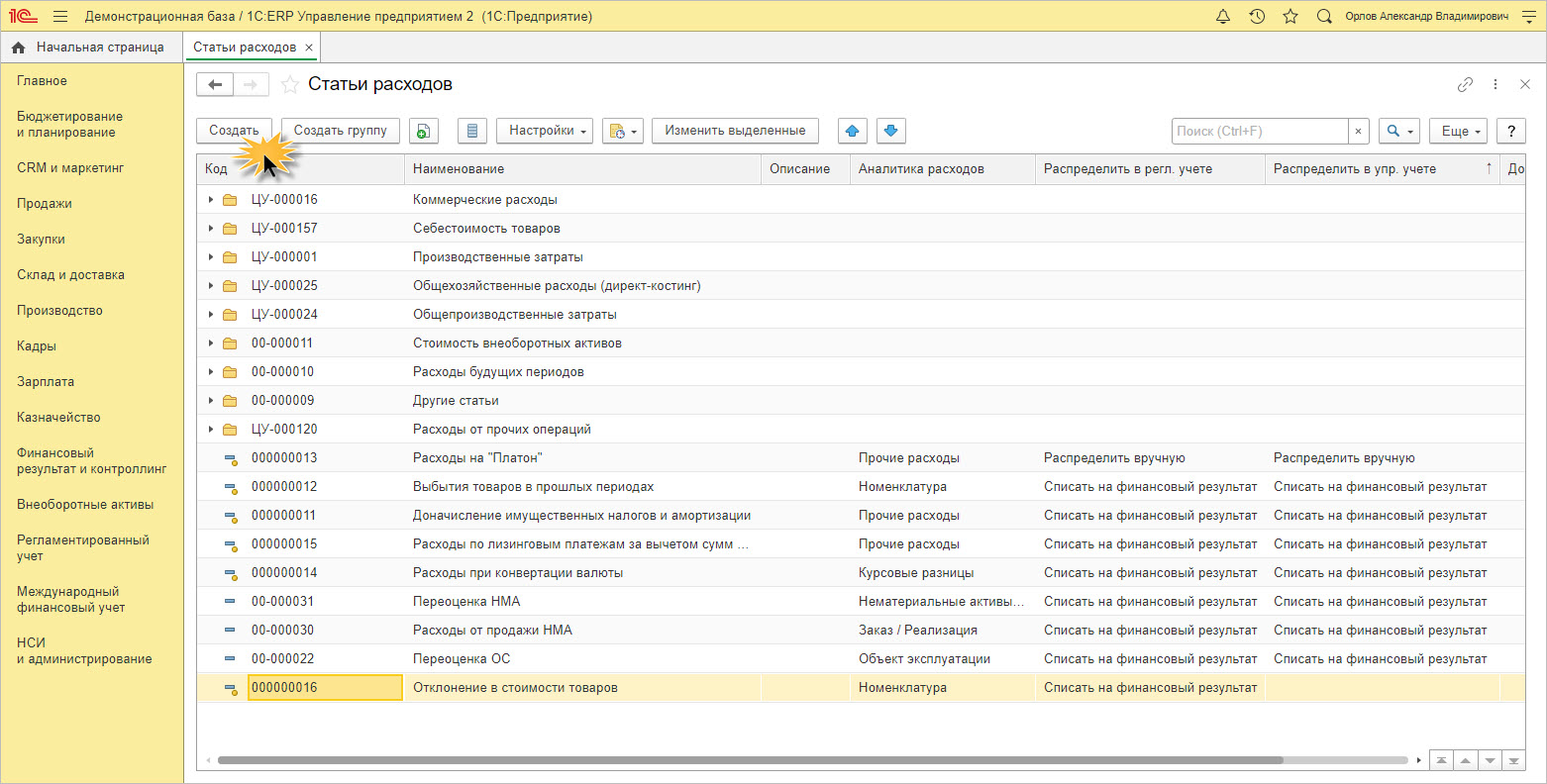

Следующий справочник – «Статьи расходов» (СР), доступный в разделе «Финансовый результат и контроллинг».

В справочнике имеются предопределенные статьи – отмеченные желтым кружком. Пользователь может дополнять справочник своими статьями затрат, при этом объединяя их в группы.

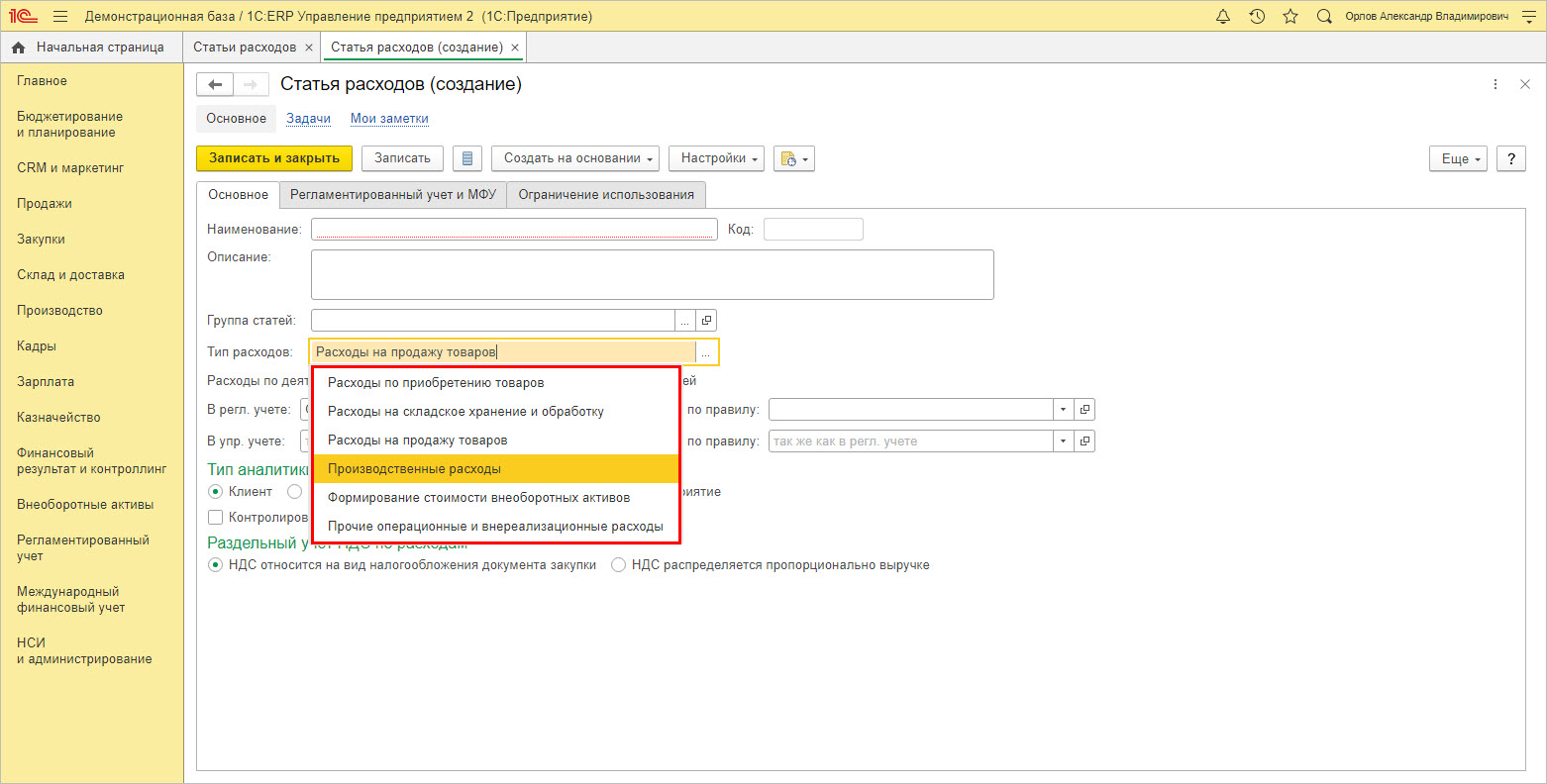

При создании нового элемента и описании его характеристики, один из важных параметров – «Тип расходов», задающий классификацию расходов по выделенным признакам.

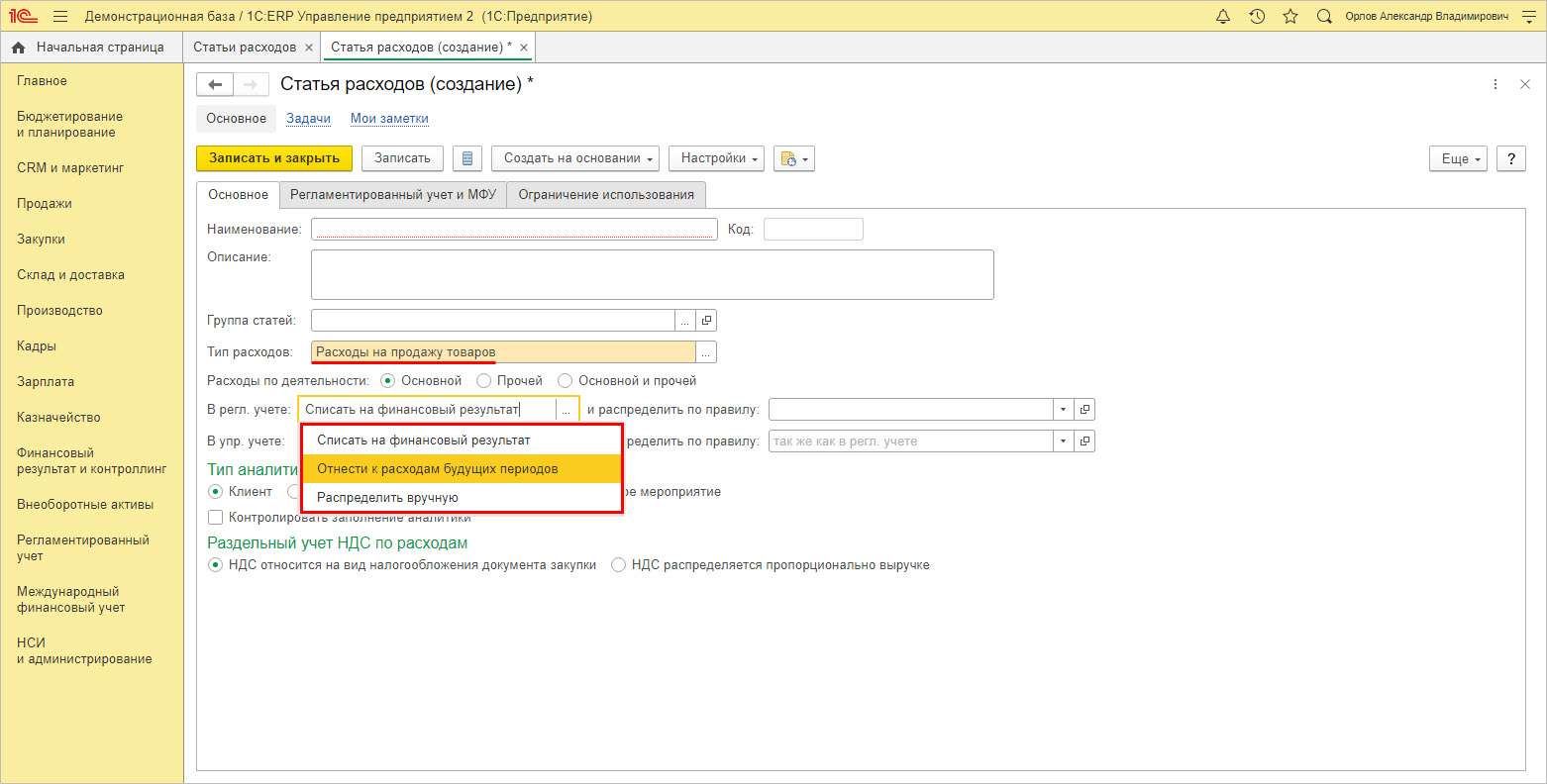

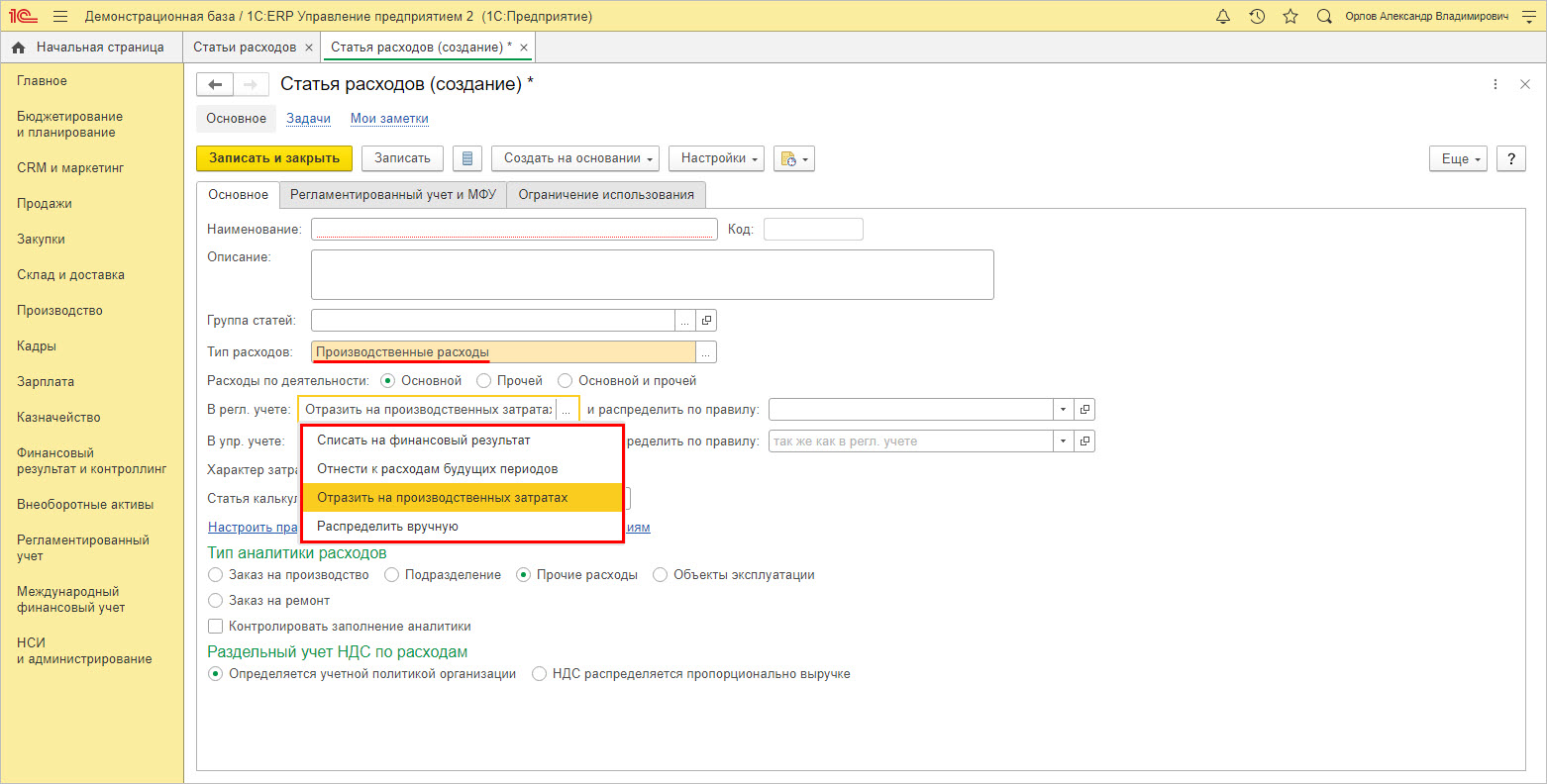

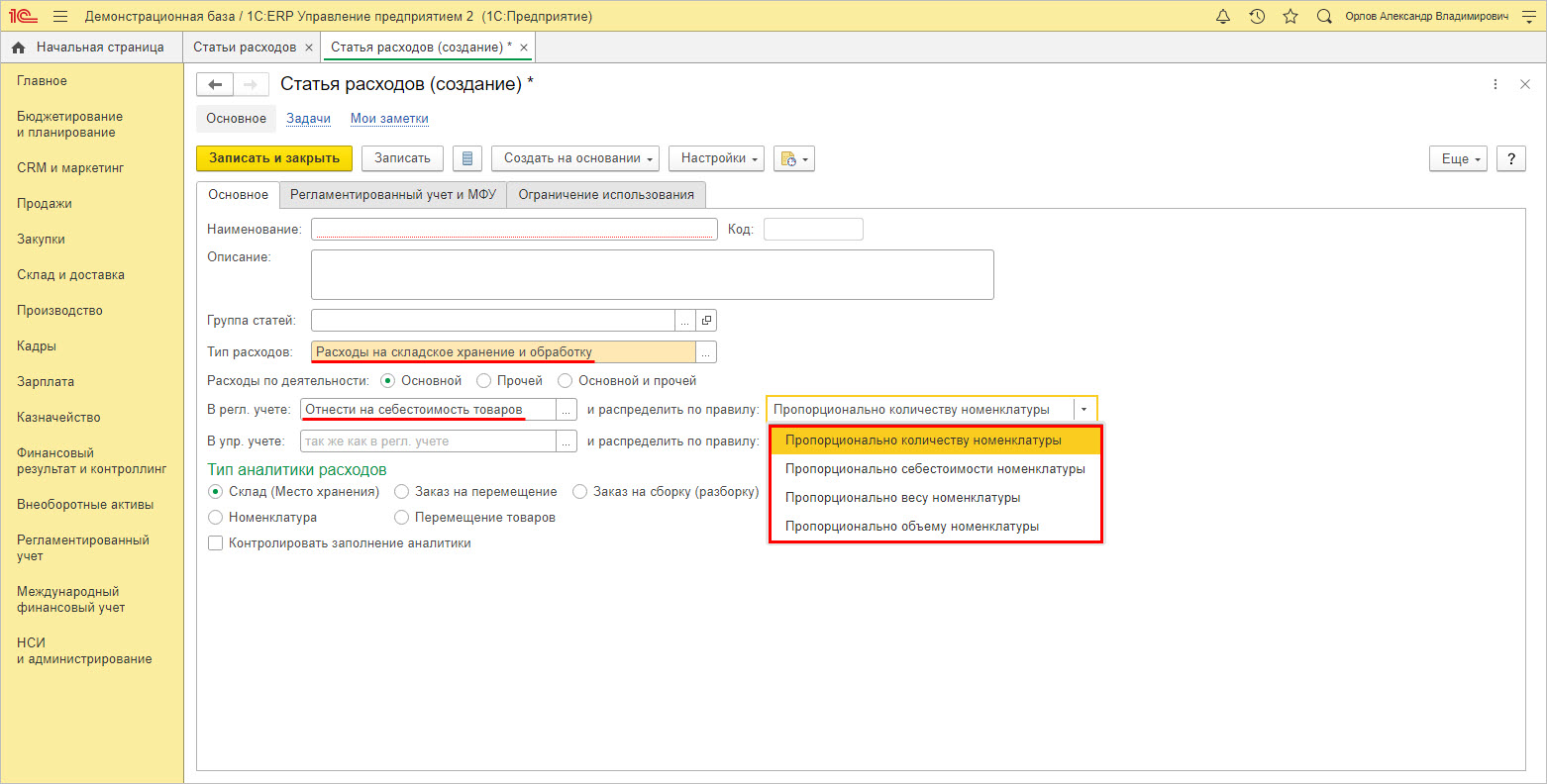

В зависимости от выбранного типа расходов задается их отражение в регламентированном учете. Пример ниже – «Тип расходов-Расходы на продажу», задает следующие варианты отражения в регламентированном учете:

Для следующей настройки список дополнен строкой «Отразить на производственные затраты».

Каждый вариант распределения изменяет поля и порядок заполнения карточки. Например, дополнительно указывается статья калькуляции.

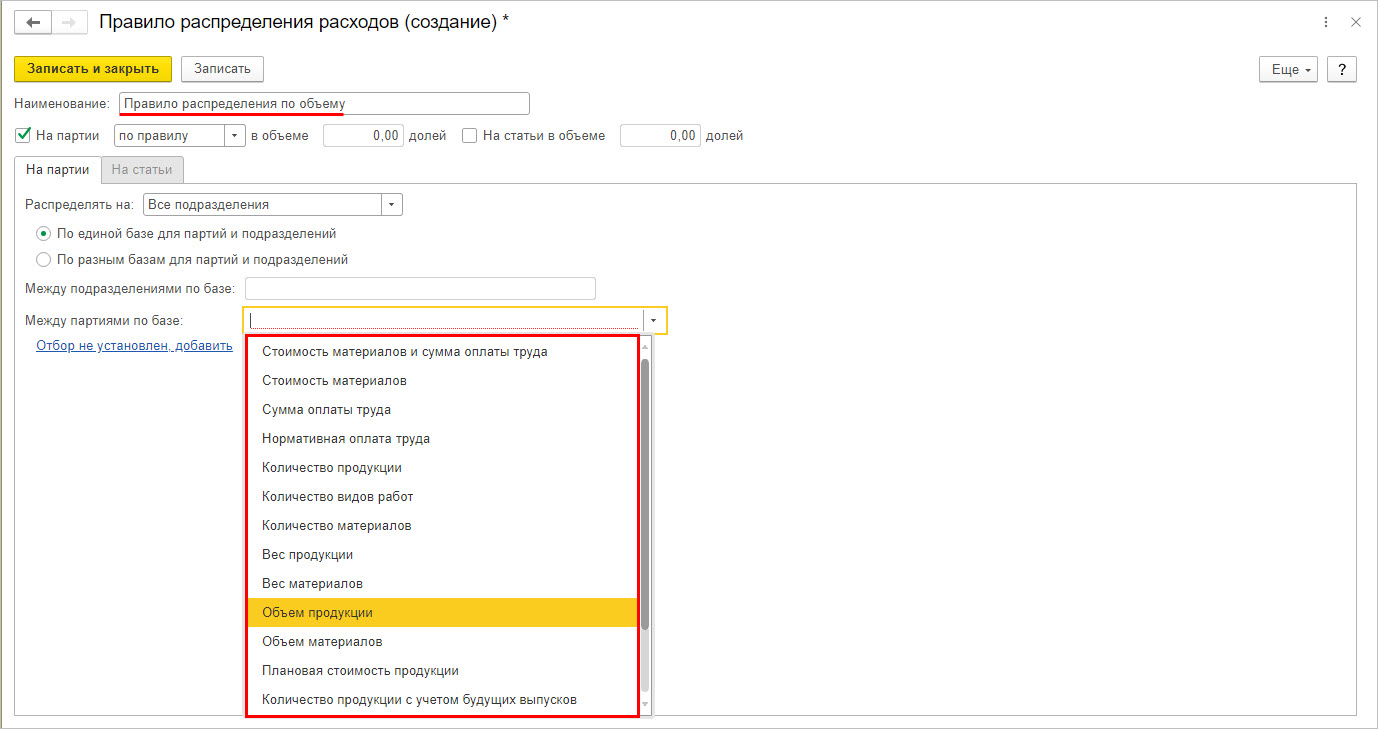

Задается правило, чтобы распределить расходы.

Пользователь имеет возможность создать свое правило распределения расходов, щелкнув правой кнопкой мышки в справочнике и выбрав команду «Создать». Для каждого «элемента-правила» задается метод распределения и база распределения, определяющая соразмерно чему распределять:

- стоимости, количеству или весу материалов;

- сумме оплаты труда фактический или по нормативу;

- количеству, объему или весу продукции и другим показателям.

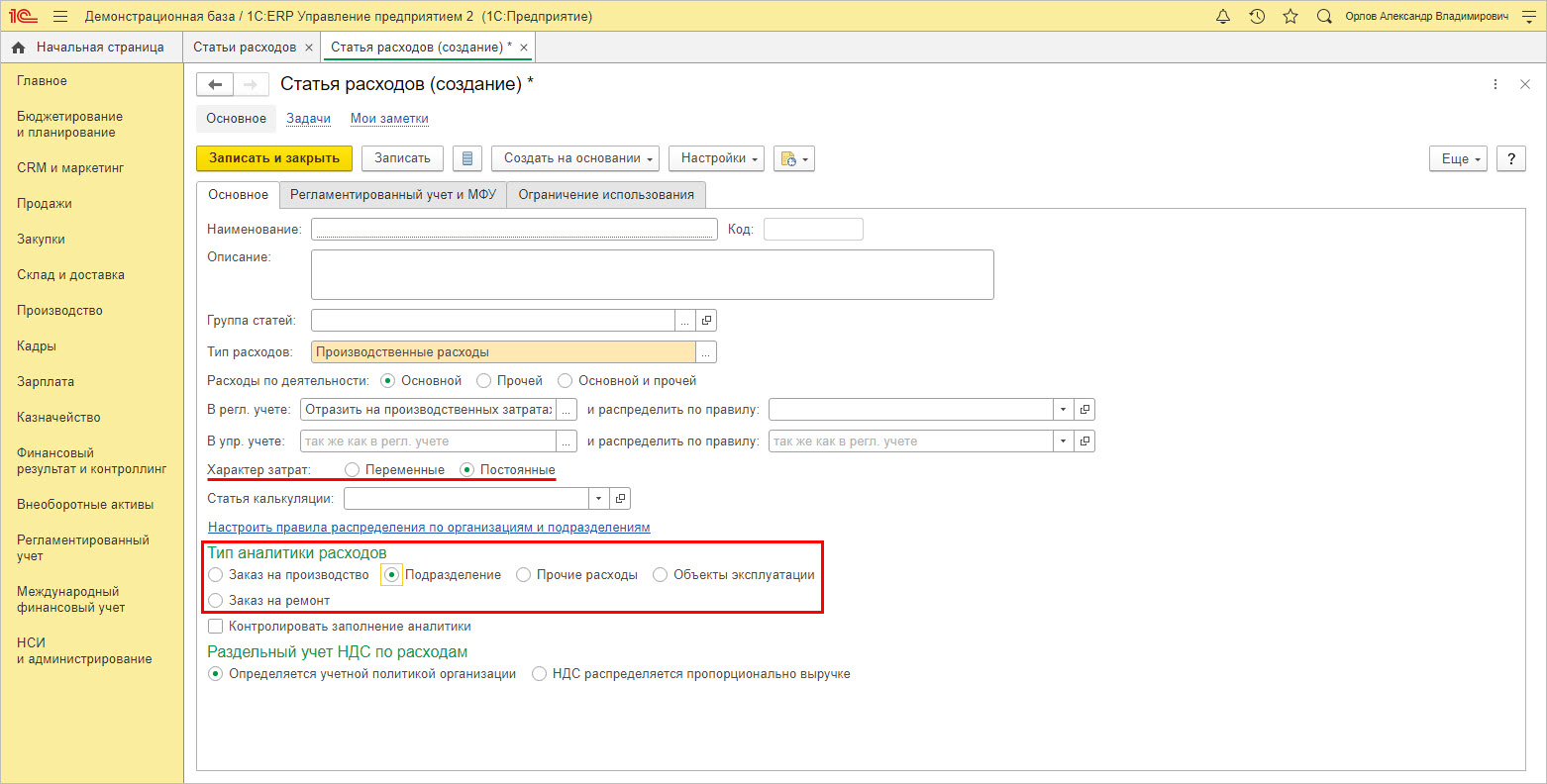

Для элемента определяется характер и задается тип аналитики расходов.

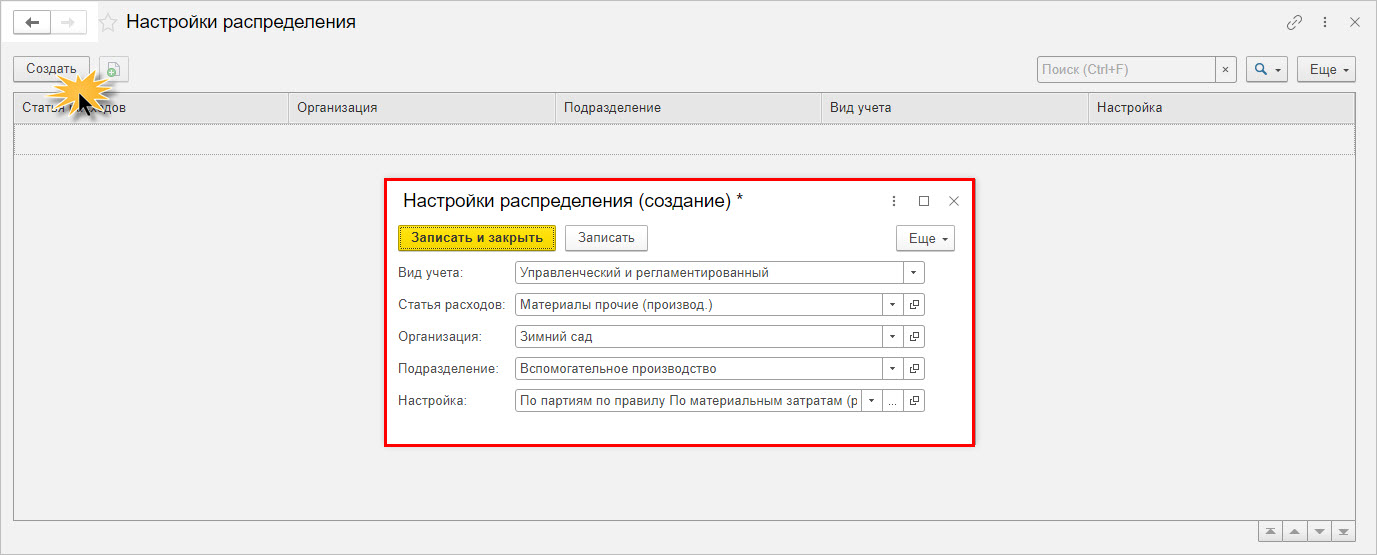

Для аналитики «Подразделение» по гиперссылке «Настроить правила распределения по организациям и подразделениям» пользователь создает и задает настройку распределения статьи затрат.

При описании статьи расходов, затраты которой относятся на себестоимость товаров, дополнительно задается правило распределения – см. список на скрине.

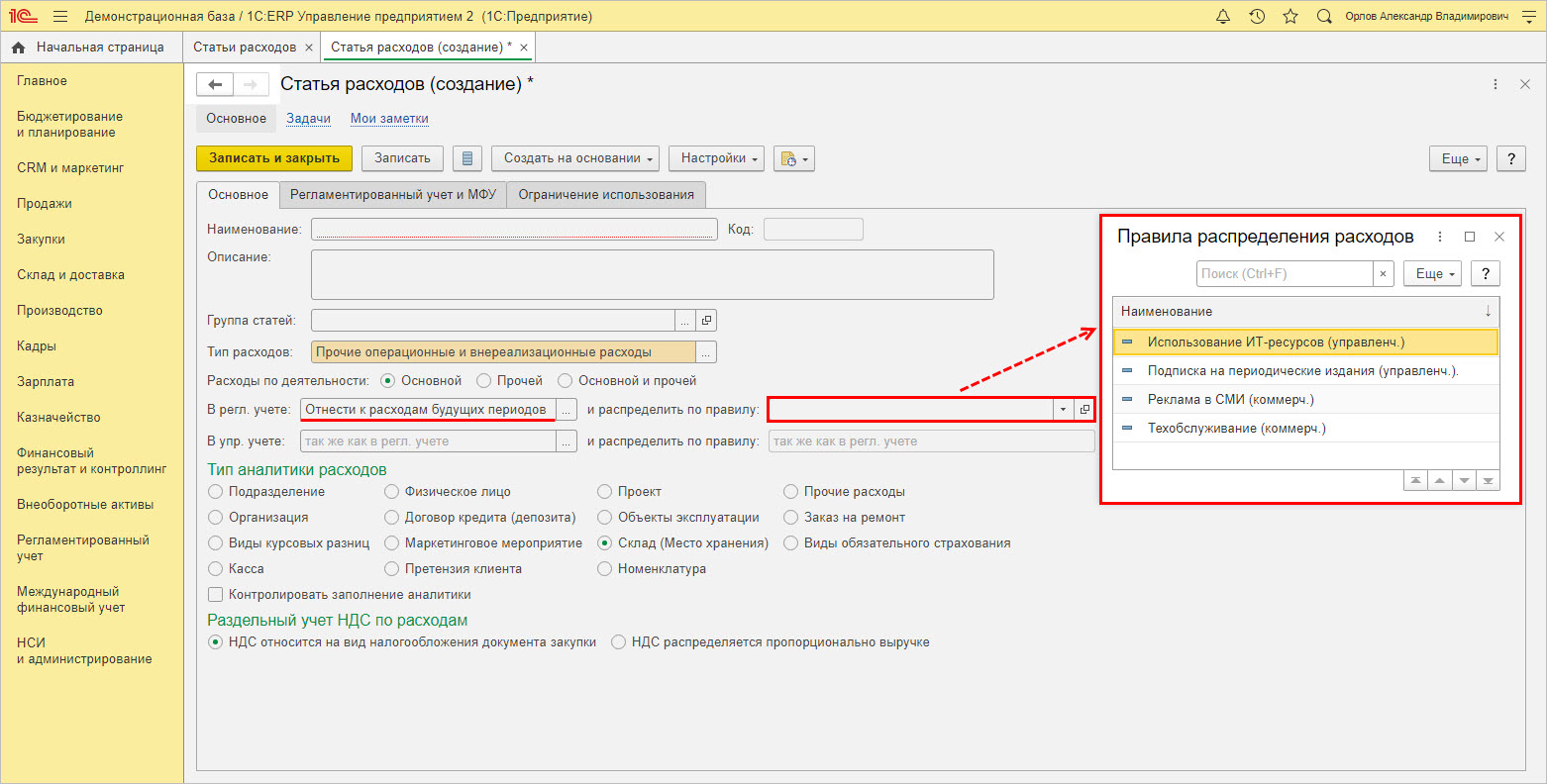

При списании на финансовые результаты произведенных трат, в 1С ЕРП задается правило распределения – см. список вариантов на скрине.

При отнесении затрат к расходам будущих периодов, для каждого элемента также задается правило распределения.

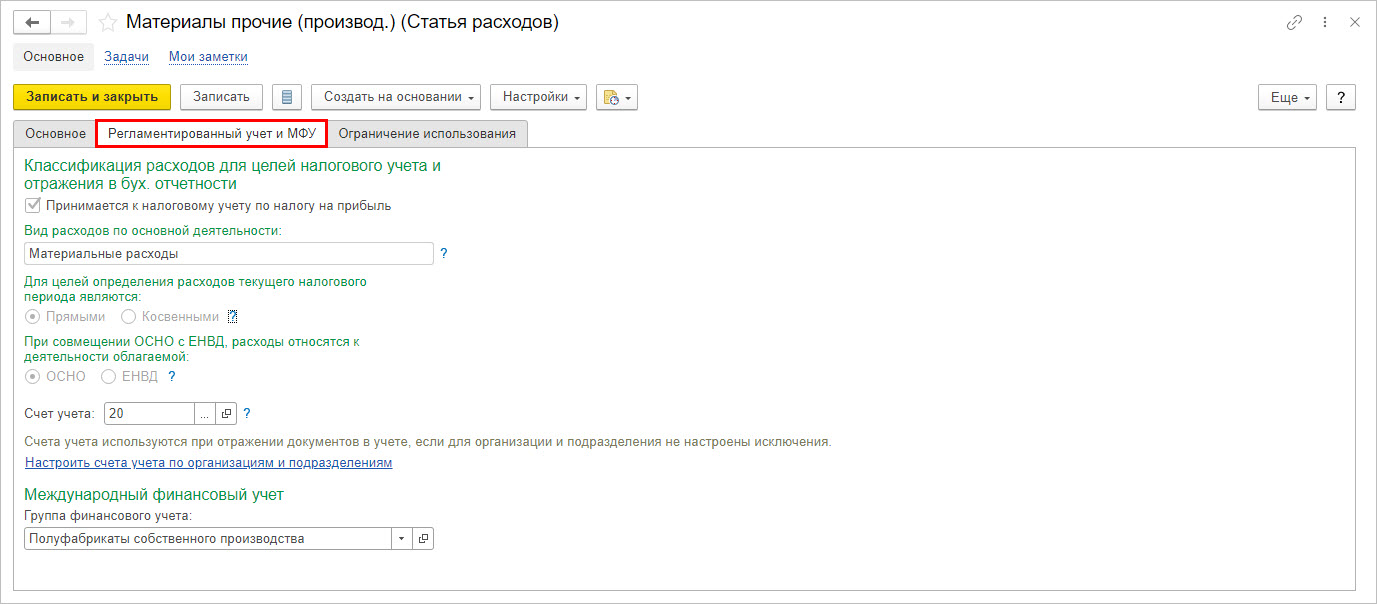

На вкладке «Регламентированный учет и МФУ» задаются настройки учета для «элемента-статьи», в т.ч. задается счет учета отнесения настраиваемых «элементов-статей» справочника.

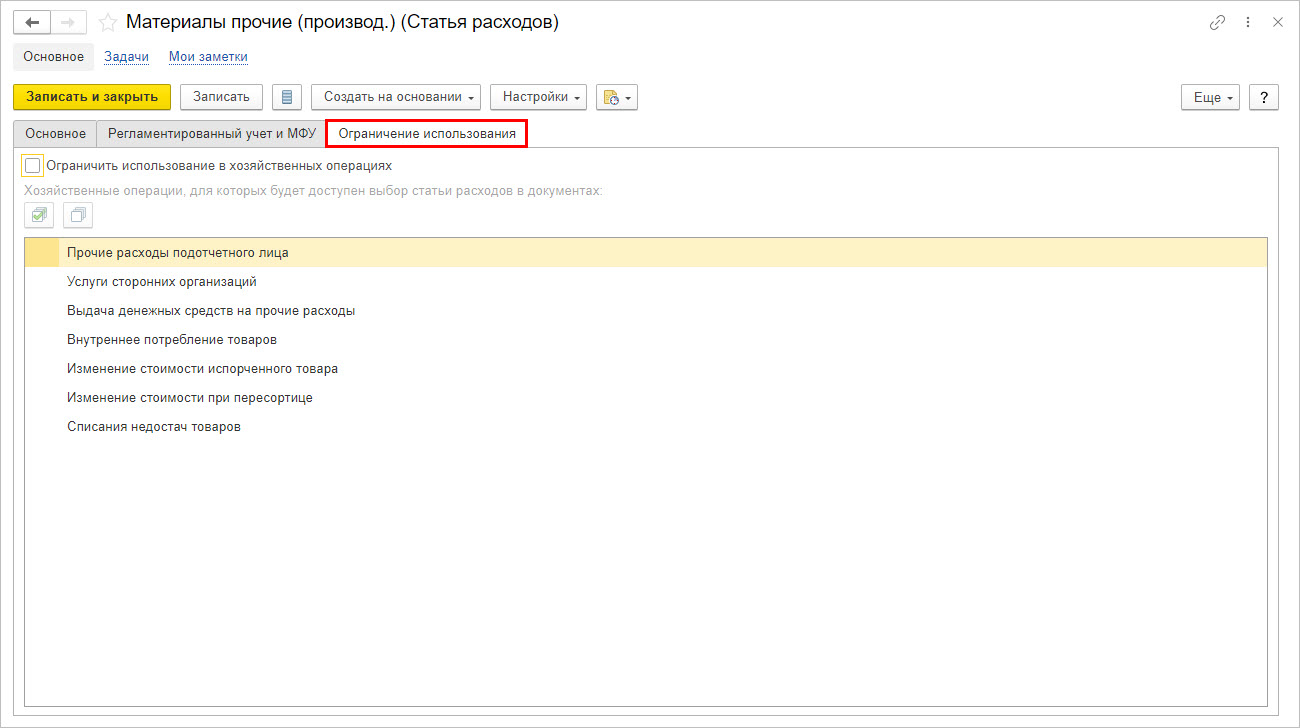

На закладке «Ограничения использования» видно, в каких документах задействован данный справочник. Т.е. при заполнении перечисленных документов, указывается, на какую статью затрат относить те или иные расходы.

Управление затратами в 1С:ERP Управление предприятием 2

При установленной галочке-ограничении, пользователь может конкретизировать (ограничить) список документов, в которых можно использоваться данную статью затрат.

Таким образом в создаваемых элементах справочника оговариваются настройки их отражения в регламентированном учете и указывается порядок распределения каждого из видов затрат в 1С:ERP.

Процесс отражения затрат

Рассмотрим, как собираются затраты, где они указываются и задействованы в 1С:ЕРП на примере ООО «Зимний сад».

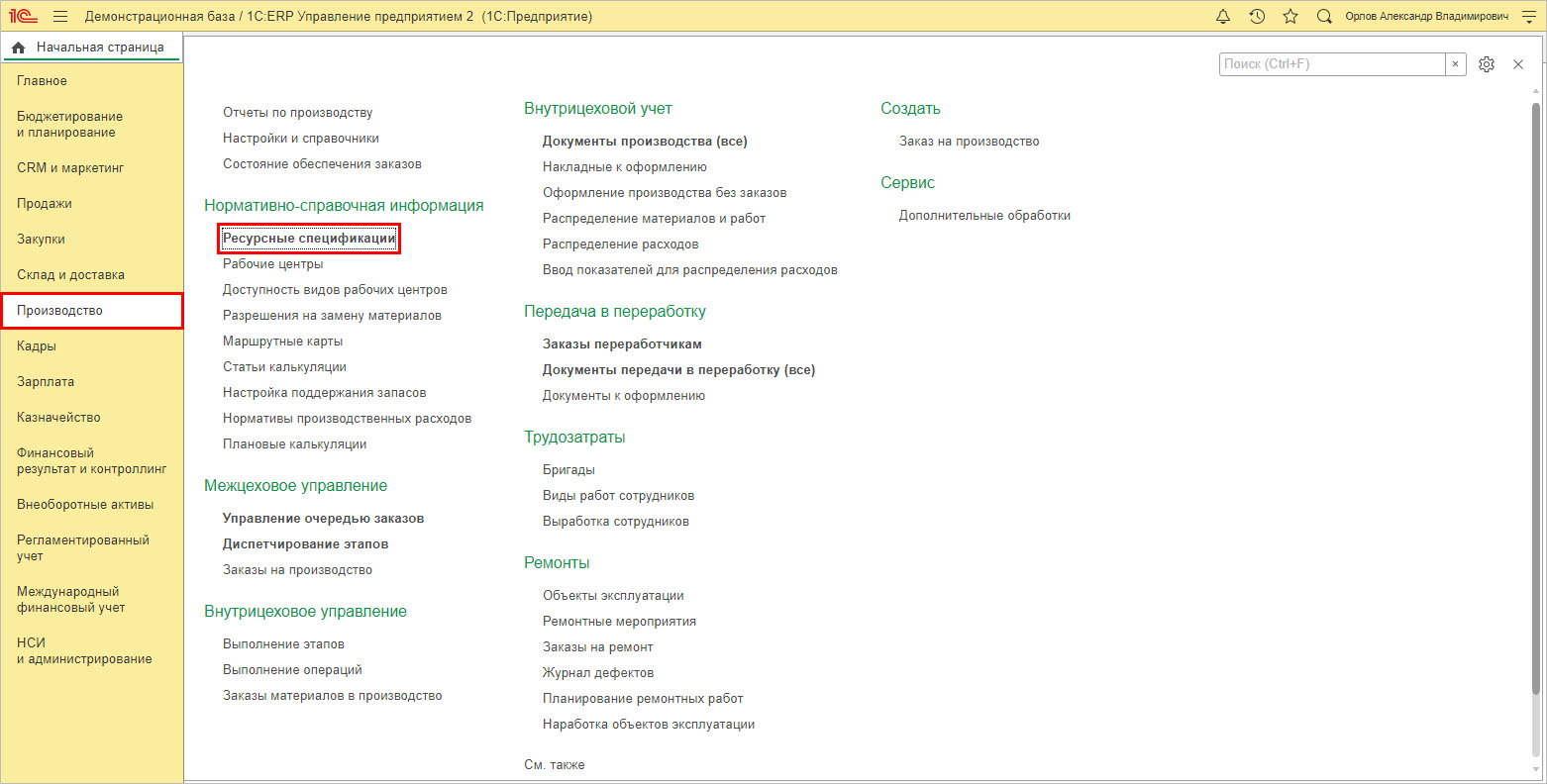

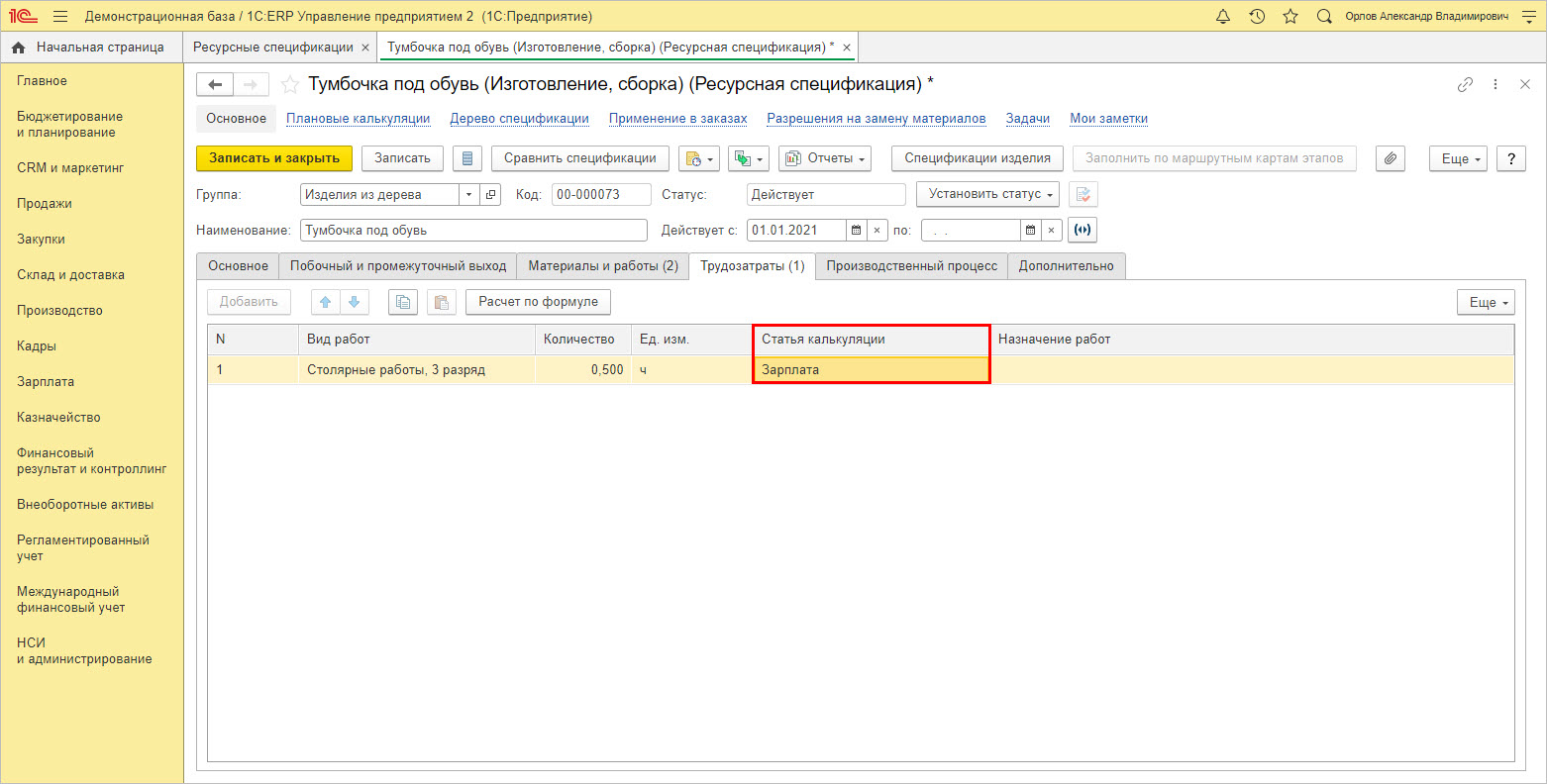

Перейдите в раздел «Производство» — «Ресурсная спецификация».

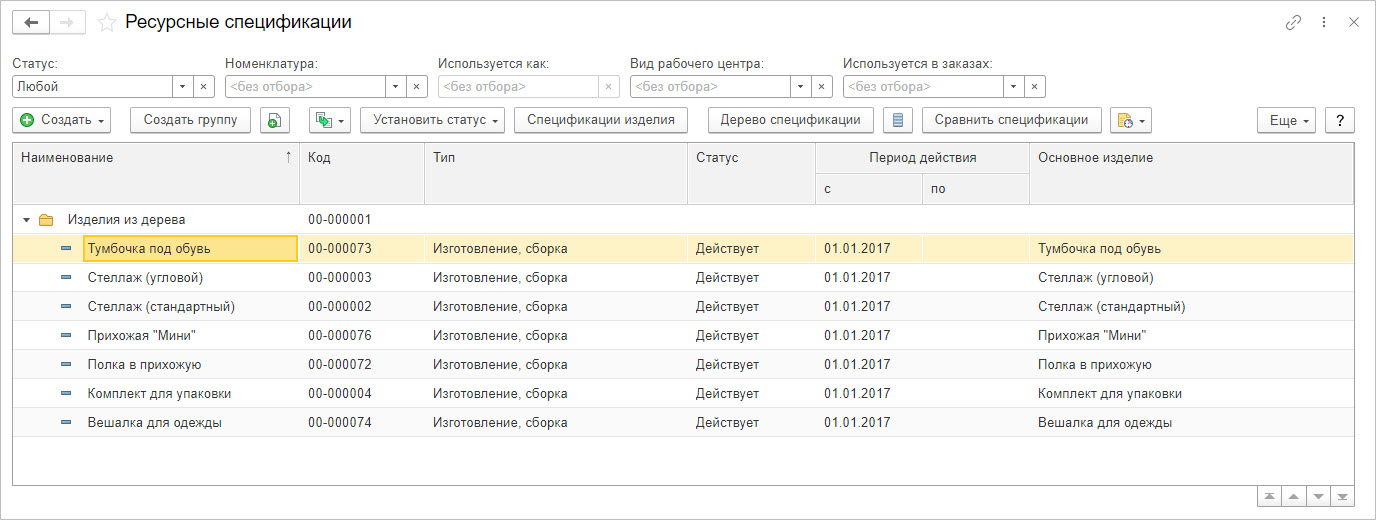

Ресурсная спецификация создается на каждый выпускаемый продукт – изделие.

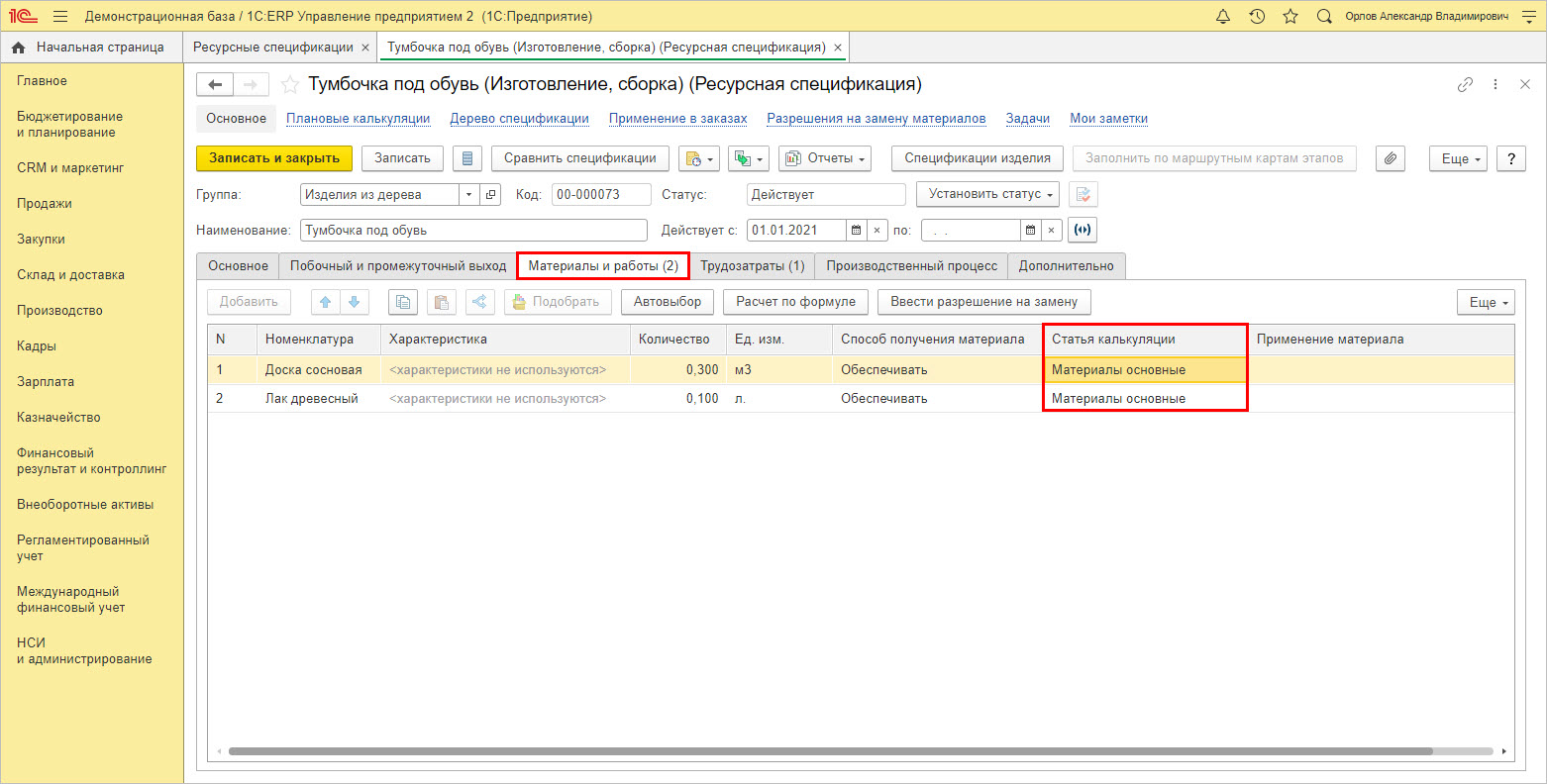

На закладке «Материалы и работы» отражаются прямые затраты сырья и материалов, с указанием статей калькуляции. В нашем примере ООО «Зимний сад» занимается производством и реализацией мебели. На изготовление изделия «Тумбочка» под обувь в спецификации отражена используемая номенклатура материалов, которая относится на статью калькуляции «Материалы основные».

На закладке «Трудозатраты» отражаются виды работ также с указанием статьи калькуляции – в нашем примере «Зарплата».

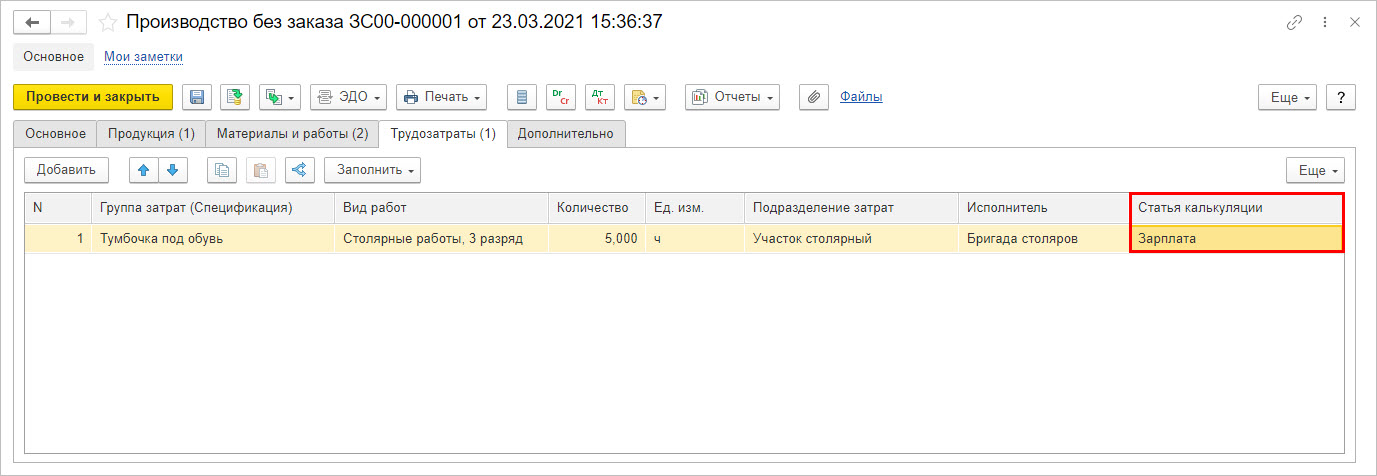

При оформлении выпуска продукции в документе, который отражает затраты на производство, выделена графа «Статья калькуляции». В нашем примере по ООО «Зимний сад» сформирован документ «Производство без заказа», отражающий изготовление изделий «Тумбочки под обувь».

На вкладке «Трудозатраты» также видна статья калькуляции по ОТ работников, участвующим при изготовлении данного изделия – «Зарплата», с указанием в поле «Вид работ», в нашем примере – «Столярные работы, 3 разряд».

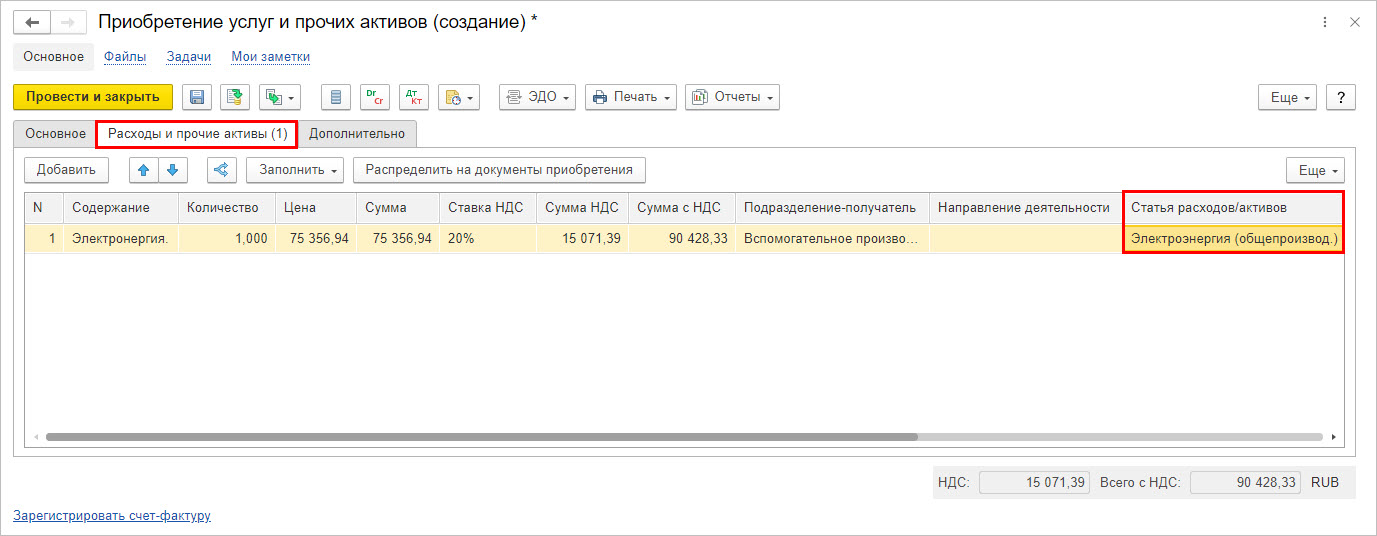

В следующем примере отражены затраты на электроэнергию по ООО «Зимний сад», по вспомогательному производству, контрагент «Мосэнерго». На закладке «Расходы и прочие активы» документа «Приобретение услуг и прочих активов» в графе «Статья расходов/активов» указывается аналитика затрат, рассмотренного выше справочника.

Как видим, любые произведенные затраты относятся на заданные пользователем статьи калькуляции или распределяются по указанным статьям расходам.

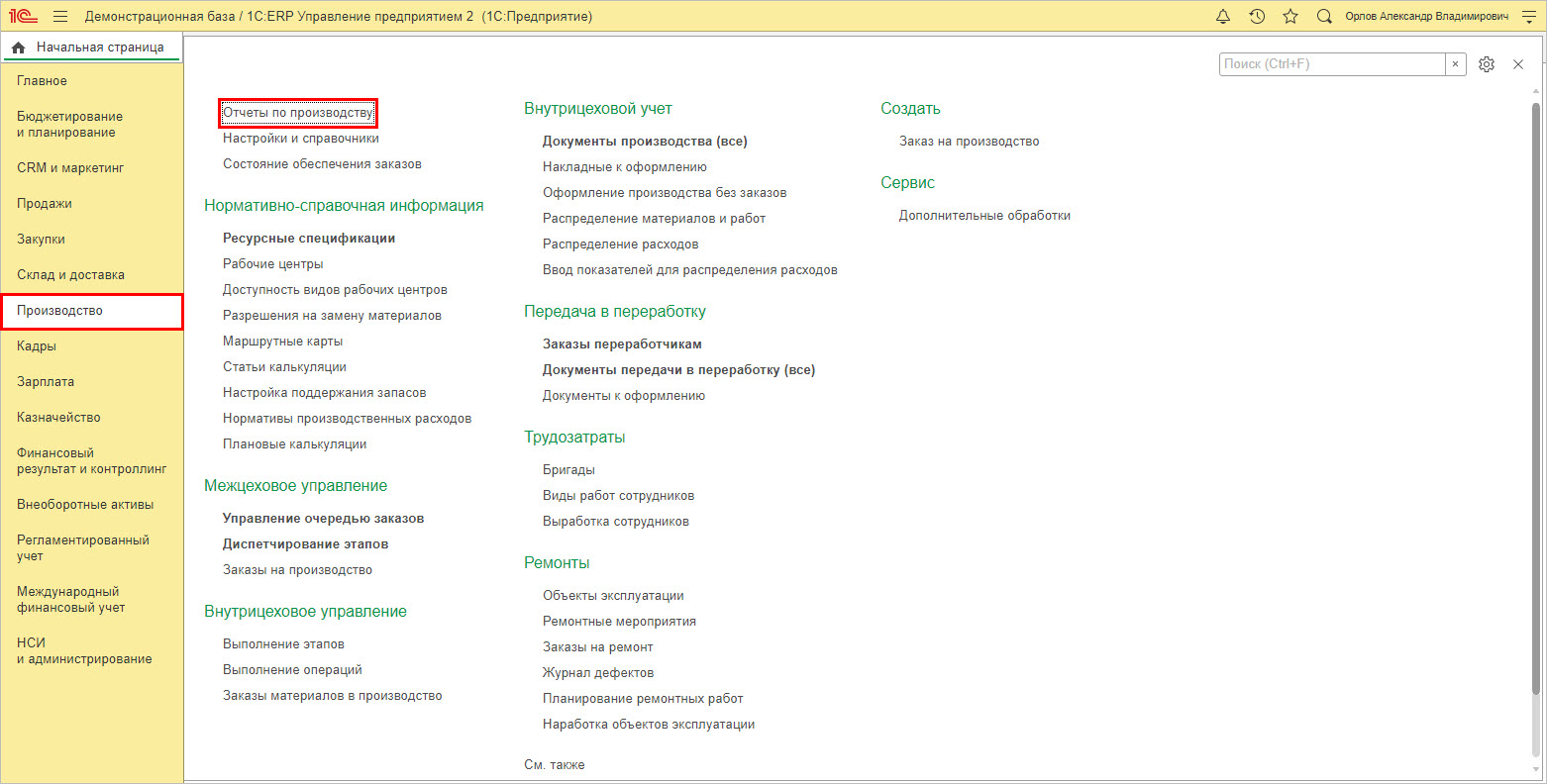

Рассмотрим примеры отчетов по анализу себестоимости и расходов в 1С:ЕРП.

Отчеты по анализу себестоимости продукции в 1С:ERP

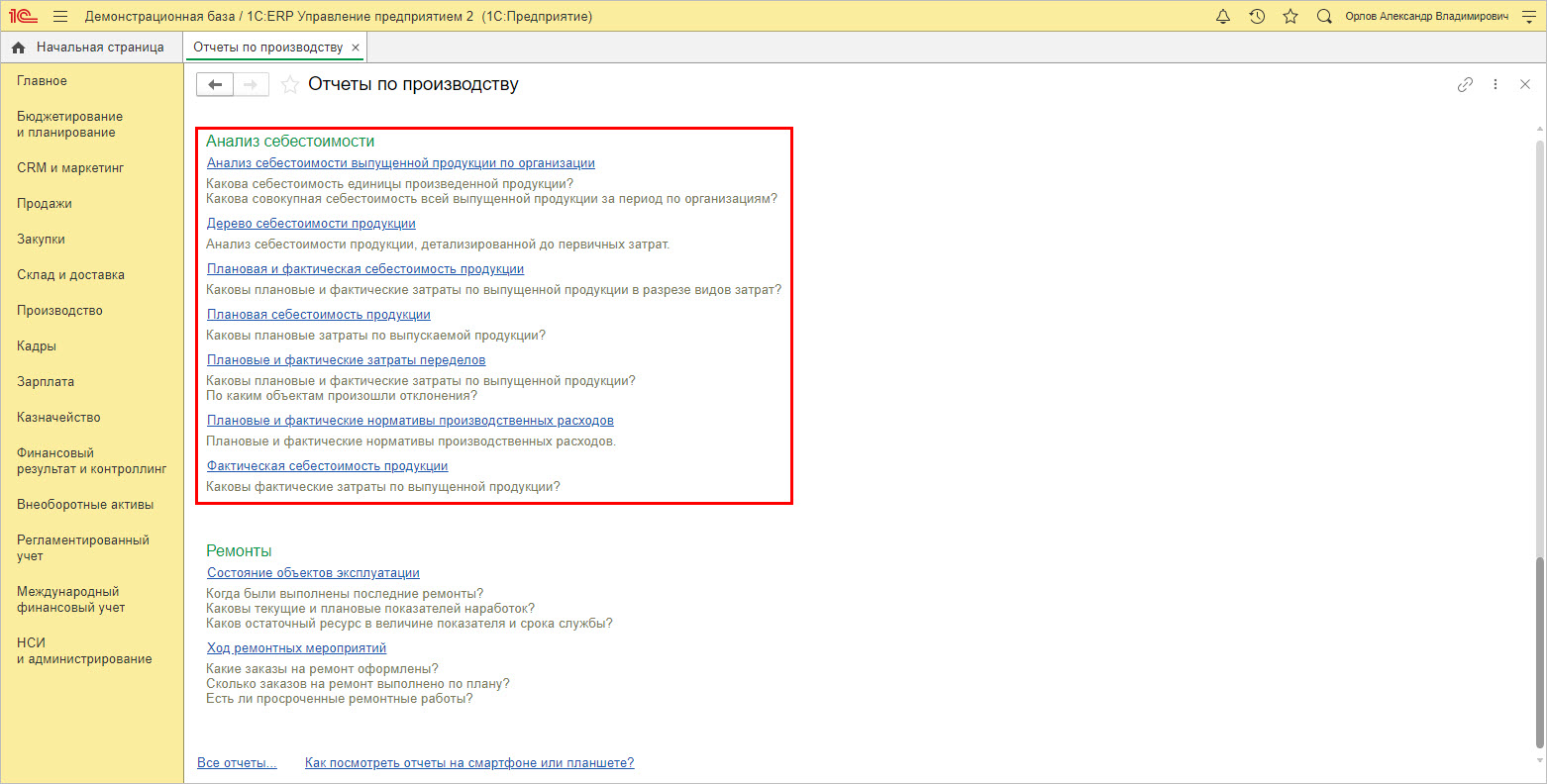

Перейдите в раздел «Производство» — «Отчеты по производству».

В разделе имеется блок отчетности «Анализ себестоимости».

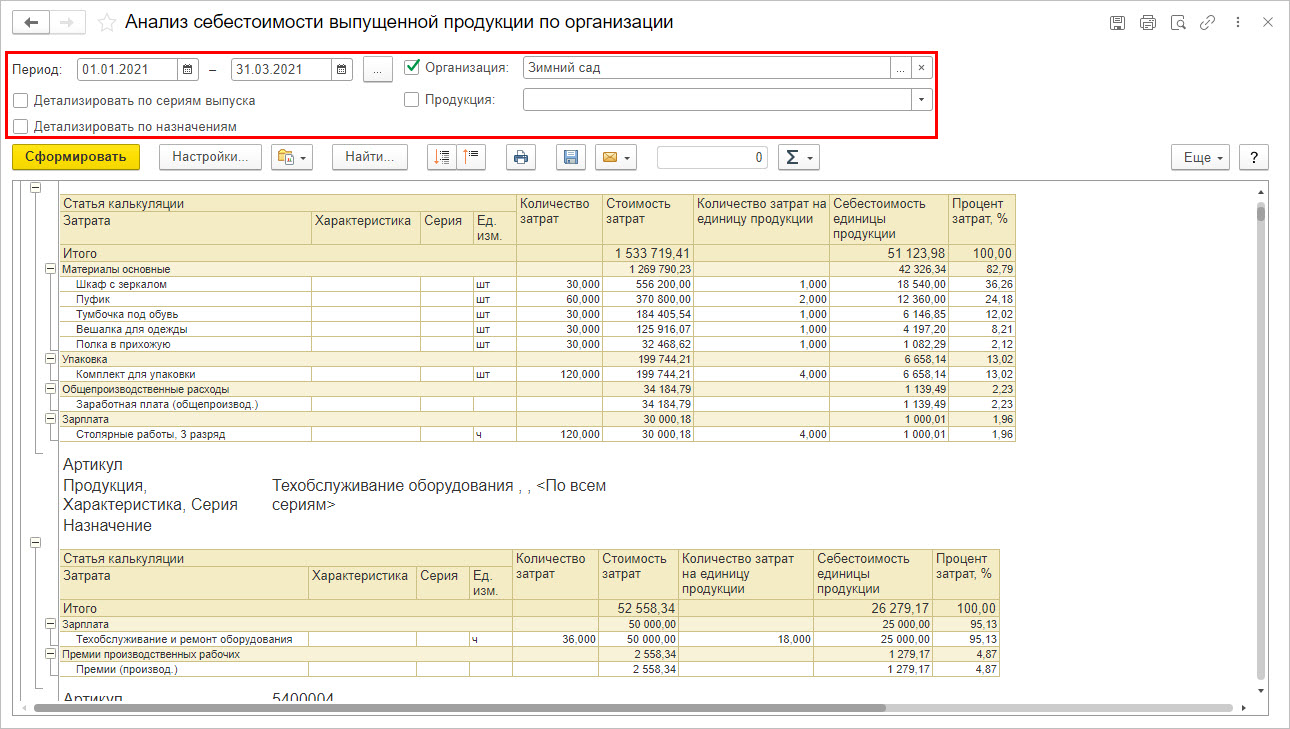

Отчет дает возможность пользователю проанализировать себестоимость по видам продукции с детализацией статей калькуляции и статей затрат за заданный промежуток времени в общем и отдельно по изделиям.

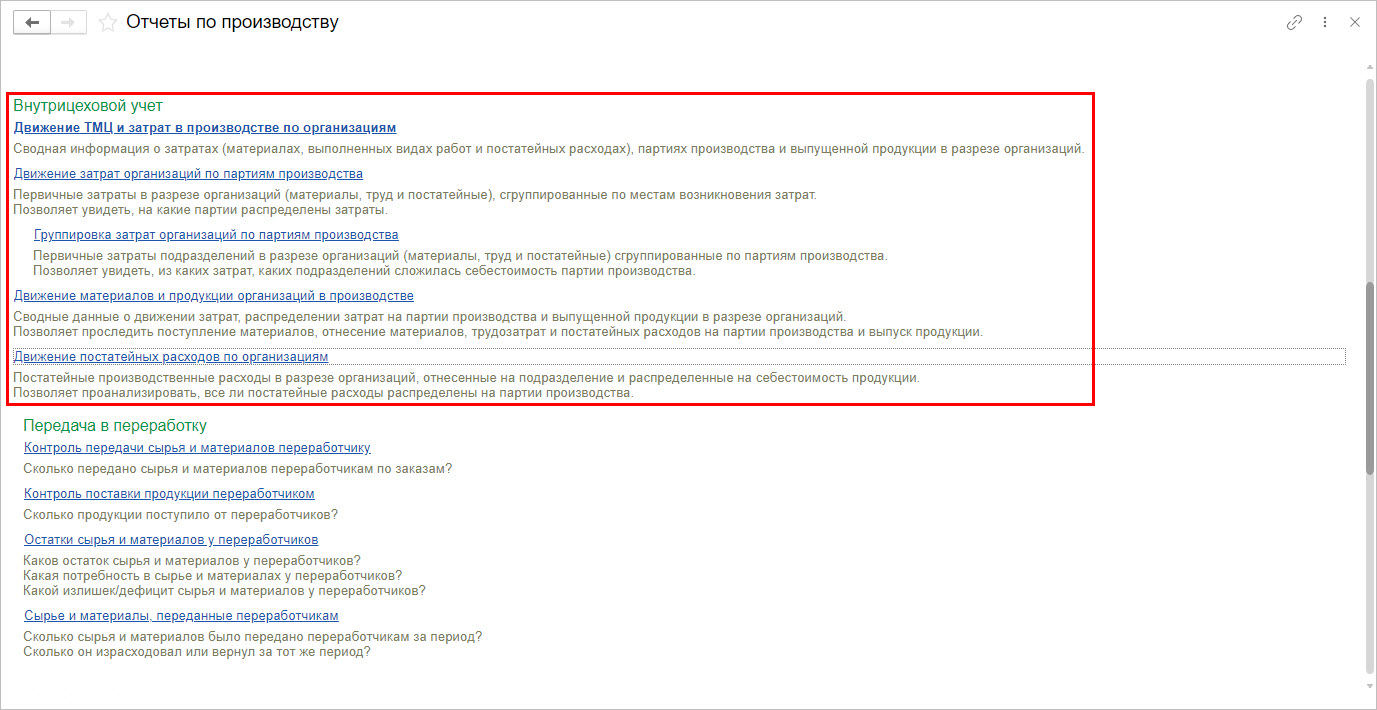

Для анализа затрат предусмотрена группа «форм-отчетов» подраздела «Внутрицеховой учет».

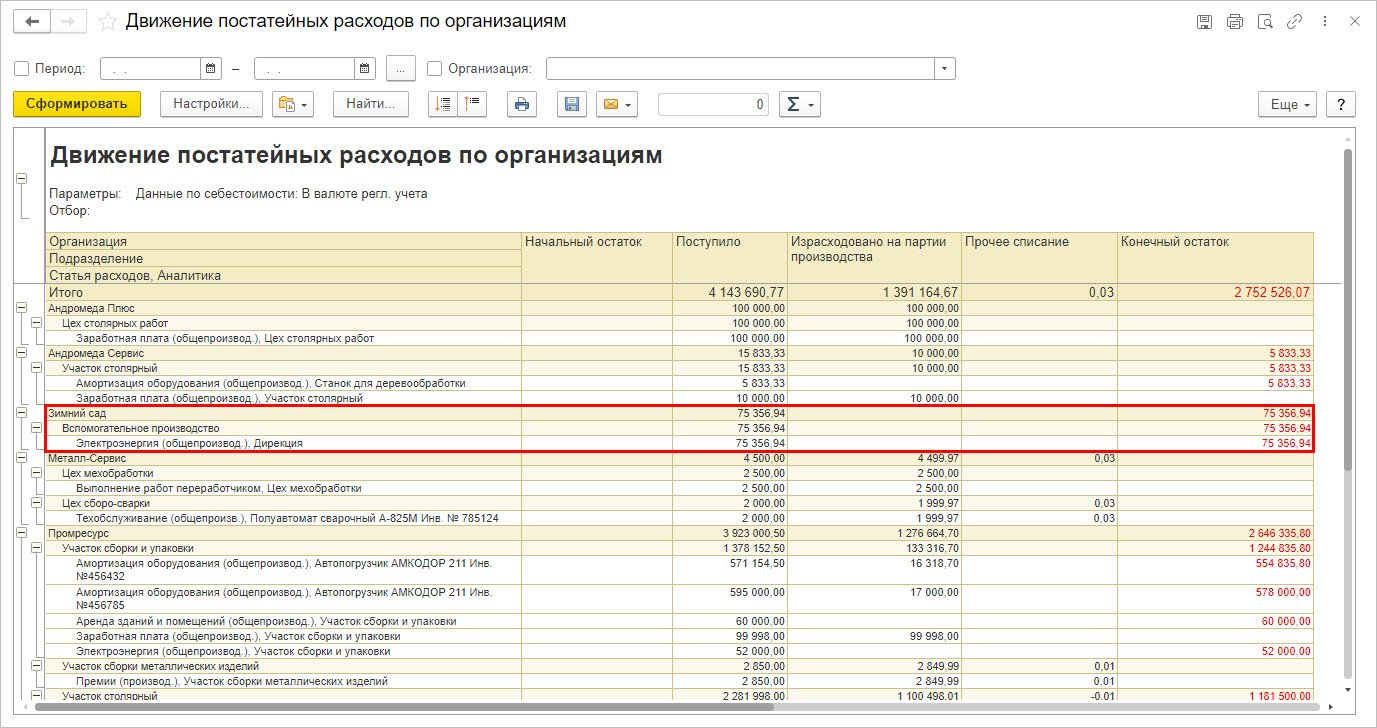

На примере отчета «Движение постатейных расходов организации» видно, что расходы в отчете группируются по подразделениям с выделением пользователем заданных в документе статей затрат. Из отчета видно, какие статьи не распределены на партии производства. Например, не распределены остались поступившие расходы по электроэнергии организации ООО «Зимний сад», отнесенные на вспомогательное производство, в сумме 75356,94 руб. Т.е. по данной сумме не произведена операция закрытия месяца и не прошло их распределение.

Отчет «Движение ТМЦ и затрат в производстве по организациям» дает пользователю информацию о затратах, сгруппированную по разделам:

- «Движение постатейных расходов»;

- «Движение затрат по партиям производства»;

- «Группировка затрат по партиям производства» и другие.

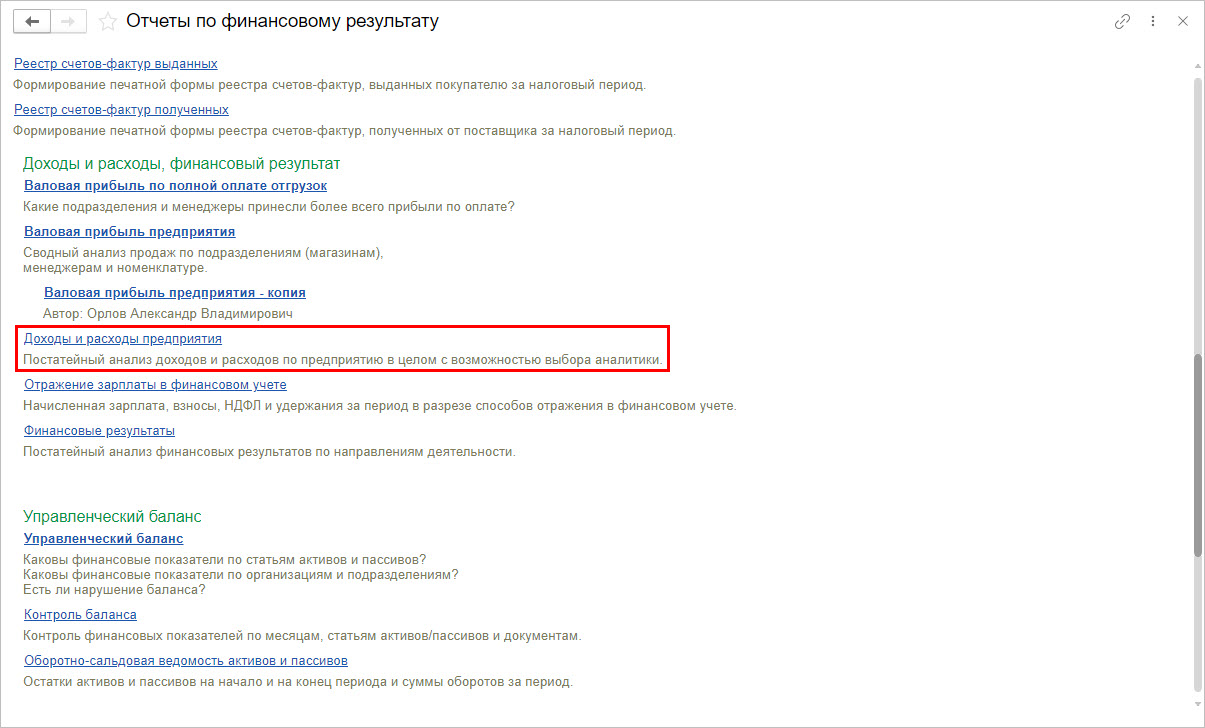

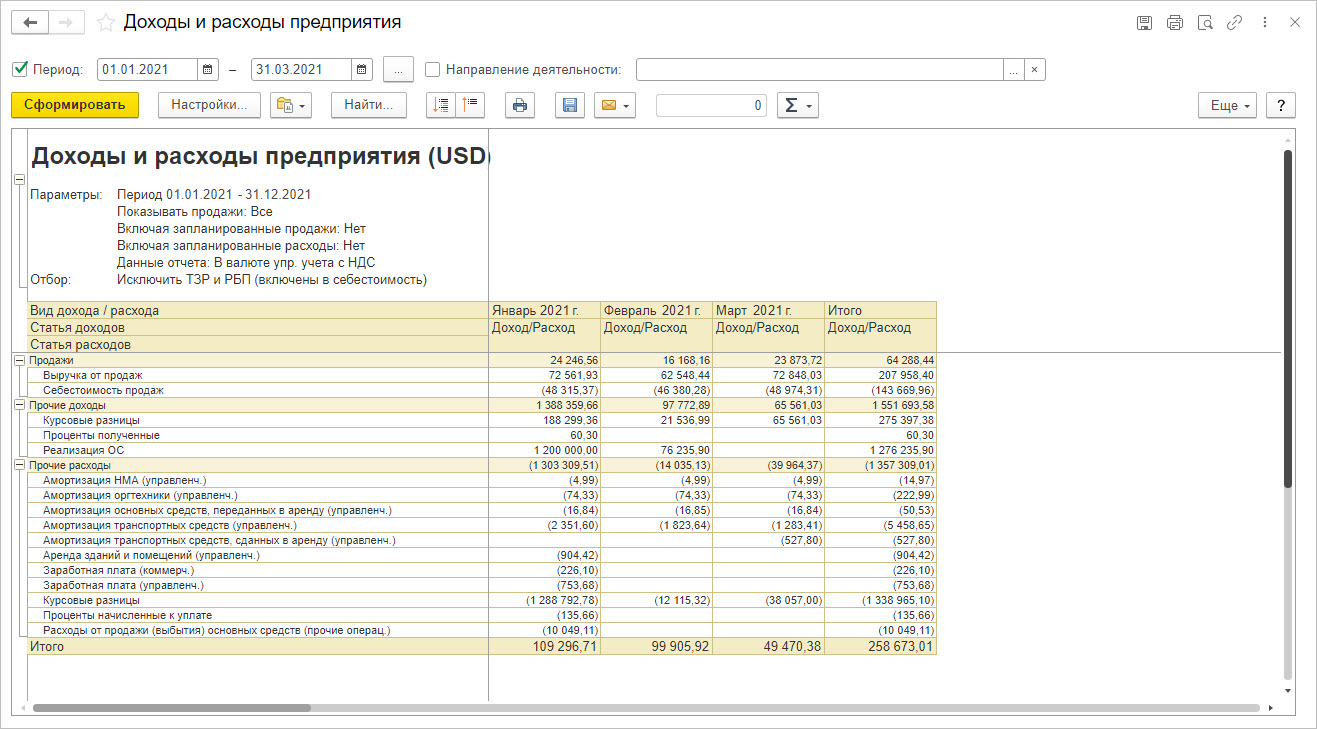

Кроме специализированных отчетов 1С:ERP умеет анализировать и прочие расходы, сформировав «форму-отчет» «Доходы и расходы», в группе «Отчеты по финансовому результату», раздела «Финансовый результат и контроллинг».

Отчет формирует информацию, детализируя постатейно прочие расходы как в общем, так и по направлениям деятельности, и по месяцам заданного периода.

Отчеты в 1С:ERP позволяют пользователю видеть общую картину затрат и расходов по предприятию, с разбиением по статьям-элементам, определяемым в ходе настройки программы. Потому, прежде чем приступить к работе, необходимо продумать их структуру и выполнить правильную настройку НСИ.

Заказать консультацию эксперта по автоматизации управленческой отчетности в 1С

Система линейных уравнений в 1С:ERP

В программе 1С:ЕРП реализован способ расчета себестоимости партий с помощью системы линейных уравнений. Он заключается в том, что себестоимость рассчитывается в разрезе аналитики учета:

- Организаций;

- Складов;

- Номенклатуры;

- Подразделений и т.д.

В результате такого расчета себестоимость одного изделия (номенклатуры) отличается от ее себестоимости на другом складе или подразделении. Также номенклатура, имеющая разные характеристики (например, цвет), может иметь различную себестоимость.

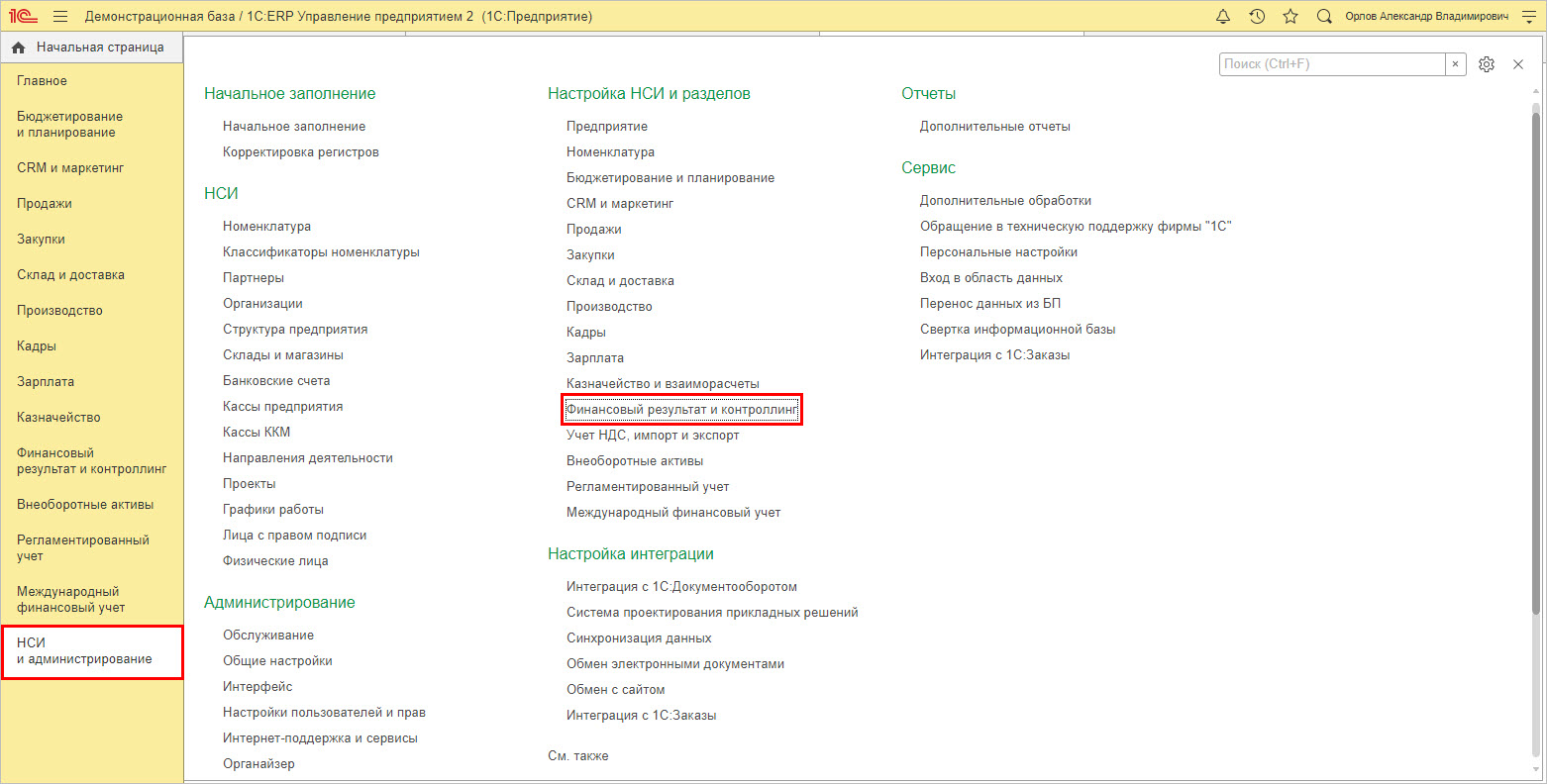

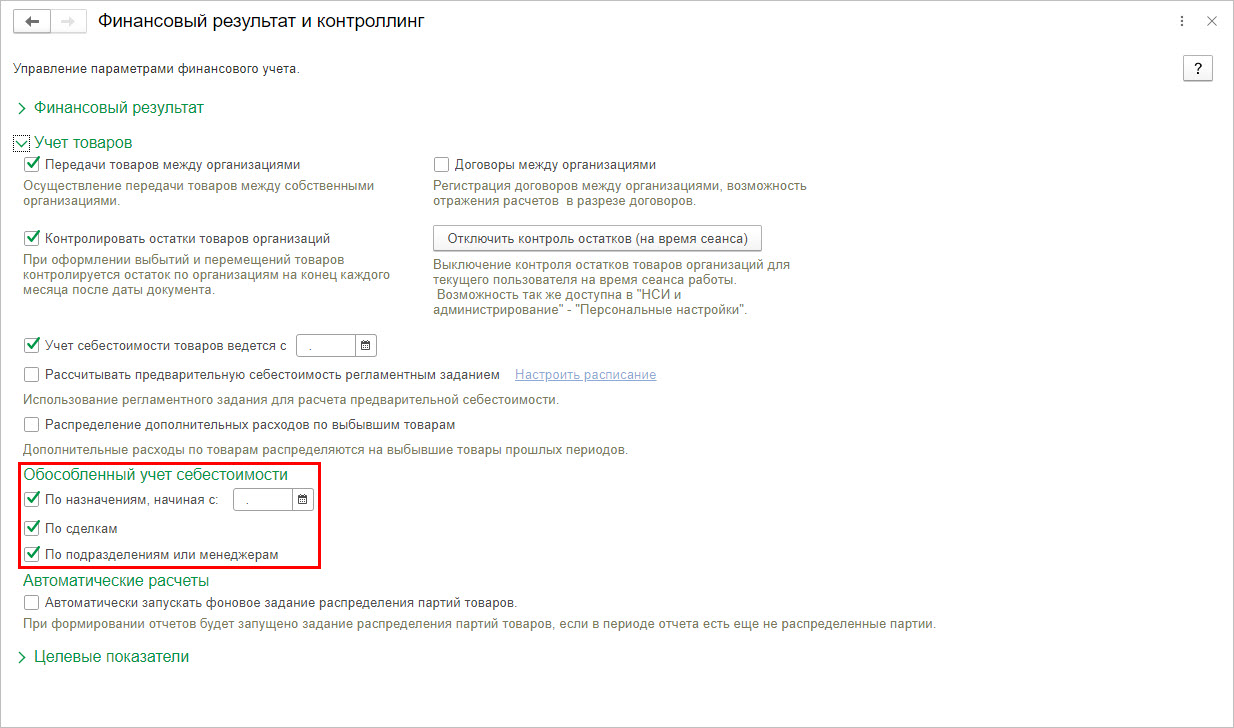

Для дополнительной настройки «обособленного учета» расчета себестоимости, перейдите в раздел «НСИ и администрирование» — «Финансовый результат и контроллинг».

Здесь можно включить обособленный учет по:

- назначениям;

- сделкам;

- подразделениям или менеджерам.

Для расчета себестоимости по каждой аналитике программа задает линейное уравнение для корректного расчета себестоимости и остатков в разрезе детализаций.

Способы планирования затрат (планы производства, бюджеты себестоимости)

При планировании затрат на производство во внимание берутся фактические показатели предприятия за определенный период. Само же планирование заключается в определении состава затрат и их оценке.

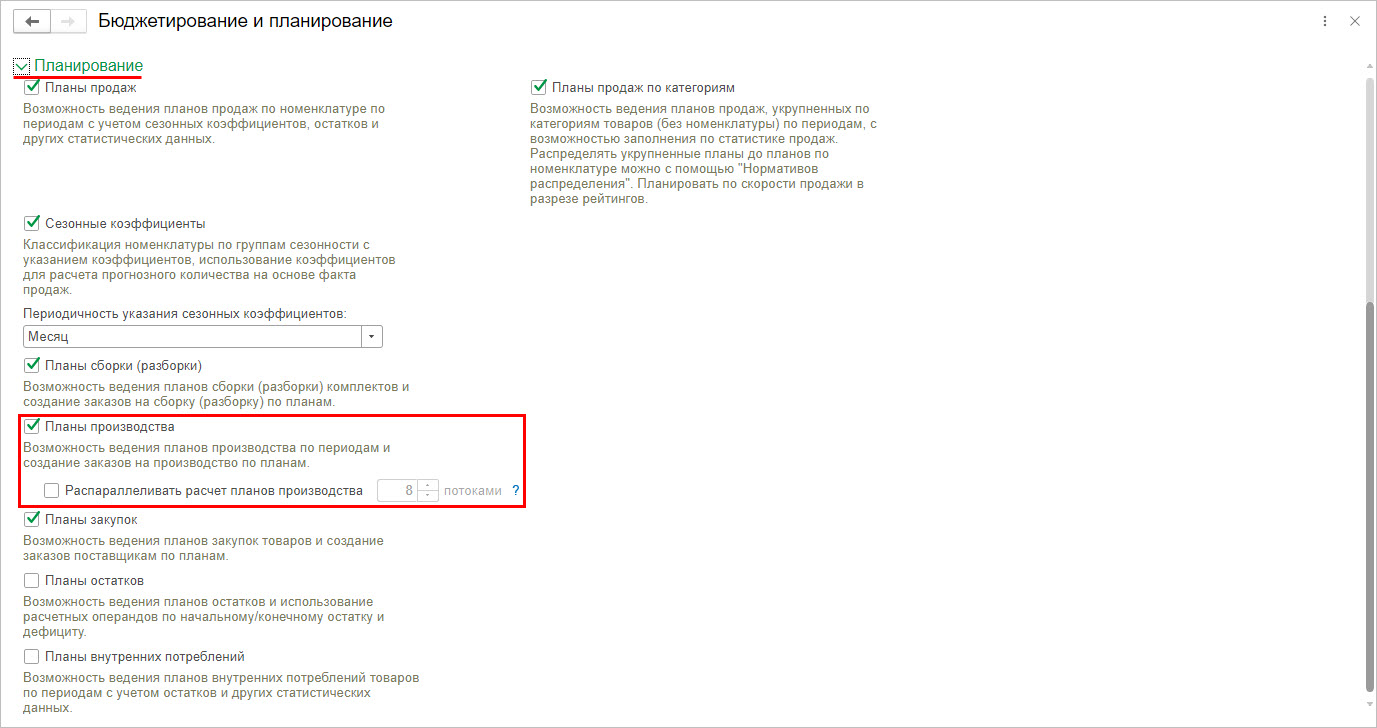

Функциональная опция планирования в 1С:ERP включена в разделе «НСИ и администрирование» — «Бюджетирование и планирование». В подразделе «Планирование» установлена галочка использования в ЕРП «Планов производства».

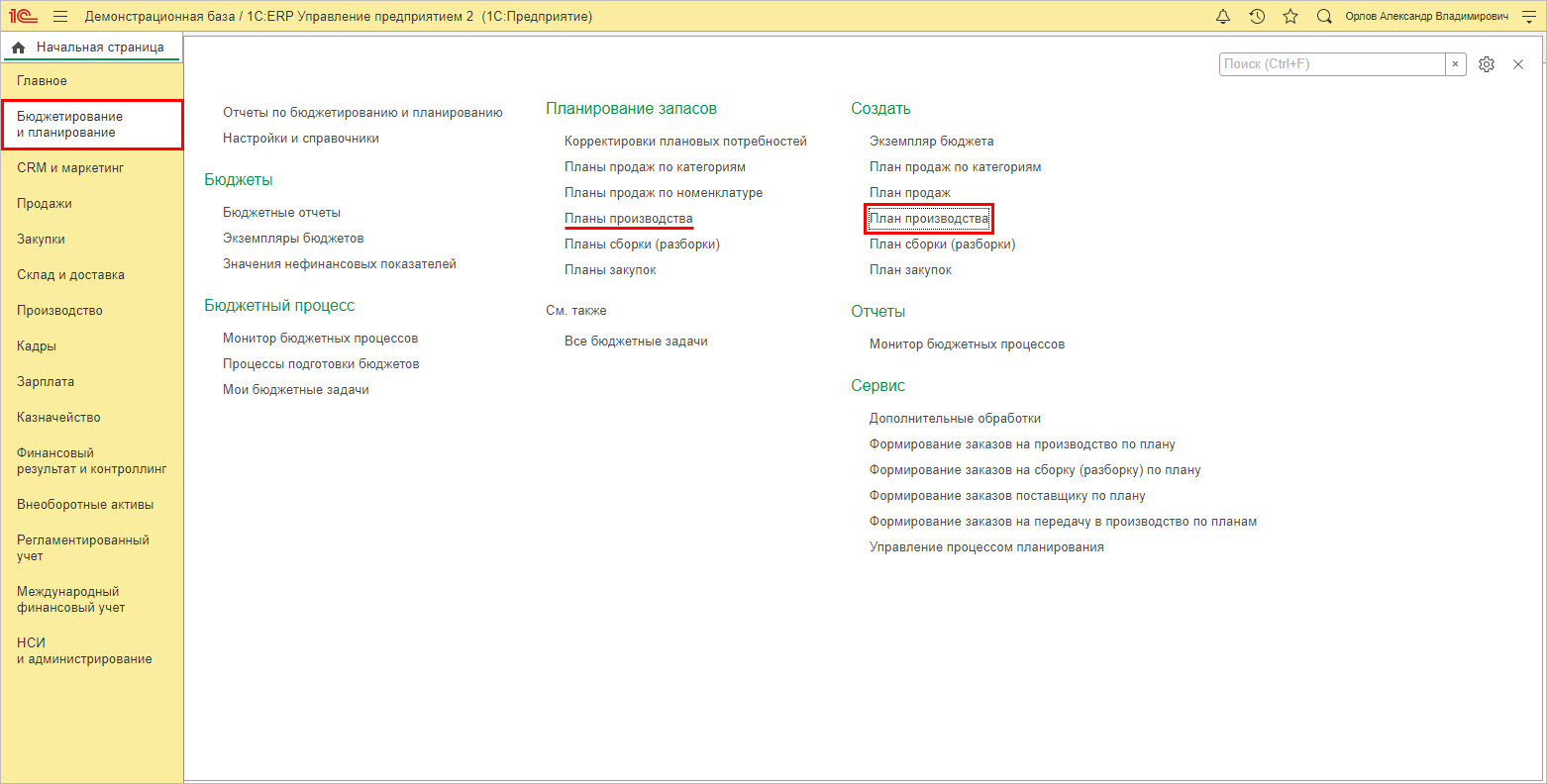

Данная опция позволяет пользователю работать с таким документом, как «План производства», в разделе «Бюджетирование и планирование».

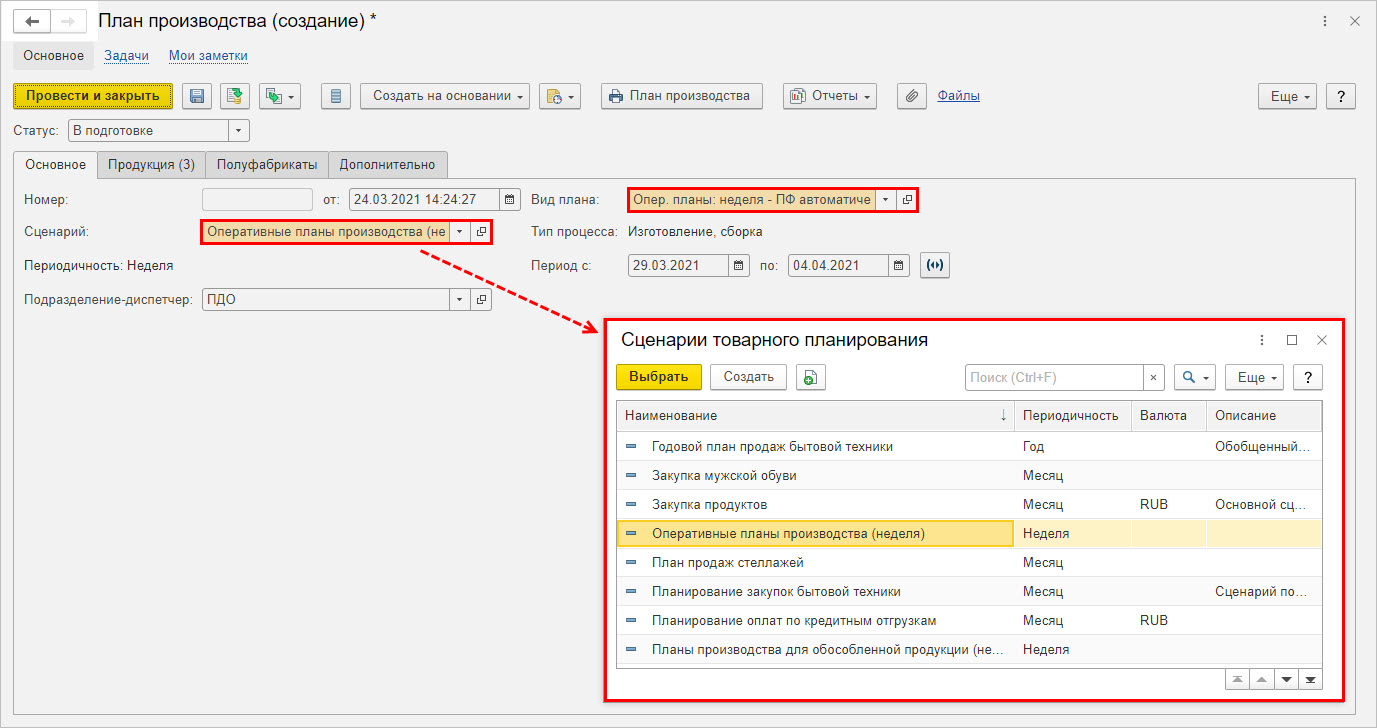

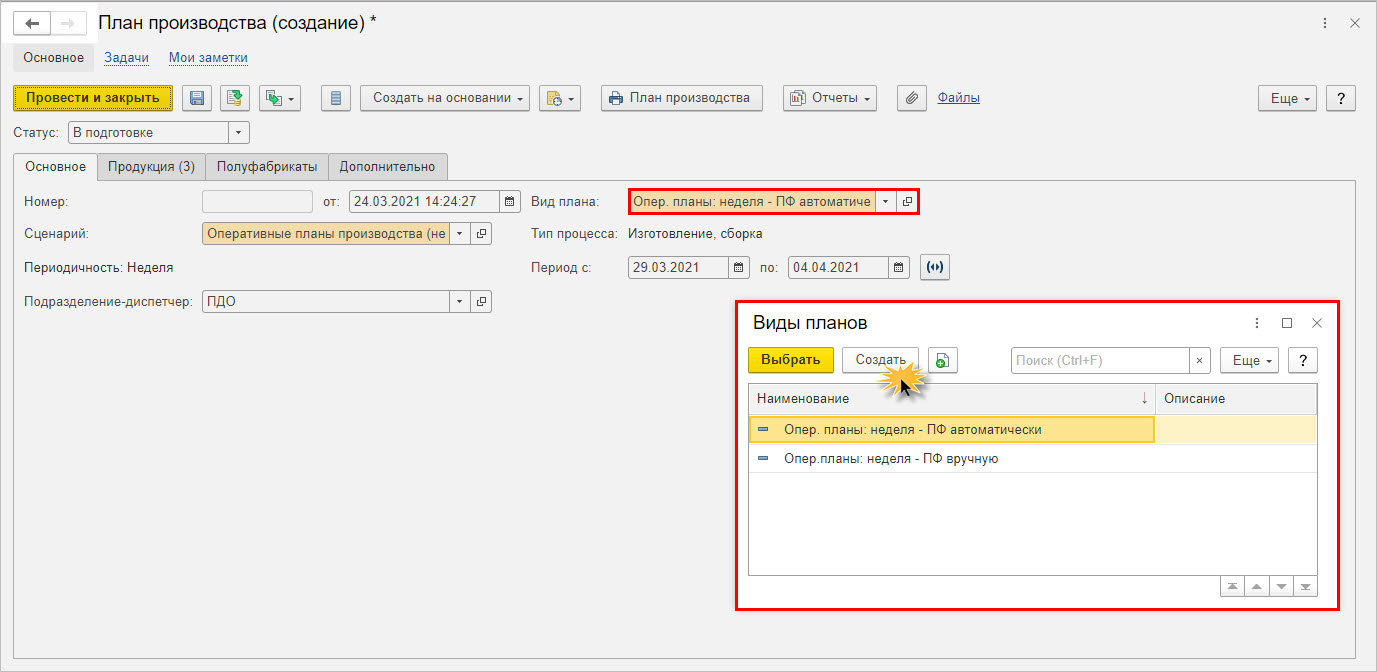

При создании плана пользователь задает сценарии планирования и определяет вид плана, его периодичность.

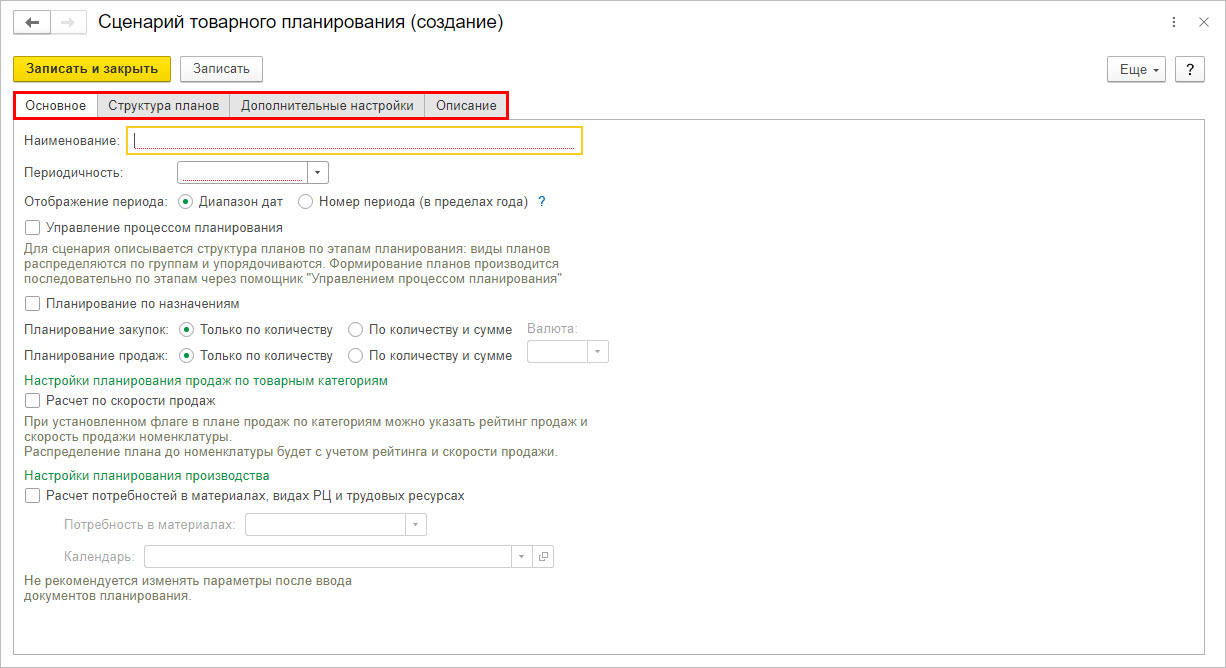

При создании сценария планирования задаются основные настройки, структура планов и дополнительные настройки.

Виды плана пользователь создает и настраивает для каждого сценария, задавая различную настройку и детализацию планирования.

Если у пользователя возникает вопрос, как определить бюджет себестоимости продукции, то можно:

1 вариант – рассчитать исходя из плановой калькуляции.

2 вариант – рассчитать себестоимость в подсистеме «Бюджетирования».

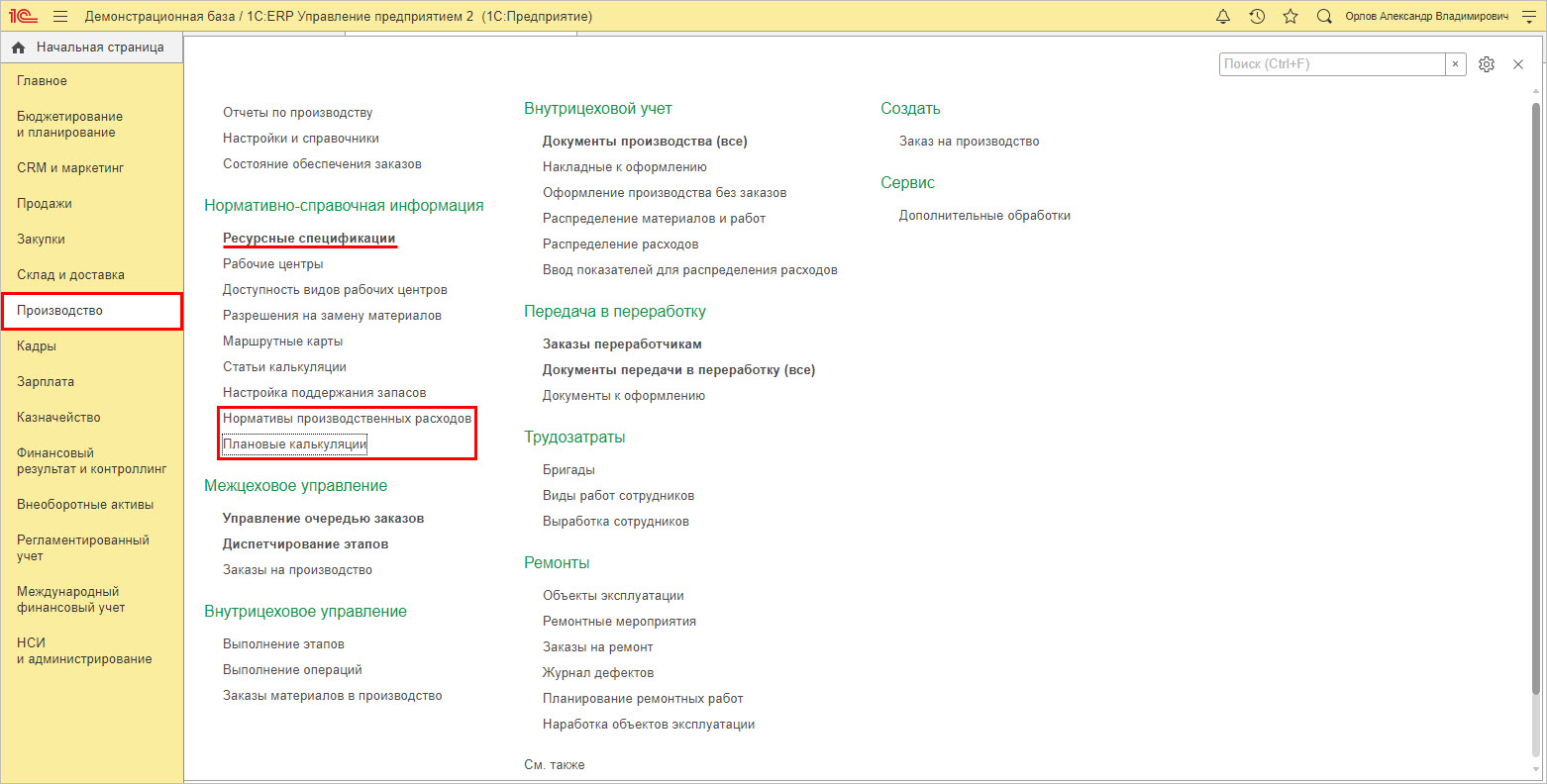

В первом случае будут задействованы подразделы из раздела «Производство»:

- «Ресурсные спецификации»;

- «Плановые калькуляции»;

- «Нормативы производственных ресурсов».

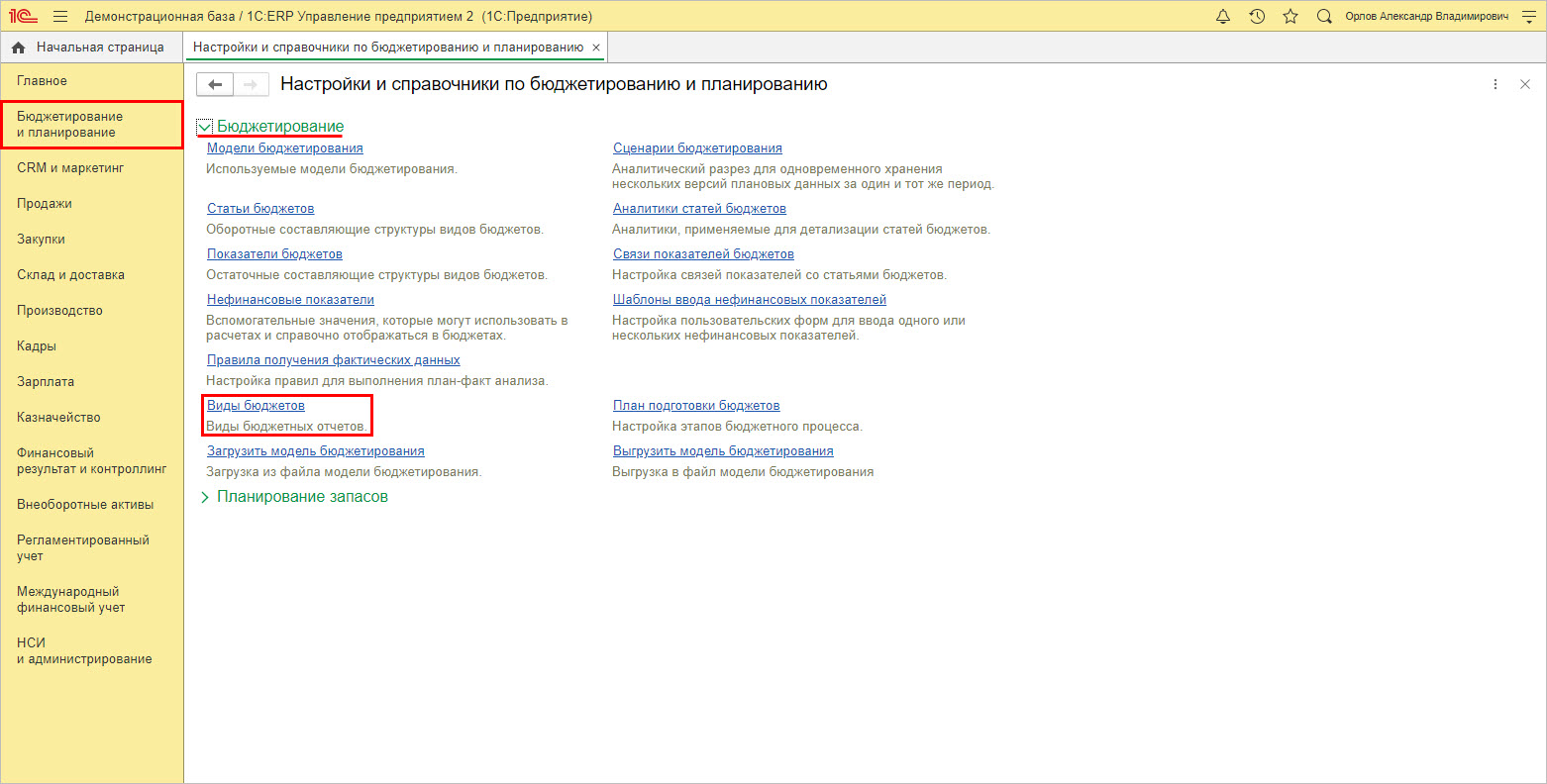

Второй вариант подразумевает составление бюджета, для чего в разделе «Бюджетирование и планирование» — «Настройки и справочники по бюджетированию и планированию» создается новый бюджета.

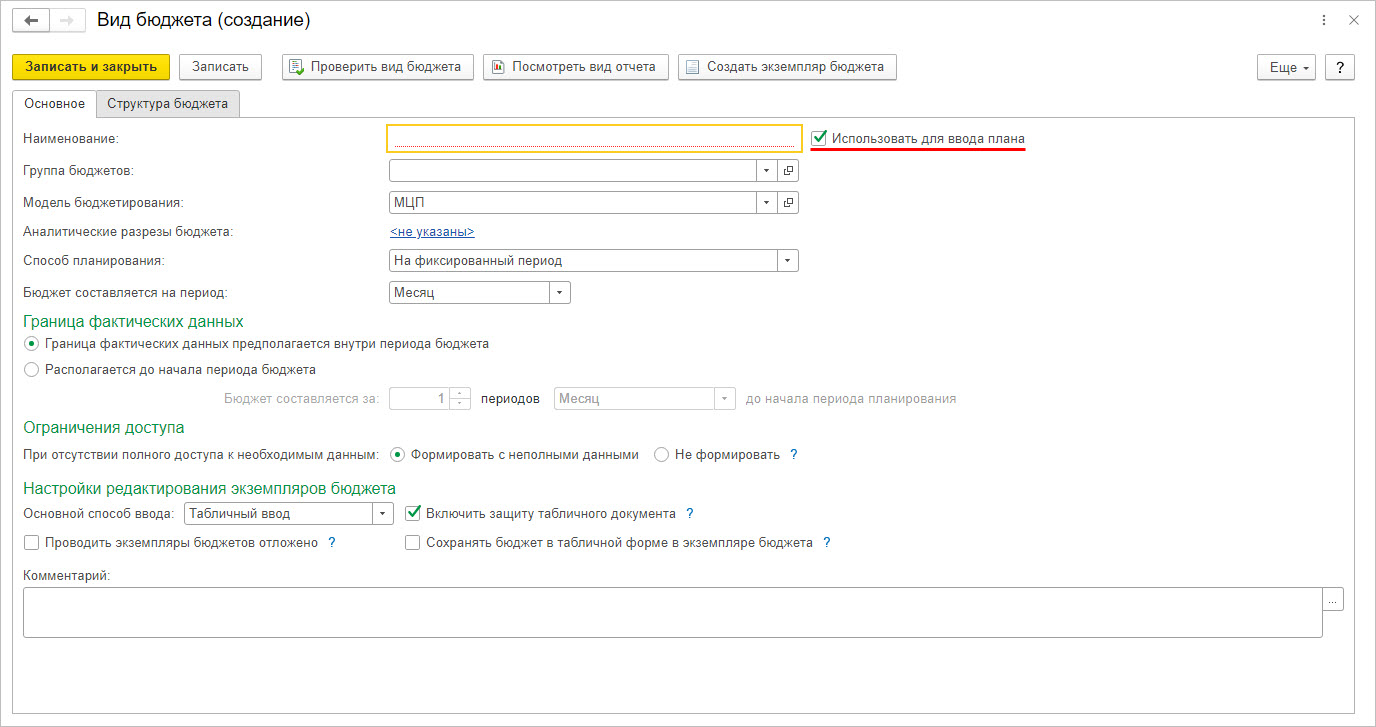

При создании нового вида бюджета следует обратить внимание на галочку «Использовать для ввода плана». Если галочка установлена, то в дальнейшем пользователь создает «Экземпляр бюджета», которым фиксирует в системе плановые данные. В противном случае – формируется бюджетный отчет.

После настройки бюджет вводится или нажатием команды «Экземпляр бюджета», или в справочнике «Виды бюджета», или в разделе «Бюджетирование и планирование» — «Создать» — «Экземпляр бюджета».

Бесплатный анализ и рекомендации по автоматизации учета затрат на базе 1С

Как видите, программа 1С:ERP позволяет комплексно подходить к учету затрат. Правильная настройка 1С ЕРП на проекте внедрения – основание эффективного управления и залог снижения затрат и повышения дохода организации. Современные реалии устанавливают достаточно серьезные требования к вопросу затрат, особенно для крупных предприятий. Разобравшись в вопросе их учета, возможностях их анализа и планирования, предприятие опередит своих конкурентов.