Буквально недавно только ленивый не обсуждал тему отключения российских банков от SWIFT. Причём основной посыл публикаций в интернет-изданиях: особо ничего для простых граждан не изменится, Россия ко всему готова, и всё это больше развлечение для политиков. Да и вообще надо, мол, побольше производить самим и поменьше покупать у других.

Это замечательно. Но мы считаем, что в России от этого хорошо не будет никому. В особенности простым гражданам. И пока банки не спешат с пояснением хоть бы даже тут, на Хабре, где свои корпблоги ведут пять крупных игроков этого рынка, мы расскажем обо всём по порядку: посмотрим, как работает система SWIFT, когда она появилась и какие есть альтернативы в мире. А дальше объясним, к чему на самом деле приведёт отключение от неё.

Зачем нужна система переводов и как работает SWIFT

Начнем с того, что разберемся в целом: как устроена система движения безналичных денег. Пойдем от простого к сложному, на трех примерах — это важно для понимания, как работает SWIFT. Сразу оговоримся, что схема очень упрощенная. Если вы хорошо знакомы с системой переводов денег, то смело пропускайте этот раздел.

Пример 1. Перевод в одном банке

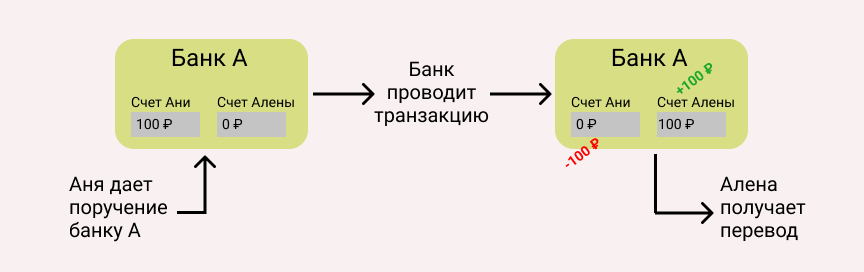

Предположим, что Аня хочет передать Алёне 100 ₽. Для этого у девушек должны быть открыты расчётные счета в одном банке, и на счёте Ани должно лежать не меньше 100 ₽.

На самом деле банк и Аня не знают, где конкретно находятся деньги Ани — они не хранятся в каком-то ящике с надписью «Аня». Банк постоянно что-то делает с деньгами своих клиентов: вкладывает их в акции, выдаёт другим клиентам в виде кредитов и т.д. Но у банка есть запись, что 100 ₽ из общей суммы — это Ани.

Когда Аня решает перевести деньги Алёне, она даёт банку поручение: уменьшить сумму на своём расчётном счёте на 100 ₽ и увеличить сумму на счёте Алёны. Банк корректирует две цифры в своих записях, и вуаля — у Ани на 100 ₽ меньше, а у Алёны на 100 ₽ больше. Хотя деньги никто никуда не перекладывал — общее количество денег в банке не изменилось.

Пример 2. Перевод между банками

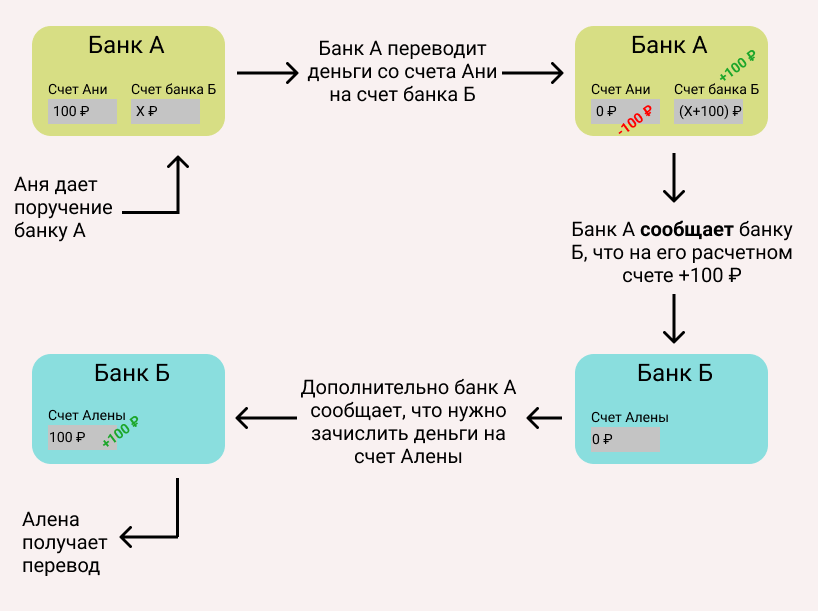

А если расчётный счёт Ани в одном банке, а Алёны — в другом? Чтобы перевести деньги по предыдущей схеме, Ане нужно было открыть расчётный счёт в банке Алёны. Но это неудобно и непрактично. Поэтому нужна система взаимодействия между двумя банками.

Если расчётный счёт Ани уменьшается на 100 ₽ в банке А, то теперь этот банк должен сообщить банку Б, чтобы те увеличили на 100 ₽ запись в расчётном счёте Алёны. Но с чего вдруг банку Б на это соглашаться — просто стать должным больше денег своему клиенту? Ещё раз — денег в банке физически в момент перевода не прибавилось, изменилась только запись.

Чтобы решить это затруднение, банк А должен открыть счёт в банке Б, а банк Б — в банке А. Банки смогут проводить взаиморасчёты, при этом общая сумма на счетах обоих банков останется неизменной при переводах.

Когда один банк открывает счёт в другом банке, то такой счёт называется корреспондентским. Банк А называется респондентом, а банк Б — корреспондентом. По сути, банк А является клиентом банка Б. А баланс на корреспондентском счёте говорит о том, насколько банк может обеспечить выплаты и переводы по поручениям своих клиентов. Это удобно, если банки А и Б постоянно сотрудничают друг с другом, у них тесные связи.

Счёт, который открыл наш банк-респондент в другом банке-корреспонденте, называется ностро(ит. nostro — «наш»).

Счёт, который открыл банк-корреспондент в нашем банке, называется лоро(ит. loro — «их»).

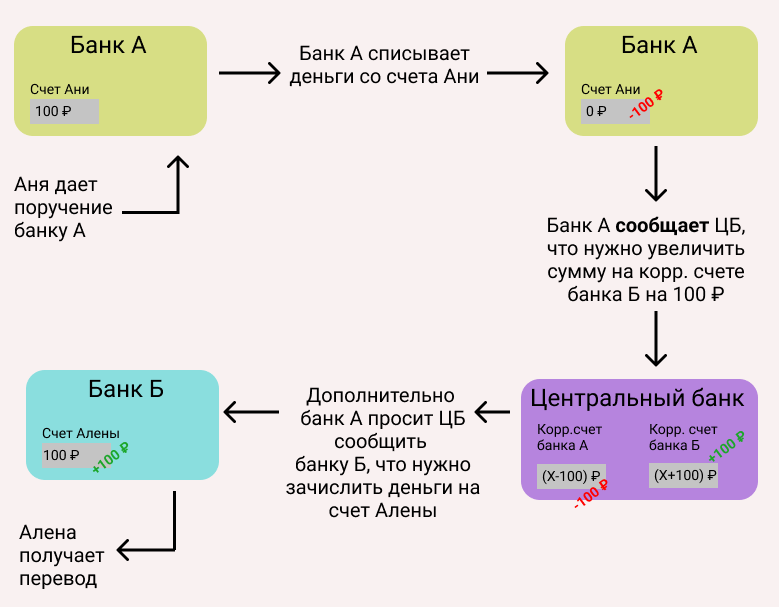

Проблема появляется, когда клиентам банка А нужно переводить деньги в десятки и сотни других банков. В этом случае каждый банк должен был бы открыть счёта во всех других банках, и держать какую-то сумму денег для обеспечения всех выплат и переводов (банковской ликвидности). Это очень неудобно и замораживает много денег банков, которые они могли выдавать в виде кредитов или оборачивать на бирже.

Всё решается, если есть промежуточное звено — крупная кредитная организация, в которой все другие банки имеют корреспондентские счета и производят взаиморасчёты. И такая организация в России есть — она называется Центральным банком (ЦБ). Более того, любой банк и все его филиалы обязаны иметь корреспондентские счета в ЦБ. Это делает ЦБ главным центром межбанковских переводов и обеспечивает ликвидность остальных банков в России. Для всех риски минимальны — например, что на счету банка А вдруг не окажется денег для перевода клиенту банка Б.

Это очень упрощённая схема, и в реальности есть много нюансов. Например, ЦБ не «гоняет» деньги из одного банка при каждом переводе, а только фиксирует разницу между записями в системе за определенный период. Это называется системой отложенных нетто-расчётов (СОНР) — банкам не нужно держать много денег на счетах, а только иногда переводить друг другу разницу на корреспондентские счета.

ЦБ централизованно отслеживает все переводы в режиме Real-Time Gross Settlement System (RTGS) — то есть транзакции проводятся мгновенно, в реальном времени. Например, хорошо всем знакомая Система быстрых платежей (СБП) — это как раз часть RTGS системы. Это не какая-то экзотика — RTGS внедрён в большинстве Центральных банков развитых стран.Более подробно можно почитать на сайте ЦБ.

Но всё-таки, при чём тут SWIFT?

Пример 3. Перевод между российским и зарубежным банками

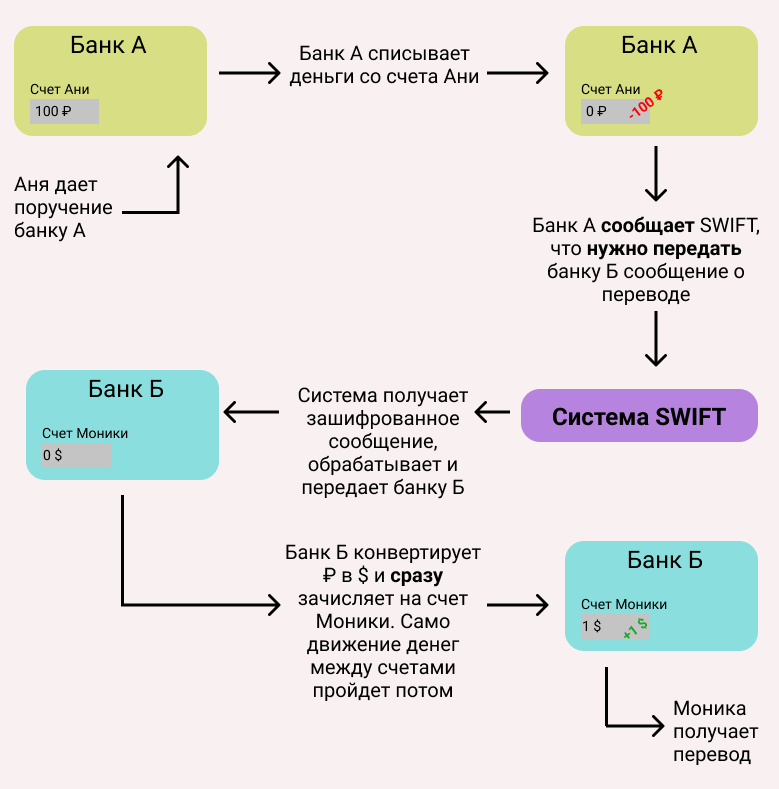

Представим теперь, что Аня должна перевести деньги Монике, которая живёт в США. Тут появляются сложности. Например, в США другая система движения денег и другая валюта — доллары, а не рубли. Чтобы пересылать деньги между банком А в России и банком Б в Америке, есть два варианта:

- У банков должны быть открыты корреспондентские счета друг у друга, и все условия перевода денег согласованы. Проблема в том, что тогда десятки тысяч банков в разных государствах должны открывать друг у друга счета в валюте этих стран;

- Есть некая общая организация (как Центральный банк из предыдущего примера), которая связывает банки из разных стран мира. Банк А передает сообщение этой организации о переводе, а та передает сообщение банку Б. Дальше все точно так же — на одном корр.счете деньги списали, на другом корр.счете деньги зачислили.

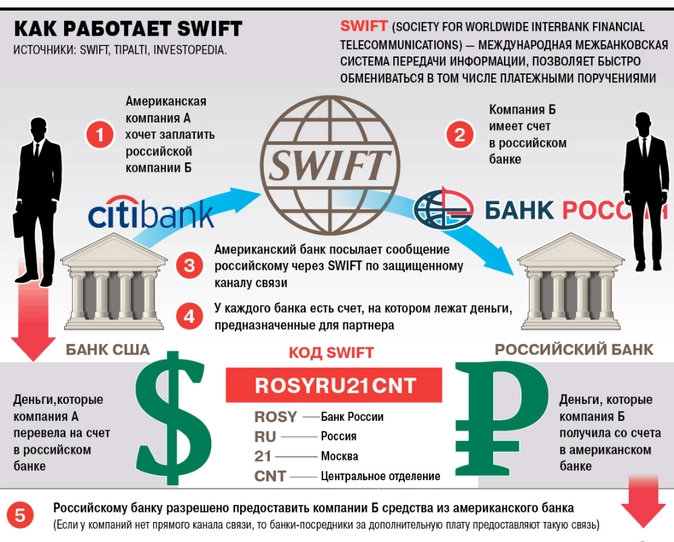

Именно эта организация и называется SWIFT. Аббревиатура расшифровывается как Society for Worldwide Interbank Financial Telecommunication — сообщество всемирных межбанковских финансовых коммуникаций. К SWIFT подключены не только банки, но и брокеры, депозитарии и прочие финансовые организации, которым нужно проводить оплаты с зарубежными компаниями.

Главное отличие от Центрального банка в рассмотренной выше схеме в том, что SWIFT только передаёт закодированное сообщение. Он не обеспечивает ликвидность счетов, не думает о законодательстве конкретной страны и не подчиняется отдельным правительствам (по факту, он подчиняется Евросоюзу, как и любое юридическое лицо на их территории — прим.автора).

SWIFT — название не только организации, но и всей системы передачи межбанковских сообщений. Самая распространённая и уважаемая в мире, поэтому все участники ей доверяют. Если SWIFT говорит, что банк А готов переслать деньги на счёт банка Б, то у банка Б нет повода беспокоиться. Банк Б тут же принимает платёж и зачисляет деньги на корр.счёт получателя, хотя по факту деньги могут идти несколько дней. Своеобразный краткосрочный беспроцентный кредит, который выдаётся мгновенно и без проверок.

Преимущества SWIFT:

- Деньги приходят за 15 минут — для срочных переводов даже за 1-2 минуты;

- Нет ограничений по сумме перевода. Никаких, потому что система только передаёт сообщение;

- Переводы не привязаны к финансовым системам и валютам. Можно легко передать деньги в Куала-Лумпур;

- Комиссия за перевод относительно небольшая. Для больших сумм перевода между организациями она вообще становится копеечной.

Важно понимать, что SWIFT — это не платёжная система, а именно система передачи сообщений между банками. SWIFT не обеспечивает ликвидность счетов, не прикасается к деньгам и не имеет своих терминалов, пластиковых карт и прочего. SWIFT только сообщает банкам, что нужно сделать.

Платёжные системы — это всем известные Visa, MasterCard, American Express, UnionPay, PayPal и другие. И через них как раз проходят переводы между, например, физическими лицами. А SWIFT чаще используется для обеспечения платежей между организациями. Например, банк Германии платит банку Газпрома 100 млн $ за газ. Через систему SWIFT зачисление денег пройдёт быстро, дешёво и надёжно. Без SWIFT — долго и с большим риском ошибки. А в случае серьёзных сделок цена ошибки очень высока.

Важное замечание: рассматривать саму структуру сообщения и методы кодирования SWIFT в рамках данной статьи мы не будем.

Когда и почему появился SWIFT

Идеально, чтобы межбанковские переводы проводились как можно быстрее и при этом совершалось как можно меньше ошибок. В этом случае компании быстрее заключают сделки — бизнес развивается быстрее, экономика стран растёт большими темпами.

Особенно это стало важно после Второй мировой войны. Нужно было поднимать Европу из руин, и США предложили план Маршалла по восстановлению европейской экономики. Количество международных сделок начало расти в геометрической прогрессии, и скорость передачи сообщений стала критически важной.

Сразу после войны одним из лучших средств обмена межбанковских сообщений был телеграф. Телеграфные сообщения были дешевле телефонной связи, поскольку отправитель платил за количество символов. Сообщения передавались в закодированном виде, и количество символом было примерно одинаковым для типовых платёжных уведомлений, вне зависимости от суммы перевода.

Модель Telex Teletype 32 — передаёт сообщение через 5-ти битный код Бодо, а для связи с конкретным абонентом используется дисковый набор, как в телефоне

Ещё телеграфная связь была намного быстрее, чем почтовые отправления, и распространена везде. Со второй половины XIX века телеграфные провода стали протягивать по всему миру — и даже моря или горы не были помехой. Например, американская компания Western Union уже в 1876 году осуществила по стране 37 тыс. переводов на сумму 2,6 млн $ (почти 56 млн $ в современном эквиваленте). К 1891 году телеграфная сеть проходила почти по всем континентам.

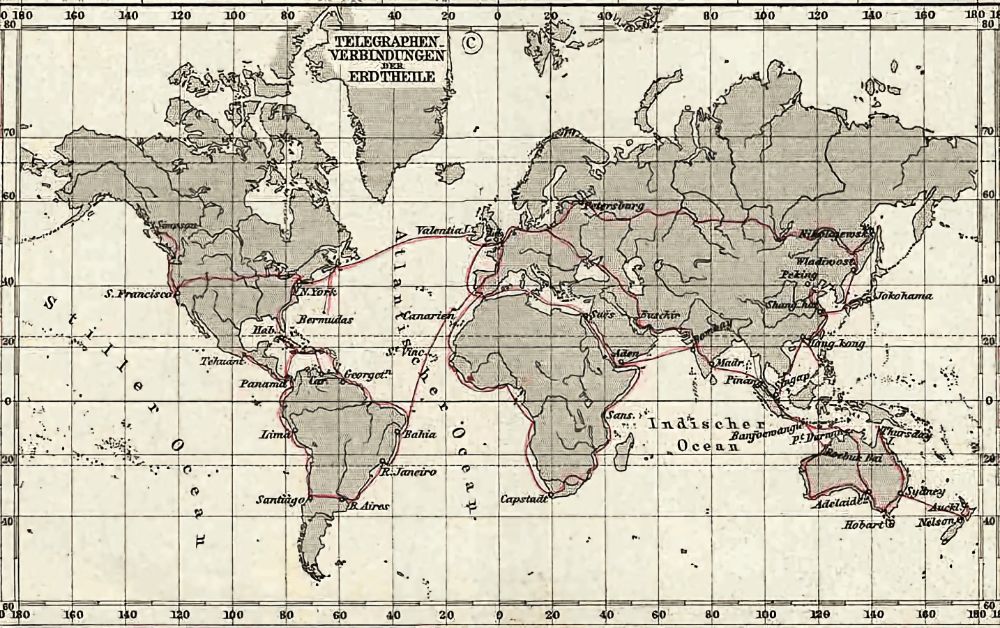

Телеграфная линия в 1891 году

Спустя всего 30 лет, в 1920-х годах появилась уже глобальная телеграфная сеть «Телекс», которая объединила 600 тыс. абонентов в 100 странах мира. В 1930-х годах сеть «Телекс» была признана всем международным сообществом, а платёжные поручения, которые передавались по этой сети — документами с юридической силой, обязательными к исполнению.

Однако к 1960-м годам объём финансовых сообщений стал настолько огромным, что телеграфная сеть уже не справлялась с задачей. Нагрузка на операторов телетайпов возросла — появились банальные ошибки при передаче. А обработка всех финансовых сообщений ручными методами и согласование юридических особенностей разных банковских систем стало серьёзным тормозом. И банкиры, которые терпели убытки, приняли решение создать единую сеть обмена информацией, в которой учитывались бы правила всех финансовых систем. Для реализации решили использовать самое передовое достижение на тот момент — ЭВМ.

Крупные банки Америки и Европы несколько раз собирались и обсуждали будущую систему. Работа над ней началась в 1968 году, а в 1972 году был готов официальный проект и проведены экономические расчёты по рентабельности предприятия.

В 1973 году в Брюсселе, столице Бельгии, при участии 239 банков из 15 стран мира появилась система обмена межбанковскими сообщениями — SWIFT. Только спустя 4 года систему смогли официально запустить, и 19 октября 1977 года первое закодированное сообщение передал лично принц Бельгии, Альберт. За первый год через систему прошло свыше 10 млн сообщений. В конце этого же года число банков, которые присоединились к SWIFT, возросло до 586.

В 1989 году к системе присоединился и СССР — точнее, «Внешэкономбанк». В 1995 году появилось отдельное юридическое лицо — компания «РОССВИФТ», которая существует до сих пор. Она обеспечивает консультацию и техническую поддержку всех российских пользователей SWIFT. В 2021 году к SWIFT в России подключено свыше 400 банков — по числу пользователей мы идём на втором месте в мире после США. А всего в мире к системе подключено 11 000 финансовых организаций, которые ежедневно проводят свыше 15 млн сообщений в день.

Альтернативные системы межбанковских переводов

По сути, SWIFT — это монополист на международном рынке. И с учётом того, насколько много импорта покупает Россия, массовое отключение всей российской банковской системы от SWIFT могло бы стать большой проблемой. К середине 2010-х годов 80% даже внутрироссийских переводов проводилось через SWIFT. Однако после 2014 года и санкций из-за присоединения Крыма руководство страны поняло, что отключение от SWIFT — реальность, к которой нужно подготовиться. Одновременно крымские события стали сигналом и для финансовых институтов других стран.

В 2015 году Россия начала разрабатывать СПФС — Систему передачи финансовых сообщений. По технической реализации эта система должна была стать полноценной альтернативой SWIFT. Через неё можно:

- передавать и контролировать получение сообщений в кодировке SWIFT;

- передавать сообщения в других форматах и кодировках, которые пользователи системы сами могут разработать;

- настроить список своих контрагентов и типов принимаемых от них сообщений;

- передавать финансовые сообщения в международном формате ISO 20022.

В 2017 году систему официально запустили: «Газпромбанк» сделал первую транзакцию через СПФС по поручению своего клиента — «Роснефти».

На конец 2021 года к СПФС подключены 338 банков. В основном все банки — отечественные, но ещё есть все белорусские банки, банк Кубы и несколько банков Киргизии, Казахстана, Таджикистана, Армении, Южной Осетии и Азербайджана. Банки других государств пока не спешат присоединяться к системе, чтобы вести торговлю с Россией на случай отключения от SWIFT.

Внедрили СПФС вовремя: на начало 2022 года доля внутрироссийских переводов через SWIFT снизилась с 80% до 20%. Центральный банк стремится к тому, чтобы все внутренние переводы проходили через СПФС и подобные отечественные системы. И прямо сейчас отключение от SWIFT не приведёт к коллапсу внутренних платежей.

Россия — не первая страна, которая создала свою собственную систему межбанковских сообщений, опасаясь отключения от SWIFT. В мире есть два наиболее показательных примера: китайская система CIPS и иранская INSTEX.

CIPS — Система трансграничных межбанковских платежей — появилась в Китае в 2015 году. Сам Китай живёт под санкциями с 1989 года, и лучше других понимает, что такой крупной экономике нужна независимость. Основная валюта переводов, разумеется, юани. За 2021 год через систему прошло 80 трлн юаней (порядка 12,68 трлн $). На январь 2022 года к системе подключено 1280 организаций из 103 стран мира. Это больше, чем у СПФС, поскольку торговый оборот с Китаем для большинства стран всё-таки выше, чем с Россией.

INSTEX — Инструмент поддержки торговых бирж — стал классическим примером ответа на западные санкции. По сути, именно с отключения Ирана от SWIFT в 2012 году из-за ядерной программы начались разговоры о последствиях таких санкций. Отключение сильно ударило по Ирану, поскольку его экономика очень зависела от экспорта углеводородов. В результате среднегодовая инфляция с 2012 по 2015 год в Иране составила 23%, а ВВП упал на 215 млрд $ — почти в 2 раза. Порядка 67% предприятий оказалось на грани банкротства.

Систему INSTEX создали в 2019 году во Франции при инициативе главных европейских государств, чтобы можно было хоть как-то торговать с Ираном, не боясь нарушить санкции США. Система работает по принципу взаимозачётов: например, Иран в течение года поставляет товары Европе, и наоборот — получает товары от неё. В конце года все проверяют торговый баланс. Кто кому остался должен, оплачивает разницу в деньгах через промежуточные банки. Все это нужно, что совершать меньше транзакций, — тогда ниже шансы нарушить санкции США.

В 2021 году экономика Ирана продолжает снижаться, но намного медленнее — всего 5,5% за год. За это время в стране появились альтернативы многим западным продуктам: Google Pay, Aliexpress и даже Facebook. Поэтому можно сказать, что использование INSTEX помогло Ирану не упасть слишком глубоко.

Но не только это помогло, потому что Иран параллельно торговал нефтью в обход санкций. Как им это удалось, если всё корсчёта Центрального банка страны были заморожены, а торговля в валюте невозможна? Очень просто — Иран начал производить расчёты с поставщиками в криптовалюте.

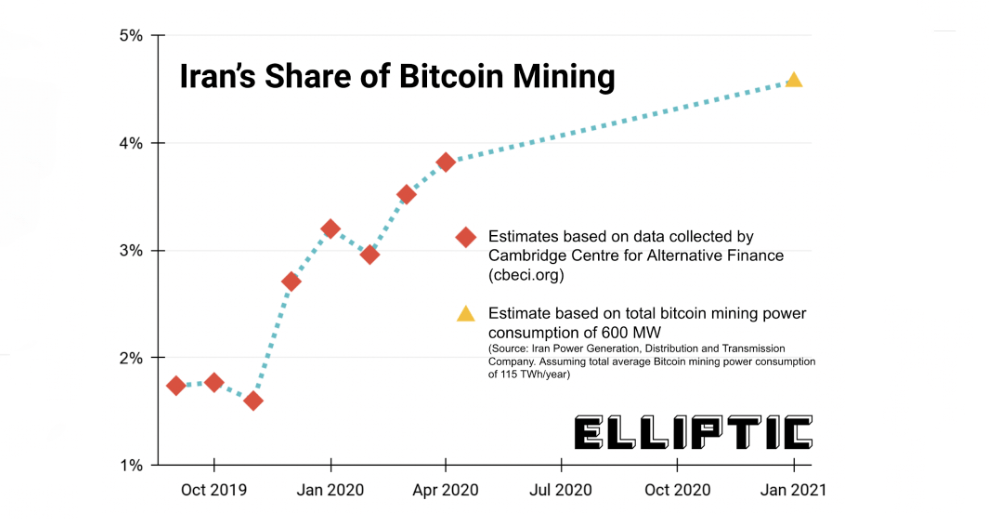

Сначала ЦБ Ирана пытался запретить майнинг, но в июле 2018 года официально легализовал его с небольшой оговоркой — всю намайненную криптовалюту нужно продавать в Центробанк. Именно ей государство расплачивается за импорт.

Майнером в Иране может стать любой желающий — ему выдают лицензию и предоставляют скидку на электроэнергию и оборудование, помогают оборудовать ферму. В результате таких благоприятных условий объём майнинга в Иране вырос до 4,5% от общего объёма майнинга биткоина в мире. По прогнозам экспертов, это будет приносить стране годовой доход порядка 1 млрд $.

График роста майнинга биткоина в Иране, в процентах от всего объёма мирового майнинга

Для многих официальное использование Ираном криптовалюты показало, насколько это эффективный метод борьбы с любыми экономическими санкциями. Потому что отключение банков страны от SWIFT или заморозка их корсчётов никак не помешает намайнить нужное количество криптовалюты. А затем расплачиваться ей с любым поставщиком, который просто хочет вести бизнес с государством, несмотря на внешние ограничения.

Так что в итоге будет из-за отключения России от SWIFT

По сути SWIFT — это организация, которая обеспечивает только передачу сообщений. Глобальный мессенджер для обмена информацией между банками. SWIFT не может заморозить деньги или как-то по-другому повлиять на банковскую систему России.

Физические и юридические лица в России как переводили деньги внутри страны, так и будут. А обмениваться финансовыми сообщениями с зарубежными компаниями можно будет и другими способами. Например, старым-добрым телетайпом, факсом или даже электронной почтой. Просто вместо нескольких минут, время платежей растянется на дни или даже недели — никто не будет закрывать сделку, пока приход денег не подтвердится. А сейчас, из-за санкций, корсчёта российских банков массово блокируются — это ещё увеличит время переводов.

Зафиксируем главную мысль: для внутрироссийских переводов отключение от SWIFT действительно не проблема. СПФС работает, всё хорошо.

Но в самом начале статьи мы писали, что отключение от SWIFT обязательно повлияет на обычных граждан. Почему же мы так думаем и сами себе противоречим? Давайте разберёмся на примерах, чтобы стало понятнее.

Пример 1. Со счёта на счёт физлиц в России

Аня хочет перевести Алёне 100 ₽ на карту для покупки букета цветов. Всё хорошо — в России есть Система быстрых платежей (СБП), и Алёна быстро получит свои 100 ₽ и купит букет. Неважно, используют девушки карты МИР, Visa или Mastercard — сами переводы обрабатываются Национальной системой платёжных карт (НСПК). Короче, проблем нет.

Пример 2. Со счёта на счёт юрлиц в России

Допустим, что Аня ещё и директор российской фирмы А, которая производит приборы для пищевой промышленности. А вот Алёна — директор российской фирмы Б, которая делает корпуса для таких приборов. Фирме А как раз нужны корпуса. Тоже никаких проблем — фирма А переводит деньги фирме Б через Систему передачи финансовых сообщений (СПФС). Тут тоже проблем нет — всё быстро и надёжно.

Пример 3. Со счёта юрлица в России на счёт юрлица зарубежом

Но затем фирме А нужны микропроцессоры для приборов, а в России их не производят. И Аня обращается к Монике из фирмы PENDOS Inc., в США. И если отечественный банк, который обслуживает фирму А, отключён от международной системы SWIFT, то данные о переводе он не сможет отправить зарубежным банкам простым способом. СПФС не поможет — к нему не подключились зарубежные банки.

В результате Моника не отгружает микропроцессоры, пока не увидит поступление денег. Предположим, что через 10 дней (в лучшем случае) отгрузка процессоров начнётся. Рассматривать логистические проблемы из-за санкций не будем.

Последствия

За это время производство фирмы А в России простаивает. Приборы не отгружаются заказчикам, деньги не поступают на счета — Ане нечем платить аренду и зарплату. Она берёт кредиты под огромные проценты, увольняет часть сотрудников и повышает цены на продукцию, чтобы компенсировать эти потери. И также делают другие производители приборов, которым тоже нужны американские процессоры.

Сами приборы нужны пищевым заводам, которые производят хлеб, сметану или молоко. Без приборов заводы не могут работать и выпускать продукты. Цепочка поставки в продовольственные магазины нарушается — а любые издержки бизнес всегда старается перекладывать на клиента. Цены на молоко и хлеб начинают расти, появляется дефицит.

На самих пищевых предприятиях тоже сокращают сотрудников и берут кредиты под грабительские проценты. Люди теряют рабочие места, отрасль страдает.

А теперь умножьте масштабы отношений «Фирма А — фирма Б» на тысячи предприятий, которые прямо сейчас зависят от уникальных технологий. И получите инфляцию и снижение покупательной способности населения только из-за того, что отгрузка проходит слишком долго.

Но всё это ерунда в сравнении с проблемами оплаты, например, для главных российских экспортных товаров: нефти, газа или пшеницы. С одной стороны, в страну валюта поступает с задержками — государство не может выполнить долговых обязательств, оплатить расчёты — курс рубля растёт со всеми вытекающими последствиями. С другой стороны, зарубежные клиенты не получают важнейший ресурс для отопления или транспорта — их экономика также страдает. В мире происходит энергетический и продовольственный кризис — и всё это мы тоже неизбежно ощущаем.

Эпилог

И в этот момент Аня опять пересылает 100 ₽ Алёне на букет цветов. Деньги приходят быстро, проблем нет — до SWIFT нам нет дела, СБП работает как надо. Вот только купить букет Алёна за эти 100 ₽ уже не может — только упаковочную бумагу. И то со скидкой. Занавес.

Примечание автора: мы не говорим, что отключение от SWIFT — это самое страшное для России в текущей ситуации. Задержки в несколько недель, конечно, не так страшны по сравнению с полным прекращением работы с западными промышленными компаниями из-за санкций. И когда нужно с нуля придумать технологию, которую за рубежом разрабатывали десятилетиями — это действительно серьёзный вызов для российской экономики. И речь сейчас не о баночках Pepsi или столах из ИКЕА, а о реально уникальных и важных технологиях. Посмотрим, как все мы с этим справимся.

Ну а пока финансовые организации ломают голову над импортозамещением, мы продолжаем делать Telegram-бота Get Me It для анонимного и быстрого налаживания контакта между вами и работой мечты. Настраивайте фильтры в боте и получайте самые релевантные предложения под ваши запросы.

Следуйте за белым кроликом, кликнув на картинку ниже😉

Количество запросов «что такое SWIFT» в поисковиках выросло в разы: за последний месяц только в Яндексе его вбили больше 2 миллионов раз. Рассказываем, что известно про отключение от системы на данный момент.

Так отключили или не отключили?

Если коротко, то еще нет. И отключат не все банки.

Первые слухи об отключении российских банков от SWIFT появились давно. Например, активно говорили на эту тему в прошлом году: такой сценарий рассматривался, потому что Соединенные Штаты уже тогда собирались включить эту меру в санкционную атаку против России.

Возобновились разговоры буквально неделю назад, на фоне обострения ситуации на Украине.

Эксперты и СМИ писали, что это невыгодно тому же Евросоюзу. Политики то призывали отключить Россию от SWIFT, то успокаивались.

Все закончилось объявлением об отключении 27 февраля. Правда, оно произойдет не сразу, и речь будет идти только про несколько банков, выяснилось позже.

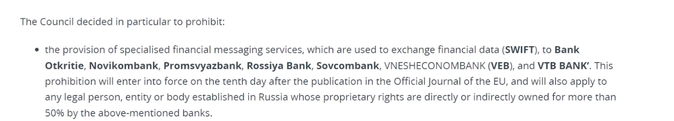

Сейчас уже известны названия банков.

Это ВТБ, банк «Россия», «Открытие», Новикомбанк, Промсвязьбанк, Совкомбанк и ВЭБ.РФ.

В оригинале объявление выглядит так:

Это публикация в «Официальном журнале» ЕС — правительственном бюллетене Европейского союза.

Отключение банков произойдет 12 марта.

Что такое SWIFT и как она работает?

SWIFT (Society for Worldwide Interbank Financial Telecommunications) — это система мировых межбанковских телекоммуникаций для обмена информацией, которая существует с 1973 года.

По сути, SWIFT — это глобальный кооператив, который сейчас объединяет больше 11 тысяч банков по всему миру.

Если говорить совсем просто, то SWIFT представляет собой что-то вроде кровеносных сосудов для мировой финансовой системы. Есть и другие такие «кровеносные сосуды», но сейчас многие банки работают именно со SWIFT.

Главный плюс системы — в быстрой и удобной передаче финансовых сообщений. Благодаря ей все переводы из-за рубежа и за рубеж проходят достаточно быстро.

Как выглядит процесс, показали в инфографике эксперты «Коммерсанта»:

Что означает отключение для наших банков?

Немного предыстории. В нашей стране существует некоммерческая организация — Российская Национальная Ассоциация SWIFT (РОССВИФТ), которая была создана в 1995 году.

К 1992 году членами SWIFT стали четыре российских банка, а затем началось активное подключение российских пользователей. Сейчас таких банков — больше 300.

12 марта отключат от системы только 7 банков — ВТБ, банк «Россия», «Открытие», Новикомбанк, Промсвязьбанк, Совкомбанк и ВЭБ.РФ (последний, кстати — первый член SWIFT на постсоветском пространстве).

Из этого перечисления следует, что остальные три сотни банков останутся в системе SWIFT.

Кроме того, у SWIFT есть аналоги, на которые отключенные банки могут перейти.

Например, существует китайская система трансграничных банковских платежей.

Что будет с переводами и платежами?

Внутри России работает СПФС — российский аналог SWIFT, который существует с 2014 года. С ним работают еще не все банки, но они точно смогут к СПФС быстро подключиться.

Совершать через СПФС сделки в иностранной валюте невозможно. Так что переводы за рубеж теперь будут проходить сложнее (как минимум, потому, что от системы отключают крупнейшие банки страны). Как считают эксперты, вместо SWIFT банки могут использовать электронную почту, передачу сообщений по каналам телексной связи (единая международная система телеграфной связи), бумажные платежные поручения.

С переводами внутри страны сложностей не будет. На оплату на кассах магазинов, в интернете и т.д.отключение от SWIFT повлиять не должно.

Что говорят про это в банках?

В официальном телеграм-канале Альфа-банка написали так:

На сайте «Открытия» тоже успокаивают:

В телеграм-канале Промсвязьбанка разместили инструкцию для клиентов на волне нынешней ситуации. Там такое сообщение:

Что в итоге делать?

Ничего, если ваш банк не попал под отключение от SWIFT или под другие санкции.

И опять же, ничего, если у вас нет счетов или контрагентов за рубежом.

Гораздо сложнее вопрос, если они имеются. Здесь универсальный и четкий совет дать трудно.

Будьте на связи со своим банком и следите за его новостями. В крайнем случае, подумайте о смене банка.

Буквально недавно только ленивый не обсуждал тему отключения российских банков от SWIFT. Причём основной посыл публикаций в интернет-изданиях: особо ничего для простых граждан не изменится, Россия ко всему готова, и всё это больше развлечение для политиков. Да и вообще надо, мол, побольше производить самим и поменьше покупать у других. Это замечательно. Но мы считаем, что в России от этого хорошо не будет никому. В особенности простым гражданам. И пока банки не спешат с пояснением хоть бы даже тут, на VC, где свои корпоративные блоги ведут крупные игроки этого рынка, мы расскажем обо всём по порядку: посмотрим, как работает система SWIFT, когда она появилась и какие есть альтернативы в мире. А дальше объясним, к чему на самом деле приведёт отключение от неё.

Зачем нужна система переводов и как работает SWIFT

Начнем с того, что разберемся в целом: как устроена система движения безналичных денег. Пойдем от простого к сложному, на трех примерах — это важно для понимания, как работает SWIFT. Сразу оговоримся, что схема очень упрощенная. Если вы хорошо знакомы с системой переводов денег, то смело пропускайте этот раздел.

Пример 1. Перевод в одном банке

Предположим, что Аня хочет передать Алёне 100 ₽. Для этого у девушек должны быть открыты расчётные счета в одном банке, и на счёте Ани должно лежать не меньше 100 ₽.

На самом деле банк и Аня не знают, где конкретно находятся деньги Ани — они не хранятся в каком-то ящике с надписью «Аня». Банк постоянно что-то делает с деньгами своих клиентов: вкладывает их в акции, выдаёт другим клиентам в виде кредитов и т.д. Но у банка есть запись, что 100 ₽ из общей суммы — это Ани.

Когда Аня решает перевести деньги Алёне, она даёт банку поручение: уменьшить сумму на своём расчётном счёте на 100 ₽ и увеличить сумму на счёте Алёны. Банк корректирует две цифры в своих записях, и вуаля — у Ани на 100 ₽ меньше, а у Алёны на 100 ₽ больше. Хотя деньги никто никуда не перекладывал — общее количество денег в банке не изменилось.

Пример 2. Перевод между банками

А если расчётный счёт Ани в одном банке, а Алёны — в другом? Чтобы перевести деньги по предыдущей схеме, Ане нужно было открыть расчётный счёт в банке Алёны. Но это неудобно и непрактично. Поэтому нужна система взаимодействия между двумя банками.

Если расчётный счёт Ани уменьшается на 100 ₽ в банке А, то теперь этот банк должен сообщить банку Б, чтобы те увеличили на 100 ₽ запись в расчётном счёте Алёны. Но с чего вдруг банку Б на это соглашаться — просто стать должным больше денег своему клиенту? Ещё раз — денег в банке физически в момент перевода не прибавилось, изменилась только запись.

Чтобы решить это затруднение, банк А должен открыть счёт в банке Б, а банк Б — в банке А. Банки смогут проводить взаиморасчёты, при этом общая сумма на счетах обоих банков останется неизменной при переводах.

Когда один банк открывает счёт в другом банке, то такой счёт называется корреспондентским. Банк А называется респондентом, а банк Б — корреспондентом. По сути, банк А является клиентом банка Б. А баланс на корреспондентском счёте говорит о том, насколько банк может обеспечить выплаты и переводы по поручениям своих клиентов. Это удобно, если банки А и Б постоянно сотрудничают друг с другом, у них тесные связи.

Счёт, который открыл наш банк-респондент в другом банке-корреспонденте, называется ностро (ит. nostro — «наш»).

Счёт, который открыл банк-корреспондент в нашем банке, называется лоро(ит. loro — «их»).

Проблема появляется, когда клиентам банка А нужно переводить деньги в десятки и сотни других банков. В этом случае каждый банк должен был бы открыть счёта во всех других банках, и держать какую-то сумму денег для обеспечения всех выплат и переводов (банковской ликвидности). Это очень неудобно и замораживает много денег банков, которые они могли выдавать в виде кредитов или оборачивать на бирже.

Всё решается, если есть промежуточное звено — крупная кредитная организация, в которой все другие банки имеют корреспондентские счета и производят взаиморасчёты. И такая организация в России есть — она называется Центральным банком (ЦБ). Более того, любой банк и все его филиалы обязаны иметь корреспондентские счета в ЦБ. Это делает ЦБ главным центром межбанковских переводов и обеспечивает ликвидность остальных банков в России. Для всех риски минимальны — например, что на счету банка А вдруг не окажется денег для перевода клиенту банка Б.

Это очень упрощённая схема, и в реальности есть много нюансов. Например, ЦБ не «гоняет» деньги из одного банка при каждом переводе, а только фиксирует разницу между записями в системе за определенный период. Это называется системой отложенных нетто-расчётов (СОНР) — банкам не нужно держать много денег на счетах, а только иногда переводить друг другу разницу на корреспондентские счета.

ЦБ централизованно отслеживает все переводы в режиме Real-Time Gross Settlement System (RTGS) — то есть транзакции проводятся мгновенно, в реальном времени. Например, хорошо всем знакомая Система быстрых платежей (СБП) — это как раз часть RTGS системы. Это не какая-то экзотика — RTGS внедрён в большинстве Центральных банков развитых стран.Более подробно можно почитать на сайте ЦБ.

Но всё-таки, при чём тут SWIFT?

Пример 3. Перевод между российским и зарубежным банками

Представим теперь, что Аня должна перевести деньги Монике, которая живёт в США. Тут появляются сложности. Например, в США другая система движения денег и другая валюта — доллары, а не рубли. Чтобы пересылать деньги между банком А в России и банком Б в Америке, есть два варианта:

- У банков должны быть открыты корреспондентские счета друг у друга, и все условия перевода денег согласованы. Проблема в том, что тогда десятки тысяч банков в разных государствах должны открывать друг у друга счета в валюте этих стран;

- Есть некая общая организация (как Центральный банк из предыдущего примера), которая связывает банки из разных стран мира. Банк А передает сообщение этой организации о переводе, а та передает сообщение банку Б. Дальше все точно так же — на одном корр.счете деньги списали, на другом корр.счете деньги зачислили.

Именно эта организация и называется SWIFT. Аббревиатура расшифровывается как Society for Worldwide Interbank Financial Telecommunication — сообщество всемирных межбанковских финансовых коммуникаций. К SWIFT подключены не только банки, но и брокеры, депозитарии и прочие финансовые организации, которым нужно проводить оплаты с зарубежными компаниями.

Главное отличие от Центрального банка в рассмотренной выше схеме в том, что SWIFT только передаёт закодированное сообщение. Он не обеспечивает ликвидность счетов, не думает о законодательстве конкретной страны и не подчиняется отдельным правительствам (по факту, он подчиняется Евросоюзу, как и любое юридическое лицо на их территории — прим.автора).

SWIFT — название не только организации, но и всей системы передачи межбанковских сообщений. Самая распространённая и уважаемая в мире, поэтому все участники ей доверяют. Если SWIFT говорит, что банк А готов переслать деньги на счёт банка Б, то у банка Б нет повода беспокоиться. Банк Б тут же принимает платёж и зачисляет деньги на корр.счёт получателя, хотя по факту деньги могут идти несколько дней. Своеобразный краткосрочный беспроцентный кредит, который выдаётся мгновенно и без проверок.

Преимущества SWIFT:

- Деньги приходят за 15 минут — для срочных переводов даже за 1-2 минуты;

- Нет ограничений по сумме перевода. Никаких, потому что система только передаёт сообщение;

- Переводы не привязаны к финансовым системам и валютам. Можно легко передать деньги в Куала-Лумпур;

- Комиссия за перевод относительно небольшая. Для больших сумм перевода между организациями она вообще становится копеечной.

Важно понимать, что SWIFT — это не платёжная система, а именно система передачи сообщений между банками. SWIFT не обеспечивает ликвидность счетов, не прикасается к деньгам и не имеет своих терминалов, пластиковых карт и прочего. SWIFT только сообщает банкам, что нужно сделать.

Платёжные системы — это всем известные Visa, MasterCard, American Express, UnionPay, PayPal и другие. И через них как раз проходят переводы между, например, физическими лицами. А SWIFT чаще используется для обеспечения платежей между организациями. Например, банк Германии платит банку Газпрома 100 млн $ за газ. Через систему SWIFT зачисление денег пройдёт быстро, дешёво и надёжно. Без SWIFT — долго и с большим риском ошибки. А в случае серьёзных сделок цена ошибки очень высока.

Важное замечание: рассматривать саму структуру сообщения и методы кодирования SWIFT в рамках данной статьи мы не будем.

Когда и почему появился SWIFT

Идеально, чтобы межбанковские переводы проводились как можно быстрее и при этом совершалось как можно меньше ошибок. В этом случае компании быстрее заключают сделки — бизнес развивается быстрее, экономика стран растёт большими темпами.

Особенно это стало важно после Второй мировой войны. Нужно было поднимать Европу из руин, и США предложили план Маршалла по восстановлению европейской экономики. Количество международных сделок начало расти в геометрической прогрессии, и скорость передачи сообщений стала критически важной.

Сразу после войны одним из лучших средств обмена межбанковских сообщений был телеграф. Телеграфные сообщения были дешевле телефонной связи, поскольку отправитель платил за количество символов. Сообщения передавались в закодированном виде, и количество символом было примерно одинаковым для типовых платёжных уведомлений, вне зависимости от суммы перевода.

Ещё телеграфная связь была намного быстрее, чем почтовые отправления, и распространена везде. Со второй половины XIX века телеграфные провода стали протягивать по всему миру — и даже моря или горы не были помехой. Например, американская компания Western Union уже в 1876 году осуществила по стране 37 тыс. переводов на сумму 2,6 млн $ (почти 56 млн $ в современном эквиваленте). К 1891 году телеграфная сеть проходила почти по всем континентам.

Спустя всего 30 лет, в 1920-х годах появилась уже глобальная телеграфная сеть «Телекс», которая объединила 600 тыс. абонентов в 100 странах мира. В 1930-х годах сеть «Телекс» была признана всем международным сообществом, а платёжные поручения, которые передавались по этой сети — документами с юридической силой, обязательными к исполнению.

Однако к 1960-м годам объём финансовых сообщений стал настолько огромным, что телеграфная сеть уже не справлялась с задачей. Нагрузка на операторов телетайпов возросла— появились банальные ошибки при передаче. А обработка всех финансовых сообщений ручными методами и согласование юридических особенностей разных банковских систем стало серьёзным тормозом. И банкиры, которые терпели убытки, приняли решение создать единую сеть обмена информацией, в которой учитывались бы правила всех финансовых систем. Для реализации решили использовать самое передовое достижение на тот момент — ЭВМ.

Крупные банки Америки и Европы несколько раз собирались и обсуждали будущую систему. Работа над ней началась в 1968 году, а в 1972 году был готов официальный проект и проведены экономические расчёты по рентабельности предприятия.

В 1973 году в Брюсселе, столице Бельгии, при участии 239 банков из 15 стран мира появилась система обмена межбанковскими сообщениями — SWIFT. Только спустя 4 года систему смогли официально запустить, и 19 октября 1977 года первое закодированное сообщение передал лично принц Бельгии, Альберт. За первый год через систему прошло свыше 10 млн сообщений. В конце этого же года число банков, которые присоединились к SWIFT, возросло до 586.

В 1989 году к системе присоединился и СССР — точнее, «Внешэкономбанк». В 1995 году появилось отдельное юридическое лицо — компания «РОССВИФТ», которая существует до сих пор. Она обеспечивает консультацию и техническую поддержку всех российских пользователей SWIFT. В 2021 году к SWIFT в России подключено свыше 400 банков — по числу пользователей мы идём на втором месте в мире после США. А всего в мире к системе подключено 11 000 финансовых организаций, которые ежедневно проводят свыше 15 млн сообщений в день.

Альтернативные системы межбанковских переводов

По сути, SWIFT — это монополист на международном рынке. И с учётом того, насколько много импорта покупает Россия, массовое отключение всей российской банковской системы от SWIFT могло бы стать большой проблемой. К середине 2010-х годов 80% даже внутрироссийских переводов проводилось через SWIFT. Однако после 2014 года и санкций из-за присоединения Крыма руководство страны поняло, что отключение от SWIFT — реальность, к которой нужно подготовиться. Одновременно крымские события стали сигналом и для финансовых институтов других стран.

В 2015 году Россия начала разрабатыватьСПФС — Систему передачи финансовых сообщений. По технической реализации эта система должна была стать полноценной альтернативой SWIFT. Через неё можно:

- передавать и контролировать получение сообщений в кодировке SWIFT;

- передавать сообщения в других форматах и кодировках, которые пользователи системы сами могут разработать;

- настроить список своих контрагентов и типов принимаемых от них сообщений;

- передавать финансовые сообщения в международном формате ISO 20022.

В 2017 году систему официально запустили: «Газпромбанк» сделал первую транзакцию через СПФС по поручению своего клиента — «Роснефти».

На конец 2021 года к СПФС подключены 338 банков. В основном все банки — отечественные, но ещё есть все белорусские банки, банк Кубы и несколько банков Киргизии, Казахстана, Таджикистана, Армении, Южной Осетии и Азербайджана. Банки других государств пока не спешат присоединяться к системе, чтобы вести торговлю с Россией на случай отключения от SWIFT.

Внедрили СПФС вовремя: на начало 2022 года доля внутрироссийских переводов через SWIFT снизилась с 80% до 20%. Центральный банк стремится к тому, чтобы все внутренние переводы проходили через СПФС и подобные отечественные системы. И прямо сейчас отключение от SWIFT не приведёт к коллапсу внутренних платежей.

Россия — не первая страна, которая создала свою собственную систему межбанковских сообщений, опасаясь отключения от SWIFT. В мире есть два наиболее показательных примера: китайская система CIPS и иранская INSTEX.

CIPS — Система трансграничных межбанковских платежей — появилась в Китае в 2015 году. Сам Китай живёт под санкциями с 1989 года, и лучше других понимает, что такой крупной экономике нужна независимость. Основная валюта переводов, разумеется, юани. За 2021 год через систему прошло 80 трлн юаней (порядка 12,68 трлн $). На январь 2022 года к системе подключено 1280 организаций из 103 стран мира. Это больше, чем у СПФС, поскольку торговый оборот с Китаем для большинства стран всё-таки выше, чем с Россией.

INSTEX — Инструмент поддержки торговых бирж — стал классическим примером ответа на западные санкции. По сути, именно с отключения Ирана от SWIFT в 2012 году из-за ядерной программы начались разговоры о последствиях таких санкций. Отключение сильно ударило по Ирану, поскольку его экономика очень зависела от экспорта углеводородов. В результате среднегодовая инфляция с 2012 по 2015 год в Иране составила 23%, а ВВП упал на 215 млрд $ — почти в 2 раза. Порядка 67% предприятий оказалось на грани банкротства.

Систему INSTEX создали в 2019 году во Франции при инициативе главных европейских государств, чтобы можно было хоть как-то торговать с Ираном, не боясь нарушить санкции США. Система работает по принципу взаимозачётов: например, Иран в течение года поставляет товары Европе, и наоборот — получает товары от неё. В конце года все проверяют торговый баланс. Кто кому остался должен, оплачивает разницу в деньгах через промежуточные банки. Все это нужно, что совершать меньше транзакций, — тогда ниже шансы нарушить санкции США.

В 2021 году экономика Ирана продолжает снижаться, но намного медленнее — всего 5,5% за год. За это время в стране появились альтернативы многим западным продуктам: Google Pay, Aliexpress и даже Facebook. Поэтому можно сказать, что использование INSTEX помогло Ирану не упасть слишком глубоко.

Но не только это помогло, потому что Иран параллельно торговал нефтью в обход санкций. Как им это удалось, если всё корсчёта Центрального банка страны были заморожены, а торговля в валюте невозможна? Очень просто — Иран начал производить расчёты с поставщиками в криптовалюте.

Сначала ЦБ Ирана пытался запретить майнинг, но в июле 2018 года официально легализовал его с небольшой оговоркой — всю намайненную криптовалюту нужно продавать в Центробанк. Именно ей государство расплачивается за импорт.

Майнером в Иране может стать любой желающий — ему выдают лицензию и предоставляют скидку на электроэнергию и оборудование, помогают оборудовать ферму. В результате таких благоприятных условий объём майнинга в Иране вырос до 4,5% от общего объёма майнинга биткоина в мире. По прогнозам экспертов, это будет приносить стране годовой доход порядка 1 млрд $.

Для многих официальное использование Ираном криптовалюты показало, насколько это эффективный метод борьбы с любыми экономическими санкциями. Потому что отключение банков страны от SWIFT или заморозка их корсчётов никак не помешает намайнить нужное количество криптовалюты. А затем расплачиваться ей с любым поставщиком, который просто хочет вести бизнес с государством, несмотря на внешние ограничения.

Так что в итоге будет из-за отключения России от SWIFT

По сути SWIFT — это организация, которая обеспечивает только передачу сообщений. Глобальный мессенджер для обмена информацией между банками. SWIFT не может заморозить деньги или как-то по-другому повлиять на банковскую систему России.

Физические и юридические лица в России как переводили деньги внутри страны, так и будут. А обмениваться финансовыми сообщениями с зарубежными компаниями можно будет и другими способами. Например, старым-добрым телетайпом, факсом или даже электронной почтой. Просто вместо нескольких минут, время платежей растянется на дни или даже недели — никто не будет закрывать сделку, пока приход денег не подтвердится. А сейчас, из-за санкций, корсчёта российских банков массово блокируются — это ещё увеличит время переводов.

Зафиксируем главную мысль: для внутрироссийских переводов отключение от SWIFT действительно не проблема. СПФС работает, всё хорошо.

Но в самом начале статьи мы писали, что отключение от SWIFT обязательно повлияет на обычных граждан. Почему же мы так думаем и сами себе противоречим? Давайте разберёмся на примерах, чтобы стало понятнее.

Пример 1. Со счёта на счёт физлиц в России

Аня хочет перевести Алёне 100 ₽ на карту для покупки букета цветов. Всё хорошо — в России есть Система быстрых платежей (СБП), и Алёна быстро получит свои 100 ₽ и купит букет. Неважно, используют девушки карты МИР, Visa или Mastercard — сами переводы обрабатываются Национальной системой платёжных карт (НСПК). Короче, проблем нет.

Пример 2. Со счёта на счёт юрлиц в России

Допустим, что Аня ещё и директор российской фирмы А, которая производит приборы для пищевой промышленности. А вот Алёна — директор российской фирмы Б, которая делает корпуса для таких приборов. Фирме А как раз нужны корпуса. Тоже никаких проблем — фирма А переводит деньги фирме Б через Систему передачи финансовых сообщений (СПФС). Тут тоже проблем нет — всё быстро и надёжно.

Пример 3. Со счёта юрлица в России на счёт юрлица зарубежом

Но затем фирме А нужны микропроцессоры для приборов, а в России их не производят. И Аня обращается к Монике из фирмы PENDOS Inc., в США. И если отечественный банк, который обслуживает фирму А, отключён от международной системы SWIFT, то данные о переводе он не сможет отправить зарубежным банкам простым способом. СПФС не поможет — к нему не подключились зарубежные банки.

В результате Моника не отгружает микропроцессоры, пока не увидит поступление денег. Предположим, что через 10 дней (в лучшем случае) отгрузка процессоров начнётся. Рассматривать логистические проблемы из-за санкций не будем.

Последствия

За это время производство фирмы А в России простаивает. Приборы не отгружаются заказчикам, деньги не поступают на счета — Анt нечем платить аренду и зарплату. Она берёт кредиты под огромные проценты, увольняет часть сотрудников и повышает цены на продукцию, чтобы компенсировать эти потери. И также делают другие производители приборов, которым тоже нужны американские процессоры.

Сами приборы нужны пищевым заводам, которые производят хлеб, сметану или молоко. Без приборов заводы не могут работать и выпускать продукты. Цепочка поставки в продовольственные магазины нарушается — а любые издержки бизнес всегда старается перекладывать на клиента. Цены на молоко и хлеб начинают расти, появляется дефицит.

На самих пищевых предприятиях тоже сокращают сотрудников и берут кредиты под грабительские проценты. Люди теряют рабочие места, отрасль страдает.

А теперь умножьте масштабы отношений «Фирма А — фирма Б» на тысячи предприятий, которые прямо сейчас зависят от уникальных технологий. И получите инфляцию и снижение покупательной способности населения только из-за того, что отгрузка проходит слишком долго.

Но всё это ерунда в сравнении с проблемами оплаты, например, для главных российских экспортных товаров: нефти, газа или пшеницы. С одной стороны, в страну валюта поступает с задержками — государство не может выполнить долговых обязательств, оплатить расчёты — курс рубля растёт со всеми вытекающими последствиями. С другой стороны, зарубежные клиенты не получают важнейший ресурс для отопления или транспорта — их экономика также страдает. В мире происходит энергетический и продовольственный кризис — и всё это мы тоже неизбежно ощущаем.

Эпилог

И в этот момент Аня опять пересылает 100 ₽ Алёне на букет цветов. Деньги приходят быстро, проблем нет — до SWIFT нам нет дела, СБП работает как надо. Вот только купить букет Алёна за эти 100 ₽ уже не может — только упаковочную бумагу. И то со скидкой. Занавес.

Примечание автора: мы не говорим, что отключение от SWIFT — это самое страшное для России в текущей ситуации. Задержки в несколько недель, конечно, не так страшны по сравнению с полным прекращением работы с западными промышленными компаниями из-за санкций. И когда нужно с нуля придумать технологию, которую за рубежом разрабатывали десятилетиями — это действительно серьёзный вызов для российской экономики. И речь сейчас не о баночках Pepsi или столах из ИКЕА, а о реально уникальных и важных технологиях. Посмотрим, как все мы с этим справимся.

Ну а пока финансовые организации ломают голову над импортозамещением, мы продолжаем делать Telegram-бота Get Me It для анонимного и быстрого налаживания контакта между вами и работой мечты. Настраивайте фильтры в боте и получайте самые релевантные предложения под ваши запросы.

Следуйте за белым кроликом, кликнув по ссылке.😉

Система SWIFT создана для проведения международных переводов, которой пользуются люди в разных странах мира. С ее помощью пересылаются деньги в национальной или иностранной валюте, которые получателю выдаются в наличной форме, или зачисляются на его банковскую карту.

Что это такое

SWIFT (Society for Worldwide Interbank Financial Telecommunications) – международная система переводов, созданная в 1973 году и до сегодняшнего дня не утратившая актуальность. Почти 12 тысяч финансовых организаций и банков из разных стран мира используют систему при работе с клиентами. Каждый человек, благодаря SWIFT, может отправлять наличные средства по территории своей страны и за ее пределы, которые быстро доходят до получателей.

Единственным условием для проведения таких транзакций является подключение банка, в который переводятся деньги, к SWIFT.

Как расшифровать код

SWIFT – это особый реквизит банка, без которого невозможно проводить переводы внутри одноименной системы. Это такая комбинация букв и цифр, которая позволяет идентифицировать конкретный банк. При формировании кода используются международные стандарты ISO 9362 (ISO 9362 – BIC), ISO 3166 (код страны).

Реквизит SWIFT может иметь комбинацию букв и цифр, количество символов в которой варьируется от 8 до 11. Например, у Тинькофф он выглядит следующим образом – «TICSRUMMXXX». Он подразделен на 4 смысловые группы, каждая из которых характеризует банк-получатель:

- 1-4 символы являются латинскими заглавными буквами. Эта часть кода индивидуальная у каждого банка, так как присваивается исходя из названия (берется английское звучание). Например, у Сбербанка первые 4 символа – SABR.

- 2 символа – страна банка. Например, в РФ кредитной организации присваивается – RU.

- 2 символа – внутригосударственное местонахождение банка. Например, кредитная организация из Москвы – ММ.

- 3 символа – могут отсутствовать. С их помощью уточняется информация о филиале банка, в который должны поступить средства. Если эти символы отсутствуют в реквизитах кредитной организации, то при заполнении платежки отправитель вместо них пишет «ХХХ».

Узнать SWIFT банка можно на его официальном сайте или спросить у сотрудников в офисе банка. Еще можно позвонить на горячую линию и получить информацию там. Реквизиты кредитных организаций, входящих в систему, размещены на официальных сайтах РОССВИФТ и Банка России.

Технология SWIFT позволяет проводить между банковскими организациями быстрый обмен платежами или передавать конфиденциальную информацию. Для используется международная корпоративная сеть, к которой подключены банки (каждый из которых получил свой код SWIFT).

Переводы в системе проводятся по довольно сложной схеме, в ней могут участвовать помимо отправителя и получателя сразу несколько банков, например:

- Заказчик – свой банк.

- Банк заказчика – Банк-отправитель.

- Банк-отправитель – Корреспондент банка-отправителя.

- Корреспондент банка-отправителя – Корреспондент банка-получателя.

- Корреспондент банка-получателя – Банк-получатель.

- Банк-получатель – Банк исполнителя.

- Банк исполнителя – Исполнитель.

Специальный компьютерный терминал позволяет осуществлять мгновенную связь с универсальным компьютером для отправки и получения подобных сообщений. Все данные затем аккумулируются на региональном узле и перенаправляются в операционный центр, где им присваивается уникальный номер, затем данные обрабатываются и рассылаются целевым участникам системы, если только сообщения прошли проверку с положительным результатом. В противном случае перевод не пройдет.

Кто может пользоваться системой

Система SWIFT разрабатывалась не только для межбанковских переводов, она предназначена еще и для обмена конфиденциальной информацией между разными банками и финансовыми организациями. Кроме того, с ее помощью можно даже пересылать облигации и ценные бумаги.

Системой активно пользуются клиенты, им для отправки переводов даже нет необходимости открывать банковский счет. Помимо физических лиц, SWIFT используют и корпоративные структуры.

Чтобы отправить деньги, клиенту нужно прийти в банк, который входит в системе, заполнить платежный документ и внести в кассу деньги.

Если у него есть активная банковская карта, деньги можно внести в онлайн-режиме прямо с нее. Например, в мобильном приложении клиент может раздел «SWIFT переводы», выбрать адресата или ввести реквизиты получателя вручную. Если система запрашивает документы (для валютных операций это договор, инвойс), то их можно загрузить. В соответствующей строке нужно указать назначение перевода, ввести сумму платежа (у клиента должен быть открыт счет в той валюте, в которой он планирует отправлять деньги), выбрать способ расчета комиссии, и подтвердить операцию. После отправки денег клиент сможет отслеживать статус транзакции (данные о переводе будут сохранены в истории платежей).

На обработку транзакции у банка может потребоваться от суток до нескольких дней (если платеж проводится внутри одного банка, то он может дойти до получателя в течение 24 часов).

Тарифы и другие условия перевода

Каждая кредитная организация в индивидуальном порядке разрабатывает условия для SWIFT платежей и самостоятельно устанавливает размер комиссии. Например, Сбербанк – первый на территории России оператор системы, он раньше других начал проводить переводы через SWIFT. Желающим отправить деньги через Сбербанк нужно знать о следующих условиях:

- переводить можно любую сумму, так как отсутствуют ограничения по минимальному и максимальному лимиту (но если перевод превышает 5 000 долларов, то нужно документально подтвердить источник происхождения денег, такая норма введена для предупреждения легализации доходов полученных преступным путем);

- деньги доходят до получателя в течение 2 суток;

- после отправки денег перевод при необходимости можно отозвать.

За отправку денег Сбербанк взимает комиссию:

| Название валюты | Тариф (% от суммы транзакции) | Максимальная комиссия | Минимальная комиссия |

|---|---|---|---|

| Рубли | 2% | 1500 руб. | 50 руб. |

| Иностранная валюта | 1% | 200 у. е. | 15 у. е. |

Если деньги отправляются в банк другой страны, у которого нет корреспондентского счета в российском банке, то клиенту нужно предоставить менеджеру БИК банка-корреспондента и номер открытого в нем счета. При рублевых переводах следует учитывать один нюанс: если получателю нужны деньги именно в этой валюте, то у него должен быть открыт в своем банке рублевый счет, в противном случае при зачислении средств кредитная организация автоматически выполнит конвертацию в национальную валюту.

Лучшим решением для любого клиента в России станет открытие мультивалютного счета/карты, благодаря чему внутри РФ он сможет делать рублевые SWIFT-переводы, а за рубеж отправлять деньги в указанной валюте.

Частные клиенты и бизнес могут отправлять деньги по SWIFT не только в рабочие дни. Система работает без перерывов, в выходные и праздники, благодаря чему банки не могут отказать клиентам в проведении переводов. Если отделение не работает, то клиент может провести транзакцию через личный кабинет интернет-банкинга или мобильное приложение. Но если у клиента нет счетов в этом банке, придется ждать начала рабочего дня и проводить платежи через кассу.

Как отправить перевод

Самое главное: чтобы отправить средства в другую страну, клиент должен узнать у получателя номер его счета в формате, в котором этот счет используется в своей стране (например, IBAN), а также реквизиты и SWIFT банка (например, код банковской организации SABRRUMMSE1), через который он будет получать перевод. Еще от получателя потребуются его личные данные – фамилия и имя, написанные латинскими буквами. Отправитель при себе должен иметь свой паспорт, и ему нужно будет заполнить заявление по форме 364-р или Ф. 364-в.

Чтобы не допустить ошибку при заполнении платежного документа, лучше попросить получателя денег прислать на электронную почту или в смс-сообщении все нужные данные, после чего прийти в отделение местного банка, подключенного к SWIFT. Тогда при себе клиенту нужно будет иметь лишь деньги и свой паспорт (который нужно будет предъявить кассиру).

После заполнения платежного документа, в который вносятся данные получателя и реквизиты его банка (название, город, страна, код в SWIFT), клиент вносит деньги. Комиссию банк-отправитель может удержать с суммы платежа, или клиент отдельно внесет ее через кассу.

Как получить деньги

Отправитель должен предупредить получателя, которому отправлен перевод на предъявителя о том, что деньги могут к нему идти в течение 2-3 суток. Более точную информацию о времени поступления средств он сможет узнать в своем банке, реквизиты которого передал отправителю.

После того, как ему сообщат, что средства пришли на общий системный счет, его могут попросить лично прийти в офис кредитной организации со своим паспортом. На месте ему придется заполнить квитанцию на получение перевода на предъявителя. В течение нескольких минут кассир будет проверять данные, после чего выдаст сумму перевода в местной или иностранной валюте (в которой осуществлялась отправка).

А если у получателя есть карта или счет в банке, то средства с системного счета будут могут быть зачислены на указанные реквизиты сразу.

Отправитель денег может оформить перевод на предъявителя или провести SWIFT платеж сразу на счет получателя (в этом случае ему не придется лично идти в банк за деньгами, так как о поступлении средств он узнает из смс-уведомления).

Начальник колл-центра. Отлично знаю все приемы манипуляций при звонках, хорошо разбираюсь в финансовых продуктах, потому что их мы и продаем для наших клиентов. Всегда за честные сделки – не работаем с различными лохотронами.

Здравствуйте, всем кто читает наш блог! Часто я делаю подборку на достаточно обычные темы, сегодня как раз такая.

Часто я отправляю деньги через разные платежные системы, в принципе с данной системой проблем не было особо. Но всем кто решит ей воспользоваться — я рекомендую тщательно прочесть статью, чтобы понять подходит она вам или нет. Ну и опять же умение критично мыслить никто не отменял, желательно найти несколько точек зрения и положительных и отрицательных на данную тему, и уже потом взвесив все риски принимать решения. Поэтому читайте, думайте, выбирайте платежную систему и если не согласны со мной- пишите в комментариях.

Навигация по странице

- 1 Обзор системы переводов SWIFT

- 1.1 Вводится использование вычислительной техники — компьютеры

- 1.2 Схема работы SWIFT

- 1.3 Преимущества и недостатки SWIFT

- 1.4 Также система максимально конфиденциальна и безопасна.

- 1.5 Что такое SWIFT-код и где он используется?

- 2 Финансовый ликбез. Платежная система SWIFT

- 2.1 Как же организован обмен платежами по системе SWIFT?

- 3 Система SWIFT — ведущая мировая платежная система

- 3.1 Система SWIFT (СВИФТ)

- 3.2 SWIFT в России

- 3.3 Тарифы на международные переводы наличными в Сбербанке

- 3.4 Денежные переводы SWIFT

- 3.5 Как отправить

- 3.6 Как получить

- 3.7 Преимущества и недостатки системы

- 4 Преимущества и недостатки SWIFT

- 4.1 Сокращение операционных расходов по сравнению с телексной связью

- 4.2 Главный недостаток СВИФТ

- 5 Всемирная межбанковская система SWIFT. Преимущества и недостатки

- 5.1 Инициатива создания международного проекта

- 5.2 Историческое решение при подключении к SWIFT в России

- 5.3 Какие категории используются сейчас?

- 5.4 Пользователи должны оказывать должное внимание информации завершителей

- 5.5 Важные преимущества работы в сети СВИФТ

- 6 Преимущества осуществления денежных переводов в системе SWIFT банка «Приморье»

- 6.1 В чем отличие SWIFT от других известных платежных систем?

- 6.2 Эксклюзивные преимущества системы SWIFT

- 6.3 На что необходимо обратить внимание, осуществляя SWIFT-перевод?

- 6.4 Какие нужны документы для осуществления перевода SWIFT в отделении банка «Приморье»?

- 7 Свифт (SWIFT) не является платежной системой

Аббревиатура SWIFT расшифровывается как Society for Worldwide Interbank Financial Telecommunications. В переводе это значит «Сообщество всемирных межбанковских финансовых телекоммуникаций», основной целью которого является передача информации и совершение платежей в международном формате.

Предпосылки к созданию системы SWIFT были замечены еще в начале 50-х годов 20 века, когда, спустя несколько лет после Второй Мировой войны, государства начали заниматься активной торговлей на международном уровне. Как результат, это повлекло за собой резкое увеличение банковских функций и операций.

Ранее общение между банками совершалось посредством почты и телеграфа, однако новые условия диктовали новые правила – такие способы передачи информации стали неэффективными из-за стремительного увеличения объема банковских операций.

Более того, очень часто стали возникать недоразумения и ошибки во время проведения межбанковских операций, связанные с системами функционирования различных банков и отсутствием необходимой стандартизации.

Банкиры понимали, что рано или поздно возникнет новый способ бумажного обмена финансовой информации между всеми банками мира. И они были правы… Разработка такой системы началась в начале шестидесятых годов.

Представители шестидесяти крупнейших европейских и американских банков несколько раз собирались для обсуждения волнующей всех проблемы – создания единой системы стандартизации в банковской сфере.

Вводится использование вычислительной техники — компьютеры

Для этой цели было решено использовать точную вычислительную технику – компьютеры, которые, как известно, обеспечивали максимально эффективную систему передачи данных такого рода.

Непосредственная работа над данной системой, способной круглосуточно обеспечивать обмен финансовой информацией с высокой защитой и под контролем, началась в начале 1968 года. Уже в 1972 создатели подготовили официальный проект и сделали необходимые расчеты по рентабельности этой системы.

В мае 1973 года при участии 239 банков, расположенных в 15 странах мира, была создана и учреждена платежная система под названием SWIFT. Её разработчики трудились более четырех лет для практического осуществления этого учреждения, и 9 мая 1977 года международная сеть, отвечающая за передачу данных, была официально запущена.

В конце этого же года число банков, желающих присоединиться к SWIFT, возросло до 586. Ежедневно сообщество передавало 450 тысяч электронных сообщений. На сегодняшний день в составе SWIFT находятся более 7 тысяч финансовых организаций и банков, которые находятся в 190 странах.

Несмотря на достаточно большое расстояние друг от друга (иногда возникает необходимость передачи информации из США в Австралию), они могут беспрепятственно обмениваться сообщениями и круглосуточно взаимодействовать.

Схема работы SWIFT

Существует два типа сообщений: финансовые (передающиеся между пользователями системы) и системные (передающиеся между пользователями и системой). Все сообщения системы SWIFT включают в себя:

- заголовок

- текст сообщения

- трейлер

Благодаря использованию компьютерного терминала (CBT) становится возможным осуществление связи с универсальным компьютером, передачей и получением сообщений и управлением прикладными задачами.

Все сообщения хранятся в региональном процессоре (RPG), после чего отправляются для обработки в следующий операционный центр. Там SWIFT занимается их обработкой:

- проверяет синтаксис

- создает новые заголовки и преобразовывает сообщения в исходящую форму

- добавляет трейлеры

- копирует и шифрует сообщения для хранения

Поле проверки отправитель моментально получает уведомление: положительный результат – АСК, отрицательный – NAK. Каждому сообщению автоматически причисляется входящий номер.

Преимущества и недостатки SWIFT

На сегодняшний день в России SWIFT уступает в популярности таким известным системам переводов как, например, Western Union или «Юнистрим», однако для оплаты зарубежных услуг или перевода крупной суммы денег в другую страну является, по сути, самым рациональным решением (особенно для тех, у кого возникает постоянная необходимость отправки немалых денежных переводов за границу).

Невероятная масштабность распространения SWIFT в мире позволяет осуществить перевод на клиентский счет любого известного банка, при этом сумма ограничивается только допустимыми величинами, которые не нарушают экономическое законодательство того или иного государства. SWIFT-переводы отправляют финансовые средства не на ФИО получателя, а на определенные счета, при этом у вас всегда имеется возможность самому выбрать валюту перевода.

Также система максимально конфиденциальна и безопасна.

При переводе денег через SWIFT, комиссия всегда составляет определенную (фиксированную!) сумму, которая будет увеличиваться в минимальной пропорции от суммы переводов, что будет выгодным при переводе больших сумм денег за рубеж. Итак, основные преимущества SWIFT заключаются в:

- высокой скорости доставки переводов. Среднее время доставки в любую точку мира – приблизительно 15 минут для обычного и 2 минуты для срочного сообщения;

- отсутствии ограничений по сумме платежа;

- широком выборе валют, которыми оперирует SWIFT;

- низких тарифах (они действительно намного ниже, чем в других системах);

- широком распространении и популярности в мире, что позволяет осуществлять платежи практически во все страны;

- гарантии своевременной доставки перевода. SWIFT покроет возникшие убытки клиентов в случае, если будут нарушены сроки доставки по вине системы.

Недостатком же можно считать достаточно длительный срок обработки платежей – примерно 5 банковских дней. Также, при выборе такого перевода обязательно учитывайте, что хоть сама система и имеет более-менее фиксированную комиссию, основные затраты получатся при получении денег в банке и межбанковском переводе.

Более того, система зависит от развития корреспондентских отношений банка, посредством которого вами осуществляется перевод (ведь один денежный перевод в SWIFT может осуществляться несколькими финансовыми организациями или банками).

Помимо этого, стоимость перевода может повысить наличие банков-посредников, которые возникают тогда, когда валюта перевода отличается от национальной валюты государства, в которое данный перевод осуществляется. Итак, основные недостатки SWIFT заключаются в:

- обязательной необходимости предоставления в банк достаточно большого пакета документов;

- контролем (с 2011 года) над этой системой госдепа США, который осуществляет мониторинг всех платежей;

- отсутствии возможности стать участником системы SWIFT малых и средних банков (из-за достаточно внушительного вступительного взноса).

Что такое SWIFT-код и где он используется?

SWIFT-кодом называют уникальный идентификационный код определенного банка или любого другого участника финансовых расчетов, использующегося при переводе денежных средств из одного государства в другое между банками (которые являются участниками системы SWIFT).

Код формируется по следующему стандарту: ISO 9362 (ISO 9362 — BIC). SWIFT-коды банков обычно можно найти на сайте самого банка (раздел «реквизиты» или «переводы). Вы также можете воспользоваться специальными справочниками SWIFT-кодов банков.

Стоит отметить, что данный код используется только на мировом рынке. Для проведения банковских операций внутринационального характера нужны другие коды.

Идентификационная система банков Российской Федерации называется «БИК». В Великобритании, например, это «Sort Code». Безусловно, можно перечислить такие системы всех стран мира, но гораздо легче будет воспользоваться соответствующими справочниками.

Не стоит забывать, что участие в идентификационной системе SWIFT носит исключительно добровольный характер, поэтому отсутствие подключения к ней будет означать, всего лишь, замедление процесса международных банковских операций. Также SWIFT-код гарантирует полную безопасность того или иного перевода, таким образом, риск того, что перевод затеряется между банками, сводится к минимуму.

По данным с https://geektimes.ru/post/245330/

Финансовый ликбез. Платежная система SWIFT

На сегодняшний день платежная система SWIFT представляет собой основу банковского сектора в любой стране, которая обеспечивает оперативную и надежную передачу международных межбанковских платежей по всему миру.В качестве примера – количество ежедневных платежных поручений от физических или юридических лиц, проходящих через платежную сеть SWIFT, исчисляется миллионами.

SWIFT создали в 1973 году в Европе как надежную и стабильную межбанковскую систему совершения взаимных платежей и передачи финансовой информации. Офис организации, без ведома которой не может пройти ни одно платежное требование или поручение располагается в Бельгии, в Брюсселе.

Сегодня членами SWIFT являются более 9000 банков по всему миру.Каждому финансовому учреждению, которое входит в эту систему, присваивается уникальный код, а любое юридическое или физическое лицо, принимающее участие в денежных операциях, получает специальный стандартизированный текущий счет, необходимый для совершения финансовых операций.

Как же организован обмен платежами по системе SWIFT?

Банк, выполняющий платеж на счет в иностранном учреждении, готовит специальное сообщение, зашифрованное по системе SWIFT, и отправляет по специальному терминалу банку, который является контрагентом. Тот в свою очередь, расшифровав сообщение, отправляет деньги на указанный счет.

В данной системе можно проследить любой платеж благодаря специальному коду каждого конкретного банка, участвующего в финансовых операциях.

Самой популярной международной платежной системой SWIFT стала благодаря ряду возможностей и преимуществ, которые выделяют ее среди многих других:

- Платежная система обеспечивает наилучшую конфиденциальность информации о платежном обращении.

- Перевод денежных средств на счета физических и юридических лиц осуществляется легко. Чтобы сделать денежный перевод нужно знать только SWIFT-код банка получателя и индивидуальный код адресата.

- Система доступна во всех странах мира, а платежи могут осуществляться практически в любой валюте.

- Здесь действует самая маленькая комиссия за перевод. В большинстве случаев она составляет 0,5-1%. Комиссию может платить также и получатель перевода в отделении банка. В последнее время особенно востребованы денежные переводы на карточные счета. В этом случае, можно, получить денежные средства не посещая отделение банка, а также карточными средствами можно платить по безналичному расчету.

- В системе нет ограничений по сумме денежного перевода. Каждая страна сама устанавливает лимит на перевод денег.

Но даже самая совершенная система имеет свои недостатки: • Для осуществления процедуры перевода денежных средств нужно открыть текущий счет обеим сторонам, заполнив при этом достаточно большое заявление, в котором обязательно нужно будет указать паспортные данные, SWIFT-реквизиты банка и номер счета получателя. • Достаточно большой срок осуществления операции. Перевод может идти к получателю от нескольких часов до 5 дней.

По данным с http://napensii.ua/articles/1019-finansoviy-likbez-plateznaya-sistema-swift

Система SWIFT — ведущая мировая платежная система

Система SWIFT (СВИФТ) – межбанковская система для выполнения финансовых платежей с возможностью передачи финансовых информационных сообщений. Ее название – аббревиатура от англоязычного «Сообщество всемирных межбанковских финансовых коммуникаций». Сегодня это – одна из ведущих мировых платежных систем.

Система SWIFT (СВИФТ)

Еще в прошлом столетии у ведущих мировых банков возникла задача создания платежной системы, гарантирующей максимальную безопасность финансовых транзакций. Имеющиеся на тот момент наработки позволили реализовать задуманное. Система SWIFT увидела мир в 1973 году. Тогда ее участниками стали более 200 банков из 15 различных стран.

Сегодня это – одна из ведущих платежных систем. В ней задействовано более 10 тыс. финансовых учреждений из 210 государств. Штаб-квартира находится в Брюсселе. Особенно это касается перевода крупных сумм. Комиссия здесь ниже, а деньги поступают на счет быстро. Максимальное время ожидания – одна неделя.

СВИФТ работает, в основном, с долларами США и с Евро. Для того чтобы воспользоваться услугами, открывать счет в банке нет необходимости – может быть использован транзитный счет одного из банков-участников. Для большинства транзакций установлена фиксированная ставка, минимальный размер которой 10 долларов. Поэтому использовать СВИФТ для перевода мелких сумм невыгодно отправителю.

Иногда банки-получатели снимают дополнительные комиссии за зачисление денег и (или) их выдачу наличными.

SWIFT в России

В России SWIFT представляет некоммерческая организация РОССВИФТ, она была образована в 1995 году. Первой российской организацией, подключившейся к системе SWIFT, был Внешэкономбанк, было это в 1989 году. В 90-х годах прошлого века происходило постепенное подключение российских банков к СВИФТ. В настоящее время Россия занимает второе место по количеству пользователей, на первом месте — США.

Несмотря на это, денежные переводы через SWIFT непопулярны у россиян. Граждане страны предпочитают переводить деньги без открытия счета через такие системы, как Золотая корона, Contact, Western Union, Юнистрим. Связано это в первую очередь c неосведомленностью населения о системе SWIFT.

Сбербанк предлагает перевести денежные средства наличными за границу тремя системами: Колибри, MoneyGram и посредством SWIFT. Вот сравнительная таблица тарифов этих систем.

Тарифы на международные переводы наличными в Сбербанке

| Условия перевода | Колибри | MoneyGram | СВИФТ |

|---|---|---|---|

| Максимальный срок исполнения для всех стран | 1 час | 10 минут | 2 дня |

| Тариф | 1% от суммы перевода,но не менее 5$ + 1% с получателя | Фиксированная сумма,в зависимости от суммы и страны. | 1% мин. 15$макс. 200$ |

| Казахстан 10$ | 5$ + 0,1$с получателя | 2$ | 15$ |

| Казахстан 100$ | 5$ + 1$с получателя | 2$ | 15$ |

| Украина 500$ | 5$ + 5$с получателя | 8$ | 15$ |

| Белоруссия 1 000$ | 10$ + 10$с получателя | 16$ | 15$ |

| США 5 000$ | переводы только в Белоруссию,Украину, Казахстан | 150$ | 50$ |

Из таблицы наглядно видно, чем больше сумма перевода, тем выгоднее ее переводить через систему СВИФТ. При безналичном переводе в Сбербанке комиссия не меняется.

Денежные переводы SWIFT

Сделать денежный перевод через систему SWIFT может любое физическое лицо. При любом денежном переводе, согласно российскому законодательству, действует ограничение: резиденты могут отправлять из России в день, на счет частного лица не более 5 000$.

Если же перевод денег осуществляется на юридическое лицо, банк может попросить invoice (счет на оплату), в котором указано назначение платежа.

Как отправить

Отправить перевод можно с открытием счета или без открытия счета в банке, работающим с системой SWIFT. Если счет уже открыт и подключен к интернет-банкингу, переводы можно делать самостоятельно.

Переводы осуществляются на счет получателя или без зачисления на счет – выплата наличными. Чтобы сделать перевод в банке, нужно представить паспорт и данные получателя:

- Фамилию и имя (отчество, если есть) латинскими буквами;

- Номер банковского счета получателя (20 цифр).

И данные банка-получателя:

- SWIFT/BIC (SWIFT-код банка) (8 или 11 символов).

Обычно отправить деньги со счета выходит немного дешевле, чем используя транзитный счет банка.

Как получить

Перед тем, как получать перевод, удостоверьтесь, что средства на счет поступили. Можно воспользоваться услугами интернет-банкинга или перезвонить оператору. Получить перевод вы можете в банке, в котором у вас открыт счет, либо в любом другом, имеющем транзитный счет и являющимся участником системы. Естественно, следует взять паспорт.

Комиссия за получение перевода обычно выплачивается в национальной валюте государства, в котором расположен банк-получатель. Средства выплачиваются в валюте, которая использовалась для отправки. Если вам отправляли крупную сумму, заранее предупредите сотрудников банка об этом. Иначе необходимой суммы может просто не оказаться в кассе.

Преимущества и недостатки системы

К преимуществам СВИФТ можно отнести ее масштабность, благодаря которой транзакцию можно выполнить из любого крупного мирового банка.