До 1 сентября 2014 года организации собственников огородной и садоводческой недвижимости регистрировались в форме СНТ (садоводческое некоммерческое товарищество).

После этой даты все новые объединения оформляются в качестве ТСН (товарищество собственников недвижимости), а СНТ и ОНТ (огородническое некоммерческое товарищество) стали видами ТСН. Таким образом, все написанное в этой статье про ведение бухгалтерии в СНТ будет относиться и к ТСН.

Особенности учета в СНТ и ТСН

СНТ и ТСН — это корпоративные НКО, т.е. у них есть члены организации. Поэтому у них есть членские и иные взносы, которые учитываются так же, как и у других НКО, на 86 счете и под налогообложение не подпадают.

Бухгалтерский учет в этих организациях ведется по тем же ПБУ и ФСБУ, что и у других организаций, специфических нормативных документов для них нет.

В чем же особенности ведения учета у таких товариществ?

Нельзя вносить членские и иные взносы наличными в кассу

Т.е. взносы должны платиться только по безналичному расчету. И законодателей, это утвердивших, совершенно не волновало, как пожилой владелец участка будет их оплачивать. Ведь старшее поколение плохо владеет банковскими картами и онлайн-банками.

Не нужно платить налоги со взносов собственников, не являющихся членами товарищества

Ранее у СНТ была проблема со сбором денег за пользование своей инфраструктурой с собственников участков, которые не являются членами товарищества. Такие платежи не относились к целевым взносам, учитывались в составе доходов товарищества и подлежали налогообложению. К счастью, в Налоговый кодекс были внесены поправки, согласно которым членские взносы садоводов-индивидуалов приравняли к взносам членов СНТ.

Необходимо составлять смету расходов и ее финансово-экономическое обоснование

Главный документ у НКО – смета, которую утверждает высший орган организации. Но у СНТ есть второй необходимый документ, прилагающийся к смете – её финансово-экономическое обоснование (ФЭО).

ФЭО помогает избежать злоупотребления финансами со стороны органов управления товарищества. Также документ создается для того, чтобы садоводы могли оценить обоснованность размера членских взносов, которые им придется платить.

Что должно быть в ФЭО? Там надо расписывать подробно каждый пункт, указанный в смете. Если в смету включили пункт «административные расходы», в финансово-экономическом обосновании нужно прописать каждый подпункт с указанием конкретных сумм.Например:

- расходы на банковские услуги (ведение расчетного счета, оформление поручений) — 12 000 рублей в год;

- расходы на интернет – 6 000 рублей в год;

- оформление электронной подписи — 2 000 рублей и т. д.

Расходовать средства товарищества без составления сметы и финансово-экономического обоснования председатель не имеет права.

Председатель СНТ минимум за неделю до даты собрания должен предоставить садоводам возможность ознакомиться со сметой и ФЭО. Для ознакомления можно использовать несколько способов:

- опубликовать на сайте товарищества;

- распечатать и вывесить на доске информации на территории СНТ;

- разослать на электронные почты собственников.

Если председатель не выполнит этих условий, садоводы имеют право оспорить в суде решение об утверждении сметы, принятое на общем собрании.

Однако в течение года в СНТ могут возникнуть непредвиденные расходы, которые не было возможности запланировать заранее. В таком случае председатель должен:

- назначить дату внеочередного общего собрания и проинформировать о ней садоводов не позднее, чем за две недели;

- включить новый пункт расходов в смету и в ФЭО;

- обосновать необходимость новых затрат на общем собрании членов СНТ и предоставить подтверждающие документы;

- решение садоводов, принятое по результатам голосования, оформить протоколом собрания.

Только после этого исправления в смете будут считаться официально утвержденными.

Все эти правила прописаны в законе 217-ФЗ, и нарушение их может привести к судебным тяжбам с садоводами.

Если СНТ или ТСН собирает с членов деньги на конкретные нужды, например, на строительство детской площадки, нужно составить отдельную смету и утвердить ее на общем собрании. Необходимо организовать обособленный учет расходов целевых взносов, поступающих на это строительство.

По итогам исполнения этой сметы составляют отчёт, в котором выводится информация об экономии или перерасходе. Если получилась экономия, остаток денег нужно вернуть собственникам или принять на общем собрании решение о зачете этой суммы в счёт какой-либо статьи текущей сметы. Если получился перерасход, то необходимо принять решение собрания о доборе недостающей суммы или о покрытии его за счет других целевых средств.

Если не вести обособленный учет, налоговики все поступления могут признать доходом и обложить налогом.

Нужно платить земельный налог с земель общего пользования и водный налог, если есть общая скважина

Земельные участки общего пользования – это земли под дорогами, спортплощадками, объектами электро-, газо-, водоснабжения, общей инфраструктуры и т.п.

Если на СНТ оформлено свидетельство о праве коллективно-совместной собственности, то и земельный налог платит товарищество как юрлицо.

А если на членов СНТ зарегистрировано право общей долевой собственности на земли общего пользования, то плательщиком будет каждый член СНТ. Налог рассчитывается пропорционально его доле в общей собственности.

В крупных товариществах дачные участки обеспечиваются водой централизованно из общей скважины на территории товариществ. Поскольку подземные воды — это недра, то в некоторых случаях бурение и использование скважины возможно только на основании лицензии. С 2020 г. пользователи лицензируемых скважин должны платить водный налог.

За использование скважины без лицензии могут оштрафовать по статье 7.3 КоАП РФ на огромные суммы: товарищество – на сумму от 800 000 до 1 000 000 руб.; председателя СНТ – на сумму от 30 000 до 50 000 руб. Учтите, что лицензию надо получать и в том случае, когда скважина находится на территории частника, но снабжает водой несколько участков.

Водный налог платят за пользование водными объектами, подлежащими лицензированию. Таким образом, СНТ становится плательщиком этого налога.

Но есть льгота: использование воды для полива на дачных участках в СНТ не признается объектом обложения водным налогом. Это указано в подп. 13 п. 2 ст. 333.9 НК РФ. Но воспользоваться ею нельзя, если нет лицензии.

И даже если вода используется только для этого, то декларацию по водному налогу все равно нужно будет сдавать. Там и будет указана эта льгота.

Но редко СНТ использует воду только для полива. Поэтому в лицензии указывается не одна цель забора воды, и товариществу приходится уплачивать водный налог.

Ведение бухгалтерии в СНТ своими силами или аутсорсинг

Кому вести учет в СНТ? Этот вопрос вызывает бурю эмоций у собственников на собраниях и в чатах.

Всегда есть те, кто убеждены, что СНТ бухгалтер не нужен.

Ведение бухгалтерии СНТ председателем

ЗА: Да что там делать-то? 2 кнопки нажать?! С этим и председатель справится. Тем более с его огромной зарплатой…20 тысяч рублей.

ПРОТИВ: Вы хоть представляете, сколько всего делает председатель? Одни только ежедневные звонки и сообщения вечно недовольных собственников чего стоят. Я молчу про оргмоменты и госструктуры. Ему ещё и учёт вести, и отчётность сдавать и все за 20 тыщ? Серьезно?

Когда отметается вариант с председателем, обязательно находится бухгалтер из числа собственников. Как правило, давно не практикующий. Потому что практикующий соображает и добровольно на это не пойдет.

Ведение бухгалтерии СНТ одним из собственников

ЗА: Ну а что? Я же училась на бухгалтера. Правда, 10 лет не работаю, а до того вела учёт в детском садике, ну так это ж все одно и то же.

ПРОТИВ: Вы хотите, чтобы Вас ненавидели все Ваши соседи? Чтобы вместо отдыха Вы по выходным беспрестанно принимали посетителей, которым только спросить? Нет, Вы правда этого хотите?

Далее, как правило, рассматривается аутсорсинг.

Ведение бухгалтерии СНТ сторонней организацией

ЗА: Финансовые гарантии, сервис и качество — это весомые аргументы в пользу аутсорсинга.

ПРОТИВ: Аутсорсинг — это очень дорого.

Товарищи собственники, это у Вас некоммерческое объединение, а у нас очень даже коммерческая организация. Мы на ведении учета, в том числе ТСН, деньги зарабатываем. Поэтому работать себе в убыток мы не станем. Но и Вам убытков от нашей работы не будет!

А ещё у собственников появится объект для ненависти, кроме председателя и правления. Это тоже здорово! Нам-то что, мы у Вас в поселке не живём.

Программа для ведения бухгалтерии в СНТ

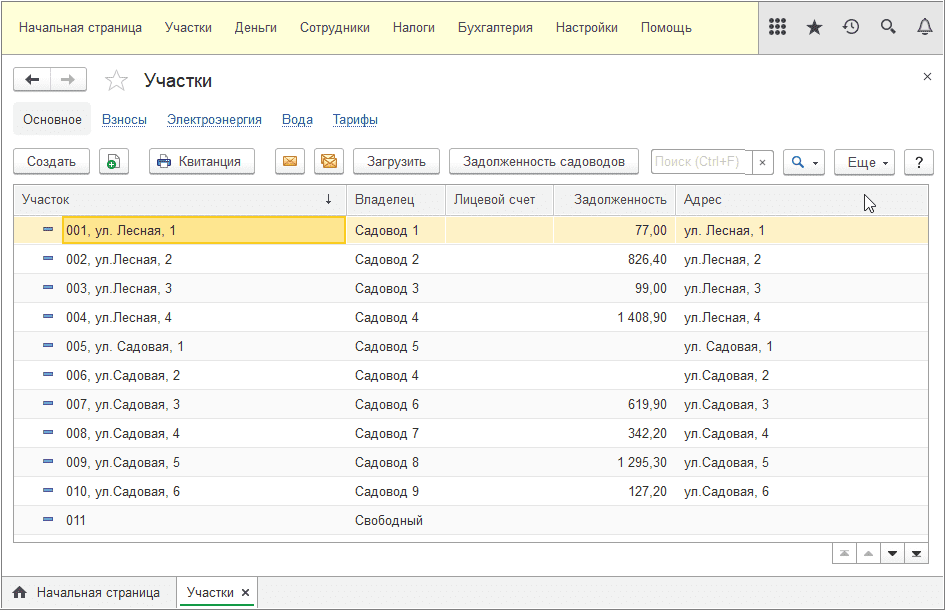

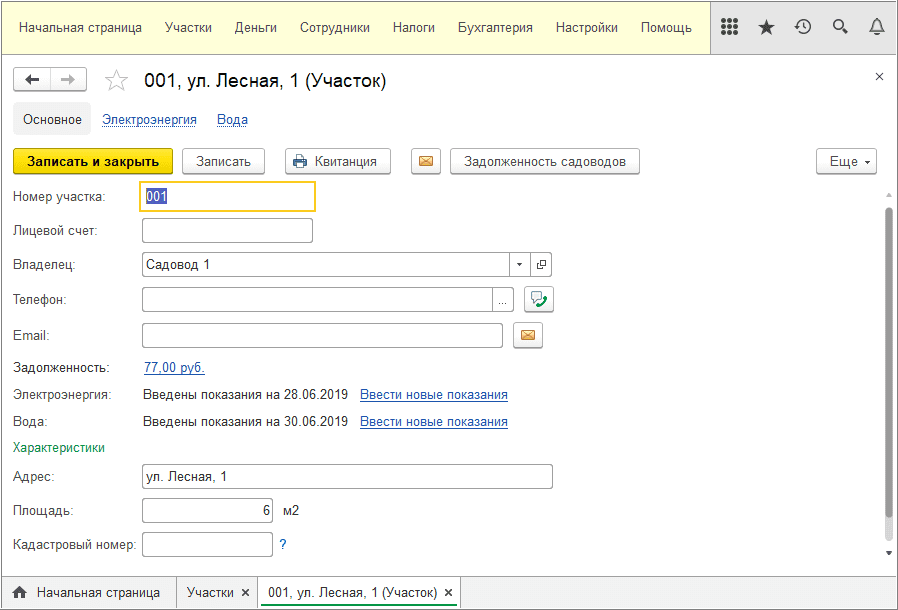

Мы ведем бухгалтерию СНТ в 1С и Вам советуем. Но имейте в виду, что Вам понадобится специализированная для потребностей СНТ и ТСН программа.

Рекомендуем Вам следующие конфигурации для ведения учета в СНТ:

- 1С:Бухгалтерия СНТ

- 1С:Садовод

Сами мы работаем и в той, и в другой. На наш взгляд основное отличие этих программ состоит в том, что в Садоводе не предусмотрено начисление пени за просрочку оплаты членских взносов, а в Бухгалтерии СНТ такая возможность есть. В целом Садовод более простая программа, поэтому если учет планирует вести председатель своими силами, то советуем выбрать ее.

В остальном возможности программ 1С: Бухгалтерия СНТ / 1С: Садовод похожи:

- учет информации по собственникам участков;

- расчет и начисления взносов;

- формирование отчетности;

- раздельный учет;

- печать и рассылка квитанций на оплату;

- программы полностью соответствует ФЗ-217.

Ведение бухгалтерии в СНТ с чего начать

Эта информация будет полезна для председателей или членов ТСН, которые вынуждены самостоятельно вести учет в своем дачном поселке, без привлечения бухгалтера.

С чего начать ведение бухгалтерии СНТ своими силами:

- Вводим в поисковой строке 1с садовод и переходим на сайт https://sadovod.1cfresh.com

Выбираем удобный тариф. Выгоднее всего выбирать тарифы с отправкой отчетности. Это позволит существенно сэкономить.

Например, для ТСН с количеством участков до 30 стоимость программы для ведения учета, включая сдачу отчетности, составит 8300 руб. на год. Это очень выгодное предложение.

- В карточке выбранного тарифа жмем Попробовать бесплатно, указываем свои контакты и ждем письма.

На указанный Вами e-mali придет письмо о регистрации в сервисе 1С:Предприятие через Интернет с кодом абонента, логином и паролем. Вы уже можете авторизоваться на сайте https://1cfresh.com и работать бесплатно 30 дней.

Если горит срок сдачи какого-то отчета, Вы можете сразу написать письмо на почту поддержки клиентов или позвонить им по телефону (контакты будут указаны в письме с паролями). В письме нужно попросить выставить Вам счет на оплату.

- Пока 1С: Садовод работает у Вас бесплатно, озаботьтесь получением ЭЦП на председателя в налоговой или отделении Сбербанка.

- После оплаты счета за 1С:Садовод Вам необходимо подключиться к 1С-Отчетности. Для этого необходимо будет отправить на почту поддержки заявление на подключение. В течение часа после этого у Вас заработает отправка отчетности в налоговую.

- За 1 тыс. руб. в год Вы можете дополнительно подключить личный кабинет для собственников участков. В нем они смогут передавать показания счетчиков, получать квитанции и отслеживать начисления прямо со своего телефона.

- Теперь остается только завести в программу данные по собственникам, их участкам и суммам членских взносов. Знаний по бухгалтерии для этого не требуется. Можно воспользоваться базой знаний на сайте https://snt1c.ru/.

Если же у Вас возникают сложности, то обращайтесь к нам. Мы заведем Вам базу 1С: Садовод, подключим возможность электронной сдачи отчетности и будем вести учет Вашего ТСН или СНТ в режиме онлайн.

Ведение бухгалтерии в СНТ стоимость

Цена ведения бухгалтерии СНТ зависит, прежде всего, от количества собственников. Мы выделили 3 тарифа, которые пользуются наибольшим спросом среди наших клиентов. Если Ваши показатели отличаются, пишите и звоните, мы оценим стоимость бухгалтерского сопровождения именно Вашего ТСН.

ТАРИФ S

- 1 человек в штате

- без зарплаты

- до 30 собственников

- до 5 документов

- до 3 платежек

6 300 ₽

доплата за рассылку квитанций и общение с собственниками

+ 900 руб.

ТАРИФ M

- 3 человека в штате

- с зарплатой

- до 60 собственников

- до 20 документов

- до 10 платежек

15 900 ₽

доплата за рассылку квитанций и общение с собственниками

+ 1 800 руб.

ТАРИФ L

- 6 человек в штате

- с зарплатой

- до 150 собственников

- до 40 документов

- до 15 платежек

25 900 ₽

доплата за рассылку квитанций и общение с собственниками

+ 4 500 руб.

Если в ТСН предусмотрено начисление пени за просрочку платежей, стоимость обслуживания возрастает на сумму от 1750 руб./мес. в зависимости от количества собственников.

Что входит в ведение бухгалтерии СНТ онлайн:

- начисление членских и целевых взносов

- проведение документов

- подготовка актов сверок с собственниками

- начисление и выплата зарплаты

- подготовка платежных поручений, в том числе на выплату зарплаты и уплату налогов и взносов

- загрузка банковских выписок

- ежемесячный расчет всех налогов и взносов

- подготовка и сдача всей отчетности в электронном виде

- общение с налоговыми органами и внебюджетными фондами, ответы на требования

- консультации и советы по ведению учета в Вашем ТСН

- ежемесячная рассылка квитанций собственникам и общение с собственниками по вопросам начисления и уплаты членских взносов (есть выбираете эту опцию)

Что оплачивается дополнительно:

- + 250 руб. за каждый дополнительный документ

- + 1 000 руб. за каждого дополнительного человека

- + 200 руб. за каждое дополнительное исходящее платежное поручение, кроме платежек на выплату зарплаты, уплату налогов и взносов

- + 6 000 руб. за подключение к системе электронной сдачи отчетности Контур-Экстерн на год (если подключена другая система, доплачивать не нужно)

- + 13 800 руб. за 1С: Бухгалтерия СНТ на год или +8 300 руб. за 1С: Садовод на год

4 причины, почему Вам нужно выбрать именно нашу аутсорсинговую компанию для ведения бухгалтерии своего ТСН

- Специализация

ТСН широко распространены, но большинство бухгалтеров почти ничего не знают об особенностях законодательства в этой области. Мы специализируемся на ведении бухгалтерии ТСН и имеем все необходимые знания в этой области. Поэтому мы не боимся прописывать прямую материальную ответственность в своих договорах.

- Автоматизация

Во всех товариществах, которые переходили к нам на обслуживание, учет велся в программе, не предназначенной для ведения учета в ТСН. Это приводило к многочисленным ошибкам, неразберихе в долгах собственников. Автоматизация учета ТСН на базе специализированных программ 1С нашими силами позволяет нам наводить порядок в учете и взаиморасчетах с собственниками. А ежемесячная рассылка квитанций повышает собираемость взносов и платы с собственников на 80%!

- Автономность

Мы не зависим от общественного мнения, не состоим в поселковых “группировках”. Мы просто каждый день качественно выполняем свою работу: оперативно обрабатываем запросы председателя и собственников, ведем учет и сдаем отчетность.

- Стрессоустойчивость

Наши бухгалтера знают, что абсолютно в любом ТСН есть неадекватные собственники, которые повышают голос, грубят, устраивают истерики и угрожают. Мы знаем, как нужно вести себя с такими товарищами, и не пропадем при первом общении с трудным собственником.

Почему лучше отдать ведение бухгалтерии своего СНТ нам, а не сервису для председателей и садоводов?

Преимущества сервиса очевидны — низкая цена и много всего, что предлагается в подарок. Но подумайте сами, можно ли за 5 тысяч в месяц получить действительно качественную услугу? Как правило, сервис — это не аутсорсинг. Доделывать работу за сервисом приходится председателю или правлению СНТ, т.е. Вы экономите деньги СНТ, но при этом платите своим личным временем, которого всегда не хватает.

Сервис не несет никакой ответственности за свою работу, в дальнейшем Вам придется за свой счет оплачивать ошибки их бухгалтеров, в том числе платить за восстановление учета, которое часто необходимо после работы таких сервисов.

Сервис — это программа и каждый раз новые люди. За вами могут закрепить отдельного менеджера, но бухгалтер будет каждый раз разный. Текучка кадров в сервисах очень высока, поэтому вы постоянно будете рассказывать обо всех своих проблемах как в первый раз. У нас с председателем общается бухгалтер напрямую. Один и тот же бухгалтер каждый рабочий день.

По опыту наших текущих клиентов, кто ранее пользовался подобными сервисами, можем с уверенностью сказать, что решив однажды отказаться от сервиса, Вы не получите ничего, кроме неправильно сданных отчетов. Мы же при расторжении договора передаем базу 1С, где отражены все платежи собственников и все начисления взносов. Продолжить работу в ней может в любой момент другая компания или бухгалтер.

Не тратьте свои время, деньги и нервы на различные сервисы, сразу обращайтесь к профессионалам!

Вопрос-ответ о ведении бухгалтерии СНТ

Можно ли приобрести за счёт членских взносов в СНТ бухгалтерскую программу?

СНТ обладает правом приобретать имущество за счет членских взносов, если таковое приобретение осуществляется для достижения уставных целей. Очевидно, что достижение уставных целей с заблокированным за несдачу отчетности расчетным счетом невозможно, поэтому приобрести бухгалтерскую программу (в том числе облачную версию) за счет членских взносов можно, но этот расход должен быть заложен в смете расходов СНТ.

Что такое фонд председателя СНТ?

Скорее всего речь идет о фонде оплаты труда (ФОТ) для председателя или сотрудников СНТ, если в штате числится кто-то кроме председателя. Заработная плата сотрудников СНТ выплачивается из собранных членских взносов. Для формирования ФОТ СНТ необходимо утвердить штатное расписание и включить заработную плату сотрудников отдельной статьей в смету расходов СНТ. Не стоит также забывать про страховые взносы в размере 30,2% от суммы ФОТ, которые платятся в фонды медицинского, пенсионного и социального страхования.

Кто составляет смету в СНТ согласно Закону?

Составляет смету согласно Федеральному закону от 29.07.2017 № 217-ФЗ Правление СНТ (пп.9 п.7 ст.18), а утверждают ее члены СНТ на общем собрании.

Надо ли заполнять оборотно-сальдовую ведомость в СНТ, если ведется главная книга?

Регистры бухгалтерского учета — документы, обобщающие и систематизирующие данных первичных документов. Обязательных форм регистров нет (ст. 10 Закона о бухгалтерском учете). Таким образом, если в СНТ ведется главная книга, а оборотно-сальдовая ведомость не предусмотрена Учетной политикой, то ОСВ можно не заполнять. Бухгалтерские программы, например 1С, позволяют сформировать и распечатать все регистры со всеми обязательными реквизитами. Ведение бухгалтерии СНТ вручную без использования специализированной бухгалтерской программы приводит к огромным затратам времени бухгалтера, ошибкам и в конечном счете к большим расходам ТСН на восстановление учета.

Что обязан старый бухгалтер СНТ передать новому бухгалтеру?

Прежний бухгалтер СНТ должен передать: все оригиналы первичных документов; выгрузку бухгалтерской базы или доступ к базе в облаке; ЭЦП председателя (если она была у бухгалтера), доступ к программе для отправки отчетности в электронном виде (если эту программу оплачивало СНТ); протоколы по отчетности, сданной в электронном виде; оригиналы отчетов с отметками, если они сдавались на бумаге; учетную политику СНТ для целей бухгалтерского учета и налогообложения. Что касается документов ТСН: список собственников с контактами (телефонами и адресами электронной почты), протоколы с утвержденными суммами взносов, смета, устав и другие — их лучше запросить у председателя или правления.

Старый бухгалтер в СНТ не сдает документы, что делать?

Если старый бухгалтер СНТ отказывается передавать бухгалтерскую базу и документы, то тут, к сожалению, ничего не поделаешь. Заставить бухгалтера по-плохому в рамках закона практически невозможно, поэтому лучше договариваться по-хорошему и делать выводы из сложившейся ситуации: в будущем заключать договор на бухгалтерское сопровождение с аутсорсинговой компанией. Бухгалтерские фирмы очень ценят свою репутацию, поэтому не шантажируют клиентов базами или документами, не пропадают как удаленные бухгалтера. Кроме того, в договорах с аутсорсинговыми компаниями, как правило, прописан процесс расторжения договора, включая передачу документов и бухгалтерской базы 1С. Если же договориться с прежним бухгалтером не получается или он не выходит на связь, то можно внести начальные остатки в новую бухгалтерскую базу на основании сданной отчетности на конец прошлого года и восстановить учет СНТ за часть текущего года. У нас большой опыт работы с такими пропавшими бухгалтерами, обращайтесь, будем рады Вам помочь.

Статья обновлена: 05.04.2023

Учетная политика СНТ — важный элемент в системе учета и внутреннего контроля садоводческого товарищества. Чем руководствоваться при ее составлении и какие разделы включить в учетную политику СНТ, узнайте из нашей статьи.

Какие нормативные документы потребуются для составления учетной политики СНТ?

При составлении учетной политики (УП) садового некоммерческого товарищества (СНТ) необходимо руководствоваться как общими принципами и требованиями, так и учитывать нюансы специфичной нормативки. Среди важных и обязательных документов, требования которых необходимо учесть при составлении УП СНТ, можно назвать:

- закон «О бухучете» от 06.12.2011 № 402-ФЗ;

- ПБУ 1/2008 «Учетная политика организации», утвержденное приказом Минфина России от 06.10.2008 № 106н;

- закон «О ведении гражданами садоводства и огородничества для собственных нужд…» от 29.07.2017 № 217-ФЗ;

- НК РФ (ст. 313);

- иные нормативные акты (Типовые рекомендации по организации бухгалтерского учета для субъектов малого предпринимательства, утвержденные приказом Минфина России от 21.12.1998 № 64н, письма и разъяснения Минфина и др.).

Помимо учетной политики в целях бухучета необходимо предусмотреть и налоговый раздел УП. Особенную актуальность такой раздел приобретает в том случае, если СНТ кроме уставной ведет еще и коммерческую деятельность. В этом случае в УП необходимо расписать алгоритм раздельного учета доходов и расходов от уставной и коммерческой деятельности.

Как правильно составить учетную политику для целей налогообложения, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Здесь же вы найдете образцы УП для организаций на ОСНО и УСН.

Состав и иные нюансы учетной политики СНТ

Основной раздел УП СНТ — учетная политика в целях бухучета, где необходимо предусмотреть следующее:

- Условия, периодичность и иные особенности проведения в СНТ инвентаризации имущества и обязательств — эту информацию желательно детализировать по видам: плановые и внезапные инвентаризации, инвентаризация кассы, инвентаризация при смене материально ответственного лица и др.

- Порядок внутреннего контроля за хозяйственными операциями — для СНТ этот подраздел УП имеет особо важное значение, поскольку, как показывает практика, бесконтрольность в СНТ приводит к хищениям, махинациям и иным злоупотреблениям со стороны его администрации (председателя, казначея и других лиц).

- Рабочий план счетов — в него необходимо включить только те счета, которые СНТ планирует использовать (например, 86 «Целевое финансирование», 76 «Расчеты с разными дебиторами и кредиторами», 10 «Запасы» и др.).

Смотрите, какие корректировки требуются в рабочий план счетов с 2023 года и с чем они связаны.

- Формы первичных документов — их можно взять из альбома унифицированных форм первичных документов либо разработать самостоятельно, предусмотрев в них все обязательные реквизиты (ст. 9 закона № 402-ФЗ). Для оформления кассовых операций разработанные СНТ документы не подойдут — в этом случае необходимо применять унифицированные формы.

- График документооборота — в нем следует расписать этапы работы с первичными документами (оформление, согласование, утверждение, внесение информации в учетные регистры и др.), установить предельно-допустимые сроки на каждом этапе и обозначить ответственных лиц.

С 01.01.2022 обязателен к применению ФСБУ 27/2021 «Документы и документооборот». Напомним, что график докумментооборота является обязательным приложением к учетной политике.

Как организовать документооборот для целей бухгалтерского учета по новому ФСБУ 27/2021, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе и бесплатно переходите в Готовое решение.

- Применяемые учетные методы и порядок ведения кассовых операций.

- Иные важные аспекты (право подписи первичных документов, списки лиц, которым могут выдаваться подотчетные суммы и т. д.).

С 01.01.2023 можно досрочно начать применять новый ФСБУ 14/2022 (его обязательное применение начнется с 2024 года). Смотрите, как это оформить в учетной политике.

Сориентироваться в основных требованиях к учетной политике поможет статья «Как составить учетную политику организации (2023)?».

Образец учетной политики СНТ в целях налогообложения подготовили эксперты КонсультантПлюс. Вы можете скачать ее бесплатно, получив пробный онлайн доступ к системе.

Итоги

Каждому садоводческому некоммерческому товариществу необходимо разработать свою учетную политику. Она поможет упорядочить учет, систематизировать необходимую учетную информацию и добиться ее доступности и прозрачности для всех членов СНТ, а также избежать махинаций и злоупотреблений со стороны его администрации.

Фирма «1С» разработала новое решение «1С:Садовод». Это простая и удобная программа создана с учетом пожеланий председателей и бухгалтеров садоводческих товариществ. Она поможет вести учет расходов, рассылать квитанции на оплату, предупредит о сроках сдачи необходимых отчетов и автоматически заполнит их.

«Дачная конституция» для садоводов и огородников

Федеральный закон от 29.07.2017 № 217 «О ведении гражданами садоводства и огородничества для собственных нужд и о внесении изменений в отдельные законодательные акты Российской Федерации», действующий с 01.01.2019, называют «дачной конституцией».

Закон № 217-ФЗ отменил многообразие дачных объединений, закрепив только две организационно-правовые формы:

- садовые некоммерческие товарищества (СНТ);

- огородные некоммерческие товарищества (ОНТ).

Регламентирован порядок уплаты взносов участниками товариществ. Все взносы члены товариществ должны уплачивать в безналичной форме путем перечисления на расчетный счет СНТ (ОНТ) в порядке, установленном уставом товарищества.

В соответствии с требованиями законодательства и с учетом пожеланий председателей и бухгалтеров товариществ фирма «1С» разработала новое решение — программу «1С:Садовод». Освоить ее смогут даже те, кто никогда не вел учет в 1С.

Возможности программы «1С:Садовод»

В программе «1С:Садовод» есть все необходимое для учета в СНТ и ОНТ.

Во-первых, можно вести учет по участкам, указав информацию о владельце и его контактную информацию. Прямо из карточки участка можно отправить владельцу участка электронное письмо. Если ранее учет велся в таблицах (например, в Excel), то данные из таблиц можно загрузить в «1С:Садовод». Для этого следует выбрать файл, подсказать программе названия полей (колонок), а дальше вся информация будет загружена автоматически.

Во-вторых, в «1С:Садоводе» поддерживается учет взносов: в программе фиксируются и учитываются членские и целевые взносы, утвержденные на общем собрании товарищества.

Если указать вид и размер взносов, то задолженность членов СНТ (ОНТ) будет рассчитана автоматически. Также можно учитывать ситуации, когда взносы собираются не со всех, а только с некоторых участков.

В-третьих, в программе поддерживается возможность печати и рассылки квитанций на оплату. В связи с вступлением в силу Закона № 217-ФЗ все расчеты в садоводческих товариществах нужно вести через расчетные счета. Для безналичной оплаты взносов членами товариществ удобно использовать квитанции, которые автоматически формируются в программе. Сформированные квитанции прямо из программы можно отправить членам СНТ (ОНТ) по электронной почте, а при необходимости — организовать массовую рассылку квитанций.

В «1С:Садоводе» реализован прямой обмен с банками и распознавание оплаты от членов СНТ (ОНТ) в банковских выписках. При загрузке выписки банка программа автоматически определяет, по какому участку получена оплата.

В-четвертых, бухгалтер или председатель СНТ (ОНТ) могут вести учет сотрудников товарищества, начислять и выплачивать им зарплату. В программе формируются все необходимые документы для выплаты заработной платы, НДФЛ и взносов.

В-пятых, «1С:Садовод» поможет автоматически сформировать всю необходимую регламентированную отчетность: бухгалтерскую, статистическую и налоговую (в зависимости от применяемого товариществом режима налогообложения — ОСНО или УСН), а также отправить ее в контролирующие органы напрямую из программы через сервис 1С-Отчетность. При этом программа заранее предупредит и о сроках сдачи отчетов, и о сроках уплаты налогов и взносов. Ознакомиться подробнее с программой «1С:Садовод» и получить доступ к ней можно на странице программного продукта.

Первые 30 дней после регистрации новые пользователи могут работать бесплатно.

Чтобы садоводческим некоммерческим товариществам (СНТ) начать работу в СБИС, требуется настроить учет для НКО и добавить базу собственников. После этого вы сможете отражать в учете движение целевых средств.

1. Настройте

2. Загрузите базу собственников

3. Работайте

- Настройте параметры учета и зарплату для НКО.

- Настройте обмен с банком, если работаете с интернет-банком.

- Создайте новый вид договора, чтобы контролировать расчеты с членами СНТ.

В разделе «Документы/Договоры» нажмите , кликните

и перейдите в раздел «Описание». Укажите название, например «Участок», выберите «Договор с покупателем» и нажмите

.

После загрузки базы плательщиков СБИС добавит к названию номер участка.

Итог: настроен учет. Загрузите базу собственников.

Добавить в «Нужное»

Бухучет в СНТ: проводки

Садоводческое некоммерческое товарищество (СНТ) – это некоммерческая организация, учрежденная гражданами на добровольных началах для содействия ее членам в решении общих социально-хозяйственных задач ведения садоводства (абз. 5 ст. 1 Федерального закона от 15.04.1998 № 66-ФЗ). СНТ – это вид садоводческих некоммерческих объединений граждан. К другим видам таких объединений относятся садоводческий потребительский кооператив (СПК) и садоводческое некоммерческое партнерство (СНП) (п. 1 ст. 4 Федерального закона от 15.04.1998 № 66-ФЗ). Об основных проводках в СНТ расскажем в нашей консультации.

Средства СНТ

СНТ, являясь некоммерческой организацией, функционирует преимущественно за счет взносов своих членов. Выделяют следующие виды взносов СНТ (ст. 1 Федерального закона от 15.04.1998 № 66-ФЗ):

| Вид взносов | Характеристика |

|---|---|

| Вступительные взносы | Денежные средства, внесенные членами СНТ на организационные расходы на оформление документации |

| Членские взносы | Денежные средства, периодически вносимые членами СНТ на содержание имущества общего пользования, оплату труда работников, заключивших трудовые договоры с СНТ, и другие текущие расходы |

| Целевые взносы | Денежные средства, внесенные членами СНТ на приобретение (создание) объектов общего пользования |

Порядок внесения вступительных, членских и целевых взносов СНТ определяется уставом СНТ (п. 4 ст. 16 Федерального закона от 15.04.1998 № 66-ФЗ).

Учет взносов СНТ ведется на счете 86 «Целевое финансирование» в разрезе назначения целевых средств и источников их поступления.

Соответственно, и списание расходов, понесенных за счет средств СНТ в уставных целях товарищества, производится за счет средств, числящихся на счете 86.

Основные бухгалтерские проводки в СНТ

Приведем основные бухгалтерские записи СНТ в виде таблицы:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Начислены причитающиеся с членов СНТ вступительные (членские, целевые) взносы | 76 «Расчеты с разными дебиторами и кредиторами» | 86 |

| Поступление взносов от членов СНТ | 50 «Касса», 51 «Расчетные счета», и др. |

76 |

| Отражение текущих расходов СНТ | 20 «Основное производство», 26 «Общехозяйственные расходы» и др. |

60 «Расчеты с поставщиками и подрядчиками», 76, 70 «Расчеты с персоналом по оплате труда», 69 «Расчеты по социальному страхованию и обеспечению» и др. |

| Списание затрат СНТ за счет взносов | 86 | 20, 26 и др. |

Форум для бухгалтера:

Ведение бухучета СНТ

Ведение бухучета в СНТ имеет свою специфику и особенности. О том, как организовать ведение бухучета СНТ при различных системах налогообложения, поговорим далее. И конечно, не обойдем вниманием изменения, которые произошли в правовом регулировании деятельности СНТ с 01.01.2019.

Понятие СНТ

СНТ (садовое некоммерческое товарищество) — некоммерческая структура, учрежденная на добровольных началах с целью помощи ее членам в решении различных хозяйственных и социальных задач при ведении огородничества, садоводства или дачного хозяйства. К числу таких вопросов относится обеспечение участников объединения водой, электричеством, теплом, газом и пр.

Основным нормативным актом, регулирующим деятельность СНТ, с 2019 года является закон «О ведении гражданами садоводства и огородничества…» от 29.07.2017 № 217-ФЗ. До этого действовал закон «О садоводческих, огороднических и дачных некоммерческих объединениях граждан» от 15.04.1998 № 66-ФЗ.

ОБРАТИТЕ ВНИМАНИЕ! На СНТ не распространяется действие закона «О некоммерческих организациях» от 12.01.1996 № 7-ФЗ (п. 3 ст. 1 закона № 7-ФЗ). Но для целей применения нормативов ведения бухучета СНТ рассматривается как некоммерческая структура.

Порядок ведения бухучета в СНТ отдельными положениями законодательства не определен. Поэтому необходимо руководствоваться едиными нормами в сфере бухучета, на основании которых следует разработать локальный нормативный документ — учетную политику компании.

Нюансы ведения бухучета «Основные средства» в СНТ

Ведение учета основных средств СНТ регламентируется нормами ПБУ 6/01 «Учет основных средств» (утверждено приказом Минфина от 30.03.2001 № 26н). Согласно п. 4 данного положения некоммерческие организации (далее — НКО) принимают к учету ОС в случае, если объект используется в деятельности, направленной на достижение целей создания НКО, включая предпринимательскую деятельность. Также единовременно должны выполняться следующие условия:

- срок предполагаемого использования объекта ОС более года;

- объект приобретен с целью дальнейшего использования, а не для перепродажи.

Объект ОС принимается к учету по первоначальной стоимости, которая складывается из сумм фактических расходов, понесенных в процессе приобретения, строительства или изготовления актива. К ним относятся суммы оплачиваемые продавцу по договору купли-продажи объекта, а также расходы на транспортировку, информационно-консультационные услуги, невозмещаемые налоги и пр.

ОБРАТИТЕ ВНИМАНИЕ! Если основное средство приобретается строго для некоммерческой деятельности (то есть с его использованием не планируют связывать получение облагаемой НДС выручки), то сумма входного НДС включается в стоимость объекта (п. 2 ст. 170 НК РФ) согласно правилам ведения бухучета СНТ.

Все затраты на приобретение объекта ОС собираются на счете 08 «Вложения во внеоборотные активы», а по факту введения в эксплуатацию актива счет 08 кредитуется в дебет счета 01 «Основные средства организации».

Проводки при ведении бухучета СНТ при этом выглядят следующим образом:

Дт 08 Кт 60 — куплен объект ОС у продавца (включая суммы НДС);

Дт 08 Кт 60, 76 — отражены прямые затраты на закупку актива (транспортные, консультационные и проч.);

Дт 01 Кт 08 — актив введен в эксплуатацию;

ВАЖНО! Использование средств из целевых взносов на осуществление капвложений следует отражать с применением счета 83 (согласно инструкции к Плану счетов бухучета, утв. приказом Минфина РФ от 31.10.2000 № 94н).

Дт 86 Кт 83 — целевые средства, направленные на капвложения, учтены как увеличение добавочного капитала;

Дт 83 Кт 01 — отражено выбытие объекта капвложения, купленного за счет целевых поступлений.

Все операции по движению объектов ОС оформляются первичными документами. Какими именно, см. в материале «Документальное оформление движения основных средств».

В бухучете СНТ объекты ОС стоимостной оценкой менее 40 000 руб. могут быть учтены в составе МПЗ (п. 5 ПБУ 6/01).

ВАЖНО! При ведении бухучета СНТ амортизация по объектам ОС, приобретенным за счет целевых поступлений и используемых в некоммерческой деятельности, не начисляется (п. 17 разд. 3 ПБУ 6/01, подп. 2 п. 2 ст. 264 НК РФ). Сумма износа рассчитывается линейным способом и учитывается на забалансовом счете 010 «Износ ОС» по итогам года. Переоценка таких активов также не производится.

При выбытии ОС, приобретенных за счет целевого финансирования, источники финансирования не погашаются и не учитываются в финансовых результатах компании. В бухучете такая операция оформляется записью Дт 83 Кт 01.

При этом если СНТ приобрело объект ОС за счет средств от предпринимательской деятельности и использует его для получения дохода, то ведение бухучета СНТ выглядит так: на данное имущество начисляется амортизация, и оно учитывается отдельно от целевого. Амортизация в таком случае списывается в затраты проводкой Дт 20 (26) Кт 02.

Если же СНТ получило объект ОС за счет целевых средств, но использует его в коммерческой деятельности, то ведение бухучета СНТ выглядит так: стоимость актива признается доходом НКО (п. 14 ст. 250 НК РФ). Стоимость имущества в данном случае погашается путем начисления амортизации (п. 1 ст. 252 НК РФ).

Ведение бухучета «целевые средства» в СНТ

Бюджет СНТ формируется из средств, вносимых членами СНТ.

ОБРАТИТЕ ВНИМАНИЕ! С 01.01.2019 принимать от участников взносы СНТ может только на расчетный счет, не в кассу (ст. 14 закона № 217-ФЗ). ККТ при приеме взносов не применяется. Взносы не являются платой за товары, работы, услуги, а значит, не подпадают под понятие «расчеты» в смысле закона «О ККТ» от 22.05.2003 № 54-ФЗ. Схожие разъяснения даны в письме Минфина от 11.09.2018 № 03-01-15/65041 в отношении целевых взносов ТСН.

К таким взносам относятся:

членские взносы — периодически вносимые членами объединения денежные средства, которые направляются на текущие расходы организации;

целевые взносы — денежные средства, расходование которых может быть направлено на приобретение объектов общего пользования.

ОБРАТИТЕ ВНИМАНИЕ! С 01.01.2019 СНТ больше не собирают с участников вступительные взносы. Вступительные взносы, уплаченные ранее, участникам не возвращаются (п. 31 ст. 54 закона № 217-ФЗ).

При ведении бухучета СНТ для отражения движения данных взносов используется счет 86 «Целевое финансирование». Для разделения взносов удобнее ввести отдельные субсчета, например, 86.1 «Членские взносы», 86.2 «Целевые взносы». Для ведения бухучета СНТ взаиморасчетов с членами СНТ используется счет 76 «Расчеты с различными дебиторами и кредиторами».

СНТ приходует и расходует денежные средства на основании приходно-расходной сметы, утвержденной на общем собрании членами товарищества (п. 8 ст. 14 закона № 217-ФЗ). Взносы могут быть израсходованы строго на определенную статью сметы. При ведении бухучета СНТ унифицированной формы сметы не существует, и руководство товарищества разрабатывает ее самостоятельно.

Произведенные расходы можно отражать по дебету стандартных счетов издержек (20, 26), но возможно и сразу отражать по дебету счета 86, минуя счета учета затрат, с выбором субсчета в зависимости от вида издержек.

Ведение бухучета «прочие доходы и расходы» в СНТ

1. Учет доходов.

Согласно ст. 5 закона № 217-ФЗ граждане имеют право вести свое хозяйство в индивидуальном порядке и не вступать в ряды участников СНТ. При этом они вправе пользоваться объектами инфраструктуры СНТ за плату, предусмотренную заключенным договором.

Такие платежи не относятся к целевым взносам, учитываются в составе доходов товарищества и подлежат налогообложению.

Кроме того СНТ вправе заниматься коммерческой деятельностью ради достижения основной цели создания товарищества.

ОБРАТИТЕ ВНИМАНИЕ! Эти доходы будут подпадать по сферу действия закона «О ККТ» и потребуют от СНТ применения кассового аппарата.

Записи ведения бухучета СНТ отражаются в соответствии с ПБУ 9/99 «Доходы организации» (утверждено приказом Минфина от 06.05.1999 № 32н) и методическими рекомендациями к нему:

Дт 62 Кт 90.1 — реализация услуг.

2. Учет расходов.

СНТ обязаны вести раздельный учет расходов целевых и коммерческих (п. 2 ст. 251 НК РФ). Ведение бухучета предпринимательских издержек удобнее всего организовать на счетах 20 и 26 данного СНТ.

При этом косвенные расходы необходимо распределить. Косвенные затраты — те издержки, которые относятся к нескольким видам деятельности или ко всей деятельности НКО.

Кроме того, ведение бухучета СНТ допускает списание косвенных затрат, таких как расходы на содержание самой организации, зарплату администрации, содержание помещений, сооружений и транспорта, имеющих отношение к уставной деятельности, только за счет целевых взносов (письмо УМНС России по г. Москве от 22.01.2003 № 26-12/4743).

В налоговом учете СНТ допускается распределение затрат пропорционально выручке (п. 1 ст. 272 НК РФ, письма Минфина России от 16.03.2015 № 03-03-10/13805 и от 25.06.2015 № 03-03-10/36660). В связи с этим удобнее выбрать единый вариант «по объему выручки» и закрепить его как элемент учетной политики.

Все косвенные издержки СНТ, собранные на счете 26 «Косвенные расходы», по итогам месяца распределяются между видами деятельности записями:

Дт 86.2 Кт 26 — косвенные издержки распределены к текущей уставной деятельности;

Дт 86.3 Кт 26 — косвенные затраты отнесены к целевым программам;

Дт 20 Кт 26 — косвенные расходы предпринимательской деятельности распределены в производство;

Дт 90.2 Кт 20 —издержки отнесены на себестоимость по коммерческой выручке.

3. Учет финансовых результатов.

По итогам каждого месяца при ведении бухучета СНТ закрывает 90-е счета на счет 99 прибыли (убытки), а по итогам отчетного периода сальдо 99 учитывается в составе нераспределенной прибыли (непокрытого убытка) на счете 84. Но поскольку предпринимательская деятельность осуществляется для достижения целей уставной деятельности, то полученная прибыль не распределяется между участниками, а относится на счет целевого финансирования уставной деятельности НКО записью Дт 84 Кт 86.

Особенности ведения бухучета в СНТ при УСН

Чтобы снизить налоговое бремя и освободиться от уплаты НДС (за исключением ввозного НДС), налога на прибыль и налога на имущество (за исключением недвижимости, стоимость которой определяется Роскадастром), при ведении бухучета СНТ по коммерческой деятельности вправе выбрать специальный режим в виде упрощенного налога (подп. 14 п. 3 ст. 346.12 НК РФ), выбрав один из доступных вариантов объекта налогообложения: доходы или доходы за вычетом расходов.

В данном случае учет целевых поступлений и расходов ведется также на счете 86 «Целевое финансирование» и не подлежит налогообложению (подп. 1 п. 1 ст. 346.15, п. 2 ст. 346.16 НК РФ).

Учет доходов и расходов от коммерческой деятельности ведется в книге учета доходов и расходов кассовым методом (п. 1 ст. 346.17 НК РФ).

Итоги по ведению бухучета СНТ

Деятельность садовых некоммерческих товариществ находится в особом правовом поле и регулируется специальным федеральным законом.

Статус деятельности организации определяет и особенности ее налогообложения. СНТ не освобождается от уплаты налога на прибыль, НДС и пр. Но в базу при подсчете данных налогов не включаются целевые средства, направленные на осуществление уставной деятельности товарищества.

СНТ также вправе применять УСН. При этом особенностью является исключение сумм целевых средств из доходов для целей обложения УСН.

В связи с тем, что целевые средства не учитываются при налогообложении, при ведении бухучета СНТ необходимо организовать раздельный учет доходов и расходов, выделив для этого специальный счет 86 «Целевое финансирование».

2.6.2. Рассмотрим организацию бухгалтерского учета на примере садоводческих и огороднических кооперативов.

Садоводческие и огороднические кооперативы на общем собрании кооператива принимают свой Устав, в котором устанавливают размеры вступительного, членского и целевого взносов и сроки их уплаты.

Например, садоводческий кооператив «Рассвет» установил размер целевых взносов на строительство (водопроводной башни, водопроводной сети по участкам, электролинии передач, трансформаторной будки, подвода электроэнергии к каждому участку, дороги к садоводческому кооперативу и по улицам кооператива, внешнего ограждения кооператива) в размере 5000 рублей. На вступление в кооператив подали заявления 300 человек, и они все приняты в члены кооператива.

Бухгалтерия кооператива на основании решения общего собрания и устава кооператива должна произвести отражение этих хозяйственных операций на счетах бухгалтерского учета.

На сумму причитающихся целевых взносов 1 млн. 500 тыс. руб. (5000 x 300) дебетуют счет 76 «Расчеты с разными дебиторами и кредиторами» лицевые счета членов садоводческого кооператива и кредитуют счет 96 «Целевое финансирование» субсчет «Целевые взносы членов кооператива на строительство объектов основных средств».

Члены кооператива в отчетном периоде (квартале) внесли в кассу кооператива 1 млн. 200 тыс. руб. На эту сумму дебетуют счет 50 «Касса» и кредитуют счет 76, конкретные счета членов кооператива.

Кооператив из собранных целевых взносов 800 тыс. рублей внес на свой расчетный счет, находящийся в Сбербанке. На данную сумму дебетуют счет 51 «Расчетные счета» и кредитуют счет 86.

Кооператив заключил подрядный договор со строительной организацией на строительство водонапорной башни и водопроводной сети на сумму 480 тыс. рублей. Договор утвержден Правлением кооператива. В договоре предусмотрено перечисление аванса в размере 50%, т.е. 240 тыс. руб. Аванс в сумме 240 тыс. руб. перечислен строительной организации. На сумму перечисленного аванса дебетуют счет 60 «Расчеты с поставщиками и подрядчиками» и кредитуют счет 51 «Расчетные счета».

Строительная организация закончила строительство водонапорной башни и водопроводной сети и сдала эти объекты садоводческому кооперативу. Садоводческий кооператив на стоимость данных объектов основных средств — 480 тыс. руб. с учетом НДС дебетует счет 08 «Вложение во внеоборотные активы» и кредитует счет 60 «Расчеты с поставщиками и подрядчиками» — если садоводческий кооператив осуществляет предпринимательскую деятельность.

В садоводческих кооперативах, осуществляющих предпринимательскую деятельность (снабжение садоводов минеральными и органическими удобрениями, сбор и реализация плодов и овощей членов кооператива и т.п.), на стоимость принятых вышеуказанных объектов дебетуют счета 08 «Вложение во внеоборотные активы» (на 400 тыс. руб.) и счет 19 «Налог на добавленную стоимость по приобретенным ценностям» (на 80 тыс. руб.) и кредитуют счет 60 «Расчеты с поставщиками и подрядчиками» (на 480 тыс. руб.).

На сумму перечисления денежных средств в окончательный расчет за выполненные строительные работы (240 тыс. руб.) дебетуют счет 60 и кредитуют счет 51 «Расчетные счета».

Садоводческий кооператив ограждение территории кооператива производил хозяйственным способом. Для этих целей закупил за наличный расчет на оптовом рынке сетку-рабицу и металлические столбы на сумму 250 тыс. руб. Строительные материалы оприходованы на счет 10 «Материалы» — с кредита счета 50 «Касса». Строительные материалы полностью израсходованы на возведение изгороди вокруг территории кооператива.

На стоимость строительных материалов — 250 тыс. руб. дебетуют счет 08 «Вложения во внеоборотные активы» и кредитуют счет 10 «Материалы».

Садоводческий кооператив заключил договор (трудовое соглашение) на 100 тыс. руб. с наемными лицами на ограждение территории кооператива.

Договор рассмотрен и утвержден правлением кооператива. После завершения строительства ограждения территории кооператива назначенная комиссия кооператива приняла данный объект строительства.

Бухгалтерия кооператива эти операции отражает бухгалтерского учета следующим образом:

Дебет 08 Кредит 70 — на сумму 100 тыс. руб. начисленной оплаты труда работникам по трудовым соглашениям.

Дебет 08 Кредит 69 — на сумму 25,7 тыс. руб. отчислений на социальные нужды начисленной оплаты труда.

Дебет 70 кредит 68 — на сумму 13000 руб. удержания подоходного налога с начисленной оплаты труда.

Зачисление на баланс кооператива принятых основных средств производится на основании утвержденного руководителем кооператива Акта (накладной) приемки-передачи основных средств (форма 3 ос-1).

При этом на стоимость введенных в эксплуатацию основных средств в садоводческом кооперативе, не ведущем коммерческой деятельности (водонапорной башни и водопроводной сети на сумму 480 тыс. руб., исходя из вышеприведенного примера, и ограждения территории кооператива на сумму 375,7 тыс. руб.), дебетуют счет 01 «Основные средства» и кредитуют счет 08 «Вложения во внеоборотные активы».

Одновременно должны корректироваться источники финансирования капитальных вложений.

Предположим, что общее собрание садоводческого кооператива решило — стоимость построенных или приобретенных основных средств за счет целевых взносов зачислять в свой неделимый фонд.

В этом случае на стоимость израсходованных денежных средств на строительство данных объектов в сумме 855,7 тыс. руб. дебетуют счет 86, субсчет «Целевые взносы членов кооператива на строительство объектов основных средств» и кредитуют счет 80 «Уставный капитал», субсчет «Неделимый фонд».

Члены садоводческого кооператива по решению общего собрания кооператива вносят при приеме их в члены взносы (примерно 250 — 500 рублей). На эти суммы дебетуют счет 76 «Расчеты с разными дебиторами и кредиторами», лицевые счета членов садоводческого кооператива.

Садоводческие кооперативы, как правило, имеют небольшой штатный обслуживающий персонал (председатель кооператива, бухгалтер, электрик, водопроводчик, пожарно-сторожевая охрана и т.п.). Для содержания этого персонала составляется годовая смета расходов, которая рассматривается и утверждается общим собранием кооператива. На этом же собрании устанавливаются и годовые членские взносы каждого члена садоводческого кооператива, где площадь земли у членов садоводческого кооператива не одинакова (от 4 до 15 соток), то членские взносы устанавливаются пропорционально занимаемой площади (примерно от 30 до 60 руб. с одной сотки).

На сумму начисленных членских взносов дебетуют счет 76 «Расчеты с разными дебиторами и кредиторами», лицевые счета членов садоводческого кооператива и кредитуют счет 86, субсчет «Членские взносы членов садоводческого кооператива».

При внесении членских взносов в кассу кооператива дебетуют счет 50 «Касса» и кредитуют счет 76 «Расчеты с разными дебиторами и кредиторами» лицевые счета членов садоводческого кооператива.

На общем собрании садоводческого кооператива устанавливаются ставки оплаты труда обслуживающему персоналу кооператива.

Ежемесячно на сумму начисленной оплаты труда обслуживающему персоналу кооператива дебетуют счет 86, субсчет «Членские взносы членов садоводческого кооператива» и кредитуют счет 70 «Расчеты по оплате труда». На сумму отчислений во внебюджетные социальные фонды дебетуют счет 86, субсчет «Членские взносы членов садоводческого кооператива» и кредитуют счет 69 «Расчеты по социальному страхованию и обеспечению».

Корреспонденция счетов бухгалтерского учета при начислении оплаты труда работникам несписочного состава (по трудовым соглашениям) будет такая же, за исключением начисления отчислений в фонд социального страхования.

Садоводческий кооператив для своих нужд приобретает у поставщиков и в торговой сети строительные и ремонтные материалы и др., которые в кооперативах, не осуществляющих предпринимательской деятельности, приходуются на счет 10 «Материалы» по цене приобретения, с кредита счета 60 «Расчеты с поставщиками и подрядчиками».

Учет материалов в садоводческом кооперативе рекомендуется вести по методу средневзвешенной (средней) себестоимости, по которой каждая единица израсходованных материалов и оставшаяся на остатке оценивается по стоимости, определяемой как частное от деления общей их стоимости (с учетом остатка на начало учетного периода) на их количество.

На израсходованные материалы на ремонт и техническое обслуживание: водопровода, электрической сети, дорожного покрытия, здания офиса, склада и т.п. составляется комиссией акт, который утверждается руководителем кооператива. На стоимость израсходованных материалов дебетуют счет 86, субсчет «Членские взносы членов садоводческого кооператива» и кредитуют счет 10 «Материалы».

КонсультантПлюс: примечание.

Закон РФ от 13.12.1991 N 2030-1 «О налоге на имущество предприятий» утратил силу с 1 января 2004 года в связи с принятием Федерального закона от 11.11.2003 N 139-ФЗ. Об освобождении от налогообложения налогом на имущество организаций см. статью 381 Налогового кодекса РФ.

Согласно статье 4 Закона Российской Федерации от 13 декабря 1991 г. N 2030-1 «О налоге на имущество предприятий», данным налогом не облагаются садоводческие товарищества, осуществляющие свою деятельность за счет целевых взносов граждан и не ведущие предпринимательскую деятельность.

Садоводческие кооперативы периодически используют автотранспорт других организаций по перевозке песка, гравия и других строительных и ремонтных материалов для ремонта внутри садоводческих дорог, а также для вывозки мусора. Эти расходы в садоводческих кооперативах, не осуществляющих предпринимательской деятельности, относятся в дебет счета 86, субсчет «Членские взносы членов садоводческого кооператива» с кредита счета 60 «Расчеты с поставщиками и подрядчиками» в полной сумме счета, не исключая налог на добавленную стоимость.

При списании основных средств дебетуют счет 02 «Амортизация основных средств» (в сумме начисленной амортизации, если она начислялась, и кредитуют счет 01 «Основные средства», при этом недоамортизированная часть основных средств в садоводческих кооперативах, не осуществляющих предпринимательской деятельности, со счета 01, субсчет «Выбытие основных средств» относится в дебет счета 86, субсчет «Членские взносы членов садоводческого кооператива», а в садоводческих кооперативах, осуществляющих и предпринимательскую деятельность, в дебет счета 91 «Прочие доходы и расходы».

Садоводческий кооператив иногда выдает наличные денежные средства в подотчет электрику, водопроводчику и другим подотчетным лицам на покупку ремонтных материалов. На эти суммы дебетуют счет 71 «Расчеты с подотчетными лицами» и кредитуют счет 50 «Касса».

Авансовые отчеты подотчетных лиц утверждает руководитель кооператива. На израсходованные подотчетными лицами суммы счет 71 кредитуют и дебетуют счет 10 «Материалы» или счет 86, субсчет «Членские взносы членов садоводческого кооператива» на израсходованные материалы на ремонтные работы электрических и водопроводных сетей.

Неиспользованные подотчетные денежные средства подлежат сдаче в кассу кооператива. На эти суммы дебетуют счет «Касса» и кредитуют счет 71. На счет 86, субсчете «Членские взносы членов садоводческого кооператива» должны вестись развернуто — по кредиту начисленные годовые членские взносы, а по дебету их расход нарастающим итогом с начала года. В тех случаях, когда расходы превышают начисленные членские взносы, то правление кооператива должно принять соответствующие меры по сокращению расходов или поставить вопрос на обсуждение общего собрания кооператива об увеличении членских взносов.

В конце года субсчет «Членские взносы членов садоводческого кооператива» свертывается и кредитовый остаток неиспользованных членских взносов переходит на следующий год.

При составлении сметы расходов садоводческим кооперативом на следующий год учитываются и остатки неиспользованных членских взносов или их перерасходов.

Садоводческие кооперативы, не осуществляющие предпринимательской деятельности, как правило, ведут бухгалтерский учет по упрощенной книге (журналу) учета фактов хозяйственной деятельности по форме N К-1.

Книга (форма N К-1) является регистром аналитического и синтетического учета, на основании которого можно определить наличие имущества и денежных средств, а также их источников у садоводческого кооператива на определенную дату и составить годовую (квартальную) отчетность.

Книга является комбинированным регистром бухгалтерского учета, который содержит все применяемые кооперативом бухгалтерские счета и позволяет вести учет хозяйственных операций на каждом из них.

Приводим образец заполнения Книги (журнала) садоводческим кооперативом «Прогресс».

Книга открывается записями сумм остатков на начало отчетного периода (начало деятельности кооператива) по каждому виду имущества, обязательств и иных средств, по которым они имеются. В нашем примере кооператив создан только в мае 2000 г. и на начало года никаких средств не имел.

Заполнение Книги (журнала) производится в хронологической последовательности позиционным способом, на основании каждого первичного документа отражаются все хозяйственные операции этого месяца.

Показанная в графе 4 «Сумма» должна найти отражение методом, двойной записи, одновременно по графам «Дебет» и «Кредит» счетов учета соответствующих видов имущества и источников их приобретения. В нашем примере обороты по дебету и кредиту счетов и графе 4 «Сумма» равны и составляют 7083876 рублей.

После подсчета итоговых дебетовых и кредитовых оборотов средств и их источников (бухгалтерских счетов) за месяц выводится сальдо по каждому счету на 1-е число следующего месяца. В нашем примере сальдо на 1 июня 2000 г. составило по дебету и кредиту всех счетов 1644480 рублей. Садоводческие кооперативы должны вести Ведомость оплаты труда (В-8), которая предназначена для учета расчетов с работниками кооператива по оплате труда, учитываемых на счете 70 «Расчеты по оплате труда». В разделе ведомости «Кредит (начислено)» отражаются начисленные работникам кооператива (состоящим и не состоящим в штате) суммы по оплате труда.

Одновременно производится расчет всех удержаний из начисленных сумм по оплате труда работников в разделе «Дебет (удержано)» в соответствии с действующим законодательством (подоходного налога, сумм выданных авансов за 1-ю половину месяца, не возвращенных в установленный срок подотчетных сумм и др.) и определяется сумма, подлежащая выдаче на руки работникам.

Ведомость является также платежным документом и предназначена для оформления выдачи заработной платы работникам кооператива и наемным лицам.

На основании данных этой ведомости определяются суммы отчислений на социальные нужды (органам государственного социального страхования, Пенсионного фонда и фонда медицинского страхования) в установленном порядке от начисленной суммы оплаты труда работникам кооператива и наемным лицам.

Для учета поступления целевых взносов, вступительных взносов и членских взносов садоводческие кооперативы могут вести Ведомость учета расчетов и прочих операций (форма N В-5).

В этой ведомости показывают N участка, фамилию и инициалы члена кооператива, вид платежа, задолженность на начало года, начислено за текущий год, внесено в кассу с указанием суммы, дату и номера приходного кассового ордера, задолженность на конец года. Приведем образец Ведомости N В-5 по членским взносам, учитываемым на счете 76 «Расчеты с разными дебиторами и кредиторами».

|

N участка |

Фамилия и инициалы члена сад. кооператива |

Задолженность на начало 2000 г. |

Начислено за отчетный год |

Внесено в кассу |

Задолж. на конец года |

|

|

сумма |

дата и N пр. касс. орд. |

|||||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

1 |

Семенов В.И. |

120 |

430 |

400 |

30.05.71 |

150 |

|

2 |

Иванов Б.П. |

— |

430 |

430 |

28.05.67 |

— |

и т.д.

Такие же Ведомости могут быть открыты (при необходимости) по целевым взносам и вступительным взносам.

Огороднические и животноводческие сельскохозяйственные потребительские некоммерческие кооперативы пока не нашли большого распространения.

Бухгалтерский учет в этих кооперативах рекомендуется вести аналогично садоводческим кооперативам, так как эти кооперативы должны содержаться за счет взносов сельскохозяйственных организаций и крестьянских (фермерских) хозяйств.

В настоящее время в ряде регионов создаются кооперативы по производству продукции пчеловодства и рыболовства. Рассмотрим особенности бухгалтерского учета в этих кооперативах.

Кроме привычных форм организаций, таких как ООО или АО, существует много других коммерческих и некоммерческих, в том числе распространены различные товарищества. Одни из наиболее известных – садоводческие и жилищные. По гражданскому кодексу и те и другие относятся к товариществам собственников недвижимости (ТСН).

В 2017 году был выпущен Федеральный закон № 217, он начал свое действие (за исключением одной статьи, касающейся пользования недрами) с 1 января 2019 года. В основном именно он определяет все аспекты работы СНТ. При этом ГК в статьях 123.12-123.14 также устанавливает несколько важных моментов:

- Аналогично обществу с ограниченной ответственностью для ТСН установлены границы ответственности – товарищество не отвечает по обязательствам своих членов, а они, в свою очередь, не отвечают по его обязательствам.

- В уставе ТСН необходимо указать основную информацию, включая цели деятельности, состав органов управления, порядок голосования, а также сведения о наименовании.

Причем с последним возникло большое количество вопросов, ведь статья 123.12 обязывает включать в название слова «товарищество собственников недвижимости», которые естественно отсутствуют в ранее созданных организациях. По разъяснениям Минэкономразвития и пункту 5 статьи 54 закона 217-ФЗ специально вносить изменения в устав не требуется, но если документы будут в дальнейшем меняться по каким-то другим причинам, то придется исправить и название. Применять ранее утвержденные учредительные документы можно, если они не вступают в противоречие с текущим законодательством.

- Общее собрание членов СНТ, кроме прочего, принимает решение о размере взносов и других обязательных платежей.

- Помимо собрания в ТСН, действуют еще два органа управления: единоличный исполнительный орган (председатель) и коллегиальный (правление).

Обязательно, чтобы товарищество регулярно проходило проверку. Для этого избирается ревизионная комиссия. Также привлекается аудиторская компания или профессиональный независимый аудитор.

Задачи товарищества. Управление

Можно ли владеть участком, не вступая в СНТ, и зачем вообще его организовывать? Да, закон разрешает не вступать в товарищество не только собственникам, но и тем, кто пользуется участком на праве пожизненного владения, аренды и т.п. (п. 1 ст. 5 закона 217-ФЗ), но при этом сохраняет за такими владельцами права и обязанности практически аналогичные обычным членам СНТ:

- Пользование общим имуществом.

- Уплата взносов.

- Участие в собраниях и голосование (не по всем вопросам) и другие.

Причины, по которым создание СНТ оправдано и более удобно для группы владельцев (количество членов товарищества должно быть не менее 7):

- Упрощение решения вопросов с общими коммуникациями: электричество, вода, газ и т.д., вывозом ТБО, охраной и другими насущными проблемами. От имени организации проще заключать договора, делать заказ работ.

- Защита интересов членов СНТ перед третьими лицами, разрешение конфликтных ситуаций по возможности путем голосования, а не через судебные разбирательства. Предоставление консультационной и юридической поддержки.

- Отстаивание интересов СНТ перед государственными органами.

- Содействие в разработке участков на территории товарищества, организации межевания, установлении границ и т.п.

- Минимизация издержек на содержание общего имущества (водопровода, электрических сетей, дорог, прибрежной полосы, если СНТ находится рядом с водоемом), больше возможностей облагородить территорию (например, построить детскую площадку) за счет совместных сборов и членских взносов.

Для того чтобы такое сообщество работало эффективно, обязанности и права распределяются между тремя органами управлениями, которые я уже назвала выше: общее собрание членов СНТ, правление и председатель и одним органом контроля – ревизионной комиссией.

Общее собрание

Раз в год или чаще (предусматривается уставом) собирается очередное общее собрание. По необходимости оно может быть внеочередным и созываться правлением, ревизором (комиссией) или коллективом из членов товарищества (в этом случае их должно быть не меньше 1/5 от всего количества), а также местной администрацией.

Порядок проведения очень похож на тот, что установлен для ООО: подготовка повестки со списком вопросов на рассмотрение, предупреждение о месте и времени всех заинтересованных лиц (за две недели или больший срок), голосование и закрепление хода собрания и его результатов в протоколе.

Обратите внимание! Уведомлять о проведении собрания можно разными способами: поместить информацию на сайт, доску объявлений СНТ, в местных СМИ, разослать извещения по почте (в т. ч. числе электронной).

За неделю до собрания правление обязано предоставить возможность желающим ознакомиться с различными документами, по которым принимаются решения.

Собрание правомочно при минимальной 50-процентной явке членов СНТ или их представителей. К протоколу с решениями прикладывается список с подписями присутствовавших лиц. Вопросы, входящие в компетенцию общего собрания: выбор ревизоров, председателя, утверждение отчетов (в т. ч. ревизионных) и смет, принятие решений по общему имуществу, определение политики по взносам (размер, обоснование, порядок внесения, расходование) и другие.

Наличие утвержденной сметы и документов по взносам очень важно для целей ведения бухгалтерского и налогового учета. Первоисточником, на который необходимо опираться в формировании учета, будет, в том числе, устав и протоколы общих собраний членов СНТ.

Правление

Следующим в иерархии идет правление товарищества. Председатель входит в число членов правления (количеством не менее трех и не более 5% от числа членов товарищества) и возглавляет его. Сроки и частота заседаний определяются уставом.

Важно! Для принятия решений необходимо присутствие не менее половины участников правления. Проводится обычное голосование. Если его результат 50/50, то решающим будет голос председателя.

Принимает решения о проведении общего собрания, по текущей деятельности, заключении договоров с ресурсоснабжающими организациями и т.д. В компетенцию правления входит также подготовка отчетности, в т. ч. годовой.

Председатель фактически выступает аналогом директора в обычной организации: действует от имени товарищества без доверенности, обладает правом первой подписи, заключает договора, принимает на работу сотрудников.

Ревизионная комиссия

В состав комиссии должно выходить не меньше трех человек – членов товарищества. При этом ими не могут быть:

- Председатель.

- Члены правления.

- Близкие родственники вышеуказанных лиц.

В число обязанностей комиссии входит: проверка законности заключенных товариществом сделок, выполнение решений органов управления, ревизия деятельности, выявление нарушений и подготовка предложений по их устранению. Комиссия обязана сообщать обо всех обнаруженных несоответствиях и ошибках общему собранию.

Членство в СНТ. Взносы

Членами товарищества могут стать только физические лица (п. 1 статьи 17 закона) на основании заявления. Как уже выше говорилось, в СНТ могут вступить не только собственники, но и правообладатели (например, арендаторы). В форме заявления они обязательно должны указать:

- ФИО.

- Адрес проживания и почтовый.

- Электронную почту (при наличии).

- Согласие с правилами устава.

Понадобятся также копии правоустанавливающих документов: свидетельства о праве собственности, договора аренды и т. д. Некоторым заявителям может быть отказано в членстве по следующим причинам:

- товарища ранее исключили из-за неуплаты взносов и задолженность не погашена;

- нет документов, подтверждающих право на участок;

- заявитель не является владельцем или правообладателем участка;

- нарушены требования к заполнению заявления.

Особые условия действуют для отдельных категорий граждан: автоматически членами СНТ становятся те, кто был членом реорганизуемой организации, если она создавалась до вступления в силу закона 217-ФЗ. Если земля в садоводстве передана в бессрочное владение, аренду, пользователям не требуется разрешение государственных органов – владельцев.

Важно! С 1 января 2020 года при бурении и использовании скважин общих для всего СНТ или нескольких товариществ потребуется лицензия (см. статью 51 закона 217-ФЗ).

После того как кандидатура заявителя рассмотрена и одобрена, с момента принятия такого решения он становится членом товарищества и в течение трех месяцев получает членскую книжку или другой подтверждающий документ.

От статуса владельцев и пользователей земельных участков зависит учет получаемых взносов – различается их прием от членов СНТ и всех прочих. Бухгалтеру, кассиру, другому ответственному за прием взносов лицу нужно знать в каком качестве выступает их плательщик. В частности это влияет на применение онлайн-кассы и налоговый учет.

Взносы

До появления нового федерального закона существовало три вида взносов, но затем из их числа исключили вступительные и остались только два: членские и целевые.

Основные — членские взносы, они обеспечивают текущие нужды: содержание общего имущества и функционирование СНТ (выплату зарплаты, обеспечение охраны, уплату налогов, благоустройство и т.д.).

Целевые направляются на создание или приобретение общего имущества, оплату регистрационных, кадастровых документов и работ, связанных с получением земельных участков для товарищества, расходы на обеспечение мероприятий, утвержденных решением общего собрания СНТ.

Размер взносов может зависеть от площади земельного участка или недвижимости, доли собственности и т.п. данных. Такие условия включаются в устав. Допускается начисление санкций за задержку уплаты (пени).

Согласно пунктам 3 и 6 статьи 14 Федерального закона № 217-ФЗ взносы необходимо перечислять на расчетный счет. По факту их продолжают платить и принимать наличными – не каждый садовод-огородник готов специально оплачивать квитанцию или делать перевод, многие из них проводят лето за городом и не имеют возможности обратиться в отделение банка, даже доступ к интернету есть не у всех.

В данном случае есть некоторое противоречие между ГК, который позволяет совершать платежи в любой форме и специализированным федеральным законом № 217-ФЗ, устанавливающим особые правила для СНТ. Обычно считается, что кодекс – всему голова, но не забудьте, что в нем прописаны основополагающие правила, а в отраслевых документах они могут уточняться.

Т.е. с точки зрения закона прием наличных платежей (взносов) в товариществе – нарушение, но пока за него штрафовать ФНС не собирается. Если вы все-таки хотите твердо следовать букве закона, то вот какие шаги нужно предпринять:

- Внести в устав и другие документы СНТ изменения, касающиеся формы внесения взносов. Если товарищество не прошло процедуру переименования (см. выше), то добавить к названию правильную формулировку «товарищество собственников недвижимости». Для корректировки устава придется или внести этот вопрос на очередное общее собрание или инициировать внеочередное.

- Зарегистрировать изменение устава в ЕГРЮЛ.

- Разместите всеми возможными способами информацию о вариантах оплаты (в отделении банка, через мобильные приложения, терминалы и т.п.) – укажите на сайте, разнесите листовки, отправьте смс, повесьте объявление со ссылкой на нормативные акты и принятое общим собранием решение на информационной доске. Так вы достигнете максимального охвата членов СНТ.

- Напечатайте образцы квитанций (бланки) и разместите их в открытом доступе с примером заполнения. Можно выдать по несколько бланков квитанций каждому товарищу для последующей оплаты или напечатать индивидуальные квитанции и вручить на собрании.

Объясните руководству, что в данный момент принятие наличных не грозит санкциями со стороны налоговых органов, но все может измениться, причем сейчас есть возможность приучить людей платить, как положено с наименьшими потерями, делать это в авральном порядке будет гораздо сложнее.

Системы налогообложения и бухучет

Выбора как такового нет. Фактически придется определиться между ОСНО и УСН. Для удобства, учитывая, что не каждое товарищество способно позволить себе бухгалтера, в большинстве случаев используют упрощенную систему. Вот «доходный» или «расходный» вариант – решают, ориентируясь на возможность подтверждать все расходы.

Кстати! Т.к. СНТ существует за счет целевых поступлений, подтверждение затрат — обязательное условие. Отчитываться придется не только перед государством, но и перед ревизорами, аудиторами и, конечно, членами товарищества.

Бухгалтерский учет от СНО не меняется и базируется на принципах учета некоммерческих организаций. Большинство операций несложные и формируются с участием 86 счета «Целевое финансирование».

Рассмотрим несколько типовых проводок:

- Начислены целевые взносы Д 76 К 86.3 (субсчет может быть другим, это просто общепринятая нумерация).

- Начислены членские взносы Д 76 К 86.2.

- Поступление членских или целевых взносов на счет Д 51 К 76.

- Начисление заработной платы руководящему составу (председатель, члены правления, главный бухгалтер и т.п.) – Д 26 К 70.

- Зарплата обслуживающего персонала (дворники, сторожа и т.д.) – Д 20 К 70.

- Начислены взносы на пенсионное, медицинское и социальное страхование Д 20, 26 К 69.

- Удержан из доходов работников НДФЛ Д 70 К 68.

- Выплачена заработная плата Д 70 К 51, 50.

Обратите внимание! Принимать взносы необходимо на расчетный счет, но снимать полученные средства со счета для выплаты зарплаты или на другие расходы не запрещается.

- Выданы денежные средства подотчетным лицам для закупки материалов, оплаты работ или услуг Д 71 К 51, 50.

- Приобретены материалы, инструменты (малоценные) и т.п. для СНТ Д 10 К 51, 50, 71.

- Оплачены услуги или работы Д 20, 26 К 51, 50, 71.

- Начислены расходы по электроэнергии, водоснабжению и иные аналогичные (включая вывоз мусора) Д 20 К 60.

- Оплачены поставщикам вышеуказанные ресурсы и услуги 60 К 51, 50, 71.

- Отражены затраты за счет целевого финансирования Д 86.2 (или 86.3 в зависимости от типа использованных средств) К 20, 26, 69, 10…

- Если ведется учет НДС, то добавляются проводки Д 19 К 60 – начисление налога и Д 68 К 19 – принятие к вычету.

Если СНТ ведет коммерческую деятельность (выручка от нее должна идти на основные цели товарищества), то в бухгалтерском учете присутствуют следующие операции:

- Выручка от продажи (оказания услуг, выполнения работ) Д 62 К 90.1.

- Начислен НДС Д 90.3 К 68.

- Получена оплата от покупателя (заказчика) Д 51, 50 К 62.

- Отражены расходы по коммерческой деятельности (себестоимость) Д 90.2 К 20, 26, 69…

- Сформирован и отражен на соответствующих счетах результат Д 90.9 К 99 при получении прибыли и Д 99 К 90.9 при убытке. Полученная прибыль закрывается по итогам года на 84 счет (Д 99 К 84), но т.к. основная деятельность у СНТ – некоммерческая, то нераспределенная прибыль перебрасывается на счет целевого финансирования проводкой Д 86 К 84, эти суммы идут на цели товарищества.

Учет основных средств ведется так же, как у коммерческих организаций, с применением счетов 07, 08, 01 и 02. Приобретение ОС за счет целевых взносов должно также показать увеличение добавочного капитала товарищества, для чего используется счет 83: Д 86.3 К 83 — отражено увеличение ДК за счет целевых средств, затраченных на капитальные вложения. При выбытии соответствующего основного средства необходима проводка – Д 83 К 01.

Доходы СНТ

В товариществе поступления могут быть не только в виде взносов. Например, на собрании может быть принято решение о продаже принадлежащего товариществу имущества – земли, строений, техники. В отличие от взносов, которые в основном не подлежат налогообложению и включению в доходы СНТ, прочие поступления и доход от коммерческой деятельности напротив облагаются налогами.

Разобьем наши поступления на две группы: на те, что относятся к необлагаемым объектам, и остальные, включаемые в базу по налогу на прибыль или по единому налогу на УСН:

Группа 1. Неподлежащие налогообложению поступления. Здесь все просто – это только взносы членов СНТ, точка.

Группа 2. Облагаемые поступления:

- Взносы, плата, поступающие от других собственников или правообладателей, не являющихся членами товарищества. Несмотря на целевой характер таких денежных средств, они не отнесены к суммам, освобожденным от налогообложения (все «льготные» поступления перечислены в статье 251 НК РФ).

- Доходы от платных услуг, работ, реализации товаров или имущества.

При получении средств из группы 1 не требуется использовать онлайн-кассу, а вот для платы, получаемой от прочих граждан из группы № 2, применение кассы обязательно. Направлять чек можно электронно на email или на телефон. Наверняка такая информация у председателя и главного бухгалтера будет.

Если СНТ получает оплату на счет от юридических лиц (например, за проданное оборудование или участок), то это обычный безналичный платеж и применения ККМ не требует. Вот если представитель покупателя решит рассчитаться картой через терминал СНТ, то это уже расчет с применением средства электронного платежа и чек пробить товарищество обязано.

Расходы и отчетность

Количество расходов у СНТ довольно большое. В первую очередь это:

- коммуналка;

- ремонт общих дорог;