Налог на добавленную стоимость (далее – НДС, налог) один из ключевых налогов в налоговой системе Российской Федерации. Отсюда и повышенное внимание контролирующих органов к начислению, своевременной уплате и перечислению ее в бюджет. Налоговые органы в режиме онлайн отслеживают взаиморасчеты контрагентов по налогу и, в случае наличия расхождений, направляют запросы налогоплательщикам.

Излишне отмечать, что такого рода запросы вызывают нежелательные вопросы и внимание руководства компаний к бухгалтерской службе. Процесс автоматизации бухгалтерского учета позволяет минимизировать ошибки и сократить трудозатраты бухгалтеров в этом нелегком деле. Далее мы приведем пошаговую инструкцию, как заполнить декларацию по НДС, а также правильно и своевременно представить ее, чтобы не возникло необходимости составления корректировочной декларации, при помощи эффективнейшего инструмента – программы 1С:Бухгалтерия*.

*Напомним, что Базовая версия программы 1С:Бухгалтерия позволяет вести учет, а значит и начислять НДС, только по одной организации. Если у вас несколько юрлиц, вам следует купить программу 1С:Бухгалтерия ПРОФ, которая позволит в одной информационной базе начислять налоги по неограниченному числу организаций.

Счет-фактуры

Залог успеха при составлении отчетности по НДС – это правильное составление счетов-фактур как выданных, так и полученных от поставщиков, а также их своевременное и корректное отражение в системе 1С.

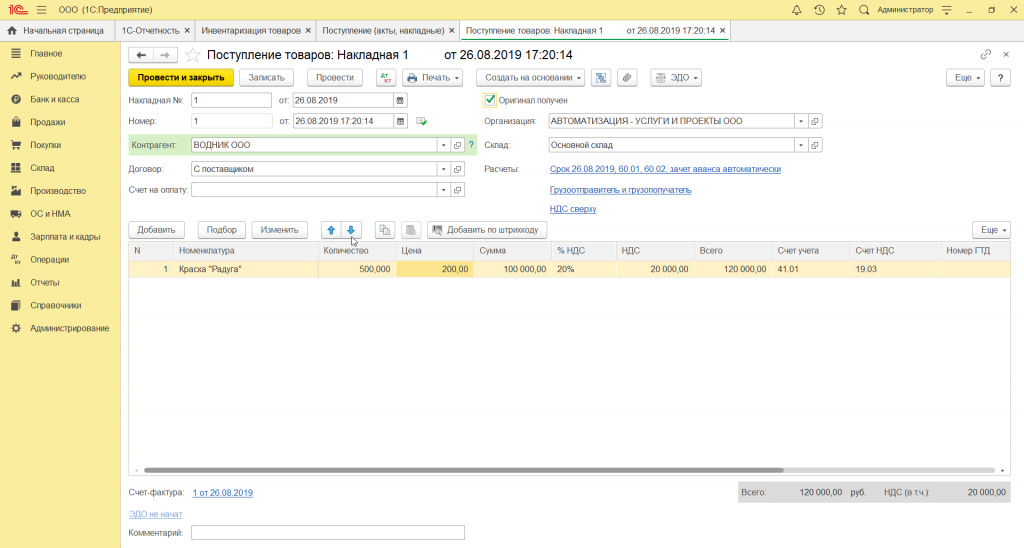

Предположим, что мы в июле текущего года приобрели у ООО «Водник» краску «Радуга» в количестве 500 штук по цене 200 рублей. НДС по данной операции составил 20 000,0 рублей. Поставщик вовремя выставил счет-фактуру.

Внизу документа мы отражаем получение счета-фактуры той же датой.

Важно (!) помнить, для того чтобы поставить НДС к возмещению, необходимо выполнение условия, установленного статьей 172 Налогового кодекса РФ (Часть вторая), предусматривающего обязательное принятие к учету приобретенных товаров (работ, услуг). В противном случае у налоговых органов есть право отказать в возмещении «входного» НДС.

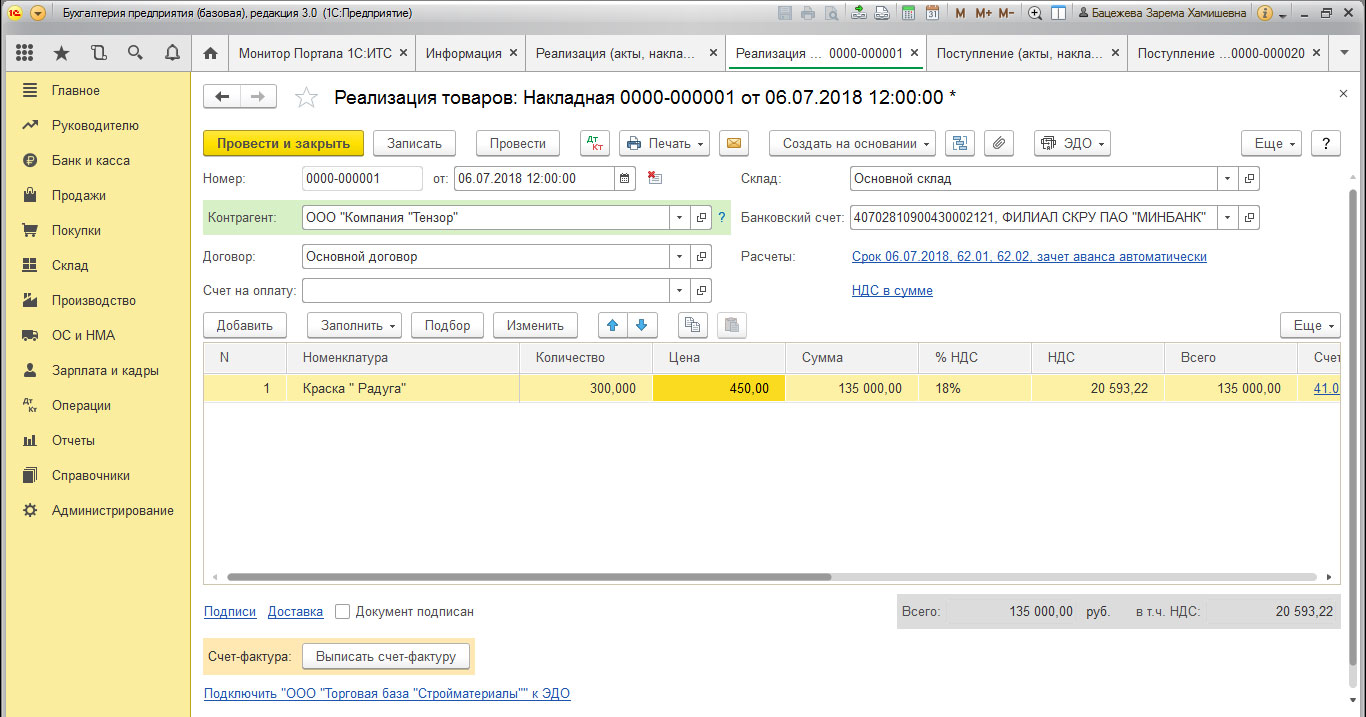

Далее регистрируем реализацию ранее приобретенной краски ООО «Компания «Тензор» в количестве 300 штук по цене 450 рублей, НДС с данной операции равен 20 500,22 рубля.

Книга покупок и продаж

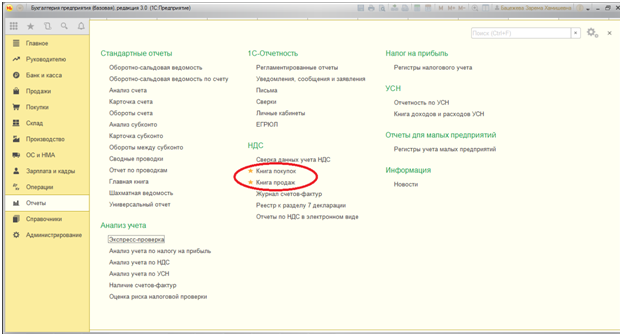

Прежде чем сформировать декларацию по НДС, надо убедиться, что наши операции нашли свое отражение в Книге покупок и Книге продаж. Оба этих документа находятся в разделе «Отчеты» – «НДС».

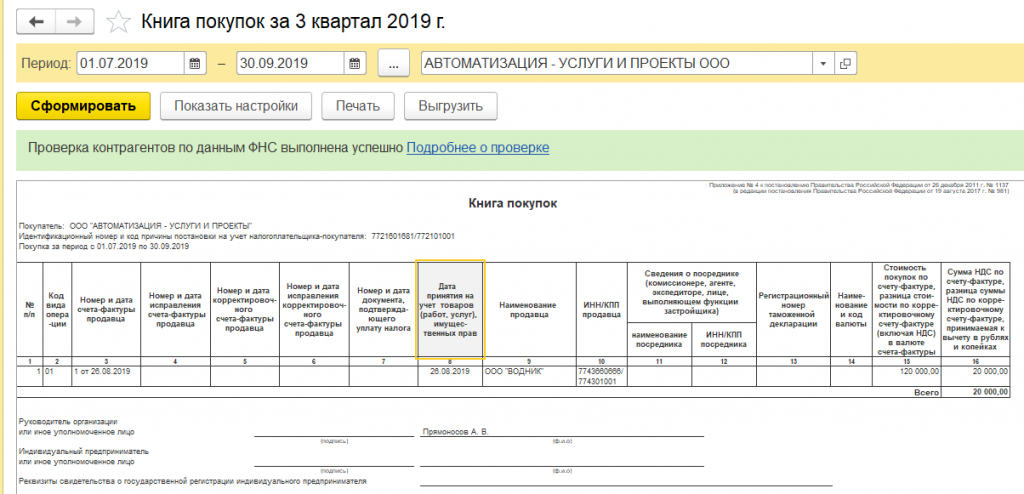

Установив период 3 квартал 2019 года, нажимаем кнопку «Сформировать».

В книге покупок отражена операция по приобретению товара, НДС отражен в размере 20 тыс. рублей.

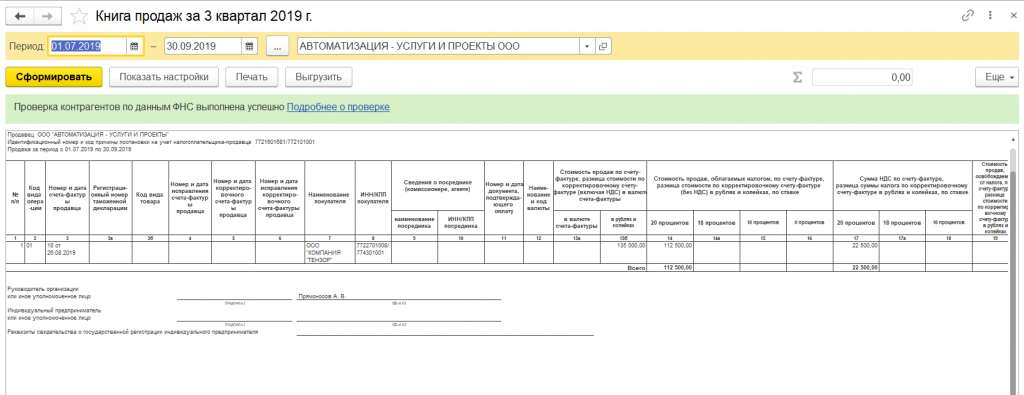

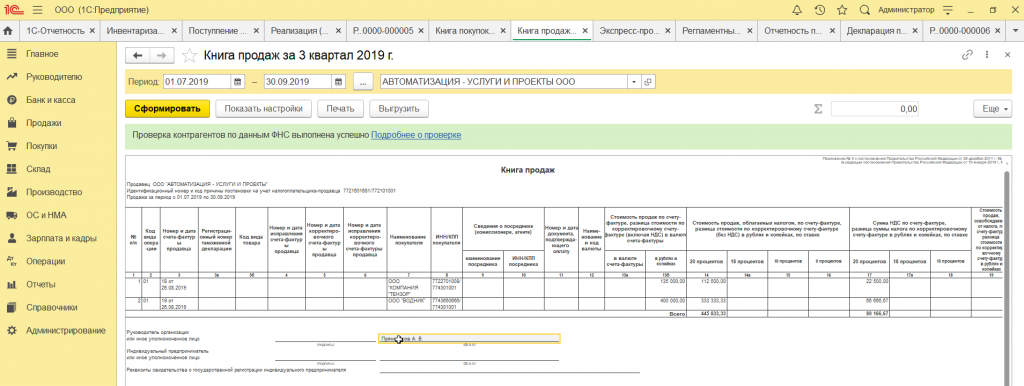

Аналогично формируем Книгу продаж.

НДС при продаже в размере 20 500 рубля также отражен в книге продаж.

Экспресс проверка

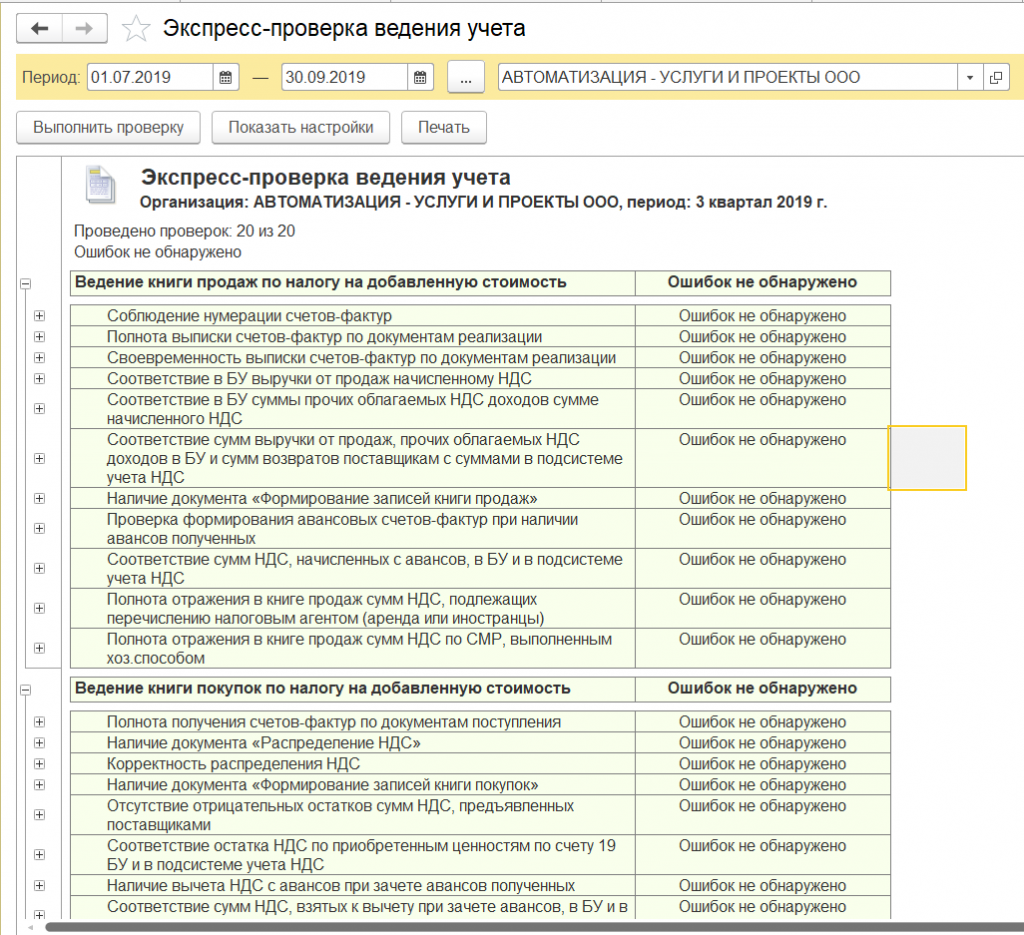

Кроме того, необходимо провести экспресс-проверку ведения учета, позволяющую оперативно отследить наличие некорректных операций в системе, препятствующих правильному заполнению декларации по НДС.

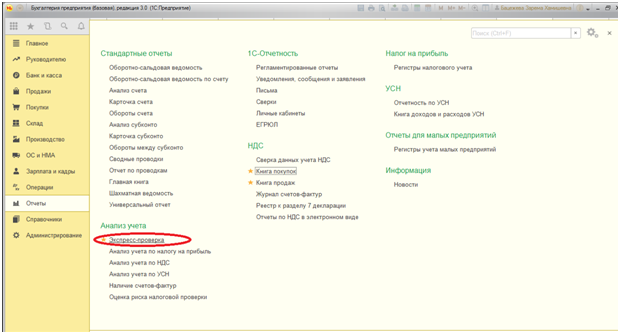

Данная операция доступна в меню «Отчеты» – «Анализ учета» – «Экспресс проверка».

Устанавливаем период и нажимаем «Выполнить проверку».

Так как программа не обнаружила ошибок, смело приступаем к формированию декларации.

Налоговая декларация

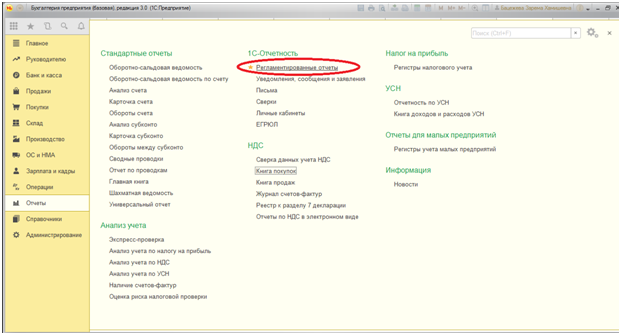

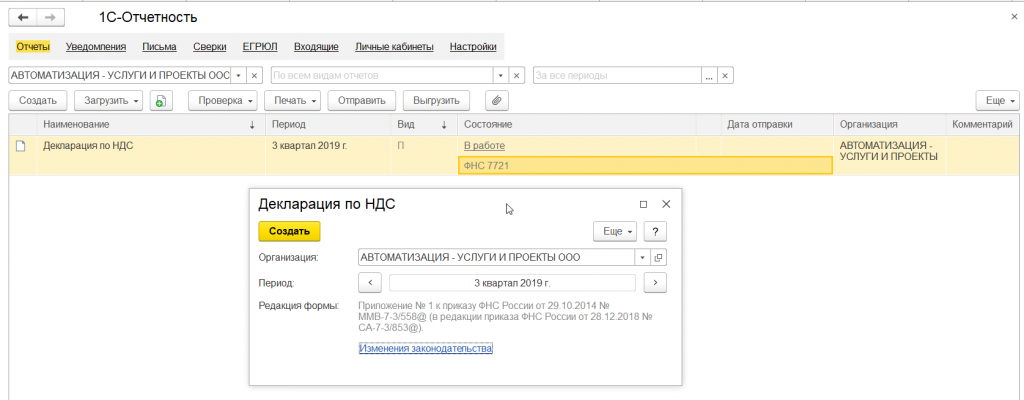

Переходим в меню «Отчеты» – «Регламентированные отчеты».

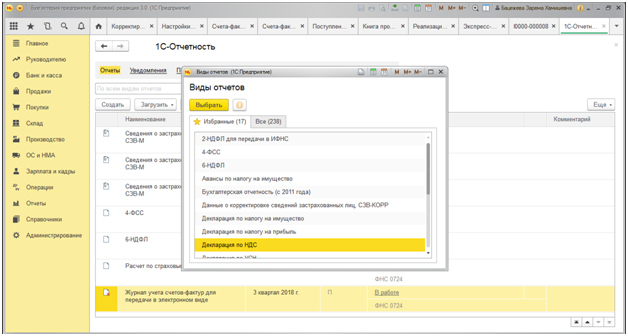

В открывшемся окне нажимаем на кнопку «Создать», из представленного списка отчетов выбираем «Декларация по НДС».

Устанавливаем интересующий нас период – 3 квартал 2019 года, и нажимаем кнопку «Создать».

Возникает стандартное окно установленной формы декларации, в котором нажимаем кнопку «Заполнить».

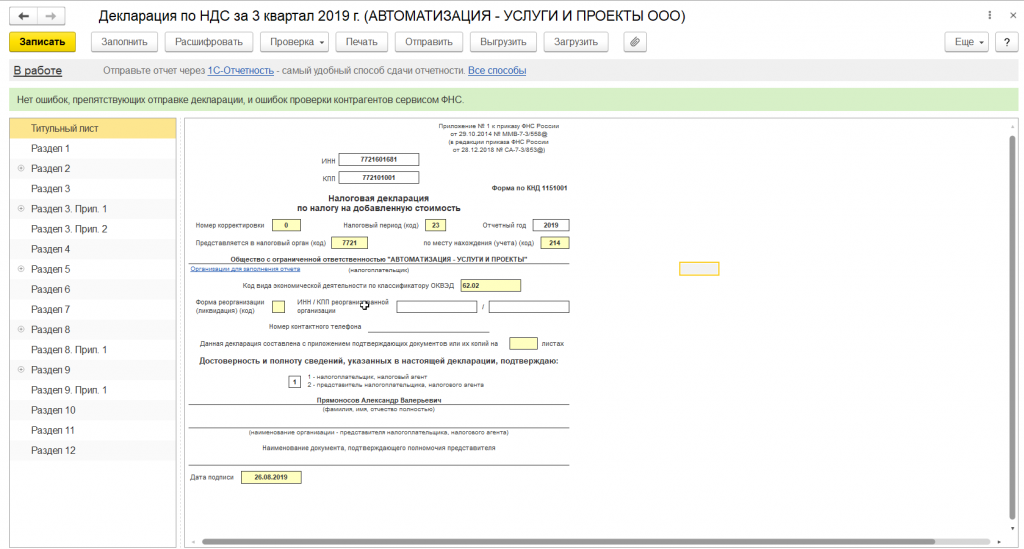

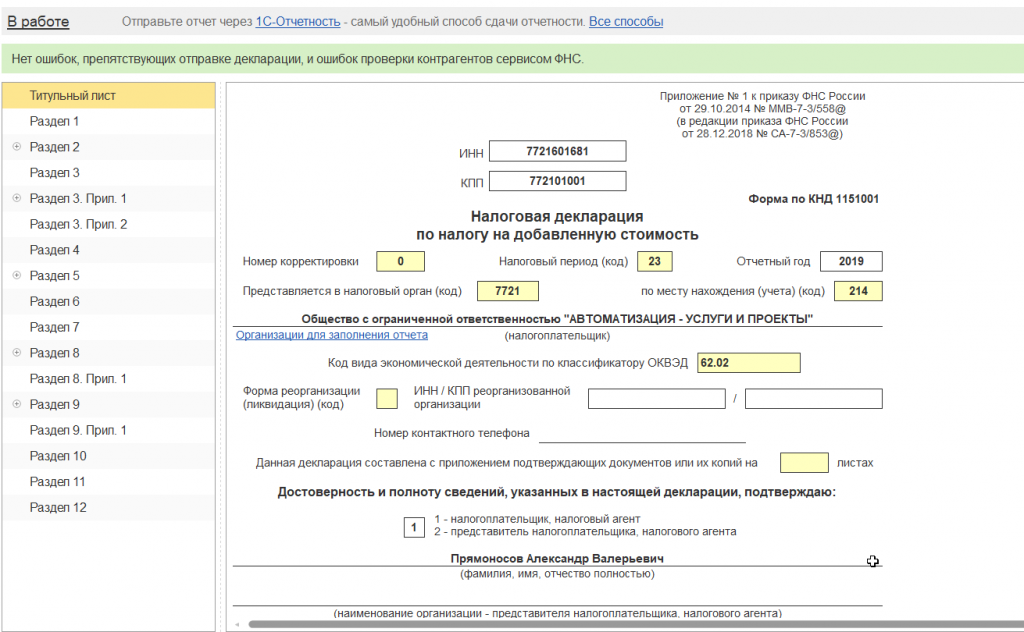

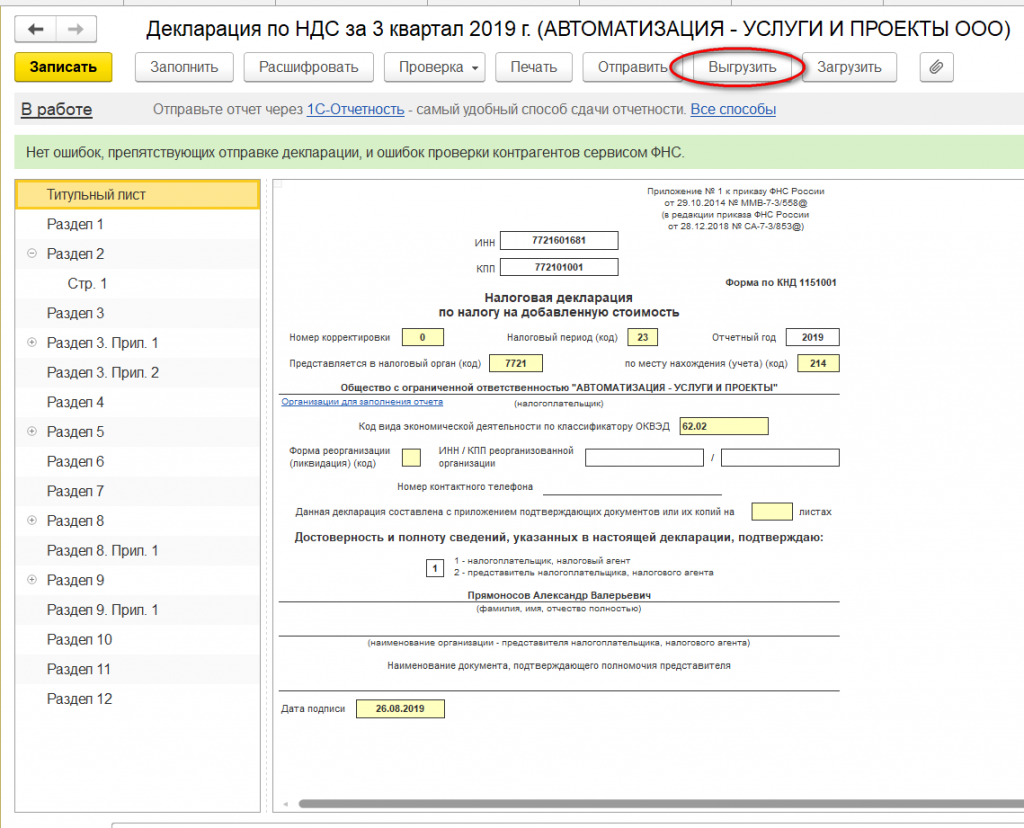

Декларация состоит из титульного листа и 12 разделов. Остановимся подробнее на каждом из них.

Титульный лист формируется исходя из первоначальных данных, внесенных в систему. Это наименование организации, направляющей декларацию, ОКВЭД, периода отчета и код налогового органа, в который представляется декларация.

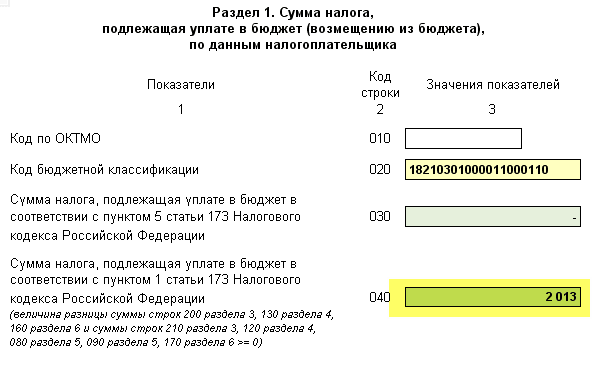

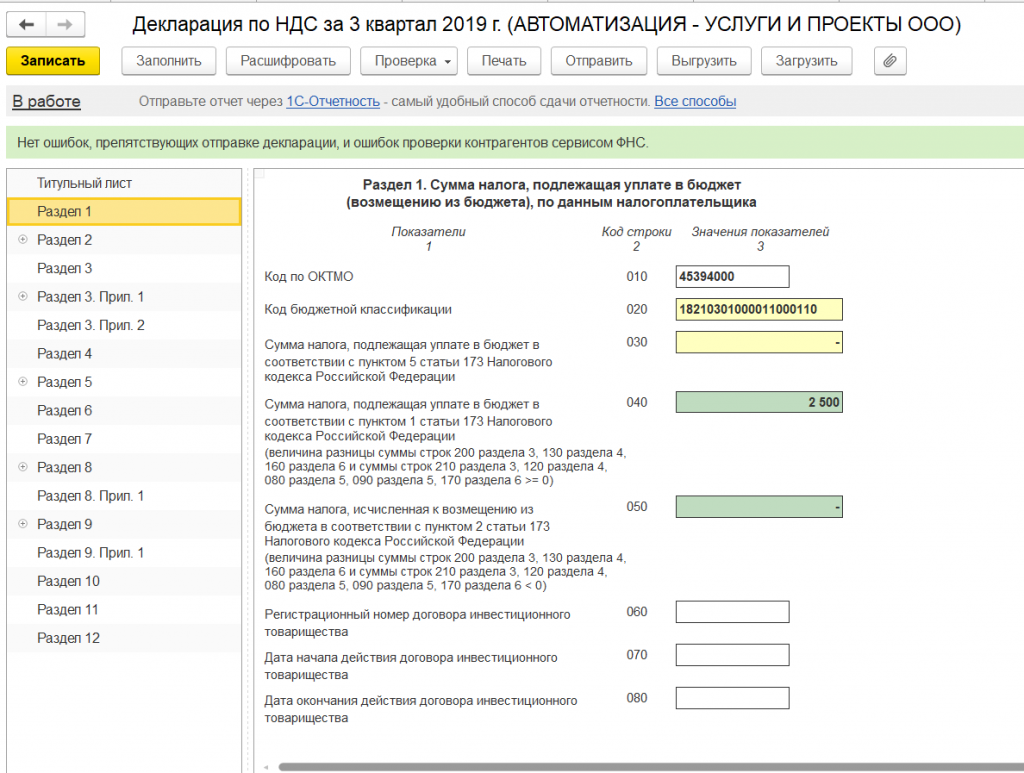

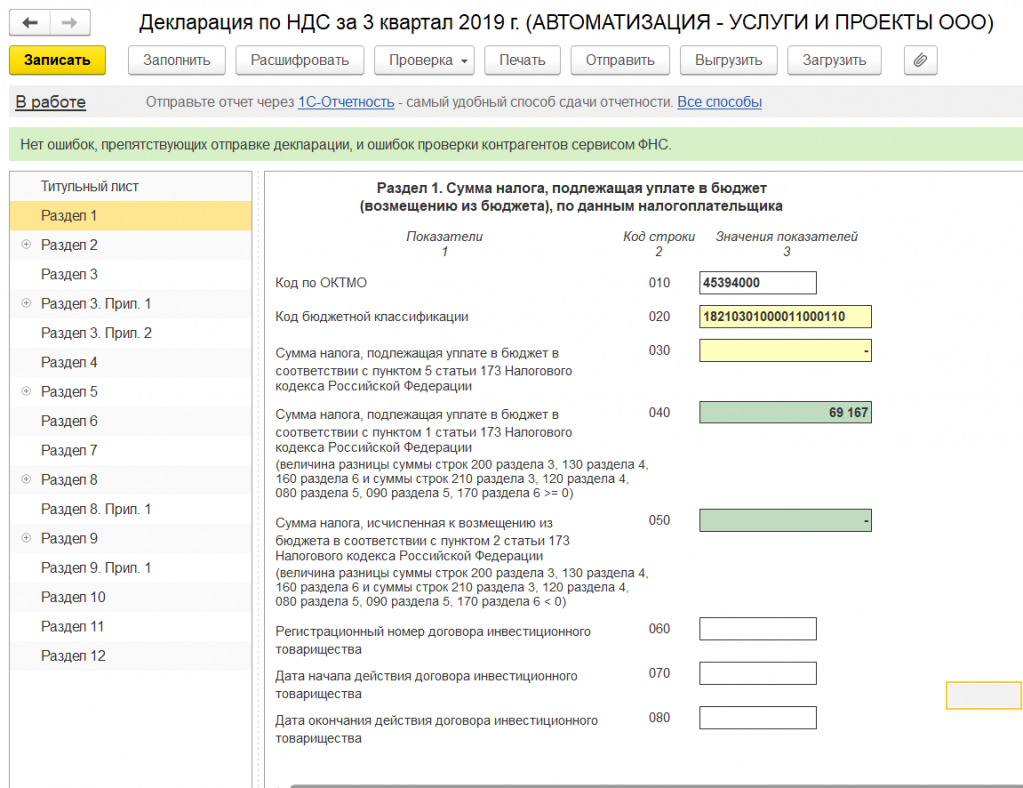

Раздел 1 декларации называется «Сумма налога, подлежащая уплате в бюджет (возмещению из бюджета) по данным налогоплательщика».

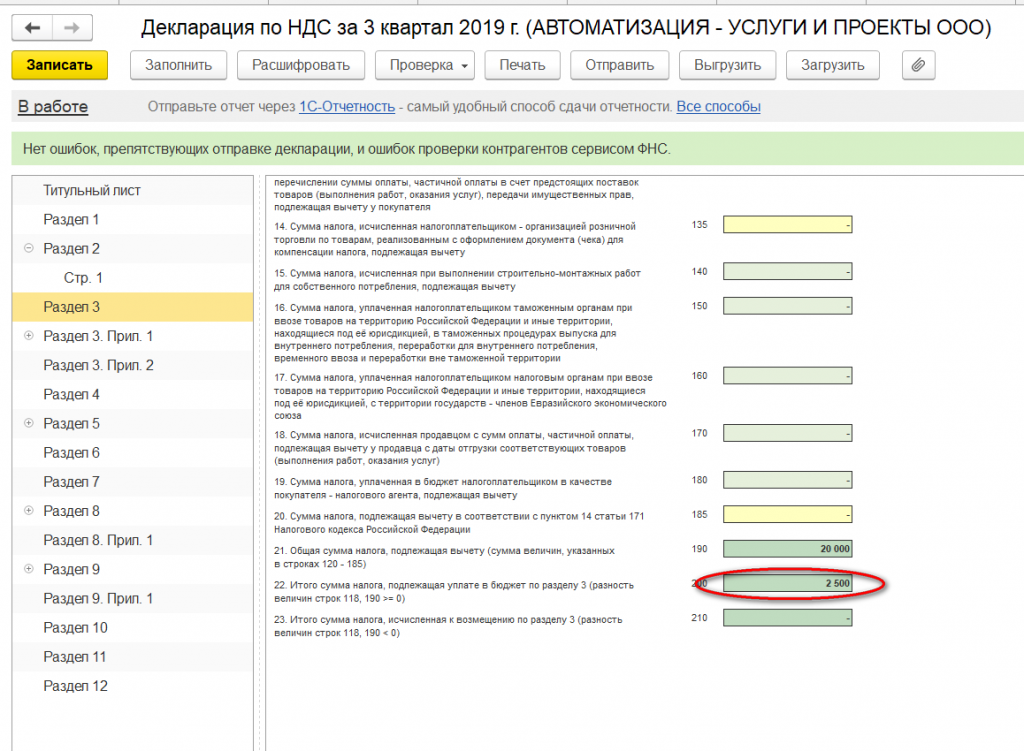

В верхней строке автоматом устанавливается ОКТМО, а также актуальный код бюджетной классификации по налогу. Результатом нашей деятельности в 3 квартале 2019 года стала уплата НДС в бюджет в размере 2 500 рубля (20 500 — 20 000,0).

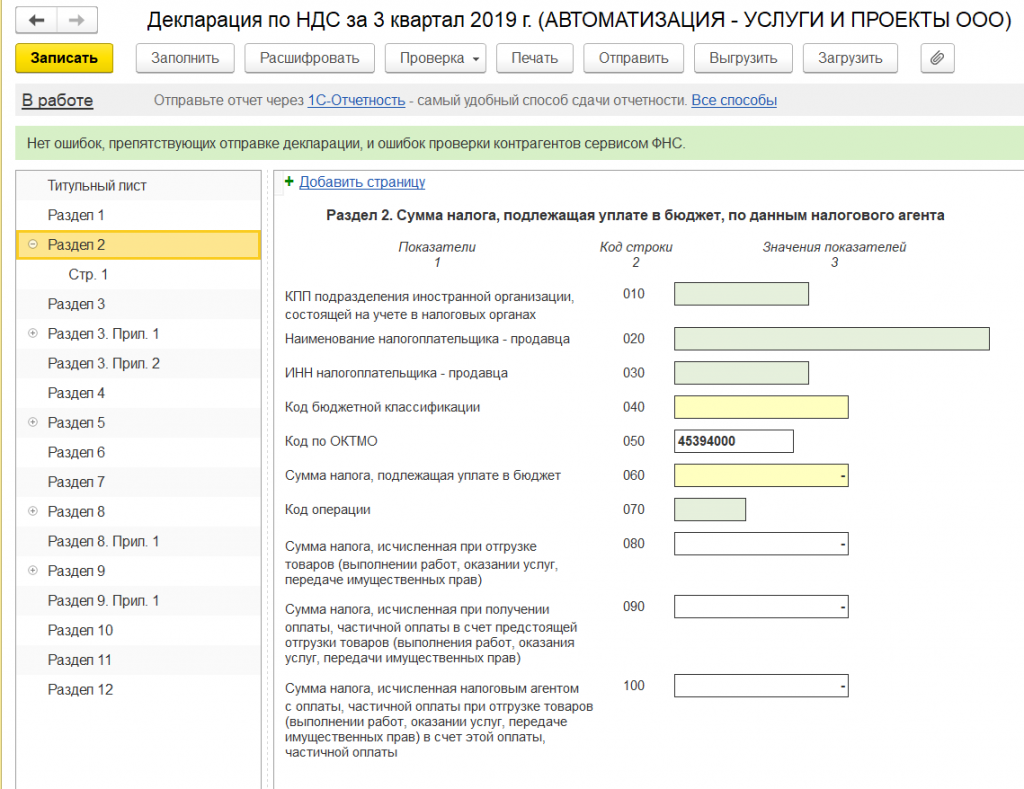

Раздел 2 заполняется налоговыми агентами, представляющими декларацию за иное лицо. Так как мы не имеем Контрактов (или Договоров с контрагентами, по которым выступаем налоговыми агентами по НДС) – данный раздел не заполняем.

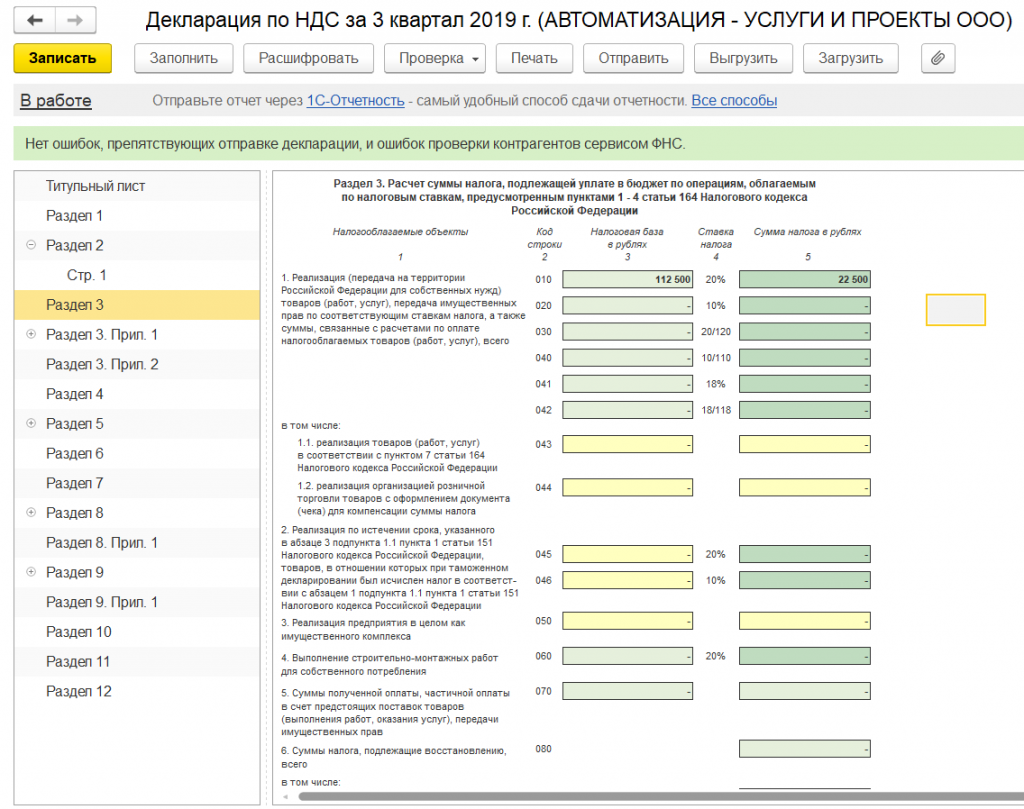

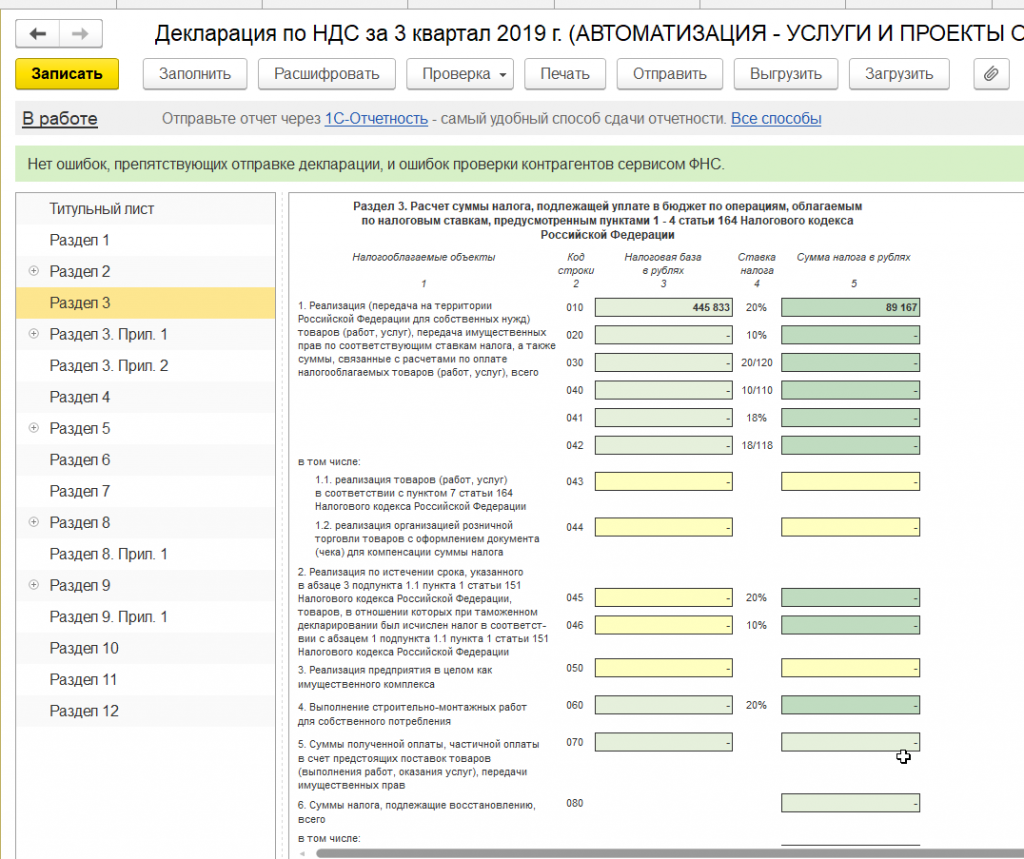

Раздел 3 посвящен операциям, облагаемым налогом. В нем нашли отражение налоговая база по налогу, а также сумма НДС, начисленная с реализации, к уплате в бюджет (20 500 рубля).

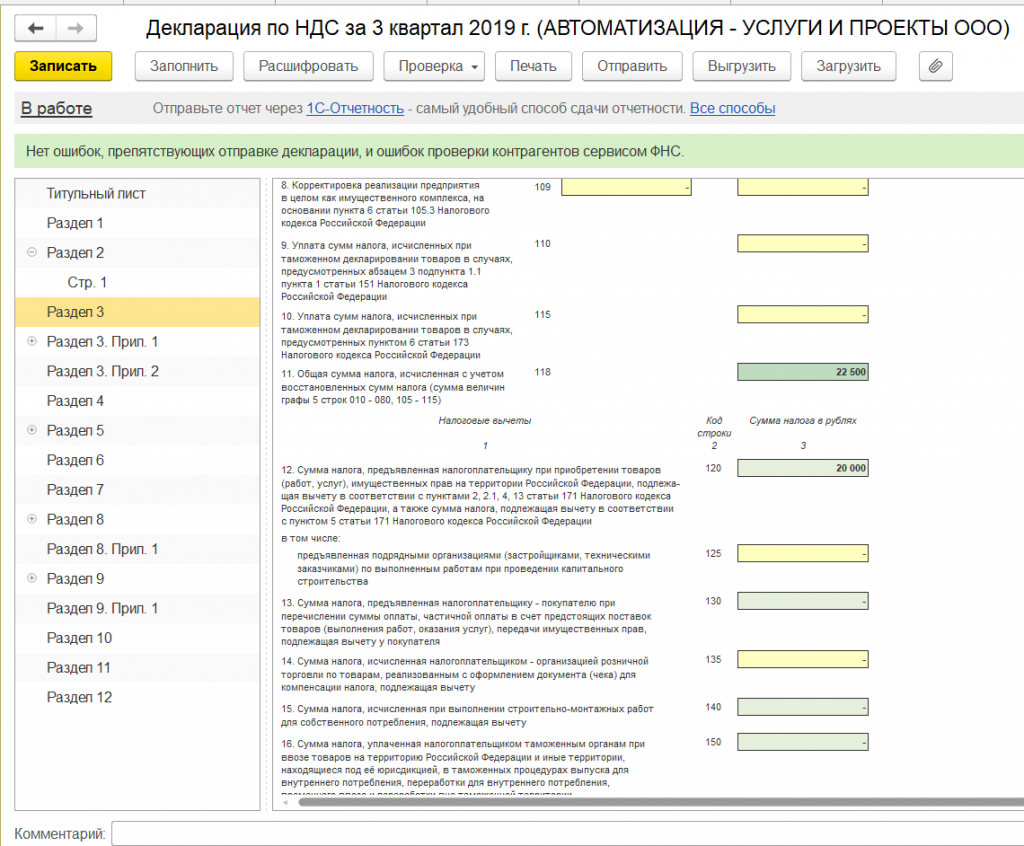

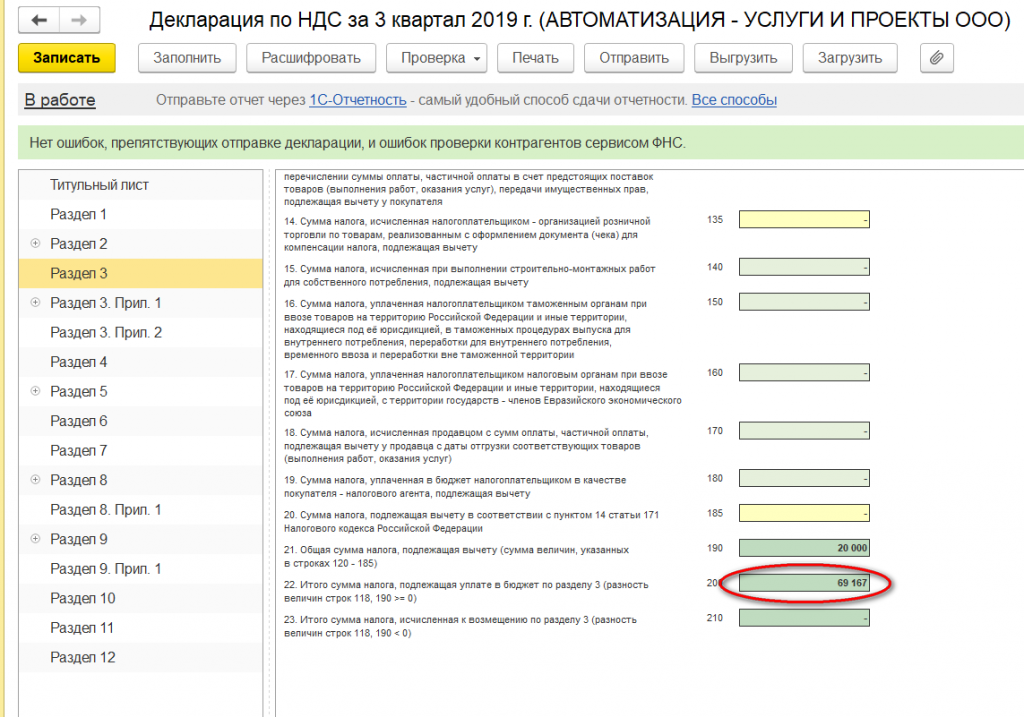

В нижней части данного раздела определена общая сумма к уплате в бюджет, а также сумма налога, предъявленная налогоплательщиком к вычету из бюджета.

А также конечный результат деятельности компании по НДС, в нашем примере – уплата в бюджет суммы в размере 2 500 рубля.

Разделы 5-6 заполняются при отражении налоговых льгот (см. статью «Подтверждение 0% ставки НДС при экспорте в 1С 8.3»).

Раздел 7 заполняется при наличии операций, предусмотренных статьей 149 Налогового кодекса РФ (Часть вторая) и содержит сведения по товарам (работам, услугам) не облагаемым налогом.

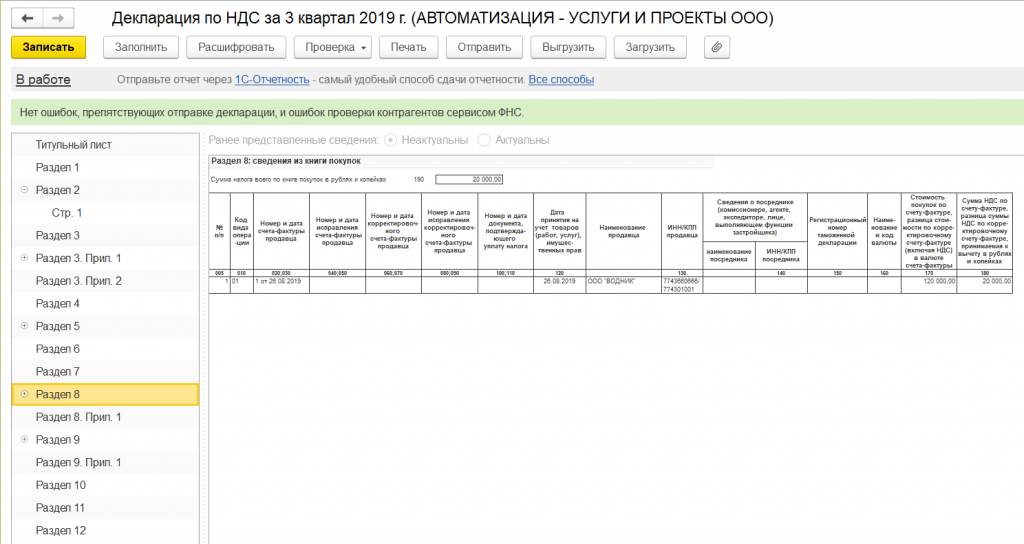

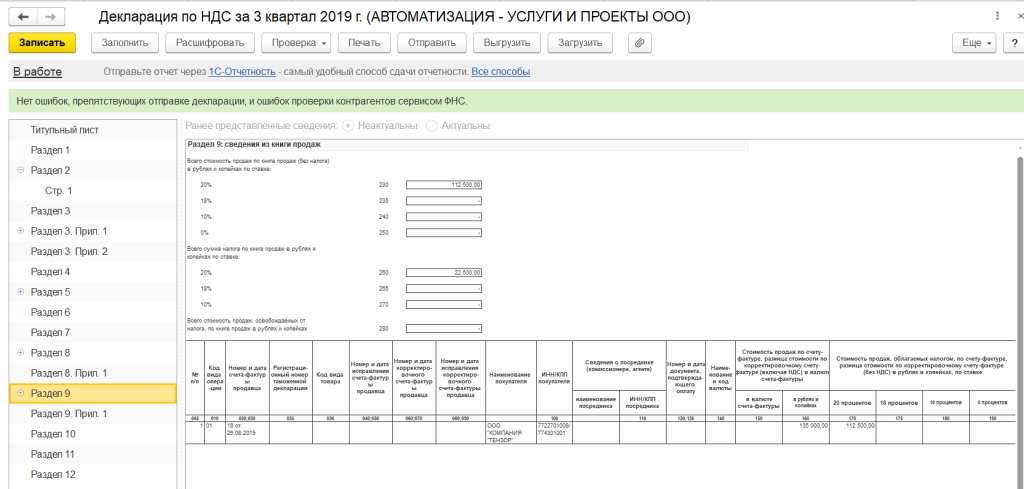

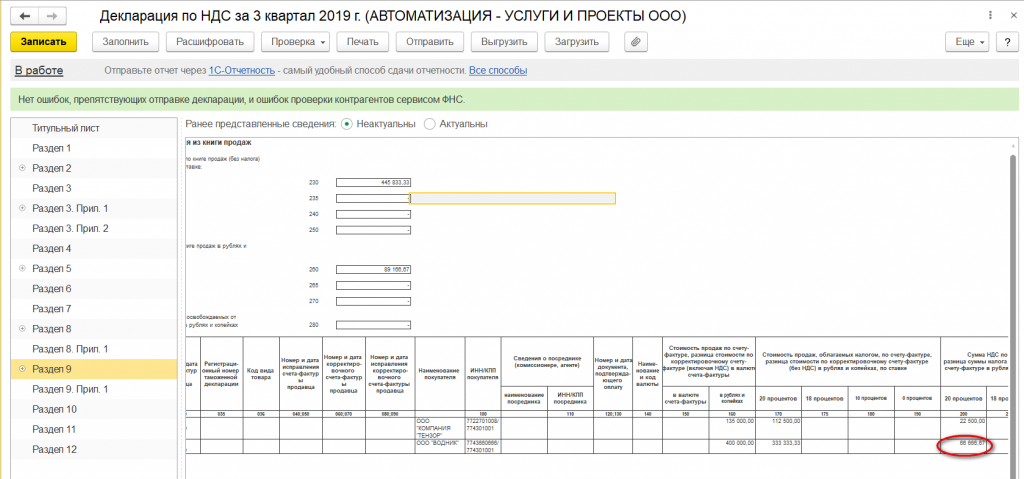

Разделы 8 и 9 отражают сведения из книги покупок и продаж соответственно.

Разделы 10 и 11 отражают сведения по счетам-фактурам выданным и полученным в рамках реализации договоров комиссии и агентских договоров в интересах другого лица.

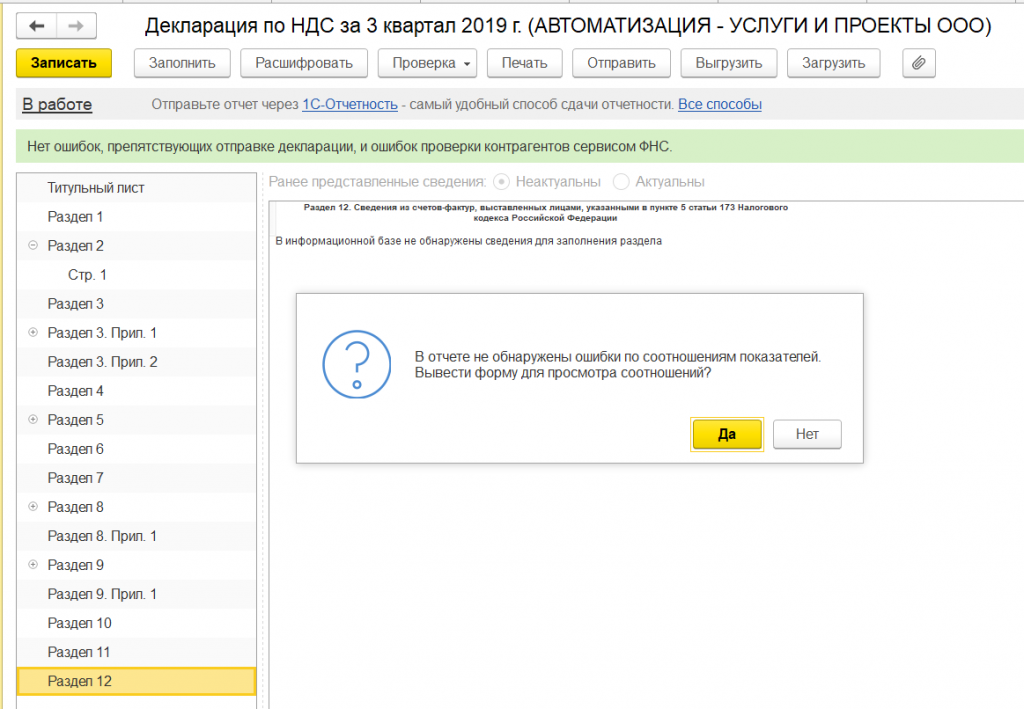

Раздел 12 заполняется в случаях, предусмотренных в пункте 5 статьи 173 Налогового кодекса РФ (Часть вторая).

После осуществления визуального контроля документа необходимо проверить контрольные соотношения документа, что осуществляется автоматом при нажатии кнопки «Проверка» – «Проверить контрольные соотношения».

Программа не обнаружила ошибок.

Однако при большом количестве операций ошибки неизбежны, поэтому необходимо помнить об основных контрольных соотношениях при формировании деклараций. Так, строки 040 и 050 Раздела 1 должны соответствовать строкам 200 и 210 Раздела 3 соответственно. В свою очередь Раздел 3 формируется из книги покупок и продаж (разделы 8 и 9 декларации).

Далее необходимо выгрузить декларацию. Для этого нажимаем кнопку «Выгрузить».

Программа сформирует файл, который в последующем загружается в программу отправки электронной отчетности и направляется в контролирующий орган.

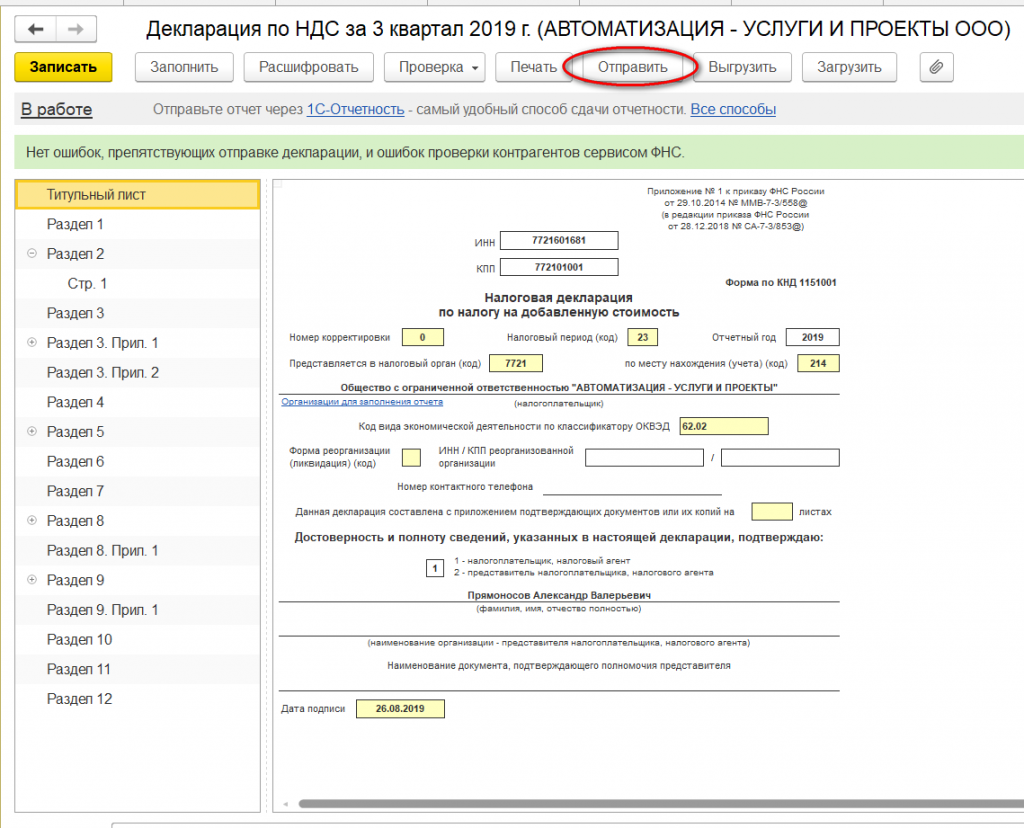

Декларацию также можно отправить из 1С, воспользовавшись кнопкой «Отправить».

Для этого к вашей системе должна быть подключена программа «1С-Отчетность». Обратитесь в нашу службу абонентского обслуживания 1С, чтобы узнать о тарифах данного сервиса.

Важно! После сдачи декларации налоговики, в случае возникновения вопросов по ней, имеют право запросить соответствующие пояснения к декларации, которые с начала 2017 года налогоплательщик предоставляет только в электронном виде.

Уточненная декларация

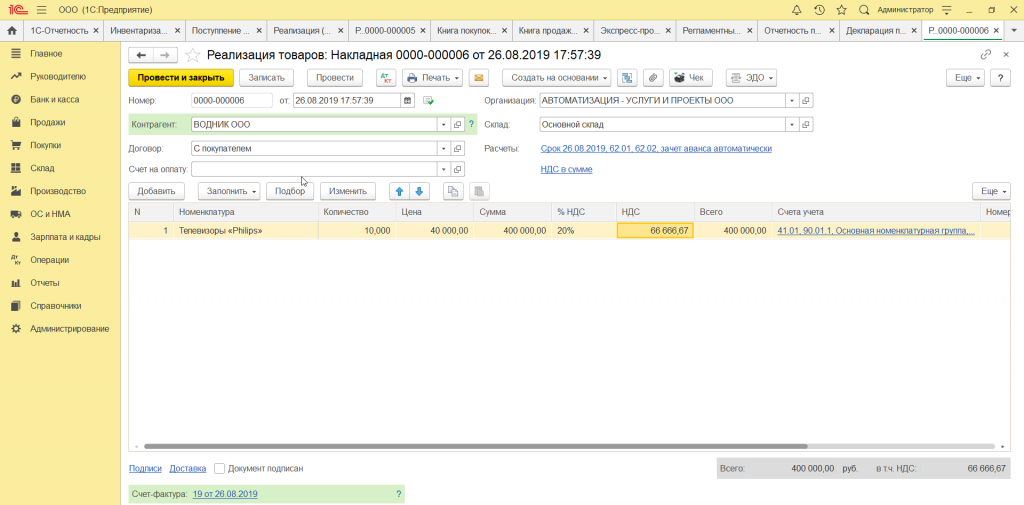

Нередки случаи, когда после сдачи отчетности возникает необходимость ее уточнения. Например, обнаружился счет-фактура на реализацию товара вовремя не оформленный в системе. Предположим, что мы реализовали в рассматриваемый период еще и телевизоры «Philips» в количестве 10 штук по цене 40,0 тыс. рублей, НДС составил 66 666,67 рублей.

В книге продаж появилась соответствующая строка.

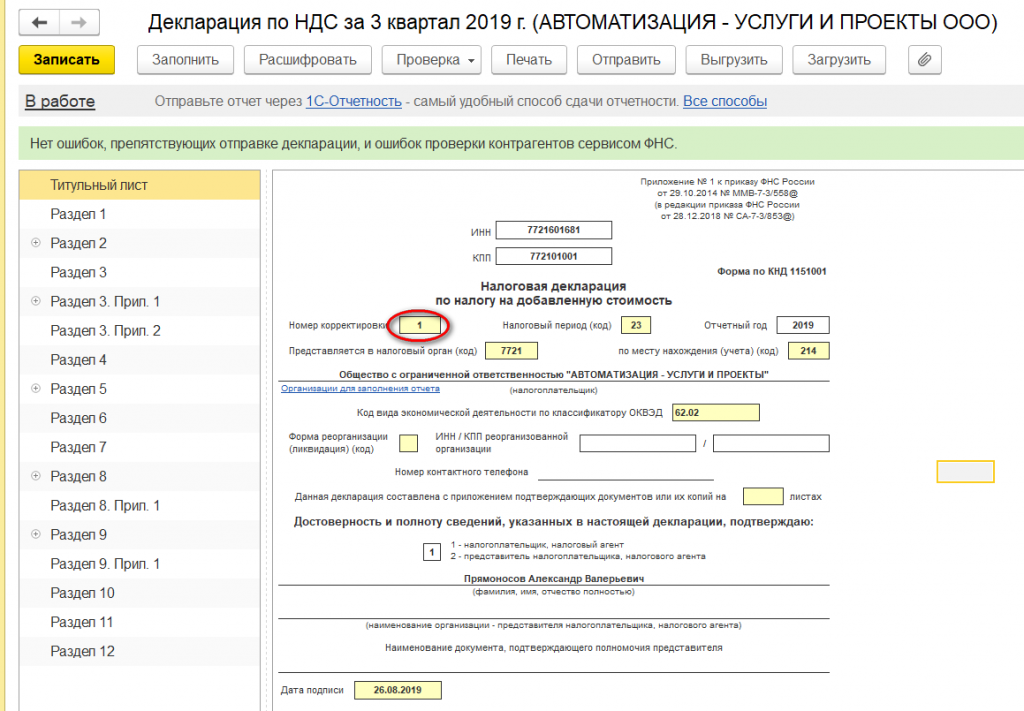

Далее сформируем уточненную налоговую декларацию. На титульном листе укажем номер корректировки – 1.

В Разделе 1 отражены изменения. Если в первоначальной декларации мы отразили сумму НДС к уплате в бюджет в размере 2 500 рубля, то в уточненной мы увеличиваем сумму НДС до 69 167,0 руб.

Изменения также коснулись и раздела 3.

Нижняя часть этого раздела также претерпела изменения.

Раздел 9 дополнен строкой, отражающей реализацию телевизоров на сумму НДС 66 666,67 тыс. рублей.

Уточнения в декларацию вносятся в соответствии с требованиями статьи 81 Налогового кодекса РФ (Часть первая). При этом важно помнить, когда по уточненной декларации сумма налога, исчисленная к уплате в бюджет, увеличилась по сравнению с первоначальной декларацией, необходимо принять все меры по своевременности перечисления налога в бюджет, тем самым снижая риск выставления пени по налогу.

Налог на добавленную стоимость (НДС) — косвенный налог, исчисления которого производятся продавцом при реализации товаров(услуг или работ) покупателю.

Плательщиками НДС являются : организации ( также некоммерческие) и предприниматели.

Налогоплательщиков можно разделить на две группы:

-

“Внутреннего” НДС — уплачивают налог при реализации товара (работ или услуг) на территории РФ.

-

“Ввозного” НДС — уплачивается налог при ввозе товара на территорию РФ.

Объектами налогообложения являются:

-

операции по реализации товаров (услуг, работ) на территории РФ (безвозмездная передача, ввоз товаров на территорию РФ(импорт));

-

выполнения строительно — монтажных работ для собственного потребления;

-

передача товаров (услуг, работ) на собственные нужды ( расходы, которые не принимаются к вычету при исчислении налога на прибыль организации).

Вычетам подлежат суммы НДС, которые:

-

предъявили поставщики (подрядчики, исполнители) при приобретении товаров (работ, услуг);

-

уплачены при ввозе товаров на территорию Российской Федерации в таможенных процедурах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории;

-

уплачены при ввозе на территорию Российской Федерации товаров, с территории государств — членов Таможенного союза

Для вычета необходимо иметь счет — фактуру и первичные документы, которые подтверждают принятые товары (услуги) к учету.

Настройки учетной политики

Для правильного расчета НДС нужно сначала настроить учетную политику организации. Для этого воспользуемся ссылкой “Учетная политика” (“Главное” – “Настройки” – “Налоги и отчеты” – “вкладка НДС”)

Установленный флажок “ведется раздельный учет входящего НДС” — распределение осуществляется через регистры накопления НДС по косвенным расходам.

Флажок “Раздельный учет НДС по способам учета” — учет НДС осуществляется на дополнительном субконто “Способ учета НДС” 19 счет (“НДС по приобретенным ценностям”).

Регистры накопления НДС

Регистр — это объект, который оптимизирует получение данных.

Для .учета НДС используются регистры накопления. Данные регистры предназначены для накопления числовых показателей.

Есть два вида:

-

Остатки — предназначены для получения информации “на момент времени”.

-

Обороты — предназначены для вывода информации “за период”.

Каждый регистр имеет свое предназначение:

-

“НДС предъявленный” — для хранения информации о суммах НДС., который предъявлен поставщиками приобретенных ценностях.

-

“НДС покупки” — хранит информацию о записях книги покупок. С помощью данного реквизита формируется отчет “Книга покупок”.

-

“НДС продажи” — хранит информацию о записях книги продаж. Формируется отчет “Книга продаж”.

Отражение НДС в документах

После настройки учетной политики переходим к созданию документов поступления товаров.

Для этого воспользуемся документом “Поступление (акты, накладные) (“Покупки” — “Поступление (акты, накладные)”.

В форме выбора документа используя кнопку “Поступления” из выпадающего списка выбираем тип операции “Товары (накладные)”

Заполняем данные документа

Налог на добавленную стоимость при других способах учета закрывается так:

-

При значении «Принимается к вычету» налог закрывается регламентной операцией «Формирование записей книги покупок» в последнем месяце квартала. При этом все зарегистрированные счета-фактуры попадают в книгу покупок, и в учете формируется проводка по вычету НДС;

-

При варианте «Для операций по 0%» налог закрывается операцией «Подтверждение нулевой ставки НДС»;

-

При значении «Распределяется» налог закрывается операцией «Распределение НДС».

Проводки документа

-

Себестоимость (дебет 41 счёта) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60).

-

«Входящий» НДС, который принимаем к зачёту (дебет 19) в корреспонденцией с нашей задолженностью перед поставщиком (кредит 60).

После проведения документа регистрируем счет — фактуру

Нажимаем на появившуюся ссылку

Автоматически переходим в документ “Счет фактура полученный”.

Проставленный флажок “ Отразить вычет НДС в книге покупок датой получения” отвечает за появление счет фактуры в “Книге покупок”.

Проводки счет — фактуры

-

По 19.03 остаток 0 (ноль).

-

По 68.02 — дебетовый остаток (государство должно нам на данный момент).

Переходим к формированию книги покупок (“Отчеты” — “НДС” — “Книга покупок”)

Рассмотрим исходящий НДС. ДЛя данной операции воспользуемся документом “Реализация (акты , накладные)”

Заполняем документ

Проводки документа

-

Списали себестоимость в кредит 41 и тут же отразили ее по дебету 90.02 (себестоимость продаж).

-

Отразили выручку в кредит 90.01 и тут же отразили задолженность покупателя перед нами по дебету 62.

-

Показана задолженность по уплате НДС перед государством по кредиту 68.02 в корреспонденции с дебетом 90.03 (налог на добавленную стоимость).

Сформируем документ ”Счет — фактура выданный” нажав при этом на кнопку “Выписать счет — фактуру”

Сформировалась счет — фактура.

После данных операций переходим для формирования “Книги продаж” (“Отчеты”- -”НДС” — “Книга продаж”)

Анализ учета по НДС

Заходим в пункт меню “Отчеты” — “Анализ учета” — “Анализ учета по НДС”

В открывшейся форме выбираем период за который надо сформировать данный анализ, затем выбираем “Организацию” и нажимаем на кнопку “Сформировать”

В каждом разделе по начислению или вычету налога на добавленную стоимость имеется два показателя:

-

сумма исчисленного НДС (желтый фон) — сумма НДС, которая уже фактически включена в Книгу покупок или продаж

-

сумма не исчисленного НДС (серый фон) — НДС, который мог быть отражен в Книге покупок или продаж, но не был в них включен.

Нажав дважды на блок откроется начисление НДС, в котором будет указан документ и суммы с НДС и без него.

Начисление НДС по реализации:

Вычет НДс по поступлении:

Помощник учета по НДС

С помощью данной функции можно выполнить регламентные операции по НДС, которые контролируют правильность и последовательность.

Чтобы открыть “Отчетность по НДС” воспользуемся пунктом меню “Операции”.

Проставив флажок “Рассчитать автоматически” программа выполнить все действия сама.

После данной операции можно сформировать отчетность “декларация по НДС” , “Книгу покупок” и “Книгу продаж”.

Декларация по НДС

Налоговая декларация представляется плательщиком в налоговые органы по месту учета. Составлять и сдавать данный отчет по обособленным подразделениям не нужно.

Данная декларация заполняется в рублях без копеек. Показатели в копейках либо округляются до рубля (если больше 50 копеек), либо отбрасываются (если меньше 50 копеек).

Для того чтобы сформировать отчет воспользуемся пунктом меню “Отчеты” — “Регламентированные отчеты”.

Нажав на кнопку “Создать” в форме списка выбираем отчет “Декларация по НДС”

Заполняем форму и нажимаем кнопку “Создать”

Для заполнения отчета воспользуемся кнопкой “Заполнить”

Появится окно

Нажав на кнопку “Заполнить и сохранить”, декларация автоматически подтянет данные в нужные разделы.

В разделе 8 и 9 сформировались книги покупок и продаж.

Заполненный отчет можно сохранить и выгрузить.

Важно заметить, если в отчетный период не было операций, которые облагались или не облагались НДС, нужно представлять нулевую декларацию по НДС.

Отражение НДС при поступлении аванса от покупателей

Для отражения НДС по авансу сперва нужно сформировать документы.

Данный документ создадим в прошлом отчетном периоде.

Начнем с документа “Поступление на расчетный счет” (“Банк и касса” — “Банк”- “Банковские выписки”).

Создаем документ поступления

Заполняем реквизиты документа

Проводим документ. После чего переходим к созданию “Счет — фактура на аванс” (“Банк и касса” — “Регистрация счетов — фактур” — “Счета — фактуры на аванс”)

В форме выбираем период за который мы сформировали поступление

После нажав на кнопку “Заполнить”

заполнится табличная часть

Прежде чем выполнять данную операцию, обратим внимание на ссылки, которые находятся внизу нашей формы

Пункт “Нумерация счетов — фактур” нажав на ссылку можно выбрать как будет осуществлятся нумерация счетов — фактур на аванс

Для удобства выбираем пункт “ Отдельная нумерация счетов-фактур на аванс с префиксом «А» “

После данной настройки нажимаем на кнопку “Выполнить”

Чтобы проверить сформалась ли счет фактура используем гиперссылку

Данная счет — фактура уже проведена и сформировала проводки и записи в регистре

Проводка, которая сформировалась отражает задолженность к уплате НДС перед государство по кредиту 68.02 в корреспонденции с дебетом 76.АВ (НДС по авансам и предоплатам)

Запись в регистре “ НДС Продажи” показывает что данная счет — фактура попадает в книгу продаж

Проверил, попадает ли счет — фактура на аванс в книгу продаж.

Проверяем итоговый НДС к уплате за предыдущий квартал используя “Анализ учета по НДС”

Создаем документ отгрузки товара в текущем квартале. Воспользуемся документов “Реализация (акты , накладные)”

Проводки документа

Дт 90.02.1 — Кт 41.01 — списание себестоимости товара. ( данная сумма будет равна 0)

Дт 60.02 — Кт 62.01 — зачет аванса

Дт 62.01 — Кт 90.01.1 — отражает выручку за товар и задолженность покупателя перед организацией.

Дт 90.03 — Кт 68.02 — начислен НДС с продажи

Регистрируем счет — фактуру

Проверяем НДС к уплате за текущий квартал “Анализ учета по НДС”

НДС, уплаченный с аванса в прошлом квартале, должен быть взят в зачет при уплате НДС в текущем квартале, когда была совершена полная отгрузка по договору, на что указывает запись в сером квадратике в отчете по анализу НДС

Таким образом после проведения регламентных операций “Операции по НДС” можно сформировать отчет “Анализ учета по НДС” , в котором видно что сумма по авансу за прошлый квартал попадает в вычеты

Отражение НДС при выплате авансов поставщикам

Для расчета НДС по авансам, которые мы выписали поставщикам, в прошлом квартале, необходимо сформировать документ “Списание с расчетного счета” (“Банк и касса” — “Банк”- “Банковские выписки”).

Используем кнопку “Списание”

Заполняем шапку документа:

-

“Вид операции” — “Оплата поставщику”.

-

“Получатель” — выбираем контрагента, которому перечисляем сумму аванса.

-

“Сумма” — указываем сумму аванса.

После того как провели документа “Списание с расчетного счета” создаем документ “Счет — фактура полученные” (“Покупки” — “Покупки” — “Счета — фактуры полученные”)

В форме списка документа нажимаем на кнопку “Создать” и выбираем “ Счет — фактура на аванс”

В новом документе заполняем реквизиты:

-

“Счет фактура №” — указывает номер документа, который передал поставщик

-

“Контрагент” — выбираем поставщика, которому перечислили аванс.

-

“Документ — основание” — банковский документ, по которому списали с нашего счета деньги поставщику.

-

“Вид счет — фактуры” — выбираем “На аванс”

-

Установленный флажок “ Отразить вычет НДС в книге покупок” — проставляем его.

-

“Код операции” — ставим 02 “Авансы выданные”.

После проведения документа переходим к просмотру проводок и отражения данных в регистре “НДС покупки”.

Дт 68.02 — Кт 76.ВА — отражает вычет НДС с первичного аванса.

Отображает, что данная запись попадает в книгу покупок.

Сформируем отчет “Анализ учета по НДС”

В “Книге покупок” также появилась счет — фактура на аванс

Теперь создаем документ поступления, который будет отражать в текущем квартале. Для этого воспользуемся пунктом меню “Покупки” и выберем документ “Поступление (акты,накладные”).

Нажав на кнопку “Поступление” выберем вид операции “Товары (накладная)”

Заполняем все поля и проводим документ

Переходим к просмотру проводок

Дт 60.01 — Кт 60.02 — зачет аванса, который перечислили в прошлом квартале.

Дт 41.01 — Кт 60.01 — поступление товара на склад и задолженность перед поставщиком.

Дт 19.03 — Кт 60.01 — входящий НДС, который принимаем к зачету.

Регистр “НДС предъявленный” — отображает запись поступления товара и суммы ндс, которая накапливает “входящий” НДС

Регистрируем счет фактуру

Как сделали все операции с документами переходим к формированию “Анализ учета по НДС”

По данному отчету видно, что сумма аванса, который принимали в прошлом квартале сейчас подсвечивается “НДС не исчислен”.

Для решения переходим в “Отчетность по НДС” и проводим все регламентные задания.

Сформируем снова отчет “Анализ учета по НДС” и видим что зачет аванса прошел успешно.

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя. Чтобы не пропустить выход новых уроков — подписывайтесь на рассылку.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим

Оглавление

- Небольшое отступление

- Ситуация для учёта

- Заносим покупку

- Книга покупок

- О журнале учета счетов-фактур

- Делаем реализацию

- Книга продаж

- Анализ учета по НДС

- Помощник по учету НДС

- Декларация

- Кратко

Небольшое отступление

В середине прошлого столетия Лоре Морис (француз) изобрёл новый налог — Налог на добавленную стоимость, сокращённо НДС.

Идея налога оказалась настолько удачной, что со временем НДС появился и в других странах (сейчас их 137), в Россию НДС пришёл 1 января 1992 года.

Кстати, замечательно структурированная информация об НДС есть на сайте налоговой службы, рекомендую к прочтению (ссылка).

Ситуация для учёта

Мы (плательщик НДС)

01.01.2016 купили кресло за 11800 рублей (в том числе НДС 1800 рублей)

05.01.2016 продали кресло за 25000 рублей (в том числе НДС 3813.56 рублей)

Требуется:

- занести документы в базу

- сформировать книгу покупок

- сформировать книгу продаж

- заполнить декларацию по НДС за 1 квартал 2016 года

Мы всё это сделаем вместе и по ходу дела я обращу ваше внимание на детали, которые нужно знать, чтобы понимать поведение программы.

Заносим покупку

Заходим в раздел «Покупки», пункт «Поступление» ( у вас другое меню? ):

Создаём новый документ поступления товаров и услуг:

Заполняем его в соответствии с нашими данными:

При создании нового элемента номенклатуры не забываем в его карточке указать ставку НДС 18%:

Это нужно для удобства — она будет автоматически подставляться во все документы.

Также обращаем внимание на выделенный на рисунке документа пункт «НДС сверху»:

При нажатии на него появляется диалог, в котором мы можем указать способ расчёта НДС в документе (сверху или в сумме):

Здесь же мы можем установить галку «НДС включать в стоимость», если требуется сделать входящий НДС частью себестоимости (отнести на 41 счёт вместо 19).

Оставляем всё по умолчанию (как на рисунке).

Проводим документ и смотрим получившиеся проводки (кнопка ДтКт):

Всё логично:

- 10 000 рублей ушли на себестоимость (дебет 41 счёта) в корреспонденции с нашей задолженностью перед поставщиком (кредит 60).

- 1 800 рублей ушли на так называемый «входящий» НДС, который мы примем к зачёту (дебет 19) в корреспонденцией с нашей задолженностью перед поставщиком (кредит 60).

Итого, после этих проводок:

- Себестоимость товара (дебет 41) — 10 000 рублей.

- Входящий НДС к зачёту (дебет 19) — 1 800 рублей.

- Наша задолженность перед поставщиком (кредит 60) — 11 800 рублей.

На этом вроде бы и всё, так как часто бухгалтеры по привычке обращают внимание только на закладку с бухгалтерскими проводками.

Но я хочу сразу рассказать вам, что для «тройки» (впрочем как и для «двойки») такой подход не может считаться достаточным. И вот почему.

1С:Бухгалтерия 3.0 помимо бухгалтерских проводок ещё делает записи по так называемым регистрам. Именно на записи в этих регистрах она ориентируется в своей работе.

Книгу доходов и расходов, книгу покупок и продаж, справки, декларации для отчетности… почти всё (разве что кроме таких отчетов как Анализ счёта, ОСВ и т.п.), она заполняет именно на основании регистров, а вовсе не бухгалтерских счетов.

Поэтому нам просто жизненно необходимо постепенно учиться «видеть» движения по этим регистрам, чтобы лучше понимать и, когда надо, корректировать поведение программы.

Итак, переходим на закладку регистра «НДС Предъявленный«:

Приход по этому регистру накапливает наш входящий НДС (аналогично записи в дебет 19 счёта).

Давайте проверим — все ли условия мы выполнили для того, чтобы это поступление отразилось в книге покупок?

Для этого заходим в раздел «Отчеты» и выбираем пункт «Книга покупок»:

Формируем её за 1 квартал 2016 года:

И видим, что она совершенно пустая.

А всё дело в том, что мы не зарегистрировали полученную от поставщика счёт-фактуру. Давайте сделаем это, а заодно подсмотрим, какие движения по регистрам (вместе с проводками) она делает.

Для этого возвращаемся в документ поступления и в его нижней части заполняем номер и дату фактуры от поставщика, затем нажимаем кнопку «Зарегистрировать»:

Спустя некоторое время мы видим ссылку на созданную фактуру, открываем её:

Обращаем внимание на галку «Отразить вычет НДС в книге покупок датой получения». Именно это галка отвечает за появление нашего поступления в книге покупок:

Давайте посмотрим проводки и движения по регистрам полученной фактуры (кнопка ДтКт):

Проводки вполне ожидаемы:

- Мы отнимаем входящий НДС с кредита 19 счёта в дебет 68.02. Этой операцией мы уменьшаем наш собственный НДС к уплате.

Итого после этой операции:

- По 19.03 остаток 0.

- По 68.02 — дебетовый остаток 1800 (государство должно нам на данный момент).

А теперь самое интересное, рассмотрим регистры (со временем нужно выучить их все наравне с планом счетов).

Регистр «НДС предъявленный» — наш старый знакомый:

Только в этот раз запись в него сделана как расход. Этим самым мы отняли входящий ндс, аналогично записи в кредит 19 счёта.

А вот и новый для нас регистр «НДС Покупки«:

Вы, наверное, уже догадались, что именно запись по этому регистру отвечает за попадание в книгу покупок.

Книга покупок

Пробуем заново сформировать книгу покупок за 1 квартал:

И вуаля! Наше поступление попало в эту книгу и всё благодаря записи в регистр «НДС Покупки».

О журнале учета счетов-фактур

Кстати, мы не рассмотрели третий регистр «Журнал учета счетов-фактур». Запись по нему сделана, но попробуем сформировать этот самый журнал.

Для этого заходим в раздел «Отчеты» пункт «Журнал счетов-фактур»:

Формируем этот журнал за 1 квартал 2016 году и .. видим, что журнал пуст.

Почему? Ведь и фактуру мы ввели и запись в регистр сделана. А всё дело в том, что с 2015 года журнал учета полученных и выставленных счетов-фактур ведется только при осуществлении предпринимательской деятельности в интересах другого лица на основе посреднических договоров (например, комиссионная торговля).

Наша фактура не подпадает под это определение, а потому и в журнал она не попадает.

Делаем реализацию

Заходим в раздел «Продажи» пункт «Реализация (акты, накладные»):

Создаём документ реализации товаров и услуг:

Заполняем его в соответствии с задачей:

И опять же сразу обращаем внимание на выделенный пункт «НДС в сумме».

Проводим документ и смотрим проводки и движения по регистрам (кнопка ДтКт):

Бухгалтерские проводки ожидаемы:

- Списали себестоимость кресла (10 000 рублей) в кредит 41 и тут же отразили её по дебету 90.02 (себестоимость продаж).

- Отразили выручку (25 000 рублей) в кредит 90.01 и тут же отразили задолженность покупателя перед нами по дебету 62.

- Наконец, отразили нашу задолженность по уплате НДС в размере 3813 рублей 56 копеек перед государством по кредиту 68.02 в корреспонденции с дебетом 90.03 (налог на добавленную стоимость).

И если мы сейчас посмотрим анализ 68.02, то увидим:

- 1 800 рублей по дебету — это наш входящий НДС (из поступления товара).

- 3 813 рублей и 56 копеек по кредиту — это наш исходящий НДС (из реализации товара).

- Ну и кредитовый остаток 2013 рублей и 56 копеек — это та сумма, которую мы должны будем перечислить в бюджет за 1 квартал 2016 года.

С проводками всё ясно. Переходим к регистрам.

Регистр «НДС Продажи» совершенно аналогичен регистру «НДС Покупки» с той лишь разницей, что запись в него обеспечивает попадание реализации в книгу продаж:

Проверим это.

Книга продаж

Заходим в раздел «Отчеты» пункт «Книга продаж»:

Формируем её за 1 квартал 2016 года и видим нашу реализацию:

Замечательно.

Следующий этап на пути к формированию декларации по НДС.

Анализ учета по НДС

Заходим в раздел «Отчеты» пункт «Анализ учета по НДС»:

Формируем его за 1 квартал и очень наглядно видим все начисления (исходящий НДС) и вычеты (входящий НДС):

Тут же выводится НДС к уплате. Все значения поддаются расшифровке.

Для примера сделаем двойной щелчок левой кнопкой мыши на реализации:

Открылся отчёт…

… в котором мы, кстати говоря, видим свою ошибку — забыли выписать счет-фактуру для реализации.

Исправим этот недочёт. Для этого заходим в документ реализации и в самом низу нажимаем кнопку «Выписать счет-фактуру»:

Фактура создана автоматически и ссылка на неё появилась тут же:

Помощник по учету НДС

Теперь заходим в раздел «Операции» пункт «Помощник по учету НДС»:

Формируем его за 1 квартал 2016 года:

Тут по порядку рассказывается о пунктах, которые нужно пройти для формирования корректной декларации по НДС.

Для начала перепроводим документы за каждый месяц:

Это нужно на тот случай, если мы вводили документы задним числом.

Формирование записей книги покупок мы пропускаем, потому что для нашего простейшего случая их просто не будет.

Далее убеждаемся, что книга продаж и книга покупок соответствуют нашим ожиданиям:

И, наконец, нажимаем на пункт «Налоговая декларация по НДС».

Декларация

Открылась декларация.

Разделов тут много. Мы рассмотрим лишь основные моменты.

Прежде всего в разделе 1 заполнилась окончательная сумма к уплате в бюджет:

В разделе 3 приведен сам расчёт налога (исходящий и входящий ндс):

В раздел 8 попадают сведения из книги покупок:

В раздел 9 попадают сведения из книги продаж:

Нам остаётся только заполнить титульный лист и другие необходимые поля, а затем выгрузить декларацию в электронном виде.

В этом уроке я постарался показать так сказать общий ход мысли бухгалтера при формировании НДС в 1С:Бухгалтерии 8.3 (редакция 3.0).

При этом я заострил наше внимание на регистрах, движения по которым формируются программой наряду с бухгалтерскими проводками. Эти регистры мы постепенно выучим, их знание позволит нам более точно понимать поведение программы.

Кратко

Поступление товара

- Дт 41 Кт 60 10000 [поступил товар (себестоимость) от поставщика]

- Дт 19.03 Кт 60 1800 [входящий ндс (к вычету) от поставщика]

- Приход по регистру «НДС предъявленный» 1800

Счет-фактура полученная

- Дт 68.02 Кт 19.03 1800 [сделали зачет входящего ндс]

- Расход по регистру «НДС предъявленный» 1800

- Запись в регистр «НДС Покупки» 1800

- Запись в регистр «Журнал учета счетов-фактур«

Реализация товара

- Дт 90.02 Кт 41 10000 [списали себестоимость проданного товара]

- Дт 62 Кт 90.01 25000 [отразили выручку]

- Дт 90.03 Кт 68.02 3813.56 [начислили ндс к уплате]

- Запись в регистр «НДС Продажи» 3813.56

Счет-фактура выданные

- Запись в регистр «Журнал учета счетов-фактур«

Счет 19.03 (НДС по приобретенным товарам)

- По дебету собираем входящий ндс.

- По кредиту зачитываем собранный ндс в дебет 68.02.

Счет 68.02 (расчеты по НДС)

- По кредиту начисляем исходящий ндс к уплате.

- По дебету зачитываем ндс собранный на счете 19.03.

- Перечисляем в бюджет разницу между кредитом и дебетом, то есть кредитовый остаток.

Мы молодцы, на этом всё

Читайте продолжение (часть 2).

Кстати, подписывайтесь на новые уроки…

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

В данной статье мы пошагово рассмотрим, как отражается НДС при покупке каких-либо товаров, его корректировку и проверку на корректность ранее введенных данных.

Счет-фактуры

Самым первым документом в цепочке по отражению НДС в 1С 8.3 в нашем случае будет являться поступление товаров.

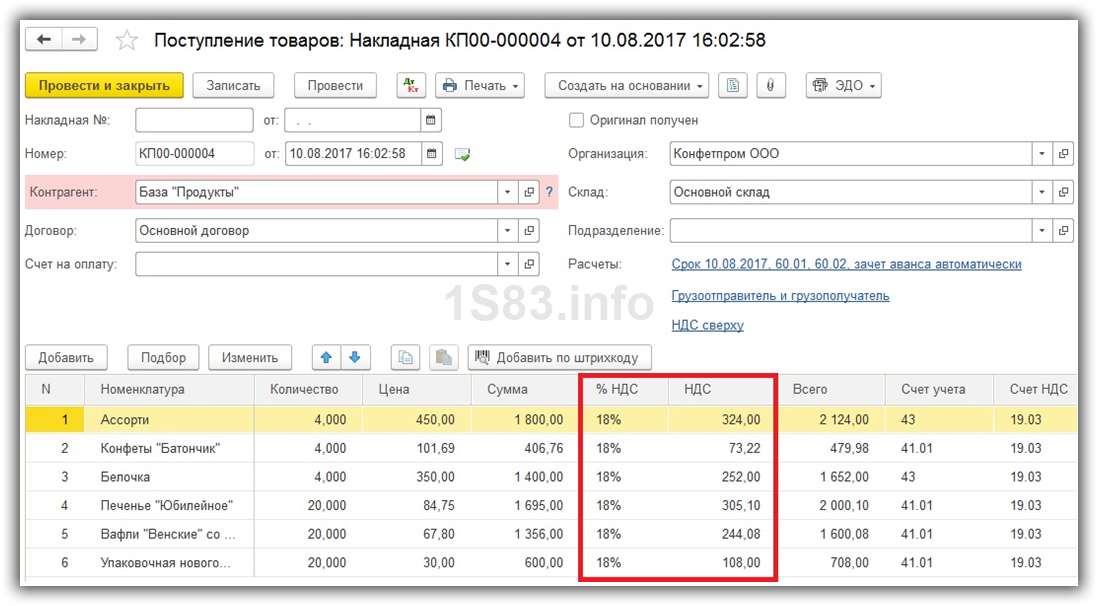

Организация ООО «Конфетпром» приобрела на базе «Продукты» 6 различных номенклатурных позиций. Для каждой из них указана ставка НДС в размере 18%. Так же здесь отражена полученная сумма данного налога.

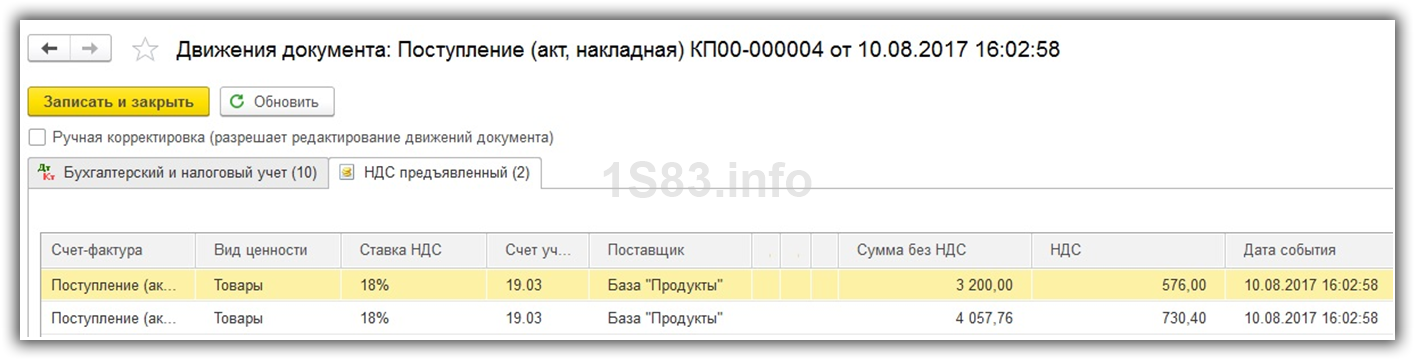

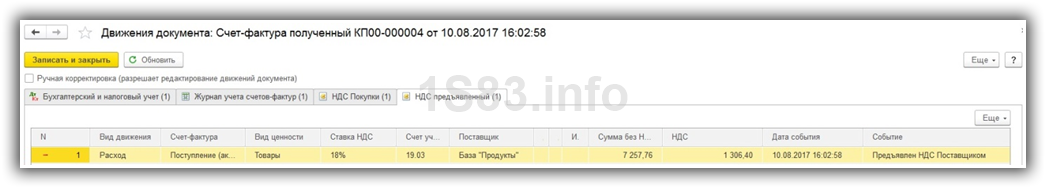

После проведения документа сформировались движения по двум регистрам: «Бухгалтерский и налоговый учет», а так же регистр накопления «НДС предъявленный». В итоге сумма НДС по всем позициям составила 1306,4 рублей.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С.

Связаться с нами можно по телефону +7 499 350 29 00.

Услуги и цены можно увидеть по ссылке.

Будем рады помочь Вам!

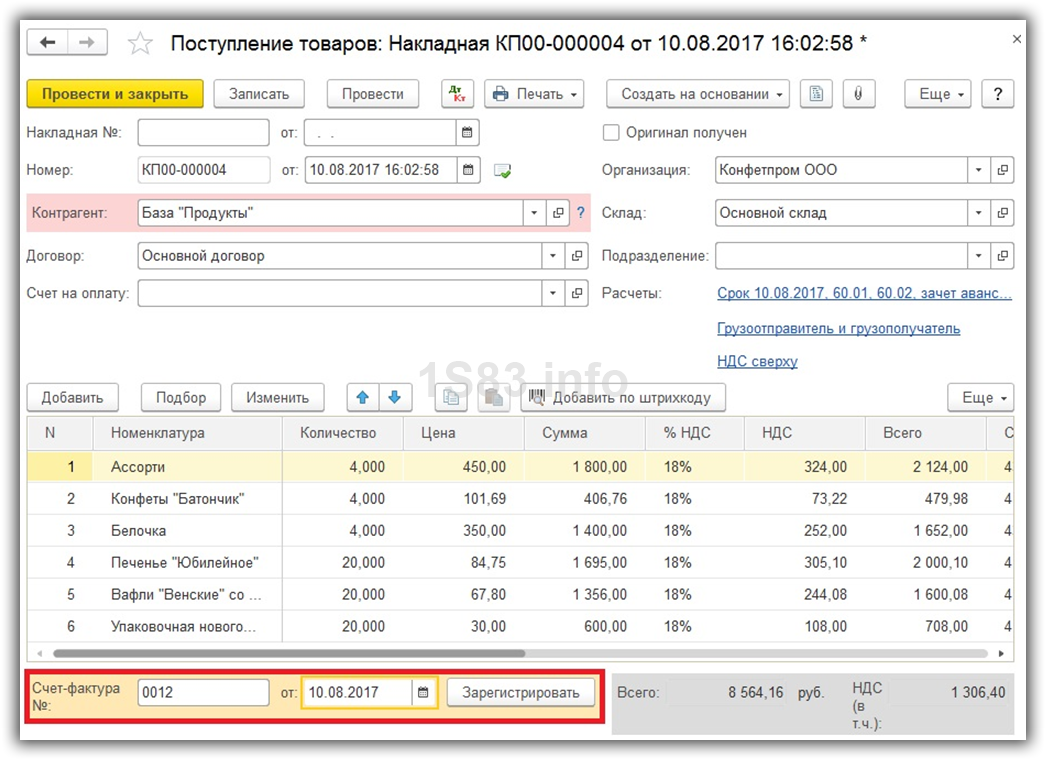

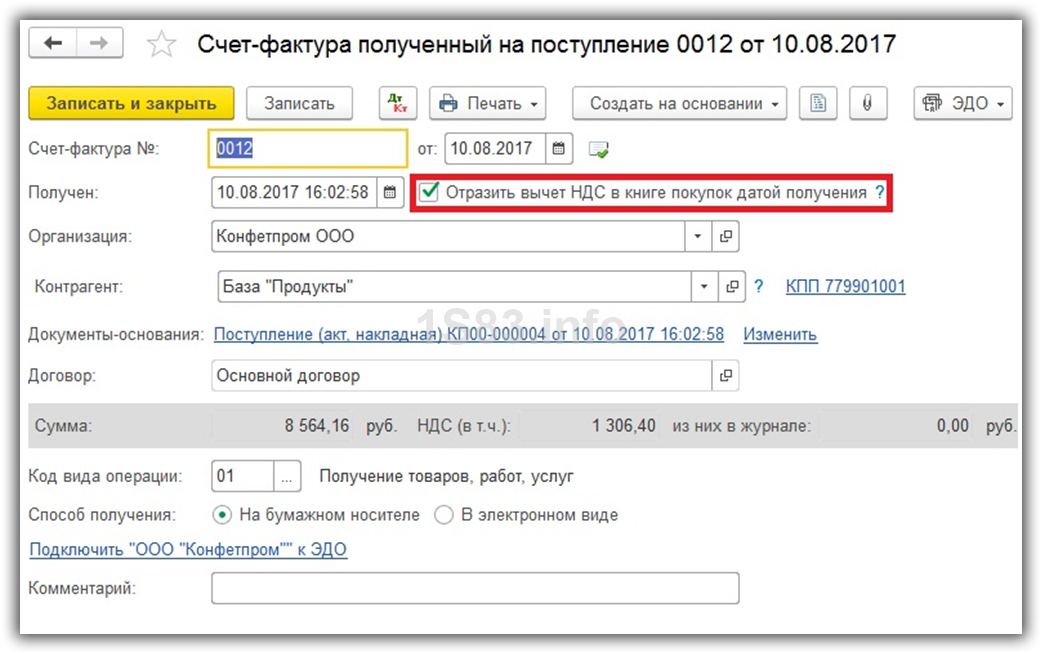

После того, как мы провели документ покупки товаров с базы «Продукты», необходимо зарегистрировать входящий счет-фактуру. Для этого введите его номер и дату в соответствующие поля. После этого нужно нажать на кнопку «Зарегистрировать».

Все данные в созданной счет-фактуре заполнились автоматически. Обратите внимание, что в нашем случае установлен флаг «Отразить вычет НДС в книге покупок датой получения». В противном случае налоги будут учитываться при формировании записей книги покупок одноименным документом.

После проведение наша счет-фактура создала движения во всех необходимых регистрах на сумму 1306,4 рублей.

Проверка корректности данных

Несмотря на то, что большую часть данных программа рассчитывает и формирует автоматически, ошибки не исключены.

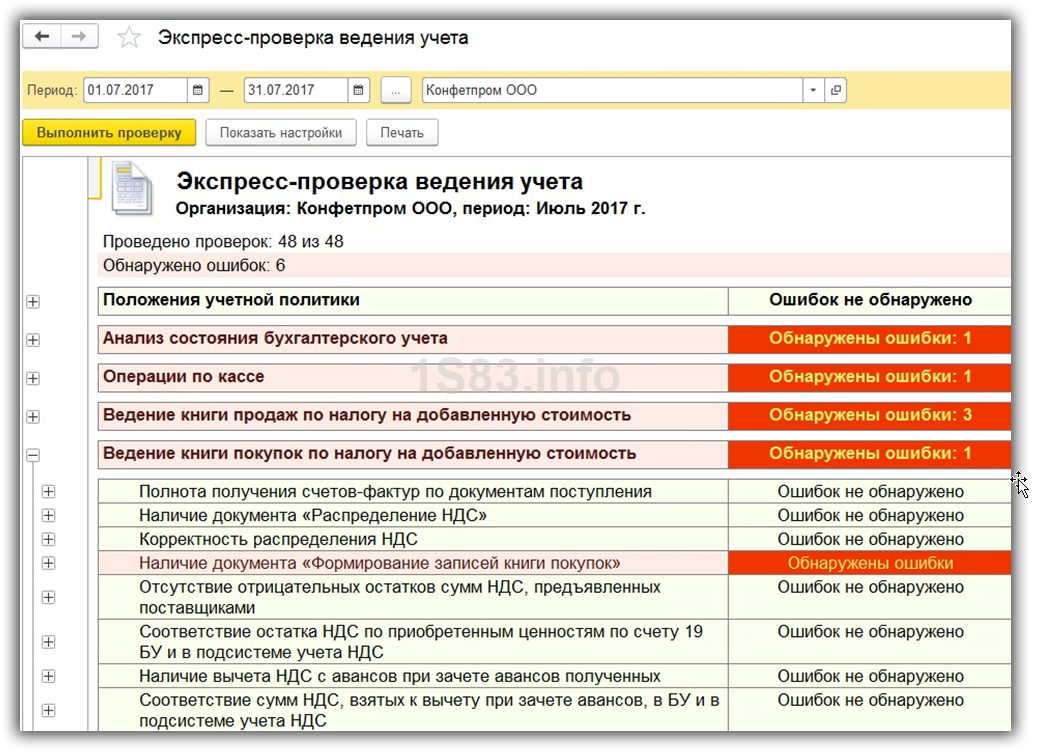

Конечно же вы можете вручную проверять данные в регистрах, устанавливая соответствующие отборы, но можете воспользоваться и специальным отчетом. Он называется «Экспресс-проверка».

В открывшейся форме укажем, что проверять данные нам необходимо по организации ООО «Конфетпром» за июль 2017 года. Период вы можете указать любой, не обязательно в пределах месяца.

На рисунке выше вы можете увидеть, что в некоторых разделах последняя колонка выделяется красным фоном. Так же там написано количество обнаруженных ошибок.

В нашем примере видно, что программа нашла ошибку в ведении книги покупок по налогу на добавленную стоимость. При раскрытии группировок мы можем получить дополнительную информацию по причине ошибок.

Корректировка НДС

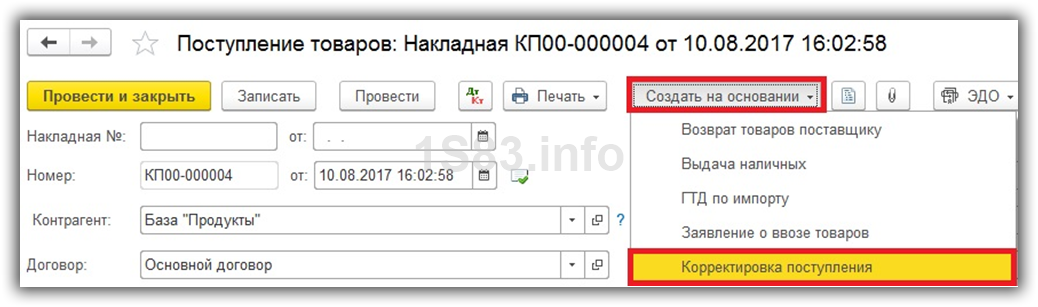

При работе с 1С Бухгалтерия 8.3 не редки случаи, когда нужно изменить документ поступления «задним числом». Для этого случит корректировка поступления, которая на основании его и создается.

По умолчанию документ уже заполнен. Обратите внимание, что мы будем восстанавливать НДС в книге продаж. Об этом свидетельствует соответствующий флаг на вкладке «Главное».

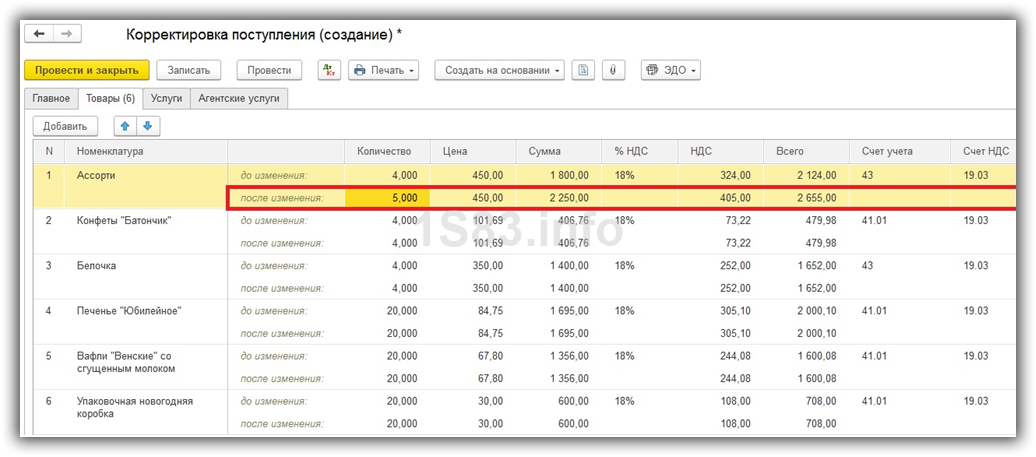

Перейдем на вкладку «Товары» и укажем, какие изменения в первоначальное поступление нужно внести. В нашем случае количество купленных конфет «Ассорти» изменилось с четырех на пять килограмм. Эти данные мы ввели во второй строке «после изменения», как показано на изображении ниже.

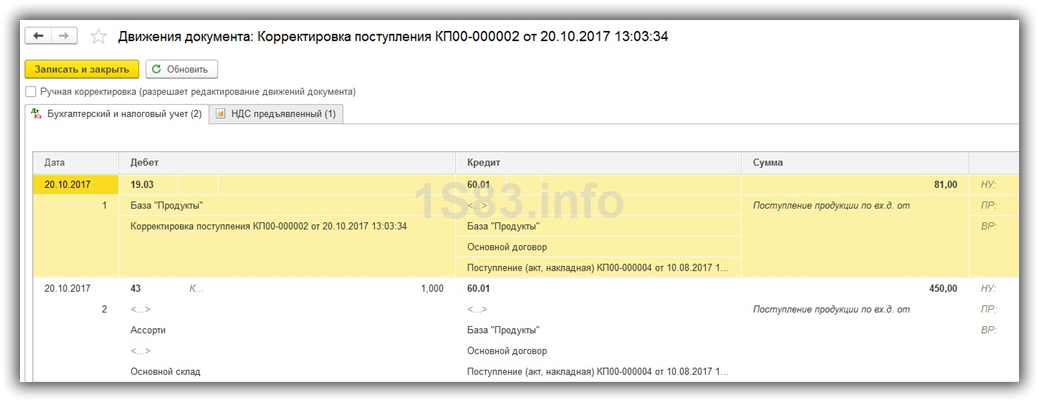

Корректировка поступления, так же как и само первоначальное поступление произвело движения по двум регистрам, отразив в них только внесенные изменения.

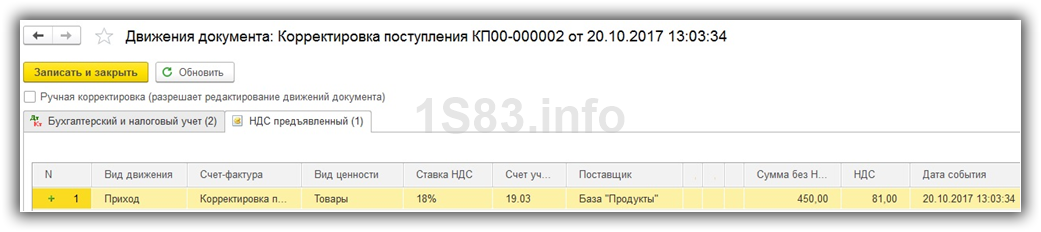

В связи с тем, что килограмм конфет «Ассорти» стоит 450 рублей, НДС по нему составил 81 рубль (18%). Именно эти данные и отражены в движениях документа.

После отражения в 1С 8.3 корректировки поступления, на его основании создается корректировочная счет-фактура.