ФНС России разрабатывает для налогоплательщиков множество онлайн-сервисов. Среди них и те, которые позволяют удалённо представить отчётность по налогам, взносам, работникам. Мы разобрались в том, как ИП сдать декларацию по УСН в электронном виде. Надо сказать, это не самая простая процедура, и без подробной инструкции не обойтись.

Начнём с того, что ни через Личный кабинет налогоплательщика на сайте ФНС, ни через Госуслуги представить отчётность нельзя. Единственное исключение – через Госуслуги в настоящее время реализована возможность сдачи отчёта 3-НДФЛ. А чтобы сдать декларацию по другому налогу, придётся пройти довольно длинный путь. Распишем его по шагам.

Шаг 1. Оформление электронной подписи

Перед тем как подать декларацию в цифровом виде, предпринимателю нужно её подписать квалифицированной электронной подписью (КЭП) для работы с ФНС. Если подписи нет, придётся обратиться в любой аккредитованный удостоверяющий центр. Изготовление КЭП обычно занимает день.

Вместе с подписью поставляется специальный USB-носитель, программа криптозащиты и лицензия на неё. Все эти компоненты необходимы, чтобы сдать декларацию по УСН, а также делать запросы через личный кабинет ИП на сайте ФНС. Цена всего комплекта начинается от 2 тыс. рублей. Тут уместно дать ответ на распространённый вопрос: можно ли подать отчёт через интернет бесплатно? Да, но только при том условии, что у ИП уже есть электронная подпись.

В удостоверяющем центре, кроме КЭП, надо получить инструкции по настройке ПО для работы с ней. Для рядового пользователя ПК это может оказаться не самым простым делом.

Шаг 2. Проверка КЭП

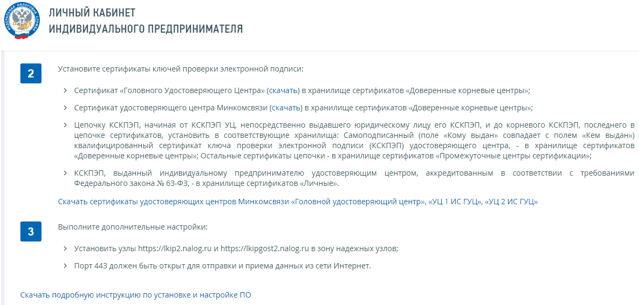

Далее ИП через личный кабинет на сайте налоговой службы надо проверить работу ключа цифровой подписи. Сделать это можно при авторизации. Для этого нужно подсоединить носитель с КЭП к компьютеру и при входе в ЛК выбрать пункт «Ключ ЭП». Система проверит выполнение условий доступа и подскажет, какие компоненты нужно дополнительно установить:

Это сертификаты удостоверяющих центров – самой ФНС и того, который оформлял КЭП. Тут же можно скачать подробную инструкцию. Если всё сделано верно, ИП сможет войти в свой личный кабинет при помощи ключа электронной подписи.

Шаг 3. Получение идентификатора абонента

Декларация должна быть помечена уникальным идентификатором абонента – он присваивается ФНС при регистрации электронной подписи. Без него отправить декларацию не выйдет.

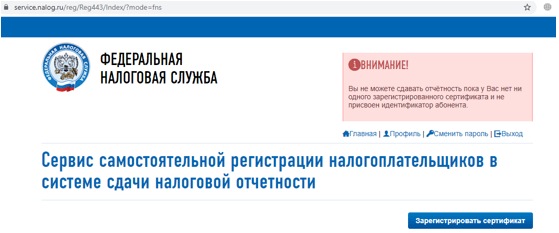

Для получения этого идентификатора нужно зарегистрироваться в «Сервисе самостоятельной регистрации налогоплательщиков в системе сдачи налоговой отчётности». Затем следует подтвердить свой email и войти в систему, используя логин и пароль. Пользователь увидит сообщение, что пока у него нет идентификатора, поскольку ни один сертификат не зарегистрирован:

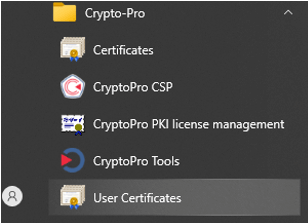

Чтобы зарегистрировать сертификат КЭП, сначала требуется выгрузить файл с ним из программы криптографической защиты, например, Крипто-Про (Crypto-Pro). Для этого нужно:

- найти программу в меню «Пуск» и выбрать раздел «Сертификаты пользователя»(User Certificates):

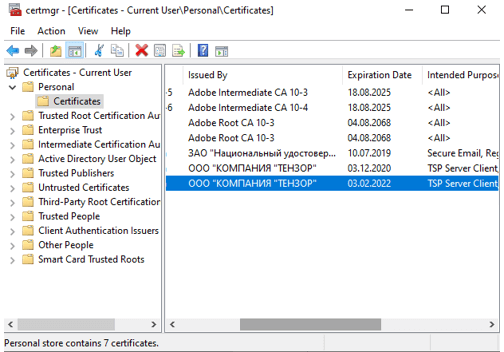

- в разделе «Личное» (Personal) – «Сертификаты» (Certificates) и кликнуть на нужный сертификат:

- о вкладке «Состав» (Details) нажать «Копировать файл» (Copy to file). Носитель с КЭП должен быть подключён к ПК;

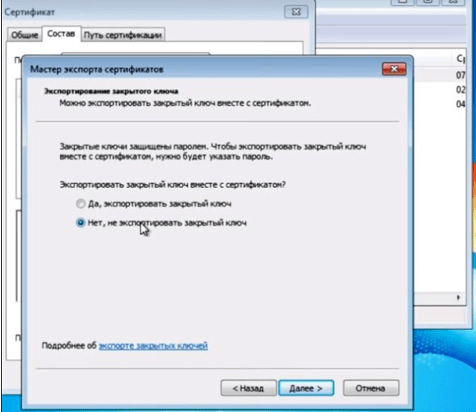

- запустится Мастер экспорта сертификатов. В нём надо проверить, что выбрана опция «Не экспортировать закрытый ключ» – она отмечена по умолчанию:

- указать место расположения файла сертификата и его имя.

Далее, чтобы подать отчёт по УСН через интернет, пора вернуться в сервис самостоятельной регистрации налогоплательщика. Здесь нужно нажать «Зарегистрировать сертификат», выбрать созданный файл и передать его на регистрацию:

После этого остаётся дождаться, когда в верхнем поле появится идентификатор абонента.

Шаг 4. Подготовка отчёта

Перед тем как сдать декларацию по УСН для ИП через интернет, её необходимо подготовить.

Это можно сделать в программе «Налогоплательщик ЮЛ». Она разработана ФНС и распространяется бесплатно.

Если ПО уже установлено, можно формировать отчёт по УСН. Если же нет, программу следует скачать и установить по инструкции, ссылка на которую также приводится на сайте ФНС.

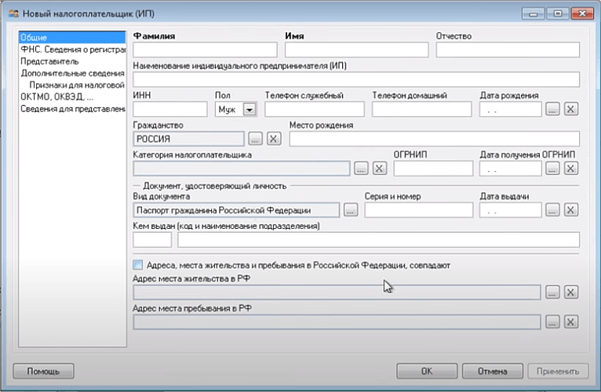

При первичном запуске нужно ввести информацию о предпринимателе:

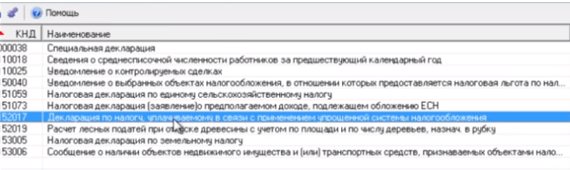

Далее в разделе «Документы» выберите пункт «Налоговая отчётность», а в появившемся списке – декларацию по УСН:

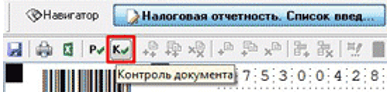

Будет создана пустая форма отчёта. Некоторые её поля заполняются автоматически, сведения же для других нужно выбрать из списка или внести. Чтобы рассчитать сумму налога, нужно нажать «Р» (расчёт). Для проверки правильности заполнения формы по контрольным соотношениям есть кнопка «К» (контроль).

Если система выдаёт сообщение, что проверка пройдена, и ошибок нет, декларацию УСН можно сохранить и закрыть. При обнаружении ошибок система подскажет, в каких полях они допущены.

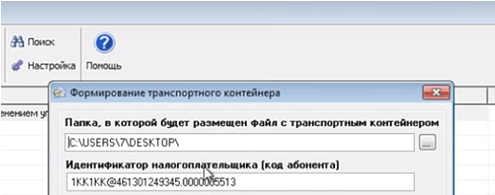

Далее нужно скачать декларацию для отправки, а точнее, выгрузить транспортный контейнер с ней, нажав соответствующую кнопку в верхнем меню. Данные отчёта по УСН ИП надо ещё раз проверить, и если всё правильно – подтвердить, нажимая соответствующие кнопки в диалоговых окнах. В последнем окне требуется указать путь для формирования контейнера и ввести идентификатор абонента, полученный на предыдущем шаге:

В результате декларация по УСН будет выгружена в указанную папку.

Шаг 5. Отправка отчёта

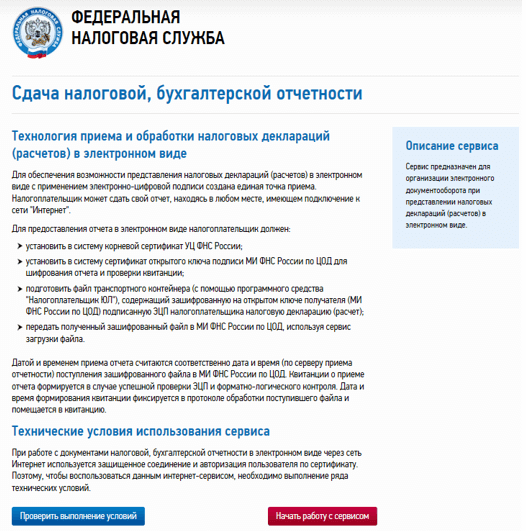

Осталось лишь отправить декларацию по УСН от ИП в режиме онлайн в налоговую инспекцию. Для этого есть самостоятельный сервис «Представление налоговой и бухгалтерской отчётности в электронной форме». После нажатия кнопки «Перейти в сервис» загрузится страница описания технологии:

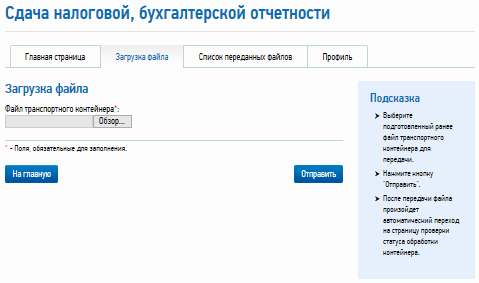

Можно ещё раз проверить исполнение всех условий для работы с КЭП, а затем нажать «Начать работу с сервисом». Загрузится окно профиля – в нём нужно указать ключевую для ИП информацию. Далее во вкладке «Загрузка файла» следует выбрать файл контейнера и нажать «Отправить».

После удачной отправки пользователь увидит свою налоговую декларацию в списке переданных файлов со статусом «В ожидании». Когда статус сменится на «Завершено (успешно)», декларация будет считаться представленной.

На этом рассмотрение вопроса о том, как подать налоговую декларацию для ИП на УСН в режиме онлайн, можно завершить. Как видно, у ФНС нет единого ПО или портала, где ИП через интернет мог бы пройти процесс полностью – от формирования отчёта до его отправки. Пользователям приходится работать с разными сервисами и программами, а это не всегда легко. Надеемся, что наша инструкция в этом поможет.

Читайте также:

- Декларация по УСН за 2022 год для ИП

- Как заполнить нулевую декларацию по УСН за 2022 год для ИП

- Декларация при закрытии ИП на УСН

- Декларация УСН для ООО

Законы

Начинающие предприниматели не решаются сами заполнять и сдавать декларацию в налоговую: боятся что-то сделать не так, попасть на штрафы и пени. Они платят бухгалтеру 2000–5000 рублей только за то, чтобы тот посчитал сумму налога и заполнил три листа декларации. Катя ведёт бухгалтерию нескольких фирм и ИП — она составила инструкцию, которая поможет заполнить декларацию и сэкономить на бухгалтере.

| Компания | ИП | |

| Когда сдавать декларацию | Не позднее 27 марта | Не позднее 25 апреля |

| Куда сдавать | В налоговую инспекцию по месту нахождения — юридическому адресу. | В налоговую инспекцию по месту регистрации ИП. |

| В каком виде | На бумаге или по интернету через операторов: Сбис, Такском, Контур и других. | |

| Какие разделы заполнять | Титульный лист, разделы 1.1 и 2.1.1. Тем, кто в прошлом году платил торговый сбор, — дополнительно раздел 2.1.2. |

|

| Что будет, если не сдать | Штраф 5% от суммы налога за каждый месяц опоздания: минимум 1000 ₽, максимум 30% от суммы налога (п. 1 ст. 119 НК РФ). |

Шаг 1. Возьмите пустой бланк декларации

Бланк можно получить в налоговой инспекции или скачать в интернете в Экселе. Его можно заполнить прямо на компьютере или распечатать и заполнить вручную синей ручкой. Титульный лист и каждый раздел декларации нужно распечатать на отдельном листе — печатать с двух сторон листа нельзя.

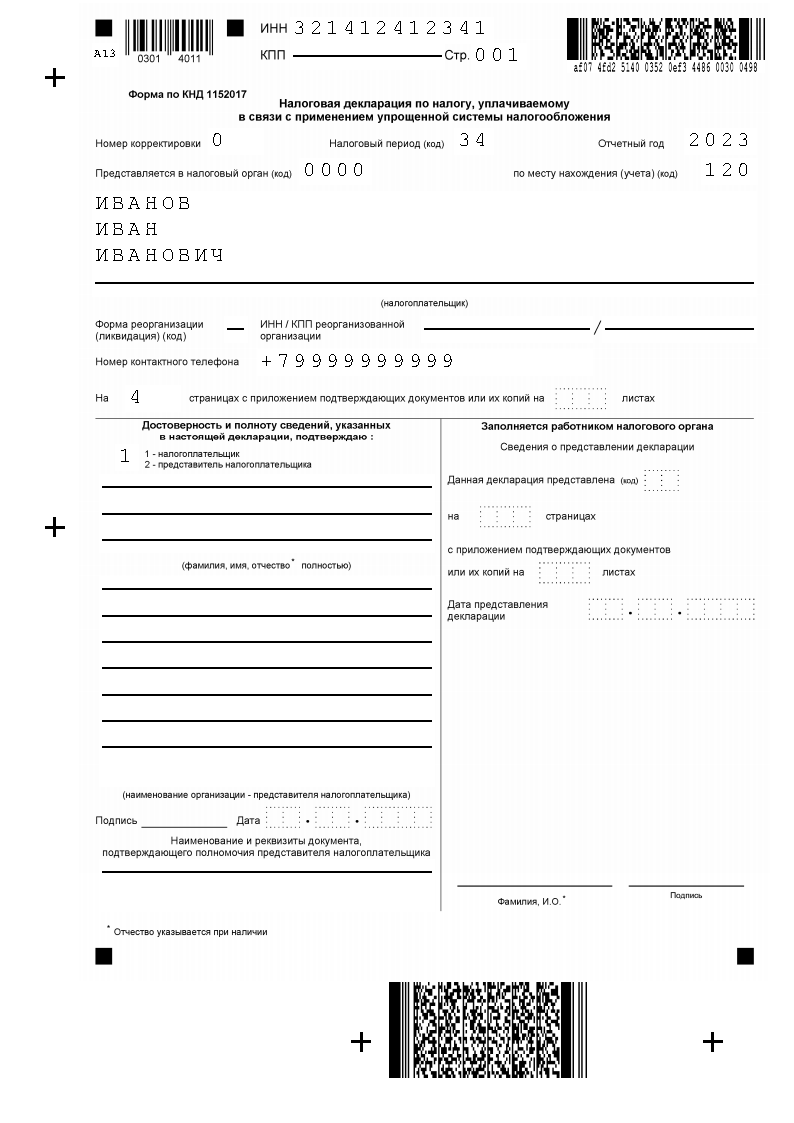

Шаг 2. Заполните титульный лист

Если сдаёте декларацию самостоятельно, в нижней части титульного листа поставьте код 1 — «налогоплательщик» и укажите свои ФИО. Ниже поставьте дату и подпишитесь. Если декларацию по доверенности сдаёт курьер или бухгалтер, поставьте код 2 — «представитель налогоплательщика» и укажите ФИО доверителя. Ниже представитель ставит дату и расписывается. Ещё ниже укажите реквизиты доверенности. Например, доверенность № 1 от 15 апреля 2023 года. Если у вас ИП, подойдёт только нотариальная доверенность

Если сдаёте декларацию самостоятельно, в нижней части титульного листа поставьте код 1 — «налогоплательщик» и укажите свои ФИО. Ниже поставьте дату и подпишитесь. Если декларацию по доверенности сдаёт курьер или бухгалтер, поставьте код 2 — «представитель налогоплательщика» и укажите ФИО доверителя. Ниже представитель ставит дату и расписывается. Ещё ниже укажите реквизиты доверенности. Например, доверенность № 1 от 15 апреля 2023 года. Если у вас ИП, подойдёт только нотариальная доверенность

Шаг 3. Посчитайте свои доходы и сумму налога и заполните раздел 2.1.1

Как считать доходы. При упрощённой системе налогообложения доходы считают кассовым методом. Это значит, датой получения дохода считается день, когда деньги пришли:

- в кассу — если клиент платит через кассу;

- на расчётный счёт в банке — если клиент платит по безналу напрямую.

Нужно платить налог:

- с доходов от продажи товаров, работ;

- с доходов от реализации услуг, имущественных прав;

- с доходов не по основной деятельности;

- с процентов на остаток счёта.

Не нужно платить налог:

- с перечислений на счёт ИП со своей карты;

- с поступлений от других контрагентов по договору займа.

Предположим, за первый квартал бизнесмен ничего не заработал, во втором квартале получил доход 254 320 ₽, в третьем квартале — 318 080 ₽, в четвёртом — 392 800 ₽.

Доходы за каждый период считают нарастающим итогом. Это значит, нужно складывать доход за текущий квартал с доходом за предыдущий период.

- Доход за первый квартал = 0.

- Доход за полугодие = доход за первый квартал + доход за второй квартал = 0 + 254 320 ₽ = 254 320 ₽.

- Доход за девять месяцев = доход за полугодие + доход за третий квартал = 254 320 ₽ + 318 080 ₽ = 572 400 ₽.

- Доход за год = доход за девять месяцев + доход за четвёртый квартал = 572 400 ₽ + 392 800 ₽ = 965 200 ₽.

Стандартная ставка 6%. Действует на всей территории России.

Региональная ставка от 1% до 5%. Местные власти могут снизить налоговую ставку до 1%. Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей про снижение ставки налога.

Льготная ставка 0%. Местные власти могут установить налоговые каникулы для индивидуальных предпринимателей, которые зарегистрировались впервые и работают в производственной, социальной, научной сфере или оказывают населению бытовые услуги (п. 4 ст. 346.20 НК РФ). Зайдите на сайт местного министерства финансов и в документах поищите решение местных властей про налоговые каникулы. Для вновь зарегистрированных ИП налоговые каникулы продлили до 2024 года.

Пример поиска льгот для Калининградской области

Укажите ставки налога за каждый период. Если используете льготную ставку, укажите номер и дату местного закона, на основании которого вы её применяете

Укажите ставки налога за каждый период. Если используете льготную ставку, укажите номер и дату местного закона, на основании которого вы её применяете

Сумма налога = доход × ставка налога

Всё, что меньше 50 копеек, отбрасывается, а 50 копеек и больше — округляется до рубля.

Налог считаем нарастающим итогом, как доходы.

- Налог за первый квартал = 0.

- Налог за полугодие = доход за первый квартал × 6% = 254 320 ₽ × 6% = 15 259 ₽.

- Налог за девять месяцев = доход за полугодие × 6% = 572 400 ₽ × 6% = 34 344 ₽.

- Доход за год = доход за девять месяцев × 6% = 965 200 ₽ × 6% = 57 912 ₽.

Укажите сумму налога за каждый период

Укажите сумму налога за каждый период

Укажите, сколько заплатили страховых взносов за себя. Если платили частями в течение года, вносите данные нарастающим итогом. Если платили одной суммой в конце года, укажите только годовую сумму, а за другие периоды поставьте прочерки

Укажите, сколько заплатили страховых взносов за себя. Если платили частями в течение года, вносите данные нарастающим итогом. Если платили одной суммой в конце года, укажите только годовую сумму, а за другие периоды поставьте прочерки

Шаг 4. Узнайте свой код ОКТМО и заполните раздел 1.1

Код ОКТМО можно узнать на сайте налоговой. Выберите свой регион и район регистрации, нажмите «Найти». Сервис выдаст ваш код ОКТМО.

- Рассчитайте суммы авансовых платежей на основе данных раздела 2.1.1.

- Строка 020 пустая — в первом квартале доходов нет.

- Сумма аванса по налогу за полугодие (строка 040) = сумма налога к уплате (раздел 2.1.1, строка 131) — сумма налога к уменьшению (раздел 2.1.1, строка 141) = 15 259 ₽ — 10 000 ₽ = 5259 ₽.

- Сумма аванса по налогу за девять месяцев (строка 070) = сумма налога к уплате (раздел 2.1.1, строка 132) — сумма налога к уменьшению (раздел 2.1.1, строка 142) — сумма аванса по налогу за полугодие (строка 040) = 34 344 ₽ — 20 000 ₽ — 5259₽ = 9085 ₽.

- Сумма аванса по налогу за год (строка 100) = сумма налога к уплате (раздел 2.1.1, строка 133) — сумма налога к уменьшению (раздел 2.1.1, строка 143) — сумма аванса по налогу за полугодие (строка 040) — сумма аванса по налогу за девять месяцев (строка 070) = 57 912 ₽ — 32 385 ₽ — 5259 ₽ — 9085 ₽ = 11 183 ₽.

Поставьте свой код ОКТМО в строке 010. Строки 030, 060, 090 оставьте пустыми. Их нужно заполнять, только если вы меняли адрес регистрации

Поставьте свой код ОКТМО в строке 010. Строки 030, 060, 090 оставьте пустыми. Их нужно заполнять, только если вы меняли адрес регистрации

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать.

В бесплатной программе налоговой

Проще заполнить декларацию с помощью бесплатной программы от налоговой инспекции «Налогоплательщик ЮЛ». Скачать программу можно на сайте налоговой.

После установки запустите программу и добавьте нового налогоплательщика — ИП

После установки запустите программу и добавьте нового налогоплательщика — ИП

Укажите свои данные

Укажите свои данные

В меню выберите «Налоговая отчётность» → «Создать». Из списка документов выберите декларацию по УСН

В меню выберите «Налоговая отчётность» → «Создать». Из списка документов выберите декларацию по УСН

Выберите год, за который сдаёте декларацию

Выберите год, за который сдаёте декларацию

Заполните титульный лист. В поле «Налоговый период» выберите 34 — код годового отчёта. Укажите код по месту нахождения 120 — место жительства предпринимателя, этот код одинаковый для всех ИП. Укажите свой номер телефона

Заполните титульный лист. В поле «Налоговый период» выберите 34 — код годового отчёта. Укажите код по месту нахождения 120 — место жительства предпринимателя, этот код одинаковый для всех ИП. Укажите свой номер телефона

Если сдаёте декларацию сами, поставьте цифру 1 и укажите свои ФИО. Если за вас декларацию сдаёт курьер или бухгалтер по доверенности, поставьте цифру 2 и укажите его ФИО

Если сдаёте декларацию сами, поставьте цифру 1 и укажите свои ФИО. Если за вас декларацию сдаёт курьер или бухгалтер по доверенности, поставьте цифру 2 и укажите его ФИО

Добавьте раздел для расчёта налога 2.1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Добавьте раздел для расчёта налога 2.1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Укажите свои доходы и налоговую ставку за квартал, полугодие, девять месяцев и год. Внести сумму налога вручную не получится, эти поля заблокированы — программа посчитает налог сама, когда вы заполните все поля декларации

Укажите свои доходы и налоговую ставку за квартал, полугодие, девять месяцев и год. Внести сумму налога вручную не получится, эти поля заблокированы — программа посчитает налог сама, когда вы заполните все поля декларации

Укажите сумму страховых взносов за себя за первый квартал, полугодие, девять месяцев и год

Укажите сумму страховых взносов за себя за первый квартал, полугодие, девять месяцев и год

Нажмите в меню сверху значок с буквой «Р»

Нажмите в меню сверху значок с буквой «Р»

Программа рассчитает суммы налога к уплате

Программа рассчитает суммы налога к уплате

Добавьте раздел 1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Добавьте раздел 1.1: щелчком правой кнопки мыши нажмите «Добавить раздел»

Программа сама заполнит раздел 1.1. Распечатайте декларацию: нажмите значок принтера в верхнем меню

Программа сама заполнит раздел 1.1. Распечатайте декларацию: нажмите значок принтера в верхнем меню

Положите распечатанную декларацию в файл или скрепите скрепкой — прокалывать дыроколом или степлером нельзя.

Декларация готова! Можно сдавать.

Предприниматели часто спрашивают

Нужно ли сдавать декларацию, если за прошлый год не было доходов?

Декларацию нужно сдать, даже если вы вообще не работали.

Нужно ли прикладывать к декларации документы, которые подтверждают доходы и расходы, или книгу учёта доходов и расходов?

По закону прилагать к декларации первичку или книгу учёта доходов и расходов не нужно. Налоговый инспектор может запросить нужные документы в рамках камеральной проверки.

Подавайте декларацию с сервисом «КУДиР» всего за десять минут

Чтобы не тратить много времени на бухгалтерские расчёты, заполнение декларации и поездки в ФНС, используйте сервис «КУДиР» от Эвотора, вам потребуется тариф «Макс». Сервис поможет вам быстро и просто заполнить декларацию, а затем отправить документ в налоговую — ехать никуда не придётся.

Форма декларации всегда актуальна и обновляется автоматически, как только налоговая что-то меняет. Вы точно отправите правильный документ.

Как подать декларацию с помощью «КУДиРа»:

- Купите сервис «КУДиР», выберите тариф «Макс» в личном кабинете Эвотора.

- В сервисе зарегистрируйте электронную подпись, которой будете подписывать документы. Как это сделать, читайте в инструкции.

- Заполните декларацию. Сервис подскажет, что и в какие поля вводить.

- Отправьте декларацию в налоговую.

Ву-а-ля, проще не бывает!

Получайте раз в неделю подборку лучших статей Жизы

Рассказываем истории из жизни бизнесменов, следим за льготами для бизнеса и

даём знать, если что-то срочно пора сделать.

Налоги и отчётность

Новый порядок возмещения НДС в 2023 году

Законы · 24 April

В 2023 году открыли единые налоговые счета (ЕНС) для юрлиц и ИП. На этот же счёт производится возврат НДС для юридических лиц, с него возмещённую сумму можно вывести на свой расчётный счёт. Разбираемся, что изменилось в порядке возмещения НДС в 2023 году.

Фиксированные платежи на 2022 год для ИП

Законы · 24 April

Если ваш доход больше 300 тысяч, в 2022 году общая сумма взносов составит 43 211 ₽ плюс дополнительный взнос. Показываем на примерах, как рассчитать и учесть страховые взносы для ИП на разных системах налогообложения.

Чем отличается ИП от самозанятого и как стать ИП на НПД

Законы · 24 April

Стать самозанятым может не только физлицо, но и ИП. Это избавит от обязательных платежей и отчетности, но ограничит деятельность предпринимателя. Рассказываем, как ИП перейти на НПД и стоит ли, можно ли совмещать два режима и какие налоги платить.

Как ИП уменьшить налог за счёт страховых взносов

Законы · 24 April

Индивидуальные предприниматели должны платить страховые взносы за себя и сотрудников: на пенсионное, медицинское и социальное страхование. Бизнесмены на УСН 6% и патенте могут уменьшить налог на эту сумму, если вовремя заплатят взносы. Рассказываем, как платить меньше налогов.

Как ИП получить налоговые каникулы

Законы · 24 April

Программа налоговых каникул для ИП действует до конца 2020 года. Некоторые предприниматели на УСН и патенте могут уйти на налоговые каникулы на два налоговых периода. Рассказываем, кому можно не платить и как это сделать.

Как зарегистрировать ИП

Законы · 24 April

Чтобы зарегистрировать ИП, Женя сходил в налоговую, а его друг подал документы через Госуслуги. В статье — подробная инструкция для обоих способов.

Как выбрать систему налогообложения для ИП

Законы · 24 April

Предприниматель выбирает систему налогообложения, когда регистрирует бизнес. Это важно: если выбрать неправильно, потеряете много денег. В статье рассказали, кому какие системы подходят и как выбрать самую выгодную.

Типовые уставы для ООО: как работают и кому подходят

Законы · 24 April

Раньше бизнесмены скачивали устав из интернета и подавали в налоговую, а потом его приходилось переделывать. Теперь достаточно выбрать один из 36 типовых уставов. Мы их сравнили и разобрались, как пользоваться.

Как выбрать налоговый режим для ООО

Законы · 24 April

Вместе с налоговым режимом бизнесмен выбирает, сэкономить или потерять десятки тысяч рублей в год. Разбираемся, как подобрать выгодный вариант.

Налог для самозанятых: кого касается и как работает

Законы · 24 April

С 1 января 2020 года жители Санкт-Петербурга, республики Башкортостан и ещё 17 регионов России могут стать самозанятыми. Такой налоговый режим уже действует в Москве, Московской и Калужской областях и республике Татарстан.

Налоговики рассказали, как работать с самозанятыми

Законы · 24 April

С 2019 года индивидуальные предприниматели начали переходить на налог для самозанятых. Мы разобрались, как с ними работать, чтобы включить в расходы оплату за их товары, работы и услуги.

Как попасть в налоговую без очереди

Законы · 24 April

Инструкция для тех, кто не хочет толкаться в очереди, чтобы сдать декларацию, встать на учёт или подать документы на регистрацию.

Как ИП отчитываться и платить налоги, если он не работает

Законы · 24 April

Даже если предприниматель не вёл бизнес в течении года, он обязан отчитаться в налоговую и заплатить страховые взносы. Есть разница, когда и сколько платить — работает он на УСН, ЕНВД или ОСНО. Рассказываем, что делать, чтобы не попасть на штраф.

Как сэкономить на налогах и не попасть на штраф

Законы · 24 April

У предпринимателя есть пять законных способов сэкономить на налогах. Но тем, кто использует их неправильно, приходится платить штрафы, пени и доплачивать налоги. Рассказываем, как этого избежать.

Как перейти с ЕНВД на УСН

Законы · 24 April

C 1 января 2021 года предпринимателям на ЕНВД придётся переходить на другой налоговый режим. А тем, кто продаёт маркированные товары, это нужно сделать до 1 января 2020 года. Рассказываем, как перейти с ЕНВД на упрощёнку.

Как перейти с ЕНВД на патент

Законы · 24 April

С 1 января 2020 года отменяют ЕНВД для всех пермских бизнесменов и для некоторых продавцов маркированных товаров. Остальным вменёнщикам придётся сменить налоговый режим с 1 января 2021 года. Рассказываем, кто сможет перейти с ЕНВД на патент, когда и как это сделать.

Пять главных вопросов про патент

Законы · 24 April

Можно ли совмещать патент с другим налоговым режимом? А два разных патента? А как тогда отчитываться? Если собрались купить патент, лучше узнать ответы заранее.

Семейный подряд против налоговой

Истории · 24 April

У семейной пары две похожие фирмы, которые торгуют между собой. Супругов обвиняют в создании схемы, чтобы платить меньше налогов. Они не согласны. Что скажет суд?

Отчитаться по УСН за 2022 год нужно по декларации той же формы, что и прошлогодняя. При этом сроки для сдачи отчетности сокращены. ООО должны отчитаться не позднее 27 марта, предприниматели — не позднее 25 апреля (а не 31 марта и 30 апреля, как прежде). Расскажем и наглядно покажем, как правильно заполнить декларацию по УСН за 2022 год.

В каком виде сдается декларация по УСН

Это зависит от среднесписочной численности сотрудников за предшествующий календарный год (п. 3 ст. 80 НК РФ):

- свыше 100 человек — в электронном виде по интернету через оператора электронного документооборота (ЭДО);

- 100 человек и меньше — допустимы два варианта: по интернету или в бумажном виде, выбор за налогоплательщиком.

Рассчитать среднесписочную численность

Попробовать бесплатно

Как подать декларацию по УСН

Те «упрощенщики», кто обязан отчитываться через интернет, должны совершить следующие действия. Во-первых, подписать договор с оператором ЭДО. Во-вторых, получить квалифицированный сертификат ключа проверки электронной подписи. На это отведено 10 дней с даты, когда появилась обязанность сдавать электронные отчеты (п. 5.1 ст. 23 НК РФ; см. «Требование о представлении документов: как и в какие сроки налогоплательщик должен его исполнить»).

Внимание!

Сдать декларацию по УСН онлайн можно при помощи бесплатного сервиса ФНС. Но сначала отчет нужно заполнить. Для этого есть программа «Налогоплательщик ЮЛ», которую следует бесплатно установить по инструкции, размещенной на портале ФНС. Существует и другой вариант — воспользоваться коммерческими сервисами. Они, как правило, более удобны. При любом варианте для онлайн-сдачи декларации потребуется электронная подпись.

Вести книгу учета доходов, сдавать все отчеты по УСН (для новых ИП — год бесплатно)

Декларацию на бумаге можно сдать одним из двух способов:

- принести лично в ИФНС;

- отправить по почте.

Сроки сдачи декларации УСН

В общем случае декларацию по упрощенной системе налогообложения сдают один раз в год — по итогам прошедшего года (см. табл. 1).

Табл. 1

Сроки сдачи декларации по УСН за 2022 год

|

ООО |

Не позднее 27 марта 2023 года (т.к. 25 марта приходится на субботу) |

|

Индивидуальные предприниматели |

Не позднее 25 апреля 2023 года |

Бесплатно рассчитать взносы «за себя», налог по УСН, заполнить платежки по налогам и взносам

В определенных ситуациях отчитаться следует в середине года. В частности, это нужно сделать:

- при прекращении деятельности, в отношении которой применялась УСН, — не позднее 25-го числа месяца, следующего за месяцем, когда состоялось такое прекращение (п. 2 ст. 346.23 НК РФ);

- при утрате права на «упрощенку» — не позднее 25-го числа месяца, следующего за кварталом, в котором это право утрачено (п. 3 ст. 346.23 НК РФ).

Как заплатить налог по УСН

Итоговую сумму единого «упрощенного» налога за 2022 год следует внести в бюджет в следующие сроки: ООО — не позднее 28 марта, а ИП — не позднее 28 апреля 2023 года (п. 7 ст. 346.21 НК РФ в редакции Закона № 263-ФЗ; см. «Изменены сроки уплаты налогов, взносов и сдачи отчетности: читаем новые поправки в НК РФ»).

Можно перечислить налог в составе единого налогового платежа (ЕНП). При этом подавать уведомление об исчисленной сумме «упрощенного» налога не надо (см. «Единый налоговый платеж: какой код периода указывать в уведомлении об исчисленных налогах и взноса»). А можно оформить отдельную платежку (см. «Как платить налоги и взносы в 2023 году: выбираем между единым платежом и обычными платежками»).

Авансовые платежи за квартал, полугодие и 9 месяцев 2023 года нужно заплатить не позднее 25 апреля, 25 июля и 25 октября соответственно.

Сформируйте платежку на уплату налогов в один клик по данным из отчета

О том, как вычислить сумму налога и авансового платежа, читайте в статье «Глава 26.2 НК РФ. Упрощенная система налогообложения (УСН или «упрощенка»)».

Пример заполнения декларации по УСН

Бланк декларации, электронный формат и порядок заполнения утверждены приказом ФНС от 25.12.20 № ЕД-7-3/958@.

«Упрощенщик» должен оформить разделы, предназначенные для выбранного им объекта налогообложения:

- УСН с объектом «доходы»: титульный лист, раздел 1.1 (сумма налога и авансового платежа к уплате), раздел 2.1.1 (расчет налога), раздел 2.1.2 (заполняют только плательщики торгового сбора);

- УСН с объектом «доходы минус расходы»: титульный лист, раздел 1.2 (сумма налога и авансового платежа к уплате), раздел 2.2 (расчет налога).

Плюс к этому, при получении целевого финансирования нужно заполнить раздел 3. Это относится ко всем ООО и ИП, независимо от объекта налогообложения по УСН.

При заполнении декларации следует использовать данные из книги учета доходов и расходов (см. «Как заполнять КУДиР в 2022 году: правила и примеры, бланк, инструкция»).

Вести учет и рассчитывать налог по УСН по правилам 2023 года

Образец заполнения

ООО «Трейд» применяет УСН с объектом «доходы». В организации трудятся наемные работники, с их зарплаты перечисляются страховые взносы. Больничных, выплат по добровольному страхованию в 2022 году не было.

«Трейд» применяет стандартную ставку единого «упрощенного» налога (6%), право на пониженную ставку отсутствует.

Доходы ООО «Трейд» за 2022 год приведены в табл. 2.

Табл. 2

Доходы ООО «Трэйд» в 2022 году

|

Период |

Доходы (руб.) |

Доходы нарастающим итогом с начала года (руб.) |

|---|---|---|

|

Январь — март |

250 000 |

Квартал: 250 000 |

|

Апрель — июнь |

300 000 |

Полугодие: 550 000 (250 000 + 300 000) |

|

Июль — сентябрь |

280 000 |

9 месяцев: 830 000 (550 000 + 280 000) |

|

Октябрь — декабрь |

310 000 |

Год: 1 140 000 (830 000 + 310 000) |

Доходы указаны в разделе 2.1.1 декларации в строках 110 — 113:

Авансовые платежи и налог уменьшены на сумму страховых взносов, величина уменьшения не превысила 50% от размера авансового платежа (п. 3.1 ст. 346.21 НК РФ). Авансовые платежи к уплате в 2022 году приведены в табл. 3.

Табл. 3

Авансовые платежи и налог к уплате в 2022 году

|

За какой период |

Сумма до уменьшения (руб.) |

Начисленные и уплаченные взносы (руб.) |

Величина уменьшения (руб.) |

Сумма к уплате |

|---|---|---|---|---|

|

Квартал |

15 000 (250 000 руб. х 6%) |

8 000 |

7 500 (15 000 руб. х 50%) |

7 500 (15 000 — 7 500) |

|

Полугодие |

18 000 (550 000 руб. х 6% –15 000 руб.) |

9 100 |

9 000 (18 000 руб. х 50%) |

9 000 (18 000 — 9 000) |

|

9 месяцев |

16 800 (830 000 руб. х 6% – 15 000 — 18 000) |

8 500 |

8 400 (16 800 руб. х 50%) |

8 400 (16 800 — 8 400) |

|

Год |

18 600 (1 140 000 руб. х 6% – 15 000 руб. – 18 000 руб. – 16 800 руб.) |

9 400 |

9 300 (18 600 руб. х 50%) |

9 300 (18 600 — 9 300) |

Рассчитайте взносы «за себя» и работников при совмещении УСН и ПСН

Рассчитать бесплатно

Авансовые платежи и налог (до уменьшения) указаны в разделе 2.1.1 декларации в строках 130 — 133:

Суммы уменьшения авансовых платежей и налога указаны в разделе 2.1.1 декларации в строках 140 — 143

Суммы авансовых платежей и налога к уплате указаны в разделе 1.1 декларации:

Бесплатно подать уведомление о переходе на УСН и сдать декларацию по УСН через интернет

Штрафы за непредставление декларации

Если своевременно не отчитаться по УСН, инспекторы начислят штраф. Его размер — 5% от неуплаченной суммы единого налога, подлежащей перечислению на основании просроченной декларации, за каждый полный или неполный месяц просрочки. Минимальная величина санкции — 1 000 руб., максимальная — 30% от неуплаченной суммы налога (п. 1 ст. 119 НК РФ). Если срок сдачи превышен на 20 рабочих дней или более, ИФНС вправе заблокировать счет (подп. 1 п. 3 ст. 76 НК РФ).

Внимание!

Начислят ли штраф, если ООО или предприниматель своевременно перечислит налог по УСН, но не сдаст вовремя декларацию? Да, начислят. Но его размер будет минимальным — 1 000 руб.

Также предусмотрено административное наказание для должностных лиц компаний: предупреждение или штраф на сумму от 300 до 500 руб. (ст. 15.5 КоАП РФ).

Подготовить, проверить и сдать декларацию по УСН

Попробовать бесплатно

В отчете по УСН предприниматель показывает доход и исчисленный налог, размер которого проверяет ФНС. Состав декларации зависит от объекта налогообложения.

| «Доходы» | «Доходы минус расходы» |

|---|---|

| Титульный лист | |

| Раздел 1.1 — итоговые налоговые платежи | Раздел 1.2 — итоговые налоговые платежи |

| Раздел 2.1.1 — расчет налога | Раздел 2.2 — расчет налога |

| Раздел 2.1.2 — торговый сбор | |

|

Раздел 3 Отчет о целевом использовании средств |

ИП на УСН сдают декларацию всегда, а если в отчетном периоде не велась деятельность, то отправляют нулевой отчет, который содержит:

- Титульный лист.

- Раздел 1.1 для УСН «доходы» или 1.2 для «доходы минус расходы» — ОКТМО и прочерки в остальных показателях.

- Раздел 2.1.1 для УСН «доходы» или 2.2 для «доходы минус расходы» — признак применения ставки, признак налогоплательщика и ставка налога с обоснованием.

- Раздел 2.1.2 для торгового сбора — суммы сбора, уплаченные в отчетном периоде.

ИП на налоговых каникулах также сдают декларацию по УСН, но с нулевой ставкой.

За 2022 год отчет представляют по форме согласно приказу ФНС России от 25.12.2020 № ЕД-7-3/958@. Это та же форма, по которой предприниматели отчитывались за 2021 год. Налоговая разработала обновления к декларации, но они вступят в силу только с отчета за 2023 год (приказ ФНС от 01.11.2022 № ЕД-7-3/1036@.

Сроки подачи отчета по УСН в 2023 году изменились:

- По итогам года форма представляется до 25 апреля.

- При закрытии ИП — до 25 числа месяца, следующего за месяцем прекращения деятельности.

- При утрате применения УСН — до 25 числа месяца, следующего за кварталом, в котором было нарушение.

Отчет по УСН состоит из титульного листа и шести разделов.

На титульном листе указывают:

- ИНН предпринимателя;

- номер корректировки — по умолчанию «0—» для певричной декларации, а для уточненных «1—», «2—» и далее по порядку;

- код налогового периода — в общем случае «34», при закрытии ИП или смене режима налогообложения код отличается;

- отчетный год;

- код налоговой инспекции, где ИП стоит на учете — узнать его можно в сервисе ФНС;

- код места нахождения — 210 в общем случае;

- ФИО ИП;

- телефон для связи.

В Контур.Экстерне на титульном листе также можно указать объект налогообложения.

Разберем, как заполнить декларацию в Экстерне.

Для ИП с объектом налогообложения «Доходы»

Раздел 1.1

- Укажите ОКТМО по месту жительства ИП в строке 010. Если ОКТМО менялся в течение года, то заполните его поквартально.

- Сумма авансов в строках 020, 040, 070 и сумма налога к уплате в строке 100 формируются автоматически на основании разделов 2.1.1 и 2.1.2.

- В строке 101 заполните оплаченный налог по патентной системе налогообложения, если ИП совмещал УСН и ПСН и потерял право на патент (п. 7 ст. 346.45 НК РФ).

Сдать декларацию по УСН в срок и без ошибок

Узнать больше

Раздел 2.1.1

В строке 101 заполните код признака применения налоговой ставки, а в строке 102 — признак налогоплательщика:

- признак 1 — для ИП с наемными сотрудниками;

- признак 2 — для ИП без сотрудников.

Полученные доходы за каждый квартал укажите нарастающим итогом в строках 110–113. Налоговую ставку за каждый квартал — в строках 120–123. Обратите внимание, что для пониженной налоговой ставки нужно заполнить код налоговой льготы в строке 124.

Исчисленные авансовые платежи внесите в строки 130–133. Страховые взносы, уменьшающие налог, — в строки 140–143.

Раздел 2.1.2

ИП, которые уплачивают торговый сбор, заполняют строки 150–153, и в строках 160–163 рассчитывается сумма сбора, уменьшающая налог на УСН. Если предприниматель не платит торговый сбор, то в Экстерне этот раздел необходимо удалить.

Дважды в месяц вам на почту будут приходить инструкции и разборы от наших экспертов. В первом письме — памятка по ЕНП.

Для ИП с объектом налогообложения «Доходы минус расходы»

Раздел 1.2

Раздел 1.2 заполняют также, как Раздел 1.1, но добавляют строку 120. В ней показывают минимальный налог, который следовало заплатить, если он оказался больше, чем налог по УСН.

Раздел 2.2

- В этом разделе заполните не только полученные доходы, но и расходы, которые уменьшают налог на УСН.

- Кроме того, укажите признак применения налоговой ставки и заполните строку 264, если в отчетном периоде вы использовали пониженную ставку налога.

- Исчисленные авансовые платежи заполните в строках 270–273 для каждого квартала.

Раздел 3

Этот раздел предприниматель заполняет при наличии целевого финансирования. Если в отчетном году были целевые поступления, то по ним указывают:

- код поступления;

- дату получения и срок использования;

- сумму полученных средств.

В Экстерне состав декларации будет подобран автоматически в зависимости от объекта налогообложения, а подсказки помогут заполнить форму правильно. После автоматической проверки декларации вы сможете сразу сформировать платежное поручение и уплатить налог.

Сдать декларацию по УСН через интернет

Попробовать бесплатно

Какие сервисы и программы помогут оформить декларацию по УСН

В век всеобщей компьютеризации число налогоплательщиков, оформляющих бумажные декларации в ручном режиме, стремительно приближается к нулю. Упрощенцы также задаются вопросом, можно ли автоматически заполнить декларацию по УСН?

Современные сервисы и учетные программы действительно позволяют мгновенно рассчитывать налог по введенным налогоплательщикам исходным данным и тут же автоматически формировать готовую декларацию.

На сайте ФНС есть два бесплатных сервиса, с помощью которых можно заполнить декларацию по УСН онлайн:

На коммерческих сайтах также можно найти автоматизированных помощников, позволяющих заполнить бесплатно декларацию по УСН-2022 — веб-приложения, позволяющие в автоматическом режиме заполнить отчет на основании данных налогоплательщика. Некоторые из них дают возможность не только получить готовую декларацию, но и увидеть построчные расчеты и пояснения, корректность которых легко проверить.

О разнообразных сервисах, способных облегчить нашу жизнь, рассказываем в материалах:

- «Заполнить платежки поможет новый сервис Центробанка»;

- «Обзор программ и сервисов для ведения бухгалтерии онлайн»;

- «Новое в сервисах ФНС».

Форма декларации и сроки представления

Начиная с отчетности 2021 года, действует новая форма декларации. Хотя в планах законодателей есть идеи скорректировать ее. Но на момент выхода статьи новая форма не утверждена.

На рисунке ниже представлен минимальный набор необходимых сведений об актуальной форме декларации по УСН и крайних отчетных датах для ИП и компаний:

Обратите внимание на изменение сроков сдачи налогового отчета. Если в 2022 г. за 2021 год юрлица отчитывались до 31 марта, а предприниматели — до 4 мая (с учетом переноса с 30 апреля), то в 2023 году отправить отчет за 2022 г. в налоговую инспекцию следует на несколько дней раньше: организациям — до 27 марта (с учетом переноса с субботы 25 марта), ИП — до 25 апреля. Важно не пропустить установленные сроки во избежание штрафных санкций.

Подробнее о новшествах декларации по УСН читайте здесь.

Вышеуказанные сроки представления декларации по УСН нужно соблюдать тем налогоплательщикам, которые продолжают применять упрощенную систему налогообложения в обычном порядке. Для тех компаний и ИП, которые утратили право на применение этого спецрежима, срок подачи декларации иной (пп. 2 и 3 ст. 346.23 НК РФ).

С 2021 года введены повышенные лимиты УСН, на которых применяются повышенные ставки налога, позволяющие налогоплателщикам продолжать применять УСН при превышении стандартных лимитов.

Подробнее об условиях перехода на упрощенку и ее применения рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности.

Сколько листов декларации заполнять

Декларация по УСН состоит из титульного листа и шести разделов. Однако все разделы в состав декларации включать не требуется. Упрощенцы с базой «доходы» и «доходы минус расходы» заполняют свой набор разделов (см. на рисунке):

Но и этот состав декларации не является окончательным. Если упрощенец с базой «доходы» не является плательщиком торгового сбора, раздел 2.1.2 он в декларацию не включает. То же правило действует и для раздела 3 — его заполняют и представляют в составе декларации плательщики УСН-налога, получившие средства целевого финансирования, целевые поступления и другие средства, указанные в пп. 1 и 2 ст. 251 НК РФ (п. 8.1 Порядка заполнения декларации по УСН, утв. приказом № ЕД-7-3/958@). Остальные упрощенцы этот раздел в состав декларации по УСН не включают.

Требования к оформлению: 5 основных правил

Перечислим 5 обязательных для выполнения правил оформления декларации по УСН (пп. 1.3─1.6 Порядка заполнения декларации по УСН, утв. приказом № ЕД-7-3/958@):

- Правило отражения стоимостных показателей.

Все стоимостные показатели должны заноситься в декларацию в полных рублях: значения менее 50 копеек отбрасываются, а 50 и более копеек округляются до полного рубля.

- Правило нумерации страниц.

Все страницы декларации должны иметь сквозную нумерацию начиная с титульного листа. Формат номеров: «001», «002» … «010». Для проставления номера страницы отведено специальное поле из трех знакомест.

- Правило оформления бумажной декларации.

Для деклараций, заполняемых ручным способом, действуют особые требования:

- заполнять показатели декларации допустимо только чернилами синего, фиолетового или черного цвета;

- исправлять ошибки с помощью корректирующего средства недопустимо;

- двусторонняя печать декларации и скрепление ее листов, приводящее к порче бумажного носителя, запрещены.

- Правило заполнения полей.

Для разных видов информации необходимо применять свои форматы:

- Правило заполнения полей декларации при отсутствии показателей.

Если у налогоплательщика отсутствует какой-либо показатель для заполнения, предназначенное для него поле прочеркивается (проводится прямая линия посредине знакомест по всей длине поля).

Инструкция по заполнению декларации

Подробная инструкция по заполнению УСН-декларации приведена в приложении 2 к приказу № ЕД-7-3/958@.

Покажем, как заполнить декларацию по УСН на примере:

ООО «Прогресс» применяет УСН с базой «доходы минус расходы». За 2022 год по данным КУДиР (книги учета доходов и расходов) показатели работы компании нарастающим итогом составили:

|

Период |

Доходы, руб. |

Расходы, руб. |

Доходы минус расходы, руб. |

|

1-й квартал |

3 778 065 |

1 998 006 |

1 780 059 |

|

Полугодие |

7 985 066 |

3 022 380 |

4 962 686 |

|

9 месяцев |

11 445 119 |

5 655 442 |

5 789 677 |

|

Год |

14 749 390 |

8 170 448 |

6 578 942 |

Прекращать свою деятельность, реорганизовываться или переходить на иной режим налогообложения компания не планирует. Целевое финансирование в истекшем году она не получала. В регионе нахождения компании действует обычная ставка для упрощенцев с базой «доходы минус расходы» — 15%.

С учетом этого бухгалтер ООО «Прогресс» определил состав декларации по УСН за 2022 год: титульный лист, разделы 1.2 и 2.2.

Титульный лист

Как бухгалтер ООО «Прогресс» заполнил основные поля титульного листа, показано на образце:

После заполнения титульного листа бухгалтер перешел к основной (расчетной) части декларации — разделу 2.2. Раздел 1.2 он пока оставил незаполненным, так как данные для него появятся только после заполнения раздела 2.2.

Раздел 2.2

Раздел 2.2 бухгалтер заполнил на основе данных о доходах и расходах, налогооблагаемой базе (доходы минус расходы), а также о ставке УСН-налога. Затем он исчислил сумму авансовых платежей и налога по отчетным периодам и за календарный год.

Как выглядит заполненный раздел 2.2, смотрите на образце декларации по УСН:

Пояснения по заполнению раздела 2.2:

Раздел 1.2

Завершающим этапом в оформлении декларации по УСН является заполнение раздела 1.2:

Пояснения по заполнению раздела 2.1:

Скачайте образец заполнения декларации по УСН

Расходы упрощенца: важные уточнения от чиновников

Упрощенцы с базой «доходы минус расходы» при вычислении суммы УСН-налога имеют возможность уменьшать полученные доходы на сумму произведенных за этот же период расходов. Перечень таких расходов ограничен (ст. 346.16 НК РФ).

Упрощенцу важно не только сверять все расходы с этим перечнем, но и учитывать разъяснения чиновников и судебные решения по отдельным видам расходов, которые помогут безошибочно определить налогооблагаемую базу и правильно исчислить УСН-налог.

Можно ли принять к учету «коронавирусные» расходы, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к КонсультантПлюс и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Ознакомьтесь с набором «спорных» расходов упрощенцев и ссылками на НК РФ, судебные решения и разъясняющие письма чиновников:

Итоги

Декларацию по УСН можно заполнить бесплатно онлайн через специальные сервисы на сайте ФНС, с помощью веб-приложений на коммерческих сайтах и иными способами. Программное заполнение декларации предпочтительнее ручного, так как позволяет автоматически исчислить налог и избежать погрешностей в вычислениях. Состав декларации зависит от того, какой объект налогообложения применяет упрощенец: «доходы» или «доходы минус расходы».

Сдавайте декларацию по УСН в онлайн‑бухгалтерии

Ведение бухгалтерского и налогового учета, зарплата, авторасчет налога УСН, сдача отчетности не выходя из дома.

Попробовать бесплатно

Сдают декларацию лица, применяющие упрощенную систему налогообложения. К ним относятся и ИП, и организации. Чтобы применять этот спецрежим, руководители компаний или ИП при регистрации пишут заявление о выборе упрощенки. Также на УСН можно перейти с другого налогового режима с начала следующего года, подав соответствующее заявление в налоговую инспекцию.

Кстати, даже если упрощенец находится на налоговых каникулах и не платит налог, декларацию все равно нужно сдать. Она называется нулевой, а в графе со ставкой налога проставляется «0%».

Для ИП и юридических лиц установлены разные сроки подачи отчетности. ИП сдают декларацию раз в год до 25 апреля, а организации должны представить декларацию по УСН не позднее 25 марта. Если эта дата выпадает на нерабочий день, срок откладывается на ближайший следующий рабочий день. В 2023 году сроки следующие:

- для организаций — 27 марта;

- для ИП — 25 апреля.

В двух случаях декларацию понадобится сдать раньше: утрачено право на УСН или прекращена деятельность. Организации и предприниматели, которые прекратили работу, отчитываются до 25-го числа месяца, следующего за месяцем прекращения деятельности. А те, кто утратил право на упрощенку, отчитываются до 25 числа месяца, следующего за кварталом, в котором «слетели» со спецрежима.

Многие предприниматели по традиции предпочитают сдавать декларацию лично, распечатав заполненный бланк. Некоторые упрощенцы отправляют к налоговому инспектору свое доверенное лицо. Тут главное — не забыть подтвердить полномочия такого лица с помощью доверенности. Если нет времени на посещение ФНС, компания вправе выслать отчет почтой.

Самый удобный и быстрый способ — отправить декларацию через интернет. Для этого обязательно нужно заверить отчетность усиленной квалифицированной электронной подписью. Из веб-сервиса Контур.Бухгалтерия вы можете отправить декларацию в один клик мышки.

Организации всегда сдают декларацию в инспекцию по месту нахождения. Если у вас есть обособленные подразделения, отчет все равно нужно сдавать в ИФНС по месту учета головной организации. В места нахождения подразделений ее сдавать не нужно.

ИП сдают отчетность в налоговую по месту жительства.

Форма декларации и указания по заполнению утверждены Приказом ФНС от 25.12.2020 N ЕД-7-3/958@.

Декларация по УСН включает титульный лист и шесть разделов. Количество листов, которые нужно сдать в ИФНС, напрямую зависит от объекта налогообложения и вида предпринимательской деятельности. Условно можно выделить три возможных варианта для декларации по УСН:

- для объекта «доходы»;

- для объекта «доходы минус расходы»;

- для налогоплательщиков, исчисляющих торговый сбор.

Плательщики с объектом «доходы» сдают титульный лист, раздел 1.1 и раздел 2.1.1. Раздел 3 заполняется только по целевому финансированию. Если компания платит торговый сбор, к стандартным листам нужно добавить раздел 2.1.2.

Плательщики с объектом «доходы минус расходы» должны заполнять титульный лист, разделы 1.2, 2.2 и 3 при наличии целевого финансирования.

Контур.Бухгалтерия напомнит об уплате налогов, проведет расчет, заполнит и проверит декларацию для отправки онлайн.

Попробовать бесплатно

В 2023 году изменился порядок уплаты налога, так как был введен единый налоговый платеж. В декларацию по УСН корректировки тоже внесут, но сделают это уже для отчетной кампании за 2023 год. К тому же они будут техническими и не окажут существенного влияния на порядок заполнения.

За 2022 год отчитываемся по-старому. Из последних важных изменений в форме отчета, которые действуют еще с 2021 года, можно выделить следующее:

- с титульного листа убрали код ОКВЭД и номер регистрации декларации;

- добавили в разделы 1.1 и 1.2 строку 101, в которой нужно показывать подлежащую зачету сумму налога, уплаченного в рамках патентной системы. Ее заполняют ИП, у которых образовалась переплата за патент в связи с утратой права на его применение. Раньше такую переплату приходилось возвращать по заявлению;

- добавили в разделы 2.1.1 и 2.2 строку для кодов налоговой льготы. Её заполняют те, кто применял пониженную или нулевую ставку налога. Первая часть этой строки предназначена для семизначного кода из Приложения № 6 к порядку заполнения, а вторая — для реквизитов регионального закона, которым введена льгота;

- добавили в разделы 2.1.1 и 2.2 код признака налоговой ставки. Если упрощенец применяет стандартные ставки, то в этих полях он проставляет код «1». Если же лимиты по доходам и сотрудникам превысили базовые ограничения и ставки повышены до 8 и 20%, указывают код «2».

С 1 июля 2022 года в экспериментальном режиме запущена автоматизированная упрощенная система налогообложения (АУСН). На ней можно работать в Москве, Московской области, Калужской области и Татарстане.

Этот режим доступен только малому бизнесу. Так, численность сотрудников не должна быть больше 5 человек, доход — больше 60 млн рублей в год, остаточная стоимость ОС — больше 150 млн рублей.

Самое интересное, что декларации по УСН на АУСН не будет. Также бизнес освободят от сдачи РСВ, ЕФС-1, 6-НДФЛ.

Если не сдать декларацию по упрощенке или сделать это не вовремя, организации и ИП грозит ответственность по ст. 119 НК РФ. Штраф составит 5% от суммы неуплаченного налога за каждый месяц просрочки. При этом штраф не может быть меньше 1 000 рублей и больше 30% от неуплаченного в срок налога. Также руководителя организации и главбуха могут привлечь к административной ответственности: вынести предупреждение или оштрафовать на 300-500 рублей.

Кроме того, за несдачу декларации налоговая может заблокировать расчетные счета организации или ИП.

Компании начислят пени, если:

- авансовые платежи и налог уплачены позже установленного срока;

- авансовые платежи и налог уплачены не полностью;

- в декларации содержатся ошибки, приведшие к занижению налога по УСН, и, как следствие, перед бюджетом образовалась задолженность.

Пеня — это вид санкции за просрочку по уплате налога или за неполную уплату. Пени начисляются в порядке, установленном ст. 75 НК РФ. В случае наличия отрицательного сальдо или недостаточного количества средств на едином налоговом счете в срок уплаты ФНС начнет начислять пени со дня, следующего за днем, который установлен крайним для уплаты.

Пени вычисляются исходя из ставки рефинансирования ЦБ РФ:

- Для физлиц и ИП — 1/300 ставки рефинансирования Центробанка за весь период просрочки;

- Для организаций — 1/300 ставки рефинансирования Центробанка за просрочку сроком до 30 календарных дней и 1/150 в период, начиная с 31-го дня просрочки. Обратите внимание, что с 9 марта 2022 по 31 декабря 2023 это правило не действует, пени начисляются по сниженной ставке за весь период.

Пример. Предположим, что ООО «Блеск» нарушило установленные сроки и заплатило авансовый платеж за полугодие в сумме 30 000 рублей 30 августа 2023 года. Напомним, что сделать это нужно было до 28 июля. Получается, что пени будут начислены за период с 29.07.2023 по 30.08.2023. Действующая в этот промежуток ставка рефинансирования, предположим, равна 7,5 %.

Пени = (1/300 × 7,5% × 33 дня × 30 000 рублей) = 247,5 рубля.

Даже если все налоги перечислены вовремя, компанию могут оштрафовать за непредставление декларации в нужный срок. Штраф в таком случае будет равен 5% от суммы неуплаченного налога за каждый месяц просрочки. Штраф не может быть ниже 1 000 рублей и выше 30% от суммы налога (ст. 119 НК РФ).

В онлайн-сервисе Контур.Бухгалтерия вы можете легко сдать декларацию по УСН, вести расчет зарплаты и отправлять отчетность в ФНС, ПФР и ФСС. Если вы не хотите сами сдавать декларацию, то делегируйте все заботы профессиональному бухгалтеру.

Сдавайте декларацию по УСН в онлайн‑бухгалтерии

Ведение бухгалтерского и налогового учета, зарплата, авторасчет налога УСН, сдача отчетности не выходя из дома.

Попробовать бесплатно

Вместе с гордым званием «предприниматель», у вас появились новые обязанности в части уплаты налогов, сдачи отчетности и соблюдения прочих требований законодательства. Как не запутаться в законодательстве и не ошибиться? Эта инструкция, я надеюсь, поможет не растеряться и самоорганизоваться «юному» предпринимателю на начальном этапе. Рассмотрим ситуацию, когда:

-

ИП трудится самостоятельно без привлечения работников;

-

Оплата за услуги ИП поступает на счет ИП (ИП не принимает наличные денежные средства и ему не требуется применять ККТ);

-

Обороты ИП далеки от предельного размера, превышение которого лишает ИП права применять УСН.

Если по итогам отчетного (налогового) периода «упрощенец» превысит лимит доходов 150 млн. руб., он лишится права применять УСН (п. 4 ст. 346.13 НК РФ).

Но в 2023 году лимиты изменили — в УСН добавили много нового. Чтобы быть в курсе новшеств приходите к экспертам «Клерка». На курсе по новым правилам 2023 года они расскажут, как не напороться на штрафы.

Узнать изменения в УНС

1. Какие налоги платит ИП

На самом деле УСН (налоговая база – доходы) представляется одной из самых простых систем налогообложения. От ИП требуется минимум усилий по ведению учета и расчета налогов.

ИП, выбравший УСН (налоговая база – доходы), уплачивает УСН по ставке 6% (субъект РФ может ее снизить для некоторых видов деятельности). При этом ИП освобождается от уплаты НДФЛ в части доходов от предпринимательской деятельности, НДС и налога на имущество (за исключением объектов недвижимости, которые облагаются налогом на имущество в особом порядке, исходя из их кадастровой стоимости). ИП не ведет бухгалтерский учет.

Для того, чтобы рассчитать облагаемую сумму доходов, ИП обязаны вести учет доходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Форма такой Книги утверждена Приказом Минфина России от 22.10.2012 N 135н. Книга представляет собой реестр документов, на основании которых определяется сумма доходов. Также в книге фиксируется оплата страховых взносов, уменьшающая сумму налога. Основной источник данных для заполнения Книги нашего юного предпринимателя – это выписка по расчетному счету за соответствующий период.

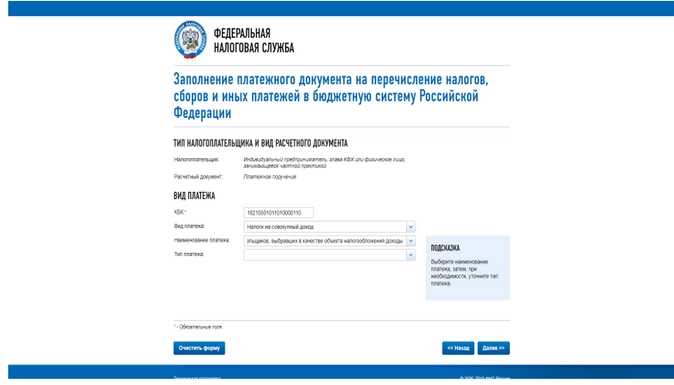

КБК по УСН «доходы» 6% – 18210501011011000110.

Шаблон для заполнения платежного поручения можно сформировать с помощью сервиса на сайте nalog.ru: https://service.nalog.ru/payment/payment.html. Плательщику нужно выбрать вид платежа и сервис предложит КБК.

Кроме того, ИП должен уплачивать за себя суммы страховых взносов в ПФ РФ и ФФОМС РФ:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке:

– в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

– в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта (26 545 * 8 = 212 360 руб.);

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.

Фиксированным платежом признается вся сумма: 26 545 + 1% от суммы превышения 300 000 + 5 840.

Суммы страховых взносов за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Сумму, которую следует заплатить до конца года, можно уплатить сразу всю или перечислять их частями. Например, раз в квартал в сумме, относящейся к текущему кварталу.

Сумма доходов (для того, чтобы рассчитать величину – 1% от суммы превышения 300 000 руб.) определяется по данным декларации – строка 113 раздела 2.1.1 декларации по УСН (налоговая база – доходы).

Если наш ИП зарегистрировался не с начала года, то ему нужно заплатить страховые взносы в меньшем размере, а именно – пропорционально дням с даты регистрации ИП до конца года.

Например, ИП зарегистрировался 20 февраля. Следовательно, период с даты регистрации до конца года составляет 10 месяцев и 9 дней. Сумма страхового взноса по сроку до 31 декабря составит:

Сумма за 10 месяцев = (26545 5840) *10/12 = 26 987,50 руб.

Сумма за 9 дней февраля = ((26545 5840)/12) * 9/28 = 867,46 руб.

Итого = 27 854,96 руб.

КБК фиксированного взноса на ОПС – 182 102 02140 06 1110 160.

КБК фиксированного взноса на ОМС – 182 102 02103 08 1013 160.

2. Как определить сумму доходов, которые включаются в налоговую базу

Для целей исчисления «упрощенного» налога доходы считаются полученными на дату, когда вы фактически получили деньги (например, на банковский счет). Такой метод признания доходов называется кассовым. Это означает, что суммы полученной предоплаты ИП включает в сумму облагаемых доходов. Если договор расторгается и нужно возвратить полученный аванс, то сумма возврата отражается в Книге учета доходов и расходов со знаком «-» в том периоде, когда произведен возврат.

Однако, по мнению Минфина РФ, если аванс (предоплата по договору) возвращается покупателю (заказчику) в налоговом периоде, в котором у «упрощенца» не было доходов, то налоговую базу на сумму аванса уменьшить невозможно (Письма Минфина России от 30.07.2012 N 03-11-11/224, от 06.07.2012 N 03-11-11/204). Т.е. по итогам года сумма доходов не может оказаться

Хорошая новость! Не все зачисления денежных средств подлежат отражению в книге учета доходов и включению в расчет налога. Не включаются в облагаемые доходы, в частности, следующие зачисления:

-

Средства, полученные по договорам кредита или займа, а также средства, полученные в счет погашения таких заимствований;

-

Доходы, облагаемые по другим налоговым ставкам (дивиденды, купоны по облигациям и т.п.);

-

Доходы, облагаемые в рамках других систем налогообложения (НДФЛ, ЕНВД, патент и т.п.);

-

Поступления, которые по своей сути не являются доходами: денежные средства, полученные при возврате бракованного товара, денежные средства, ошибочно перечисленные контрагентом или ошибочно зачисленные банком на расчетный счет налогоплательщика, и т.п.

Пример отражения доходов в книге:

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые |

Расходы, учитываемые |

|

1 |

2 |

3 |

4 |

5 |

|

1 |

20.03.2018 № 3 |

Предоплата по договору от 20.03.2018 № 1 |

30 000,00 |

|

|

2 |

25.03.2018 № 4 |

Предоплата по договору от 25.03.2018 № 2 |

40 000,00 |

|

|

3 |

26.03.2018 № 5 |

Предоплата по договору от 26.03.2018 № 3 |

50 000,00 |

|

|

Итого за I квартал |

120 000,00 |

|||

|

№ п/п |

Дата и номер первичного документа |

Содержание операции |

Доходы, учитываемые |

Расходы, учитываемые |

|

1 |

2 |

3 |

4 |

5 |

|

4 |

09.04.2018 № 10 |

Предоплата по договору от 09.04.2018 № 4 |

40 000,00 |

|

|

5 |

22.04.2018 № 6 |

Возврат предоплаты в связи с расторжением договора от 20.03.2018 № 1 |

– 30 000,00 |

|

|

Итого за II квартал |

10 000,00 |

|||

|

Итого за полугодие |

130 000,00 |

3. Когда следует уплачивать налог

Налог по итогам года подлежит уплате предпринимателем в бюджет – не позднее 30 апреля следующего года (для организаций установлен иной срок).

В течение года ИП должен платить авансовые платежи – не позднее 25-го числа месяца, следующего за отчетным периодом.

|

Период |

Срок |

|

1 квартал |

25 апреля |

|

полугодие |

25 июля |

|

9 месяцев |

25 октября |

|

год |

30 апреля следующего года |

Если последний день срока уплаты налога (авансового платежа) приходится на выходной и (или) нерабочий праздничный день, перечислить налог (авансовый платеж) нужно не позднее чем в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

4. Как рассчитать сумму платежа

Авансовые платежи рассчитываются на основании доходов, полученных за соответствующий отчетный период нарастающим итогом.

Авансовый платеж = налоговая база за отчетный период нарастающим итогом * 6%.

Далее сумма уплаты определяется следующим образом:

Сумма платежа по итогам отчетного периода = Авансовый платеж по итогам отчетного периода – уплаченные страховые взносы за отчетный период – авансовые платежи, уплаченные в текущем году ранее.

Сумма налога по итогам года рассчитывается следующим образом:

Налог к доплате (возврату) = Налоговая база за год * 6% – уплаченные страховые взносы за налоговый период – авансовые платежи, уплаченные в текущем году ранее.

Пример

ИП применяет УСН с объектом налогообложения «доходы» с общей ставкой налога при данном объекте в размере 6%. Нанятых работников не имеет. За истекший год (налоговый период) ИП получил доход в размере 720 000 руб.

|

Месяц |

Доход, руб. |

Отчетный (налоговый) период |

Доход за отчетный (налоговый) период (нарастающим итогом), руб. |

|

Январь |

0 |

I квартал |

72 000 |

|

Февраль |

0 |

||

|

Март |

72 000 |

||

|

Апрель |

72 000 |

Полугодие |

288 000 |

|

Май |

72 000 |

||

|

Июнь |

72 000 |

||

|

Июль |

72 000 |

9 месяцев |

504 000 |

|

Август |

72 000 |

||

|

Сентябрь |

72 000 |

||

|

Октябрь |

72 000 |

Год |

720 000 |

|

Ноябрь |

72 000 |

||

|

Декабрь |

72 000 |

В указанном налоговом периоде ИП уплатил страховые взносы за себя в размере:

– 4 000 руб. – в I квартале;

– 12 000 руб. – в течение полугодия;

– 20 000 руб. – в течение 9 месяцев;

– 28 000 руб. – в течение года.

Примечание: суммы страховых взносов в примере указаны абстрактно!

Решение

По итогам 1 квартала авансовый платеж составит:

72 000 руб. x 6% = 4 320 руб.

Эта сумма уменьшается на страховые взносы, уплаченные в I квартале.

4 320 – 4 000= 320 руб.

Сумма к уплате налога по УСН по итогам 1 квартала по сроку 25.04. составит 320 руб.

2. По итогам полугодия авансовый платеж составит:

288 000 *6% = 17 280 руб.

Эта сумма уменьшается на страховые взносы, уплаченные в течение полугодия:

17 280 – 12 000 = 5 280 руб.

Платеж по сроку 25.07. составит 5 280-320=4960 руб.

3. По итогам 9 месяцев авансовый платеж составит:

504 000×6% = 30 240 руб.

Эта сумма уменьшается на страховые взносы, уплаченные в течение 9 месяцев:

30 240 – 20 000 = 10 240 руб.

Платеж за 9 месяцев по сроку 25.10. составит 10 240 – 320 – 4960 = 4 960 руб.

4. Расчет налога по итогам года:

720 000 руб. x 6% = 43 200 руб.

Эта сумма уменьшается на страховые взносы, уплаченные в течение года:

43 200 – 28 000 = 15 200 руб.

Данный результат уменьшается на авансовые платежи, уплаченные по итогам I квартала, полугодия и 9 месяцев:

15 200 – 320 – 4960 – 4960 = 4960 руб.

Таким образом, по итогам года (по сроку 30.04. следующего года) налог к уплате составит 4 960 руб.

Если в первом квартале 2019 года ИП доплатит в бюджет сумму страховых взносов за 2018 год, которая рассчитывается как 1% от суммы доходов, превышающей 300 000 руб., то такая уплата взносов будет уменьшать сумму УСН за 1 квартал 2019 года.

А вот в 2023 году уменьшить сумму УСН нужно по-другому. Как грамотно это сделать смотрите на курсе «Клерка».

Посмотреть урок

5. Нюансы расчета и признания «вычетов» в виде страховых взносов, уплаченных за себя

1) Индивидуальные предприниматели, не производящие выплаты физическим лицам, уплатившие страховые взносы, исчисленные как 1 % от суммы дохода, превысившего по итогам расчетного периода (календарного года) 300 тыс. рублей, вправе учесть указанные суммы уплаченных страховых взносов при исчислении налога в том налоговом периоде (квартале), в котором произведена их уплата. Письмо ФНС России от 31.10.2014 N ГД-4-3/22601@.

В случае если сумма страховых взносов больше, чем сумма налога (авансовых платежей по налогу), уплачиваемого в связи с применением УСН, то налог (авансовый платеж по налогу) в данном случае не уплачивается. Перенос на следующий налоговый период части суммы фиксированного платежа, не учтенной при расчете (уменьшении) суммы налога, уплачиваемого в связи с применением УСН, из-за недостаточности суммы исчисленного налога не предусмотрен. Это означает, что если, например, платеж по УСН составил 10 000 руб., а уплачено страховых взносов на 13 000 руб., то УСН платить не нужно, но разница в 3 000 руб. никак не компенсируется.

2) Согласно пп. 1 п. 3.1 ст. 346.21 НК РФ сумма налога (авансового платежа) при УСН за налоговый (отчетный) период может быть уменьшена на сумму страховых взносов, которые уплачены в пределах исчисленных сумм. Но речь идет не об исчислении в данном периоде. Т.е. взносы могут быть исчислены и за прошлые периоды, но уплаченны в текущем. Исходя из этого на суммы уплаченных в налоговом (отчетном) периоде страховых взносов, превышающие исчисленные, «упрощенец» с объектом «доходы» не вправе уменьшить сумму налога (авансового платежа) за соответствующий период.

Излишне уплаченную сумму страховых взносов можно учесть в уменьшение налога в том налоговом (отчетном) периоде, в котором налоговым органом было принято решение о зачете переплаты по страховым взносам в счет предстоящих платежей (Письмо Минфина РФ от 20.02.2015 N 03-11-11/8413).

6. Какую отчетность должен сдавать ИП и куда

1) ИП сдает в срок до 30 апреля года, следующего за налоговым периодом, декларацию в налоговый орган по месту своей регистрации. Форма декларации утверждена Приказом ФНС России от 26.02.2016 N ММВ-7-3/99@.

За несдачу вовремя декларации налоговый орган вправе:

– наложить штраф в размере 5 % не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей;

– приостановить операции по счету налогоплательщика.

В целях подтверждения сумм, указываемых в декларациях, ИП ведет учет доходов в книге учета доходов и расходов. Данную книгу налоговый орган может запросить по требованию в ходе камеральной и налоговой проверки.

2) Плательщики, не производящие выплат физическим лицам, освобождены от обязанности представлять расчет по страховым взносам.

3) ИП обязаны представлять статистическую отчетность в органы статистики. Все формы статотчетности можно найти на официальном сайте Росстата www.gks.ru в разделе «Формы федерального статистического наблюдения»; там размещен в том числе «Альбом форм федерального статистического наблюдения, сбор и обработка данных по которым осуществляются в системе Федеральной службы государственной статистики, на 2017 год». В том же разделе опубликован Перечень форм федерального статистического наблюдения на 2017 год.

Кроме того, в целях оперативного информирования хозяйствующих субъектов о представлении ими форм статистической отчетности на интернет-портале Росстата по адресу statreg.gks.ru размещена информационно-поисковая система. Попасть в нее можно с главной страницы сайта через раздел «Информация для респондентов»/»Перечень респондентов, в отношении которых проводятся федеральные статистические наблюдения». После указания кода по ОКПО, или ИНН, или ОГРН и ввода защитного кода будет составлен перечень форм, подлежащих представлению организацией.

При отсутствии организации в перечне, опубликованном на statreg.gks.ru, штрафные санкции по ст. 13.19 КоАП РФ не применяются, за исключением случаев, когда респондент был проинформирован (в том числе в письменной форме) о проведении в отношении его федерального статистического наблюдения по конкретным формам федерального статистического наблюдения, обязательным для представления.

Подтверждением отсутствия респондента в перечне могут быть скриншоты при условии, что они содержат определенные данные: дату и время получения информации с сайта в Интернете, данные о лице, которое произвело его выведение на экран и дальнейшую распечатку, данные о программном обеспечении и использованной компьютерной технике, наименование сайта, принадлежность заявителю. В этой ситуации скриншоты могут служить оправдательным документом.

4) Согласно п. 3 ст. 80 НК РФ сведения о среднесписочной численности работников за предшествующий календарный год организации (индивидуальные предприниматели, привлекавшие в указанный период наемных работников) представляют не позднее 20 января текущего года. Таким образом, до тех пор, пока ИП не привлек к работе наемных работников, отчет о среднесписочной численности сдавать не нужно.

Правила заполнения декларации УСН для ИП на «Доходах»

- 10 марта 2023

- Просмотров:

ИП, которые платят 6% от доходов, за 2022 год подают годовую декларацию на бланке от 2020 года. Срок сдачи – 25 апреля 2023 года. При этом заносят данные на титульный лист и в разделы 1.1 и 2.1.1. При уплате торгового сбора, ИП еще заполняет раздел 2.1.2. ИП, получившие в 2022 году целевое финансирование, дополнительно заполняют раздел 3.

Содержание:

- Какие пункты заполнить ИП на УСН «Доходы» в годовой декларации?

- Что надо для правильного заполнения декларации УСН?

1. Какие пункты заполнить ИП на УСН «Доходы» в годовой декларации?

Если ИП работал в 2022 году без сотрудников и раз в квартал делал авансовые платежи за себя, он должен заполнить декларацию УСН по примеру, приведенному ниже:

Пример отчетности ИП на УСН “Доходы”

- Титульный лист. Указываете личный ИНН. Впишите «0» в «Номер корректировки», если сдаете декларацию первый раз за 2022 год. Если повторно, укажите соответствующий номер корректировки. Код «34» пишите в строке налогового периода, значит отчет сдаете за целый год. В графе «по месту нахождения (учета)» следует написать 120. Далее пишите свои ФИО, но не уточняете, что вы ИП. В строке о достоверности и полноте сведений вписываете свои данные, если сдаете декларацию сами или ФИО вашего доверенного лица.

- Раздел 1.1 нужен для указания суммы налога на основании вашего учета. Далее заполняете строку 010, если местожительство в прошедшем году не меняли, и еще строки 030, 060, 090 при смене адреса.

- Раздел 2.1.1 для расчета налога с учетом ранее уплаченных страховых взносов и полученных доходов. Проще этот раздел заполнить, следуя подсказкам нашего сервиса.

- Раздел 2.1.2 только для ИП, плательщиков торгового сбора. В строки 150-153 вносится вся сумма торгового сбора, уплаченная в отчетном году. Сбор, оплаченный за прошлые года, также сюда вписывается. А сумма сбора, уменьшающая налог, вносится в строки 160-163.

- Раздел 3 нужен только тем ИП, которые получали целевое финансирование.

Чтобы не разбираться в разделах, не искать коды и правила заполнения, сформируйте декларацию УСН Доходы онлайн в нашем сервисе.

Важно:

Декларацию УСН за прошлый год ИП подает на декларации образца 2020 года. Новый бланк можно будет применять с 2024 года.

2. Что надо для правильного заполнения декларации УСН?

Для заполнения декларации можете выбрать любой из двух вариантов:

- Долгий и энергозатратный вариант – это самостоятельное заполнение. Для этого придется найти действительный бланк, изучить все нюансы его заполнения. Учесть, что правила заполнения отличаются от способа подачи декларации: лично в ФНС или электронно. При этом одна опечатка или неверный символ станут поводом для возврата декларации на доработку.

- Быстрое оформление за 15 минут через наш сайт. Не надо ничего изучать. Все актуальные бланки есть на сайте. Вы просто находите свое ИП в базе налоговой, а наш сервис заполняет нужные разделы. При этом исключаются ошибки и отказ ФНС в приеме декларации.

Важно:

Если ИП на УСН 6% работает без наемного персонала, он вправе уменьшить налог на всю сумму уплаченных страховых взносов за себя. Если у ИП есть персонал, сумму налога, за счет страховых взносов, можно уменьшить на 50%.

.png)