Дата публикации: 22.02.2019 05:28

В соответствии с подпунктом 2 пункта 1 статьи 219 Налогового кодекса Российской Федерации (далее – НК РФ) при определении размера налоговой базы по налогу на доходы физических лиц налогоплательщик имеет право на получение социального налогового вычета, в частности, в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, по очной форме обучения в организациях, осуществляющих образовательную деятельность в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей.

Дошкольная образовательная организация — это образовательная организация, осуществляющая в качестве основной цели ее деятельности образовательную деятельность по образовательным программам дошкольного образования, присмотр и уход за детьми. Если в дошкольном учреждении не только присматривают за ребенком, но и обучают его на платной основе, то налогоплательщик вправе применить социальный налоговый вычет в сумме оплаты за обучение ребенка. Обязательным условием для предоставления вычета является наличие у дошкольного учреждения лицензии на ведение образовательной деятельности.

При предоставлении налогоплательщику социального налогового вычета учитываются фактические расходы на обучение ребенка. Обратите внимание, в состав социального вычета не включаются суммы, перечисляемые родителями дошкольному учреждению за уход и присмотр за ребенком Поэтому если родитель имеет документ, где отдельно выделена стоимость обучения, то он может претендовать на получение вычета.

Налоговый вычет за дошкольное обучение ребенка, в соответствии с п. 2 ст. 219 НК РФ, предоставляется при подаче налоговой декларации в налоговый орган налогоплательщиком по окончании налогового периода, так же предоставляются копии платежных документов на оплату обучения, договор на обучение с образовательным учреждением, имеющим лицензию на оказание соответствующих образовательных услуг, документ, подтверждающий статус образовательного учреждения, свидетельство о рождении ребенка.

Ведущий специалист по налогообложению • Стаж 3 года

Что такое налоговый вычет за обучение ребенка в саду

С помощью налогового вычета уменьшается налогооблагаемая база, и 13% НДФЛ рассчитывается с меньшей суммы. Если налог уже уплачен, он возвращается на счет налогоплательщика, а если еще не уплачен, то выплата налога приостанавливается до полного исчерпания одобренного возврата.

Вычет за детсад относится к категории социальных. Далее мы рассмотрим, при каких условиях вы можете получить такую льготу.

За какие услуги в саду можно вернуть деньги

В налоговый вычет за садик можно включать только расходы на оплату образовательных услуг. Например, за:

- кружки и секции;

- подготовительные дошкольные курсы;

- дополнительные занятия и т.д.

Фото: Размер налогового вычета на детсад

Если помимо образовательных занятий вы отдельно оплачиваете питание, покупку игрушек в сад или несете другие затраты, не относящиеся к образовательным, то за них льгота по подоходному налогу не предоставляется. В расчет возврата можно включить только расходы на образование ребенка.

Какой суммой ограничен возврат денег за садик

Несмотря на то, что вычет входит в категорию социальных, ограничения у него отдельные. Максимальная сумма, которую можно заявить к вычету за обучение, включая занятия в детском саду, — 50 тыс. рублей в год за каждого ребенка в сумме на обоих родителей.

Вне зависимости от размера расходов, нельзя вернуть более, чем 13% от этой суммы — 6500 рублей.

Пример

Иванов водит в детский садик своего сына и платит 65 000 рублей в год на кружки и дополнительные занятия. Так как расходы превышают максимально допустимую сумму налогового вычета, компенсация за детсад составит 13% от 50 тыс. рублей — 6500 рублей.

Если у ребенка есть работающий брат или сестра, он(-а) также может оформить налоговую льготу. В этом случае размер возврата составит до 15 600 рублей в год, так как лимит вычета за брата или сестру ограничен 120 тыс. рублей в год.

Оплата должна производится со счета взрослого брата или сестры и должна быть подтверждена документально.

Сколько раз можно получать вычет

Налоговый возврат за сад можно получать ежегодно в пределах установленного лимита.

Обращаться за вычетом в ФНС следует по окончании отчетного периода. При оформлении льготы через работодателя заявлять свое право на льготу можно столько раз в год, сколько вы проводили оплату. Но суммарный размер вычета за обучение каждого ребенка не может превышать 50 тыс. рублей в год на обоих родителей.

Пример

У Петровых трое детей и все они ходят в детский сад. На обучающие занятия в саду для первого ребенка уходит 20 тыс., на второго 35 тыс., на третьего 70 тыс. рублей. Петровы могут оформить возврат на каждого ребенка и получить в общей сумме 13 650 рублей: (20 000 * 13%) + (35 000 * 13%) + (50 000 * 13%).

Кто может оформить возврат

Чтобы получить возврат НДФЛ за платный садик, нужно соответствовать двум критериям:

|

№ п/п |

Условие для получения льготы |

|

1. |

Проживать на территории России не менее 183 дней в течение 12 месяцев подряд, то есть быть налоговым резидентом страны. |

|

2. |

Иметь определенный доход, облагаемый НДФЛ по ставке 13% или 15%, и платить с него налог. |

Безработные, мамы в декрете, индивидуальные предприниматели на упрощенке и других спецрежимах права на налоговый возврат 13 процентов за детский сад не имеют, если они не имеют доходов, с которых уплачивают НДФЛ по ставке 13% или 15%.

Важно! С 2021 года в расчет возврата входят не любые доходы, облагаемые 13% налогом, а только лишь некоторые из них. Это заработная плата, доходы от оказания различных услуг, от сдачи имущества в аренду, от получения в дар имущества (кроме ЦБ) и по некоторые другие доходы.

Можно ли получать вычет обоим родителям

Налоговый возврат денежных средств за платный садик могут оформить оба родителя, но общая сумма на одного ребенка для обоих родителей не будет превышать 50 тыс. рублей. Эту сумму они могут распределить по собственному усмотрению, или же вычет за детский сад полностью получит один из родителей.

Если в вашей семье работает кто-то один, то он и должен оформлять вычет. Если же работают оба, то это можно решить по договоренности, так как все расходы в браке считаются общими.

Важно! Налоговый вычет по НДФЛ за обучение ребенка ограничен суммой 50 000 рублей и предоставляется отдельно от других социальных льгот.

Можно ли вернуть деньги за государственный сад

Неважно, государственный ваш детский садик или частный, самое важное условие для оформления возврата НДФЛ — наличие лицензии на образовательную деятельность и подтвержденные расходы налогоплательщика на образовательные услуги.

Также одним из обязательных документов является заключенный договор с учебным заведением.

Ведущий специалист по налогообложению

Если у частного детского сада нет лицензии, то налоговая откажет вам в вычете даже при наличии остальных подтверждающих документов. Наши специалисты проверят, все ли документы соответствуют необходимому перечню, за 2 дня составят за вас декларацию 3-НДФЛ и отправят ее в инспекцию.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

За какой период можно вернуть налог за сад

Вы можете оформить налоговое возмещение за детский сад в течение трех лет после года, в котором вы платили за образовательные услуги. То есть в 2023 г. вы можете заявить налоговый вычет за сад по расходам 2020, 2021 и 2022 гг.

Если вы хотите сделать вычет сразу за несколько лет, то необходимо заполнить декларации отдельно за каждый период по той форме 3-НДФЛ, которая действовала в году, за который оформляете льготу.

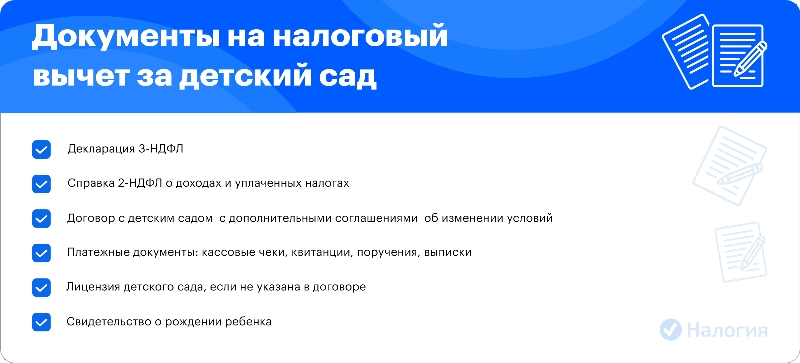

Фото: Документы для вычета за детсад

Как получить возврат денег

Получить вычет за садик можно двумя способами — через налоговую инспекцию по месту постоянной регистрации или через работодателя.

Через ИФНС

Чтобы оформить возврат подоходного налога за садик через налоговую инспекцию, нужно дождаться окончания календарного года, в котором были расходы, и затем передать документы в ИФНС. Сделать это можно лично при визите в инспекцию по месту постоянной прописки или отправить сканы через сайт ФНС после того как зарегистрируетесь в личном кабинете налогоплательщика.

Документы на компенсацию в детский сад:

- Декларация по форме 3-НДФЛ вместе с заявлением на возврат налога. С 2020 г. заявление входит в состав декларации.

- Справка о годовых доходах по форме 2-НДФЛ.

- Договор с садом на оказание образовательных услуг с приложениями и дополнительными соглашениями.

- Лицензия образовательного учреждения, если в договоре нет на нее ссылки.

- Платежные документы, подтверждающие расходы на образовательные услуги: квитанции, чеки, платежки.

- Копия свидетельства о рождении ребенка.

Все документы с декларацией передайте в инспекцию. Камеральная проверка и перечисление денег займет 4 месяца.

Образец заявления

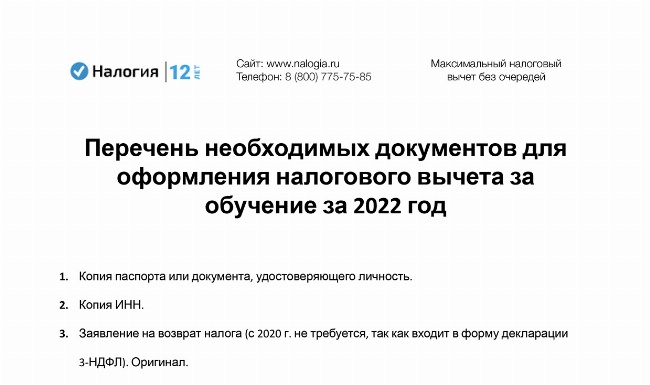

Перечень необходимых документов для оформления налогового вычета за обучение за 2022 год

Через работодателя

Возврат через работодателя оформляется в том же году, когда оплачены образовательные услуги.

Документы потребуются те же, за исключением декларации, заявления на возврат и справки о доходах. Документы подаются в налоговую инспекцию и проверяются 30 дней. Налоговая самостоятельно уведомит работодателя о вашем праве на вычет.

Затем с вашей зарплаты перестанут удерживать налог в счет вычета, и на руки вы станете получать больше.

Частые вопросы

Можно ли получить налоговый вычет за оплату детского сада в другой стране?

+

Да, вы можете заявить расходы на оплату детского сада за границей, если у образовательного учреждения есть документ, заменяющий государственную лицензию, а вы являетесь резидентом РФ и плательщиком 13% НДФЛ. Остальные документы будут неизменны. Полный список — в статье выше.

Платила за детский сад бабушка, а я не работаю. Может ли она вернуть 13%?

+

Может только в том случае, если она является опекуном или попечителем ребенка и имеет право на льготу, то есть является налоговым резидентом РФ и платит НДФЛ.

Сейчас в декрете. Можно ли вернуть подоходный налог за 2021 год за первого ребенка?

+

Если в 2021 г. у вас были налогооблагаемые доходы, то вы имеете право на возврат за садик за первого ребенка, так как оформить возврат можно за последние три года. Для этого вам нужно заполнить декларацию 3-НДФЛ и собрать документы.

Заключение эксперта

Налоговый вычет за детский сад — это льгота, которой могут воспользоваться родители или опекуны ребенка, а также взрослые работающие браться или сестры. Будьте внимательны при заполнении декларации за 2022 год и не забудьте проверить по списку из статьи, все ли документы вы собрали.

Я трачу на обучение ребенка в детском саду немаленькие деньги: сыну нравится ходить на разные кружки, а я стараюсь поддерживать его тягу к знаниям.

Один кружок стоит недорого: две-три тысячи рублей. Но суммарно выходит много: порядка 70 тысяч рублей за год. Дети часто болеют, и на кружки мой ребенок ходит не всегда. Поэтому реальная сумма за все занятия за 2018 год получилась чуть больше 40 тысяч рублей — с этой суммы я и получила налоговый вычет.

Я каждый год оформляю вычеты то за одно, то за другое, поэтому в 2019 году решила оформить вычет за обучение старшего ребенка в детском саду. Это оказалось нелегко: пришлось получать справку о форме обучения и бороться с проблемами при загрузке декларации на сайт.

Расскажу, за что можно получить вычет в детском саду, какие могут возникнуть сложности и как их избежать.

Что за налоговый вычет за обучение в детском саду

Т—Ж уже много писал про налоговые вычеты, в том числе про то, как получить вычет за обучение.

Максимальная сумма расходов на учебу детей, на которую можно оформить вычет, — 50 000 Р в год на каждого ребенка. Это общая сумма на обоих родителей. Государство вернет 13% от этой суммы. Получается, если оформлять вычет на одного ребенка, можно получить не больше 6500 Р за год: 50 000 Р × 13%.

Если оформлять вычет на двоих детей — не больше 13 000 Р: 100 000 Р × 13%. И так далее.

Право на вычет есть у родителей, опекунов, а также братьев и сестер учащегося. Его можно оформить за образовательные услуги, оказанные:

- В детских садах.

- В школах.

- В вузах.

- В учреждениях дополнительного образования взрослых или детей. Это могут быть курсы повышения квалификации, учебные центры, автошколы, центры изучения иностранных языков, детские школы искусств, музыкальные, спортивные школы и т. п.

За какие именно услуги положен вычет

В 2015—2016 годах мой ребенок пару дней в неделю ходил в частный садик, работающий по франшизе. Я спросила администрацию, могут ли они предоставить документы для оформления вычета, но у них не оказалось лицензии на образовательную деятельность. В три года ребенок пошел в обычный государственный детский сад — за образовательные услуги в нем можно оформить социальный налоговый вычет. Я оформила вычет за 2018 год.

Вычет по основному договору. Когда ребенка зачисляют в сад, между учреждением и одним из родителей заключается договор. Предмет договора — «оказание образовательных услуг, содержание и присмотр», за это я вношу «родительскую плату».

Я позвонила в единый контакт-центр налоговой службы и уточнила, можно ли получить вычет за услуги по такому договору. Там мне сказали, что я плачу за образование, присмотр и содержание по одному договору. Если в договоре будет выделена сумма именно за образование, по нему можно получить вычет.

Во всех официальных документах написано, что родители платят за содержание детей и присмотр, а базовое дошкольное образование бесплатное. Поэтому я не стала просить в саду выделить сумму за образование: она была бы равна нулю.

Вычет за платные образовательные кружки. В нашем детском саду можно записать детей на разные кружки — это дополнительное платное образование, за которое можно получить налоговый вычет. Я получала вычет за футбол, лечебную физкультуру, логику и рисование. При этом все эти кружки в нашем саду называются очень витиевато, например «Спорт как образ жизни» или «Волшебные краски». Но налоговую такие названия не смутили.

За какие платные услуги вычет не дадут. Также в нашем садике можно записаться на услуги по получению кислородного коктейля. Два раза в неделю детям наливают насыщенный кислородом напиток. Договор заключается с образовательным учреждением, но услуги по нему не относятся к обучению: по сути это питание.

За такие расходы вычет не дадут однозначно: его можно получить только за обучение. По закону это деятельность по овладению знаниями, навыками и умениями, развитию способностей и приобретению опыта. Получение кислородного коктейля никак не укладывается в такое определение.

Как получить вычет

Получить вычет за обучение в детском саду можно самостоятельно, по декларации 3-НДФЛ через налоговую, а можно на работе, без декларации. И мне, и мужу работодатели отказали в оформлении вычета: в случае с обучением, за которое платишь постепенно, пришлось бы каждый месяц получать уведомление в налоговой, чтобы бухгалтерия посчитала и выдала сумму вычета. Поэтому я подавала декларацию 3-НДФЛ в налоговую, это удобнее.

К декларации необходимо приложить справки 2-НДФЛ, договор, лицензии образовательного учреждения и документы, подтверждающие расходы на обучение в детском саду. Декларацию можно подать в любой день в течение года, следующего за годом оплаты обучения. Налоговая проверит декларацию в течение трех месяцев и вернет налог на счет. Налоговый вычет можно получить только за три прошедших года. Например, в 2020 году не получится подать декларацию с социальным вычетом за 2016 год.

Схема получения вычета за кружки в саду такая:

- Собрать документы, подтверждающие право на вычет.

- Заполнить декларацию 3-НДФЛ. В ее составе — заявление о возврате денег на счет. Его можно подать на этом этапе или позже, отдельно от декларации.

- Подписать декларацию и отправить ее в налоговую.

- Дождаться окончания камеральной проверки и при необходимости направить в налоговую недостающие документы.

- Ждать поступления средств на карту.

Как сэкономить на налогах или не платить их вообще

Рассказываем о законных способах в нашей рассылке дважды в неделю

Шаг 1

Собрать документы

К декларации 3-НДФЛ надо приложить:

- Справку 2-НДФЛ за год оплаты обучения.

- Договоры, по которым оплачивалось обучение в детском саду.

- Платежные квитанции, которые подтверждают оплату обучения.

- Лицензию на образовательную деятельность сада, в который ходит ребенок.

- Свидетельство о рождении или другой документ, который подтверждает родство ребенка и человека, обратившегося за вычетом.

- Справку об очной форме обучения ребенка. Она нужна, если в договоре с детским садом нет информации о форме обучения.

Справку по форме 2-НДФЛ за 2018 год я заказала на работе. Ее можно скачать в личном кабинете на сайте налоговой, но если собирать документы в первых числах января, то справка за предыдущий год может быть еще недоступна.

Я отсканировала договоры на обучение по всем кружкам, за которые платила в 2018 году. Договоры я заключала с 15 сентября 2017 года по 15 мая 2018 года и с 15 сентября 2018 года по 15 мая 2019 года. Поскольку вычет предоставляется за 2018 год, мне пришлось сканировать два договора по каждому кружку: один — за обучение до лета, второй — за осенние и зимние месяцы. Ребенок ходит на четыре кружка: логику, ЛФК, рисование и футбол. Суммарно получилось восемь договоров.

Все квитанции об оплате кружков я скачала из личного кабинета Тинькофф-банка в формате PDF. Их получилось много: за каждый кружок каждый месяц приходилось оформлять отдельный перевод. Чтобы не грузить все квитанции на сайт налоговой по отдельности, я нашла в интернете специальную программу, где объединила все в один файл. Это в дальнейшем сильно облегчило мне жизнь.

В моих договорах с детским садом не было указано, что ребенок обучается очно, поэтому мне нужна была справка об очной форме обучения. Тут начались проблемы.

Я позвонила бухгалтеру, которая выставляет счета за обучение в саду, и объяснила ей, что хочу оформить налоговый вычет. Договорить она мне не дала — в ужасе спросила: «Я что, должна вам вернуть НДФЛ?!» Я не ожидала, что бухгалтер не знает, что такое налоговый вычет. Договорились, что я приду к ней лично и мы обо всем поговорим. С собой распечатала несколько страниц с сайта налоговой с общей информацией о вычетах, примерами расчета и списком необходимых документов.

Когда я пришла, бухгалтер не стала смотреть список документов, а позвонила своей подруге-бухгалтеру из другого садика. Та сказала, что мне надо выдать лицензию об образовательной деятельности, а справку можно не давать: подруга-бухгалтер так всегда делает. Так я получила лицензию, но осталась без справки об очной форме образования.

Тогда я решила, что справка — это пустяк. В крайнем случае меня вызовут в ФНС, я покажу вызов бухгалтеру или сразу заместителю директора и получу свою справку. В конце концов, у меня маленький ребенок — очевидно, что у него очная форма образования. Впоследствии справку мне все-таки пришлось получить и направить в налоговую отдельно. Я потратила много лишнего времени на загрузку справки и звонки в инспекцию — лучше бы добилась ее получения сразу.

Шаг 2

Заполнить декларацию 3-НДФЛ

Можно заполнить декларацию электронно в личном кабинете налогоплательщика или воспользоваться специальной программой «Декларация». Каждый год налоговая выпускает новую программу, изменяя в названии номер года, за который заполняется декларация 3-НДФЛ.

Процесс заполнения декларации в программе и на сайте почти одинаковый. Если использовать программу, декларацию необходимо сохранить на компьютере в формате XML. После файл нужно загрузить в разделе «Жизненные ситуации» в личном кабинете на сайте налоговой, приложив сканы всех необходимых документов. Или можно по старинке распечатать декларацию на бумаге, отнести в налоговую службу и сдать под подпись, предварительно записавшись на прием.

Чтобы заполнить декларацию на сайте налоговой, нужно перейти в раздел «Жизненные ситуации» в личном кабинете и выбрать опцию «Подать декларацию 3-НДФЛ» — откроется форма для заполнения из шести шагов. Необходимо внести информацию о доходах и их источниках и о вычетах. Декларацию нужно будет подписать электронной подписью.

Общие данные подставляются автоматически. Тут надо проверить номер инспекции, в которую отправляется декларация. По закону декларацию подают в налоговую по месту учета налогоплательщика.

Сведения о доходах. В декларацию необходимо перенести коды дохода и суммы по ним из справки 2-НДФЛ. Коды дохода зависят от того, за что начислены деньги. Например, код 2000 — обычная зарплата, 2012 — отпускные выплаты. Если работодатель уже передал в ФНС данные об уплаченном налоге, информация в форму должна подтянуться автоматически.

По личному опыту скажу, что не всегда вся информация появляется в личном кабинете. У мужа, например, не отображается НДФЛ, уплаченный по ценным бумагам. Сведения о доходах появляются ближе к февралю, поэтому мне всегда приходится вносить их вручную.

Выбор вычетов. Для получения вычета за платные образовательные услуги в детском саду надо выбрать «Социальные налоговые вычеты».

Расходы. Далее открывается форма, в которую необходимо внести данные по расходам. На каждого ребенка расходы вносятся отдельной строкой. Если внести расходы на двоих детей одной строкой, система применит ограничение в 50 тысяч рублей — все расходы больше 50 тысяч налоговая не учтет.

Документы. На последнем шаге к декларации необходимо приложить документы, подтверждающие право на вычет. Система запрашивает договор на обучение, лицензию, платежные документы и свидетельство о рождении ребенка. Справку об очной форме обучения можно прикрепить в любой раздел.

Несмотря на удобство заполнения электронной декларации на сайте, я заполняю все в программе. В моем случае она называлась «Декларация 2018».

Мне кажется, так проще переделать декларацию, если вдруг придется отправлять ее повторно.

Программа эта довольно простая, интуитивно понятная. Информация по налоговым вычетам за обучение детей заполняется в разделе «Вычеты» — «Социальные». При заполнении декларации в программе также важно помнить, что расходы на обучение детей заполняются отдельной строкой на каждого ребенка: в противном случае программа посчитает вычет исходя из максимальной суммы в 50 тысяч.

Все документы, кроме справки, оказались у меня на руках достаточно быстро. На тот момент ФНС еще не успела загрузить на сайт новую программу для заполнения деклараций — пришлось подождать ее появления.

Когда появилась программа, я быстро заполнила декларацию и начала грузить ее на сайт налоговой. Тут начались проблемы с сайтом: после загрузки каждого нового файла мне приходилось закрывать сайт налоговой и открывать его заново.

Шаг 3

Подписать и отправить декларацию в налоговую

Когда я наконец справилась с загрузкой документов, нужно было подписать декларацию и отправить ее в налоговую. Декларация подписывается электронной цифровой подписью — ЭЦП. Можно выпустить ее на сайте налоговой или воспользоваться уже имеющейся.

Если выпускать ЭЦП на сайте ФНС, система предлагает два варианта на выбор:

- ключ от ЭЦП хранится на сайте;

- ключ хранится на персональном компьютере.

Второй вариант плох тем, что нельзя будет подписывать документы с мобильного телефона или планшета. Еще налоговая предупреждает, что ключ надо будет оберегать от мошенников. Но по собственному опыту знаю, что, когда хранишь ЭЦП на компьютере, на нее можно поставить пароль. Поэтому с точки зрения безопасности оба способа примерно равнозначны.

Если хранить ЭЦП на сайте налоговой, для нее тоже задается пароль — его необходимо вводить каждый раз, когда будете что-либо подписывать.

Я каждый раз выпускаю себе подпись, хранящуюся на сайте ФНС. Когда стала ей подписывать декларацию в этот раз, неожиданно всплыло сообщение, что произошла ошибка с ЭЦП. Поскольку цифровая подпись для работы с личным кабинетом налогоплательщика изготавливается прямо на сайте, я пару раз отзывала старый сертификат подписи и выпускала новый. Но это не помогало.

На сайте налоговой я нашла инспекцию, к которой отношусь по месту жительства. Там указаны телефоны нескольких ее отделов, в том числе отдела камеральных проверок физических лиц. Я стала звонить туда. Мне сказали, что техподдержка не консультирует по телефону — им надо отправлять запрос через сайт. Так я и сделала.

Мне ответили достаточно быстро, в течение двух-трех дней. Предложили отправить декларацию без документов-приложений, а их дослать потом. Техподдержка выслала подробную инструкцию, как разобраться с файлами. Прежде чем отправлять дополнительные документы, нужно было открыть отправленную декларацию за 2018 год, затем зайти в раздел «Просмотреть историю документооборота» и убедиться, что там появилась квитанция о приеме декларации. После этого войти в отправленную декларацию и нажать «Направить дополнительные документы».

Я сделала все как было указано в инструкции, и моя декларация с приложенными документами наконец-то отправилась в налоговую. Декларацию я в итоге направила 11 февраля 2019 года. После первой попытки отправить ее прошло около 10 дней, поскольку я не сразу догадалась задать вопрос технической поддержке.

Шаг 4

Дослать документы, если нужно

После отправки декларации в налоговую инспекцию начинается ее камеральная проверка. Она не может занимать более трех месяцев. В личном кабинете появляется регистрационный номер декларации и ее статус, а также дата, к которой декларация должна быть проверена. Иногда проверка происходит быстро, иногда не очень.

Прошло почти три месяца с момента, когда я отправила декларацию, но ее статус все не менялся. Я решила, что стоит позвонить в отдел камеральных проверок своей налоговой службы. Мне ответила приятная девушка, которая согласилась достать мои документы, просмотрела их и сказала, что все хорошо, но она не видит, что у ребенка очная форма обучения.

Девушка сказала, что я могу дослать документы сама через личный кабинет налогоплательщика, отправив «Заявление в свободной форме», либо они их будут запрашивать.

Налоговая вправе запрашивать дополнительные документы, но только если в поданной декларации есть ошибки или несоответствия. В этом случае ФНС обычно высылает заказное письмо с указанием даты и времени, когда необходимо явиться в службу, и информацией о том, что необходимо уточнить. Время это, естественно, рабочее, что не очень удобно. По закону документы надо представить в пятидневный срок.

Я снова позвонила бухгалтеру. В этот раз ее ответ был такой: «Я вообще не уверена, что у вас очная форма обучения». Я поинтересовалась, какая тогда у ребенка форма обучения и у кого можно это уточнить. В результате договорились созвониться через час.

Я открыла закон «Об образовании в РФ», там написано, что в России бывает всего три формы обучения: очная, очно-заочная и заочная. Для себя я однозначно поняла, что у сына очная форма образования: другой быть не может, хотя в договоре формой образования была некая «организованная образовательная деятельность».

Вооружившись знаниями, я позвонила еще раз. В итоге бухгалтер спросила, что мне лучше всего написать в справке. Через пару дней я получила нужный документ.

Я зашла в отправленную декларацию: решила, что прикреплю файл со справкой прямо к ней. Но кнопки «Направить дополнительные документы» не оказалось — пришлось отправлять справку отдельным письмом в личном кабинете. Для этого я нашла раздел «Жизненные ситуации», далее — «Прочие ситуации» и «Нет подходящей жизненной ситуации». В результате открылось «Заявление в свободной форме», я заполнила его, подписала ЭЦП и отправила. Это было 20 апреля 2019 года.

Регламентированный срок ответа на письмо — 30 дней, но до окончания камеральной проверки уже оставалось порядка 15 дней. Поскольку скан справки не прикрепился к декларации, я боялась, что его не сразу приложат к моему делу и откажут в вычете. Поэтому я снова позвонила в налоговую службу — через неделю после отправки справки.

Там мне сказали, что с документами все в порядке и я могу подавать заявление на возврат денег. Но я решила, что не буду спешить и дождусь официального подтверждения от налоговой. В свое время я уже сталкивалась с тем, что подавала заявление на возврат слишком рано — по нему мне не пришел ни отказ, ни деньги. В итоге я потеряла время и мне пришлось подавать новое заявление.

Примерно через месяц я увидела, что статус моей декларации в личном кабинете поменялся с «в процессе» на «проверка завершена». Там же появилась сумма к возврату. Налоговая подтвердила мне всю заявленную сумму социального вычета, а именно 5499 Р.

Еще в личном кабинете я увидела ответ налоговой, что они получили справку. Ответили всего через 15 дней.

Шаг 5

Подать заявление на возврат

Если не подать данные для возврата вместе с декларацией, придется сделать это отдельным заявлением.

В разделе личного кабинета «Жизненные ситуации» есть пункт «Распорядиться переплатой». На открывшейся странице автоматически появляется сумма, которой можно распорядиться. Чтобы получить деньги на счет, необходимо заполнить две короткие формы — внести банковские реквизиты: БИК, наименование банка и номер счета. Реквизиты можно найти в личном кабинете банка.

В свое время у мужа была проблема с заявлением на возврат денег: в заявление автоматически подставилась часть данных вместе с неверным кодом ОКТМО — он определяет, в какую инспекцию попадет заявление. Муж код не проверил и отправил заявление. В скором времени ему пришел ответ из ФНС, что он должен обратиться в инспекцию по месту учета.

Заполнить заявление с верным кодом ОКТМО у него не получилось: изменить вручную данные было нельзя. Он обратился в техническую поддержку, но, устав ждать ответа, скачал форму заявления на возврат в интернете, заполнил его от руки, отсканировал и отправил в ФНС через «Заявление в свободной форме». Меньше чем через месяц ему поступили деньги, а потом и ответ из техподдержки.

Шаг 6

Получить деньги

Вернуть деньги по закону должны в течение месяца. Налоговая старается выдерживать этот срок. Я отправила заявление на возврат 5 июня, деньги поступили на карточку 26 июня — через 20 дней после подачи заявления.

Налог к возврату после вычета за обучение ребенка в детском саду составил 5499 Р. Общая сумма возврата налога была больше, потому что я запрашивала и другие типы вычетов.

Что в итоге

Оформление вычета за обучение в детском саду заняло у меня больше времени, чем я ожидала. Но поскольку в моей декларации был не только он, а еще и расходы на лечение и взносы по ИИС, я не бросила все на середине пути. Весь процесс занял чуть больше четырех месяцев — почти столько длится регламентный срок: я отправила декларацию 11 февраля 2019 года, а 26 июня деньги поступили на счет.

В следующем году я снова буду оформлять социальный налоговый вычет — форма справки об очной форме обучения ребенка в саду у меня теперь есть. Надо брать от государства все.

Запомнить

- Родители могут получить вычет за оплату дополнительного образования в детском саду — разных кружков, в том числе спортивных. У садика должна быть образовательная лицензия.

- Для получения вычета нужна справка или указание в договоре, что ребенок обучается очно.

- В декларации расходы на каждого ребенка заполняются отдельной строкой.

- В случае возникновения проблем с заполнением декларации обращайтесь в техническую поддержку. Обычно они отвечают быстро.

- Не стоит бояться обращаться в ФНС: там сидят люди, которые готовы помочь, если общаться нормально, без претензий.

Содержание статьи

Показать

Скрыть

Официально работающие граждане могут платить со своего заработка налог меньше, если у них есть несовершеннолетние дети. Рассказываем, кому положены вычеты на детей и как можно удвоить сумму.

Что такое налоговый вычет на детей

Стандартный вычет на ребенка — это сумма, на которую можно снизить доход при расчете налоговой базы для НДФЛ. С помощью него снижается размер налоговой базы, а налог начисляют на сумму меньше.

Стандартный налоговый вычет: как получать зарплату больше

Кто получает вычеты на детей

Такой налоговый вычет положен налогоплательщикам: родителям и их супругам, усыновителям, попечителям и опекунам.

Вычет можно получить, только если родитель платит НДФЛ со своих доходов. Это сотрудники организаций, предприниматели на основной системе налогообложения, владельцы недвижимости, которые сдают ее в аренду и платят налог с доходов.

Вычет может получить каждый родитель. Право на него могут получить отчим или мачеха, если они также содержат ребенка. В этом случае родитель ребенка должен написать заявление в бухгалтерию, что его ребенок находится на общем иждивении супругов.

Кто не имеет права на стандартный налоговый вычет

Нерезиденты в любом статусе не могут получить такую налоговую льготу.

Также рассчитывать на вычет не могут индивидуальные предприниматели (ИП) на упрощенной или патентной системе налогообложения (УСН и ПСН) или применяющие единый сельскохозяйственный налог (ЕСХН), поскольку их доходы облагаются упрощенным налогом.

Условия получения налогового вычета

Сотрудник должен быть резидентом РФ, то есть находиться на территории России 183 календарных дня в году, следующих подряд, и более.

По общему правилу вычеты дают на детей в возрасте до 18 лет. Однако если совершеннолетний ребенок обучается очно в вузе или ссузе, то вычет на него предоставляют до 24 лет, сказано в письме Минфина России от 25.10.2013 № 03-04-05/45277. Учиться ребенок может платно или бесплатно, в России или за рубежом. Если ребенок заканчивает учебу до 24 лет, вычет перестают делать с того месяца, когда он получил диплом. Если ребенок заканчивает учебу до 24 лет, то право на вычет исчезает с месяца получения диплома.

Однако взрослого ребенка все равно учитывают при вычете на младших детей. Например, если в семье четверо детей, старшему из которых уже 24 года, то на второго ребенка родители могут получить 1 400 рублей, а на третьего и четвертого — уже по 3 тыс. рублей.

К каким доходам применяют вычет

Стандартный вычет применяют к доходам основной налоговой базы:

- зарплата;

- премии;

- отпускные;

- больничные;

- матпомощь;

- средства по срочным договорам;

- доходы физлиц от аренды;

- средства, перечисляемые по договорам гражданско-правового характера.

На сумму вычета не получится снизить доходы, не относящиеся к основной налоговой базе, например, дивиденды.

Доходы, которые частично освобождены от НДФЛ, суммируют для расчета предельной величины только в той части, которая облагается налогом.

К таким выплатам относятся:

- суточные по внутрироссийским (от 700 рублей) и зарубежным (от 2 500 рублей) командировкам;

- подарки стоимостью от 4 тыс. рублей в год;

- материальная помощь при рождении или усыновлении ребенка (от 50 тыс. рублей за каждого малыша);

- другие виды материальной помощи (от 4 тыс. рублей).

Размеры вычета на детей в 2023 году

Размер стандартного вычета зависит от количества детей, наличия у них инвалидности, а также наличия у налогоплательщика статуса опекуна.

Семьи с одним или двумя детьми могут получить вычет в размере 1 400 рублей на каждого ребенка. Право на вычет имеют родители, их супруги, усыновители или приемные родители и их супруги.

Снизить налоговую базу на 3 тыс. рублей могут сотрудники, которые имеют троих и более детей. Учитывают детей всех возрастов.

Право на повышенный вычет есть у работников, которые воспитывают детей с инвалидностью I или II группы. Размер вычета для опекунов и попечителей составляет 6 тыс. рублей, а для родителей и усыновителей — 12 тыс. рублей.

Единственный родитель или один из родителей, если второй отказался от получения вычета, может получить его в двойном размере. Чтобы получить двойной вычет, работник должен подать письменное заявление в свою бухгалтерию.

Как рассчитать налоговый вычет на детей с зарплаты

Вычет ориентирован на малоимущих граждан, поэтому государство установило лимит по доходам, сверх которого получить вычет не получится. В 2023 году это 350 тыс. рублей. Суммирование доходов для контроля лимита выполняется нарастающим итогом с 1 января года.

Чтобы узнать, какую сумму НДФЛ придется уплатить с заработной платы с учетом вычета, необходимо:

- Сумму вычета на детей умножить на 13%.

- Это значение вычесть из заработной платы.

- Полученную разницу умножить на 13%.

Рассчитаем налоговый вычет на примерах.

Например, сотрудник имеет заработную плату в 25 тыс. рублей и воспитывает троих детей 7, 10 и 23 лет.

Доход за год составляет у него 300 тыс. рублей, то есть не превышает предельную величину. Старший ребенок еще обучается в вузе. В этом случае родитель будет получать: (1 400 + 1 400 + 3 000) × 0,13 = 754 рубля в месяц.

Так, работник смог бы получить сумму, с который бы пришлось уплатить НДФЛ: 25 000 − 754 рубля = 24 246 рублей. Размер НДФЛ составит: 24 246 рублей × 0,13 = 3 151,98 рубля.

Если бы старший ребенок не обучался в вузе, то родитель мог бы получить 1 400 рублей за второго ребенка и 3 тыс. за третьего ребенка. Так, размер налогового вычета в месяц составил бы 4 тыс. рублей (1 400 + 3 000). 4 000 × 0,13 = 520 рублей. 25 000 − 520 = 3 182,4 рубля. Это НДФЛ, который должен будет оплатить работник с учетом вычета.

Разберем пример для детей от разных браков. Например, у работника есть один ребенок от первого брака и двое от второго. Сотрудник выплачивает алименты, то есть участвует в содержании детей. В этом случае он может оформить стандартный вычет на троих детей: (1 400 + 1 400 + 3 000) = 5 800 рублей. 5 800 × 0,13= 754 рубля. Чтобы получить размер НДФЛ к уплате, необходимо 754 рубля вычесть из заработной платы, а полученную разницу умножить на 13%.

Если бы в семье было, например, двое несовершеннолетних детей, у одного из которых была инвалидность, родители бы могли оформить вычет: 1 400 рублей за первого ребенка + 1 400 рублей за второго ребенка + 12 тыс. рублей за инвалидность второго ребенка. Общая сумма возмещения бы составила 14 800 рублей в месяц для каждого родителя. 14 800 × 0,13 = 1 924 рубля. На эту сумму снизится налогооблагаемый доход.

Как оформить налоговый вычет на детей с зарплаты

Чтобы получать стандартный вычет по НДФЛ на ребенка, необходимо заполнить заявление на имя работодателя. Документ заполняют в свободной форме. При необходимости вы можете попросить образец в вашей бухгалтерии. Ежегодно писать заявление не нужно. Однако вы можете заполнить его повторно, если у вас появится право на еще один вычет, например, в вашей семье родится еще один ребенок.

За какой период предоставят вычет

Работодатель предоставит налоговый вычет за каждый месяц налогового периода, пока вы работаете в компании и пока вы не превысили лимит в 350 тыс. рублей.

Какие документы нужны для оформления налогового вычета на детей

Перечень документов зависит от вашей жизненной ситуации. Вам могут потребоваться:

- копии свидетельств о рождении детей, даже если вычет на кого-то из них уже не положен;

- копия решения суда об усыновлении или удочерении, если вы приемный родитель;

- копия решения суда об опеке или попечительстве, если вы опекун ребенка;

- справка с места учебы ребенка в возрасте от 18 до 24 лет;

- копия свидетельства о браке;

- заявление родителя о том, что ребенок находится на совместном иждивении супругов;

- копия документа об уплате алиментов;

- копия справки об установлении инвалидности у ребенка;

- заявление второго родителя об отказе от вычета и справка 2-НДФЛ с его места работы, если вы планируете получать вычет в двойном размере;

- копия документа о том, что вы являетесь единственным родителем ребенка;

- оригиналы бумаг для сверки.

Как получить вычет через ФНС

Для этого вам нужно заполнить декларацию 3-НДФЛ за тот период, в который вы хотите оформить вычет. Заполненную форму необходимо подать в налоговую инспекцию по месту жительства. Это можно сделать в вашем отделении ФНС или через личный кабинет налогоплательщика на сайте ведомства.

3-НДФЛ: как заполнить в 2023 году, рассчитать налог и получить вычет

В течение трех месяцев налоговики должны рассмотреть вашу декларацию и документы. При положительном решении вам вернут сумму излишне уплаченного налога.

Дополнительные вопросы о налоговом вычете на детей с зарплаты

Могут ли получать налоговый вычет на детей безработные родители?

Налоговым вычетом не могут воспользоваться лица, у которых в принципе отсутствует налогооблагаемый доход, в том числе безработные, если у них нет иных источников дохода. Если вы официально не работаете, но при этом сдаете недвижимость в аренду и ежегодно уплачиваете НДФЛ с дохода, вы можете получить вычет. Однако в этом случае вам придется обращаться непосредственно в налоговую службу.

Можно ли одновременно с вычетом на детей получать другие налоговые вычеты?

Стандартный налоговый вычет не отменяет другие вычеты. Вы также можете получить социальный вычет за лечение или имущественный вычет за покупку жилья и так далее.

Что делать, если возникли проблемы с получением налогового вычета на детей?

При возникновении сложностей с получением вычета необходимо обратиться в налоговую службу. Возможно, причина кроется в неправильно заполненных документах. В этом случае достаточно будет исправить неточности или подать недостающие бумаги.

Налоговый вычет на детей с зарплаты: что нужно знать

Если у вас есть ребенок, вы уплачиваете НДФЛ с дохода, то вы можете получить налоговый вычет и снизить размер НДФЛ. Вычет можно получить даже на ребенка-студента до 24 лет. Если ребенок старше 18 лет и не обучается очно, его все равно учитывают при определении очередности детей.

За первого и второго ребенка положен вычет по 1 400 рублей, за третьего и последующих — по 3 тыс. рублей. На ребенка с инвалидностью можно дополнительно получить вычет в размере 12 тыс. рублей. Опекуны, попечители и приемные родители могут получить вычет в 6 тыс. рублей.

Вычет в двойном размере можно получить, если вы единственный родитель или второй родитель отказался от вычета.

Вычет можно получить у вашего работодателя. Для этого достаточно написать заявление на его имя, прикрепить к нему копии документов и подать в бухгалтерию.

Вы также можете получить вычет в ФНС во время личного визита или на сайте ведомства. Для этого потребуется заполнить форму 3-НДФЛ. Деньги вернут за последние 3 года.

Вычет положен до момента, когда ваш доход не превысит 350 тысяч рублей.

Вычет на детей не суммируется с остальными вычетами и не ограничивает возможность оформить социальный или имущественный вычет.

- Кому положены компенсации за детский сад

- Виды компенсаций

- Федеральные

- Региональные

- Компенсация части платы за детский сад

- Выплаты за отсутствие мест

- Компенсация за частный детский сад

- Компенсация на второго ребенка

- Налоговый вычет за посещение детского сада

- Как оформить и подать заявление

- Список документов, необходимых для получения компенсации

Система устроена так: один из родителей направляет заявку через детсад или госуслуги, и государство восполняет им затраты.

Кому положены компенсации за детский сад

Компенсация за детский сад выдается родителям или опекунам, у которых есть один или несколько несовершеннолетних детей.

Дополнительные компенсации местные власти начисляют многодетным родителям, неполным семьям и детям военных.

Существуют группы льготников, освобожденные от платы за услуги дошкольных учреждений. Компенсацию они не получают, так как оплату за них вносит региональный бюджет.

Государством предусмотрены места в садике для малышей, чьи родители признаны малоимущими. Детский сад за них полностью оплачивает государство, но чтобы получить положенную льготу, нужно подтвердить недостаточный уровень доходов. Делать это придется ежегодно.

Если вам не положены льготы на содержание детей, то рассмотрите другие способы, которые позволяют снизить финансовую нагрузку на семью. Один из них – оплачивать крупные товары в рассрочку с Халвой без процентов и первоначального взноса.

Халва знает, как заставить цвести ваше «денежное дерево» в любых условиях: покупать в беспроцентную рассрочку товары в более чем 250 000 магазинах-партнерах на сумму до 500 000 рублей, получать кешбэк до 10% и приумножать сбережения в удобной онлайн-копилке до 8% годовых. Оформите карту и получите «золотой ключик» финансового благополучия!

Виды компенсаций

Подать заявку на компенсацию могут граждане, которые оплачивают услуги ДОУ и подали соответствующее заявление. В части регионов нет никаких условий для получения компенсации (среди них – Москва и Санкт-Петербург). В других областях право на субсидии есть только у многодетных или малоимущих (например, в Ярославской области).

Возврат за услуги детсада начисляют федеральные и региональные власти. Остановимся на каждом виде подробнее.

Федеральные

Федеральный бюджет компенсирует:

- часть родительской платы за ДОУ – рассчитывается от родплаты, установленной на местном уровне;

- расходы за питание детям чернобыльцев. Также он выплачивает им средства на содержание дошкольника, если он не посещает госучреждение по состоянию здоровья – от 180 рублей.

Региональные

Муниципальные, областные или республиканские органы управления имеют право назначить дополнительные компенсации платы за услуги отдельным группам родителей. Так, в 2022 году назначены следующие компенсационные выплаты:

- «неполным» семьям, где доход меньше двух прожиточных минимумов, – 40%;

- семьям с родителем-инвалидом I-II группы – 50%;

- семьям с общим доходом, не превышающим прожиточного минимума, – 70%.

50% вернут работникам детсадов, военным, многодетным, ликвидаторам аварии на ЧАЭС.

Компенсация части платы за детский сад

Компенсацию части платы за детсад (ее еще называют основной) вправе оформить почти все родители, ее назначение не зависит от доходов. Размер пособия рассчитывают, исходя из родплаты, определенной местными нормативами:

- за 1-го ребенка выплатят 20% (минимальный процент);

- за 2-го – от 50%;

- за 3-го – от 70%.

Возможность получить возврат закреплена на федеральном уровне, а вот условия получения определяют регионы. Где-то достаточно написать заявление, а в части субъектов нужно удовлетворять критериям по уровню дохода или многодетности.

Часть регионов вводит дополнительные компенсации, по сумме они часто превосходят основные. Но право на их получение нужно подтвердить в соцзащите, взяв с собой подтверждающие документы.

Так, в Татарстане дополнительные выплаты получают те, чей доход не превышает 20 000 рублей на человека. Узнать, каковы условия получения дополнительной компенсации, нужно отдельно для субъектов РФ.

Выплаты за отсутствие мест

Часть субъектов помогает родителям, которые остались в очереди на ожидание при распределении мест в садах. Этот вид матпомощи выдают не везде, размер определяется внутренними нормативами.

Суммы компенсации в 2022 году:

- Архангельск – от 2000 до 5000 руб.;

- Киров, Липецк – 5000 руб.;

- Красноярский край – 3709 руб. только для детей до полутора лет;

- Самарская область – 1000 руб. для первого ребенка; 1500 – для второго, 2000 – для третьего;

- Смоленская область – 4000–5000 руб.;

- Томск – 4000 руб.;

- Ханты-Мансийский АО – 3000–6286 руб.;

- Ямало-Ненецкий АО – 3210–4210 руб.;

- Ярославская область – 5000–5910 руб.

Региональные власти уточняют размер, условия, возраст получения субсидии. Где-то ее дают всем, где-то семьи должны уточнить социальный статус, доходы, подтвердить инвалидность или многодетность. Подробно о необходимых документах для получения субсидии можно узнать по месту обращения или на сайте региональных органов власти. Если по правилам вы подаете заявление лично, с собой необходимо взять оригиналы.

Удобно, когда все средства приходят на одну карту, и Халва предлагает такую возможность! Если у вас уже есть Халва на базе платежной системы «Мир», вы можете предоставить ее реквизиты для получения субсидий, пенсии и других соцвыплат. А если ваша карта работает на базе Visa и Mastercard, то вы можете открыть виртуальную Халву с национальной платежной системой и получать максимум выгоды.

Получить карту бесплатно

Компенсация за частный детский сад

Услуги частного дошкольного образования выбирают те, кто не хочет или не имеет возможности устроить детей в бюджетное учреждение. Компенсировать родителям часть затрат на коммерческий садик помогают пока только в двух регионах – Москве и Ханты-Мансийском АО. Выплаты зависят не от денег, потраченных на частные услуги, а рассчитываются пропорционально стоимости услуг государственного сада:

- 20% от размера региональной родплаты – за первого ребенка;

- 50% – за второго;

- 70% – за третьего.

Приведем пример. Ольга живет в Москве, работает в крупной рекламной компании. Через полтора года после рождения дочери ей нужно выходить на работу, но места в государственном садике нет. Ольга устроила девочку в частное образовательное учреждение, стоимость услуг – 35 000 рублей в месяц. Но средняя величина родплаты в Москве – 2 162 рублей, а значит, ей выплатят 432,4 рубля.

Компенсация на второго ребенка

Вернуть часть средств, потраченных на содержание, могут родители любого количества детей. Сумма выплат на второго ребенка выше, чем на первого, – 50% от родплаты, установленной местными органами власти.

При расчете компенсации учитывается не количество посещающих садик, а какой по счету ребенок претендует на льготу. Если старшие дети достигли совершеннолетия, их не учитывают при расчете, кроме случаев, когда они учатся в вузах очно. Тогда считают всех детей до 23 лет.

Рассмотрим на примере: старший сын Натальи ходит в школу, а двое младших (близнецы) – в младшую группу садика. Значит, Наталья получит возврат 50% и 70% от родплаты за близнецов (по закону они считаются как второй и третий ребенок). Также Наталья может претендовать на субсидии, которые предлагают регионы семьям с тремя и более детьми.

Налоговый вычет за посещение детского сада

Люди с официальным доходом по закону могут оформить возврат налога за образовательные услуги.

Обязательные условия:

- родители платят налоги для физлиц;

- учреждение имеет образовательную лицензию.

Налоговый вычет составляет 13%. Максимальная сумма возврата за 12 месяцев – 6 500 рублей, даже если вы платите за негосударственное учреждение 25 000 рублей ежемесячно: государство рассчитает возврат только от суммы в 50 000 рублей.

Вернуть налог можно сразу за три года. Если вы тратите 50 000 рублей и более ежегодно, получите 19 500 рублей.

Кому вычет не полагается:

- ИП, работающим по упрощенке, уплачивающим единый налог или работающим по патенту;

- родителям, которые платят за садик маткапиталом.

Подать заявку на получение вычета можно онлайн – в личном кабинете на сайте ФНС, а также через бухгалтерию по месту работы.

Сергей и Евгения водят в садик двоих детей, ежемесячно они платят за содержание детей в ДОУ около 6 000 рублей. Евгения оформила самозанятость, а Сергей работает на производственном предприятии, где оформлен по трудовому договору. В их случае на налоговый вычет может подать Сергей, так как именно он платит налоги. За год они получат максимальную сумму возврата налога – 6 500 рублей, хотя тратят в год на садик больше 70 000 рублей.

Как оформить и подать заявление

Оформить заявление многие регионы предлагают онлайн на Госуслугах. Где-то нужно лично принести бумаги в соцзащиту. Часть ДОУ раздает готовые бланки для подачи заявки через бухгалтерию садика.

Какую информацию указывают в форме:

- адресата – ФИО руководителя;

- название ДОУ;

- ФИО матери, отца, адрес, телефон;

- просьбу назначить пособие (указать количество детей);

- ФИО ребенка, серию, номер, дату выдачи свидетельства о рождении;

- серию, номер, место выдачи паспорта родителя.

Процесс подачи включает:

- подготовку всех необходимых бумаг;

- заполнение заявки;

- подачу онлайн или в бухгалтерию.

Срок рассмотрения заявок – до 5 рабочих дней.

Как оформляется компенсация за детский сад на сайте Gosuslugi.ru: пошаговая инструкция.

- Регистрируемся на портале, подтверждаем учетную запись (если еще нет аккаунта). Чем полнее информация при регистрации, тем проще подавать заявки впоследствии – все данные уже будут в системе.

- Ищем нужный раздел: в строке поиска вбиваем «компенсация части родительской платы за присмотр и уход за детьми».

- Внимательно заполняем все поля. Ошибка в одной цифре приведет к отказу. Укажите всех детей – от этого зависит процент компенсации.

- Изменились данные после отправки заявки? Внесите коррективы онлайн в течение 5 дней.

- Ждите результатов рассмотрения 5 рабочих дней. Ответ отправляют онлайн.

Список документов, необходимых для получения компенсации

Список бумаг для приложения к заявке:

- заполненный бланк заявления;

- свидетельство о рождении (копия);

- паспорт родителя (копия);

- документы, подтверждающие полномочия опекуна (при необходимости);

- копия договора на оказание услуг;

- реквизиты для перечисления средств.

Приведем пример расчета.

У Петровых трое детей: старшая дочь учится в вузе, а двое мальчиков-погодок ходят в садик. Так как мама учится очно, семья получает выплаты за содержание второго и третьего ребенка в садике – 50% и 70% от региональной родплаты соответственно. Семья живет в Кировской области, субсидии рассчитываются от суммы 3 300 рублей. Итого семья получит: 1 650 + 2 310 = 3 960 рублей.

В России для семей с детьми предусмотрена поддержка на разных уровнях, в том числе ипотечные программы. Совкомбанк предлагает выгодные программы ипотеки. Выбирайте застройщика или готовое жилье, используйте маткапитал в качестве первоначального взноса. Рассчитайте комфортный ежемесячный платеж и период кредитования прямо сейчас!