Оформить налоговый вычет на лечение, образование или, скажем, при покупке квартиры можно по двум стандартным путям — через работодателя или налоговую службу. Оформляя у работодателя, вы просто не будете платить НДФЛ в пределах суммы вычета. С ФНС все интереснее — по результатам года можно вернуть уплаченный в бюджет НДФЛ единой суммой. Причем в 2020 году можно подать декларацию и вернуть налог за 2019, 2018 и даже 2017 годы, если сумма вычета это позволяет.

Обратиться в ИФНС можно лично или электронно. Мы выбираем самый простой путь: рассказываем, как получить налоговый вычет через Госуслуги. Но обо всем по порядку.

Что это за фрукт?

Налоговый вычет — это разновидность налоговой льготы — сумма, на которую можно уменьшить размер налогооблагаемого дохода. Кому она предоставляется? Есть перечень стандартных условий. Вычет может оформить только:

- Налогоплательщик-резидент РФ, проживающий в России не менее 183 дней в году.

- Плательщик НДФЛ — он должен получать доход, с которого уплачивается НДФЛ. Например, для ИП на УСН, юрлиц или граждан, получающих зарплату в конвертах, вычет не предусмотрен.

- Гражданин, которому предоставлено право на льготу. Оснований для получения множество. Например, при покупке или продаже жилья можно получить имущественный налоговый вычет на квартиру, при расходах на лечение или образование — социальный вычет, при открытии инвестиционного счета — инвестиционный вычет и т.д.

- Гражданин, который сохранил документы, подтверждающие право на вычет. Договор купли-продажи, договор о предоставлении медицинских услуг, контракт с ВУЗом и другие.

Еще для каждого вида вычета есть свои правила. Например, у имущественного вычета остаток переносится на следующие годы, для инвестиционного вычета нельзя закрывать счет в течение трех лет, страхование жизни должно быть оформлено минимум на пять лет, а для вычета на лечение нужна специальная справка.

Отличается и сумма у каждого вычета — на образование она составляет всего 50 тысяч рублей (ст. 219 НК), а при продаже квартиры — 1 млн рублей (ст. 220 НК). Учтите, это не сумма к возврату, а та сумма, которая уменьшает доход. При покупке жилья без ипотеки, налоговый вычет составит максимум 13% от 2 млн рублей — 260 тысяч. Если квартира стоит меньше 2 млн, сумма налога к возврату составит 13% от фактических расходов.

В стандартных случаях сумму вычитают из вашей начисленной зарплаты, выплачивая ее без удержания суммы НДФЛ или его части. Но если налог уже был удержан из зарплаты, при наличии права на вычет он будет считаться излишне уплаченным. Его государство готово вернуть. Для этого нужно заявить свое право на вычет, подав декларацию.

Когда нужно подать декларацию для вычета?

Заявить свое право на любой из вычетов можно только по окончании календарного года, в котором на него возникло право. Ну, например: вы купили квартиру в 2019 году, значит декларацию нужно подавать в 2020-м. Также в 2020-м можно подать декларацию за 3 предшествующих года — с 2017 по 2019. Декларация подается по форме 3-НДФЛ, утвержденной ФНС. Иных форм для получения вычета не предусмотрено.

Стандартная крайняя дата подачи 3-НДФЛ — 30 апреля года, следующего за годом, в котором возникло право на вычет (п. 1 ст. 229 НК). Но 30 апреля — крайний срок лишь для тех, кто отчитывается о доходах, например, от сдачи квартиры в аренду или продажи имущества раньше минимального срока владения. Если в 2019 году вы получали только зарплату, и при этом потратились на лечение зубов, обучение в автошколе или покупку гаража — декларацию можно подать и позже 30 апреля, главное — чтобы в течение 3 лет (п. 7 ст. 78 НК).

Как подать декларацию в ИФНС?

Вообще заполнить и подать декларацию можно множеством способов. Здесь и личный кабинет налогоплательщика на сайте ФНС, и специальные программы «Декларация» и «Налогоплательщик ЮЛ», и личное обращение в ИФНС. Но портал Госуслуг позволяет заполнить декларацию и оформить налоговый вычет онлайн, без загрузки программного обеспечения и иных лишних телодвижений. Потому наш выбор предопределен.

Единственное препятствие — необходимость в регистрации. Вам потребуется ввести анкетные данные, контактный телефон и e-mail. Этого достаточно для первичной регистрации и подачи налоговой отчетности. Для использования иных возможностей сервиса придется подтвердить учетную запись. Сделать это можно через интернет-банкинг (Сбербанк, Почта-банк, Тинькофф) или лично посетив центр обслуживания.

Налоговый вычет через госуслуги: пошаговая инструкция

Итак, регистрация и авторизация завершена. Что делать дальше? Рекомендуем придерживаться такого порядка.

Шаг 1. Получаем у работодателя справку 2-НДФЛ

Без нее декларацию не подать. Это справка о размере полученного дохода и уплаченного с него НДФЛ с помесячной разбивкой. Выдается по заявлению в течение нескольких дней, это не проблема. Ее также можно выгрузить из личного кабинета налогоплательщика на сайте ФНС. Справки за предыдущий год появляются в личном кабинете примерно в апреле следующего года или позже, когда работодатели сдают отчеты.

Параллельно подготовьте необходимые документы, подтверждающие право на вычет. Договора, чеки, справки — все, что может потребоваться. Сделайте их фотографии или скан-копии, их нужно будет загрузить вместе с декларацией.

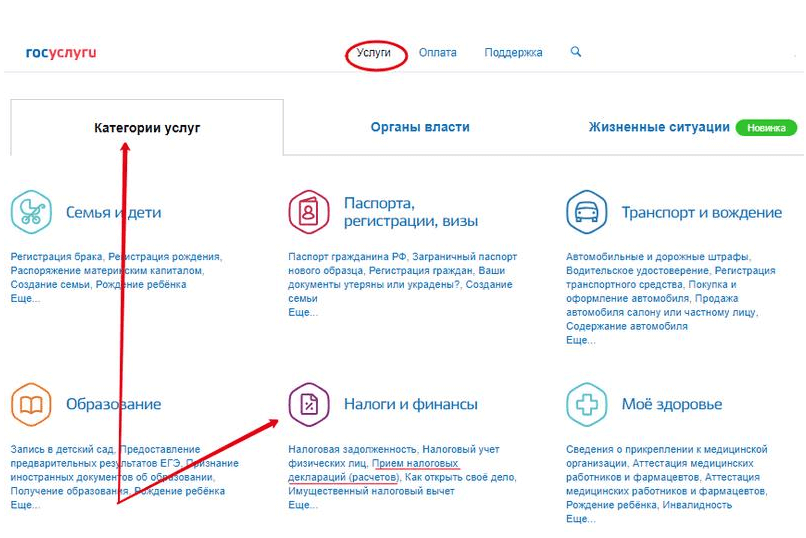

Шаг 2. Находим нужную услугу

Для этого переходим на сайт Госуслуги и во вкладке «Услуги» выбираем «Налоги и финансы», а там «Прием налоговых деклараций (отчетов)».

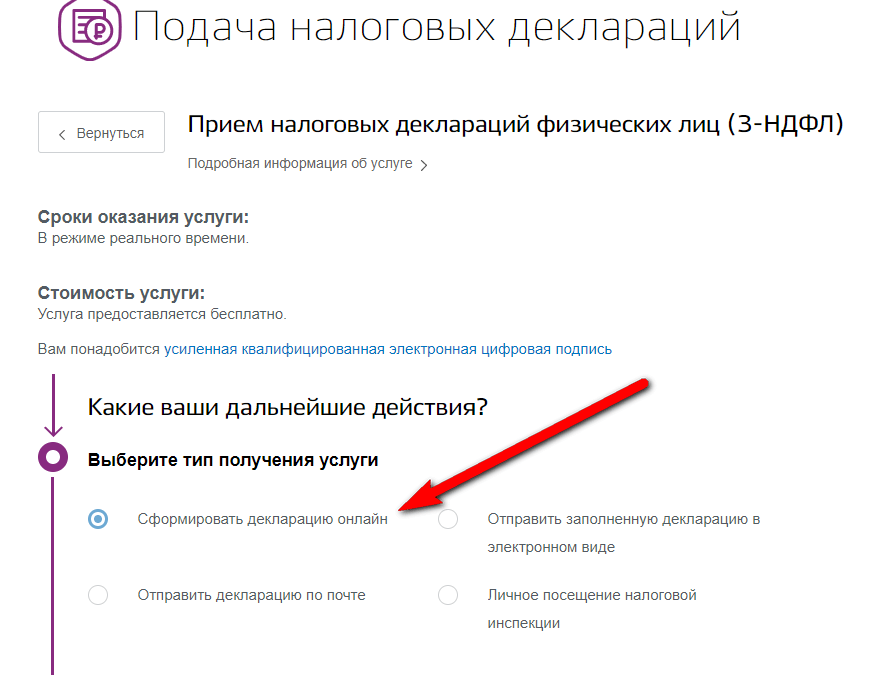

Там выбираем «Прием налоговых деклараций физических лиц (3-НДФЛ)» — услуга предоставляется в электронной форме. Откроется окно, в котором нужно выбрать тип получения услуги. Нам нужен тот, который позволяет заполнить декларацию онлайн. Затем жмем кнопку «Получить услугу»

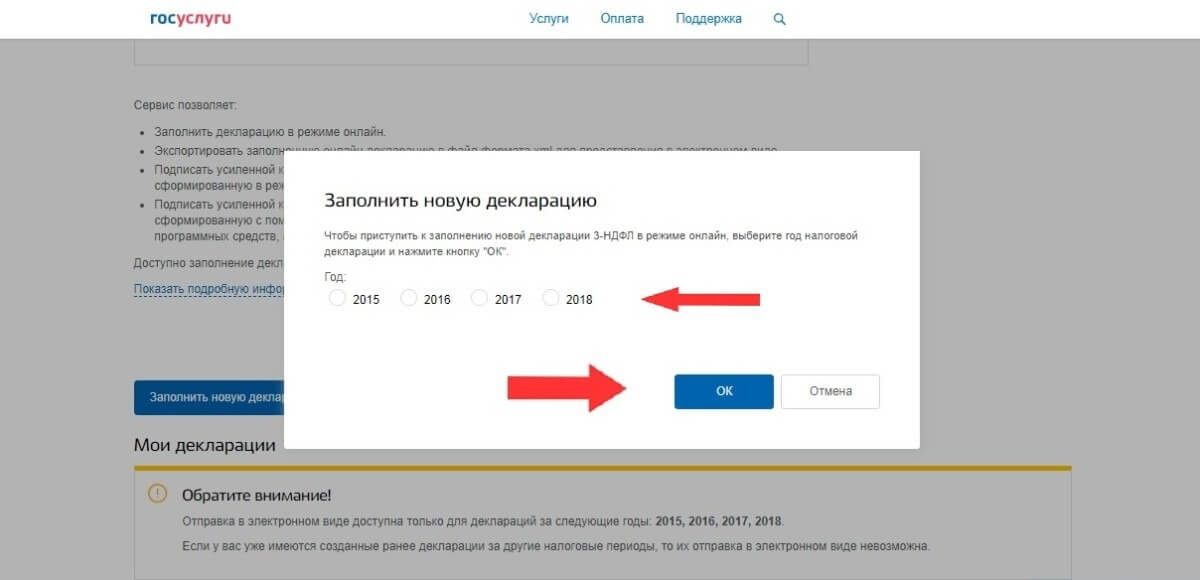

Нужно выбрать режим «Заполнить новую декларацию» и выбрать годы, за которые будут оформлена отчетность.

Шаг 3. Заполняем форму

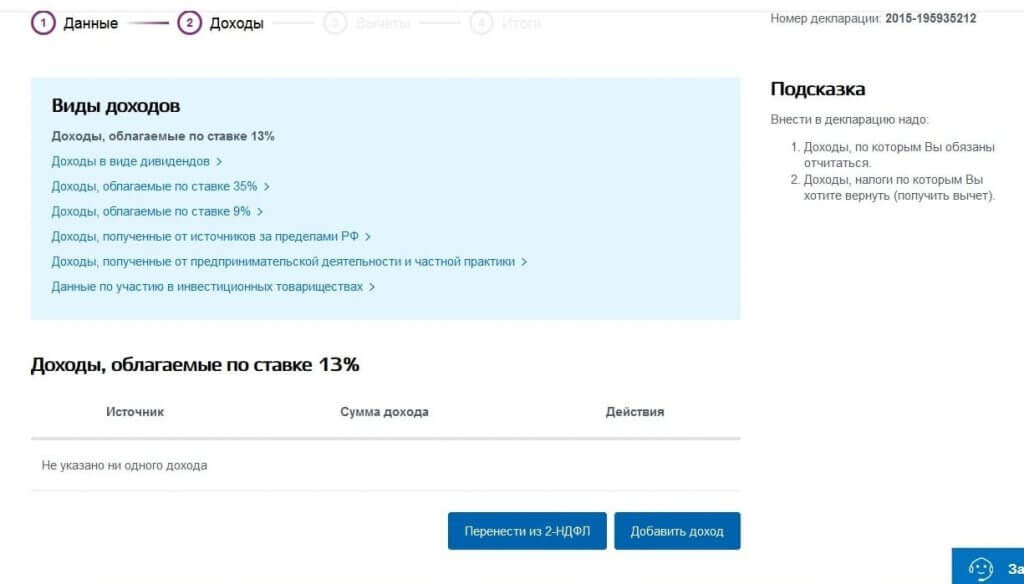

Сведения из профиля, которые вы внесли в личном кабинете, автоматически загрузятся из системы идентификации. Это ускорит сам процесс заполнения и поможет избежать ошибок. Останется заполнить только сведения о доходах и вычетах. Нажимает кнопку «Далее», попадаем на вкладку «Доходы».

Доходы придется добавить с помесячной разбивкой вручную или выгрузить из справки 2-НДФЛ, если она была предоставлена в электронной форме. Очередной раз нажав «Далее» попадаем на страницу вычетов. Выбираем нужный вычет, ставим в нужном месте галочку и заполняем необходимую информацию. Например, если это возврат налога за лечение, Госуслуги предлагает выбрать «Социальные вычеты» и внести сумму потраченных на это расходов.

Шаг 4. Подводим итоги и отправляем декларацию

Система выведет вас на страницу «Итоги», где покажет общую сумму дохода, сумму к возврату и предложит 3 варианта действий: «Скачать», «Экспортировать», «Сформировать файл для отправки». Если у вас есть усиленная квалифицированная электронная подпись, выбираем третий вариант и отправляем декларацию сразу в налоговую. Если подписи нет, придется скачать декларацию и подать ее лично.

По регламенту на проверку декларации уйдет до 3 месяцев. Отследить статус проверки можно в личном кабинете. Если налоговики примут декларацию, система предложит подать заявление на возврат налога.

Шаг 5. Подаем заявление о возврате налога

Возможность подачи заявления станет активной только после подтверждения приема декларации. Но сделать это напрямую на портале не получится — сервис переключит пользователя на ресурс ФНС. Опять же, заполнять придется лишь отдельные графы — основная информация выгружается из системы идентификации ЕСИА. Вот, кстати, рекомендуемая ФНС форма такого заявления. Оно будет рассмотрено в месячный срок, после чего суммы налога возвращаются из бюджета на указанный в заявлении счет.

Что в итоге? С момента подачи декларации до возврата денег на счет может пройти около четырех месяцев. Этот срок одинаков для всех способов подачи декларации, тут ничего не уменьшить. Но Госуслуги, это не только про экономию времени — это еще и способ подачи документов, не вставая с дивана!

Как войти в Личный кабинет налогоплательщика?

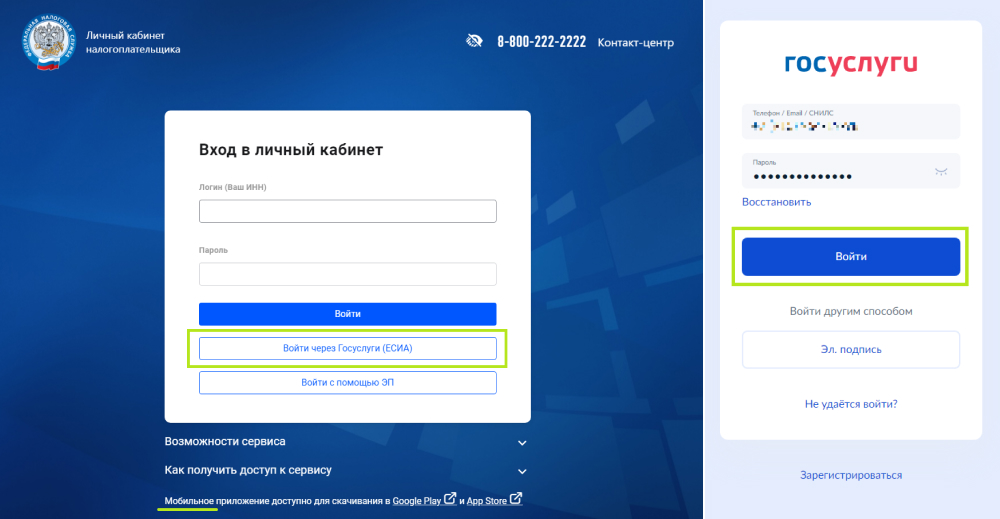

Войти в Личный кабинет можно с помощью подтверждённой учётной записи на портале Госуслуги.

При первом входе в пространство Личного кабинета для его формирования может потребоваться время: 1-2 дня.

Также можно воспользоваться приложением «Мой налог». Весь функционал приложения повторяет возможности Личного кабинета.

Что такое электронная подпись и как её создать?

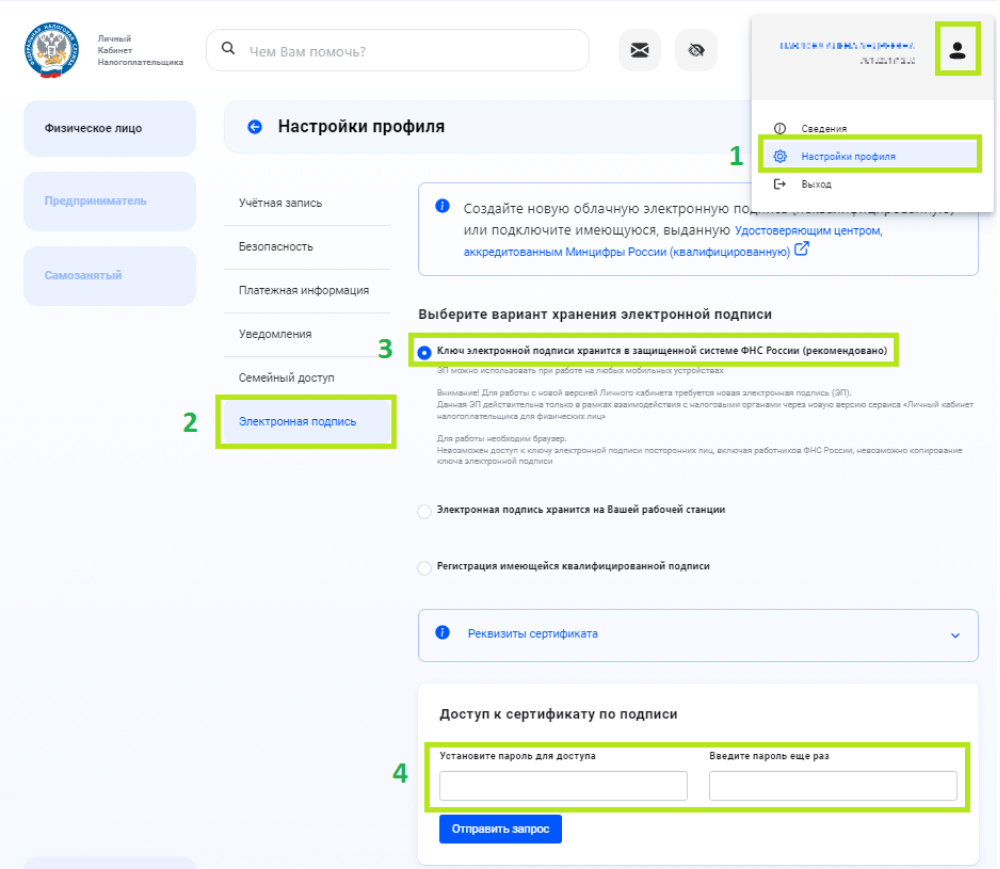

При подаче заявления в налоговую в электронном виде потребуется неквалифицированная электронная подпись. Она нужна для подписания документов. Её можно создать прямо в Личном кабинете. Для этого необходимо осуществить следующие действия.

-

Зайти в «Настройки профиля»

-

Выбрать раздел «Электронная подпись»

-

Убедиться, что выбран вариант хранения подписи «Ключ электронной подписи хранится в защищённой системе ФНС России»

-

Придумать пароль для дальнейшего использования электронной подписи

Для генерации электронной подписи также потребуется время. Процесс может занять от 30 минут до суток. Результат отобразится на этой же странице.

Как подать заявление на налоговый вычет?

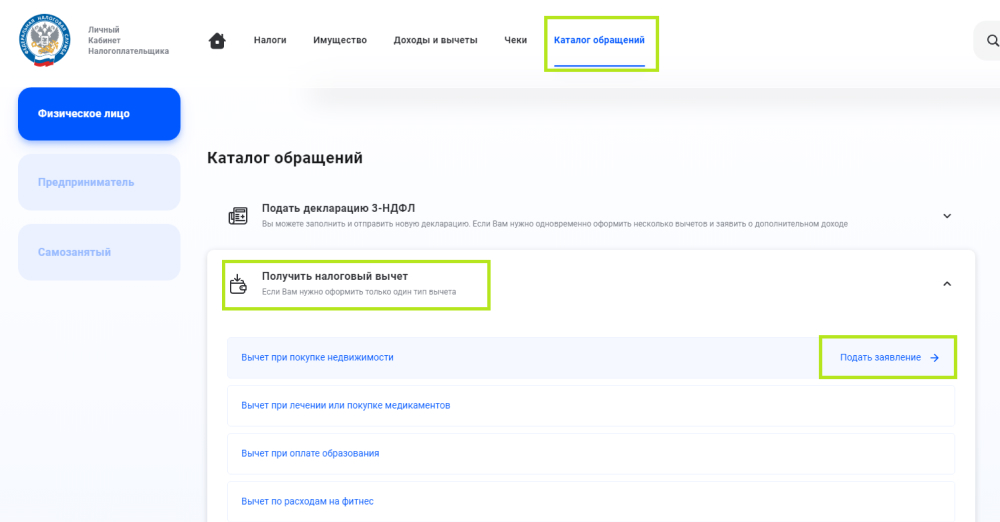

Вы зашли в личный кабинет, создали электронную подпись, теперь можно переходить к заполнению формы на получение налогового вычета. Все вычеты можно найти в разделе «Каталог обращений» → «Получить налоговый вычет». В данной статье мы рассмотрим заполнение формы на примере имущественного налогового вычета. Когда вы выбрали нужный тип вычета, нужно нажать на кнопку «Подать заявление» напротив его названия.

Далее необходимо пошагово заполнить форму на получение вычета:

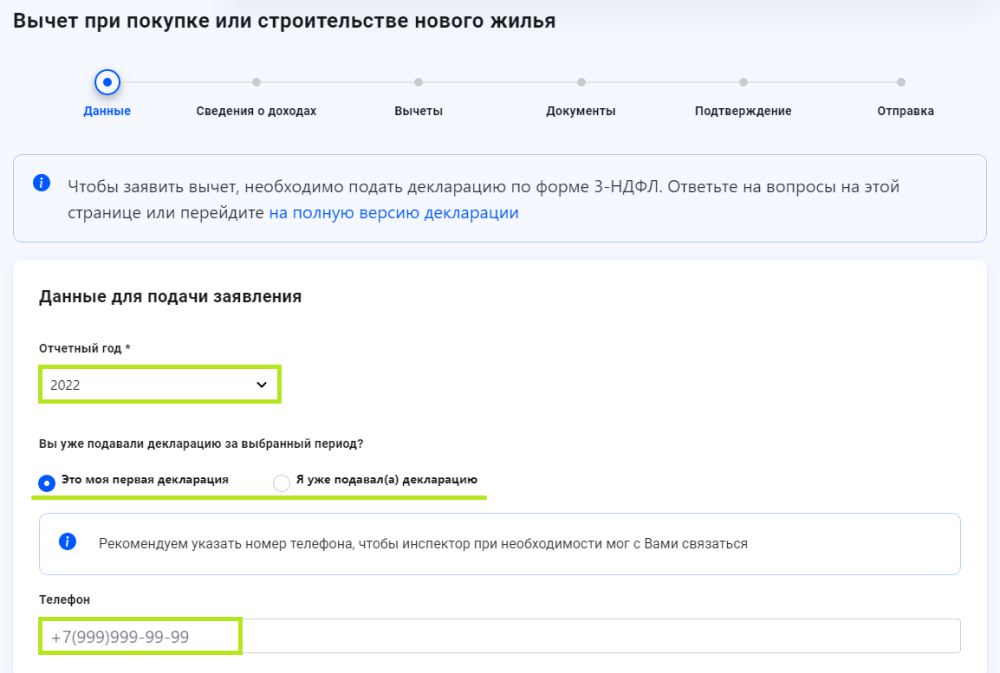

Шаг 1. Основные данные о заявителе

Здесь нужно указать:

-

Год, за который вы хотите вернуть уплаченный НДФЛ. Этот год должен быть тем же, в котором приобретено жилье, или одним из следующих лет;

-

Подавали ли вы уже раньше декларацию 3-НДФЛ за этот год (считается в том числе оформление других налоговых вычетов через личный кабинет);

-

Телефон заявителя. Указывайте корректный номер, по которому с вами можно связываться в случае необходимости, например, для уточнения предоставленных сведений.

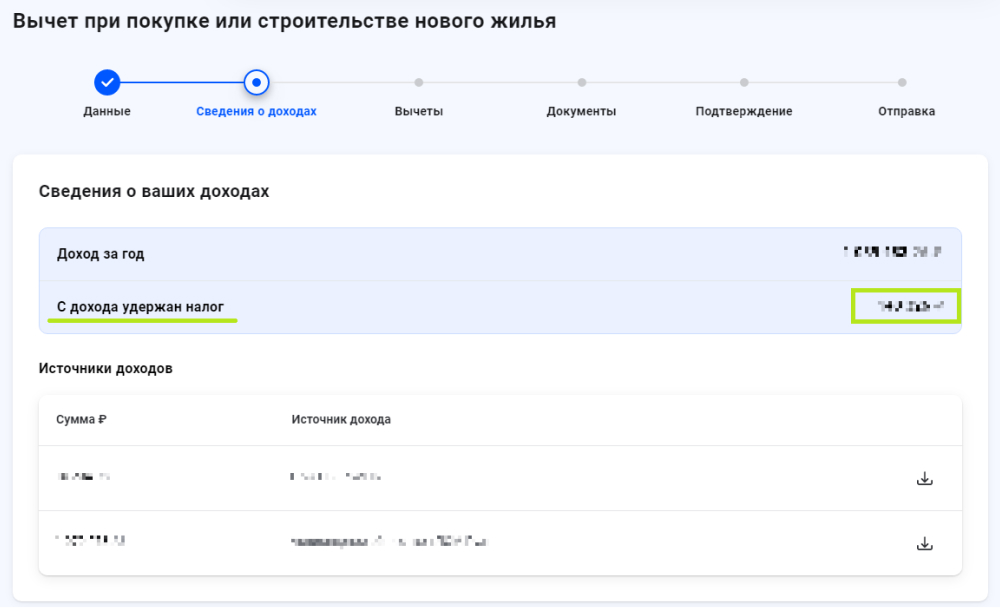

Шаг 2. Сведения о доходах

На этом этапе, стоит обратить внимание на указанные цифры: сумма дохода за год и сумма отчисленного налога – вернуть в качестве вычета можно будет не больше средств, чем было уплачено в качестве НДФЛ.

Другие неучтённые доходы добавить нельзя, для этого понадобится заполнить полную версию формы по заполнению декларации 3-НДФЛ и приложить справку от работодателя.

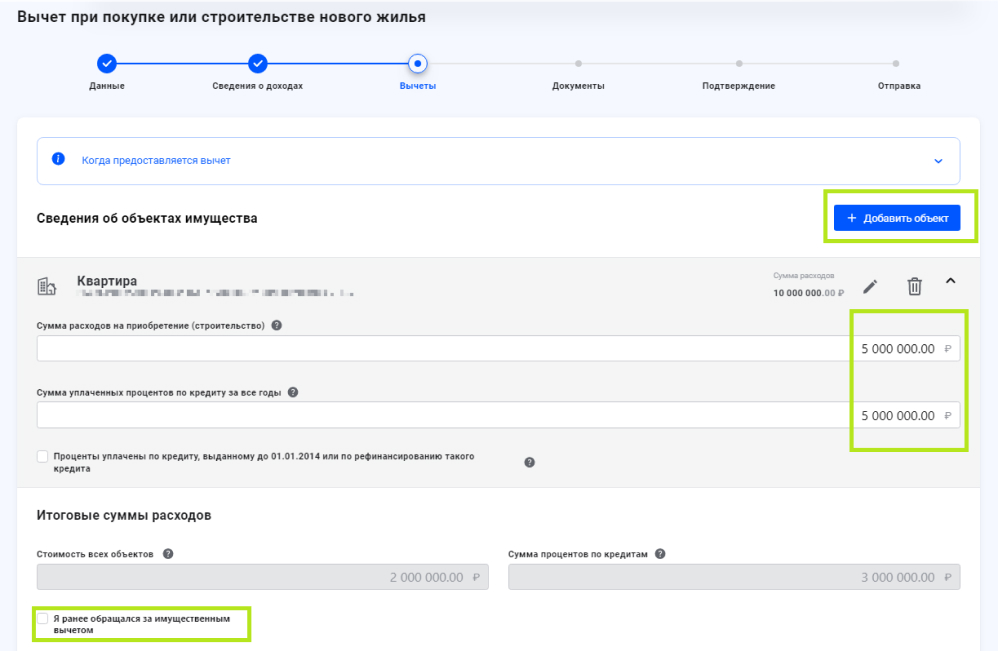

Шаг 3. Сведения о расходах и вычетах

Здесь необходимо указать объект или объекты недвижимости, которые были приобретены или построены и суммы расходов на их приобретение и оплату ипотеки, если использовались заёмные средства. Недвижимость можно выбрать из списка или добавить самостоятельно по кадастровому номеру или другому идентификатору.

Если вы уже получали раньше имущественный вычет с покупки, строительства или оплаты процентов по ипотеке на приобретение жилья, то необходимо указать в каком размере.

Шаг 4. Реквизиты счёта для перечисления налогового вычета

Реквизиты для перечисления средств можно выбрать из предложенного списка. Как правило, налоговая знает о большинстве ваших счетов, эти сведения ей направляют банки. Но если нужного счёта нет в списке, то вы можете указать его вручную. Если вы не укажете счёт (кнопка «Пропустить»), то сумма вычета будет числиться в Личном кабинете в качестве переплаты, ей можно будет распорядиться в любой момент и получить на банковский счёт.

Также на этом этапе отображается сумма, которую вы получите в качестве вычета.

Шаг 5. Подтверждающие документы

В этом разделе необходимо приложить документы, подтверждающие право на вычет. Для получения имущественного налогового вычета понадобятся следующие документы.

В случае покупки жилья:

-

договор купли-продажи

-

платёжные документы

В случае покупки жилья у застройщика:

-

договор участия в долевом строительстве

-

акт приёма-передачи имущества

-

платёжные документы

В случае строительства дома:

-

договор купли-продажи земельного участка

-

договор подряда

-

другие договоры, например, на разработку проекта дома

-

платёжные документы в том числе на покупку отделочных материалов

При использовании ипотеки:

-

кредитный договор

-

справка из банка о сумме фактически оплаченных процентов

В каждом случае могут понадобиться дополнительные документы, такие как:

-

свидетельство о браке

-

свидетельства о рождении детей

-

решение суда об усыновлении или об установлении опеки или попечительства

Справочно:

Платёжными документами могут быть:

-

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца

-

квитанции к приходным ордерам

-

товарные и кассовые чеки

-

акты о закупке материалов (если продавец материалов – физическое лица, то в акте должны быть указаны его адресные и паспортные данные)

-

другие документы, подтверждающие расходы налогоплательщика

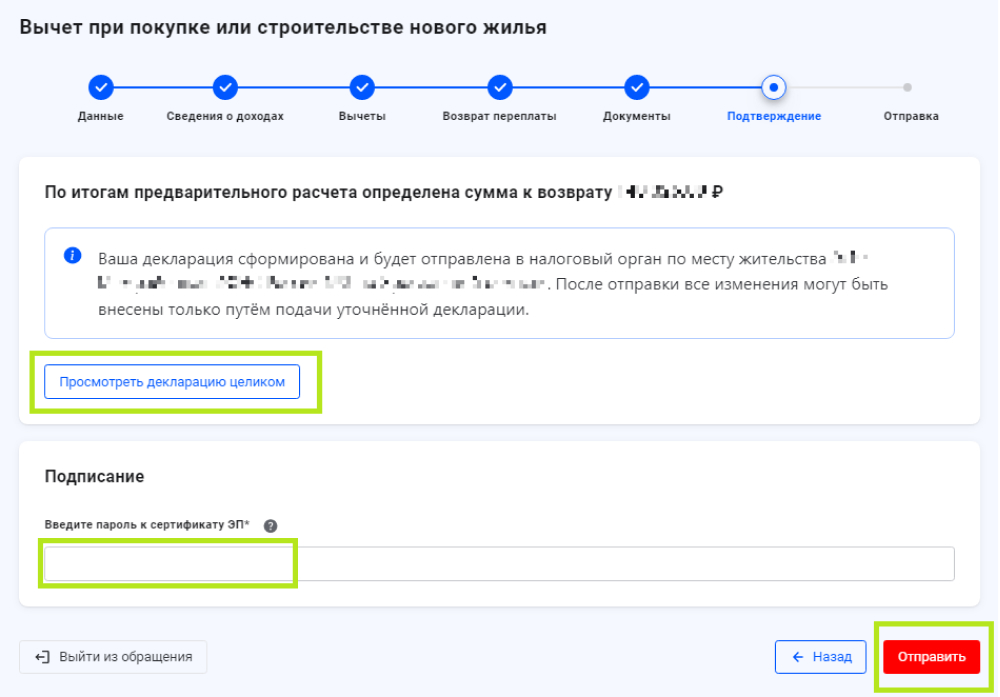

Шаг 5. Подтверждение

На этом этапе вы можете просмотреть сформированную декларацию 3-НДФЛ целиком, а затем подписать заявление с помощью электронной подписи (необходимо ввести пароль). Затем направить документы в налоговую с помощью кнопки «Отправить».

Как подать заявление для получения вычета через работодателя?

Для того, чтобы получить вычеты через работодателя в том же году, в котором возникли расходы, необходимо подать заявление в ФНС на подтверждение права на получение конкретного налогового вычета. Сделать это можно также с помощью специальной формы в Личном кабинете.

У работодателя можно получить три вида вычетов: стандартные вычеты, социальные вычеты, имущественные вычеты. Подтверждать право на вычет нужно только в случае получения имущественных или социальных вычетов. Стандартные вычеты (например, вычет на детей, работодатель предоставляет самостоятельно на основе предоставленных ему документов).

Для этого необходимо в «Каталоге обращений» выбрать блок «Запросить справку (документы)» и выбрать одно из заявлений.

Далее необходимо указать информацию о приобретённых объектах недвижимости, средствах, которые на это были потрачены, и работодателе, у которого вы хотите получить вычет. Как правило, все объекты недвижимости уже указаны в виде списка в этом блоке, вам остаётся лишь выбрать нужный. Далее в карточке объекта нужно нажать на кнопку «Добавить работодателя» и указать информацию об организации или ИП, где вы работаете, туда ФНС направит уведомление о вашем праве на вычет. Если же необходимого объекта нет, то его можно добавить, указав кадастровый номер.

Следующим шагом будет приложение подтверждающих документов. Это могут быть договоры (купли-продажи, участия в долевом строительстве, ренты и другие), платёжные документы (квитанции, чеки, банковские выписки и другое), подтверждение уплаты процентов по кредиту (справка из банка).

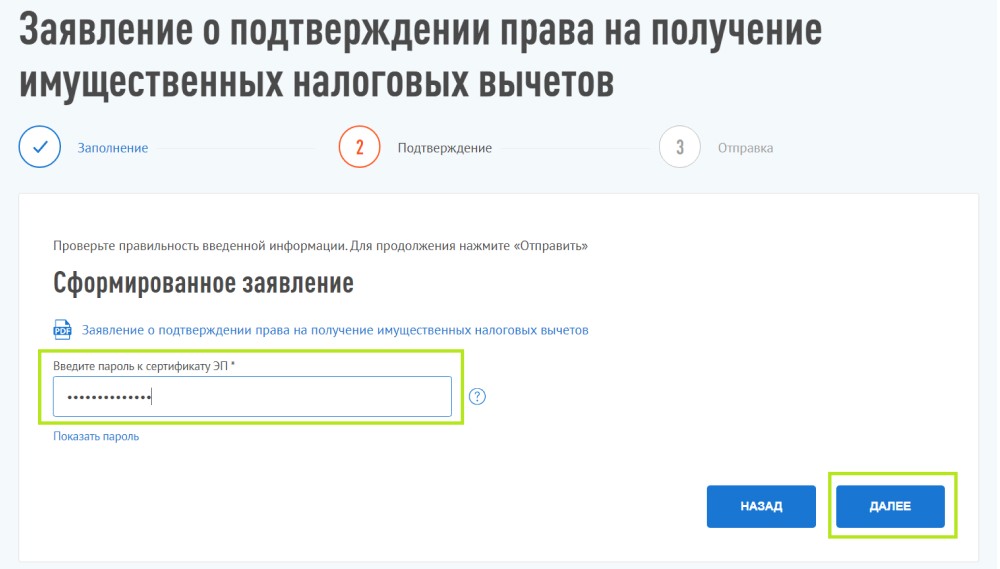

Когда все сведения об объектах и работодателях указаны и прикреплены подтверждающие документы нужно нажать кнопку «Далее».

Далее необходимо подписать заявление с помощью электронной подписи – ввести пароль, и отправить заявление на рассмотрение в ФНС с помощью кнопки «Далее».

По результатам рассмотрения вам и вашему работодателю придёт уведомление.

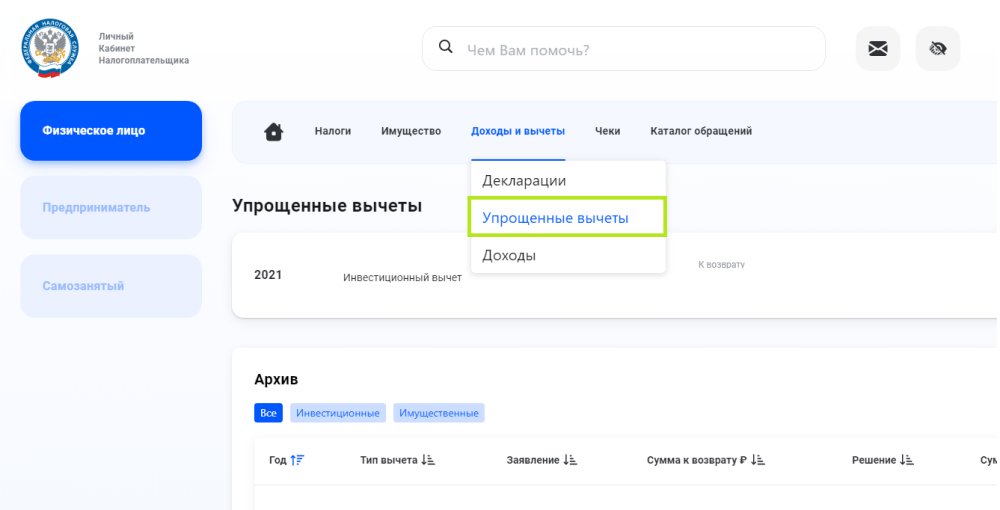

Где узнать об упрощённых налоговый вычетах?

Начиная с 21 мая 2021 года вычет можно получить в упрощённом порядке. Это значит, что в личном кабинете уже сформировано предзаполненное заявление на вычет на основе имеющихся у налоговой службы сведений. Для направления заявления остаётся только подписать его с помощью электронной подписи. Никаких подтверждающих документов прилагать не нужно. Все упрощённые вычеты отражаются в специальном разделе.

На данный момент в упрощённом порядке можно оформить следующие виды вычетов:

-

Имущественный вычет за расходы на приобретение недвижимости – сведения в налоговую направляет Росреестр

-

Инвестиционный налоговый вычет – сведения направляют банки и брокерские организации в качестве налоговых агентов

Справочно:

Налоговый агент – это организация, которая отчисляет за вас налоги с некоторых доходов. Например, работодатель отчисляет в налоговую 13% с зарплаты и других доходов в качестве налогового агента.

10 Республика Карелия

Дата публикации: 02.10.2020

Издание: информационно-развлекательный портал «Петрозаводск говорит»

Тема: Как получить вычет за лечение в режиме онлайн

Источник:

https://ptzgovorit.ru/news/vernut-dengi-za-lechenie-obuchenie-pokupku-zhilya-ne-vyhodya-iz-doma

О том, что теперь все упростилось и когда-то непростую процедуру, связанную с получением налогового вычета на лечение, обучение или приобретение жилья, способен преодолеть даже старшеклассник, я, конечно, слышала. Но, откровенно говоря, не верила.

Декларацию с целью получить налоговый вычет я подавала пару раз в жизни. Прежний опыт глубоко засел в памяти в образе различных бюрократических процедур, отнимающих массу времени и сил. Утомительный сбор справок от работодателей и документов из лечебного заведения, заполнение, естественно, с помощью специалистов, налоговой декларации на многочисленных листах, где нужно было что-то складывать и вычитать, стояние в очереди в налоговой инспекции, чтобы наконец-то сдать кипу листов, — все это никак не стимулировало меня к повторению опыта.

Тем более, что с ходу правильно заполнить какой-нибудь документ — для меня большая проблема. В девяти случаях из десяти я обязательно где-то ошибусь, неправильно заполню какой-нибудь параграф или что-то пропущу. В общем, являюсь тем идеальным пользователем, на котором лучше всего проверять простоту и доступность любой системы. Если я ее одолею, то почти наверняка она не будет представлять сложности для всех.

Я бы еще долго не решалась проверить на себе современные способы получения налогового вычета, если бы не моя мама. В прошлом году она после долгих уговоров все же сделала себе красивые зубы. Многомесячная эпопея «мамины челюсти» вылилась мне почти в 150 тысяч рублей непредвиденных расходов. Так как сумма была более, чем чувствительная для моего бюджета, мысль о том, чтобы подать декларацию, регулярно меня посещала. Это можно было сделать еще в начале года, но я, представляя грядущие мучения, дотянула до сентября.

У специалистов налоговой инспекции я предварительно проконсультировалась, как правильно заполнять декларацию и что мне предстоит. Для того чтобы подать декларацию не выходя из дома, нужно войти в «Личный кабинет физического лица» на сайте ФНС России.

Получить доступ к нему можно, обратившись в налоговый орган либо воспользовавшись учетной записью ЕСИА на портале Госуслуг.

Имея логин и пароль для входа в личный кабинет, можно действовать.

Я заранее получила из стоматологической клиники все необходимые документы: договор с указанием, что именно я платила за свою маму, копию их лицензии, справку об общей сумме, выплаченной за лечение. Эта справка выдается после предоставления всех чеков, которые я бережно хранила.

По совету сотрудников налоговой службы я заранее оформила через личный кабинет электронную подпись (ЭП), без которой невозможно подать декларацию онлайн. Я делала это через личный кабинет ФНС России. Для этого необходимо зайти в свой профиль, наведя мышкой на свою фамилию, которая высвечивается вверху на синей панели личного кабинета. Под выделенным словом «Профиль» будут располагаться подразделы: «Контактная информация», «Персональные данные», «Платежная информация», «Участие в организациях».

Вам необходимо сдвинуться вправо, последовательно нажимая на правую стрелку, пока не появится раздел «Получить ЭП».

В этом разделе заполняем необходимую информацию, придумываем и обязательно запоминаем или записываем пароль. Обычно в тупик ставит вопрос, где сохранить электронную подпись. Мне посоветовали выбрать защищенную систему ФНС России, так как это позволяет пользоваться ею не только со своего компьютера, но и с любого другого. Электронная подпись формируется очень быстро. Я ее получила буквально на следующий день после обращения через сайт федеральной налоговой службы.

Теперь к главному. Для того чтобы получить социальный вычет, необходимо заполнить декларацию 3-НДФЛ. За справками о доходах за прошедший год к работодателям обращаться уже нет необходимости. Вся информация хранится в вашем личном кабинете. Для того чтобы заполнить декларацию, выбираем в личном кабинете раздел «Жизненные ситуации», выбираем налоговую декларацию физических лиц и кнопку, предлагающую заполнить ее онлайн.

Львиная часть граф будет уже заполнена. Вам нужно проверить информацию и уточнить там, где это необходимо. Например, впервые ли вы подаете декларацию, являетесь ли вы налоговым резидентом РФ. Затем жмем кнопку «Далее» и переходим в раздел «Доходы», которые отражаются из предоставленных работодателями справок 2-НДФЛ. После этого система переведет к разделу «Выбор вычетов».

Так как мне нужно было получить возврат за лечение, то я выбирала из трех вариантов социального возврата (на образовательные и медицинские услуги). Галочку я поставила в графе «Сумма расходов на лечение, за исключением дорогостоящего». Общую сумму, указанную в справке из стоматологической клиники, я внесла в специальное поле.

Если лечение не является дорогостоящим, то возврат делается максимально со 120 тысяч рублей. При этом сумма социального вычета, в отличие от имущественного, не переносится на следующий год.

Другими словами, система рассчитала налоговый вычет, исходя из максимальной суммы в 120 тысяч рублей, хотя в реальности расходы были больше.

После этого мы переходим к шагу «Вычеты». В поле «Итоги» появится сумма, которую автоматически рассчитала система и которая предполагается к выплате в качестве возврата. Система предложит вам посмотреть уже заполненную декларацию.

После этого осталось приложить необходимые документы. Справки и документы можно отсканировать, а можно сфотографировать, например, на телефон, перебросить на компьютер и загрузить к заполняемой декларации. Загрузка происходит с помощью кнопки «Добавить», расположенной напротив разных разделов. Я загрузила фотографии договора со стоматологической клиникой, справку о сумме, истраченной на лечение, и свидетельство о моем рождении, чтобы подтвердить родство с мамой.

Если в договоре на предоставление услуг уже указан номер лицензии организации, то отдельно лицензию фотографировать и прикреплять не нужно.

Собственно говоря, почти все. Осталось пакет документов перед отправкой в налоговый орган подписать электронной подписью, которую я заранее сформировала. На странице в отдельном окне нужно просто внести пароль, который вы придумали к вашему сертификату. В общем, отправляем декларацию, и если все заполнено корректно, то система подтвердит это всплывающим полем «Готово».

После того как декларация отправлена, всплывает окно «Распорядиться». Нажав на нее, вы получаете возможность сразу же указать банк и номер счета, куда будет перечислена сумма возврата. После этого остается только ждать денег. Сначала, конечно, сотрудники налоговой службы проверят достоверность представленных сведений и при необходимости запросят дополнительные документы.

На весь процесс подачи декларации онлайн у меня ушло примерно 20 минут. И то большая часть времени ушла на фотографирование документов и переброску их на компьютер.

В личном кабинете всегда видно, в какой стадии находится рассмотрение вашего заявления. Это особенно удобно тем, кто получает имущественный вычет. Его обычно выплачивают в течение нескольких лет. Преимущество состоит в том, что всегда можно зайти в личный кабинет и увидеть, какая сумма осталась к выплате.

В общем, действительно, и просто, и удобно. Электронный прогресс в работе налоговой службы — один из тех редких в последнее время моментов, меняющих нашу жизнь к лучшему. Наконец-то в нашей стране можно легко и быстро сдать налоговую декларацию тем, кто ничего в них не смыслит. Я убедилась в этом на личном опыте.

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р. Расскажу, как сделать так же.

Вычет за лечение — это когда вам возвращают часть уплаченного вами подоходного налога. Если вы потратили до 120 000 Р в год на лечение, государство готово освободить доход на эту сумму от НДФЛ и вернуть 13% — это 15 600 Р.

120 000 Р — это общий лимит для социального налогового вычета в год. В него входят затраты на медицинские услуги, образование, фитнес, добровольное страхование, прохождение независимой оценки квалификации. Если в течение года были разные расходы из лимита, можно выбрать самому, какие из них предъявлять к вычету. Для дорогостоящего лечения лимита нет: к вычету можно предъявить всю уплаченную сумму и вернуть 13%, но не более уплаченного за тот же год НДФЛ.

Что вы узнаете

- Что такое налоговый вычет за лечение

- Кто может получить вычет

- Сколько денег вернут

- Как получить вычет за лечение

Как лечиться эффективно и недорого

Лучшие материалы о том, как проверять назначение, выбирать качественное лекарство из дюжины аналогов и возвращать деньги за лечение, — в вашей почте дважды в месяц по четвергам. Бесплатно

Что такое налоговый вычет за лечение

Налоговый вычет — это сумма, на которую государство разрешает уменьшить налогооблагаемый доход. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает все, с чем обычно сталкивается заболевший человек. Там же упоминаются паллиативная помощь на дому и ЭКО с помощью донорства и суррогатного материнства.

Операции, в том числе пластические, относятся к категории дорогостоящего лечения. За них тоже получают вычет, но с некоторыми особенностями.

Еще можно получить вычет за купленные по рецепту врача лекарства.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета, — 120 000 Р. Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и свое обучение. Даже если вы заплатили за медуслуги миллион, вычет составит только 120 000 Р за год.

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске обычно таких доходов не имеют, НДФЛ не платят, поэтому такой вычет использовать не могут.

Также вычет не получится заявить, если:

- вы оформили ИП и работаете не по ОСНО, а, например, платите налог при упрощенке;

- вы оформили самозанятость и не работаете по трудовому договору. При этом у вас нет доходов, которые облагаются НДФЛ;

- неофициальный работодатель не отчисляет за вас НДФЛ, а других доходов, которые облагаются налогом, у вас нет.

Если человек не работает, но, например, сдает квартиру и платит НДФЛ по ставке 13%, то он также может рассчитывать на вычет.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке, о рождении. За оплату лечения тещи или тестя вычет вам не дадут. Зато могут дать его вашему супругу, даже если платили вы.

На кого оформлены договор на лечение и платежные документы — значения не имеет, главное — справка об оплате медуслуг из клиники должна быть оформлена на того, кто будет получать вычет.

Например, пожилой отец лечится у стоматолога. Все оплачивает дочь. Она хочет оформить вычет за медицинские услуги. Договор можно оформлять или на отца, или на дочь, а как оформить платежные документы — лучше заранее спросить у клиники. Справку с суммой расходов для вычета будет выдавать клиника — уточните там, дадут ли документ дочери, если платежные документы будут оформлены на отца. Лучше всего, если и в договоре, и в платежных бумагах будут данные человека, который планирует оформлять вычет. В нашем примере — дочери.

В налоговом вычете за лечение откажут в любом из этих случаев:

- вы не налоговый резидент РФ;

- вы заявили вычет не на себя или близкого родственника;

- справка об оплате лечения выдана не на вас или вашего супруга.

Сколько денег можно вернуть

Сумма вычета зависит от удержанного налога и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год.

Максимальная сумма налога к возврату за обычное лечение — 15 600 Р в год для одного человека. Если медицинские расходы меньше лимита, например 50 000 Р за год, можно вернуть не больше 6500 Р НДФЛ.

Рассчитайте сумму своего вычета на калькуляторе.

Как получить вычет за лечение

Чтобы получить деньги, сначала соберите подтверждения, что вы лечились и платили. Обязательный документ — только справка об оплате медуслуг, ведь она одновременно подтверждает и лечение, и его оплату. Но для ее получения могут пригодиться договоры и чеки. Потом выберите способ возврата: через работодателя или по декларации.

Через работодателя вычет можно получить уже в текущем году и без подачи декларации. Об этом способе мы сделали отдельный разбор.

Через налоговую вычет можно получить в следующем году после оплаты медицинских услуг, но не позже чем через три года. Потребуется заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

На проверку декларации уйдет до трех месяцев, на возврат денег — еще месяц.

В процессе заполнения или после того, как декларацию одобрят, надо написать заявление на возврат денег. В первом случае они должны прийти в течение четырех месяцев. Во втором — по закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Можно делать все постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Шаг 1

Соберите чеки и договоры на лечение

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: они подтверждают факт оплаты лечения для клиники, чтобы она потом выдала вам справку. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек. Если документы не сохранились, это не критично. Сейчас во всех клиниках есть электронный учет и справку выдают по фамилии.

Шаг 2

Получите справку об оплате медуслуг

Подойдите в регистратуру или бухгалтерию и попросите справку для налогового вычета. Может понадобиться паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно. Проверить лицензию можно на сайте Росздравнадзора. Достаточно ввести ИНН клиники.

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса. Но бывает, что ждать приходится месяц и дольше: сроки не регламентированы.

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам могут дать копию лицензии на осуществление медицинской деятельности. Но обычно сведения есть в договоре, а налоговая инспекция проверяет это сама. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет.

Шаг 3

Подготовьте документы для декларации

Отсканируйте справку из клиники, чтобы отправить ее в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте фото или скан свидетельства о браке или о рождении. Можете также отсканировать и отправить договор.

Я рекомендую сканировать документы в многостраничный файл формата PDF. Сначала справку, потом договор. Файл должен быть размером менее 10 Мб, иначе вы не сможете загрузить его на сайт налоговой. А общий размер документов — 20 Мб. Если фото с телефона весит больше, уменьшите размер с помощью бесплатных онлайн-сервисов.

Договор, лицензия и чеки не обязательны для вычета

Налоговые инспекции иногда требуют договоры и лицензию, хотя делать этого не должны, а отказывать из-за отсутствия документов — тем более.

В налоговом кодексе нет требований о предоставлении договоров и лицензий. Данные о лицензии налоговая в состоянии проверить сама по названию клиники: все это есть в реестрах. Чеки на медуслуги налоговой вообще не нужны, потому что без справки они не подойдут для вычета. А в справке вся информация о платежах и так есть.

Возьмите справку о доходах и суммах налога физического лица в бухгалтерии на работе или скачайте в личном кабинете на сайте налоговой, если она там появилась. Чтобы это узнать, зайдите на вкладку «Доходы». Информация о доходах за прошлый год обычно появляется в личном кабинете налогоплательщика до апреля следующего года, но после июня будет точно.

Данные из справки о доходах понадобятся для заполнения декларации. Ее сканировать не нужно.

Шаг 4

Подайте документы в налоговую

Документы можно подать четырьмя способами:

- Лично в налоговой инспекции.

- По почте ценным письмом с описью вложения.

- В личном кабинете налогоплательщика.

- На портале госуслуг.

Я потратила на заполнение один вечер и подала документы на сайте ФНС.

Первые два способа мне не подошли: я не хотела стоять в очередях. УКЭП у меня нет, поэтому не могу отправить декларацию через сайт госуслуг. Так как на сайте ФНС подпись можно получить не выходя из дома, я потратила вечер и подала документы на сайте ФНС.

Как подать документы на вычет на сайте налоговой

Общая логика такая: получить неквалифицированную электронную подпись, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию.

Получите электронную подпись. Это упрощенная ЭП — ей можно подписывать только документы на сайте налоговой. Зайдите в личный кабинет налогоплательщика, потом в профиль и выберите вкладку «Получить ЭП». Вас попросят ввести пароль для доступа к сертификату электронной подписи, главное — запомнить его. Отправьте запрос. Подождите, когда налоговая сгенерирует электронную подпись. Если сделали ЭП раньше, этот шаг пропускайте.

Подайте декларацию через упрощенную форму, если у вас будет вычет только за лечение. Для этого из личного кабинета налогоплательщика выберите раздел «Доходы и вычеты» → «Декларации» → «Получить вычет» → «При лечении и покупке медикаментов».

Запомнить

- Налоговый вычет дадут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет или до 24 лет при очном обучении.

- Подать заявление на вычет можно в течение трех лет после окончания года, в котором оплатили лечение.

- Для получения вычета попросите в клинике справку для налоговой, а на работе — справку о доходах и суммах налога, которая раньше называлась 2-НДФЛ.

- Отсканируйте документы и подайте декларацию на сайте налоговой. На проверку и возврат уйдет около четырех месяцев.