- На сайт ФНС России

Что это за приложение?

«Мой налог» — это официальное приложение ФНС России для налогоплательщиков налога на профессиональный доход. Приложение обеспечивает удаленное взаимодействие между самозанятыми и налоговым органом. Самозанятому не нужно сдавать

отчетность и покупать кассу – приложение само ведет учет доходов, рассчитывает налог и др.

Можно зарегистрироваться с телефона

Легко сформировать и отправить клиенту чек

Удобно следить за начислением налогов

Приходят уведомления о сроках уплаты

Возможность уплаты налога

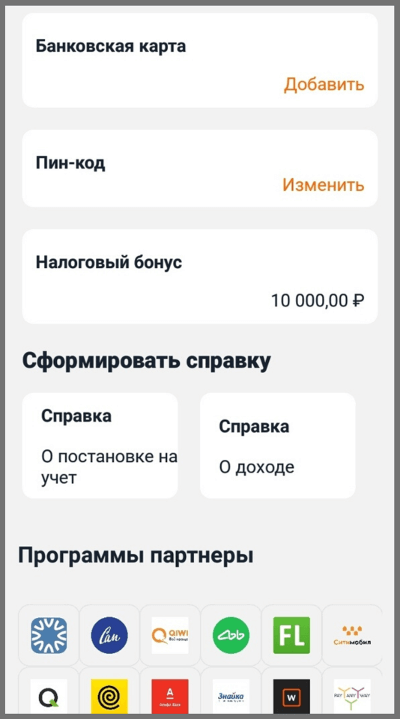

Возможность сформировать справку о постановке на учет, а также о доходах

В приложении доступны инструменты аналитики для детального финансового анализа своей деятельности.

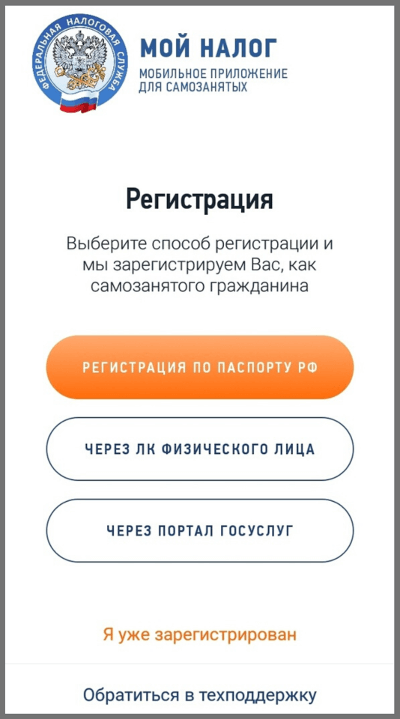

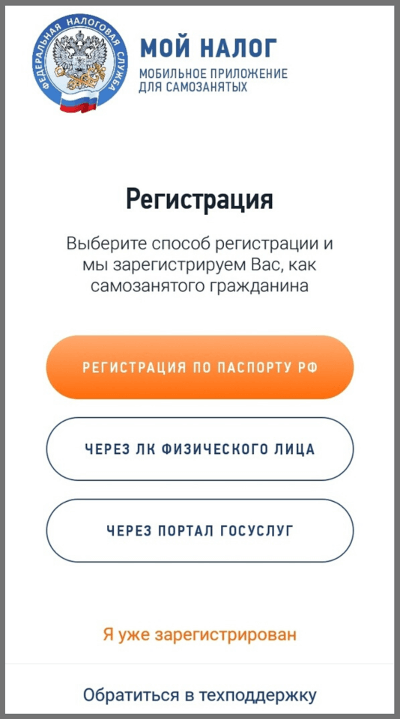

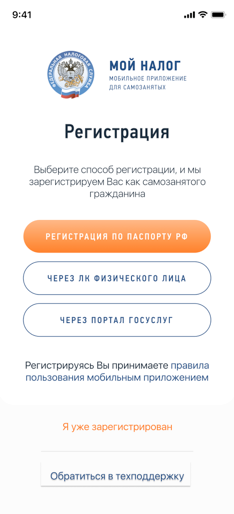

РЕГИСТРИРУЙТЕСЬ ПО ПАСПОРТУ, ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ ИЛИ ПОРТАЛ ГОСУСЛУГ

За 10 минут и без визита в инспекцию

По паспорту — с телефона или планшета

Это удобно, если нет доступа в Личный кабинет налогоплательщика-физического лица. При сканировании паспорта данные для заявления распознаются и заполняются автоматически. После распознавания нужно будет сфотографироваться.

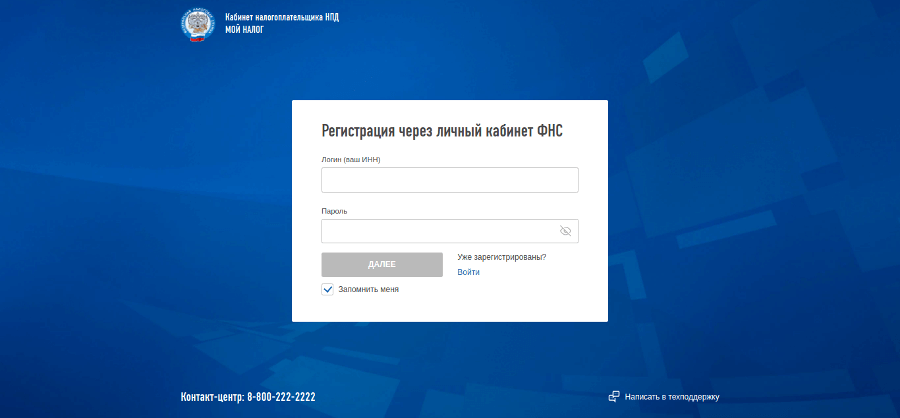

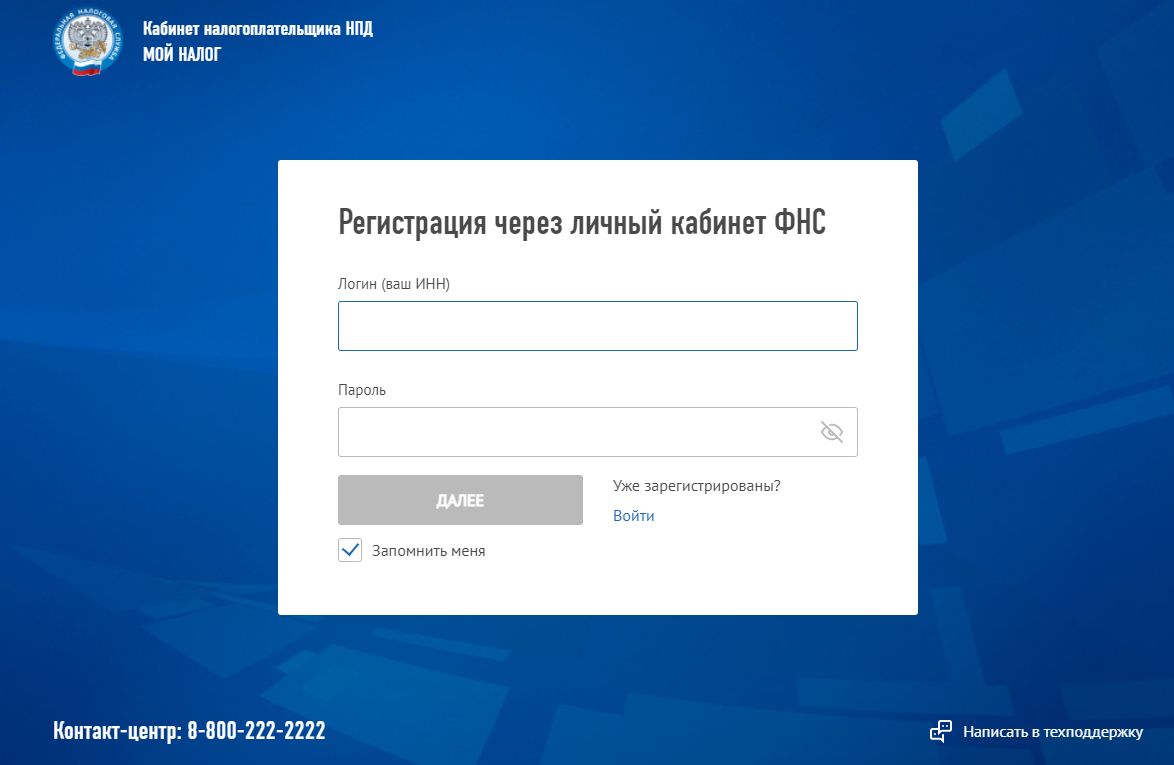

Через Личный кабинет налогоплательщика-физического лица (для любых устройств)

Для регистрации через Личный кабинет паспорт не нужен. Понадобится ИНН и пароль, который вы используете для доступа в Личный кабинет физического лица на сайте nalog.ru.

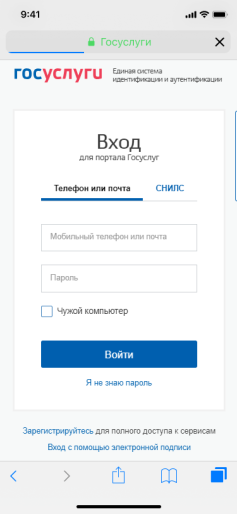

Через Единый портал государственных и муниципальных услуг – для любых устройств.

Для регистрации через портал госуслуг паспорт не нужен. Понадобится или номер мобильного телефона, или почта, или СНИЛС и пароль, которые вы используете для доступа к электронным госуслугам на сайте gosuslugi.ru

Как зарегистрироваться через личный кабинет

Этот вариант самый простой: не нужно сканировать паспорт и фотографироваться. Регистрация возможна с любого устройства, даже если на нем не работает камера. Нужен ИНН и пароль для доступа в Личный кабинет налогоплательщика-физического

лица. Это тот Личный кабинет, которым вы обычно пользуетесь на сайте nalog.ru для отправки деклараций о доходах, уплаты имущественных налогов и подачи заявлений на вычеты.

Как получить доступ в Личный кабинет налогоплательщика-физического лица .

1

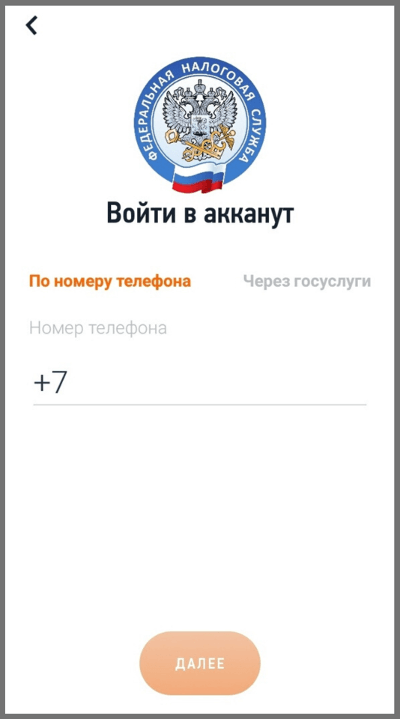

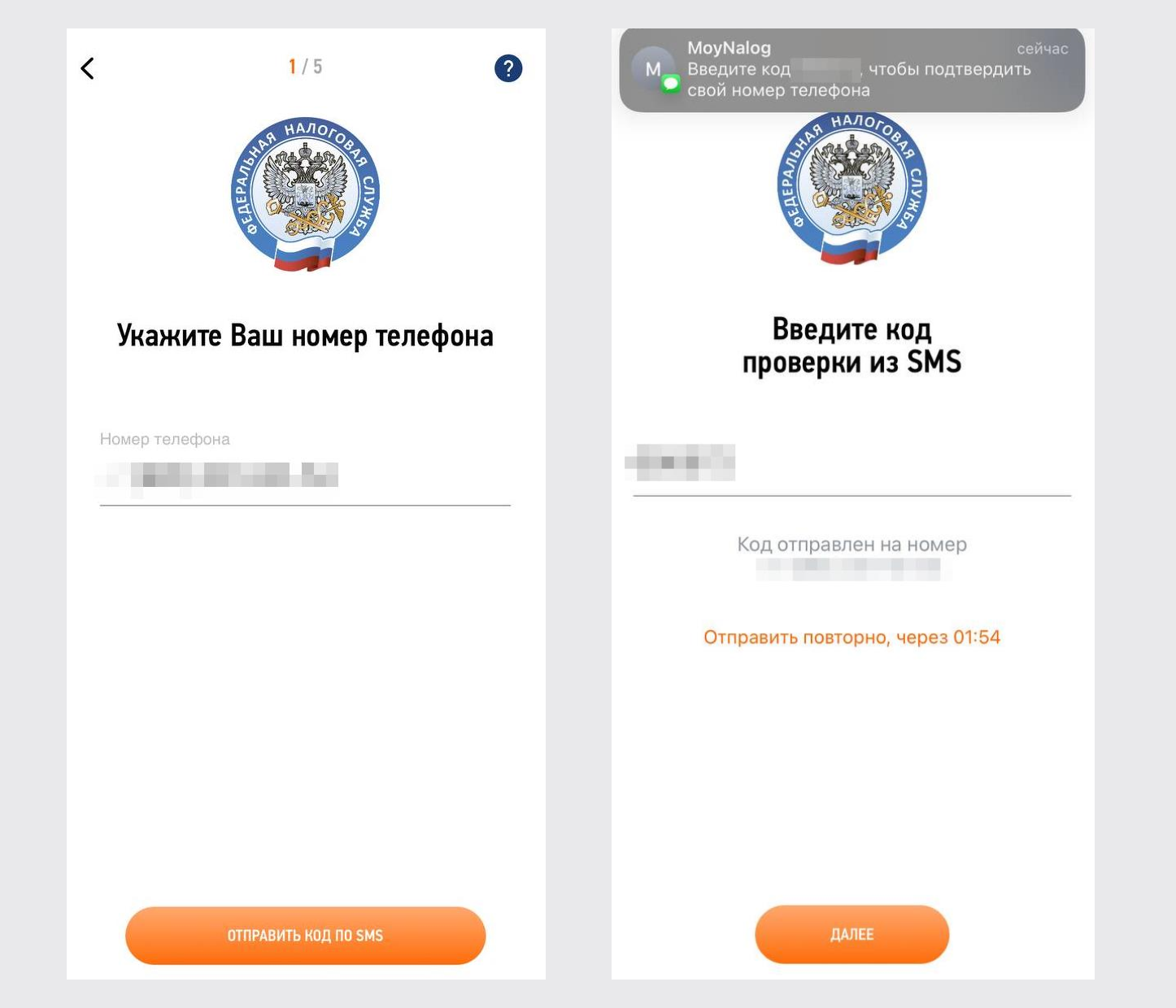

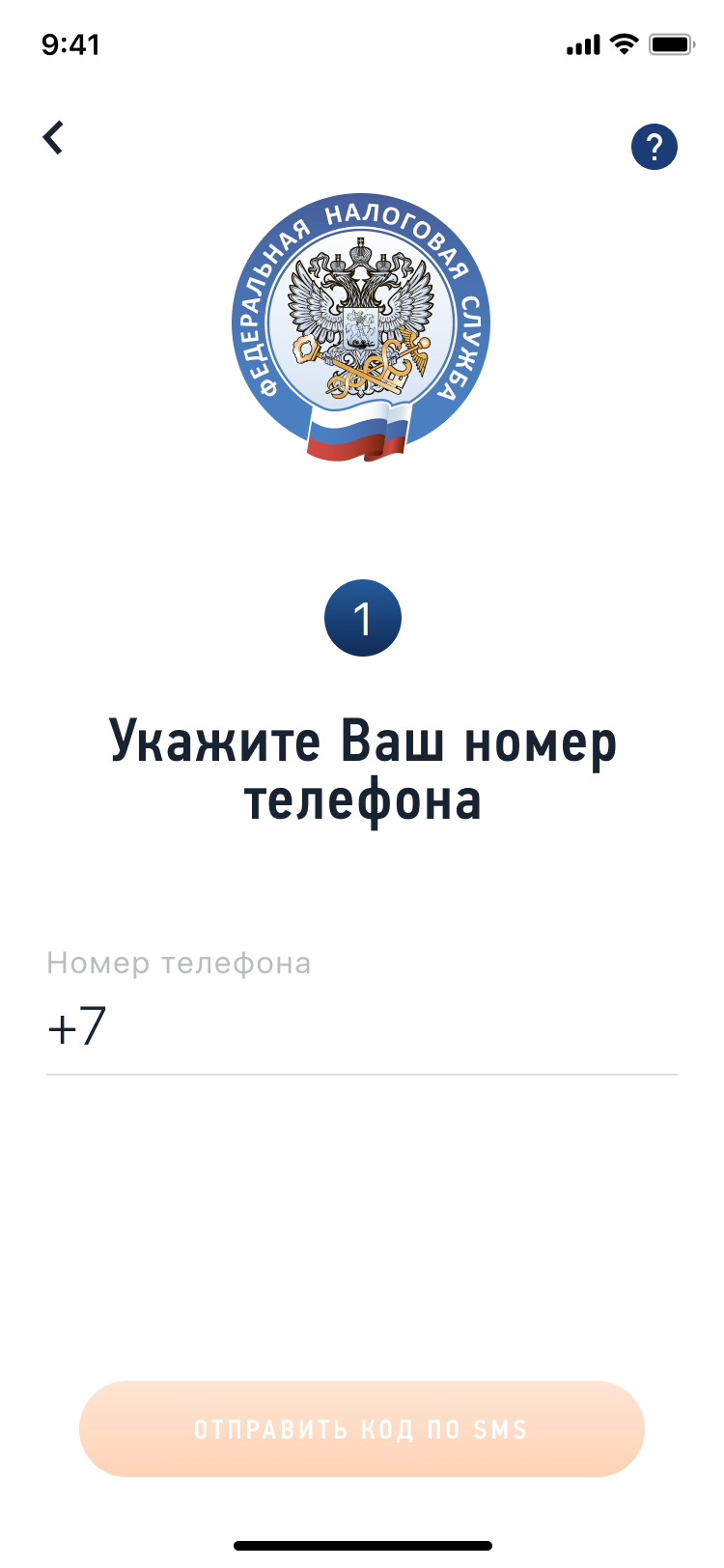

Укажите номер телефона

Указывайте тот номер, которым пользуетесь и к которому имеет доступ. Когда придет код по смс, введите его для подтверждения номера.

2

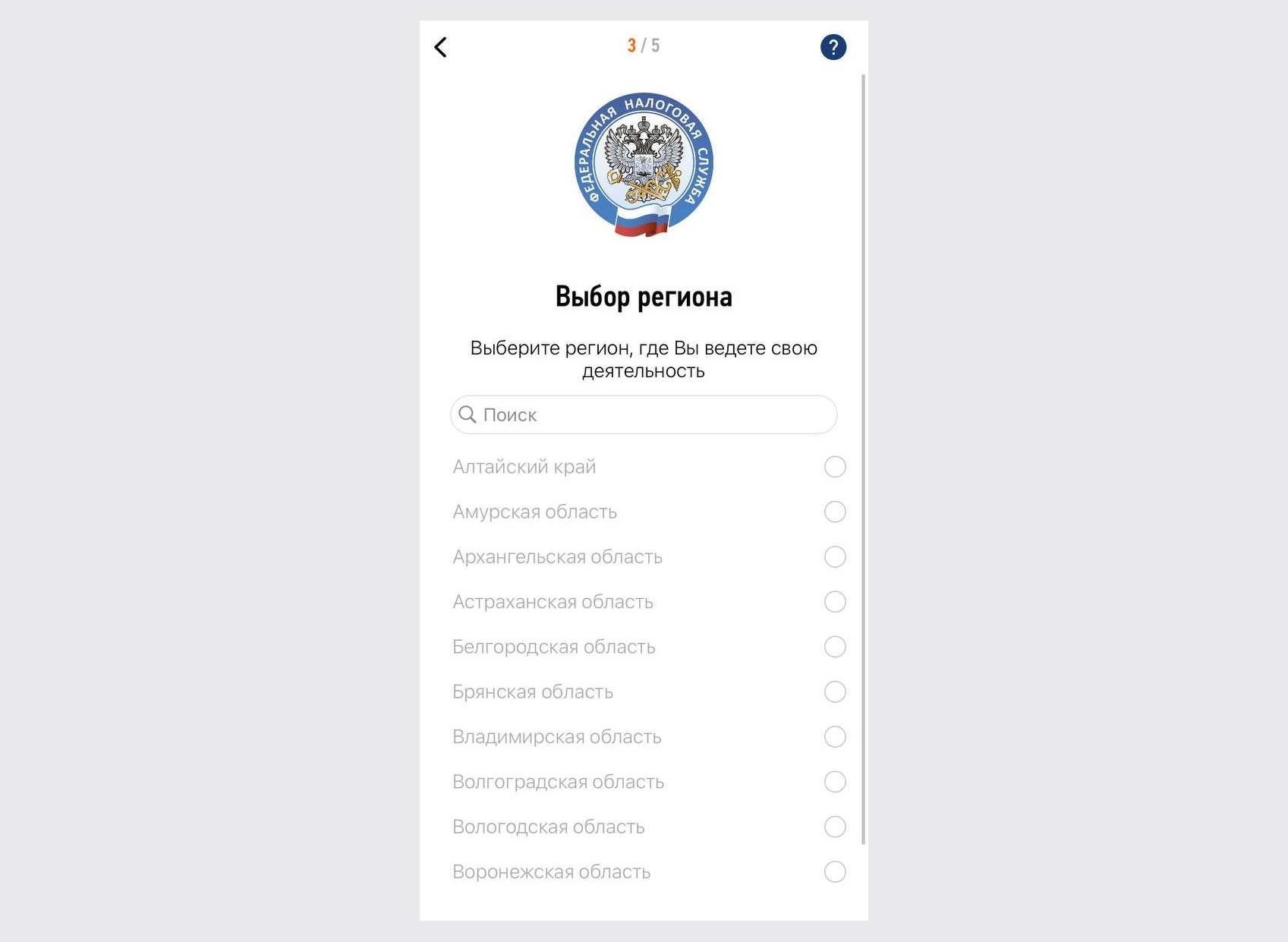

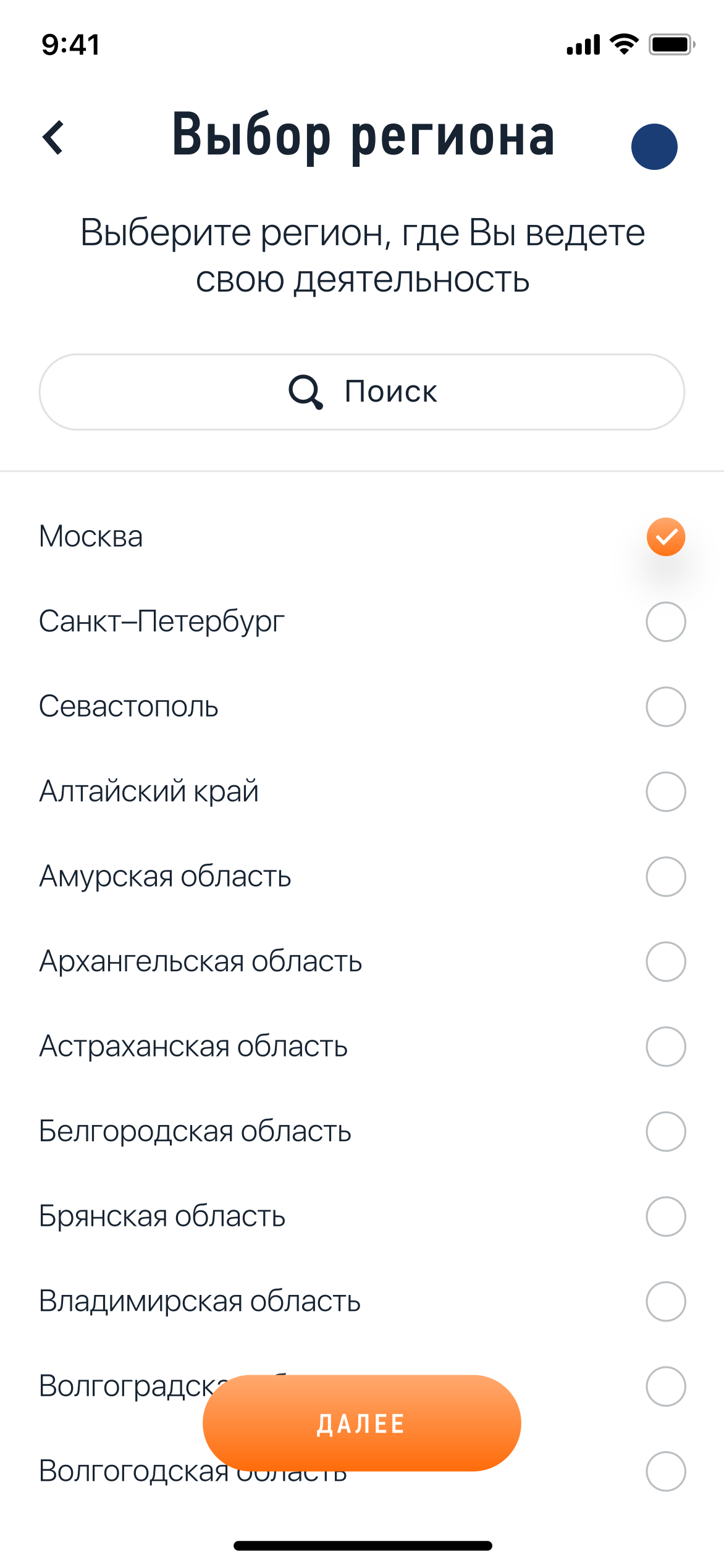

Выберите регион

Укажите регион, в котором ведете деятельность. Это может быть не тот регион, где вы живете и находитесь физически.

3

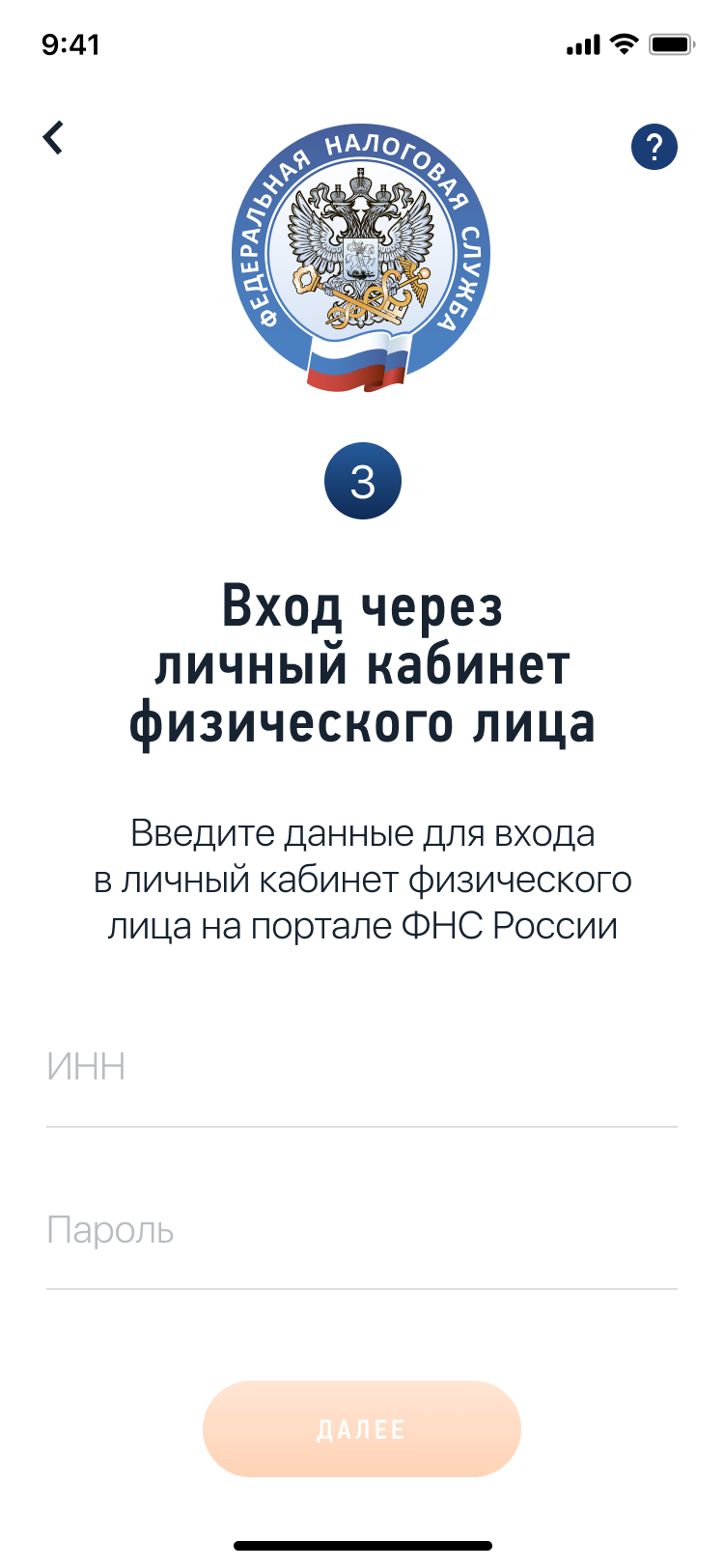

Введите данные для доступа

Укажите свой ИНН и тот пароль, который используете для доступа в Личный кабинет налогоплательщика физического лица.

4

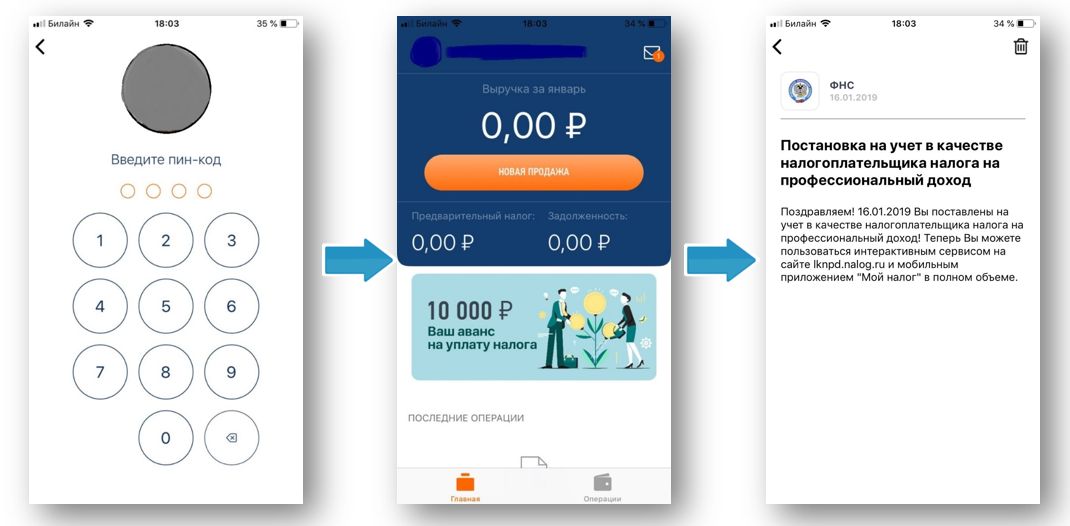

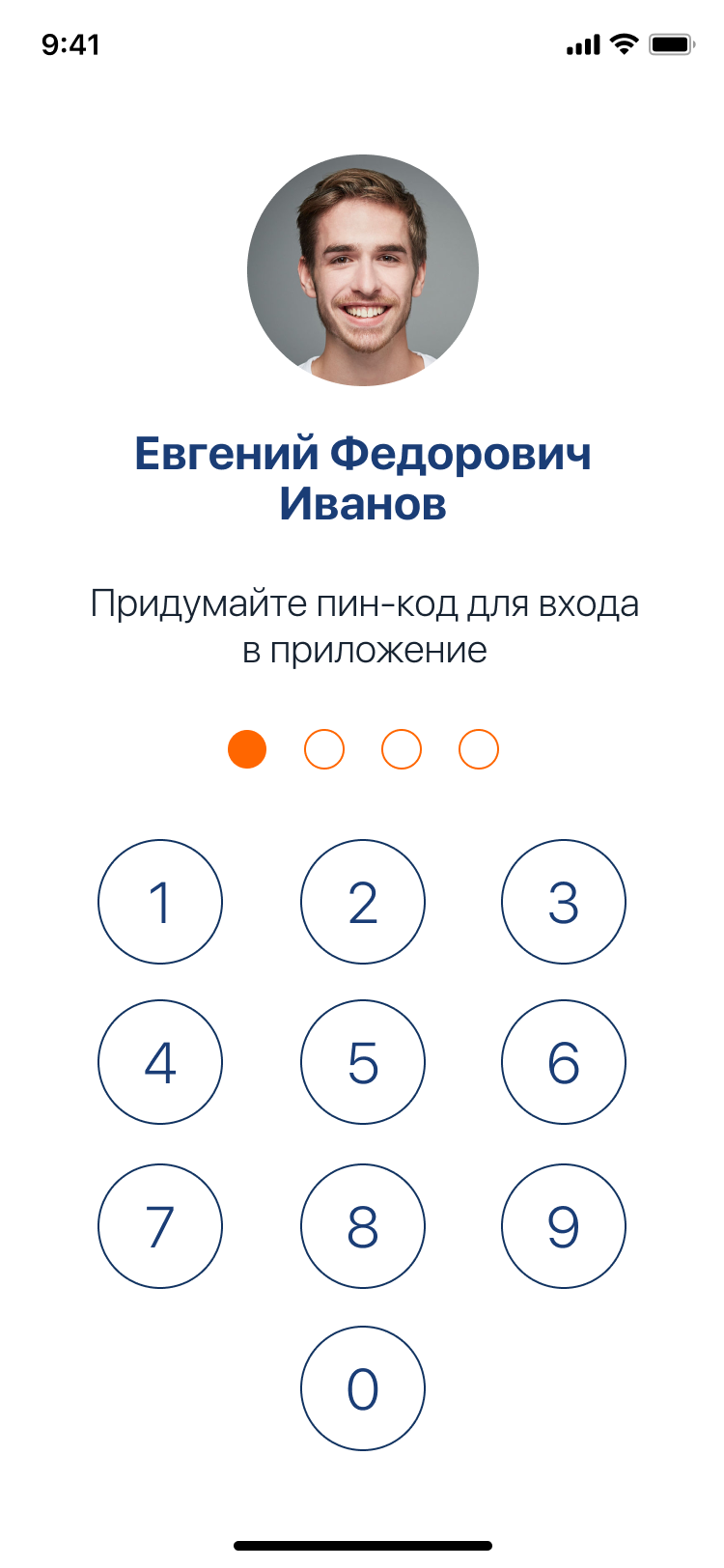

Придумайте пин-код

Защитите приложение пин-кодом. Потом можно настроить доступ по отпечатку пальца или Face ID. Это зависит от функций телефона.

Как пользоваться приложением

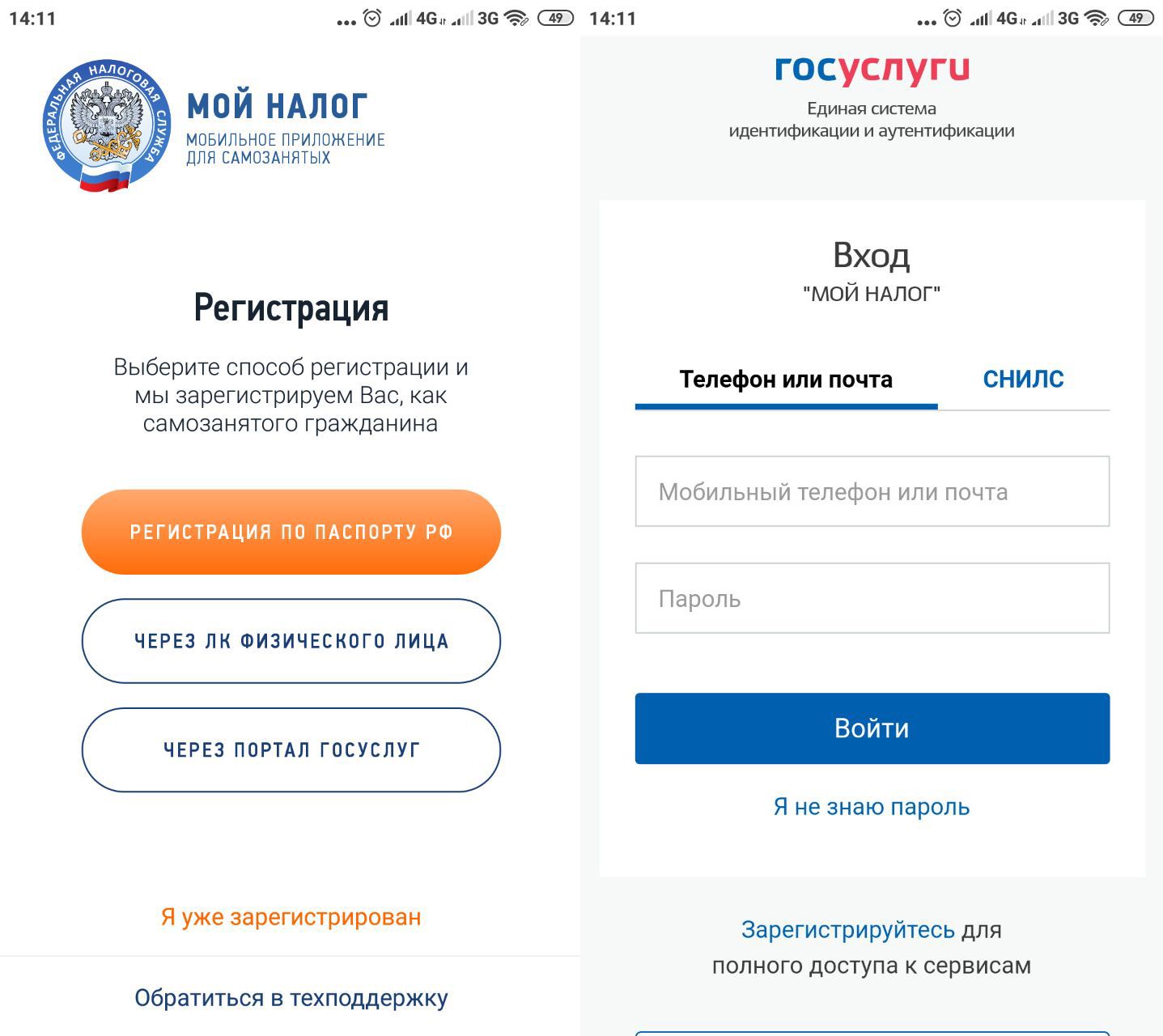

КАК ЗАРЕГИСТРИРОВАТЬСЯ ЧЕРЕЗ ПОРТАЛ ГОСУДАРСТВЕННЫХ УСЛУГ

Еще один простой вариант регистрации, для которого не понадобится паспорт и фотография. Регистрация возможна с любого устройства, даже если на нем не работает камера. Нужен номер мобильного телефона или почта, или СНИЛС и пароль для

доступа к личному кабинету портала государственных услуг. Этот тот личный кабинет, которым вы обычно пользуетесь на сайте gosuslugi.ru для того, чтобы заказать госуслуги в электронной форме, записаться на приём в ведомство, оплатить

любым электронным способом штрафы Госавтоинспекции, судебные и налоговые задолженности, госпошлины, услуги ЖКХ и другое.

1

Выберите способ регистрации

2

Введите логин и пароль от портала Госуслуг

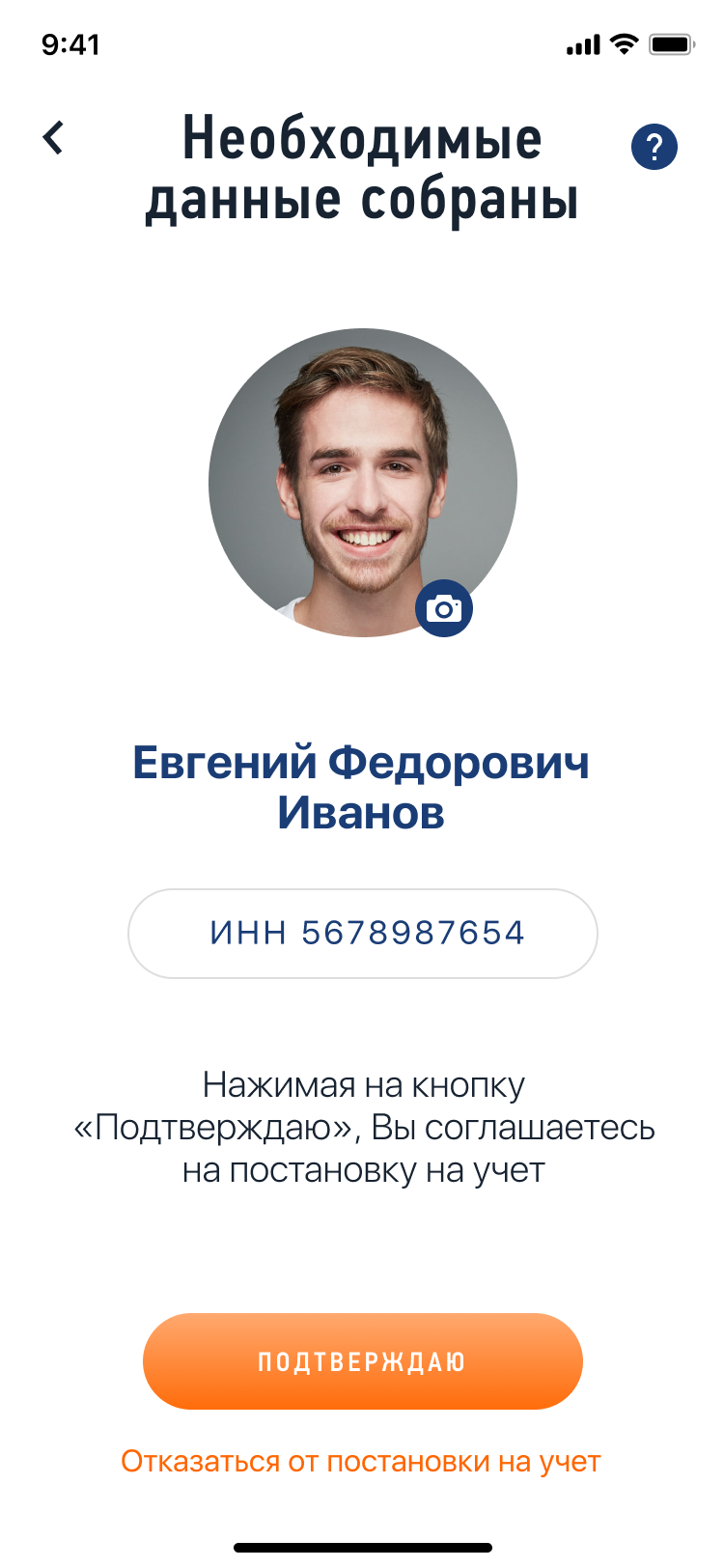

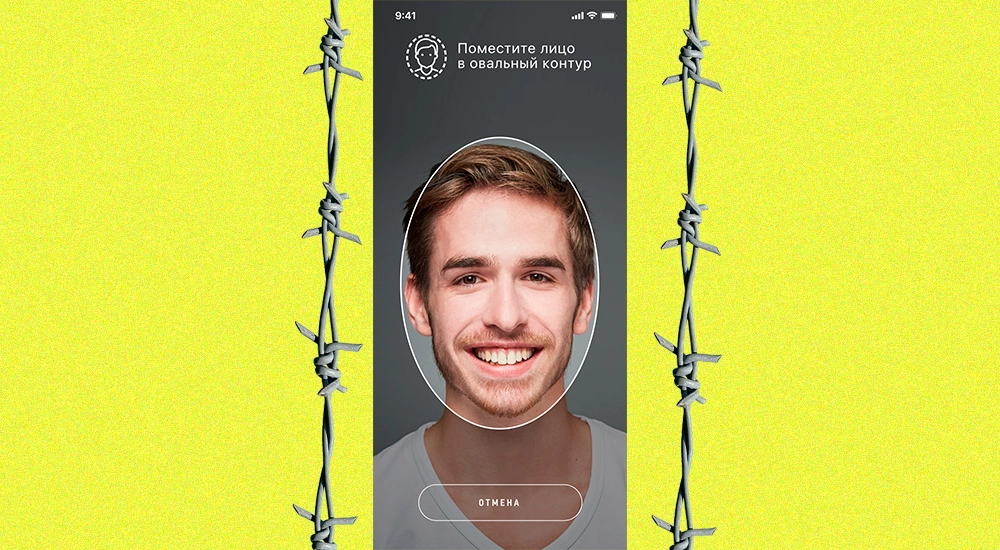

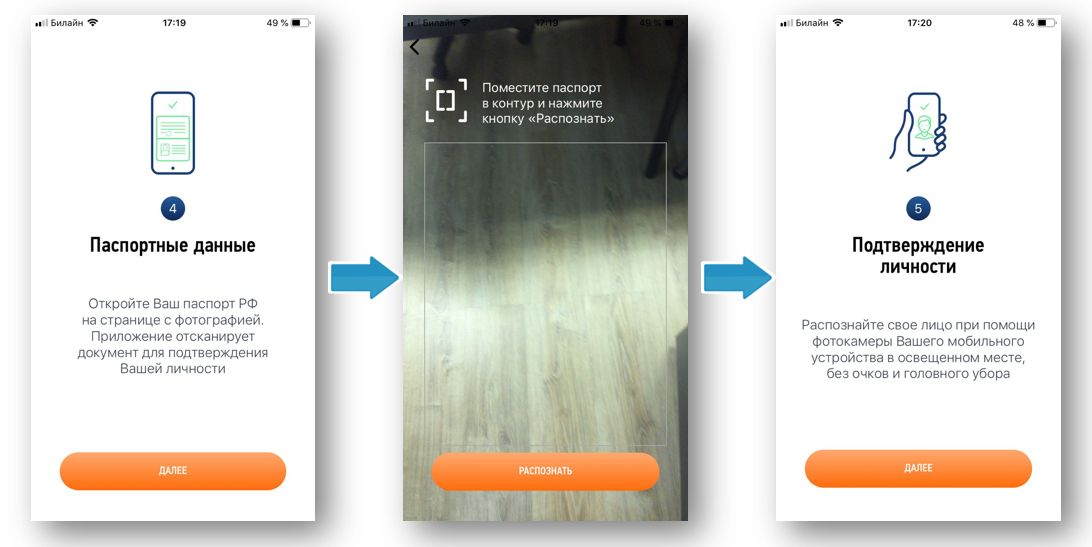

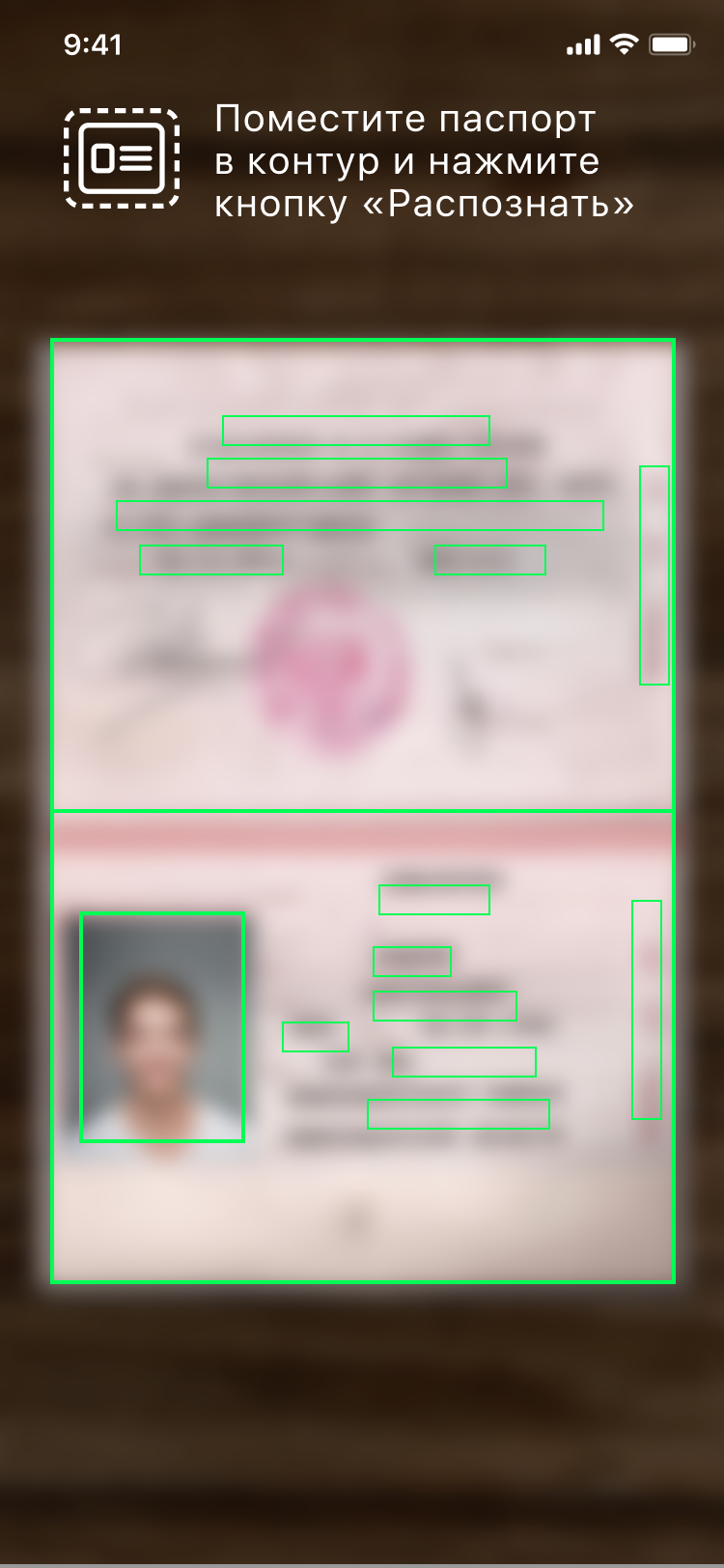

Как зарегистрироваться по паспорту

Если у вас нет доступа в Личный кабинет налогоплательщика-физического лица, для регистрации в качестве налогоплательщика налога на профессиональный доход (самозанятого) достаточно наличие паспорта. На телефоне или планшете должна работать

камера, вам нужно будет отсканировать с ее помощью фотографию и сделать селфи. Заполнять заявление не придется, приложение распознает и внесет данные автоматически.

Постарайтесь, чтобы на поверхности защитной пленки в паспорте не было световых бликов, а цифры и надписи хорошо считывались. Следите за подсказками на экране устройства.

1

Укажите номер телефона

Вам придет код по смс. Он понадобится для подтверждения номера. Такая проверка защищает от регистрации без вашего ведома.

2

Выберите регион

Укажите регион ведения деятельности. Он может не совпадать с местом регистрации по месту жительства.

3

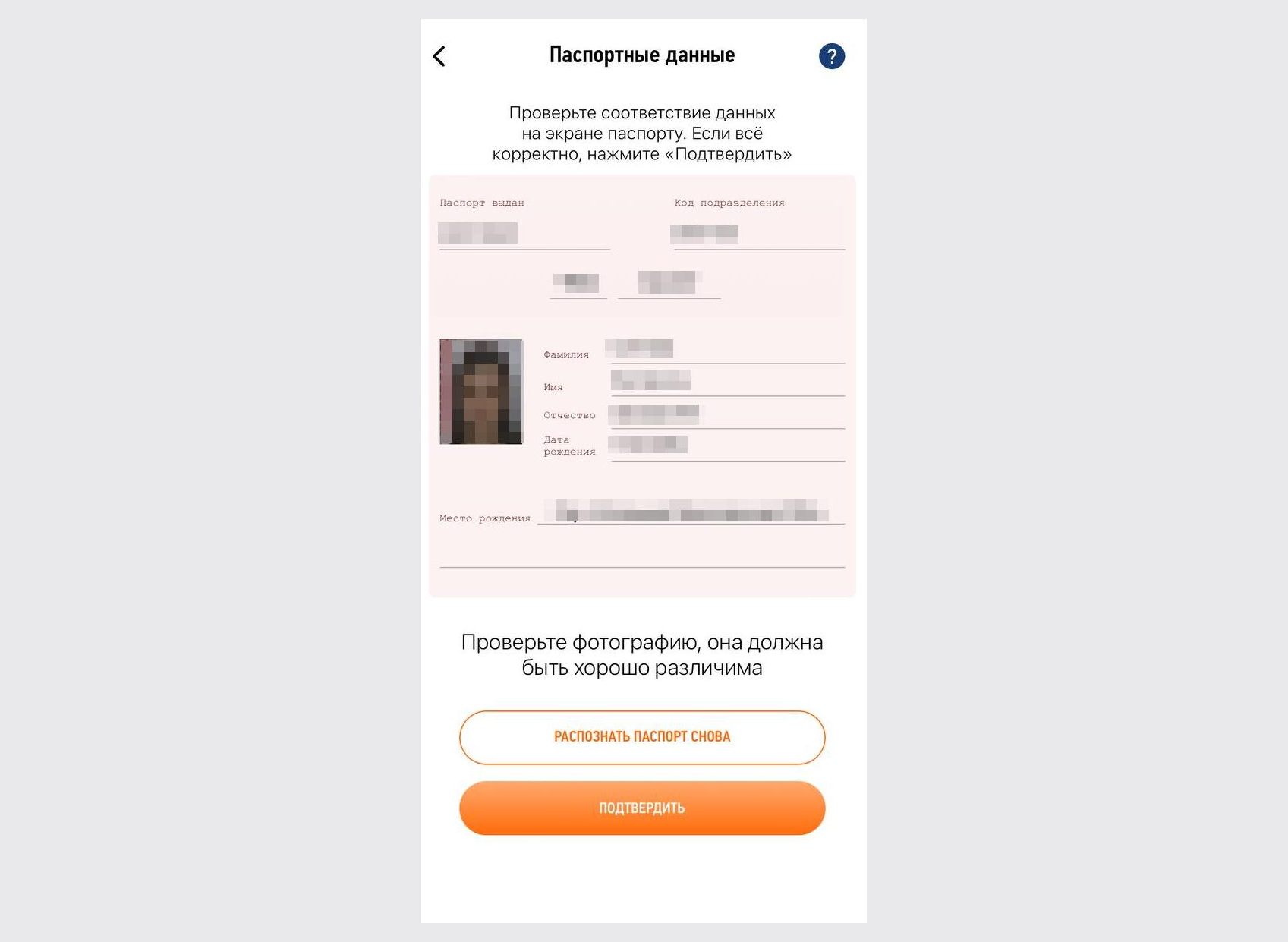

Отсканируйте паспорт

Поднесите его к камере телефона в развернутом виде. Программа распознает данные для заполнения заявления.

4

Проверьте данные

Если данные заполнятся некорректно, отсканируйте паспорт заново. Или отредактируйте информацию вручную.

5

Сфотографируйтесь

Фотографию нужно сделать на камеру телефона, с которого регистрируетесь. Произойдет сверка вашей фотографии с фото в паспорте.

6

Подтвердите регистрацию

Ваше заявление для регистрации будет отправлено в налоговый орган. Регистрация может произойти сразу или в течение шести дней.

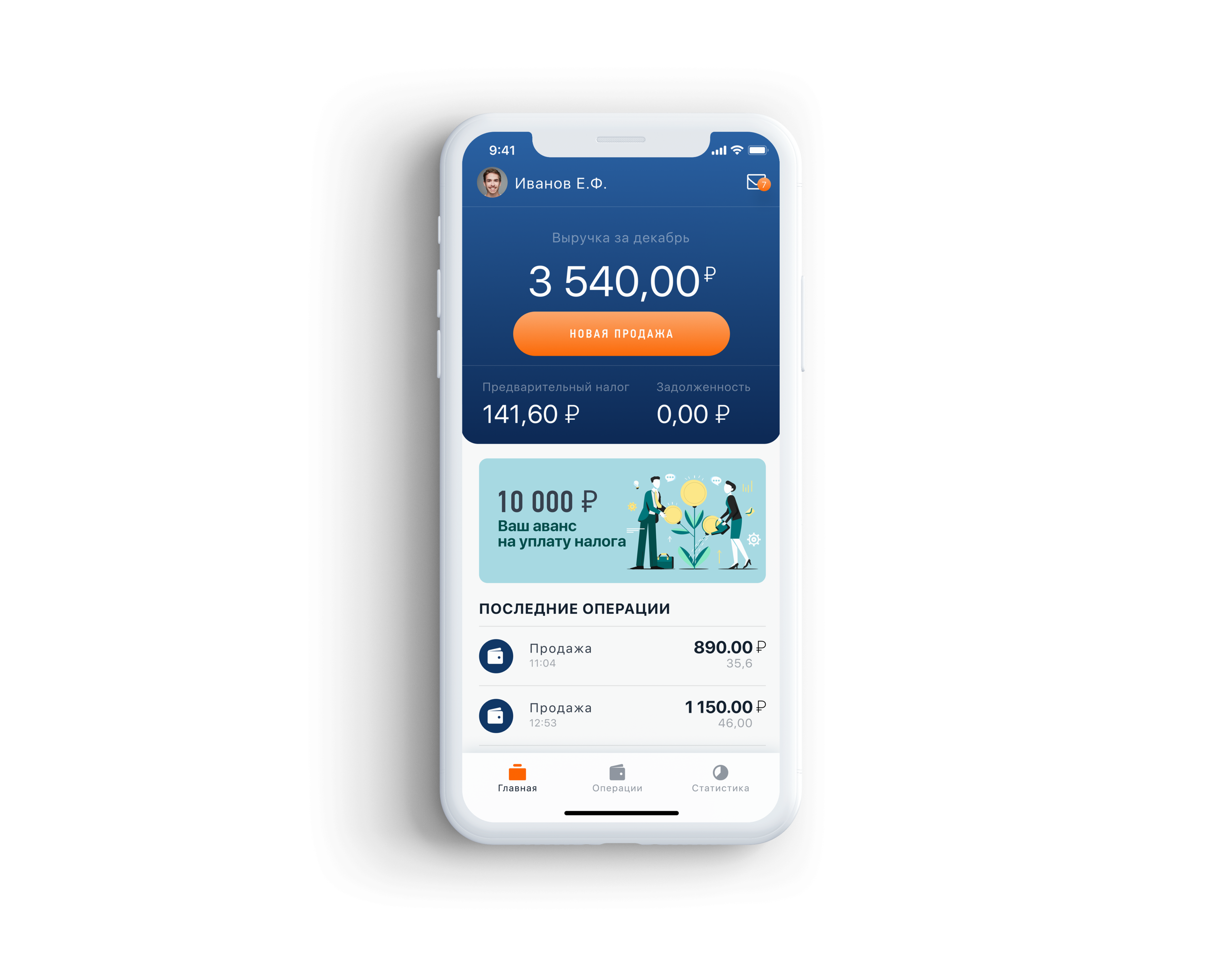

Как пользоваться приложением «Мой налог»

Это приложение — основной инструмент для взаимодействия налогоплательщиков налога на профессиональный доход (самозанятого) и налогового органа. Оно заменяет кассу и отчетность. С помощью приложения можно сформировать чек, проверить

начисления налогов и узнать о сроках уплаты.

Приложение работает бесплатно — с телефона и планшета. Также доступна веб-версия приложения «Мой налог».

Вопросы и ответы

Формируйте и отправляйте клиентам чеки

Узнайте номер телефона или электронную почту покупателя

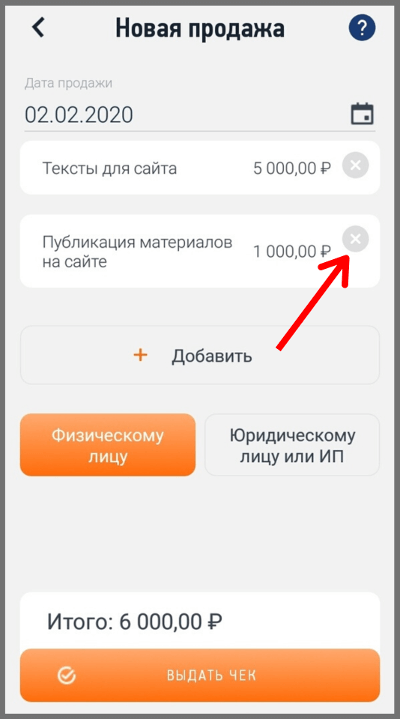

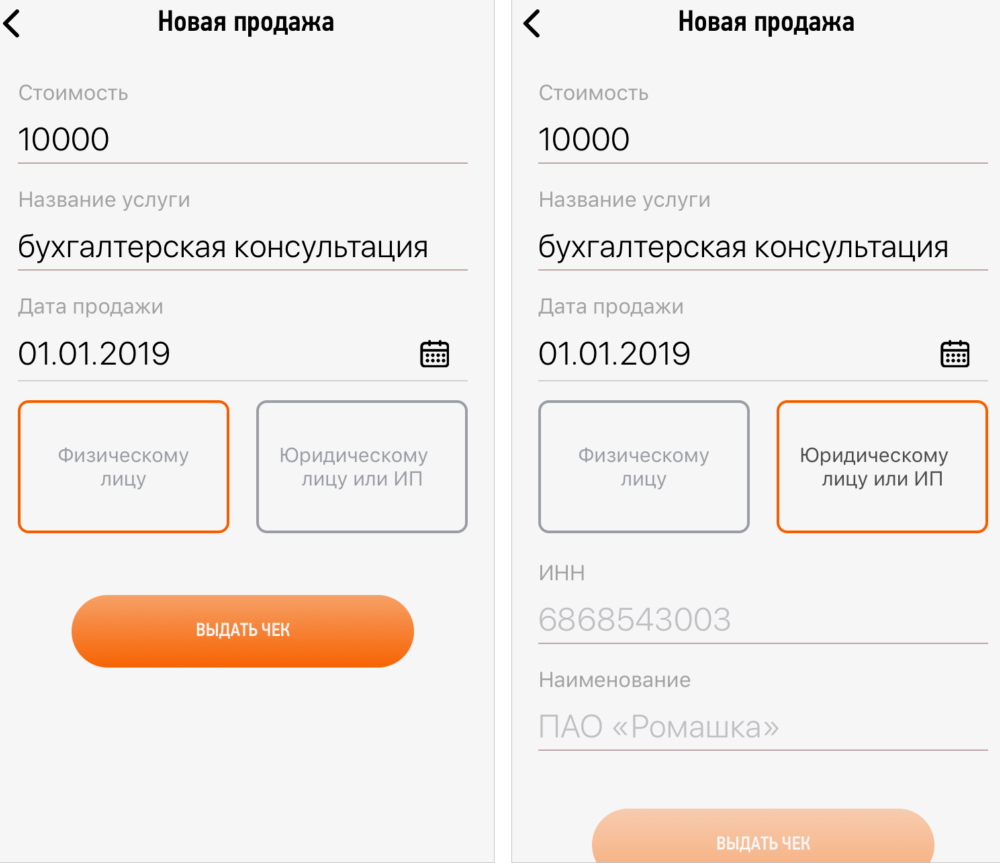

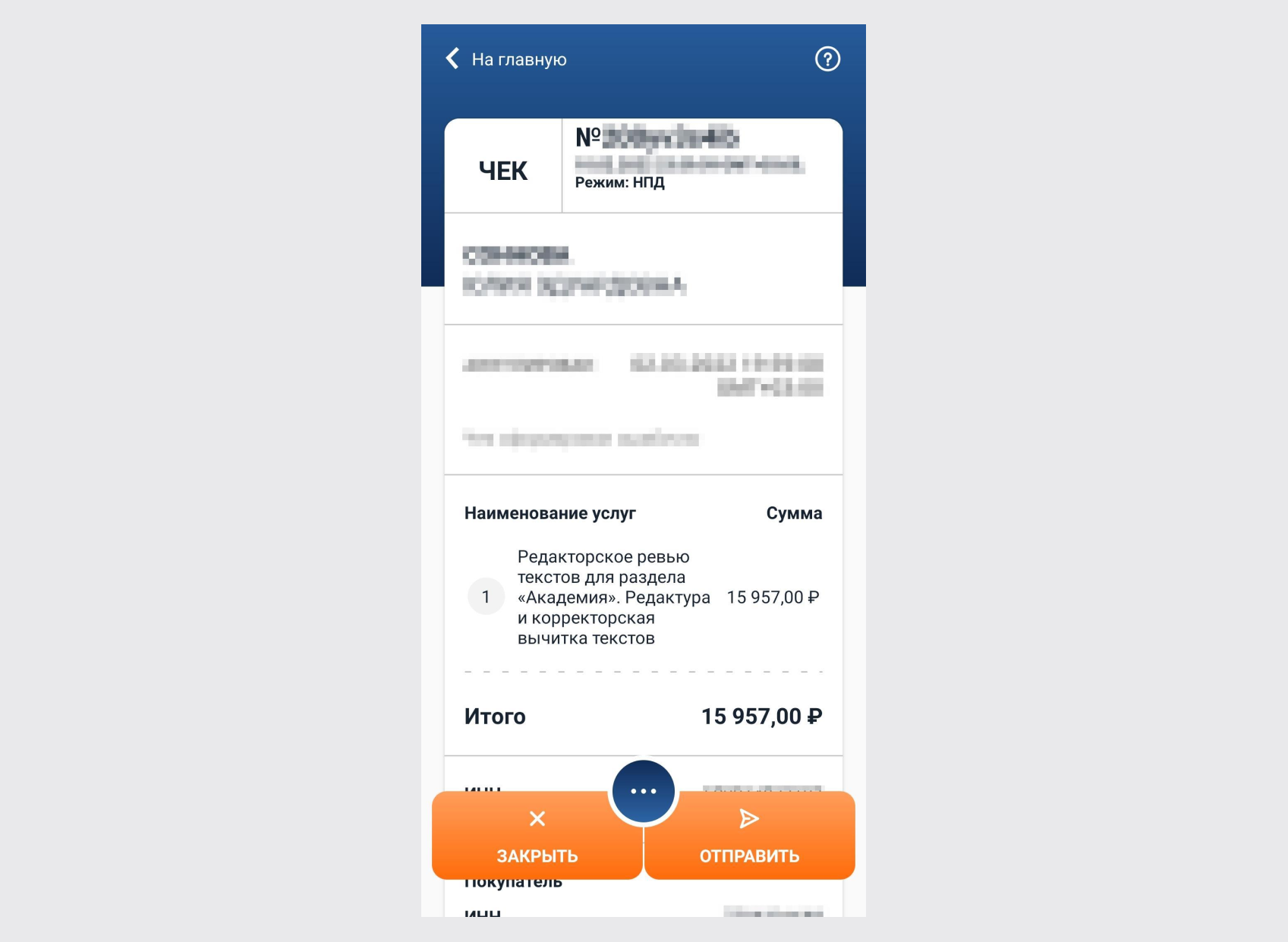

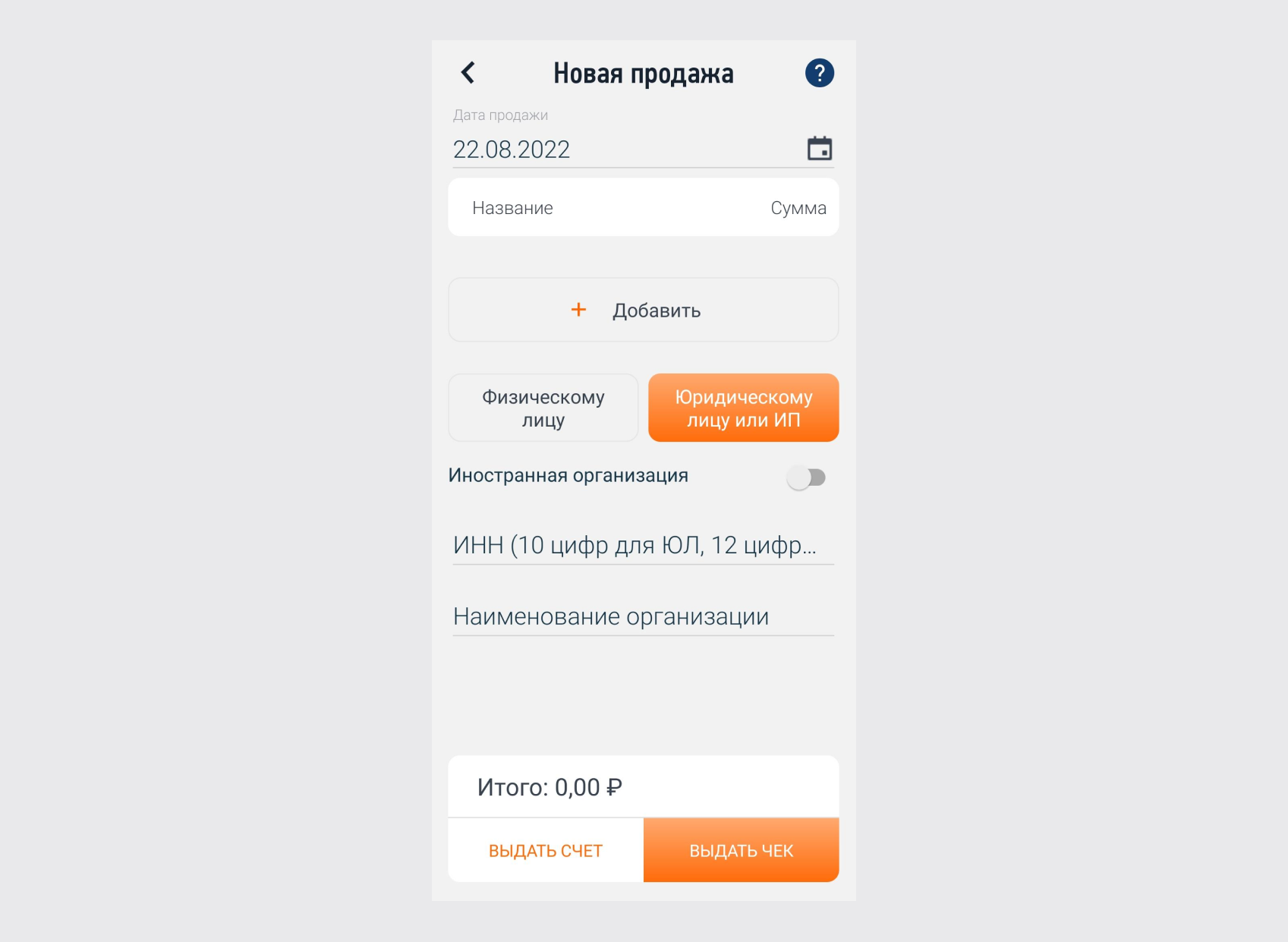

Укажите, какую сумму и за что вы получили доход. Наименование товара или услуги может быть любым, при этом должно соответствовать фактически оказанной услуге или проданному товару.

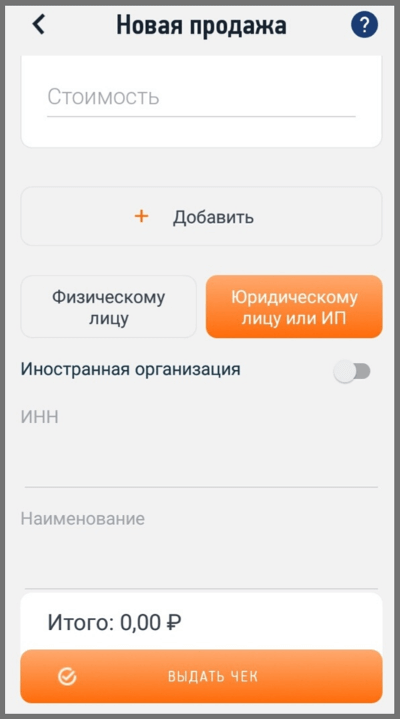

Выберите заказчика (покупателя) — физическое или юридическое лицо. Это повлияет на ставку налога. Если продажа осуществляется юридическому лицу или ИП, необходимо указать их ИНН.

На сумму в чеке будет начислен налог. Это происходит автоматически: считать и сдавать отчеты не нужно.

Налоговые ставки

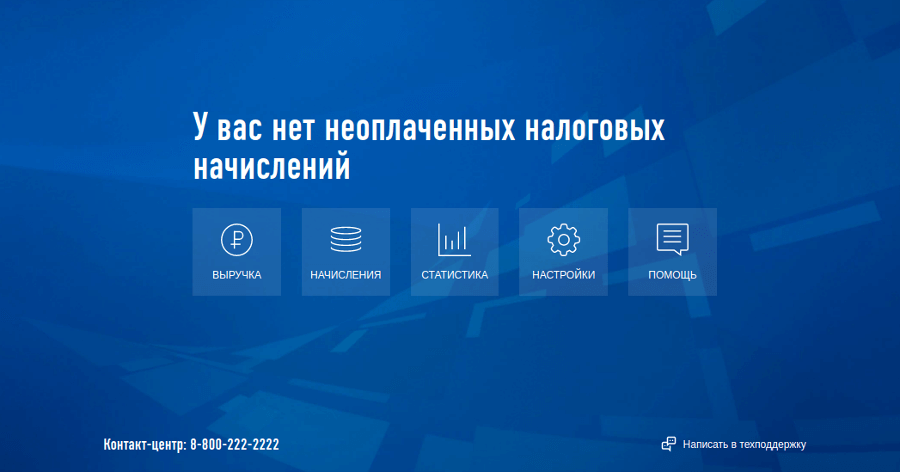

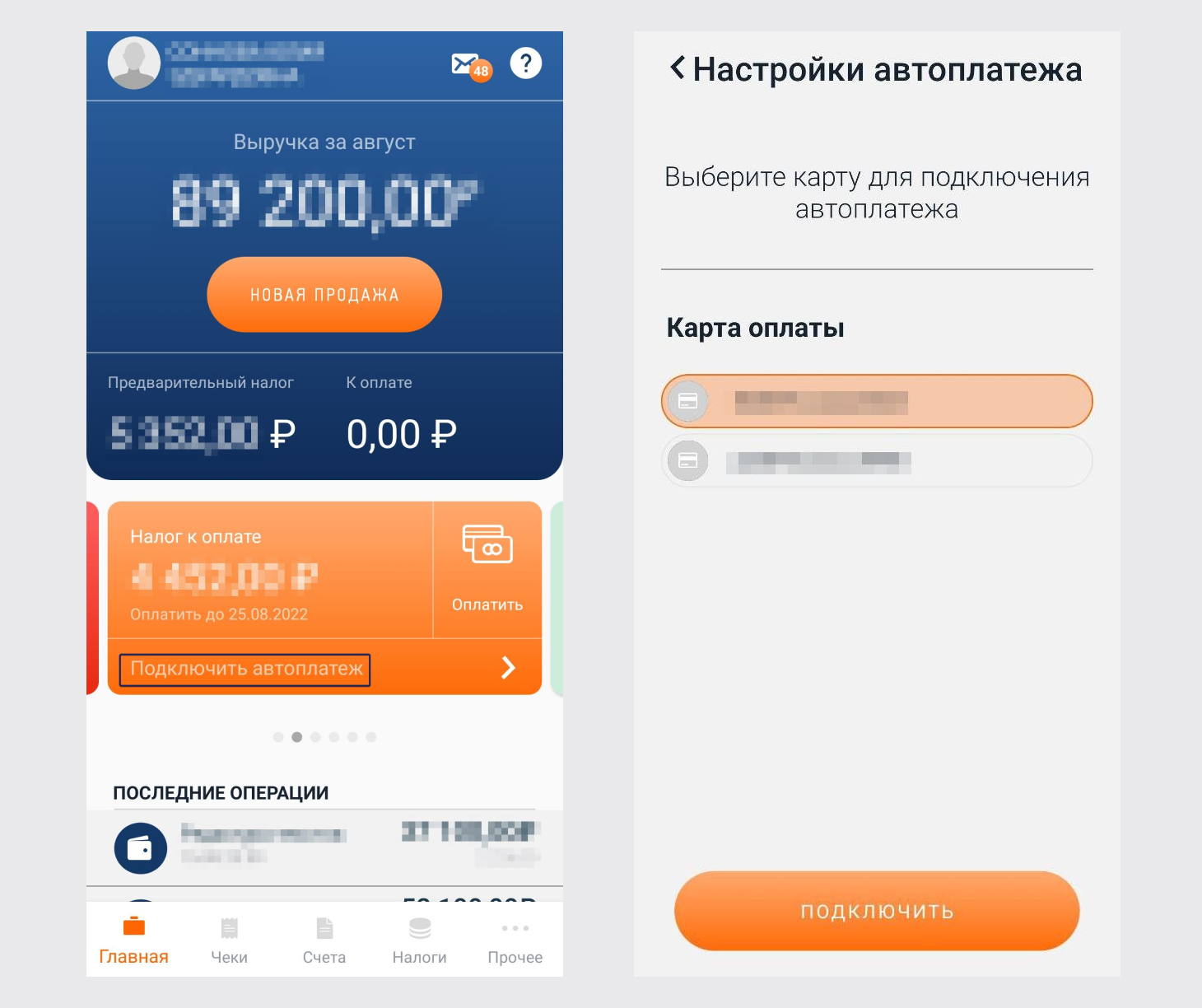

Контролируйте доходы, начисления и задолженность

В приложении есть все важные цифры, отчеты и уведомления

Можно посмотреть все выставленные чеки за любой период. Также там отображается предварительно начисленная сумма налога.

Когда налог будет начислен, в приложении появится напоминание о сроке уплаты. Если не уплатить налог до 28 числа следующего месяца, он превратится в задолженность. Об этом тоже появится уведомление в приложении. После срока уплаты

оплачивать налог придется уже с учетом пени.

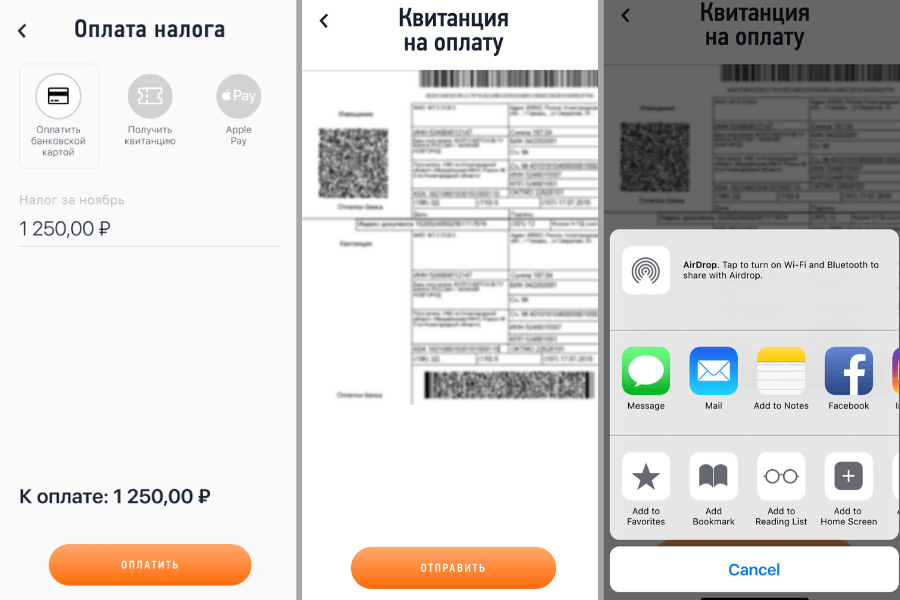

Платите налог с карты или по квитанции

Карту можно привязать для быстрой и удобной оплаты налога.

Способ оплаты налога можно выбрать. Главное, чтобы начисленная сумма была уплачена не позднее 28 числа следующего месяца.

В приложении есть возможность привязки банковской карты для быстрой и удобной оплаты. После привязки вам будет доступна функция автоплатежа. Автоплатеж – ваш помощник в оплате налога. Сумма налога будет списываться с привязанной

банковской карты в автоматическом режиме. Если хотите платить по квитанции, сформируйте платежный документ, перешлите его, куда удобно, или сохраните, чтобы заплатить позднее.

Сроки начисления и уплаты

Подтверждайте доходы и регистрацию

Справки формируются в приложении

Налогоплательщики налога на профессиональный доход могут подтверждать свои доходы при получении кредита оформлении пособий и в других случаях.

В приложении формируются две справки: о регистрации в качестве самозанятого и доходах за любой период.

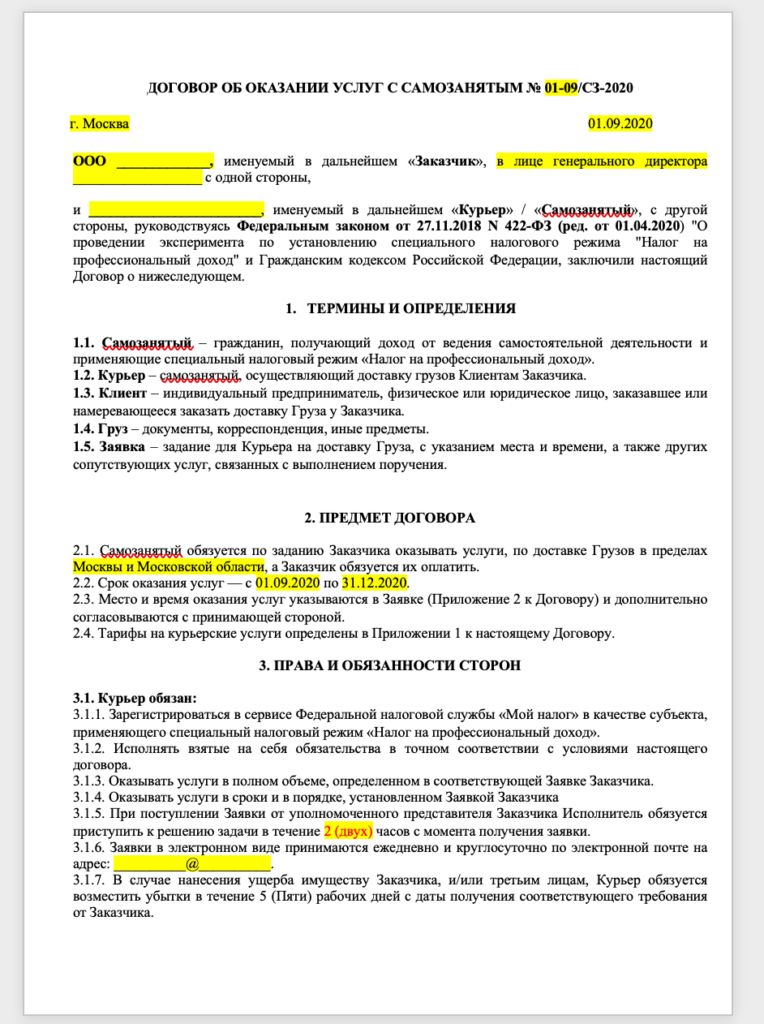

Справку можно отправить себе на электронную почту — в ту организацию, которая попросила предоставить такой документ. Кроме справки о постановке на учет регистрацию можно также проверить с помощью специального сервиса по адресу

https://npd.nalog.ru/check-status/. Расскажите клиентам о такой возможности: это важно для них при заключении договоров.

Ограничения по доходам

Прекратите регистрацию в любое время

Подать заявление можно через интернет

Если вы больше не хотите быть налогоплательщиком налога на профессиональный доход (самозанятым),вы можете в любой момент сняться с учета. Для этого необходимо в мобильном приложении «Мой налог» в разделе «Профиль» нажать кнопку

«Сняться с учета» и указать причину снятия с учета.

При снятии с учета выберите подходящую причину. Больше ничего делать не нужно. При этом необходимо оплатить налоги, которые вам начислили за период работы. Если сняться с учета, начисленный налог всеравно необходимо уплатить.

В любое время можно заново зарегистрироваться в качестве самозанятого. Процедура регистрации будет такой же, как и в первый раз.

Для удобства взаимодействия между плательщиками налога на профдоход и ИФНС разработано приложение «Мой налог». С его помощью самозанятый может встать на учет, а также сделать другие необходимые действия, в том числе отразить полученный от профдеятельности доход. Как это сделать, разберем в этой статье.

Возможности приложения «Мой налог»

С помощью данного приложения плательщик налога на профдоход (НПД) может встать на учет, задекларировать свой доход перед государством, выдать чек покупателю, ознакомиться с суммой налога за каждый налоговый период, получить реквизиты для уплаты налога, контролировать применение налогового вычета, сняться с учета как плательщик налога на профдоход.

А теперь посмотрим, как показать в приложении «Мой налог» доход, полученный плательщиком НПД.

Как ввести доход самозанятого в приложениие «Мой налог»

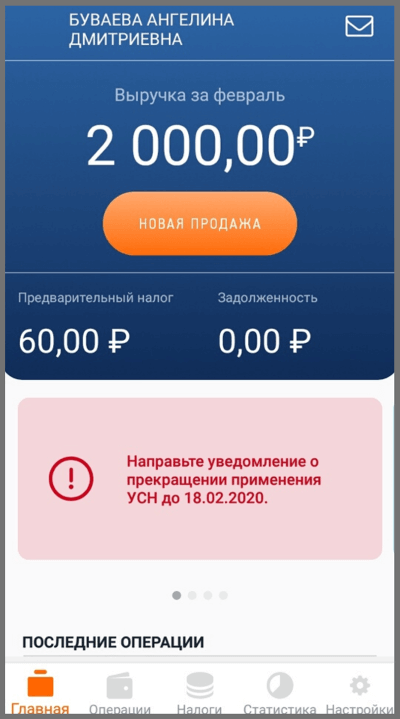

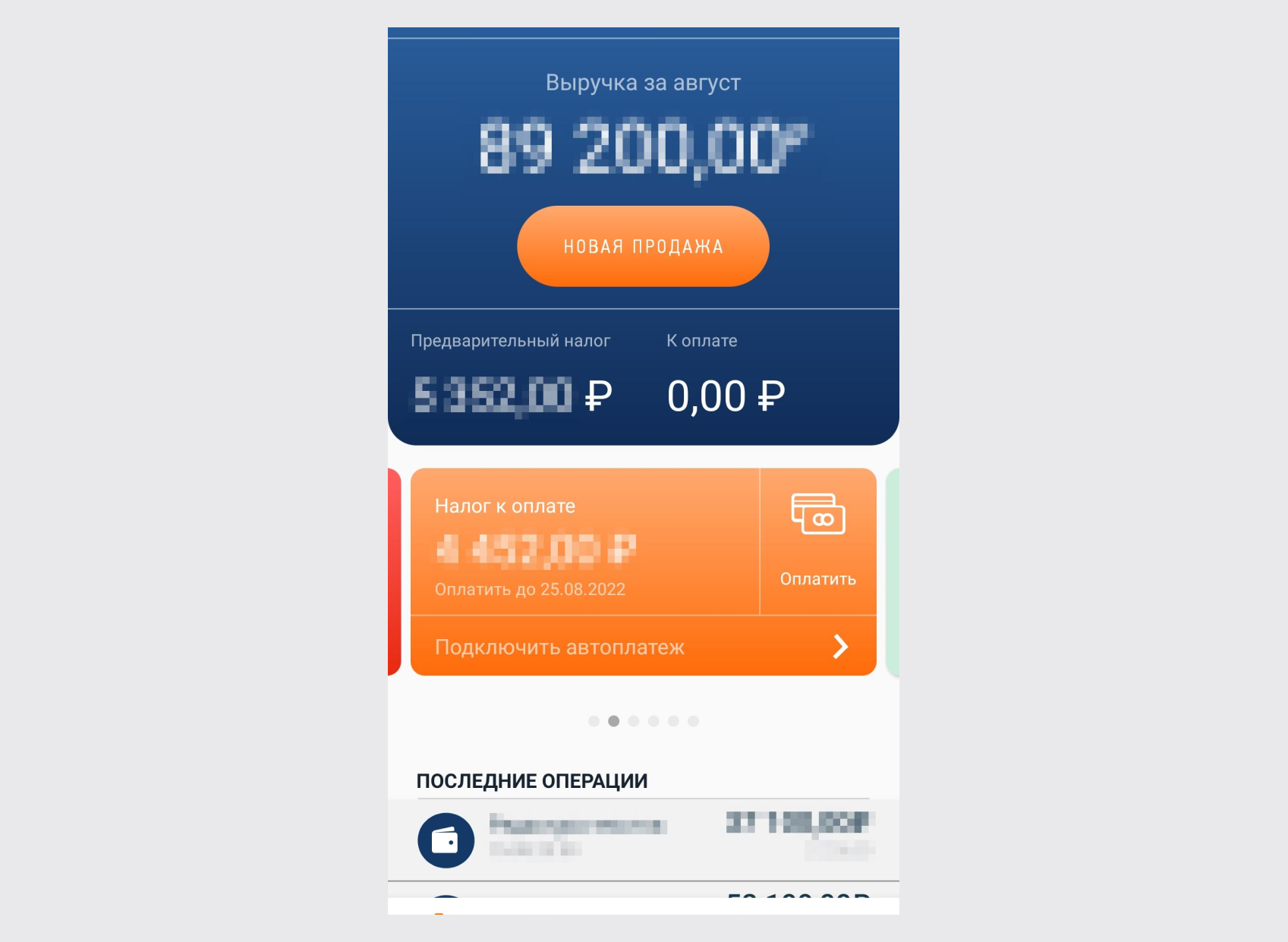

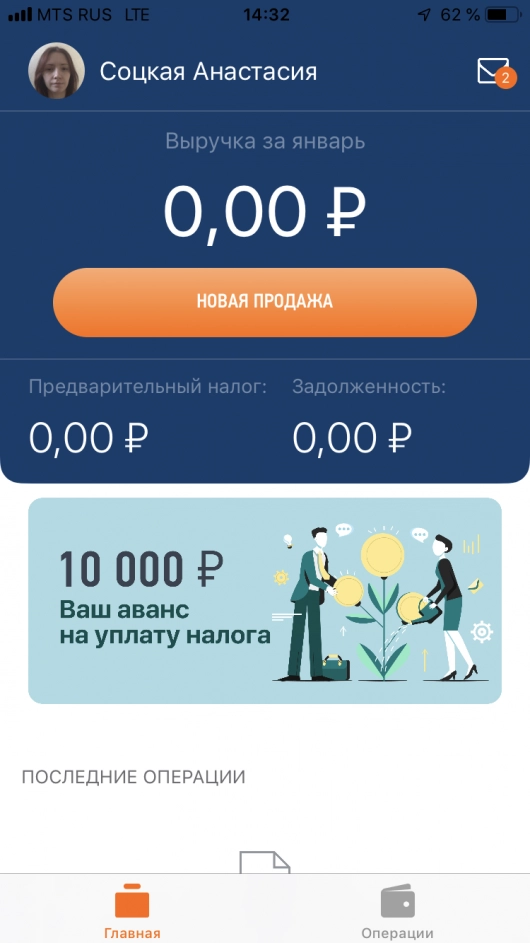

Чтобы зарегистрировать доход в приложении, нужно открыть само приложение и нажать кнопку «Новая продажа»:

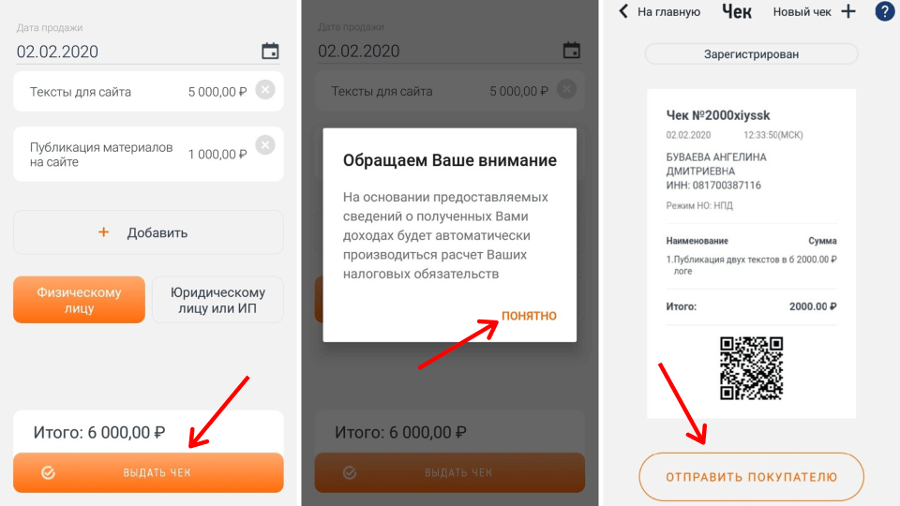

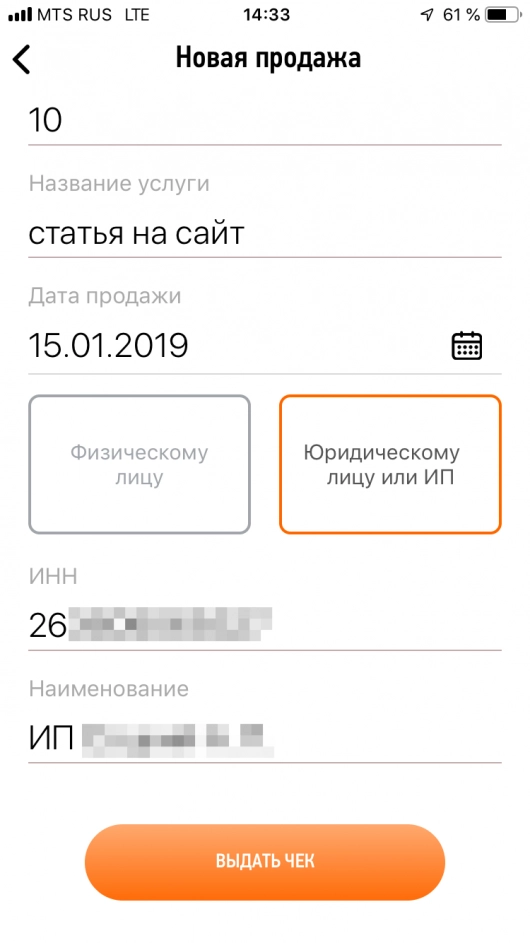

Открывается окно, где вы вводите стоимость услуги, ее наименование, дату продажи и выбираете, кому — физлицу или юрлицу/ИП — предназначен чек.

Если физлицу, то больше ничего вводить не нужно, нажимаете «Выдать чек»:

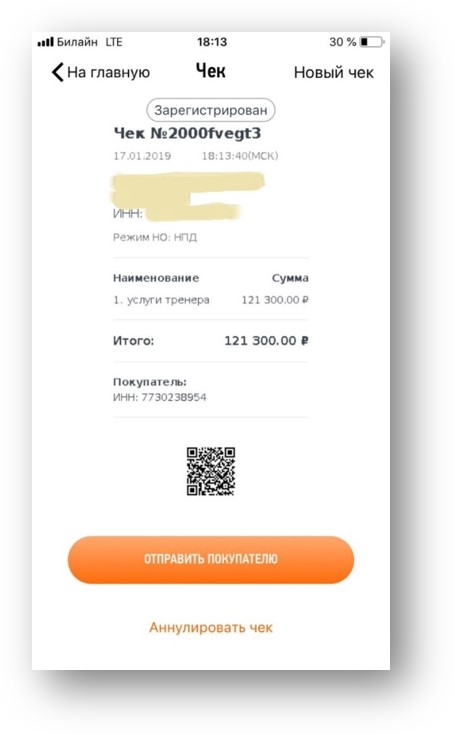

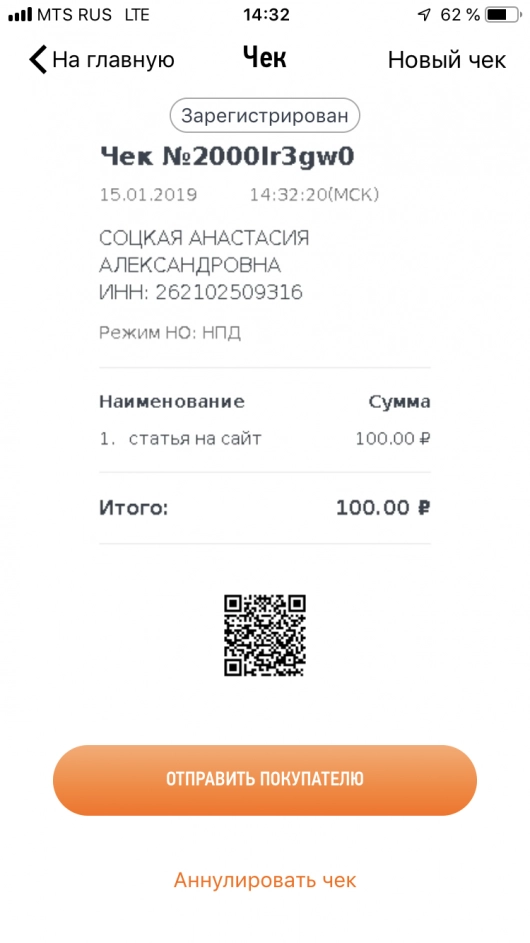

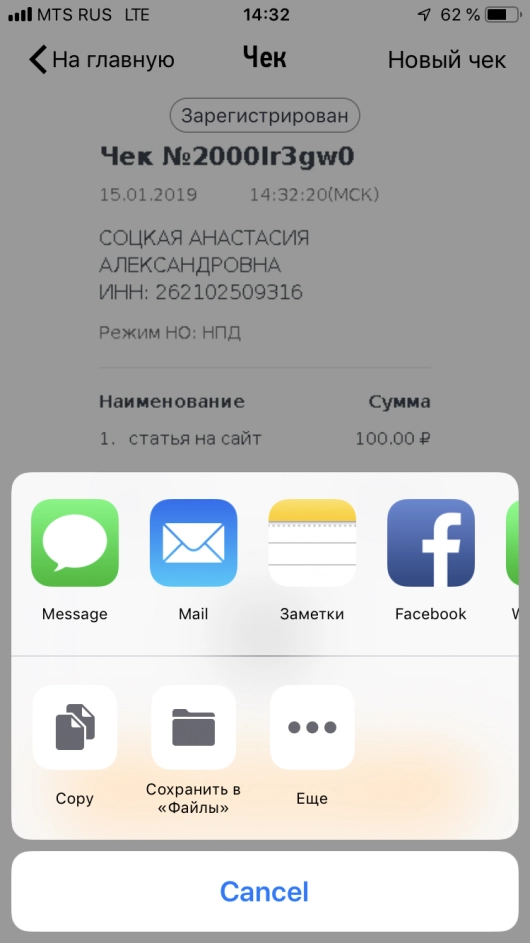

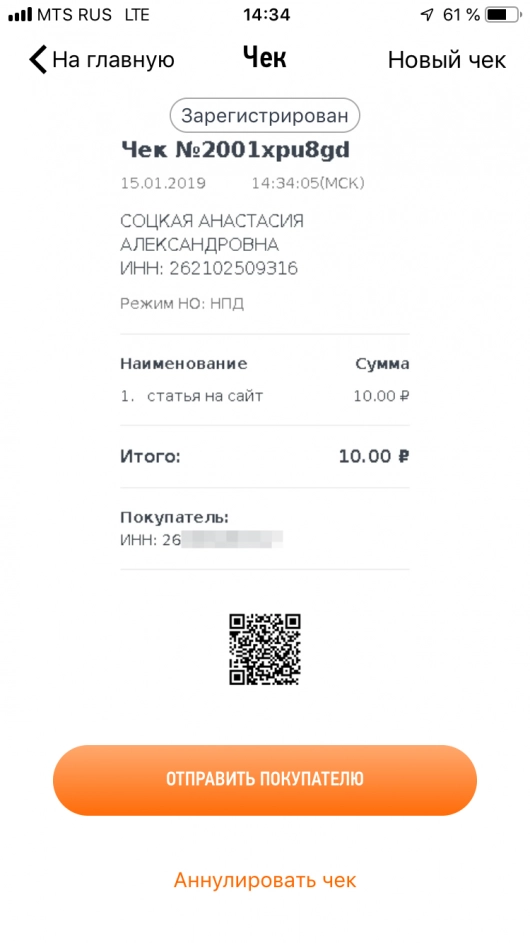

Далее откроется окно с чеком, где указано, что он зарегистрирован:

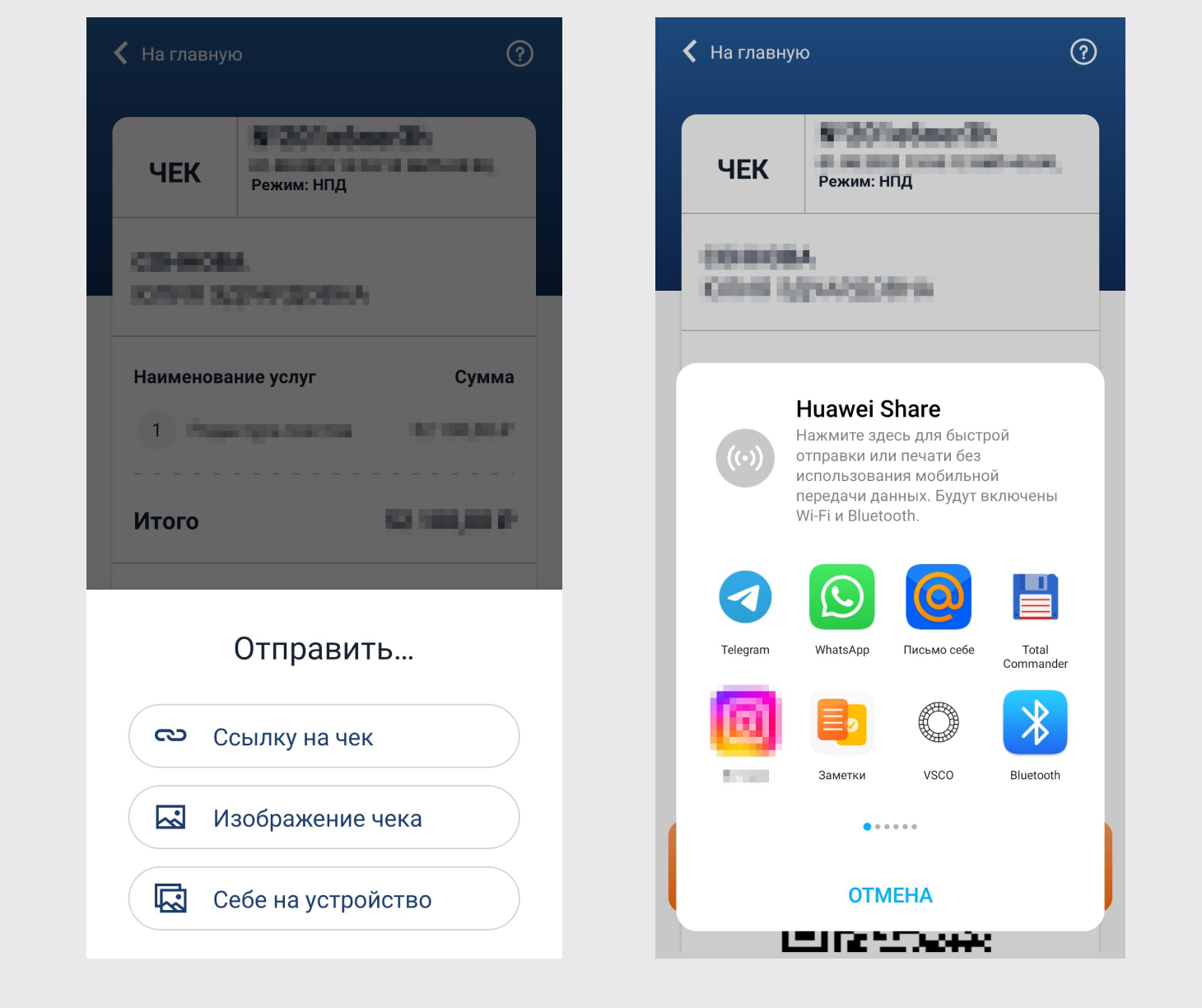

Вы можете отправить чек покупателю — через сообщение, электронную почту, мессенджеры:

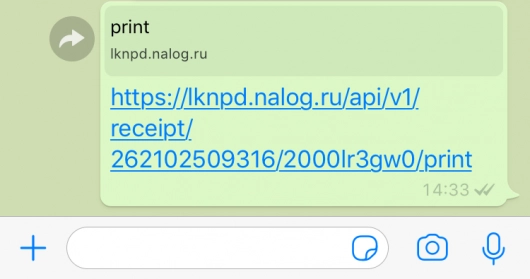

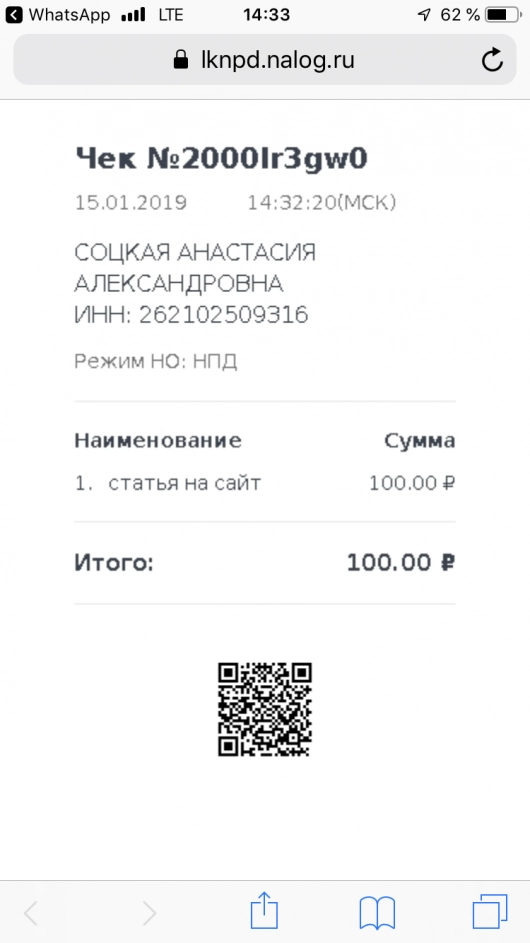

Клиенту придет ссылка, открыв которую он попадет на сайт плательщика НПД и сможет распечатать чек…

…либо сохранить его как изображение:

Если чек предназначен юрлицу/ИП , то при выборе соответствующей кнопки в интерфейсе приложения у вас появятся поля для ИНН клиента и его наименования:

Вводите эти данные в соответствующие поля и нажимаете «Выдать чек». После этого появится зарегистрированный чек, который отличается тем, что в нем содержится строка «Покупатель», содержащая ИНН клиента (покупателя). Вы теми же способами можете отправить чек покупателю или аннулировать его.

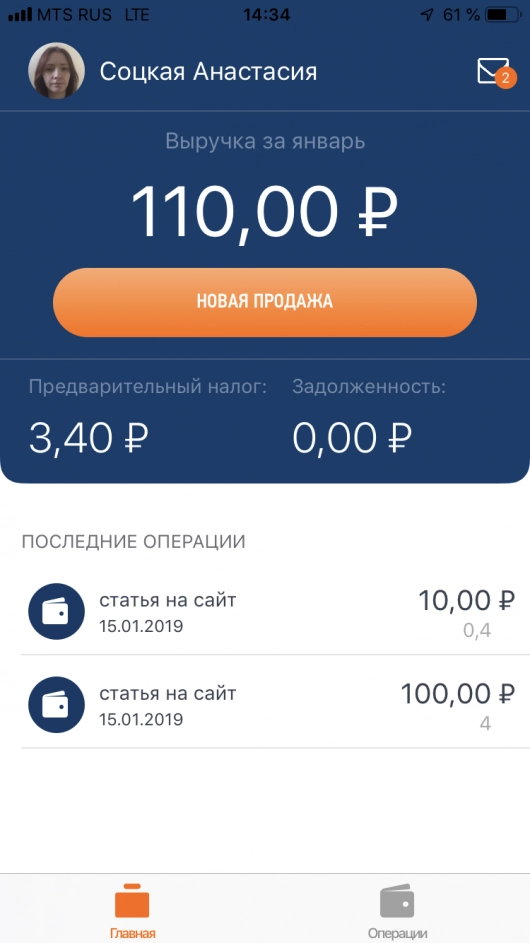

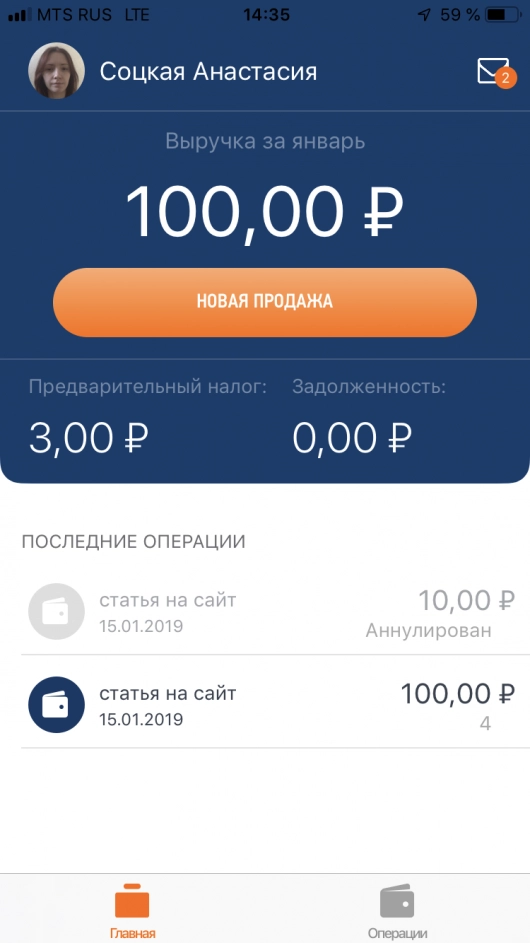

В приложении после регистрации дохода отобразится выручка за месяц (в данном случае — за январь) и предварительная сумма налога:

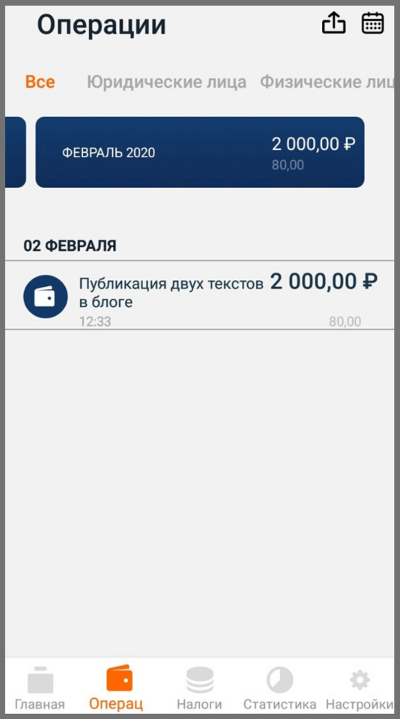

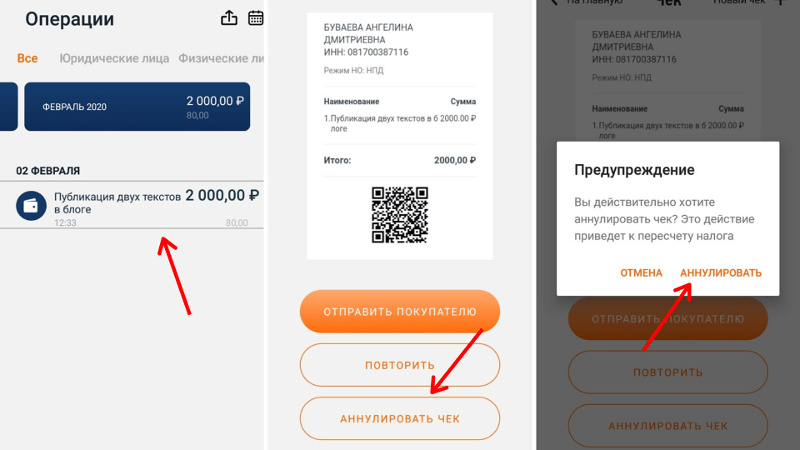

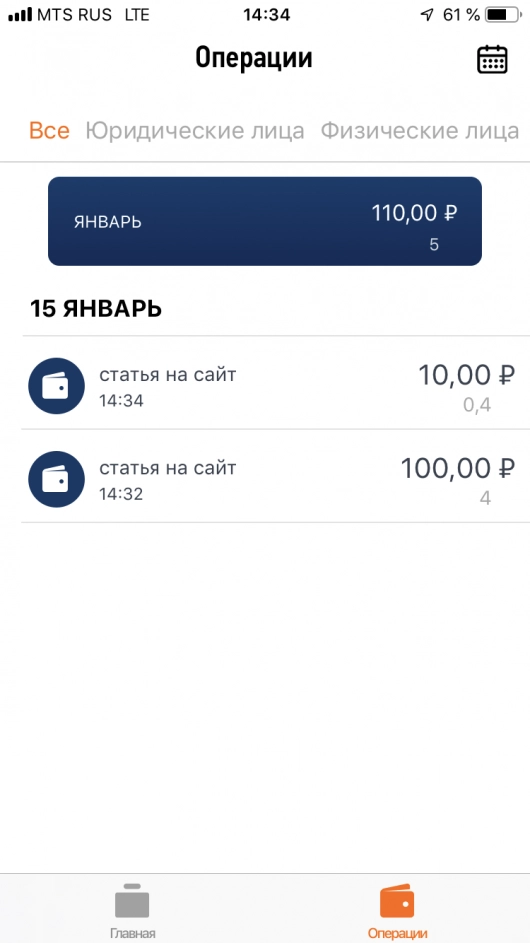

В разделе приложения «Операции» можно посмотреть наш доход за январь и перечень услуг с датой операции, кратким описанием услуги или товара, суммой дохода и суммой налога. Есть разбивка по клиентам: отдельно выделяются юрлица (туда же входят и ИП) и отдельно — клиенты-физлица.

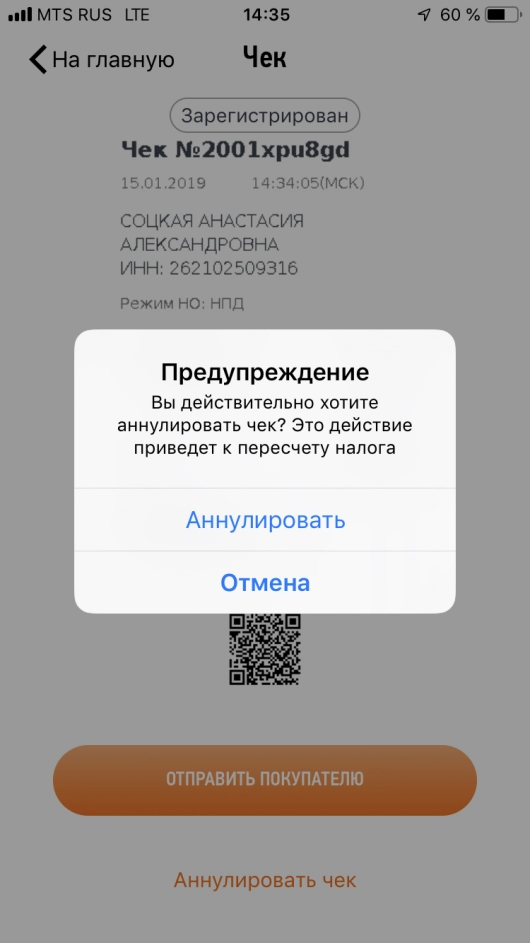

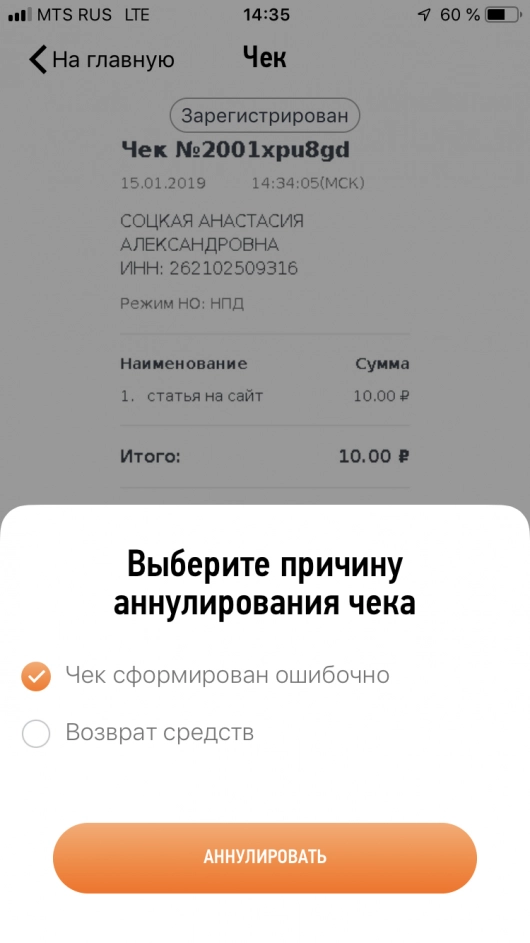

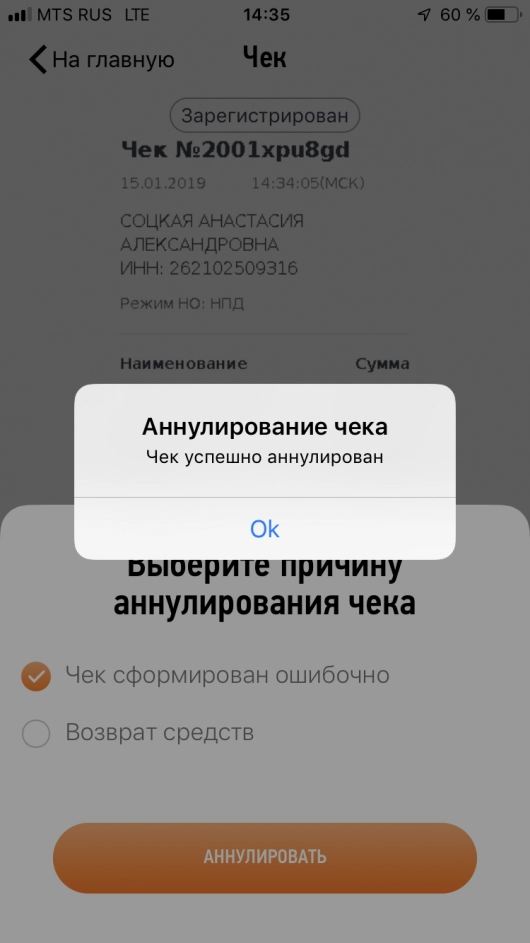

Чек можно аннулировать: сразу после его формирования или позднее, нажав на соответствующую операцию. На экране появится предупреждение — действительно ли вы хотите аннулировать чек:

Если аннуляция нужна, то следующий этап — выбор ее причины: чек сформирован ошибочно или вы получили возврат средств.

После нажатия кнопки «Аннулировать» появится окно «Чек успешно аннулирован»:

На главной странице приложения отобразится пересчитанная выручка и налог, а также будет указано, что чек был аннулирован:

Как видим, приложением очень удобно пользоваться. Доход моментально отображается в интерфейсе «Мой налог», а покупатель сразу же получает чек в электронном виде. Он может его распечатать, либо сохранить в электронном виде.

Подводим итоги

- Полученный от профессиональной деятельности доход самозанятый самостоятельно вносит в приложение «Мой налог».

- При внесении дохода необходимо указать от кого он получен, за какую услугу, в какой сумме.

- Если средства поступили от организации или ИП дополнительно потребуется внести ИНН клиента и его название (ФИО ИП).

- Если данные внесены ошибочно сформированный чек можно аннулировать.

Приложение изначально включало функции, которые максимально облегчают работу самозанятых. Оно не просто позволяет зарегистрироваться в качестве плательщика налога на профессиональный налог, но и обеспечивает взаимодействие между самозанятыми и налоговыми органами, при этом заменяет кассу и отчетность. Опции приложения постоянно обновляются и расширяются.

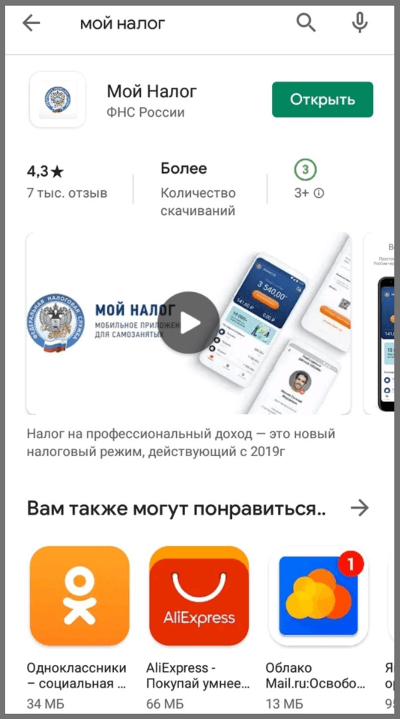

На сегодняшний день льготный налоговый режим для самозанятых действует по всей России. Зарегистрироваться в качестве самозанятого и легально вести бизнес можно с помощью приложения «Мой налог», которое доступно в GooglePlay и App Store. Также можно воспользоваться личным кабинетом «Мой налог».

- Порядок использования мобильного приложения «Мой налог»

- Регистрация в приложении «Мой налог»

- Функции приложения

- Как контролировать доходы и начисления

В феврале 2022 года ФНС выпустила Приказ от 14.02.2022 № ЕД-7-20/106@, в котором определила порядок использования мобильного приложения «Мой налог». В нем поэтапно описаны все сценарии работы с сервисом:

- при постановке на учет в качестве налогоплательщика;

- при снятии физлица с учета в качестве налогоплательщика;

- для определения состава передаваемых в налоговый орган сведений о расчетах и порядок их передачи;

- для корректировки ранее переданных сведений о сумме расчетов;

- для уплаты сумм налога;

- для уплаты страховых взносов;

- порядок направления налогоплательщикам документов (информации), сведений при использовании приложения.

Чтобы официально стать самозанятым, нужно выбрать один из способов регистрации в приложении: по паспорту РФ или через личный кабинет, который используется для доступа на сайт nalog.ru.

Регистрация через личный кабинет физического лица

Производится с помощью ИНН и пароля. На сайте ФНС уточняется, как стать пользователем личного кабинета, если вы не используете сайт nalog.ru: нужно обратиться в любую налоговую инспекцию для получения учетной записи (на эту процедуру уйдет не более 15 минут).

Процедура состоит из четырех шагов:

- Указывается номер телефона (лучше вводить номер, которым пользуетесь и имеете доступ), получаете код по СМС и с его помощью подтверждаете номер.

- Указывается регион, в котором осуществляется деятельность (может отличаться от региона, где вы живете и физически находитесь).

- Вводится ИНН и пароль, который используется для доступа в личный кабинет налогоплательщика на сайте nalog.ru.

- Придумывается пин-код для входа в приложение.

Регистрация по паспорту

Схема удобна для тех, у кого нет доступа к личному кабинету. Достаточно отсканировать паспорт через приложение (документ помещается в обозначенный контур, затем нажимается кнопка «Распознать»). Также нужна фотография — ее можно сделать на камеру смартфона.

Процедура включает пять этапов:

- С помощью кода по СМС подтверждается номер телефона.

- Указывается регион, в котором осуществляется деятельность.

- Сканируется паспорт через камеру телефона. Программа распознает данные для заполнения заявления.

- Делается фотография на камеру телефона, с которого осуществляется регистрация.

- Заявление уходит в налоговую.

Мобильное приложение «Мой налог» позволяет не только зарегистрироваться с телефона. С его помощью можно легко сформировать и отправить клиенту чек, отслеживать начисление налогов, получать уведомления о сроках уплаты. Это приложение заменяет кассу и отчетность.

В приложении доступна функция автоплатежа — можно настроить списание налога с привязанной банковской карты. Обратите внимание, что привязанная карта предусмотрена только для уплаты налога на профессиональный доход. ФНС уверяет, что не отслеживает операции по счетам этих карт.

В приложении «Мой налог» есть и другие удобные функции:

- просмотр истории платежей;

- справочник видов деятельности (не нужно искать вид деятельности в длинном перечне, так как он разбит на категории, при выборе которых появляется список профессий).

Безналичная оплата товаров и услуг самозанятого

В феврале 2022 года в приложении «Мой налог» появилась опция, которая упрощает взаимодействие самозанятых с клиентами, — это возможность проводить оплату товаров и услуг самозанятого безналично. Теперь налогоплательщик может сформировать счет, а покупатель его оплатит в режиме онлайн.

Перед подключением опции нужно в приложении в разделе «Платежи» ознакомиться с условиями по услугам эквайринга от банков — партнеров ФНС. После подключения при формировании счета в разделе «Новая продажа» станет доступен способ оплаты «Онлайн-оплата».

При оплате средства автоматически поступают от платежного агента на счет в банке по номеру телефона самозанятого через систему СБП.

ФНС предупреждает, что размер комиссии и условия проведения платежей определяются платежными агентами. С ними можно ознакомиться в разделе «Платежи» в профилях платежных агентов.

По безналичной оплате товаров и услуг самозанятого ФНС выпустила специальную памятку.

Уплата взносов в Пенсионный фонд

Плательщики налога на профессиональный доход не уплачивают фиксированные страховые взносы на обязательное пенсионное страхование. Однако при желании они могут уплачивать добровольные взносы в Пенсионный фонд. Это можно делать, как и всё остальное, через приложение «Мой налог». Достаточно подать соответствующее заявление через приложение (лично обращаться в региональное отделение ПФР не нужно).

Формировать отчисления можно:

- единовременным платежом;

- произвольной суммой.

При уплате страховых взносов не менее фиксированного размера в страховой стаж засчитывается один календарный год. В 2022 году сумма составляет 34 445 руб. за полный календарный год.

На сайте ФНС уточняется, что расчет размера стоимости страхового года производится с даты регистрации в ПФР до конца календарного года. При уплате страховых взносов, не превышающих минимального размера, в стаж будет засчитан период пропорционально произведенному платежу.

В приложении «Мой налог» можно мониторить состояние своего лицевого счета в ПФР.

Как отправить чек

Для этого вам потребуется номер телефона или электронная почта покупателя. Нужно указать, какую сумму и за что вы получили, наименование товара или услуги (должно соответствовать реально оказанной услуге или проданному товару). После этого выбирается плательщик — физлицо или юрлицо (в этом случае потребуется ИНН).

На сумму в чеке автоматически начисляется налог.

Что делать, если чек формируется при отсутствии интернета

Согласно п. 3 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ (далее — Закон № 422-ФЗ), самозанятый обязан сформировать и передать покупателю чек в момент расчета наличными денежными средствами или с использованием электронных средств платежа. При расчетах в безналичном порядке чек нужно сформировать и передать не позднее 9 числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

Сформировать и передать чек можно:

- в электронном виде;

- на бумажном носителе (например, распечатать на принтере).

Если покупатель предоставил номер телефона или адрес электронной почты, то чек можно направить туда.

В Письме ФНС РФ от 27.07.2020 № АБ-3-20/5461@ разъясняется, что в момент отсутствия подключения к интернету у налогоплательщика при совершении расчетов есть возможность сформировать чек в мобильном приложении. Причем в реквизитах чека будут указаны дата и время фактического формирования.

Как только подключение к интернету появится, сформированные чеки будут отправлены в налоговый орган.

В приложении есть возможность просмотра всех выставленных чеков за любой период и начисленных сумм налога.

При начислении налога появится напоминание о сроке уплаты — до 25 числа следующего месяца. При нарушении срока уплаты возникает задолженность, о чем налогоплательщик тоже ставится в известность с помощью уведомления.

Для удобства уплаты налога можно привязать банковскую карту к приложению. Также есть возможность платить по квитанции, то есть формировать платежный документ.

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

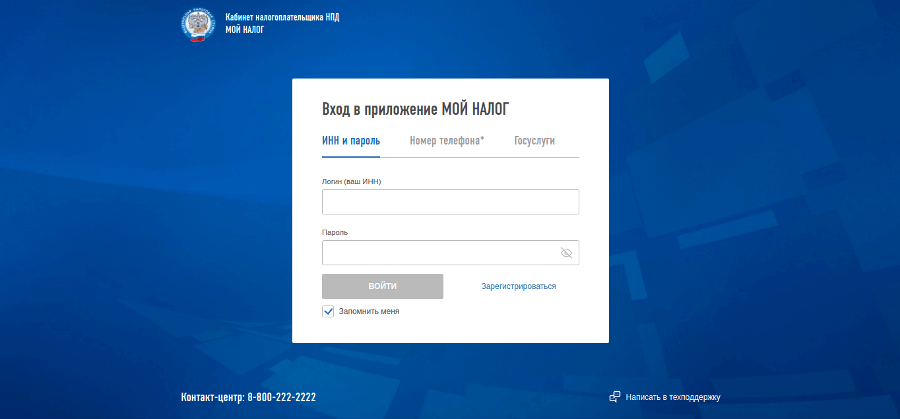

Вход в личный кабинет налогоплательщика для самозанятых граждан

Пользование приложением Мой налог для самозанятых

Мобильное приложение Мой Налог для самозанятых граждан

Что делать, если приложение Мой Налог не работает?

Регистрация личного кабинета налогоплательщика НПД на lknpd.nalog.ru

Заранее отметим одну важную деталь: личный кабинет самозанятого могут регистрировать не только граждане России, но и граждане Армении, Беларуси, Киргизии и Казахстана. Гражданам России доступны 2 метода регистрации (личный кабинет физлица и паспорт), граждане соседних стран могут регистрироваться только по личному кабинету.

Через личный кабинет физического лица

В ФНС (на сайте nalog.ru) любое физическое лицо может создать личный кабинет, в котором отражаются налоги, прибыль и другая информация (в том числе ИНН). Этот ЛК можно использовать для регистрации в качестве самозанятого.

Что делать:

- Заходим на lknpd.nalog.ru

- Жмем на «Зарегистрироваться».

- Жмем «Далее».

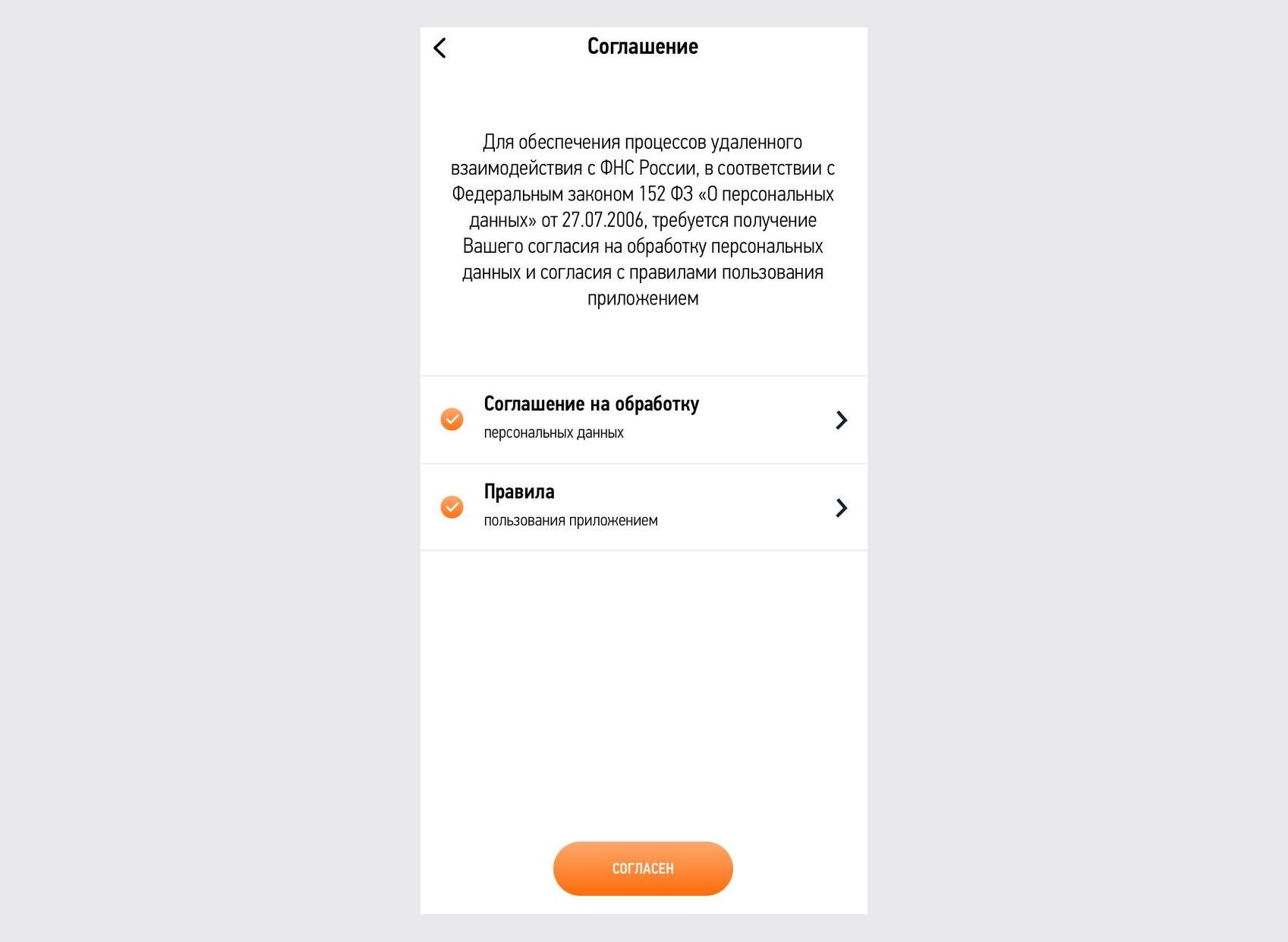

- Ставим 2 галочки, жмем «Согласен», еще раз «Согласен» (если вы принимаете документы и предупреждения, конечно).

- Вводим ИНН и пароль.

- (если регистрируетесь через мобильное приложение) Придумываем пин-код.

- Готово.

Получить доступ к личному кабинету физлица можно либо в налоговой, либо в Госуслугах (при наличии подтвержденного аккаунта).

По паспорту

Зарегистрироваться по паспорту можно только в мобильном приложении (где скачать – укажем в соответствующем разделе). Что делать:

- Запускаете приложение.

- Вводите номер телефона, получаете СМС с одноразовым кодом, вводите код.

- Выбираете регион.

- Далее в приложении откроется камера. Вам нужно будет поместить в прямоугольник разворот паспорта и нажать на кнопку «Распознать». Когда программа распознает информацию, вас перенаправит на экран с вашими паспортными данными. Внимательно проверьте написанное. Если все правильно – Жмите «Подтвердить». Если нет – распознайте еще раз. Качество распознания зависит от вашей камеры – если ничего не получается, протрите ее стекло.

- На следующем экране тоже камера, но вместо прямоугольника – овал. Вам нужно поместить в этот овал свое лицо и сделать фото.

- Наконец, завершающий этап. На финальном экране будет ваше фото, Ф.И.О. и ИНН. Если вы по каким-то причинам передумали – нажмите на «Отказаться от постановки на учет». Если хотите закончить регистрацию – нажмите на «Подтверждаю».

Вход в личный кабинет налогоплательщика для самозанятых граждан

Все 3 способа крайне просты и требуют буквально 1-2 действия. Ссылка для входа – lknpd.nalog.ru/auth/login

По логину и паролю

- Выбираем «ИНН и пароль» (обычно этот вариант выбран по умолчанию).

- Вводим данные, входим.

По номеру телефона

Чтобы войти таким образом, нужно иметь привязанный к аккаунту номер телефона. Проще всего привязать номер, скачав приложение и зарегистрировавшись в нем.

- Выбираем «Номер телефона».

- Вводим номер.

- Получаем СМС с одноразовым паролем, вводим его, входим.

Через Госуслуги

Чтобы зайти через Госуслуги, нужно иметь подтвержденный аккаунт. Чтобы подтвердить его (если вы еще не делали этого), нужно прийти с паспортом в отделение ЕСИА.

- Выбираем «Госуслуги».

- Жмем «Войти».

- В открывшемся окне заходим в личный кабинет Госуслуг.

- Подтверждаем привязку учетной записи.

Восстановление пароля

С восстановлением пароля все не очень просто – вы могли заметить, что «привычной» для многих сервисов кнопки «Восстановить пароль» здесь нет. Почему так? Потому что для входа в кабинет самозанятого вы используете ИНН и пароль от кабинета физлица налоговой службы, и восстанавливать нужно именно эти данные.

Что делать? Есть 2 варианта: если вы подключали функцию «Восстановление пароля через электронную почту» и если вы этого не делали. Если функция не подключена – идете в налоговую с паспортом и просите восстановить пароль, другого варианта нет. Если подключали восстановление по почте, сделайте следующее:

- Заходите на lkfl2.nalog.ru/lkfl/login

- Жмете «Забыли пароль?».

- Вводите ИНН, почту и кодовое слово.

- Жмете «Восстановить пароль».

- Получаете на почту новый пароль для входа.

Как подключить восстановление через электронную почту:

- Заходите в ЛК физлица, идете в настройки.

- В разделе «Контактная информация» ставите галочку «Разрешить восстановление по адресу почты».

- Чуть ниже задаете секретное слово.

- Заходите в программу.

- Жмете на «Новая продажа» на главной странице.

- Указываете цену, наименование (здесь жестких требований нет, главное – чтобы было понятно, что вы продали/сделали), дату (обратите внимание – можно указывать уже прошедшую дату), кому оказываете услугу. Если речь о юридическом лице – нужно его ИНН и название.

- Жмете «Выдать чек».

- На следующей странице перед вами встает выбор – завершить регистрацию чека или отменить его. В первом случае жмете «Отправить покупателю», во втором – «Аннулировать».

- Нажмите на «Справка о постановке».

- Нажмите на «Отправить», отправьте туда, куда нужно.

- Жмем на одноименный пункт.

- Указываем адрес получателя, выбираем период.

- Жмем «Сформировать».

- Справка приходит на указанный электронный адрес.

Функции и возможности приложения Мой Налог для самозанятых

На онлайн-работу без походов в налоговую и подключения дополнительного оборудования делался большой упор, поэтому в приложении есть абсолютно все, что нужно для ведения деятельности. Оказали услугу? В одно нажатие открываете форму заполнения чека, указываете данные, регистрируете факт совершения операции. Чек нужен покупателю? Отправляете на почту, по Wi-Fi или Bluetooth, если у него есть смартфон и он стоит рядом с вами – даете ему считать QR-код прямо с экрана. Хотите посмотреть, сколько заработали и сколько нужно будет заплатить в бюджет? Второе есть прямо на центральном экране, первое – в «Статистике». Юридическое лицо, которому вы оказываете услугу, хочет получить документы? Формируете справку о регистрации. Хотите взять кредит, и банк требует справку о доходах? Формируете справку о доходах за необходимый (любой) период, отправляете в банк.

Оплата налога тоже максимально упрощена – прямо в приложении можно привязать банковскую карточку или получить все реквизиты для банковского перевода.

Пользование приложением Мой налог для самозанятых

Сразу отметим, что весь функционал доступен именно в мобильном приложении (сайт – «запасной вариант»), поэтому рассматривать будем именно версию для смартфонов.

Как формируется чек в приложении Мой налог?

Кстати, если нужно отменить операцию после того, как она финализирована, выберите ее в «Истории операций» (внизу на главном экране) и отмените.

Контроль доходов и налоговых начислений

С налоговыми начислениями все просто – узнать, сколько придется заплатить в следующем месяце, можно на главном экране, в разделе «Предварительный налог».

Если хотите посмотреть, сколько нужно заплатить сейчас (налог за прошлый месяц), перейдите во вкладку «Операции» внизу – откроется окно оплаты, по центру будет сумма к оплате. Внизу будут показаны все продажи – так вы можете контролировать свои доходы.

Справка о доходах и регистрации самозанятого

Обе справки можно получить в «Настройках».

Для справки о самозанятости:

Справка о доходах:

Снятие самозанятого лица с налогового учёта

Еще одно отличное свойство этой системы налогов – сняться с учета так же просто, как и зарегистрироваться. Перейдите в настройки, внизу нажмите на большую оранжевую кнопку, затем подтвердите операцию.

После этого основной экран будет выглядеть так:

Если хотите обратно стать на учет – нажмите на красный текст.

Как оплатить налог?

В «Операциях» нажмите на сумму задолженности. Откроется окно оплаты.

Проще всего оплатить налог карточкой – вводите ее данные, подтверждаете транзакцию. При желании можно создать квитанцию и уплатить налог по реквизитам.

Мобильное приложение Мой Налог для самозанятых граждан

Как установить приложение на iOS?

Название в Apple Store – «Мой налог». Ссылка: apps.apple.com/ru/app/мой-налог/id1437518854

Требуемая версия iOS: 9 и выше.

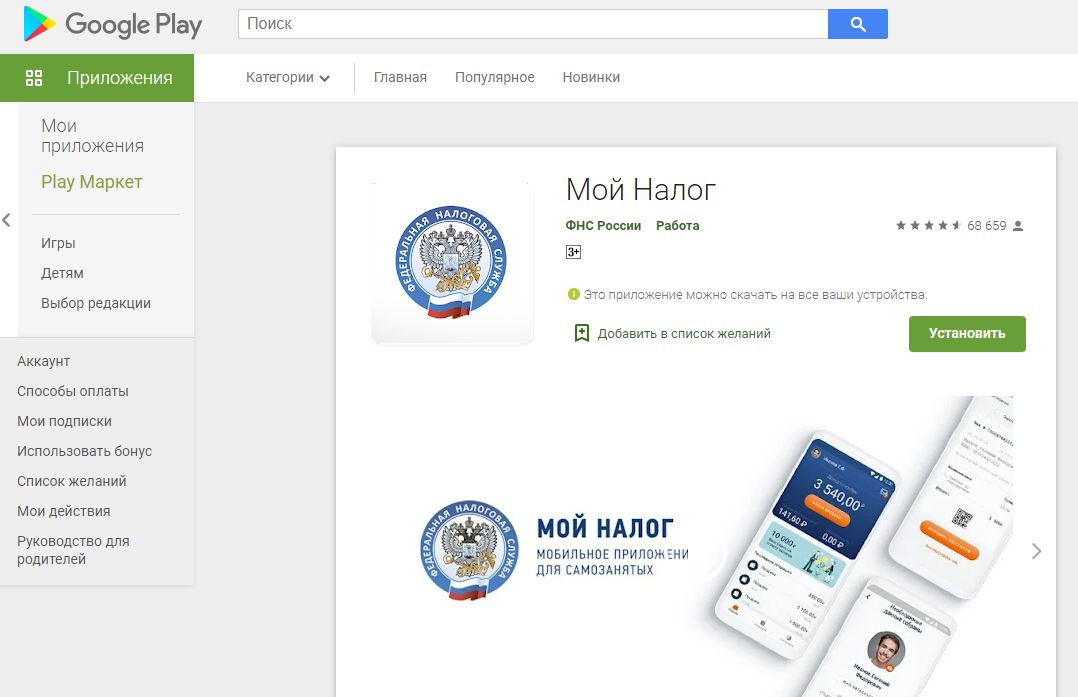

Как установить приложение на Андроид?

Название в Google Play – «Мой налог». Ссылка: play.google.com/store/apps/details?id=com.gnivts.selfemployed&hl=ru

Требуемая версия Android: 4.4.4 и выше.

Что делать, если приложение Мой Налог не работает?

Систему запустили в 2019 году, а это значит, что она – «свежая», а любой недавно выпущенный продукт обладает багами, массовыми сбоями и прочими неприятными вещами. К счастью, этот момент прописан в законе – если произошел массовый сбой, никого (из самозанятых) за задержки в оплате и проводке чеков наказывать не будут, если проблемы возникли именно на вашей стороне – все исправят, пересчитают и вернут при необходимости.

Но эти хорошие новости не помогают, когда перед вами в ожидании чека стоит клиент, а вы не можете его оформить из-за неработающей программы. Итак, что делать? В первую очередь идем по этой ссылке: npd.nalog.ru/breakdown/ и смотрим, что написано на странице. Если там написано «С такого-то числа такого-то времени по такое-то число такое-то время идут технические работы» или «Известно о перебоях в работе приложения» – значит, проблемы на стороне серверов, ждите, когда все восстановят.

Если вы впервые установили приложение, и оно не хочет запускаться – проверьте, соответствует ли ваша операционная система минимальным требованиям (указаны в предыдущем разделе). Если соответствует – удалите приложение, перезагрузите телефон и снова его установите.

Если есть другая проблема или «удалить – перезагрузить – установить» не помогает, вам сюда: nalog.ru/rn77/service/service_feedback/?service=62 По этой ссылке можно написать письмо в техподдержку, которая будет разбираться с вашим случаем. Обратите внимание – в тикете (обращении) обязательно нужно указывать свой ИНН.

Если вы беспокоитесь по поводу того, что не выдадите чек покупателю и попадете под штраф – можете не волноваться. Согласно закону о самозанятости, чеки можно оформлять и отправлять покупателю не только во время сделки, но и после. Главное правило – чек должен быть оформлен не позднее 9-го числа месяца, следующего за месяцем совершения сделки.

Что самозанятому делать после регистрации в приложении «Мой налог», мы рассказываем в рассылке про самозанятость. Вы узнаете всё о подводных камнях налогового режима и сможете воспользоваться бонусами от разных сервисов, площадок, банков, государства. Подписывайтесь, чтобы разобраться в теме самозанятости и получать максимум от этого статуса.

Здравствуйте, друзья!

«Мой налог» — это официальное приложение ФНС России для самозанятых граждан. Через него можно зарегистрироваться в качестве плательщика НПД (налога на профессиональный доход) и уплачивать налоги с продажи каждого товара или услуги. Вам не придется ходить в налоговую, заполнять бумажные заявления и стоять в очередях.

С приложением «Мой налог» вы сможете заниматься любимым делом, официально получать доход от клиентов, формировать чеки в пару кликов и взаимодействовать с ФНС в онлайн-режиме.

В этом материале вы узнаете, как работает мобильное приложение «Мой налог» для самозанятых, где его скачать и как им пользоваться.

Что такое приложение «Мой налог» и как оно работает

Оно вышло в 2019 году, когда в четырех регионах РФ в тестовом режиме запустили новый специальный налоговый режим «Налог на профессиональный доход» (НПД). Разработчики выпустили мобильное приложение для самозанятых на базе iOS и Android, а также создали веб-кабинет на сайте ФНС.

«Мой налог» призван облегчить взаимодействие граждан с налоговыми органами.

- встать на учет в качестве плательщика НПД;

- фиксировать доходы по каждой сделке;

- формировать чеки для клиентов, не используя ККТ (контрольно-кассовую технику);

- уплачивать налоги в пару кликов;

- отслеживать статистику по доходам;

- получить справку о постановке на учет и справку о доходах;

- сняться с учета, если отпадет необходимость быть самозанятым.

Таким образом, ФНС избавила самозанятых граждан от беготни по инстанциям и лишней бумажной волокиты. Все необходимое для ведения бизнеса в белую можно сделать дистанционно — в интерфейсе веб-кабинета или мобильного приложения «Мой налог».

Как скачать и установить приложение для самозанятых

Прямые ссылки для скачивания приложения «Мой налог» размещены на сайте ФНС.

Помимо этого, приложение легко найти через поиск Google Play и App Store по соответствующему запросу.

Перед тем как скачать приложение для самозанятых, обратите внимание на поле с информацией о разработчике — там должно быть указано «ФНС России».

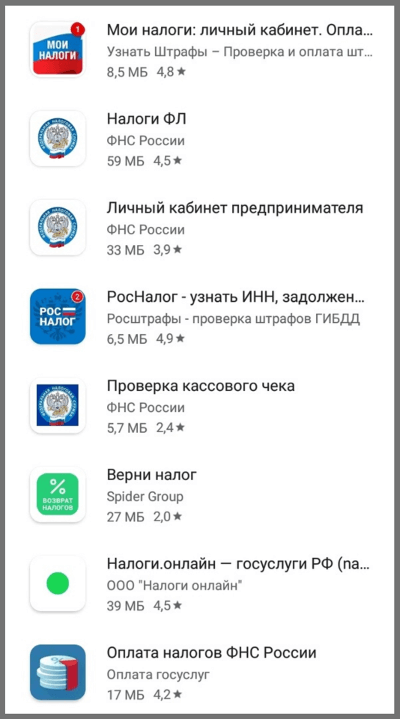

Название тоже играет роль. Некоторые начинающие предприниматели умудряются скачивать другие приложения — например, «Личный кабинет предпринимателя» или «Налоги ФЛ». Не найдя в них нужных функций, пользователи начинают размещать в сети негативные отзывы о приложении «Мой налог».

Все, что вы видите на скриншоте — это НЕ приложения для самозанятых. Будьте внимательными.

На скачивание и установку уйдет пару минут. После этого вам нужно будет авторизоваться в приложении или зарегистрироваться в качестве самозанятого, если вы еще не встали на учет.

Как авторизоваться или зарегистрироваться в приложении «Мой налог»

Если вы уже стоите на учете как самозанятый гражданин, нажмите на ссылку «Я уже зарегистрирован», авторизуйтесь по номеру мобильного телефона или данным аккаунта на портале Госуслуги.

Если авторизуетесь в приложении по номеру телефона, система отправляет код проверки в SMS, который служит паролем.

Приложение попросит придумать PIN-код для входа и разрешить вход по отпечатку пальца. После соблюдения этих формальностей вы сможете ознакомиться с интерфейсом приложения «Мой налог».

Если вы еще не встали на учет в качестве плательщика НПД, пройдите быструю регистрацию по паспорту гражданина РФ, через ЛК физлица на сайте ФНС или с помощью данных аккаунта на Госуслугах.

После регистрации в качестве самозанятого гражданина вы сможете войти личный кабинет приложения «Мой налог» и ознакомиться с его функциями.

Что делать, если под рукой нет смартфона на базе Android или iOS

ФНС разработала мобильное приложение «Мой налог» под два типа ОС — Android и iOS. Если на вашем смартфоне стоит другая операционка, например, Windows Phone, используйте веб-кабинет «Мой налог». У него такой же набор возможностей, как и у мобильного приложения.

Чтобы использовать веб-версию, перейдите в кабинет налогоплательщика НПД. Если вы уже зарегистрированы в качестве налогоплательщика НПД, войдите в личный кабинет по ИНН и паролю, номеру телефона или с помощью данных аккаунта на портале Госуслуги.

Если вы только планируете встать на учет, придется принять правила пользования приложением, дать согласие на обработку персональных данных, указать ИНН и придумать пароль для входа.

Пару кликов — и вы станете плательщиком НПД.

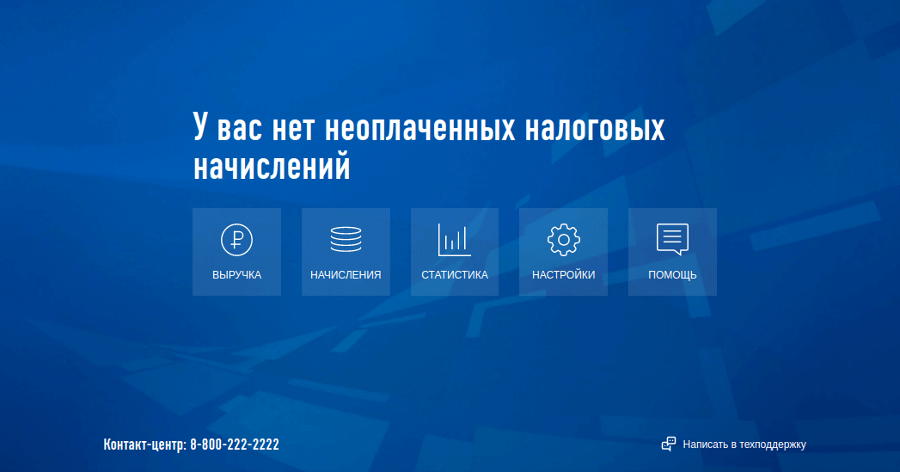

Интерфейс веб-кабинета «Мой налог». Запутаться в меню невозможно — все просто и понятно.

После регистрации вы сможете детально изучить разделы личного кабинета, зафиксировать первую продажу, указать в настройках виды деятельности и т. д.

Важно! Граждане Беларуси, Армении, Казахстана и Киргизии тоже могут стать плательщиками НПД в мобильном приложении или веб-кабинете «Мой налог». Для них доступна регистрация только по ИНН и паролю.

Как пользоваться приложением «Мой налог»: инструкция для самозанятых граждан

Личный кабинет

Перед тем как начать пользоваться приложением «Мой налог», ознакомьтесь с интерфейсом личного кабинета. В нем всего пять разделов: главная, операции, налоги, статистика и настройки. Давайте посмотрим, что находится в каждом разделе.

Главная

На главной странице вы увидите выручку за текущий месяц, промежуточную сумму начисленного налога, задолженность. Под иконкой с изображением конверта в правом верхнем углу скрыты уведомления. Не забывайте про этот раздел, чтобы не пропустить важные сообщения от ФНС.

Чуть ниже на главной странице находится блок с важными уведомлениями, информацией об оставшихся бонусах на уплату налога (налоговый вычет), ссылка на страницу с вопросами и ответами.

Рекомендую досконально изучить блок «Вопросы и ответы» — там ФНС рассказывает абсолютно все про новый налоговый режим, а также разбирает конкретные случаи, например, кому можно и нельзя быть самозанятым, в какие сроки и как лучше платить налоги, что дает налоговый вычет и т. д.

В нижней части главной страницы будет отображаться информация о последних операциях.

Операции

В этом разделе вы увидите информацию по всем сделкам, которые проводили через приложение «Мой налог». Данные можно представить в виде сводки за конкретный месяц или вручную заданный период. В последнем случае нужно нажать на иконку с изображением календаря в правом верхнем углу, выбрать точные даты и задать временной диапазон.

Операции можно отсортировать и по статусу клиентов, чтобы посмотреть сделки только с физлицами, юрлицами или иностранными организациями.

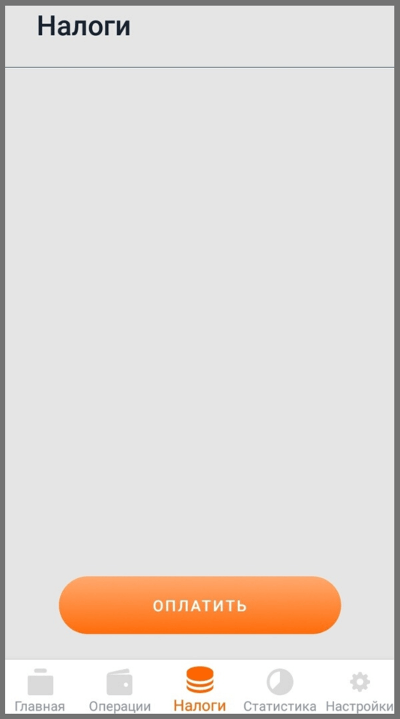

Налоги

В разделе «Налоги» вы увидите сумму начисленного налога к уплате.

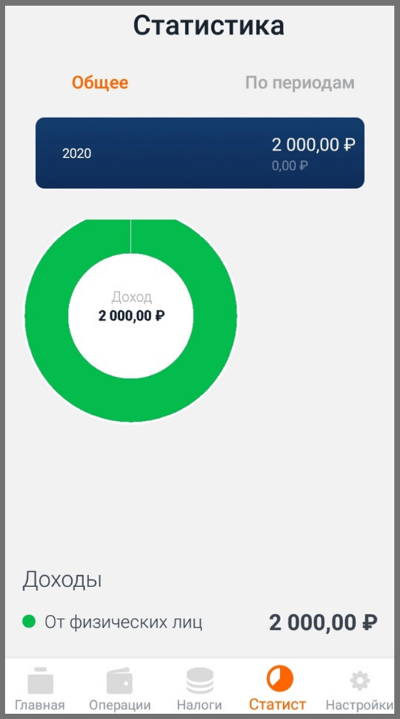

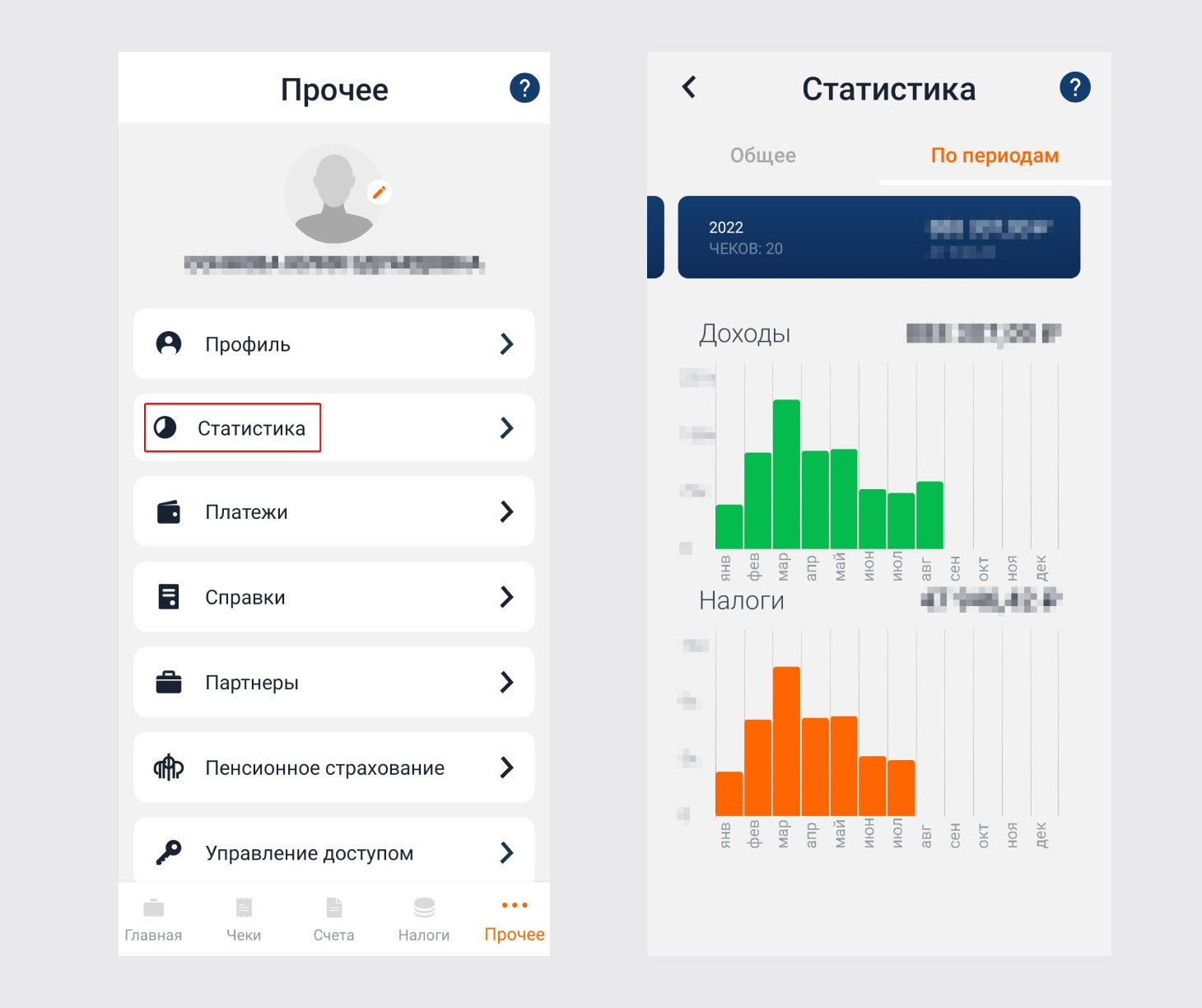

Статистика

В разделе «Статистика» вы сможете ознакомиться с информацией о доходах и начисленных налогах в виде сводки или за конкретный период.

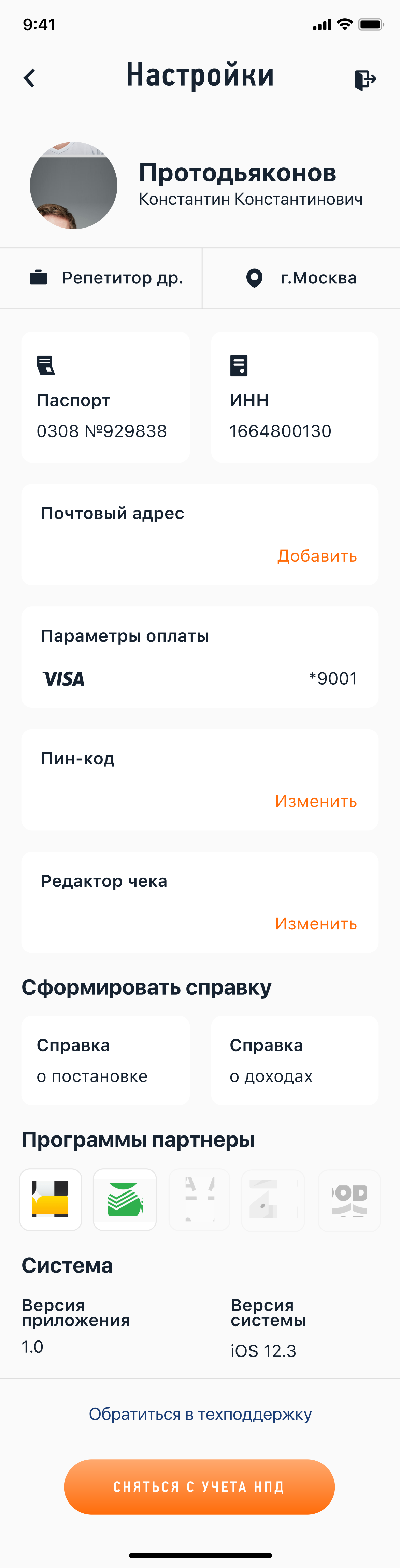

Настройки

Раздел «Настройки» рекомендую изучить детально — тут много всего интересного. В верхней части страницы отображаются персональные и паспортные данные самозанятого гражданина, номер телефона, указанный при регистрации и контактный email.

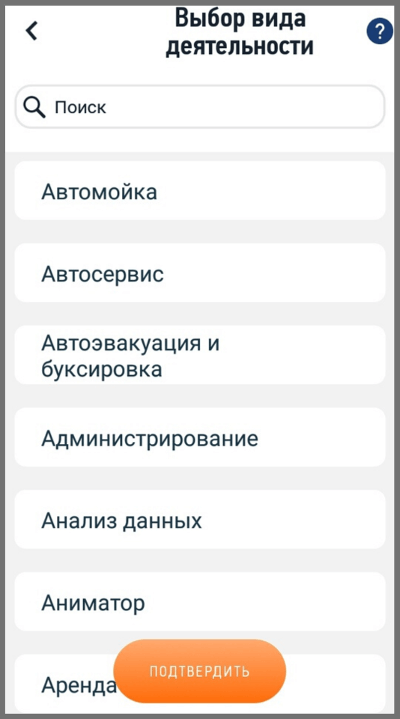

Обратите внимание, что там же есть раздел для выбора вида деятельности. Вы можете указать сразу несколько вариантов, если оказываете клиентам разные услуги.

В настройках вы можете привязать банковскую карту, с которой автоматически будет списываться сумма налога к уплате, изменить PIN-код для входа в приложение, добавить новый email.

Здесь же можно посмотреть остаток налогового бонуса, сформировать справки о постановке на учет и доходах, изучить программы партнеров.

В нижней части раздела «Настройки» есть ссылка для обращения в техподдержку и кнопка для снятия с учета (если вы вдруг решите перестать быть самозанятым).

Теперь вы знаете, где и что искать. Перейдем к обзору конкретных действий — как фиксировать новые продажи в приложении «Мой налог», формировать и отправлять чеки клиентам, уплачивать налоги.

Как оформить новую продажу

Чтобы зафиксировать новую продажу в мобильном приложении «Мой налог», перейдите на главную страницу и нажмите на кнопку «Новая продажа». В открывшемся окне введите информацию по сделке:

Укажите стоимость и наименование товара/услуги, статус клиента — физлицо или юрлицо/ИП. Последний параметр важен, так как по нему рассчитывается ставка по налогу к уплате.

Важно! Для сделок с юрлицами и индивидуальными предпринимателями необходимо вводить ИНН и наименование организации. Если вы сотрудничали с иностранной организацией, достаточно указать только ее наименование.

Если вы оказывали несколько услуг (продали несколько товаров), перечислите их списком. Нажмите на кнопку «Добавить», укажите наименование и стоимость. Добавленные по ошибке позиции можно удалить — просто кликните по крестику, и они пропадут из списка.

Вы можете провести продажу в приложении «Мой налог» задним числом, но это может вызвать перерасчет налога за предыдущие периоды. Если клиенты рассчитываются с вами до 9-го числа текущего месяца за предыдущий месяц, фиксируйте продажи в приложении «Мой налог» последним числом предыдущего месяца.

Пример: В начале января вы нашли нового клиента, составили с ним договор на оказание услуг, указали в документе сроки выполнения работ дату взаиморасчетов — допустим, 8 февраля. Работу выполнили до конца января, но деньги, как и было прописано в договоре, получили только в феврале. В таком случае вам нужно создать по этой сделке новую продажу, а в графе «Дата продажи» указать 31 января.

Как сформировать чек в приложении «Мой налог»

Когда добавите продажи, нажмите на кнопку «Выдать чек». Приложение «Мой налог» зафиксирует новые сделки, а вы сможете отправить чек клиенту удобным способом — распечатать и передать лично в руки, поделиться ссылкой в электронном письме или в соцсетях, дать отсканировать QR-код.

В приложении «Мой налог» можно не только создавать, но и аннулировать чеки. Используйте эту функцию, если случайно продублировали продажу или если пришлось возвращать деньги клиенту.

Чтобы аннулировать чек в мобильном приложении для самозанятых, перейдите в раздел «Операции», найдите в списке продажу и кликните по ней. Пролистайте открывшуюся страницу вниз и нажмите на кнопку «Аннулировать чек». Подтвердите действие кликом по ссылке «Аннулировать».

После удаления чека приложение автоматически пересчитает сумму налога к уплате с учетом удаленной операции.

Важно! Если вы ошибочно аннулировали чек, восстановить его в приложении «Мой налог» не получится. Придется формировать новую продажу с такими же параметрами и создавать под нее новый чек.

Как оплатить налог самозанятому через приложение

ФНС напоминает самозанятым о сроках уплаты налога до 12 числа месяца, следующего за истекшим налоговым периодом. Вам нужно оплатить налоги в течение двух недель — до 25-го числа.

Если не успеете, то за каждый календарный день просрочки на сумму налога будет начисляться пеня. Задолженность продолжит увеличиваться до тех пор, пока вы не переведете оплату.

Чтобы оплатить налог через мобильное приложение для самозанятых, перейдите в раздел «Налоги» и нажмите на кнопку «Оплатить». Выберите удобный способ — с карты или по квитанции — и проведите оплату.

Налог можно оплатить частями или же внести всю сумму одним платежом. Главное, чтобы к 25-му числу за вами не было задолженности.

Что делать, если приложение не работает

Большинство наших коллег по цеху, которые стали самозанятыми или перешли на НПД с других налоговых режимов, отмечают корректность работы приложения. На, например на смартфон — Huawei Prime Y6 — мобильное приложение «Мой налог» тоже встало ровно, работает без нареканий и глюков больше двух недель. Однако без ложки дегтя все же не обошлось.

При регистрации нам не удалось с первого раза нормально отсканировать паспорт. Пришлось делать это трижды, прежде чем в системе отобразились корректные данные. Описание такой же проблемы встречалось в отзывах о приложении «Мой налог» на Google Play. Но ошибки при сканировании документов и идентификации личности по фото — это не единственное слабое место продукта.

После январского обновления появилась куча уязвимостей, которые, как пишут разработчики, сейчас стараются в спешном порядке исправить.

- выдает ошибку «неверный код ОКТМО» при выборе регионов, которые были подключены к программе в 2020 году;

- не приходят SMS с кодом подтверждения номера телефона;

- не получается сформировать справку о постановке на учет и справку о доходах;

- приложение виснет или закрывается на версиях Android до 4.4.4;

- не получается оплатить пеню;

- не приходят уведомления о необходимости уплаты налога;

- в приложении не отображаются данные об уплаченных через банки налогах (с привязанной карты).

У разработчиков на все один ответ: пишите о возникших проблемах в техподдержку через раздел «Настройки — Обратиться в техподдержку» в самом приложении или в веб-кабинете.

Вы можете помочь разработчикам сделать приложение для самозанятых «Мой налог» лучше. Если вам не хватает каких-либо функций или у вас есть предложения, примите участие в развитии проекта, обратившись через форму на этой странице сайта ФНС. Показала на скриншоте, куда жать 🙂

Заключение

«Мой налог» — это понятное и удобное приложение, которое поможет начинающим предпринимателям выйти из тени. Не нужно ходить в налоговую, заполнять заявления и декларации по форме, рассчитывать начисленный налог вручную по каждой сделке. Теперь все можно сделать в приложении без лишних заморочек. Все стало проще и быстрее.

Если вы уже стали самозанятым и пользуетесь приложением «Мой налог», поделитесь в комментариях своими впечатлениями.

Приложение «Мой налог» создали специально для самозанятых — для специалистов, которые оказывают услуги или продают товары и платят налог на профессиональный доход (НПД). В приложении можно формировать чеки для клиентов, платить налоги, следить за доходами и даже делать отчисления в ПФР. Всё это — в одном окне за пару кликов.

Рассказываем, как зарегистрироваться в приложении и пользоваться им. Вдумчивое чтение статьи и рассматривание скриншотов займёт 8 минут. Если хотите быстро узнать самое главное, переходите к последнему разделу.

Что нужно для регистрации в приложении «Мой налог»

Регистрация в приложении занимает не больше 10 минут — мы проверили. Вот что вам пригодится:

-

приложение «Мой налог» — для iPhone или других телефонов. Нужны именно это ссылки: в AppStore и Google Play уже есть приложения-подделки от мошенников;

-

паспорт;

-

работающая камера на смартфоне;

-

ИНН и пароль из налоговой, если будете регистрироваться через личный кабинет.

Регистрация в приложении по паспорту

Вот что нужно сделать:

-

Откройте приложение «Мой налог» и выберите способ регистрации «По паспорту».

Первым делом приложение попросит дать согласие на обработку персональных данных и предложит согласиться с правилами использования. Ставьте обе галочки — без этого зарегистрироваться не выйдет.

2. Укажите свой номер телефона. На него придёт код подтверждения.

Код приходит в ту же секунду, если что-то пошло не так — попросите отправить его повторно.

3. Выберите регион, в котором ведёте деятельность.

Например, если вы прописаны в Москве, но переехали в Обнинск и работаете там — выбирайте Калужскую область.

4. Отсканируйте разворот паспорта с фото. На экране появятся подсказки — важно поместить документ внутрь оранжевой рамки.

Приложение отсканирует ваш паспорт и переведёт изображение в такой формат. Убедитесь, что фотография отсканировалась в хорошем качестве — так идентификация личности пройдёт быстрее.

5. Сделайте селфи, чтобы подтвердить свою личность. Важно не использовать фильтры, а ещё лучше фотографироваться при дневном свете — так процесс распознавания пройдёт быстрее.

6. Подтвердите регистрацию. После нажатия на кнопку «Подтверждаю», вы становитесь самозанятым и можете вести легальную деятельность без деклараций и кассы.

Потратил на регистрацию не больше 10 минут. И то так вышло, потому что регистрировался вечером — из-за плохого света приложению никак не удавалось идентифицировать мою личность, и я делал селфи три раза. Удивился, что всё так удобно и понятно.

Регистрация через личный кабинет физлица

Этот вариант подойдёт тем, кто не хочет скачивать приложение. Регистрация через ЛК физлица занимает пару минут, но есть нюанс — нужен ИНН и пароль от личного кабинета. Пароль можно получить только в отделении налоговой, добыть онлайн его не выйдет. А так всё просто:

-

Перейдите по ссылке https://lknpd.nalog.ru/

-

Введите ИНН и пароль.

-

Подтвердите телефон.

-

Выберите регион.

Как формировать чеки

После того, как клиент перевёл вам деньги за услугу или товар, нужно выдать ему чек. Для этого укажите, какую сумму и за что вы получили, наименование товара или услуги. Название должно соответствовать реально оказанной услуге или проданному товару. Лучше прописывать наименование подробно: например, не просто «Написание текстов», а «Написание текстов для сайта [адрес сайта]». Или не «аренда квартиры», а «аренда квартиры по адресу [адрес квартиры], срок — с 1 по 30 сентября»

На чеке (вверху) подробно прописано наименование услуг — у ФНС не будет вопросов к вам и к работодателю

Затем выберите плательщика — физлицо или юрлицо (в этом случае потребуется ИНН).

Хорошая новость — приложение запоминает всех, кому вы выдавали чеки. Каждый раз не придётся вводить данные вручную — можно выбирать клиентов из выпадающего списка

Отправить чек можно тремя способами:

-

ссылка на чек,

-

изображение чека,

-

сохранить себе на устройство, а потом отправить клиенту в любом мессенджере или по почте.

Чек можно даже передать клиенту по Bluetooth

Как считать и уплачивать налоги

Приложение считает налоги автоматически. Ставка зависит от того, кто перевёл вам деньги. Если вы приняли оплату от физлица, налог составит 4% от дохода. Если деньги пришли от юрлица — ставка будет 6%.

На главном экране приложения высвечивается предварительный налог, а в конце месяца формируется сумма, которую нужно оплатить до 25 числа следующего месяца.

Когда поле «Налог к оплате» загорается оранжевым — пора платить. Красный цвет означает, что вы просрочили платёж

Если не заплатить налог до 25 числа, ФНС определит эту сумму как задолженность и будет начислять пени — за каждый календарный день просрочки. Суммы небольшие, но всё равно неприятно. Чтобы не допускать просрочек, можно оформить в приложении автоплатёж. Тогда сумма налога автоматически будет списываться 25 числа каждого месяца, и вам не придётся за этим следить.

Автоплатёж подключается за два клика — нужно только указать карту, с которой будут списываться деньги. Отключить функцию можно в этом же окне в любой момент

Как считать доходы

Доходы тоже считаются автоматически. Чтобы посмотреть, сколько вы заработали, перейдите в раздел Прочее → Статистика. Там есть данные за последний год и за каждый месяц — увидите, сколько вы заработали и заплатили налогов.

Статистика поможет вовремя отследить, когда годовой доход приближается к 2,4 млн — это значит, что пора переходить на ИП.

Юля Соннова, редактор, пользуется приложением 2 года

Мне нравится функция учёта доходов. По диаграммам сразу понятно, когда я заработала больше, а когда доход просел — я анализирую загрузку и понимаю, когда можно взять ещё работы, а когда пора притормозить без ущерба для кошелька.

Как оплачивать взносы в Пенсионный фонд

По умолчанию самозанятые не оплачивают взносы Пенсионного фонда, но это не запрещается. Для уплаты добровольных страховых взносов достаточно подать заявление в приложении «Мой налог»: Прочее → Пенсионное страхование. Заявку примут онлайн, идти в отделение ПФР не нужно.

Самозанятые могут отправлять взносы в ПФР единовременным платежом или произвольной суммой. Чтобы в страховой стаж засчитали один календарный год, в 2022 году нужно заплатить не меньше 34 445 руб.

Можно ли получить в приложении какие-то справки

В приложении «Мой налог» можно получить 2 справки — о постановке на учёт и о доходах. Документы формируются автоматически, и это занимает 1 секунду.

Справка о постановке на учёт пригодится вашим работодателям — ИП или ООО. Справка о доходах нужна, чтобы получить визу, получить кредит или взять ипотеку. Правда, некоторые банки отказывают самозанятым в ипотеке, хотя это не вполне законно.

Марина Тонкалёва, копирайтер

Я самозанятая уже 5 лет, мой среднемесячный доход больше 100 000 руб. Но когда мы брали ипотеку, банк отказался рассматривать меня как созаёмщика и не учитывал мой доход в общем семейном «зачёте». Уже потом я узнала, что это незаконно.

Как зарегистрироваться в приложении «Мой налог» и пользоваться им: главное за 30 секунд

-

Есть два способа зарегистрироваться в приложении — по паспорту или через личный кабинет. Регистрация через личный кабинет быстрее, но у не всех есть пароль, а выдают его только в налоговой.

-

В приложении можно формировать чеки — после того, как клиент оплатил ваши услуги или товары.

-

Приложение автоматически считает, сколько налогов вы должны заплатить. Ваша задача — вносить деньги до 25 числа каждого месяца. Но можно подключить автоплатёж.

-

В приложении можно следить за своими доходами и сравнивать, сколько вы заработали в каждом месяце и всего за год.

-

Если хотите уплачивать взносы в ПФР, через приложение можно подать заявку. Идти в отделение не придётся.

-

Если вам нужна справка о доходах или о том, что вы самозанятый, её можно заказать в приложении. Документы формируются автоматически за 1 секунду.

В 2019 году самозанятые, или официально плательщики налога на профессиональный доход (НПД), стали настоящим прорывом в легализации теневых сфер микробизнеса. Многие решили стать законопослушными бизнесменами и более не скрываться от контролирующих органов. Давайте разберем пошаговую инструкцию, как стать самозанятым в 2022 году, чтобы понимать, легко ли зарегистрироваться и выгодно ли работать на этом налоговом режиме.

Способы стать самозанятым в 2022 году

Государство разработало для граждан максимально возможное количество вариантов, как стать самозанятым в 2022 году. Пошаговые инструкции, как это сделать, размещены на многих федеральных и муниципальных сайтах, связанных с предпринимательской деятельностью.

Ниже приведены все способы стать самозанятым в 2022 году:

- Регистрация через официальное государственное приложение «Мой налог».

- Личное посещение регионального отделения ФНС и подача документов в бумажном виде.

- Подача заявки в личном кабинете налогоплательщика на сайте ФНС.

- Обращение в уполномоченные банки или другие организации, которые помогут отправит необходимую информацию.

Далее в статье будут рассмотрены пошаговые инструкции как стать самозанятым, в рамках каждого вышеперечисленного способа.

Регистрация самозанятых в приложении «Мой налог»: пошаговая инструкция

Использование приложения для смартфона является наиболее быстрым способом стать самозанятым. Потенциальным предпринимателям не нужно выходить из дома, достаточно просто следовать предложенной пошаговой инструкции.

Шаг 1: установка приложения на смартфон

Скачайте специально разработанное для самозанятых приложение «Мой налог» для Android или iOS. Эта программа разработана непосредственно ФНС и полностью безопасна. Разработчик обеспечивает постоянное её обновление, что гарантирует самозанятому полное соответствие всех его действий действующему законодательству.

Шаг 2: принятие условий

Приложение «Мой налог» получит доступ к определенным функциям смартфона, а также будет оперировать введенными вами персональными данными. Чтобы подтвердить ваше согласие на эти действия, нужно поставить две «галочки» напротив соответствующих пунктов и нажать «Согласен».

Это стандартная процедура при начале работы со многими приложениями. Своим согласием человек ещё не подтверждает желание стать самозанятым.

Шаг 3: регистрация в программе

Приложение «Мой налог» должно идентифицировать пользователя и сверить введенные данные с информацией в государственных базах данных. Выполнить регистрацию программа предлагает тремя путями:

- с помощью паспорта;

- через портал госуслуг;

- с помощью регистрационных данных пользователя на сайте ФНС.

Рассмотрим пошаговую инструкцию как зарегистрироваться и стать самозанятым при помощи каждого из перечисленных способов.

По паспорту

- Выбрать на смартфоне «Регистрация по паспорту РФ».

- Указать мобильный телефон.

- Ввести код SMS, пришедший на телефон.

- Выбрать регион ведения деятельности.

- Направить камеру смартфона на страницу паспорта с фотографией, навести резкость и нажать «Распознать». Камера без автофокуса может делать нечеткие снимки, поэтому желательно устанавливать приложение на гаджет с функцией автоматической фокусировки.

- Проверить правильность считанной информации и, в зависимости от результата, нажать или «Подтвердить» (если всё верно), или «Распознать снова» (при наличии ошибок).

- Сфотографировать себя. Фотографироваться необходимо без очков и головного убора, лицо должно быть в пределах обозначенной на экране рамки. Моргните – и фотография загрузится автоматически.

- Нажать «Подтверждаю».

После выполнения вышеперечисленных действий информация будет отправлена в ФНС.

Этот способ подтверждения личности наиболее простой, но требует хорошей камеры. При её отсутствии можно использовать альтернативные варианты регистрации.

Через портал госуслуг

Для прохождения регистрации себя самозанятым этим способом необходимо быть зарегистрированным на сайте Госуслуг. Если личный кабинет на Госуслугах отсутствует, придется его зарегистрировать следующим способом:

- В интернете зайти на сайт Госуслуг и создать личный аккаунт.

- Внести в аккаунт требуемую личную информацию, паспортные данные, СНИЛС, номер телефона.

- Подтвердить создание аккаунта путем личного посещения МФЦ.

После этого можно переходить непосредственно к этапу регистрации самозанятым через приложение «Мой налог». Для этого нужно:

- В приложении «Мой налог» нажать «Через портал Госуслуг».

- Заполнить поля для входа, на основе данных, использованных при регистрации на Госуслугах.

- Получить СМС и ввести присланный код в соответствующее поле.

- Выбрать регион ведения деятельности, проверить другую отображаемую информацию и, если всё правильно, нажать «Подтверждаю».

На этом пошаговая инструкция, как стать самозанятым через Госуслуги, завершена.

Через ЛК на сайте ФНС

Этот способ аналогичен регистрации через Госуслуги. Отличие лишь в том, что зарегистрировать личный кабинет на сайте налоговой службы проще. В этом случае не нужно никуда идти для подтверждения своей личности.

Порядок действий при регистрации самозанятым через ЛК на сайте ФНС следующий:

- В приложении «Мой налог» нажать «Через ЛК физического лица».

- Заполнить поля для входа, на основе данных, использованных при регистрации на сайте ФНС.

- Получить СМС и ввести присланный код в соответствующее поле.

- Выбрать регион ведения деятельности и подтвердить регистрацию.

Для регистрации в приложении «Мой налог» можно выбрать любой из предложенных способов, поэтому трудностей возникнуть не должно.

Шаг 4: генерация пин-кода

Программа попросит придумать 4-значный цифровой код для получения быстрого защищенного доступа к приложению в дальнейшем.

Желательно не указывать здесь стандартные комбинации типа «0000» или «1111». Не забывайте, что в приложении можно создавать чеки, суммы которых формируют базу налогообложения. И при легком пин-коде недоброжелатели могут получить доступ к программе и создать ряд проблем.

Шаг 5: указание вида деятельности

В приложении «Мой налог» на вкладке «Прочее» нажимаем «Профиль» и потом переходим на вкладку «Виды деятельности». Именно здесь нужно выбрать тот бизнес, которым будет заниматься самозанятый.

Следует учесть, что исчерпывающего перечня видов деятельности, которыми могут заниматься налогоплательщики налога на профессиональный доход, нет. Поэтому разработчики программы для удобства, разделили возможные типы бизнесов на несколько сфер: «Образование», «Одежда», «IT-сфера» и прочие.

Выбирать можно одновременно несколько видов деятельности, ограничений по этому параметру нет. Человек может одновременно быть ювелиром, массажистом-индивидуальщиком и фотографом. Главное, чтобы в итоге суммарный годовой доход не вышел за пределы 2,4 миллиона рублей.

Виды деятельности не являются фиксированными, их можно менять по своему усмотрению. Но важно понимать, что указанные в чеке товары и услуги должны соответствовать тем занятиям, которые самозанятый указал в приложении на дату сделки.

Шаг 6: подвязывание банковской карты

В приложении «Мой налог» можно привязать обычную банковскую карту для списания с неё налогов или других периодических платежей. Эта полезная функция позволяет вовремя выполнять свои налоговые обязательства и избегать штрафов.

Шаг 7: формирование тестового чека

После регистрации в приложении можно попробовать осуществить первую продажу или оказать услугу за минимальную стоимость. Сымитируйте процесс: введите сумму и отправьте чек покупателю. После этого ФНС автоматически рассчитает и начислит вам налог.

Ежемесячная общая сумма налоговых обязательств будет приходить в уведомлении. Оплатить её можно с привязанной банковской карты.

Шаг 8: отказ от других налоговых режимов

Зарегистрировавшись плательщиком налога на профессиональный доход (НПД), можно одновременно работать на предприятии, но нельзя числиться предпринимателем на любой системе налогообложения.

Законом предусмотрено, что индивидуальные предприниматели после постановки на учет в качестве самозанятого, должны отправить в налоговую уведомление о прекращении применения спецрежима (УСН, ЕСХН или другого). В противном случае регистрация в качестве плательщика НПД будет автоматически аннулирована.

Следует помнить, что законодательством предусмотрены разные процедуры прекращения ИП для разных систем налогообложения. Поэтому важно заранее просчитать, когда вас снимут с регистрации индивидуальным предпринимателем, и когда можно будет законно оформиться самозанятым.

Регистрация самозанятым в здании ФНС

Выше мы разобрались, как стать самозанятым в 2022 году при помощи современных технологий. Но в реальности зарегистрироваться можно и подав соответствующую заявку лично при посещении налоговой инспекции.

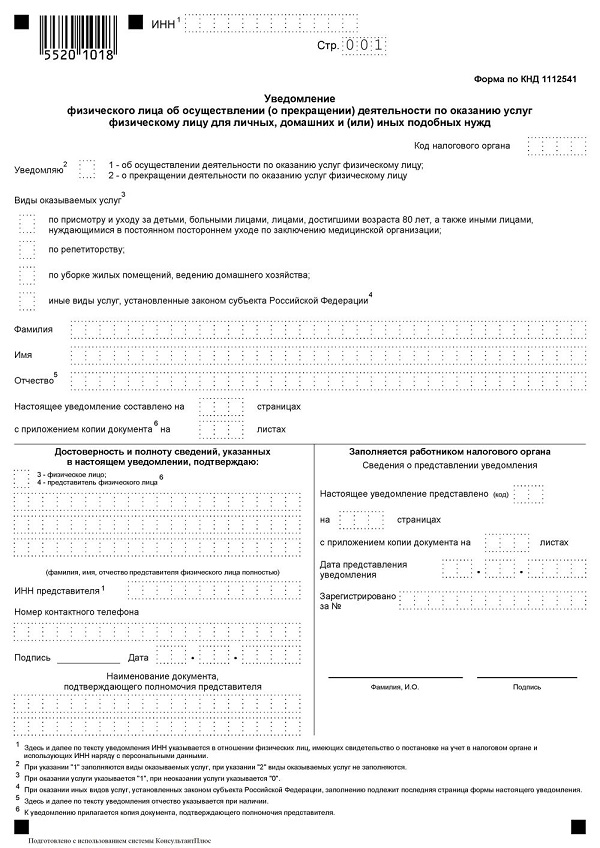

Регистрационная форма утверждена приказом ФНС от 31.03.2017 № ММВ-7-14/270@ и опубликована на сайте ведомства. Заполнить её можно непосредственно в здании налоговой, чтобы было у кого попросить помощи при возникновении вопросов. Указанным приказом также утверждается порядок заполнения уведомления.

Первая страница уведомления для регистрации самозанятым в помещении ФНС

При заполнении формы понадобится следующая информация:

- ИНН (при наличии);

- код регионального подразделения ФНС, в который подается уведомление;

- вид предпринимательской деятельности;

- Ф.И.О.;

- пол и дата рождения;

- реквизиты документа удостоверяющего личность, например, общегражданский паспорт;

- адрес регистрации;

- дата, подпись.

Фактически для подачи документов будет достаточно наличие паспорта и ИНН. А как правильно заполнить все остальные поля, смогут подсказать инспектора непосредственно в ФНС.

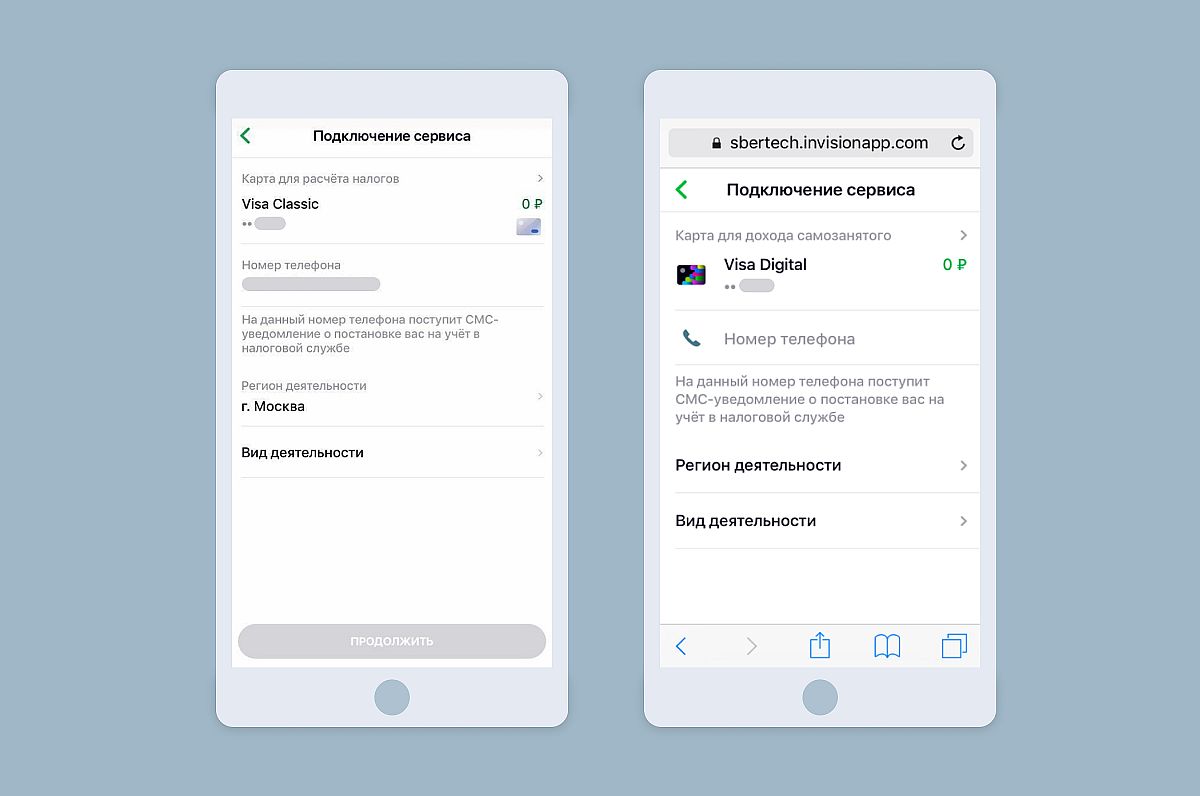

Регистрация в банке

Государство не заставляет использовать для выдачи чеков и формирования отчётности программу «Мой налог». Поэтому многие банки интегрировали подобные функции в собственные мобильные приложения.

Интерфейс приложения Сбербанка для регистрации самозанятым

Давайте рассмотрим пошагово, как стать самозанятым через Сбербанк:

- Стать клиентом Сбербанка, например открыть карту, и скачать мобильное приложение финансового учреждения.

- В каталоге услуг найти значок «Свое дело».

- Подвязать банковскую карту. Желательно иметь для ведения деятельности открыть отдельную карточку.

- Указать номер телефона.

- Выбрать регион ведения деятельности.

- Выбрать сферу предпринимательской деятельности.

- Прочитать условия соглашения и, нажав на кнопку «Продолжить», отправить заявку в ФНС.

Все остальные данные, которые необходимы налоговой, банк отправляет самостоятельно. Эту информацию клиент предоставляет финансовому учреждению ещё во время открытия счета.

Обычно подтверждение регистрации приходит на мобильное приложение в течение несколько минут, хотя в договоре Сбербанк указывает срок до 6 дней.

После успешной регистрации можно формировать чеки непосредственно в программе банка. А с банковской карточки можно впоследствии оплачивать налоги и другие платежи.

Необходимо помнить, что любые внешние переводы на подвязанную к «Своему делу» карту будут учитываться как доход, исходя из которого впоследствии будет рассчитываться налоговое обязательство.

Кроме основного функционала, банки предлагают самозанятым и другие полезные инструменты для ведения и анализа бизнес-деятельности, например, календарь с заметками, модуль для записи контактов клиентов и прочие. Также популярным бонусом для самозанятым в последнее время стала бесплатная консультация банковских юристов.

В 2022 году помочь стать самозанятым, кроме Сбербанка, предлагают также многие другие финансовые компании, например «Альфа-Банк», «Киви», «МТС-Банк», «КУБ», «ВТБ», «Тинькофф» и прочие.

Регистрация на компьютере

Программа «Мой налог» доступна не только на мобильном телефоне, но и в веб-версии. Поэтому давайте рассмотрим пошаговую инструкцию, как стать самозанятым, используя только компьютер.

Шаг 1. Зайти на портал «Мой налог».

Шаг 2. Выбрать способ входа или регистрации. Зарегистрироваться можно двумя способами:

- используя логин (ИНН) и пароль от личного кабинета налогоплательщика;

- используя логин и пароль Госуслуг.

В любом случае будет необходима предварительная регистрация на сайтах ФНС или Госуслуг.

Шаг 3. Регистрация на портале «Мой налог».

Если вы желаете зарегистрироваться через кабинет налогоплательщика, нажмите на вкладку «ИНН и пароль» и нажмите кнопку «Регистрация». Дайте своё согласие на обработку персональных данных и примите условие соглашения. Далее введите данные для входа в ЛК ФНС.

Интерфейс регистрации самозанятым на веб-портале «Мой налог»

Если же вы желаете использовать учетку Госуслуг, тогда нажмите на вкладку «Госуслуги». Дайте своё согласие на обработку персональных данных и примите условие соглашения. Далее вы будете перенаправлены на страницу Госуслуг, где нужно ввести соответствующие данные для входа. После авторизации вы будете возвращены на портал «Мой налог» для последующих действий.

После выполнения вышеперечисленных шагов самозанятый будет уже зарегистрирован. Останется сделать совсем немного.

Шаг 4. Указание видов деятельности.

В отличие от регистрации через мобильное приложение, при входе через сайт не нужно придумывать пин-код или делать фото.

Чтобы начать полноценную деятельность в качестве самозанятого, достаточно только указать сферы бизнеса, которыми планирует заняться человек. Для этого следует пройтись по цепочке меню «Настройки»-«Профиль»-«Редактировать», где и указать необходимые данные.

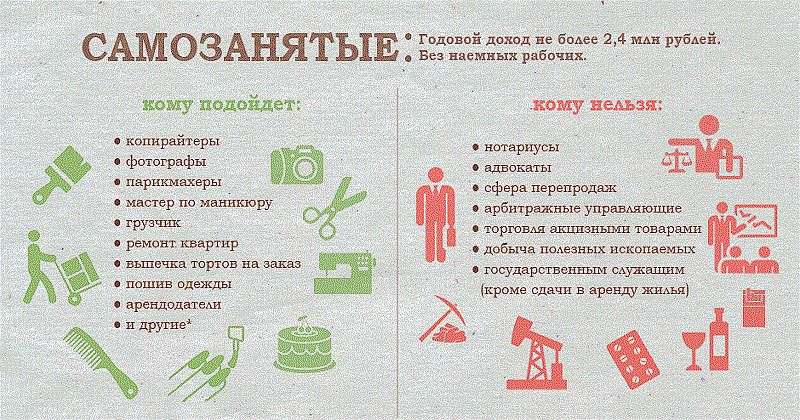

Чем нельзя заниматься самозанятым?

Государство решило не ограничивать самозанятых определёнными сферами деятельности и разрешило вести практически любой бизнес, но при определенных условиях.

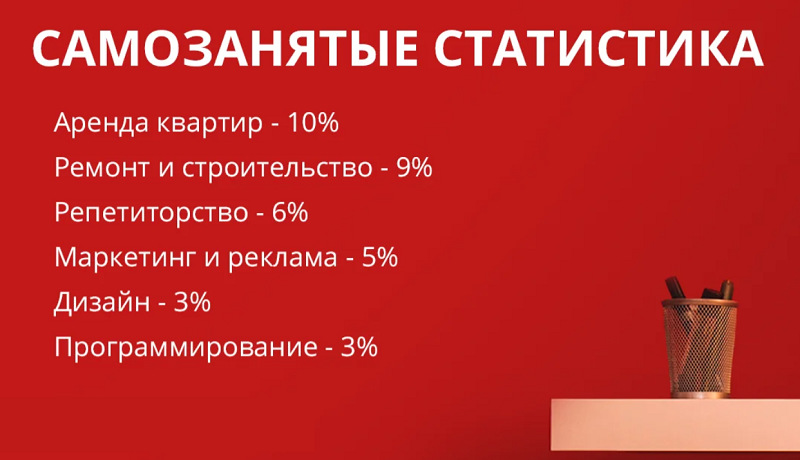

Арендодатели квартир массово перешли на режим самозанятости

Полный список запретов следующий:

- Использование наемного труда.

- Ежегодный оборот более 2,4 миллиона рублей.

- Реализация подакцизных товаров.

- Реализация товаров, подлежащих обязательной маркировке.

- Перепродажа товаров, за исключением вещей, которые использовались самозанятым в личных целях.

- Добыча полезных ископаемых.

- Ведение предпринимательской деятельности в интересах других лиц на основании договоров.

- Курьерская деятельность.

- Ведение параллельной предпринимательской деятельности на других налоговых режимах.

Таким образом, за рамками этих ограничений самозанятые могут заниматься чем угодно.

Найм самозанятых по трудовому договору

Прежде чем стать самозанятыми, многие граждане переживают, что не смогут устроиться в этом статусе на обычную работу. Развенчиваем мифы.

Допускается заключение с самозанятым обычного договора на оказание услуг

На самом деле у самозанятого есть выбор схемы, по которой получать оплату за выполненный труд.

Первый вариант – договорная оплата за выполненный объем работ. Именно с этой целью, собственно, и становятся самозанятыми. Например, человек может устроиться электриком в компанию, но платить ему будут только за фактически оказанные услуги. Нет выполненной работы – нет зарплаты.

При желании можно дополнительно составлять договор ГПХ, но при этом придется оплачивать 13% НДФЛ от суммы подряда, что вряд ли кому-то нужно.

Не запрещает этот вариант и долгосрочное сотрудничество.

Второй вариант – оформление по стандартному трудовому договору. Никаких ограничений для самозанятых в этом плане нет. Параллельно с предпринимательской деятельностью они могут оформиться на полную ставку продавцом или менеджером в крупную компанию. Всё будет полностью законно.

Также разрешено нанимать специалистов, оформленных как самозанятые, на постоянную работу по трудовому договору, платить за них страховые взносы и НДФЛ. Любой гражданин вправе совмещать трудоустройство с подработкой по НПД.

Единственное ограничение для самозанятых при официальном трудоустройстве – они не могут проводить через «Мой налог» доход, получаемый от своего работодателя. Также они не могут оказывать ИП или юрлицу услуги, если менее чем 2 года назад работали у него по трудовому договору.

Двухгодичный перерыв предусмотрен, чтобы некоторые особо умные предприятия не переводили осознанно свой персонал с трудового договора на режим самозанятости. Государство при этом будет терять налоги, а люди – пенсию.

Самозанятость: эксперимент или навсегда?

Целью внедрения режима самозанятости была легализация деятельности граждан, которые финансово просто не «тянут» официальное оформление индивидуальным предпринимателем. При этом заманивать людей решили низкими налоговыми ставками.

Легализация деятельности, по идее, позволит многим ощутить вкус официального бизнеса и позволит плавно перейти на более привычные системы налогообложения.

Есть вероятность, что вскоре ряд прибыльных профессий лишат режима самозанятости

Сейчас самозанятым может стать любой гражданин России, Беларуси, Армении, Казахстана и Киргизии. Но при этом все налоги уплачиваются исключительно в российскую налоговую инспекцию.

В планах правительства обеспечить спецрежим самозанятости до 2029 года, а потом принять решение о его дальнейшей судьбе. Естественно, власть будет искать баланс между уровнем налоговой ставки и желанием граждан работать легально. И скорее всего, размер налога увеличится с нынешних 4-6%, но это будет только через несколько лет.

Самозанятый и ИП: что лучше

Целью любого бизнеса является получение прибыли. При выборе системы налогообложения предпринимателю также следует руководствоваться, в первую очередь, собственной выгодой.

Самозанятым нельзя заниматься онлайн-торговлей через интернет-магазины

С точки зрения прибыли, самозанятость больше подходит тем, кто не имеет наемных сотрудников. Это, наверное, основной ограничитель для плательщиков налога на профессиональный доход.

Не нужны помощники строителям, грузчикам, мелким арендодателям, а также людям творческих профессий – художникам, музыкантам. Заметим, что перечисленные категории предпринимателей в большинстве своём уже перешли на новую систему налогообложения.

Также становиться самозанятым в 2022 году целесообразно людям с нестабильными подработками или на старте бизнеса по оказанию услуг. При дальнейшем развитии всегда можно зарегистрировать ИП или ООО. Преимуществом индивидуальных предпринимателей является возможность работать с плательщиками НДС, за счет которых можно значительно увеличить портфель заказов.

Таким образом, начинающие предприниматели, не собирающиеся нанимать людей или заниматься торговлей, могут смело оформлять самозанятость и пытаться работать. В любой момент они смогут поменять режим налогообложения на более удобный.

Особенности самозанятых пенсионеров

Что касается регистрационной процедуры для пенсионеров, то пошаговая инструкция как стать самозанятым мало отличается для них от таковой для остальных людей. В их распоряжении всё также приложение и сайт «Мой налог» с соответствующими способами авторизации.

Самозанятые могут не переживать о своей пенсии

Самозанятые не платят страховые взносы, а значит и не будут в будущем получать пенсию. Поэтому на действующих пенсионерах статус плательщика НПД никак не отражается.

Другая ситуация возникает, когда престарелый бизнесмен решает начать платить страховые взносы добровольно. В таком случае пенсионер может лишиться индексации пенсии, социальной надбавки и других льгот.

Поэтому престарелым гражданам для подработки идеально подходит классический режим самозанятости. Он позволяет получать легальный доход с сохранением всех пенсионных льгот.

Налогообложение самозанятых

Начиная реализовывать пошаговую инструкцию, как стать самозанятым в 2022 году, важно понимать, какие налоги придется платить. Так как налогообложение профессионального дохода является экспериментальным проектом, то государство установило комфортные налоговые ставки:

- 4% при получении дохода от физических лиц;

- 6% при получении дохода от юрлиц и ИП.

Налог рассчитывается, исходя из общей суммы доходов. При этом уменьшать доходы на расходы запрещено. Таким образом, если себестоимость самостоятельно изготавливаемой предпринимателем продукции составляет 80% от её конечной цены, то придется отдать государству 6/20=30% всей прибыли.

Налоговый вычет самозанятому предоставляется единоразово на сумму до 10000 рублей

ФНС ежемесячно самостоятельно рассчитывает и присылает до 12 числа предпринимателю в «Мой налог» сумму начисленного налога. База налогообложения состоит из всех чеков, которые были оформлены в приложении. Также учитываются суммы денежных переводов, поступивших на привязанную к аккаунту банковскую карту.

Если сумма налога составляет менее 100 рублей, налоговая инспекция перенесет срок её оплаты на следующий месяц, при этом уведомление в программу отправлено не будет.

Онлайн-касса и чек для самозанятых

Многие ИП решили стать самозанятыми в 2022 году из-за особенностей кассового обслуживания. Ведь плательщики налога на профессиональный доход могут не использовать онлайн-кассы. Кроме того, формат чека для самозанятых содержит гораздо меньше данных. Естественно, перейти с ИП на самозанятого можно только при соблюдении предпринимателем всех ограничений этого налогового спецрежима.

Чек может формироваться в бумажном или электронном виде непосредственно в приложении «Мой налог». Для печати документа со смартфона придется подключить специальный принтер. Проще тем, кто будет работать через веб-портал. В таком случае чеки можно печатать на любом подключенном к ПК принтере.

Пример чека самозанятого предпринимателя юридическому лицу

Обязательными реквизитами чека являются:

- Наименование документа.

- Номер, присваиваемый ФНС при формировании чека.

- Дата и время сделки.

- ФИО и ИНН самозанятого.

- Режим налогообложения.

- Наименование товара или услуги.

- Стоимость.

- QR-код.

- ИНН покупателя, если он юрлицо или ИП.

Из всех этих сведений предпринимателю нужно вводить только наименование товаров или услуг, их стоимость, ИНН покупателя (при необходимости).

Нужно заметить, что никто не запрещает самозанятым использовать онлайн-кассу. Это оборудование, в паре с удобным ПО для анализа бизнес-деятельности, например от компании ЕКАМ, может заметно облегчить рабочие процессы. Особенно это касается людей, продающих много продукции собственного производства.

Как самозанятому получить налоговый вычет по ипотеке?

Налоговый вычет представляет собой сумму определенных расходов, которые вычитаются из базы налогообложения налога на доход физических лиц. В итоге человек имеет право на возвращение 13% НДФЛ, уплаченного с этой суммы. Оснований для такого возврата довольно много, но чаще всего это расходы на обучение или на ипотеку.

Проблема самозанятых заключается в том, что они не платят НДФЛ, поэтому им и нечего возвращать. Но есть случаи, когда налоговый вычет всё же можно оформить:

- Самозанятый параллельно работает наемным работником или по договору ГПХ и оплачивает государству 13% НДФЛ.

- Самозанятый сдает в аренду недвижимость. Если стоимость аренды превысила в год 2,4 млн. рублей, то предпринимателю придется заплатить 13% НДФЛ с суммы, превышающей этот порог.

В остальных случаях налоговая льгота самозанятым не предусмотрена.

Режим самозанятости стал заметным трендом 2020-2022 годов среди микробизнеса. На него начали переходить как действующие ИП, так и многие нелегальные бизнесмены. В реальности, стать самозанятым стало выгодно, кроме того, для многих этот налоговый режим стал первой ступенькой к их успешному бизнесу.

.png)