Начиная бизнес, каждый предприниматель надеется, что всё пойдет хорошо, и большие доходы уже не за горами. Но жизнь часто вносит свои коррективы, иногда по разным причинам приходится делать паузу. Как приостановить деятельность ИП на время, чтобы не пришлось платить за период простоя?

За что должен платить ИП в период простоя

Надо сказать, что проблема приостановки деятельности в большей степени относится к ИП, чем к ООО. Дело в том, что временно неработающая организация, если у неё нет работников и налогооблагаемого имущества, ничего в бюджет платить не должна. Достаточно только вовремя сдавать нулевую отчётность.

А вот у индивидуальных предпринимателей есть свой специфический платёж – страховые взносы за себя. В 2023 году фиксированная сумма взносов составляет 45 842 рубля, для неработающих ИП это немало.

Кроме взносов, в некоторых случаях приходится платить и налоги, даже если доходов бизнес не приносит. Это касается системы ПСН, где расчёт налогов не связан с реальными оборотами. На режимах УСН, ОСНО и ЕСХН приостановление деятельности ИП не приводит к уплате налогов, потому что здесь учитывают только полученные, а не потенциально возможные доходы.

Читайте также: ИП не ведёт деятельность: какие налоги платить?

Как освободиться от уплаты налогов и взносов

Приостановление деятельности ИП вряд ли происходит за один день, поэтому к этому можно подготовиться. Если вы работали на УСН, ОСНО, ЕСХН, то за период приостановки деятельности, когда доходов нет, платить налоги не придётся.

Но при выборе ПСН надо действовать по-другому, и здесь всё зависит от срока деятельности патента. Если он выдан на месяц-два, которые уже истекают, можно ничего не предпринимать, особенно при небольшой стоимости патента. Но по патентам, изначально оформленным на 10-12 месяцев, из которых ИП проработал только часть, надо в течение 10 дней подать заявление 26.5-4. Тогда стоимость патента пересчитают, а если он уже был оплачен вперёд, то можно провести зачёт или возврат налога.

По страховым взносам за себя статья 430 НК РФ предусматривает временное освобождение, если предприниматель оказался в одной из ситуаций:

- уход за ребенком до полутора лет, ребенком-инвалидом, инвалидом первой группы, лицом старше 80 лет;

- служба в армии по призыву;

- проживание с супругом-дипломатическим работником или контрактником-военнослужащим, если ИП не может заниматься бизнесом в существующих условиях.

Кроме того, можно не платить взносы за себя, не закрывая ИП, если перейти на уплату налога на профессиональный доход.

Как ИП перейти на НПД

Если вы не хотите платить взносы и налоги на период простоя в бизнесе, но при этом решили сохранить статус ИП, можно просто перейти на режим НПД. Ведь работать на нём могут не только обычные самозанятые, но и индивидуальные предприниматели.

После регистрации ИП в качестве плательщика НПД налоговая инспекция прекращает начисление страховых взносов за себя, а налоги на этом режиме платят только при наличии доходов. Поэтому этот вариант прекрасно подходит для того, чтобы поставить бизнес на паузу, а потом, при необходимости, быстро его возобновить.

Но переход на НПД надо правильно оформить. Одной регистрации в приложении «Мой налог» или на сайте ФНС недостаточно. Надо обязательно уйти с прежнего режима, иначе ИП снова вернут на него.

Например, если предприниматель на УСН решил временно не вести деятельность, то ему надо зарегистрироваться в качестве плательщика НПД. Никуда ходить для этого не надо, вся процедура происходит онлайн через приложение «Мой налог» или сайт налоговой службы.

После подтверждения регистрации надо в течение 30 дней подать в свою инспекцию уведомление о снятии с учёта по УСН. Обязательно сдайте налоговую декларацию за отработанный период года и заплатите оставшуюся сумму единого налога.

Чтобы снова вернуться на упрощённый режим после простоя, надо в течение 20 дней после прекращения регистрации плательщика НПД подать заявление на УСН. А может оказаться так, что вы сделаете окончательный выбор в пользу налога на профдоход, и возвращаться на упрощёнку не придётся.

Только учитывайте, что на НПД действует ряд ограничений:

- нельзя заниматься торговлей, кроме товаров своего изготовления;

- запрещено нанимать работников, но можно привлекать исполнителей по договорам ГПХ;

- годовой доход не должен превышать 2,4 млн рублей.

Итоги

Итак, мы разобрались в вопросе, можно ли приостановить деятельность ИП. Формально нет, потому что закон не предусматривает процедуры, после которой предприниматель временно утрачивает свой статус.

Если вы понимаете, что в ближайшем будущем точно не будете заниматься бизнесом, проще закрыть ИП. Ведь заново зарегистрироваться в этом качестве не составит особого труда, просто подготовьте заявление Р21001 и заплатите пошлину в 800 рублей (не взимается при электронной подаче).

Но для тех, кому важно оставаться индивидуальным предпринимателем даже на период простоя, есть прекрасная возможность – перейти на НПД. Плательщики этого режима не платят взносы за себя, не используют ККТ и не сдают отчётность. Надо только правильно оформить уход со своего прежнего режима, то есть, подать соответствующее уведомление, сдать декларацию и заплатить налоги за отработанный период.

Если же бизнес приостановлен на короткий срок по причинам, перечисленным в статье 430 НК РФ, и вы намерены к нему снова вернуться, то сообщите в ИФНС о временной неуплате взносов за себя. Но не забывайте про необходимость своевременно отчитываться по своему режиму, ведь в этом случае вы с него не уходите.

Бесплатная консультация по налогообложению

Можно ли приостановить деятельность ИП, не закрывая его — этот вопрос волнует всех предпринимателей, которые по каким-либо причинам временно не могут вести свой бизнес, но и избавляться от него не хотят. Далее расскажем, возможно ли временное прекращение статуса «индивидуальный предприниматель» и как снизить фискальную нагрузку в случае, если возможности заниматься предпринимательством в течение определенного периода нет.

Возможно ли приостановить работу ИП, не закрывая его?

С точки зрения законодательства понятия «открытие» и «закрытие» ИП некорректны — физическое лицо может зарегистрироваться в качестве индивидуального предпринимателя или зарегистрировать факт прекращения им предпринимательской деятельности.

Именно поэтому под закрытием ИП стоит понимать процедуру подачи заявления о прекращении деятельности физического лица в качестве предпринимателя. Однако закрытие ИП не всегда целесообразно — на практике могут возникнуть ситуации, в которых предпринимателю нужно приостановить работу на определенное время, чтобы впоследствии к ней вернуться. В этом случае возникает вопрос: как приостановить деятельность ИП и избавиться от обязанностей, возникающих при создании собственного бизнеса, например от уплаты налогов и страховых взносов, составления отчетности и пр.

Перечень действий предпринимателя, которые подлежат государственной регистрации, четко регламентирован законом «О государственной…» от 08.08.2001 № 129-ФЗ. Будущий предприниматель может зарегистрировать ИП, подав в налоговую службу заявление, составленное по форме Р21001 (ст. 22.1 ФЗ № 129), а уже зарегистрированный:

- внести изменения в сведения об ИП в Единый государственный реестр индивидуальных предпринимателей, подав заявление по форме Р24001 (ст. 22.2 ФЗ № 129);

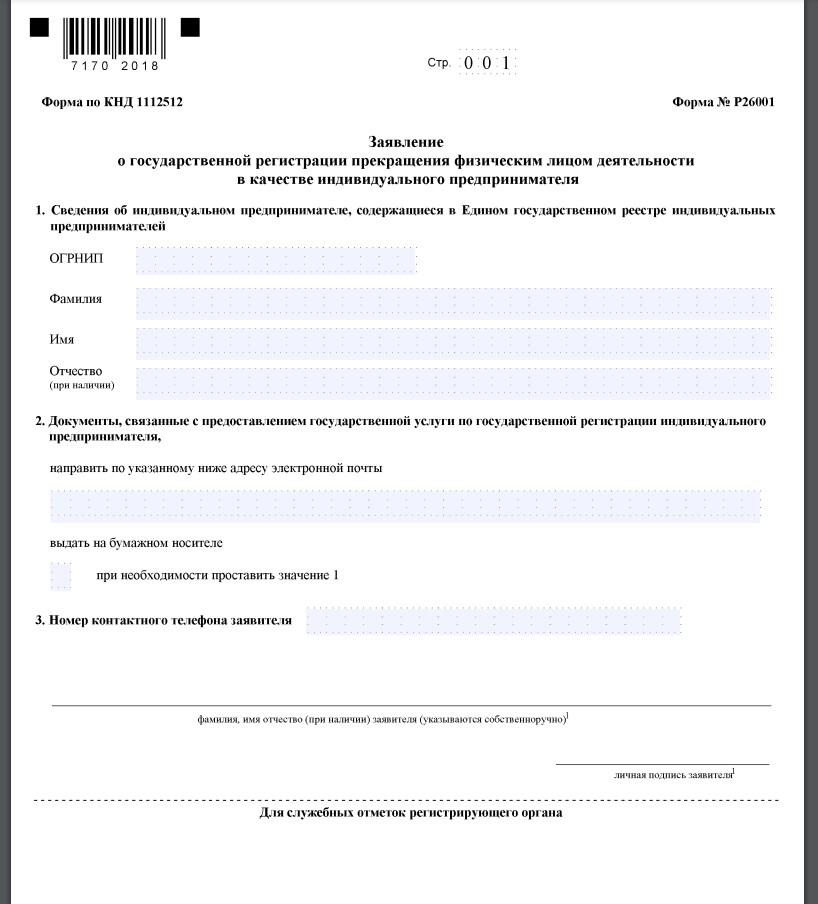

- зарегистрировать факт прекращения деятельности в качестве ИП, подав заявление по форме Р26001 (ст. 22.3 ФЗ № 129).

Подробнее о том, как зарегистрировать прекращение деятельности ИП, рассказали эксперты КонсультантПлюс. Оформите пробный демо-доступ к системе и бесплатно переходите в Готовое решение.

Соответственно, приостановление деятельности ИП законом не предусмотрено — предприниматель не может подать в налоговую заявление в свободной форме с просьбой о временной заморозке работы бизнеса.

Это значит, что ИП придется самостоятельно найти и использовать все предоставленные законодательством льготы и возможности и использовать их для того, чтобы минимизировать количество обязанностей, которые возникают у бизнесмена с момента его государственной регистрации.

Как снизить фискальную нагрузку, если деятельность ИП не ведется?

Приостановка деятельности ИП без ликвидации предполагает временное прекращение всех бизнес-процессов и, как следствие, отсутствие дохода и прибыли. От того, какой налоговый режим выбрал ИП, зависит расчет размера налоговых платежей, подлежащих уплате в бюджет. Все виды налоговых режимов можно условно разделить на две группы:

- сумма налога зависит от дохода, полученного предпринимателем — ОСНО, ЕСХН, УСН;

- сумма налога зависит от вида деятельности предпринимателя, региона, в котором он работает, а также от ряда других факторов; при этом размер выручки, полученной бизнесменом, в расчет не берется — ПСН.

Часто зарегистрированных ИП интересует, как приостановить ИП, чтобы не платить налоги. В том случае, если предприниматель работает на любом из режимов, входящих в первую группу, он может подавать в налоговую нулевые декларации — этого будет достаточно, чтобы соблюсти законодательство и не заплатить в бюджет лишние деньги.

Если же предприниматель выбрал налоговый режим с фиксированным размером обязательного платежа, перечислять деньги в адрес ФНС всё равно придется.

Что делать, если размер налогового платежа не зависит от суммы получаемого дохода?

Если приостановка деятельности ИП без деятельности планируется на длительное время, предпринимателю стоит задуматься о смене применяемого налогового режима.

Если предприниматель работает с применением ПСН, он должен дождаться окончания срока действия приобретенного им патента. Действие патента может завершиться досрочно при условиях, предусмотренных п. 6 ст. 346.45 НК РФ. Патент аннулируется, и считается, что с момента начала налогового периода, в котором был приобретен патент, применяется ОСНО, если:

- размер дохода налогоплательщика за указанный период превысил 60 миллионов рублей, или

- численность сотрудников, входящих в штат организации, более 15 человек.

Первое условие для досрочного перехода на ОСНО в рассматриваемой ситуации использоваться не может — наличие выручки у ИП свидетельствует о том, что деятельность им ведется, причем весьма успешно. Второй вариант на практике может быть использован, хотя и маловероятен — штат фактически не функционирующего малого предприятия не может состоять из 15 работников.

Это значит, что шанс досрочного перехода на ОСНО у ИП крайне мал, поэтому ему придется дожидаться официального окончания срока действия патента и только после этого выбирать любую систему налогообложения, предполагающую зависимость размера налогового платежа от суммы полученного дохода или прибыли.

Как не платить страховые взносы?

В соответствии с положениями п. 1 ст. 430 НК РФ индивидуальные предприниматели обязаны уплачивать страховые взносы на обязательное пенсионное и медицинское страхование. Размер таких взносов фиксированный. В 2023 году общая сумма таких взносов составляет 45 842 руб. При доходе от 300 000 рублей все заработанные сверх данной суммы деньги увеличивают нагрузку на 1%. Например, при заработке 320 000 рублей необходимо помимо фиксированного взноса заплатить дополнительные 200 рублей на пенсионное страхование. Избавиться от обязанности по уплате страховых взносов не получится даже в том случае, если ИП фактически не ведет деятельность.

Если же ИП временно снимался с учета в течение года, страхвзносы считаются пропорционально отработанным дням. Как именно рассчитать сумму фиксированных взносов, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно изучите материал.

Однако существует ряд случаев, в которых ИП на время освобождается от необходимости осуществления фиксированных страховых взносов. Этот перечень установлен п. 6 и п. 7 ст. 430 НК РФ. В соответствии с положениями нормы платить не придется:

- лицам, проходящим военную службу. К таким лицам приравнены и мобилизованные ИП в связи с СВО (письмо ФНС РФ от 01.11.2023 № БС-4-11/14737@);

- родителю, осуществляющему уход за ребенком до достижения им 1,5 лет;

- лицам, осуществляющим уход за ребенком-инвалидом, лицом, достигшим 80-летнего возраста, или за инвалидом I группы;

- супругам военнослужащих, проживающим совместно с ними на тех территориях, где ведение предпринимательской деятельности невозможно;

- супругам дипломатов, проживающим за границей по причине необходимости осуществления дипломатом своей профессиональной деятельности.

Если предприниматель входит в одну из этих категорий, ему стоит воспользоваться законным правом на освобождение от платежей.

Итоги

Итак, ответ на вопрос, как приостановить деятельность ИП на время, однозначен: официально приостановить деятельность ИП и избавиться от всех связанных с этим статусом обязательств не получится — законодатель такой возможности не предусматривает. Предприниматель может лишь минимизировать налоговое бремя, воспользовавшись любым подходящим налоговым режимом и подавая в ФНС нулевые налоговые декларации. Избавиться от обязанности по уплате страховых взносов не получится вовсе, за исключением отдельных случаев, прямо не связанных с фактическим прекращением ИП предпринимательской деятельности.

Если индивидуальный предприниматель хочет прекратить деятельность, это необходимо сделать по определенным правилам. Иначе последуют санкции со стороны налоговиков и других контролирующих органов. Рассказываем, как правильно закрыть ИП.

Основания для закрытия ИП

Например, предприниматель решил закрыть бизнес или изменить форму собственности для своего дела. Он пишет заявление о прекращении работы под статусом индивидуального предпринимателя. После этого ИП снимают с регистрационного учета.

Но существуют другие основания:

- Смерть человека. С учета снимают после справки из загса.

- Решение суда. Здесь есть несколько вариантов. Это банкротство, запрет заниматься бизнесом со стороны правоохранительных органов, требования ФНС из-за нарушения налогового законодательства.

- Решение налоговиков. Если не платить налоги и взносы в течение 15 месяцев, то ИП закроют контролирующие органы.

- Окончание срока проживания в России. Это правило действует для иностранцев, которые занимаются бизнесом на территории РФ.

Руководитель бухгалтерской и юридической компании «Авирта» Марат Самитов отмечает еще несколько оснований для закрытия ИП:

«Некоторые хотят сэкономить на страховых взносах и переходят в статус самозанятых. Встречал варианты, когда люди уезжают из России и начинают вести бизнес за границей. Часть людей переходят на государственную службу, а там запрещено заниматься предпринимательской деятельностью. Но, конечно, главная причина — это трудности с бизнесом и невозможность продолжать свое дело»

Если ИП добровольно хочет прекратить работу, то необходимо выполнить определенные действия.

1. Рассчитать и уволить сотрудников

Если ИП выступает в качестве работодателя, то при закрытии необходимо соблюдать требования закона о защите прав сотрудников:

Уведомление службы занятости

Это требование закона, а не Трудового кодекса, так как государство контролирует ситуацию с количеством безработных. Поэтому предприниматель обязан сообщить в Службу занятости о сокращении сотрудников. Это нужно сделать за 2 недели до увольнения. Закон разрешает подать уведомление в свободной форме. В документе указывают должность, квалификацию, специальность и зарплату.

Предупреждение сотрудников

По закону, организация предупреждает сотрудника о сокращении за 2 месяца, но для ИП это правило не действует. Поэтому важно этот момент заранее закрепить в трудовом договоре. Например, установить срок в 2 недели.

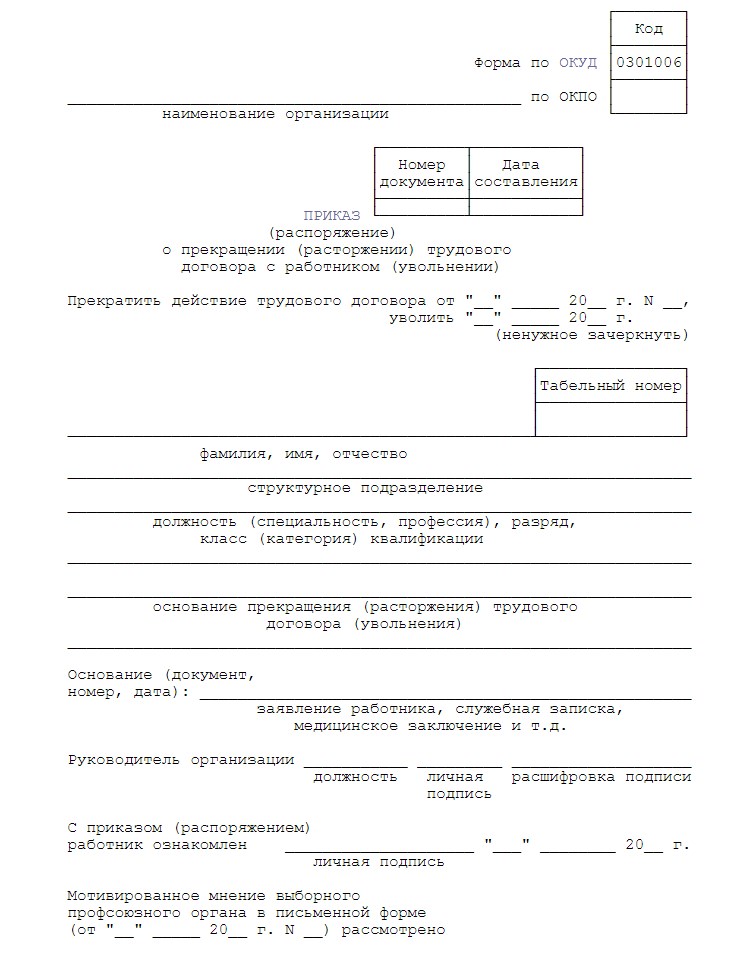

Затем издают приказ о прекращении действия трудового договора. Для этого проще использовать стандартную форму № Т-8.

В приказе нужно написать основание для увольнения. Обычно используют пункт 1. часть 1 из статьи 81 Трудового кодекса: «Расторжение трудового договора из-за прекращения деятельности индивидуального предпринимателя». Приказ под подпись показывают сотрудникам. Эксперты не рекомендуют увольнять сотрудников по собственному желанию: появляется угроза, что работник подаст в суд и оспорит законность увольнения.

Затем делают отметку об увольнении в трудовой книжке и карточке сотрудника. В последний рабочий день сотрудникам выдают справку о стаже СЗВ-СТАЖ, справку о доходах 2-НДФЛ, трудовую книжку и справку СТД-Р, если попросит сотрудник.

И самое главное, сотрудникам обязательно выплачивают зарплату, компенсацию за неиспользованный отпуск и другие начисления по трудовому договору.

2. Уплатить взносы и сдать отчеты

Не стоит забывать, что при закрытии за сотрудников обязательно платят взносы и налоги. Для этого отправляют документы в контролирующие органы:

РСВ и 6-НДФЛ для Федеральной налоговой службы.

Форма 4-ФСС для Фонда социального страхования.

Формы СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД для Пенсионного фонда России.

Взносы необходимо уплатить в течение 15 дней после увольнения сотрудников. К тому же, надо подать заявление, что работодатель снимается с учета. Это делают через личный кабинет в ФСС. Бланк для заявления можно скачать на сайте Фонда социального страхования.

3. Снять с учета ККТ (онлайн-кассу)

По закону предприниматель должен обратиться к налоговикам, если он потерял кассовый аппарат или передал в пользование другому лицу. В случае закрытия ИП сотрудники ФНС обязаны автоматически снять онлайн-кассу после появления отметки в ЕГРИП. Но если предприниматель хочет убедиться, что кассу точно снимут с учета, то надо написать заявление в ФНС. Это делают в налоговой инспекции, на сайте службы или через личный кабинет оператора фискальных данных.

4. Уничтожить печать

Индивидуальные предприниматели имеют право работать без печати, но некоторые ее используют. Когда статус ИП закрыт, то печать становится недействительной. Но ее могут использовать мошенники, и тогда у правоохранительных органов могут появиться вопросы. Поэтому лучше ее уничтожить.

Это можно делать самостоятельно. Но придется издать приказ об уничтожении печати, составить акт и все это сделать в присутствии специальной комиссии. В комиссию могут входить любые люди. Например, родственники, друзья или сотрудники. Акт и приказ нужно обязательно сохранить. Все документы заполняются в свободной форме. Главное, не забыть указать номер печати или штампа и фио членов комиссии.

Печать может уничтожить и сторонняя организация. Но это сделают за дополнительные деньги. В этом случае попросят заявление, документы ИП и выписку из ЕГРИП. После уничтожения печати, нужно обязательно забрать акт.

5. Закрыть все дела с партнерами и контрагентами

Это одна из самых важных вещей в процессе закрытия ИП. Необходимо прекратить все договоры и оплатить все задолженности перед контрагентами. Это важно сделать, потому что индивидуальный предприниматель отвечает за долги собственным имуществом.

Например, организатор концертов заказал рекламу на билбордах и smm-продвижение в рекламном агентстве. За все работы он должен заплатить 100 тысяч рублей. Если он не рассчитается за эту работу и закроет ИП, то агентство имеет право подать в суд. Скорее всего, это приведет к аресту банковских счетов, а приставы могут забрать часть имущества. Но если контрагенты готовы ждать, то можно вернуть деньги и после закрытия ИП.

Необходимо добиться и того, чтобы контрагенты оплатили все долги перед ИП. Просто физическому лицу будет сложнее это сделать. Потому что дела будет рассматривать обычный суд, а индивидуальный предприниматель имеет право сразу обратиться в арбитражный суд. Это более компетентный орган в денежных спорах.

6. Подготовить пакет документов для налоговой

Придется предоставить документы в налоговую, а именно в отделение, где проходила регистрация ИП. Для этого заполняют форму № Р26001.

Форму заполняют ручкой или на компьютере. В разделе 3 ничего писать не нужно, а раздел 4 заполняется, если заявление подает представитель ИП. При этом у него должна быть доверенность, которую заверили у нотариуса. Подпись предпринимателя тоже должна быть заверена, кроме случая, когда он передает документы сам и подтверждает личность паспортом.

Нужно оплатить Госпошлину в 160 рублей. Ее можно сформировать на сайте ФНС. Еще в правилах написано, что нужно предоставить справку в ПФР, что предприниматель вел персонифицированный учет. Но на практике налоговики делают это самостоятельно в рамках межведомственного обмена документами.

Для подачи документов есть несколько способов:

- Самостоятельно в отделении ФНС. Обязательно возьмите с собой паспорт.

- Через доверенное лицо. Его полномочия нужно обязательно заверить у нотариуса.

- Почтой. Не забудьте объявить стоимость и сделать опись документов. Подпись предпринимателя должна быть заверенной у нотариуса.

- Сайт ФНС или портал Госуслуги. Понадобится квалифицированная электронная подпись.

- В МФЦ. Самостоятельно или через представителя.

Если в документах нет ошибок, а у налоговиков не появились вопросы, то в течение 5 рабочих дней налоговики высылают уведомление о снятии с учета и запись в ЕГРИП. В целом, нужно сказать, что контролирующие органы спокойно смотрят на закрытие ИП и не подозревают заранее предпринимателя в чем-то. Проблемы будут только, если не оплатить взносы и налоги.

7. Закрыть расчетный счет

Это довольно просто сделать — достаточно написать в свой банк через личный кабинет и представители банка пришлют бланк для заявления. После этого счет закроют.

Но директор департамента разработки продуктов банка «Юнистрим» Лев Соколов говорит, что банк все равно закроет счет, если индивидуальный предприниматель прекращает деятельность:

«У каждого банка есть личный кабинет в ЦБ, который связан и с налоговой. Происходит постоянный обмен информацией. Например, когда нужно удержать деньги в рамках взысканий. Поэтому в банке увидят, что ИП закрыл свой статус. После этого ему отправят уведомление, что его расчетный счет закрывают»

8. Уплатить взносы

Все индивидуальные предприниматели платят фиксированные взносы:

Обязательное пенсионное страхование — 32 448 рублей.

Обязательное медицинское страхование — 8426 рублей.

Когда закрывают ИП, есть 15 календарных дней после снятия с учета, чтобы уплатить страховые взносы. Если предприниматель проработал не весь год, то сумма уменьшается пропорционально количеству отработанных дней. Используйте калькулятор страховых взносов, чтобы узнать точную сумму. Еще придется заплатить 1% с суммы, которая приносила доход в 300 000 рублей.

9. Заплатить налоги и сдать отчетность

Сроки для сдачи отчетности зависят от систем налогообложения:

- ИП на УСН. Декларацию подают не позже 25 числа месяца, который идет за месяцем закрытия ИП. На титульном листе необходимо поставить 50 в поле «Код налогового периода».

- ИП на ОСН. Декларацию 3-НДФЛ подают в течение 5 дней после внесения записи в ЕГРИП, а налог нужно заплатить в течение 15 дней. Декларацию по НДС подают не позже 25 числа месяца, который идет за кварталом, в который ИП прекратил деятельность. Налог платят сразу или делят на 3 части и платят каждый месяц до 25 числа в течение квартала.

- ИП на ЕНВД. Подают декларацию не позже 20 числа месяца, который идет за месяцем закрытия ИП. Налог необходимо уплатить до 25 числа того же месяца.

- ИП на патенте. Подают заявление до окончания патента. Имеют право пересчитать стоимость патента, а переплату вернуть или отправить в счет других налогов.

ИП должен обязательно заплатить налоги. Если прекратите бизнес и останетесь должны, то контролирующие органы не оставят вас в покое. Все долги переходят на физическое лицо. Их взыщут с помощью судебных приставов или через процедуру банкротства. А после этого могут запретить заниматься бизнесом на 5 лет.

Юрист в сфере HoReCa Юлия Вербицкая рекомендует применять небольшие хитрости, чтобы снизить налоги:

«Многие не закрывают ИП, думая, что это нельзя делать при наличии долгов по налогам. Но это не так, если ИП не используется, как раз лучше не копить лишние долги и как можно быстрее его закрыть, а уже потом понемногу рассчитываться с долгами. Увы, отсутствие операций по счету не освобождает от страховых взносов, а это более 40 тыс. рублей в год. Хотя не спешите закрывать ИП, есть способ, который использую сама. Это очень хорошая альтернатива закрытию ИП, чтобы сэкономить на страховых взносах. Бывает, что ИП используется редко, но все равно изредка требуется выставить счет какой-нибудь компании и принять оплату официально на реквизиты ИП (кто-то отказывается работать с физическими лицами, даже если они оформлены как самозанятые). Тогда можно не закрывать ИП, а сменить систему налогообложения: отказаться от УСН и выбрать систему «налог на профессиональный доход». Это именно та система, которую используют самозанятые (6% с юрлиц и ИП, 4% с физических лиц). Ее могут применять и лица, зарегистрированные в качестве ИП, и у нее есть очень хороший бонус — она освобождает от уплаты страховых взносов. Кроме того, не надо будет сдавать налоговую декларацию, вся отчетность происходит в приложении «Мой налог». У этого режима есть ограничения (например, нельзя иметь работников, перепродавать товары и т.д.), но для большинства предпринимателей, оказывающих услуги в одиночку, он подойдет»

А Марат Самитов рекомендует еще один лайфхак:

«Многие предприниматели забывают вовремя платить фиксированные страховые взносы и делают это уже после закрытия ИП. А если это сделать заранее, то уже после закрытия ИП можно уменьшить упрощенный налог на сумму фиксированных страховых взносов. Но обычно такие вещи отслеживает бухгалтер и предприниматели переплачивают»

Кстати, в ПланФакте мы писали про законные способы сокращения налогов на УСН. Прочитайте и используйте их, чтобы улучшить финансовое положение бизнеса.

10. Обязательно хранить документы

Многие предприниматели ошибочно думают, что закрыли статус индивидуального предпринимателя, и можно обо всем забыть, но это не так. Налоговые документы и книги учета и расходов необходимо хранить еще 4 года после закрытия ИП. Дело в том, что налоговики имеют право задать вопросы или попросить пояснения в любой момент. Например, ваш контрагент попал под подозрения, и инспекторы начали проверку всех сделок.

Документы кадрового учета хранят в течение 50 лет. Это трудовые договоры, приказы о приеме на работу или увольнении, личные дела, карточки сотрудников, ведомости по начислению зарплаты.

Как узнать, что статус ИП закрыт

На сайте ФНС есть специальный раздел для уточнения информации. Достаточно выбрать регион, ввести ИНН или ФИО, чтобы узнать о состоянии статуса индивидуального предпринимателя.

Как закрыть ИП, если не велась деятельность

В этом случае нет принципиальных отличий. Нужно уплатить все взносы, налоги и сдать отчеты. И уже потом выполнить весь порядок действий, который описан в этой статье.

Какие ошибки чаще всего допускают при закрытии ИП

Главные ошибки связаны с тем, что люди не платят взносы и налоги. Многие считают, что этого не нужно делать, раз предприниматель прекратил свою деятельность. Вторая распространенная ошибка — потеря документов. Предприниматели в целом часто довольно плохо следят за документооборотом, а после прекращения деятельности тем более. Но это неправильно.

Закрывать ИП самостоятельно или с помощью специалистов

В целом, закрытие ИП — это довольно легкая и стандартная процедура, которую реально сделать самому. Но если у предпринимателя большие обороты и десятки сотрудников, то имеет смысл привлечь специалистов. Например, юристов или бухгалтера. Они помогут рассчитать все налоги и защитят от ошибок в объемной документации.

Сооснователь магазина Ячей Александр Мясников считает, что для закрытия ИП лучше обратиться к специалистам:

«Если бы я закрывал ИП сегодня, то обратился бы за помощью. Например, к бухгалтеру. Это раньше можно было закрыть статус и не переживать, что там с налогами и взносами. Сегодня все автоматизировано, а долги переходят на физическое лицо. Если ИП работал долго, у него куча контрагентов, то перед закрытием лучше все тщательно проверить, чтобы потом ничего неожиданно не прилетело»

Подводя итоги, стоит сказать, что процесс закрытия ИП довольно простой, но сложности появляются, если у предпринимателя работают наемные сотрудники. В этом случае, кроме налогов, придется заплатить и страховые взносы. Поэтому при закрытии лучше проконсультироваться с бухгалтером или юристом.

Итак, давайте подведем итоги. Что нужно сделать, чтобы закрыть ИП без штрафов и санкций:

- Уволить и рассчитать сотрудников. При этом нужно обязательно сообщить об увольнени Службе занятости. Кроме этого, обязательно заплатите за работников взносы и налоги.

- Снять с учета ККТ (онлайн-кассу). Можно написать заявление в ФНС, но если вас снимут с учета как ИП, то затем налоговики самостоятельно снимут кассу с учета.

- Завершите дела с контрагентами. Завершите все сделки, чтобы не остаться должником и чтобы не были должны вам. Долги ИП затем переходят на физическое лицо.

- Собрать документы для ФНС. Заплатите госпошлину и отправьте форму № Р26001.

- Сдать отчеты и уплатить налоги. Это обязательное условие. Если останетесь должны, то приставы взыщут долги как с физического лица.

- Получить выписку из ЕГРИП. Ее пришлют налоговики, если вы заплатите налоги и соберете все документы.

- Уничтожить печать. Это делают самостоятельно или с помощью специальных организаций. Если уничтожаете сами, то нужно собрать комиссию, издать приказ и оформить акт.

- Сохранить документы. Обязательно храните все отчеты и кадровые документы. Это требование закона.

Как правильно приостановить работу компании

2 июля 2020

Во время коронавируса у компаний начались финансовые трудности. Если дела не идут, но есть надежда, что всё наладится и вы сможете продолжить работу в будущем — приостановите деятельность. Рассказываем, как подготовиться к приостановке.

Приостановка деятельности — пауза в работе, но не закрытие

Организация может приостановить деятельность, но не закрываться. Выбрать этот сценарий стоит, если вам нужна пауза перед ликвидацией или дела не идут, но вы хотите продолжить работу в будущем.

При этом компания по-прежнему обязана вести учёт, сдавать отчётность, платить налоги и зарплату. Мы составили инструкцию, которая поможет снизить издержки на этом этапе.

| Шаг | Почему это важно | Что именно делать |

|---|---|---|

| Взыскать дебиторскую задолженность | Чтобы получить деньги для расчётов с налоговой, контрагентами и сотрудниками |

Истребуйте свои деньги у должников либо проведите с ними взаимозачёты. Перед приостановлением не заключайте новые сделки, по которым могут возникнуть денежные обязательства. Если продаёте товары или услуги, не допускайте образования задолженности у контрагентов. |

| Продать недвижимость, землю и транспорт | Чтобы не платить налог в период паузы |

Для продажи недвижимости подготовить акт и договор купли-продажи в трёх экземплярах, заверить все у нотариуса. Зарегистрировать переход права собственности в Росреестре — срок 5–12 дней. Для транспорта подготовить договор купли-продажи и акт приёма-передачи, зарегистрировать переход права собственности на транспорт в ГИБДД. |

| Заплатить имущественные налоги за год вперёд, если не смогли продать или планируете использовать в будущем | Чтобы не получить штрафы за неуплату налога |

Сформировать платёжное поручение на уплату каждого из имущественных налогов и рассчитаться с налоговой. Во время приостановки платить не выйдет: расчётный счёт будет заморожен. Руководитель или собственник может сам заплатить налог за организацию (абз. 4 п. 1 ст. 45 НК РФ) |

| Погасить долги по налогам | Чтобы не капали штрафы и пени |

Запросить в налоговой справку о состоянии расчётов с бюджетом одним из способов: в ИФНС, в личном кабинете на сайте ФНС или через систему интернет-отчетности, например Контур.Экстерн. Погасите задолженность по данным справки, а потом закажите новый экземпляр для проверки. |

| Оплатить задолженность перед контрагентами | Чтобы на вас не подали в суд и не запустили процедуру банкротства |

Проведите ревизию своих обязательств по заключенным договорам, запросив акт сверки взаиморасчётов. Рассчитайтесь по долгам или заключите письменное соглашение о новом сроке погашения задолженности. |

| Рассчитаться с сотрудниками | Чтобы не подвести людей и избежать жалоб в суд, прокуратуру и трудовую инспекцию |

Предстоит уволить сотрудников и рассчитаться с ними — выплатить полный оклад, компенсации за неиспользованный отпуск, выходные пособия и пр. О доступных во время пандемии способах увольнения читайте в статье «Как законно уволить работника» — с. 12–13. |

| Подготовить юридический адрес для получения почты | Чтобы ФНС не ликвидировала компанию принудительно за недостоверность юрадреса |

Варианта два:

|

| Отправить директора в неоплачиваемый отпуск | Чтобы не начислять ежемесячную зарплату и не платить взносы в фонды |

Истребуйте свои деньги у должников либо проведите с ними взаимозачёты. Перед приостановлением не заключайте новые сделки, по которым могут возникнуть денежные обязательства. Директор должен написать заявление на неоплачиваемый отпуск, указав дату окончания отпуска. Если дата неизвестна, укажите любую напишите повторное заявление, когда этот срок истечёт. Оформите протокол собрания учредителей или решение единственного участника, если в Уставе говорится, что директор уходит в отпуск с их согласия. Издайте приказ о предоставлении отпуска по стандартной форме Т-6. |

| Издать приказ о приостановке деятельности | Чтобы оповестить сотрудников, заморозить банковский счёт и оповестить налоговую | Составьте приказ в произвольной форме. Укажите в нём причину приостановления, дату начала и планируемый срок перерыва в работе. |

| Заморозить расчётный счёт | Чтобы избежать получения дохода и не платить с него налоги |

Напишите в банк заявление о заморозке расчётного счёта, форму запросите у своего менеджера. Попробуйте договориться о переходе на тариф с бесплатным обслуживанием при отсутствии оборотов или внесите платёж на год вперёд. В ответ на заявление банк выдаст вам справку — сохраните её для налоговой, чтобы обосновать отсутствие дохода. Если вы хотите продолжить платить аренду, зарплату работникам на время простоя и налоги, счёт замораживать нельзя |

| Обеспечить сдачу нулевой отчётности | Чтобы не платить штрафы и не попасть под принудительную ликвидацию | Сдавайте все отчёты, которые положено сдавать вашей фирме при стандартном режиме работы. Помните, что вместо деклараций по НДС и налогу на прибыль приостановленная фирма может сдавать единую налоговую декларацию. Это возможно, если нет доходов и движения средств по счетам. |

Актуальные материалы раз в неделю

Раз в неделю — дайджест материалов, достойных вниманияАктуальные материалы раз в неделю

Отвечает

Алла Грешкина

Дайджест

Дайджест

Отвечает

Юлия Кузнецова

Мнение

Мнение

Мнение

Отвечает

Алла Грешкина

Дайджест

Дайджест

Отвечает

Юлия Кузнецова

Мнение

Мнение

Мнение

Сразу уточним, что индивидуальный предприниматель не является с точки зрения законодательства юридическим лицом. Это особый статус физического лица, поэтому ИП несет ответственность по обязательствам всем своим личным имуществом.

В целом, снять ИП с учета несложно, однако долги и налоговые обязательства ИП после всех процедур не прекращаются: они переходит на физическое лицо (бывшего ИП). Процедура закрытия ИП зависит от характеристик предпринимательской деятельности. Так, например, ИП без работников и кассового аппарата могут пропустить первые два шага нашей инструкции.

Как уволить сотрудников при закрытии ИП

Если у ИП есть хотя бы один работник, то процесс снятия с учета в качестве ИП значительно усложняется. Еще до начала мероприятий по увольнению работников законодательство обязывает работодателя сообщить о сокращениях в центр занятости. Причем такая обязанность установлена не Трудовым кодексом, а законом от 19.04.1991 № 1032-1 «О занятости населения в Российской Федерации».

Подробнее про процесс увольнения и приема сотрудников у ИП рассказывают эксперты по кадровому учету в курсе «Кадровик с нуля до профи». Также расскажем про все правила 2023 для кадровиков.

Узнать новые правила

Как гласит пункт 2 ст. 25 закона № 1032-1, работодатель-ИП не позднее чем за две недели до начала проведения увольнений обязан в письменной форме сообщить об этом в центр занятости. ТК устанавливает, что если есть риск массовой потери работы, то работодатель обязан уведомить орган занятости не позднее трех месяцев до начала увольнений.

Поскольку официальная форма уведомления центра занятости законодательством не предусмотрена, то можно воспользоваться как рекомендуемой формой, так и собственной (письмо Роструда от 26.09.2016 № ТЗ/5624-6-1). Предлагаемую форму можно найти в приложениях № 1–2 постановления Правительства от 05.02.1993 № 99.

Можно подать документ и по свой форме, в которой будут обязательные графы на каждого работника:

-

должность;

-

профессия;

-

специальность;

-

квалификационные требования;

-

условия оплаты труда.

За неподачу уведомления в центр занятости предпринимателя подвергнут штрафу по ст. 19.7 КоАП в размере от 300 до 500 рублей. Обычно это денежное взыскание не умножается на количество работников, по которым не подано уведомление.

Увольнение лучше проводить по п. 1 ч. 1 ст. 81 (расторжение договора при ликвидации организации либо прекращении деятельности индивидуальным предпринимателем). Согласно части 1 ст. 178 ТК при расторжении трудового договора в связи с ликвидацией организации увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка, а также за ним сохраняется средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия).

Однако Верховный Суд неоднократно указывал, что выплата работодателем работнику выходного пособия и сохранение за ним среднего заработка на период его трудоустройства в связи с увольнением по п. 1 или п. 2 ч. 1 ст. 81 ТК гарантированы только в случае увольнения работника из организации. Лицам, занятым у физических лиц, включая индивидуальных предпринимателей, указанная гарантия ТК не предусмотрена. Прекращение трудового договора для этой категории работников урегулировано специальной нормой — ст. 307 ТК (определение Судебной коллегии по гражданским делам Верховного Суда от 05.09.2016 № 74-КГ16-23). Поэтому выходное пособие платить не нужно, если оно не закреплено в трудовых договорах с работниками.

Далее следует провести следующие мероприятия.

-

По каждому работнику издайте приказ по форме № Т-8 с формулировкой: «Трудовой договор расторгнут в связи с прекращением деятельности индивидуальным предпринимателем, п. 1 ч. 1 ст. 81 Трудового кодекса РФ».

-

Ознакомьте работников с приказами под подпись.

-

В трудовую книжку внесите следующую запись: «Трудовой договор расторгнут в связи с прекращением деятельности индивидуальным предпринимателем, п. 1 ч. 1 ст. 81 Трудового кодекса РФ».

-

Выдайте каждому работнику форму СЗВ-СТАЖ — этот документ подтверждает страховой стаж и справку о доходах по форме 2-НДФЛ.

-

Добавьте запись об увольнении в личной карточке сотрудника, где он должен расписаться.

-

Произведите с работниками окончательный расчет зарплаты и компенсации за неиспользованный отпуск.

Напомним, что в 2020 году начался переход на электронные трудовые книжки. Работнику, подавшему письменное заявление о предоставлении ему работодателем сведений о трудовой деятельности, индивидуальный предприниматель выдает трудовую книжку на руки. Таким образом, он освобождается от ответственности за ее ведение и хранение. При выдаче трудовой книжки в нее вносится запись о подаче работником заявления о предоставлении ему сведений о трудовой деятельности в соответствии со ст. 66.1 ТК (ч. 3 ст. 2 закона № 439-ФЗ, письмо Минтруда от 12.02.2020 № 14-2/В-150).

Запись о выдаче трудовой книжки должна быть заверена подписью индивидуального предпринимателя или лица, ответственного за ведение трудовых книжек, печатью (при наличии) и подписью самого работника (ч. 3 ст. 2 закона № 439-ФЗ, письмо Минтруда от 16.03.2020 № 14-2/В-267).

Если работник откажется от ведения трудовой книжки в бумажном виде, то при увольнении ему должны быть предоставлены указанные сведения о трудовой деятельности у данного индивидуального предпринимателя по форме СТД-Р (ч. 5 ст. 66.1, ч. 4, 6 ст. 84.1 ТК, приложение № 1 к приказу Минтруда от 20.01.2020 № 23н).

Не рекомендуем принуждать работников к увольнению «по собственному», так как это может привести к судебному оспариванию увольнения.

Судебная практика

Так, в Центральный районный суд города Читы обратилась женщина с иском к своему бывшему работодателю — ИП о восстановлении на работе, изменении формулировки увольнения, о взыскании зарплаты за время вынужденного прогула.

В заявлении она пояснила, что работала у индивидуального предпринимателя в салоне штор в качестве продавца-консультанта. За весь период работы нареканий не имела, должностные обязанности выполняла надлежащим образом. В дальнейшем она сообщила ответчику о своей беременности, в связи с чем ответчик начал создавать невыносимые условия для работы: на нее стали кричать, предъявлять претензии по малозначительным поводам, отказывать в предоставлении времени для обеда, оказывать психологическое воздействие с целью увольнения по собственному желанию.

Под давлением ИП она вынуждена была написать заявление об увольнении по собственному желанию, хотя в действительности прекращать трудовые отношения не желала, в связи с чем в этот же день она обратилась в прокуратуру с заявлением о незаконных действиях ИП. На следующий день она предприняла попытку отозвать свое заявление об увольнении, на что ИП пояснил, что приказ об увольнении уже подготовлен. Вскоре ИП ликвидировал свою деятельность.

Отказывая в удовлетворении исковых требований, суд первой инстанции пришел к выводу об отсутствии правовых оснований для удовлетворения требований истца. При этом суд исходил из того, что заявление об увольнении написано ею собственноручно, в нем указаны даты увольнения и написания этого заявления, а также основание увольнения.

Из текста заявления следует, что истица выразила свое волеизъявление об увольнении с работы по собственному желанию с даты, определенной ею в заявлении, в связи с чем изданный работодателем приказ об увольнении истицы соответствует содержанию заявления об увольнении. Районный суд пришел к выводу, что действия работодателя по изданию приказа об увольнении истца являются соответствующими требованиям п. 2 ст. 80 ТК и не могут расцениваться как нарушающие трудовые права работника. Суд апелляционной инстанции отметил, что, так как предпринимательница прекратила свою деятельность в качестве ИП, то решение районного суда в части отказа в восстановлении истца на работе подлежит оставлению без изменения. В то же время судьи признали работницу уволенной с должности продавца-консультанта у индивидуального предпринимателя на основании п. 1 ч. 1 ст. 81 ТК (прекращение деятельности индивидуальным предпринимателем).

Суд апелляционной инстанции также не согласился с доводами первой инстанции, что доказательства принуждения к увольнению не были представлены.

В итоге суд постановил признать увольнение незаконным, признать работницу уволенной с должности продавца-консультанта на основании п. 1 ч. 1 ст. 81 Трудового кодекса (в связи с прекращением деятельности индивидуальным предпринимателем), обязать ИП внести в трудовую книжку запись о признании записи об увольнении недействительной, а также об изменении формулировки и даты увольнения, взыскать с ИП в пользу работницы заработную плату за время вынужденного прогула (апелляционное определение Забайкальского краевого суда от 11.12.2015 по делу № 33-5111/2015).

Как снять с учета ККТ в налоговой

Следующим вашим шагом будет снятие с учета кассового аппарата.

Вот уже несколько лет происходит поэтапный переход на онлайн-кассы. Если сначала этот переход касался только средних и крупных предприятий, то постепенно обязанность иметь кассу появилась и у малого бизнеса. В 2022 году большинство ИП будут обязаны использовать ККТ, поэтому важно знать, как снять их с учета.

ИП должен обратиться за снятием ККТ с учета в следующих случаях (п. 5 ст. 4.2 закона о применении ККТ):

-

при передаче ККТ другому пользователю;

-

при хищении или потере ККТ.

Обратиться за снятием ККТ с учета нужно не позднее следующего рабочего дня после передачи ККТ или обнаружения факта ее хищения либо потери (п. 5 ст. 4.2 закона о применении ККТ). В Интернете нередко можно встретить информацию, что при ликвидации ИП предпринимателю нужно специально снимать кассу с учета, подаватель отдельное заявление. Однако это не совсем так.

В пункте 18 ст. 4.2 закона от 22.05.2003 № 54-ФЗ сказано, что ККТ снимается налоговыми органами с регистрационного учета в одностороннем порядке без заявления пользователя о снятии такой техники с регистрационного учета в случае внесения записи в ЕГРЮЛ о прекращении деятельности юридического лица или ЕГРИП о прекращении деятельности физического лица в качестве ИП.

Это значит, что при прекращении ИП деятельности и внесении соответствующей записи в ЕГРИП ему самому не нужно снимать ККТ с учета. За него это сделает налоговая инспекция (об это ФНС выпустила письмо от 10.06.2020 № АБ-4-20/9617@).

Если вы сомневаетесь, снимет ли ФНС кассу автоматически с учета, то можете самостоятельно подать заявление о снятии. Его можно представить как в электронном, так и в бумажном виде в том же порядке, что и заявление о регистрации ККТ. В любом случае после успешного снятия ККТ налоговая служба выдаст карточку о снятии контрольно-кассовой техники с регистрационного учета по форме, утвержденной приказом ФНС от 29.05.2017 № ММВ-7-20/484@.

Если ИП не требовалось использовать ККТ, то можно сразу переходить к следующему шагу.

Какие документы нужны для закрытия ИП

В целях успешного прекращения статуса индивидуального предпринимателя потребуется собрать пакет документов. Подготовьте следующую документацию.

-

Заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности (в 2022 году действует форма № Р26001). Подпись на заявлении должна быть засвидетельствована в нотариальном порядке, за исключением случая, когда ИП представляет документы лично и одновременно паспорт.

-

Квитанцию об уплате госпошлины в размере 160 рублей. Оформить квитанцию на уплату госпошлины можно с помощью онлайн-сервиса ФНС «Уплата госпошлины». Госпошлину можно не платить, если подаете документы в инспекцию в электронном виде, в том числе через нотариуса или МФЦ (пп. 32 п. 3 ст. 333.35 НК, п. 1 ст. 9, п. 7 ст. 22.3 закона о госрегистрации юрлиц и ИП, письмо Минфина от 26.11.2020 № 03-05-04-03/103519, ФНС от 18.07.2019 № ГД-4-19/14001@).

-

Справку из ПФР, подтверждающую представление сведений в территориальный орган ПФР. Этот документ является дополнительным. Его может запросить и ФНС в порядке межведомственного взаимодействия. Но во избежание проблем справку лучше предоставить.

Законодательство предусматривает только три этих документа, необходимых для снятия с учета в качестве ИП. Еще раз напомним, что ИП не является юридическим лицом и налоговые обязательства физического лица после ликвидации статуса ИП сохраняются.

При этом есть следующие способы подачи упомянутых документов (п. 1 ст. 9, п. 7 ст. 22.3 закона о госрегистрации юрлиц и ИП, ст. 86.3 «Основ законодательства РФ о нотариате»):

личное посещение УФНС или МФЦ либо через представителя по доверенности. Если пакет подается через представителя, то у него должна быть нотариальная доверенность, подпись ИП в заявлении тоже должна быть заверена нотариально (пп. 1, 1.2 ст. 9 закона о госрегистрации юрлиц и ИП). Причем подписывать заявление от имени ИП представитель не имеет право. Он может лишь сдать документы в регистрирующий орган (п. 1.5 ст. 9 закона о госрегистрации юрлиц и ИП);

-

ценным письмом с описью вложения. Подпись должна быть заверена нотариально (п. 1.2 ст. 9 закона о госрегистрации юрлиц и ИП);

-

в электронном виде через портал госуслуг или сайт ФНС;

-

через нотариуса (такая услуга обычно оплачивается отдельно).

Также некоторые сервисы онлайн-бухгалтерии предлагают собрать и подать пакет документов для закрытия ИП не выходя из дома (при наличии электронной подписи).

Если все было сделано правильно, на шестой рабочий день налоговая служба выдаст заявителю лист записи ЕГРИП с пометкой о ликвидации. Лист может быть отправлен по просьбе заявителя почтой. ФНС может отказать в регистрации ликвидации ИП только в случаях, прямо перечисленных в п. 1 ст. 23 закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

В аналогичном порядке происходит и снятие с учета в ФСС (если ИП вставал там на учет). Форма заявления о снятии с регистрационного учета в территориальном органе ФСС физического лица утверждена приложением № 2 к Административному регламенту, утвержденному приказом ФСС от 22.04.2019 № 215.

Снятие с учета ИП в ФСС осуществляется в срок не позднее 14 рабочих дней со дня подачи страхователем заявления о снятии с учета (в случае прекращения трудового договора с последним из принятых работников) (пп. 3 п. 3 ст. 6 Федерального закона от 24.07.1998 № 125-ФЗ.

Как закрыть расчетный счет ИП

Обычно при открытии ИП предприниматели оформляют на себя и расчетный счет в одном из уполномоченных банков. Что же делать со счетом при ликвидации ИП?

Прямой обязанности закрывать личный банковский счет при прекращении статуса ИП законом не предусмотрено. Расчетный счет, используемый в предпринимательской деятельности, формально может быть закрыт как до прекращения госрегистрации в качестве ИП, так и после этого. Подавать в ИФНС сообщение о закрытии расчетного счета ИП не обязан (п. 2 ст. 23 НК).

На практике целесообразнее закрыть этот счет и, например, перевести остаток денежных средств на текущий счет физического лица до подачи в ИФНС заявления о закрытии, поскольку банк может препятствовать осуществлению расчетных операций по счету после утраты статуса ИП. Кроме того, могут возникнуть проблемы со снятием остатка денежных средств с расчетного счета (переводом этих средств на другой счет).

Чтобы закрыть счет, достаточно обратиться в банк, в котором данный счет открыт. Процедура, форма заявления и сроки могут отличаться в зависимости от кредитной организации. В некоторых банках есть возможность подать заявление на закрытие счета в электронном виде. Лучше всего уточнить у банковского менеджера, можно ли так сделать. Обычно банк рассматривает заявления о закрытии счета не более одной рабочей недели.

Как рассчитать и оплатить взносы при закрытии ИП

Как уже было сказано, ИП не является юрлицом. Закрыть ИП можно и с долгами, однако все задолженности не исчезнут, а перейдут на физическое лицо.

При прекращении статуса последним налоговым периодом по взносам для такого ИП будет период с 1 января календарного года, в котором прошла ликвидация ИП, до дня внесения записи о ликвидации в ЕГРИП. Напомним, что ИП платят фиксированные страховые взносы за себя, а также нефиксированные взносы за работников (при их наличии).

При ликвидации ИП соответствующий фиксированный размер страховых взносов, подлежащих уплате им за этот период, определяется пропорционально количеству календарных месяцев по месяц, в котором была осуществлена государственная регистрация ликвидации ИП. А за неполный месяц работы ИП соответствующий фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца до даты закрытия ИП (п. 5 ст. 430 НК, письмо Минфина от 13.07.2018 № 03-08-02/49179).

Фиксированные страховые взносы за последний расчетный период ИП должен уплатить не позднее 15 календарных дней с даты внесения записи в ЕГРИП о прекращении предпринимательской деятельности (ст. 432 НК).

Если у ИП в расчетном периоде были работники, то крайний срок для уплаты нефиксированных взносов за работников при ликвидации ИП считается с даты подачи последнего расчета по страховым взносам — 15 календарных дней со дня его подачи (п. 15 ст. 431 НК). При этом сам расчет нужно подать до дня подачи в ИФНС заявления о закрытии ИП.

Какую отчетность сдавать при закрытии ИП

Отчетность ИП при ликвидации зависит от применяемой системы налогообложения.

-

ИП на ОСН подают 3-НДФЛ и декларацию по НДС. Декларацию по НДФЛ следует подать в течение пяти дней после внесения записи о ликвидации ИП. Декларацию по НДС нужно подать не позднеее 25-го числа месяца, следующего за кварталом, в котором ИП ликвидировался.

-

Коммерсанты на УСН при закрытии обязаны подать годовую декларацию по УСН за год, в котором прекратили деятельность перед подачей документов на госрегистрацию.

-

ИП на НПД (налог на профессиональный доход) отчетность не сдают. Снятие с режима происходит через личный кабинет плательщика НПД.

-

Предприниматели на патенте ПСН не обязаны сдавать декларацию при ликвидации ИП, но обязаны подавать отчетность по страховым взносам.

Независимо от применяемой системы налогообложения ИП с работниками необходимо будет подать:

-

6-НДФЛ и 2-НДФЛ по работникам (не позднее дня закрытия ИП);

-

расчет по страховым взносам (не позднее дня закрытия ИП);

-

расчет 4-ФСС (не позднее дня закрытия ИП);

-

персотчетность, в частности, СЗВ-М, СЗВ-СТАЖ, ДСВ-3, СЗВ-ТД (в сроки, установленные для каждой формы отчетности);

-

статистическую отчетность, если ИП был обязан ее сдавать.

Какие налоги платит ИП при закрытии

Виды налогов и сроки их уплаты зависят от системы налогообложения.

-

Плательщикам УСН лучше всего рассчитать и заплатить налог до закрытия ИП (письмо ФНС от 03.08.2006 № 02-6-10/55@, пп. 1, 9 ст. 22.3 закона о госрегистрации юрлиц и ИП).

-

На ОСН нужно заплатить НДФЛ не позднее чем через 15 календарных дней с момента подачи 3-НДФЛ, а уплатить НДС надо равными долями (по 1/3) не позднее 20-го числа каждого из трех месяцев квартала, следующего за кварталом ликвидации.

-

Если до момента прекращения деятельности на ПСН первая часть суммы патента не была уплачена, то данная сумма с учетом перерасчета подлежит уплате в срок не позднее 90 календарных дней после начала действия патента. Сроки уплаты налога указываются в патенте.

-

На НПД нужно просто оплатить начисленный налог не позднее 25-го числа месяца, следующего за истекшим налоговым периодом ч. 3 ст. 11 федерального закона № 422-ФЗ.