Дата публикации: 14.09.2020 09:54

В интернет-сервисе «Личный кабинет налогоплательщика — физического лица» на сайте ФНС России можно увидеть свою переплату по налогам, которую можно вернуть или зачесть.

Правда, придётся получить электронно-цифровую подпись (ЭЦП), но тут никуда не надо идти — она генерируется одноразово тем же сайтом. Много времени это не займет.

Для возврата денежных средств необходимо:

- Нажать на кнопку «Жизненные ситуации» и выбрать в левом углу кнопку с надписью «Распорядиться переплатой».

- В появившемся окошке появится сумма, которую гражданин вправе вернуть, а внизу кнопка «Подтвердить», на которую нужно нажать.

- В открывшейся вкладке заполняем реквизиты: БИК банка, в котором открыт счёт и которому принадлежит карточка, полное название банка, номер счета. Если введен БИК, то программа автоматически укажет полное наименование банка. Затем нажать на кнопку «Подтвердить».

- В новом окне проверить правильность сведений: наименование ИФНС, код, ОКТМО, сумму, БИК банка, номер счёта. Затем сохранить заявку в формате .pdf нажатием на одноименную кнопку справа от этого блока.

- Ввести пароль электронной подписи в нижней строке и нажать Отправить заявление.

Сроки возврата

После того как из личного кабинета в налоговую инспекцию подана заявка на возмещение средств, уплаченных сверх начисленного сбора, нужно дождаться регистрации документа. Затем начнется рассмотрение документации. Несмотря на то, что сумма к возврату одобрена после камерального мониторинга, ФНС России установила срок рассмотрения заявления — 30 суток со дня регистрации заявки. Также гражданину придется подождать еще около 10 суток пока средства перечислит банк.

Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам соответствующего вида или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных НК РФ, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Если владеете квартирой, земельным участком или гаражом — словом, любым имуществом, налоговая каждый год присылает вам квитанции и просит заплатить налоги. Есть и другие налоги, например НДФЛ.

Но бывает, что возникает переплата — если случайно заплатили дважды или позже предоставили документы о льготах и сумму пересчитали. Расскажу, можно ли эти деньги вернуть и какие есть ограничения.

Что такое переплата

Переплата по налогам официально называется суммой излишне уплаченного налога. Это остаток средств на вашем счете в налоговой после того, как вы заплатили налог, то есть, словами налоговой, погасили налоговую задолженность.

Например, вам нужно заплатить 400 Р в качестве налога за владение машиной, но вы по каким-то причинам уплатили 500 Р. В день уплаты налоговая спишет 400 Р в счет налоговой задолженности, а оставшиеся 100 Р будут считаться переплатой.

Почему появляются переплаты по налогам

Переплата может возникнуть по разным причинам. Например, если налоговая по ошибке начислила налог за чужое имущество, а вы уже оплатили квитанцию. Или вы могли поздно узнать о причитающейся льготе — пенсионеры, например, не платят налог на часть имущества, — подаете заявление на льготу и просите пересчитать налог с момента появления права на эту льготу. В обоих случаях после перерасчета появится переплата.

Когда продаете подаренную квартиру, где даритель — дальний родственник или просто знакомый, можно неправильно рассчитать облагаемую налогом сумму: вычесть можно не 1 млн рублей, а больше, если уже заплатили налог на эту сумму в момент дарения. Другой вариант: подарил близкий родственник, а вы сразу заплатили налог, хотя подарки от близких родственников не облагаются налогом.

НДФЛ могут переплатить бывшие нерезиденты. Если к концу года окажется, что сотрудник более полугода был нерезидентом, а работодатель не смог вернуть всю переплату, нужно подавать декларацию.

Есть и более простые случаи переплаты. При уплате налогов онлайн с банковской карты сумма списывается копейка в копейку и переплаты не будет. А если для этого использовать терминал с приемом наличных, уплатить 135 Р без сдачи не получится. Поэтому придется заплатить минимум 150 Р двумя купюрами. Иногда у терминала есть «сдача» — остаток платежа переводится на счет мобильного телефона, но не всегда есть такая опция.

Еще одна причина — опечатка при вводе. Некоторые системы просят ввести сумму вручную или предлагают ее скорректировать, чтобы уплатить больше или меньше. Если случайно ввести не ту цифру, сумма изменится и может возникнуть переплата.

Иногда одни и те же налоги уплачивают дважды. Такое может произойти, если два интернет-банка одновременно настроены на автоматическую уплату налогов. Или муж с женой случайно каждый сам по себе оплатили одну и ту же квитанцию онлайн или через терминал. Двойной оплаты точно не будет, если делать это в отделении банка через операциониста. В этом случае на платежке будет информация об уплате — и повторно оплатить ту же квитанцию не получится.

Как узнать о переплате

По закону налоговая должна сообщить о переплате в течение 10 дней с момента, как ее обнаружит. Но закон не уточняет, как именно это нужно сделать. На практике переплату можно увидеть в личном кабинете налогоплательщика — там данные обновляются быстрее, чем дойдет бумажное письмо.

Что лучше: возврат или зачет

Обнаруженную переплату можно вернуть или зачесть в счет уплаты налогов в будущем.

Зачесть переплату по налогу имеет смысл, если сумма переплаты небольшая или если ее обнаружили поздно и близится новый срок уплаты налогов. Когда получите налоговое уведомление за следующий год, перед уплатой из суммы начисленного налога вычтите размер переплаты.

Сейчас действует ограничение: переплату можно направить только на погашение налога соответствующего вида. Например, переплату по транспортному налогу нельзя направить в счет уплаты налога за квартиру.

Изменение правил учета переплаты

С 1 октября 2020 года переплатой можно распоряжаться для уплаты любых налогов и пеней.

Вернуть переплату по налогу целесообразно, если сумма существенная и выгоднее будет держать эти деньги на своем счете. Есть есть задолженность по налогам, сборам и пеням, сначала нужно погасить долг, например за счет этой же переплаты, а потом оформить на остаток возврат.

Сколько денег можно вернуть

Можно вернуть всю сумму переплаты за вычетом других задолженностей по этому налогу и пеням. Если за один автомобиль в собственности переплатили, а по второму есть долг, сначала нужно погасить долг, а потом вернуть переплату. За счет переплаты можно погасить долг и по другому налогу и после этого вернуть остаток переплаты. Например, если есть долг по земельному налогу и переплата по налогу на имущество физических лиц.

Ограничений по суммам нет. С 1 октября будет иначе: за счет переплаты можно будет погасить долг по другому налогу и только после этого возвращать остаток переплаты.

Как сэкономить на налогах или не платить их вообще

Рассказываем о законных способах в нашей рассылке дважды в неделю

Как вернуть переплату

Процесс возврата переплаты и подаваемые документы зависят от причины, по которой переплата возникла.

Куда обращаться. С заявлением о возврате переплаты нужно обратиться в налоговый орган по месту учета налогоплательщика. Даже если переплата возникла по налогу, уплаченному в другом регионе, ехать туда не нужно.

Порядок обращения. Заявление на возврат переплаты подается лично, заказным письмом или онлайн в личном кабинете налогоплательщика. Расскажу обо всех способах.

- В личном кабинете на сайте налоговой в разделе «Жизненные ситуации» есть ссылка «Распорядиться переплатой». Система подскажет все нужные поля для заполнения.

- При личном обращении составьте заявление в двух экземплярах: первый вы отдадите, а на втором налоговый инспектор поставит штамп о принятии с датой и вернет вам. На период ограничений, которые связаны с самоизоляцией, воспользуйтесь интернет-приемной на сайте налоговой.

- Если решите действовать через почту, вам понадобится также составить заявление налоговой. Письмо лучше отправлять с описью вложений. Неважно, когда налоговая получит письмо, — датой подачи заявления будет считаться день отправки.

Образец заявления для зачета и возврата при подаче онлайн через личный кабинет формируется автоматически. Вы можете также скачать бланк заявления и заполнить его самостоятельно.

Для самостоятельного заполнения нужно знать ИНН, код налоговой и реквизиты банковского счета для получения возврата: БИК, наименование банка и расчетный счет. Счет должен принадлежать заявителю — налоговая перечисляет возврат только самому налогоплательщику.

Список документов при подаче заявления на возврат зависит от причины переплаты. Если вы вовремя не подали заявление на льготу, нужно приложить подтверждающие льготу документы. Если переплата связана с возвратом налога на доходы физических лиц — НДФЛ, нужно приложить документы, которые дают право на вычет, например договор покупки квартиры.

Когда налоговой уже известно о переплате — заплатили больше или налоговая сама нашла ошибку — достаточно заявления на возврат и реквизитов для перечисления денег.

Для возврата переплаты из-за ошибки в поданной декларации нужно подать уточненную декларацию с исправленной ошибкой и заявление на возврат или зачет.

К заявлению о возврате излишне уплаченной суммы государственной пошлины приложите документы об уплате: их сканы или электронные версии чеков или платежных поручений из интернет-банка.

Сроки

Для возврата переплаты есть регламент.

В какой срок нужно обратиться за возвратом переплаты. Переплату можно вернуть, если со дня уплаты прошло не более трех лет. Если за три года не успеете обратиться, налоговая спишет переплату.

Когда налоговая вернет переплату. После подачи заявления о возврате или зачете переплаты у налогового органа есть 10 дней для рассмотрения. После принятия решения налоговая в течение пяти дней должна уведомить заявителя о принятом решении, а в случае возврата — вернуть переплату в течение месяца.

Если налоговая не перечисляет переплату вовремя, за каждый день сверх срока на сумму возврата начисляются проценты по ставке, равной ключевой ставке ЦБ на момент просрочки. Если налоговая вернула деньги позднее и без процентов, отправьте обращение в свободной форме через личный кабинет или обратитесь с исковым заявлением в суд. Для расчетов есть специальный калькулятор.

Что может пойти не так

Не любое заявление о возврате или зачете налоговая может рассмотреть положительно. Например, переплату не вернут, если предоставлены неверные реквизиты банковского счета для возврата или владелец счета — другой человек.

Что такое невозвратная переплата. Переплата считается невозвратной, если прошло три года с момента уплаты этого налога или есть долги по налогу, которые можно покрыть переплатой. В 2021 году бесполезно писать заявление на возврат переплаты, которая появилась в 2017 году.

По истечении трех лет налоговая может списать переплату — ни вернуть, ни зачесть ее уже не получится.

Что делать, если налог списался ошибочно. В этом случае также поможет заявление в налоговый орган. Укажите основания, на которых вы считаете списание налога ошибочным, и дождитесь решения. Если результат вас не устроит — обращайтесь в суд.

Что делать, если налоговая не хочет делать возврат. Если при подаче заявления с документами вы получили отказ на возврат — подайте жалобу в управление ФНС по вашему региону. Это можно сделать лично в налоговом органе или через кабинет налогоплательщика на сайте. В случае отказа налогоплательщик может подать исковое заявление в суд.

Как не переплачивать

Налоги можно уплачивать через личный кабинет на сайте, через интернет-банк или мобильный банк — тогда спишется точная сумма. Перед уплатой проверьте содержание налогового уведомления: все объекты должны принадлежать вам, льготы должны быть учтены.

Если налогоплательщик переплатил налог, то инспекция может вернуть деньги на расчетный счет, зачесть в счет недоимок или будущих платежей. Главное, не проморгать срок исковой давности и успеть распорядиться переплатой. Тем более с новыми правилами вернуть или зачесть переплату стало намного проще. Расскажем, как это сделать.

Откуда берется переплата

Обычно переплата возникает по следующим причинам:

1. Со стороны налогоплательщика:

- ошибки при расчете суммы налога: не учли расходы, применили не ту налоговую ставку, не учли вычеты или положенные льготы;

- ошибки при отправке платежей в бюджет: указали неправильный КБК, неверную сумму;

- уплата авансовых платежей: налог по итогам года оказался меньше, чем сумма перечисленных в бюджет авансов.

2. Со стороны инспекции:

- принудительное списание со счета налогов, пеней, штрафов. Когда налогоплательщик долг уже оплатил, но инспекция платеж еще не увидела и списала сумму задолженности повторно.

Как узнать о наличии переплаты

Обнаружить переплату могут инспекторы или сам налогоплательщик.

Если излишек на лицевом счете обнаружили инспекторы, они должны сообщить об этом налогоплательщику в течение 10 рабочих дней. Но на практике ИФНС не спешит уведомлять о переплатах, чтобы не минусовать показатели своей работы. Ведь санкций за неуведомление налогоплательщиков не предусмотрено.

Поэтому компаниям (ИП) лучше проявлять инициативу самим, и регулярно проводить сверку расчетов с бюджетом. Тогда наличие переплаты можно будет выявить по акту сверки, который поступит из ИФНС.

Сверяйте расчеты с ИФНС через сервис Онлайн-Спринтер. К вашим услугам:

- электронная подпись + безлимитная замена и продление;

- отправка отчетности и переписка с любыми госорганами;

- быстрая и удобная сверка с ФНС всего за пару кликов;

- квалифицированная техническая поддержка 24/7;

- обучение и мероприятия с экспертами ФНС и лидерами бизнеса.

Попробуйте 30 дней бесплатно

Что можно сделать с переплатой

Поступить можно следующим образом:

1. Зачесть переплату в счет будущих платежей.

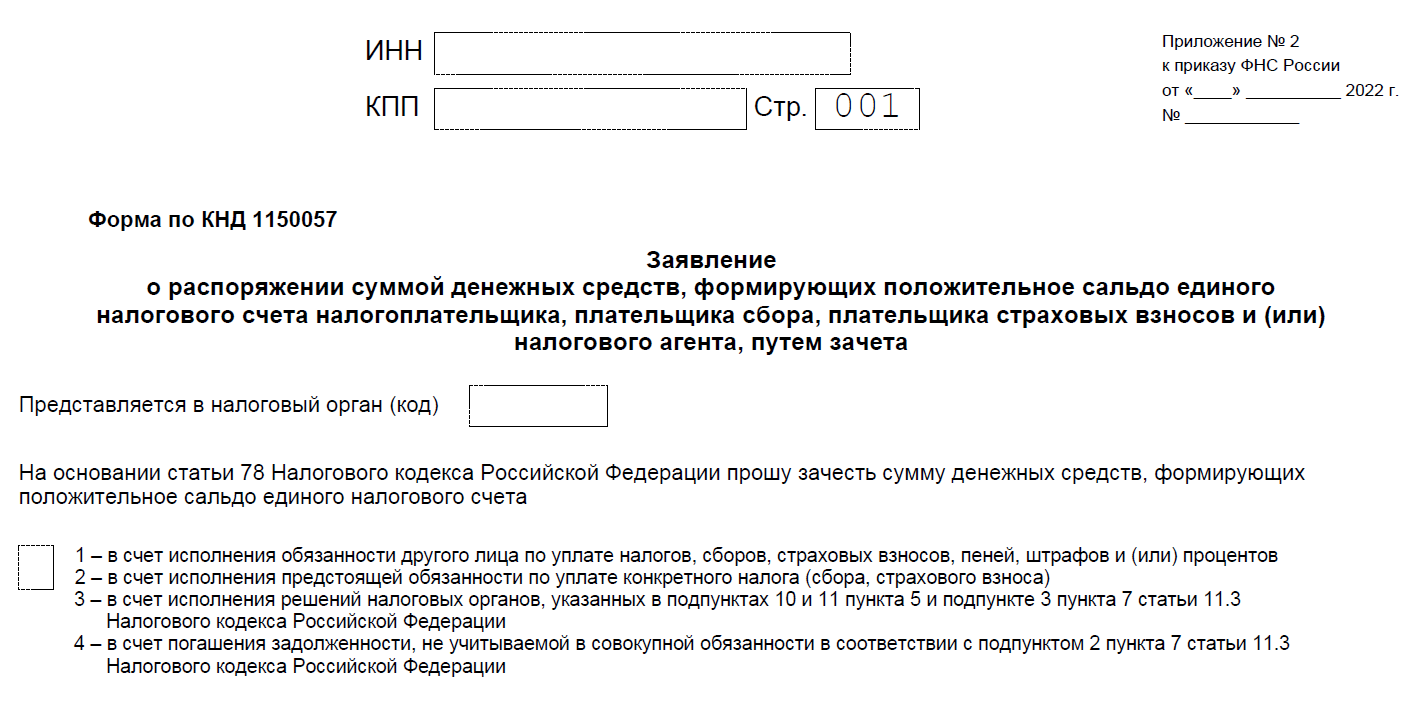

Для этого нужно подать в инспекцию заявление по форме КНД 1150057 (приложение № 9 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182).

2. Вернуть деньги на расчетный счет.

Для этого тоже нужно подать заявление, только другой формы — КНД 1150058 (приложение № 8 к приказу ФНС России от 14.02.2017 № ММВ-7-8/182).

Заявление в ИФНС можно представить любым удобным способом: через Личный кабинет налогоплательщика, по ТКС, почтой или принести в инспекцию лично.

Решение о зачете переплаты или отказе в зачете налоговики должны вынести в течение 10 рабочих дней.

Если подано заявление на возврат — его тоже будут рассматривать 10 рабочих дней. Затем в течение 5 рабочих дней налоговики должны известить налогоплательщика о своем решении. Если оно положительное — переплату вернут на счет в течение одного месяца.

Базовые правила зачета / возврата переплаты

В 2021 году действуют следующие правила зачета / возврата излишне уплаченных сумм в бюджет:

1. Переплату нельзя вернуть, если есть задолженность перед бюджетом.

Получив заявление от налогоплательщика контролеры сначала проверят состояние расчетов с бюджетом. Если у налогоплательщика есть недоимки, набежали пени, висят неоплаченные штрафы, то эти долги погасят за счет переплаты. Если после погашения всех обязательств деньги еще остались — их вернут на расчетный счет заявителя.

2. Зачет нельзя провести при наличии долгов перед казной.

Работает та же схема. Нельзя зачесть излишек в счет будущих платежей, если есть долги перед бюджетом Сначала налоговики погасят все недоимки, а уже потом зачтут остаток средств (при его наличии) в счет будущих платежей.

3. Переплату можно зачесть в счет налога любого уровня.

Например: направить переплату по федеральному налогу в счет будущих платежей по региональному налогу.

Важно: это правило заработало с 01.10.2020, но его можно применить к переплатам, которые образовались до этой даты.

4. Зачет переплаты не работает между разными видами страховых взносов.

Например: нельзя излишек по взносам на медстрахование направить в счет будущих платежей по пенсионному страхованию.

5. Можно вернуть переплату по взносам на пенсионное страхование, даже если ПФР уже разнес суммы по лицевым счетам физлиц.

Возврат не проведут только в том случае, если физлицу, на лицевой счет которого была распределена переплата, уже назначена пенсия.

6. Для возврата или зачета переплаты по НДФЛ действует особый порядок.

Свободно распоряжаться переплатой по НДФЛ работодатель не вправе. Ведь это не его деньги, а деньги физлиц, с которых ошибочно был удержан налог в большей сумме. Поэтому при излишнем удержании налога корректировать ошибки нужно внутри предприятия. То есть в следующем месяце перечислить в бюджет меньше налога, а физлицам вернуть на личные счета излишне удержанные суммы.

Если же организация (ИП) по ошибке перечислила в бюджет собственные средства (то есть перевела деньги до того, как удержала их с дохода работников), то эту сумму можно вернуть или зачесть в счет будущих платежей. Но только не в счет НДФЛ. Так как денежный излишек не удержан с дохода физлиц, а принадлежит налоговому агенту.

7. Нельзя произвести зачет или возврат переплаты, если истек срок исковой давности.

Срок для зачета или возврата переплаты — три года со дня уплаты налога. Если этот срок истек, то в ответ на обращение налогоплательщика инспекторы вынесут решение об отказе.

Однако можно попытаться оспорить это решение в суде. Дело в том, что по ГК РФ срок исковой давности начинает течь с даты, когда налогоплательщик узнал о переплате.

Например: сумму налога по УСН можно признать излишне уплаченной только с даты подачи декларации за год. А дата внесения авансовых платежей не является датой возникновения переплаты по упрощенному налогу. Поэтому, если с даты подачи декларации три года еще не прошли, есть шанс отстоять свои интересы в суде.

Посмотрите короткое видео от Эльбы, если не хотите читать. Эксперты рассказали все самое важное о возврате переплаты для предпринимателей.

Как узнать о переплате

Чаще всего причиной переплаты становятся ошибки в платежном поручении или декларации, двойное списание налога по требованию ФНС, ранее уплаченные авансовые платежи, превышающие итоговую сумму налога за год.

Узнать о переплате можно после сверки с налоговой инспекцией или из справки по форме КНД 1160081. Если ФНС обнаружит переплату первой, она обязана уведомить налогоплательщика о том, что на его лицевом счету есть излишне уплаченная сумма по налогу, в 10-дневный срок с момента ее выявления (п. 3 ст. 78 НК РФ).

Как можно распорядиться деньгами

Распорядиться переплатой можно тремя способами (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть на свой расчетный счет;

- зачесть в счет будущих платежей;

- погасить задолженность по другим платежам, уплатить пени или штрафы.

Раньше переплату по налогу можно было зачесть только в счет налога одного уровня. Это правило отменили еще в 2020 году, а с 1 января 2022 года появится еще больше возможностей для использования переплаты. Зачесть ее можно будет по следующим направлениям:

- предстоящие платежи по налогам, сборам, страховым взносам;

- погашение недоимки по иным налогам, сборам, страховым взносам;

- задолженность по пеням по налогам, сборам, страховым взносам;

- задолженность по штрафам за налоговые правонарушения.

Имеющаяся задолженность по налогам, сборам и страховым взносам не позволит вернуть переплату. По новым правилам инспекторы должны будут сначала зачесть излишне уплаченную сумму в счет погашения не только недоимок, пеней и штрафов по налогам, но и аналогичных платежей по страховым взносам и сборам (п. 6 ст. 78 НК РФ). Оставшуюся после зачета сумму можно будет вернуть на свой счет или зачесть в счет будущих платежей.

Сроки для подачи заявления о возврате или зачёте

Подать заявление о возврате или зачете денег нужно не позднее 3 лет с момента образования переплаты, который определяется по дате перечисления средств в бюджет (п. 7 ст. 78 НК РФ). Из этого правила есть исключения.

Если переплата образовалась из-за превышения авансовых платежей, например по налогу на прибыль, к сумме налога, рассчитанного по итогам года, то срок начинает отсчитываться со дня подачи годовой налоговой декларации (постановление президиума ВАС от 28.06.2011 № 17750/10).

В случае пропуска трехлетнего срока, указанного в Налоговом кодексе РФ, деньги из бюджета можно вернуть только через суд. Срок исковой давности по таким делам — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своем праве на возврат денег (письмо Министерства финансов РФ от 15 марта 2019 № 03-02-08/16920). В статье «Как вернуть излишне уплаченный налог» мы разобрались, как правильно считать сроки и избежать конфликтов с налоговой.

Сейчас, когда ФНС обязана уведомлять об обнаружении переплаты, срок для подачи иска о возврате денег необходимо отсчитывать с момента получения налогового уведомления или сверки с бюджетом.

Механизм возврата или зачета переплаты

Налоговая не возвращает излишне уплаченные суммы автоматически. Это происходит только по заявлению налогоплательщика. Для вашего удобства мы подготовили подробную схему проведения зачёта по налогам или возврата переплаты.

Этап 1. Проведите сверку с налоговой инспекцией

Подайте в ИФНС по месту учета заявление о необходимости провести сверку. Такое заявление можно принести лично или отправить по почте или через Контур.Экстерн. В течение 5 рабочих дней налоговая направит вам акт сверки, проверьте его.

Если всё верно, подпишите акт и передайте его в налоговую инспекцию. Если обнаружены ошибки или расхождения, укажите в конце раздела 1 акта, что «акт подписан с разногласиями».

Этап 2. Подготовьте заявление о проведении зачета или возврате переплаты

Направьте заявление о проведении зачета или возврате денег в налоговую инспекцию по месту регистрации или по месту нахождения налогоплательщика. Заявление можно подать в произвольной форме или на бланке, рекомендованном в приложении 9 к приказу ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению приложите платёжные поручения и документы, подтверждающие переплату. Если переплата возникла из-за ошибок в налоговой декларации — сдайте уточненный расчет.

Этап 3. Дождитесь решения налоговой инспекции

В течение 10 рабочих дней, но не ранее дня окончания камеральной проверки по уточненной декларации, инспектор примет решение о проведении зачета по налогам или возврате денег.

Срок для возврата переплаты — 1 месяц со дня подачи заявления или со дня окончания камеральной проверки по уточненной декларации (п. 6 ст. 78 НК РФ).

Если в возврате денежных средств отказано, в течение одного года можно обжаловать отказ в вышестоящий налоговый орган (ст. 137, 138 НК РФ). Когда обжалование не помогло, верните переплату через суд. Срок исковой давности для подачи заявления — 3 года.

Законы

Вам должны: как вернуть переплату по налогу

Особенность нашей налоговой системы в том, что она не проверяет платежи в момент получения. Если вы должны были заплатить 20 000₽, но ошиблись нулем и перечислили 200 000₽, платеж пройдет. Вы заплатите лишнее и даже не узнаете об этом.

Переплата инспекцию не волнует: деньги в бюджет собраны в необходимом количестве. Налоговая не обязана вас извещать, и не в ее интересах быстрее вернуть деньги. Поэтому, если вы не следите за своими отношениями с бюджетом, вы платите больше, чем должны.

Деньги можно вернуть, если вовремя подать заявление. В статье — инструкция, как вернуть переплату, если вы — индивидуальный предприниматель.

Откуда берутся переплаты

Основных причин переплаты три:

- Ошибка в налоговой декларации. Например, вы поставили лишний ноль, в итоге сумма оказалась больше, чем надо. В налоговой сидит штат бухгалтеров, который посчитает налоги правильно, а у вас будет переплата.

- Вы заплатили слишком большой аванс. Авансовый платеж — это предоплата по налогу. Вы платите в каждый квартал 50 000₽, налоговая из этой суммы забирает налоги. Если к концу года, когда налоговая собрала все налоги, на счете остались деньги — это переплата.

- Принудительное повторное списание налогов. Предприниматель опоздал с подачей декларации, но налоги заплатил. Налоговая не увидела отчисление вовремя, заблокировала счет и списала сумму налога. Опоздавший заплатил дважды: добровольно и вынужденно.

Как узнать о переплате

Есть два способа узнать о переплате: от налоговой и самостоятельно.

Узнать от налоговой

Налоговая может позвонить, если найдет переплату. Часто звонят на мобильный, начинают с фразы «Добрый день, это налоговая». В этом случае зафиксируйте, откуда именно звонили и по какому налогу переплата. Главное — номер или адрес налоговой, где нашли переплату.

Если налоговая нашла переплату, она может потребовать счета-фактуры, акты, договоры и кассовый аппарат для дополнительной проверки. Не сопротивляйтесь, дайте им всю информацию, это в ваших интересах. Если откажете, вас оштрафуют на сумму от 10 000₽. К тому же, чем быстрее налоговая разберется в подсчетах, тем быстрее вы получите возврат переплаты.

Через личный кабинет ИП

Личный кабинет ИП на сайте налоговой — это способ отслеживать переплаты по налогам и проверять статус заявлений на возврат. Если у вас есть ключ электронной подписи, вы сможете полностью оцифровать свои отношения с налоговой.

Регистрируйтесь и проверяйте историю налоговых платежей в личном кабинете.

Проверить и получить переплату можно через Почту России и личное посещение инспекции. Если вам важно общаться с налоговой на бумаге и лично, просто замените в статье «электронные обращения» на «посещение инспекции Федеральной налоговой службы (ИФНС) по месту учета» и «отправку письмом с описью вложения»: шаги инструкции не изменятся.

Как вернуть переплату

1. Определите, в какую налоговую обращаться

Выбор налоговой инспекции зависит от того, где вы прописаны, где фактически ведете бизнес и какую систему налогообложения выбрали.

Большинство налогов вы платите по месту регистрации ИП, а оно привязано к месту прописки. Если вы прописаны в Костроме, то ИП зарегистрировано в Костроме. Если бизнес вы ведете в Ярославле, платить вам всё равно в костромской налоговой.

ИП зарегистрировано там же, где вы прописаны, но вести бизнес вы имеете право на всей территории страны — необязательно менять прописку или оформлять временную, чтобы вести бизнес в новом регионе.

ИП применяет ставку налога, которая принята в регионе регистрации. Например, ИП на упрощенке зарегистрирован в Крыму, где ставка 3%, а ведет бизнес в Москве, где ставка 6%. В таком случае бизнесмен обязан платить крымские 3%, если он применяет московскую ставку 6%, то переплачивает.

Ваша инспекция прописана в Личном кабинете.

Некоторые бизнесмены платят налоги не по месту регистрации ИП. Вот три исключения:

Ваша система налогообложения отмечена в Личном кабинете.

Если вы состоите на учете в нескольких налоговых, обращайтесь туда, куда переплатили.

2. Помогите налоговой найти переплату

Для этого сверьте расчеты с бюджетом или получите справку о состоянии расчетов. Шаг необязательный, но поможет доказать переплату и ускорить решение о возврате денег.

Сверка расчетов с бюджетом показывает, сколько вы заплатили и сколько должны были заплатить за определенный период. Например, вы заплатили 200 000₽ налога на прибыль за 2016 год, а сумма налога была 20 000₽.

Чтобы сверить расчеты, зайдите в личный кабинет, в раздел «Расчеты с бюджетом», нажмите «Направить заявление об инициировании процедуры…» и следуйте инструкции.

Сверка проходит 10–15 рабочих дней.

Справка о состоянии расчетов с бюджетом показывает переплаты и долги на конкретное число. Например, на 20 августа 2017 года переплата по налогу на прибыль составляет 180 000₽. Справка не связана со сверкой, ее можно получить отдельно.

Чтобы получить справку, зайдите в личный кабинет в раздел «Получить справку», выберите «Получить справку о состоянии расчетов по налогам…» и следуйте инструкции.

Изготовление справки — 5 рабочих дней

Случается, что предприниматель приносит в налоговую заявление, чтобы получить переплату, потом приносит результаты сверки, а его отправляют снова подавать заявление. Если такое случится с вами, просто отказывайтесь — по закону достаточно одного заявления.

3. Подайте заявление на возврат переплаты в налоговую

Форма заявления есть в личном кабинете, подать ее можно в электронном виде, если у вас есть усиленная квалифицированная подпись. Зайдите в раздел «Расчеты с бюджетом», выберете пункт «Направить заявление о зачете/возврате» и следуйте инструкции.

К заявлению приложите сканы документов, подтверждающие переплату и облегчающие работу налоговой: копии платежек и деклараций, справку о сверке расчетов с бюджетом.

Дважды проверьте банковские реквизиты в заявлении о возврате налога: на этот счет Федеральное казначейство переведет деньги по поручению налоговой.

4. Получите ответ по заявлению

Как быстро вы получите ответ налоговой, зависит от того, как подали заявление: вместе со сверкой или без нее:

- Если налоговая решит не проводить сверку, или вы провели сверку до подачи заявления, решение примут за 10 дней.

- Если налоговая проведет сверку, решение примут за 20–25 дней.

Вернуть переплату на расчетный счет можно в течение трех лет. Отсчет идет с даты подачи декларации, а не с дня, когда вы вычислили переплату и подали заявление.

Решение налоговой и статус заявления проверяйте в личном кабинете.

5. Ждите денег

Деньги придут через месяц после того, как налоговая сообщит о положительном решении.

Если месяц прошел, а деньги не поступили, налоговая заплатит за каждый день просрочки. Вам выплатят процент от суммы переплаты. Размер процента равен ставке рефинансирования ЦБ РФ на дни нарушения срока возврата. Например, сейчас это 9%.

Что делать, если что-то пошло не так

Налоговая может медлить с решением: потерялось заявление, произошел сбой в программе, не получилось вовремя рассмотреть заявление. Если налоговая молчит больше положенных 15 рабочих дней, пишите второе заявление с просьбой о выдаче решения через ту же форму в личном кабинете.

Если налоговая отказалась вернуть деньги или проигнорировала второе заявление, подавайте жалобу в Федеральную налоговую службу. Она руководит всеми налоговым инспекциями. Подать жалобу можно через личный кабинет. Зайдите в раздел «Обратиться в налоговый орган», выберете пункт «Написать обращение» и следуйте инструкции.

Если обращение в ФНС не помогло, идите в Арбитражный суд. Для судебного разбирательства у вас есть 3 года со дня, когда вы узнали о переплате.

Какая сумма вернется

По закону, вам вернут 100% суммы переплаты, если нет долгов. Если долги есть, налоговая может сделать взаимозачет: погасить вашу задолженность за счет переплаты.

Взаимозачет можно сделать только по налогам одного типа. Например, если в 2017 году вы переплатили налог на прибыль, а в 2016 году у вас был долг по этому налогу, то ФНС автоматически спишет переплату в счет долга. Извещение об этом придет через 5 дней, проверяйте в личном кабинете.

Но если вы переплатили налог на прибыль, а у вас был долг по налогу на недвижимость, то взаимозачета не получится. Переплату вернут, а долг останется и на него будут капать пени.

Если вы хотите ускорить взаимозачет или покрыть долг по одному налогу за счет переплаты по другому, просто попросите об этом. Для этого в заявлении на возврат в свободной форме напишите, что хотите переплату зачесть в счет долгов. Если переплаты не хватает, чтобы покрыть все долги, то укажите, какие долги списывать в первую очередь.

На выплату долга может уйти вся налоговая переплата, тогда вы не получите ничего. Но долг уменьшится.

Что будет, если не вернуть переплату

Ничего страшного не случится: штрафов и пени за переплаты нет.

Переплату налоговая зачислит в счет будущего налога того же типа. Например, если вы переплатили налог на транспорт в 2016 году и не подали заявление на возврат переплаты, то в 2017 году налоговая сократит ваш налог на транспорт на эту сумму.

Если вы перестали пользоваться корпоративным транспортом и перестали платить налог на транспорт, налоговая переплату никуда не зачтет в следующем периоде. С этого момента у вас есть три года на возврат переплаты, иначе вы потеряли эти деньги.

В таком случае попробуйте списать переплату как «безнадежный долг». Безнадежный долг — сумма, которую нельзя взыскать из-за давности или из-за объективных причин вроде банкротства фирмы-должника.

Списанный долг для бухгалтерского учета — это расход, который вы перекрываете из доходов, чтобы дебет и кредит сходились. Это уменьшает доходы, с которых вы платите налоги. Для налоговой списание долга равно уменьшению налогов, поэтому она придирается и дополнительно перепроверяет все списания потерь.

Вы имеете право списать невозвратную переплату как безнадежный долг по приказу Минфина о бухгалтерском учете, но российская практика показывает, что вам скорее всего откажут. Если сумма переплаты такая, что списать выгодно, обратитесь к юристам и профессиональным бухгалтерам, чтобы они взяли на себя списание безнадежных долгов.

Как не переплачивать

- Выбирайте подходящий для бизнеса вид налогового учета. Чтобы разобраться, изучайте Налоговый кодекс, консультируйтесь с бухгалтерскими компаниями, читайте наш блог.

- Зарегистрируйтесь в личном кабинете ИП на сайте ФНС, скачайте мобильное приложение и проверяйте долги и переплаты. Проверять нужно через 3 месяца после подачи каждой декларации, когда закончилась камеральная проверка.

Как вернуть переплату по налогу: инструкция

1. Зарегистрируйтесь в личном кабинете ИП и проверьте наличие переплаты.

2. Помогите налоговой: проведите сверку с бюджетом или получите справку о состоянии расчетов с бюджетом в личном кабинете.

3. Заполните заявление на возврат и подайте его в налоговую вместе с результатами сверки.

4. Ждите решения налоговой 10 рабочих дней.

5. Получите деньги через месяц.

6. Если не успеваете вернуть переплату, спишите ее как безнадежный долг.

Еще больше важных разъяснений по грядущим изменениям можно найти в рубрике «Единый налоговый счет».

Читать

С 1 января 2023 года вступают в силу поправки к НК РФ, внесенные Федеральным законом от 14.07.2022 № 263-ФЗ. Все налогоплательщики переходят на новый порядок уплаты налогов — единый налоговый платеж (ЕНП). Возвращать и зачитывать переплаты налоговики тоже будут по-новому:

| Как происходит сейчас | Как будет с 2023 года |

|---|---|

| Учет расчетов с бюджетом ведется по каждому налогу, взносу, сбору: налог на прибыль отдельно, НДС отдельно, взносы в ПФР отдельно и т.д.

Поэтому бывает так, что по одному налогу числится переплата, по другому — недоимка |

Появится понятие «совокупная обязанность» (п. 2 ст. 11 НК РФ в ред. 263-ФЗ). В нее войдут налоги, взносы, сборы, авансы, штрафы, пени и проценты — все бюджетные платежи вашей компании, за небольшим исключением (например, взносы на травматизм не относятся к ЕНП)

Ситуация, когда по одному налогу «висит» переплата, а по другому — недоимка, невозможна |

|

Каждый налог, взнос, сбор перечисляется своей платежкой. Переплату в счет будущих платежей ФНС зачитывает только по заявлению плательщика (кроме случая переплаты по этому же налогу). Зачет в счет недоимки ИФНС может сделать сама (п. 5, п. 14 ст. 78 НК РФ) |

Будет одна платежка на ЕНП, зачисляемый на единый налоговый счет (ЕНС). Получив единый платеж, налоговики распределят его в счет налоговых обязанностей компании (ИП) в последовательности: недоимка → текущие обязательства → пени → проценты → штрафы. Если ЕНП не хватит для уплаты налогов с одинаковым сроком перечисления, его распределят пропорционально. Зачесть или вернуть можно сумму, оставшуюся после распределения (положительное сальдо) |

Переплата зачитывается:

Или возвращается по заявлению плательщика |

Положительное сальдо ЕНС можно:

|

| Вернуть и зачесть переплату, которой «исполнилось» три года и больше, нельзя. Либо придется обращаться в суд, чтобы доказать, что вы о ней узнали только сейчас, и тогда есть шанс вернуть деньги | Положительное сальдо на ЕНС можно вернуть или зачесть без ограничений по срокам, кроме отдельных случаев из п. 4 ст. 78 НК РФ (их разберем ниже). Однако в начальное сальдо ЕНС не попадет переплата, по которой истекло 3 года по состоянию на 31.12.2022 |

Дважды в месяц вам на почту будут приходить инструкции и разборы от наших экспертов. В первом письме — памятка по ЕНП.

Рассмотрим порядок зачета и возврата подробно.

Порядок проведения зачета налогов на ЕНС прописан в ст. 78 НК РФ (в ред. 263-ФЗ). Рассмотрим, как он выглядит.

Правила зачета

- Зачет проводится на основании заявления плательщика (п. 2 ст. 78 НК РФ).

- Зачесть можно сумму, не превышающую положительное сальдо ЕНС. Если положительного сальдо нет, налоговики откажут в зачете. А если положительного сальдо недостаточно, зачет сделают частично (п. 1, п. 2 ст. 78 НК РФ).

- Разрешены четыре варианта зачета (п. 1 ст. 78 НК РФ):

- в счет налоговых платежей другого лица. Уплатить за него можно налоги, сборы, страховые взносы (кроме НС и ПЗ), пени, штрафы, проценты;

- в счет исполнения своих будущих платежей по конкретному налогу, взносу, сбору;

- в счет исполнения решений налогового органа, указанных в подп. 10-11 п. 5, подп. 3 п. 7 ст. 11.3 НК РФ;

- в счет задолженности, не учитываемой в совокупной обязанности (платежи с истекшим сроком взыскания и другие, перечисленные в подп. 2 п. 7 ст. 11.3 НК РФ).

- Налоговики обязаны провести зачет в течение рабочего дня, следующего за днем поступления в ИФНС заявления плательщика (п. 5 ст. 78 НК РФ).

Если вы подали заявление на зачет в счет будущей уплаты конкретного налога, но потом передумали, можно направить заявление о полной или частичной отмене зачета. В этом случае зачет отменят последовательно — начиная с налога с наиболее ранним сроком уплаты (п. 6 ст. 78 НК РФ). В других случаях, например, при уплате за третье лицо, зачет отменить нельзя.

Обратиться за зачетом можно в любое время, кроме зачета в счет (п. 4 ст. 78 НК РФ):

- исполнения решений налоговых органов, указанных в подп. 10-11 п. 5, подп. 3 п. 7 ст. 11.3 НК РФ;

- погашения долгов по платежам, не входящим в совокупную обязанность (подп. 2 п. 7 ст. 11.3 НК РФ).

По этим видам зачета заявление подается не позже дня, предшествующего дате вступления в силу решения суда о взыскании долга (п. 4 ст. 78 НК РФ).

Заявление на зачет налога

Электронное заявление о зачете, подписанное УКЭП, подается в ИФНС по месту учета плательщика. Направить его можно по ТКС или через личный кабинет на сайте ФНС.

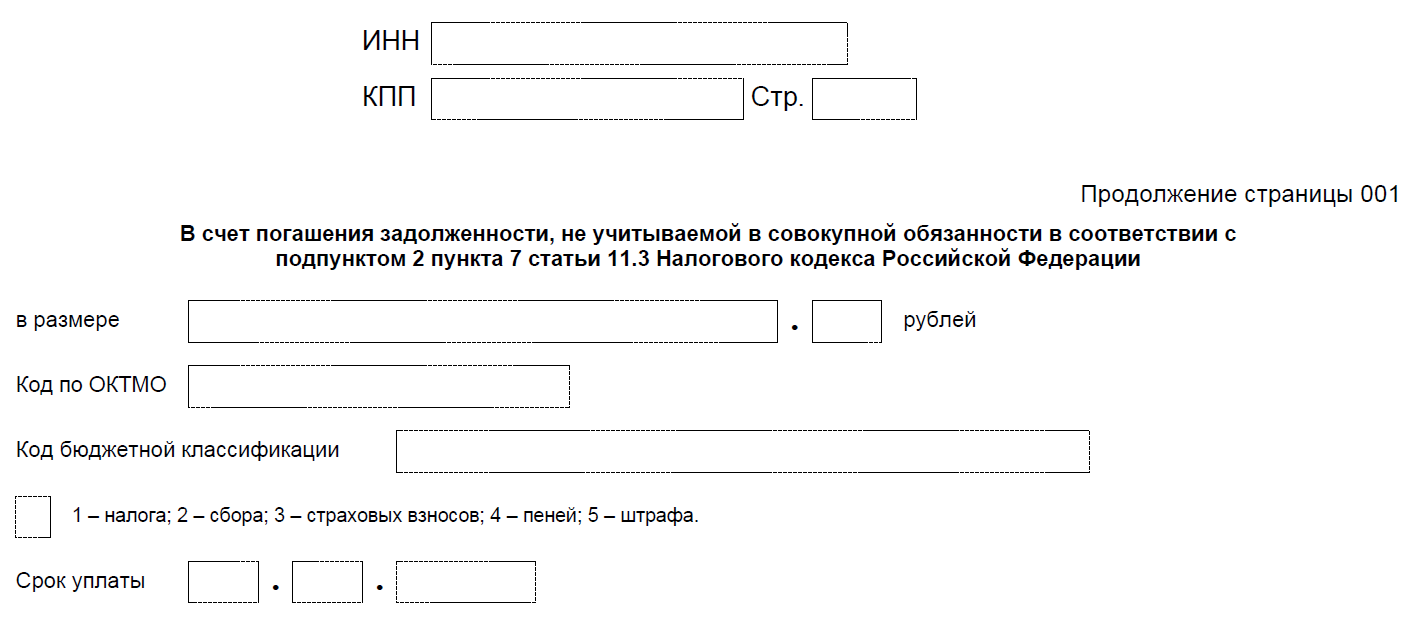

Форма и электронный формат заявления утверждены приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@. Бланк заявления о зачете выглядит так:

Это титульный лист. Здесь заполняются ИНН, КПП компании, код налогового органа, а также указывается одна из четырех причин, по которой проводится зачет.

После титульника идет еще 4 листа — на каждом из них заполняется информация по конкретному основанию.

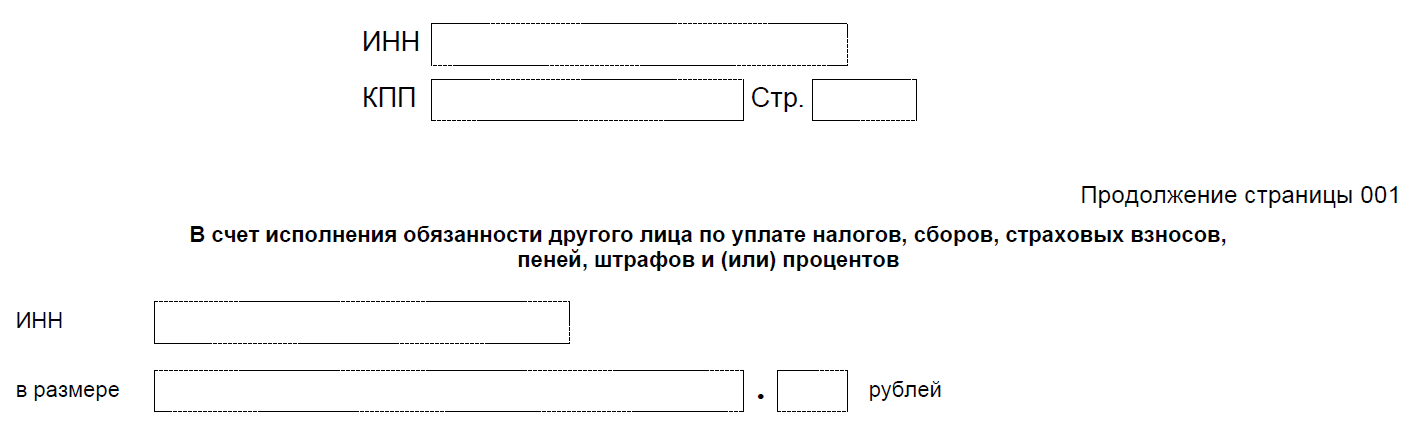

Зачет в счет уплаты налогов за другое лицо

На этой странице указывается ИНН другого лица, а также зачитываемая сумма.

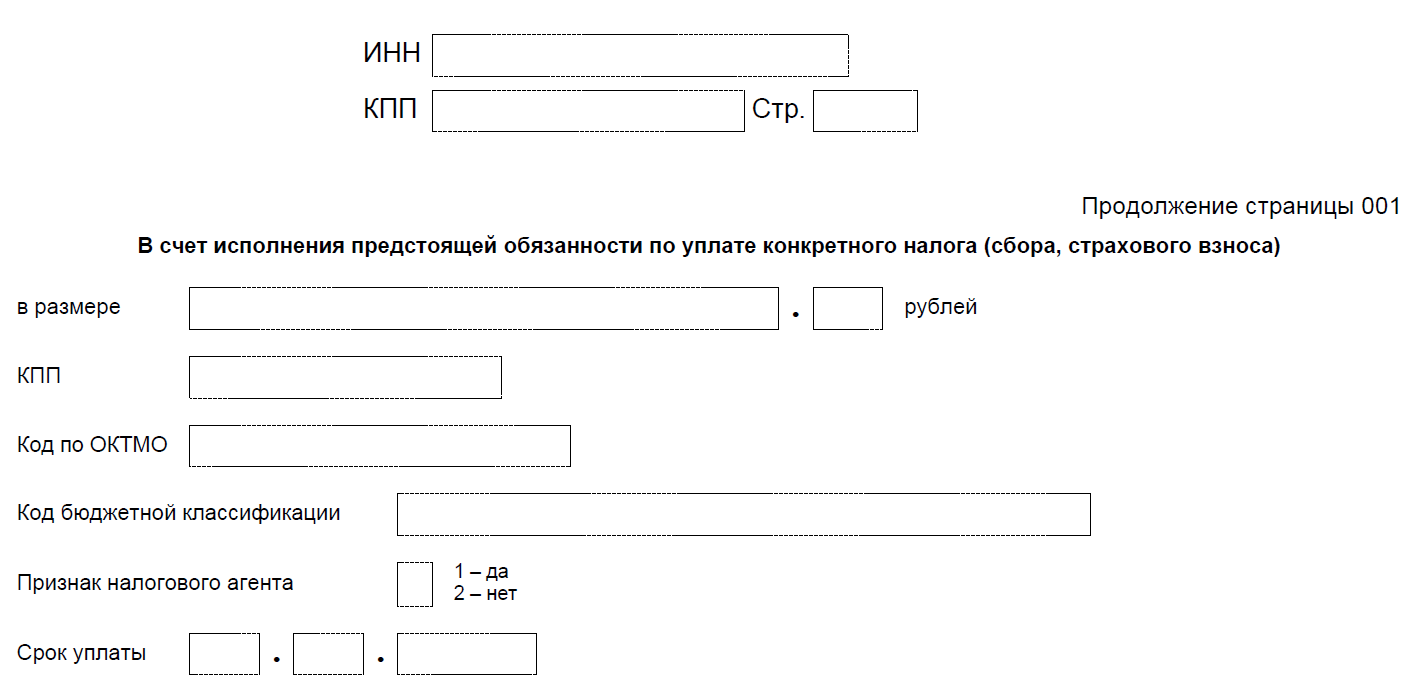

Зачет в счет будущей уплаты конкретного налога

Здесь указываем зачитываемую сумму, а также информацию, которая поможет инспекторам верно определить, в счет какого налога, взноса, сбора делается зачет (п. 4 ст. 78 НК РФ).

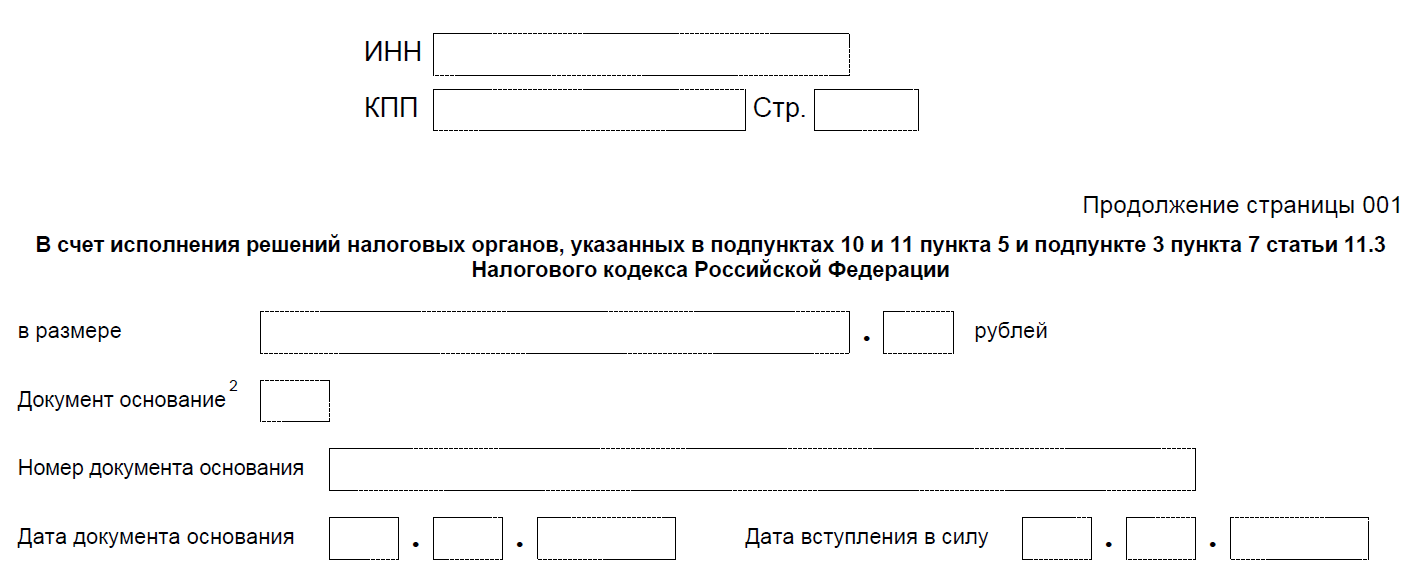

Зачет в счет исполнения решения налогового органа

Такое заявление можно подать не позже дня, предшествующего дню вступления в силу судебного акта о взыскании долга, при этом указывается соответствующее решение налогового органа (п. 4 ст. 78 НК РФ). Зачет проведут последовательно — начиная с долга с самым ранним сроком уплаты.

Зачет в счет исполнения долгов, не учитываемых в совокупной обязанности

Это заявление также подается не позже дня, предшествующего дате вступления в силу судебного решения (п. 4 ст. 78 НК РФ).

Сверяйтесь с налоговой по ЕНС в автоматическом режиме и отслеживайте расхождения в наглядной таблице

Подключить

Новый порядок возврата налогов описан в ст. 79 НК РФ (в ред. 263-ФЗ).

Правила возврата

- Возврат проводится на основании (п. 1 ст. 79 НК РФ):

- заявления плательщика;

- решения ИФНС о возмещении НДС или акциза в соответствии со ст. 176, ст. 176.1, ст. 203, ст. 203.1 НК РФ;

- решения о предоставлении налогового вычета в соответствии со ст. 221.1 НК РФ.

- Вернуть можно только сумму, которая не превышает положительное сальдо ЕНС (п. 1 ст. 79 НК РФ). Если плюсового сальдо нет, налоговики откажут в возврате. А если положительного сальдо недостаточно, вернут лишь часть заявленной суммы — в пределах остатка на ЕНС (п. 1, п. 2 ст. 79 НК РФ).

- Налоговая инспекция отправит поручение на возврат в Казначейство не позже рабочего дня, следующего за днем получения заявления. А еще через день Казначейство обязано исполнить поручение (п. 3, п. 6 ст. 79 НК РФ). То есть всего на возврат переплаты уйдет три рабочих дня.

- Деньги возвращаются на банковский счет компании (ИП), о котором есть сведения у налоговиков (п. 1, п. 4 ст. 79 НК РФ). Если такой информации у них нет, срок возврата может увеличиться.

Если налоговики не вернут деньги вовремя, будут «капать» проценты с 11-го рабочего дня после подачи заявления (п. 9 ст. 79 НК РФ). Проценты начисляются автоматически, подавать заявление не нужно. Ставка — ключевая ЦБ.

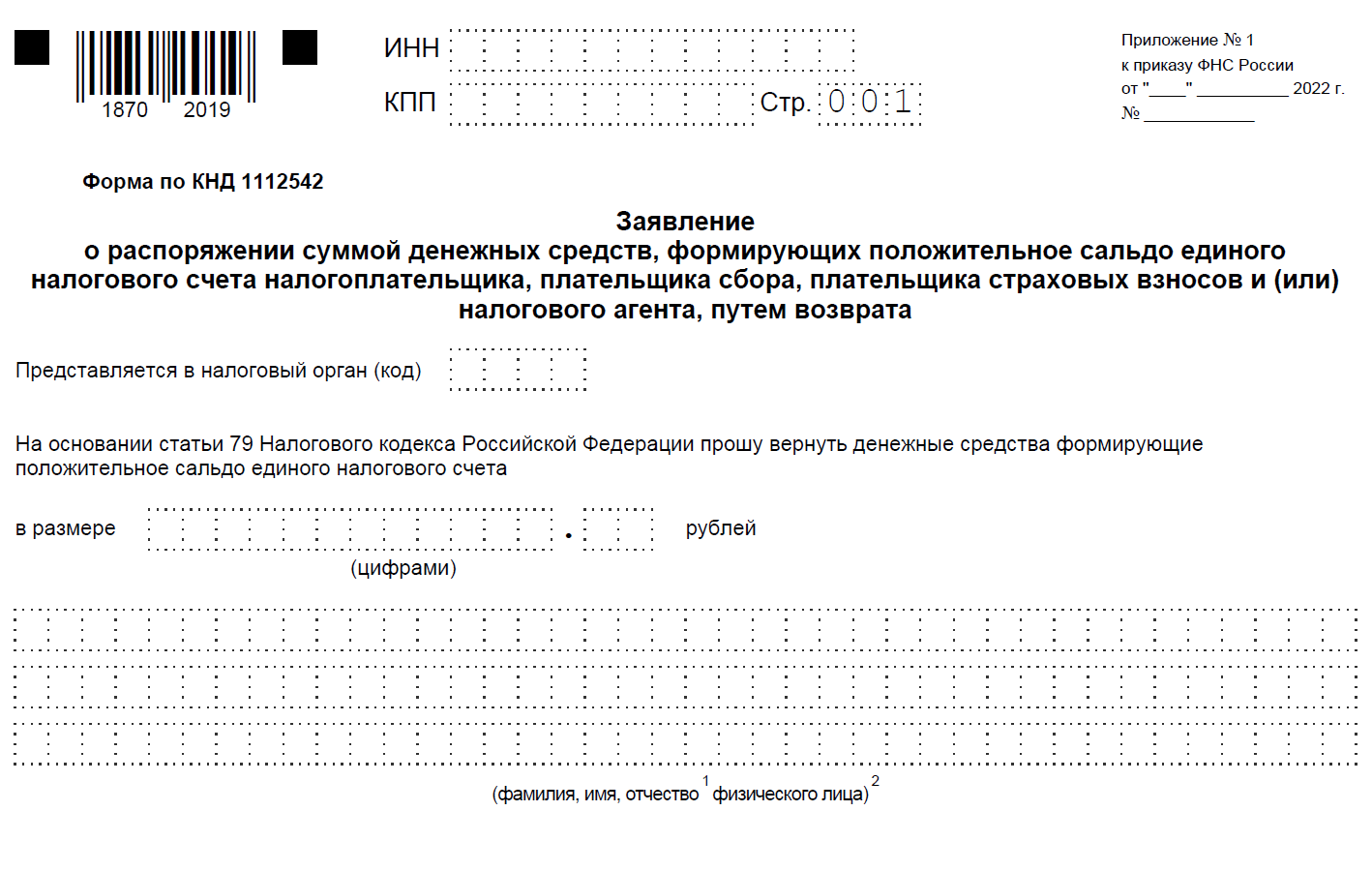

Заявление на возврат налога

Заявление о возврате подается на бумаге, электронно или в составе декларации 3-НДФЛ (п. 1 ст. 79 НК РФ). Электронное заявление подписывается УКЭП, направляется по ТКС или через личный кабинет на сайте ФНС.

Форма и Формат заявления утверждены Приказом ФНС России от 30.11.2022 N ЕД-7-8/1133@.

Это титульный лист. Здесь указываются ИНН и КПП заявителя, код ИФНС, сумма к возврату.

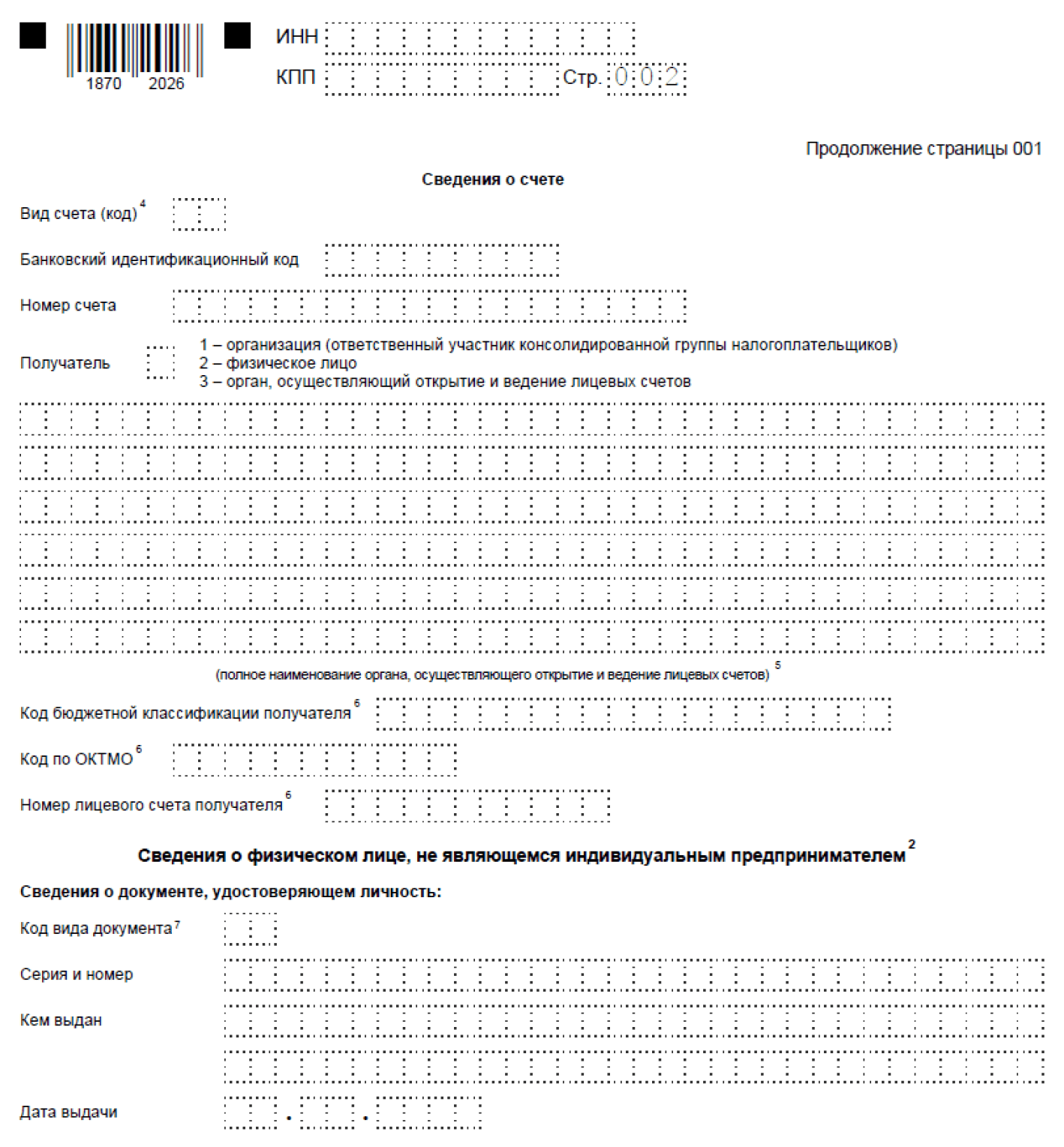

Далее идет основная часть:

На этой странице указываются наименование и банковские реквизиты получателя.

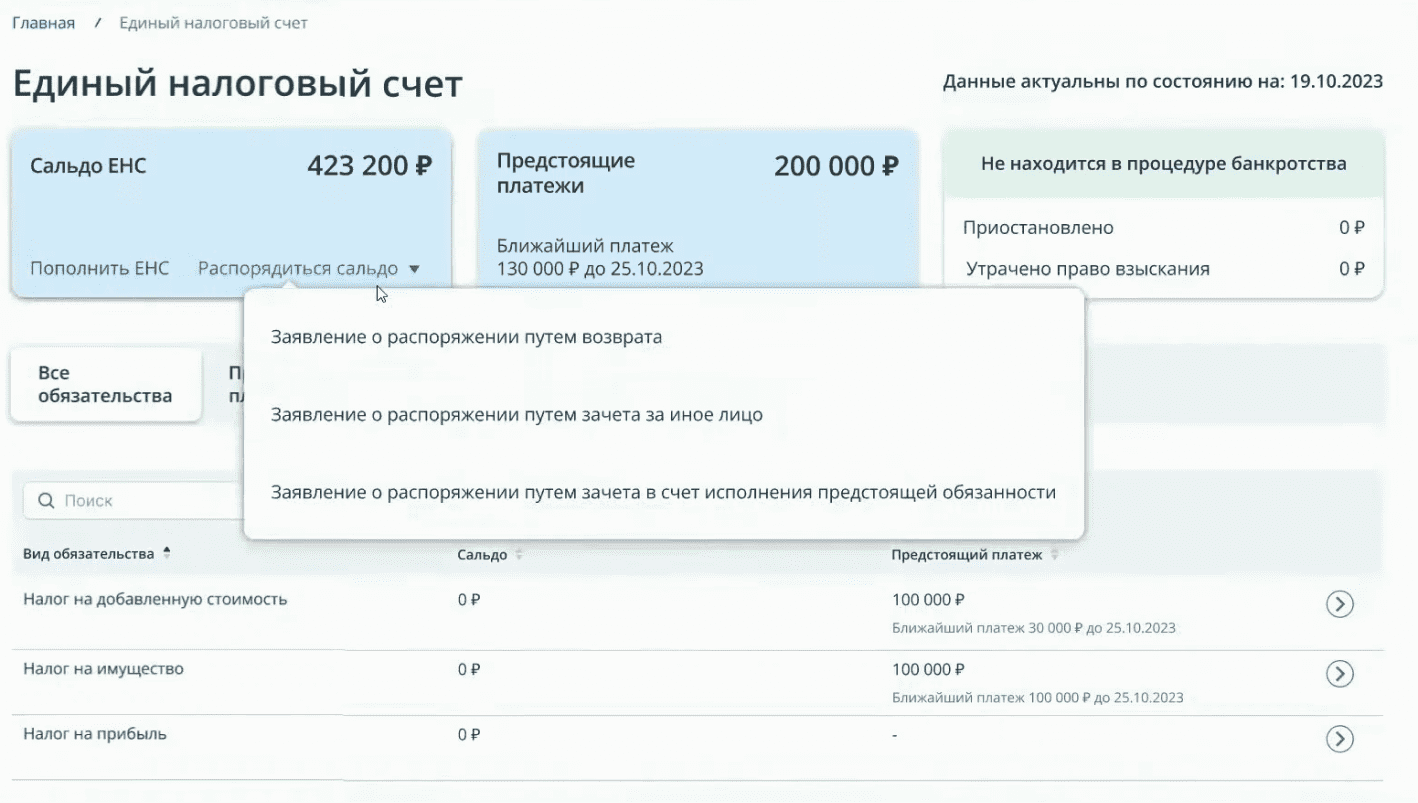

Детальную информация о состоянии ЕНС можно будет увидеть в личном кабинете налогоплательщика. ФНС представила макет нового ЛК, вот как будет выглядеть информация о переплате:

Там же, в личном кабинете, можно сразу сформировать заявление, выбрав нужный вариант.

А еще информацию о переплате можно увидеть в «Справке о принадлежности сумм ЕНП», она выдается в течение 5 рабочих дней по запросу плательщика. Запрос можно направить на бумаге, по ТКС или через ЛК.

Переплаты, имеющиеся у вас на конец 2022 года, войдут в первоначальное сальдо ЕНС, но только те, которым не исполнилось 3 года. Поэтому если у вас зависла сумма старше 3 лет, будьте особенно внимательны. Не успеете до 2023 года ее вернуть или зачесть — она пропадет, так как не будет учтена налоговиками при формировании начального сальдо ЕНС (подп. 2 п. 3 ст. 4 263-ФЗ).

Если вы подали в 2022 году заявление на зачет или возврат переплаты, которой не «исполнилось» 3 года, а ИФНС его не успела отработать, вернуть или зачесть эту сумму можно и после 1 января 2023, но уже по новым правилам (п. 8 ст. 4 263-ФЗ).

А что делать, если все-таки старую переплату не удалось вернуть? Ведь несмотря на то, что налоговики ее не учтут на ЕНС, самостоятельно списать они ее не могут (Письмо Минфина от 20.04.2021 № 03-02-11/29986, от 28.12.2021 № 03-02-11/106695). Из бухучета плательщика эта сумма тоже не может «испариться».

Чтобы разобраться с такой зависшей переплатой, следует оценить вероятность возврата ее через суд:

— Вероятность высокая. Если вы в суде сможете доказать, что только сейчас узнали о переплате, то срок исковой давности будет считаться не с даты уплаты, а со дня, когда вам стало известно о переплате (п. 1 ст. 200 ГК РФ). И тогда деньги можно будет вернуть, даже если прошло 3 года.

В этом случае до решения суда оставьте переплату на балансе в качестве дебиторской задолженности. Можно включить в резерв сомнительных долгов — полностью или частично.

— Вероятность низкая. Если шансов на возврат нет, переплата будет считаться безнадежной для взыскания.

Переплату, которую нельзя взыскать, следует списать в прочие расходы: это уже не актив, а потому она не может отражаться в балансе. Но такие суммы можно продолжать учитывать за балансом, открыв для них отдельный забалансовый счет.

После введения ЕНС, в личном кабинете налогоплательщика теперь отражается общее сальдо — положительное или отрицательное. Проще говоря, переплата или задолженность по налогам. Рассказываем, что можно с ними сделать.

Как было раньше

До появления единого налогового счёта переплаты и задолженности формировались по каждому налогу, взносу или сбору по отдельности. Например, ИП задержался с оплатой УСН, но переплатил НДФЛ за сотрудников. В этом случае по УСН формировалась задолженность — недоимка, а по НДФЛ — переплата.

В такой ситуации ИП мог поступить по-разному:

1 вариант. Заплатить налог по УСН и погасить задолженность. Переплата по НДФЛ автоматически отправлялась в счёт предстоящих платежей.

2 вариант. Доплатить налог, как в первом варианте. Переплату по НДФЛ вернуть на свой расчётный счёт. Для этого ИП подавал заявление о возврате переплаты в налоговую. Распорядиться можно было только переплатой не старше трёх лет.

3 вариант. Направить переплату по НДФЛ в счёт погашения недоимки по УСН. Опять же с помощью заявления о зачёте переплаты.

Важно: на сумму недоимки налоговая автоматически начинала начислять пени. У налогоплательщика могли быть одновременно переплата и пени.

Что изменилось

С 2023 года для каждого налогоплательщика налоговая сформировала единый налоговый счёт (ЕНС), куда попадают почти все налоги, взносы и сборы. И если раньше учёт вели в разрезе каждого платежа отдельно, то теперь инспектор смотрит на общее сальдо ЕНС — разницу между деньгами на счёте и суммой налогов, которую надо списать. Если денег на счёте не хватает — сальдо будет отрицательным. А если после списания налогов на счёте ещё остаются деньги — положительным.

Сальдо ЕНС = Остаток денег на ЕНС — Сумма налогов, взносов, сборов

Говоря о задолженности или переплате с 2023 года, речь идёт именно о сальдо ЕНС, а не о конкретном налоге. Поэтому и пени теперь начисляют на сумму общего отрицательного сальдо, а не на сумму задолженности по налогу или взносу.

Ещё одно важное изменение, связанное с ЕНС — очерёдность зачёта платежей. Все деньги, которые поступают на ЕНС, налоговая списывает в такой последовательности:

— Задолженность по налогам. В первую очередь спишут старые недоимки, и только после этого новые.

— Текущие платежи — налоги, взносы, авансы. Логика та же, что и с недоимкой.

— Пени.

— Проценты при некоторых отсрочках платежа — п. 3 ст. 64 НК РФ.

— Штрафы.

Вернёмся к примеру из начала статьи. Представим, что ИП не перечислил налог по УСН за год до 28 апреля — 15 000 ₽, а НДФЛ за сотрудников в марте внёс больше, чем надо — 20 000 ₽ вместо 10 000 ₽.

| Как было в 2022 году | Как стало в 2023 году |

|---|---|

| На КБК УСН формируется недоимка. Пени начисляют на сумму 15 000 ₽.

|

Сумма обязательств ИП 15 000 + 10 000 = 25 000 ₽, а на ЕНС перечисли 20 000 ₽. Первые 10 000 ₽ налоговая «забирает» в счёт НДФЛ, а вторые автоматически списывает в счёт недоимки по УСН. На ЕНС формируется отрицательное сальдо — 5000 ₽ и на него начисляют пени. |

|

ИП распоряжается переплатой по НДФЛ и переносит 10 000 ₽ в счёт недоимки по УСН. Недоимка по налогу сокращается до 5 000 ₽, пени теперь начисляют на эту сумму. |

ИП вносит на ЕНС 5000 ₽ и погашает задолженность. Пени больше не начисляют. |

| ИП вносит оставшиеся 5000 ₽. Теперь у него нет ни задолженности, ни переплаты, пени тоже больше не начисляют. |

Откуда берётся переплата

Начнём с того, что не всякая переплата — настоящая. Дело в том, что налоговая не всегда знает, сколько же вы должны заплатить в бюджет. Например, пока не наступит срок уплаты, налоговая не спишет деньги с ЕНС. Поэтому авансовые платежи будут «висеть» на ЕНС как переплата, по сути ею не являясь.

Похожая история с фиксированными взносами ИП. По ним вообще не подают декларацию, а списывают по сроку уплаты — 31 декабря. Но ИП часто пользуются правом уменьшения налога на сумму уплаченных взносов и перечисляют их поквартально. Поэтому с 2023 года взносы, при оплате платёжкой по ЕНП, надо резервировать, чтобы их учли раньше. В Личном кабинете налогоплательщика зарезервированные суммы должны отражаться в разделе ЕНС «Зарезервировано». Если в вашем ЛК такого раздела нет, то, возможно, вы столкнулись с нестабильностью ЕНС. Тогда о зарезервированных суммах можно узнать в своей налоговой — по телефону, лично или запросить сверку.

А когда же переплата действительно переплата? Так бывает, если:

— Ошиблись в платёжке. Поставили лишнюю цифру и не заметили;

— Ошиблись при расчёте налога или взноса.

У переплаты на ЕНС нет срока годности — распорядиться ею можно и спустя год, и спустя 10 лет. Это одно из изменений 2023 года, ведь раньше переплата старше трёх лет сгорала.

Почему возникает задолженность

С недоимкой ситуация интереснее. Раньше задолженность появлялась по таким причинам:

— если ошиблись, считая налог. Например, сперва не учли комиссию маркетплейса на УСН и показали доход меньше, чем он есть на самом деле. Потом комиссию всё же учли и подали уточнённую декларацию, из-за чего возникала задолженность по налогу.

— ошиблись в платёжке;

— опоздали с платежом.

Но как мы уже говорили, с 2023 года налоговая установила очередность списания платежей с ЕНС. Поэтому задолженность на едином налоговом счёте теперь может появиться, если налоговая списала сумму в счёт налога или взноса, о котором вы не знали.

Из-за этого предприниматель не может заплатить штраф или пени, пока не погасит основную сумму недоимки.

Что делать в 2023 году

Если есть задолженность на ЕНС

О задолженности можно узнать из сверки или требования налоговой.

Решение здесь одно — разобраться, почему возникла задолженность, и как можно скорее её погасить. После этого уже можно заплатить пени, рассчитав их самостоятельно или дождавшись требования об уплате.

Оплачивая пени, помните о том, что согласно порядка распределения сумм ЕНП, их спишут только в третью очередь. Именно поэтому сначала надо погасить старые долги и текущие обязательства, иначе перечисленные пени уйдут на закрытие недоимки.

Оплатить задолженность может не только сам предприниматель, но и третье лицо — другой ИП или ООО.

Если есть переплата на ЕНС

Положительное сальдо ЕНС (переплату) можно:

— оставить в покое и ничего с ним не делать. Тогда у вас будет подушка безопасности на случай неожиданного списания.

— зачесть в счёт других платежей. Проще говоря, заплатить по какому-то налогу чуть меньше, с учётом этой переплаты;

— вернуть на расчётный счёт.

Чтобы оформить зачёт или возврат переплаты, надо подать заявление в налоговую. В обоих случаях распорядиться можно только суммой, не превышающей положительное сальдо ЕНС.

И заявление на зачёт, и заявление на возврат положительного сальдо можно подать только в электронном виде — через ЛК налогоплательщика (Жизненные ситуации → Распорядиться переплатой) или интернет-бухгалтерию, например, через Эльбу. Для этого понадобится действующая электронная подпись.

У заявления на зачёт есть четыре варианта основания. Зачесть переплату можно в счёт:

— долга другого лица;

— будущей уплаты налога;

— исполнения решения налоговой;

— долга, не учитываемого в совокупной обязанности (например, если срок взыскания налога по исполнительному документу суда уже истёк).

Зачёт переплаты инспектор проведёт в течение суток.

В заявлении на возврат надо указать сумму переплаты и данные получателя, включая банковские реквизиты. Сумма, не превышающая положительное сальдо ЕНС, поступит на ваш расчётный счёт в течение трёх рабочих дней.

Статья актуальна на

04.04.2023

С 1 января 2022 поменялись правила возврата и зачета переплаты по налогам и взносам. Расскажем, как зачесть или вернуть деньги, излишне уплаченные в бюджет, и покажем образцы заявлений на возврат (зачет), заполненные в программе 1С.

Содержание

- Нормативное регулирование

- Что изменилось в возврате (зачете) налогов

- Как возникает переплата

- Как узнать о переплате

- Что делать с переплатой

- Сроки для обращения за возвратом (зачетом) переплаты

- Переплата при подаче уточненной декларации

- Этапы возврата или зачета переплаты

- Переплата взносов на травматизм в ФСС

- Возмещение расходов на пособия из ФСС в 2022 году

- Заявление о возврате налогов и взносов в 1С

- Титульная страница

- Сведения о счете в банке

- Заявление о зачете налогов и взносов в 1С

- Титульная страница

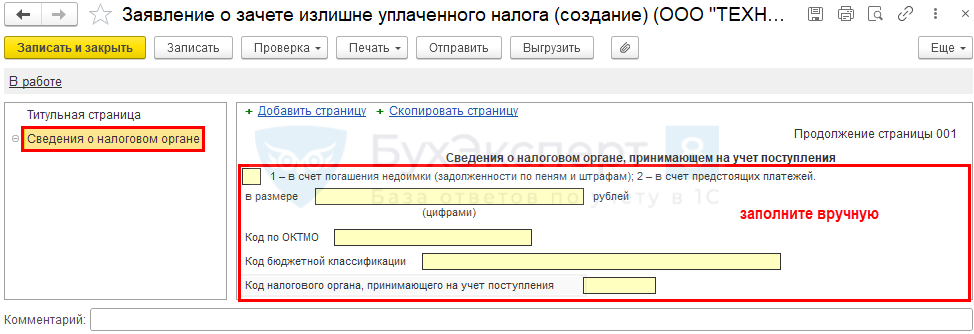

- Сведения о налоговом органе

Нормативное регулирование

Что изменилось в возврате (зачете) налогов

До 2022 года разрешалось зачитывать переплату по налогам только в счет налогов, а переплату по взносам — в счет взносов, уплачиваемых в бюджет того же фонда, где возникла переплата.

С 2022 года переплату по налогам можно зачитывать не только на налоги, но и в счет страховых взносов (п. 1 ст. 78 НК РФ). Тоже самое с переплатой по взносам — ее можно зачесть как в счет уплаты взносов, так и налогов.

Итак, направить переплату можно:

- на недоимки по другим налогам, взносам, сборам;

- на предстоящие платежи по налогам, сборам, взносам;

- на штрафы, пени.

Переплата в счет предстоящих платежей зачитывается по заявлению налогоплательщика (кроме случая переплаты по тому же налогу — см. Постановление АС Московского округа от 23.03.2022 N Ф05-35602/2021 по делу N А40-137187/2020). Погасить недоимку налоговики могут и самостоятельно (п. 5, п. 14 ст. 78 НК РФ). Однако если ИФНС утратила право на принудительное взыскание недоимки, она зачесть ее не сможет (Определение КС от 08.02.2007 N 381-О-П, п. 32 Постановления Пленума ВАС от 30.07.2013 N 57).

Как и раньше, вернуть на расчетный счет можно только ту часть переплаты, которая осталась после погашения всех долгов перед бюджетом и фондами. Возврат осуществляется только по заявлению налогоплательщика.

Как возникает переплата

Переплата образуется, если в бюджет уплачена сумма налога (или другого бюджетного платежа) большая, чем нужно по законодательным нормам. Причинами возникновения переплаты могут быть:

- неправильный расчет налогов, взносов, сборов;

- ошибки при заполнении платежек и деклараций;

- изменения в НК РФ, действие которых распространяется на прошлые периоды;

- сумма налога к уменьшению по итогам налогового периода;

- переход на другой режим налогообложения;

- задвоение списания по требованиям ИФНС и др.

«Виновником» возникновения переплаты может быть как плательщик (излишняя уплата), так и налоговый орган (излишнее взыскание). Во втором случае одновременно с возвратом переплаты налоговики обязаны выплатить проценты. Они начисляются со дня после излишнего взыскания по день возврата суммы на расчетный счет организации (абз. 1, 2 п. 5 ст. 79 НК РФ).

Не считается переплатой:

- самостоятельно уплаченная недоимка, признанная безнадежной к взысканию (п. 10 Постановления Пленума ВАС от 30.07.2013 N 57);

- налог и пени по нему, взысканные ФССП до вынесения судом решения об утрате права на взыскание (Письмо ФНС от 22.08.2014 N СА-4-7/16692);

- суммы, перечисленные в бюджет в возмещение ущерба, причиненного уклонением от уплаты налогов (п. 13.1 ст. 78 НК РФ).

Налогоплательщик, у которого возникла переплата, имеет право на ее своевременный зачет или возврат (пп. 5 п. 1 ст. 21 НК РФ). Это его право, а не обязанность (п. 6 ст. 78 НК РФ, Письмо Минфина от 12.04.2018 N 03-02-07/1/24222).

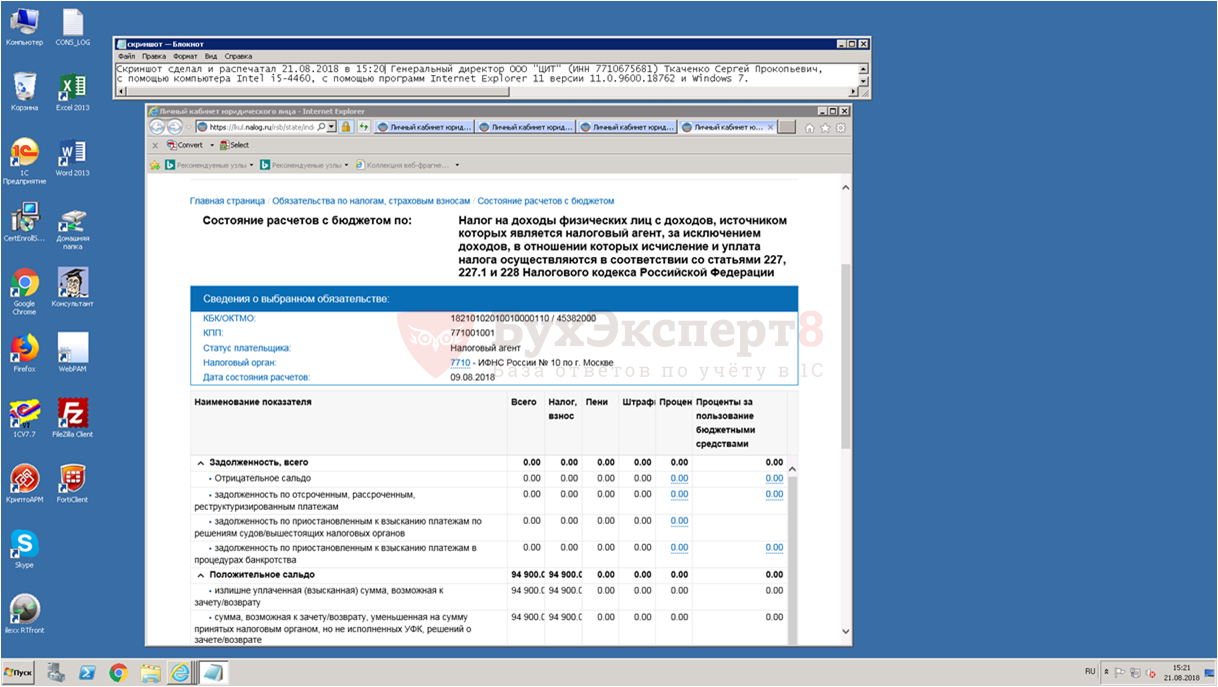

Как узнать о переплате

Обнаружить факт переплаты может сам плательщик (при аудите, инвентаризации) или налоговый инспектор. Если это сделали налоговики, они должны сообщить об излишней уплате в течение 10 рабочих дней со дня ее обнаружения (п. 3, 14 ст. 78 НК РФ).

А еще переплату можно выявить во время совместной сверки расчетов или увидеть в справке КНД 1160081.

Что делать с переплатой

Обнаружив переплату, можно (пп. 5 п. 1 ст. 21 НК РФ):

- вернуть ее на расчетный счет;

- зачесть в счет предстоящих платежей;

- погасить недоимки по другим платежам;

- заплатить пени, штрафы.

Зачет можно делать между налогами и взносами разных видов. Например, переплату по региональному налогу зачесть в счет федеральных, региональных и местных платежей (п. 1 ст. 78 НК РФ). Какие налоги к каким бюджетам относятся, закреплено в ст. 13-15 НК РФ.

По НДФЛ действует особый порядок зачета. Если переплата возникла из-за того, что в бюджет перечислена сумма НДФЛ большая, чем удержана, ее можно зачесть в счет (п. 1 ст. 78 НК РФ):

- недоимки по налогам, сборам, взносам;

- будущих платежей по другим налогам, сборам, взносам;

- долга по пени, а налоговым штрафам.

А вот зачесть излишне уплаченный НДФЛ в счет предстоящих платежей по НДФЛ не получится, поскольку уплата НДФЛ должна осуществляется из средств физлица, а не налоговых агентов (п. 1, 14 ст. 78 НК РФ, п. 9 ст. 226 НК РФ, Письма УФНС по г. Москве от 27.10.2020 N 19-19/164537@, ФНС от 06.02.2017 N ГД-4-8/2085@).

Если же причиной переплаты стало излишнее удержание НДФЛ у работника, эту сумму нужно ему вернуть.

Сроки для обращения за возвратом (зачетом) переплаты

Заявление о возврате или зачете денежных средств подается не позже 3 лет:

- с даты уплаты соответствующей суммы в бюджет — при излишнем перечислении (п. 7 ст. 78 НК РФ);

- с даты, когда стало известно о взыскании — при излишнем взыскании (п. 3, 9 ст. 79 НК РФ).

Самостоятельный зачет ИФНС делает не более чем за 3 года со дня уплаты суммы (п. 5 ст. 78 НК РФ).

Особые сроки устанавливаются для:

- переплат, образованных при перечислении авансов по налогам — в этом случае срок отсчитывается с даты подачи годовой налоговой декларации (Постановление Президиума ВАС от 28.06.2011 N 17750/10);

- переплат, оставшихся от предыдущего зачета — 3-летний срок подачи заявления о зачете (возврате) исчисляется с даты, когда ИФНС сделала зачет, сформировавший переплату (пп. 4 п. 3, п. 8 ст. 45 НК РФ, п. п. 7, 14 ст. 78 НК РФ, Постановление Президиума ВАС от 10.11.2011 N 8395/11).

В случае пропуска установленных сроков для возврата (зачета) переплату можно попробовать вернуть через суд. Срок исковой давности — 3 года с момента, когда налогоплательщик узнал или должен был узнать о своем праве на возврат средств (Письмо Минфина от 15.03.2019 N 03-02-08/16920).

Переплата при подаче уточненной декларации

Если переплата возникла в результате подачи уточненной декларации, то можно вернуть (зачесть) ее после завершения камеральной проверки (п. 2, 5 ст. 6.1 НК РФ, п. 2 ст. 88 НК РФ):

- в общем случае — 3 месяца;

- по НДС — 2 месяца.

Заявление можно направить одновременно с декларацией, но ответ налоговая даст в течение 10 рабочих дней со дня окончания проверки по поданной уточненной декларации, после отражения переплаты в КРСБ.

Этапы возврата или зачета переплаты

Шаг 1. Проведите сверку с ИФНС

Чтобы инициировать сверку расчетов, необходимо подать в ИФНС по месту учета заявление (пп. 11 п. 1 ст. 32 НК РФ). Рекомендуемая форма заявления утверждена Письмом ФНС 28.10.2020 N АБ-4-19/17644@, но можно составить его в произвольной форме.

При подключенной 1С-Отчетности сверку можно заказать прямо из помощника по уплате налога.

В течение 5 рабочих дней налоговики должны направить акт сверки. Его нужно проверить, подписать и передать в ИФНС.

Шаг 2. Сформируйте заявление о проведении зачета (возврата) переплаты

Формы заявлений о возврате и зачете налогов утверждены Приказом ФНС от 14.02.2017 N ММВ-7-8/182:

К заявлению приложите (п. 10, 11, 14 ст. 78 НК РФ):

- пояснения, как образовалась переплата;

- подтверждение даты обнаружения переплаты;

- напоминание о начислении % на излишне взысканные суммы;

- первичку (платежки, отчетность, скрины, переписку).

Письмо ФНС РФ от 31.03.2016 N СА-4-7/5589

«…суды принимают «скриншоты» в качестве надлежащих доказательств, если они содержат определенные данные».

«…скриншот — это страницы в сети Интернет (снимок экрана, показывающий то, что видит пользователь на экране монитора), подтверждающие размещение информации, подлежащей раскрытию».

Шаг 3. Передайте заявление в налоговую

Направьте заявление в ИФНС по месту регистрации или по месту нахождения организации любым из способов:

- на бумажном носителе (лично/ценным письмом с описью вложения);

- в электронном виде по ТКС с усиленной ЭП;

- через ЛК на сайте ФНС.

Шаг 4. Ожидайте решения инспекторов

Решение о возврате (зачете) налоговики выносят в течение 10 рабочих дней с даты получения заявления, в такой же срок принимается решение об отказе (п. 6 ст. 6.1 НК РФ, п. 4-6, 8, 14 ст. 78 НК РФ).

Уведомить налогоплательщика о принятом решении инспекторы должны в течение 5 дней с даты принятия решения (п. 6 ст. 6.1 НК РФ, п. 9, 14 ст. 78 НК РФ).

Срок для возврата средств на расчетный счет — 1 месяц с даты получения заявления (п. 6, 14 ст. 78 НК РФ).

Переплата взносов на травматизм в ФСС

Для возврата переплаты по взносам на страхование от НС и ПЗ:

- проведите совместную сверку расчетов с ФСС (п. 4 ст. 26.12 Закона N 125-ФЗ);

- подайте заявление по форме 23 — ФСС (п. 11 ст. 26.12 Закона N 125-ФЗ, п. 1 Приказа ФСС от 17.11.2016 N 457) не позже 3 лет со дня излишней уплаты суммы взносов (п. 13 ст. 26.12 Закона N 125-ФЗ).

Word

Переплату ФСС вернет в течение месяца со дня получения заявления (п. 11 ст. 26.12 Закона N 125-ФЗ).

Возмещение расходов на пособия из ФСС в 2022 году

Если переплата по взносам ВНиМ возникла в результате превышения суммы выплаченных пособий над суммой взносов до перехода на «прямые выплаты», после перехода:

- зачетная система выплаты пособий по ВНиМ, предусмотренная п. 2 ст. 431 НК РФ, не применяется;

- налоговые органы вправе отказать в возврате/зачете переплаты в порядке ст. 78 НК РФ, что подтверждается решениями арбитражных судов.

В такой ситуации следует обратиться за возмещением в территориальный орган ФСС с приложением подтверждающих документов.

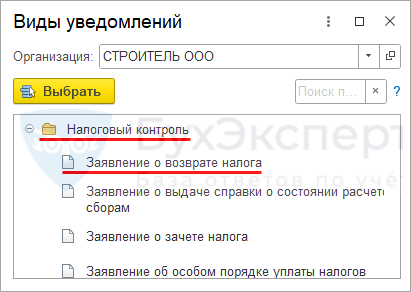

Заявление о возврате налогов и взносов в 1С

Заявление создайте из раздела Отчеты — Уведомления, сообщения и заявления — Налоговый контроль (с релиза 3.0.112).

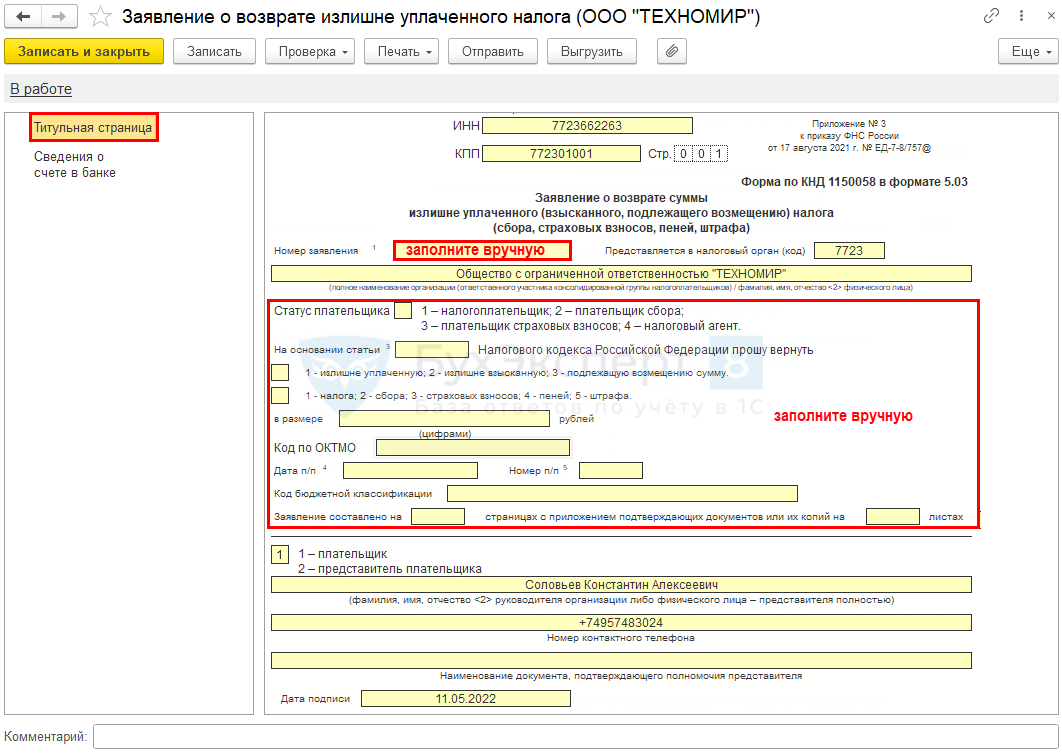

Титульная страница

Реквизиты заполняются из карточки организации, остальные данные заполните вручную.

Поля заявления заполните в следующем порядке:

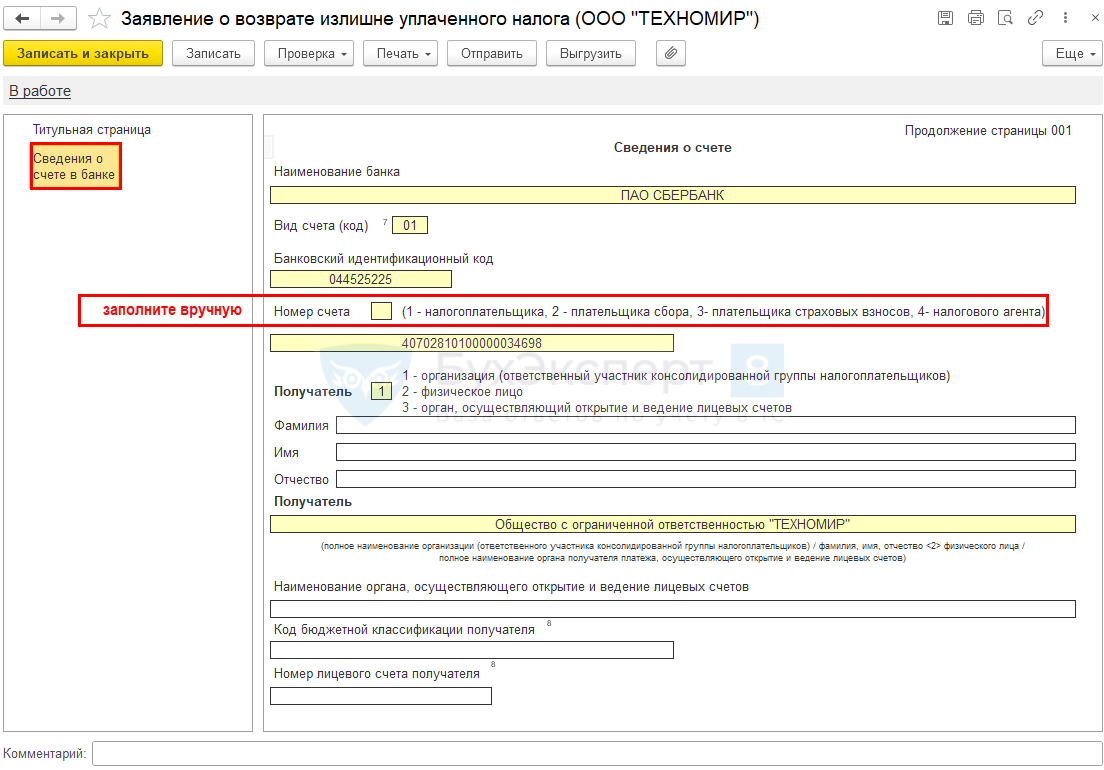

Сведения о счете в банке

Раздел Сведения о физическом лице, не являющемся индивидуальным предпринимателем организации и ИП не заполняют.

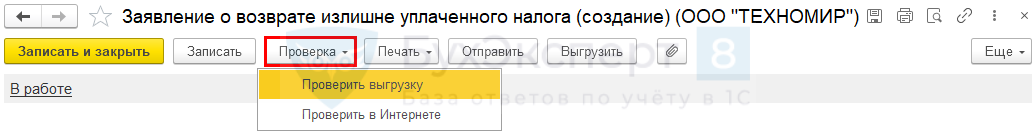

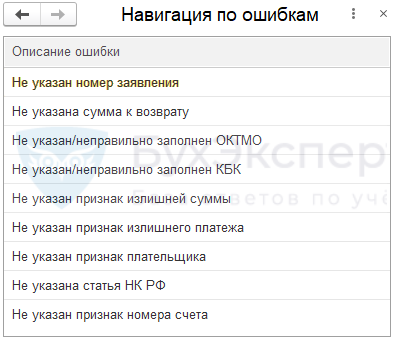

Перед отправкой сделайте проверку форматно-логического контроля, исправьте ошибки при их обнаружении.

Если все верно, появится сообщение, что ошибок не обнаружено.

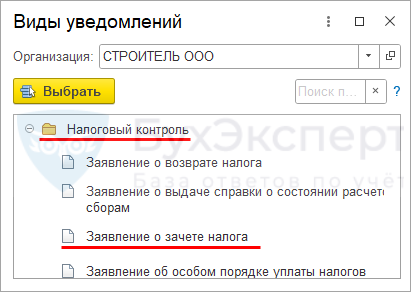

Заявление о зачете налогов и взносов в 1С

Заявление создайте из раздела Отчеты — Уведомления, сообщения и заявления – Налоговый контроль (с релиза 3.0.112).

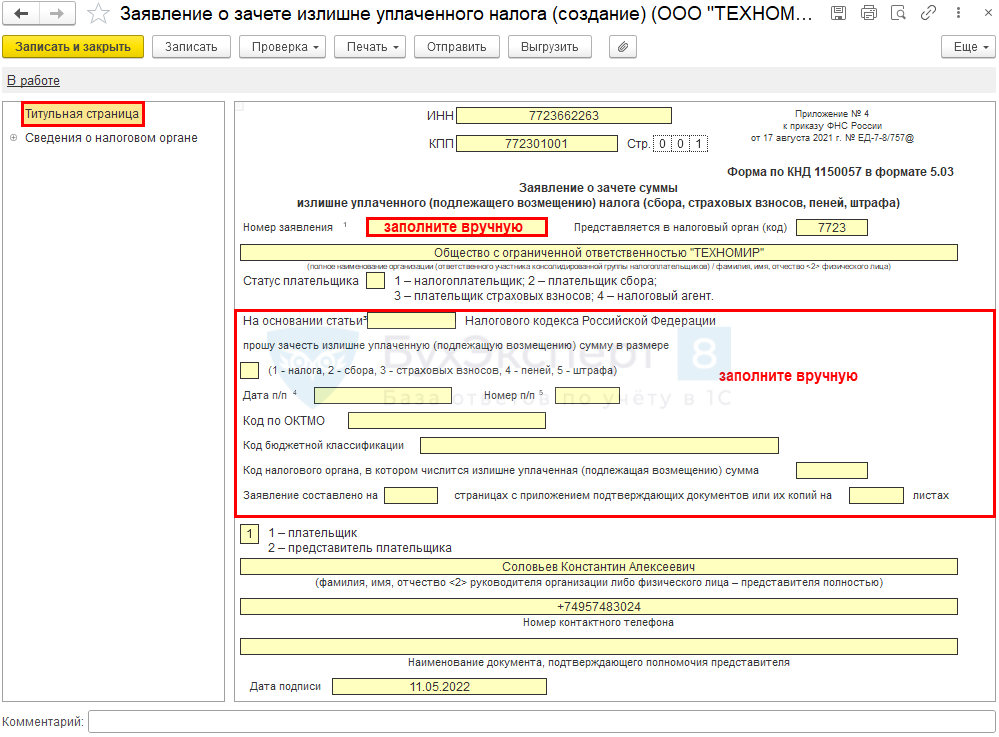

Титульная страница

Реквизиты заполняются из карточки организации, остальные данные заполните вручную.

Поля заявления заполните в следующем порядке:

Сведения о налоговом органе

Перед отправкой сделайте проверку форматно-логического контроля, исправьте ошибки при их обнаружении.

Если все верно, появится сообщение, что ошибок не обнаружено.

См. также:

- Зачет переплаты между налогами и взносами стал проще

- ФНС утвердила новые формы заявлений для зачета и возврата переплаты

- Разъяснен временный порядок учета курсовых разниц в 2022-2024 годах

- В 2023 году ПФР и ФСС объединят в Социальный фонд России

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно