При каких условиях можно получить накопительную пенсию? Чем отличаются единовременная, срочная и пожизненная выплаты? Куда обратиться за назначением накопительной пенсии и какие документы предоставить? Об этом – в статье.

Как формируется накопительная пенсия

Около двадцати лет назад пенсию разделили на две части – страховую и накопительную. Если раньше отчисления с зарплат шли на ежемесячные выплаты пенсионерам, то после 2002 года часть средств стала накапливаться на личных пенсионных счетах работающих граждан. С каждой зарплаты наш работодатель отчисляет 16% на страховую часть пенсии (именно из этих денег делают выплаты нынешним пенсионерам) и 6% – на накопительную. Взносы на накопительную пенсию остаются на индивидуальном пенсионном счете. Ее выплатят «в старости» вместе со страховой пенсией, которую будут оплачивать работающие граждане.

Накопительная пенсия появилась не так давно, в 2002 году. А в 2014 был объявлен мораторий на ее пополнение за счет взносов работодателя: сейчас они идут на выплату страховой пенсии. Мораторий будет действовать до 2021 года включительно.

Чтобы проверить, сколько вам уже удалось накопить, можно запросить

на портале «Госуслуги» информацию о состоянии своего индивидуального лицевого

счета (услуга называется «Получение сведений о состоянии индивидуального

лицевого счета»).

Подробнее – читайте статью «Как узнать размер своей накопительной пенсии и страховщика?».

Условия получения накопительной пенсии

Пенсионные накопления можно получить, если соблюдены два главных условия:

- Наличие собственно накоплений на счете.

- Достижение прежнего пенсионного возраста: для женщин – 55 лет, для мужчин – 60 лет. Повышение пенсионного возраста не повлияло на правила получения накопительной пенсии.

Если эти условия соблюдены, накопления будут выплачены. А вот в каком виде – единовременно, в течение нескольких лет или пожизненно – зависит от дополнительных условий. Срочная или пожизненная выплаты назначаются, когда:

- Достигнута минимальная продолжительность стажа: в 2023 году — 14 лет.

- Накоплено необходимое количество пенсионных коэффициентов (ранее – пенсионных баллов): в 2023 году – 25,8 коэффициентов . Количество коэффициентов зависит от уровня зарплаты. К примеру, при ежемесячной зарплате в 10 тыс. рублей за год начисляется всего 1 коэффициент.

- Расчетный размер ежемесячной выплаты из средств пенсионных накоплений составляет не менее 5% от всей пенсии (об этом подробнее ниже).

При невыполнении какого-то из этих условий выплата будет единовременной – всей накопленной суммой сразу.

Способы выплаты накопительной пенсии

Есть три способа получения накопительной пенсии:

1. Можно получать пенсию пожизненно. Чтобы рассчитать сумму положенных ежемесячных выплат, необходимо разделить все накопленные средства на 264 месяца (то есть 22 года – установленный Правительством срок дожития в 2021 году). Причем если обратиться за назначением пенсии не в 60 лет, а позже, то размер ежемесячной выплаты будет выше. Пример: если мужчине в 2018 году исполнилось 60 лет, но за назначением накопительной пенсии он обратился только в 2021 году, по достижению 63 лет, то общая сумма накоплений будет поделена на 228, а не на 264. Ведь из-за более позднего обращения за накопительной пенсией ожидаемый период ее выплаты теперь составляет 19 лет, а не 22.

2. Если размер накопительной части не превышает 5% от всей пенсии, вы получите всю сумму сразу и в полном объеме.

3. Часть накоплений можно получить в срочном режиме. А именно, получатель пенсии имеет право установить свой срок (не менее десяти лет), в течение которого ему будут выплачены накопления, которые сформированы с участием гражданина. Выплата оставшейся части накоплений будет пожизненной.

Право на получение такой – срочной – выплаты есть не у всех. Она формируется только за счет дополнительных страховых взносов на накопительную часть будущей пенсии гражданина, в том числе:

– добровольных взносов, которые гражданин сам перечислил в рамках Программы государственного софинансирования пенсий;

– средств софинансирования его взносов со стороны государства (по правилам упомянутой Программы государство удваивает взнос гражданина в пределах от 2 до 12 тысяч рублей в год);

– дополнительных взносов работодателей. Это средства, которые работодатель уплачивал на накопительную часть трудовой пенсии участников Программы государственного софинансирования сверх взносов в рамках обязательного пенсионного страхования;

– дохода от инвестирования всех названных выше средств;

– средств материнского (семейного) капитала, направленных на формирование накопительной пенсии, и дохода от их инвестирования.

Чтобы получить накопительную пенсию, необходимо обратиться с заявлением к вашему страховщику – в Пенсионный фонд России (ПФР) или негосударственный пенсионный фонд. И в заявлении указать вариант получения денег – срочный или пожизненный.

В случае если вам положена единовременная выплата накоплений, она будет произведена вашим страховщиком (отказаться в пользу двух других схем в данном случае нельзя).

Куда обратиться и какие

документы предоставить

Заявление на получение накопительной пенсии можно подать:

- лично или через представителя в отделении ПФР или НПФ (в зависимости от того, где хранятся ваши деньги);

- через МФЦ;

- по почте;

- через работодателя;

- в электронном виде – на «Госуслугах» или в личном кабинете на сайте ПФР.

Если ваши накопления находятся в ПФР (а значит за их инвестирование отвечает либо государственная корпорация ВЭБ.РФ, которая управляет пенсионными накоплениями в том числе «молчунов» по договору с Пенсионным фондом России, либо частная управляющая компания), вам понадобятся вот эти документы. В зависимости от выбранного способа получения накопительной пенсии потребуется написать заявление о назначении единовременной, срочной или пожизненной выплаты.

Пенсия умершего

Подробнее – читайте статью «Как наследуется накопительная пенсия?».

Отдельно стоит рассмотреть случай, когда накопительную пенсию получают

правопреемники. Если умершему была установлена пожизненная выплата

накопительной пенсии, его родственникам деньги не полагаются. Во всех остальных

случаях (при установлении единовременной выплаты сбережений или срочной пенсии,

а также до выхода на пенсию) правопреемники имеют право на получение

накопленных средств.

Накопления наследуются так же, как и имущество. Если при жизни человек не успел определить в своем заявлении (адресованном пенсионному фонду) правопреемников пенсии, то деньги достанутся родственникам первой линии – то есть детям (в том числе усыновленным), супругу и родителям. Если же таких родственников нет, значит, на пенсию могут претендовать представители второй линии – братья, сестры, бабушки, дедушки и внуки.

Для того чтобы получить деньги с индивидуального пенсионного счета умершего родственника, правопреемники должны обратиться в фонд, где формировались накопления. Потребуются документы, которые подтверждают смерть владельца накоплений, а также родство с ним. Подать документы в фонд по закону необходимо не позднее шести месяцев со дня смерти гражданина, который формировал накопления. Правопреемники, пропустившие указанный срок, могут восстановить его в судебном порядке.

Чтобы получить выплаты пенсионных накоплений, необходимо направить заявление своему страховщику — в Пенсионный фонд России (с 2023 г. это СФР) или в негосударственный фонд (НПФ). При этом, если накопительная пенсия формируется в ПФР (СФР), заявление о получении выплат можно подать дистанционно — через портал Госуслуги или Личный кабинет на сайте Социального фонда. Для получения средств, формируемых в НПФ, обращаться нужно непосредственно в отделение фонда или через Личный кабинет НПФ (если это предусмотрено).

Перед тем, как написать и направить заявление на выплату, стоит определиться с вариантом получения денежных средств:

- единовременно;

- срочно (ежемесячно в течение определенного периода);

- или в виде ежемесячной и пожизненной накопительной пенсии.

При этом для каждого из вариантов предусмотрены свои условия оформления и форма заявления. Далее в статье приведены пошаговые инструкции, как заполнить и подать письменное заявление непосредственно в отделение пенсионного фонда, а также направить заявление в электронной форме через Госуслуги и Личный кабинет ПФР для каждого из предусмотренных вариантов получения выплат.

Изображение pensiya.molodaja-semja.ru

У кого формируются пенсионные накопления и когда их можно получить

Нужно учитывать, что формирование будущей накопительной пенсии происходит не у всех россиян. Они имеются у следующих категорий граждан:

- Мужчин и женщин, рожденных в 1967 году и позже, за которых работодатели отчисляли страховые взносы в счет пенсионных накоплений;

- Мужчин 1953-1966 г. и женщин 1957-1966 г. рождения, за которых страховые взносы отчислялись в период с 2002 по 2004 г. включительно;

- Граждан 1966 г. р. и старше, которые принимали участие в госпрограмме софинансирования пенсий или направили в счет накоплений материнский капитал.

Если человек сомневается, есть ли у него пенсионные накопления или нет, он может проверить их наличие через Госуслуги или Личный кабинет СФР (см. статью-инструкцию). Там же можно узнать, где находятся накопленные средства — в СФР или в НПФ.

Получить накопления можно в одном из следующих случаев:

- Когда достигнут установленный возраст (для женщин это 55 лет, а для мужчин — 60) и выполняются условия по минимальному стажу и величине индивидуального пенсионного коэффициента. В 2023 году эти нормативы составляют 14 лет и 25,8 балла соответственно.

- Или когда выполняются условия, предусмотренные для досрочного назначения страховой пенсии по старости. Например, за выработку стажа на определенных видах работ.

Как можно получить пенсионные накопления

Законом предусмотрены 3 варианта выплат пенсионных накоплений:

- Ежемесячно и пожизненно (накопительная часть пенсии);

- В течение определенного срока (срочная);

- Одной суммой (единовременная выплата).

Причем для каждого из этих способов установлены свои условия получения.

Накопительная пенсия рассчитывается путем разделения общей суммы накоплений на ожидаемый период выплат (в 2023 году это 264 месяца). Полученная в результате расчета сумма будет выплачиваться гражданину ежемесячно и на протяжении всей жизни.

Однако, если эта сумма не превышает 5% от общей величины пенсионного обеспечения гражданина (страховой и накопительной части в совокупности), тогда всю накопленную сумму ему выплатят единовременно. Также на единовременную выплату могут рассчитывать получатели социальной (государственной) пенсии, страховой пенсии по инвалидности или по потере кормильца, если они достигли возраста 55/60 лет, но не приобрели достаточный стаж или количество пенсионных баллов для назначения страховой пенсии по старости.

Срочную выплату могут оформить граждане, у которых накопления формировались за счет добровольных взносов. К примеру, в результате участия в программе государственного софинансирования, путем перечисления дополнительных взносов работодателем или направления материнского капитала в счет накоплений. Размер такой выплаты рассчитывается путем разделения накопленной суммы на период, выбранный гражданином, но не менее 120 месяцев.

Подать заявление на пожизненную или срочную выплату накоплений можно только в Личном кабинете Соцфонда. При этом оформить единовременную выплату всей суммы накоплений можно как в Личном кабинете, так и на портале Госуслуги. Для каждого из вариантов далее приведены пошаговые инструкции.

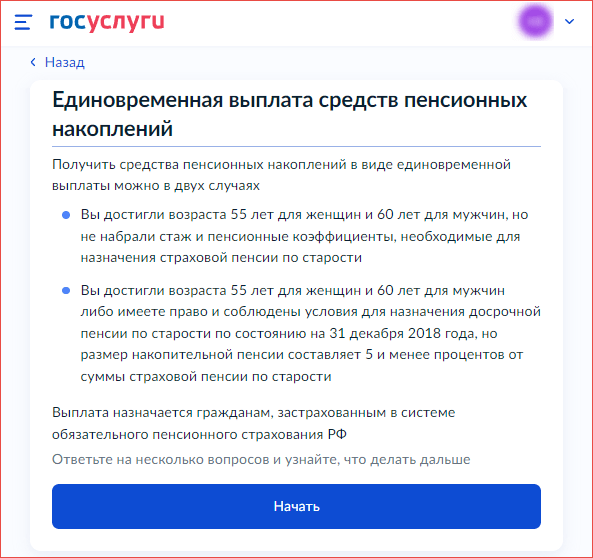

Как получить накопительную часть пенсии единовременно через Госуслуги

Для оформления электронного заявления на получение единовременной выплаты накопительной части пенсии необходимо выполнить следующие действия:

- Авторизоваться на портале Госуслуги с помощью подтвержденной учетной записи. Перейти по прямой ссылке на услугу «Единовременная выплата средств пенсионных накоплений».

-

Откроется страница с описанием госуслуги, на которой нужно нажать кнопку «Начать».

- Далее необходимо ответить на все вопросы анкеты, проверить корректность данных, подставленных в заявление автоматически, а также заполнить реквизиты банковского счета, если в качестве способа получения денежных средств выбрано перечисление через банк. Затем отправить заявление на рассмотрение в СФР.

Документ будет направлен на рассмотрение в отделение ПФ, а о результатах рассмотрения можно будет узнать в разделе «Мои заявления».

Напомним, что через Госуслуги можно оформить только единовременную выплату накопительной пенсии. Обратиться за назначением ежемесячной пожизненной или срочной выплаты можно только через Личный кабинет СФР.

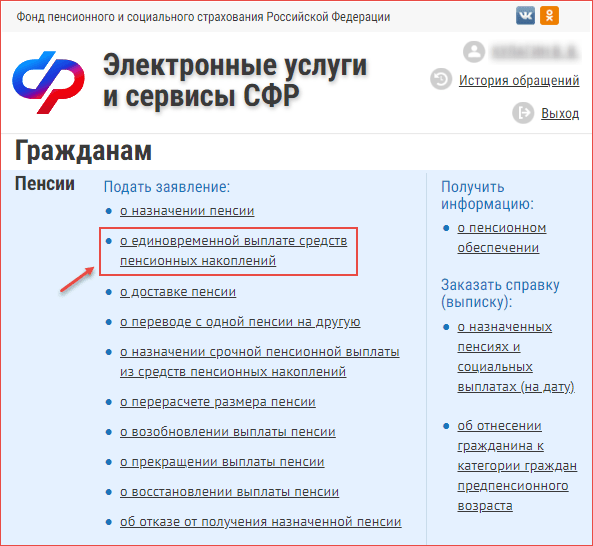

Заявление о единовременной выплате средств пенсионных накоплений через Личный кабинет ПФР (СФР)

Для подачи заявления на единовременное получение пенсионных накоплений можно также воспользоваться сервисом в Личном кабинете СФР. Для этого в разделе «Пенсии» нужно выбрать услугу «Подать заявление о единовременной выплате средств пенсионных накоплений».

В открывшейся форме проверить автоматически заполненные данные, а далее указать, каким способом должны быть перечислены деньги:

- через Почту России;

- через кредитную организацию (на карту или расчетный счет);

- через специализированную организацию, занимающуюся доставкой.

В зависимости от выбранного способа доставки далее нужно будет указать либо адрес, на который должны быть доставлены деньги, либо банковские реквизиты счета/карты.

Затем необходимо нажать кнопку «Сформировать заявление», после чего оно будет направлено в отделение Соцфонда. О ходе рассмотрения и принятом решении можно будет узнать в разделе «История обращений» Личного кабинета.

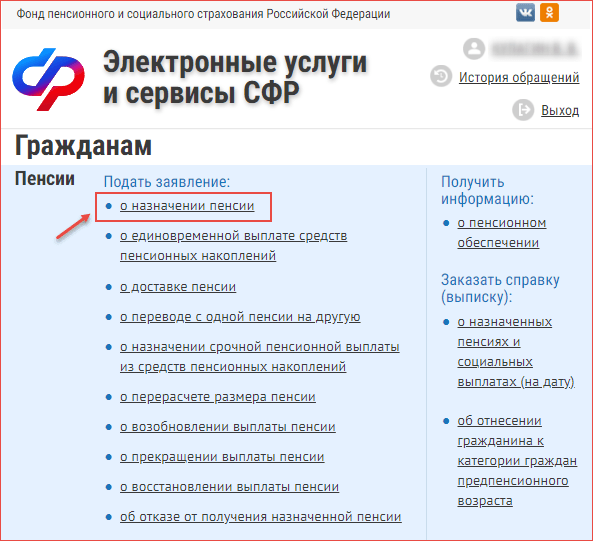

Как подать заявление о назначении накопительной пенсии через Личный кабинет ПФР (СФР)

Для подачи заявления на получение накопительной пенсии нужно выполнить следующие шаги:

- Войти в Личный кабинет СФР, используя подтвержденную учетную запись от портала Госуслуг.

-

На главной странице Личного кабинета перейти в раздел «Пенсии», где выбрать сервис «Подать заявление о назначении пенсии».

-

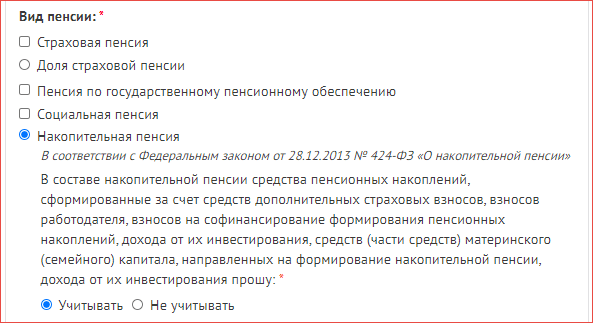

Заполнить пустые графы и проверить корректность данных, которые были заполнены программой автоматически. В разделе 3 указать, какой вид обеспечения оформляется — в данном случае, накопительная пенсия.

- Далее нажать кнопку «Сформировать заявление», после чего заполненный документ отправится на рассмотрение в Соцфонд. Решение по нему можно будет узнать в разделе «История обращений».

Если гражданин пока не получает каких-либо выплат по линии СФ РФ, одновременно с оформлением выплаты пенсионных накоплений нужно будет определиться и со способом доставки денежных средств. Уведомить СФР о своем выборе также можно в Личном кабинете через сервис «Подать заявление о доставке пенсии» в разделе «Пенсии».

Если гражданин получает пенсионное обеспечение или соцвыплаты СФ РФ, тогда накопительная часть будет выплачиваться таким же способом, что и эти выплаты.

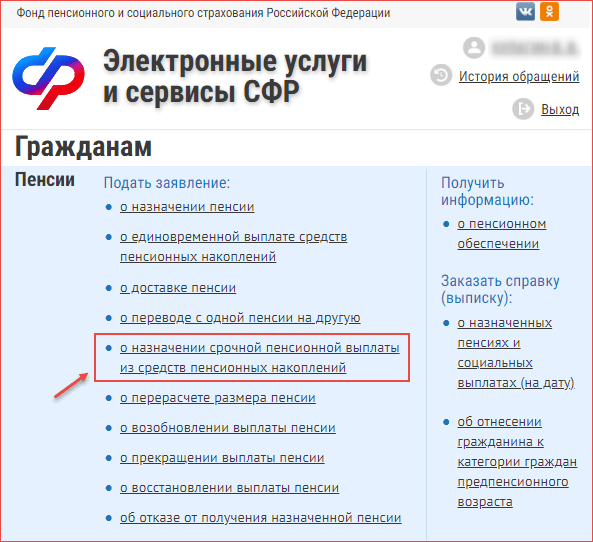

Заявление о назначении срочной пенсионной выплаты

Направить заявление о назначении срочной выплаты тоже можно в Личном кабинете СФР. Для этого нужно выбрать сервис «Подать заявление о назначении срочной пенсионной выплаты из средств пенсионных накоплений».

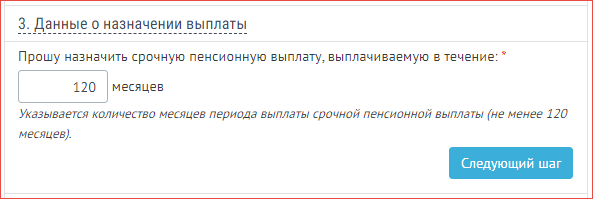

В открывшейся форме нужно заполнить недостающие сведения, а в разделе 3 «Данные о назначении выплаты» указать, на сколько месяцев она будет назначена.

Нужно учитывать, что по закону выплаты можно оформить на срок не менее, чем 120 месяцев. Верхняя планка не ограничена.

Далее нажать кнопку «Сформировать заявление», после чего оно отправится на рассмотрение в отделение Соцфонда. Уведомление о результатах рассмотрения появится в разделе «История обращений».

Содержание статьи

Показать

Скрыть

Накопительную пенсию можно получить в качестве единовременной выплаты или регулярной прибавки. Рассказываем, что важно знать о накопительной пенсии, как формировать ее так, чтобы не лишиться возможного дохода, и какие нюансы необходимо знать в 2023 году.

Особенности пенсионных выплат в России

До 2002 года в РФ действовала распределительная пенсионная система: все страховые взносы направляли на формирование страховой пенсии. При этом размер пенсионных выплат зависел от трудового стажа и особенностей деятельности гражданина.

С 2002 года правительство ввело распределительно-накопительную систему. Пенсии поделили на три части:

- фиксированная или базовая;

- страховая;

- накопительная.

Фиксированная часть пенсии — гарантированная сумма от государства. Ее размер зависит от возраста пенсионера, наличия у него иждивенцев, состояния здоровья и региона.

Размер фиксированной выплаты по старости в 2023 году составляет 7 567,33 рубля.

Согласно ст. 16 ФЗ «О страховых пенсиях», граждане с инвалидностью первой группы или иждивенцами, работники Крайнего Севера и территорий, к ним приравненных, и пенсионеры старше 80 лет могут рассчитывать на фиксированные выплаты больше — от 9 837,52 рубля до 34 052,97 рубля.

Страховая часть пенсии — это сумма, которая формируется из страховых взносов работодателя за своих сотрудников. При желании граждане также могут уплачивать взносы за себя и самостоятельно.

Трудовая пенсия по старости: как рассчитать размер будущих выплат и можно ли получить больше

Согласно ст. 4 ФЗ №400-ФЗ «О страховых пенсиях», право на страховую часть имеют не все граждане. Сумма страховых выплат зависит от индивидуальных пенсионных коэффициентов (ИПК). Чем больше у гражданина трудовой стаж и сумма страховых взносов, тем бо́льшие страховые выплаты он может получить.

Узнать размер будущей страховой пенсии можно с помощью пенсионного калькулятора на сайте Социального фонда России (СФР).

Что такое накопительная пенсия

Согласно п. 1 ст. 3 ФЗ № 424-ФЗ, накопительная часть пенсии — прибавка к выплатам по старости гражданина. Эта сумма сформирована за счет 6% от страховых взносов работодателя с 2002 года.

Что происходит с накопительной частью вашей госпенсии сейчас?

В 2014 году власти ввели мораторий на формирование накопительной части пенсии — ее заморозили, а все страховые взносы стали направлять на формирование страховой пенсии.

В конце 2022 года мораторий продлили до 2025 года: накопительная часть пенсии со взносов работодателя у граждан не формируется. Однако средства, которые уже успели накопиться на счете, увеличат будущую страховую пенсию.

Увеличить накопительную пенсию граждане могут за счет негосударственных пенсионных фондов (НПФ) или СФР. Такие фонды являются страховщиками по обязательному пенсионному страхованию: они инвестируют накопления, за счет чего увеличивается будущая пенсия.

Как увеличить пенсию и не терять накопления из-за инфляции: выбираем надежные НПФ

Граждане также могут пополнять или формировать накопления добровольно:

- Они могут участвовать в программе государственного софинансирования пенсии. По закону №56-ФЗ срок вступления в программу ограничен 1 января 2015 года, сейчас вступить в эту программу нельзя. Участники самостоятельно вносят суммы на накопительную часть пенсии, а государство удваивает сумму. Однако есть определенный лимит — удваиваются суммы от двух до 12 тыс. рублей.

- Направить материнский капитал на формирование накопительной пенсии.

- Делать дополнительные взносы для накопительной пенсии.

Гражданам до 1966 года рождения страховую пенсию с 2002 по 2004 год начисляли в обязательном порядке, если застрахованные лица работали официально, а их работодатель делал отчисления в Пенсионный фонд России.

Чем накопительная часть пенсии отличается от страховой

Различия кроются в способах формирования, формах, индексациях и возможностях передачи по наследству.

- Способ формирования. Страховую пенсию государство считает при помощи баллов, а накопительная часть пенсии увеличивается за счет инвестиционной доходности.

- Формы. Страховая часть формируется в ИПК, а накопительная — в определенных суммах. При выходе на пенсию баллы умножают на их стоимость. До этого момента коэффициенты — гарантии государства. Взносы, которые работодатель платит на страховую часть, формируют выплаты сегодняшних пенсионеров. По сути страховая пенсия — солидарная часть пенсионной системы.

- Стоимость пенсионных баллов устанавливает государство, ежегодно она изменяется. В 2023 году пенсионный балл стоит 113,37 рубля, а в 2024 году будет уже 119,61 рубля.

Накопительная часть пенсии — это всегда конкретные суммы в рублях. Ее формируют на специальном лицевом счете в СФР или НПФ. Эти средства не направляют на выплаты нынешним пенсионерам, их выплатят вам при выходе на пенсию.

- Способ индексации. Пенсионные сбережения увеличиваются на определенный процент, который устанавливает государство. Страховую пенсию индексируют по правилам, которые зависят от демографической ситуации. Накопительная пенсия увеличивается на доходность, которую дает управляющая компания СФР или негосударственного фонда.

- Право наследования. Накопительную часть пенсии можно передать по наследству, а страховую — нельзя.

Как работает накопительная пенсия

Управлением накопительной пенсией занимаются негосударственные пенсионные фонды или Социальный фонд России через управляющие компании.

Фонды или управляющие компании инвестируют средства в надежные инструменты с невысоким риском. Подбором активов, решением об их покупке и продаже занимаются профессиональные управляющие.

Часть средств, которые гражданин откладывает на будущую пенсию, он может вернуть с помощью налогового вычета.

В каких случаях налоговый вычет с накоплений на пенсию придется вернуть? Разговор с юристом

Вы можете выбрать индивидуальный пенсионный план: определить размер взносов, их периодичность способ получения средств — пожизненно или в течение определенного периода.

Накопления на пенсионном счете так же, как и на банковском вкладе, застрахованы государством. При возникновении проблем у фонда вам выплатят сумму до 1,4 млн рублей.

Если у НПФ отберут лицензию или он обанкротится, пенсионер сможет и дальше получать выплаты. Для этого средства переведут в другой фонд, однако могут измениться размеры платежей. Максимально можно получить двойной размер социальной пенсии. Иногда суммы могут быть выше, если финансовое положение фонда это позволяет.

Если вы планируете накопить сумму больше 1,4 млн рублей и получать выплаты больше двух соцпенсий, стоит распределить накопления по нескольким НПФ.

Какие виды планов накопительной пенсии существуют

Программа, которая определяет, сколько будет платить гражданин, с какой периодичностью и как долго будет получать пенсию, называется пенсионным планом или пенсионной схемой.

План можно выбрать из вариантов, которые предлагает НПФ. Это может быть, например, фиксированная сумма взноса вначале, а затем меньшие суммы раз в месяц. Кроме того, периодичности для взносов может не быть в принципе, тогда вы вносите желаемые суммы в удобное вам время.

Пенсионные планы обычно указывают в пенсионных правилах каждого НПФ. Для удобства фонды составляют таблицы и слайды на своих сайтах.

Как узнать накопительную часть пенсии

Узнать размер накопительной части пенсии можно на сайте СФР или очно в клиентской службе, на «Госуслугах», у работодателя, в МФЦ или в банке.

Чтобы узнать размер накопительной пенсии на «Госуслугах», зайдите в свой личный кабинет и закажите извещение о состоянии лицевого счета. Этой услугой могут воспользоваться те, кто хранит свои накопления в СФР.

Чтобы узнать размер накоплений на сайте Социального фонда, зайдите в личный кабинет СФР и нажмите на раздел «Управление средствами пенсионных накоплений». Система сформирует необходимую выписку.

Чтобы узнать сумму через работодателя, напишите в своей бухгалтерии заявление на получение сведений о состоянии лицевого страхового счета. После этого СФР отправит выписку со счета работодателю и вам.

Чтобы узнать размер накоплений в СФР, необходимо обратиться с паспортом и СНИЛС в клиентскую службу фонда. Там необходимо написать заявление о предоставлении выписки из индивидуального лицевого счета. Справку подготовят в момент обращения.

Вы также можете направить заявление по почте.

Чтобы получить выписку в МФЦ, обратитесь туда с паспортом и СНИЛС. Выписку подготовят в течение десяти дней.

Также справку можно получить в банке, если у него есть договор с СФР. Для этого потребуются паспорт и СНИЛС.

Если накопительная пенсия находится в НПФ, то информацию о накоплениях можно найти в личном кабинете на сайте или в приложении фонда.

Индексация и перерасчет пенсионных сбережений

Под индексацию попадает только страховая пенсия. Накопительная вырастает за счет доходности управляющей компании СФР или НПФ.

Однако накопительную пенсию могут пересчитать, если пенсионные выплаты уже назначили, а накопительная часть выросла за счет инвестирования, или были накопления, которые фонд не учел.

Накопительную часть пенсии корректируют по формуле: сумму накоплений на 31 июля года корректировки и сумму, поступившую до 1 июля, делят на оставшийся ожидаемый период выплаты накопительной пенсии также на 31 июля.

Преимущества и недостатки накопительной пенсии

Плюсы накопительной пенсии:

- Пенсионные накопления сразу учитываются в рублях, а не баллах. Это облегчает планирование будущей пенсии.

- Фонд или управляющая компания инвестируют пенсионные накопления и ежегодно увеличивают их за счет полученного дохода.

- При желании можно поменять фонд, если вам кажется, что ваши средства инвестируют недостаточно эффективно или безопасно.

- Накопительную пенсию можно увеличить за счет средств материнского капитала или программы государственного софинансирования пенсии.

- Накопления можно передать по наследству вместе с полученным инвестиционным доходом.

- Выплаты можно получить раньше выхода на страховую пенсию: с 60 лет для мужчин и 55 — для женщин. Не дожидаясь этого возраста можно получить средства, если есть право на досрочное назначение страховой пенсии по старости.

- Накопления застрахованы государством. При отзыве лицензии у НПФ гражданин сможет получить свои накопления в сумме до 1,4 млн рублей.

Минусы накопительной пенсии:

- Риски потери прибыли. Если гражданин вкладывает деньги в государственный фонд, то может получить невысокую прибыль, потому что управляющая компания инвестирует только в самые надежные инструменты. При вложении в негосударственный фонд можно получить доход больше, но и риски потерять доходность выше, поскольку НПФ может выбрать несколько более рискованные инструменты.

- Мошенничество. Если гражданин не проверил историю негосударственного фонда, наличие у него лицензии, он может потерять свои накопления, если доверит свои средства мошенникам.

- Дополнительные расходы на страхование, если гражданин решит увеличить страховые резервы при вложениях в НПФ.

- Потеря прибыли при переходе в другой негосударственный пенсионный фонд раньше срока, прописанного в договоре. Перейти в новый фонд без потери доходности можно в году, следующем за годом, в котором истекает пятилетний срок.

- Комиссия. При получении дохода от инвестирования накопительной части НПФ может вычитывать комиссию за свои услуги.

Как выбрать план накопительной пенсии

После того как вы отобрали несколько фондов с лицензией для первичного анализа, узнайте, как успешно они инвестировали средства клиентов. Статистику по доходности фондов можно найти на сайте ЦБ РФ. Это поможет отсеять неподходящие фонды. На сайтах оставшихся сравните возможные пенсионные планы.

Чтобы выбрать пенсионный план, сначала определите, как часто и какие суммы вы готовы вносить по взносам и как долго планируете получать пенсию.

Выберите планы с комфортными первоначальными взносами. Например, можно сразу внести крупную сумму, а на первом этапе можно не вносить ничего.

Уточните ежемесячные взносы. Вы можете регулярно вносить фиксированные или любые суммы. Некоторые фонды устанавливают минимально возможные взносы или дают возможность не вносить средства какой-то период.

Определите срок накоплений. Вы можете вносить взносы вплоть до выхода на пенсию, а можете только несколько лет, затем они будут расти за счет инвестирования фонда.

Решите, когда вы планируете выйти на негосударственную пенсию. Чем позже вы начнете получать накопительную часть, тем больше вы сможете получить.

Кроме того, получать такую пенсию можно и раньше. Заявление на пенсию можно подать в любой момент после достижения минимально возможного возраста.

Оговорите с фондом период выплат. Он может быть срочным или бессрочным. При срочном периоде вы выбираете срок, когда вам заплатят накопленную сумму, или периодичность выплат — средства будут перечислять до исчерпания суммы на вашем счете.

При бессрочном периоде вы будете получать выплаты до конца жизни. Чтобы определить размер выплат, фонд делит накопленную вами сумму на ожидаемую продолжительность жизни в месяцах. Эти данные он берет на сайте Росстата.

Обратите внимание, что наследование накоплений при бессрочном периоде не предусмотрено. Такой вариант может иметь более строгие правила для уплаты взносов. Например, в договоре могут прописать обязательство по взносам на определенную сумму за год. Если вносить меньше, фонд может расторгнуть договор или перевести вас на срочный вариант выплат.

Уточните прогнозируемую доходность НПФ. Чем выше доходность, тем выше выплаты. Точные суммы вам не скажут, однако могут дать приблизительные данные. Чтобы понять реальную картину, вы можете сравнить доходность НПФ со средней доходностью по банковским вкладам на сайте регулятора.

Узнайте, что будет с вашими накоплениями, если НПФ понесет убытки. Желательно, чтобы фонд давал гарантию их компенсации. Некоторые организации могут гарантировать минимальную доходность, например, 6%. Если фонд инвестировал средства хуже, недостающий доход он возвращает за свой счет.

Также важно сравнивать доходность фонда с инфляцией. Разница между показателями и составит вашу реальную доходность от инвестирования пенсионных накоплений. Показатели по доходности можно найти на сайте регулятора или НПФ.

Важно учитывать, что это проценты того, сколько заработал, а не начислил фонд. На счет клиента он начисляет суммы меньше, поскольку берет комиссию за свою работу.

Помочь выбрать пенсионный план поможет пенсионный калькулятор. Его можно найти на сайте негосударственного фонда и ввести в форму необходимые параметры: пол, возраст, первоначальный и ежемесячные взносы. Система выдаст предполагаемую сумму.

Обратите внимание на то, как изменится итоговая сумма, если досрочно расторгнуть договор или забрать все средства сразу в начале выплат. Важно уточнить, сколько получат наследники в случае смерти.

Некоторые фонды позволяют менять пенсионные планы уже в процессе. Узнайте, как изменится ваша доходность в этом случае.

После этого можно заключить с выбранным фондом договор об открытии индивидуального пенсионного счета (ИПС). Вносите взносы и следите за накоплениями на сайте выбранного НПФ. При достижении необходимого возраста вы можете подать заявление на выплату пенсии.

Как получить накопительную пенсию

Необходимо подать заявление в ваш фонд.

Если ваши накопления находятся в СФР, подать заявление на выплату накопительной пенсии можно в клиентской службе фонда или через «Госуслуги».

Если накопления хранятся в НПФ, то заявление подается туда.

В заявлении вы можете указать предпочтительный вариант выплат:

- полностью вся сумма;

- определенный период;

- выплаты до конца жизни.

Решение о выплатах принимают в течение десяти дней, но не более трех месяцев после принятия документов.

С выплат от государственного фонда НДФЛ не удерживают. Также налог не удерживается с выплат лицензированного НПФ, с которым работник или работодатель заключил договор. Уплатить налог необходимо, если работник заключил договор от своего имени с фондом без лицензии.

Что происходит с накопительной пенсией после смерти

Если застрахованный гражданин умер до выхода на пенсию, накопительной пенсией могут распорядиться его правопреемники — по заявлению или по степени родства.

По степени родства правопреемников делят на две очереди: первую и вторую. К первой относят детей, супругов и родителей. Ко второй относят братьев, сестер, дедушек, бабушек и внуков.

Если гражданин подал заявление о распределении накоплений, то выплаты получат только лица, указанные в документе.

Правопреемникам нужно обратиться в любое отделение СФР или в НПФ умершего в течение шести месяцев со дня его смерти. Необходимо взять с собой:

- паспорт;

- справку в места проживания, если этой информации нет в паспорте;

- документы, доказывающие родство с умершим, например, свидетельство о браке или рождении;

- свидетельство о смерти застрахованного.

Документы можно принести лично или отправить в фонд заказным письмом.

Если в накопительной пенсии участвовал материнский капитал, то получить выплаты могут только второй родитель или дети.

Как узнать сумму накопительной части пенсии умершего

Для этого правопреемникам необходимо подать соответствующее заявление в СФР или НПФ умершего.

Что нужно запомнить о накопительной пенсии

- Увеличить накопительную пенсию граждане могут за счет негосударственных пенсионных фондов (НПФ) или СФР. Фонды инвестируют накопления, за счет чего увеличивается будущая пенсия гражданина.

- Ее можно получить при достижении 60 или 55 лет для мужчин и женщин соответственно. Если есть право на досрочную пенсию, выплаты можно получить, не дожидаясь минимального возраста.

- Чтобы выбрать подходящий фонд и пенсионный план, необходимо изучить его доходность минимум за пять лет и сравнить ее с показателями инфляции и доходностью по банковским вкладам.

- Перейти в другой фонд без потери доходности можно раз в пять лет.

- Вы можете получить накопленное единовременной выплатой, частями в необходимый срок. Если выбрать бессрочные выплаты, то размер ежемесячного платежа определит сам НПФ с учетом возраста дожития.

- В период накоплений можно получить налоговый вычет, если вы являетесь плательщиком НДФЛ.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Как перевести накопительную часть пенсии из НПФ в ПФР, можно ли это сделать через Госуслуги. Также Бробанк.ру рассмотрит, как перейти из одного НПФ в другой и перевести накопительную часть пенсии из ПФР в негосударственный фонд. Обязательно изучите нюансы перехода, прежде чем приступать к действиям.

-

О ПФР, НПФ и накопительной части пенсии

-

Можно ли перевести накопительную часть пенсии из НПФ в ПФР

-

Как перевести накопительную часть пенсии из НПФ в ПФР в 2023 году

-

Как перевести пенсию из НПФ в ПФР через Госуслуги

-

Посещение отделения ПФР

-

Как перевести пенсию из ПФР в НПФ

О ПФР, НПФ и накопительной части пенсии

Для начала рассмотрим основы этого мероприятия, а уже потом изучим, как перевести накопительную часть пенсии из НПФ в ПФР через Госуслуги и другими методами. Накопительные пенсионные счета формируются у граждан РФ 1967 года и моложе. И эти граждане могут управлять этими деньгами.

В результате пенсионной реформы 2002 года каждый официально трудоустроенный гражданин формирует свою накопительную часть будущей пенсии. Согласно новым условиям работодатель отчислял 22% от зарплаты работника в ПФР. 16% этих средств шли на страховую часть пенсии и 6% — на накопительную. И накопительной частью гражданин может распоряжаться.

С 2013 года все 22% идут на формирование страховой пенсии: грубо говоря, на выплату пенсий текущим пенсионерам. При этом деньги на накопительных счетах никуда не делись. Более того, граждане, как и раньше, могут ими управлять.

- Накопительная пенсия. Счет, на который ваши работодатели отправляли по 6% от вашей зарплаты в период с 2002 по 2013 год. На текущий момент отчисления на этот счет не выполняются, но все накопленные деньги сохранены в полном объеме.

- ПФР. Государственный Пенсионный фонд, в котором автоматически располагаются накопительные счета граждан. Чтобы уберечь средства от инфляции, ПФР в лице управляющей компании ВЭБ инвестирует эти деньги в различные активы, чаще всего государственного характера. Получается, что средства лежат под процентами, сумма на накопительных счетах увеличивается.

- НПФ. Негосударственные пенсионные фонды, проверенные Банком России, находящиеся под его полным контролем. НПФ также нанимают управляющие компании для инвестирования средств, но это более интересные с точки зрения дохода инструменты. При этом и риски также выше.

У каждого гражданина есть выбор — оставить все как есть или перевести пенсию из ПФР в выбранный НПФ. При этом обратный переход также возможен.

Можно ли перевести накопительную часть пенсии из НПФ в ПФР

Несмотря на то, что негосударственные пенсионные фонды появились в России в 1993 году, многие россияне не знали о них довольно долго. И даже не было мысли, что пенсионными деньгами может руководить кто-то кроме ПФР. Но реформа 2002 сделала свое дело, и негосударственные ПФ начали активно осваивать рынок.

В 2014 году некоторые НПФ стали давать доход больше, чем ПФР. Особый пик разности доходов случился в 2016-2017 годах. Тогда ПФР давал доход в среднем 8-9% годовых, а прибыль от размещения денег в НПФ — 10-15%. Тогда пик пришелся и на рекламные компании негосударственных фондов, люди массово начали оформлять переходы.

Рекламные компании НПФ часто были агрессивными. Людей часто вводили в заблуждение агенты, которым фонды хорошо платили за привлечение новых клиентов. Поэтому многие граждане в итоге даже и не знали, что их накопительная часть пенсии обслуживается в НПФ, а при получении информации об этом они начинали искать информацию о том, как перевести пенсию из НПФ обратно в ПФР.

И да, обратный переход выполнить можно. Более того, это стало даже целесообразно после того, как средний уровень доходности, которую дают НПФ, стал ниже, чем дает ПФР. В 2022-2023 году ситуация складывается так, что держать свой накопленный капитал в государственном фонде выгоднее.

Как перевести накопительную часть пенсии из НПФ в ПФР в 2023 году

Перевод выполняется путем подачи заявления непосредственно в отделении государственного ПФР, который сейчас носит название СФР — Социальный Фонд России. Также можно выполнить операцию дистанционно через Госуслуги, но только при условии, что у заявителя есть электронная цифровая подпись.

Самое главное — условия проведения этого действия. Да, россиянин может в любой момент составить заявление и перевести накопительную часть пенсии из НПФ в ПФР. Но важно понимать, что сам перевод не выполняется моментально, кроме того, не всегда все проходит без потерь.

Важные моменты:

- Переход из одного фонда в другой, не важно, государственные они или нет, может быть осуществлен только один раз в год.

- Переход не выполняется моментально. Если вы хотите перевести накопительную часть пенсии из ПФР в НПФ или обратно в следующем году, в этом вам нужно написать заявление до 1 декабря. Например, если вы подаете заявление до 1 декабря 2023 года, сам переход будет выполнен в течение марта 2024 года.

- В течение года до 1 декабря можно подавать сколько угодно заявлений о переходе в другой НПФ или о возврате в ПФР, актуальным будет только последнее.

- Если клиент принимает решение уйти из НПФ, в котором он обслуживался менее 5 лет, он может по условиям договора потерять весь инвестиционный доход за этот период. Чаще всего так и происходит.

- Если клиент принимает решение перевести деньги из государственного фонда в негосударственный, правила 5 лет для него не будет, ПФР его не придерживается.

Если вы планируете перевести накопительную пенсию из НПФ в ПФР, посмотрите условия расторжения договора. Если ваши деньги хранятся в этом фонде меньше 5 лет, скорее всего, вы потеряете весь полученный инвестиционный доход. В этом случае стоит рассмотреть возможность выполнить переход позже, когда 5 лет истекут.

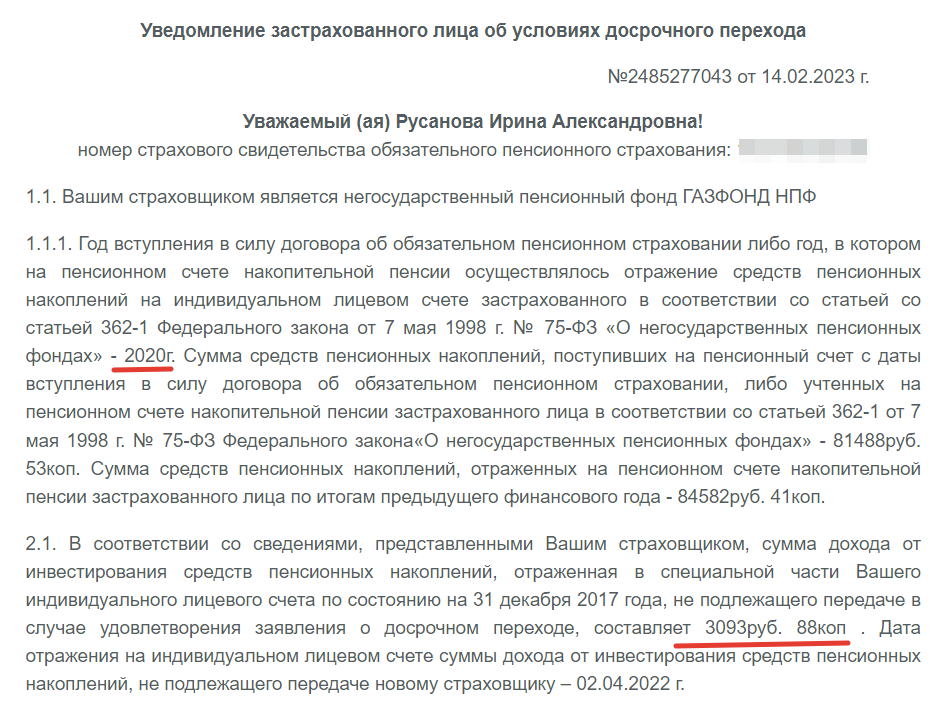

Например, накопительная часть пенсии автора материала располагается в НПФ Газфонд, переход был выполнен в 2020 году. Если автор предпримет попытку перевести накопительную пенсию из этого НПФ в ПФР через Госуслуги, становится понятным, что без потерь действие не обойдется. Система выдаст соответствующее уведомление и укажет, какая сумма будет потеряна.

Как перевести пенсию из НПФ в ПФР через Госуслуги

Если у вас есть подтвержденный аккаунт на Госуслугах и электронная цифровая подпись, вы можете выполнить переход дистанционно. Если подписи нет, через госпортал выполнить действие невозможно.

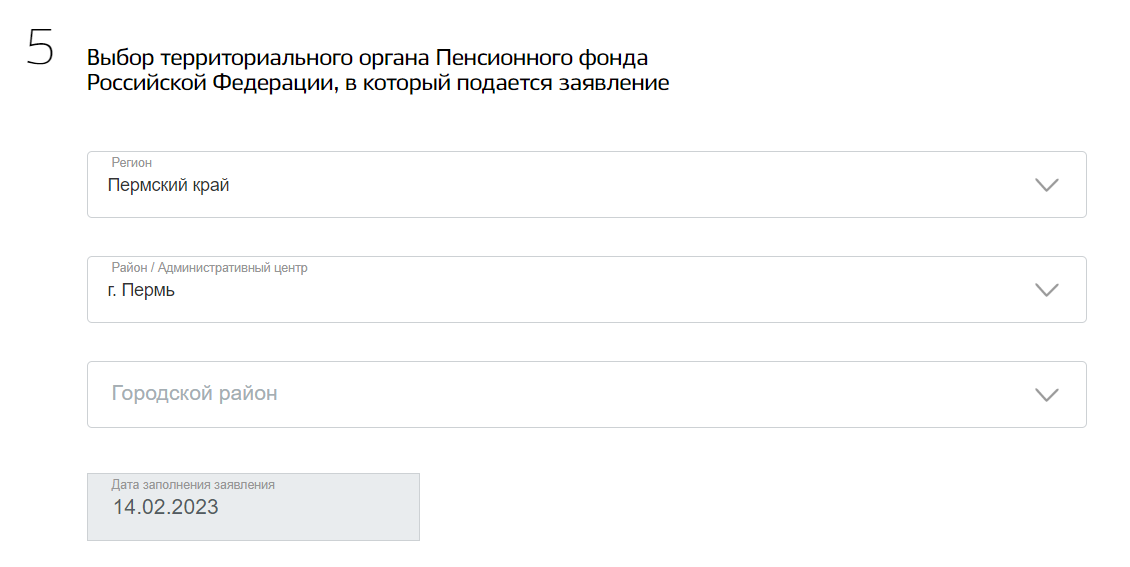

Для перехода обратно в ПФР нужно найти на Госуслугах страницу для подачи соответствующего заявления. Ее можно найти через поиск на самом портале. Следует заполнить электронное заявление и выбрать территориальный Пенсионный фонд, куда оно будет направлено:

При формировании заявления на Госуслугах нужно самостоятельно выбрать управляющую компанию, которая будет заниматься вашими деньгами. Чаще всего граждане выбирают ВЭБ. Но лучше предварительно изучить этот вопрос.

В завершении система попросит подписать онлайн-документ электронной подписью. Необходимо предварительно установить на устройстве рутокен. Если ЭЦП нет, удаленно направить заявление невозможно.

Посещение отделения ПФР

Через МФЦ выполнить это действие невозможно, заявление может принять только отделение ПФР по месту вашего проживания. Для удобства воспользуйтесь формой онлайн-записи на прием на сайте СФР. Нужно указать отделение, выбрать удобную дату визита и время.

При себе необходимо иметь паспорт. И помните, что ваши деньги перейдут обратно в ПФР только в марте следующего года, а заявление нужно подавать до 1 декабря текущего года.

Как перевести пенсию из ПФР в НПФ

Обратная ситуация — когда гражданин, наоборот, намерен уйти из государственного пенсионного фонда и перенаправить деньги в выбранный заранее негосударственный, тогда стандартно предлагается такой алгоритм:

- Обратиться в офис выбранного НПФ и заключить там договор. Некоторые компании организовывают выезд менеджера на дом к заявителям, у каждой свой алгоритм заключения договоров.

- До 1 декабря текущего года нужно обратиться в удобное отделение СФР (ранее — ПФР) и составить там заявление о переходе. Если есть электронная подпись, можно выполнить это действие на Госуслугах.

- В марте следующего года будет выполнен переход.

Аналогично выполняется переход из одного НПФ в другой. То есть в этом случае ситуацию также регулирует ПФР (сейчас носит название СФР), поэтому заявление регистрируется там.

Частые вопросы

Как перевести страховую часть пенсии из НПФ в ПФР через Госуслуги?

Перевести страховую часть невозможно, гражданин имеет доступ только к накопительной. Ее перевод в НПФ выполняется на Госуслугах путем подачи онлайн-заявления и подписания его электронной подписью. Без ЭЦП выполнить действие на госпортале невозможно.

Как перевести пенсию из НПФ в ПФР через МФЦ?

В МФЦ такие операции не выполняются. Обращайтесь в отделение ПФР.

Можно ли перевести накопительную часть пенсии из НПФ обратно в ПФР?

Можно, но если с момента начала действия договора с НПФ прошло менее 5 лет, гражданин потеряет инвестиционный доход, который был получен силами негосударственного фонда, пока клиент в нем находился.

Как перевести пенсию из НПФ Сбербанка в ПФР?

Подайте заявление в отделении ПФР или при наличии электронной цифровой подписи — на Госуслугах. При написании заявления до 1 декабря текущего года переход будет выполнен в марте следующего года.

Как перевести накопительную часть пенсии из одного НПФ в другой?

Сначала заключите договор с новым негосударственным пенсионным фондом, а после подайте на его основании заявление о переходе в отделении ПФР или через Госуслуги при наличии ЭЦП.

Комментарии: 0

Накопительная пенсия состоит из взносов работодателей и прибыли от дальнейшего вложения денег в инвестиционные проекты. Пополнять счет может и сам работник. Накопления служат надбавкой к основной пенсии по старости (инвалидности). Деньги находятся в управлении ПФР или НПФ. Попробуем разобраться, как рассчитать сумму и кто имеет право на накопительную часть пенсии после смерти застрахованного лица.

Формирование накопительной части пенсии

Как узнать накопительную часть пенсии

Как выплачивается накопительная часть пенсии

Получение пенсии умершего

Формирование накопительной части пенсии

Этот вид пенсии формировался за период с 2002 по 2013 год. Работник должен был иметь стабильный заработок, делать добровольные взносы или использовать материнский капитал.

Основная часть накоплений состояла из взносов работодателей:

-

Для граждан 1967 г. р. и моложе, при условии, что они подали заявление до 31 декабря 2015 года.

-

Для мужчин (1953-1966 гг.) и женщин (1957-1966 гг.) за период с 2002 по 2004 год.

Дополнительная часть накоплений состояла из взносов самих работников. Формула расчета пенсии:

С 2014 года предприятия не делают отчисления взносов на накопительную пенсию. Все деньги идут на страховую пенсию по старости. Ранее накопленные деньги продолжают инвестироваться. Человек может получить их при достижении пенсионного возраста.

Требования при получении

Пенсионные выплаты накопительной части пенсии делаются в двух случаях:

-

При выходе на пенсию (55 лет – женщины, 60 лет – мужчины).

-

При наличии права на досрочную выплату.

Деньги можно получить в виде:

-

Единовременная выплата. Претенденту выплачивается вся сумма сразу. Выплата полагается, при условии, что сумма накоплений не превышает 5% от размера страховой пенсии. А также при получении страховой пенсии по инвалидности или по потере кормильца.

-

Срочная пенсия. Период выплат определяет получатель. Минимальный срок – 10 лет. Выплата делается при выходе на пенсию.

-

Накопительная пенсия. Выплаты делаются каждый месяц в течение всей жизни. Ожидаемый период платежей – 228 месяцев.

Как узнать накопительную часть пенсии

Проверить состояние счета можно на сайте «Госуслуги», в ПФР и через банк. Рассмотрим детальнее два последних варианта.

В ПФР

Информация о накоплениях хранится на лицевых счетах граждан в ПФ РФ. Способы получения выписки:

-

Госуслуги. Для этого нужно пройти авторизацию на сайте ЕГПУ и зайти в соответствующий раздел личного кабинета. Сведения предоставляются бесплатно.

-

Пенсионный фонд. Человек может обратиться в ПФ РФ лично или направить заявление по почте. Документ должен быть нотариально удостоверен. Данные о состоянии счета предоставляются спустя 10 дней после обращения. В выписке отображается информация о стаже, размере сделанных взносов, коэффициентах и размере накоплений.

В банках

Сделать запрос о состоянии лицевого счета также можно в банк. С ПФР сотрудничает Сбербанк, Газпромбанк, Уралсиб и ВТБ. Способы получения выписки – через операциониста, в банкомате или посредством интернет-банкинга.

Как выплачивается накопительная часть пенсии

Выплата накоплений происходит по заявлению получателя. Человеку нужно обратиться в ПФР или НПФ. В заявлении указывается способ получения средств. Например, единовременная выплата. Заявление можно подать лично, отправить по почте или через «Госуслуги».

Срок рассмотрения заявления – 10 дней. Средства выплачиваются в течение месяца после принятия решения.

На заметку! Единовременная денежная сумма полагается даже работающим пенсионерам.

Список документов

Для получения выплаты претенденту потребуется паспорт и СНИЛС. Пакет документов для родственников покойного немного больше. Им нужно подготовить документы о родстве, СНИЛС усопшего и свидетельство о смерти человека. Иногда требуется справка с места проживания.

К кому обратиться

Документы подаются в организацию, в которой открыт лицевой счет у получателя. Действие можно выполнить лично или удаленно.

Получение пенсии умершего

Пенсионные накопления умершего человека переходят к наследникам. Однако выплаты делаются далеко не всегда. Например, если усопшему была назначена пожизненная выплата.

А вот единовременная выплата и срочная пенсия переходит по наследству. Сюда же относятся выплаты до выхода на пенсию. Например, в случае заболевания или инвалидности человека.

Как наследникам получить накопительную часть пенсии умершего человека? Пенсионные накопления наследуются наравне с остальным имуществом усопшего. Если человек не назначил правопреемников, то средства перейдут к родственникам 1 линии. Выплату денег производит тот фонд, в котором открыт лицевой счет усопшего. Подать документы нужно в течение 6 месяцев со дня смерти наследодателя. Восстановление срока происходит по решению суда.

Порядок выплаты денег наследникам:

-

До назначения. Деньги выплачиваются родственникам, если наследодатель скончался до момента назначения выплат за счет накопительной части пенсии.

-

После назначения. Деньги выплачиваются правопреемникам после назначения выплат срочной пенсии. Наследникам полагается недополученный остаток средств.

-

После назначения платежа, который не был получен. Если усопший не успел получить единовременный платеж, то деньги переходят к наследникам. Единственное условие – они должны проживать вместе с наследодателем. Правило не распространяется на нетрудоспособных иждивенцев умершего гражданина. Им дается 4 месяца для получения средств.

Примечание. В первых двух случаях исключением являются деньги материнского капитала (ст.7 ФЗ от 28.12.2013 №424-ФЗ).

Если в накопительной пенсии имеются деньги материнского капитала, то их получает второй родитель или дети усопшего человека (п.4 ПП РФ от 30.07.2014 №711).

Как узнать сумму

Посмотреть историю начислений можно в личном кабинете на портале «Госуслуги». Сведения о состоянии счета находятся в разделе ««Министерство труда…» > «Пенсионный фонд…».

Заказать выписку из лицевого счета можно также на сайте ПФР. Действие доступно в разделе «Управление средствами…».

Если у родственников нет доступа к аккаунту покойного, тогда им придется обращаться в ПФР. Данные о счете предоставляются только членам семьи и наследникам умершего человека.

Вопросы и ответы

№1. За счет чего формируются накопления?

Накопительная пенсия создается за счет взносов предприятия (нанимателя) и дохода от инвестирования денежных средств.

№2. Кто управляет деньгами граждан, которые не выбирали страховщика?

Граждане вправе самостоятельно выбирать управляющую компанию. Если работник не подавал заявление, то по умолчанию деньги переходят в распоряжение ПФР. Вложением средств занимается Внешэкономбанк. Доверительное управление деньгами происходит по договору с Пенсионным фондом. При желании человек может сменить управляющую компанию.

№3. Как быстро осуществляется переход из ПФР в НФП?

Основанием для перехода к новому страховщику является заявление застрахованного лица. Общий порядок – переход осуществляется через 5 лет после подачи заявления. Он позволяет перевести накопительную часть пенсии человека вместе с инвестиционным доходом новому страховщику. При подаче заявления о досрочном переходе действие выполняется на следующий год. Однако накопления человека будут переданы в НПФ без учета инвестиционной прибыли с момента последнего расчета. Больше информации тут.

Резюме

Накопительная пенсия граждан может находиться в распоряжении ПФР или НПФ. Выплата накоплений осуществляется при выходе на пенсию или досрочно. Деньги можно получить сразу или ежемесячно.

В случае кончины человека накопления переходят по наследству.

Исключение – пожизненная выплата накоплений.

Порядок оформления наследства определяется законом.