Если вы хотите попробовать себя в краткосрочных сделках и спекуляциях, вам стоит знать, как работают фьючерсы.

Начнем издалека: представьте, что вы фермер и что через полгода вам понадобится зерно. И что стоимость этого зерна за полгода может вырасти в два раза, а может и упасть в два раза. Никто не знает, как получится.

Тогда вы идете к поставщику и договариваетесь, что купите у него зерно через полгода, но по нынешней цене. Если за полгода зерно подорожает, вы будете в плюсе — купите его по старой цене. Если за полгода зерно подешевеет, в плюсе будет продавец — он продаст его вам по цене полугодовой давности, которая была выше. Вот такая договоренность — и есть фьючерсный контракт. В статье речь пойдет о такой же ситуации, но на бирже.

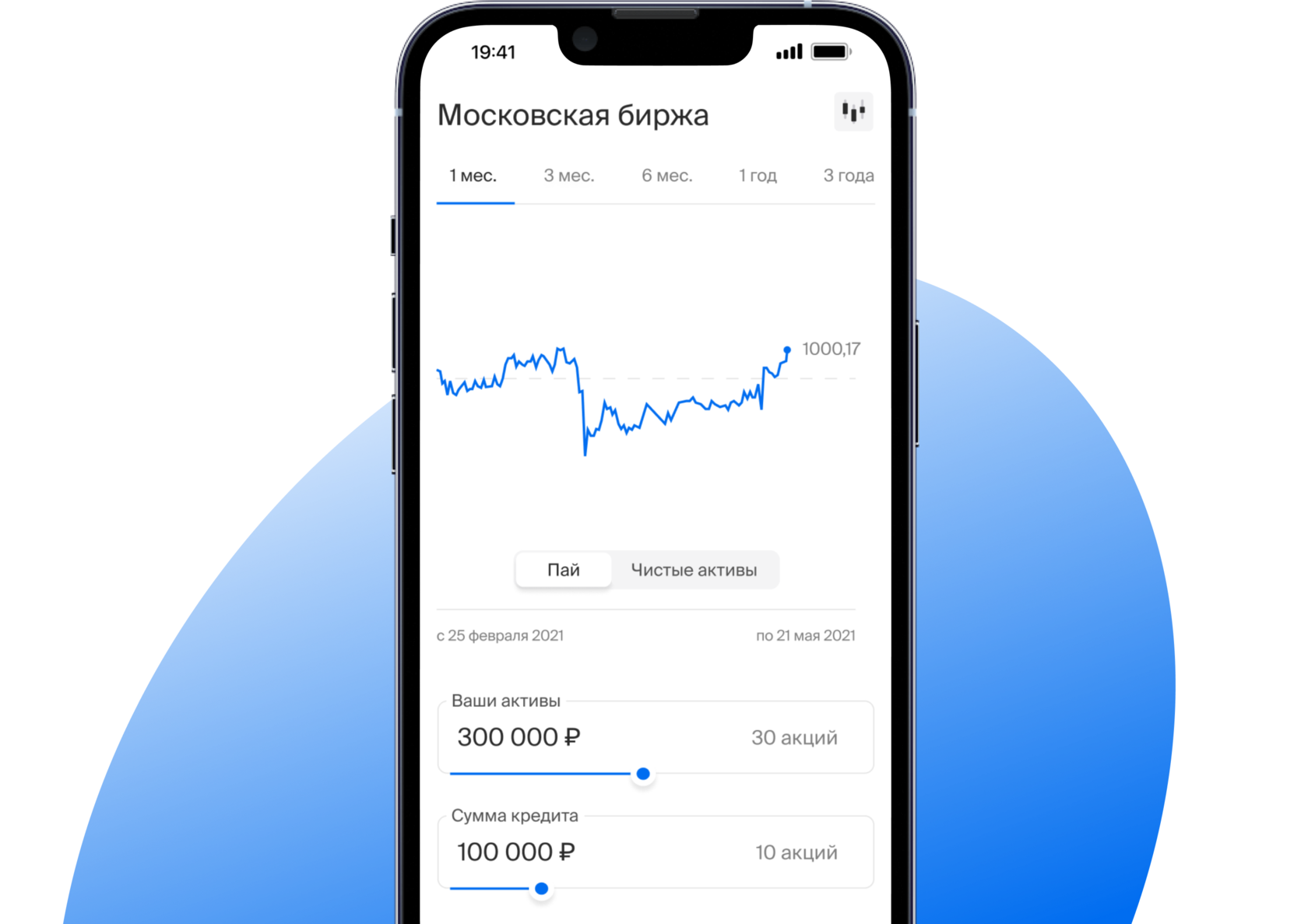

В целом фьючерсы — это отдельная и очень большая тема, которую невозможно охватить даже серией статей. Поэтому в этой статье я буду говорить только о фьючерсах фондовой секции Московской биржи на акции и на индексы. Рассмотрю только основные стратегии торговли фьючерсами.

Аккуратнее: это не про долгосрочные инвестиции

Обычно в Тинькофф-журнале мы рассказываем о разумном инвестировании и долгосрочных инвестициях: как сделать правильный выбор, вложить деньги надолго, обогнать инфляцию и стать богаче на дистанции в несколько лет.

Эта статья о другой стороне фондовых рынков: о краткосрочных сделках, трейдинге и спекуляциях. Выпуск статьи не означает, что мы призываем читателей спекулировать на бирже и рисковать. Но читатели задают много вопросов о фьючерсах, поэтому считаем своим долгом подробно рассказать, что это и зачем. А пользоваться инструментом или нет — решать вам.

Что такое фьючерс

Фьючерсный контракт — это договор между покупателем и продавцом о покупке/продаже какого-то актива в будущем. Стороны заранее оговаривают, через какой срок и по какой цене состоится сделка.

Например, в начале октября 2022 года одна акция «Лукойла» стоит около 4000 рублей. Фьючерс на акции «Лукойла» — это, например, договор между покупателем и продавцом о том, что покупатель купит акции «Лукойла» у продавца по цене 4000 рублей через 3 месяца. При этом не важно, какая цена будет у акций через 3 месяца: цена сделки между покупателем и продавцом все равно останется 4000 рублей. Если реальная цена акции через три месяца не останется прежней, одна из сторон в любом случае понесет убытки.

Большая часть фьючерсных сделок — это спекуляция. Вы прогнозируете, что цена акций «Лукойла» в ближайшее время вырастет, — вы покупаете фьючерсный контракт на акции «Лукойла». Думаете, что цена вот-вот рухнет, — вы продаете фьючерсный контракт на акции «Лукойла».

В продаже фьючерсов есть один нюанс. Фактически «покупка» и «продажа» в разговоре о фьючерсах — условные термины. Лучшая аналогия — это обыкновенное пари. Есть две стороны: одна считает, что цена актива вырастет, а другая — что цена упадет. В итоге первый участник «покупает» фьючерс, а второй «продает» его. Соответственно, чтобы продать фьючерс, его не нужно предварительно покупать. Для продажи фьючерсов определенного типа даже не нужно держать акции, на которые этот фьючерс заключен, — все просто рассчитывается в денежном эквиваленте.

Чем отличается от опциона и форварда

Опцион — это тоже контракт на бирже, по которому можно купить или продать актив в указанный период по оговоренной цене. Тут важно подчеркнуть, что у покупателя появляется право, то есть он не обязан это делать, но может — на свое усмотрение. В этом и заключается основное отличие опционов от фьючерсов.

Например, участники договариваются, что продавец получает право реализовать свои акции через полгода по установленной цене. Продавец тем самым фиксирует для себя текущую стоимость актива на срок контракта. В будущем, если котировки акций упадут, он сможет продать акции по старой цене, будто падения не было. Если же котировки вырастут — выгоднее не исполнять опцион, а продать акции напрямую на бирже. В этом случае продавец потеряет только премию опциона, которую он заплатил при заключении контракта.

Про опционы у нас есть подробная статья.

Форвард — это прямая сделка между участниками, предполагающая поставку актива в определенную дату по оговоренной цене. В отличие от фьючерса, она внебиржевая — заключается без посредника. Соответственно, нет расходов на заключение сделки и процесс менее стандартизирован. Стороны не могут изменить условия договора или расторгнуть его — контракт обязателен к выполнению.

Почему фьючерс — это не инвестиции

Не стоит путать покупку фьючерса на акции с покупкой акций. Давайте разберем, в чем разница.

При покупке акций «Лукойла» вы:

- Фактически становитесь совладельцем компании. Записи о том, что вам принадлежат акции, хранятся в специальном депозитарии.

- Получаете право участвовать в собраниях акционеров в соответствии с вашей долей. Как правило, это будут годовые общие собрания акционеров, на которых у вас будет право голоса, даже если вы имеете только одну акцию.

- Получаете право на часть прибыли компании, распределяемую в виде дивидендов.

- В случае банкротства компании имеете право на часть средств, полученных при ликвидации активов.

При покупке фьючерсов на акции «Лукойла»:

- Ничего из перечисленного выше к вам не относится.

- Прав в компании у вас не больше, чем у вашего кота.

Торговля фьючерсами — это не инвестиции. Причины две: во-первых, вы не можете просто купить фьючерс и забыть о нем, как это работает с обычными акциями. Фьючерс — это инструмент срочного рынка, а значит, у каждого фьючерса есть срок его исполнения — дата, в которую все открытые контракты исполняются и каждая из сторон получает какой-то результат — прибыль или убыток. Таким образом, во фьючерсе вы не можете «пересидеть» спад и дождаться хороших результатов.

Во-вторых, фьючерсы не имеют добавочного капитала, который есть у акций и который вы, как инвестор, можете ощущать в виде дивидендов или роста стоимости акций.

В чем польза фьючерсов

У вас может возникнуть резонный вопрос: зачем мучиться с какими-то непонятными фьючерсами, если можно так же спекулировать и самими акциями: думаешь, что акции «Лукойла» будут расти, — покупаешь сейчас и продаешь потом, когда вырастут. Но по сравнению со спекуляцией на акциях у фьючерсов есть свои преимущества.

Бесплатное кредитное плечо. Кредитное плечо позволяет совершать сделки на большую сумму, чем у вас реально есть на счете. Но в случае акций этот эффект достигается за счет того, что брокер реально предоставляет вам кредит под проценты — за это нужно платить. Во фьючерсах как такового кредитного плеча нет: на момент заключения сделки вы просто не должны платить всю стоимость актива — достаточно только гарантийного обеспечения, около 10% от сделки.

Нет ограничений по короткой продаже. Короткая продажа — возможность продать то, чего у вас нет. С акциями это работает так: вы берете «взаймы» у брокера определенные акции, чтобы продать их и получить прибыль. Брокеру вы потом должны будете вернуть эти же акции. Если вы одолжили у брокера акции, продали их, а потом они подешевели — вы в плюсе: чтобы вернуть брокеру акции, вы купите их по меньшей цене. За такое «одалживание» акций брокеры тоже берут процент.

С фьючерсами по-другому: они не существуют в материальном мире — это просто договоренности. Поэтому покупка или продажа фьючерса просто показывает вашу позицию, одалживать ценные бумаги ни у кого не нужно.

Сделки дешевле. При сделках с акциями действуют разные тарифы и часто нужно платить депозитарию за хранение бумаг. В случае с фьючерсами на руку играет то, что это не ценные бумаги, которые нужно хранить в специальном хранилище, — за такую договоренность депозитарий не берет плату.

Недостатки фьючерсов

Высокие риски за счет кредитного плеча. Это больше спекулятивный инструмент, поэтому при торговле важно учитывать технический анализ, ставить ордеры «стоп-лосс». Пример фьючерса на нефть в апреле 2020 года показывает, что цена может упасть и до −37 $ за баррель. С акциями, как реальными активами, такое невозможно

У фьючерсов ограниченный срок жизни, в среднем 9—12 месяцев. Фьючерсы не подходят для долгосрочных стратегий и пассивных инвестиций, иначе придется всякий раз по истечении контракта покупать новый.

Нет пассивного дохода в виде дивидендов и купонов. Значит, время и сложный процент не ваши союзники.

Фьючерсы — непростой инструмент, и есть много нюансов. Так, их цена формируется по запутанной схеме, размер гарантийного обеспечения может меняться, а дважды в день по контрактам происходят взаиморасчеты — клиринг.

Что нужно учитывать при торговле

Технический анализ. Как уже говорилось, фьючерс — спекулятивный инструмент, который зачастую используется для краткосрочных сделок. Значит, при торговле важно отталкиваться от ценового графика и технических индикаторов. Это позволяет прогнозировать динамику цены и определять оптимальную точку входа.

Еще одна сильная сторона технического анализа — он применим на любом временном отрезке, будь то торговля внутри дня или анализ среднесрочного тренда. В том и другом случае будут работать те же принципы и ценовые паттерны.

Фундаментальный анализ. Проводить фундаментальный анализ тоже важно, чтобы понимать характер базового актива и его драйверы роста. Кроме того, фьючерсы — это «молодой» инструмент относительно своего базового актива, поэтому его график не всегда дает полноценную картину.

Фьючерсы на Московской бирже

Мы рассмотрели некоторые основные положения о фьючерсах — теперь можно перейти к конкретным примерам. Как я писал раньше, в этой статье мы будем рассматривать только виды фьючерсов фондовой секции Московской биржи:

- Фьючерсы на акции.

- Фьючерсы на индексы — например, фьючерс на индекс РТС или индекс голубых фишек.

- Фьючерс на волатильность российского рынка.

Технически при покупке фьючерса на бирже покупатель с продавцом договариваются только о цене и дате. Все остальные детали контракта уже стандартизированы, и за соблюдение всех обязательств отвечает биржа. Но в реальной торговле фьючерсами не нужно договариваться даже о цене и сроке: цену определяет рынок, а дату — биржа. По факту вы просто либо соглашаетесь на предложенные условия, либо не соглашаетесь.

Механически сделка проходит точно так же, как и любая другая сделка с акциями. Вы выставляете заявку, указываете цену и количество. Если покупатель/продавец найдется — заявка срабатывает.

У каждого фьючерса есть несколько характеристик, рассмотрим их подробнее.

Тип контракта — это самая важная информация о фьючерсе. Он может быть поставочным или расчетным. Если вы покупали поставочный контракт, то при исполнении фьючерса вы обязаны купить непосредственно сам базовый актив. А при расчетном происходит только финансовый расчет вашей сделки.

Разберемся на примере. Представим, что вы купили 10 фьючерсов на акции «Лукойла» по 5500 рублей и к моменту исполнения контракта акции стоят 5000 рублей.

При поставочном контракте вы будете обязаны купить 10 акций «Лукойла» по 5500 рублей. Вы потратите 55 000 рублей, и в вашем портфеле появятся 10 акций общей стоимостью 50 000 рублей. Что делать с этими акциями дальше — решать вам. Можно продать и зафиксировать убыток 5000 рублей, а можно дождаться лучших времен, когда акции подорожают.

При расчетном контракте у вас не появится никаких акций — биржа просто рассчитает ваш убыток и спишет со счета 5000 рублей.

Как мы уже говорили, при торговле фьючерсами вы получаете бесплатное плечо, так как, чтобы купить 1 фьючерс на акции «Лукойла» за 5500 рублей, вам необходимо заплатить только обеспечение — обычно 10%, или 550 рублей за фьючерс. Это значит, что для всей вашей сделки — 10 фьючерсов — вам нужно всего лишь 5500 рублей на своем счете.

А теперь интересный нюанс: если при исполнении фьючерса расчетного типа у вас просто уйдет со счета 5000 рублей и останется 500 рублей, то при поставочном типе вам нужно будет купить 10 акций «Лукойла» общей стоимостью 55 000 рублей — и на этот раз вам придется заплатить полностью. Если у вас не будет этих средств, то может либо сработать кредитное плечо от брокера (на этот раз уже платное), либо вы и вовсе получите штрафные санкции.

При продаже фьючерса все аналогично, только с другой стороны: если к моменту исполнения расчетного фьючерса акции будут стоить 5000 рублей, вы будете в плюсе — «продадите» акции по 5500 и брокер просто начислит вам 5000 рублей прибыли за 10 фьючерсов. А если это будет поставочный фьючерс, вы должны будете продать покупателю 10 акций «Лукойла» по 5500 рублей. Если этих акций у вас не будет, биржа откроет короткую позицию — одолжит вам эти акции, чтобы вы могли исполнить контракт, а с вас возьмет проценты за такой кредит. Поэтому с поставочными кредитами нужно быть аккуратным.

Исполнение фьючерса — это дата, когда все открытые фьючерсные сделки закрываются и все контрагенты исполняют свои обязательства. В расчетных фьючерсах это дата, когда вы зафиксируете убыток или прибыль по счету, а в поставочных — дата, когда вы купите/продадите базовый актив.

Хронологически процесс исполнения разбит на две даты:

- Последний день обращения фьючерса, когда он свободно торгуется на бирже, — третий четверг того месяца и года, когда исполняется фьючерс.

- День исполнения фьючерса — следующий торговый день после последнего дня обращения.

Например, если фьючерс исполняется в декабре 2022 года, все будет выглядеть так: купить или продать фьючерс можно будет до 15 декабря — это третий четверг месяца. А исполнится фьючерс на следующий день — 16 декабря, в пятницу.

Всего на бирже 4 месяца исполнения фьючерсов. Это означает, что по акциям есть 4 разных фьючерса, длительность каждого из которых — 3 месяца.

На бирже это выглядит так: название фьючерса состоит из названия базового актива — тикера акции, — месяца и года исполнения. Например, фьючерс на акции «Газпрома» с исполнением в декабре 2022 года будет выглядеть так: GAZR-12.22. GAZR — тикер акции «Газпрома», 12 — месяц исполнения, 22 — год.

Если нажать на один из фьючерсов, мы попадем в его карточку со сводной информацией. На практике нужно переходить сразу сюда.

В правой колонке — «Параметры инструмента» — указаны все детали: тип фьючерса; дата исполнения; необходимый уровень гарантийного обеспечения — сумма, которую вам нужно реально заплатить, чтобы купить один фьючерс; объем лота — количество акций в одном фьючерсе — и так далее.

Левая колонка отображает рыночные данные по выбранному фьючерсу: какой объем сделок, цена последней сделки и так далее.

Таблица сверху показывает все доступные фьючерсы по данному базовому активу и дает по ним краткую сводку. В целом тут понятны уже все поля, кроме расчетной цены — по этой цене клиринговый центр рассчитывает все сделки, начисляет вариационную маржу и т. п. Это отдельная сложная тема — алгоритм расчета лежит на сайте Московской биржи, но на практике это не особо влияет на действия трейдера.

Гораздо интереснее посмотреть на цену и объем сделок по фьючерсам. Как видно на иллюстрации, цена везде разная, как и спрос. При этом базовый актив везде одинаковый — вот с этим стоит разобраться отдельно.

Как цена фьючерса зависит от цены базового актива

Цены фьючерсов с разной датой исполнения на один и тот же базовый актив разные, но и это не все. Цена самого базового актива основную часть времени тоже отличается от цены фьючерса на этот базовый актив.

Стоимость акций и фьючерсов на примере Сбербанка. Данные на 4 октября 2022

| Стоимость | Цена на 1 акцию | |

|---|---|---|

| Акция SBER | 110,61 Р | 110,61 Р |

| Фьючерс SBER-12.22 | 11 010 Р (1 лот = 100 акций) | 110,1 Р |

| Фьючерс SBER-3.23 | 11 205 Р (1 лот = 100 акций) | 112,05 Р |

| Фьючерс SBER-6.23 | 11 775 Р (1 лот = 100 акций) | 117,75 Р |

Стоимость

11 010 Р (1 лот = 100 акций)

Стоимость

11 205 Р (1 лот = 100 акций)

Стоимость

11 775 Р (1 лот = 100 акций)

Тут есть закономерности, которые стоит запомнить:

- Большую часть времени цена фьючерса отличается от цены базового актива.

- При приближении даты исполнения цена фьючерса приближается к цене базового актива, а в итоге сравнивается с ней.

Начнем со второго пункта, который легко объяснить. Представьте, что сегодня последний день обращения фьючерса на акции Сбербанка и он стоит 100 рублей. В этом случае все бы просто купили сегодня фьючерс, а на следующий день (день исполнения) получили бы на свой счет реальные акции Сбербанка за 100 рублей вместо 111. Тогда их можно тут же продать и получить свою прибыль. Именно поэтому так и не бывает — рынок сам находит эффективную цену, которая при приближении даты исполнения приближается к цене базового актива.

Теперь о том, почему же все основное время цена на базовый актив и цена на фьючерс разные. Разница в том, что цена на базовый актив — это цена сейчас, а цена на фьючерс — это прогнозная цена на базовый актив потом, к дате исполнения фьючерса. И здесь уже, в зависимости от ожиданий либо других факторов, эта цена будет либо больше, либо меньше цены базового актива.

Отношение цены фьючерса к цене базового актива называется либо контанго, либо бэквордация. Контанго — когда цена фьючерса выше цены базового актива; бэквордация — когда цена фьючерса ниже цены базового актива.

Разберем пару примеров. Компания хорошо поработала в этом году, и инвесторы ожидают очень сильный финансовый отчет. В этом случае прогнозная цена фьючерса будет выше, так как инвесторы закладывают в нее данные отличного отчета, который будет опубликован к моменту исполнения фьючерса. Это контанго.

Другая ситуация: акции компании торгуются по 100 рублей. Через пару недель компания выплатит дивиденды в размере 10 рублей на акцию (10%). Очевидно, что сразу после дивидендной отсечки цена акций упадет примерно на те же 10% и станет около 90 рублей — это дивидендный гэп. Поскольку владение фьючерсами не дает никаких прав на дивиденды, цена фьючерса уже будет учитывать этот дивидендный гэп и будет меньше цены базового актива. Это бэквордация.

Как заработать на фьючерсах

Есть три варианта, как заработать на фьючерсах:

- Спекулятивная торговля. Трейдерам работать с фьючерсами удобнее, чем с акциями, так как они более волатильны, дешевле и идут с бесплатным кредитным плечом — требуют меньшей суммы вложений.

- Хеджирование — защита портфеля от просадки. Например, вы владеете акциями и планируете держать их дальше, но хотите застраховаться от возможного падения. Тогда открываете короткую позицию по фьючерсному контракту на акции. В случае снижения котировок акций фьючерсы компенсируют убыток.

- Альтернативные инструменты. Базовым активом фьючерсов выступают не только акции, но и индексы, волатильность, процентные ставки и сырьевые товары, такие как нефть, газ и сахар. Это позволяет инвестировать в широкий спектр инструментов и, например, лучше диверсифицировать вложения.

В чем риски при торговле фьючерсами

Риск торговли с плечом. Торговля фьючерсами позволяет открыть позицию, которая в разы превышает сумму на брокерском счете. В случае успеха вы получаете экстраприбыль, но, если что-то пойдет не так, убытки часто неограниченные — можно потерять весь капитал.

Не получится «пересидеть» убытки, как в акциях. Ведь у фьючерсов короткий срок жизни, а вариационная маржа списывается с брокерского счета в тот же день, и может потребоваться довнести деньги.

Изменение ставки риска. Когда рынок «штормит», биржа может повысить размер гарантийного обеспечения. Если на счете недостаточно денег, брокер может принудительно закрыть какую-нибудь позицию в портфеле, чтобы восполнить денежный баланс, — это называется «маржин-колл».

Низкая ликвидность. По некоторым контрактам могут проходить малые объемы торговли. В этом случае сложно войти или выйти из позиции по справедливой цене.

Запомнить

- Фьючерс — не для инвесторов, а для трейдеров. Это производный финансовый инструмент, который не дает никаких прав на базовый актив.

- Фьючерсы подходят для спекуляций — они позволяют бесплатно использовать кредитное плечо и стоят дешевле аналогичных сделок с акциями.

- Бывают расчетные и поставочные фьючерсы. По расчетным в дату исполнения происходит финансовый расчет по вашей позиции (фиксируется прибыль или убыток), а при поставочном на дату исполнения происходит покупка/продажа базового актива.

- Цена на фьючерс и цена на базовый актив большую часть времени разные, так как цена базового актива — это цена сейчас, а цена фьючерса — это прогнозная цена базового актива потом.

- С приближением даты исполнения фьючерса его цена стремится к цене актива.

Уважаемые посетители сайта, чтобы отправить свое предложение или

задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях,

когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными

Советами примет меры по разработке и реализации соответствующих изменений.

Что такое фьючерс, и какие возможности для заработка на срочном рынке Московской биржи онлайн он предоставляет? В данной статье мы простым и доступным языком расскажем, как работают фьючерсы и для чего их можно использовать в торговле, остановимся на разнице между трейдингом и инвестициями в акции. Вы сможете понять, как торговать на бирже и в чем заключаются риски для начинающего трейдера.

Что такое фьючерсы?

Это производный или срочный инструмент, который представляет из себя обязательство что-либо продать/купить по фиксированной цене в определенный период времени.

Фьючерсы появились в 18 веке, представим фермера, который занимается пшеницей. Чтобы обеспечить себе урожай, требуются инвестиции в процесс производства пшеницы: труд людей, участвующих в работе, семена, удобрения и т.д., и отсутствуют гарантии, что осенью цена на пшеницу будет высокой, и получится компенсировать затраты. На помощь приходит фьючерсный контракт, он может заранее зафиксировать цену, по которой продаст свой товар покупателю.

Современные реалии таковы, что фьючерсы полезны не только для стороны продающей товар, но и кто покупает. Представим фирму Старбакс, которая покупает кофе в огромном количестве и цена на кофе зависит от биржевой динамики. Представим, что компания ежемесячно с биржевым колебанием стоимости изменяла бы цену чашки кофе. Поэтому фирма, активно использует фьючерсные контракты, для фиксации цены на кофе.

Перед вами представлены примеры фьючерсов на сырье кофе и пшеницу, также есть фьючерс на нефть и т.д. И другие финансовые инструменты могут служить базовыми активами для фьючерсов. Бывает фьючерс на валютные пары (доллар-рубль), на акции (Сбербанк), индекс (фьючерс РТС).

В апреле 2022 года Московская биржа добавила «вечные» валютные фьючерсы на популярные валютные пары «доллар/рубль», «евро/рубль» и «юань/рубль».

Фьючерсы vs. Акции

В чем отличие фьючерсов и акций? Рассмотрим самые главные отличия:

- Отсутствие дивидендов. По акциям есть выплаты, по фьючерсам их нет.

- Акцию можно держать сколько угодно, фьючерсы до даты истечения срока. В эту дату осуществляются расчеты контрагентов друг с другом.

- Когда покупаем акцию на брокерском счету, должна быть 100% сумма от цены лота. Если необходимо купить фьючерс на акцию, не требуется вся сумма, нужна сумма гарантийного обеспечения, на Мосбирже это 10-20%.

- Когда покупаем акцию, прибыль по ней мы видим, когда закрываем сделку. По фьючерсу прибыль видна каждый день − это вариационная маржа, она начисляется на счет и ее можно использовать для дальнейших сделок.

- Маржин Колл. Когда купили акцию, и даже когда цена по данной акции падает до нулевой отметки, держать акцию можно и ждать когда подойдет на рост. Если работаем с фьючерсами, здесь ситуация другая. Когда на счете меньше средств, которые составляют гарантийное обеспечение, то брокер может закрыть сделку по маржин колл. Тем самым инвестор теряет деньги.

Торговля фьючерсами или способы заработка

Существует несколько методов:

- спекуляция − заработок на изменении волатильности цены;

- хеджирование − страхование рисков.

Теперь пройдемся по двум методам более детально.

Спекуляция фьючерсами (трейдинг)

Есть акции Газпрома, которые торгуются на фондовом рынке Московской биржи цена 1 акции 230 рублей. Если нужно купить 100 акций = 23 тыс. рублей. Мы знаем, что можно пойти на срочный рынок, где можно приобрести фьючерсы акций Газпрома. 1 фьючерс на акции 23 тыс. рублей, гарантийное обеспечение 4 тыс. (20% от цены). На небольшие деньги можно купить большой объем акций. Как раз за этим на срочный рынок приходят трейдеры. Если акции на фондовом рынке выросли доходность около 5 %, если на срочном может достичь до 30%.

Эффект кредитного плеча − это отличный инструмент, если цена актива идет в нужном направлении для участника. Можно заработать больше, но если цена начнет двигаться вниз, будет не сладко. Поскольку с акциями можно пересидеть просадку, а на фьючерсном рынке может случиться маржин колл, будут большие убытки, или нужно иметь на балансе всю сумму для страховки.

Хеджирование фьючерсами (страховка)

Представим ситуацию, что инвестор переживает, что курс доллара вырастет, и деньги обесценятся, а нужно тратить в иностранной валюте. Чтобы подстраховаться, инвестор отправляется на срочный рынок, где покупаете фьючерс на курс доллара к рублю на сумму эквивалентную депозиту. При этом помним, что всю сумму вносить не нужно. Когда доллар растет, депозит обесценится, но вы застрахуетесь и на фьючерсе заработаете сумму, которая позволит компенсировать убытки.

Поставочные vs. Расчетные фьючерсы

Поставочные фьючерсы относятся к реальной экономике. Если вы являетесь держателем такого фьючерса на дату экспирации, вы должны совершить реальное действие.

Расчетные не такие строгие и страшные, на современном рынке более популярные, существуют даже фьючерсы на погоду. Здесь на дату экспирации осуществляются расчеты, никакой даты поставки нет, просто на счет поступает прибыль или пользователя теряет.

На Московской бирже большинство фьючерсов расчетные за исключением фьючерсов на акции и облигации, по ним осуществляется реальная поставка инструментов на баланс.

Существует чаще всего несколько фьючерсов на один инструмент, с разной датой экспирации. Большинство истекают в фиксированные месяцы, чаще − это март, июнь, сентябрь, декабрь. Последний торговый день в большинстве случаев 15 число.

Контанго и бэквордация

Обратите внимание, что рыночная цена акции может отличаться от цены на рынке срочном. Это происходит, если рынок ожидает, что будущем цена на актив будет расти, и тогда фьючер будет дороже, чем сегодня − это эффект контанго. Когда наоборот, рынок полагает, что более длинном горизонте цена будет дешевле, чем сейчас, фьючерс торгуется дешевле − это бэквордация.

Пример: фьючерс на Газпром. На рынке присутствует три активных контракта с экспирацией в июне, сентябре и декабре. При этом июньский торгуется на уровне действующей цены, а осенний и зимний торгуются дешевле.

Как читать название фьючерса?

Этот вопрос особенно популярен у новичков, поскольку возникают сложности в прочтении. Все весьма просто. Рассмотрим пример пары доллар-рубль. Данный фьючерс имеет полное название:

- полное Si-6.19 − S − это идентификатор базового актива, указывающий, что это фьючерс на доллар-рубль, 6 − это месяц экспирации, 19 − это год экспирации

- короткое SiM9 − М − это обозначение июня, 9 − это усеченное обозначение месяца.

Данные расшифровки имеются на сайте Московской биржи. На российском рынке фьючерсами можно торговать на Московской бирже, если говорить о мировых площадках − это Чикагская.

Фьючерсы действительно предоставляют расширенные возможности, но помните о рисках, которые здесь имеются. Изначально лучше поработать на фондовом, обычном рынке, после только можно переходить на срочный рынок. Изначально попробуйте фьючерсы, затем можно приступать к опционам. Чтобы разобраться, как работать на данном рынке, как прогнозировать котировки, обратите внимание на книгу Джона Мерфи «Технический анализ фьючерсных рынков», методы описанные автором можно применять и на других рынках.

Фьючерсы: что это такое простыми словами

Что такое фьючерсы простыми словами? Что такое лимиты цен при торговле фьючерсами? Виды фьючерсов на Московской бирже и особенности срочного рынка. Как покупать и продавать фьючерсные контракты на бирже? Сколько можно заработать на данной ценной бумаге?

Основное понятие фьючерсных контрактов

Предположим, что вы занимаетесь сельским хозяйством и знаете, что через время вам понадобятся семена для посадки. Сейчас они стоят 1000 рублей, но что будут потом? Вдруг цена вырастет, и все пойдет не по плану? Чтобы избежать такой ситуации, вы можете заключить с поставщиком сделку: он продаст вам необходимое количество товара по действующей цене в тот момент, который прописан в оговоре. Таким образом, вы становитесь обладателем фьючерса.

Откройте счет

в БКС Мир Инвестиций

Если упростить, то фьючерсный контракт — это договор, который подтверждает, что одна из сторон купит у другой товар в будущем по стоимости, определенной в момент сделки.

Как работают фьючерсы и чем они отличаются от других финансовых инструментов?

Товар, который значится в договоре, называется базовым активом, а день его поставки — датой экспирации фьючерса. Но принимать товар вы будете только в том случае, если вы купили поставочный контракт фьючерса. Помимо него есть еще и расчетный, который также называют беспосадочным. В ходе производятся только денежные расчеты.

Давайте рассмотрим, как работает расчетный фьючерс на примере. Допустим вы также совершили сделку на приобретение семян по цене 1000 рублей и назначили день экспирации — она состоится через полгода. Если каждый день стоимость товара будет расти на 10 рублей, вам будут выплачивать эту сумму. И наоборот: при падении цены, поставщик будет выплачивать компенсацию, равную этой сумме.

Торги фьючерсов проходят на бирже, как и в случае с другими финансовыми инструментами. Механика их работы также схожа, но отличия все же есть.

Если ценные бумаги выпускает государство или компании, то фьючерсные контракты заключают трейдеры самостоятельно: на продукты, валюту, индексы и акции компаний. Это происходит с учетом общих условий и требований, которые биржа выставляет ко всем фьючерсным сделкам.

В отличие от ценных бумаг фьючерсные контракты нельзя держать неограниченное количество времени. Акции можно даже передать по наследству, в то время как все операции по фьючерсным контрактам необходимо закрыть в день экспирации.

При инвестировании в ценные бумаги вы можете определить свою стратегию: краткосрочную или долгосрочную. С фьючерсами выбирать не получится, ведь они носят спекулятивный характер.

Так как дата исполнения договора определена заранее, то нельзя приобрести фьючерс и забыть про него. По итогам экспирации одна из сторон обязательно получает компенсацию, а другая — выплачивает ее. Исключение одно: если цена на базовый актив не изменилась со дня совершения сделки.

Инвестируя в акции, вы можете получить доход не только от выгодной продажи ценной бумаги, но и от выплаты дивидендов. С фьючерсами дополнительные выплаты не предусмотрены: контракт заключается лишь на определенный товар.

Организация торгов фьючерсами на Московской бирже

Сделки с фьючерсами и опционами в России производятся на срочном рынке Московской биржи. Она разрабатывает специфика фьючерсных контрактов, которой должны придерживаться все, кто собирается провести сделку. Такой документ должен содержать следующую информацию:

- полное и краткое наименование контракта;

- тип контракта (расчетный или поставочный);

- размер контракта;

- дату экспирации;

- сроки действия;

- наименьшее изменение цены.

Начать торговать фьючерсами на бирже может каждый, но для этого необходимо соблюдать необходимые правила.

Убедитесь, что на вашем счете достаточно средств. Чтобы заключить сделку, необязательно иметь на счету всю стоимость фьючерса. Достаточно 10-40% от его стоимости — это сумма называется гарантийным обеспечением, про которое мы поговорим позже.

Поддерживайте необходимый баланс на счету. Каждый день в момент клиринга счесывается или начисляется вариационная маржа. Поэтому важно, чтобы у вас было достаточно средств, чтобы в случае изменения цены, произвести расчеты.

Клиринг — регулярные расчеты , которые проводятся между физическими и юридическими лицами за оказанные услуги или предоставленные товары. Допустим, два предпринимателя заключили несколько сделок, по итогу которых один из них должен другому 100 рублей, а тот в свою очередь — 200 рублей. За счет клиринга они не будут обмениваться средствами. Происходит взаиморасчет: из 200 вычитается 100 рублей. И только эту сумму выплачивает должник.

Определитесь, играете ли вы на понижении или на повышение цены актива. Если собираетесь получить прибыль с роста стоимости, это называется длинней позицией или лонг. А если вы заработали от падения актива, это было короткой позицией или, как ее называют по-другому, шорт.

Инвестируйте из любой точки мира, покупайте и продавайте валюту по выгодному курсу, пользуйтесь умными подсказками и качественной аналитикой.

Приложение БКС Мир инвестиций

Отсканируйте QR-код и скачайте приложение

Гарантийное обеспечение (ГО), вариационная маржа и лимиты цен

Если вы собираетесь покупать или продавать фьючерсы на бирже, стоит изучить базовые понятия, которые пригодятся в ходе торгов.

Первый термин, который обязательно встретится на вашем пути — это гарантийное обеспечение (ГО). Это сумма, которая заморозится на вашем счете в момент открытии позиции фьючерсу, а при закрытии позиции брокер ее разблокирует При этом сумма может меняться в меньшую или большую сторону. Например, вы приобрели фьючерс, и на вашем счете заблокировалось ГО на сумму 1000 рублей. Затем базовый актив вырос в цене, и сумма гарантийного обеспечения выросла на 100 рублей. Это значит, что эта сумма добавится к вашим замороженным средствам в счет обеспечения контракта.

После того как вы заключите первую сделку на бирже, вы столкнетесь с еще одним понятием — вариационная маржа

Это разница между ценой фьючерса на момент открытия позиции и стоимостью после клиринга. Рассмотрим ситуацию: вы покупаете фьючерс стоимостью 1000 рублей и вносите на счет сумму ГО. Допустим, что в данном случае она составляет 10% — 100 рублей. В конце дня базовый актив возрастает до 1500 рублей. Следовательно, разница в размере 500 рублей будет зачислена на ваш счет. Есть и обратная сторона: если базовый актив подешевеет на ту же сумму, с вашего счета спишется 500 рублей. Это и есть вариационная маржа, которая производится дважды в день.

Между клирингами стоимость фьючерсов также может измениться согласно определенным лимитам. Это диапазон, в рамках которого может варьироваться цена, и зачастую он выше, чем гарантийное обеспечение. Таким образом, даже если стоимость вашего фьючерса упала с верхнего до нижнего лимита, вы можно выплатить вариационную маржу за счет ГО. Но существуют случаи, когда закрыть позицию по нижнему лимиту не получается, и тогда есть вероятность, что ГО не покроет всю сумму вариационной маржи.

Как заработать на фьючерсных контрактах?

Как и в случае с инвестициями в другие финансовые инструменты, чтобы получить доход от фьючерсных сделок, нужно определиться со стратегией. Выбор будет зависеть от ваших целей, степени риска и опытности.

История фьючерсов началась с контрактов, заключенных в сельскохозяйственной сфере, — так фермеры страховали себя от убытков. Эта стратегия называется хеджированием рисков и до сих пор популярна у инвесторов, ведь цена на нужный им товар закрепляется и не меняется до исполнения контракта.

Если вы совершали биржевые сделки на фондовом рынке, то знаете, как работают спекулятивные операции. С фьючерсами суть та же: инвесторы получают прибыль от разницы в стоимости актива в моменты покупки и продажи.

Следующая стратегия похожа на предыдущую, но сделки в ней связаны между собой. Обычно это сразу несколько логично связанных арбитражных операций, идущих друг за другом. Они строятся на простом принципе: покупать дешевле, продавать дороже. Такие контракты могут быть временными или пространственными. Первые заключаются в рамках одного рынка в разные моменты, а вторые — на разных рынках в один и тот же момент.

Как быть, есть не успел продать фьючерсный контракт до даты исполнения?

Если вы собираетесь приобрести фьючерс, то должны знать, что все юридические обязательства по нему придется выполнить в полном объеме, — гарантом этого является клиринговая палата.

- При товарном контракте в день экспирации необходимо доставить товар в том объеме, который прописан в договоре. Поэтому если вы не успели продать такой фьючерс до дня исполнения сделки, то будьте готовы, что получите его в физическом виде. Но так как товарные контракты составляют всего лишь около 1% всех фьючерсных операций, такие ситуации встречаются нечасто.

- По расчетному фьючерсу также происходит исполнение контракта, но не товарное, а денежное. В ходе клирингов между ценой в спецификации и на бирже определяется разница: ее выплачивает второй стороне покупатель или продавец.

Из-за чего фьючерс дешевле базового актива?

Допустим, вы купили фьючерс на зерно по 1500 рублей за килограмм, а стоимость такого же товара на спот-рынке составляет 1000 рублей. Это контанго — состояние, когда фьючерс дороже базового актива. Обычно это объясняется надбавкой, которую в стоимость продукта включил продавец. Так он компенсирует свои расходы на транспортировку и хранение (если дело касается товарных контактов) или на погашение кредита (если базовый актив покупался на заемные средства).

Обратная ситуация, когда фьючерс стоит дешевле базового актива, случается реже и обозначается термином «бэквордация». Произойти такое может в нескольких случаях. Например, если на сельскохозяйственном рынке случится дефицит сырья, и покупатели будут готовы приобрести физический товар по более высокой цене, чем он торгуется на бирже. Также может случиться бэквордация возможна, если в будущем ожидается сокращение спроса на определенный базовый актив или скорое падение его стоимости.

Риски при торговле фьючерсами

По сравнению с другими фьючерс можно назвать сложным инструментом. Если не опираться на опыт и знания, то можно и вовсе потерять все вложенные финансы. Ведь фьючерсы одновременно и доходный, и рискованный способ инвестирования.

Так как дата исполнения договора определена заранее, то нельзя приобрести фьючерс и забыть про него. По итогам экспирации одна из сторон обязательно получает компенсацию, а другая — выплачивает ее. Исключение одно: если цена на базовый актив не изменилась со дня совершения сделки.

Инвестируя в акции, вы можете получить доход не только от выгодной продажи ценной бумаги, но и от выплаты дивидендов. С фьючерсами дополнительные выплаты не предусмотрены: контракт заключается лишь на определенный товар.

Как вам статья?

Что такое акции и как на них заработать?

Индивидуальный инвестиционный счет: что это и как работает

Что такое фьючерсы и как ими торговать на бирже

Опционы и фьючерсы представляют собой срочные контракты, в которых продавец и покупатель договариваются о поставке актива по определенной цене через определенное время. Но есть отличия. В этой статье — что такое фьючерс, как он работает и какие риски несет.

Фьючерс — один из инструментов срочного рынка. Он позволяет зафиксировать цену на конкретный актив здесь и сейчас, а сами расчеты произвести в будущем. Одним участникам сделки это помогает защититься от волатильности рынка, другим — наоборот, дает возможность заработать на этой волатильности.

- Что такое фьючерс простыми словами

- С чего все начиналось

- Особенности торговли фьючерсами

- Примеры фьючерсов на Мосбирже

- На что обратить внимание

Что такое фьючерс простыми словами

Фьючерсный контракт, или фьючерс, — это соглашение или договор между двумя сторонами, по которому один участник обязуется продать, а другой — купить конкретный актив. Цена актива фиксируется на день заключения контракта и не подлежит изменению. Окончательный расчет между сторонами происходит через какое-то время — в день исполнения контракта, но при этом каждый день между сторонами происходит расчет вариационной маржи.

Участники фьючерсной сделки:

- покупатель — обязуется купить актив по заранее оговоренной цене, независимо от фактической цены, которая сложилась на дату исполнения контракта;

- продавец — обязуется продать актив по заранее оговоренной цене, независимо от фактической цены, которая сложилась на дату исполнения контракта;

- биржа — посредник между продавцом и покупателем. Гарантом исполнения контракта выступает клиринговый центр.

Фьючерс похож на опцион. Оба являются инструментами срочного рынка и позволяют зафиксировать цену на актив с отложенной поставкой. Но есть одно принципиальное отличие. В опционном договоре покупатель не обязан, а имеет право купить или продать актив. При неблагоприятном движении рынка он может отказаться от сделки. Во фьючерсном контракте обе стороны обязаны выполнить условия сделки.

Например, один трейдер предполагает, что из-за продления срока льготной ипотеки акции строительной компании вырастут. А другой считает, что спрос на жилье продолжит снижаться и акции тоже. Они заключают фьючерсный контракт. Если акции вырастут, то в прибыли будет первый трейдер, который купит их по более низкой цене. В таком случае второй трейдер будет вынужден дождаться исполнения фьючерса или продать его, в любом случае зафиксировав убыток.

Фьючерс привлекает инвесторов тем, что не надо сразу платить полную стоимость контракта при его покупке. Достаточно внести небольшую часть, которая называется гарантийным обеспечением. Окончательный расчет произойдет в день исполнения контракта.

Фьючерсный контракт заключается на следующие виды базового актива:

- ценные бумаги;

- валюта;

- биржевые индексы;

- товары;

- процентные ставки.

Лидируют на Мосбирже по объемам торгов валютные фьючерсы. Их доля в общем объеме октября 2022 года составила 62%. Замыкают пятерку фондовые фьючерсы с долей всего 6%. Источник: сайт Мосбиржи

Самые популярные фьючерсы на Московской бирже (по числу сделок):

- на индекс РТС;

- на обыкновенные акции ПАО «Сбербанк»;

- на курс «доллар США — российский рубль»;

- на природный газ.

С чего все начиналось

Впервые фьючерсы появились на рынке сельскохозяйственной продукции и долгое время были связаны с ним. В Средние века в Японии работала фьючерсная биржа, на которой производители риса договаривались о реализации будущего урожая по текущей цене.

Дальнейшее развитие срочные соглашения получили в США в конце XIX века. Участники сделки заключали контракты на поставку зерна, скота и другой натуральной продукции.

Выгоды были очевидны для всех сторон:

- В случае неурожая цена на продукцию росла. Но покупатель получал товар по более низкой цене за счет заключения срочного контракта. И наоборот, в случае перепроизводства, когда цена падала, в выигрыше оказывался продавец.

- Участники контракта могли передумать и продать свои обязательства другому человеку. Например, в случае неурожая фермер продавал фьючерс другому фермеру, у которого проблем с урожаем не было и которого устраивали условия контракта.

Современный фьючерс позволяет не только защититься от риска изменения цены на базовый актив, но и заработать трейдеру на спекуляции — купить фьючерс дешевле и продать его дороже раньше срока исполнения контракта.

Сегодня в своем развитии фьючерсы пришли к тому, что реальная поставка актива от продавца покупателю не обязательна. Все зависит от вида контракта: поставочный или расчетный.

Поставочный — продавец обязан поставить актив, который лежит в основе фьючерса в день исполнения контракта. В основном это касается валюты, товаров и ценных бумаг. Например, трейдер купил поставочный фьючерс на один лот акций Газпрома со сроком исполнения 17.03.2023. В этот день он получит на свой счет 100 акций Газпрома.

Расчетный — реальной поставки актива не происходит. Биржа рассчитывает разницу между ценой фьючерса на момент заключения контракта и ценой на момент его исполнения. Одна из сторон получает прибыль и деньги на свой счет, другая — убыток, деньги со счета списываются. Примеры расчетных фьючерсов — фьючерсные контракты на нефть Brent, индекс Мосбиржи или курс «евро — российский рубль».

Особенности торговли фьючерсами

Технически процесс покупки или продажи фьючерса выглядит точно так же, как и ценных бумаг. Трейдер в торговом терминале выбирает инструмент, указывает количество лотов и цену, подает заявку на сделку. Условия контракта известны заранее и прописаны в спецификации. Стороны сделки не могут их изменить.

Фьючерсы торгуются на Московской бирже в секции «Срочный рынок». Список инструментов включает поставочные и расчетные контракты на индексы, акции, валюту, процентные ставки, товары. На один инструмент может быть несколько контрактов с разными сроками исполнения.

Выбранный фьючерсный контракт на акции Газпрома должен быть исполнен 16.03.2023. Источник: сайт Мосбиржи

Объясним некоторые параметры фьючерсного контракта из спецификации.

Спецификация с условиями фьючерсного контракта на поставку одного лота акций ПАО «Газпром». Источник: сайт Мосбиржи

Краткое наименование контракта — в нем зашифрован базовый актив и срок исполнения фьючерса. В нашем примере это акции ПАО «Газпром» и март 2023 года.

Лот — количество базового актива в контракте. Оно может отличаться от количества актива, которое напрямую торгуется на бирже. Например, в одном лоте акций Газпрома находится 10 акций. А в одном лоте фьючерса на акции Газпрома — 100 акций.

Начало и последний день обращения — срок обращения фьючерса на бирже, в течение этого времени трейдер может купить или продать инструмент.

Дата исполнения — день, когда контракт должен быть исполнен. В нашем примере 17.03.2023 на счет покупателя поступят 100 акций Газпрома. Если контракт расчетный, то в этот день фиксируется финансовый результат для обеих сторон сделки.

Шаг цены и стоимость шага цены. Стоимость фьючерса указывается в пунктах. Формула перевода в рубли:

Стоимость фьючерса в рублях = Стоимость фьючерса в пунктах / Шаг цены × Стоимость шага цены

Например, стоимость фьючерса на акции Газпрома равна 17 000 пунктов. В рублях это будет: 17 000 / 1 × 1 = 17 000 рублей.

Расчетная цена последнего клиринга. В течение торгового дня клиринговый центр биржи проводит взаиморасчеты между участниками сделки на основе расчетной цены фьючерса. Расчетная цена определяется по методике биржи. На Мосбирже клиринг проходит два раза: в 14:00 (промежуточный) и в 18:45 (основной). Расчетная цена находится между нижним и верхним лимитами.

Нижний и верхний лимиты — предельные величины, в рамках которых может меняться стоимость фьючерса между клирингами. В тех случаях, когда цена на фьючерс достигает лимита и не откатывается от него, биржа оставляет за собой право приостановить торги и расширить лимиты.

Гарантийное обеспечение — обеспечение, которое берет биржа с продавца и покупателя в момент заключения контракта. Это гарантия выполнения обеими сторонами своих обязательств. Сумма блокируется на счетах покупателя и продавца до закрытия сделки.

У каждого фьючерса размер гарантийного обеспечения разный. Он зависит от цены базового актива и волатильности рынка, а также регулярно пересчитывается. В нашем примере гарантийное обеспечение равно 4631,13 рубля. Эта сумма актуальна только на 28.11.2022. Трейдер должен следить за изменениями и вовремя пополнить счет или закрыть сделку, если не хватает денег для обеспечения.

Поясним механизм торговли на примере. Трейдер хочет купить фьючерс на акции Газпрома. Текущая стоимость — 17 000 рублей. Гарантийное обеспечение — 4000 рублей. Во время клиринга биржа определяет расчетную цену клиринга и вариационную маржу.

Вариационная маржа — разница между расчетной ценой и ценой покупки. Если она положительная, то покупатель получает деньги на счет. Если отрицательная, деньги с его счета списываются.

Допустим, расчетная цена составила 17 500 рублей. Биржа перечисляет трейдеру 500 рублей на счет. Или, например, расчетная цена составила 16 500 рублей. Биржа списывает со счета трейдера 500 рублей.

Трейдер должен следить, чтобы денег на счете всегда было больше, чем гарантийное обеспечение. Если после списания вариационной маржи их окажется меньше, то необходимо будет пополнить счет и закрыть позицию, в противном случае позиция может быть принудительно закрыта.

Примеры фьючерсов на Мосбирже

Фьючерс на индекс московской недвижимости ДомКлик начал торговаться 31.01.2022. Базовым активом является индекс московской недвижимости, который рассчитывает Мосбиржа на основе реальных данных об ипотечных сделках. Индекс отражает среднюю стоимость 1 м2 жилья в Москве. В расчете участвуют квартиры в многоэтажных домах без учета элитного жилья стоимостью более 30 млн рублей.

Покупка фьючерса позволяет трейдеру инвестировать в инструмент на рынок жилой недвижимости Москвы даже с небольшим капиталом. Например, цена контракта с датой исполнения в декабре 2022 года на 29.11.2022 составляет 26 000 рублей с гарантийным обеспечением около 1700 рублей.

Фьючерс на индекс пшеницы начал торговаться с 31.08.2022. Его базовым активом является индекс российской пшеницы на условиях поставки порта Новороссийск. Это единственный в России и мире биржевой контракт на российскую пшеницу. Он расчетный, поэтому у трейдера нет риска поставки реальной пшеницы. Цена контракта с датой исполнения в декабре 2022 года — 14 870 рублей с гарантийным обеспечением около 2370 рублей.

На что обратить внимание

Чтобы заработать на фьючерсах, трейдер должен оценить риски и знать особенности торговли.

- Внутрь фьючерса уже встроено плечо, потому что трейдер платит только часть суммы при покупке. Например, если цена контракта 15 000 рублей, а гарантийное обеспечение — 1500 рублей, то плечо составляет 1:10. При неблагоприятном движении рынка можно потерять капитал.

- Цена фьючерса отличается от цены базового актива. Это объясняется тем, что в первом случае инвестор имеет дело с прогнозом, а во втором — с текущей рыночной ценой.

Владение фьючерсом на акции не дает права голоса на собрании акционеров компании и на получение дивидендов. У трейдера-владельца нет прав и на часть дохода от продажи имущества при ликвидации компании. - Фьючерс имеет срок исполнения, поэтому не может быть инструментом долгосрочного инвестора. Нельзя просто переждать падение котировок. Можно лишь до исполнения контракта закрыть позицию и открыть новую с более поздним сроком исполнения.

Необязательно ждать даты исполнения контракта. Фьючерс можно продать раньше, как обычный биржевой актив. Трейдеры зарабатывают на разнице в котировках. Но всегда есть риск ошибиться в прогнозе и потерять деньги.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции