Я хочу прекратить деятельность ИП

Формируем пакет документов

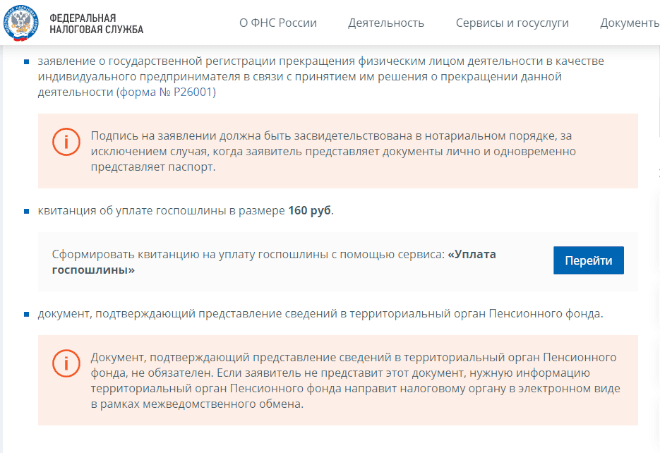

Вам потребуются следующие документы:

-

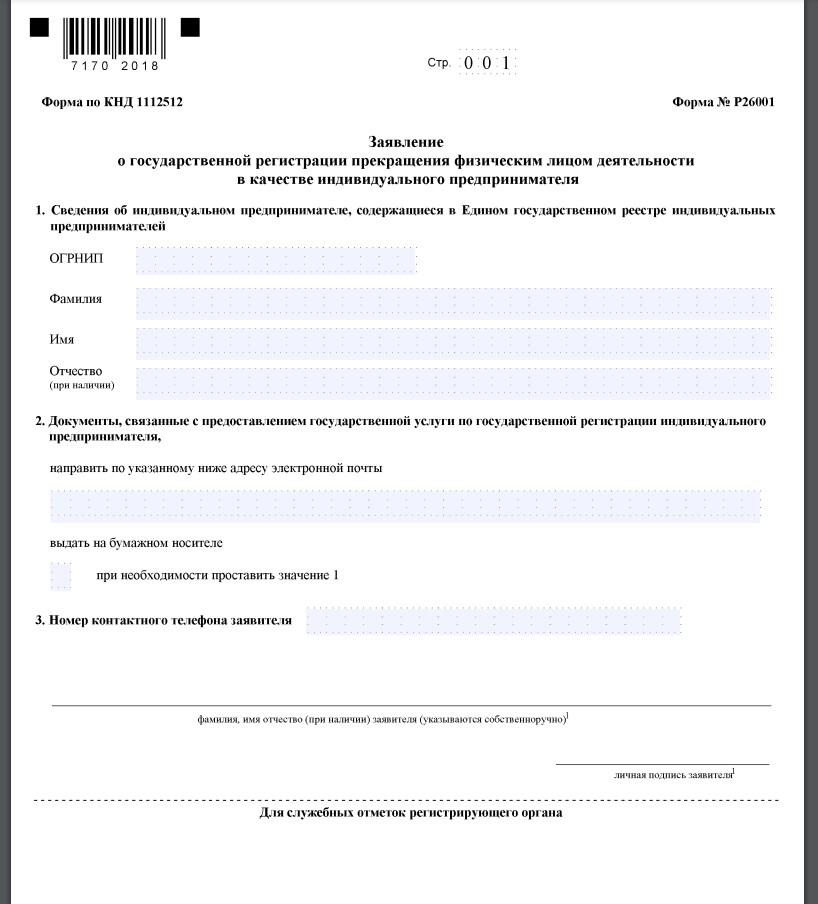

заявление о государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя в связи с принятием им решения о прекращении данной деятельности (форма № Р26001)

Подпись на заявлении должна быть засвидетельствована в нотариальном порядке, за исключением случая, когда заявитель представляет документы лично и одновременно представляет паспорт.

-

квитанция об уплате госпошлины в размере 160 руб.

Уплачивать государственную пошлину не требуется при направлении документов в электронном виде, подписанных электронной подписью заявителя, в том числе через МФЦ и нотариуса.

Перейти Сформировать квитанцию на уплату госпошлины с помощью сервиса: «Уплата госпошлины»

-

документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда.

Документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Если заявитель не представит этот документ, нужную информацию территориальный орган Пенсионного фонда направит налоговому органу в электронном виде

в рамках межведомственного обмена.Перечень сведений, представляемых в территориальный орган Пенсионного фонда, определен подп. 1–8 п. 2 ст. 6 и п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», а также ч. 4 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ «О дополнительных

страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».

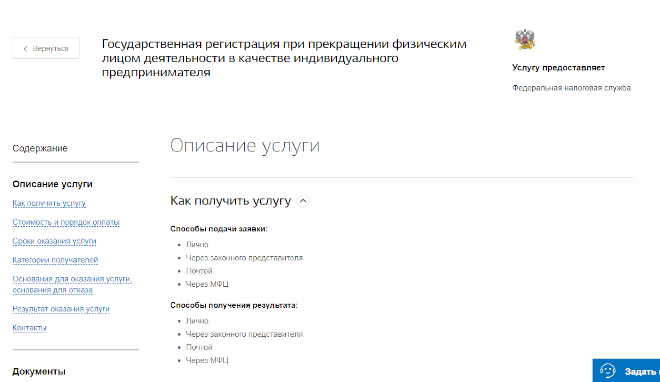

Представляем документы

Документы могут быть переданы в налоговую инспекцию любым удобным для вас способом:

- непосредственно в инспекцию — лично или через представителя по доверенности.

- в многофункциональный центр — лично или через представителя по доверенности. Информацию об оказании данной услуги в Вашем МФЦ необходимо уточнить на сайте МФЦ.

Инспекция примет документы и выдаст (направит) расписку в их получении.

Получаем документы

На 6-й рабочий день после подачи документов заявитель лично или через представителя по нотариально удостоверенной доверенности может получить:

- лист записи ЕГРИП

В случае отказа в государственной регистрации вы получите документ, в котором изложена причина отказа.

Перечень оснований для отказа в государственной регистрации определен п. 1 ст. 23 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических

лиц и индивидуальных предпринимателей».

Документ могут направить в ваш адрес и по почте. В пределах территории Москвы документ можно получить также через DHL Express и Pony Express.

Нередко у предпринимателей возникает важный вопрос: Что нужно для ликвидации собственного бизнеса? В этой статье мы поговорим о том, как закрыть ИП самостоятельно – пошаговая инструкция 2017 размещена далее. Какие законодательные нюансы нужно знать, чтобы в дальнейшем у бизнесмена не возникло трений с контрольными органами на тему неуплаты налогов или непредставления отчетности.

Многие физлица для проведения подобной процедуры обращаются в специализированные юридические или бухгалтерские компании. Но на самом деле сделать все можно и самостоятельно, главное – знать последовательность действий и выполнять их в соответствии с нормативными требованиями. Разберемся, что нужно чтобы закрыть ИП быстро и без негативных правовых последствий.

К сожалению, нестабильность экономической ситуации в стране и отсутствие прибыли заставляет многих предпринимателей закрывать собственный бизнес. Кто-то переходит на другую, более востребованную деятельность, а кто-то и вовсе предпочитает работать по трудовому договору и регулярно получать пусть небольшую, но ежемесячную зарплату. Каковы бы не были первопричины, результат один – прежде чем начинать новое дело, необходимо ликвидировать старое.

Когда требуется прекращение ИП:

- Если текущая деятельность не приносит ожидаемого дохода, прибыли нет, а хозоперации не проводятся.

- Если работа по ИП «висит», а гражданин планирует открывать новое направление с другим правовым статусом.

- Если фискальная нагрузка оказалась чрезмерной, и возможности погасить обязательства становится все меньше.

- Если ИП официально признан банкротом.

- Если деятельность ведется без наличия соответствующих лицензий, допусков и разрешений, то есть незаконно.

- В случае смерти гражданина.

- Если судебными органами вынесено решение о прекращении или же приостановлении деятельности.

- Если предприниматель является гражданином другого государства и действие его вида на жительство закончилось, а документ аннулирован.

Юридически процедура закрытия ИП в 2017 году схожа с тем алгоритмом, который действовал в 2016 г. Основная цель, по-прежнему, заключается в том, что при ликвидации бизнеса предприниматель освобождается от обязанности по составлению отчетности, уплате налоговых сборов, включая фиксированные платежи «за себя» и перечислению прочих сопутствующих любой деятельности сумм – аренда, коммунальные расходы, зарплата персоналу и пр.

Обратите внимание! Мнение о том, что закрытие ИП освобождает физлицо от необходимости погасить накопившиеся суммы налогов, взносов и долгов перед контрагентами, включая персонал, является ошибочным. По стат. 24 ГК предприниматель отвечает по своим обязательствам всем личным имуществом (кроме не подлежащего взысканию по гражданско-процессуальному законодательству), а значит следует сначала рассчитаться по задолженности, а затем начинать процедуру прекращения деятельности.

Чтобы закрыть ИП самостоятельно, нужно знать, какие документы, куда и в какой последовательности подавать. Основная форма – это заявление, подаваемое в регистрирующие органы. Подготовить все обязательные документы следует заблаговременно, чтобы не столкнуться с бумажной волокитой, не тратить лишнее время на беготню по инстанциям и «не попасть» на штрафные санкции. Итак, какая документация вам понадобятся в соответствии с требованиями п. 1 стат. 22.3 Закона № 129-ФЗ от 08.08.01 г.?

Что нужно для закрытия ИП – перечень документов:

- Подлинный экземпляр паспорта и его копия.

- Ксерокопия ИНН.

- Заявление по унифицированной форме Р26001.

- Документ об оплате госпошлины.

- Свидетельство о факте регистрации предпринимательства в ЕГРИП.

- Справка из ПФР, подтверждающая сдачу в Пенсионный Фонд информации о страховом стаже, а также страховых взносах.

- Заверенная в установленном порядке доверенность при осуществлении процедуры закрытия через официального представителя.

Обратите внимание! Еще до того, как ликвидировать ИП, необходимо сдать всю обязательную отчетность в налоговую инспекцию и социальные фонды, даже при условии отсутствия операций. С долгами по отчетности и налоговым сборам закрыть предпринимательство не получится.

Закрытие ИП – пошаговая инструкция в 2017 году:

- Сдача отчетности – на этом этапе проверяется, все ли отчеты, декларации и расчеты по уплачиваемым налогам представлены в контрольные органы, оптимальным будет проведение сверки с ИФНС, ПФР и ФСС. Если в процессе сверки обнаружатся какие-либо «хвосты» по отчетности или налогам, следует представить данные, погасить долг как можно быстрее, после чего можно продолжать процедуру ликвидации.

- Снятие ККМ с учета в ФНС – требуется не для всех предпринимателей, а только для тех, кто обязан был использовать в деятельности кассовую технику. Для проведения процедуры снятия возьмите с собой сам кассовый аппарат и соответствующую документацию на него, после чего отправляйтесь к налоговому инспектору.

- Решение вопросов по текущим долговым обязательствам – погашение всех накопившихся долгов перед бюджетом, внебюджетными фондами, персоналом, контрагентами ИП является обязательным условием беспроблемного завершения деятельности. Безусловно, бывают ситуации, когда приходится выполнять закрытие ИП в 2017 году с долгами, но об этом мы расскажем отдельно.

- Увольнение наемных сотрудников – производится только после полного завершения расчетов с персоналом.

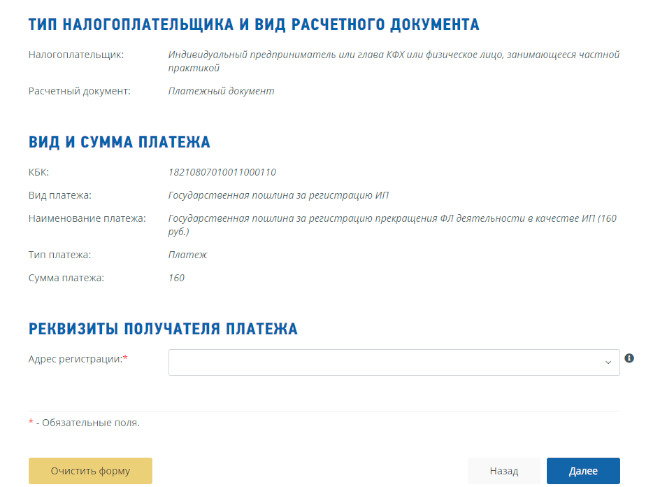

- Оплата установленного размера государственной пошлины – размер суммы не большой – 160 руб. (подп. 7 п. 1 стат. 333.33 НК), но главное – это верно указать все обязательные реквизиты (можно взять в налоговой) и правильно заполнить платежный документ. Если вы придете в ИФНС с полным пакетом документации, но квитанция на госпошлину будет оформлена с ошибками, вам откажут в инициировании процедуры закрытия ИП и придется начинать все заново, то есть платить сбор второй раз. Заполнить документ можно онлайн или через операциониста в Сбербанке. Не забудьте сделать для себя копию платежного документа.

- Получение справки из ПФР – при закрытии ИП территориальное отделение ПФР выдает налогоплательщику справку-выписку об отсутствии долгов и полном погашении страховых взносов физлицом.

- Снятие с учета в ФСС – не требуется с 11.06.16 г., но погасить долги по взносам необходимо.

- Закрытие банковского счета – не все физлица имеют открытый счет в банке, но, если у вас он есть, нужно провести закрытие. Для этого потребуется посетить отделение банка и заполнить соответствующее заявление. Предварительно не забудьте уточнить, все ли обязательства погашены – помните, что на исполнение платежей требуется операционное время.

- Формирование заявления ф. Р26001 – в документе приводятся регистрационные сведения на ИП (ФИО, ОГРНИП, ИНН), его контактные данные и способ получения финальной документации на закрытие предпринимателя. Подпись при самостоятельной подаче бланка ставится непосредственно в налоговой, при отправке по почте/через представителя – заранее в присутствии нотариуса.

- Представление пакета документации в ФНС – все документы можно принести в те налоговые органы, где осуществлялась первичная регистрация, лично, отправить через почту или электронно, передать через собственного представителя. Порядок закрытия ИП через интернет рассмотрен подробнее в конце статьи.

- Получение документации о завершении деятельности ИП – после того, как вы сдали все обязательные документы на закрытие ИП, налоговый орган передает вам расписку о приемке форм, а через 5 дней (рабочих) вручает уведомление о снятии с учета ф. 2-4-Учет.

Обратите внимание! Даже после закрытия ИП продолжает отвечать за свои обязательства, возникшие в процессе деятельности, вплоть до момента их погашения; уничтожение печати не обязательно; а повторное открытие предпринимательства одним и тем же гражданином законодательно не запрещено.

Как закрыть ИП с долгами

Можно ли закрыть ИП с долгами и как? Ранее такая процедура была невозможной, но сейчас у тех предпринимателей, которые не успели вовремя рассчитаться по своим обязательствам, есть шанс прекратить деятельность даже при наличии задолженности. Важно помнить о том, что после ликвидации ИП долги никуда не исчезают и переходят на гражданина с правом взыскания как имуществом, так и деньгами.

Факт непогашения обязательств перед контрагентами на момент закрытия ИП не препятствует проведению процедуры в налоговых органах, тем более, что таких сведений у ИФНС нет. Но чтобы не подводить своих партнеров и не откладывать прекращение работы, предприниматель может заключить с контрагентами договор о намерениях, в условиях которого отразить сроки погашения обязательств с отсрочкой. Или же можно объявить себя банкротом, что будет означать принудительную ликвидацию и списание задолженности уже по решению судебных органов.

Относительно долгов перед бюджетом дело обстоит сложнее – физлицу вряд ли удастся закрыть ИП при наличии неоплаченных сумм налоговых обязательств. Предварительно следует самостоятельно погасить задолженность, иначе не избежать не только отказа в регистрации ликвидации, но и начисления штрафных санкций. А платить налог с недоимкой придется в любом случае.

Обратите внимание! Не нужно гасить долги с истекшим сроком исковой давности – более 3 лет.

Закрытие ИП с долгами в ПФР

Порядок закрытия ИП в 2017 году при наличии долгов в ПФР отличается тем, что предпринимателям разрешено начинать процедуру завершения деятельности даже при условии наличия обязательств перед Пенсионным Фондом. Однако не стоит думать, что после ликвидации бизнеса о вас забудут и разрешат не уплачивать страховые взносы. Если предприниматель подаст в налоговую инспекцию документы на закрытие, а из ПФР поступит информация о наличии актуальной задолженности, средства будут востребованы в любом случае – до или непосредственно после закрытия.

В течение какого времени гражданин может рассчитываться по долгам перед ПФР? Перед тем, как приступать к перечислению средств, следует провести сверку с Пенсионным Фондом, чтобы уточнить точную величину суммы к погашению. А на уплату задолженности отводится 14 дней с даты закрытия ИП. При этом будьте готовы к тому, что при наличии непогашенных долгов вам могут отказать в прекращении деятельности. И хотя законодательством РФ прямо не предусмотрен такой поворот событий, но нередко «на местах» физлицам не дают возможности завершить работу ИП до полного расчета с бюджетом и внебюджетными фондами.

Важно! Если закрыли ИП, а вам суд присудил взыскание, но средств нет, как быть? В этой ситуации государство может взыскать долги за счет имущества гражданина. При этом по исполнительным документам не может быть изъято у должника имущество, поименованное в стат. 446 ГПК РФ – личные вещи, предметы домашнего обихода, единственное жилье, продукты питания, транспорт инвалида и пр.

Как закрыть неработающий ИП

Как правильно закрыть ИП в 2017 году, если деятельность по различным причинам не ведется? Бывает, что предприниматель открылся, но не проработал ни одного дня. Если ваша ситуация именно такая, то необходимо иметь в виду, что даже при отсутствии ведения деятельности и трудовых договоров с наемным персоналом, гражданин обязан каждый год уплачивать государству фиксированный размер страховых взносов – сумма утверждается ежегодно на федеральном уровне. Кроме того, не исключается обязанность по подаче отчетности в зависимости от применяемого режима налогообложения.

Если же отчеты не сдавались, взносы не платились, при закрытии ИП эти нарушения «всплывут» и будут начислены санкции в виде штрафов и пеней. Погасить суммы придется, а уже после можно начинать ликвидацию бизнеса. Процедура при этом ничем не отличается от описанной выше, включая оплату госпошлины, заполнение заявления формы Р26001 и проведение сверки с контрольными органами для расчетов.

Как закрыть ИП через интернет

А можно ли провести процедуру закрытия посредством интернет-технологий или придется посещать налоговую инспекцию лично? Ликвидировать предпринимательство можно и без похода в ИФНС с помощью сайта Госуслуги. Но сделать это вправе не каждый желающий, а только тот человек, у кого имеется подтвержденная запись на этом портале. Регистрация записи занимает не много времени и очень простая, а вот подтверждения личности иногда приходится ждать 1-2 недели. При этом гражданину присваивается усиленная ЭЦП, которая получается в специальной аккредитованной организации. Или же можно удостоверить личность в МФЦ через предъявление паспорта.

После чего следует оплатить пошлину и отправить обязательные документы электронно. По истечении установленного срока в личный кабинет физлица приходит подтверждение об исключении из реестра или отказ в закрытии. Аналогичные возможности даются на официальном сайте ФНС. Там также можно подать заявление в электронном виде, но закрывать р/счет, уплачивать долги, брать справку из ПФР придется лично.

[ Июль 20, 2017, 6:15 п.п. ]

Добавить в «Нужное»

Перед предпринимателем, решившим закрыть свой бизнес, встают вопросы, как это сделать, в каком порядке действовать, какие документы необходимы, как закрыть ИП самостоятельно. Пошаговая инструкция 2017 приведена в данной статье.

Порядок закрытия ИП в 2017 году

Данная процедура несложная и состоит из следующих этапов:

- Погашение долгов — расчеты с контрагентами, работниками, бюджетом, фондами.

- Подача документов в налоговую.

- Получение документов о снятии с учета.

О каждом из них, в том числе что нужно для закрытия ИП, расскажем подробнее.

Шаг 1 — погашение долгов

Если предпринимать решил прекратить свою деятельность в связи с убыточностью бизнеса, его может интересовать, можно ли закрыть ИП с долгами. У такого предпринимателя скорее всего имеются задолженности перед контрагентами, долги перед сотрудниками по заработной плате, недоимки по обязательным страховым взносам и налогам.

Законодательство, регулирующее закрытие ИП в 2017 году, не запрещает закрывать ИП с долгами. Требование налоговой о погашении задолженности будет являться незаконным. Сотрудники инспекции обязаны принять документы на прекращение предпринимательской деятельности, даже если имеются сведения о наличии у заявителя неисполненных обязательств.

Однако закрытие ИП с долгами, в ПФР, например, не освобождает физическое лицо от обязанности по уплате страховых взносов за период деятельности в качестве ИП, если они не были уплачены. Исключение составляют страховые взносы за года, предшествующие трехлетнему сроку до момента закрытия ИП. В отношении долгов за эти периоды можно заявить об истечении сроков исковой давности. В остальном же, если вы закрыли ИП, а вам суд присудил взыскание, не удивляйтесь, это правомерно, и погасить долг все-таки придется.

Поэтому, если говорить о том, как правильно закрыть ИП в 2017 году, то следует посоветовать заблаговременно позаботиться об исполнении всех обязательств, связанных со статусом ИП, либо погасить задолженность в ближайшее время после снятия с учета. Например, в ПФР действует следующий порядок. В случае, если у ИП имелись наемные работники, на него возлагается обязанность представить в ПФР расчет по страховым взносам не позднее 12 дней с момента закрытия ИП и в течение 15 дней уплатить задолженность, если таковая имеется.

Работников также перед тем, как ликвидировать ИП, следует известить о предстоящих увольнениях не менее чем за два месяца. Бывшим сотрудникам полагается выходное пособие.

Шаг 2 – подача документов в налоговую

Действующая процедура закрытия ИП 2017 предполагает предъявление в налоговую инспекцию, в которой ИП был зарегистрирован, следующих документов:

- заявления по форме Р26001, утв. Приказом ФНС от 25.01.2012 № ММВ-7-6/25@;

- квитанции, подтверждающей факт уплаты государственной пошлины (в 2017 году — 160 рублей).

По желанию предпринимателем может быть представлена справка о задолженности перед ПФР, но требовать ее налоговая не вправе.

Предприниматель может воспользоваться различными способами подачи документов:

- непосредственно в налоговую инспекцию лично или через представителя;

- направить документы почтой с объявленной ценностью письма и описью вложения (подпись в заявлении должна быть заверена нотариусом);

- подать документы в электронном виде посредством специального сервиса на сайте ФНС России (для этого нужно обладать сертифицированным ключом электронной подписи);

- обратиться в многофункциональный центр (МФЦ, «Мои документы») лично или через представителя.

На рассмотрение документов отводится 5 рабочих дней, если документы поданы непосредственно в налоговую инспекцию, и 8 – если заявление принял МФЦ.

Шаг 3 — получение документов о снятии с учета

При заполнении заявления заявитель может выбрать способ получения уведомления о закрытии ИП:

- лично;

- представителем;

- по почте.

С момента регистрации физическое лицо перестает быть индивидуальным предпринимателем, и все долги ИП, если таковые имеются, переходят на него. В случае неисполнения обязательств и взыскания недоимок в судебном порядке физическое лицо будет отвечать принадлежащим ему имуществом.

Как видим, закрыть ИП самостоятельно несложно, и совершенно необязательно прибегать к услугам каких-либо организаций или специалистов. В случае необходимости закрытия ИП пошаговая инструкция в 2017 году, приведенная в данной статье, поможет разобраться в порядке совершения всех необходимых действий.

Ликвидация – это прекращение деятельности или существования какого-либо явления. В гражданском праве под ликвидацией понимают прекращение деятельности юридического лица, например, общества с ограниченной ответственностью. По аналогии используют понятие «ликвидация ИП», хотя это не совсем корректно.

Индивидуальный предприниматель – это физическое лицо, которое получило право заниматься бизнесом. Если бизнес не приносит доход или у собственника изменились планы, ИП надо сняться с регистрационного учёта и прекратить предпринимательскую деятельность. Эта процедура намного проще, чем закрытие ООО, однако в ней тоже есть свои особенности.

Можно ли закрыть бизнес с долгами

Начнем с того, возможна ли ликвидация ИП с долгами. Ведь причиной прекращения деятельности часто становятся убытки в бизнесе и задолженности перед бюджетом. Можно ли сняться с налогового учёта в этом случае?

Да, можно, однако это не означает, что долги перед кредиторами и государством будут автоматически списаны. Ведь обязательства в данном случае возникли у конкретного физического лица, зарегистрированного в качестве ИП. И снятие индивидуального предпринимателя с налогового учёта на эти обязательства никак не влияет.

Об этом, в частности, ФНС сообщает в письме от 13.08.2010 N ШС-37-3/9075@: «Таким образом, прекращение физическим лицом деятельности в качестве индивидуального предпринимателя не является обстоятельством, которое влечет прекращение возникшей от осуществления такой деятельности обязанности по уплате налога». Если предпринимательская деятельность зашла в тупик и долги платить нечем, то после закрытия ИП рекомендуется пройти процедуру банкротства.

При этом всего несколько лет назад разрешалась только ликвидация ИП без долгов. Перед закрытием бизнеса надо было получить справку об отсутствии задолженностей по взносам. И если фонд не выдавал эту справку, ИФНС не снимала предпринимателя с учёта. В результате долги по взносам росли, хотя бизнесом предприниматель уже давно не занимался. Но сейчас подобная практика прекращена, поэтому налоговая инспекция обязана принять у вас заявление по форме Р26001.

Какие документы нужны для снятия ИП с учёта

Документы, которые надо подготовить для прекращения индивидуальной предпринимательской деятельности, перечислены в статье 22. 3 закона от 08.08.2001 N 129-ФЗ:

- заявление по форме Р26001;

- квитанция об уплате госпошлины;

- документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда РФ (с 2023 года ПФР и ФСС объединились в Социальный фонд России).

Такой же перечень приводится на сайте ФНС. Причём, особо подчеркивается, что документ, подтверждающий представление сведений в территориальный орган Пенсионного фонда, не обязателен. Ведь если заявитель его не представит, ИФНС самостоятельно запросит сведения по межведомственному запросу.

Заявление по форме Р26001

Форма заявления Р26001 утверждена приказом ФНС России от 31.08.2020 № ЕД-7-14/617@. В бланке всего одна страница, где надо указать следующие сведения:

- код ОГРНИП;

- полное имя индивидуального предпринимателя;

- код ИНН;

- контактные данные: телефон и email;

- способ получения документа, подтверждающего снятие ИП с учёта: лично заявителю, почтой или доверенному лицу.

Объяснять причины, по которым предприниматель прекращает бизнес, или указывать сумму задолженности перед бюджетом и партнёрами не требуется. Заранее подписывать заявление Р26001 не надо, потому что подпись заявителя должен удостоверить налоговый инспектор или нотариус.

Квитанция на госпошлину для ликвидации ИП

Ликвидация ИП без электронной цифровой подписи заявителя обойдётся в 160 рублей. Именно такую сумму составляет госпошлина за снятие предпринимателя с учёта. Но за ликвидацию ИП можно не платить, если документы направляются, заверенные ЭЦП. Если же электронной подписи у предпринимателя нет, то пошлина обязательна.

Квитанция оплачивается на реквизиты регистрирующего налогового органа. Если вы не меняли прописку, скорее всего, это будет та же налоговая инспекция, где проводилась регистрация ИП. В случае сомнений можно уточнить нужные контакты на горячей линии Федеральной налоговой службы или в ближайшей ИФНС.

А можно подготовить квитанцию для оплаты пошлины с помощью бесплатного сервиса ФНС. В этом случае нужные реквизиты будут заполнены автоматически, надо только указать свой адрес регистрации.

Если вы планируете провести ликвидацию ИП через МФЦ, то выбирайте в поле «Тип платежа» соответствующее описание. Но только заранее уточните, какой именно многофункциональный центр принимает документы.

Читайте также:

- Можно ли приостановить деятельность ИП

Ликвидация ИП по шагам

А теперь детально опишем процедуру ликвидации ИП. Пошаговая инструкция поможет вам самостоятельно пройти этот путь быстро и без неприятных последствий.

Шаг 1. Увольте своих работников и сдайте отчётность по ним

ИП без работников этот шаг пропускают, а работодателям придётся потратить на закрытие бизнеса чуть больше времени.

В соответствии со статьей 180 ТК РФ работников надо уведомить об увольнении не позже, чем за два месяца до прекращения работы, но это требование относится только к организациям. Для ИП такой срок не установлен, однако предприниматель должен подать в службу занятости уведомление об увольнении персонала за две недели до этого. Поэтому обычно и работников уведомляют в этот же срок — за две недели. Необходимо также оформить кадровые документы (приказ об увольнении и записку-расчёт), выплатить работнику зарплату и внести запись в трудовую книжку.

В фонды и ИФНС сдают последнюю отчётность по работникам. А в течение 15 дней после сдачи отчётов необходимо перечислить страховые взносы за сотрудников.

Шаг 2. Снимите с учёта ККТ и закройте расчётный счёт

Этот шаг обязателен не для всех ИП, а только тех, у кого был зарегистрирован кассовый аппарат или открыт расчётный счёт.

Снятие ККТ с учёта оформляется заявлением по форме, утверждённой Приказом ФНС от 08.09.2021 № ЕД-7-20№799@.

В принципе, налоговая инспекция снимает ККТ с учёта автоматически, как только в ЕГРИП будет внесена запись о прекращении предпринимательской деятельности. Однако в этом случае передать кассовый аппарат другому владельцу будет проблематично, поэтому рекомендуем всё-таки снимать ККТ с учёта по заявлению.

Одновременно с этим можно обратиться в банк для закрытия расчётного счёта. Здесь никаких крайних сроков не установлено, т.е. счёт может оставаться открытым и после ликвидации ИП, но за его обслуживание придётся платить, если тариф это предусматривает. В зависимости от банка процедура закрытия р/с может занять около недели или чуть больше. Все подробности можно узнать в самом кредитном учреждении.

Шаг 3. Подготовьте и подайте документы для ликвидации ИП

Перечень документов для прекращения предпринимательской деятельности мы уже рассмотрели выше, он очень простой – заявление Р26001 и квитанция на 160 рублей.

Документы могут быть поданы лично в ИФНС или направлены почтой (в этом случае подпись заявителя в форме Р26001 должен заверить нотариус). Закрытие ИП через МФЦ может оказаться самым удобным вариантом, если ближайший к вам центр оказывает такие услуги. Однако таких МФЦ не так много.

Ликвидация ИП через Госуслуги на самом портале невозможна, т.к. это неэлектронная услуга. В данном случае Портал может только предоставить информационную поддержку, т.е. описать процедуру прекращения предпринимательской деятельности.

Например, здесь можно узнать о причинах отказа в ликвидации:

- непредставление необходимых документов;

- подача заявления в ненадлежащий регистрирующий орган;

- несоблюдение нотариальной формы заявления, если она необходима;

- подписание заявления неуполномоченным лицом.

Если же вас интересует именно онлайн-способ снятия ИП с учёта, то при наличии ЭЦП надо обратиться на сайт ФНС. Ликвидация ИП через Госуслуги таких возможностей не предоставляет.

На шестой рабочий день после получения заявления Р26001 налоговая инспекция направляет на электронный адрес заявителя лист записи ЕГРИП о снятии предпринимателя с учёта. При желании получить бумажный документ о закрытии ИП надо обратиться с заявлением в этот регистрирующий орган.

Шаг 4. Заплатите за себя страховые взносы

Предприниматели без работников, а также ИП-работодатели должны перечислить оставшуюся сумму страховых взносов за себя в течение 15 дней после снятия с учёта (статья 432 НК РФ). Рассчитать сумму к уплате можно на нашем калькуляторе взносов. Однако, если вы хотите учесть эту сумму при расчёте налога на УСН, взносы надо перечислить ещё до закрытия ИП.

Шаг 5. Сдайте декларации и заплатите налоги

Срок сдачи последней отчётности и уплаты налогов зависит от системы налогообложения ИП:

- ПСН – на этом режиме нет деклараций, а налог предприниматель платит в виде стоимости патента, т.е. до конца срока его действия надо перечислять нужную сумму;

- УСН и ЕСХН – сдать декларацию и заплатить налог необходимо не позже 25 числа месяца, следующего за месяцем снятия ИП с учёта;

- ОСНО – на этом режиме два разных налога: сдать 3-НДФЛ надо в течение 5 дней после закрытия ИП, налог заплатить в течение 15 дней; НДС – не позже 25 числа месяца, следующего за кварталом закрытия.

На этом процедура прекращения предпринимательской деятельности завершена. Помните, что хранить документы, подтверждающие расчёт и уплату платежей в бюджет надо минимум 4 года после закрытия бизнеса (статья 23 НК РФ). В течение этого периода ИФНС может инициировать проверку деятельности ИП.

Бесплатная консультация по налогообложению

Даже если ИП ничего не зарабатывает, он должен платить обязательные взносы.

В 2023 году это 45 842 Р. Если бизнес не пошел, ИП выгоднее закрыть. Юристы называют это «прекратить регистрацию ИП». Зарегистрироваться снова можно в любое время.

Как закрыть ИП: пошаговая инструкция

- Уволить сотрудников. Если хотите закрыть ИП без сотрудников, этот шаг пропускаем

- Разобраться с налогами и взносами

- Подать заявление в ИФНС, уплатить госпошлину

- Сформировать отчет о закрытии фискального накопителя

- Закрыть счет в банке

- Хранить документы

Могут ли отказать в закрытии ИП

Налоговая инспекция имеет право отказать в закрытии ИП, но тогда она обязана выдать документ, в котором изложена причина отказа. Я и мои знакомые бухгалтеры с таким ни разу не сталкивались, но я слышала, что чаще всего отказы связаны с неправильно заполненным заявлением.

Например, ИФНС отказала в закрытии ИП, так как в заявлении о прекращении деятельности, которое предприниматель отправил по почте, подпись не была удостоверена нотариусом. ИП не знал, что налоговая отказала в закрытии, а через некоторое время у него появились долги по неуплаченным страховым взносам.

ИП пришлось обратиться в суд, чтобы оспорить решение налоговой и отменить начисленные взносы. Но ничего не получилось — он пропустил срок исковой давности. К тому же суд обратил внимание, что у ИП была возможность проверить свой статус в ЕГРИП и узнать, что регистрация все еще действительна.

Шаг 1

Рассчитать и уволить работников

Если у вас нет работников, переходите сразу ко второму шагу — расчет и уплата налогов и взносов.

Чтобы закрыть ИП с работниками, нужно уволить всех — в том числе нетрудоспособных, отпускников, несовершеннолетних и беременных сотрудниц.

Сотрудников нужно предупредить об увольнении заранее. Обычно это делают за две недели, если иной срок не прописан в трудовом договоре. Уведомление составляют в произвольной форме и выдают работникам под подпись.

За две недели до увольнения работников нужно уведомить службу занятости — через портал «Работа в России». В день увольнения, дата которого была указана в уведомлении об увольнении, предприниматель должен рассчитаться с сотрудниками: выплатить заработную плату за отработанное время, компенсацию за неиспользованный отпуск и другие причитающиеся суммы.

Чтобы документально оформить увольнение, нужно составить приказ об увольнении и записку-расчет. Сотруднику нужно будет выдать на руки:

- Трудовую книжку, если вели ее в бумажном виде и хранили у себя, или выписку со сведениями о трудовой деятельности по форме СТД-Р, если работник отказался от бумажной трудовой книжки.

- Форму ЕФС-1 с разделом 1.

- Копию или выписку из раздела 3 расчета по страховым взносам — РСВ.

- Расчетный листок.

- По заявлению работника — справку о доходах и суммах налога физического лица и другие документы, связанные с его работой, например справки или приказы.

С 2023 года при увольнении не выдают справку о заработке № 182н, а также формы СЗВ-М и СЗВ-СТАЖ.

В трудовой книжке нужно написать, что увольняют сотрудника на основании п. 1 ч. 1 ст. 81 ТК РФ. Если вели электронную трудовую книжку, в ней нужно оставить аналогичную запись. Подробнее мы писали об увольнениях в статье «Как правильно оформить сотрудника в штат, а потом уволить его».

Предпринимателю по уволенным сотрудникам нужно сдать отчетность:

- В налоговую — расчет по страховым взносам, 6-НДФЛ и персонифицированные сведения о физлицах.

- В СФР — форму ЕФС-1.

В течение 15 календарных дней со дня подачи расчета нужно уплатить страховые взносы, которые указали в РСВ и ЕФС-1.

Шаг 2

Разобраться с налогами и взносами

ИП могут работать на разных системах налогообложения, и нюансы начисления налогов могут отличаться, но взносы за себя платят все ИП, кроме предпринимателей на НПД и АУСН.

ИП может учесть эти взносы в уменьшение налога, если перечислил их раньше крайнего срока уплаты налога. Это же правило работает и при закрытии ИП — если перечислить взносы до снятия с регистрации, их можно учесть в расчете налога.

Хотя по общим правилам взносы нужно уплатить в течение 15 календарных дней с даты внесения записи о закрытии ИП в ЕГРИП. Но тогда уменьшить на них налог не получится.

До подачи заявления на закрытие ИП рассчитайте приблизительную сумму фиксированных взносов за себя, уплатите их со счета ИП. Расчет будет приблизительным, так как вы не знаете точную дату внесения записи в ЕГРИП. Остаток взносов можно будет доплатить позже с личного счета.

Далее, если вы на УСН, сдайте декларацию до подачи заявления на закрытие ИП. Включите в нее сумму уплаченных взносов, чтобы уменьшить налог.

Допустим, ИП закрылся 27 февраля 2023 года. Получается, что в 2023 году ИП проработал 1 полный календарный месяц и 27 календарных дней. Тогда взносы нужно считать так:

- Взносы на обязательное пенсионное и медицинское страхование. В 2023 году сумма за полный месяц — 45 842 / 12 = 3820,17 Р. Сумма за 27 дней февраля — это (45 842 / 12) × (27 / 28) = 3820,17 × 0,96 = 3667,36 Р. Итого будет 7487,53 Р.

- Дополнительный 1% пенсионных взносов с части доходов, превысившей с начала года 300 000 Р. Если доходы меньше или деятельность вы не вели вовсе, платить не нужно.

Сумма налога и срок подачи декларации зависят от системы налогообложения, на которой вы работали.

ИП на УСН сдают стандартную декларацию, но на титульном листе в поле «Код налогового периода» ставят 50. Специального срока для подачи декларации при закрытии ИП на УСН нет. Сначала ФНС рекомендовала делать это до снятия с регистрации, позже посоветовала сдавать декларацию в обычный срок — до 28 апреля следующего года. Мой жизненный опыт показывает, что налоговые чаще ориентируются на первый вариант.

ИП на ОСН подают 3-НДФЛ и декларацию по НДС. Дедлайн декларации 3-НДФЛ — 5 рабочих дней после внесения записи в ЕГРИП, налог нужно уплатить в течение 15 дней.

Декларация по НДС подается не позже 25 числа месяца, следующего за кварталом, в котором ИП закрылся. Например, если ИП закрылся 27 февраля, декларацию по НДС нужно подать до 25 апреля. Налог нужно уплатить либо сразу, либо разделить на три части и платить в течение квартала подачи декларации ежемесячно до 28 числа.

ИП на ПСН имеет право пересчитать стоимость патента пропорционально отработанному времени. Переплату можно зачесть или вернуть. Подать заявление на перерасчет нужно до того, как патент закончится.

Долги ИП не спишутся после закрытия

Если вы закроете ИП и останетесь должны государству или кредиторам, долги останутся за вами. Погасить долги можно добровольно. Еще их могут взыскать через суд.

Шаг 3

Подать заявление в налоговую

Чтобы закрыть ИП, нужно подать заявление в ту налоговую, где вы регистрировались. Заявление по форме № Р26001 заполняем либо на компьютере, либо вручную печатными буквами черной ручкой.

Госпошлину за регистрацию прекращения деятельности ИП можно уплатить либо прямо на сайте налоговой службы, либо заполнить там же квитанцию, а уплатить в отделении банка.

Закрытие ИП в 2023 году будет стоить вам 160 Р. Если будете подавать документы через сайт ФНС, нотариуса, через госуслуги или МФЦ, госпошлину платить не надо.

Заявление можно подать одним из пяти способов:

- В налоговой, где регистрировали ИП, — лично или отправить кого-то с нотариальной доверенностью.

- По почте — ценным письмом с описью вложения. Подпись на заявлении нужно заверить у нотариуса.

- Через сайт налоговой службы, в разделе «Подача электронных документов на государственную регистрацию».

- С помощью учетной записи портала госуслуг.

- Через нотариуса.

При личной подаче заявления берите с собой паспорт. Инспектор даст расписку с подписью, датой и штампом — то есть подтвердит, что вы сдали документы. При отправке по почте таким подтверждением считаются кассовый чек и опись вложения, подписанная сотрудником почты. Датой подачи заявления считается день, когда налоговая получит письмо.

Срок закрытия ИП в 2023 году — 5 рабочих дней с момента получения документов налоговой. После этого она выдает уведомление о снятии с учета и лист записи ЕГРИП. Если подавали документы через МФЦ, то срок увеличивается до 11 дней.

Шаг 4

Сформировать отчет о закрытии фискального накопителя

Налоговая снимет контрольно-кассовую технику с учета после того, как зарегистрирует прекращение деятельности ИП.

После этого нужно сформировать и отправить в налоговую отчет о закрытии фискального накопителя. Но с этим могут возникнуть проблемы, лучше снять кассу с учета самостоятельно, до закрытия ИП. Для этого подайте на сайте ФНС электронное заявление о снятии кассы с учета, к нему приложите отчет о закрытии фискального накопителя.

Контрольно-кассовая техника снимется с учета в течение 10 рабочих дней с даты подачи заявления в бумажном или электронном виде. После этого формируется карточка о снятии ККТ с регистрационного учета. В электронном виде такая карточка формируется за пару часов.

Шаг 5

Закрыть расчетный счет

Тут все просто. Чтобы закрыть счет, нужно заполнить заявление, форму для него дадут в банке. Банк все сделает сам.

Шаг 6

Хранить документы вечно

Документы по работе ИП и налоговые документы нужно хранить минимум 5 лет, считая с года прекращения регистрации ИП.

Расчеты по страховым взносам нужно хранить в течение 6 лет. Большинство документов по сотрудникам — в течение 50 лет. Конкретные сроки хранения документов по видам есть в перечне Росархива.

Частые вопросы о снятии ИП с учета

Как уплатить страховые взносы? Можно единым налоговым платежом на сайте ФНС.

Как узнать, закрыт ли ИП? Статус ИП можно уточнить на сайте ФНС в разделе «Предоставление сведений из ЕГРЮЛ/ЕГРИП в электронном виде».

Как закрыть ИП в другом городе? Документы нужно подать в ту же налоговую, куда их подавали при регистрации ИП:

- По почте — ценным письмом с описью вложения. Подпись на заявлении нужно заверить у нотариуса.

- Через сайт налоговой службы в разделе «Государственная онлайн-регистрация бизнеса».

- Через сайт госуслуг.

- Через МФЦ.

- Через нотариуса.

Как закрыть ИП, если не велась деятельность? Чтобы закрыть ИП, который не работал, нужно:

- Сдать отчетность и уплатить фиксированные взносы за себя. Количество и форма отчетов зависит от системы налогообложения, которая была выбрана при регистрации ИП. Те, кто работал на патенте или платил НПД, отчетность не сдают.

- Подать заявление на закрытие ИП в ИФНС.

- Закрыть расчетный счет в банке.

Можно ли закрыть ИП по доверенности? Да, если она нотариально заверенная. Еще нужно заверить у нотариуса подпись ИП на заявлении о регистрации прекращения деятельности. Если подаете заявление по доверенности, в форме № Р26001 заполняется раздел № 5.

Может ли налоговая снять с учета ИП? Налоговая или суд могут принудительно снять ИП с регистрации и исключить его из ЕГРИП. Причины бывают разные, вот основные:

- Смерть предпринимателя.

- Банкротство.

- Решение суда.

- ИП не платит налоги и не сдает отчетность больше 15 месяцев.

Если ИП снят с учета, как взыскать долг? Если ИП прекратил работать, ему не простят долги, а будут взыскивать как с обычного человека, в том числе через суд.

Результатом такого суда может стать мировое соглашение, реструктуризация долга или продажа имущества.

Как закрыть ИП, если мобилизовали? Если вы прекращаете деятельность в связи с частичной мобилизацией, то можно подать электронное заявление Р26001 через сайт ФНС. Это работает как с электронной подписью, так и без.

При закрытии без электронной подписи к заявлению нужно приложить:

- Фото или скан страниц паспорта или военного билета с фотографией, ФИО, серией и номером документа, сведениями о выдаче документа.

- Селфи заявителя с указанными страницами для подтверждения личности.

Закрытие ИП — процедура относительно простая, однако имеет некоторые нюансы, знание которых может повлиять и на срок рассмотрения документов, и на результат. Из нашей статьи вы узнаете о том, какие понадобятся документы для закрытия, какими способами и куда их можно подать, сколько времени займут все действия и какова стоимость проведения процедуры.

Что нужно, чтобы закрыть ИП, какие для этого потребуются документы

Базовой юридической нормой, которая служит основанием для проведения процедуры ликвидации бизнеса, является статья 22.3 ФЗ «О государственной…» от 08.08.2001 № 129. Пункт 1 данной статьи определяет перечень необходимых документов, которые потребует при этом налоговая инспекция от предпринимателя.

К ним относятся:

- заявление, оформленное на бланке формы Р26001 (приложение № 15 к приказу ФНС РФ «Об утверждении…» от 25.01.2012 № ММВ-7-6/25@);

- квитанция (платежное поручение с печатью банка) об уплате госпошлины.

Помимо этого от предпринимателя потребуется подтверждение факта передачи в ПФР реестра работников и данных об их трудовой деятельности за последний год. Правда, актуален данный вопрос только для тех ИП, которые являются работодателями, на ИП без работников данное требование не распространяется.

Важно также помнить, что ИП-работодатель имеет право представить справку из ПФР о предоставлении сведений о своих работниках, однако может этого и не делать. Если такой документ представлен не будет, налоговая инспекция может проверить данный факт по каналам межведомственного взаимодействия с Пенсионным фондом.

Для справки: согласно подпункту «з» пункта 1 статьи 23 ФЗ № 129, несдача в ПФР сведений о работниках является основанием для отказа налоговой инспекции в ликвидации ИП.

ИП может ликвидироваться не только добровольно, но и принудительно, однако в последнем случае его ликвидация проходит без личного участия предпринимателя. Все необходимые изменения в ЕГРИП налоговая инспекция вносит на основании соответствующего судебного решения (о банкротстве либо запрете конкретному гражданину осуществлять предпринимательскую деятельность).

Заполняем форму Р26001

Заполнить заявление на закрытие ИП можно двумя способами: на компьютере, при помощи редактора PDF или Excel, и вручную.

Заполняя поля формы (все они разделены на квадраты), нужно помнить несколько простых правил:

- Написание букв и других символов должно быть максимально близким к типографскому шрифту для удобства прочтения и считывания информации при помощи компьютерной техники. При этом за ориентир берутся заглавные, а не строчные буквы.

- В каждом квадрате ставится только один символ, в пустых не ставится ничего. Заполнение строки всегда начинается с левой стороны, то есть первая цифра ИНН предпринимателя должна быть прописана в крайнем левом квадрате соответствующего поля формы и т. д.

- Все обозначения указываются подряд, без пробелов.

Что необходимо указать

Сам бланк формы Р26001 занимает 1 страницу формата А4 и включает 4 раздела. В разделе № 1 необходимо указать данные об ИП: номер по реестру, инициалы и ИНН предпринимателя.

В разделе № 2 в одиночном квадрате ИП нужно проставить цифру от 1 до 3 — в зависимости от того, как он хочет получить выписку из ЕГРИП о закрытии своего дела. Способы и соответствующие им коды указаны в самом бланке.

Ниже в двух строках необходимо указать контактные данные ИП (телефон и адрес электронной почты). Под контактными данными в бланке размещена черта, где предприниматель ставит свою подпись.

Раздел № 3 заполняется сотрудниками налоговой инспекции. Что же касается раздела № 4, то при подаче заявления прямо в налоговую инспекцию либо через МФЦ его заполнять не нужно.

Он предусмотрен в форме на тот случай, если предприниматель направляет документы дистанционно, не имея возможности лично предъявить паспорт сотрудникам налоговой инспекции или МФЦ (его подпись при этом должна быть подтверждена в нотариальном порядке) и содержит 2 поля. В первом нужно поставить цифру от 1 до 3 — в зависимости от того, какое лицо исполняет функции нотариуса (это может быть сам нотариус, его помощник либо представитель местной власти, исполняющий нотариальные функции). Ниже указывается ИНН нотариуса. Все остальные данные о нем будут присутствовать на удостоверительной надписи.

Госпошлина за ликвидацию ИП

Величина пошлины за ликвидацию бизнеса считается по правилам подп. 7 пункта 1 статьи 333.33 НК РФ и составляет 20% (1/5 часть) сбора за регистрацию ИП. Поскольку за регистрацию ИП в 2019 году, согласно подп. 6 пункта 1 статьи 333.33 НК РФ, нужно заплатить 800 руб., сбор за его прекращение, соответственно, составляет 160 руб.

Пошлина вносится через банк на счет казначейства соответствующего региона РФ. Реквизиты платежа можно узнать в местной налоговой инспекции либо на сайте ФНС.

Как закрыть ИП самостоятельно, каков порядок закрытия через МФЦ, онлайн, по почте, через нотариуса

Пошаговая инструкция по закрытию ИП в 2019 году включает в себя 3 этапа:

- Подачу документов для закрытия ИП.

- Их обработку, которая производится специалистами МФЦ и налоговой инспекции.

- Получение выписки из ЕГРИП о прекращении деятельности.

Теперь разберем порядок закрытия ИП подробнее, с учетом особенностей различных способов подачи документов. Так, подача их прямо в налоговую инспекцию или через МФЦ производится лично предпринимателем при предъявлении паспорта. Получив документы, сотрудник ИФНС или МФЦ выдает соответствующую расписку с указанием даты принятия, а также инициалами и подписью принявшего.

При сдаче же документации онлайн ИП необходимо иметь электронную подпись. Для подачи таким способом можно использовать как соответствующий сервис на сайте региональной налоговой инспекции, так и личный кабинет предпринимателя. После принятия электронных образов документов налоговая инспекция в ответ высылает уведомление с подтверждением факта принятия и указанием даты поступления информации в обработку.

Можно отправить документы на закрытие ИП и через нотариуса, согласно пункту 1 статьи 9 ФЗ № 129. В этом случае нотариальный работник сам должен перевести полученные в бумажном виде заявление и квитанцию в электронную форму и отправить их в налоговую. Соответствие электронных образов оригиналам подтверждается ЭЦП нотариуса.

Обработка документов, получение результата

На проведение регистрационной процедуры, согласно пункту 1 статьи 8 ФЗ № 129, налоговой инспекции отводится 5 рабочих дней. Срок при этом начинает исчисляться с момента поступления бумажных либо электронных документов в инспекцию.

При ведении процедуры через МФЦ следует учитывать требования пункта 1 статьи 9 ФЗ № 129, который регламентирует порядок взаимодействия МФЦ и ИФНС. Так, после принятия документов специалист МФЦ должен их в электронном виде перенаправить в ИФНС не позднее следующего за днем принятия рабочего дня. Следовательно, срок ликвидации при этом удлиняется на несколько дней.

В том случае, если документы оформлены грамотно и необходимую информацию ИП в Пенсионный фонд отправил, бизнес успешно ликвидируется, т. е. в реестр вносится соответствующая запись о прекращении статуса ИП.

Заявителю же выдается лист выписки из ЕГРИП, подтверждающий факт ликвидации дела. Получить данный документ, вне зависимости от того, как направлялись заявление и квитанция в ИФНС, можно только в бумажном виде.

Таким образом, получение листа выписки возможно непосредственно в ИФНС, МЦФ (при сдаче документов там назначат дату, когда можно явиться за результатом) или по почте. Также гражданин может направить своего представителя с доверенностью на получение листа выписки из ЕГРИП. Способ получения при этом следует определить заранее, так как его необходимо указать в форме Р26001.

Прекращение деятельности ИП в 2019 году без наемных сотрудников, с работниками, с долгами

Ликвидация ИП с долгами законом допускается, т. к. наличие задолженности, согласно пункту 1 статьи 23 ФЗ № 129 (он перечисляет основания для отказа в регистрации прекращения деятельности предпринимателя), не является основанием для отказа. Дело в том, что прекращение деятельности не освобождает гражданина от необходимости исполнения взятых на себя обязательств.

При закрытии ИП с работниками предпринимателю следует руководствоваться требованиями статей 84.1 и 307 ТК РФ. Так, согласно частям 1 и 2 статьи 307, договор с работником работодатель-предприниматель может прекратить по тем же основаниям, что и организация. В рассматриваемом случае это подп. 1 части 1 статьи 81 ТК РФ.

Если же говорить о том, как в 2019 году закрыть ИП без наемных сотрудников, то тут важен тот факт, что в силу пункта 1 статьи 11 закона «Об обязательном…» от 15.12.2001 № 167-ФЗ, а также пункта 1 статьи 6 «Об обязательном…» от 24.07.1998 № 125-ФЗ предприниматель не является страхователем, если в период своей деятельности не заключал трудовых договоров. В этом случае при ликвидации ему не нужно ни регистрировать факт расторжения трудового договора, ни предоставлять какую-либо информацию в ПФР, ФСС и другие органы.

Предупреждение об увольнении

Предупреждать работника об увольнении заранее, а также выплачивать ему выходное пособие потребуется только в том случае, если такие обязанности ИП предусмотрены в трудовом договоре. Срок предупреждения и размеры пособия также определяются исходя из содержания трудового договора (часть 2 статьи 307 ТК РФ).

Не стоит забывать, что ИП-работодателю при ликвидации, согласно пункту 2 статьи 25 ФЗ «О занятости…» от 19.04.1991 № 1032-1, за 2 недели до начала сокращения работников следует уведомить об этом центр занятости. В письменном уведомлении потребуется указать:

- должность и профессию каждого работника;

- квалификационные требования к нему;

- условия оплаты труда.

Оформление увольнения при закрытии ИП с работниками

Прекращение трудового договора с работником у ИП производится в два этапа (при этом сама процедура начинается до подачи в ИФНС заявления о ликвидации):

- Издается приказ об увольнении. С ним работника необходимо ознакомить под подпись, согласно частям 1 и 2 статьи 84.1 ТК РФ. Для оформления приказа можно использовать форму Т-8, утвержденную постановлением Госкомстата РФ «Об утверждении…» от 05.01.04 № 1. Днем увольнения будет последний день работы.

- В день увольнения работнику выплачивается расчет и выдаются документы:

- трудовая книжка с записью об увольнении;

- справка 2-НДФЛ;

- справка о сумме заработка за 2 последних года;

- справка по взносам пенсионного страхования.

После увольнения последнего сотрудника ИП следует сняться с учета в ПФР и ФСС. Снятие с учета в ПФР, согласно пункту 1 статьи 11 ФЗ № 167, осуществляется на основании сведений, переданных в ИФНС при ликвидации ИП, т. е. самому предпринимателю при этом ничего делать не требуется. В ФСС же сниматься с учета необходимо. Для этого, согласно пункту 3 статьи 6 ФЗ № 125, в течение 14 дней после увольнения последнего работника подается заявление на бумажном либо электронном носителе. При его составлении используется унифицированный бланк (приложение № 8 к приказу Минтруда РФ «О порядке…» от 29.04.2016 № 202н).

После завершения всех перечисленных процедур можно обращаться в ИФНС с заявлением о ликвидации ИП.

***

Таким образом, закрыть ИП в 2019 году относительно просто — для этого понадобятся всего два документа: заявление и свидетельство об уплате госпошлины. Немного усложняется процедура лишь в том случае, когда у предпринимателя есть сотрудники, т. к. их перед ликвидацией ИП необходимо уволить. Основанием для увольнения при этом служит подпункт 1 части 1 статьи 81 ТК РФ.

Если индивидуальный предприниматель хочет прекратить деятельность, это необходимо сделать по определенным правилам. Иначе последуют санкции со стороны налоговиков и других контролирующих органов. Рассказываем, как правильно закрыть ИП.

Основания для закрытия ИП

Например, предприниматель решил закрыть бизнес или изменить форму собственности для своего дела. Он пишет заявление о прекращении работы под статусом индивидуального предпринимателя. После этого ИП снимают с регистрационного учета.

Но существуют другие основания:

- Смерть человека. С учета снимают после справки из загса.

- Решение суда. Здесь есть несколько вариантов. Это банкротство, запрет заниматься бизнесом со стороны правоохранительных органов, требования ФНС из-за нарушения налогового законодательства.

- Решение налоговиков. Если не платить налоги и взносы в течение 15 месяцев, то ИП закроют контролирующие органы.

- Окончание срока проживания в России. Это правило действует для иностранцев, которые занимаются бизнесом на территории РФ.

Руководитель бухгалтерской и юридической компании «Авирта» Марат Самитов отмечает еще несколько оснований для закрытия ИП:

«Некоторые хотят сэкономить на страховых взносах и переходят в статус самозанятых. Встречал варианты, когда люди уезжают из России и начинают вести бизнес за границей. Часть людей переходят на государственную службу, а там запрещено заниматься предпринимательской деятельностью. Но, конечно, главная причина — это трудности с бизнесом и невозможность продолжать свое дело»

Если ИП добровольно хочет прекратить работу, то необходимо выполнить определенные действия.

1. Рассчитать и уволить сотрудников

Если ИП выступает в качестве работодателя, то при закрытии необходимо соблюдать требования закона о защите прав сотрудников:

Уведомление службы занятости

Это требование закона, а не Трудового кодекса, так как государство контролирует ситуацию с количеством безработных. Поэтому предприниматель обязан сообщить в Службу занятости о сокращении сотрудников. Это нужно сделать за 2 недели до увольнения. Закон разрешает подать уведомление в свободной форме. В документе указывают должность, квалификацию, специальность и зарплату.

Предупреждение сотрудников

По закону, организация предупреждает сотрудника о сокращении за 2 месяца, но для ИП это правило не действует. Поэтому важно этот момент заранее закрепить в трудовом договоре. Например, установить срок в 2 недели.

Затем издают приказ о прекращении действия трудового договора. Для этого проще использовать стандартную форму № Т-8.

В приказе нужно написать основание для увольнения. Обычно используют пункт 1. часть 1 из статьи 81 Трудового кодекса: «Расторжение трудового договора из-за прекращения деятельности индивидуального предпринимателя». Приказ под подпись показывают сотрудникам. Эксперты не рекомендуют увольнять сотрудников по собственному желанию: появляется угроза, что работник подаст в суд и оспорит законность увольнения.

Затем делают отметку об увольнении в трудовой книжке и карточке сотрудника. В последний рабочий день сотрудникам выдают справку о стаже СЗВ-СТАЖ, справку о доходах 2-НДФЛ, трудовую книжку и справку СТД-Р, если попросит сотрудник.

И самое главное, сотрудникам обязательно выплачивают зарплату, компенсацию за неиспользованный отпуск и другие начисления по трудовому договору.

2. Уплатить взносы и сдать отчеты

Не стоит забывать, что при закрытии за сотрудников обязательно платят взносы и налоги. Для этого отправляют документы в контролирующие органы:

РСВ и 6-НДФЛ для Федеральной налоговой службы.

Форма 4-ФСС для Фонда социального страхования.

Формы СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД для Пенсионного фонда России.

Взносы необходимо уплатить в течение 15 дней после увольнения сотрудников. К тому же, надо подать заявление, что работодатель снимается с учета. Это делают через личный кабинет в ФСС. Бланк для заявления можно скачать на сайте Фонда социального страхования.

3. Снять с учета ККТ (онлайн-кассу)

По закону предприниматель должен обратиться к налоговикам, если он потерял кассовый аппарат или передал в пользование другому лицу. В случае закрытия ИП сотрудники ФНС обязаны автоматически снять онлайн-кассу после появления отметки в ЕГРИП. Но если предприниматель хочет убедиться, что кассу точно снимут с учета, то надо написать заявление в ФНС. Это делают в налоговой инспекции, на сайте службы или через личный кабинет оператора фискальных данных.

4. Уничтожить печать

Индивидуальные предприниматели имеют право работать без печати, но некоторые ее используют. Когда статус ИП закрыт, то печать становится недействительной. Но ее могут использовать мошенники, и тогда у правоохранительных органов могут появиться вопросы. Поэтому лучше ее уничтожить.

Это можно делать самостоятельно. Но придется издать приказ об уничтожении печати, составить акт и все это сделать в присутствии специальной комиссии. В комиссию могут входить любые люди. Например, родственники, друзья или сотрудники. Акт и приказ нужно обязательно сохранить. Все документы заполняются в свободной форме. Главное, не забыть указать номер печати или штампа и фио членов комиссии.

Печать может уничтожить и сторонняя организация. Но это сделают за дополнительные деньги. В этом случае попросят заявление, документы ИП и выписку из ЕГРИП. После уничтожения печати, нужно обязательно забрать акт.

5. Закрыть все дела с партнерами и контрагентами

Это одна из самых важных вещей в процессе закрытия ИП. Необходимо прекратить все договоры и оплатить все задолженности перед контрагентами. Это важно сделать, потому что индивидуальный предприниматель отвечает за долги собственным имуществом.

Например, организатор концертов заказал рекламу на билбордах и smm-продвижение в рекламном агентстве. За все работы он должен заплатить 100 тысяч рублей. Если он не рассчитается за эту работу и закроет ИП, то агентство имеет право подать в суд. Скорее всего, это приведет к аресту банковских счетов, а приставы могут забрать часть имущества. Но если контрагенты готовы ждать, то можно вернуть деньги и после закрытия ИП.

Необходимо добиться и того, чтобы контрагенты оплатили все долги перед ИП. Просто физическому лицу будет сложнее это сделать. Потому что дела будет рассматривать обычный суд, а индивидуальный предприниматель имеет право сразу обратиться в арбитражный суд. Это более компетентный орган в денежных спорах.

6. Подготовить пакет документов для налоговой

Придется предоставить документы в налоговую, а именно в отделение, где проходила регистрация ИП. Для этого заполняют форму № Р26001.

Форму заполняют ручкой или на компьютере. В разделе 3 ничего писать не нужно, а раздел 4 заполняется, если заявление подает представитель ИП. При этом у него должна быть доверенность, которую заверили у нотариуса. Подпись предпринимателя тоже должна быть заверена, кроме случая, когда он передает документы сам и подтверждает личность паспортом.

Нужно оплатить Госпошлину в 160 рублей. Ее можно сформировать на сайте ФНС. Еще в правилах написано, что нужно предоставить справку в ПФР, что предприниматель вел персонифицированный учет. Но на практике налоговики делают это самостоятельно в рамках межведомственного обмена документами.

Для подачи документов есть несколько способов:

- Самостоятельно в отделении ФНС. Обязательно возьмите с собой паспорт.

- Через доверенное лицо. Его полномочия нужно обязательно заверить у нотариуса.

- Почтой. Не забудьте объявить стоимость и сделать опись документов. Подпись предпринимателя должна быть заверенной у нотариуса.

- Сайт ФНС или портал Госуслуги. Понадобится квалифицированная электронная подпись.

- В МФЦ. Самостоятельно или через представителя.

Если в документах нет ошибок, а у налоговиков не появились вопросы, то в течение 5 рабочих дней налоговики высылают уведомление о снятии с учета и запись в ЕГРИП. В целом, нужно сказать, что контролирующие органы спокойно смотрят на закрытие ИП и не подозревают заранее предпринимателя в чем-то. Проблемы будут только, если не оплатить взносы и налоги.

7. Закрыть расчетный счет

Это довольно просто сделать — достаточно написать в свой банк через личный кабинет и представители банка пришлют бланк для заявления. После этого счет закроют.

Но директор департамента разработки продуктов банка «Юнистрим» Лев Соколов говорит, что банк все равно закроет счет, если индивидуальный предприниматель прекращает деятельность:

«У каждого банка есть личный кабинет в ЦБ, который связан и с налоговой. Происходит постоянный обмен информацией. Например, когда нужно удержать деньги в рамках взысканий. Поэтому в банке увидят, что ИП закрыл свой статус. После этого ему отправят уведомление, что его расчетный счет закрывают»

8. Уплатить взносы

Все индивидуальные предприниматели платят фиксированные взносы:

Обязательное пенсионное страхование — 32 448 рублей.

Обязательное медицинское страхование — 8426 рублей.

Когда закрывают ИП, есть 15 календарных дней после снятия с учета, чтобы уплатить страховые взносы. Если предприниматель проработал не весь год, то сумма уменьшается пропорционально количеству отработанных дней. Используйте калькулятор страховых взносов, чтобы узнать точную сумму. Еще придется заплатить 1% с суммы, которая приносила доход в 300 000 рублей.

9. Заплатить налоги и сдать отчетность

Сроки для сдачи отчетности зависят от систем налогообложения:

- ИП на УСН. Декларацию подают не позже 25 числа месяца, который идет за месяцем закрытия ИП. На титульном листе необходимо поставить 50 в поле «Код налогового периода».

- ИП на ОСН. Декларацию 3-НДФЛ подают в течение 5 дней после внесения записи в ЕГРИП, а налог нужно заплатить в течение 15 дней. Декларацию по НДС подают не позже 25 числа месяца, который идет за кварталом, в который ИП прекратил деятельность. Налог платят сразу или делят на 3 части и платят каждый месяц до 25 числа в течение квартала.

- ИП на ЕНВД. Подают декларацию не позже 20 числа месяца, который идет за месяцем закрытия ИП. Налог необходимо уплатить до 25 числа того же месяца.

- ИП на патенте. Подают заявление до окончания патента. Имеют право пересчитать стоимость патента, а переплату вернуть или отправить в счет других налогов.

ИП должен обязательно заплатить налоги. Если прекратите бизнес и останетесь должны, то контролирующие органы не оставят вас в покое. Все долги переходят на физическое лицо. Их взыщут с помощью судебных приставов или через процедуру банкротства. А после этого могут запретить заниматься бизнесом на 5 лет.

Юрист в сфере HoReCa Юлия Вербицкая рекомендует применять небольшие хитрости, чтобы снизить налоги:

«Многие не закрывают ИП, думая, что это нельзя делать при наличии долгов по налогам. Но это не так, если ИП не используется, как раз лучше не копить лишние долги и как можно быстрее его закрыть, а уже потом понемногу рассчитываться с долгами. Увы, отсутствие операций по счету не освобождает от страховых взносов, а это более 40 тыс. рублей в год. Хотя не спешите закрывать ИП, есть способ, который использую сама. Это очень хорошая альтернатива закрытию ИП, чтобы сэкономить на страховых взносах. Бывает, что ИП используется редко, но все равно изредка требуется выставить счет какой-нибудь компании и принять оплату официально на реквизиты ИП (кто-то отказывается работать с физическими лицами, даже если они оформлены как самозанятые). Тогда можно не закрывать ИП, а сменить систему налогообложения: отказаться от УСН и выбрать систему «налог на профессиональный доход». Это именно та система, которую используют самозанятые (6% с юрлиц и ИП, 4% с физических лиц). Ее могут применять и лица, зарегистрированные в качестве ИП, и у нее есть очень хороший бонус — она освобождает от уплаты страховых взносов. Кроме того, не надо будет сдавать налоговую декларацию, вся отчетность происходит в приложении «Мой налог». У этого режима есть ограничения (например, нельзя иметь работников, перепродавать товары и т.д.), но для большинства предпринимателей, оказывающих услуги в одиночку, он подойдет»

А Марат Самитов рекомендует еще один лайфхак:

«Многие предприниматели забывают вовремя платить фиксированные страховые взносы и делают это уже после закрытия ИП. А если это сделать заранее, то уже после закрытия ИП можно уменьшить упрощенный налог на сумму фиксированных страховых взносов. Но обычно такие вещи отслеживает бухгалтер и предприниматели переплачивают»

Кстати, в ПланФакте мы писали про законные способы сокращения налогов на УСН. Прочитайте и используйте их, чтобы улучшить финансовое положение бизнеса.

10. Обязательно хранить документы

Многие предприниматели ошибочно думают, что закрыли статус индивидуального предпринимателя, и можно обо всем забыть, но это не так. Налоговые документы и книги учета и расходов необходимо хранить еще 4 года после закрытия ИП. Дело в том, что налоговики имеют право задать вопросы или попросить пояснения в любой момент. Например, ваш контрагент попал под подозрения, и инспекторы начали проверку всех сделок.

Документы кадрового учета хранят в течение 50 лет. Это трудовые договоры, приказы о приеме на работу или увольнении, личные дела, карточки сотрудников, ведомости по начислению зарплаты.

Как узнать, что статус ИП закрыт

На сайте ФНС есть специальный раздел для уточнения информации. Достаточно выбрать регион, ввести ИНН или ФИО, чтобы узнать о состоянии статуса индивидуального предпринимателя.

Как закрыть ИП, если не велась деятельность

В этом случае нет принципиальных отличий. Нужно уплатить все взносы, налоги и сдать отчеты. И уже потом выполнить весь порядок действий, который описан в этой статье.

Какие ошибки чаще всего допускают при закрытии ИП

Главные ошибки связаны с тем, что люди не платят взносы и налоги. Многие считают, что этого не нужно делать, раз предприниматель прекратил свою деятельность. Вторая распространенная ошибка — потеря документов. Предприниматели в целом часто довольно плохо следят за документооборотом, а после прекращения деятельности тем более. Но это неправильно.

Закрывать ИП самостоятельно или с помощью специалистов

В целом, закрытие ИП — это довольно легкая и стандартная процедура, которую реально сделать самому. Но если у предпринимателя большие обороты и десятки сотрудников, то имеет смысл привлечь специалистов. Например, юристов или бухгалтера. Они помогут рассчитать все налоги и защитят от ошибок в объемной документации.

Сооснователь магазина Ячей Александр Мясников считает, что для закрытия ИП лучше обратиться к специалистам:

«Если бы я закрывал ИП сегодня, то обратился бы за помощью. Например, к бухгалтеру. Это раньше можно было закрыть статус и не переживать, что там с налогами и взносами. Сегодня все автоматизировано, а долги переходят на физическое лицо. Если ИП работал долго, у него куча контрагентов, то перед закрытием лучше все тщательно проверить, чтобы потом ничего неожиданно не прилетело»

Подводя итоги, стоит сказать, что процесс закрытия ИП довольно простой, но сложности появляются, если у предпринимателя работают наемные сотрудники. В этом случае, кроме налогов, придется заплатить и страховые взносы. Поэтому при закрытии лучше проконсультироваться с бухгалтером или юристом.

Итак, давайте подведем итоги. Что нужно сделать, чтобы закрыть ИП без штрафов и санкций:

- Уволить и рассчитать сотрудников. При этом нужно обязательно сообщить об увольнени Службе занятости. Кроме этого, обязательно заплатите за работников взносы и налоги.

- Снять с учета ККТ (онлайн-кассу). Можно написать заявление в ФНС, но если вас снимут с учета как ИП, то затем налоговики самостоятельно снимут кассу с учета.

- Завершите дела с контрагентами. Завершите все сделки, чтобы не остаться должником и чтобы не были должны вам. Долги ИП затем переходят на физическое лицо.

- Собрать документы для ФНС. Заплатите госпошлину и отправьте форму № Р26001.

- Сдать отчеты и уплатить налоги. Это обязательное условие. Если останетесь должны, то приставы взыщут долги как с физического лица.

- Получить выписку из ЕГРИП. Ее пришлют налоговики, если вы заплатите налоги и соберете все документы.

- Уничтожить печать. Это делают самостоятельно или с помощью специальных организаций. Если уничтожаете сами, то нужно собрать комиссию, издать приказ и оформить акт.

- Сохранить документы. Обязательно храните все отчеты и кадровые документы. Это требование закона.

Если вы решили приостановить бизнес, выгоднее закрыть ИП, чтобы не платить страховые взносы. Вы всегда можете вновь стать предпринимателем — процедура довольно проста. Затраты на закрытие и повторную регистрацию ИП не превышают 1 000 рублей. А один месяц бизнеса обходится в два раза дороже из-за страховых взносов. В статье — пошаговая инструкция о том, как закрыть ИП.

Шаг 1: увольте сотрудников

Cообщите сотрудникам об увольнении не позднее, чем за два месяца — такой срок указан в ст. 180 ТК. Чтобы оформить увольнение:

- Издайте приказ по форме Т-8. Укажите в нём основание — «Трудовой договор расторгнут в связи с прекращением деятельности индивидуальным предпринимателем, п.1 ч.1 ст.81 Трудового кодекса РФ». Ознакомьте работника с приказом под роспись.

Скачать приказ по форме Т-8 - Внесите в трудовую книжку запись об увольнении с той же формулировкой, что и в приказе, если ведете её в бумажной форме.

- Напишите об увольнении в личной карточке сотрудника, где он должен расписаться.

- Выдайте сотруднику СЗВ-СТАЖ — этот документ подтверждает его страховой стаж.

- Выдайте зарплату и компенсацию за неиспользованный отпуск. Вы не должны выплачивать компенсацию за увольнение, если не установили такую обязанность в трудовом договоре.

- Сдайте отчёт ЕФС-1 (СЗВ-ТД) в день утверждения приказа об увольнении или на следующий рабочий день.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Шаг 2: сообщите в службу занятости

За две недели до увольнения работников сообщите об этом в службу занятости. Специального бланка для уведомления нет, поэтому оформите его в произвольной письменной форме. Укажите должность, специальность и квалификационные требования к работникам, условия оплаты их труда.

Скачать шаблон уведомления

Если не сообщить о предстоящем увольнении, могут оштрафовать от 300 до 500 рублей.

Шаг 3: сдайте отчётность и заплатите взносы за сотрудников

До подачи заявления о ликвидации ИП вам предстоит отчитаться за сотрудников и сдать:

- расчёт по страховым взносам в налоговую

- отчёт по взносам на травматизм в фонд социального страхования

- ЕФС-1 (СЗВ-М и СЗВ-стаж) в пенсионный фонд

В течение 15 дней после сдачи отчётов заплатите страховые взносы за сотрудников.

У отчёта 6-НДФЛ сроки не меняются: отчитайтесь до 30 апреля, 31 июля, 31 октября, 1 апреля — то есть по итогам периода, в котором вы снялись с учёта. Например, вы закрываете ИП в мае, значит, 6-НДФЛ нужно сдать до 31 июля. Но, конечно, можно раньше.

Шаг 4: снимитесь с учета в ФСС

После увольнения всех сотрудников в ФСС нужно предоставить:

— Заявление. Его можно передать лично или через Госуслуги.

— Копии документов, которые подтверждают, что трудовые отношения прекратились: копию соглашения о расторжении договора или копию приказа об увольнении. Причём не по всем уволенным сотрудникам, а только по последнему уволенному.

Если никогда не нанимали сотрудников, подавать заявление в ФСС не нужно.

Шаг 5: снимите с учёта кассу

Подайте в налоговую заявление и сведения из отчёта о закрытии фискального накопителя. Это можно сделать через оператора фискальных данных или личный кабинет на сайте ФНС в разделе «Учёт контрольно-кассовой техники».

Другой вариант — ничего не делать. После закрытия ИП, налоговая сама снимет с учёта кассу.

Шаг 6: подайте документы в налоговую

- Заявление по форме Р26001. Заполнить его помогут правила, утверждённые приказом ФНС.

Скачать заявление Р26001 - Квитанция об оплате госпошлины 160 рублей. Создайте платёжку на сайте налоговой и оплатите в банке.

Оплачивать госпошлину не нужно, если подаете заявление через сайт налоговой или МФЦ.

Способы подать заявление:

- Самому отнести в налоговую. Узнайте на сайте ФНС, в какую инспекцию обращаться. Для этого укажите адрес по прописке, нажмите «Далее» и посмотрите раздел «Реквизиты регистрирующего органа, на который возложены функции регистрации индивидуальных предпринимателей».

- Отнести документы в МФЦ. Но сначала позвоните туда и узнайте, можно ли через них закрыть ИП. Не все МФЦ это делают.

- Отправить в электронном виде. Зайдите на сайте налоговой в раздел «Индивидуальные предприниматели» → «Прекратить деятельность». Понадобится электронная подпись. Если электронной подписи нет, но есть загранпаспорт нового образца, можно получить подпись через приложение Госключ.

- Передать через представителя по доверенности.

- Отправить ценным письмом по почте.

- В последних двух случаях нужно будет заверить заявление у нотариуса.

Шаг 7: заплатите страховые взносы за ИП

Заплатите страховые взносы в течение 15 дней после закрытия ИП.

На практике налоговая может попросить заплатить взносы заранее. Это незаконно, смело ссылайтесь на п. 5 ст. 432 Налогового кодекса.

Посчитайте страховые взносы с начала года или с даты регистрации ИП в этом году до дня ликвидации ИП включительно.

Они считаются так:

- Фиксированная часть уменьшится пропорционально дням существования ИП — посчитайте её в калькуляторе взносов.

- 1% от доходов свыше 300 тысяч рублей вы посчитаете и заплатите как обычно.

Важно: законом прямо не запрещено уменьшать налог на взносы, оплаченные после закрытия ИП, но на практике с этим возникает много споров.

Самый безопасный вариант: рассчитать примерную сумму страховых взносов и заплатить её до подачи документов о закрытии ИП. А как узнаете точную дату ликвидации — доплатить оставшиеся взносы. В декларации по УСН включить взносы, оплаченные до снятия ИП с учёта.

Ещё один хороший вариант: предварительно уточнить в вашей налоговой, какой позиции придерживаются они. На практике мнения расходятся часто.

Шаг 8: заплатите налоги и сдайте декларацию

Если вы на УСН

Заплатите налог и сдайте декларацию до 25 числа месяца, следующего за закрытием ИП. Закрыв ИП 17 мая 2023 года, отчитайтесь за 2023 год до 25 июня.

Помните, что долги перед государством не исчезают вместе с ликвидацией ИП. Поэтому налоги и взносы в любом случае придётся заплатить.

Если вы на патентной системе

Налоговая пересчитает стоимость патента с учётом неиспользованных дней. Срок патента в этом случае — с даты начала действия патента до дня закрытия ИП включительно. Пересчитанную сумму налога можно уточнить в налоговой или посмотреть в личном кабинете ИП.

Предположим, фотограф приобрёл патент на 2023 год за 6448 ₽. Из-за коронакризиса бизнес пришлось временно закрыть. По ЕГРИП дата прекращения регистрации ИП — 31 марта. Тогда стоимость патента составит 1603 ₽ (91 день действия патента / 366 дней в году × 6448 ₽).

Подавать заявление о прекращении деятельности по патенту не нужно. Для пересчёта достаточно заявления о закрытии ИП.

Если после пересчёта стоимости патента образовалась переплата, её можно вернуть. Если получилась недоплата, то остаток нужно заплатить в течение 20 дней после того, как закрыли ИП.

Шаг 9: закройте банковский счёт для бизнеса

Такая обязанность не установлена в законе, но мы рекомендуем это сделать. Сообщать налоговой о закрытии счёта не нужно.

Уютный телеграм-канал, где переводят законы на человеческий язык

Подписаться →

Шаг 10: сохраните документы

Даже если вы перестали быть ИП, налоговая может проверить документы за предыдущие три года. Поэтому сохраняйте акты, накладные, договоры, платёжки, КУДиР и другие документы минимум 5 лет.

Подробнее об этом читайте в статье «Срок годности документов».

После закрытия ИП вы можете вернуться к бизнесу в любой момент — зарегистрировать ООО или вновь стать индивидуальным предпринимателем.

Кто может помочь с документами

Есть сервис Документовед — он здорово помогает подготовить документы для закрытия ИП. Правда, для отправки документов онлайн придётся выпустить подпись на носителе или воспользоваться вариантами, о которых мы рассказывали на пятом шаге.

Как показать закрытие ИП в Эльбе

Нажмите на ФИО ИП в правом верхнем углу меню, чтобы перейти в реквизиты, и пролистайте вниз до конца страницы. Поставьте галочку «Я закрыл ИП и знаю дату закрытия». Укажите дату, когда вы закрыли ИП, — по листу записи госреестра, который вам выдали в налоговой.

Статья актуальна на

15.05.2017