Современные электронные государственные сервисы помогают предпринимателям, вести бизнес онлайн, облегчают ведение бухгалтерского учета, сдачу отчетности и т. д. Личный кабинет налогоплательщика на сайте ФНС создан для упрощения и ускорения взаимодействия с контролирующим органом.

Как открыть личный кабинет налогоплательщика

Функционал личного кабинета и почему он нужен

Мы подробно расскажем, как создать личный кабинет налогоплательщика-предпринимателя, зачем он нужен, что для этого потребуется, ответим на вопросы пользователей.

Как открыть личный кабинет налогоплательщика

Порядок регистрации личного кабинета определен Приказом ФНС России от 30.06.2015 N ММВ-7-17/[email protected].

Зарегистрировать на сайте ФНС ЛК в качестве ИП можно несколькими способами:

- Через налоговую.

- На сайте Госуслуг.

- В учетной записи физлица.

- Через КСКПЭП.

Все способы регистрации бесплатные.

Через налоговую

Вам потребуется:

- паспорт;

- СНИЛС;

- ИНН и КПП;

- ОГРИП.

Личный кабинет налогоплательщика ИП, регистрация в налоговой инспекции:

- Посетить лично отделение ФНС и получить регистрационную карту.

- Дождаться активации учетных данных, она производится в течение часа.

- Войти в ЛК и сменить первичный пароль на постоянный.

Регистрационная карта – это документ, в котором задан логин и первичный пароль для входа в личный кабинет. Скачать форму документа можно по ссылке.

Какие сведения содержит регистрационная карта:

- Дата.

- Код отделения ФНС, куда вы обращаетесь.

- ФИО налогоплательщика.

- Логин и первичный пароль.

Важно! Первичный пароль действует в течение 30 дней после регистрации, если его смена не была произведена, доступ в личный кабинет будет заблокирован.

На сайте Госуслуг

Потребуется подтвержденная учетная запись физического лица на портале Госуслуг.

Обратите внимание, учетная запись должна быть подтверждена лично в одном из уполномоченных центров регистрации ЕСИА.

Как зарегистрировать и подтвердить учетную запись:

- Открыть сайт Госуслуги.

- Нажать «Регистрация».

- Ввести необходимые данные: ФИО, телефон, электронная почта.

- Подтвердить регистрацию и придумать пароль.

- В личном кабинете заполнить данные паспорта и ввести СНИЛС.

- Подтвердить учетную запись в Центре обслуживания.

По окончании регистрации предприниматель получит соответствующее уведомление от ФНС на электронную почту.

Следующий этап – регистрация личного кабинета налогоплательщика ИП через сайт Госуслуг.

- Войти в учетную запись.

- Кликнуть по аватарке или по имени.

- Выбрать «Войти как организация».

- Нажать на «Создать учетную запись предпринимателя».

- Нажать «Добавить новую организацию».

- Выбрать «Индивидуальный предприниматель».

- Заполнить предложенную анкету.

- Дождаться окончания налоговой проверки, уведомление поступит на электронную почту.

Через доступ к кабинету физлица

Можно обратиться к сайту налоговой, если есть логин и пароль доступа к «Личному кабинету налогоплательщика для физических лиц». Учетными данными можно воспользоваться и для входа в личный кабинет ИП. При первом входе потребуется ввести дополнительные реквизиты (например, ОГРНИП).

Обратите внимание! Авторизация будет возможна только для тех пользователей, которые выполнили подтверждение Личности (как физлица) на Госуслугах при личном посещении центров обслуживания, а также для тех, у кого в профиле учетной записи Госуслуг есть ИНН. Если его там нет, сначала внесите изменения в настройках профиля, затем регистрируйте ЛК предпринимателя.

При регистрации через портал Госуслуг или через личный кабинет налогоплательщика физического лица, функционал личного кабинета будет ограничен. Чтобы получить полный доступ ко всем возможностям ЛК, вход необходимо осуществлять с использованием КЭП.

Через КСКПЭП

КСКПЭП – это квалифицированный сертификат ключа проверки электронной подписи, коротко КЭП. Если вы оформили электронный ключ, сможете работать в личном кабинете налогоплательщика ИП полностью онлайн.

Как оформить квалифицированную электронную подпись:

- Купить токен. Это можно сделать через интернет-магазины или у оператора, если он сертифицирован ФСТЭК или ФСБ России.

- На сайте ФНС выбрать отделение, которое занимается выпуском КЭП, куда будет удобно обратиться.

- Обратиться в отделение ФНС с заявлением. При личной явке в отделение ФНС нужно взять с собой паспорт, СНИЛС, выписку из ЕГРИП, токен.

- Установить средства СКЗИ. Это программы, отвечающие за работу электронной подписи и обеспечивающие шифрование документов. Можно установить программу «КриптоПро CSP», приобретя ее на официальном сайте ttps://www.cryptopro.ru/. Она дает возможность в течение 90 дней пользоваться бесплатной демоверсией.

- Скачать и установить программное обеспечение с сайта ФНС.

- Сертификат электронной подписи запишут на токен в день посещения УЦ и подачи заявления.

Стандартный срок действия сертификата ЭП 12–15 месяцев со дня выпуска.

Можно обратиться к доверенным лицам УЦ ФНС. В перечень аккредитованных УЦ и доверенных лиц входят крупные банки (Сбербанк, ВТБ, Промсвязьбанк, Совкомбанк), специализированные компании.

Далее нужно проверить условия доступа к ЛК:

- подключить носитель электронной подписи к компьютеру;

- открыть ссылку;

- выбрать сертификат;

- ввести пароль к хранилищу ключей;

- перейти по ссылке;

- нажать на «Начать проверку».

После получения и проверки КЭП вы сможете войти в личный кабинет налогоплательщика ИП.

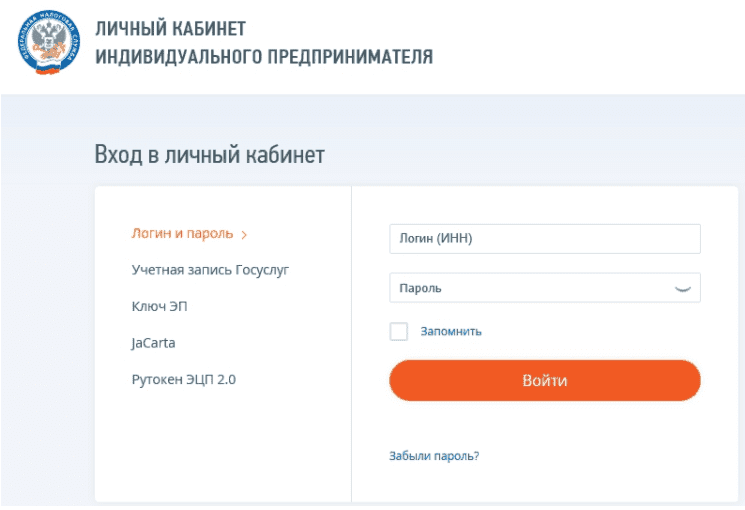

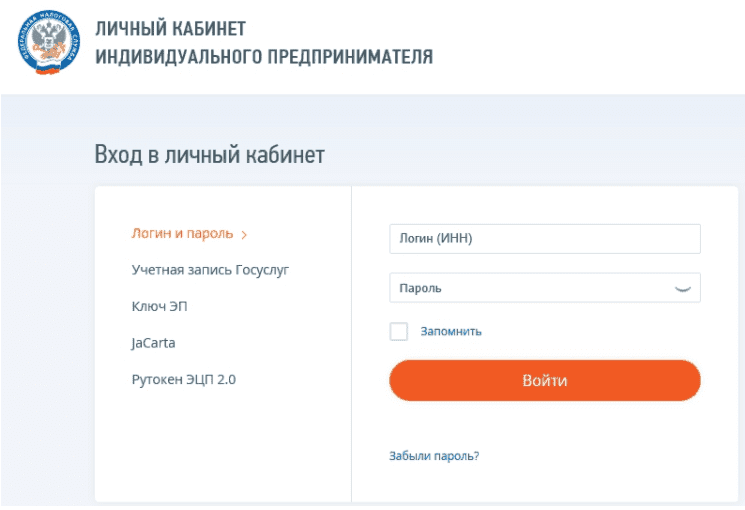

Порядок действий:

- Открыть сайт ФНС.

- Выбрать раздел «Индивидуальные предприниматели», нажать «Личный кабинет».

- Выбрать способ входа.

- Провести процедуру входа в ЛК ИП.

Функционал личного кабинета и почему он нужен

В личном кабинете налогоплательщика ИП после регистрации будут доступны следующие документы и сведения:

- информация о налоговых льготах;

- данные об уплаченных и подлежащих к уплате налогах;

- состояние расчетов с бюджетом;

- сведения об объектах недвижимости, транспортных средствах пользователя;

- данные о камеральных проверках налоговой;

- сведения о вступивших в законную силу судебных актах, связанных с ФНС;

- данные о платежных документах, сформированных ИП и переданных в ФНС через ЛК.

Здесь предприниматели смогут оплачивать налоги, получать уведомления, подавать заявления и жалобы.

Часто задаваемые вопросы

Какие требования установлены к программному обеспечению для установки КЭП?

- Операционная система Windows 7 и выше.

- Браузер с поддержкой шифрования защищенных соединений по установленным ГОСТ.

- Криптопровайдер с поддержкой алгоритмов шифрования по ГОСТ.

Узнать подробные требования можно на сайте ФНС.

Что нужно сделать:

- Откройте главную страницу сайта.

- Перейдите в «Доступ с помощью КСКПЭП».

- Откройте «Проверка выполнению условий к программному обеспечению».

- Необходимые сведения указаны в п.1.

Какие КСКПЭП должны быть использованы при подключении к «Личному кабинету индивидуального предпринимателя»?

Могут быть использованы КСКПЭП, которые выданы для представления налоговой и бухгалтерской отчетности по телекоммуникационным каналам связи.

Сколько времени потребуется на регистрацию личного кабинета налогоплательщика ИП?

Независимо от способа регистрации, личный кабинет будет сформирован в течение 3-х дней с момента регистрации.

Подведем итоги

- Личный кабинет налогоплательщика ИП на сайте ФНС позволяет взаимодействовать с ФНС онлайн.

- Для регистрации ЛК налогоплательщику потребуется посетить отделение ФНС, или воспользоваться порталом Госуслуг (если есть квалифицированная учетная запись), но лучше оформить КСКПЭП для представления налоговой и бухгалтерской отчетности.

- При наличии КЭП для регистрации можно воспользоваться сайтом ФНС.

- Полный функционал ЛК будет доступен только при осуществлении входа в него с использованием КЭП.

- Электронную подпись ИП можно получить только при обращении в удостоверяющий центр (УЦ) ФНС России или к доверенным лицам УЦ ФНС.

- Теперь вы сможете зарегистрировать ЛК ИП на сайте налоговой самостоятельно.

Добавить в «Нужное»

ЛК налогоплательщика: как ИП получить доступ к личному кабинету

Времена, когда для решения каждого налогового вопроса нужно было идти в ИФНС, давно прошли. И уже многие ИП оценили по достоинству возможности личного кабинета (ЛК) налогоплательщика-ИП на сайте ФНС.

ЛК налогоплательщика: возможности личного кабинета ИП

Прежде чем мы расскажем о том, как получить доступ к ЛК ИП, хотелось бы немного остановиться на функционале личного кабинета.

Возможности личного кабинета ИП достаточно обширны. Посредством ЛК ИП, в частности, может:

- оплатить налоги и страховые взносы, администрируемые ФНС;

- увидеть сумму налоговой задолженности и погасить ее, если он согласен с суммой недоимки;

- увидеть сумму переплаты и, при желании, распорядиться ею (вернуть/зачесть);

- ознакомиться с налоговым календарем на ближайшее время (в ЛК отражаются сроки уплаты налогов/взносов, которые вот-вот наступят);

- получить выписку из ЕГРИП;

- внести изменения в сведения о себе;

- подать заявление на получение квалифицированной электронной подписи;

- направить заявление на смену режима налогообложения;

- запросить справку о состоянии расчетов с бюджетом;

- направить заявление о регистрации ККТ, а также посмотреть список своей контрольно-кассовой техники;

- подать заявление об освобождении от уплаты страховых взносов;

- подать уведомление об уменьшении налога при ПСН;

- подать заявление о прекращении деятельности в качестве ИП.

Интересной функцией личного кабинета ИП является налоговый калькулятор. С его помощью можно прикинуть, какой режим налогообложения выгоден предпринимателю с учетом показателей его деятельности.

Также очень полезной функцией ЛК ИП является раздел «Как меня видит налоговая». Об этом разделе мы расскажем ниже более подробно.

ЛК ИП: раздел «Как меня видит налоговая»

При помощи этого раздела можно увидеть, как предприниматель выглядит в глазах инспекторов, и понять, насколько ИП им интересен в качестве претендента на выездную налоговую проверку.

Раздел «Как меня видит налоговая» содержит два подраздела:

- «Показатели ФХД»;

- «Показатели для партнеров».

В подразделе «Показатели ФХД» среди прочего можно увидеть:

- ниже ли величина налоговой нагрузки ИП среднеотраслевого показателя;

- приближена ли величина расходов ИП к величине его доходов;

- ниже ли среднемесячная зарплата на одного работника ИП среднемесячной зарплаты на одного работника по виду экономической деятельности в субъекте РФ, в котором ведет деятельность предприниматель;

- выявлены ли налоговиками какие-либо расхождения (например, не превышена ли сумма доходов по данным ККТ над суммой выручки, отраженной ИП в декларации).

Значения показателей обновляются ежемесячно.

Стоит отметить, что расчет показателей, представленных в этом подразделе, производится на основании данных налоговой отчетности, а также данных, полученных налоговиками от иных федеральных органов исполнительной власти.

Если вдруг ИП обнаружит какие-то неточности в данных, посредством того же личного кабинета предприниматель может направить в ИФНС заявление о корректировке показателей финансово-хозяйственной деятельности.

Как становится понятно из названия, подраздел «Показатели для партнеров» предназначен для контрагентов ИП. В целом этот подраздел содержит ту же информацию что и подраздел «Показатели ФХД», но в более усеченном формате. На основании показателей, содержащихся в подразделе «Показатели для партнеров», контрагент может сложить свое мнение об ИП, так необходимое для проявления должной осмотрительности.

Показатели, которые содержатся в этом подразделе, рассчитываются на основании:

- данных налоговой отчетности ИП;

- сведений о результатах, проведенных налоговиками контрольных мероприятий;

- данных, полученных от иных федеральных органов исполнительной власти.

Важно отметить, что показатели будут доступны контрагенту, только если ИП добавит его в друзья. Здесь стоит обратить внимание на два момента.

Во-первых, ИП имеет смысл проверить, правильные ли данные содержатся в подразделе. Ведь ошибки могут привести к тому, что предприниматель может показаться контрагенту неблагонадежным. При обнаружении ошибок стоит направить налоговикам заявление о корректировке показателей финансово-хозяйственной деятельности.

Во-вторых, ФНС заостряет внимание на том, что, предоставляя доступ к своим показателям ФХД, ИП попадают под действие Федерального закона от 29.07.2004 № 98-ФЗ «О коммерческой тайне». И если контрагент разгласит третьим лицам «тайную» информацию о предпринимателе – владельце ЛК, ФНС не будет нести за это никакой ответственности. Поэтому не стоит абы кого добавлять в друзья и тем самым предоставлять доступ к подразделу «Показатели для партнеров».

Мы рассказали о некоторых функциях личного кабинета налогоплательщика-ИП. Но как говорится, лучше один раз увидеть, чем сто раз услышать. Поэтому для более близкого изучения функций ЛК ИП на сайте ФНС можно ознакомиться с демо-версией личного кабинета индивидуального предпринимателя.

Личный кабинет ИП: как получить доступ

Есть несколько способов получения доступа предпринимателя к личному налоговому кабинету.

Способ 1. При помощи логина и пароля от личного кабинета физлица.

Если ИП ранее получал логин и пароль к личному кабинету как обычное физлицо (не ИП), то под этим же логином и паролем он может зайти и в ЛК ИП (п. 4.2 Регламента, утв. Приказом ФНС России от 26.05.2015 N ММВ-7-6/216@ (далее – Регламент)). При этом при первом входе в личный кабинет ИП потребуется ввести дополнительные сведения, к примеру, ОГРНИП.

Кстати, ИП, находясь в одном из своих личных кабинетов, может переключаться на другой личный кабинет. Например, находясь в ЛК ИП, предприниматель из этого кабинета может перейти в свой ЛК ФЛ. Для этого в левом верхнем углу личного кабинета предусмотрена кнопка с разнонаправленными стрелками.

Способ 2. При помощи учетной записи портала госуслуг.

При выборе этого способа получения доступа к ЛК налогоплательщика-ИП нужно иметь в виду, что учетная запись ЕСИА должна быть подтверждена лично в одном из уполномоченных центров Системы (например, в МФЦ). Кроме того, как отмечает ФНС, доступ к ЛК ИП с помощью этой учетной записи возможен, если на госуслугах в профиле гражданина указан его ИНН. Если эта информация в профиле отсутствует, необходимо ее добавить и дождаться окончания проверки. После подтверждения ИП сможет войти в личный налоговый кабинет под учетной записью ЕСИА.

Способ 3. При помощи регистрационной карты.

Такую карту можно оформить в любой ИФНС по выбору предпринимателя (за исключением инспекций, в функции которых не входит взаимодействие с физлицами).

Для получения регистрационной карты ИП нужно представить в ИФНС (пп. 1 п. 4.1 Регламента):

- документ, удостоверяющий личность;

- оригинал или копию свидетельства о постановке на учет физлица (свидетельство о присвоении ИНН)/уведомления о постановке на учет;

- оригинал или копию свидетельства о регистрации в качестве ИП/листа записи ЕГРИП.

Налоговики сформируют и распечатают для ИП заявление на использование ЛК. После подписания заявления предпринимателем и после его успешной регистрации ИП будет выдана регистрационная карта, в которой содержатся логин и пароль для входа в личный кабинет (пп. 10, 11 п. 4.1 Регламента).

Если ИП изъявил желание получить регистрационную карту по электронной почте, то такая карта будет направлена ему на адрес электронной почты, указанный в заявлении (пп. 14 п. 4.1 Регламента).

Обратите внимание, как сообщает ФНС, при доступе к личному кабинету ИП при помощи логина и пароля предпринимателю будет доступен лишь ограниченный функционал ЛК ИП. Для получения полного доступа к функциям кабинета ИП необходимо войти в личный кабинет с ключом электронной подписи.

Способ 4. С помощью квалифицированного сертификата ключа проверки электронной подписи (КСКПЭП).

С пошаговой инструкцией получения доступа к ЛК налогоплательщика-ИП этим способом можно ознакомиться здесь.

Способ 5. С помощью JaCarta.

О подробностях этого способа доступа к ЛК ИП налоговая служба рассказала тут.

Способ 6. С помощью Рутокен ЭЦП 2.0.

Прочитать об этом способе подключения к личному кабинету ИП вы можете здесь.

Личный кабинет ИП: мобильное приложение

У предпринимателей есть возможность установить личный налоговый кабинет на смартфон. Для этого нужно скачать приложение «Личный кабинет предпринимателя» в Google Play или App Store.

ЛК налогоплательщика-ИП: если пароль утерян

Если ИП потерял пароль от личного предпринимательского кабинета, то восстановить пароль он может через свой личный кабинет физлица. Для этого нужно воспользоваться рекомендациями, содержащимися на стартовой странице ЛК ФЛ.

Также, забыв пароль от личного кабинета ИП, но имея учетную запись ЕСИА, можно зайти в ЛК ИП под этой учетной записью.

Если вышеназванные способы вам по какой-то причине не подходят, то остается только обратиться в ИФНС для того, чтобы пароль вам был повторно сгенерирован. Обратиться с такой просьбой можно в любую ИФНС (кроме тех, которые не взаимодействуют с физлицами). И не забудьте с собой взять определенные документы (см. способ 3).

ЛК ИП: отказ отличного кабинета

Если предприниматель больше не видит необходимости в личном кабинете (например, гражданин больше не собирается быть ИП), он может отключиться от него. Сделать это можно в самом же кабинете. Для этого нужно войти в раздел «Все жизненные ситуации», далее – в «Прочие жизненные ситуации» и там выбрать «Отказаться от пользования личным кабинетом».

Имейте в виду, если вы отключитесь от ЛК ИП, а затем решите заново завести личный кабинет предпринимателя, ранее направленные в ИФНС запросы и полученные от налоговиков ответы вам будут уже недоступны.

Другие полезные сервисы для ИП

На сайте ФНС есть немало сервисов, которые могут пригодиться предпринимателям.

К примеру, ИП может:

- узнать, положена ли ему помощь от государства;

- рассчитать сумму страховых взносов, уплачиваемую ИП за себя в фиксированном размере;

- подать налоговую отчетность (кроме декларации по НДС);

- заполнить платежное поручение;

- получить определенную информацию о своих контрагентах;

- записаться на прием в ИФНС.

С полным перечнем налоговых сервисов для ИП можно ознакомиться, выбрав на сайте ФНС раздел «Сервисы» и в этом разделе нажав выборку «Для индивидуальных предпринимателей».

Из нашей статьи вы узнаете:

ИП может получить доступ к «Личному кабинету индивидуального предпринимателя» различными способами: используя логин и пароль личного кабинета, авторизовавшись с аккаунтом «Госуслуг», либо с помощью квалифицированной электронной подписи.

Регистрация и авторизация

Доступ к «Личному кабинету» налоговой могут получить все налогоплательщики: индивидуальные предприниматели, физические лица и организации.

Если налогоплательщик уже имеет доступ к личному кабинету в качестве физического лица, то последовательность действий для него будет такая:

Регистрация с помощью КЭП

ИП может получить доступ к личному кабинету с помощью КЭП. Для этого нужно выполнить следующий порядок действий:

Авторизация

в личном кабинете индивидуального предпринимателя, используя логин и пароль от кабинета для физических лиц.

Заполнение реквизитов

ИП: ОГРНИП и e-mail.

После регистрации в системе, будут доступны не все функции. Чтобы снять ограничения, необходимо будет использовать КЭП — квалифицированную электронную подпись.

2

Подключить токен — носитель электронной подписи — к компьютеру.

3

Установить вспомогательное ПО и произвести дополнительные настройки.

4

Выбрать сертификат и войти в личный кабинет.

5

С помощью КЭП подписать «Соглашение об открытии доступа».

6

Заполнить все запрашиваемые данные, включая ОГРНИП и e-mail и нажать «Далее».

7

Активировать личный кабинет по ссылке, которая придёт на электронную почту.

После этих действий откроется полный доступ к действиям в личном кабинете.

Для работы с токенами и смарт-картами JaCarta, необходимо установить JC-WebClient не ранее 4.2.0 версии, подключить носитель и выбрать сертификат для входа в личный кабинет.

Для работы с «Рутокен ЭЦП 2.0» нужно использовать «Рутокен Плагин» не ранее 4.0.5 версии и расширение для браузера «Адаптер Рутокен», подключить носитель и выбрать сертификат для доступа в личный кабинет ИП.

Возможности личного кабинета на 2020 год

ФНС предоставляет личный кабинет для того, чтобы налогоплательщики могли получать сведения, относящиеся к имуществу, налогам, задолженности и штрафам в электронном формате.

Удобство сервиса заключается в том, что им можно пользоваться с компьютера, планшета и телефона везде, где есть доступ к интернету. В личном кабинете индивидуальные предприниматели могут:

отправлять заявки и получать выписки из ЕГРИП

получать сведения о задолженностях и об оплатах

производить оплату налогов и штрафов

направлять заявление, обращение и жалобы в ИФНС, а также отслеживать их статус;

изменять систему налогообложения

отслеживать статус отчётности, направленной в ФНС

получать справки о доходах

На сайте есть калькулятор, который поможет рассчитать сумму платежей при той или иной системе налогообложения. Эта функция полезна, когда перед предпринимателем стоит выбор между разными системами налогообложения.

В личном кабинете ФНС ИП может запросить информацию о контрагентах, тем самым проверив их перед дальнейшей работой. Сведения предоставляются из ЕГРЮЛ, ЕГРИП, РДЛ, ЕРСМСП, РАФП, ЕГРН.

Также в личном кабинете nalog.ru налогоплательщик может заполнить форму Р26001 на закрытие ИП и оплатить госпошлину.

Личный кабинет ИП

Личный кабинет ИП на сайте ФНС предоставляет предпринимателям множество функций, которые позволят сэкономить время на взаимодействие с налоговой.

Сдавайте отчетность по всем направлениям с помощью сервиса 1С-Отчетность. В нем вы найдёте актуальные формы отчётов, а также возможность сдавать нулевую отчётность и обмениваться документами с контролирующими органами.

Вы собрались открыть ИП, но ехать в налоговую не хочется или она в другом городе. Тогда подайте документы через интернет. Мы расскажем, как это сделать и сколько это стоит.

Как подготовиться к регистрации

Прежде всего подберите себе коды видов деятельности — ОКВЭД. Их нужно будет указать в заявлении о регистрации ИП. Для удобства воспользуйтесь специальным сервисом.

Заранее определитесь, какие налоги собираетесь платить. Если не успеете перейти на упрощённую систему (УСН) в течение 30 дней после открытия ИП, придётся работать до конца года на самой трудоёмкой общей системе.

Статья: Как оформить заявление о применении УСН

Чтобы открыть ИП, нужно подать в налоговую заявление о регистрации ИП и копию паспорта. В некоторых случаях нужны дополнительные документы. Например, справка об отсутствии судимости, если вы планируете работать в сфере образования. Все документы перечислены в п.1 ст. 22.1 129-ФЗ.

Платить госпошлину при подаче документов через интернет не нужно.

!

Регистрируйте ИП бесплатно в сервисе Контура и получите год Эльбы в подарок

1. Выпустите электронную подпись

Чтобы открыть ИП, не посещая инспекцию, вам потребуется квалифицированная электронная подпись (КЭП). Она даёт возможность подтвердить свою личность в интернете. Документы, заверенные такой подписью, равнозначны подписанным вручную.

Подать заявку на выпуск подписи можно в удостоверяющем центре — например, в Контуре. Стоимость — от 1000 рублей.

Электронная подпись физлица подойдёт только для регистрации бизнеса. Когда вы станете ИП, для ведения бизнеса через интернет придётся получать другую подпись.

2. Зайдите на сайт ФНС

Подавать документы нужно в регистрирующую налоговую по месту жительства.

Создайте учётную запись на сайте ФНС, если у вас её ещё нет. Войдите в профиль → Индивидуальные предприниматели → Регистрируем физическое лицо в качестве ИП → Заполнить новое заявление → Форма 21001.

3. Подайте документы

Действуйте по инструкции:

- В личном кабинете на сайте ФНС заполните заявление о регистрации.

- Прикрепите скан паспорта. Дополнительные документы добавьте при необходимости.

- Подпишите документы электронной подписью и отправьте.

- Дождитесь уведомления о принятии документов в работу.

- Через 3 рабочих дня вы получите ответ на электронную почту. В случае положительного решения вам пришлют лист записи ЕГРИП, отрицательного — отказ с указанием причины.

При таком варианте пошлину не платят.

Что, если нет электронной подписи

Сервис налоговой вам всё равно пригодится, чтобы оформить документы. Но придётся заплатить госпошлину 800 рублей, а ещё прийти в налоговую лично.

У вас два варианта на сайте:

- Заполнить заявление. Сформировать, распечатать и отнести в инспекцию или отправить почтой полный пакет документов.

- Направить заявление электронно, но без подписи. В назначенный день подойти в налоговую с документами, чтобы подтвердить свою личность. Заявление печатать не надо, его распечатает инспектор.

Уплата госпошлины на сайте ФНС

Другие варианты открытия ИП онлайн

- С помощью портала госуслуг. Для этого нужна подтвержденная учётная запись. Как и на сайте налоговой, есть три варианта: отправить документы с электронной подписью, без подписи или просто распечатать.

- Через МФЦ. Но прежде уточните, регистрирует ли этот конкретный центр предпринимателей и правда ли не нужна госпошлина. Некоторые МФЦ обмениваются документами с налоговой на бумаге, в этом случае пошлина нужна.

- При помощи нотариуса. В этом случае покупать подпись и платить пошлину вам не придётся, но услуги нотариуса обойдутся недёшево. Только нотариальный тариф, установленный государством на сегодня — 1000 рублей, а полная стоимость услуги может быть от 3000 рублей.

- При помощи банка. Если вы уже определились с банком, в котором откроете расчётный счёт, узнайте про такую возможность. Если банк бесплатно оформит вам подпись, вы откроете ИП без лишних трат.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Выводы

- Открыть ИП без посещения инспекции — это удобно, особенно, если ваша регистрирующая налоговая расположена далеко.

- Проще всего — если у вас уже есть электронная подпись физлица. Тогда вы откроете ИП на сайте налоговой полностью бесплатно.

- Если подписи нет, придётся выбирать: открывать ИП через интернет, но платить за подпись и идти в сервисный центр для подтверждения личности — или подавать документы на бумаге, но платить госпошлину и идти в налоговую. В обоих случаях придётся куда-то идти.

- Вместе с документами на регистрацию не забудьте подать заявление о применении УСН. Если не сделать этого при регистрации или в течение 30 дней после неё, придётся применять общую систему до конца года.

Статья актуальна на

22.02.2023