Вопрос посетителя

Форма правления, при которой государством управляют выбранные народом люди, называется

(*ответ*) республикой

тиранией

анархией

монархией

Хазарский Каганат разгромил русский Великий князь

(*ответ*) Святослав Иду-на-Вы

Мстислав Великий

Владимир Мономах

Ярослав Мудрый

Царство, основанное греками в Северном Причерноморье, называлось

(*ответ*) Боспорским

Болгарским

Римским

Византийским

Центом севера Руси был город

(*ответ*) Новгород

Кострома

Вологда

Псков

Церковь, называемая чудом русской архитектуры, — это церковь

(*ответ*) Покрова-на-Нерли

Спаса-на-Опочках

Спаса-на-Крови

Василия Блаженного

Цетром юга Руси был город

(*ответ*) Киев

Туров

Пинск

Чернигов

Число ветвей, на которые разделились славяне, расселившись по Восточной Европе, составляет

(*ответ*) три

пять

две

четыре

Чудь, меря, весь, мурома, черемись и мордва относились к племенам

(*ответ*) финно-угров

тюрок

балтов

славян

882-912 гг. — киевским князем стал _, объявив Киев «матерью городов русских», столицей своих земель

(*ответ*) Олег

Игорь

Рюрик

Батый

_ хранил казну Новгорода, ведал государственными землями, участвовал в руководстве внешней политикой, наблюдал за торговыми мерами, возглавлял церковный суд

(*ответ*) Владыка

Тысяцкий

Посадник

Князь

_ духовенство обитало в монастырях

(*ответ*) Черное

Богатое

Белое

Бедное

_ осваивали открытые степные просторы и переходили к кочевому образу жизни

(*ответ*) Скотоводы

Земледельцы

Охотники

Рыболовы

_ осуществлял контроль за налоговой системой, ведал торговым судом и возглавлял в походах городское ополчение

(*ответ*) Тысяцкий

Владыка

Посадник

Князь

Ответ эксперта

Форма правления, при которой государством управляют выбранные народом люди, называется

(*ответ*) республикой

тиранией

анархией

монархией

Хазарский Каганат разгромил русский Великий князь

(*ответ*) Святослав Иду-на-Вы

Мстислав Великий

Владимир Мономах

Ярослав Мудрый

Царство, основанное греками в Северном Причерноморье, называлось

(*ответ*) Боспорским

Болгарским

Римским

Византийским

Центом севера Руси был город

(*ответ*) Новгород

Кострома

Вологда

Псков

Церковь, называемая чудом русской архитектуры, — это церковь

(*ответ*) Покрова-на-Нерли

Спаса-на-Опочках

Спаса-на-Крови

Василия Блаженного

Цетром юга Руси был город

(*ответ*) Киев

Туров

Пинск

Чернигов

Число ветвей, на которые разделились славяне, расселившись по Восточной Европе, составляет

(*ответ*) три

пять

две

четыре

Чудь, меря, весь, мурома, черемись и мордва относились к племенам

(*ответ*) финно-угров

тюрок

балтов

славян

882-912 гг. — киевским князем стал _, объявив Киев «матерью городов русских», столицей своих земель

(*ответ*) Олег

Игорь

Рюрик

Батый

_ хранил казну Новгорода, ведал государственными землями, участвовал в руководстве внешней политикой, наблюдал за торговыми мерами, возглавлял церковный суд

(*ответ*) Владыка

Тысяцкий

Посадник

Князь

_ духовенство обитало в монастырях

(*ответ*) Черное

Богатое

Белое

Бедное

_ осваивали открытые степные просторы и переходили к кочевому образу жизни

(*ответ*) Скотоводы

Земледельцы

Охотники

Рыболовы

_ осуществлял контроль за налоговой системой, ведал торговым судом и возглавлял в походах городское ополчение

(*ответ*) Тысяцкий

Владыка

Посадник

Князь

поделиться знаниями или

запомнить страничку

- Все категории

-

экономические

43,636 -

гуманитарные

33,652 -

юридические

17,917 -

школьный раздел

611,752 -

разное

16,898

Популярное на сайте:

Как быстро выучить стихотворение наизусть? Запоминание стихов является стандартным заданием во многих школах.

Как научится читать по диагонали? Скорость чтения зависит от скорости восприятия каждого отдельного слова в тексте.

Как быстро и эффективно исправить почерк? Люди часто предполагают, что каллиграфия и почерк являются синонимами, но это не так.

Как научится говорить грамотно и правильно? Общение на хорошем, уверенном и естественном русском языке является достижимой целью.

Налоговый контроль — комплекс мер по проверке исполнения норм налогового права. Целью этой процедуры является выявление нарушений законодательства. При этом налоговые органы используют различные формы налогового контроля и методы.

Формы и методы налогового контроля

Учет налогоплательщиков, контроль за правильностью исчисления налогов и сборов — основные функции ФНС, которые позволяют своевременно и в полной мере пополнять бюджет страны или отдельного муниципалитета.

Налоговые проверки — основная и наиболее эффективная форма налогового контроля. Они подразделяются на камеральные и выездные. Камеральные проверки проходят в налоговой инспекции, а выездные — у налогоплательщика. При камеральной проверке в рамках налогового контроля проверяется только тот налог, по которому подана декларация. Камеральная проверка не может быть назначена по истечении 3 месяцев со дня сдачи декларации. В рамках камеральной проверки мероприятия налогового контроля проверяющие используют не так широко, как при выездной.При выездной проверке налоговым контролем могут охватываться все налоги за проверяемый период, которые налогоплательщик обязан уплачивать в зависимости от выбранной формы налогообложения.

Вторая форма налогового контроля — это получение объяснений. Налоговые органы вправе вызвать налогоплательщиков для дачи пояснений по любому вопросу в рамках исполнения законодательства. Пояснения предоставляются в устной или письменной форме и в ходе проведения налогового контроля протоколируются.

О подаче пояснений читайте в этой статье.

Третья форма налогового контроля — проверка данных учета и отчетности. В требовании налоговой инспекции, направленном налогоплательщику, перечисляются необходимые для налогового контроля документы, которые должны быть представлены налоговикам в течение 10 дней. В ходе выездной проверки в рамках налогового контроля может быть назначена инвентаризация.

Осмотр помещений и территорий — еще одна форма налогового контроля. Налоговый инспектор вправе проводить его согласно ст. 92 НК РФ в рамках проводимой проверки. Осмотр происходит в присутствии понятых, при необходимости при этом мероприятии налогового контроля производится фото- и видеосъемка.

Налоговый мониторинг — еще одна форма налогового контроля, введенная с 01.01.2015.

Подробнее о налоговом мониторинге узнайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Период, проверяемый в ходе данного вида налогового контроля, проверяющие не вправе включать в план проверок (п. 1.1 ст. 88, п. 5.1 ст. 89 НК РФ). Деятельность организации при проведении налогового контроля в форме мониторинга становится прозрачной, но любые бухгалтерские и юридические документы инспекция вправе затребовать.

Налоговый контроль при мониторинге базируется на утвержденном регламенте, по которому инспекция может в течение года проверять хозяйственные операции, а организация сможет обезопасить себя от возможных ошибок при начислении налогов, ведь налоговая служба еще до момента сдачи деклараций даст разъяснения по интересующим вопросам.

В налоговом контроле используются следующие методы:

|

Методы налогового контроля |

|

|

Документальный налоговый контроль |

Фактический налоговый контроль |

|

включает следующие приемы:

|

включает следующие приемы:

|

Виды налогового контроля

НК РФ не дает точного толкования видов налогового контроля, поэтому классификация их разнообразна. Например, она может быть такой:

|

Виды налогового контроля |

|||

|

Налоговый контроль по времени проведения |

Налоговый контроль по способу проверки |

Налоговый контроль по месту проведения |

Налоговый контроль по периодичности |

|

|

|

|

Минфин планирует ввести оперативный контроль за правильностью фиксации расчетов, включая полноту учета выручки. Ожидается, что закон «О ККМ» №54-ФЗ будет отменен, а нормы административного наказания из КоАП «переедут» в НК РФ. Подробнее о планируемых нововведениях читайте в Обзоре от КонсультантПлюс. Если у вас еще нет доступа к справочно-правовой системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о процедуре проверок читайте в материалах:

- «Порядок проведения выездной налоговой проверки (нюансы)»;

- «Особенности проведения встречной налоговой проверки».

Формы и методы налогового контроля в РФ

В целях расширения и усиления налогового контроля предусмотрено, что:

1. Плательщики, которые сдают отчетность в электронном виде, должны так же электронно уведомлять инспекцию о поступлении от нее требований, высылая квитанцию о получении. Иначе налоговая инспекция может заблокировать расчетный счет организации (подп. 1.1 п. 3 ст. 76 НК РФ, письмо ФНС России от 17.02.2014 № ЕД-4-2/2553).

2. В течение 3 лет инспекция может приостановить операции по счетам в банках, если организацией или ИП не будет предоставлена налоговая отчетность (подп. 1 п. 3 ст. 76 НК).

3. Налоговый контроль затрагивает и декларацию по НДС. При установленных несоответствиях проверяющие в рамках налогового контроля вправе потребовать любые документы по операциям, отраженным в декларации, а также проводить осмотр территории и помещений организации.

4. Если гражданин, имея в собственности различные объекты имущества, не получает извещения об уплате налогов, он должен сам сообщить об этом в инспекцию для целей налогового контроля (п. 2.1 ст. 23 НК РФ).

ВАЖНО! Юридические и физические лица могут теперь видеть свою «налоговую историю» на сайте ФНС РФ, в сервисе «Личный кабинет налогоплательщика». Здесь есть вся информация об объектах налогообложения, суммах налогов, о наличии переплаты или недоимки.

5. Налоговый контроль теперь охватит и сбор такой информации, как факты заключения и расторжения браков, а также случаи установления и прекращения опеки (абз. 1 п. 3 ст. 85 НК РФ).

О нюансах налоговой проверки по НДС читайте в статье «Камеральная налоговая проверка по НДС: сроки и изменения».

Итоги

Налоговый контроль направлен на решение главной задачи государства — пополнение бюджета любого уровня своевременно и в полном объеме. Проверки являются самой эффективной формой налогового контроля, дисциплинирующей налогоплательщиков.

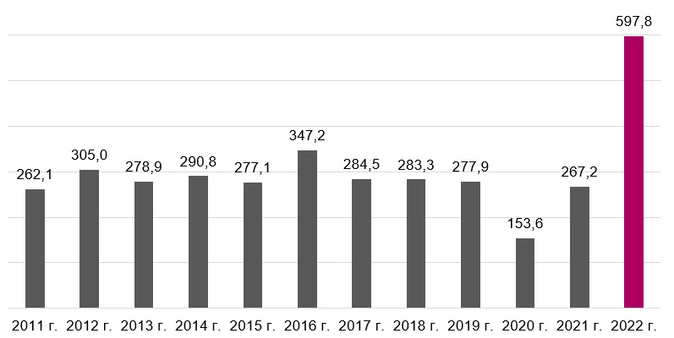

За прошлый год количество проведения выездных проверок ФНС выросло. Средняя сумма доначислений также увеличилась.

По данным аналитической службы FinExpertiza, по результатам девяти месяцев 2022 года компаниям доначислили 597,8 млрд рублей.

Это в 2,2 раза превышает показатели за аналогичный период 2021 года (см. рисунок ниже).

Все данные говорят о том, что после пандемийных отсрочек и льгот, сотрудники ФНС стали активнее и чаще проверять правильность расчетов и платежей в бюджет. Ведь нужно срочно восполнить образовавшиеся недостачи средств.

Бизнесу не стоит уповать на мораторий по проверкам, который продлили до конца 2023 года. Он распространяется лишь на неналоговые ревизии, да и то плановые.

Советуем определить, находится ли ваша компания в зоне риска, и заранее подготовиться к приходу ревизоров из ИФНС. Советы в статье помогут в этом.

К кому могут прийти с выездной проверкой: основания для проведения

Когда сотрудники ФНС составляют план на год, кого проверить на месте, и принимают решение, кого в этот план включить, они берут во внимание ряд критериев из Концепции планирования выездных налоговых проверок (приказ ФНС от 30.05.2007 № ММ-3-06/333@). Здесь не только низкая налоговая нагрузка или убытки, есть и другие.

Удобство утвержденной Концепции в том, что она едина для всех. По ней можно самостоятельно оценить риски проведения выездного контроля.

Какие факторы повышают риск выездной проверки

В концепции ФНС всего 12 критериев. Их можно условно поделить на две группы: связанные с платежами в бюджет и общеэкономические показатели деятельности компании.

Налоговые показатели

У компаний и ИП выше шансы, что в их отношении будет проводиться ВНП, в следующих случаях:

-

налоговая нагрузка ниже среднеотраслевой;

-

доля вычетов по НДС 89% и выше от начисленного за 12 месяцев;

-

убытки по данным отчетности не менее двух лет;

-

высокие налоговые риски: сделки через цепочку контрагентов, с привлечением фирм-однодневок;

-

непредставление пояснений и/или запрашиваемых документов;

-

для плательщиков на спецрежимах: минимум два раза за год приближались к ограничениям по спецрежимам (в пределах 5 %) из-за невыполнения лимитов по доходам, стоимости ОС, количеству работников;

-

для ИП на ОСНО: профессиональный налоговый вычет (расходы) по декларации превысил 83% от дохода.

Свою роль сыграет и «миграция» между инспекциями. Смена ИФНС как минимум дважды – уже риск попасть в план проверок.

Экономические индикаторы

В этой части ИФНС обратит внимание на:

-

среднемесячную зарплату в расчете на одного работника ниже отраслевого показателя в регионе или «в конвертах»;

-

уровень рентабельности, который меньше среднеотраслевого на 10% и более.;

-

большие расхождения между доходами и расходами, как например: расходы растут быстрее доходов; доходы уменьшаются быстрее, чем расходы; расходы растут, а прибыль наоборот падает.

Как в итоге отберут кандидатов на ВНП

Тот факт, что у вашей компании присутствует один из критериев, или даже несколько, еще не означает, что вы точно попадете в план по выездному контролю.

Ведь у вас могли быть уважительные причины, которые объясняют тот или иной «нехороший» показатель. Например, за последние два года не было прибыли, потому что сначала пандемия, а потом санкции сказались на логистической цепочке и оборотах бизнеса.

Налоговая это тоже понимает и допускает. Поэтому прежде чем решить, будет проводиться ВНП или нет, инспекторы:

-

запросят пояснения во время камералки (п. 3 ст. 88 НК);

-

вызовут представителя компании или ИП на комиссию по легализации налоговой базы (подп. 4 п. 1 ст. 31 НК).

Высокая вероятность стать кандидатом на выездную проверку есть тогда, когда предварительный анализ показывает возможность крупных доначислений по ее итогам.

Как защититься от обвинения в налоговых схемах? Советует адвокат на вебинаре. Смотреть запись. Бесплатно для подписчиков Клерк.Премиум.

Кого не проверяют в 2023 году и позже

С выездными проверками не придут к тем, кто перешел на налоговый мониторинг. Также временный мораторий введен на ВНП мобилизованных ИП и учредителей и аккредитованных ИТ-компаний.

Скажем про каждую категорию подробнее.

Подключенные к налоговому мониторингу

Налоговый мониторинг – особая форма налогового контроля для крупных организаций (п. 3 ст. 105.26 НК).

Суть в том, что компания обменивается с ИФНС данными о текущей финансово-хозяйственной деятельности в режиме реального времени.

В свою очередь, и система ФНС может также оперативно отправить указания на допущенные нарушения.

Все то время, пока организация подключена к налоговому мониторингу, выездной плановый контроль в отношении нее проводиться не может (п. 5.1 ст. 89 НК).

Есть лишь некоторые исключения, когда ВНП все еще возможна:

-

УФНС хочет проконтролировать ИФНС, проводившую мониторинг;

-

мониторинг прекращен досрочно;

-

компания не выполнила мотивированное мнение ИФНС;

-

в периоде без мониторинга фирма сдала уточненка к уменьшению за период, когда мониторинг еще был.

Мобилизованные

В связи с частичной мобилизацией, объявленной Указом Президента от 21.09.2022 № 647, приостановлены и не будут назначаться любые выездные проверки в отношении:

-

мобилизованных ИП,

-

организаций, где мобилизованные являются единственными директорами-учредителями (участниками).

Возобновить налоговый контроль, в том числе назначить новые ВНП, могут не ранее 29 числа третьего месяца после окончания демобилизации (постановление Правительства от 20.10.2022 № 1874).

IT-компании

Аккредитованные ИТ-организации до 3 марта 2025 года освобождены от выездных проверок Указом Президента от 02.03.2022 № 83. Разрешены только те проверки, которые назначены с согласия вышестоящего руководства.

Уже назначенных ВНП в отношении IT-фирм мораторий не коснулся – их завершат в изначально обозначенный срок. Но приостанавливать или продлевать такие ревизии налоговики не вправе (письмо ФНС от 24.03.2022 № СД-4-2/3586@).

Как успешно пройти допрос в налоговой? Какие уловки используют инспекторы? Прослушайте запись вебинара и узнаете все нюансы. Бесплатно для подписчиков Клерк.Премиум.

Как и где проходят выездные проверки

Задача выездной налоговой проверки – выявить неуплаченные суммы по налогам. Порядок по НК предполагает, что инспекторы сами приезжают в компанию и проверяют необходимую документацию.

Конечно, на руках должно быть основание – официальное разрешение. Но в реальности не всегда все проходит именно так.

Место проведения

По общему правилу выездная налоговая проверка должна проводиться по месту нахождения налогоплательщика.

В то же время инспекторы могут остаться у себя и изучать все данные на своих местах, если компания или ИП не могут предоставить помещение (п. 1 ст. 89 НК). Так обычно и происходит на практике.

В реальности налоговики могут прийти один-два раза на территорию налогоплательщика, а потом просто запрашивают все, что нужно для проверки – документы, сведения, пояснения.

Могут направить требования по телефону, онлайн или вручить лично. Инспекторы изучат полученные документы, сверят со своими данными и вынесут итоговое решение по проверке.

Что еще могут делать инспекторы в ходе ВНП, будем говорить дальше в статье.

Основание для ВНП

Налоговики не вправе начинать ревизию и присылать какие-либо запросы, если не предъявили решение о проведении ВНП.

Оно должно быть подписано начальником инспекции или его замом (п. 1 ст. 89 НК).

В решении должны быть следующие данные:

-

название проверяемой организации или ФИО предпринимателя;

-

налоги, сборы, страховые взносы, которые будут проверять;

-

проверяемый период;

-

состав проверяющих.

Сколько длится проверка: сроки

После того, как оформлено решение руководителя ИФНС (или его заместителя) о назначении выездного контроля, у инспекторов есть 2 месяца на все мероприятия. Такой срок предусмотрен статьей 89 НК.

На деле выездные ревизии длятся дольше, поскольку у налоговиков есть право приостанавливать процесс. Например, ИФНС может взять паузу на время запроса документов у контрагентов, банков и т.д.

По каждому стороннему партнеру возможна только одна приостановка ВНП. А в целом продолжительность всех пауз не должна превышать 9 месяцев.

Что проверяют при ВНП

Вообще проверить могут любые налоги, сборы или взносы. Но если в решении о проведении ВНП указан какой-то конкретный налог, то документы и сведения могут запрашивать только по нему.

Проверяемый период

Что касается периода проверки, то он ограничен – не может превышать 3 лет, предшествующих году назначения такого контроля.

Например, если ревизия назначена в 2023 году, то проверить могут лишь 2020, 2021 и 2022 годы. Уже истекшую часть 2023 года тоже могут захватить (письмо ФНС от 17.04.2019 № ЕД-4-2/7305).

Отдельные исключения по периодам названы в статье 89 НК.

Цели и задачи, которые преследуют налоговики

Что собственно ищут проверяющие:

-

верно ли определена налогооблагаемая база, нет ли нарушений бухучета, доходов и расходов компании,

-

соответствует ли декларируемый режим налогообложения фактическому роду бизнеса проверяемой организации или ИП;

-

правильно ли исчислены налоги, полностью ли уплачены в бюджет, нет ли просрочек.

Также в процессе ВНП вскрываются арифметические, неумышленные либо преднамеренные ошибки, неточности в документах.

Все найденные искажения ИФНС фиксирует и дает оценку нарушений учета, которые повлекли занижение налоговой базы.

Какие мероприятия допустимы в составе ВНП

В ходе выездного контроля инспекторы не только запрашивают документы, они могут осматривать помещения, проводить инвентаризацию имущества и многое другое.

Пройдемся по каждому виду контрольного мероприятия, который возможен.

Истребование документов у проверяемого

Как мы упоминали ранее, часто ВНП сводится к тому, что налоговая просто направляет требование о представлении документов, а затем изучает все, что получила для рассмотрения.

Пока длится срок проверки, таких требований может быть сколько угодно раз. Извещения придут онлайн по ТКС или через личный кабинет налогоплательщика, либо на бумаге – обычной почтой или через вручение лично.

На исполнение требования у бухгалтера есть 10 дней. Если времени не хватает, можно продлить срок – не позже следующего рабочего дня отправить ходатайство в ИФНС.

Правильно отвечать на любые требования ИФНС и грамотно формировать копии документов, в том числе электронных, вам поможет статья.

Истребование документов у контрагентов

Когда налоговики хотят убедиться, что сделка не выдумана и контрагент действительно существует, они истребуют у него документы.

Это может произойти не только по ходу ВНП, но и на этапе подготовки к ней. Такое право есть у ИФНС в силу пункта 2 статьи 93.1 НК.

Как происходит запрос?

Инспекция, которая проводит выездную, отправляет поручение в ИФНС по месту учета контрагента. И уже та направляет требование в нужную компанию или ИП.

Контрагенту дается на ответ 5 рабочих дней, в том числе с возможностью продлить данный срок.

Допрос свидетеля

Помимо анализа и сверки документов, в рамках ВНП инспекторы могут допрашивать свидетелей.

Таковыми могут выступать любые физлица, не только сотрудники или руководитель компании, это могут быть и представители контрагентов.

Другими словами – все, кому известны какие-либо обстоятельства, значимые для налогового контроля (подп. 12 п. 1 ст. 31 НК).

Исключение: граждане, у которых был особый доступ к информации компании в силу исполнения своих профобязанностей, как например адвокаты, аудиторы. Их допрашивать ИФНС не вправе.

За неявку свидетелю грозит штраф 1 000 руб., а за отказ от дачи показаний – 3 000 руб. (ст. 128 НК).

В любом случае у каждого есть право отказаться от дачи свидетельских показаний на основании статьи 51 Конституции: «Никто не обязан свидетельствовать против себя самого, своего супруга и близких родственников» (п. 3 ст. 90 НК).

Как успешно пройти выездную налоговую проверку? Какие первые действия предпринимать при приходе выездной? Получите инструкции от эксперта. Смотреть запись вебинара. Бесплатно для подписчиков Клерк.Премиум.

Проведение экспертизы

Сотрудники ИФНС прибегают к экспертизе , когда нужны специальные знания в науке, искусстве, технике или ремесле (п. 1 ст. 95 НК). Например, когда нужно:

-

установить подлинность подписей;

-

проверить, соответствует ли расход сырья количеству выпущенной продукции;

-

определить рыночную стоимость работ.

Чтобы заключение эксперта признали потом в качестве доказательства, важно, чтобы инспекция предварительно прислала уведомление о назначении экспертизы проверяемую компанию или ИП. Она должна ознакомить с постановлением, разъяснить права и составить протокол.

Осмотр

Налоговые органы могут осматривать (подп. 6 п. 1 ст. 31, п. 13 ст. 89 НК):

-

складские, производственные, торговые и любые другие помещения,

-

территории, которые налогоплательщик использует для получения дохода или которые имеют отношение к объектам налогообложения, независимо от места их нахождения.

При этом инспекторы вправе изучать данные, хранящиеся в памяти компьютеров (определение ВС от 17.07.2017 № 302-КГ17-8315).

Чтобы результаты осмотра признавались доказательствами, должны быть выполнены все обязательные требования из статьи 92 НК:

-

присутствие налогоплательщика или его представителя;

-

наличие понятых;

-

составление протокола;

-

подписи всех лиц, участвующих в осмотре.

Инвентаризация имущества

При необходимости налоговики инициируют инвентаризацию, следуя порядку из приказа Минфина № 20Н, МНС № ГБ-3-04/39 от 10.03.1999. Основные требования:

-

Должно быть распоряжение руководителя ИФНС;

-

В инвентаризации должны участвовать представители, материально ответственные лица и работники бухгалтерии налогоплательщика;

-

Результаты нужно фиксировать в описи;

-

Итоги – в специальной ведомости.

Выемка документов и предметов

Выемка может проводиться только в присутствии налогоплательщика или его представителя, а также понятых (абз. 1 п. 3 ст. 94 НК).

По окончании процедуры они должны подписать протокол.

К такой крайней мере получения документов прибегают только в двух случаях:

-

Компания или ИП отказывается сама представить истребованные документы или нарушает сроки. Тогда изымают все то, что было изначально в требовани ИФНС.

-

Есть основания полагать, что необходимые документы, предметы могут быть уничтожены, изменены, сокрыты и т.п.

Как заканчивается выездная налоговая проверка: оформление результатов

В последний день ревизии сотрудники ИФНС оформляют справку. В ней проверяющие пишут, что проверено и сколько времени затрачено, ставят обязательно свои подписи. Такую справку с результатами они должны вручить компании или предпринимателю.

После того, как налоговики составили справку, у них есть еще 2 месяца на оформление акта по итогам выездной (п. 1 ст. 100 НК).

В нем отражают найденные нарушения. Но даже в случае, когда никаких ошибок и нарушений в учете не найдены, акт все равно обязателен.

В течение 5 рабочих дней налоговики должны вручить акт проверяемому налогоплательщику. В документе расписываются проверяющие и представитель предприятия.

Как действовать после получения акта выездной проверки ИФНС

Сразу предупредим, что отказываться получать акт или уклоняться нет смысла.

Во-первых, за это грозит штраф до 50 000 руб.

Во-вторых, в случае уклонения налоговая направит документ по почте заказным письмом, и тогда он будет считаться полученным на шестой день.

Если с решением инспекторов по результатам ВНП или с частью выводов вы не согласны, лучше подать письменные возражения в инспекцию. На это дается 1 месяц с даты, когда вы получили акт.

Как оформить возражения на акт ВНП

Возражения можно составить в произвольной форме. Для основы достаточно взять структуру акта ВНП и поделить ее условно на 3 части:

В первой части:

-

наименование и адрес инспекции, в которую вы подаете возражения;

-

наименование, адрес, ИНН (КПП) вашей организации (Ф.И.О., адрес регистрации и ИНН для ИП);

-

номер и дата акта;

Во второй части:

-

факты и выводы инспекторов, с которыми вы не согласны, и обоснование ваших возражений;

-

ссылки на нормативку в редакции, действовавшей в спорный период;

-

ссылки на официальные разъяснения Минфина, ФНС или регионального управления ФНС. Если ваша инспекция давала разъяснения по спорным вопросам, рекомендуем сослаться и на них;

-

ссылки на судебную практику, которая подтверждает ваши выводы. В первую очередь лучше решения высших судов и судебка по вашему округу;

-

обстоятельства, смягчающие ответственность или исключающие привлечение вас к ответственности, если считаете что они есть.

Смягчающие обстоятельства можно не включать в возражения, а заявить их отдельно. Для этого составьте и подайте в инспекцию ходатайство об уменьшении штрафа.

-

ссылки на ваши документы, которые подтверждают обоснованность возражений. Их заверенные копии приложите к возражениям;

В последней части:

-

подведите итог всему сказанному выше. Например, укажите, что недоимки не возникло, поэтому нет оснований для начисления штрафа и пеней за несвоевременную уплату налога;

-

укажите на то, что вы просите вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения (в случае оспаривания акта полностью);

-

перечислите подтверждающие документы, которые вы прикладываете в качестве обоснования своих доводов.

Как обжаловать решение по итогам проверки

Обжаловать действия налоговой можно сразу в УФНС. Для этого в течение месяца вы можете подать апелляционную жалобу в вышестоящий налоговый орган. К апелляции приложите документы, необходимые для аргументации вашей позиции.

Обратите внимание, что саму жалобу нужно направлять в ИФНС, которая вынесла решение по итогам ревизии. А она уже перенаправит ее дальше в УФНС на рассмотрение.

Образец составления апелляционной жалобы в УФНС:

Можно ли подготовиться к ВНП и как минимизировать риски

Чтобы заранее избежать неприятностей, стоит периодически проводить внутренний и внешний аудит.

Хорошо будет, если квалифицированные консультанты посмотрят на учет глазами ИФНС, проанализируют возможные ошибки и риск доначислений.

Лучше сразу избегать спорных расходов или вычетов, не принимать к учету без необходимых документов.

Если увидели ошибку, не ждите прихода налоговиков – доплатите в бюджет сейчас, чем через пару лет с огромными суммами пеней и штрафов.

Когда уже получили уведомление о выездной налоговой проверке, рекомендуем сделать следующее:

-

Обучите работников, как себя вести с проверяющими и как отвечать на их вопросы.

-

Наведите порядок в документах и учете: проверьте первичку, подписи и оригиналы, избавьтесь от лишнего.

-

Организуйте помещение для сотрудников ИФНС (если проверка на вашей территории) и уберите все, что не связано с проверкой.

-

Подготовьте журнал проверок, чтобы записать в нем дату, время и цель визита. Лучше всего, если это сделает сам инспектор.

Подготовиться к выездной проверке вам поможет вебинар с подробными инструкциями. Смотреть запись.

Может ли ИФНС проводить сразу несколько выездных проверок в отношении налогоплательщика

Налоговая не может приходить с выездным контролем больше 2 раз в течение календарного года. Но допустима повторная проверка, как исключение.

Повторная выездная проверка может проводиться только в трех случаях:

-

Вы направили уточненку по ходу камералки и в ней сумма к уменьшению налога.

-

Региональная инспекция или УФНС усомнились в результатах работы вашей налоговой. Например, если в ходе ВНП проверяющие доначислили меньше налогов, чем нужно.

-

В вашей организаци или у ИП идет реорганизация или ликвидация.

Продолжительность проведения повторной проверки – 2 месяца, как и при обычной выездной проверке.

Неработающая апелляция и молчаливое согласие налоговой

Один из главных трендов налогового контроля сейчас — переход от постконтроля результатов деятельности к текущему автоматизированному контролю операций. Теперь если инспекция приходит на проверку, она приходит уже подготовленной, чтобы закрепить те выводы, что были сделаны при текущем контроле, рассказала партнер

Федеральный рейтинг.

группа

Антимонопольное право (включая споры)

группа

ВЭД/Таможенное право и валютное регулирование

группа

Комплаенс

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Недвижимость, земля, строительство

группа

Трудовое и миграционное право (включая споры)

группа

Цифровая экономика

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры mid market)

группа

Интеллектуальная собственность (Консалтинг)

группа

Интеллектуальная собственность (Регистрация)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Природные ресурсы/Энергетика

группа

Семейное и наследственное право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Фармацевтика и здравоохранение

группа

Финансовое/Банковское право

группа

Международный арбитраж

группа

Разрешение споров в судах общей юрисдикции

группа

Экологическое право

Ксения Литвинова. «Позиция инспекции, которая выходит на проверку, согласовывается с вышестоящим налоговым органом. Это приводит к тому, что стадия апелляционного обжалования становится формальностью. Вы подаете апелляцию, но должны понимать, что негласно этот орган уже одобрил решение», — предупредила эксперт.

Кроме того, налоговая стремится к увеличению объема «добровольных» корректировок. Поэтому большое значение теперь имеют побудительные мероприятия — общение с налоговыми органами еще до начала проверок. Надо определиться с правовой позицией уже на стадии первого ответа, советует юрист. «Если вы пишете какое-то объяснение, почему заключили сделку или для какой цели приобретали услуги, нужно сразу занимать определенную позицию. Ее изменение в дальнейшем выглядит «не очень», — уверена Литвинова. Если вопросы возникли к контрагенту, можно попросить у налоговиков информацию о том, на чем основаны подозрения. Это стоит сделать еще до принятия решения.

Если удастся прийти к каким-либо договоренностям с налоговым органом, это лучше закрепить формально, уверена юрист.

А партнер

Федеральный рейтинг.

группа

Антимонопольное право (включая споры)

группа

ВЭД/Таможенное право и валютное регулирование

группа

Комплаенс

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Недвижимость, земля, строительство

группа

Трудовое и миграционное право (включая споры)

группа

Цифровая экономика

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры mid market)

группа

Интеллектуальная собственность (Консалтинг)

группа

Интеллектуальная собственность (Регистрация)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Природные ресурсы/Энергетика

группа

Семейное и наследственное право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Фармацевтика и здравоохранение

группа

Финансовое/Банковское право

группа

Международный арбитраж

группа

Разрешение споров в судах общей юрисдикции

группа

Экологическое право

Андрей Терещенко обратил внимание на одну из благоприятных для налогоплательщиков тенденций, возникших в последние годы в российских судах, — о защите правомерных ожиданий налогоплательщика. Еще в 2018 году Верховный суд указал: если налоговики долгое время явно, последовательно и безусловно одобряли режим налогоплательщика, то они не могут предъявлять к нему претензии.

С годами этот принцип трансформировался, и теперь «молчаливое принятие» порядка налогообложения уже не рассматривается основанием для возникновения у налогоплательщика правомерных ожиданий и признания решения налогового органа о доначислении незаконным. Но и в этом случае речь идет только о законных решениях налогового органа. Если они были ошибочными, принцип не защищает от возможности ретроспективного пересмотра позиции, рассказал юрист со ссылкой на постановление АС Московского округа по делу № А41-12777/2021.

Даже если мы доказали факт правомерных ожиданий, это уже не может стать основанием для оспаривания доначисления. Можно побиться за пени и штрафы, но не за саму налоговую недоимку.

Налоговики активно зазывают компании в систему налогового мониторинга, рассказала партнер

Федеральный рейтинг.

группа

Антимонопольное право (включая споры)

группа

ВЭД/Таможенное право и валютное регулирование

группа

Комплаенс

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Недвижимость, земля, строительство

группа

Трудовое и миграционное право (включая споры)

группа

Цифровая экономика

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры mid market)

группа

Интеллектуальная собственность (Консалтинг)

группа

Интеллектуальная собственность (Регистрация)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Природные ресурсы/Энергетика

группа

Семейное и наследственное право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Фармацевтика и здравоохранение

группа

Финансовое/Банковское право

группа

Международный арбитраж

группа

Разрешение споров в судах общей юрисдикции

группа

Экологическое право

Наталья Коваленко. На седьмой год развития этого института в нем участвует уже 340 компаний, хотя начиналось все с семи. Применение налогового мониторинга позволяет привести в порядок всю документацию и помогает настроить систему внутреннего контроля в организации. Не стоит забывать и про ускоренный порядок возмещения НДС и акцизов и сокращенный список оснований для проверок. «Никому и никогда не назначали выездных налоговых проверок. Я думаю, это изменится, когда наберется критическая масса компаний, которые можно проверять», — уверена юрист. Также ФНС признает участников налогового мониторинга добросовестными налогоплательщиками, хотя формально это нигде и не прописывается.

Но есть и неоднозначные аспекты. Прежде всего, переходить на налоговый мониторинг дорого, предупредила Коваленко. Кроме того, его результаты не защищены от пересмотра при выездной налоговой проверке. А в спорных ситуациях налоговая служба может занять «пробюджетный» подход, и тогда компания может пожалеть о раскрытии информации.

Допросы и налоговый комплаенс

Обсуждению особенностей налогового контроля на конференции выделили целую сессию. Тренд, характерный для всех стадий налогового контроля, — налоговые органы обрабатывают огромные массивы данных и документов, полученных из различных источников. Об этом рассказала руководитель практики по урегулированию споров с государственными органами

Федеральный рейтинг.

группа

Трудовое и миграционное право (включая споры)

группа

Фармацевтика и здравоохранение

группа

ГЧП/Инфраструктурные проекты

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Природные ресурсы/Энергетика

группа

Санкционное право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Частный капитал

группа

Банкротство (реструктуризация и консалтинг)

группа

ВЭД/Таможенное право и валютное регулирование

группа

Интеллектуальная собственность (Консалтинг)

группа

Комплаенс

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Недвижимость, земля, строительство

группа

Финансовое/Банковское право

Раиса Алексахина. А еще госорганы все теснее работают друг с другом: налоговики так или иначе получают информацию от всех своих коллег-чиновников из других ведомств. «Подавая документы в любой госорган, мы должны понимать, что он может оказаться на столе у налоговых органов», — предупредила юрист.

Кроме того, налоговики пользуются не только информацией от других госорганов, но и данными из любых источников — даже соцсетей. Алексахина ожидает, что роль предпроверочного анализа в деятельности налогового органа будет только усиливаться.

Подходы, которые демонстрируются при взаимоотношениях с налоговой и судами, отличаются разнообразием, присущим каждой стадии налогового контроля. «Цели поменялись. Каждая стадия налогового контроля стала отвечать своим задачам».

Когда у компании появляется налоговый разрыв, сразу начинаются мероприятия контроля, в том числе приглашения на допросы. С началом 2022-го налоговый орган начал рассылать приглашения на допросы, поделился управляющий партнер Налогового бутика ADWIN Александр Диянов. Свидетельские показания играют большую роль в налоговых спорах, поэтому на такие допросы нужно приходить готовым. Поэтому стоит перед походом в налоговый орган самостоятельно проанализировать сделку с контрагентом, которая вызывает подозрения у ФНС.

Налоговый орган задает вопросы либо когда у него нет никакой информации, либо когда у него есть какие-то подозрения, которые он хочет подтвердить.

Александр Диянов

На таких допросах стоит отказаться от вымыслов и домыслов — не нужно делать никаких догадок. Это могут отразить в протоколе, что усложнит дальнейшее оспаривание, предупредил Диянов. Не надо торопиться, лучше обдумать ответ и сформировать его в максимально конкретных формулировках. А после допроса надо обязательно перепроверить соответствие протокола допроса реальному ходу беседы и получить копию документа, советует юрист.

Чтобы отбиться от претензий, необходимо внедрять в компании целую политику, в которой все документы и информацию по контрагенту необходимо собирать заранее, уверен Александр Лемчик, управляющий партнер

Федеральный рейтинг.

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Арбитражное судопроизводство (корпоративные споры)

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

ВЭД/Таможенное право и валютное регулирование

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Фармацевтика и здравоохранение

группа

Антимонопольное право (включая споры)

группа

Банкротство (споры mid market)

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Ритейл, FMCG, общественное питание

группа

Цифровая экономика

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Интеллектуальная собственность (Консалтинг)

группа

Трудовое и миграционное право (включая споры)

4место

По количеству юристов

11место

По выручке

25место

По выручке на юриста

Профайл компании

Само наличие документа, который подтверждает такую политику, уже поможет. В этом документе нужно закрепить конкретных лиц, ответственных за внутренний контроль.

Можно готовиться к вопросам, которые задает налоговая, когда уже приходит требование. Но в этот момент уже достаточно сложно собрать что-то по контрагенту — лучше это делать заранее, когда отношения только начинаются.

Александр Лемчик

Международные налоги: взгляд в будущее

За последние годы Россия пересмотрела международные налоговые соглашения с Кипром, Мальтой и Люксембургом — вместо льготных 5% ставка по дивидендам стала 15%. А с Нидерландами денонсировали соглашение об избежании двойного налогообложения (СИДН). Руководитель практики ТЦО и международного налогообложения

Федеральный рейтинг.

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

ВЭД/Таможенное право и валютное регулирование

Профайл компании

Любовь Старженецкая напомнила, что уже в ближайшее время Россия может денонсировать аналогичные соглашения со Швейцарией, Сингапуром и Гонконгом.

А еще в декабре 2021-го Минфин представил проект изменения перечня офшорных юрисдикций. В перечень государств и территорий, используемых для офшорного владения активов РФ, хотят включить 57 стран, в том числе Кипр, Швейцарию, Ирландию, Мальту и некоторые штаты США. «Этот список не заменяет полностью список 2007 года для налоговых целей. Новый будут применять в основном для бюджетных целей, например для ограничения субсидий», — пояснила эксперт. При этом она добавила: «Я убеждена, что налоговые последствия этот приказ будет иметь». Поэтому юрист посоветовала пересмотреть свои налоговые структуры, если они расположены в юрисдикциях из нового перечня.

Тему «международных» налогов продолжил юрист практики разрешения налоговых споров

Федеральный рейтинг.

Александр Гринько, который остановился на основных рисках в трансграничных операциях российских налогоплательщиков.

При оказании услуг внутри группы налоговые органы проверяют не только формальную первичную документацию, но и информацию, которая сможет подтвердить конкретную их ценность. Еще один риск — переквалификация роялти иностранным акционерам в дивиденды. В деле № А33-5437/2020 c этим столкнулась фирма «Джонсон Матти Катализаторы». «Это дело содержит достаточно абсурдную претензию, что если знание ноу-хау были получены российским налогоплательщиком ранее, то это не является ноу-хау и за это можно не платить. Этот пункт абсурден в своей основе», — отметил юрист.

В 2022 году ФНС планирует внедрить систему контроля за трансграничными операциями, напомнил Гринько. Уже сейчас ФНС из информационного массива ЦБ получает данные о переводе денег в иностранные юрисдикции, а налоговики оценивают их по трем категориям риска. «Трансграничные операции на уровне денег уже находятся под самым пристальным вниманием», — предупредил эксперт.

А партнер

Федеральный рейтинг.

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Налоговое консультирование и споры (Налоговые споры)

группа

Банкротство (реструктуризация и консалтинг)

группа

ВЭД/Таможенное право и валютное регулирование

группа

ГЧП/Инфраструктурные проекты

группа

Недвижимость, земля, строительство

группа

Природные ресурсы/Энергетика

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Трудовое и миграционное право (включая споры)

группа

Фармацевтика и здравоохранение

группа

Антимонопольное право (включая споры)

группа

Интеллектуальная собственность (Консалтинг)

группа

Корпоративное право/Слияния и поглощения (high market)

группа

Частный капитал

Галина Акчурина рассказала о практике применения ст. 54.1 НК по трансграничным сделкам. Налоговики проверяют реальность и цель сделки, возможную умышленную недостоверность квалификации переводов и операций и фактического исполнителя по договору.

Если уже дошло до разбирательства, важно доказать, что умысла на экономию по налогам не было, поэтому стоит собирать доказательства, что зарубежный контрагент полностью заплатил все налоги. Это не помешает применить статью 54.1, но может помочь в споре.

Когда мы структурируем трансграничные сделки, нам нужно, чтобы в команде были специалисты, прежде всего, по налоговому законодательству, а также эксперты по валютному контролю и, конечно, специалисты таможенные — если речь идет о продаже товаров за пределы России.

Галина Акчурина

«Все чаще мы видим попытки обвинять предпринимателей в том, что деньги перечисляются по подложным документам. Такая переквалификация может стать основой для применения «валютных» норм УК», — предупредила юрист. Каждая вторая выездная налоговая проверка происходит с участием правоохранительных органов, рассказала Акчурина, поэтому внимание к трансграничным сделкам самое пристальное.

Криптовалюты: как платить налоги?

Все больше энтузиастов вкладываются в криптоактивы. «Этот пласт инвесторов уже сталкивается с непростыми налоговыми вопросами, потому что ФНС прекрасно понимает: если люди зарабатывают, с них нужно получить деньги в бюджет», — отметил советник

Федеральный рейтинг.

группа

Фармацевтика и здравоохранение

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Интеллектуальная собственность (Регистрация)

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Трудовое и миграционное право (включая споры)

группа

Банкротство (споры mid market)

группа

Интеллектуальная собственность (Консалтинг)

группа

Корпоративное право/Слияния и поглощения (high market)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

13место

По выручке

22-24место

По количеству юристов

5место

По выручке на юриста

Дмитрий Кириллов.

Государство пока не определилось, что такое криптовалюта с точки зрения гражданского и налогового права. Это не ценные бумаги, поэтому изначально любая реализация облагается НДС, в отличие от традиционных активов, по которым налог от продажи в некоторых случаях можно не платить. Хотя есть законопроект, который освобождает сделки с «криптой» от НДС, но он пока не добрался до второго чтения в Госдуме и, возможно, никогда не доберется, учитывая нынешние споры Минфина и ЦБ о правилах регулирования криптоактивов.

Саму криптовалюту декларировать никак не нужно, отметил юрист. Но есть и другие проблемы — сложность с определением рыночной стоимости криптоактивов. Ведь курс постоянно плавает, а органов, которые фиксируют официальный курс, не существует. А еще всегда есть риск, что человека могут признать предпринимателем, если он занимается торговлей криптовалютой на постоянной основе. За незаконное предпринимательство грозит ответственность вплоть до уголовной, напомнил Кириллов.

Удобнее всего сейчас платить налоги, учитывая криптовалюты как финансовые вложения. Тогда подсчитать размер налогооблагаемой базы можно, вычтя из доходов расходы, посоветовал юрист.

- Налоги