Сегодня россияне хотят зарабатывать больше, чем могут дать банковские вклады, но при этом не готовы сильно рисковать. Оптимальный вариант вложений в этом случае – индивидуальный инвестиционный счет в ВТБ. Управлять активами на инвестсчете можно самому либо же передав полномочия управляющему. Главные плюсы ВТБ для частных инвесторов – в надежности самого банка и выгодных тарифах.

Кому и зачем нужен индивидуальный инвестиционный счет

Индивидуальный инвестиционный счет (ИИС) предполагает льготный налоговый режим – в этом его главное отличие от обыкновенного брокерского счета. Это значит, что владельцы инвестсчетов меньше рискуют, когда приходят на фондовый рынок, и имеют ряд преимуществ:

- по итогам размещения средств на ИИС инвесторам положен налоговый вычет – на взнос или на доход.

- благодаря налоговой льготе можно вернуть до 52 тыс. рублей в год – это максимальный размер вычета по ИИС.

- кроме собственно вычета, частные инвесторы зарабатывают процентах от купли-продажи активов – потолка доходности здесь нет.

- чтобы получить вычет, держать счет открытым нужно минимум три года – при условии, что деньги с ИИС выводиться не будут.

- если все-таки вывести деньги и/или закрыть инвестсчет раньше, государство откажет в вычете.

- открывать такие счета могут только физлица, причем одному человеку разрешается завести только один ИИС.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Со своей стороны государство использует ИИС, чтобы привлечь новых инвесторов – россиян, которые никогда раньше не торговали на бирже. Во многом эта инициатива сработала: только в 2019 году было открыто больше миллиона инвестсчетов. Львиная доля из них приходится на ВТБ, где, кстати, был зарегистрирован двухмиллионный ИИС – в апреле 2020 года.

Как открыть ИИС в ВТБ – пошаговая инструкция

Инвестсчета в ВТБ открывают дистанционно и через отделение. Разница между этими способами состоит в одном: завести ИИС онлайн может только действующий клиент банка, а в офисе – любой желающий. Разберемся, как это сделать.

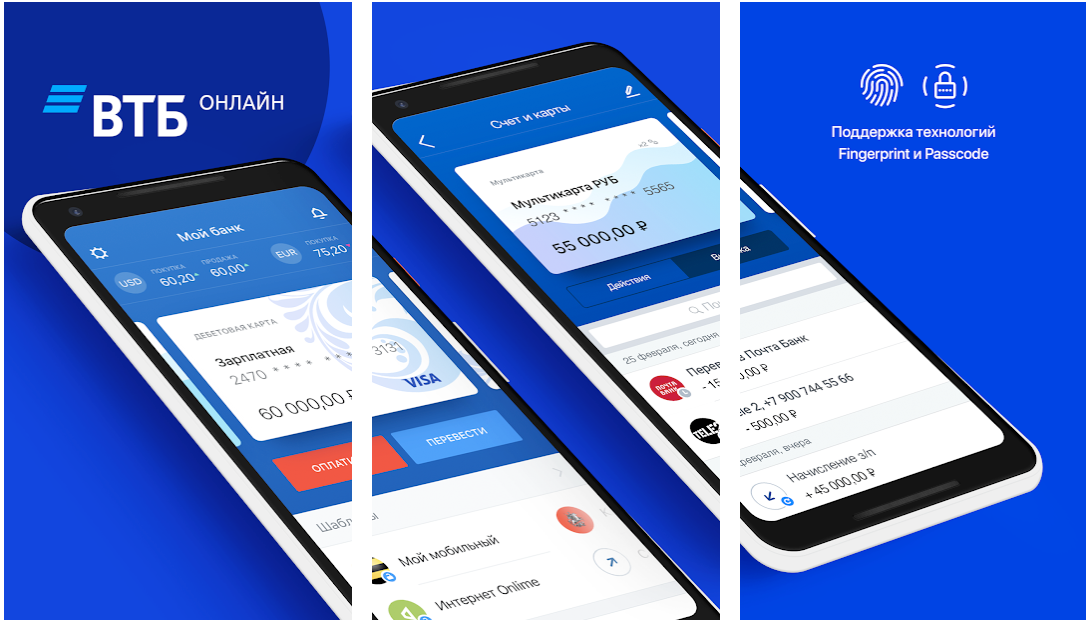

Открываем счет в ВТБ Онлайн

По адресу online.vtb.ru находится интернет-банкинг ВТБ. Через личный кабинет в нем можно управлять текущими счетами, вкладами и картами. Еще в онлайн-банке открывают брокерские счета – в т.ч. индивидуальные инвестиционные. Для этого:

- Зайдите в личный кабинет ВТБ Онлайн.

- В верхнем меню кликните «Инвестиции», затем – «Открыть ИИС».

- Введите персональные данные – ФИО, дату рождения, серию и номер паспорта, адрес регистрации, кем выдан документ.

- Для связи укажите номер телефона и адрес электронной почты.

- Изучите условия ведения ИИС и подтвердите, что согласны с ними.

- Окончательно подтвердите открытие ИИС, введя одноразовый код.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Этот способ сработает, если вы уже обслуживаетесь в ВТБ, а значит – имеете доступ к онлайн-банку. Также открыть счет можно в приложении ВТБ Мои Инвестиции (подробнее о нем – ниже).

Открываем счет в отделении

Заключить договор на инвестсчет получится не во всех отделениях банка. Нужно искать такие офисы ВТБ, где оказываются брокерские услуги. Их полный список – по ссылке: broker.vtb.ru/spoints/mp.

Какого-то особого алгоритма действий по открытию счета нет: нужно просто прийти с документами, подписать договора и дождаться уведомления о том, что инвестсчет открыт. Дальше можно инвестировать.

Необходимые документы

В отличие от выдачи кредитов, для открытия ИИС не нужно собирать внушительный пакет бумаг: ВТБ не станет оценивать вашу платежеспособность. С собой достаточно взять:

Паспорт + СНИЛС.

Уже на месте менеджер выдаст договор об открытии брокерского счета, который нужно подписать. Когда ВТБ откроет ваш инвестсчет, на мобильный придет sms, а в личном кабинете появится соответствующее уведомление. Если же ИИС открывается онлайн, в офис приходить вообще не нужно – достаточно быть текущим клиентом банка.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Условия и тарифы ВТБ по ИИС

В ВТБ открыть ИИС можно на условиях обычного брокерского обслуживания или под доверительное управление. В чем разница:

- Простой инвестсчет. В этом случае ВТБ выступает только брокером – агентом, через которого покупаются и продаются активы. При этом сам держатель инвестсчета решает, в какие бумаги вкладываться, и сам осуществляет все сделки. Обслуживание простых инвестсчетов обходится дешевле.

- Инвестсчет с доверительным управлением. ВТБ предлагает клиенту портфель – с низким или высоким риском, преобладанием конкретного актива и т.д. Но затем все операции по ИИС проводит управляющий – эксперт банка. От держателя счета не нужно активного участия, кроме оплаты услуг управляющего.

С доверительным управление или без, но брокерское обслуживание всегда оплачивается. Полный перечень условий можно найти на оф. сайте www.vtb.ru. А ниже – линейка из трех базовых тарифов, которая как раз подходит для инвестсчетов:

|

Мой онлайн |

Инвестор стандарт |

Профессиональный стандарт |

|

|

Комиссия брокера |

0,05 % от суммы |

0,0413% от суммы |

%до 0,0472% (варьируется в зависимости от суммы) |

|

Комиссия биржи |

0,01 % от суммы |

0,01 % от суммы |

0,01 % от суммы |

|

Комиссия депозитария |

Бесплатно |

150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами, если нет — бесплатно |

|

|

Комиссия за сделки на срочном рынке |

1 ₽ |

||

|

Комиссия за сделки на внебиржевом рынке |

От 0,15% |

||

|

Открытие и зачисление средств на сче |

Бесплатно |

||

|

Вывод средств с основного и срочного рынка |

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как выбирать между тарифами? «Мой онлайн» рассчитан на новичков, которые пока мало инвестируют. «Инвестор стандарт» подойдет тем, кто проводит сделки редко, но на большие суммы. А последний тариф — «Профессиональный стандарт» — разработан для трейдеров.

Как пополнить счет?

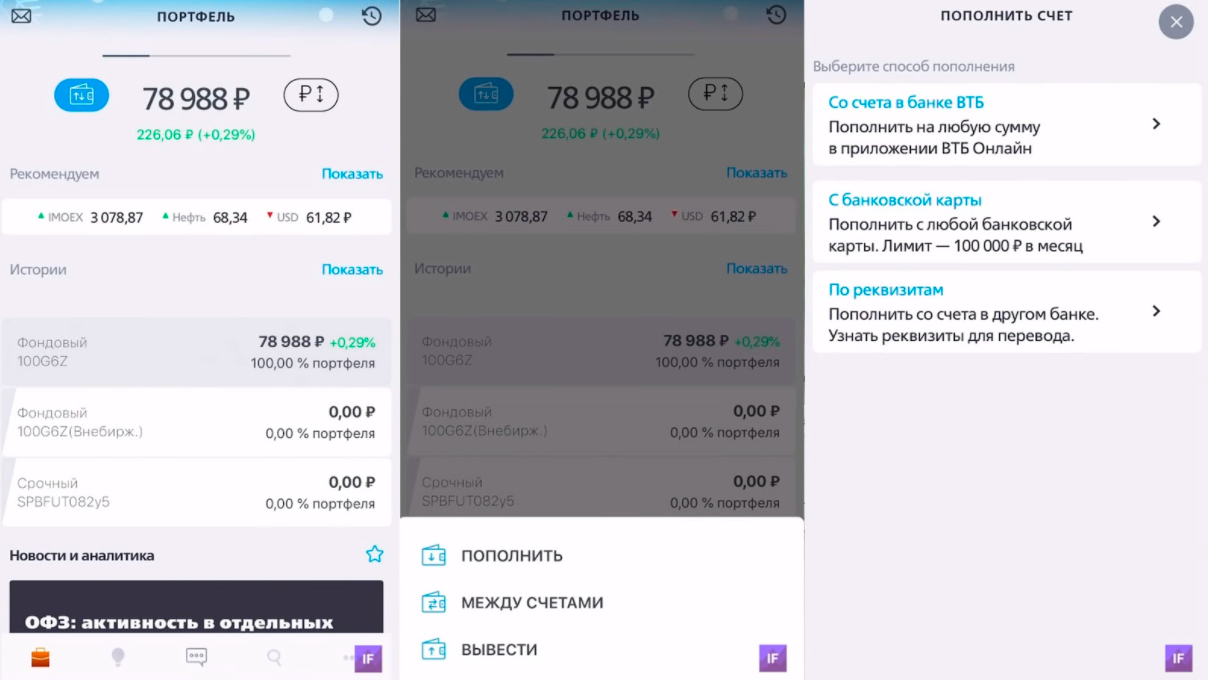

Сегодня брокерскими счетами управляют полностью онлайн: открывают их, зачисляют и списывают средства. В том числе, пополнять инвестсчета можно в приложении ВТБ Мои Инвестиции. Для этого:

- Откройте главную страницу приложения.

- Кликните на иконку с коричневым портфелем.

- В открывшемся меню нажмите «Пополнить».

- Выберите способ пополнения – со счета в банке ВТБ, с банковской карты, по реквизитам.

- Дозаполните данные – например, номер счета, с которого будут списаны деньги, или привяжите карточку.

- Укажите сумму пополнения и подтвердите операцию.

Учтите, что действуют лимиты. Пополнить ИИС со счета ВТБ можно на любую сумму, с банковской карты — до 100 тыс. рублей в месяц. Скорость зачисления тоже отличается: деньги со счета внутри банка или с карточки придут моментально, а вот из другого банка на перевод может уйти до одного рабочего дня.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как получить налоговый вычет

Тип налогового вычета необязательно выбирать сразу. Например, если за все время ведения инвестсчета вы ни разу не получали вычет на взносы, то через три года налоговая автоматически применит оставшийся тип вычета – на доход. Соответственно, и оформление в этих двух случаях будет отличаться.

Для вычета на взносы:

- Подайте в ФНС налоговую декларацию по форме 3-НДФЛ;

- К декларации приложите документы, подтверждающие ваш официальный доход, – например, справку 2-НДФЛ;

- Также понадобится документ, подтверждающие зачисление денег на ИИС, и реквизиты налогоплательщика (на них вернется вычет).

Лично в налоговую инспекцию обращаться необязательно: вычеты оформляются через сайт ФНС тем пользователям, у которых есть неквалифицированная электронная подпись.

Для вычета на доход:

Такой вычет можно оформить не раньше 3-х лет с момента открытия инвестсчета. Для этого инвестор приносит в банк справку из налоговой о том, что еще не воспользоваться льготами (за весь срок существования ИИС). В этом случае ВТБ, выступающий налоговым агентом, при выводе денег со счета не будет удерживать НДФЛ.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Как закрыть ИИС в ВТБ?

Инвестсчета обычно закрывают одновременно с выводом денег. Для этого нужно:

- Посетить отделение ВТБ.

- Написать заявление на закрытие ИИС.

- Указать реквизиты, куда будет перечислен остаток со счета.

Важно! В ВТБ обслуживанием брокерских счетов, в том числе – индивидуальных инвестиционных, занимаются только уполномоченные офисы (с зоной обслуживания Привилегия). Их список можно найти по ссылке: broker.vtb.ru/spoints/mp.

Часто задаваемые вопросы

Инвестсчета существуют на финансовом рынке и конкретно в ВТБ недолго – не больше пяти лет, поэтому по практике их открытия и ведения часто возникают вопросы. На часть из низ Bankiros.ru отвечает ниже.

Можно ли перевести ИИС в ВТБ от другого брокера?

Да, можно, но в представительствах ВТБ (не через онлайн-банк или мобильное приложение). Что для этого надо сделать:

- Сперва обратиться в офис ВТБ. При себе иметь паспорт и копию договора с прежним брокером.

- Затем подать прежнему брокеру заявление о закрытии ИИС. Если на инвестсчете есть деньги или активы, указать в заявлении новые реквизиты для их перевода в ВТБ.

- После перевода всех активов прежний брокер закрывает ИИС и предоставляет в ВТБ итоговый документ – «Сведения о физическом лице и его ИИС» (либо через самого инвестора, либо заказным письмом).

Важно! Чтобы не потерять льготы, расторгните договор с прежнем брокером не позже 30 дней после того, как открыли ИИС в ВТБ, В противном случае налоговая посчитает, что у вас есть одновременно два инвестсчета – а это запрещено законом.

Какая минимальная сумма нужна для инвестирования?

В отличие от других брокеров, ВТБ не устанавливает минимальный порог для первоначального взноса. Поэтому открыть инвестсчет можно, начиная с любой суммы – хоть пары рублей на балансе. Но есть рекомендуемый минимум для частных инвесторов — от 30 000 рублей на старте инвестирования. С меньшей суммой сложно будет получить от ИИС ощутимый доход.

Можно ли вывести активы с ИИС – частично или полностью?

Нет, нельзя. По закону деньги должны находиться на инвестсчете три года и дольше. Если попытаться вывести активы раньше срока (даже частично), вы лишитесь права на налоговый вычет – а это главное преимущество ИИС перед обычным брокерским счетом. Обратите внимание: даже те инвесторы, которые выбрали вычет на взнос и уже получили льготу, после преждевременного вывода средств с ИИС должны вернуть вычет государству.

Выберите компанию для покупки бумаг и открытия счета

Чтобы получить возможность покупать и продавать ценные бумаги откройте счёт в брокерской или управляющей компании

комиссия 0,0212% — 0.12% от суммы сделки

Открыть счет

Лиц. № 045-12732-100000

комиссия 0,037% — 0,355% от суммы сделки

Открыть счет

Лиц. №077-08455-100000

комиссия 0,045% — 0,3% от суммы сделки

Открыть счет

Лиц. № 177-03816-100000

комиссия 0,15% — 0,2% от суммы сделки

Открыть счет

Лиц. № 040-06525-100000

комиссия 0,04% — 0,3% от суммы сделки

Открыть счет

Лиц. № 045-14050-100000

комиссия 0,01% — 0,06% от суммы сделки

Открыть счет

Лиц. №144-11954-100000

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Как оформить индивидуальный инвестиционный счет в ВТБ, в чем преимущества сотрудничества и кто получит вычет в налоговом органе, разобрался Бробанк.

-

Для чего нужен ИИС

-

Как открыть и работать с ИИС в ВТБ

-

Условия обслуживания и тарифы на ИИС в ВТБ

-

Три тарифных плана

-

Общие условия для всех тарифных планов

-

Пополнение счета

-

Варианты получения налогового вычета

-

От взноса

-

От дохода

-

Какой вариант выбрать

-

Как получить возврат вычета

Для чего нужен ИИС

Индивидуальный инвестиционный счет (ИИС) открывают для получения инвестиционной прибыли. Это более выгодный вариант вложения, чем депозит, потому что у него более высокая доходность. Кроме того при наличии ИИС можно получить налоговый вычет от государства и увеличить свою прибыль еще больше.

По сути ИИС – это вариант брокерского счета, с помощью которого можно проводить операции и сделки с ценными бумагами даже непрофессиональным участникам. Достаточно зарегистрировать счет и решить, кто будет заниматься инвестированием. Владелец счета может заниматься формированием инвестиционного портфеля самостоятельно или доверить это более опытному брокеру.

Индивидуальные инвестиционные счета в России завоевывают популярность у начинающих и опытных инвесторов. На 1 июня 2020 года зарегистрировано 2 318 644 индивидуальных инвестиционных счета, причем на 1 декабря 2019 их было всего 1 452 689. Прирост в течение полугода составил почти 60%.

Главное преимущество у ИИС – возможность вернуть налоговый вычет в размере 13%. Главный недостаток – деньги не застрахованы, как и на других брокерских счетах, в отличие от депозитных вкладов. Поэтому лучше выбирать наиболее надежных брокеров, которые устойчивы на рынке и показывают постоянную положительную динамику. В ТОП-30 Мосбиржи ВТБ занимает вторую позицию, после Сбербанка.

Как открыть и работать с ИИС в ВТБ

ИИС в ВТБ можно открыть лично или дистанционно. Второй вариант доступен тем, кто уже обслуживается в банке ВТБ. Если текущего счета или карты в банке еще нет, то придется посетить отделение лично. При себе должен быть паспорт и СНИЛС.

При оформлении инвестиционного счета в ВТБ каждому клиенту:

- открывают текущий счет и мастер-счет, с прикрепленной к нему картой банка;

- подключают доступ в онлайн-банку;

- открывают ИИС, выдают скретч-карту с паролем и ПИН-кодом на первичный доступ к ИИС.

После первого входа временный пароль необходимо сменить на постоянный. Если карта ВТБ оформлена раньше и есть доступ в ВТБ-онлайн, то все операции можно провести самостоятельно в личном кабинете.

Чтобы начать работу с ценными бумагами, ИИС необходимо пополнить. Нет ограничений по времени, когда деньги должны поступить на счет. Можно оформить ИИС в ВТБ в марте 2020 года, а начать инвестирование в декабре 2021 года. Платы за ведение счета при отсутствии операций в ВТБ нет, хотя многие другие брокеры взимают за это плату. Но если не торговать на бирже вообще и не пополнять счет, то открывать ИИС бессмысленно.

Если нет ни времени, ни желания вникать в инвестиционные стратегии, удобнее передоверить управление опытной Управляющей компании. Если счет оформлен не только для компенсации налогового вычета, но я для получения максимальной выгоды, то можно погрузиться в мир трейдинга самому. При этом придется изучить массу информации и осознать, что любые предпринятые шаги и риски, зависят только от ваших решений.

Более опытные инвесторы советуют новичкам начать со сделок с облигациями федерального займа для граждан (ОФЗ), которые приносят хоть и небольшой, но гарантированный доход. А затем, когда будет наработан опыт, можно переходить к другим инвестиционным активам и более рискованным стратегиям.

Условия обслуживания и тарифы на ИИС в ВТБ

Оформить ИИС в ВТБ могут совершеннолетние дееспособные россияне, налоговые резиденты РФ. У инвестсчетов несколько ограничений:

- Для получения налогового вычета ИИС должен действовать минимум 3 года.

- Максимальная сумма пополнения в год – 1 000 000 рублей РФ.

- Минимальная сумма пополнения – 1 рубль.

- Невозможно частичное изъятие денег со счета в течение 3 лет.

- У одного гражданина может быть открыть только один ИИС. Но это ограничение не относится к брокерским счетам. Если инвестор проводит множество сделок, то он может открывать несколько брокерских счетов, кроме единственного ИИС.

Тарифы ИИС установлены для трех вариантов пакетов «Базовый», «Привилегия» и «Прайм». Инвесторы могут вкладывать в:

| Тип актива | Уровень доходности | Уровень риска |

| Акции | Высокая | Умеренный |

| Облигации | Невысокая | Низкий |

| ОФЗ-н | Невысокая | Минимально возможный |

| Валюта | Средняя | Средний |

Какой вариант тарифного плана или сочетание активов выбрать решает сам инвестор, но он может передоверить это управляющей компании.

Три тарифных плана

Тарифы для владельцев ИИС в ВТБ:

| Наименование тарифного плана | Комиссия за сделки с ценными бумагами на биржах Москвы и Санкт-Петербурга | Комиссия депозитария ВТБ |

| «Мой онлайн» для начинающих инвесторов | 0,05% | Без оплаты |

| «Инвестор стандарт» для активных вложений | 0,0413% |

В зависимости от того, есть ли в портфеле акции банка ВТБ, отличается плата: 150 руб. в мес. – если акций нет; 105 руб. в мес. – до 1,5 млн акций; 60 руб. в мес. – от 1,5 до 45 млн штук; 30 руб. в мес. – больше 45 млн акций. |

| «Профессиональный стандарт» для опытных трейдеров | 0,0295% при обороте больше 1 млн руб. в день | |

| «Инвестор привилегия» для начинающих и активных инвесторов | 0,03776% | |

| «Профессиональный привилегия» для опытных трейдеров | 0,02714% при обороте больше 1 млн руб. в день | |

| «Инвестор прайм» для начинающих и активных инвесторов | 0,03455% | |

| «Профессиональный прайм» для опытных трейдеров | 0,012% при обороте больше 1 млн руб. в день |

Если обратиться в отделение лично, то специалист банка даст совет, какой из тарифных планов выбрать. Если открывать сет через ВТБ-Онлайн, то можно получить консультацию по горячей линии.

Общие условия для всех тарифных планов

Независимо от тарифного плана инвесторам в ВТБ доступны:

- Бесплатное открытие счета.

- Бесплатное пополнение внутри банка.

- Вывод средств от сделок купли-продажи до 300 тыс. руб. за месяц – бесплатно. Больше 300 тысяч рублей 0,2% в том случае, если в ближайшие 15 дней до вывода проходили сделки купли-продажи валюты.

- Бесплатное маржинальное кредитование в течение торгового дня. Если дольше, то по ставке 16,8% годовых в рублях, 13% — по ценным бумагам в инвалюте, по «коротким позициям» и 4,5% по «длинным» позициям в долларах и евро.

- Бесплатную аналитику от робоэдвайзора, который помогает советами по инвестициям. При отклонении от своего инвестиционного плана пользователь получает уведомление от системы.

ВТБ предоставляет удобный доступ к торговле через приложение ВТБ «Мои инвестиции». Комиссия за внебиржевые сделки для всех тарифных планов составляет 0,15%.

В ВТБ можно проводить операции без комиссии с такими ценными бумагами:

- бблигациями федерального займа для населения – ОФЗ-н;

- биржевых паевых инвестиционных фондов таких как «ВТБ – Российские корпоративные облигации смарт бета», «ВТБ – Фонд Акций американских компаний», «ВТБ – Фонд Американский корпоративный долг» и «ВТБ – Фонд Акций развивающихся стран»;

- открытых паевых инвестиционных фондов «ВТБ – Индекс Мосбиржи», «ВТБ – Фонд Акций» и «ВТБ – Фонд Казначейский».

В информации по каждому виду ПИФов указана предполагаемая доходность вложения и минимальный срок инвестирования.

Пополнение счета

Пополнить ИИС можно несколькими способами, как и обычный банковский счет:

- в отделении банка;

- в личном кабинете между своими счетами;

- с карты или банковского счета любого другого банка посредством зачисления средств на текущий счет, а откуда на ИИС;

- через банкоматы с функцией cash-in или терминалы.

Когда сделки проходят внутри банка, то нет никаких дополнительных расходов на оплату комиссии. Деньги поступают в течение одного операционного дня.

Если переводить деньги из другого финансового учреждения, то затраты зависят от тарифов банка отправителя. Период зачисления средств, в этом случае может достигать 5 рабочих дней.

Варианты получения налогового вычета

У инвестора два варианта получения налогового вычета с помощью индивидуального инвестиционного счета: вычеты от взносов или с дохода. Какой вариант выбрать не обязательно решать сразу. У инвестора как минимум 3 года, чтобы принять решение, поэтому в некоторых случаях лучше не торопиться.

От взноса

При выборе получения вычета от взноса или вычета Типа А инвестор может получить возврат от суммы, которую разместит на ИИС в течение календарного года. Максимальная компенсация, которая может быть возвращена – 52 тысячи рублей, при пополнении счета на 400 тысяч рублей (400 000 * 13% = 52 000). При этом даже если инвестор внесет максимально допустимый 1 млн рублей, его вычет не превысит 52 тысячи. Дивиденды, купоны и другая прибыль в налогооблагаемую базу не входят, здесь речь идет именно о взносе средств на ИИС.

Поучить вычет Типа А могут налоговые резиденты россияне, у которых подтвержден источник основного дохода. То есть они получают официальную заработную плату, с которой отчисляют в бюджет НДФЛ по ставке 13%.

Нельзя получить компенсацию налогового вычета:

- налоговым нерезидентам, как россиянам, так и иностранцам;

- россиянам без подтвержденного дохода

- россиянам с подтвержденными доходами, но с налоговыми режимами по ставке отличной от 13%;

- пенсионерам, которые получают государственные пенсии;

- матерям, которых находятся в отпуске по уходу за ребенком и не получают никаких налогооблагаемых выплат;

- студентам и другие лицам, с которых не удерживают НДФЛ;

- детям до 18 лет.

Могут оформить компенсацию вычета по типу А, россияне, которые:

- налоговые резиденты с любым видом официального заработка, в том числе, по договорам ГПХ, если с них удержан НДФЛ;

- сдают в аренду недвижимость и получают при этом официальный доход, с которого уплачивали налог на доходы физлиц;

- получили подарки от организаций и ИП, превышающие в сумме 4 000 рублей и с которых был удержан налог;

- занимаются ИП по основной системе налогообложения;

- работают и получают пенсию в негосударственном пенсионном фонде, после предоставления справки 2-НДФЛ.

При расторжении договора на ИИС до истечения трех лет, все компенсации налогового вычета, которые были получены инвестором, должны быть возвращены. Воспользоваться правом на вычет можно при предъявлении декларации за 2015 год и более поздние налоговые периоды.

От дохода

Другой вариант получения налогового вычета – тип Б или инвестиционный вычет от полученного дохода. Его можно оформить и получить только один раз при закрытии ИИС. Но если в течение срока действия индивидуального инвестсчета владелец хотя бы один раз получил вычет по типу А, ему не дадут компенсацию по типу Б. Придется подавать отдельные декларации за все отчетные налоговые периоды и получать компенсацию от сумм взноса.

Основанием для получения вычета от дохода послужит декларация за 2018 год и другие более поздние налоговые периоды. При выборе этого варианта вся полученная инвестором прибыль не подлежит налогообложению, если счет закрыт позже 3 лет от его открытия.

Какой вариант выбрать

Более выгодным вариантом для тех клиентов, которые планируют инвестировать больше 400 тысяч рублей на ИИС, окажется тип Б. Потому что при владении счетом больше 3-х лет инвестора освобождают от налога на всю полученную прибыль и в этом случае она может оказаться больше ежегодной компенсации в 52 тысячи рублей. Но если владелец счета, планирует инвестировать меньше, чем 400 тысяч рублей, то выгоднее будет тип А.

Кроме финансовых выгод следует обратить внимание и на другие отличия между вычетами по типу А и Б. Сравнение для наглядности сведено в таблицу:

| Налоговый вычет по типу А – на взносы | Налоговый вычет по типу Б – на полученные доходы |

| Для получения вычета нужны официальные доходы, с которых удержан НДФЛ по ставке 13%. Поэтому не всем россиянам подходит такой вариант. | Наличие подтвержденного дохода необязательно, как и уплата 13% НДФЛ. Налогооблагаемая база в этом варианте – доходы, полученные в процессе инвестирования. Походит для пенсионеров, студентов, фрилансеров и ИП, которые работают по всем другим формам налогообложения кроме ОСН. |

| Вычет в 52 000 рублей можно получить ежегодно от максимальной суммы в размере 400 000 рублей. | Нет вычетов на взносы. Получить вычет можно не раньше, чем через 3 года, после открытия счета. |

| При расторжении договора до истечения 3 лет и получении налогового вычета за этот период необходимо вернуть все полученные средства в бюджет. | При расторжении договора после 3 лет владелец счета полностью освобождается от уплаты НДФЛ на всю полученную прибыль по ИИС. |

3 года считается не от дня первой сделки, а с даты подписания договора между клиентом и банком.

По наблюдениям брокеров наиболее востребован тип А у начинающих инвесторов и тех, которые предпочитают консервативную стратегию. У более опытных активных трейдеров большую популярность завоевал тип Б.

Как получить возврат вычета

Чтобы получить компенсацию ранее уплаченного в бюджет налогового вычета надо:

- Заполнить налоговую декларацию 3-НДФЛ.

- Написать в налоговом органе заявление на возврат вычета.

- Запросить у работодателя 2-НДФЛ для подтверждения уплаты налога на доходы.

- Передать все документы в ФНС лично или загрузить через личный кабинет налогоплательщика.

Кроме того для получения вычета типа А владельцу ИИС понадобится взять в ВТБ:

- копию брокерского соглашения клиента с банком;

- договор на открытие и ведение ИИС или доверительное управление счетом;

- брокерский отчет за отчетный период, например, за 2019 год;

- подтверждения зачислений средств на ИИС, при выборе вчера по типу А.

Для получения вычета типа Б достаточно предъявить брокеру справку из налоговой, что не было получено вычета по типу А. На основании этого документа брокер не будет удерживать НДФЛ при закрытии ИИС.

Запрет на расторжение договора на ИИС до истечения 3 лет не относится к процедуре перевода счета к другому брокеру. Если инвестор принимает решение перейти на обслуживание к другому брокеру, он подает заявку на открытие ИИС у него. В течение 30 календарных дней владелец счета обязан перевести средства и зарыть ИИС у первого брокера.

По отзывам клиентов ВТБ открывать инвестиционный счет в банке можно, но у некоторых других брокеров более выгодные условия обслуживания. Кроме того они жалуются на скудный функционал и частые сбои в работе программы и мобильного приложения, что очень важно в условиях совершения быстрых сделок. Но при этом брокер занимает второе место в рейтинге Мосбиржи. Из ее данных видно, что компания заслуживает доверие у 370,5 тысяч пользователей, которые открыли в ВТБ ИИС.

Полезные ссылки:

- Официальный сайт Московской биржи.

- Страница сайта ВТБ с предложением индивидуального инвестиционного счета.

- Сайт Федеральной налоговой службы: инвестиционные налоговые вычеты.

Комментарии: 5

Индивидуальный инвестиционный счет (ИИС) ВТБ 24 – это счет брокерского типа, который дает возможность накопить и преумножить сбережения путем инвестирования в рублях, облигациях, фьючерсах, ПИФах. Следует различать брокерский счет и ИИС, так как они имеют ряд отличий:

- ИИС можно открыть только в единственном варианте на одного гражданина РФ;

- максимальная сумма вкладов в течение 1 года – 1 млн руб., из которых возврату облагаемым налогом подлежит только 400 тыс. руб. (ст. 219.1 НК РФ);

- для получения вычета по налогу в размере 13% следует соблюсти обязательное условие – открытие ИИС на срок не менее 3-х лет.

В 2018 году открыть ИИС в ВТБ 24 может каждый гражданин РФ, независимо от суммы инвестирования ввиду отсутствия минимального порога по взносам. Как открыть счет в банке, какие документы предоставить и что это дает в итоге? Ответы на вопросы можно получить у менеджера брокерской компании, у опытных юристов на нашем сайте и из этой статьи.

Общая информация по ИИС в ВТБ

Открывать счет ИИС в ВТБ можно при определенных условиях:

- максимальная сумма инвестиций не должна быть выше 1 млн руб., при превышении которой, остаток будет возвращен на мастер-счет клиента;

- минимальная планка по взносам не установлена, но по отзывам клиентов, для получения дохода лучше помещать на счет не менее 100 тыс. руб.;

- разрешенная валюта – рубли;

- резидент РФ – гражданин в возрасте от 18 лет;

- один клиент может открыть только 1 ИИС в ВТБ 24, а число брокерских активов не ограничено;

- в 2018 году ВТБ не поддерживает перенос счетов от других брокеров;

- средства нельзя снять частями, а количество взносов не имеет ограничений;

- для получения налогового вычета, счет должен просуществовать минимум 3 года.

Обратите внимание!

Срок действия ИИС исчисляется с момента его открытия, независимо от баланса. Это дает право иметь нулевой баланс, а в последний месяц 3-х летнего периода вносить на счет сумму, с которой будет начислен налоговый вычет 13%.

Как открыть ИИС в ВТБ

Чтобы открыть инвестиционный счет в ВТБ 24, достаточно договориться с менеджером отделения о времени визита или прийти в банк самостоятельно, без согласования даты. Документы, которые предстоит подготовить для ИИС – СНИЛС и паспорт РФ. При отсутствии расчетного счета в банке, время оформления составит до 1 часа, после чего у клиента будет пакет следующих подтверждающих бумаг:

- заявления для открытия счета в депозитарии, комплексному обслуживанию и ИИС;

- данные для перевода на мастер-счет;

- карта банка ВТБ 24;

- данные для входа в личный кабинет трейдера выдаются на скретч карте с защитным стираемым слоем;

- логин/пароль для онлайн-системы банка.

Имея на руках все данные, можно использовать инвестиционный счет в любое время, накапливая деньги, используя подсобные инструменты (предоставляются банком) или сохранив нулевой баланс для реализации положенного вычета в будущем.

Как работать с инвестиционным счетом в ВТБ

ИИС ВТБ можно использовать для работы с акциями, ОФЗ, паями, валютой и облигациями. Для новичков ВТБ предлагает обучающие блоки и удобные для работы инструменты. Также банк автоматически подключает инвесторам кредитное плечо, что дает право использовать свои и дополнительные средства для получения прибыли по сделкам. Эта услуга является обязательной для брокерского счета, а отключение маржинального кредитования невозможно.

Закон РФ дает возможность повысить доходность ИИС ВТБ 24 за счет налоговой преференции. На какой вычет может рассчитывать клиент банка и по какому тарифу:

- вычет на взносы ИИС в размере не более 13% от 400 000 рублей в течение налогового периода (год);

- налоговый вычет с дохода физлиц (НДФЛ) со всей прибыли от операций на инвестиционном счете, при условии действия ИИС не менее 3-х лет и отсутствия вычета со взносов.

Одновременно оба вычета применять нельзя ввиду их взаимоисключаемости.

Чтобы выбрать тип налогового вычета правильно, рекомендуется ознакомиться с расчетом дохода при разных условиях инвестирования на официальном сайте компании. Также получить консультацию можно у опытных юристов нашей компании.

Пополнение ИИС

По отзывам клиентов банка можно сделать вывод, что пополнение инвестиционного счета обусловлено рядом сложностей. Общий алгоритм пополнения ИИС в ВТБ 24:

- внести деньги на карту ВТБ – касса, банкомат;

- воспользоваться Онлайн-банком для перевода средств с карточного счета на мастер-счет;

- найти в меню раздел Переводы/пополнение брокерского счета;

- правильно заполнить платежное поручение, указав сумму, субпозицию (номер расположен в извещении об открытии ИИС);

- подтвердить операцию смс-кодом.

По подобной схеме можно пополнить счет через мобильное приложение, а при проблемах получить консультацию менеджера ВТБ.

Налоговый вычет на взносы на ИИС

Чтобы получать ежегодный вычет на взносы в сумме до 52 тыс. руб., плательщик должен предоставить:

- 3-НДФЛ;

- подтверждение дохода, который облагается 13% налогом – справка 2-НДФЛ;

- зачисление средств на ИИС, подтвержденные документально в соответствии с п. 3 ст. 219.1 НК РФ;

- заявление на возмещение налога, где необходимо указать банковские реквизиты.

Налоговый вычет на доход по ИИС

Для получения вычета на доход ИИС, основное требование – расторжение соглашения, но не ранее 3-х летнего периода обслуживания. Документ, дающий право на вычет – справка о том, что налоговые выплаты на взносы не были реализованы – выдается налоговой инспекцией.

Обратите внимание!

Если ИИС закрывается ранее 3-х летнего периода, то банк удерживает НДФЛ по установленной законом ставке.

Резюме

Подведем итог по индивидуальному инвестиционному счету ВТБ 24:

- чтобы открыть ИИС, надо быть гражданином РФ не менее 184 дней в возрасте от 18 лет;

- взносы имеют верхний предел (1 млн руб.) и не имеют нижней планки (хоть нулевой баланс);

- выплаты можно получать ежегодно на взносы с суммы до 400 тыс. руб. или 1 раз в 3 года на весь доход (не более 3 млн руб.);

- торговать акциями и облигациями можно самостоятельно или путем автоследования, подключив соответствующие инструменты, доступные для всех трейдеров;

- тарифы по ИИС можно узнать на дату открытия счета в банке, предъявив паспорт и СНИЛС для открытия счета.

ИИС ВТБ дает возможность получать прибыль с налоговыми послаблениями в виде вычета, что не лишает клиента права торговать на рынке ценных бумаг, но дополнительно способствует повышению дохода.

Инвестиционный вычет по НДФЛ за последние годы получил широкое распространение среди российских инвесторов. О том, кто имеет право на вычет по ИИС и какой порядок действий должен выполнить инвестор ради его получения, далее в нашей статье.

Что такое инвестиционный налоговый вычет

Индивидуальный инвестиционный счет (ИИС) – это специальный брокерский счет, который дает инвестору возможность покупать на бирже любые виды ценных бумаг и получать по ним налоговые льготы.

Цель ИИС – стимулировать приток инвестиций физических лиц на фондовый рынок на длительный период (от 3-х лет).

Открыть индивидуальный инвестиционный счет можно у любого российского брокера (Сбербанк, ВТБ, Альфа-Банк и т. д.). На ИИС разрешено проводить операции со всем спектром ценных бумаг – акции, облигации, драгоценные металлы, иностранная валюта, деривативы.

Кто имеет право на возврат НДФЛ по ИИС

Получить право на возврат подоходного налога по индивидуальному инвестиционному счету может только резидент РФ.

Резидент РФ – физическое лицо, которые проживает на территории РФ не менее 183 дней в течение двенадцати месяцев подряд.

По гражданскому законодательству открыть ИИС можно с 14 лет. Однако в этом случае брокер потребует от несовершеннолетнего инвестора письменное согласие его законных представителей на заключение биржевых сделок. Самостоятельно торговать на фондовом рынке через ИИС допускается только с 18 лет.

Виды вычетов по индивидуальному инвестиционному счету

Налоговый кодекс РФ предусматривает для инвесторов два типа налоговых вычетов по ИИС в 2022 году.

Тип А

Представляет собой возврат НДФЛ в размере 13% с вносимой на ИИС суммы. При этом получить обратно от государства можно не более 52 000 руб. в год. Максимальная сумма, с которой можно получить возврат по ИИС, – это 400 000 руб.

Если хотите получать налоговые вычеты каждый год, вам потребуется вносить на ИИС деньги ежегодно. Чтобы получить налоговый вычет типа А по ИИС, необходимо заполнить декларацию 3-НДФЛ и подать на возврат налога заявление в ФНС. Инвестиционный вычет типа А выгоден тем, кто имеет какой-либо облагаемый НДФЛ доход.

Пример расчета налогового вычета типа А.

Допустим, Иванов А. А. заработал за год 500 000 руб. Его работодатель удержал в пользу государства НДФЛ 13% – 65 000 руб. (500 000 руб. х 13%). В этом же году Иванов А. А. открыл ИИС и внес на счет 400 000 руб.

Рассчитаем сумму возврата НДФЛ по ИИС:

400 000 х 13% = 52 000 руб.

Так как Иванов А. А. заплатил в пользу государства больше чем 52 000 руб., то эту сумму вычета он может вернуть обратно из федерального бюджета. В данном случае ИИС помог гражданину РФ вернуть часть средств. Иванов А. А. заплатил не 65 000 руб., а всего 13 000 руб. (65 000 руб. – 52 000 руб.)

Тип Б

Налоговый вычет ИИС типа Б предполагает освобождение инвестора от уплаты налога на прибыль по операциям с ценными бумагами на ИИС. При этом данная льгота по налогам не распространяется на доход от сделок с валютой, драгметаллами и на получение дивидендов по акциям.

Чтобы получить по ИИС вычет Б, не требуется специально заполнять какие-либо заявления и подавать документы в ФНС. Просто не выводите деньги со счета до того момента, пока ИИС не просуществует у брокера три года. В противном случае государство автоматически спишет с вас 13% от чистой прибыли.

Инвестиционный налоговый вычет по налогу на прибыль подходит тем, кто не облагает свои доходы НДФЛ, а также тем, кто активно торгует на ИИС и получает высокий доход.

Внимание! Совместить два типа вычета в один ИИС нельзя. При открытии инвестиционного счета вы можете выбрать только один из типов вычета. При этом впоследствии поменять одну льготу на другую в личном кабинете налогоплательщика нельзя.

Условия и ограничения

Ограничения по ИИС:

- Инвестиционный счет можно пополнить только на 1 млн руб. в год.

- ИИС разрешается открывать только в рублях. При этом покупать иностранную валюту можно.

- Минимальный срок функционирования ИИС – 3 года. Однако можно оформить досрочное расторжение при условии потери всех налоговых льгот.

- Разрешается иметь только один действующий ИИС.

- Вычет типа А можно оформлять каждый год, а вычет типа Б только после закрытия ИИС.

Если вы открыли счет с вычетом типа А, но не совершали никаких финансовых операций по счету в течение года, вы также имеете право на получение налогового вычета по ИИС.

Как получить налоговый вычет по ИИС — пошаговая инструкция

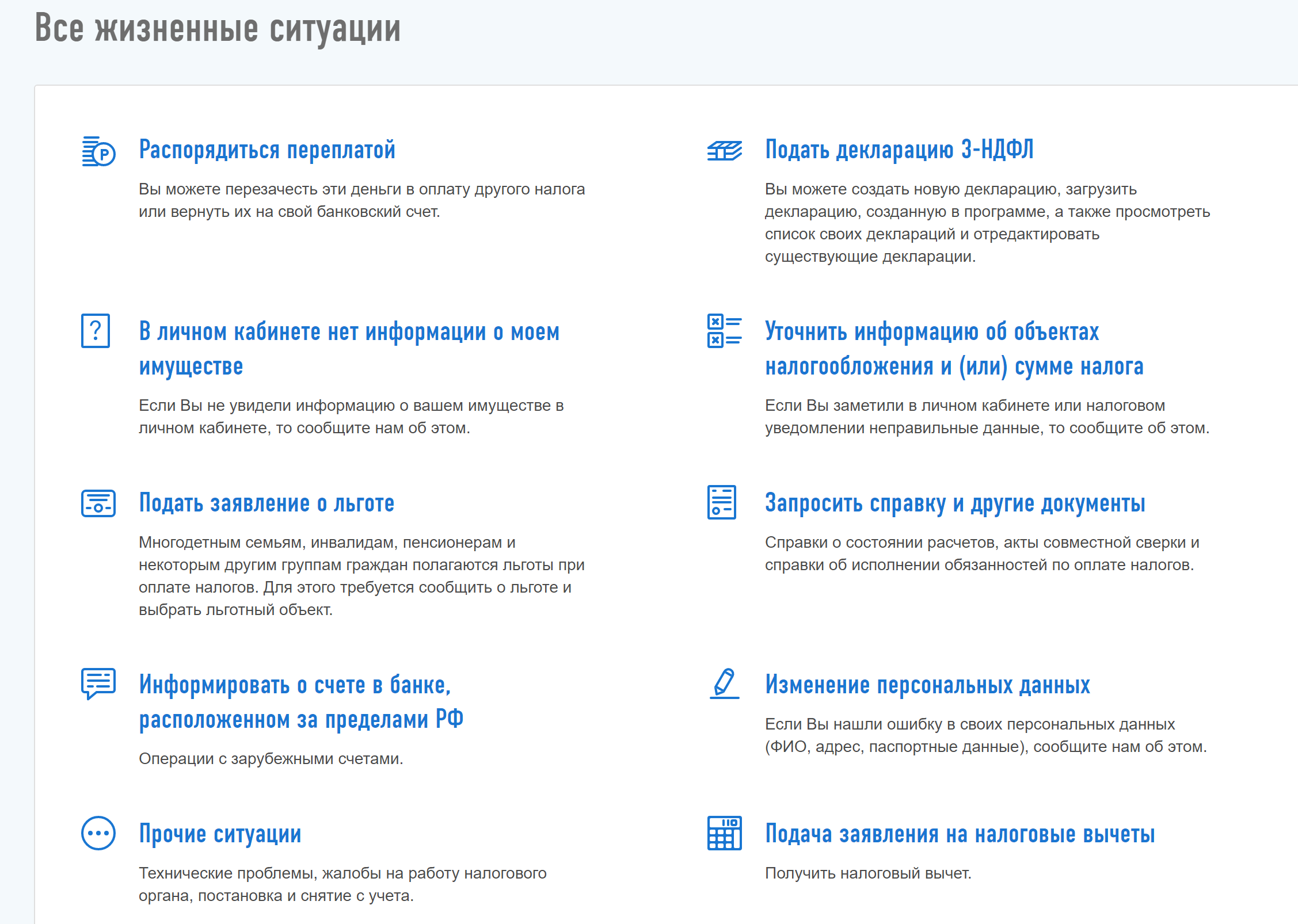

Наиболее простой и быстрый вариант получить налоговый вычет по ИИС – подать заявку онлайн в личном кабинете ФНС.

В данном случае порядок действий будет следующим.

Зарегистрироваться в личном кабинете. Получить неквалифицированную электронную подпись (НЭП). Заполнить декларацию 3-НДФЛ. Дождаться ответа от ФНС.

Теперь рассмотрим каждый шаг более подробно.

Шаг 1. Зарегистрироваться в личном кабинете.

Чтобы открыть личный кабинет, вам потребуются логин и пароль. Получить эти данные вы можете лично в любом налоговом органе России, независимо от места постановки на учет. При обращении в налоговую необходимо при себе иметь паспорт РФ либо другой документ, удостоверяющий вашу личность.

Если у вас есть аккаунт на портале Госуслуг и там ваша учетная запись подтверждена, можно войти в личный кабинет на сайте ФНС через него.

Шаг 2. Получить неквалифицированную электронную подпись (НЭП).

Налоговая декларация — официальный документ, на котором должна стоять ваша подпись. Если вы подаете декларацию через интернет, на ней должна стоять неквалифицированная электронная подпись. Получить ее несложно.

Откройте личный кабинет на сайте ФНС. Нажмите на вкладку «Получить ЭП». Придумайте пароль для доступа к сертификату электронной подписи (ЭП).

Помните, что неквалифицированная электронная подпись (НЭП) предназначена только для подписания документов на сайте налоговой службы. Её запрещено использовать для подписания других бумаг вне сайта ФНС.

Шаг 3. Заполнить декларацию 3-НДФЛ.

Налоговая декларация по форме 3-НДФЛ – это письменное заявление физического лица о своих доходах и расходах за год.

Для быстрого и удобного заполнения декларации 3-НДФЛ воспользуйтесь сервисом nalog.ru.

Войдите в личный кабинет nalog.ru. Откройте раздел «Жизненные ситуации». Выберите пункт «Подать декларацию 3-НДФЛ». Заполните пустые поля. Нажмите кнопку «Распорядиться» для отправки декларации и других документов в налоговую. Укажите реквизиты счета, на который хотите получить деньги.

К недостающим данным (пустые поля) относят год, за который вы хотите получить вычет, и ваши официальные доходы (зарплата, услуги по договору подряда и т. д.). Если ваш работодатель уже отправил все данные в налоговую, нажмите «Заполнить из справки», и ваша зарплата подгрузится автоматически. Если данных еще нет, нужно заполнить раздел самостоятельно на основании справки 2-НДФЛ.

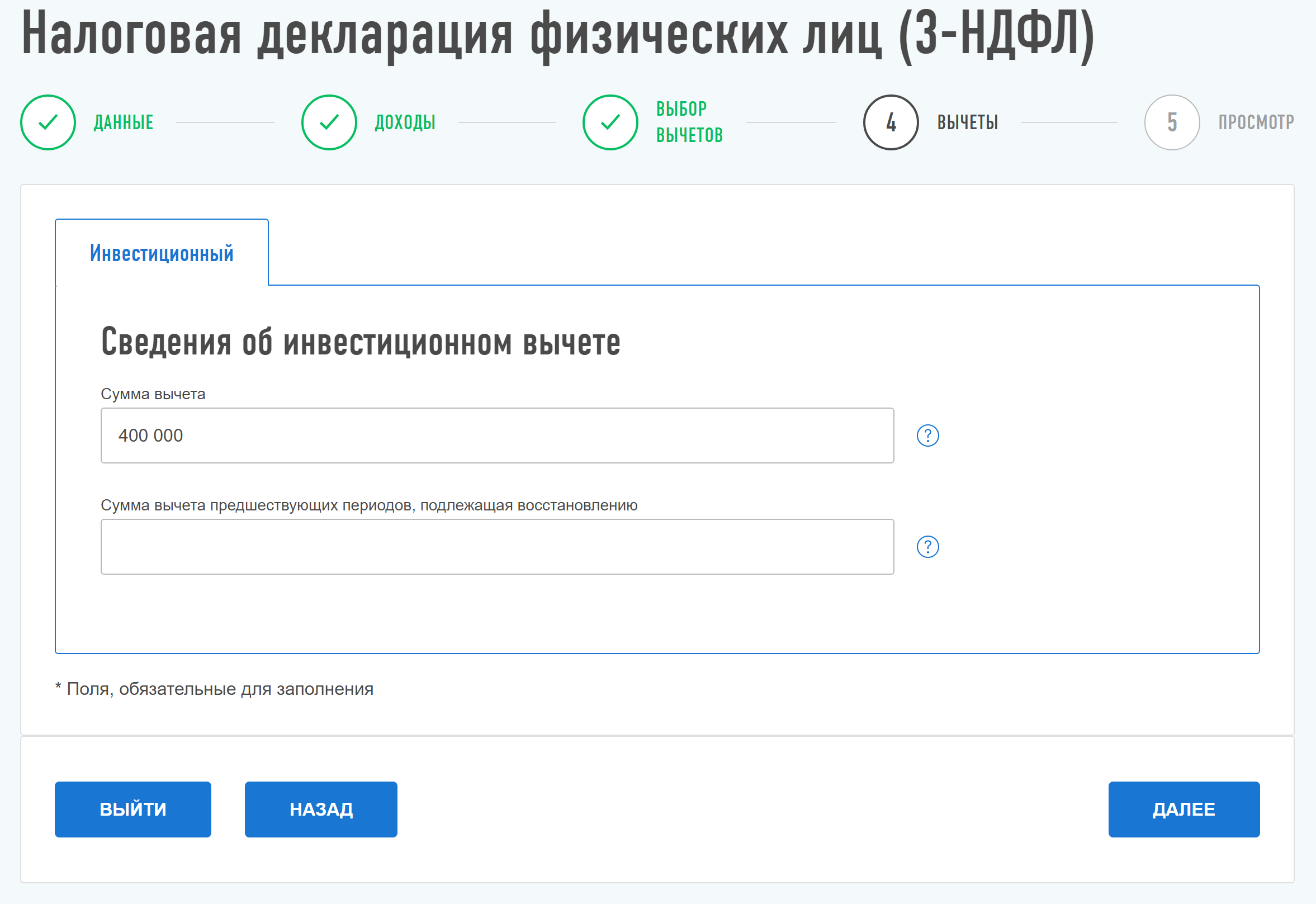

Также вам следует указать тип вычета, который намерены оформить (пункт «Инвестиционные налоговые вычеты»), и сумму, которая была внесена на ИИС за год.

Шаг 4. Дождаться ответа от ФНС.

Официальный срок рассмотрения декларации – 3 месяца. Сам возврат налога будет осуществляться еще один месяц. В итоге потребуется до 4-х месяцев для получения налоговой льготы по ИИС.

Возврат у налогового агента

Если не хотите самостоятельно собирать документы и подавать их в налоговую для получения льгот по ИИС, обратитесь за помощью к налоговому агенту.

Согласно российскому законодательству, налоговый агент – это компания или индивидуальный предприниматель, который удерживает с налогоплательщиков налоги и перечисляет их в бюджет РФ, а также сдает за них налоговую отчетность.

Важно. Налоговый агент предоставляет услуги только по вычету типа Б.

Подробная инструкция, как вернуть вычет у налогового агента:

Обратитесь в налоговый орган с просьбой о выдаче справки о неполучении вычета типа А и об отсутствии иных ИИС. Срок ожидания – до 30 дней. Заполните заявление на получение вычета типа Б. Передайте справку и заявление налоговому агенту.

При закрытии ИИС (после трёх лет) налоговый агент самостоятельно на основе предоставленных клиентом документов рассчитывает его финансовый результат и применяет налоговый вычет. Тем самым инвестор освобождается от уплаты налога на прибыль по ценным бумагам.

Упрощенный порядок

С 2021 года российские граждане могут получить вычеты по ИИС в сокращенные сроки без подачи декларации 3-НДФЛ и подтверждающих документов. Это стало возможным после начала информационного обмена данными между налоговой службой РФ и брокерскими компаниями. Таким образом, для получения налогового вычета будет достаточно той информации, которую ФНС получит от представителей финансового сектора.

Для оформления вычета необходимо открыть свой личный кабинет на сайте ФНС и заполнить заявление на получение налогового вычета в упрощенном порядке. Затем автоматизированная система ФНС обработает информацию, указанную в документе, обратившись к необходимым источникам. Если все пройдет успешно, налоговая вернет вам по указанным в заявлении реквизитам налоговый вычет. Проверка документов занимает один месяц. Еще 15 дней уходит на выплату вычета.

По состоянию на апрель 2022 года к автоматическому обмену информацией с налоговой присоединились следующие организации:

- Открытие Брокер;

- Банк «ВТБ;

- ФИНАМ;

- Россельхозбанк;

- Альфа-банк;

- Тинькофф;

- Промсвязьбанк;

- Сбербанк;

- Управляющая компания «Система Капитал»;

- Совкомбанк.

Только в вышеперечисленных компаниях можно получить упрощенный вычет по ИИС.

Документы для налогового вычета по ИИС

Чтобы получить налоговый вычет по инвестиционному счету самостоятельно, владелец ИИС должен заполнить налоговую декларацию 3-НДФЛ и отправить ее в ФНС вместе с другими документами, среди которых:

- справка 2-НДФЛ;

- договор об открытии брокерского счета;

- платежные документы, подтверждающие внесение денежных средств на ИИС, – для получения вычета типа А;

- справка от брокера о доходах, полученных по ИИС, – для получения вычета типа Б.

С 01.01.2019 справка 2-НДФЛ называется «Справка о доходах и суммах налога физического лица».

Платежными документами для налогового вычета типа А могут быть:

- Платежное поручение. Если денежные средства зачислялись с банковского счета.

- Приходный кассовый ордер. Если денежные средства вносились наличными.

- Поручение на зачисление денежных средств вместе с отчетом брокера о проведении операции. Если денежные средства переводились с другого счета, открытого у брокера.

Если вы одновременно подаете в Федеральную налоговую службу декларацию 3-НДФЛ и заявление на возврат излишне уплаченного налога, то срок на возврат начинает исчисляться сразу же после проверки налоговой декларации. Таким образом, одновременная подача двух документов сокращает общее время ожидания на возврат денег.

Популярные вопросы

Сколько раз можно получить налоговый вычет за ИИС?

Вычет типа А инвестор может получать каждый год в случае ежегодного пополнения ИИС. Что касается вычета типа Б, то данной льготой можно воспользоваться только один раз при закрытии счета (после 3-х лет с момента открытия ИИС).

Можно ли вернуть 13 процентов с брокерского счета?

Да, с брокерского счета также можно вернуть 13%. Купите ценные бумаги и не продавайте их более 3-х лет. Если при их продаже образовалась прибыль, то владелец активов будет освобожден от уплаты НДФЛ.

Как узнать, одобрили налоговый вычет или нет?

Уточнить статус проверки по поводу налогового вычета можно в личном кабинете налогоплательщика на сайте ФНС России.

Налог с процентов по депозитам может подтолкнуть инвесторов открывать ИИС ради льгот. Автор телеграм-канала «Инвестиции на диване» Алексей Чечукевич рассказал, как получить вычет типа А, если у вас уже есть ИИС

В этой статье:

- Что такое налоговый вычет по ИИС

- Как подготовить документы

- Как получить

- Порядок получения

- Сколько раз можно получать

Что такое налоговый вычет по ИИС

Налоговый вычет по индивидуальному инвестиционному счету (ИИС) — это сумма, которая вычитается из общего дохода, облагаемого НДФЛ, и именно с этой суммы можно вернуть или не платить 13% (15%).

Индивидуальный инвестиционный счет — это обычный

брокерский счет

, но с рядом ограничений и преимуществ. Главный плюс в том, что по нему можно оформить налоговые льготы. Они бывают типа А и Б.

Типы налоговых вычетов по ИИС

- Тип А. Налоговая льгота типа А позволяет вернуть 13% от суммы, которую вы внесли на ИИС в течение года. Однако по условиям льготы сумма, от которой будут рассчитаны эти 13%, не может превышать ₽400 тыс. То есть максимально вы можете получить от государства ₽52 тыс. в год.

- Тип Б. Тип вычета Б позволяет не платить подоходный налог в 13% с прибыли от торговли ценными бумагами.

В статье мы рассмотрим, как оформить налоговый вычет типа А — когда вы можете фактически получить деньги себе на счет. Подробную инструкцию о том, как это сделать, составил для «РБК Инвестиций» частный инвестор, автор телеграм-канала «

Инвестиции

на диване» Алексей Чечукевич.

Впервые этот текст был опубликован 25 марта 2020 года

Как подготовить документы

Прежде всего, вам нужен ИНН — индивидуальный номер налогоплательщика. Получить его можно в территориальной налоговой инспекции. Процедура занимает буквально пять минут. Вам понадобится только паспорт, если вы гражданин РФ. Если у вас иностранное гражданство — свидетельство о временной регистрации или вид на жительство.

- Итак, в первую очередь вам нужно найти адрес вашей территориальной налоговой инспекции. Это можно сделать на сайте Федеральной налоговой службы.

- Затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно. Но можно заранее оформить заявку на получение ИНН на сайте ФНС.

- Взять талон в электронной очереди, пункт в меню называется «Получить ИНН».

- Подать документы в окошко.

- Если была предварительная заявка, то в течение пяти минут вы получите ИНН. Если не было — то через несколько дней нужно будет повторно прийти в налоговую и получить ИНН.

Далее я рекомендую оформить доступ к онлайн-кабинету на сайте ФНС. Тогда вы сможете подавать документы на вычет и отслеживать их статус через интернет, в налоговую ездить не придется. Сделать это можно так:

- нужно найти адрес вашей территориальной налоговой инспекции, в которую вы ходили, когда получали ИНН;

- затем прийти в инспекцию в рабочие часы. Предварительно записываться не нужно;

- взять талон в электронной очереди, пункт в меню называется «Получить пароль от личного кабинета»;

- подать документы в окошко. Вам потребуется паспорт и ИНН;

- получить бумажку с логином и паролем.

Затем нужно зайти в личный кабинет на сайте ФНС и получить электронную подпись. Она понадобится, когда будете оформлять вычет. Чтобы ее получить, нужно зайти в профиль и выбрать вкладку «Получить ЭП». Вам нужно будет заполнить данные, придумать и ввести пароль в окошко «Доступ к сертификату по подписи». Это важно.

Всё, что нужно знать об ИИС за три минуты

(Видео: РБК)

Как получить налоговый вычет

Какие документы нужны

Теперь можно оформлять налоговый вычет по ИИС. Для этого вам потребуется следующий список документов:

- форма 2-НДФЛ об уплаченных налогах за прошлый год. Ее можно получить у вашего работодателя. Это форма о том, сколько вы заплатили налогов государству за последний год;

- договор об открытии брокерского счета. Его можно получить у вашего брокера. Обычно брокер его выдает при открытии счета;

- справка от брокера о движении денежных средств по счету за прошлый год. Она подтверждает, что вы зачислили на ИИС деньги. И что этих денег достаточно, чтобы получить вычет.

Перед тем как оформить вычет, нужно заполнить налоговую декларацию 3-НДФЛ. Это тоже можно сделать на сайте ФНС. Для этого зайдите в свой личный кабинет, нажмите «Жизненные ситуации» и выберите пункт «Подать декларацию 3-НДФЛ».

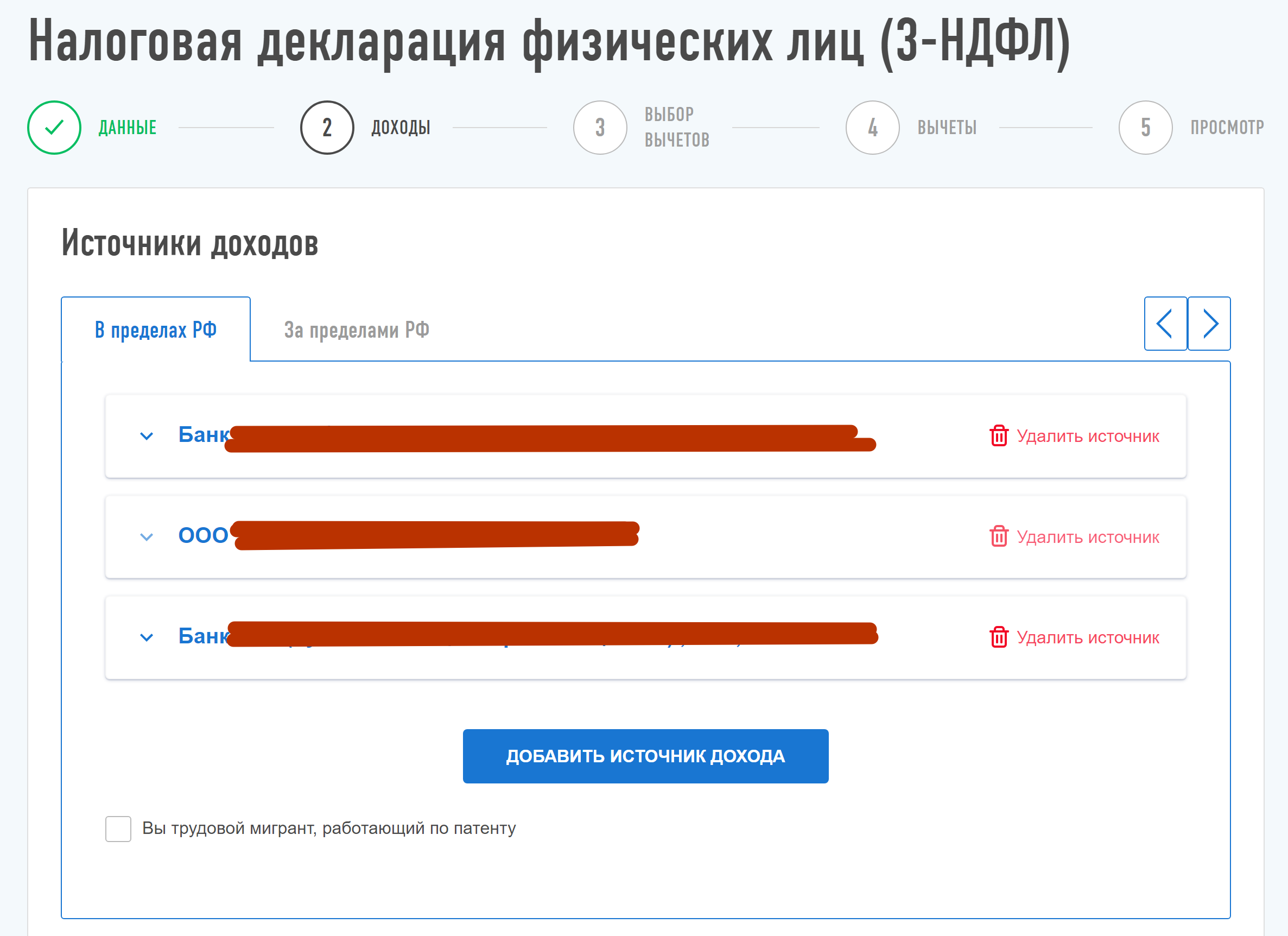

После того как вы нажмете «Подать декларацию 3-НДФЛ», вам предстоит пройти пять шагов. В первых двух нужно заполнить данные о работодателе и ваших доходах. Это можно сделать, используя справку 2-НДФЛ.

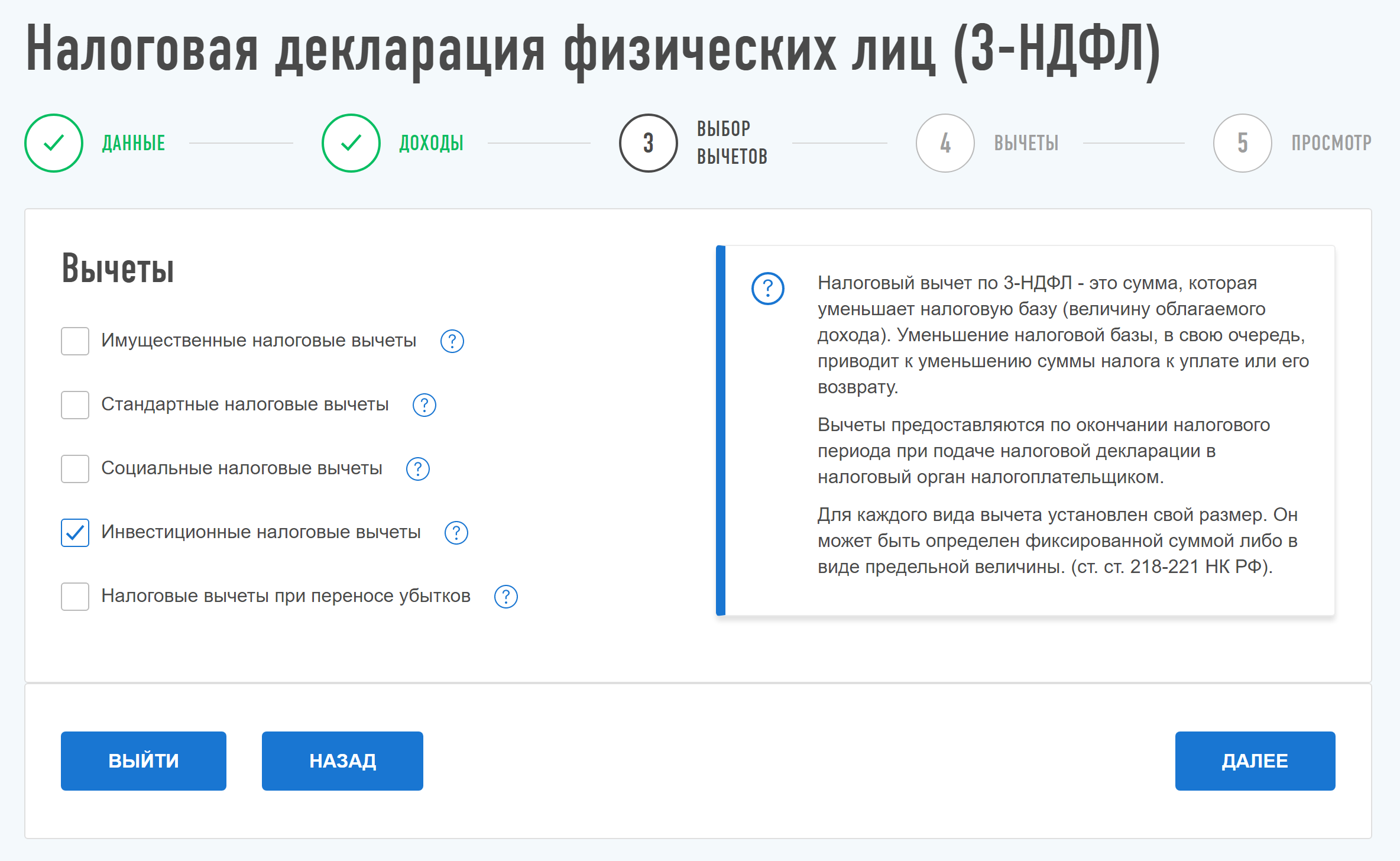

На третьем шаге — выбрать вычет, который вам нужен. В нашем случае это «Инвестиционные налоговые вычеты».

Далее появится окошко «Сведения об инвестиционном вычете». Туда нужно вписать сумму, которую вы внесли на ИИC за год.

Теперь осталось совсем немного — вас попросят загрузить справку 2-НДФЛ, договор об открытии ИИС и подтверждение зачисления денег на счет. Здесь и понадобится пароль от электронной подписи.

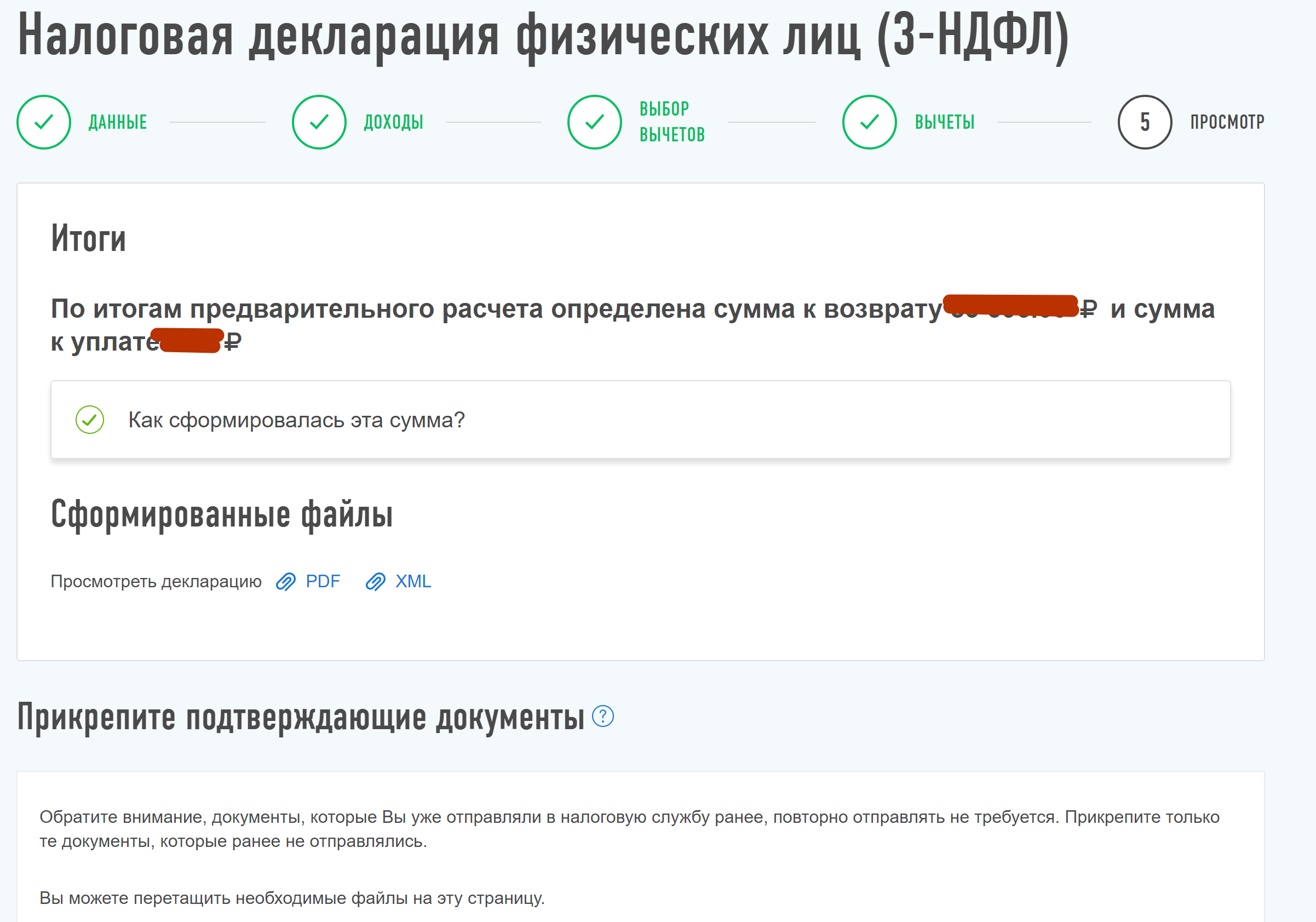

Когда вы загрузили все документы, вписали пароль к сертификату ЭП и нажали «Подтвердить и отправить», считайте, что с подачей декларации 3-НДФЛ вы справились.

Как подать заявление на налоговый вычет

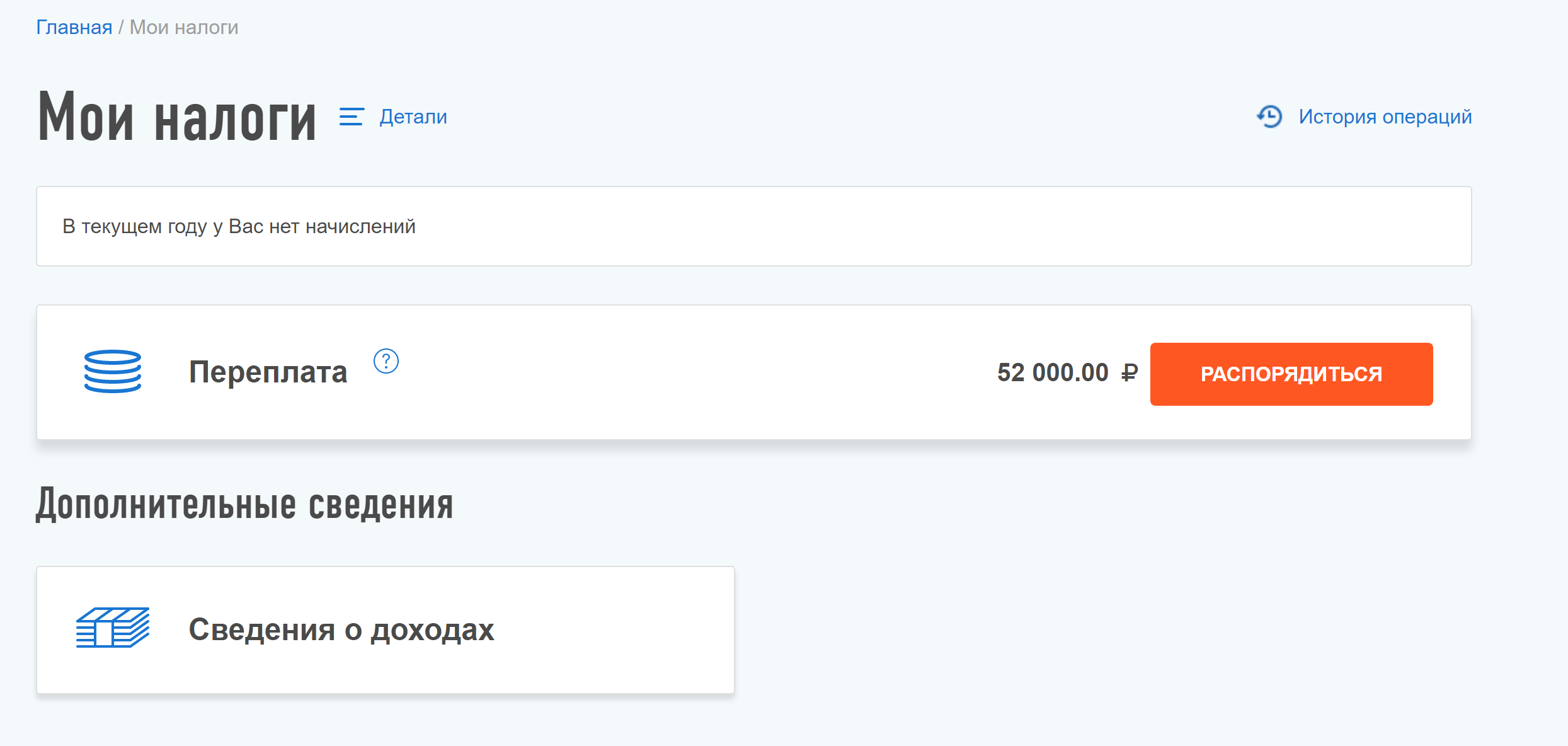

Остался последний финальный пункт — подать заявление на возврат денег. Через какое-то время после того, как вы подали декларацию, в вашем личном кабинете на сайте ФНС в разделе «Мои налоги» вы увидите сумму переплаты по налогам. Там же будет кнопка — «Распорядиться». Нужно ее нажать и указать реквизиты банковского счета, на который вы хотите получить вычет и отправить заявление.

Теперь налоговая получила вашу просьбу вернуть деньги.

Порядок получения налогового вычета по ИИС

Далее ФНС проводит камеральную проверку. Она может занимать до трех месяцев. После того как проверка прошла, ФНС обязана вернуть налоговый вычет в течение 30 дней. То есть максимальное время, через которое вам придут деньги, составит четыре месяца.

Сколько раз можно получать налоговый вычет

Когда вы только открываете ИИС, вам не нужно сразу решать, какую льготу вы хотите. Можно открывать счет, еще не определившись с нужным типом вычета, а через год или два, когда будете оформлять вычет, решить, какой вам подходит больше. Важно понимать, что если вы один раз получили вычет типа А, то вычет типа В уже нельзя будет получить. Изменить решение потом не получится.

Вычет можно оформить раз в год. Реже — можно, чаще — нельзя. Например, я сейчас подал сразу два запроса на вычеты — за 2018 и 2019 годы. Налоговые вычеты можно получать в течение трех лет после завершения периода, за который запрашивается вычет.

Первый вычет можно оформить на следующий год после пополнения. Например, если вы пополнили ИИС в декабре 2019-го, то уже в январе 2020-го можно оформлять налоговый вычет. Важно, чтобы за 2019 год вы заплатили государству налогов не меньше суммы вычета, иначе у вас просто не будет базы для того, чтобы этот вычет оформить.

При оформлении вычетов учитывается именно календарный год, поэтому у инвесторов появляются определенные лазейки. Например, можно открыть счет в декабре 2020 года и не пополнять его два года. А потом внести деньги на счет в декабре 2023 года, в январе 2024 года оформить налоговый вычет, закрыть счет и забрать деньги. Таким образом, можно будет за пару месяцев получить 13% годовых доходности.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг.

Подробнее