От регистрации самозанятости до оплаты налогов: личный опыт в «Сбербанк-Онлайн»

4 марта 2020

Финансы

Обзоры

15 минут

Первый год эксперимента с самозанятыми оказался успешным: с 2020 года расширился список регионов для регистрации в этом статусе с 4 до 23, а к борьбе за клиентов подключились банки. Теперь они наравне с сервисом «Мой Налог» от ФНС предлагают регистрацию в качестве самозанятого прямо в мобильном приложении или в личном кабинете. Первыми подобный сервис в своих приложениях запустили Сбербанк, Альфа-Банк, Рокетбанк и Ак Барс Банк, а затем к ним стали присоединяться и другие участники рынка.

Читайте нас в Telegram

Рассказываем об инсайтах для развития цифровых сервисов и приглашаем на мероприятия Markswebb

Подписаться на канал

Запуск сервиса для самозанятых отлично вписывается в концепцию экосистемы, которую многие банки сейчас развивают: скорее всего, в ближайшее время они будут активно развиваться и станут для банков must have. UX-исследователь Markswebb Женя Савельева прошла путь от регистрации самозанятости до оплаты первого налога в мобильном банке «Сбербанк-Онлайн» и проанализировала все этапы с позиции клиента и аналитика пользовательского опыта. В этой статье собраны основные выводы и рекомендации по результатам эксперимента.

Контекст

В свободное от исследований время Женя подрабатывает догситтером: берет собак (и кошек) жить к себе и заботится о них на время отъезда хозяев за небольшую плату. Регистрировать из-за этого ИП не имеет смысла: заработок в год меньше, чем страховые и пенсионные взносы, подавать декларацию из-за небольших сумм не хочется. Самое простое и выгодное решение — зарегистрироваться в качестве самозанятой и платить налог 4% вместо 13%.

Сбербанк одним из первых запустил сервис регистрации самозанятых, у Жени давно есть его карта, и мобильное приложение уже установлено на телефоне, в отличие от сервиса «Мой налог». Это было основным критерием выбора: при высоком недоверии к государственным сервисам и нежелании устанавливать еще одно приложение, пользователь скорее воспользуется для регистрации мобильным приложением или личным кабинетом своего банка. А если их несколько и только один сделал регистрацию самозанятых, он имеет все шансы стать основным, потому что наиболее полно соответствует потребностям клиента.

Поиск сервиса и изучение условий

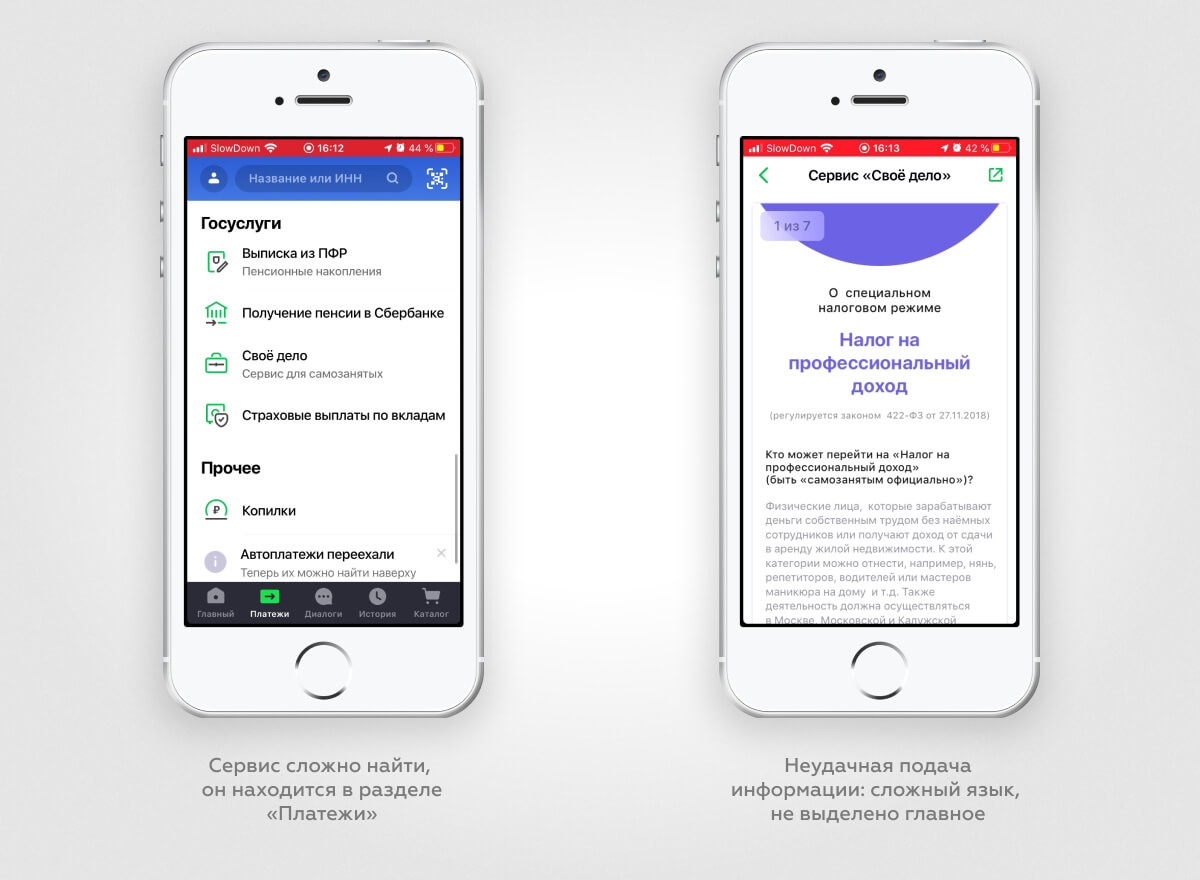

Сервис регистрации самозанятых в приложении «Сбербанк-Онлайн» находится не в самом очевидном месте — в разделе «Платежи» под названием «Свое дело — сервис для самозанятых». Предполагается, что здесь будущий самозанятый найдет всю необходимую информацию для принятия решения, но на самом деле раздел не очень хорошо работает для онбординга: нет четкого позиционирования на целевую аудиторию, тексты формальные бюрократические.

Плюс:

Есть довольно подробный FAQ по условиям, который можно отправить себе в мессенджер, чтобы потом почитать.

Минусы:

- Неудачная подача информации: 7 страниц текста, в котором сложно ориентироваться.

- Неясно, чем статус самозанятого лучше работы вчерную или кому полезно поменять статус ИП на самозанятого.

Регистрация

Регистрация в статусе самозанятого происходит в привязке к существующей карте клиента банка. Если она для этого не подходит, нужно оформить новую.

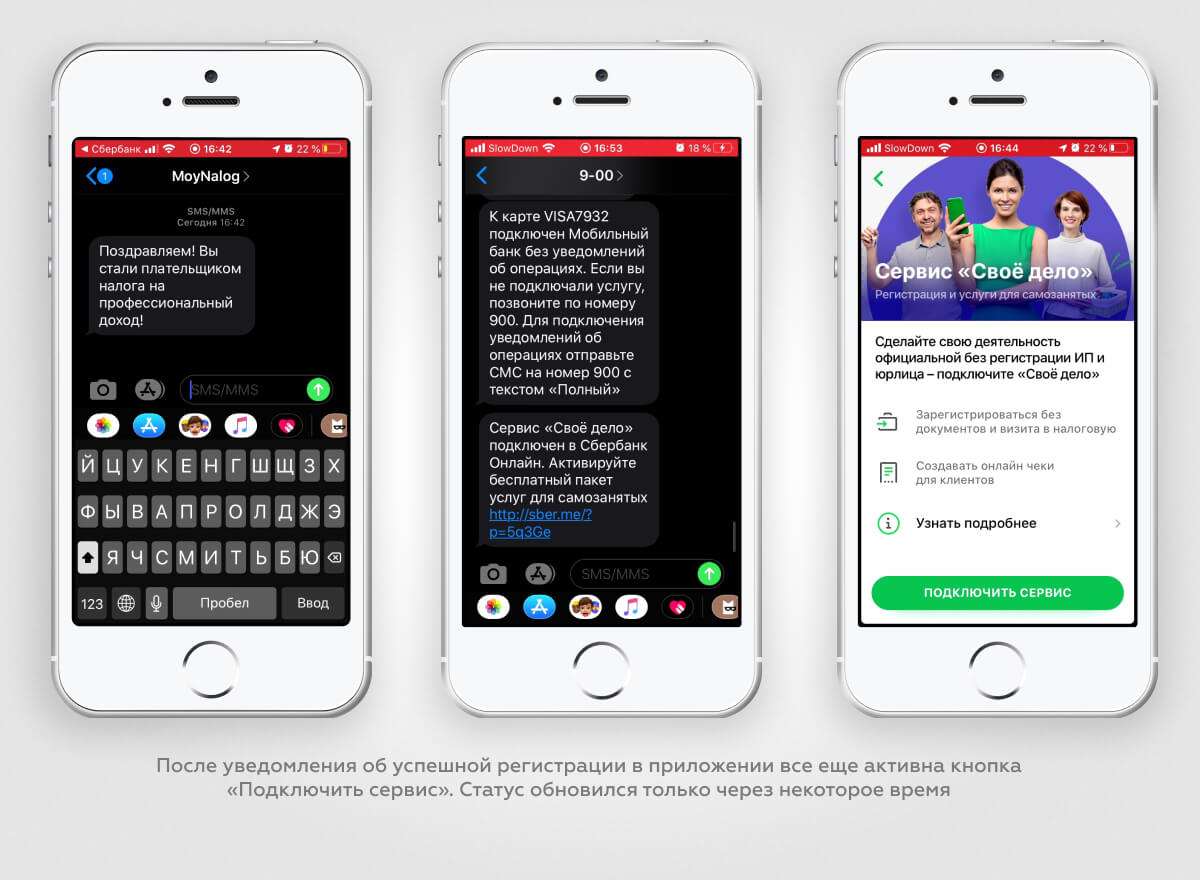

Выглядит это следующим образом: из процесса регистрации клиент отправляется в общий раздел карт >> не понимает, какой продукт подойдет для самозанятых >> ищет информацию в интернете >> оформляет продукт >> возвращается к форме регистрации >> выбирает свою сферу деятельности >> привязывает карту >> отправляет заявку >> моментально получает две SMS с подтверждением: от Мой Налог и от Сбербанка. В приложении в этот момент ничего не меняется: по-прежнему доступна кнопка «Подключить сервис».

Плюсы:

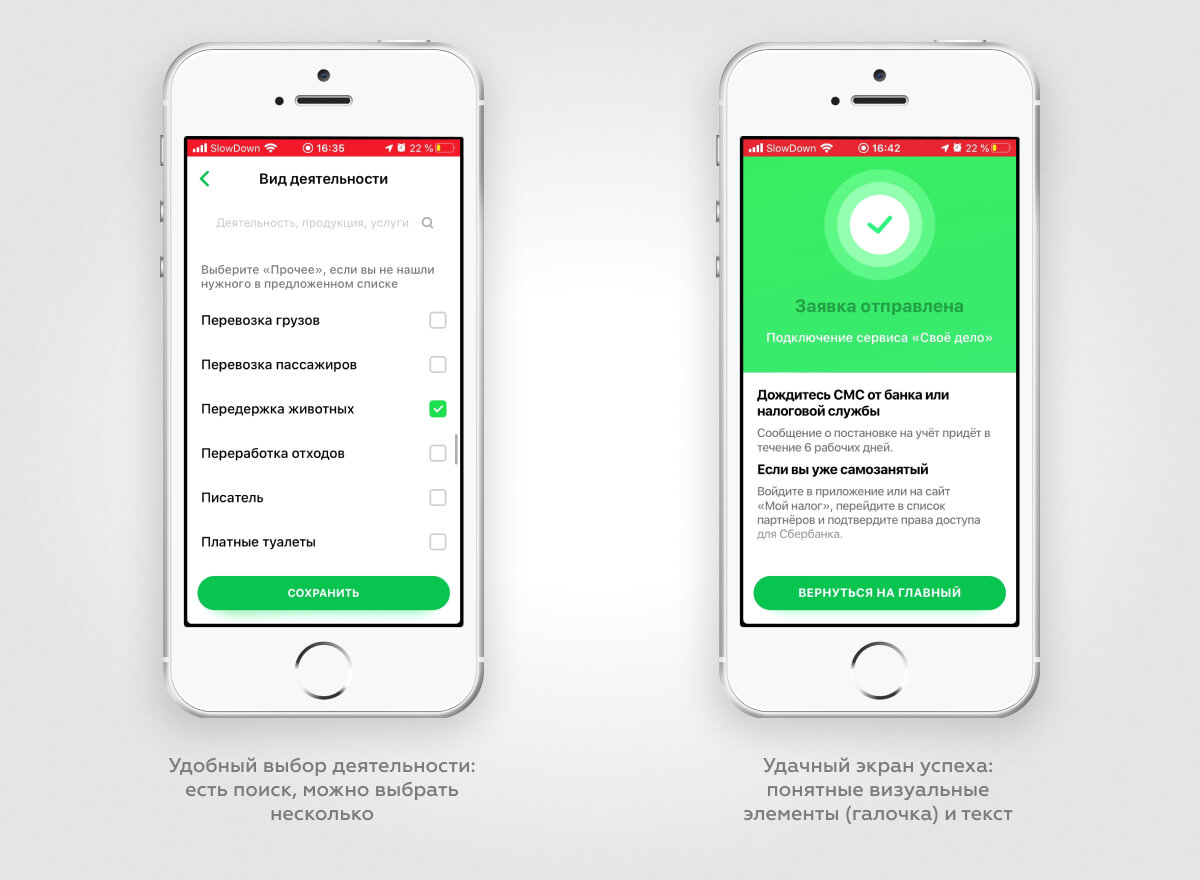

- Можно выбирать несколько видов деятельности, есть поиск.

- Подробно описаны условия подключения.

- Есть экран с подтверждением данных: можно все перепроверить.

- На экране успеха есть информация о сроке постановки на учет.

- Приятно, что в SMS поздравляют и дарят бесплатный пакет услуг.

Минусы:

- Не объяснили, почему существующая карта не подходит для регистрации.

- В приложении нет информации, какая карта подходит для самозанятых, а ссылка из процесса регистрации ведет в общий раздел карт, а не на конкретный продукт.

- Экран успеха сообщает о регистрации в течение 6 рабочих дней, SMS-подтверждение от сервиса «Мой Налог» приходит сразу, а в приложении по-прежнему доступна кнопка подключения сервиса. Не понятно, SMS — это подтверждение регистрации и подключения сервиса или нужно дождаться дополнительного уведомления в течение шести дней. Неясно, отправлена ли заявка или произошел технический сбой.

- На бесплатный пакет услуг банк предлагает подписаться вне авторизованной зоны: предложение открывается не в приложении, а в WebView. Клиент должен вводить свой e-mail, хотя банк его уже знает и мог бы показать предзаполненное поле с возможностью редактирования.

Учет доходов

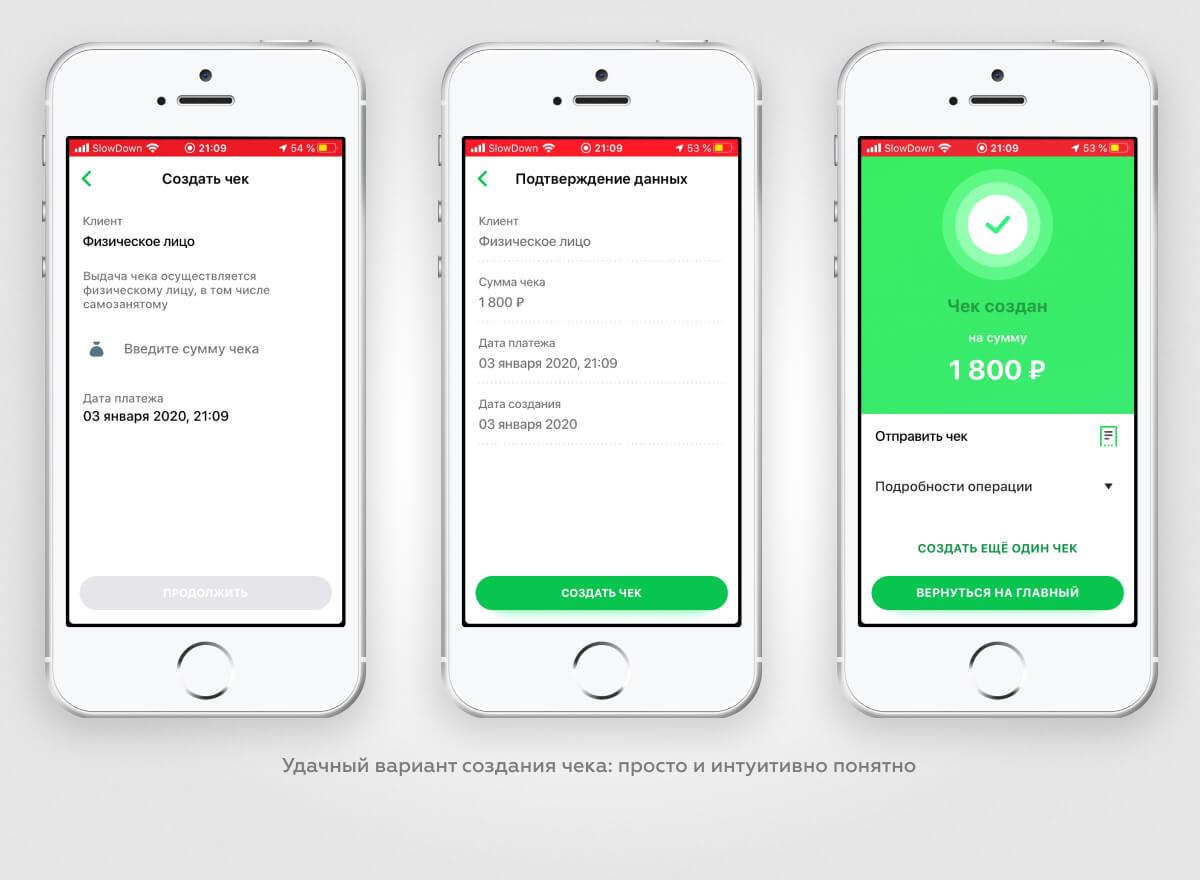

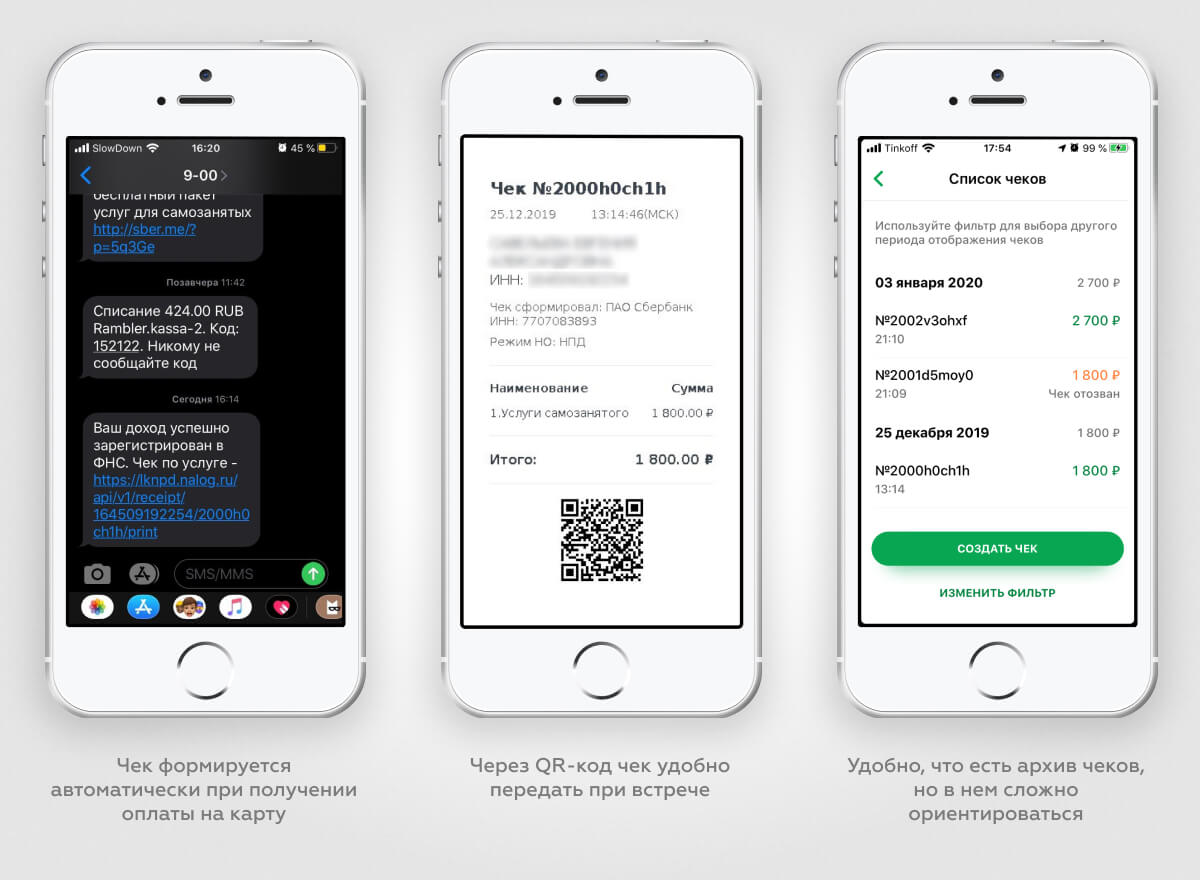

В приложении «Сбербанк Онлайн» самозанятые могут учитывать доход, полученный на карту, выпущенную для деятельности самозанятого, а также на любую другую карты или наличными. В первом случае все происходит автоматически, во втором нужно самостоятельно выставить чек.

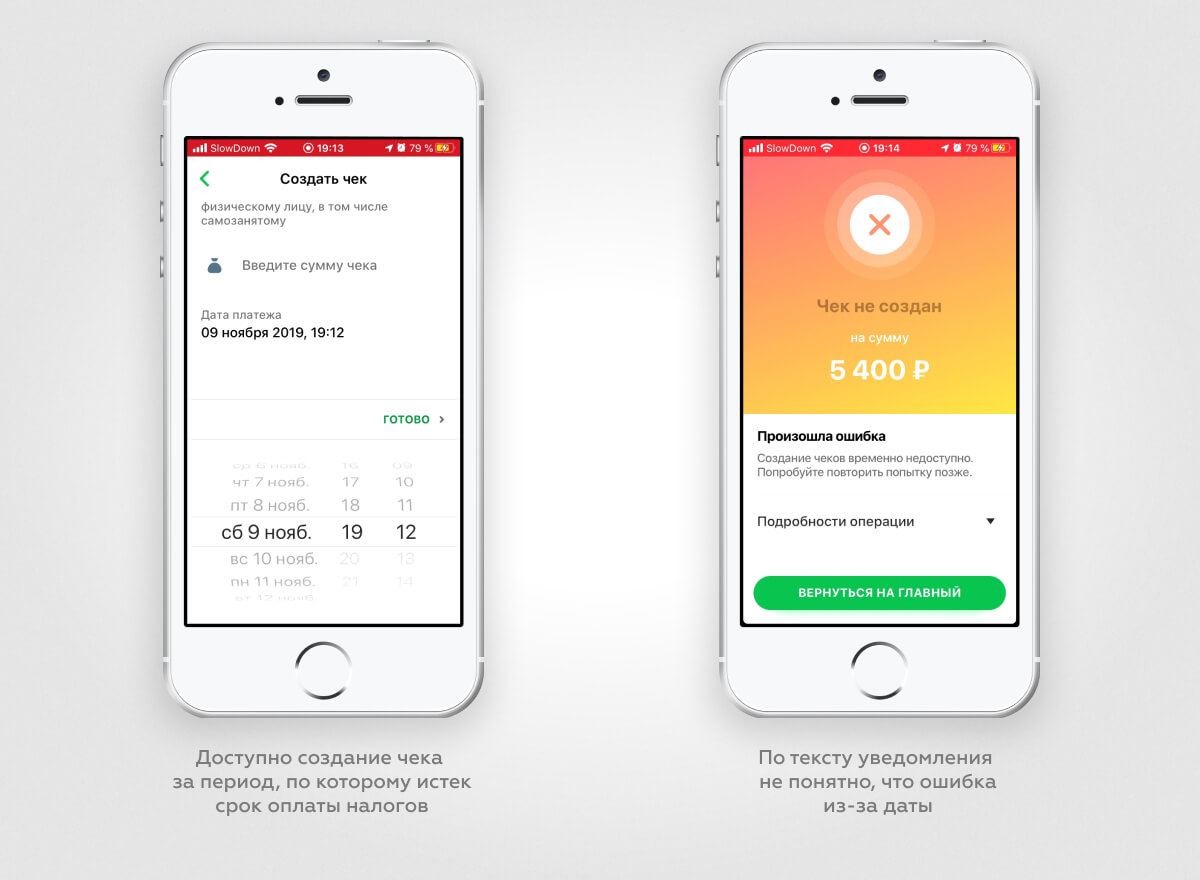

При попытке выставить чек вручную за прошедший налоговый период появляется сообщение о технической ошибке: «Чек не создан. Создание чеков временно недоступно. Попробуйте повторить попытку позже». Не понятно, это временный сбой, или нельзя создавать чеки за прошлый месяц.

Плюсы:

- Если оплата приходит на привязанную к сервису карту, чек создается автоматически.

- На чеке есть QR-код: если оплата происходит при встрече вживую, это ускорит передачу чека (считывание по QR быстрее, чем отправка в мессенджеры).

- Есть встроенная функция «поделиться»: чек можно отправить в мессенджеры, почту, соцсети и т.д.

- В приложении есть архив чеков: можно посмотреть дату, сумму, отправить ссылку на чек.

- Можно отозвать чек, чтобы он не учитывался при расчете налогов (если поступившая на счет сумма не является доходом от самозанятости или чек выставлен ошибочно).

Минусы:

- Осталось неясным, почему не получилось создать чек за предыдущий месяц: то ли произошел технический сбой, то ли этого делать нельзя, потому что налоги выставляются до 12 числа следующего месяца, а эта дата уже прошла. Банк об этом никак не информирует, да и возможность выставлять чеки задним числом в приложении есть.

- В чеках будет сложно ориентироваться, если понадобится вспомнить, за какую услугу пришла оплата. Во-первых, чек нельзя переименовать или добавить примечание, во-вторых, нигде не написано, за что пришли деньги: на всех чеках одна и та же формулировка «услуги самозанятого».

- Нигде не отображается текущая сумма налога, которую нужно заплатить с конкретного дохода: из-за этого сложно контролировать, сколько денег должно быть на карте для оплаты налога, а сколько можно потратить.

Оплата налога

По описанию условий в приложении, сумма налога должна появляться после 12 числа следующего месяца, но в приложении самозанятый эту сумму и счет на оплату не видит. При обращении в чат оператор уточнила, что налоговая выставляет счет в Личном Кабинете налогоплательщика, хотя в приложении «Сбербанк Онлайн» информации об этом нет.

Плюс:

Можно оплатить квитанцию по QR-коду.

Минус:

Из описания условий ошибочно можно подумать, что счет будет выставлен в мобильном приложении «Сбербанк Онлайн». Нужно потратить много сил, времени и нервов, чтобы найти сумму налога и получить счет: очередной раз внимательно изучить условия в приложении, на сайте банка, в интернете и в итоге все равно обратиться в чат.

Как сделать хороший сервис для самозанятых в мобильном банке

- Необходимо системно продумать путь пользователей от регистрации до оплаты налога, чтобы избежать таких ошибок, как активная кнопка «Подключить сервис» после отправки заявки, выставление чека за прошлый период или отсутствие информации по важному вопросу (например, какая карта нужна для регистрации самозанятого).

- Сервис должен быть расположен в логичном месте, чтобы его легко было найти: например, в витрине новых продуктов. О запуске регистрации самозанятых можно дополнительно сообщить в виде рекламного баннера (который можно убрать, чтобы не мешался) или подсветить в списке цветом.

- В информации о режиме самозанятости должны быть четко описаны выгоды статуса: почему самозанятым быть выгоднее, чем вообще не платить налоги, в каком случае быть самозанятым выгоднее, чем регистрировать ИП.

- Описание условий должно быть структурированным и однозначным: например, если счет на оплату налога выставляется в стороннем сервисе и для оплаты нужно переходить на сайт налоговой, это должно быть сформулировано именно так.

- Подключение дополнительных услуг должно происходить в авторизованной зоне приложения, чтобы пользователю не приходилось вводить личные данные (номер телефона, e-mail и другие) вне авторизованной зоны. Это повышает доверие к банку и упрощает процесс для клиента: он видит предзаполненные поля, может при необходимости отредактировать данные и подтвердить.

- Информация о нюансах сервиса должна быть не только в общем документе с описанием условий, но и появляться контекстно в процессе использования сервиса: например, информация о минимальной сумме налога 100 рублей должна появиться в разделе с налогами, если они не начислены по этой причине.

- Тексты ошибок должны быть максимально ясными, без общих формулировок вида «У нас технические неполадки» (кроме случаев, когда это действительно так). Хотя если все действия пользователя будут правильно продуманы, ошибок возникать не должно: например, так как чеки за прошлый месяц выставлять нельзя, нужно предусмотреть выбор даты, начиная с текущего месяца.

С учетом роста количества самозанятых и экосистемного подхода в банковской среде, сервис для самозанятых скоро может стать must have для банковского приложения. Чтобы быть конкурентоспособным, важно не просто сделать функциональную возможность работы в банковском приложении в качестве самозанятого (принимать платежи, выставлять чеки, платить налоги), а выступить в роли советчика, который помогает разобраться во всех вопросах, найти выгоду и улучшить жизнь с помощью полезных финансовых продуктов.

Как оплатить налог самозанятому через Сбербанк Онлайн при подключении соответствующего сервиса? Пользователям-новичкам бывает трудно разобраться в функционале приложения, многие боятся сделать ошибку и отправить деньги не по адресу. Составили подробную инструкцию для всех, кто только начинает работать в новом налоговом режиме!

Процесс оплаты через Сбербанк Онлайн

Несомненный плюс налогового режима с НПД – это возможность забыть о сложных расчетах. Система сама будет считать, какую сумму вам нужно заплатить по итогам текущего месяца. Налоговый платеж рассчитывается на основе сформированных вами чеков до 12 числа следующего месяца. Если сумма составит более ста рублей, вы увидите ее в соответствующем разделе к оплате, а если менее ста рублей – добавится к налогу через месяц.

Некоторое время не работали, сделали перерыв и не формировали чеков? Ничего платить за «простой» не придется – просто внесите доходы, когда они появятся.

Перейдем к главному вопросу. Как оплатить налог самозанятому через Сбербанк Онлайн, если подключен сервис «Свое дело» и в этом месяце вы получали оплату за оказанные услуги и выполненные работы?

- Откройте мобильное приложение и авторизуйтесь с помощью кода/отпечатка пальца/сканирования лица;

- Найдите на главном экране карту, которой планируете оплачивать начисленную сумму.

Платить налог самозанятому через Сбербанк Онлайн можно любой картой – не обязательно выбирать инструмент, который используется для получения оплаты за работы/продукты/услуги. Вы можете получать средства на одну карточку, но % будет списан с другой.

- После выбора карты в новом окне нажмите на кнопку «Настройки»;

- Пролистайте открывшееся меню до конца – во вкладке «Дополнительно» вы найдете сервис «Свое дело» с пометкой «Подключен»;

- Нажмите на эту иконку, чтобы оплатить налог самозанятого через приложение Сбербанк Онлайн;

- Появится иконка «Мои налоги», на которую необходимо нажать.

Через несколько секунд будут загружены данные из налоговой службы. На экране отображается сумма, которую необходимо оплатить не позднее 25 числа текущего месяца.

Кликайте по этой кнопке – сейчас вы получите инструкцию, как платить налог самозанятому через Сбербанк Онлайн:

- Появится подробная информация о налоговом периоде, сумме и дате формирования, а также УИН платежа;

- Нажимайте на значок «Перейти к оплате»;

- В новом окне подтвердите перевод с выбранной вами банковской карты и нажмите «Продолжить».

Возможно вам также будет интересно узнать, как зарегистрироваться самозанятым через Сбербанк Онлайн.

ЗАПОМНИТЕ!

Оплата налога самозанятыми через Сбербанк Онлайн производится по реквизитам налогового органа, где вы зарегистрированы (проверьте свой ИНН!). Именно поэтому в деталях платежа вы увидите соответствующие ИНН, КПП, БИК и другую платежную информацию.

- Проверьте назначение платежа (НПД) и нажмите «Продолжить»;

- Нажмите на значок «Оплатить». За выполнение данной операции комиссия не взимается.

Верный признак того, что вам удалось понять, как заплатить налог самозанятому через Сбербанк Онлайн – появление соответствующего уведомления об успешном завершении операции!

Деньги поступают в течение десяти рабочих дней, при этом день уплаты суммы считается днем погашения налогового документа. Даже если средства задержатся из-за технических причин, пени начислены не будут – при условии, что вы произвели платеж в срок.

Станьте самозанятым со Сбербанком

и получите сервисы за 0 ₽

- Регистрация через сервис «Своё дело» в приложении СберБанк Онлайн

- Все основные инструменты для самозанятых в одном сервисе

- Сервисы банка и партнеров с бесплатным доступом

Стать самозанятым

Возможности для молодых самозанятых

Открыто рекламируйте свое дело, привлекайте новых клиентов и увеличивайте свой доход

Повысьте доверие у клиентов, выдавая электронные чеки

Получите бесплатный доступ к полезным сервисам

Новые возможности для самозанятых

Ведите свою деятельность официально — без отчётности, онлайн-кассы, бухгалтера или посещения налоговой

Что нужно знать?

- Налог рассчитывается и уплачивается раз в месяц

- Нет отчётности и деклараций

- До 2029 года не увеличится ставка

- Есть налоговый вычет 10 000 ₽

ставка 4%

если вам платят физлица

ставка 6%

если вам платят юрлица или ИП

Вести своё дело стало легче

Вам не нужны отчётность, онлайн-касса, бухгалтер, посещение налоговой или банка

Ставка налога 4-6% не увеличится до 2029 года

В законе сказано, что для тех, кто перейдет на новый налоговый режим, ставка не увеличится до 31.12.2028

Отменить налоговый режим проще, чем зарегистрироваться

Если вы решили завершить своё дело, то налоговый режим можно отменить за пару кликов в Сбербанк Онлайн

Налог платить не нужно, если вы решили сделать перерыв

Если в текущем месяце вы не получили доход от своего дела, то налог не взимается

Как самозанятый вы сможете

-

Открыто рекламировать своё дело

Не стесняйтесь рассказать о своём деле и ценах, чтобы заработать больше

-

Получите бесплатный доступ к сервисам банка и партнёров

Получите доступ к специальным сервисам для самозанятых и бесплатному пакету услуг «Своё дело»

-

Повысить доверие клиентов

Клиенты начнут доверять вам и вашему предложению, зная, что получат чек

Зарегистрироваться проще простого

- В мобильном приложении Сбербанк Онлайн

- Без документов

- Без визита в налоговую и банк

Стать самозанятым

Сервисы для самозанятых с бесплатным доступом

Получите их после подключения сервиса для самозанятых «Своё дело»

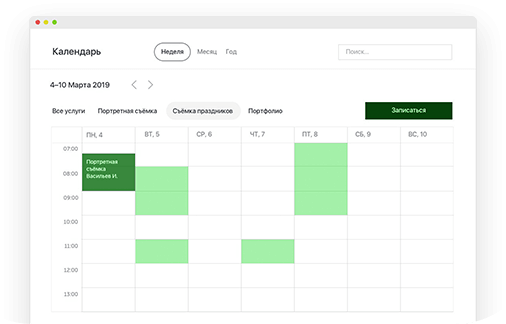

Онлайн-запись клиентов

Простое решение для вас и ваших заказчиков

Подробнее

Конструктор сайтов

Эффективный инструмент для продвижения

Подробнее

Консультации юриста

Советы профессионала по правовым вопросам

Подробнее

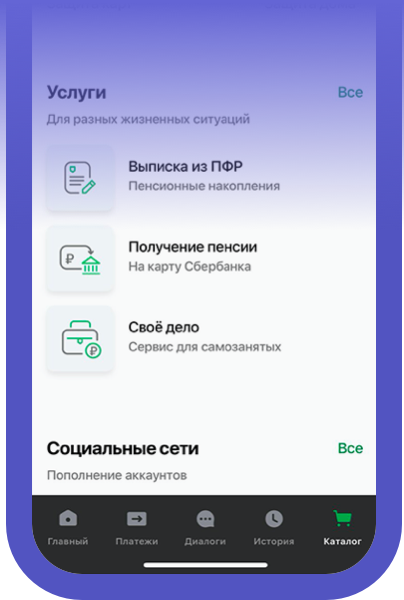

В приложении Сбербанк Онлайн

- Откройте СберБанк Онлайн на телефоне

- Пролистайте вниз до раздела «Сервисы» на главном экране СберБанк Онлайн

- Выберите «Своё дело» и пройдите простую процедуру регистрации

У меня нет приложения Сбербанк Онлайн

Отсканируйте QR-код при помощи телефона, чтобы сразу перейти к регистрации

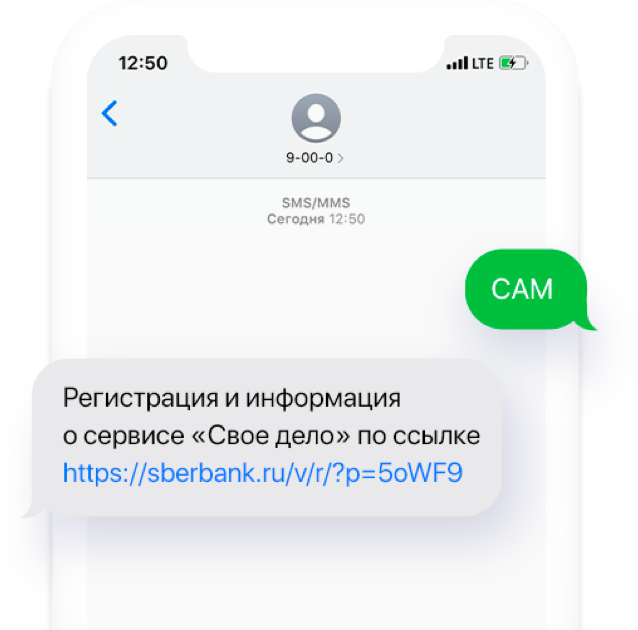

Регистрация с помощью СМС

Отправьте сообщение с текстом

«САМ» на номер 900

Отправляя СМС вы даете согласие на обработку номера телефона и получение рекламы от Сбера. Стоимость исходящего СМС по тарифам сотового оператора

Как вести своё дело после регистрации?

-

Принимайте оплату от клиентов

Наличными, переводом на карту, через платёжные системы

-

Формируйте и отправляйте чеки

Формируйте чеки вручную и автоматически

-

Оплатите счёт от налоговой

ФНС рассчитывает сумму к оплате на основании сформированных чеков до 12 числа следующего месяца. Оплатите налог до 25 числа

подробнее

F. A. Q. (ответы на часто задаваемые вопросы)

- Можно ли быть самозанятым и в то же время быть официально трудоустроенным?

-

Вы можете совмещать основную работу с дополнительной профессиональной деятельностью. Например, работать в крупной компании и сдавать в аренду жилье. При этом работодатель будет оплачивать за вас НДФЛ 13% с дохода от работы по трудовому договору, а вы сами будете дополнительно оплачивать налог на профессиональный доход или на доход от сдачи жилой недвижимости в аренду.

- Могу ли я получить пакет бесплатных сервисов, если я уже зарегистрирован как самозанятый в ФНС или другом банке?

-

Да, можете, если вы уже зарегистрированы как самозанятый (плательщик налога на профессиональный доход) через приложение ФНС (мобильные приложение «Мой налог» или личный кабинет на сайте ФНС) или через другой банк.

Чтобы получить пакет сервисов, воспользуйтесь памяткой и пройдите следующие шаги:

- В мобильном приложении Сбербанк Онлайн в поиске по приложению набрать «самозанятый», выбрать сервис «Своё дело», кликнуть на кнопку «Подключить сервис» и следовать инструкциям. Подробнее в видео.

- Зайти в личный кабинет самозанятого на сайте ФНС (по номеру телефона, который вы указывали при регистрации в качестве налогоплательщика налога на профессиональный доход, или по ИНН) или в мобильное приложение «Мой налог».

- Найти появившийся баннер «Партнер предлагает вам подключиться» и нажать на него. Для повторного его открытия (или если вы не видите такой баннер) – зайдите в раздел «Программы партнеры»

- Открыть запрос на подключение ПАО Сбербанк и предоставить Сбербанку права для работы с чеками и пр., нажав кнопку «Разрешить».

После подключения к сервису «Своё дело» вам станут доступны формирование и отзыв чеков в мобильном приложении Сбербанк Онлайн. Также вам придёт СМС об успешном подключении сервиса с номера 900/9-00 со ссылкой, по которой вы можете получить доступ к остальным бесплатным сервисам, пройдя шаги по подключению на сайте Сбербанка, в том числе указав свой e-mail.

- Как зарегистрировать свою деятельность?

-

Зарегистрироваться в качестве самозанятого можно через мобильное приложение Сбербанк Онлайн. Это так же легко и просто, как перевести деньги или открыть вклад. Для этого вам не требуется предоставлять документы, оформлять электронную подпись и дополнительно проходить идентификацию. Регистрация занимает несколько минут.

- На главном экране мобильного приложения Сбербанк Онлайн пролистайте до раздела «Сервисы». Выберите сервис «Своё дело».

- Заполните несколько полей: телефон, регион и вид деятельности.

- Вы получите СМС от Налоговой службы с подтверждением регистрации и СМС от банка (с номера 900 / 9-00) о подключении сервиса «Своё дело».

- Как сформировать чек и отправить его клиенту?

-

-

- Вручную:при поступлении оплаты онлайн или наличными от ваших клиентов сформируйте электронный чек. Для этого перейдите в Своё дело › Создать чек..

- Автоматически:если вы самостоятельно подключили услугу «автоматическая регистрация дохода», при поступлении оплаты от ваших клиентов-физических лиц на карту, которую вы привязали к сервису «Своё дело», будут формироваться авточеки.

Важно! Если вы используете приложение СберБанк Онлайн в «старой» версии до 11.13.0 (включительно), при поступлении оплаты от физического лица по номеру карты, прикреплённой к сервису «Своё дело», чек сформируется автоматически, ссылка на него также придёт в СМС с номера 900.

-

- Как отозвать чек и посмотреть его статус в приложении «Сбербанк Онлайн»?

-

В случае отказа от услуги или возврата товара и предоплаты чек можно отозвать. Выбрав чек, который необходимо отозвать, кликните на него и нажмите «Отозвать чек». При отзыве чека в СберБанк Онлайн денежные средства автоматически не переводятся, нужно самостоятельно возвращать средства клиенту.

- Как я буду фиксировать факт получения оплаты от клиента? Нужна ли онлайн-касса?

-

При получении оплаты наличными или переводом от физических лиц, от юридических лиц, индивидуальных предпринимателей вам необходимо самостоятельно сформировать чек в мобильном приложении СберБанк Онлайн. Этот чек вы можете передать клиенту в распечатанном или электронном виде. Касса при этом не нужна.

Если в сервисе «Своё дело» вы самостоятельно подключили услугу «автоматическая регистрация дохода» (авточеки), то при переводе денег от физических лиц на карту, выбранную вами при подключении услуги, чеки будут сформированы автоматически. Касса при этом также не нужна. Услуга «автоматическая регистрация дохода» доступна в случае использования приложения СберБанк Онлайн в версии 12.4 и выше.

Если вы используете приложение СберБанк Онлайн в «старой» версии до 11.13.0 (включительно), при поступлении оплаты от физического лица по номеру карты, прикреплённой к сервису «Своё дело» (выбранной вами при регистрации или подключении сервиса), чек сформируется автоматически, ссылка на него также придёт в СМС с номера 900.

- Смогу ли я отменить налоговый режим, если решу перестать быть самозанятым?

-

Зарегистрировать или завершить свою профессиональную деятельность так же просто, как перевести деньги через мобильное приложение Сбербанк Онлайн или открыть вклад. В решении Сбербанка для тех, кто решил стать плательщиком налога на профессиональный доход, есть возможность совершать операции онлайн в мобильном приложении за несколько кликов.

- Зайдите в раздел «Своё дело»

- Выберете вариант отключения «Отключить в Сбербанке и налоговой»

После этого информация автоматически будет направлена в ФНС. О факте снятия с учёта вы получите смс-уведомление.

- Какие существуют льготы для плательщика налога на профессиональный доход?

-

У налогоплательщиков есть налоговый вычет. Если вы платите налог 4%, то налоговый вычет в размере 1% от облагаемой налоговой базы, если 6% — то в размере 2% от соответствующей облагаемой налоговой базы. Максимальная сумма налогового вычета — 10 тыс. руб. Разница в 1% или 2% берется из суммы налогового вычета, таким образом, до его окончания, фактически налог будет составлять 3% при работе с физическими лицами и 4% при работе с юридическими лицами и ИП. ФНС самостоятельно уменьшит сумму налога на сумму налогового вычета.

- Где я могу получить консультацию по регистрации в качестве самозанятого и использованию сервиса «Своё дело»?

-

Получить консультацию по вопросам регистрации и узнать ответы на часто задаваемые вопросы можно круглосуточно по телефону 900 (для бесплатных звонков с мобильных на территории РФ) или по номеру +7 495 500-5550 (для звонков из любой точки мира).

Понятие «самозанятый» уже закрепилось в русском языке. Так называют людей, которые сами обеспечивают себя деятельностью, приносящей доход. У них нет работодателей, они не имеют наемных работников. Если и вы умеете что-то делать, то можете получать за это деньги. Но сначала обратитесь к специалисту — в этом вопросе много подводных камней, вы можете запутаться и вместо денег получить штрафы из налоговой.

Кто такие самозанятые?

Совсем недавно самозанятых выявляли и штрафовали за неуплату налогов. Начиная с января 2019 г., эти люди могут ходить с гордо поднятой головой. Их назвали плательщиками НПД (налога на профессиональный доход), посчитали будущую прибыль и обязали платить с нее взносы в бюджет.

Итак, кто считается самозанятым и сколько такие люди должны платить налогов? А главное — зачем нужно это делать?

Термина «самозанятый» в законе нет. Есть название — налог на профессиональный доход, и определена категория лиц, которые должны его платить. Например, это необходимо делать, если вы:

- работаете не по трудовому договору, но получаете доход с какой-либо деятельности;

- работаете по трудовому договору, параллельно что-то изготавливаете и получаете с этого доход;

- что-то производите своими руками, головой (не перепродаете готовый товар!);

- не нанимаете рабочих, все делаете сами;

- являетесь ИП, решили перейти в режим самозанятости, не являетесь работодателем и соблюдаете условия закона 422-ФЗ.

Деятельность, которая регламентируется этим законом, может быть любой. Это оказание услуг, производство товаров, проведение праздников, написание сценариев и многое другое. Например, Мария Ивановна работает вахтером в общежитии и получает зарплату. У нее много свободного времени, и она увлекается вязанием смешных котов. Их с удовольствием покупают жильцы и гости.

Она должна зарегистрироваться в налоговой инспекции в качестве самозанятой и платить налог с дохода от продажи котов. Вы скажете — зачем ей это надо? Отвечаем — если бы она их дарила, это было бы просто хобби и никому бы не было до этого дела. Но она их продает, и это — незадекларированный доход. Если об этом узнает налоговая, Марию Ивановну оштрафуют.

Как зарегистрироваться в качестве самозанятого

Налоговики понимают, как не хочется простому человеку приходить в инспекцию. Плательщики НПД могут вообще туда не заходить. Регистрация и учет дохода, формирование налога и его оплата будут идти онлайн — в специальном приложении. Есть три варианта регистрации бизнеса:

- установить мобильное приложение «Мой налог» на телефон;

- в веб-кабинете, который размещен на сайте налогового ведомства;

- через онлайн-кабинет банка, взаимодействующего с ФНС в целях исполнения ФЗ-422. Например, для этого подойдет Сбербанк-Онлайн.

Авторизация в приложении «Мой налог» и есть регистрация в качестве самозанятого. Учтите, регистрировать деятельность можно только в одном из четырех регионов: Москве, Татарстане, Московской и Калужской областях. Если вы зарегистрированы на сайте ФНС в личном кабинете, то просто входите в приложение, заполнив ИНН и введя пароль от аккаунта. Если такой регистрации нет, вам придется отсканировать паспорт и сделать фото.

Где зарегистрировать деятельность

Местом деятельности самозанятого является не место его проживания/регистрации, а тот регион, где он оказывает услуги. Что делать, если вы работаете в интернете, а ваши клиенты разбросаны по всей России? Местом деятельности признается одна из обозначенных в 422-ФЗ территорий, указывать можно только один регион. Изменить место регистрации можно только один раз в год. При выборе ориентируйтесь на следующие параметры:

- если ваши клиенты находятся в одном из четырех участвующих в эксперименте регионов, указываете его при регистрации;

- если среди территорий есть как попадающие в эксперимент, так и не обозначенные в законе, вы можете указать тестовую область.

Приведем пример. Предположим, слух о вязаных котах Марии Ивановны разлетелся по всей России. Тогда:

- если среди клиентов будут люди, проживающие в Татарстане, Москве, Калуге, она сможет зарегистрировать бизнес;

- если среди клиентов есть люди, проживающие в этих и в других регионах России — она сможет зарегистрировать бизнес;

- если среди клиентов не будет людей из Татарстана, Москвы или Калуги — она не сможет зарегистрировать бизнес.

Пока так. Будем надеяться на изменения или разъяснения от ФНС.

Сколько налогов платит самозанятый

Налог на профессиональный доход (ПД) отнесен к специальным налоговым режимам. Его также считают льготным. Во-первых, он самый маленький из всех. Во-вторых, плательщики не вносят страховых взносов. Вообще никаких и никуда.

Ставки по налогу на ПД зависят только от категории вашей клиентуры. Если клиенты — физические лица, налог платят из расчета 4 %, если юридические или ИП — 6%. Данный налоговый спецрежим действует до тех пор, пока общая сумма дохода не превысила 2 400 000 руб. Это учитывает приложение. Как только сумма перейдет за номинальную, налог с разницы от общей суммы и минимума (2,4 млн) надо будет платить в другом режиме.

Если вы физлицо — подавайте декларацию и оплачивайте налог на доходы физических лиц. Если ИП — выбирайте подходящий режим налогообложения и платите по нему. Не забудьте про формальности — вам надо будет написать заявление о переходе на другую систему оплаты налога. Со следующего года вы снова можете платить НПД. Теперь вам надо сделать все наоборот — отказаться от выбранного режима и снова зарегистрироваться в «Моих налогах» как самозанятый и оплачивать НПД.

Как формируется оплата налога

Узнать, как формируется оплата, можно все из того же приложения «Мой налог». Вы оказываете услуги — вам платят деньги. Но это не все. Вы обязаны после каждой оплаты за выполненную услугу или проданный товар выдавать чек. В приложении вы сами формируете чеки и отправляете их клиентам по телефону или на мейл.

Самозанятого плательщика налога не обязывают использовать контрольно-кассовую технику (ККТ) для приема оплаты. Вы вручную вводите сумму и категорию клиента — ИП или физлицо. Не нужно проводить через приложение все ваши денежные поступления. Если вам отдали долг — это не доход. Фиксируйте только доходы от деятельности. Например, если Мария Ивановна получила 300 рублей за кота и 1500 р. ей подарили на день рождения, налоговикам будут интересны 300 рублей.

Они, конечно, надеются на вашу честность и не будут проверять все денежные движения по вашим картам, но могут и прийти с проверкой. Тогда банк должен будет передать информацию обо всех начислениях. Лучше не обманывать. Если вас поймают на сокрытии налогооблагаемой суммы дохода — штраф будет равен 20% от нее. За повторное нарушение в течение 6 мес. вас оштрафуют на полную сумму дохода.

Сумма, отраженная в приложении, и будет объектом налогообложения. С нее вы должны оплачивать налог. Печально, но размер затрат, которые могут возникнуть при осуществлении деятельности, не учитывается и не вычитается. Если Мария Ивановна, чтобы связать кота, купила нитки на 200 руб., она никак не сможет оформить этот расход. Платить налоги придется с трехсот руб.

Небывалое новшество — никаких налоговых деклараций! Вам не надо высчитывать налог и нести расчет в инспекцию. Приложение само формирует сумму налога, реквизиты для его оплаты и напоминает вам о нем каждый месяц. Уведомление приходит в приложение не позже 12 числа.

Оплачивать налог вы можете:

- в самом приложении;

- подключить автоплатеж;

- в банках по квитанции;

- в личных кабинетах уполномоченных банков: через тот же Сбербанк-Онлайн.

Платить налог самозанятому надо не позднее 25 числа каждого месяца. Если сумма ежемесячного налога будет меньше 100 руб., оплачивать ее надо в следующем месяце.

Что будет с пенсионными начислениями

В области социального обеспечения наши законодатели написали столько законов и положений, чем окончательно запутали граждан. Мы вам сейчас все объясним.

Плательщики налога на профессиональную деятельность не платят страховые взносы. Примерно одна треть из налога самозанятого уходит в фонд ОМС. В пенсионный фонд не идет ничего. Ни пенсионного стажа, ни накоплений при этом налоговом режиме не формируется. Вы можете сами добровольно перечислять взносы в ПФР, чтобы накопить пенсионные баллы и трудовой стаж. Тогда вы будете иметь право на государственную пенсию.

Для начисления полного страхового года надо перечислить в ПФР около 30 000 руб. В противном случае, вы выйдете по возрасту на минимальную социальную пенсию. Это новшество 2019 г., принятое 422-ФЗ и действующее 10 лет до 2028 г.

Напоминаем, местом регистрации бизнеса могут быть только четыре региона, входящие в эксперимент: Татарстан, Москва, Калужская и Московская области.

Самозанятые, получившие налоговые каникулы — это совсем другая категория людей. Это не плательщики НПД. В 2017 г., чтобы вывести таких людей из тени, правительство предложило ввести налоговые каникулы и дать возможность 3 года не оплачивать налог на доходы:

- няням;

- помощникам по дому;

- репетиторам;

- сиделкам.

В 2020 году они должны будут заплатить за медицинское страхование 8426 руб. (ФЗ-6) за 2019 год и в дальнейшем самостоятельно оплачивать этот взнос.

Резюмируем: самозанятые, которые зарегистрировались в 2017–2019 гг. в качестве получателя дохода от другого лица за оказание услуг для личных или домашних нужд (уход за детьми и пожилыми, репетиторы, помощники по домашнему хозяйству) не платят налог на доходы до конца 2019 г. Что будет дальше, мы пока не знаем — налоговая молчит. Как узнаем — сразу вам расскажем. До 2019 года медицинскую страховку за них платило государство. В 2020 г. они заплатят ее сами за себя.

Налогоплательщики, зарегистрированные в специальном налоговом режиме — НПД — с 2019 г. не оплачивают страховые взносы, но каждый месяц платят налог с дохода. Этот экспериментальный налоговый режим, принятый 422-ФЗ, действует с 2019 г. по 2028 г. Условия, перечисленные в законе, не могут ухудшиться в течение 10 лет. Пенсионные накопления и стаж в обоих режимах плательщики формируют себе сами.

Есть ли налоговые вычеты у самозанятых

Обязав самозанятых платить налоги, ФНС дала и небольшой бонус — налоговый вычет. В течении года налоговая сумма уменьшается на 1%, пока вычет не достигнет 10 000 руб. Если вы работаете с ИП или ООО, вычет составит 2%, но тоже только до 10 000 руб.

Предоставляется он один раз — до исчерпания лимита. На следующий год вычет не возобновляется — налог оплачивают полностью.

Зачем оформляться самозанятым и платить налог

Сначала мы вас напугаем.

- Если вы что-то делаете, получаете за это деньги и о вас узнает налоговая — вы получите штраф. А она узнает — сейчас активно идут контрольные закупки, и если вы не дали чек, то станете нарушителем.

- Деньги за работу получаете на карту? Регулярное поступление денег непонятно за что — повод задать вам вопрос: «Откуда дровишки?» И если вы не ответите — вы нарушитель.

В случае выявления лица, который незаконно получает доход, ему грозит следующее:

- незаконная предпринимательская деятельность наказывается штрафом до 2000 руб.;

- сумма неуплаченного НДФЛ также войдет в штраф;

- 5% от размера неоплаченного налога с вас возьмут за неподачу декларации, минимально — 1000 руб.;

- 20% от предполагаемой суммы на общих основаниях по ст. 122 НК РФ.

А теперь о приятном. Если вы в тени — вам не дадут кредит. У вас же нет подтвержденного дохода. Однако, если вы зарегистрируетесь как плательщик НПД, то сможете создать в приложении «Мой налог» справку о доходах. Она и будет доказательством вашей платежеспособности для банка.

Второе: клиенты, которые требуют чеки, для вас будут потеряны. А это могут быть крупные организации. Да и для многих людей выдача чека — показатель вашей надежности. Таким образом, регистрация в качестве самозанятого не только влечет за собой дополнительные расходы, но и дает некоторые преимущества.

Источники:

О проведении эксперимента по установлению специального налогового режима

Налоговые каникулы для самозанятых (п. 70)

О налоге на профессиональный доход на сайте госуслуг

Об учете организаций и физических лиц

Аудиоверсия этой статьи

Широко о самозанятости в России заговорили в 2019 году. Тогда в четырех регионах экспериментально ввели новый налоговый режим — налог на профессиональный доход. Сейчас режим действует по всей стране, в качестве самозанятых к концу 2021 года зарегистрировалось почти 3,9 млн человек. Рассказываем, кто и как может стать самозанятым и почему это выгодно

Содержание

Кто считается самозанятым

Плюсы и минусы самозанятости

Кто не может стать самозанятым

Как оформить статус самозанятого

— регистрация для физического лица

— переход на НПД для предпринимателя

Какие налоги платит самозанятый

Какой налоговый вычет положен самозанятому

Лимит дохода у самозанятого

Как выдавать клиентам чеки

— если документ об оплате не нужен

— как принимать оплату

Какие соцгарантии доступны самозанятому, а какие нет

— медицинская помощь и больничные

— пенсия

— справка о доходах

Сервис

Станьте самозанятым через Сбербанк Онлайн и получите сервисы за 0 рублей

Стать самозанятым

Кто считается самозанятым

В законах термина «самозанятый» нет. В обиходе так называют человека, который платит налог на профессиональный доход (НПД). Применять этот налоговый режим могут как физические лица, так и индивидуальные предприниматели.

Примеры сфер, в которых можно трудиться самозанятому:

-

IT: программисты, веб-разработчики;

-

медиа: веб-дизайнеры, копирайтеры, сценаристы, операторы, фотографы;

-

обучение: репетиторы;

-

спорт: инструкторы, тренеры;

-

красота: мастера маникюра, парикмахеры, стилисты;

-

автотранспорт: водители, подборщики машин;

-

дом: клинеры, няни;

-

ремонт: сантехники, электрики, маляры;

-

животные: грумеры, кинологи, догситтеры;

-

торговля самостоятельно произведенными товарами: все, кто этим занимается, — за исключением товаров, которые можно производить только по лицензии.

Перечень не исчерпывающий. Стать самозанятыми, применив новый режим уплаты налогов, могут люди, которые работают «на себя» и не нанимают сотрудников.

Те, кто официально устроен по трудовому договору, и при этом получает дополнительный доход, могут с него платить налог как самозанятые. Важно, что работодатель не вправе оформить отношения с таким сотрудником как с самозанятым. Это разрешается делать, если с момента, когда сотрудника уволили, прошло от двух лет.

Плюсы и минусы самозанятости

Режим «Налог на профессиональный доход» имеет свои преимущества и недостатки. Они представлены в таблице.

| Плюсы | Минусы |

| Доход становится легальным, можно не опасаться штрафов и официально работать с ИП и юрлицами. | Не все виды деятельности разрешены самозанятым. |

| Статус легко оформить без визита в налоговую. | Есть лимит на годовой доход. Он составляет 2,4 млн рублей. |

| Когда прибыли нет, налог не начисляют. | Нельзя нанимать сотрудников. |

| Не нужно вести отчетность и сдавать декларации. | Нельзя получить больничный лист на время болезни. |

| Нет обязанности платить страховые взносы. | Нет отчислений в пенсионный фонд, стаж не идет. |

| Можно взять справку о доходах, чтобы получить соцвыплаты, кредит или визу. | По закону режим действует до 2028 года. Что будет дальше, неизвестно. |

Кто не может стать самозанятым

Воспользоваться налогом на профессиональный доход нельзя, если деятельность связана:

-

с реализацией подакцизных товаров (алкоголя, сигарет, автомобилей, топлива) и продукции, которую обязательно маркировать;

-

перепродажей товаров и прав на имущество;

-

добычей и продажей полезных ископаемых;

-

работой по доверенности в интересах других лиц;

-

доставкой товаров — если в обязанности входит прием платежей для продавца.

Сервис

Зарегистрируйте ИП или ООО бесплатно и без визита в налоговую

Подать заявку

Как оформить статус самозанятого

В 2022 году платить налог на профессиональный доход могут физические лица и ИП, работающие на территории Российской Федерации. Такое право имеют граждане, достигшие 16 лет, и старше.

Возможность получить статус самозанятого есть и у граждан тех стран, что входят в Евразийский экономический союз. Помимо России, это Белоруссия, Армения, Казахстан и Киргизия. Обязательное условие — наличие российского ИНН.

Как зарегистрировать самозанятость физическому лицу

Через личный кабинет на сайте Федеральной налоговой службы. Он доступен со стационарного компьютера.

❗ Внимание

Речь не о том личном кабинете, через который физлица могут подать декларацию и оплатить налоги на недвижимость и личный транспорт. Для регистрации самозанятых создан отдельный веб-кабинет «Мой налог».

Пройти процедуру можно двумя способами:

-

С помощью ИНН и пароля. При регистрации самозанятому будет нужно подтвердить номер телефона и выбрать регион, где он собирается вести деятельность. При этом адрес постоянной регистрации может быть в другом регионе.

-

По паролю от портала госуслуг. Если там есть подтвержденная учетная запись, можно использовать ее, чтобы войти в личный кабинет самозанятого.

❗ Внимание

При такой авторизации самозанятого поставят на учет сразу, автоматически.

В приложении «Мой налог». Здесь три способа регистрации:

-

По паспорту. Для этого нужно загрузить изображение разворота с фотографией, сделать селфи и отправить данные на проверку. Иностранные граждане стать самозанятыми по паспортным данным не смогут.

-

Через личный кабинет физического лица. Вариант подойдет тем, кто уже зарегистрирован на сайте ФНС. Для входа вводят ИНН и пароль.

-

Через портал госуслуг. Если есть учетная запись, идентификацию проходят с помощью ее данных.

В банке. Оформить самозанятость помогут операторы в офисах. Список кредитных организаций, где предоставляется эта услуга, размещен на официальном портале Федеральной налоговой службы.

Сервис

Оформите самозанятость через Сбербанк Онлайн и получите бонусы

Подать заявку

Как ИП перейти на самозанятость

-

Подать заявление на регистрацию самозанятым любым удобным способом.

-

Уведомить налоговую об отказе от предыдущего режима уплаты налогов.

-

Подать декларацию о доходах, полученных в прошлом году.

❗ Внимание

На отказ от системы налогообложения, по которой ИП работал раньше, и на сдачу декларации есть 30 дней со дня подтверждения статуса самозанятого.

Какие налоги платит самозанятый

Самозанятые платят налог по двум ставкам. Какая из них применяется, зависит от того, кому самозанятый продает товар или оказывает услугу. Если клиент — юридическое лицо или индивидуальный предприниматель, сумма облагается налогом в 6 %, если физическое лицо — 4 %.

Квитанция для оплаты налога автоматически формируется в личном кабинете. Ставка налога рассчитывается по каждому выданному в течение месяца чеку. Затем полученные суммы складываются.

В документе есть QR-код, по которому удобно оплатить налог через мобильный банк, терминал или оператора. Самозанятые могут настроить автоплатеж. Для этого нужно указать данные банковской карты в личном кабинете.

❗ Внимание

Расчет налога для самозанятых происходит каждый месяц и отражается в приложении до 12-го числа месяца, следующего за отчетным. Например, за январь квитанция придет до 12 февраля. Оплату нужно провести до 25-го числа. Если вовремя не заплатить налог, за каждый день просрочки начислят пени.

Какой налоговый вычет положен самозанятому

Гражданину, получившему статус самозанятого, предоставляется вычет в 10 000 рублей. За счет него можно уменьшить итоговую сумму налога. Пока деньги не будут израсходованы, ставка для самозанятого уменьшится до 3 % на доходы, полученные от физлиц, и до 4 % на переводы от юрлиц и ИП.

Вычеты по налогам и их списание рассчитываются автоматически, а остаток средств указывается в приложении или в веб-кабинете самозанятого.

Лимит дохода у самозанятого

Применять налог на профессиональный доход вправе только те граждане, чей доход не превышает 2,4 млн рублей в год. Ежемесячная прибыль может быть разной. Главное, чтобы общая сумма не превысила лимит.

Если за год самозанятый заработал больше 2,4 млн рублей, он должен перейти на другой режим уплаты налогов. Для этого подать заявление на снятие с учета в качестве самозанятого — через приложение «Мой налог» или веб-кабинет.

После того как услугу окажут, нужно в течение 20 календарных дней уведомить ФНС о переходе на другую систему налогообложения. В таком случае будет нужно зарегистрироваться как индивидуальный предприниматель, выбрать подходящий режим и начать платить налоги по другим ставкам.

Сервис

Мечтаете о своем деле? Зарегистрируйте бизнес удаленно и бесплатно

Подать заявку

Как выдавать клиентам чеки

Самозанятые должны выдавать клиентам чеки за каждую покупку. Документ формируют в приложении. Для этого указывают услугу или товар, стоимость, дату продажи или завершения работ, клиента и его статус — физлицо или юрлицо. В чеках для юридических лиц и ИП дополнительно вводят ИНН заказчика.

Когда нужные поля будут заполнены, программа оформит документ в виде PDF-файла или ссылки. Его можно отправить покупателю на электронную почту или в мессенджерах либо распечатать.

У самозанятого есть возможность выставить счет на оплату, а чек сформировать после того, как он получит деньги от клиента. Создавать чек рекомендуется во время сделки. Однако закон позволяет вносить информацию о поступлениях вплоть до девятого числа следующего месяца.

Если клиенту не нужен документ об оплате

ФНС не отслеживает, получил заказчик чек или нет. Если выполненные работы или товары самозанятому оплатили, значит, сделка состоялась. Сформировать документ, чтобы по нему начислить налоги, можно в любом случае.

Как принимать оплату

Рассчитаться с самозанятым заказчик может удобным способом: оплатить услугу наличными, сделать перевод на карту. Отдельный счет для получения оплаты не требуется. Если режим «Налог на профессиональный доход» применяет ИП, он может использовать имеющийся расчетный счет.

Какие социальные гарантии доступны самозанятому, а какие нет

Самозанятые не связаны трудовыми договорами, и у них нет обязанности платить страховые взносы. Граждане освобождаются от дополнительных отчислений, но и лишаются ряда социальных гарантий.

Медицинская помощь и больничные

Часть средств из налога на профессиональный доход идет в региональный бюджет и Фонд обязательного медицинского страхования. Поэтому самозанятым доступна бесплатная медпомощь в государственных больницах и поликлиниках.

Что касается больничных листов, то их плательщики НПД оформить не могут.

📌 Совет

Граждане, которые платят налог на профессиональный доход, вправе заключить договор добровольного медицинского страхования (ДМС) и получать страховую часть в случае временной нетрудоспособности.

Пенсия

У самозанятого нет обязанности платить взносы в Пенсионный фонд. Соответственно, не начисляется трудовой стаж. Это значит, что рассчитывать придется только на социальную пенсию по старости, которая назначается позже страховой и без надбавок за трудовые годы, что влияет на ее размер.

Как и в случае с ДМС, граждане могут делать отчисления из страховой части самостоятельно. Заявление на добровольные выплаты нужно подать в отделении Пенсионного фонда, на официальном сайте ведомства или через приложение «Мой налог». Определиться, в каком размере отчислять добровольные взносы, поможет онлайн-калькулятор на сайте ПФР.

Справка о доходах

Чтобы получить кредит, визу или социальные выплаты, нужно документально подтвердить доходы. Сформировать соответствующую справку самозанятому можно в приложении.

В ней отразятся фамилия и имя самозанятого, ИНН, паспортные данные, адрес по прописке, доходы за каждый месяц и за год, сведения об уплате налогов. Документ заверяется электронной подписью налогового органа и имеет юридическую силу.

Сервис

Оформите самозанятость через Сбербанк Онлайн и пользуйтесь сервисами бесплатно

Подать заявку