УПРАВЛЕНЧЕСКАЯ ОТЧЕТНОСТЬ: НАЗНАЧЕНИЕ, ОТЛИЧИЕ ОТ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Управленческая отчетность — это совокупность внутренних отчетов предприятия, формируемых на добровольной основе. Главная цель формирования управленческой отчетности — получить достоверную информацию о состоянии дел организации на конкретную дату, например, для предоставления руководству или собственникам предприятия.

Основное отличие управленческой отчетности от бухгалтерской — в получателе, конечном пользователе. Бухгалтерскую отчетность составляют в обязательном порядке для представления в налоговые органы, для аудиторов. Она нужна, чтобы проанализировать работу предприятия за прошедший отчетный период, проверить правильность отражения фактов хозяйственной деятельности организации.

Добровольная управленческая отчетность требуется руководителю предприятия, его заместителям, другим уполномоченным лицам (управленческий персонал, менеджеры), а также собственникам предприятия для анализа и планирования дальнейшей деятельности в краткосрочной или долгосрочной перспективе.

Бухгалтерскую отчетность составляют в целом по предприятию, управленческую отчетность при необходимости представляют в разрезе структурных и обособленных подразделений, дочерних компаний и др. Такая детализация позволяет выявить проблемные места.

ЭТО ВАЖНО

Эксперты по составлению управленческой отчетности отмечают, что перегружать отчеты информацией не стоит, иначе документ будет сложно воспринимать.

Обычно управленческие отчеты включают плановые и фактические показатели. Это позволяет проводить план-фактный анализ и рассчитывать относительные коэффициенты, характеризующие эффективность финансово-хозяйственной деятельности.

Периодичность формирования и состав управленческой отчетности зависят исключительно от требований конечных пользователей (например, руководства). Отчеты могут составляться ежедневно, еженедельно, ежемесячно, ежеквартально и за год.

Рассмотрим основные формы управленческой отчетности, которые можно применить практически в любой организации. Для наглядности используем управленческие отчеты предприятия ООО «Березка» (название условное), выпускающего мебель.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ (ДОХОДАХ И РАСХОДАХ)

Этот отчет стоит в основе управленческого учета. В нем отражают информацию о реальной прибыли/убытке предприятия. Задача любой коммерческой организации — получить положительный финансовый результат (прибыль), поэтому данному отчету уделяют особое внимание.

Для построения управленческого отчета о прибылях и убытках лучше всего использовать форму Отчета о финансовых результатах, утвержденную Приказом Минфина России от 02.07.2010 № 66н (в ред. от 19.04.2019) «О формах бухгалтерской отчетности организаций».

В управленческом отчете допустимо как сгруппировать некоторые строки отчета, так и дать более детализированную расшифровку (в первую очередь это касается расходов предприятия). Конечные получатели документа могут запросить детализацию по выручке (например, с разбивкой по видам выпускаемой продукции).

Рассмотрим управленческий отчет о прибылях и убытках мебельного предприятия ООО «Березка» (табл. 1).

|

Таблица 1. Управленческий отчет о прибылях и убытках за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

56 501 |

|

Себестоимость продаж |

46 991 |

|

Валовая прибыль (убыток) |

9510 |

|

Прибыль (убыток) от продаж |

9510 |

|

Проценты к уплате |

301 |

|

Прочие расходы |

845 |

|

Прибыль (убыток) до налогообложения |

8364 |

|

Текущий налог на прибыль |

1673 |

|

Чистая прибыль (убыток) |

6691 |

Основное, что мы видим из данного отчета, — положительный финансовый результат деятельности предприятия (6691 тыс. руб.).

Выручка от реализации превышает общую себестоимость, то есть сумму всех расходов, связанных с выпуском и реализацией продукции. Однако каждое предприятие постоянно стремится увеличить прибыль. Для этого, как правило:

• увеличивают цену реализации единицы продукции (в итоге растет размер выручки от реализации);

• сокращают себестоимость продаж (при неизменном размере выручки это увеличивает прибыль, в том числе прибыль с единицы продукции).

При планировании финансовых результатов на основе управленческой отчетности учитывают фактический и планируемый объемы реализации. Такое планирование достаточно условное, так как в состав себестоимости продаж входят как постоянные, так и переменные расходы, причем постоянные расходы практически не изменяются с ростом или снижением объема реализации.

Проведем предварительные расчеты, необходимые для формирования планового отчета о прибылях и убытках.

Нам известно, что выручка в размере 68 074 тыс. руб. получена от реализации 213 ед. продукции по цене 265 262,90 руб. за единицу. В следующем отчетном периоде планируется реализовать 264 ед. Планируемая выручка составит 70 029 тыс. руб. (265 262,90 руб. × 264 ед.).

При себестоимости единицы в 220 616,3 руб. себестоимость выпуска 264 ед. составит 58 243 тыс. руб. (220 616,30 руб. × 264 ед.).

Сформируем прогнозный управленческий отчет о прибылях и убытках (табл. 2).

|

Таблица 2. Прогноз управленческого отчета о прибылях и убытках на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Выручка от реализации |

70 029 |

|

Себестоимость продаж |

58 243 |

|

Валовая прибыль (убыток) |

11 787 |

|

Прибыль (убыток) от продаж |

11 787 |

|

Проценты к уплате |

373 |

|

Прочие расходы |

1047 |

|

Прибыль (убыток) до налогов |

10 366 |

|

Текущий налог на прибыль |

2073 |

|

Чистая прибыль (убыток) |

8293 |

При таком планировании показатели рентабельности (продукции, предприятия, продаж и др.) остаются неизменными, ведь при прогнозировании учитывают только колебания объема реализации.

Рассчитаем основные показатели рентабельности, которые характеризуют доходность предприятия и экономическую целесообразность его деятельности.

1. Рентабельность основной деятельности (R1) — отношение прибыли до налогообложения к выручке от реализации продукции. Данный коэффициент показывает, какую часть составляет прибыль в составе выручки. Условно нормативным значением рентабельности основной деятельности принято считать 10–15 %.

Рассчитаем рентабельность основной деятельности на прогнозируемый 4 квартал 2021 г.:

- 1(4 кв) = 10 366 тыс. руб. / 70 029 тыс. руб. × 100 % = 14,8 %.

Значение рентабельности основной деятельности за отчетный 3 квартал 2021 г. было таким же:

- 1(3 кв) = 8364 тыс. руб. / 56 501 тыс. руб. × 100 % = 14,8 %.

Чем выше размер прибыли по отношению к выручке, тем более доходным считается предприятие.

2. Рентабельность продукции (R2) — отношение чистой прибыли к полной себестоимости. Показатель имеет большое значение для анализа эффективности деятельности. Он показывает, насколько прибыльна производимая продукция, сколько прибыли получило предприятие с общих издержек на ее производство.

Прогноз рентабельности продукции на 4 квартал 2021 г. составил:

R2(4 кв) = 8293 тыс. руб. / 58 243 тыс. руб. × 100 % = 14,24 %.

За 3 квартал 2021 г. рентабельность продукции составила ту же величину:

R2(3 кв) = 6691 тыс. руб. / 46 991 тыс. руб. × 100 % = 14,24 %.

На этапе анализа управленческой отчетности и планирования деятельности в краткосрочной или долгосрочной перспективе можно выявить проблемные зоны: высокие издержки предприятия на производство продукции, низкая выручка и др.

По результатам анализа формируют политику дальнейшего развития предприятия, принимают решение, например, об отказе от производства какого-либо вида продукции, о расширении рынка сбыта, оптимизации затрат, повышении/понижении розничной цены и др.

УПРАВЛЕНЧЕСКИЙ БАЛАНС

Управленческий баланс по структуре практически аналогичен бухгалтерскому балансу, то есть он представляет собой некое равновесие активов и пассивов предприятия.

Форма управленческого баланса не утверждена на законодательном уровне, поэтому рекомендуем воспользоваться бланком привычного бухгалтерского баланса.

Важный момент: в зависимости от пожелания конечного пользователя можно удалить ненужные строки баланса, сгруппировать отдельные статьи или детально расписать их (например, заемные средства, если их удельный вес в валюте баланса значителен).

В таблице 3 представлен управленческий баланс ООО «Березка».

|

Таблица 3. Управленческий баланс за 3 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

4560 |

|

Итого по разделу I |

4563 |

|

II. Оборотные активы |

|

|

Запасы |

13 664 |

|

Дебиторская задолженность |

21 290 |

|

Денежные средства и денежные эквиваленты |

3858 |

|

Итого по разделу II |

38 812 |

|

Баланс |

43 375 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

71 |

|

Резервный капитал |

12 |

|

Нераспределенная прибыль (непокрытый убыток) |

13 635 |

|

Итого по разделу III |

13 718 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

522 |

|

Кредиторская задолженность |

29 135 |

|

Итого по разделу V |

29 657 |

|

Баланс |

43 375 |

Привычная форма бухгалтерского баланса упрощена — удалены статьи с нулевыми значениями, за исключением раздела IV, чтобы акцентировать внимание на том, что долгосрочных обязательств у предприятия нет.

На базе данных управленческого баланса за 3 квартал 2021 г. рассчитывают основные показатели финансового состояния предприятия. На этом этапе не нужен комплексный анализ отчетности — достаточно акцентировать внимание на основных проблемных зонах.

Коэффициент обеспеченности собственными средствами (Косс) — отношение разницы собственного капитала и внеоборотных активов к оборотным активам:

Косс = (Итог по разделу III – Итог по разделу I) / Итог по разделу II.

В нашем случае Косс = (13 718 тыс. руб. – 4563 тыс. руб.) / 38 812 тыс. руб. = 0,24.

Значение показателя говорит о неудовлетворительной структуре баланса и высокой вероятности неплатежеспособности предприятия в целом.

О хорошем финансовом состоянии предприятия и его возможности проводить независимую финансовую политику говорит значение показателя больше 0,5.

Коэффициент задолженности (Кз) — отношение общей задолженности предприятия к собственным средствам:

Кз = (Итог по разделу IV + Итог по разделу V) / Итог по разделу III.

На анализируемом предприятии: Кз = 29 657 тыс. руб. / 13 718 тыс. руб. = 2,16.

Нормативное значение коэффициента задолженности — ниже 1. В противном случае говорят о превышении размера заемных средств над собственными.

На основании результатов управленческого баланса за 3 квартал 2021 г. можно спрогнозировать модель управленческого баланса на следующий период (например, методом процента от продаж). Для этого нужны данные:

• о фактических продажах за отчетный период (для нашего примера — 213 ед.);

• планируемый объем продаж в следующем периоде (для нашего примера — 264 ед.).

Коэффициент изменения объема реализации (Кизм) рассчитывают следующим образом:

Кизм = Q2 / Q1,

где Q1 — объем реализации продукции за предшествующий период, шт.;

Q2 — объем реализации продукции на планируемый период, шт.

В нашем случае Кизм = 264 ед. / 213 ед. = 1,239.

В основе данной методики утверждение, что статьи баланса напрямую зависят от колебаний объема реализации.

Основные принципы составления управленческого баланса методом процента от продаж:

• текущие активы, текущие обязательства и переменные издержки при изменении объема продаж на определенный процент изменяются в среднем на такой же процент;

• при полной загрузке производственной мощности делается допущение, что потребность в основных средствах изменяется прямо пропорционально изменению объема выпуска продукции. Остальные внеоборотные активы (за исключением основных средств) берут в прогноз неизменными;

• долгосрочные обязательства и собственный капитал, в состав которого входят уставный капитал, добавочный капитал, резервный капитал, доходы будущих периодов и резервы предстоящих расходов, также берут в прогноз неизменными;

• нераспределенную прибыль прогнозируют следующим образом: к нераспределенной прибыли базового периода прибавляют прогнозируемую чистую прибыль и вычитают дивиденды, если на них запланированы расходы.

Размер чистой прибыли по данным прогноза (см. табл. 2) — 8293 тыс. руб. при условии, что предприятие не будет распределять прибыль на дивиденды из-за высокого уровня краткосрочных обязательств, которые нужно погасить. Чистую прибыль можно направить на:

• увеличение нераспределенной прибыли (5779 тыс. руб.);

• погашение обязательств (2515 тыс. руб.).

Составим на основании рассмотренной методики прогнозную модель управленческого баланса на 4 квартал 2021 г. (табл. 4).

|

Таблица 4. Прогноз управленческого баланса на 4 кв. 2021 г. |

|

|

Показатель |

Сумма, тыс. руб. |

|

Актив |

|

|

I. Внеоборотные активы |

|

|

Нематериальные активы |

3 |

|

Основные средства |

5652 |

|

Итого по разделу I |

5655 |

|

II. Оборотные активы |

|

|

Запасы |

16 936 |

|

Дебиторская задолженность |

26 388 |

|

Денежные средства и денежные эквиваленты |

4782 |

|

Итого по разделу II |

48 106 |

|

Баланс |

53 761 |

|

Пассив |

|

|

III. Капитал и резервы |

|

|

Уставный капитал |

88 |

|

Резервный капитал |

15 |

|

Нераспределенная прибыль (непокрытый убыток) |

19 414 |

|

Итого по разделу III |

19 517 |

|

IV. Долгосрочные обязательства |

0 |

|

Итого по разделу IV |

0 |

|

V. Краткосрочные обязательства |

|

|

Заемные средства |

647 |

|

Кредиторская задолженность |

33 596 |

|

Итого по разделу V |

34 243 |

|

Баланс |

53 761 |

На основании предложенных изменений рассчитаем коэффициенты:

Косс = (19 517 – 5655) / 48 106 = 0,29;

Кз = 34 243 / 19 517 = 1,75.

Благодаря мероприятиям, сформированным на основе управленческой отчетности, удалось нарастить независимость мебельного предприятия «Березка» от заемных источников финансирования и улучшить соотношение собственных и заемных средств.

Для закрепления эффекта стоит проанализировать доходность предприятия и найти возможность увеличить уровень прибыли для укрепления финансовой независимости.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

Отчет о движении денежных средств (ОДДС) содержит информацию о денежных потоках (по расчетному счету и/или кассе), отражая планируемые и фактические поступления и расходования денежных средств.

Отчет о движении денежных средств позволяет:

- оценить финансовые возможности предприятия;

- отслеживать наличие денежных средств на счетах и в кассе предприятия;

- сбалансировать поступления и расходования денежных средств;

- контролировать ликвидность и платежеспособность предприятия.

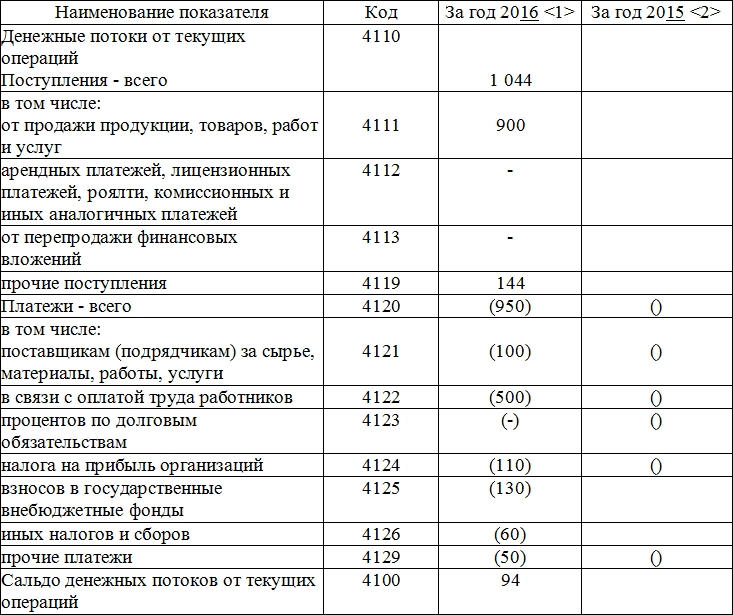

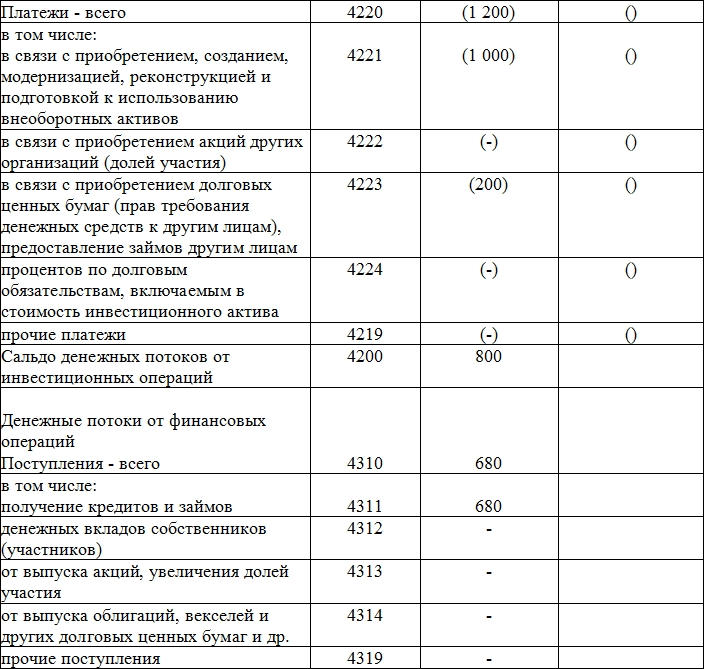

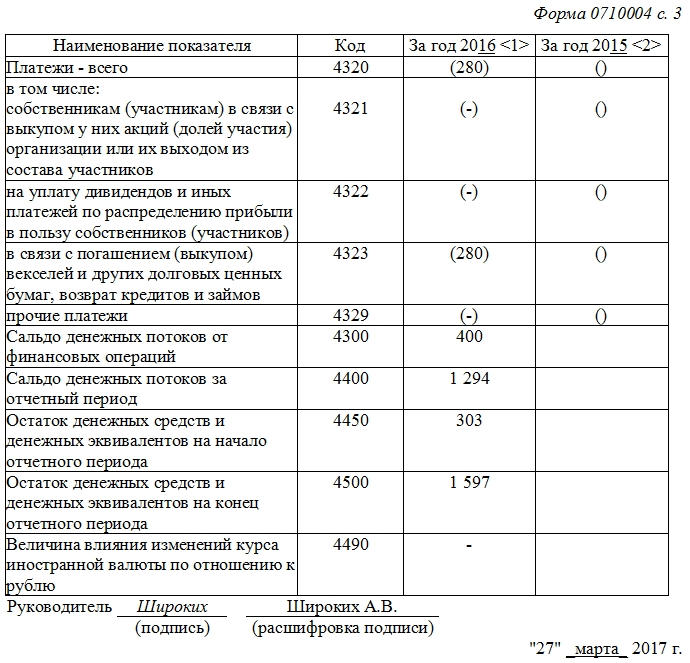

В Отчет о движении денежных средств, как и в Бюджет движения денежных средств, включают денежные потоки от текущих, инвестиционных и финансовых операций.

Текущие денежные потоки — это поступления от реализации продукции, расходы на оплату услуг поставщиков и подрядчиков, оплата труда работников предприятия, налоговые платежи и др.

Инвестиционные денежные потоки — это операции, связанные с приобретением, созданием или выбытием внеоборотных активов, например затраты на опытно-конструкторские и технологические работы, предоставление займов, платежи в связи с приобретением акций и др.

К денежным потокам от финансовых операций относятся денежные потоки от операций, связанных с привлечением финансирования (денежные вклады, выплаты в связи с выкупом акций, уплата дивидендов, погашение векселей и др.).

Чтобы эффективно планировать расходования и поступления денежных средств, нужно проводить план-фактный анализ, особенно в кризисной ситуации, когда ухудшается платежная дисциплина и у предприятия может не хватать денег для осуществления платежей.

Управленческий ОДДС повышает эффективность планирования и бюджетирования в целом. Рассмотрим управленческий отчет о движении денежных средств ООО «Березка» (табл. 5).

|

Таблица 5. Управленческий отчет о движении денежных средств за 3 кв. 2021 г. |

|||

|

№ п/п |

Показатель |

План |

Факт |

|

Остаток денежных средств на начало месяца |

12 200,00 |

12 200,00 |

|

|

1 |

Поступления денежных средств |

7400,00 |

7400,00 |

|

1.1 |

Поступления по основной деятельности |

7400,00 |

7400,00 |

|

1.1.1 |

Авансы заказчиков |

7400,00 |

7400,00 |

|

1.1.1.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.1.2 |

ООО «Гамма», договор № 212/Т от 28.06.2020 |

7400,00 |

7400,00 |

|

1.1.1.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2 |

Выручка от реализации товаров (работ, услуг) |

0,00 |

0,00 |

|

1.1.2.1 |

ООО «Альфа», договор № 12 от 30.01.2020 |

0,00 |

0,00 |

|

1.1.2.2 |

ООО «Гамма», договор № 212/Т от 28.04.2020 |

0,00 |

0,00 |

|

1.1.2.3 |

ООО «Бета», договор № 17 от 24.03.2020 |

0,00 |

0,00 |

|

1.1.2.4 |

ООО «Омега», договор № 1 от 23.12.2020 |

0,00 |

0,00 |

|

1.1.2.5 |

ООО «Норма», договор № 7 от 16.02.2020 |

0,00 |

0,00 |

|

1.2 |

Поступления по финансовой деятельности |

0,00 |

0,00 |

|

1.3 |

Поступления по инвестиционной деятельности |

0,00 |

0,00 |

|

2 |

Расходования денежных средств |

7783,05 |

7517,01 |

|

2.1 |

Расходования по основной деятельности |

3647,65 |

3204,21 |

|

2.1.1 |

Расчеты с поставщиками |

2319,05 |

1749,51 |

|

2.1.1.1 |

Расчеты за комплектующие |

2319,05 |

1749,51 |

|

2.1.1.1.1 |

Изделие № 1 |

1174,15 |

604,61 |

|

2.1.1.1.1.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.1.2 |

АО «Альфа» |

268,85 |

0,00 |

|

2.1.1.1.1.3 |

ООО «Диагональ» |

500,69 |

200,00 |

|

2.1.1.1.1.4 |

АО «Ярославль» |

0,00 |

0,00 |

|

2.1.1.1.1.5 |

Прочие поставщики |

404,61 |

404,61 |

|

2.1.1.1.2 |

Изделие № 2 |

1144,90 |

1144,90 |

|

2.1.1.1.2.1 |

Завод им. И. И. Иванова |

0,00 |

0,00 |

|

2.1.1.1.2.2 |

АО «Альфа» |

588,00 |

588,00 |

|

2.1.1.1.2.3 |

ООО «Диагональ» |

0,00 |

0,00 |

|

2.1.1.1.2.4 |

Прочие поставщики |

556,90 |

556,90 |

|

2.1.2 |

Оплата труда |

1022,00 |

1119,00 |

|

2.1.2.1 |

Подразделение № 1 (Москва) |

476,00 |

512,00 |

|

2.1.2.2 |

Подразделение № 2 (Санкт-Петербург) |

546,00 |

607,00 |

|

2.1.3 |

Страховые взносы |

306,60 |

335,70 |

|

2.1.3.1 |

Подразделение № 1 (Москва) |

142,80 |

153,60 |

|

2.1.3.2 |

Подразделение № 2 (Санкт-Петербург) |

163,80 |

182,10 |

|

2.2 |

Общехозяйственные расходы |

3068,00 |

3202,60 |

|

2.2.1 |

Подразделение № 1 (Москва) |

625,00 |

717,60 |

|

2.2.1.1 |

Аренда |

75,00 |

75,00 |

|

2.2.1.2 |

Услуги связи |

3,00 |

3,00 |

|

2.2.1.3 |

Охрана |

0,00 |

0,00 |

|

2.2.1.4 |

Оплата труда (счет 26) |

340,00 |

412,00 |

|

2.2.1.5 |

Страховые взносы (счет 26) |

102,00 |

123,60 |

|

2.2.1.6 |

Расходные материалы, оргтехника |

0,00 |

12,00 |

|

2.2.1.7 |

Транспортные расходы |

55,00 |

55,00 |

|

2.2.1.8 |

Прочие расходы |

50,00 |

37,00 |

|

2.2.2 |

Подразделение № 2 (Санкт-Петербург) |

2443,00 |

2485,00 |

|

2.2.2.1 |

Аренда |

275,00 |

275,00 |

|

2.2.2.2 |

Услуги связи |

15,00 |

17,00 |

|

2.2.2.3 |

Охрана |

0,00 |

0,00 |

|

2.2.2.4 |

Оплата труда (счет 26) |

1610,00 |

1670,00 |

|

2.2.2.5 |

Страховые взносы (счет 26) |

483,00 |

501,00 |

|

2.2.2.6 |

Расходные материалы, оргтехника |

0,00 |

0,00 |

|

2.2.2.7 |

Расходы на содержание транспорта |

10,00 |

10,00 |

|

2.2.2.8 |

Прочие расходы |

50,00 |

12,00 |

|

2.3 |

Общепроизводственные расходы |

1067,40 |

1110,20 |

|

2.3.1 |

Подразделение № 1 (Москва) |

361,90 |

369,20 |

|

2.3.1.1 |

Оплата труда (счет 25) |

263,00 |

284,00 |

|

2.3.1.2 |

Страховые взносы (счет 25) |

78,90 |

85,20 |

|

2.3.1.3 |

Инструмент, материалы производственного назначения |

10,00 |

0,00 |

|

2.3.1.4 |

Прочие расходы |

10,00 |

0,00 |

|

2.3.2 |

Подразделение № 2 (Санкт-Петербург) |

705,50 |

741,00 |

|

2.3.2.1 |

Оплата труда (счет 25) |

535,00 |

570,00 |

|

2.3.2.2 |

Страховые взносы (счет 25) |

160,50 |

171,00 |

|

2.3.2.3 |

Прочие расходы |

10,00 |

0,00 |

|

2.4 |

Расходования по налогам |

0,00 |

0,00 |

|

2.4.1 |

НДС |

0,00 |

0,00 |

|

2.4.2 |

Налог на прибыль |

0,00 |

0,00 |

|

2.4.3 |

Налог на имущество |

0,00 |

0,00 |

|

2.5 |

Расходования по финансовой деятельности |

0,00 |

0,00 |

|

2.6 |

Расходования по инвестиционной деятельности |

0,00 |

0,00 |

|

Cash flow от основной деятельности |

–383,05 |

–117,01 |

|

|

Cash flow от финансовой деятельности |

0,00 |

0,00 |

|

|

Cash flow от инвестиционной деятельности |

0,00 |

0,00 |

|

|

Излишек/недостаток денежных средств на конец месяца |

–383,05 |

–117,01 |

|

|

Остаток денежных средств на конец месяца |

11 816,95 |

12 082,99 |

Первое, на что обратит внимание руководитель или иной конечный пользователь отчета, — отрицательное значение показателя cash flow. Cash flow — это расчетный показатель по каждому типу денежного потока (текущая, финансовая и инвестиционная деятельность), представляющий собой разницу между поступлениями и расходованиями денежных средств.

Отрицательное значение cash flow по отчету свидетельствует о том, что поступления денежных средств ниже расходований. Если бы у предприятия не было остатка денежных средств с предшествующего месяца, оно не смогло бы вносить платежи.

В управленческом ОДДС плановые и фактические показатели представлены в разбивке по выпускаемым изделиям и обособленным подразделениям (Москва и Санкт-Петербург). Руководство может потребовать более детальную разбивку, если плановые показатели значительно отличаются от фактических.

На основании подобного управленческого ОДДС можно:

• спрогнозировать движение денежных средств на следующий период;

• установить лимит средств к расходованию или остаток денег на расчетном счете и в кассе, чтобы обеспечить платежеспособность предприятия в начале следующего отчетного месяца и на случай неплатежеспособности партнеров.

УПРАВЛЕНЧЕСКИЙ ОТЧЕТ О ФАКТИЧЕСКОЙ СЕБЕСТОИМОСТИ ПРОДУКЦИИ

Одна из основных задач каждого предприятия — сформировать такую рыночную цену, чтобы она покрывала расходы на производство реализуемой продукции, при этом была конкурентоспособной, соответствовала качеству продукции, обеспечивала спрос на рынке.

После того как рыночная цена или контрактная фиксированная цена сформирована, нужно постараться удержать себестоимость — в случае превышения себестоимости над ценой предприятие не получит прибыли. Ситуацию можно контролировать с помощью управленческого отчета о фактической себестоимости продукции.

Рассмотрим управленческий отчет о фактической себестоимости продукции ООО «Березка» (табл. 6).

|

Таблица 6. Управленческий отчет о фактической себестоимости единицы продукции за 3 кв. 2021 г., руб. |

|||

|

Статья калькуляции |

План |

Факт |

Изменения, +/– |

|

Затраты на материалы |

53 800,00 |

54 361,00 |

561,00 |

|

Затраты на оплату труда производственных рабочих |

75 500,00 |

76 254,00 |

754,00 |

|

Страховые взносы |

22 650,00 |

22 876,20 |

226,20 |

|

Общепроизводственные расходы |

27 382,00 |

27 761,80 |

379,80 |

|

Общехозяйственные расходы |

41 284,00 |

41 642,70 |

358,70 |

|

Производственная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 616,00 |

222 895,70 |

2279,70 |

|

Прибыль |

44 646,90 |

42 367,20 |

–2279,70 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Этот отчет отражает отклонения плановых показателей калькуляции себестоимости от фактических. Если они значительные, нужно провести дополнительный анализ, чтобы выяснить причины.

На данном этапе создания управленческой отчетности устанавливают группу затрат, имеющих наибольший удельный вес в составе себестоимости, и формируют политику сокращения расходов для увеличения прибыльности продукции.

Например, для сокращения затрат на материалы перезаключают договоры с другими поставщиками на более выгодных условиях. Чтобы уменьшить фонд оплаты труда, сокращают численность рабочих, привлекают сторонние организации к выполнению работ и др.

С учетом мероприятий по оптимизации структуры себестоимости планируют обновленную структуру на следующий отчетный период.

Рассмотрим пример составления планируемой калькуляции себестоимости продукции с учетом роста объемов при сохранении общехозяйственных расходов (как неизменяющейся составляющей структуры себестоимости вне зависимости от колебаний объема) на прежнем уровне.

Фактические общехозяйственные расходы на единицу продукции (см. табл. 6) — 41 642,70 руб. при объеме продаж 213 ед. продукции в отчетном периоде. Следовательно, общий размер общехозяйственных расходов составляет:

41 642,70 руб. × 213 ед. = 8 869 895,10 руб.

Планируемый объем реализации на следующий отчетный период — 264 ед. Разделив общий размер общехозяйственных расходов (8 869 895,10 руб.) на планируемый объем реализации, получим удельные общехозяйственные расходы на единицу продукции — 33 598,09 руб. (табл. 7).

Остальные статьи затрат принимаются к планируемому периоду в неизменном виде по фактическим данным отчета о себестоимости.

|

Таблица 7. Планирование структуры себестоимости единицы продукции на 4 кв. 2021 г. с учетом предложенных мероприятий, руб. |

|||

|

Статья калькуляции |

Факт |

План |

Изменения, +/– |

|

Затраты на материалы |

54 361,00 |

54 361,00 |

0,00 |

|

Затраты на оплату труда производственных рабочих |

74 254,00 |

76 254,00 |

0,00 |

|

Страховые взносы |

22 276,20 |

22 876,20 |

0,00 |

|

Общепроизводственные расходы |

27 761,80 |

27 761,80 |

0,00 |

|

Общехозяйственные расходы |

41 642,70 |

33 598,09 |

8044,61 |

|

Производственная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

Полная себестоимость |

220 295,70 |

214 851,09 |

8044,61 |

|

Прибыль |

44 967,20 |

50 411,81 |

8044,61 |

|

Цена без учета НДС |

265 262,90 |

265 262,90 |

0,00 |

Мы оставили неизменными все статьи затрат, включаемые в себестоимость, кроме общехозяйственных расходов, которые условно не изменяются в зависимости от роста объемов реализации.

Благодаря оптимизации планируемая удельная прибыль на единицу продукции при сохранении розничной цены на прежнем уровне будет увеличена на 8044,61 руб., то есть на общий прогнозный объем продаж — 2 123 777,04 руб. (8044,61 руб. × 264 ед.).

ОТЧЕТ О ДЕБИТОРСКОЙ И КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ

Отчет о дебиторской и кредиторской задолженности может быть совмещен в один управленческий документ или разбит на два самостоятельных документа. Он позволяет оценить платежеспособность предприятия, отследить оборачиваемость задолженностей с помощью относительных коэффициентов.

К СВЕДЕНИЮ

Дебиторская задолженность — сумма денежных средств, которую должны предприятию дебиторы; кредиторская задолженность — сумма денежных средств, которую должно предприятие своим кредиторам.

Факт формирования дебиторской и кредиторской задолженности неизбежен за счет временного разрыва между платежами и передачей готовой продукции.

Отчет о дебиторской и кредиторской задолженности составляют на конкретную дату. Конечный получатель видит информацию о состоянии расчетов с контрагентами и может оперативно контролировать исполнение обязанностей.

Рассмотрим управленческий отчет о дебиторской и кредиторской задолженностях предприятия ООО «Березка» (табл. 8).

|

Таблица 8. Отчет о дебиторской и кредиторской задолженностях |

||||||

|

Дебиторы/ Кредиторы |

Сумма, руб. |

Отгрузка |

Произведенная оплата (авансирование) |

Сумма задолженности на 01.10.2021 |

||

|

дата |

сумма, руб. |

дата |

сумма, руб. |

|||

|

Дебиторы |

||||||

|

ООО «Бета» |

11 000 000 |

23.07.2021 |

11 000 000 |

16.07.2021 |

5 500 000 |

5 500 000 |

|

Кредиторы |

||||||

|

ООО «Норман» |

1 100 000 |

15.07.2021 |

1 100 000 |

09.07.2021 |

880 000 |

220 000 |

Анализируя данные отчета, руководитель увидит, что предприятие 09.07.2021 проавансировало на 80 % ООО «Норман» (880 000 руб.). Продукция отгружена в полном объеме 15.07.2021, но на сегодняшний день предприятие еще не рассчиталось окончательно — долг в размере 220 000 руб.

Одновременно с этим ООО «Бета» внесло аванс (50 %) в размере 5 500 000 руб. Продукция в полном объеме отгружена 23.07.2021, однако окончательный расчет в размере 50 % предприятие не получило.

Как правило, в договорах с контрагентами указывают условия поставок и временной промежуток между поставкой и окончательным расчетом (например, окончательный расчет осуществляется в течение пяти рабочих дней с дня приемки покупателем поставляемой продукции).

За нарушение сроков оплаты предполагаются санкции (например, пеня в размере 0,1 % от суммы задержанного платежа за каждый день задержки). Поэтому в случае предъявления требований кредиторов предприятие будет вынуждено не только сделать окончательный расчет, но и выплатить штрафные санкции.

ЗАКЛЮЧЕНИЕ

Мы рассмотрели основные управленческие отчеты, которые формируют для руководителей предприятия. Эти отчеты не являются обязательными, их не нужно сдавать в соответствующие службы, у них нет унифицированных форм.

Управленческие отчеты нужны для внутреннего анализа деятельности, планирования в краткосрочной или долгосрочной перспективе. Вид отчета и периодичность его составления индивидуальны для каждого предприятия и зависят от требований конечного получателя.

Статья опубликована в журнале «Планово-экономический отдел» № 11, 2021.

Недавно проводила собеседование на должность экономиста отдела управленческой отчетности, на одном из собеседований меня начали убеждать, что баланс для управленческого учета вообще штука бесполезная, он нужен исключительно бухгалтерам, а для собственника и менеджмента он вообще ценности не несёт, аргументом было «даже в интернете так написано».

Для практикующего экономиста по управленческому учету — это звучит очень забавно, разумеется. Но, в интернете я всё-таки почитала и действительно много информации о том, что нужен отчет о финансовых результатах и отчет о движении денег, а баланс можно не использовать, так как там якобы нет информации для принятия управленческих решений. Почему-то часто возникают сложности в этой части и у специалистов и у собственников бизнеса, поэтому, давайте сегодня поговорим о трёх формах отчетности, для чего каждый отчет нужен и как они между собой увязываются.

Был у меня проект один. Производственная компания. Светлые планы на будущее, компания планировала значительно увеличить обороты и выйти на новый уровень, причем, производство было в нескольких городах-а значит, контрольная функция важна как никогда. Как и в большинстве своем, многие задумываются про управленческий учет на стадии роста, бизнес растет, процессов, людей, объемов работ становится все больше и на ряду с этим увеличиваются объемы информации, в голове держать всё невозможно.

Основная цель внедрения управленческого учета была связана с тем, что собственники бизнеса не видели куда идут, что с бизнесом происходит, в каком он сейчас состоянии, сколько компания прибыли генерирует. В штате был сотрудник, который вёл учет на коленке, но было подозрение, что отчетность не достоверная. Так и оказалось.

Вы сами владеете управленческим учетом? Как минимум, вы точно знаете, как сильно сейчас ценятся те, кто понимает в управленке, финанализе и бюджетировании. Такие профи на вес золота! Для тех, кто хочет в ряды особо ценных бухгалтеров, мы сделали онлайн-курс «Антикризисный управленческий учет и бюджетирование: с нуля до внедрения». Я преподаю в нем несколько модулей про 1С и провожу онлайн-встречу с потоком. Посмотреть программу и записаться на курс можно тут. Обучение онлайн 1 месяц. По окончании получите официальное удостоверение на 140 часов с занесением в госреестр.

При принятии отчетности, как сейчас помню, управленческий баланс не бился на 1,3 млн рублей (равенство активов и пассивов не соблюдалось). На мой вопрос, почему мне предоставляют искаженную управленческую отчетность прилетел ответ: «это, вообще-то, управленческий баланс и в нём допускаются расхождения». У меня созрел логичный вопрос: а для целей бухгалтерского учета по такому же принципу составляется баланс?

— «Конечно нет, бухгалтерский учет ориентирован на государство, там так не допускается. А управленческий учет ориентирован на компанию и вообще тут плана счетов нету, поэтому я вам его и не смогу свести так, как баланс сводится в бухгалтерии».

Друзья, если вам подсовывают такой баланс, не важно управленческий это учет или бухгалтерский, бегите от таких специалистов. Никакой ясной картины они вам не предоставят.

Кстати, к слову, в управленческой конфигурации 1С управленческий баланс можно разработать и без бухгалтерского плана счетов, а в некоторых конфигурациях программ он есть уже встроенный, на самый крайний случай, его можно собирать в excel, если не хотите делать автоматизацию на 1С. Разница лишь в том, что в бухгалтерии ведётся всё по счетам учета, а управленческий учет всё фиксирует в регистрах накопления. Но принцип формирования идентичный.

Я конечно всё понимаю, правила ведения управленческого учета устанавливает предприятие, а не государство, только вот эти правила никак не могут влиять на то, что баланс имеет право расходиться.

Пожалуй, начнём с самых азов.

Принцип формирования управленческого баланса такой же, что и в бухгалтерии.

Каждый день в компании происходят различные процессы: реализации товаров, закуп материала, фиксируются расходы различные — всё это хозяйственные операции.

Баланс построен по принципу двойной записи, то есть операция одна, а части учета затрагивается две. Например, Коля дал вам в долг 50 рублей — это хоз. операция и она одна, а вот части учета затрагивается две.

Факт поступления денежных средств в компанию — это актив баланса, мы 50 рублей там отражаем, в разделе «денежные средства», но к нам не только деньги поступили, Коля же в долг дал, а значит у нас появилась задолженность перед Колей, мы ему должны 50 рублей. В пассивах, в разделе займов мы фиксируем этот долг. Тут всё просто. Как видите, без плана счетов можно проводки расписать.

Во-вторых, все формы управленческой отчетности между собой взаимосвязаны. И в определенных точках, они сходятся. Ключевое, почему баланс это круто и он обязательно нужен, так это то, что каждую строку баланса мы можем проверить и подтвердить, а вот отчет о финансовых результатах такой роскоши не имеет, проверить его достоверность можно только через баланс. Все остатки, которые в балансе, мы можем проинвентаризировать — товары и основные средства — пересчитаем. Задолженность сверим с помощью актов сверки, деньги сверим с банковскими выписками и кассами.

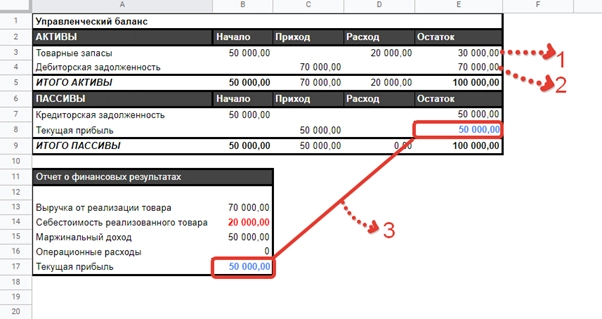

Давайте разберем одну операцию и разложим её на всей управленческой отчетности, заодно и состыкуем отчеты между собой. На практическом примере, гораздо понятнее, как это всё работает.

Для корректности примера, введем начальные остатки. Представим, что до момента свершения этой операции у нас на складе был товар на сумму 50 000 и мы взяли его в долг у поставщика (товары на балансе на сумму 50 000, и долг поставщику 50 000. Актив=Пассиву).

Сама операция, которая произошла:

Мы продаем товар за 70 000, его себестоимость составляет 20 000. На этой сделке мы заработали 50 000. Операция одна. Части учета 2 — товары и дебиторская задолженность, а 50 000 — это прибыль (то, что вы заработали).

Как это проходит по отчетности:

-

Разберем первую строку баланса «Товарные запасы». У вас уменьшился товар на складе на сумму 20 000, вы его продали. Это себестоимость. Изначально на складе у вас товара было на 50 000, а осталось на 30 000. В балансе вы видите на какую сумму у вас товаров есть сейчас. В балансе происходит уменьшение актива, а в отчете о финансовых результатах эта цифра отражается по статье «Себестоимость реализованного товара». Эту строку баланса легко проверить на достоверность. Сколько по факту товаров в компании, столько и на балансе числится. Подтвердить мы это можем с помощью инвентаризации.

-

В момент продажи у нас формируется дебиторская задолженность. Когда мы отгрузили товар покупателю, в этот момент у него перед нами возникает долг. Отгрузили товар на 70 000, отразили в дебиторской задолженности. Когда покупатель оплатит деньги, тогда задолженность закроется. Эту строку баланса тоже легко проверить, с помощью сверки взаиморасчетов с покупателем. В отчете о финансовых результатах — это выручка. (продали на 70 000).

-

На этой сделке мы заработали 50 000. Отражаем в разделе прибыли. Как видно на примере, прибыль в балансе и прибыль в отчете о финансовых результатах совпадает. Это и есть та самая точка, в которой увязывается отчетность (отчет о финансовых результатах и баланс).

Еще есть отчет о движении денежных средств — он исключительно про деньги.

Деньги не равно прибыль. Очень многие этот отчет путают с отчетом о финансовых результатах. По сути, отчет о движении денег это всего лишь одна строка баланса (денежные средства). Остаток в балансе всегда сходится с остатком денежных средств в отчете.

В момент нашей первой операции — именно факт продажи, отчет ДДС не работает. В отчет ДДС попадёт эта информация только тогда, когда покупатель нам оплатит 70 000 и будет выглядеть это так:

-

Факт самой оплаты (покупатель оплатил 70 000). Деньги поступили на расчетный счет, в балансе увеличились денежные средства компании. В отчете видно, что сейчас у нас в компании появились деньги. Эту строку баланса подтверждаем выпиской банка.

-

Закрывается дебиторская задолженность. Покупатель оплатил и он нам больше не должен! В отчете мы видим, что задолженностей со стороны покупателей у нас больше нет.

-

Остатки денежных средств в балансе и в отчете о движении денежных средств всегда совпадают.

Управленческий баланс отражает картину вашего бизнеса целостно. В отчете о финансовых результатах вы не увидите, на какую сумму у вас склад, на какую сумму основные средства, состояние задолженностей. Именно поэтому основных формы отчетности 3, одна дополняет другую.

Баланс это про общее положение дел компании, в нем же и прибыль видно. Но, для того, чтобы эту прибыль можно было разложить по статьям, проанализировать структуру доходов и расходов нужен отчет о финансовых результатах. А всеми любимый отчет о движении денежных средств не отражает прибыль компании — он отвечает за остатки и обороты денег, т.е. мы в разрезе статей ДДС можем проанализировать куда мы потратили деньги и сколько денег к нам поступило. С балансом он стыкуется в части остатков и оборотов денежных средств, они обязательно должны совпадать.

Когда бизнес растет, просто смотреть на прибыль уже недостаточно, нужно больше информации. И для принятия управленческих решений нужна информация, которая есть именно в балансе. Нам же важно понимать, что со складом? Сколько там денег заморожено? Мы эту строку баланса можем развернуть, анализ провести и определить сколько ликвидных товаров, а сколько неликвидных. Что с основными средствами, сколько денег на расчетных счетах и в кассах, хватает их для развития или кредитоваться надо? А задолженность какая, сколько дней просрочено, сколько денег нужно, чтобы её закрыть?

Это всё есть в балансе, поэтому он жизненно необходим. Иногда у собственников возникают вопросы, в отчете о финансовых результатах прибыль 5 рублей, а денег в компании 1 рубль. А где деньги? И ответ на этот вопрос также есть в балансе. Плюс ко всему, прибыль в нём и в отчете о финансовых результатах должна совпадать. Если всё совпадает и баланс достоверный, значит вы видите реальное положение дел.

Что касается моей любимой фразы «Это же управленка ТУТ….» нужно все у себя довести до логического заключения, что можно закреплять в методологии и делать на своё усмотрение, а что нельзя.

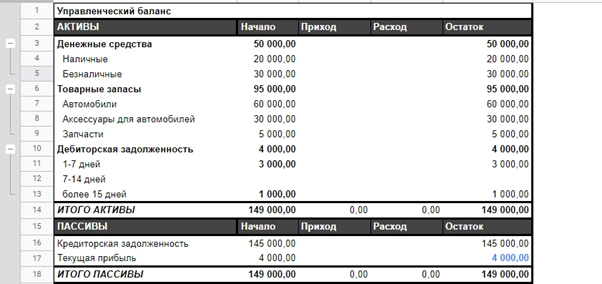

Например, закрепить то, что баланс будет примерный или не будет сходиться — нельзя. Ибо принцип его формирования никак не связан с методологическими особенностями. Нельзя взять и отменить двойную запись. Но есть вещи, которые безусловно, можно делать на своё усмотрение. Знаете, какие преимущества у управленческого баланса над бухгалтерским? Аналитика и макет отчета, вот тут мы можем разгуляться. А что если, баланс вашей компании будет таким:

Аналитика может быть любой. Например, денежные средства мы можем разбить на виды денежных средств: наличные и безналичные, можно по расчетным счетам и кассам, можно по подразделениям, по филиалам и тд. Товарные запасы также, по номенклатурным группам, по складам, по направлениям бизнеса и тд. Задолженность по интервалам, по менеджерам, по торговым подразделениям. Аналитика встраивается индивидуально в таком разрезе, в каком необходима информация для принятия управленческих решений.

Нельзя просто взять и выкинуть какую-либо хозяйственную операцию из отчетности. Не сойдётся баланс. В этом и есть смысл, а если вы какую-то часть учитываете, а какую-то выкидываете — это вообще не про достоверность отчетности.

Не сойдётся баланс — нет уверенности, что прибыль в компании считается достоверно и что активы компании в сохранности. Если прибыль в балансе и прибыль в отчете о финансовых результатах не совпадает, значит что-то идет не так.

Например, в балансе прибыль может быть 5 000, а в финрезе 10 000. Начинаем разбираться, у нас активы в части дебиторской задолженности уменьшились, мы их списали, в балансе провели, а в финрезе не учли. Так не бывает. Это у вас когда-то Вася приобрел товар, но в долг. Время идет, а Вася как не платил деньги так и не платит. Если мы эту задолженность списываем — это убытки и они обязательно должны фигурировать в двух отчетах (баланс и финансовый результат). Банкет получился за свой счет.

Не пренебрегайте балансом. Поглядывайте на красные маячки в виде точек, где стыкуется отчетность и сверяйте прибыль в балансе и прибыль в отчете о финансовых результатах. Учет нужен вам для того, чтобы компанией возможно было управлять опираясь на цифры и реальное положение дел, если уж и внедрять учет — то целостным подходом со всем набором контрольных функций.

#статьи

- 28 сен 2022

-

0

Отчёт о движении денежных средств: что это такое и как его составить

Какие компании должны заполнять отчёт о движении денежных средств? Что в нём отражать? Какую форму использовать и как её заполнить?

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Отчёт о движении денежных средств (ОДДС) — форма №4 обязательной бухгалтерской отчётности. Её должны заполнять и ежегодно представлять в налоговую все компании среднего и крупного бизнеса.

Для компаний малого бизнеса ОДДС хоть и не обязателен, но тоже полезен. С помощью него они могут отследить фактическое движение денег компании, которое не всегда видно по отчёту о финансовых результатах.

В статье разберёмся:

- что отражают в отчёте о движении денежных средств и для чего он нужен;

- кому представлять ОДДС и в какие сроки;

- по какой форме нужно составлять отчёт о движении денежных средств;

- как правильно заполнять ОДДС: разделы операционной, инвестиционной и финансовой деятельности;

- как узнать больше о формах бухгалтерской отчётности.

В отчёте о движении денежных средств отражают все денежные поступления и платежи за отчётный период, а также остатки денег на начало и конец этого периода. ОДДС показывает, какие потоки денег проходили через компанию.

В предыдущей статье мы говорили, что в форме №2 бухгалтерской отчётности — отчёте о финансовых результатах — все доходы и расходы компании учитывают в момент совершения операции. Из-за этого указанные данные часто не соответствуют фактическому движению денежных средств.

Например, компания продала товар, но дала покупателю отсрочку. В этом случае прибыль отразят в отчёте о финансовых результатах, но фактически денег у компании не появится. В отчёте о движении денежных средств их поступление отразят только после полной оплаты товара.

Поэтому, если возникают расхождения, нужно анализировать строки ОДДС и выяснять, почему они появились. Пример такого расхождения — в ОФР отражена прибыль, но этих денег у компании нет.

Кому представлять ОДДС и в какие сроки? Отчёт о движении денежных средств представляют все компании, кроме компаний, ведущих бухучёт по упрощённой форме. ОДДС сдают в налоговую не позднее 31 марта года, следующего за отчётным.

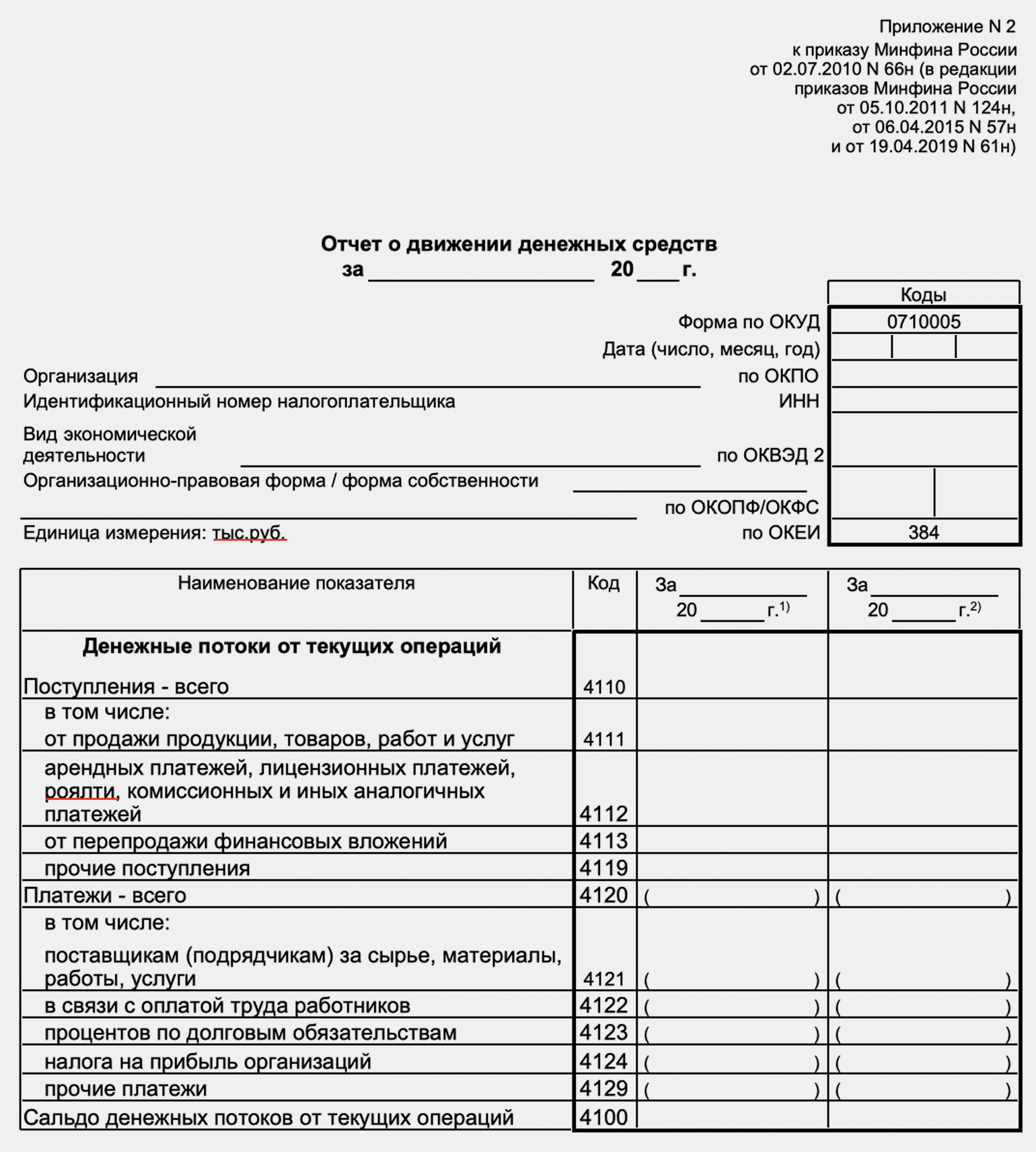

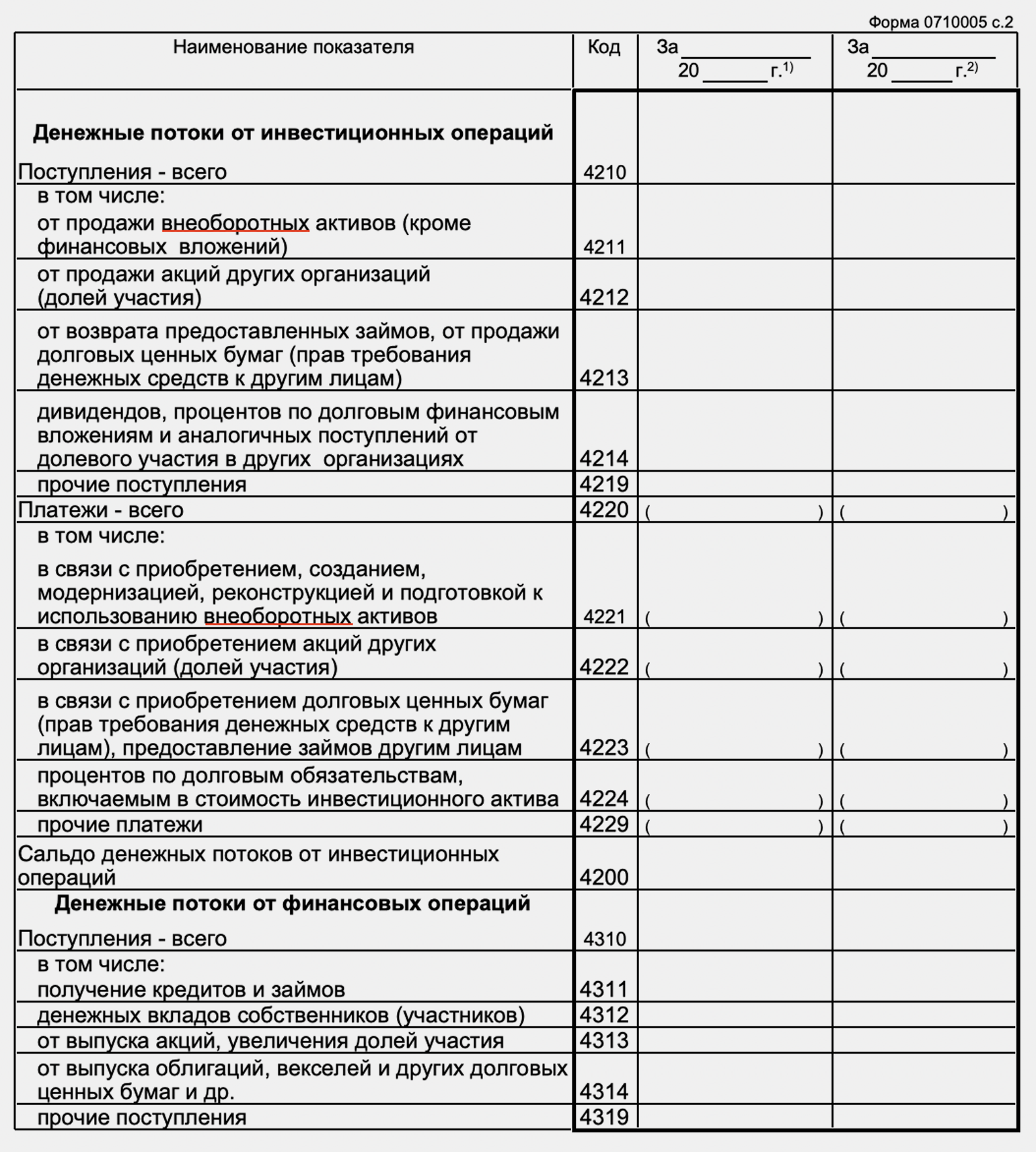

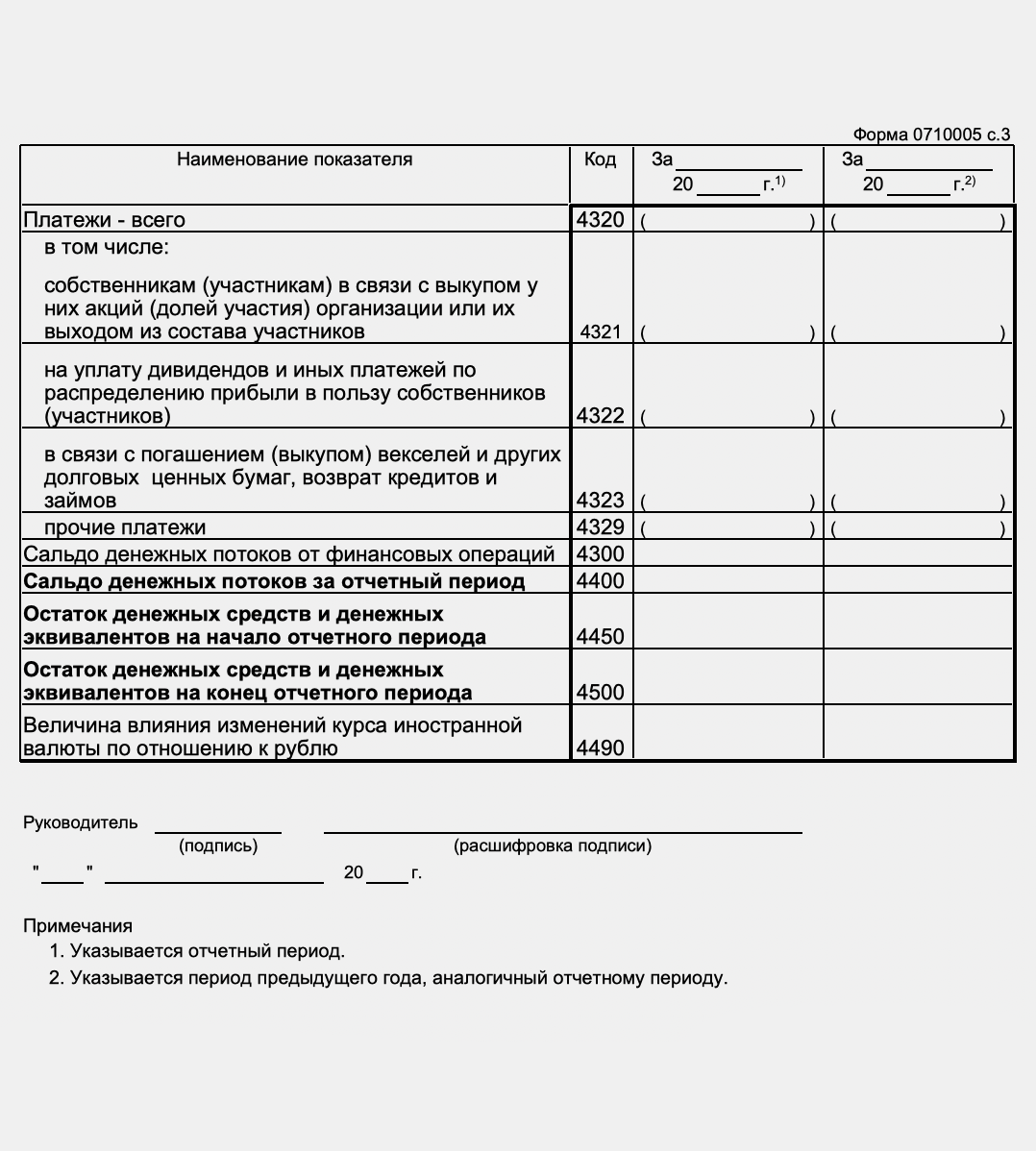

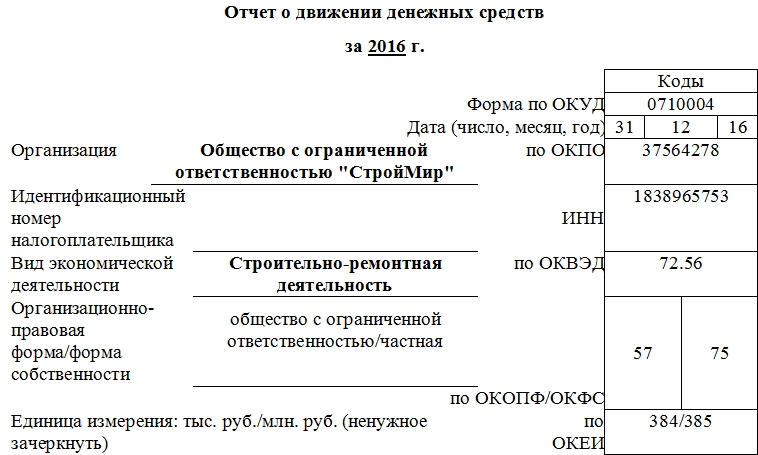

С 2019 года все компании сдают бухгалтерскую отчётность только в электронном виде. Форму ОДДС приводим ниже.

Бланк формы отчёта о движении денежных средств — таблица с показателями, над которой приведены:

- отчётный период и дата;

- сведения о компании — коды ОКПО, ИНН, ОКВЭД, ОКОПФ, ОКФС;

- единицы измерения показателей в отчёте — с 2019 года показатели выражаются только в тысячах рублей.

Показатели отчёта — поступления денег и выплаты — сгруппированы в три раздела по типам деятельности компании:

- Денежные потоки от операционной деятельности. К ним относят денежные потоки, связанные с основной деятельностью компании, которая приносит выручку. Например, прибыль или убытки от продажи товаров или услуг.

Это раздел, на который все пользователи отчёта обращают внимание в первую очередь. Здесь можно увидеть, какой результат в денежном выражении получила компания.

- Денежные потоки от инвестиционной деятельности. Это потоки от покупки или продажи основных средств или ценных бумаг, дивидендов, выдачи займов.

- Денежные потоки от финансовой деятельности. Это потоки от получения и погашения кредитов и займов, выплат процентов или дивидендов, выпуска ценных бумаг.

На иллюстрации ниже приведена форма отчёта о движении денежных средств с перечнем строк, которые нужно заполнить.

В скобках отражают суммы платежей. При расчёте результатов отчёта эти значения нужно будет вычитать.

В следующих разделах рассмотрим на примере, как заполнять разделы отчёта о движении денежных средств.

Изображение: glavbukh.ru

Изображение: glavbukh.ru

Изображение: glavbukh.ru

Как и в отчёте о финансовых результатах, в ОДДС отражают показатели за прошедший и за предшествующий ему период. За счёт этого можно отследить, какие изменения произошли — как изменились денежные потоки и что на это повлияло.

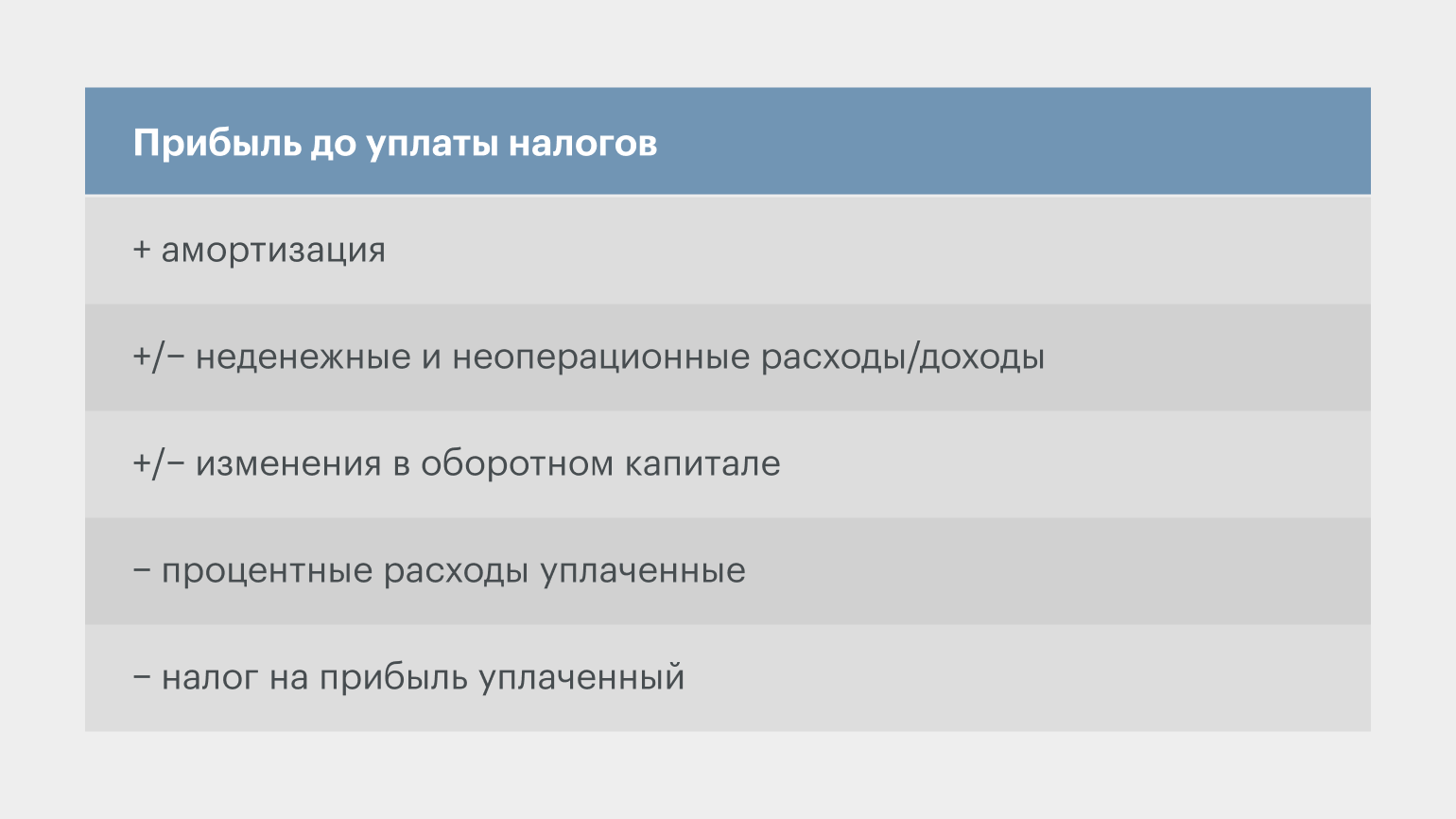

Как мы говорили выше, в этом разделе отчёта отражают денежные потоки от основной деятельности компании. Его можно заполнить двумя способами: прямым или косвенным.

Прямой способ. В этом случае компания показывает общую сумму всех поступлений и платежей, связанных с операционной деятельностью за отчётный период. По этой сумме невозможно понять, по каким именно статьям прошли эти поступления и платежи.

Косвенный способ. В этом случае компания показывает платежи и поступления постатейно. Этот способ более нагляден для внутренних и внешних пользователей отчёта, поэтому в большинстве компаний выбирают его.

При составлении отчёта косвенным способом компания берёт за основу значение прибыли до уплаты налогов — из отчёта о финансовых результатах.

Дальше эту сумму корректируют на все доходы и расходы, которые учтены в отчёте о финансовых результатах, но имеют либо не денежный характер, либо другую природу — инвестиционную или финансовую.

Инфографика: Skillbox Media

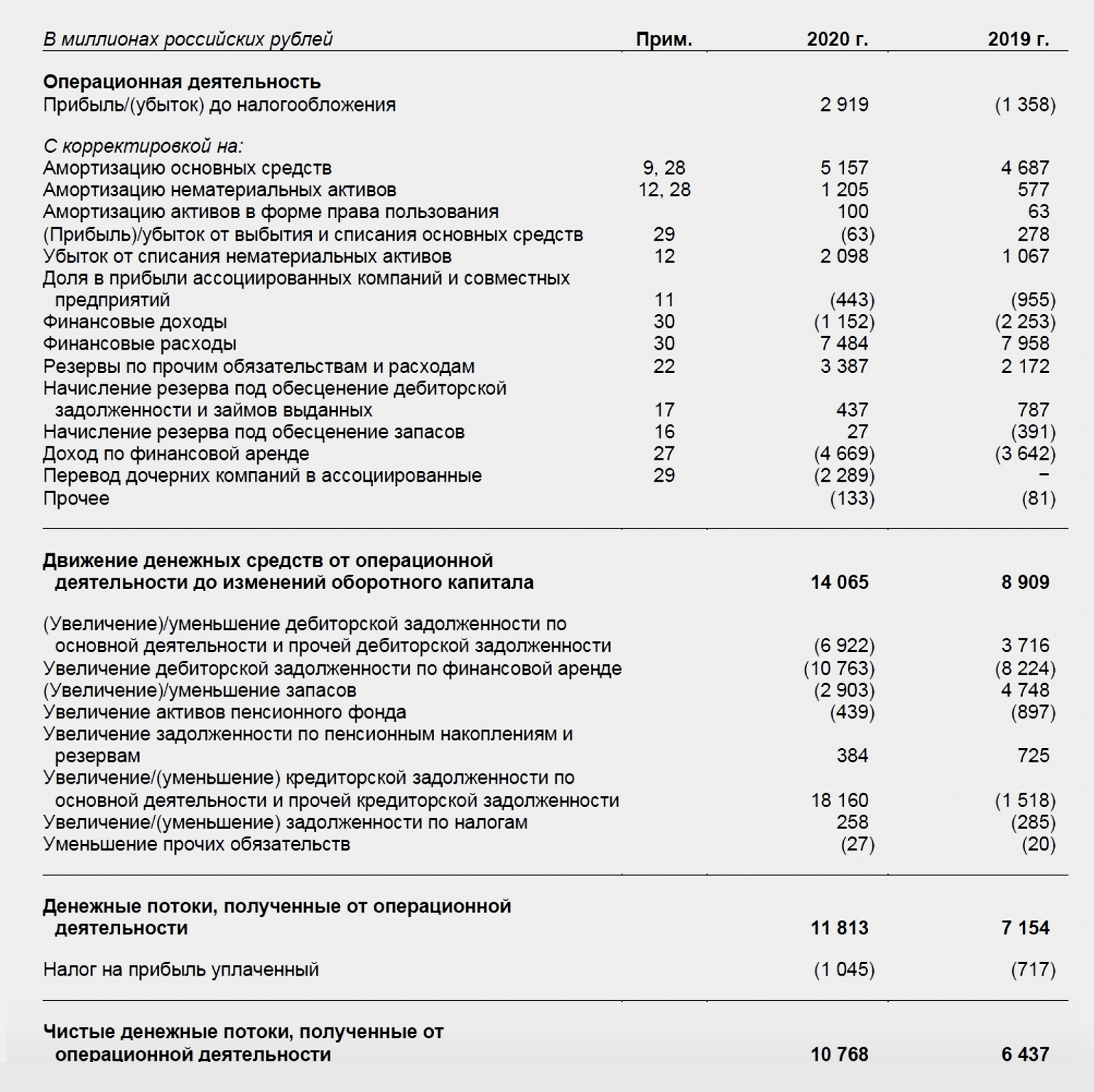

Ниже разберём, как заполнить раздел операционной деятельности в ОДДС, на примере отчёта группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

Раздел составлен косвенным способом. В первой строке, как мы говорили выше, — прибыль (убыток) компании до налогообложения. Это значение взято из отчёта о финансовых результатах.

Дальше прибыль корректируют на неденежные или неоперационные доходы и расходы. Сначала на амортизацию, затем — на прочие доходы и расходы.

Например, строка «Убыток от списания нематериальных активов» — это неденежный расход. Его значение прибавляют к прибыли до налогообложения, потому что раньше оно уже было включено в состав расходов в отчёте о финансовых результатах — то есть ранее прибыль до налогообложения была уменьшена на сумму этого расхода.

Затем компания заполняет строки с результатами финансовых операций — отнимает финансовые доходы и прибавляет финансовые расходы.

По такому же принципу компания анализирует все остальные строки отчёта о финансовых результатах — находит неоперационные и неденежные доходы или расходы и корректирует на эту сумму отчёт о движении денежных средств.

Полученные результаты показывают в промежуточном итоге отчёта — в строке «Движение денежных средств от операционной деятельности до изменений оборотного капитала».

Во втором блоке раздела компания очищает полученное значение от результатов операций, по которым ещё не прошли взаиморасчёты.

Например, если в отчёте о финансовых результатах отражено, что компания что-то продала, но деньги за эту продажу ещё не получила, то эту дебиторскую задолженность нужно исключить из отчёта о движении денежных средств.

Следующий промежуточный итог — строка «Денежные потоки, полученные от операционной деятельности».

Из этого значения компания вычитает налог на прибыль — сумму, которую фактически заплатили в прошедшем периоде, — и получает результат: чистый денежный поток по операционной деятельности.

С чистым денежным потоком сравнивают значения отчёта о финансовых результатах в случае расхождений, о которых мы говорили выше.

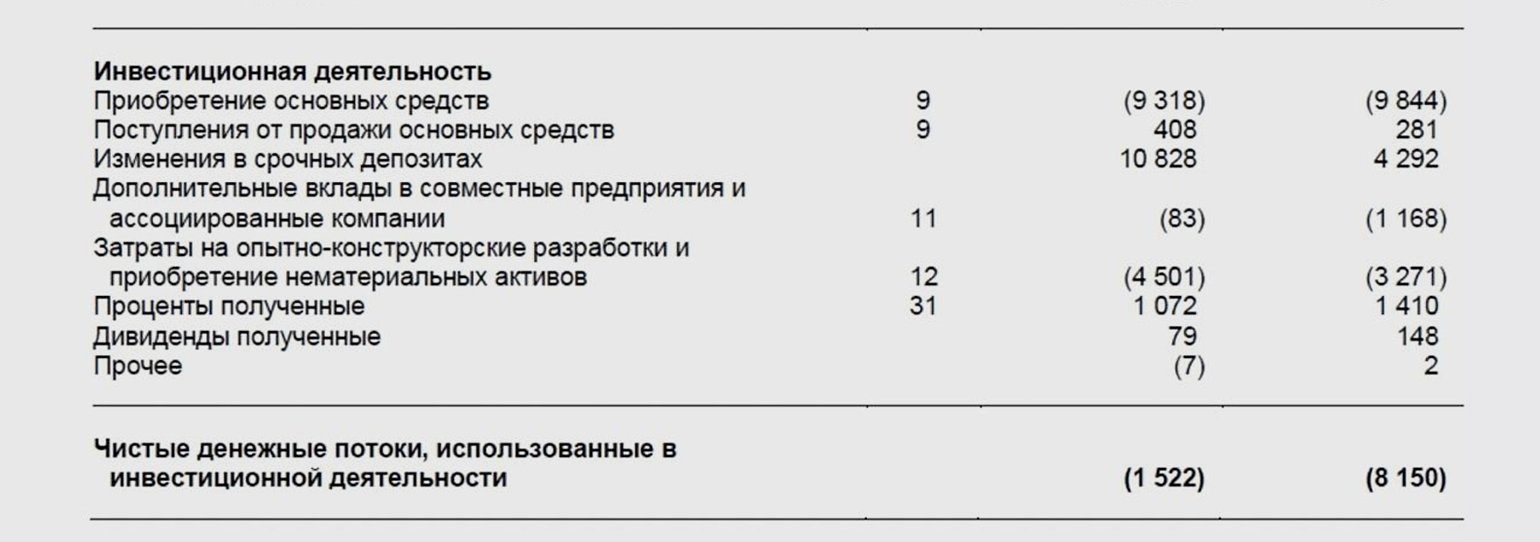

В разделе по инвестиционной деятельности отражены потоки денежных средств:

- от приобретения и выбытия основных средств, нематериальных и прочих внеоборотных активов;

- от приобретения и выбытия ценных бумаг;

- от получения процентных доходов и дивидендов;

- от выдачи займов и их погашения.

Ниже пример раздела инвестиционной деятельности в ОДДС группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

В первую очередь в этом разделе отражают денежные потоки от приобретения и продажи основных средств компании. Кроме того, компания может покупать нематериальные активы, покупать акции других компаний, выдавать займы, получать дивиденды от инвестиций. Все эти операции также учитывают в разделе инвестиционной деятельности в ОДДС.

Итог этого раздела — строка «Чистые денежные потоки, использованные в инвестиционной деятельности».

Чаще всего результат этого раздела бывает отрицательным: компания инвестировала эти деньги в активы — направила их на своё развитие. В этом разделе ОДДС можно отследить, какие это были активы.

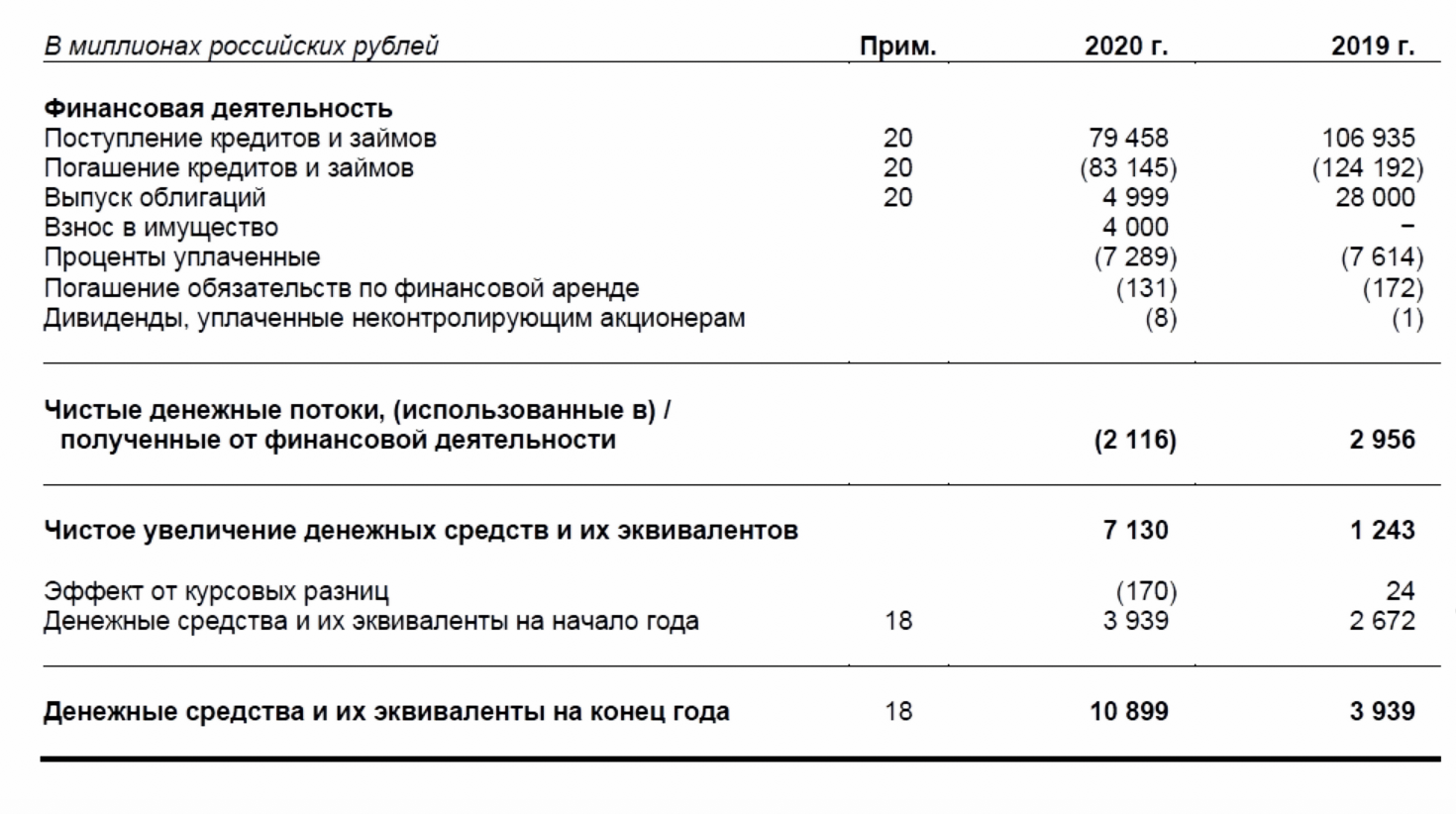

В разделе финансовой деятельности отражены:

- поступления и погашения кредитов и займов;

- поступления от акционеров и выплаты им дивидендов;

- процентные расходы (если ранее они не были учтены в разделе операционной деятельности).

Ниже пример раздела финансовой деятельности в ОДДС группы компаний «КамАЗ».

Скриншот: курс Skillbox «Профессия Финансовый менеджер»

Здесь отражают привлечение денег и выплаты по внешнему финансированию.

В первую очередь это поступления и выплаты по кредитам и займам. Если компания выпускает облигации, в этом разделе отражают поступления от выпуска или погашения этих облигаций.

Если у компании в отчётном периоде были операции с её собственником — например, получение денег от собственника или выплаты ему дивидендов — движение денежных средств, связанное с этими операциями, отражают также в разделе финансовой деятельности.

После заполнения всех разделов рассчитывают результат ОДДС — в строке «Чистое увеличение денежных средств и их эквивалентов». Это значение равно сумме денежных потоков по операционной, инвестиционной и финансовой деятельности.

Если часть денег компания получает в другой валюте, рассчитывается эффект курсовых разниц, который отражают отдельной строкой.

Строка «Денежные средства и их эквиваленты на начало года» показывает, сколько денег было в компании в начале текущего периода. Это значение берут из последней строки ОДДС на конец предыдущего периода.

Результат отчёта о движении денежных средств — количество денег на конец периода. Это же значение будет отражено в бухгалтерском балансе в строке «Денежные средства и их эквиваленты».

- Отчёт о движении денежных средств (ОДДС) — форма №4 обязательной бухгалтерской отчётности. Он отражает все денежные поступления и платежи за отчётный период, а также остаток денег на начало и конец этого периода.

- Отчёт о движении денежных средств составляют все компании, кроме тех, которые ведут бухучёт по упрощённой форме. Срок сдачи ОДДС в налоговую — не позднее 31 марта года, следующего за отчётным.

- Отчёт о движении денежных средств включает три раздела: денежные потоки от операционной, инвестиционной и финансовой деятельности. В конце отчёта показывают, сколько денег есть в компании на конец периода.

- Отчёт о движении денежных средств — одна из пяти форм бухгалтерской отчётности. В Skillbox Media есть статьи о других формах — отчёте о финансовых результатах и бухгалтерском балансе.

- Если вы только начинаете знакомиться с бухгалтерским учётом, прочитайте нашу статью — «Разбираемся в бухгалтерском учёте: зачем он нужен, как устроен и как его организовать».

- Научиться вести бухучёт, работать в «1C», готовить бухгалтерскую и налоговую отчётность можно на курсе Skillbox «Профессия Бухгалтер».

- Ещё в Skillbox есть курс «Профессия Финансовый менеджер». Подойдёт тем, кто хочет научиться анализировать финансовое состояние бизнеса и оценивать инвестпроекты.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Многие финансисты сталкиваются с необходимостью разрабатывать и внедрять управленческий учет на предприятии. Можно сказать, что это своеобразный тест на профпригодность: получилось построить учет – можешь считаться высококвалифицированным специалистом, не получилось – недостаточно хорошо разбираешься в финансах предприятия. В статье рассмотрим важный аспект построения управленческого учета – формы управленческой отчетности, и разберемся, какие формы использовать в том или ином бизнесе, как их строить и автоматизировать.

Общие характеристики управленческой отчетности

Назначение управленческих отчетов отлично от бухгалтерских. Бухгалтерские (регламентированные) — в первую очередь служат интересам внешних пользователей информации:

- материнским кампаниям,

- потенциальным инвесторам,

- ФНС,

- государственным и негосударственным службам и фондам,

- аналитикам и исследователям рынка.

Внутренним пользователям: топ-менеджменту, управляющему совету или собственнику регламентированная отчетность не интересна, так как составляется она поздно, без должной детализации и не отражает тех выводов, которые должен сделать для себя собственник после ее прочтения.

Управленческие отчеты служат целям внутренних пользователей – они всегда содержат актуальную информацию по необходимым областям учета и в необходимой детализации.

Характеристики управленческих отчетов:

- Информативность – они содержат всю необходимую для анализа и принятия управленческих решений информацию.

- Лаконичность – в них есть только полезная информация, представленная в наиболее сжатой форме.

- Своевременность – отчет отражает ситуацию в текущий момент и / или прогноз развития ситуации на несколько финансовых периодов вперед.

- Детализируемость – каждая заинтересовавшая цифра в отчете может быть раскрыта в понятных, информативных и лаконичных аналитиках.

- Уместность – объем затраченных усилий на формирование управленческого отчета должен быть меньше, чем эффект от создания этого отчета.

Виды управленческой отчетности

Великое множество форм управленческих отчетов можно разделить на три категории, исходя из информации, которую они представляют:

- Отчеты по финансовому результату.

- Отчеты по балансу.

- Отчеты по денежным средствам.

Далее каждая категория может быть разделена еще на несколько подкатегорий.

Отчеты по финансовому результату:

- Общий отчет по доходам и расходам.

- Отчеты по структуре себестоимости.

- Отчеты по отдельным разделам расходов: сырье и материалы, ФОТ, маркетинговые расходы и прочее.

- Бюджеты по доходам и расходам.

- Скользящий прогноз.

Отчеты по балансу:

- Управленческий баланс.

- Отчеты по оборотному капиталу.

- Отчеты по внеоборотному капиталу.

- Отчеты по финансовым активам и обязательствам.

- Отчеты по прочим обязательствам.

- Отчеты по структуре собственного капитала.

- Бюджеты по балансу.

Отчеты по денежным средствам:

- Общий отчет о движении денежных средств.

- Операционные отчеты управления денежными средствами.

- Бюджеты по движению денежных средств.

В статье рассмотрим наиболее распространенные управленческие отчеты из перечисленных выше.

Отчеты по финансовому результату

Общий отчет по доходам и расходам

Это, пожалуй, лидер среди управленческих отчетов по частоте применения. Стандартный отчет по доходам и расходам делают многие финансисты, чаще всего в Excel.

Примерная форма его представлена в таблице 1.

Таблица 1. Примерная форма отчета о доходах и расходах (фрагмент)

| Статьи доходов и расходов | Январь | Февраль | Март |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| Прочие доходы | |||

| РАСХОДЫ | |||

| Себестоимость производства | |||

| Сырье и материалы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % | |||

| Расходы на продажу | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| Административные расходы | |||

| ФОТ | |||

| Социальные взносы | |||

| Прочие расходы | |||

| Амортизация | |||

| EBITDA | |||

| % | |||

| EBIT | |||

| % | |||

| Прочие расходы | |||

| Проценты к уплате | |||

| Налоги | |||

| Чистая прибыль | |||

| % |

Скачать форму отчета о доходах и расходах

Из полезной дополнительной информации по нему могу добавить, что сформировать его можно не только вручную в Excel, но и напрямую из «1С», используя аналитики программы «Статьи доходов и расходов» и панель «Финансовый результат и контроллинг». Вам достаточно настроить справочник статей доходов и расходов, организовать внесение первичной информации в соответствии с этим справочником, и на выходе вы получите всегда актуальный, автоматизированный отчет без дополнительных усилий на подсчет и сведение данных.

Отчеты по структуре себестоимости

С этой группой отчетов уже интереснее, так как, обладая широким продуктовым портфелем, финансист и топ-менеджер должны понимать, что происходит на стадии формирования себестоимости по каждому производимому продукту, по каким продуктам маржинальность выше, по каким ниже и почему.

Для этого минимум, который должен соблюдаться при введении первичной документации – разделение ее на продукты, а при настройке закрытия – распределение общих статей затрат (аренды, амортизации, заработной платы и т.д.) пропорционально выбранной базе распределения. В общем, ничего нового в ведение бухгалтерии управленческий учет не привнесет. Механизм формирования себестоимости единицы произведенной продукции и так ведется аналогичным образом, весь вопрос в детализации единицы произведенной продукции. Например, если предприятие производит игрушки, то одна игрушка уже сейчас является единицей произведенной продукции и учет ведется по ней. Но если предприятие работает по договорам подряда, то учет нужно вести по каждому из договоров и дополнительных соглашений, а например, не по одному договору в целом. Тогда вы без проблем сможете отследить себестоимость и сделать анализ маржинальности производимой продукции.

Форма отчета по себестоимости может быть любой, удобной для конкретной отрасли, например такой, как в таблице 2.

Таблица 2. Форма отчета по себестоимости (фрагмент)

| Статьи доходов и расходов | Продукт 1 | Продукт 2 | Продукт 3 |

| ДОХОДЫ | |||

| Выручка от операционнной деятельности | |||

| РАСХОДЫ | |||

| Сырье и материалы | |||

| Сырье 1 | |||

| Сырье 2 | |||

| Сырье 3 | |||

| Сырье 4 | |||

| ФОТ | |||

| Окладная часть | |||

| Премиальная часть | |||

| Социальные взносы | |||

| Аренда | |||

| Прочие расходы | |||

| … | |||

| … | |||

| … | |||

| Амортизация | |||

| ВАЛОВАЯ ПРИБЫЛЬ | |||

| % |

Скачать отчет о себестоимости

Так же, как и отчет по доходам и расходам, отчеты по структуре себестоимости можно формировать из 1С. Самым простым по настройке является отчет «Валовая прибыль», стандартный отчет во многих программных решениях 1С. Детализировав его по статьям расходов, вы получите действенный инструмент анализа себестоимости, который еще и позволяет «проваливаться» вглубь расходов, детализировав их до Документа-регистратора.

Отчеты по отдельным разделам расходов

Такие отчеты используют реже, поэтому уделим им меньше внимания. Однако одним из них, отчетом по фонду оплаты труда, многие пользуются только исходя из распределения сотрудников по регламентированным отделам: производство, продажи, бухгалтерия и так далее.

Гораздо же интереснее и информативнее смотреть отчет по ФОТ исходя из управленческих подразделений (или ЦФО), особенно сравнивая его с выручкой по тому или иному ЦФО, например, такой, как в таблице 3.

Таблица 3. Отчет по ФОТ по ЦФО

|

Статьи доходов и расходов |

Окладная часть |

Премиальная часть |

Социальные взносы |

СПРАВОЧНО |

|

ЦФО ПРОЕКТ 1 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ЦФО ПРОЕКТ 2 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ЦФО ПРОЕКТ 3 |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

||||

|

ИТОГО ПРОИЗВОДСВО |

ХХХХ |

ХХХХ |

ХХХХ |

ХХХХ |

|

Окладная часть |

||||

|

Премиальная часть |

||||

|

Социальные взносы |

Скачать отчет по ФОТ

Бюджет доходов и расходов

За планирование на большинстве предприятий отвечает Бюджет доходов и расходов. Обычно он утверждается на год, но может составляться и на другие промежутки времени. Форма бюджета доходов и расходов соответствует отчету о доходах и расходах с двумя целями: во-первых, не нужно вносить повторно статьи доходов и расходов, а во-вторых, удобно, что план-факт анализ можно делать автоматически, подтягивая факт к занесенному ранее плану. Бюджетирование не является стандартной функцией 1С, но на сегодняшний день реализовано немало решений, помогающих автоматизировать этот процесс.

Примерная форма план-факт анализа по бюджету представлена в таблице 4.

Таблица 4. Форма план-факт анализа по бюджету

| Статьи доходов и расходов | Январь план |

Январь факт |

Отклонения абс |

Отклонения отн |

| ДОХОДЫ | ||||

| Выручка от операционнной деятельности | ||||

| Прочие доходы | ||||

| РАСХОДЫ | ||||

| Себестоимость производства | ||||

| Сырье и материалы | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| ВАЛОВАЯ ПРИБЫЛЬ | ||||

| % | ||||

| Расходы на продажу | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| Административные расходы | ||||

| ФОТ | ||||

| Социальные взносы | ||||

| Прочие расходы | ||||

| Амортизация | ||||

| EBITDA | ||||

| % | ||||

| EBIT | ||||

| % | ||||

| Прочие расходы | ||||

| Проценты к уплате | ||||

| Налоги | ||||

| Чистая прибыль | ||||

| % |

Скачать отчет для план-факт анализа по бюджету

Однако, единожды согласованный бюджет не является актуальным уже спустя месяц, так как бизнес-среда все время меняется, появляются новые контракты с заказчиками, новые поставщики и другие вводные. Поэтому помимо бюджета по доходам и расходам принято вести Rolling forecast (скользящий прогноз), обновляющий плановую информацию при появлении новых данных по факту. Форма его ничем не отличается от бюджета – а вот смысловая нагрузка другая. Бюджет можно защитить перед собственниками и стараться выполнить, а rolling forecast показывает, к чему стремится результат предприятия в отчетном периоде.

Все отчеты по доходам и расходам целесообразно делать с периодом в месяц. Чаще не имеет смысла так как не закрыт финансовый период, реже – нет возможности повлиять на ситуацию оперативно.

Отчеты по балансу

Управленческий баланс

По своей структуре может отличаться от регламентированного баланса, а может соответствовать ему. Цель управленческого баланса – дать расшифровку статей, достаточную для анализа текущей ситуации на основании цифр.

Отчеты по оборотному капиталу

Это большая группа отчетов, относящихся к оборотным активам. Все они делятся на отчеты, отражающие дебиторскую задолженность (чаще представлены отчетом ДЗ по срокам долга), незавершенное производство (представлены отчетом по заказам ), запасы сырья и готовой продукции (отчет по остаткам сырья на складе, отчет по остаткам ГП на складе ).

Общей целью формирования отчетов по оборотным активам (рабочему капиталу) является подержание уровня оборотных активов на наименьшем возможном уровне. См. также про управление и анализ активов.

Рассмотрим, например, отчет ДЗ по срокам долга (Ageing debtors report). Его форму вы найдете в таблице 5. Отчет помогает понять, какая часть дебиторской задолженности находится в пределах сроков оплаты, а какая уже просрочена, и принять своевременные действия по истребованию задолженности. Задолженность по срокам долга – также один из стандартных отчетов, которые можно сформировать в 1С, практически ничего не настраивая (панель «Продажи»). Использовать его лучше еженедельно.

Таблица 5. Отчет по дебиторской задолженности по срокам долга (фрагмент)

| Заказчик | Сумма задолженности | Не просрочено | Просрочено | от 1 до 10 дней |

| Заказчик 1 | ||||

| Заказчик 2 | ||||

| Заказчик 3 | ||||

| Заказчик 4 | ||||

| Заказчик 5 | ||||

| Заказчик 6 | ||||

| Заказчик 7 | ||||

| Заказчик 8 | ||||

| Заказчик 9 | ||||

| Заказчик 10 | ||||

| … |

Скачать отчет по дебиторской задолженности

Отчет по незавершенному производству может выглядеть по-разному, в зависимости от отрасли, в которой работает предприятие. Основной идеей формирования этого отчета является снижение НЗП, «зависшего» на том или ином этапе производства с помощью выяснения, где и почему оно «зависло». В таблицах 6 и 7 есть 2 формы отчета. К нему применимы как возможность формирования в 1С, так и еженедельное использование.

Таблица 6. Форма отчета по незавершенному производству по заказам покупателей (фрагмент)

| Заказ покупателя | Остаток на начало | Поступило | Списано | Остаток на конец |

| Заказ покупателя 1 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 2 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 3 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 4 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| Заказ покупателя 5 | ||||

| Сырье и материалы | ||||

| Услуги подрядчика | ||||

| ФОТ | ||||

| Прочие расходы | ||||

| … |

Скачать управленческий отчет по НЗП

Таблица 7. Отчет по незавершенному производству (фрагмент)

| Остаток на начало | Итого поступило | |||

| Приход ТМЦ со склада | Приход ТМЦ из других цехов | Прочий приход | ||

| Цех 1 | ||||

| ТМЦ 1 | ||||

| шт | ||||

| руб | ||||

| ТМЦ 2 | ||||

| шт | ||||

| руб | ||||

| … | ||||

| Цех 2 | ||||

| Цех 3 | ||||

| … |

Скачать отчет по незавершенному производству

Незаменимыми с точки зрения управления операционным циклом предприятия являются отчет по запасам сырья и отчет по запасам ГП. Этим отчетом заведуют департамент закупок и департамент продаж соответственно и используют их в непрерывном режиме. Для финансового менеджера отчеты имеют свою ценность, когда нужно посчитать оборачиваемость оборотных активов или статей активов.

Форма отчета представлена в таблице 8. Отчет на 100% повторяет оборотно-сальдовую ведомость по 10, 43 и 41 счетам с той лишь разницей, что в нем показан неснижаемый остаток по каждому ТМЦ. Настроить автоматический контроль неснижаемых остатков можно во многих конфигурациях 1С в панели «Закупки». Таким образом, при снижении остатка сырья или готовой продукции на складе ниже указанного уровня будет выдаваться сигнал менеджеру и формироваться заказ поставщику.

Таблица 8. Отчет по запасам

| Сырье и материалы | Остаток на начало | Итого поступило | Итого списано | Остаток на конец | Неснижаемый остаток |

| ТМЦ 1 | |||||

| шт | |||||

| руб | |||||

| ТМЦ 2 | |||||

| шт | |||||

| руб | |||||

| … |

Скачать отчет по запасам

Отчеты по внеоборотным активам

Используются фондоемкими производствами или предприятиями с большой долей нематериальных активов, в РСБУ не учитываемых. По форме своей неотличимы от ведомости по основным средствам, поэтому приводить их в статье не будем.

Также опустим три оставшихся типа отчетов:

- отчет по финансовым активам и обязательствам из-за узкой применимости и большой вариации отчетных форм,

- отчет по прочим обязательствам из-за его схожести с отчетом по ДЗ по срокам долга,

- бюджет по балансу из-за схожести формы бюджета форме управленческого баланса и схожести процесса формирования и план-фактного анализа бюджету доходов и расходов.

Отчеты по денежным средствам

Отчет по движению денежных средств

Стоит отметить, что отчет о движении денежных средств может формироваться двумя способами: прямым и косвенным.

Косвенный способ предполагает пересчет остатка денежных средств с помощью анализа отчета о доходах и расходах (величина полученной прибыли в периоде плюс амортизация) и статей баланса (величина немонетарных статей – задолженностей, запасов, прочих активов и пассивов). Этот способ формирования ОДДС хорош для анализа уже свершившихся фактов коммерческой деятельности и ответа на вопрос собственников: «Прибыль есть, а где деньги?»

Мы же в статье обратимся к отчету о движении денежных средств построенному прямым способом, т.е. напрямую по движению денежных средств.

У такого способа построения есть немало преимуществ:

- он понятен не только финансисту, но и любому здравомыслящему менеджеру;

- он дает возможность заглянуть «внутрь» цифр, «провалиться» до первичной проводки;

- на его основании легко делать прогноз.

Форма отчета о движении денежных средств, представленная в таблице 9, очень похожа на форму отчета о доходах и расходах, но строки в ней – это поступления и выплаты, а не начисления. В отчете не будет немонетарных статей (в т.ч. амортизации), но появятся статьи движения средств, не отраженные в отчете о доходах и расходах (такие как выплаты дивидендов, НДС, например).

Таблица 9. Отчет о движении денежных средств

| Статьи ДДС | Январь | Февраль | Март | Апрель | Май |

| Остаток ДС на начало | |||||

| ПОСТУПЛЕНИЯ | |||||

| Оплата от покупателя | |||||

| Прочие поступления | |||||

| ВЫПЛАТЫ | |||||

| Оплата поставщику | |||||

| Выплата заработной платы | |||||

| Оплата налогов и соцвзносов | |||||

| Прочие выплаты | |||||

| … | |||||

| Проценты к уплате | |||||

| Поступление и возврат кредита | |||||

| Выплаты дивидендов | |||||

| Остаток ДС на конец |

Скачать пример управленческого отчета о движении денежных средств

Формировать отчет о движении денежных средств прямым способом можно чаще чем раз в месяц, так как он не зависит от закрытия финансового периода, но всегда нужно пользоваться критерием целесообразности. С помощью возможностей 1С можно настроить автоматическое формирование отчета, при условии, что первичные платежные документы вносятся с использованием статей движения денежных средств.

Операционные отчеты управления денежными средствами

В этой группе лидирует платежный календарь, как наиболее удобный инструмент работы с платежами и поступлениями.

Суть платежного календаря – с помощью наглядной визуализации обеспечить сотрудника ответственных за проведение платежей (назовем его казначеем) информацией о ликвидности предприятия в ближайшие дни (недели).

Форма платежного календаря полностью повторяет отчет о движении денежных средств, но составляется от очень подробно с тем, чтобы каждый приход / выплата денежных средств могли быть раскрыты и обработаны. Казначей должен иметь возможность запланировать реестр платежей по дням оплаты, исходя из запланированных приходов и остатков денежных средств на счетах. Ведется такой календарь ежедневно.

В стандартных конфигурациях 1С не реализована возможность ведения платежного календаря, но она есть во многих разработанных решениях для 1С. Благодаря этим решениям предприятие проводит согласование платежей в электронном виде через заявки на оплату. Согласованные заявки на оплату являются той базой, из которой казначей формирует реестры на оплату на тот или иной день. Как только платеж выполнен, он переходит в состав платежных поручений исполненных и уменьшает остаток на расчетном счете. Весь процесс проходит с минимальным вмешательством ручного труда.

Бюджет движения денежных средств

Если предприятие ведет бюджет доходов и расходов, то в планировании бюджета денежных средств либо нет необходимости (если кассовые разрывы невелики), либо он может быть сформирован практически в автоматизированном режиме.