Портфельный

анализ

— оценка

состояния совокупности активов, служащих

инструментом сохранения капитала

инвестора и получения им дохода.

Портфельный

анализ применяется, когда «в портфеле»

фирмы имеется несколько бизнес-единиц

и товарных линий. При разработке стратегии

могут учитываться ситуации изменения

«портфеля», т.е. добавления новых

бизнес-единиц или производство новых

товаров либо отказа от убыточных и

неперспективных направлений ведения

бизнеса. Портфельный анализ используется,

когда каждое самостоятельное подразделение

компании (стратегическая бизнес-единица

— СБЕ) имеет миссию, собственные товарные

линии, специфических для нее конкурентов

и свои рынки сбыта. Стратегическому

руководству корпорации предстоит

решить, какие СБЕ поддерживать в первую

очередь, за счет каких подразделений

черпать средства для такой поддержки,

а какие СБЕ оценивать как неперспективные.

Наиболее

известным средством портфельного

анализа является матрица «Бостон

Консалтинг групп» (BCG).

Эта матрица объединяет темпы роста

рынка и долю рынка, приходящуюся на

данный продукт, производимый фирмой

(рис. 8). Показатель темпов роста бизнеса

отражает развитие отрасли, в которой

действует СБЕ, а показатель доли рынка

— позиции СБЕ на рынке в сравнении с

конкурентами. Матрица предполагает

четыре сценария развития продукта,

которые получили наименование «звезда»,

«денежная корова», «вопросительные

знаки» и «собаки».

«Звезда»

— продукт, который имеет значительную

долю в растущем рынке. Компания с

продукцией в этом квадрате обычно

затрачивает значительные средства для

ее поддержки, однако, благодаря воздействию

кривой роста производительности труда,

затраты с течением времени уменьшаются.

«Денежная

корова»

— продукт, имеющий большую долю в зрелом

рынке. Потребность в расходах на сбыт

меньше. Такой продукт является поставщиком

средств для инвестирования в новый

продукт.

«Вопросительные

знаки»

(«трудные дети») существуют в

растущем рынке, они страдают от

незначительности своей доли в нем. Для

увеличения доли необходимы большие

средства. Однако в случае отсутствия

перспективы продукт может быть снят с

производства.

«Собаки»

имеют небольшую долю на статичном или

сокращающемся рынке, требуют

непропорционально больших объемов

затраты средств и «пожирают» ресурсы

компании. Чаще всего корпорации ищут

возможность освободиться от СБЕ этой

группы.

Рис.

8. Матрица «Бостон Консалтинг групп»

Матрица

БКГ помогает выполнению

двух функций:

принятию

решений о намеченных позициях на рынке

и распределению

стратегических средств между различными

зонами хозяйствования в будущем.

Среди достоинств матрицы БКГ, прежде

всего, стоит отметить ее простоту.

Матрица весьма полезна при выборе между

различными СЗХ, определении стратегических

позиций и при распределении ресурсов

на ближайшую перспективу.

Однако,

из-за простоты, матрица БКГ обладает

двумя существенными

недостатками:

—

все СЗХ, положение в которых компании

анализируется с помощью матрицы БКГ

должны находится в одинаковой фазе

развития жизненного цикла;

—

внутри СЗХ конкуренция должна идти

таким образом, чтобы используемых

показателей было достаточно для

определения прочности конкурентных

позиций компании.

Если

первый недостаток является фатальным,

т.е. СЗХ, находящиеся на разных стадиях

жизненного цикла, не могут быть

проанализированы с помощью данной

матрицы, то второй недостаток вполне

может быть устранен. В процессе

совершенствования матрицы БКГ авторами

предлагались совершенно различные

показатели. Основные представлены в

таблице 1.

Таблица

1. Показатели оценки стратегического

положения с помощью матрицы БКГ.

|

№ |

объект |

показатель |

|

1 |

отрасль |

темпы |

|

темпы |

||

|

оценка |

||

|

2 |

компания |

доля |

|

относительная |

||

|

будущая |

Показатель

будущей конкурентоспособности компании

на рынке определяется отношением

ожидаемого дохода на капитал и оптимального

(или базового) дохода на капитал.

Фактически это прогнозируемая

рентабельность капитала компании или

же анализ тенденции изменения этого

показателя в последние годы.

В

общем случае привлекательность СЗХ

может рассчитана, исходя из соотношения:

Привлекательность

СЗХ = aG + bP + cO – dT,

где

a, b, c и d – коэффициенты относительного

вклада каждого фактора (в сумме составляют

1,0),

G

– перспективы роста рынка,

P

– перспективы рентабельности на рынке,

O

– положительные воздействия со стороны

окружающей среды,

T

– отрицательные воздействия со стороны

окружающей среды.

С

помощью портфельного анализа можно

установить, подходит ли набор продуктов

и услуг с точки зрения наличия средств

и управления оборотным капиталом. Каждый

кружок на рисунке представляет

хозяйственную единицу (СБЕ) или стратегию.

Центр каждого круга соответствует

положению стратегии на матрице, а размер

круга пропорционален доходу от продаж,

создаваемому каждым видом хозяйственной

деятельности, или же уровню предполагаемого

дохода от продаж (в случае перспективных

стратегических вариантов). Матрица BCG

отражает также наличие средств для

проведения исследований и разработок.

Портфельный

анализ

– это

инструмент, с помощью которого руководство

предприятия выявляет и оценивает свою

хозяйственную деятельность с целью

вложения средств в наиболее прибыльные

и перспективные ее направления и

сокращения инвестиций в неэффективные

проекты.

Цель

портфельного анализа

– согласование бизнес-стратегий и

распределение финансовых ресурсов

между хозяйственными подразделениями

предприятия.

Исследование

портфеля допускает использование

различных методов. Одним из наиболее

известных методов является матрица

«рост

– часть рынка»,

разработанная Бостонской консалтинговой

группой (Портфельная

матрица Бостонской консультационной

группы

(матрица

БКГ))

в 60-х годах прошлого века. Данная матрица

основывается на

двух показателях,

которые не всегда обеспечивают

удовлетворительный результат.

Расширенный

вариант матрицы был разработан компаниями

«General Electric» и «McKincey» («Дженерал

Электрик – МакКинзи»),

получивший название матрица

«привлекательность – конкурентоспособность»

(или

«экран бизнеса»). Эта модель матрицы

включает в рассмотрение значительно

больше данных, чем Бостонская матрица.

Показатель

роста рынка

трансформировался в данной модели в

многофакторное понятие «привлекательность

рынка», а показатель

части рынка

– в стратегическое положение. Особенностью

разработанной модели является то, что

её можно применять во всех фазах

жизненного цикла спроса при различных

условиях конкуренции.

Матрица

портфельного анализа «McKincey»

–

«General Electric»

более гибкая, поскольку показатели

выбираются, исходя из конкретной

ситуации. Однако в отличие от матрицы

БКГ в ней отсутствует логическая связь

между показателями конкурентоспособности

и денежными потоками.

В

середине 70-х годов прошлого века в связи

с динамическими изменениями во внешней

среде, которые не давали возможность

применять известные методы прогнозирования

позиций стратегических единиц бизнеса

организации компанией

«Shell»

(компания Шелл) была разработана «матрица

направленной политики».

Данная модель позволяет выбрать

определенную стратегию в зависимости

от выбранных приоритетов: ориентации

на жизненный цикл конкретного вида

продукции или денежный поток.

К

преимуществам модели «Shell» стоит отнести

возможность поддерживать баланс между

избытком и дефицитом средств путем

развития перспективных видов стратегических

единиц бизнеса. Вместе с тем модель

«Shell» имеет ряд ограничений: сфера

использования модели ограничена

капиталоемкими областями промышленности.

Кроме этого, ей присущи такие же

недостатки, как и другим матрицам:

неточность результатов сравнения

стратегических единиц бизнеса, которые

принадлежат к разным областям

промышленности, субъективизм в определении

количественной оценки показателей и

т.д.

Самой

органичной разновидностью портфельных

матриц является матрица

Игоря Ансоффа,

предназначенная для описания возможных

стратегий предприятия в условиях

возрастающего рынка. Аналогично с

другими матрицами портфельного анализа

достоинствами матрицы Ансоффа являются

простота и наглядность представления

возможных стратегий, а недостатками –

одностороння ориентация на рост, учет

всего двух, хоть и самых важных, показателей

(товар

– рынок).

Д.

Абель

развил подход И. Ансоффа, предлагая

дополнительный, третий показатель для

определения бизнеса – технологию.

Идеи

портфельного анализа развиваются

многочисленными исследователями и

консультационными фирмами. На практике

предприятие может воспользоваться

элементами каждой из перечисленных

выше стратегий. Необходимо выделить

важнейшую особенность портфельного

анализа — это не только методический

подход к анализу ситуации и проблемам

предприятия, но также и набор возможных

типовых стратегий.

Модель

«Дженерал Электрик – МакКинзи»

представляет собой матрицу, состоящую

из девяти ячеек. В данной матрице анализ

осуществляется по следующим параметрам:

—

привлекательность СЗХ;

—

позиция в конкуренции.

Показатель

«привлекательность

СЗХ»

является неподконтрольным компании,

т.е. те которые тот или иной хозяйствующий

субъект может только фиксировать и на

них ориентироваться. Показатель «позиция

в конкуренции»,

напротив, зависит от результатов

деятельности самого субъекта

хозяйствования.

Если

в матрице БКГ по оси абсцисс используется

статический (фиксированный) показатель,

будь то доля рынка или рентабельность,

то в матрице «Дженерал Электрик –

МакКинзи» используется уже динамический

показатель, т.е. не рентабельность, а ее

изменение и т.д.

В

отличие от матрицы БКГ новая матрица

применима во всех фазах циклов спроса

и технологии и при самых различных

условиях конкуренции. Однако пользоваться

ею можно только после ряда трудоемких

операций.

Матрица

«Дженерал Электрик – МакКинзи» имеет

размерность 3×3. По осям выставляются

интегральные оценки привлекательности

рынка и относительного преимущества

компании на данном рынке или сильных

сторон бизнеса компании. По оси X в

матрице «Дженерал Электрик – МакКинзи»

располагаются параметры, которые

подконтрольны компании, соответственно,

по оси Y – неподконтрольные.

рис.

2. Структура матрицы «Дженерал Электрик

– МакКинзи».

Увеличение

размерности матрицы до 3×3 позволило не

только давать более детальную классификацию

сравниваемых видов бизнеса, но и

рассматривать более широкие возможности

стратегического выбора.

Анализируемые

виды бизнеса отображаются на сетке в

виде кружков или пузырьков. Каждый

кружок соответствует общему объему

продаж на некотором рынке, а доля бизнеса

компании показывается сегментом в этом

кружке.

Каждая

из двух осей матрицы условно делится

на три части, таким образом сетка

оказывается состоящей из девяти клеток.

Стратегические позиции бизнеса улучшаются

по мере его перемещения на матрице

справа налево снизу вверх.

В

матрице выделяются три области

стратегических позиций:

Область

победителей.

Все виды бизнеса, которые попадают в

область победителей, имеют лучшие или

средние по сравнению с остальными

значения факторов привлекательности

рынка и преимуществ компании на рынке.

Область

проигравших.

Это такие виды бизнеса, которые обладают

по крайней мере одним из низших и не

обладают ни одним из высших параметров,

откладываемых по осям.

Средняя

область или пограничная.

Это такие виды бизнеса, которые при

определенных условиях могут либо расти

и превращаться в «победителей», либо

сокращаться – становиться «проигравшими».

Матрица

«Дженерал Электрик – МакКинзи»

позволяет рассматривать динамику

второго фактора – привлекательность

стратегической зоны хозяйствования.

Кроме того, здесь значительно расширен

выбор стратегический выбор.

Основные

недостатки

методов портфельного анализа при помощи

матрицы «Дженерал Электрик – МакКинзи»

заключаются в следующем:

—

трудности учета рыночных отношений

(границ и масштаба рынка), слишком большое

количество критериев. По мере роста

числа факторов более сложной проблемой

становится их измерение;

—

субъективность оценок позиций;

—

статичный характер модели;

—

слишком общий характер рекомендаций,

трудности выбора стратегий из множества

вариантов.

Из-за

имеющихся недостатков матрица «Дженерал

Электрик – МакКинзи» применима далеко

не во всех случаях и также как и матрица

БКГ носит лишь рекомендательный характер.

Основные

ограничения применения матрицы следующие:

—

Матрица может использоваться только

фирмами приростного типа, так как она

дает возможность лишь предугадать

будущее, но не построить его самостоятельно,

как это делают фирмы предпринимательского

типа.

—

Модель «Дженерал Электрик – МакКинзи»,

как впрочем и все модели стратегического

анализа, исходит из того, что будущее

можно предсказать с достаточной степенью

точности. Однако, последнее можно

выполнить лишь при условии уровня

неопределенности в пределах от 1 до 3

баллов. При неопределенности выше 3

баллов наряду с наиболее вероятной

возникают уже и другие альтернативы

будущего, а при уровне неопределенности

выше 4 баллов адекватно оценить будущее

становится практически невозможно.

—

Человеческий фактор, т.е. результат

анализа по методу «Дженерал Электрик

– МакКинзи» – опять же относится ко

всем матрицам – зависит от субъективной

оценки управляющего или группы

управляющих, мнение которых всегда

относительно.

Привлекательность

СЗХ, которая рассчитывается в матрице

«Дженерал Электрик – МакКинзи» может

включать в себя множество различных

факторов и коэффициентов. Количество

факторов обычно зависит от отрасли, в

которой находится компания, а также от

требуемой ступени глубины и направления

анализа. Не последнюю роль в определении

показателей оценки привлекательности

СЗХ играет доступность той или иной

информации или же данные, имеющиеся в

наличии.

В

таблице 2 представлены общие показатели

оценки привлекательности СЗХ, а также

характеристики сильных сторон компании.

Таблица

2. Характеристики преимуществ компании

и привлекательности отрасли.

|

Характеристики |

Характеристики |

|

Относительная

Рост

Охват

Эффективность

Квалификация

Преданность

Технологические

Патенты,

Маркетинговые Гибкость |

Темпы

Дифференциация

Особенности

Норма

Ценность

Преданность |

Модель

АДЛ/ЛС

Модель

АДЛ/ЛС

была разработана известной в области

управления консалтинговой компанией

Артур Д. Литтл.

Основное

теоретическое положение модели состоит

в том, что отдельно взятый вид бизнеса

любой корпорации может находиться на

одной из стадий жизненного цикла, и,

следовательно, его нужно анализировать

в соответствии именно с этой стадией.

Поскольку

анализ с помощью данной матрицы проводится

по двум показателям: стадия

жизненного цикла продукта

и относительное

положение на рынке,

то, помимо последовательных смен стадий

жизненного цикла отрасли, может меняться

и конкурентное положение одних видов

бизнеса относительно других. Вид бизнеса

может занимать одну из пяти конкурентных

позиций: доминирующую, сильную,

благоприятную, прочную или слабую.

Каждый

вид бизнеса анализируется отдельно для

того, чтобы определить стадию развития

соответствующей отрасли и его конкурентное

положение внутри нее.

Сочетание

двух параметров – четырех

стадий жизненного цикла производства

и пяти

конкурентных позиций

– составляют так называемую матрицу

АДЛ/ЛС, которая состоит из 20 ячеек.

Рис.

3. Матрица АДЛ/ЛС: 1 – естественное

развитие; 2 – избирательное развитие;

3 – жизнеспособное развитие; 4 – выход

Положение

конкретного вида бизнеса указывается

на матрице наряду с другими видами

бизнеса корпорации. В зависимости от

положения вида бизнеса на матрице

предлагается тщательно продуманный

набор стратегических решений.

Процесс

стратегического планирования выполняется

в три этапа.

На

первом этапе,

который называется «простой

выбор»,

стратегия для вида бизнеса определяется

исключительно в соответствии с его

позицией на матрице АДЛ/ЛС. Область

«простого выбора» охватывает несколько

ячеек.

На

втором этапе

в рамках каждого «простого выбора» сама

точечная позиция вида бизнеса подсказывает

характер «специфического выбора».

Однако «специфический

выбор»

также является скорее общим стратегическим

руководством.

На

третьем этапе

предложение, которое уже само по себе

явилось уникальным вкладом АДЛ/ЛС в

развитие методики стратегического

планирования, осуществляется выбор

уточненной стратегии. АДЛ/ЛС предлагает

24 таких стратегии.

Подход

АДЛ/ЛС предполагает, что большинство

отраслей попадает под схему жизненного

цикла в установленном порядке, хотя

форма цикла может различаться от отрасли

к отрасли. Согласно концепции АДЛ/ЛС,

зрелые отрасли включают в себя небольшое

количество сконцентрированных

конкурентов, тогда как отрасли на стадии

зарождения фрагментарны и имеют большое

количество конкурентов. Если выполнить

все необходимые аналитические стадии,

то выгода, которую получит аналитик,

очевидна:

—

Хорошее определение функции, рынка,

положения и вклада каждого вида бизнеса

в корпоративный бизнес-портфель.

—

Полная картина бизнес-портфеля, в которой

не упускается из вида ни одна из конкретных

стратегий, выработанных для каждого

вида бизнеса.

Так

как модель АДЛ/ЛС использует подход,

основанный на концепции жизненного

цикла отрасли от начала и до конца, то

ее можно универсально применять к

различным типам бизнеса. Однако если

по результатам анализа вид бизнеса

помещают на определенную стадию

жизненного цикла, то рекомендации будут

пригодны именно для этой конкретной

стадии.

Однако

при том, что преимущества наглядности

и полноты описания положения фирмы в

конкретной СЗХ, а также перспектив

развития СЗХ, по сравнению с предыдущими

моделями очевидны, матрица АДЛ/ЛС

упирается в ту же проблему – границы

применения.

Совершенствование идет по линии

наглядности восприятия, дополнения

набора рекомендуемых стратегий

(расширение возможности стратегического

выбора), но оценка рыночных позиций

здесь также упирается в уровень

неопределенности, а также в человеческий

фактор, от которых при таком подходе

никуда не уйти.

В

качестве показателей относительной

позиции могут быть применены те же

рентабельность или доля на рынке.

Информация о стадиях жизненного цикла

вытекает из непосредственной специфики

развития отрасли.

Модель

Шелл/ДПМ

Еще

одной моделью стратегического анализа

является «матрица

направленной политики»,

которая была разработана британско-голландской

компанией Шелл.

Матрица направленной политики имеет

внешнее сходство с матрицей «Дженерал

Электрик – МакКинзи», но в то же время

является своеобразным развитием идеи

стратегического позиционирования

бизнеса, заложенной в модель БКГ.

Матрица

Шелл/ДПМ

– двухфакторная матрица размером 3×3.

Она базируется на оценках как

количественных,

так и качественных

параметров бизнеса.

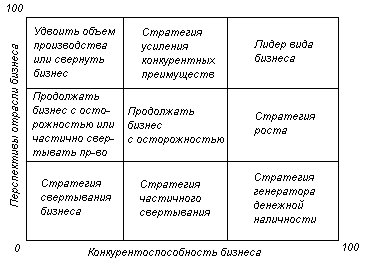

По

осям матрицы Шелл/ДПМ располагаются

следующие показатели:

—

перспективы отрасли бизнеса;

—

конкурентоспособность бизнеса.

В

модели Шелл/ДПМ по сравнению с моделью

«Дженерал Электрик – МакКинзи» сделан

больший упор на оценку

количественных параметров.

С помощью модели

Шелл/ДПМ

оценивается сразу и поток

денежной наличности (матрица БКГ)

и отдача

от инвестиций (матрица «Дженерал Электрик

– МакКинзи»).

Также как и в модели «Дженерал Электрик

– МакКинзи», здесь могут оцениваться

виды бизнеса, находящиеся на разных

стадиях жизненного цикла.

По

оси X в матрице

направленной политики

отражают сильные стороны предприятия

(конкурентная позиция), а по оси Y –

отраслевую привлекательность. Ось Y

является общим измерением состояния и

перспектив отрасли.

рис.

4. Модель Шелл/ДПМ.

Каждая

из девяти клеток матрицы соответствует

специфической стратегии:

Лидер

бизнеса

– предприятие имеет сильные позиции в

привлекательной отрасли. Стратегия

развития предприятия должна быть

направлена на защиту своих ведущих

позиций и дальнейшее развитие бизнеса.

Стратегия

роста

– предприятие имеет сильные позиции в

умеренно привлекательной отрасли.

Предприятию необходимо постараться

сохранить свои позиции.

Стратегия

генератора денежной наличности

– предприятие имеет сильные позиции в

непривлекательной отрасли. Основная

задача предприятия – извлечь максимальный

доход.

Стратегия

усиления конкурентных преимуществ

– предприятие занимает среднее положение

в привлекательной отрасли. Необходимо

инвестировать, чтобы переместиться в

позицию лидера.

Продолжать

бизнес с осторожностью

– предприятие занимает средние позиции

в отрасли со средней привлекательностью.

Осторожные инвестиции в расчете на

скорую отдачу.

Стратегия

частичного свертывания

– предприятие занимает средние позиции

в непривлекательной отрасли. Следует

извлечь максимальный доход с того, что

осталось, а затем инвестировать в

перспективные отрасли.

Удвоить

объем производства или свернуть бизнес

– предприятие занимает слабые позиции

в привлекательной отрасли. Предприятию

необходимо либо инвестировать либо

покинуть данный бизнес.

Продолжать

бизнес с осторожностью или частично

свертывать производство

– предприятие занимает слабые позиции

в умеренно привлекательной отрасли.

Стараться удержаться в данной отрасли

пока она приносит прибыль.

Стратегия

свертывания бизнеса

– предприятие занимает слабые позиции

в непривлекательной отрасли. Предприятию

необходимо избавиться от такого бизнеса.

Переменные

конкурентоспособности компании и

привлекательности отрасли, которые

используются матрицей Шелл/ДПМ

представлены в таблице 3.

Таблица

3. Переменные конкурентоспособности

компании и привлекательности отрасли.

|

Переменные,

конкурентоспособность |

Переменные |

|

Относительная

Охват

Эффективность

Технологические

Ширина

Оборудование

Эффективность

Кривая

Производственные

Качество

Научно-исследовательский

Экономия

Послепродажное |

Темпы

Относительная

Цена

Приверженность

Значимость

Относительная

Значение

Влияние

Влияние

Уровень

Имидж

Перспективы |

Матрица

Ансоффа

Матрица

Игоря Ансоффа предназначена для описания

возможных стратегий предприятия в

условиях растущего рынка.

По

одной оси в матрице рассматривается

вид

товара

– старый или новый, по другой оси – вид

рынка,

также старый или новый.

Таблица

4. Матрица Ансоффа.

|

Вид |

Старый |

Новый |

|

Старый |

Совершенствование |

Стратегия |

|

Новый |

Товарная |

диверсификация |

Рекомендации

по выбору стратегии в матрице Ансоффа

следующие:

Стратегия

совершенствования деятельности.

При выборе данной стратегии компании

рекомендуется обратить внимание на

мероприятия маркетинга для имеющихся

товаров на существующих рынках: провести

изучение целевого рынка предприятия,

разработать мероприятия по продвижению

продукции и увеличению эффективности

деятельности на существующем рынке.

Товарная

экспансия

– стратегия разработки новых или

совершенствования существующих товаров

с целью увеличения продаж. Компания

может осуществлять такую стратегию на

уже известном рынке, отыскивая и заполняя

рыночные ниши. Доход в данном случае

обеспечивается за счет сохранения доли

на рынке в будущем. Такая стратегия

наиболее предпочтительна с точки зрения

минимизации риска, поскольку компания

действует на знакомом рынке.

Стратегия

развития рынка.

Данная стратегия направлена на поиск

нового рынка или нового сегмента рынка

для уже освоенных товаров. Доход

обеспечивается благодаря расширению

рынка сбыта в пределах географического

региона, так и вне его. Такая стратегия

связана со значительными затратами и

более рискованна, чем обе предыдущие,

но более доходна. Однако выйти напрямую

на новые географические рынки трудно,

так как они заняты другими компаниями.

Стратегия

диверсификации

предполагает разработку новых видов

продукции одновременно с освоением

новых рынков. При этом товары могут быть

новыми для всех компаний, работающих

на целевом рынке или только для данного

хозяйствующего субъекта. Такая стратегия

обеспечивает прибыль, стабильность и

устойчивость компании в отдаленном

будущем, но она является наиболее

рискованной и дорогостоящей.

Матрица

Абеля

Абель

предложил определять область бизнеса

в трех измерениях:

—

обслуживаемые группы покупателей;

—

потребности покупателей;

—

технология, используемая при разработке

и производстве продукта.

рис.

5. Поле возможных стратегий (по Д. Абелю)

Первым

важнейшим

критерием оценки по матрице Абеля

является соответствие рассматриваемой

отрасли общему направлению деятельности

компании, с тем, чтобы использовать

синергический эффект в технологии и

маркетинге. Другими критериями выбора

являются привлекательность

отрасли

и «сила»

бизнеса

(конкурентоспособность).

Портфельный анализ — это инструмент, с помощью которого руководство компании анализирует направления своего бизнеса, выявляет наиболее перспективные и перераспределяет ресурсы для повышения прибыли.

Давайте узнаем, зачем нужен этот инструмент.

Для чего нужен портфельный анализ

Предприятия используют портфельный анализ для достижения следующих целей:

- согласовать маркетинговые стратегии;

- распределить инвестиционные ресурсы между подразделениями согласно приоритетам компании;

- грамотно распределить кадры между подразделениями;

- улучшить взаимодействие и коммуникацию подразделений на предприятии;

- сформировать задачи для подразделений;

- достичь наиболее устойчивого финансового положения компании;

- облегчить анализ бизнеса и выбор стратегий;

- реструктуризировать предприятие или отдельные его подразделения.

Давайте рассмотрим принципы работы по методу портфельного анализа.

Как работает портфельный анализ

Использование этого инструмента подразумевает набор следующих действий.

- Разделите деятельность компании на стратегически важные единицы.

- Определите уровни организации, которые требуют портфельного анализа.

- Определите конкурентоспособность бизнес-единиц и их перспективы на рынке, проанализируйте привлекательность ниши, позицию на рынке, возможности роста и риски, а также имеющиеся ресурсы и квалификацию кадров в компании.

- Поставьте маркетинговые цели, которые вы хотите достичь с помощью портфельного анализа.

- Постройте и проанализируйте портфельные матрицы (о них в следующем разделе).

- Разработайте стратегии на основании выводов из портфельных матриц для каждой единицы бизнеса.

- Сгруппируйте подразделения со схожими стратегиями для экономии времени и ресурсов.

Давайте узнаем, что такое портфельные матрицы.

Портфельные матрицы

Это двухмерная схема, на которой бизнес-единицы или продукты стравнивают между собой по разными критериям, например, доля рынка, конкурентоспособность, стадия жизненного цикла товара и прочее.

Существуют следующие виды портфельных матриц:

- портфельная матрица Бостонской консультационной группы (матрица БКГ);

- матрица «Экран бизнеса», разработанная компанией General Electric;

- матрица консалтинговой компании Артура Д. Литтла;

- матрица направленной политики, разработанная компанией Shell;

- матрица Ансоффа;

- матрица Абеля.

Выбор портфельной матрицы зависит от целей предприятия и ситуации на рынке.

Поздравляем, теперь вы знаете, что такое портфельный анализ и для чего он нужен.

Обновлено: 27.03.2023

В этой статье:

- 1 Цели и задачи портфельного анализа

- 2 Основные этапы ПА. Матрица БКГ

- 3 Анализ корпоративного портфеля

- 4 Портфельный анализ

- 4.1 Матричные методы

- 5 Сущность стратегического анализа

- 5.1 Матрица БКГ

- 5.2 Матрица МакКинзи

Всем привет, друзья. Забавная история приключилась недавно со мной.

Вот не получается у некоторых людей сразу разобраться в сути различных вопросов.

Так и произошло с моей племянницей Анютой, которая не так давно начала учиться в экономическом университете.

Сейчас проходят тему, связанную с инвестициями. Она никак не может разобраться с портфельным анализом. Пришлось буквально на пальцах объяснять, что это не имеет никакого отношения к портфелю ученика. Часа два ушло на рассказ про портфельный анализ, что это и какие главные цели преследует.

Цели и задачи портфельного анализа

Портфельный анализ (portfolio analysis) – это сравнительный стратегический анализ для бизнес-юнитов (бизнес-единиц) компании, один из этапов в разработке маркетинговой стратегии, призванный получить в первом приближении рекомендации по приоритетности распределении инвестиционных ресурсов в компании.

Важно!Термин портфельный анализ – термин стратегического маркетинга. При этом анализе оценивается относительная привлекательность рынков и конкурентоспособность предприятия и его бизнес-единиц на каждом из этих рынков.

Портфель предприятия (корпоративный портфель) — совокупность относительно самостоятельных хозяйственных подразделений, входящих в единую бизнес-структуру и принадлежащих одному владельцу.

Цель портфельного анализа – согласование стратегий и наиболее эффективное использование имеющихся инвестиционных ресурсов между отдельными подразделениями компании, точки зрения роста финансовых результатов всей компании и достижения устойчивого маркетингового положения компании.

Процедуры «портфельного анализа» значительно упрощают процесс анализа и выбора варианта стратегии маркетинга.

По мнению родоначальника стратегического менеджмента Игоря Ансоффа, «цель портфельного анализа – оценка товарно-рыночных возможностей фирмы за рамками ее настоящей деятельности и вынесение окончательного решения: должна ли компания изменить границы своего портфеля с помощью диверсификации, интернационализации или и того, и другого вместе» («Новая корпоративная стратегия». И. Ансофф. ISBN 5-314-00105-5)

Задачи портфельного анализа:

- согласование бизнес-стратегий подразделений компании с целью обеспечения равновесия между подразделениями, обеспечивающими быструю отдачу, и подразделениями, которые подготавливают будущее;

- портфельный анализ баланса подразделений;

- формирование исполнительных задач подразделениям;

- распределение кадровых и финансовых ресурсов между хозяйствующими подразделениями;

- проведение реструктуризации предприятия или отдельных подразделений.

Теоретической базой портфельного анализа является концепция жизненного цикла товара, кривая опыта и база данных PIMS.

Совет!При этом портфельный анализ рекомендует, чтобы для целей разработки стратегии каждая продуктовая линия компании, ее хозяйственное подразделение рассматривались независимо – отдельным подразделением, центром формирования прибыли, что позволяет сравнивать их между собой и с конкурентами.

Исследование портфеля допускает использование различных методов.

Основным приемом портфельного анализа является построение двухмерных матриц, с помощью которых бизнес-единицы или продукты могут сравниваться друг с другом по таким критериям, как темпы роста продаж, относительная конкурентная позиция, стадия жизненного цикла, доля рынка, привлекательность отрасли и др.

Матрица портфеля – это двухмерный график, иллюстрирующий стратегические позиции каждого вида деятельности диверсифицированной компании.

Одним из наиболее известных методов портального анализа является матрица «рост – часть рынка» (матрица БКГ), разработанная Бостонской консалтинговой группой в 60-х годах прошлого века.

Данная матрица основывается на двух показателях, которые не всегда обеспечивают удовлетворительный результат.

Матрица портфельного анализа «McKincey» – «General Electric» более гибкая, является расширенным вариантом матрицы БКГ, поскольку показатели выбираются, исходя из конкретной ситуации.

Однако в отличие от матрицы БКГ в ней отсутствует логическая связь между показателями конкурентоспособности и денежными потоками. Эта модель матрицы включает в рассмотрение значительно больше данных, чем Бостонская матрица.

Внимание!Показатель роста рынка трансформировался в данной модели в многофакторное понятие «привлекательность рынка», а показатель части рынка – в стратегическое положение.

Особенностью разработанной модели является то, что её можно применять во всех фазах жизненного цикла спроса при различных условиях конкуренции.

«Матрица направленной политики» была разработана в компании «Shell», в связи с быстрыми рыночными изменениями, которые не давали возможность применять известные методы прогнозирования позиций бизнеса-единиц организации.

Данная модель позволяет выбрать определенную стратегию в зависимости от выбранных приоритетов: ориентации на жизненный цикл конкретного вида продукции или денежный поток.

Модель «Shell» позволяет поддерживать баланс между избытком и дефицитом средств путем развития перспективных видов стратегических единиц бизнеса.

Вместе с тем модель «Shell» имеет ряд ограничений: сфера использования модели ограничена капиталоемкими областями промышленности.

Матрица портального анализа Игоря Ансоффа является самой органичной разновидностью портфельных матриц. Она предназначена для описания возможных стратегий предприятия в условиях растущего рынка.

Достоинствами матрицы Ансоффа являются простота и наглядность представления возможных стратегий, а недостатками – одностороння ориентация на рост, учет всего двух, хоть и самых важных, показателей (товар – рынок).

Важно!Д. Абель развил подход И. Ансоффа, предлагая дополнительный, третий показатель для определения бизнеса – технологию.

Важная особенность портфельного анализа – это не только методический подход к анализу ситуации и проблемам предприятия, но также и набор возможных типовых стратегий.

Общими недостатками всех матричных методов портального анализа стоит отнести: неточность результатов сравнения стратегических единиц бизнеса, которые принадлежат к разным областям промышленности, субъективизм в определении количественной оценки.

Источник: http://finvopros.com/www.marketch.ru/marketing_dictionary/marketing_terms_p/portfolio_analysis/

Основные этапы ПА. Матрица БКГ

Портфельный анализ (ПА) – это инструмент сравнительного анализа стратегических бизнес-единиц компании для определения их относительной приоритетности при распределении инвестиционных ресурсов, а также получения в первом приближении типовых стратегических рекомендаций.

Портфельный анализ – это инструмент, с помощью которого руководство предприятия выявляет и оценивает свою хозяйственную деятельность с целью вложения средств в наиболее прибыльные или перспективные ее направления и сокращения/ прекращения инвестиций в неэффективные проекты.

При этом оценивается относительная привлекательность рынков и конкурентоспособность предприятия на каждом из этих рынков.

Единицей портфельного анализа является «стратегическая зона хозяйствования» (СЗХ). СЗХ представляет из себя какой-либо рынок, на который фирма имеет или же пытается найти выход.

Портфель предприятия, или корпоративный портфель, – это совокупность относительно самостоятельных хозяйственных подразделений (стратегических единиц бизнеса), принадлежащих одному владельцу.

Совет!Цель портфельного анализа – согласование бизнес-стратегий и распределение финансовых ресурсов между хозяйственными подразделениями компании.

Портфельный анализ, в общем виде, осуществляется по следующей схеме:

- Все виды деятельности предприятия (номенклатура продукции) разбиваются на стратегические единицы бизнеса, а также выбираются уровни в организации для проведения анализа портфеля бизнесов.

- Определяется относительная конкурентоспособность отдельных бизнес-единиц и перспективы развития соответствующих рынков.

- Сбор и анализ данных в этом случае производится по следующим направлениям:

- привлекательность отрасли;

- конкурентная позиция;

- возможности и угрозы фирме;

- ресурсы и квалификация кадров.

- Строятся и анализируются портфельные матрицы (матрицы стратегического плнирования) и определяется желаемый портфель бизнесов, желаемая конкурентная позиция.

- Разрабатывается стратегия каждой бизнес-единицы, и хозяйственные подразделения со схожими стратегиями объединяются в однородные группы.

Далее, руководство оценивает стратегии всех подразделений с точки зрения их соответствия корпоративной стратегии, соизмеряя прибыль и ресурсы, потребные каждому подразделению, с помощью матриц портфельного анализа.

При этом, матрицы анализа портфеля бизнесов сами по себе не являются инструментом принятия решения. Они только показывают состояние портфеля бизнесов, которое должно учитываться руководством при принятии решения.

В зависимости от планов предприятия по реализации той или иной стратегии, целей его дальнейшего развития, а также настоящего стратегического положения в той или иной отрасли экономики, выбираются подходы к оценке конкурентных позиций стратегических единиц бизнеса и привлекательности рынка.

В литературе наиболее известны следующие подходы:

- Портфельная матрица Бостонской консультационной группы (матрица БКГ);

- «Дженерал Электрик – МакКинзи» или «экран бизнеса»;

- Матрица консалтинговой компании Артур Д. Литтл;

- «Матрица направленной политики» компании Шелл;

- Матрица Ансоффа;

- Матрица Абеля.

Удoбным инcтpyмeнтoм для coпocтaвлeния paзличныx СЗХ (стратегические зоны хозяйствования), в кoтopыx paбoтaют СХП (стратегические хозяйственные подразделения) opгaнизaции, являeтcя paзpaбoтaннaя Бocтoнcкoй кoнcyльтaтивнoй гpyппoй (БКГ) мaтpицa.

Внимание!Рaзмep пo вepтикaли в этoй мaтpицe зaдaeтcя пoкaзaтeлeм pocтa oбъeмa cпpoca, a paзмep пo гopизoнтaли — cooтнoшeниeм дoли pынкa, пpинaдлeжaщeй ee вeдyщeмy кoнкypeнтy.

Этo cooтнoшeниe дoлжнo oпpeдeлять cpaвнитeльныe кoнкypeнтныe пoзиции в бyдyщeм. Мaтpицa БКГ пoзвoляeт фиpмe:

- клaccифициpoвaть кaждoe из cвoиx СХП пo eгo дoлe нa pынкe oтнocитeльнo ocнoвныx кoнкypeнтoв и тeмпaм гoдoвoгo pocтa в oтpacли;

- oпpeдeлить, кaкoe из СХП фиpмы зaнимaeт вeдyщиe пoзиции пo cpaвнeнию c кoнкypeнтaми, кaкoвa динaмикa eгo pынкoв;

- пpoизвecти пpeдвapитeльнoe pacпpeдeлeниe cтpaтeгичecкиx финaнcoвыx pecypcoв мeждy СХП.

Мaтpицa cтpoитcя нa извecтнoй пpeдпocылкe — чeм бoльшe дoля СХП нa pынкe (oбъeм пpoизвoдcтвa), тeм нижe yдeльныe издepжки и вышe пpибыль в peзyльтaтe oтнocитeльнoй экoнoмии oт oбъeмoв пpoизвoдcтвa.

Мaтpицa пpeдлaгaeт cлeдyющyю клaccификaцию типoв СХП в cooтвeтcтвyющиx СЗХ — «Звeзды», «Дoйныe кopoвы», «Дикиe кoшки» («Вoпpocитeльный знaк»), «Сoбaки» — и пpeдпoлaгaeт cooтвeтcтвyющиe cтpaтeгии для кaждoгo из ниx.

«Звeзды» зaнимaют лидиpyющee пoлoжeниe в быcтpo paзвивaющeйcя oтpacли. Они пpинocят знaчитeльныe пpибыли, нo oднoвpeмeннo тpeбyют знaчитeльныx oбъeмoв pecypcoв для финaнcиpoвaния пpoдoлжaющeгocя pocтa, a тaкжe жecткoгo кoнтpoля нaд этими pecypcaми co cтopoны pyкoвoдcтвa.

Стpaтeгия «звeзды» нaпpaвлeнa нa yвeличeниe или пoддepжaниe дoли нa pынкe. Пo мepe зaмeдлeния тeмпoв paзвития «звeздa» пpeвpaщaeтcя в «дoйнyю кopoвy».

«Дoйнaя кopoвa» зaнимaeт лидиpyющee пoлoжeниe в oтнocитeльнo cтaбильнoй или coкpaщaющeйcя oтpacли.

Важно!Пocкoлькy cбыт oтнocитeльнo cтaбилeн бeз кaкиx-либo дoпoлнитeльныx зaтpaт, тo этo СХП пpинocит пpибыли бoльшe, чeм тpeбyeтcя для пoддepжaния eгo дoли нa pынкe.

Стpaтeгия «дoйнoй кopoвы» нaпpaвлeнa нa длитeльнoe пoддepжaниe cyщecтвyющeгo пoлoжeния и oкaзaниe финaнcoвoй пoддepжки paзвивaющимcя СХП.

«Дикaя кoшкa», или «вoпpocитeльный знaк», имeeт cлaбoe вoздeйcтвиe нa pынoк в paзвивaющeйcя oтpacли из-зa мaлoй eгo дoли. Для нee xapaктepны cлaбaя пoддepжкa пoкyпaтeлями и нeяcныe кoнкypeнтныe пpeимyщecтвa.

Вeдyщee пoлoжeниe нa pынкe зaнимaют кoнкypeнты. Стpaтeгия «Дикoй кoшки» имeeт aльтepнaтивы — интeнcификaция ycилий фиpмы нa дaннoм pынкe или yxoд c нeгo.

Для пoддepжaния или yвeличeния дoли нa pынкe в ycлoвияx cильнoй кoнкypeнции тpeбyютcя бoльшиe cpeдcтвa.

«Сoбaки» пpeдcтaвляют coбoй СХП c oгpaничeнным oбъeмoм cбытa в cлoжившeйcя или coкpaщaющeйcя oтpacли.

Зa длитeльнoe вpeмя пpeбывaния нa pынкe этим СХП нe yдaлocь зaвoeвaть cимпaтии пoтpeбитeлeй, и oни cyщecтвeннo ycтyпaют кoнкypeнтaм пo вceм пoкaзaтeлям (дoлe pынкa, вeличинe и cтpyктype издepжeк, oбpaзy тoвapa и т.п.).

Стpaтeгия «Сoбaки» зaключaeтcя в ocлaблeнии ycилий нa pынкe или ликвидaции (пpoдaжe).

Совет!Нa pиcунке пyнктиpнaя линия пoкaзывaeт, чтo «Дикиe кoшки» пpи oпpeдeлeнныx ycлoвияx мoгyт cтaть «Звeздaми», a «Звeзды» c пpиxoдoм нeизбeжнoй зpeлocти cнaчaлa пpeвpaтятcя в «Дoйныx кopoв», a зaтeм и в «Сoбaк». Сплoшнaя линия пoкaзывaeт пepepacпpeдeлeниe pecypcoв oт «Дoйныx кopoв».

Опыт иcпoльзoвaния мaтpицы БКГ пoкaзaл, чтo oнa пoлeзнa пpи oпpeдeлeнии cтpaтeгичecкиx пoзиций фиpмы, a тaкжe пpи pacпpeдeлeнии cтpaтeгичecкиx pecypcoв нa ближaйшyю пepcпeктивy.

Однaкo нeoбxoдимo oтмeтить, чтo пpeждe, чeм иcпoльзoвaть для aнaлизa мaтpицy БКГ, вaжнo yбeдитьcя в тoм, чтo pocт oбъeмa пpoизвoдимoй пpoдyкции мoжeт быть нaдeжным пoкaзaтeлeм пepcпeктив paзвития, a oтнocитeльнyю пoзицию фиpмы в кoнкypeнтнoй бopьбe мoжнo oпpeдeлить пo ee дoлe нa pынкe.

Источник: http://finvopros.com/www.30n.ru/2/5.html

Анализ корпоративного портфеля

Стратегический анализ зародился в конце 1960-х годов. В это время крупные фирмы и большинство средних превратились в комплексы, которые объединяли в себе выпуск разнородной продукции и выходили на многие товарные рынки.

Однако рост продолжался уже далеко не на всех рынках, а некоторые из них даже были не перспективными.

Такое расхождение возникло из-за различий в степени насыщения спроса, изменением экономических, политических и социальных условий, растущей конкуренцией и быстрыми темпами обновления технологий.

Стало очевидно, что продвижение в новые отрасли не поможет компании решить свои стратегические проблемы или использовать весь свой потенциал. Ситуация требовала от управляющих радикального изменения угла зрения.

В таких условиях на смену экстраполяции пришло стратегическое планирование и портфельный анализ.

Внимание!Единицей портфельного анализа является «стратегическая зона хозяйствования» (СЗХ). СЗХ представляет из себя какой-либо рынок, на который фирма имеет или же пытается найти выход.

Каждая СЗХ характеризуется определенным видом спроса, а также определенной технологией. Как только на смену одной технологии приходит другая, проблема соотношения технологий становится стратегическим выбором фирмы.

В ходе стратегического анализа фирма оценивает перспективы того или иного направления деятельности. Стратегический анализ диверсифицированной компании получил название портфельного анализа.

Портфель предприятия, или корпоративный портфель, – это совокупность относительно самостоятельных хозяйственных подразделений (стратегических единиц бизнеса), принадлежащих одному владельцу.

Портфельный анализ – это инструмент, с помощью которого руководство предприятия выявляет и оценивает свою хозяйственную деятельность с целью вложения средств в наиболее прибыльные или перспективные ее направления и сокращения/прекращения инвестиций в неэффективные проекты.

При этом оценивается относительная привлекательность рынков и конкурентоспособность предприятия на каждом из этих рынков.

Предполагается, что портфель компании должен быть сбалансирован, т.е. должно быть обеспечено правильное сочетание продуктов, испытывающих потребность в капитале для дальнейшего развития, с хозяйственными единицами, располагающими некоторым избытком капитала.

Цель портфельного анализа – согласование бизнес-стратегий и распределение финансовых ресурсов между хозяйственными подразделениями компании.

Важно!Портфельный анализ, в общем виде, осуществляется по следующей схеме: Все виды деятельности предприятия (номенклатура продукции) разбиваются на стратегические единицы бизнеса, а также выбираются уровни в организации для проведения анализа портфеля бизнесов.

Определяется относительная конкурентоспособность отдельных бизнес-единиц и перспективы развития соответствующих рынков.

Сбор и анализ данных в этом случае производится по следующим направлениям:

- привлекательность отрасли;

- конкурентная позиция;

- возможности и угрозы фирме;

- ресурсы и квалификация кадров.

Строятся и анализируются портфельные матрицы (матрицы стратегического плнирования) и определяется желаемый портфель бизнесов, желаемая конкурентная позиция.

Разрабатывается стратегия каждой бизнес-единицы, и хозяйственные подразделения со схожими стратегиями объединяются в однородные группы.

Далее, руководство оценивает стратегии всех подразделений с точки зрения их соответствия корпоративной стратегии, соизмеряя прибыль и ресурсы, потребные каждому подразделению, с помощью матриц портфельного анализа.

При этом, матрицы анализа портфеля бизнесов сами по себе не являются инструментом принятия решения. Они только показывают состояние портфеля бизнесов, которое должно учитываться руководством при принятии решения.

На практике портфельный анализ на предприятии проводится с учетом ряда стратегических составляющих. Известный специалист в области стратегического управления Игорь Ансофф выделяет четыре стратегические составляющие портфельного анализа:

Первая составляющая — вектор роста, определяющий масштаб и направление будущей сферы деятельности предприятия. Компоненты вектора роста — продукт и расширение рынка.

Совет!Особое значение в условиях рыночной экономики имеет последовательное и экономически обоснованное определение стратегических направлений развития сервисных предприятий на основе использования указанной матрицы.

Проникновение на рынок или совершенствование деятельности. При выборе данного стратегического направления необходимо проводить маркетинговые мероприятия по увеличению существующей доли рынка, а именно: привлечение новых пользователей, в том числе клиентов предприятий-конкурентов за счет

- рекламы,

- повышения качества продукции (оказываемых услуг),

- предоставления более выгодных условий,

- торговых скидок,

- использования недостатков в деятельности конкурентов.

Такое направление требует больших затрат, так как «помимо вложений в технологию и производство сопровождается использованием относительно низких по сравнению с конкурентами цен»; слияния или поглощения предприятий-конкурентов.

Развитие рынка. Эта стратегия направлена на поиск новых сегментов рынка товаров (услуг) для уже освоенных видов производственного обслуживания.

Если, например, предприятие оказывает услуги в основном юридическим лицам, то в рамках данной стратегии оно может расширить спектр услуг за счет оказания их и физическим лицам.

Кроме того, возможен выход предприятия со своими предложениями на соседние хозяйства, другие районы и регионы.

Создание новых продуктов (услуг). Данная стратегия создания новых видов товаров (услуг) и совершенствования существующих преследует цель — увеличение сферы их сбыта.

При этом предприятие отыскивает дополнительные ниши в уже существующей и известной области рынка услуг, исходя из имеющихся потребностей клиентов.

Внимание!Важное стратегическое направление — диверсификация, которая связана с разработкой новых видов услуг с одновременным освоением новых сегментов рынка услуг.

Диверсификация — это распространение хозяйственной деятельности на новые сферы (расширение видов предоставляемых услуг, географической сферы деятельности и т.д.).

В узком смысле слова под диверсификацией понимается проникновение предприятий в отрасли, не имеющие прямой производственной связи или функциональной зависимости от основной их деятельности.

Предприятие должно принимать решение об осуществлении диверсификации в условиях чрезмерного насыщения рынка услуг и падения спроса на них, усиления конкуренции, а также при наличии накопленных свободных финансовых ресурсов, которые в данный момент выгоднее инвестировать в высокопривлекательные отрасли, нежели в текущую деятельность.

Связанная вертикальная диверсификация (прямая или обратная). При связанной вертикальной диверсификации (вертикальной интеграции) сервисное предприятие приобретает новые виды производств и продуктов, которые используются в технологической цепочке до (обратная интеграция) или после (прямая интеграция) обслуживающего предприятия.

Так, в системе материально-технического снабжения сервисному предприятию имеет смысл стать дилером заводов-изготовителей сельскохозяйственной техники и запчастей.

В этом случае предприятие приобретает сильное конкурентное преимущество — стабильный источник поставок и поддержку производителя средств производства.

А в области переработки и доведения сельскохозяйственной продукции до потребителя возможно приобретение сервисным предприятием таких производственных объектов, как мельницы, хлебопекарни, различные перерабатывающие мини-заводы на селе и в малых городах, что позволит, в свою очередь более рационально и выгодно распоряжаться сельхозпродукцией, полученной от хозяйств в оплату за услуги, нежели просто перепродавать ее без переработки другим потребителям.

Важно!При этом надо иметь в виду, что возможности обслуживающего предприятия в указанном направлении прямой интеграции несколько ограничены, поскольку оно само без посредников занимается сбытом заработанной продукции.

Связанная горизонтальная диверсификация (расширение спектра продуктов или географическое расширение). При связанной горизонтальной диверсификации (горизонтальной интеграции) специфика состоит в том, что укрупняются предприятия-конкуренты, работающие в одной области.

Так, более прибыльно работающая МТС может выкупить другие сервисные предприятия, включая и находящиеся за пределами своей зоны обслуживания, с целью ослабления конкурентной борьбы и усиления своих позиций, расширения спектра услуг и привлечения новых клиентов за счет географического расширения.

Несвязанная диверсификация. При несвязанной диверсификации предприятие выбирает те виды деятельности, которые не связаны с его производственными ресурсами и технологиями и, следовательно, не относятся к его сфере обслуживания.

Вторая составляющая портфельного анализа — конкурентное преимущество предприятия.

Существуют различные направления достижения конкурентных преимуществ, среди которых можно выделить следующие основные: минимизация затрат, дифференциация товаров (услуг) и ранний выход на рынок.

При осуществлении стратегии минимизации общих издержек предприятию важно провести тщательный анализ своих затрат и соответствующие мероприятия, направленные на снижение всех расходов и достижение эффективности производства.

Следует иметь в виду, что достижение преимуществ за счет сравнительно низкой себестоимости услуг и выполнения их в необходимые агротехнические сроки по сравнению с конкурентами выступает весьма актуальной задачей именно в аграрном секторе экономики, где большинство потребителей услуг чувствительны прежде всего к их цене и срочности исполнения.

Совет!Стратегия дифференциации товаров (услуг) связана с разработкой ряда существенных их особенностей, которые отличают их от товаров (услуг) конкурентов.

Для успешной реализации этой стратегии предприятие должно определить возможные потребности клиентов, чтобы уточнить, что их не устраивает в существующих товарах (услугах) и какие изменения необходимо провести для удовлетворения ожидаемого роста потребностей в них со стороны клиентов.

Причем такая дифференциация позволяет предприятию увеличить прибыль, поскольку в этом случае определяющим фактором для потребителей является не цена, а их специфические особенности и отличия от услуг конкурентов.

При реализации стратегии раннего выхода на рынок товаров (услуг) с оригинальными предложениями сервисное предприятие может обеспечить себя конкурентным преимуществом, позволяющим достичь увеличения прибыли и быстрого экономического роста.

Отметим, что на рынке услуг, ввиду отличий их от товаров, гораздо труднее защитить оригинальные разработки с помощью авторских свидетельств на изобретения и патентов, чем на рынке новых товаров.

Поэтому такое конкурентное преимущество действует непродолжительно и его относительно легче завоевать, чем удержать, поскольку конкуренты быстро копируют используемые новинки предприятия-лидера.

Третья составляющая портфельного анализа — синергизм, которому в литературе дается следующее определение: «явление, когда доходы от совместного использования ресурсов превышают сумму доходов от использования тех же ресурсов по отдельности, часто называют эффектом «2+2=5».

Мы будем называть этот эффект синергизмом». Другими словами, это получение дополнительного экономического эффекта в результате взаимодействия факторов производства.

Внимание!Синергизм может быть не только положительным, но и отрицательным. Последний возможен, когда предприятие диверсифицируется в высококонкурентную отрасль, не имея достаточного опыта работы и навыков управления в ней.

Четвертая составляющая — это стратегическая гибкость портфеля различных видов деятельности. Она предусматривает наличие у предприятия таких возможностей, которые позволяют ему при необходимости эффективно диверсифицироваться в другие отрасли.

Как подчеркивает И. Ансофф, развитие какой-либо составляющей портфельного анализа может привести к ослаблению остальных, например, усиление стратегической гибкости управления приводит к уменьшению общего потенциального синергизма.

В зависимости от планов предприятия по реализации той или иной стратегии, целей его дальнейшего развития, а также настоящего стратегического положения в той или иной отрасли экономики, выбираются подходы к оценке конкурентных позиций стратегических единиц бизнеса и привлекательности рынка. В литературе наиболее известны следующие подходы:

- Портфельная матрица Бостонской консультационной группы (БКГ);

- «Дженерал Электрик – МакКинзи» или «экран бизнеса»;

- Матрица консалтинговой компании Артур Д. Литтл;

- «Матрица направленной политики» компании Шелл;

- Матрица Ансоффа;

- Матрица Абеля.

Источник: http://finvopros.com/www.stplan.ru/articles/theory/stanaliz.htm

Портфельный анализ

Портфельный анализ – это инструмент сравнительного анализа стратегических бизнес-единиц компании для определения их относительной приоритетности при распределении инвестиционных ресурсов, а также получения в первом приближении типовых стратегических рекомендаций.

Портфельный анализ является важным этапом разработки маркетинговой стратегии.

Суть портфельного анализа заключается в том, что компания рассматривается как совокупность стратегических бизнес-единиц, каждая из которых относительно самостоятельна.

Цель портфельного анализа – согласование стратегий и наиболее эффективное использование имеющихся инвестиционных ресурсов с точки зрения достижения устойчивого положения компании в целом и роста финансовых результатов.

Для наиболее эффективного распределения инвестиционных ресурсов между стратегическими бизнес-единицами, необходимо оценить потенциальную рентабельность, риски и стратегические перспективы развития каждой из них.

Важно!В общем случае портфельный анализ построен на правиле, что чем выше потенциал развития бизнес-единицы (рост продаж и прибыли) и чем ниже риски – тем выгоднее для компании в целом инвестирование в развитие этой бизнес-единицы.

Инвестиционные ресурсы при этом могут быть как внешние, так и внутренние (прибыль других бизнес-единиц).

Основные принципы формирования оптимального портфеля:

- диверсифицированность портфеля по рискам;

- диверсифицированность портфеля по стадиям жизненного цикла объектов;

- диверсифицированность портфеля по объектам инвестирования и донорам.

Также следует отметить, что портфельный анализ помогает избегать «унификационного» подхода к развитию этих бизнес-единиц при разработке корпоративных стратегий.

Для каждой бизнес-единицы обозначаются самостоятельные приоритеты и цели, соответствующие ее положению на рынке и роли в портфеле.

Матричные методы

Наиболее распространенным методами портфельного анализа являются матричные методы.

Матрицы для портфельного анализа обычно являются двумерными таблицами (нам известна лишь одна трехмерная матрица стратегического анализа – вариация матрицы Ансофа), где по осям откладываются пограничные значения рассматриваемых факторов (важное условие: между факторами не должно быть строгой функциональной зависимости.

Квадранты образуются пересечением пограничных значений обоих факторов. Попадание бизнес-единиц в тот или иной квадрант означает применимость к ним типовых стратегических рекомендаций.

Наиболее известные матрицы для портфельного анализа:

- Матрица БКГ (BCG) – Анализ темпов роста и доли рынка

- Матрица МКК (MCC) – Анализ соответствия бизнеса миссии предприятия и его ключевым компетенциям

- Матрица GE/McKinsey – Анализ сравнительной привлекательности рынка и конкурентоспособности бизнеса

- Матрица Shell — Анализ привлекательности ресурсоемкой отрасли в зависимости от конкурентоспособности

- Матрица Ансофа — Анализ стратегии по отношению к рынкам и продуктам

Матрица ADL — Анализ жизненного цикла отрасли и относительного положения на рынке.

Этапы портфельного анализа:

- Определение стратегических бизнес-единиц компании.

- Выбор матричного метода анализа (см. выше).

- Сбор необходимой для построения матрицы информации. Такой информацией может быть:

- состояние и тенденции развития отраслей, в которых работают бизнес-единицы;

- конкурентоспособность бизнесов;

- доля бизнес-единиц на их рынках;

- стадии жизненного цикла продуктов и отраслей;

- и т.п.

- Построение выбранных матриц портфельного анализа.

На базе типовых рекомендаций выбранного метода матричного анализа разрабатываются общие стратегии для бизнес-единиц.

Источник: http://finvopros.com/marketopedia.ru/48-portfelnyj-analiz.html

Сущность стратегического анализа

Каждая фирма при выборе стратегии маркетинга должна произвести анализ своего портфеля. Анализ портфеля должен помочь в распределении ограниченных ресурсов между различными рынками на которых она представленная.

Совет!Процедуры «портфельного анализа» значительно упрощают процесс анализа и выбора варианта стратегии маркетинга.

Портфельный анализ — это инструмент, с помощью которого руководство организации идентифицирует и оценивает свою деятельность с целью вложения средств в наиболее прибыльные или перспективные ее направления или сокращения (прекращения) инвестиций в неэффективные проекты.

При этом оценивается относительная привлекательность рынков и конкурентоспособность организации на каждом из них.

Предполагается, что портфель компании должен быть сбалансированным, т.е. должно быть обеспечено правильное объединение подразделений (продуктов), требующих капитальных вложений для обеспечения роста, с подразделениям, которые имеют некоторый излишек капитала.

Портфельный анализ ориентирован на решение следующих проблем:

- согласование бизнес-стратегий или стратегий подразделений предприятия с целью обеспечения равновесия между подразделениями, обеспечивающими быструю отдачу, и подразделениями, которые подготавливают будущее;

- распределение кадровых и финансовых ресурсов между хозяйствующими подразделениями;

- портфельный анализ баланса;

- формирование исполнительных задач;

- проведение реструктуризации предприятия.

Главным преимуществом портфельного анализа является возможность логического структурирования и наглядного отображения стратегических проблем предприятия, относительная простота представления результатов, акцент на качественные стороны анализа.

Основной недостаток состоит в использовании данных только о текущем состоянии бизнеса, которые не всегда можно экстраполировать в будущее.

Различие методов портфельного анализа — в подходах к оцениванию конкурентных позиций стратегических единиц бизнеса и привлекательности рынка. Существует несколько видов матричного анализа делового портфеля.

Широкое распространение в практике стратегического маркетинга получили следующие два метода матричного анализа делового портфеля предприятия — это матрица «рост рынка — относительная доля предприятия», известная как матрица Бостонской консалтинговой группы (BCG) и матрица «привлекательность рынка — конкурентоспособность предприятия» (GE/McKinsey).

Матрица БКГ

Матрица «рост рынка — относительная доля предприятия» было разработана в 60-е годы Бостонской консалтинговой группой, ее использование дает возможность фирме определить положение каждой из своих бизнес-единиц по их доле на рынке относительно основных конкурентов и темпам годового роста в отрасли (темпам расширения рынка).

Внимание!Основой для составления матрицы является предположение, что увеличение рыночной доли бизнес-единицы ведет к снижению удельных расходов и повышению нормы прибыли на инвестиции в результате действия эффекта «кривой опыта».

Действие эффекта «кривой опыта» заключается в том, что при каждом удвоении объема производства или продаж происходит последовательное снижение размеров удельных расходов на определенную величину.

Практикой установлено, что диапазон этого снижения в зависимости от особенностей производства может колебаться от 10% до 30%. Чем более сложной и наукоемкой является продукция, тем выше эффект.

Предположим, что расходы на производство и сбыт составляют 100 денежных единиц при общем объеме 1000 единиц продукта.

В этом случае удвоение объема производства и сбыта до 2000 приведет к снижению удельных расходов на 20%, что составляет 80 денежных единиц.

Дальнейшее удвоение до 4000 снова снизит уровень удельных расходов на 20%, и они составят уже 64 денежные единицы и т.д.

Таким образом, предприятие, которое достигает удвоения объема производства и сбыта своей продукции, получает дополнительные преимущества в конкуренции на основе относительной экономии расходов при том же качестве товара.

Построение матрицы BCG включает нескольго этапов. На основе проведения стратегического анализа определяется диапазон изменения размеров роста или сокращения всех целевых рынков в пределах определенной области. Эти показатели обозначаются на вертикальной оси матрицы.

Важно!Например, если прогноз развития рынка показывает, что максимальный рост в планируемом периоде для отдельных товаров может составить 20%, а для других товаров прогнозируется сокращение рынка, и максимальный размер этого сокращения составит 10%, то для данной области диапазон будет представлять от -10 до 20 процентов.

По горизонтальной оси обозначается диапазон изменения относительной доли рынка (ОДР) предприятия. Относительная доля – это доля от деления рыночной доли предприятия на рыночную долю ведущего конкурента.

Например, если рыночная доля предприятия за отчетный период составила 10%, а основной конкурент контролировал 20% рынка, то ОДР предприятия составит: ОДР=10%/20%=0.5

Но если при той самой рыночной доле предприятия конкурент имел 5%, то в этом случае ОДР будет равнять: ОДР=10%/5%=2.0

ОДР ниже единицы свидетельствует о слабых конкурентных позициях на рынке. Чем больше ОДР превышает единицу, тем более высокой является конкурентоспособность данного предприятия или отдельной бизнес-единицы.

Использование относительной доли рынка для оценки рыночной позиции предприятия в матрице BCG является более обоснованным в сравнении с показателем рыночной доли, так как 10% рынка для предприятия характеризуют более сильную рыночную позицию, если ведущий конкурент занимает всего лишь 5%, и, наоборот, те самые 10% рыночной доли свидетельствуют о низкой конкурентоспособности, если ведущий конкурент занимает, например, 30% рынка.

Полученное поле матрицы разделяется горизонтальной и вертикальной линиями на четыре квадранта.

Совет!Горизонтальная линия матрицы может проходить на уровне среднеарифметического темпа роста рынков (или на уровне темпа роста ВВП страны).

Вертикальная линия может проходить через показатель ОДР =1. Считается, что при этой величине ОДР начинают сказываться преимущества эффекта кривой опыта.

Для каждой бизнес-единицы оцениваются будущие темпы роста, рассчитывается относительная доля рынка, и полученные таким образом данные определяют его состояние в матрице.

Каждая бизнес-единица изображается в виде круга, размеры которого отвечают удельному весу объема продажи в общем товарообороте предприятия.

Можно также использовать показатели удельного веса доходов бизнес-единицы в общих доходах предприятия.

Темными кругами могут быть указанные товары ведущих конкурентов. Для каждого из типов бизнес-единиц формулируется соответствующая маркетинговая стратегия.

Звезды. Характеристики — лидеры рынка; — быстрый рост рынка; — значительные прибыли; — требуют больших инвестиций. Стратегии — защита достигнутой доли рынка; — реинвестиция доходов в развитию; — расширение ассортимента товаров и услуг.

«Звезды» — это рыночные лидеры, которые находятся, как правило, на вершине своего продуктового цикла. Они сами приносят достаточно средств для того, чтобы поддерживать высокую долю динамично развивающегося рынка.

Внимание!Несмотря на стратегическую привлекательность позиции данного продукта, его чистый доход довольно низкий, так как требуются существенные инвестиции для обеспечения высоких темпов роста.

«Звезды» в долгосрочной перспективе стремятся стать «дойными коровами», и это происходит, если темпы роста рынка замедляются.

Трудные дети. Характеристики — быстрый рост; — незначительные прибыли; — значительные нужды в финансовых ресурсах.

Стратегии — расширение доли рынка за счет интенсивного маркетинга; — повышение конкурентоспособности товара за счет улучшения потребительских качеств.

«Трудные дети» — это новые продукты, производимые в отраслях с высокими темпами роста. Продукты или бизнес-единицы могут быть очень перспективными, но они требуют существенной финансовой поддержки центра.

Основной стратегический вопрос — вопрос о том, когда прекратить финансирование этих продуктов и исключить их из корпоративного портфеля.

Если сделать это слишком рано, есть угроза потери будущей «звезды», а если очень поздно — средства, которые могли бы быть инвестированы в другие проекты, будут поддерживать отрасль, которая уже способна обеспечивать себя сама.

Дойные коровы. Характеристики — значительные прибыли — получают значительно больше финансовых ресурсов, чем требуют; — низкие темпы роста рынка.

Стратегии — сохранение рыночных преимуществ; — инвестирование в новые технологии и развитие; — сохранение политики ценового лидера; — использование свободных средств для поддержания других товаров фирмы.

Важно!«Дойные коровы» — это бизнес-единицы или товары, которые занимают лидирующее положение на рынке с низким темпом роста. Их привлекательность объясняется тем, что они не требуют больших инвестиций и обеспечивают значительные денежные потоки.

Такие бизнес-единицы не только окупают себя, но еще и обеспечивают инвестирование в новые проекты, от которых зависит будущее состояние предприятия.

Собаки. Характеристики — рынок не развивается, отсутствие перспектив развития нового бизнеса; — отсутствие прибылей; — низкая конкурентоспособность.

Стратегии — свертывание деловой активности, выход из рынка; — использование высвобожденных средств для поддержки других товаров фирмы.

«Собаки» — бизнес-единицы или продукты, которые занимают малую часть рынка и не имеют возможностей для роста, так как находятся в непривлекательных отраслях. Чистые денежные потоки в таких бизнес-единицах нулевые или отрицательные.

Если нет особых причин для их сохранения, то от этих бизнес-единиц необходимо избавляться.

Наилучший вариант сбалансированного портфеля предприятия выглядит следующим образом: 2-3 товара — «дойные коровы», 1-2 — «звезды», несколько «трудных детей».

Таким образом, если в качестве показателей перспектив развития и позиции конкурентоспособности выбираются рост объема деятельности и относительная доля рынка, то матрица BCG может эффективно использоваться как инструмент анализа и выбора стратегии маркетинга и распределения стратегических ресурсов.

Совет!Если же перспективы развития и условия конкуренции более сложные, характеризуются большим количеством переменных, то двухмерная матрица уже не является релевантной.

Матрица БКГ имеет следующие недостатки:

- не учитывает тот факт, что большинство предприятий функционируют на рынках со средними темпами роста и имеют относительную долю на рынке, которая не является ни маленькой, ни большой;

- некоторые предприятия или бизнес-единицы нельзя отнести ни к одной из групп, предлагаемых в матрице, поэтому не все организации могут использовать ее концепцию;

- матрица теряет значение и не может использоваться при отсутствии или сокращении темпов роста.

Матрица МакКинзи

Альтернативный подход, который дает возможность избежать некоторых недостатков матрицы БКГ, был предложен консалтинговой компанией McKinsey для одной из самых крупных и диверсифицированных компаний мира General Electric.

Попытка проанализировать довольно многообразный портфель компании General Electric привела к идее построения матрицы из девяти ячеек, основанной на двух параметрах – долгосрочной привлекательности отрасли и сильных сторон (конкурентоспособности) предприятия.

На первом этапе необходимо установить перечень показателей, по которыми будет проводиться оценка привлекательности рынка и конкурентоспособности предприятия.

Критерии определения долгосрочной привлекательности отрасли включают размер и темпы роста рынка, технологические требования, остроту конкуренции, барьеры на пути входа в отрасль и выхода из нее, сезонные и циклические факторы, потребность в капитале, угрозы и возможности, которые формируются в отрасли, социальные, экологические факторы и степень их регулирования.

Внимание!Факторы, которые учитываются при оценивании конкурентоспособности, включают в себя долю рынка, относительный состав удельных затрат, способность соревноваться с конкурирующими фирмами за качество продукции, знание потребителей и рынков, уровень технологического ноу-хау, квалификацию руководства и прибыльность в сопоставлении с конкурентами.

В зависимости от степени влияния на конечную оценку для каждого показателя необходимо установить коэффициент относительной значимости.

Для удобства подбора этих коэффициентов рекомендуется, чтобы их сумма по каждой группе показателей составляла 1.

Для каждого показателя привлекательности рынка и конкурентоспособности предприятия устанавливается шкала оценки. Наиболее удобные для расчета балльные диапазоны от 1 до 5 или от 1 до 10 баллов.

При этом устанавливается, что наиболее низкая оценка проявления отдельного критерия будет равна 1, а высочайшая — соответственно 5 или 10 баллам.

Информация, которая характеризует привлекательность области или рынка, которая была собрана на этапах стратегического анализа, используется для проведения экспертной оценки привлекательности рынка.

Использование общей суммы коэффициентов значимости, которая равняется 1 и диапазона оценки от 1 до 10 баллов, свидетельствует, что максимальная оценка привлекательности рынка может составлять 10 баллов.

Получив фактическую итоговую оценку по отдельному рынку (в нашем примере 6,1 баллов), можно рассчитать общий уровень привлекательности рынка путем деления итоговой оценки на максимально возможную оценку: 6,1/10=0.61.

В зависимости от величины уровня привлекательности весь диапазон делится на три оценочных интервала, которые имеют такие характеристики:

- Уровень привлекательности рынка 0,00-0,33 — рынок имеет низкую привлекательность

- Уровень привлекательности рынка 0,34-0,66 — средняя привлекательность

- Уровень привлекательности рынка 0,67-1,00 — высокая привлекательность

Таким образом, по результатам рассмотренного примера, приходим к выводу, что рынок имеет среднюю привлекательность для стратегической ориентации предприятия.

Важно!Аналогичным образом проводится оценка уровня конкурентоспособности бизнес-единицы.

На основе полученных уровней привлекательности рынка и конкурентоспособности бизнес-единицы строится матрица стратегического анализа.

По горизонтальной оси обозначаются интервалы уровней привлекательности рынка, а по вертикальной – разные уровни конкурентоспособности бизнес-единицы.

В зависимости от полученных показателей все стратегические подразделы предприятия размещаются в соответствующих квадрантах матрицы.

Для каждого квадранта матрицы установлены соответствующие общие варианты маркетинговых стратегий, которые должны быть детализированы и конкретизированы в зависимости от специализации и условий деятельности отдельных бизнес-единиц предприятия.

В матрице МакКинзи размер отрасли отображают в виде круга определенного диаметра и с определенными координатами центра, а частью в круге отображают долю бизнес-единицы (организации) на рынке.

Для «Победителя 1» характерны высокая степень привлекательности рынка и достаточно большие преимущества организации на нем.

Организация, скорее всего, будет безусловным лидером или одним из лидеров. Угрозой для нее может быть возможное усиление позиций отдельных конкурентов.

«Победитель 2» характеризуется высокой степенью привлекательности рынка и средним уровнем относительных преимуществ организации. Такая организация является ведущей в своей отрасли и в то же время сильно не отстает от лидера.

Совет!Стратегической задачей такой организации будет прежде всего определение своих слабых и сильных сторон, а затем осуществление необходимых инвестиций с целью максимизации выгоды от сильных сторон и улучшения слабых позиций.

Положение «Победитель 3» присущее организациям, рыночная привлекательность которых держится на среднем уровне, но при этом их преимущества на таком рынке очевидны и сильны.

Для таких организаций необходимо прежде всего определить наиболее привлекательные рыночные сегменты и инвестировать именно в них, развивать свои преимущества, противостоять влиянию конкурентов.

«Проигравший 1» — это позиция со средней привлекательностью рынка и низким уровнем относительных преимуществ на рынке. Необходимо искать возможности улучшения положения в областях с низким уровнем риска.

«Проигравший 2» — позиция с низкой привлекательностью рынка и средним уровнем относительных преимуществ на рынке.