Настольная книга любого оценщика бизнеса.

Книга построена в виде практического руководства и может использоваться как настольный справочник для практикующих консультантов-оценщиков.

Руководство включает:

– Введение в процесс оценки, которое содержит выстроенные в логической последовательности материалы, доступные для быстрого понимания, усвоения и практического использования.

– Систему практических приемов, которые были разработаны, чтобы ознакомить Читателя с целым рядом комплексных методик оценки стоимости бизнеса.

– Анализ проблем, который всесторонне раскрывает процесс оценки стоимости бизнеса с использованием «реального» примера.

«Руководство по оценке стоимости бизнеса» предназначено всем, кто занимается консультированием в области оценки стоимости бизнеса: консультантам-оценщикам, аудиторам, финансовым аналитикам, а также для бизнесменов, менеджеров и студентов экономических специальностей.

Данное руководство содержит множество практических рекомендаций по проведению профессиональной оценки бизнеса. В ней также содержится наиболее полная система практических методик, разработанных в помощь финансовому консультанту, который постоянно занят оценкой стоимости компаний.

Оценка бизнеса. Анализ и оценка закрытых компаний, Пратт Ш., 2001.

Данная книга предназначена всем, кто занимается консультированием в области оценки стоимости бизнеса: консультантам-оценщикам, аудиторам, финансовым аналитикам, а также для бизнесменов, менеджеров и студентов экономических специальностей.

Данное руководство содержит множество практических рекомендаций по проведению профессиональной оценки бизнеса. В ней также содержится наиболее полная система практических методик, разработанных в помощь финансовому консультанту, который постоянно занят оценкой стоимости компаний.

Систематический и несистематический риск.

В предыдущем параграфе мы концептуально определили риск как степень определенности или неопределенности, связанной с получением ожидаемых в будущем доходов. Теория рынка капитала выделяет два вида риска: систематический риск и несистематический риск. Описываемый в нетехнических терминах систематический риск (systematic risk) характеризует неопределенность получения будущих доходов, обусловленную чувствительностью дохода на оцениваемый инвестиционный актив к изменениям в уровне среднерыночного дохода.

Несистематический риск (unsystematic risk) обусловлен особенностями соответствующей отрасли, конкретной фирмы, типом инвестиционного участия К особенностям фирмы относятся, например, способность ее менеджмента адаптироваться к изменениям экономических условий, характер отношений между рабочей силой и менеджментом, вероятность забастовок, успех или неудача конкретной маркетинговой программы или любой другой фактор характерный для данной фирмы. Таким образом, совокупный риск определяется данными систематическими и несистематическими факторами.

Бесплатно скачать электронную книгу в удобном формате, смотреть и читать:

Скачать книгу Оценка бизнеса. Анализ и оценка закрытых компаний, Пратт Ш., 2001 — fileskachat.com, быстрое и бесплатное скачивание.

Скачать pdf

Ниже можно купить эту книгу по лучшей цене со скидкой с доставкой по всей России.Купить эту книгу

Скачать книгу Оценка бизнеса. Анализ и оценка закрытых компаний, Пратт Ш., 2001

— pdf — Яндекс.Диск.

Дата публикации: 25.02.2014 08:22 UTC

Теги:

учебник по финансам :: финансы :: Пратт

Следующие учебники и книги:

- Предпринимательство и бизнес, Переверзев М.П., Лунева А.М., 2010

- Отойти от дел Молодым и Богатым, Роберт Т. Кийосаки, Шэрон Лектер

- Оценка стоимости бизнеса, Царев В.В., Кантарович А.А., 2007

- Пособие по оценке бизнеса, Томас Л. Уэст, Джеффри Д. Джонс, 2003

Предыдущие статьи:

- Компании, которые изменили мир, Мэнтл Д., 2009

- Интегрированная теория оценки бизнеса, Мерсер З., Хармс Т., 2008

- Как построить собственный бизнес без настоящего капитала

- Бизнес в социальных сетях, Как продавать, лидировать и побеждать, Гитомер Д., 2012

Чтобы скачать данную работу, разместите любую свою работу

Скачивание начнется мгновенно

Принимаются форматы (doc,docx,pdf,rtf,ppt,pptx,odt)

Размещайте только собственные работы

Продолжить поиск:

Фишмен Джей, Пратт Шэннон, Гриффит Клиффорд, Уилсон Кейт. Руководство по оценке стоимости бизнеса

Как выглядит отчет об оценке бизнеса?

Как выглядит отчет об оценке бизнеса? Структура отчета, независимо от цели оценки, является практически всегда одной и той же: она основана на принципе «от общего к частному». Исходя из целей оценки и специфики объекта, в структуру отчета могут быть внесены некоторые изменения. Например, анализ данных по аналогичным предприятиям можно выделить в отдельном разделе. Если общая экономическая ситуация в стране или регионе важна для оценки бизнеса, то в отчете ей могут быть посвящены специальные разделы. Анализ финансового состояния такжен может быть включен в раздел отчета, который описывает эту компанию.

Содержание:

- Глава 1. Общая часть

- 1.1. Последовательность определения стоимости объекта

- 1.2. Основные положения об оценке объекта

- 1.3. Сведения об оценщике

- 1.4. Сведения о специалистах оценщика

- 1.5. Стандарты, подходы и методы оценки объекта

- 1.6. Перечень использованных при проведении оценки объекта данных

- 1.7. Заявление о качестве

- 1.8. Принятые допущения, ограничения и пределы применения результата оценки объекта

- Глава 2. Информация по оцениваемому бизнесу

- Глава 3: Информация по отрасли и рынку

- 3.1. Описание отрасли, в которой действует оцениваемый бизнес

- 3.2. Состояние рынка плодоовощной продукции

- Глава 4: Финансовый анализ деятельности предприятия

- 4.1. Методы проведения финансового анализа предприятия

- 4.2. Анализ балансовых отчетов

- 4.2.1. Анализ активов компании

- 4.2.2. Анализ источников формирования активов компании

- Глава 5: Расчет стоимости объекта оценки

- 5.1. Расчет стоимости объекта оценки при использовании затратного подхода

- 5.2. Описание метода чистых активов

- 5.3. Расчёт стоимости

- 5.3.1. Корректировка стоимости основных средств.

- 5.3.2. Корректировка стоимости незавершенного строительства

- 5.3.3. Корректировка стоимости ндс

- 5.3.4. Корректировка стоимости запасов

- 5.4. Расчёт стоимости объекта при использовании сравнительного подхода

- 5.4.1 Основные принципы и методы сравнительного подхода

- 5.4.2. Этапы проведения оценки методом сделок

- 5.4.3. Отбор сопоставляемых предприятий

- 5.4.4. Финансовый анализ сопоставляемых предприятий

- 5.4.5. Расчет капитализации сравнимых предприятий

- 5.4.6. Итоговый расчет стоимости методом сделок

- 5.5. Расчёт стоимости объекта при использовании доходного подхода

- 5.5.1. Основные этапы оценки предприятия методом дисконтированных денежных потоков

- 5.5.2. Выбор типа денежного потока

- 5.5.3. Определение длительности прогнозного периода

- 5.5.4. Анализ и прогноз выручки оао «мтп «ххх-хх-х»

- 5.5.5. Анализ и прогноз затрат оао «мтп «ххх-хх-х»

- 5.5.6. Расчет денежного потока

- 5.5.7. Построение ставки дисконта

- 5.5.8. Определение текущей стоимости денежных потоков

- 5.5.9. Заключительные корректировки и итоговый расчет

- 5.6. Внесение заключительных корректировок

- 5.6.1. Скидка на не контрольный характер пакета акций

- 5.6.2. Скидка на недостаточную ликвидность

- 5.7. Итоговый расчет стоимости объекта

- Сравнительный подход

- Доходный подход

- Затратный подход

- Глосcарий и список использованной литературы

- Образец отчета об оценке бизнеса: список использованной литературы

- Справочная и методическая литература

- Нормативные и правовые акты

Глава 1. Общая часть

1.1. Последовательность определения стоимости объекта

Порядок определения стоимости предмета состоит из следующих этапов оценки объекта:

* заключение договора;

* контроль объекта;

* определение количественных и качественных характеристик объекта, в том числе сбор и обработка:

* правоустанавливающих документов, сведений об обременении объекта правами других лиц;

* учет и отчетность по данным об объекте;

* информация о технических и эксплуатационных особенностях объекта;

* другая информация, необходимая для определения количественных и качественных характеристик объекта с целью определения его стоимости, а также другая информация (включая фотографические документы), относящаяся к предмету.

* анализ рынка, к которому принадлежит Объект;

* выбор методов оценки в рамках каждого из подходов к оценке и выполнение необходимых расчетов;

* обобщение результатов, полученных по каждому из подходов к оценке и определение общей стоимости объекта;

* подготовка и сдача данног отчета клиенту.

1.2. Основные положения об оценке объекта

В соответствии с Соглашением Оценщик оказал услуги по оценке Субъекта, и Оценщик выполнил следующие положения (см. Таблицу. «Основные положения об оценке Объекта»):

Таблица 1. Основные положения об оценке Объекта.

| Положение | Значение |

| Основание проведения | Договор № …/… от … … 2004 г. |

| описание Объекта оценки | Пакет акций, составляющий 74,996% (75% минус 1 акция) уставного капитала ОАО «МТП» XXX-XX-X, подлежит оценке. |

| Собственник | … |

| Балансовая стоимость объекта | 33 476 063 руб. |

| вид стоимости Объекта | рыночная |

| период оценки | с … … .. 2004 — … … .. 2004 |

| дата определения стоимости объекта (дата оценки) | … …. 2004 |

| дата уведомления | … … .. 2004 |

| Цель оценки объекта | Возможно поглощение в соответствии с условиями доверительного управления пакетом акций |

1.3. Сведения об оценщике

Детали эксперта (см. Таблицу. «Сведения об Оценщике»):

Таблица 2. Сведения об Оценщике

| Реквизит | Значение |

| Полное имя и фамилия: | АНАЛИТИЧЕСКИЙ КОНСУЛЬТАТИВНЫЙ ЦЕНТР ПРОФЕССИОНАЛЬНОЙ ОЦЕНКИ общество с ограниченной ответственностью |

| Расположение: | 103009 г. Москва, Газетный переулок, д. 17/9, стр. 3, комн. 66 |

| Почтовый адрес: | 103051 г. Москва, Лихов пер., Д. 4, стр. 1 |

| Телефон Факс: | +7(095)209-4000; 200-4420; 299-7967; 299-3383 |

| Электронное письмо: | info@dpo.ru |

| Сайт в интернете: | http://www.dpo.ru/ |

| Номер и дата регистрации МРП: | 001.401.163 от 26 февраля 1998 г. |

| Идентификационный номер налогоплательщика (ИНН): | 7710277867 |

| Основной регистрационный номер (ОГРН): | 1027739644800 |

| Детали лицензии: | Оценочная лицензия № 000277 от 24 августа 2001 года, выданная Министерством имущественных отношений Российской Федерации, действительна с 24 августа 2001 года. До 24 августа 2004 года. |

| Банковские реквизиты: | Банковский счет № 40702810800010003598 Банк Леспром-Банк, ОАО, Москва. Корреспондентский счет № 30101810100000000732, № БИК 044583732 |

| Детали страхового полиса: | Полис страхования ответственности РЕСОпрофи № 922/05997 от 22 июня 2004 года, страховая сумма 30 000 000 рублей. |

1.4. Сведения о специалистах оценщика

Группа специалистов, сотрудники Оценщика (далее — «Специалисты») в следующем составе, приняли участие в оценке Субъекта (см. Табл. «Сведения о специалистах Оценщика»).

Таблица 3. Сведения о специалистах Оценщика

| Имя | Должность (специальность) | Образование, иная информация | Перечень глав Отчета, исполнителем которых является Специалист |

| Севастьянов Алексей Евгеньевич | Исполнительный директор | Действительный член Российского общества экспертов (удостоверение № 3102 от 30.05.97 г. и № 05Д-02316 от 6 мая 1998 г.), Диплом Междисциплинарного института повышения квалификации и переподготовки руководящих кадров и специалистов РЭА. Г.В. Плеханов-ва «Профессиональная оценка и экспертиза объектов и прав собственности. Специализация «Оценка стоимости предприятия (компании)» ПП № 409284 от 18 мая 2001 г. | Главы 1-5 |

| Большакова Наталья Владимировна | Начальник отдела оценки бизнеса | Диплом Финансовой академии при Российской Федерации № BVS 0431345, специализация «Оценка недвижимости»). Свидетельство профессионального оценщика имущества № 00927 / ОС). | Главы 2,3,4,5 |

| Агеев Сергей Васильевич | Менеджер по оценке оборудования | Диплом МГУ им. М.В. Ломоносова № Б.И. 203405, квалификация — математик. Диплом Междисциплинарного института повышения квалификации и переподготовки руководящих кадров и специалистов РЭА Г.В. Плеханова «Профессиональная оценка и экспертиза объектов и прав собственности». Специализация «Оценка стоимости предприятия (компании)» ПП № 686110 от 28 февраля 2004 г. | Глава 2 Приложения 2 |

| Амирова Линда Радмировна | эксперт | Диплом Московского государственного университета геодезии и картографии № ДВС 121707, квалификация инженер по городскому кадастру; диплом о профессиональной переподготовке ПП № 541457 в МИПК РЭА им. Г.В. Плеханова «Профессиональная оценка и экспертиза объектов и прав собственности. Специализация« Оценка стоимости предприятия (предприятия) »в 2003 году. | Глава 1 Приложения 2 |

1.5. Стандарты, подходы и методы оценки объекта

Стандартами оценки для определения типа стоимости предмета, соответствующего Соглашению, являются Стандарты оценки, утвержденные Постановлением Правительства Российской Федерации от 6 июля 2001 года. № 519 «Об утверждении Стандартов оценки» (// Российская деловая газета. — 24 июля 2001 года, № 29). Заявка. Вышеуказанные стандарты обоснованы обязательством применять их Оценщиком в рамках оценки.

При оценке Объекта Оценщик использовал следующие подходы к оценке:

* дорогой подход;

* сравнительный подход;

* доходный подход.

В рамках затратного подхода оценщик использовал метод чистых активов.

В рамках сравнительного подхода оценщик использовал метод транзакции.

В рамках метода получения дохода Оценщик использовал метод дисконтированных денежных потоков.

1.6. Перечень использованных при проведении оценки объекта данных

При оценке объекта оценщик использовал следующие документы, касающиеся деятельности ОАО «МТП» ХХХ-ХХ-Х «:

1. Технический паспорт на владение домом № 1 на 2 … проезд от 29 … 2004 года.

2. Ведомость основных средств ОАО» МТП «. «ХХХ-ХХ-Х» от 01 …. 2004 г. (в электронном виде).

3. Объяснение кредиторской задолженности с 1 апреля 2004 года

4. Объяснение дебиторской задолженности с 1 апреля 2004 г.

5. Информация о величине неликвидных резервов ОАО «МТП» JS-ХХ-Х на 1 апреля 2004 г.

6. Бухгалтерский баланс за 2002 г. (с дополнениями)

7. Бухгалтерский баланс 2003 г. ( формы 1, 2, 3)

8. Бухгалтерский баланс за первый квартал 2004 года (формы 1,2)

9. Перечень обременений и сервитутов.

10. Выписки из технического паспорта на здания (сооружения) 1-17, расположенные в …, втором … проезде.

11. Расшифровка долгов на основании договоров с Департаментом пищевых ресурсов ОАО «МТП« ХХХ- ХХ-Х »от 1 апреля 2004 года.

12. Информация« Меры по долгосрочному развитию ОАО «МТП» ХХХ-ХХ- 13 ».

13. Прогноз привлечения заемных средств. средств ОАО «МТП» ХХХ-ХХ-Х «на 2004-2006 гг.

14. Прогноз доходов от реализации фруктов и овощей ОАО» МТП «ХХХ-ХХ-Х», в тысячах рублей

15. Остаток по счету 08.3 «Расходы на строительство» «С 01.01.2004 — 01.01.2004 ОАО« МТП »ХХХ-ХХ-Х»

Аутентификация, аудит не проводились. Все документы были предоставлены в виде копии.

1.7. Заявление о качестве

Оценщик, подготовивший настоящий Отчет, гарантирует, что в соответствии с имеющимися у него данными:

1. Расчеты, выводы, выводы и заключения, содержащиеся в данном Отчете, принадлежат Специалистам и действительны с учетом согласованных допущений, ограничений и пределов применения полученного результата Оценки объекта.

2. Оценка Объекта проводилась Оценщиком в соответствии с требованиями независимости оценщика, предусмотренными законодательством Российской Федерации в области оценочной деятельности.

3. Была проведена оценка и подготовлен настоящий отчет в соответствии с Федеральным законом от 29 июля 1998 г. № 135-ФЗ «Об оценке деятельности в Российской Федерации» (// Российская газета. — 6 августа 1998 г., № 148–149). , а также в соответствии с действующими в субъектах оценки стандартами оценки, утвержденными постановлением правительства Российской Федерации от 6 июля 2001 г. № 519 «Об утверждении стандартов оценки» (// Российская деловая газета. — 24 июля 2001 г. № 29) ,

4. Данные, представленные в настоящем Отчете, на основании которых был оценен Предмет, были собраны экспертом и обработаны добросовестно и точно, и, следовательно, обеспечивают надежность этого Отчета как документа, содержащего доказательства.

5. В своей команде оценщик имеет специалиста, для которого это рабочее место является наиболее важным, и который имеет документ, подтверждающий приобретение профессиональных знаний в области оценочной деятельности в соответствии с органом контроля за осуществлением мероприятий, утвержденных Правительством Российской Федерации — оценка программ профессионального образования в рамках высшего образования, программы дополнительного профессионального обучения или переподготовки работников.

6. Защита прав клиента обеспечивается страхованием ответственности перед третьими лицами (полис RESOprofi по страхованию ответственности перед третьими лицами оценщиков № 922/05997 от 22 июня 2004 года, страховая сумма 30 000 000 рублей).

1.8. Принятые допущения, ограничения и пределы применения результата оценки объекта

При проведении оценки объекта оценщик сделал следующие допущения и установил следующие ограничения и пределы применения для полученного результата оценки объекта:

7. Этот отчет не может использоваться, кроме как в соответствии с целями и задачами оценки объекта.

8. При оценке Объекта предполагалось, что не было никаких скрытых факторов, прямо или косвенно влияющих на общую стоимость Объекта. Оценщик не был обязан искать такие факторы.

9. Оценщик, используя документы и информацию, полученную от Заказчика, а также из других источников при оценке Объекта, не удостоверяет факты, указанные в таких документах или содержащиеся в такой информации.

10. Данные, использованные при оценке объекта, считаются достоверными, в то время как владельцы источников их получения несут ответственность за соответствие действительности и формальной достоверности таких данных.

11. Оценщик не обязан доказывать существующие права в отношении Субъекта.

12. Предполагается, что права на объект полностью соответствуют требованиям законодательства Российской Федерации и других правовых актов, если в настоящем Отчете не предусмотрено иное.

13. Объект должен быть свободным от прав третьих лиц, если иное не предусмотрено в настоящем Отчете.

14. Общая стоимость значения Предмета действительна только на дату определения стоимости Объекта (дата оценки), в то время как общая стоимость стоимости Объекта может считаться рекомендуемой для заключения сделки с Предметом, если с даты составления настоящего Отчета прошло не более 6 месяцев. Сделка с Предметом или дата подачи публичной оферты.

15. Информация, выводы и выводы, содержащиеся в настоящем Отчете, касающиеся методов и методов проведения оценки, а также общей стоимости объекта оценки, относятся к профессиональному мнению специалистов на основе их специальных знаний в области оценочной деятельности и соответствующей подготовки.

16. Расчеты в рамках оценки объекта были выполнены специалистами с использованием Microsoft® Excel 2002 (10.2701.2625).Таблицы расчета и формулы, представленные в этом отчете, показывают округленные значения показателей. Целочисленные значения также получены с использованием округленных показателей.

17. В ходе оценки предполагалось, что не было никаких существенных изменений в составе исходных данных, которые могли бы повлиять на результат оценки, который произошел в период с даты последнего финансового отчета (04/01/2004) до даты оценки (08/07/2004, сол. ).

Глава 2. Информация по оцениваемому бизнесу

Основные сведения о предприятии, доля акций которого подлежит оценке, представлены в таблице 4.

Таблица 4

| Наименование | Значение |

| Полное имя и фамилия | Открытое акционерное общество «…» ХХХ-ХХ-Х « |

| Краткое название | ОАО «МТП» ХХХ-ХХ-Х « |

| БАНКА | 00 … 24089 |

| Регистрационный номер | 1914 |

| Дата регистрации | 02.02.2004 |

| Государственный орган регистрации | ИСПОЛКОМ … ГОРОДСКОЙ СОВЕТ |

| Тема | г. Москва |

| Расположение | …, Москва, 2 пр-д, д 1, стр. 1. |

| Контактные телефоны | … -65- .. |

| Промышленность | Оптовая и розничная торговля |

В соответствии с решением о выпуске ценных бумаг (зарегистрирован 1 апреля 2004 года под номером 1-01- … -A), ОАО «МТП ХХХХ-ХХ-Х» создано путем преобразования Московского государственного унитарного предприятия «… РОР-ПРО» «(В то же время Москва приобрела 100% обыкновенных именных акций.)

Основным акционером является Московский департамент активов: 100% уставного капитала эмитента. Согласно Уставу ОАО МТП ХХХ-ХХ-Х (утвержден … декабрь 2003 года), уставный капитал компании составляет 23 806 800 рублей. и состоит из 238 068 обыкновенных именных акций номинальной стоимостью 100 руб. каждый.

По данным бухгалтерского баланса (форма № 1) на 1 апреля 2004 года акционерный капитал компании составляет 44 635 000 рублей.

Основными направлениями деятельности компании являются:

* покупка, доставка, хранение и продажа картофеля и фруктов и овощей, продуктов питания и промышленных товаров;

* промышленная переработка картофеля, фруктов и овощей;

* рациональное и эффективное использование складских помещений;

* аренда комнаты.

ОАО «МТП» ХХХ-ХХ-Х «располагает значительным комплексом недвижимости (земля, недвижимость и оборудование), расположенным по адресу: Москва, 2-й проезд, 1.

Компания не имеет дочерних и зависимых обществ.

Глава 3: Информация по отрасли и рынку

3.1. Описание отрасли, в которой действует оцениваемый бизнес

В настоящее время в Москве сформирована крупнейшая в России система оптовой и розничной торговли.

Оптовой торговлей города занимается 511 крупных, средних и малых предприятий пищевой и перерабатывающей промышленности, в том числе 7 мельниц, 31 пекарня, 350 малых пекарен, 18 мясоперерабатывающих предприятий, 7 молочных, 5 кондитерских фабрик. Эти предприятия, в свою очередь, являются активными участниками оптового продовольственного рынка и реализуют свою продукцию не только в Москве, но и в регионах России. Кроме того, на оптовые поставки продовольственных товаров поставлено около 7,5 тысячи человек. Предприятия розничной торговли и около 7000 Предприятия общественного питания, в том числе в социальной сфере.

На уровне города оптовую связь представляют следующие компании:

* некоммерческие организации и многопрофильные компании (ОАО «Оптовые рынки продуктов питания в Москве», Ассоциация холодильной промышленности и Союз оптовых рынков продуктов питания);

* плодоовощные компании (ОАО «Алтуфьево», ЗАО «Вегетта», ЗАО «Виктория», ЗАО «Гагаринское», ЗАО «Слава», ЗАО «Деметра», ОАО «МТП ХХХ-ХХ-Х», ОАО «ВТК Интерфуд», ЗАО «Киевское», ЗАО «Красная Пресня», ЗАО «ЗАОской»). Кунцевское, ОАО Курьяновское, ОАО Малино, ОАО Малинно-Ока, ЗАО Москворецкое, ЗАО Новые Черемушки, ОАО «Перовское», ЗАО «ПБ Октябрьское», ЗАО «Русь», ОАО «Садко», ГУП «Сол» Унитарное предприятие «Таганское», ООО «Фруктовый центр ЛФ»). Эти предприятия расположены, включая филиалы в Московской области, с общей емкостью хранения 916 тыс. Тонн (в том числе холодильной — 521 тыс. Тонн);

* холодильные установки (ОАО «Мосхолодокомбинат № 3», ОАО «Первый холодный склад», ОАО «Холодня № 7», ОАО «Айс-Фили», ОАО «Мосхладокомбинат № 9», ОАО «Сервис-Холод», ОАО «ТД Преображенский», ОАО «Холодня № 13», ОАО «Мосхолокомбинат №». 14, ОАО ИКМА, ГУП Мосрыбокомбинат, ООО ТПФ Портхладокомбинат, ОАО Холодильник № 5-6 », ОАО« Холодильник № 11 », ОАО« Рыбмаркет »); общая вместимость — 217 000 тонн (в том числе холодного — 158 тысяч тонн);

* предприятия пищевой и перерабатывающей промышленности (ОАО «Краснопресненский СРЗ», ЗАО «Карат», ОАО «Мосжиркомбинат», Exima AVK, ОАО «Очаковский молочный завод», ОАО «Останкинский молочный комбинат», Черкизовский АПК, Таганский мясокомбинат, ОАО «Мельница в Сокольниках», ОАО «Мельница № 3»). ОАО «Мельница № 4», ОАО «Московский хлебозавод»);

* товарные базы общего назначения (ОАО «ТПК Моссахар», ОАО «Продуктовые и шахтерские воды», ОАО «Центросток», ЗАО «Предприятие МС», ЗАО «Реал-Агро», ОАО «Реалбаза № 1 Очаково»), с 120000 кв.

Часть инфраструктуры снабжения и складирования в Московском регионе, включая крупные таможенные терминалы и складские комплексы возле МКАД, ориентирована на городской продовольственный рынок. Особое значение имеет создание базы для хранения картофеля и овощей на фермах региона (в настоящее время около 300 000 тонн единовременного хранения).

По оценкам, на оптовом продовольственном рынке в Москве насчитывается более 2,5 тыс. Оптовых торговых структур, производителей, оптовиков и организаций.

Поставки сельскохозяйственной продукции, сырья и продуктов питания в Москву осуществляются производителями из 50 регионов Российской Федерации и организациями-импортерами из 115 зарубежных стран.

Ряд базовых предприятий и организаций, оптовый продовольственный комплекс в Москве, с целью сохранения их профиля в соответствии с Постановлением Правительства Москвы от 20.05.2003 № 371ПП «Об охране имущественных интересов города Москвы в оптовом продовольственном комплексе» получил статус «Предприятия важности». городской. «

Для реализации муниципальных программ обеспечения продовольствием Департамент ежегодно проводит качественный конкурсный отбор оптовиков, производителей сельскохозяйственной продукции и их ежегодные программы оптовых закупок. С 1997 года был введен муниципальный заказ на оптовую закупку картофеля и фруктов и овощей с целью их подачи на муниципальные склады для компаний из плодоовощной отрасли.

В целях укрепления продовольственной безопасности и стабильности продовольственного рынка столицы правительственная программа Москвы на 2004 год предусматривает закупку 750 000 тонн мяса и мясопродуктов, 57 000 тонн животного масла, 780 000 тонн цельного молока, 500 000 тонн сахара, 115 000 тонн растительного масла. 1050 тыс. Тонн зерна; организовать коммерческие поставки картофеля и фруктов и овощей урожая 2004 года в объеме до 140 тыс. тонн, в том числе хранение закладок — до 90 тыс. тонн, для текущих продаж — до 50 тыс. тонн, обеспечить учреждения и организации в социальной сфере. картофель и овощные продукты из муниципального заказа в виде товарного кредита, а также дальнейшее формирование цивилизованной системы оптовой торговли продуктами питания.

Для выполнения этих задач, поставленных Правительством Москвы в 2004 году, Департамент продовольственных ресурсов города Москвы предпринимает шаги по заполнению продовольственного рынка основными социальными продуктами, чтобы предотвратить нехватку и рост цен.

Приоритетом отдела является достижение стабильности и социальной ориентации в столичной системе снабжения продовольствием. С этой целью по генеральным соглашениям с 54 предприятиями и организациями из городского бюджета была оказана финансовая поддержка для реализации ежегодных программ закупок социально значимых видов продовольствия на 2004 год. В размере 2084,95 тыс. Зл. Тонны, в том числе 257,5 тыс. Тонн Для мяса и мясопродуктов, тонн или 23% от общего потребления в столице, животного масла — 26,86 тыс. Грн. тонн или 21%, сахара — 226,1 тыс. тонн. тонн или 33% и т. д., что оказывает существенное влияние на стабильность продовольственного рынка.

Учитывая ожидаемый рост потребления продуктов питания в городе, необходимо увеличить производство продуктов питания и развитие современных оптовых предприятий. Стратегия города по определению приоритетов закупок продуктов питания в российских регионах, поддержка инвестиционных проектов московских оптовиков для создания стабильной производственно-сырьевой базы в российских регионах позволяет нам увеличить поставки отечественных продуктов питания на московский рынок и снизить зависимость города от импорта. За последние два года поставки в Москву с российских территорий мяса и мясопродуктов увеличились в 2,2 раза, животного масла в 3,3 раза, растительного масла в 1,5 раза. Планируется увеличить поставки картофеля и овощей в Москву через интегрированные комплексы в 2004 году до 60%,мясо и мясопродукты — до 35% от общей организованной поставки этих товаров из регионов России, к 2007 г. до 72% и до 55% соответственно. В связи с развитием межрегиональных связей, интеграционных процессов московских производителей и оптовиков с сельхозпроизводителями российских регионов доля импортного мяса и мясопродуктов в общем объеме организованных поставок в 2004 году должна увеличиться до 65%. Основное внимание в работе по развитию межрегиональных связей в пищевой сфере будет уделено регионам, охватываемым Центральным федеральным округом. Реализация подписанного между Министерством сельского хозяйства России и Правительством Москвы соглашения о сотрудничестве в области сельского хозяйства во многом будет способствовать значительному увеличению поставок отечественной продукции на московский рынок.до 72% и до 55% соответственно. В связи с развитием межрегиональных связей, интеграционных процессов московских производителей и оптовиков с сельхозпроизводителями российских регионов доля импортного мяса и мясопродуктов в общем объеме организованных поставок в 2004 году должна увеличиться до 65%. Основное внимание в работе по развитию межрегиональных связей в пищевой сфере будет уделено регионам, охватываемым Центральным федеральным округом. Реализация подписанного между Министерством сельского хозяйства России и Правительством Москвы соглашения о сотрудничестве в области сельского хозяйства во многом будет способствовать значительному увеличению поставок отечественной продукции на московский рынок.до 72% и до 55% соответственно. В связи с развитием межрегиональных связей, интеграционных процессов московских производителей и оптовиков с сельхозпроизводителями российских регионов доля импортного мяса и мясопродуктов в общем объеме организованных поставок в 2004 году должна увеличиться до 65%. Основное внимание в работе по развитию межрегиональных связей в пищевой сфере будет уделено регионам, охватываемым Центральным федеральным округом. Реализация подписанного между Министерством сельского хозяйства России и Правительством Москвы соглашения о сотрудничестве в области сельского хозяйства во многом будет способствовать значительному увеличению поставок отечественной продукции на московский рынок.В процессах интеграции московских производителей и оптовиков с сельхозпроизводителями российских регионов доля импортного мяса и мясопродуктов в общем объеме организованных поставок в 2004 году должна увеличиться до 65%. Основное внимание в работе по развитию межрегиональных связей в пищевой сфере будет уделено регионам, охватываемым Центральным федеральным округом. Реализация подписанного между Министерством сельского хозяйства России и Правительством Москвы соглашения о сотрудничестве в области сельского хозяйства во многом будет способствовать значительному увеличению поставок отечественной продукции на московский рынок.В процессах интеграции московских производителей и оптовиков с сельхозпроизводителями российских регионов доля импортного мяса и мясопродуктов в общем объеме организованных поставок в 2004 году должна увеличиться до 65%. Основное внимание в работе по развитию межрегиональных связей в пищевой сфере будет уделено регионам, охватываемым Центральным федеральным округом. Реализация подписанного между Министерством сельского хозяйства России и Правительством Москвы соглашения о сотрудничестве в области сельского хозяйства во многом будет способствовать значительному увеличению поставок отечественной продукции на московский рынок.Основное внимание в работе по развитию межрегиональных связей в пищевой сфере будет уделено регионам, охватываемым Центральным федеральным округом. Реализация подписанного между Министерством сельского хозяйства России и Правительством Москвы соглашения о сотрудничестве в области сельского хозяйства во многом будет способствовать значительному увеличению поставок отечественной продукции на московский рынок.Основное внимание в работе по развитию межрегиональных связей в пищевой сфере будет уделено регионам, охватываемым Центральным федеральным округом. Реализация подписанного между Министерством сельского хозяйства России и Правительством Москвы соглашения о сотрудничестве в области сельского хозяйства во многом будет способствовать значительному увеличению поставок отечественной продукции на московский рынок.

Чтобы еще больше снизить зависимость города от импорта продовольствия, финансовая поддержка закупки импорта мяса и мясных продуктов была прекращена с 2004 года, за исключением стран, охватываемых общим экономическим пространством.

Для реализации поставленных задач была обеспечена оптимизация и постепенное сокращение объема продуктов резервного фонда в городе, а также переход от системы постоянного обслуживания городского резерва к новой модели финансовых услуг в сфере движения товаров с социально значимым типом питания.

В сложной ситуации на внутреннем рынке зерновых был предпринят ряд эффективных мер по ограничению роста цен на хлеб.

В целях дальнейшего регулирования рынка зерновых в настоящее время проводятся товарные интервенции с зерновыми из муниципального городского резерва. Зерно доставляется на мельницы из городского резерва на 5-10% дешевле текущих закупочных цен. Департамент и предприятия разработали график выпуска зерна из Государственного продовольственного резервного фонда Москвы и возмещения продаж с мая 2004 года до конца января 2005 года, что поможет стабилизировать цены на зерновые.

Темпы роста потребительских цен на продукты питания в Москве ниже, чем в среднем по России. Так в январе-апреле 2004 г. в столице они увеличились на 3,4%, а в среднем по стране — на 4,7%.

Для развития и совершенствования существующей материально-технической базы оптовых пищевых предприятий в 2004 году планируется ввести 15 современных объектов (оптовые продовольственные рынки и распределительные центры) на базе действующих оптовых предприятий и приступить к освоению 7 участков в зоне МКАД с целью увеличения оборота. оптовая торговля по сравнению с 2003 годом за счет ввода новых объектов на 50-60%.

3.2. Состояние рынка плодоовощной продукции

Ситуация на рынке картофеля и овощей в начале 2003 года. Для нее было характерно отсутствие предложения. Низкие урожаи в предыдущем году привели к сокращению запасов картофеля и овощей на сельскохозяйственных предприятиях в начале 2003 года. Поэтому по сравнению с 2002 годом в первой половине прошлого года эти хозяйства сократили объемы поставок. С появлением новых картофельных и овощных культур, которые превысили уровень 2002 года, поставки увеличились, однако общие продажи картофеля сельскохозяйственными организациями остались ниже, а овощи были отгружены несколько больше, чем в предыдущем году.

Валовой сбор картофеля и овощей увеличился во всех категориях хозяйств. Производственные показатели на сельскохозяйственных предприятиях были намного лучше, где рост производства был обусловлен главным образом увеличением урожайности как картофеля, так и овощей.

Рост цен на картофель в 2003 году был выше, чем темпы роста себестоимости его производства и реализации, и, следовательно, рентабельность картофеля может возрасти по сравнению с 2002 годом. В случае выращивания овощей затраты росли быстрее, чем цены, поэтому ожидается снижение рентабельности овощей.

Уровень цен сельскохозяйственных производителей на картофель и овощи и темпы их роста в прошлом году были выше, чем в 2002 году, чему способствовало низкое предложение. Потребительские цены на картофель и овощи росли медленнее, чем в 2002 году, но в конце года резко упали.

Высокий урожай в 2003 году. Обеспечил увеличение запасов картофеля и овощей в начале этого года. Их предложение будет выше, чем в начале прошлого года, поэтому рост цен на картофель и овощи зимой и весной 2004 года, вероятно, будет низким.

Валовой сбор картофеля и овощей в 2003 году. Превышен по сравнению с предыдущим 2003 годом . Для него были характерны благоприятные погодные условия для производства картофеля и овощей. По предварительным данным Госкомстата России, валовой сбор картофеля составил 36,6 млн. Тонн, т.е. на 11,5% больше, чем в 2002 году, а овощей — на 14,8 млн. Тонн или на 13,3% больше.

Производство картофеля увеличилось за счет увеличения урожайности по сравнению с предыдущим годом на 12,4%, а посевная площадь сократилась на 1,3%.

На увеличение валового сбора овощей повлияло как увеличение их урожайности на 11,4%, так и увеличение посевных площадей на 2,9%.

Самое главное, что по сравнению с 2002 годом картофелеводство увеличилось на крестьянских фермах (фермерах) — на 32,8%. Однако основными производителями этой продукции являются домашние хозяйства, доля которых в 2003 году составила почти 93 процента. Валовой сбор на этих фермах увеличился на 11,2 процента по сравнению с предыдущим годом. Производство на сельскохозяйственных предприятиях увеличилось на 10,3% (Таблица 5).

Таблица 5. Производство картофеля и овощей в хозяйствах всех категорий Российской Федерации в 2003 г. (данные Госкомстата России)

| Наименование показателя | Знач | Полож | Знач | Полож | Знач | Полож | Знач | Полож | Знач |

| 2002 год | 2003 год | 2003 в% до 2002 | 2002 год | 2003 год | 2003 в% до 2002 | 2002 год | 2003 год | 2003 в% до 2002 | |

| КАРТОФЕЛЬ | |||||||||

| Всего | 32,9 | +36,6 | 111,5 | 102,8 | 115,6 | 112,4 | 3232 | 3190 | 98,7 |

| в том числе в сельскохозяйственных организациях | 1,9 | 2,0 | 110,3 | 109,0 | 131,3 | 120,4 | 197 | 171 | 86,9 |

| фермы | 0,4 | 0.6 | 132,8 | 101,2 | 116,2 | 114,7 | 47 | 53 | 112,8 |

| Домашнее хозяйство | 30,6 | 34,0 | 111,2 | 102,4 | 114,7 | 112,0 | 2988 | 2966 | 99,3 |

| ОВОЩИ | |||||||||

| Всего | 13,0 | +14,8 | 113,3 | 152,0 | 169,4 | 111,4 | 835 | +859 | 102,9 |

| в том числе в сельскохозяйственных организациях | 2,1 | 2.5 | 118,3 | 143,4 | 168,1 | 117,2 | 122 | 134 | 109,8 |

| фермы | 0,3 | 0,5 | 145,7 | 101,5 | 120,6 | 118,8 | 33 | 45 | 136,4 |

| Домашнее хозяйство | 10,6 | 11,8 | 111,3 | 155,9 | 172,5 | 110,7 | 675 | 680 | 100,8 |

В 2003 году самая высокая урожайность картофеля имела место на сельскохозяйственных предприятиях, которые по сравнению с 2002 годом увеличились на 20,4 процента. В отличие от предыдущих лет, урожайность овощей в домашних хозяйствах была на 12,6% ниже, чем в сельскохозяйственных организациях, хотя по сравнению с 2002 годом она увеличилась на 12 процентов. Вероятно, это связано с тем, что из-за удорожания средств производства и услуг техников, которые выращивают картофель, в домашних хозяйствах не наблюдается, а качество семян низкое.

Процесс сокращения посевных площадей под картофель все еще продолжается в основном из-за их значительного сокращения в сельскохозяйственных организациях (Таблица 5). За последние 10 лет в хозяйствах этой категории площадь под картофель сократилась на 575 000. Ха или на 77 процентов Аналогичная тенденция наблюдается в домашних хозяствах с 1996 года, но темпы этого процесса значительно ниже, чем в сельскохозяйственных организациях, площадь которых сократилась на 41 000 человек. Га, или 1,4 процента

Доля крестьянских (сельскохозяйственных) предприятий в производстве картофеля остается небольшой (1,6%), они не оказывают существенного влияния на объем производства.

Основными производителями овощей, таких как картофель, являются домашние хозяйства, где урожай в прошлом году увеличился на 11,3% по сравнению с 2002 годом (Таблица 5). Увеличение производства овощей было связано главным образом с увеличением урожайности как в домашних хозяйствах, так и в сельскохозяйственных предприятиях и фермерах. В то же время, овощные культуры были самыми высокими в домашних хозяйствах.

Развитие посевных площадей также в определенной степени привело к увеличению валового сбора овощей во всех категориях хозяйств.

Рентабельность картофеля, вероятно, возрастет, а рентабельность овощей снизится.

Ожидается, что экономическая эффективность производства и реализации картофеля в 2003 году будет выше, чем в предыдущем году. Так, по предварительным данным, цена продажи картофеля превысила уровень 2002 года на 16%, а общая стоимость 1 центра выросла на 6%. Рентабельность картофеля составила 43,6% по сравнению с 31,1% в 2002 году.

Рентабельность овощей в 2003 году несколько снизилась и составила 31,5%, тогда как в предыдущем году она составляла 36%. Затраты на производство и реализацию 1 овощного центра росли быстрее (по сравнению с 2002 годом — на 20%), чем отпускная цена, которая увеличилась на 14%. Ожидается снижение прибыли от продажи овощей на 5% по сравнению с предыдущим годом.

Низкий уровень механизации возделывания картофеля на сельскохозяйственных предприятиях сдерживает рост его производства, несмотря на относительно высокую рентабельность в последние годы. На производство 1 картофелесцентра нужно потратить около 2,5 чел. / Час, что на треть больше, чем на выращивание подсолнечника, и в 2,6 раза больше, чем на зерно.

Сельскохозяйственные организации испытывают конкуренцию со стороны домохозяйств при продаже картофеля.

Овощеводство растет. В сельскохозяйственных организациях товарность овощей выше, поскольку население в основном производит овощи для собственных нужд, а на рынке продается только их излишки. Доля домохозяйств в продаже овощей ниже, чем доля сельскохозяйственных предприятий. Затраты на физический труд при производстве овощей также высоки, но они ниже, чем на картофель. Продажи картофеля сельскохозяйственными организациями в 2003 году упали, а продажи овощей немного увеличились.

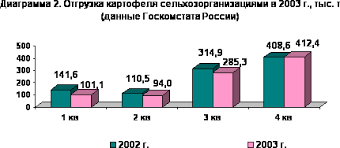

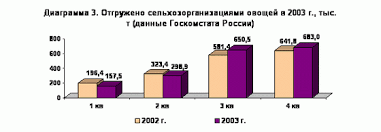

В начале прошлого года был дефицит картофеля из-за низкого производства в прошлом году. Низкие запасы привели к сокращению поставок этой продукции в зимне-весенний период. В первом полугодии сельскохозяйственные предприятия поставляли картофеля на 22,6% меньше, чем в 2002 году, а овощей — на 12,2% (график 2.3). Во второй половине года, когда появился новый завод, объем поставок увеличился. По предварительным оценкам, в 2003 году на душу населения было произведено больше картофеля на 14%, чем в 2002 году, а овощей — на 12%. По мере увеличения уровня урожая сельскохозяйственные организации увеличили отгрузку картофеля и овощей. Однако во втором полугодии продажи картофеля были ниже, чем в соответствующем периоде 2002 года, на 3,6%, а продажи овощей увеличились на 9% (диаграммы 2.3).

В целом в 2003 году объем поставок картофеля сельскохозяйственными организациями сократился на 9,1% по сравнению с предыдущим годом, а овощей — на 2 процента.

Спрос на картофель и овощи в прошлом году существенно не увеличился. Коэффициент розничных продаж картофеля в 2003 году составил 101,2%, овощей — 100,7%, в том числе рынков — 102,1% и 102%, а в торговых организациях — 100,4% и 99,6% соответственно. , Большая часть продаж картофеля и овощей на рынках увеличилась более чем на 60%.

В прошлом году цены на картофель и овощи были выше, чем в 2002 году, хотя они значительно колебались.

Цены производителей сельскохозяйственной продукции на картофель и овощи в 2003 г. превысили уровень 2002 г. на 729,34 руб. / Т и 3151,80 руб. / Т соответственно (таблица 6).

Таблица 6. Среднегодовые цены сельхозпроизводителей на картофель и овощи, руб / т (данные Госкомстата России)

| Наименование показателя | 2002 год | 2003 год | 2003 в % к 2002 |

| картофель | 4,647.66 | 5,377.00 | 115,7 |

| овощи | 10440,70 | 13592,50 | 130,2 |

| Включая | |||

| помидоры | 15604,47 | 19032,13 | 122,0 |

| огурцы | 18627,80 | 22454,97 | 120,5 |

| Лук | 4,398.26 | 5,459.15 | 124,1 |

| Капуста | 4,627.01 | 5,294.95 | 114,4 |

| морковь | 5,548.15 | 6,577.99 | 118,6 |

| бурак | 4,918.26 | 6,215.96 | 126,4 |

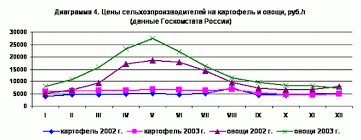

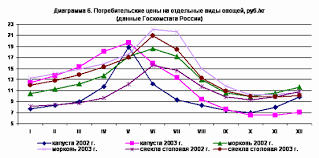

Сельскохозяйственные цены на картофель и овощи были выше, чем в 2002 году. В первой половине 2003 года из-за низкого предложения. С появлением новых культур во второй половине года цены начали падать, особенно на овощи, и почти достигли уровня 2002 года в четвертом квартале (Рисунок 4).

Темпы роста производителей сельскохозяйственной продукции в 2003 году были выше, чем в предыдущем году. Так, индекс цен на картофель за январь-декабрь 2003 года составил 126,1% по сравнению с 2002 годом, тогда как в предыдущем году — 121,7%, а овощи — 133,8% и 129,8% соответственно.

В 2002 году производство молотых овощей (особенно капусты, столовой свеклы, моркови) сократилось. Цены производителей на них в первом полугодии 2003 года росли быстрее, чем на другие овощи, в результате чего индекс цен на капусту в 2003 году составил 141,0%, морковь — 142,8%, свекла — 140,7%, тогда как на помидоры огурцы, лук (производство которого увеличилось) — на 127,8%, 132,2%, 134,6% соответственно.

Потребительские цены на картофель в январе-сентябре прошлого года были выше, чем в соответствующем периоде 2002 года, но в четвертом квартале их уровень значительно снизился (рис. 5). Рост потребительских цен на овощи в начале прошлого года сменился значительным снижением, и в декабре 2003 года он либо достиг уровня 2002 года, либо снизился (рис. 6).

В связи с увеличением реальных денежных доходов населения увеличилась их покупка более дорогих продуктов питания (мясо, сладости). В то же время объем розничных продаж картофеля и овощей практически не изменился. В результате темпы роста потребительских цен в 2003 году были значительно ниже, чем в 2002 году (таблица 7), и имели тенденцию к снижению.

Таблица 7. Индексы потребительских цен на картофель и овощи,% к декабрю предыдущего года (данные Госкомстата России)

| Наименование показателя |

2002 год |

2003 год |

||

| январь | декабрь | январь | декабрь | |

| картофель | 121,3 | 149,2 | 115,9 | 83,1 |

| Капуста | 128,7 | 166,3 | 128,2 | 72,3 |

| Лук | 128,2 | 144,2 | 116,4 | 105,0 |

| морковь | 122,0 | 136,5 | 116,1 | 93,1 |

| бурак | 113,2 | 150,8 | 113,1 | 95,7 |

Глава 4: Финансовый анализ деятельности предприятия

Анализ финансового положения компании играет важную роль в процессе оценки бизнеса. Целью анализа является выявление тенденций развития компании в прошлом, оценка ее текущей ситуации, обоснование будущего развития, определение степени предпринимательского и финансового риска.

Определение финансового состояния компании на определенный день позволяет определить, как компания должным образом управляла своими финансовыми ресурсами в период, предшествующий этой дате; как она использовала имущество, какова структура имущества; насколько рационально сочетались его собственные и заемные источники; насколько эффективно использовался капитал; какова отдача от производственного потенциала; Нормальны ли отношения с должниками, кредиторами, бюджетом, акционерами и т. д.?

Результаты финансового анализа используются во всех оценочных подходах.

Анализ финансового состояния компании включает анализ бухгалтерских балансов и отчетов о финансовых результатах оцениваемой компании за прошедшие периоды с целью выявления тенденций в ее деятельности и определения основных финансовых показателей.

Финансовый анализ также служит основой для понимания реальной ситуации в компании и степени финансового риска. Результаты финансового анализа напрямую влияют на прогнозирование доходов и расходов компании; определить ставку дисконтирования, используемую в методе дисконтированных денежных потоков, по количеству множителей, используемых в методе сравнительной оценки.

Финансовый анализ — это анализ следующих особенностей:

* Ликвидность;

* Финансовая стабильность;

* Деловая активность;

* Рентабельность.

Исходной информацией для анализа финансового положения предприятия являются его балансы (форма № 1) и отчет о прибылях и убытках (форма № 2) за периоды, предшествующие дате оценки, с целью выявления бизнес-тенденций и определения основных финансовых показателей. Ликвидность и финансовая устойчивость анализируются только на основе баланса. Анализ бизнес-операций и прибыльности потребует бухгалтерского баланса и отчета о прибылях и убытках.

Анализ финансового состояния ОАО «МТП» ХХХ-ХХ-Х «проводился на основе бухгалтерского баланса и отчета о прибылях и убытках за 2001 год — 1 квартал 2004 года.

4.1. Методы проведения финансового анализа предприятия

Для проведения данного финансового анализа компании специалисты определили компактный аналитический баланс.

Для анализа баланса аналитики обычно используют один из следующих методов:

* непосредственно анализируют баланс, не меняя сначала состав статей баланса;

* построить концентрированный аналитический баланс путем объединения определенных однородных компонентов статей баланса и их изменения;

* провести дополнительную очистку весов от существующих правил, а затем объединить статьи в необходимые аналитические разделы.

Таким образом, в таблице 8 показан только один вариант построения компактного аналитического чистого баланса, в котором агрегируются не только многие статьи, но и порядок их размещения. Это настройка разделов баланса, принятая во многих экономически развитых странах. Логика этой точки зрения заключается в том, что статьи в начале баланса используются для оценки и анализа платежеспособности — одной из основных характеристик текущей финансовой ситуации. Это подчеркивает определенный приоритет и важность этой части оценки финансовой деятельности.

Чтобы исключить те показатели, которые искажают реальную картину в ходе финансового анализа, необходимо скорректировать отдельные показатели финансовой отчетности в наиболее общем случае. Эти показатели включают в себя:

Сумма НДС. Сумма налога присоединяется к сумме запасов предприятия.

Товар отправлен. Наличие в балансе количества отправленных товаров указывает на то, что в договоре поставки предусмотрено иное, чем общий момент перехода права собственности, использования и продажи отправленных товаров и риск их случайной гибели от предприятия до покупателя. Поскольку передача права собственности на продукцию отправляется покупателю, претензия возникает у компании, которая отправила продукцию. При корректировке коэффициентов финансовой (финансовой) отчетности сумма по статье отправленных товаров исключается из стоимости запасов и добавляется к дебиторской задолженности.

Дебиторская задолженность (платежи, ожидаемые в течение 12 месяцев с отчетной даты). Для расчета дебиторской задолженности для оценки ликвидности принимаются только краткосрочные дебиторские задолженности, потому что ликвидность актива — это его способность превращаться в денежные средства, а степень ликвидности зависит от продолжительности периода, в течение которого может быть выполнена трансформация. Долгосрочная дебиторская задолженность по определению не может быть быстро конвертирована в денежные средства. Сумма уплаченных авансов также вычитается, потому что дебиторская задолженность выплачивается наличными, и авансы предоставляются для покупки любого продукта, что означает, что они не погашаются в реальных деньгах. Сумма уплаченных авансов добавляется к ресурсам компании. Дебиторская задолженность (платежи ожидаются более чем через 12 месяцев после отчетной даты).Эта сумма должна быть перенесена в раздел внеоборотных активов, поскольку присвоение оборотных активов противоречит определению таких активов.

Задолженность участников (учредителей) от взносов в целевой капитал. Сумма, доступная в этой статье, предполагает, что фактический капитал меньше, потому что не все взносы в акционерный капитал были сделаны. Дебиторская задолженность и сумма капитала должны быть уменьшены на сумму задолженности за счет выплат в уставный капитал. Расчеты за счет дивидендов. Данная статья баланса отражает сумму, рассчитанную из чистой прибыли компании перед учредителями в результате выплаты дивидендов. Следовательно, путем корректировки показателей отчетности на сумму просроченных дивидендов необходимо уменьшить краткосрочные обязательства и увеличить собственный капитал компании. Отложенный доход. Данная статья баланса показывает сумму доходов, полученных (начисленных) за отчетный период, но связанных с будущими отчетными периодами;а также предстоящий приток задолженности в связи с недостатками, выявленными в отчетном периоде за предыдущие годы, а также с разницей между суммой, подлежащей взысканию с виновных, и балансовой стоимостью дефицита. Поскольку сумма этих доходов является будущей прибылью предприятия, при корректировке показателей отчетности она должна быть исключена из краткосрочных обязательств и добавлена к собственному капиталу.

Резервы на будущие расходы и платежи представляют собой сумму вычетов, произведенных за счет издержек производства или обращения отчетного периода. Остатки до момента их использования составляют доход компании, поэтому при корректировке показателей отчетности сумма резервов для будущих расходов и платежей должна вычитаться из суммы краткосрочных обязательств и добавляться к собственному капиталу.

Собственные акции выкуплены у акционеров для перепродажи или выкупа. Экономическая интерпретация этого типа активов может быть неоднозначной и зависеть от различных обстоятельств, в частности от положения компании на рынке ценных бумаг, намерений владельцев компании и ее руководства в отношении выкупаемых акций, степени ликвидности этих акций, от того, котируются ли акции компании на рынке и скоро

В нашем случае акции ОАО «МТП ХХХ-ХХ-Х» не находятся в свободном обращении, поэтому для правильной оценки состояния предприятия необходимо уменьшить валюту баланса на сумму собственных акций, выкупленных у акционеров, при уменьшении той же суммы капитала.

Убытки Убытки не отражаются в чистом балансе актива, а «капитал и резервы» уменьшаются на их стоимость. До 2000 года в форме 1 убытки учитывались в активах баланса, что, естественно, сказывалось на общем результате, «увеличивая» его.

Таблица 8. Сокращенный баланс ОАО «МТП» ХХХ-ХХ-Х «, в тысячах рублей

| Статья | Строка баланса | 2001 | 2002 | 2003 | 1 кв. 2004 | Идентификатор |

| АКТИВ | ||||||

| активы | ||||||

| Денежные средства и их эквиваленты | 260 + 250-252 | 524 | 179 | 41 | 116 | ДС |

| Задолженность | 240-244-245 + 216 | 15,036 | 16 982 | 21,746 | 20,523 | ДБ |

| Запасы и прочие оборотные активы | 210 + 220 + 245 + 270-216 | 28995 | 17 083 | 5 515 | 4793 | ЗЗ |

| Итого по разделу 1 | 44,545 | 34 244 | 27 302 | 25 432 | ТА | |

| Основные средства | ||||||

| Основные средства | 120 | 38 155 | 33 908 | 186 691 | 185 123 | ОС |

| Прочие основные средства | 110 + 130 + 140 + 150 + 230 | восемнадцать | 14 | 3 041 | 3952 | ПВ |

| Итого по разделу 2 | 38 173 | 33 922 | 189 732 | 189,075 | ВА | |

| Всего активов | 82 718 | 68 166 | 217 034 | 214 507 | БА | |

| ПАССИВ | ||||||

| Заемная столица | ||||||

| Краткосрочная задолженность, в т.ч. | 690-630-640-650 | 139 971 | 168 768 | 149,410 | 39,524 | КП |

| Ссуда | 610 | 94 553 | 137 311 | 114 504 | 11 392 | |

| Кредиторские обязательства | 620 | 45,418 | 31 457 | 34 906 | 28 132 | |

| Долгосрочные кредиты | 590 | 0 | 19,582 | 19,582 | 126 519 | ДП |

| Итого по разделу 1 | 139 971 | 188 350 | 168 992 | 166 043 | ЗК | |

| Столица | ||||||

| Уставный капитал | 410-244 | 44,635 | 44,635 | 44,635 | 44,635 | УК |

| Чистые ресурсы и резервы | 490–252–410 + 630 + 640 + 650 | -101 888 | -164,808 | 3 407 | 3829 | ФР |

| Итого по разделу 2 | -57 253 | -120 173 | 48,042 | 48,464 | СК | |

| Всего источников | 82 718 | 68 177 | 217 034 | 214 507 | БП |

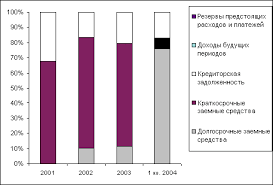

4.2. Анализ балансовых отчетов

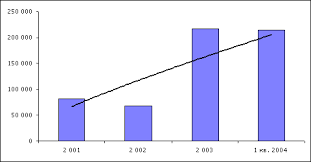

Увеличение валюты баланса наблюдается с 2003 года. В целом, с 2001 года валюта баланса увеличилась в 2,6 раза. Динамика валюты баланса ОАО МТП ХХХ-ХХ-Х представлена на рисунке 7.

4.2.1. Анализ активов компании

Валюта баланса ОАО «МТП» JS-ХХ-Х за первый квартал 2004 года. По сравнению с 2003 годом она незначительно снизилась (на 1%). В течение 2001 года — первого квартала 2004 года оборотные активы неуклонно снижались, достигая минимального значения 25 432 тыс. Руб. По состоянию на конец первого квартала 2004 года стоимость внеоборотных активов резко возросла в конце 2003 года (более чем в 3 раза) по сравнению с 2002 годом, что в значительной степени связано с переоценкой основных средств в процессе приватизации.

Следует отметить, что с 2003 года фонды были неравномерно распределены между текущими и долгосрочными активами, доля которых в первом квартале. 2004 год составлял соответственно 12% и 88% от общего объема активов домашних хозяйств. Сложившаяся ситуация связана с тем, что, с одной стороны, у компании имеется значительный комплекс недвижимости (стоимость основных фондов значительна), с другой стороны, он используется неэффективно (текущие активы составляют небольшую сумму в общей сумме активов компании). Вертикальный анализ сокращенного баланса, представленного в таблице 9, показывает, что с 1 апреля 2004 года основные средства занимали наибольшую долю в общей структуре активов.

Таблица 9. Вертикальный анализ компактного веса.

| Статья

|

2001 | 2002 | 2003 | 1 кв. 2004 | |||||||||

| Количество | Удельный вес | Количество | Удельный вес | Количество | Удельный вес | Удельный вес | Сумма | Удельный вес | Сумма | Удельный вес | Сумма | Удельный вес | |

| АКТИВ | |||||||||||||

| Активы | |||||||||||||

| Денежные средства и их эквиваленты | 524 | 1% | 179 | 0% | 41 | 0% | 116 | 0% | |||||

| Задолженность | 15,036 | 18% | 16 982 | 25% | 21,746 | 10% | 20,523 | 10% | |||||

| Запасы и прочие оборотные активы | 28995 | 35% | 17 083 | 25% | 5 515 | 3% | 4793 | 2% | |||||

| Итого по разделу 1 | 44,545 | 54% | 34 244 | 50% | 27 302 | 13% | 25 432 | 12% | |||||

| Основные средства | |||||||||||||

| Основные средства | 38 155 | 46% | 33 908 | 50% | 186 691 | 86% | 185 123 | 86% | |||||

| Прочие основные средства | 18 | 0% | 14 | 0% | 3 041 | 1% | 3952 | 2% | |||||

| Итого по разделу 2 | 38 173 | 46% | 33 922 | 50% | 189 732 | 87% | 189,075 | 88% | |||||

| Всего активов | 82 718 | 100% | 68 166 | 100% | 217 034 | 100% | 214 507 | 100% | |||||

| ПАССИВ | |||||||||||||

| Заемный капитал | |||||||||||||

| Краткосрочная задолженность, в т.ч. | 139 971 | 169% | 168 768 | 248% | 149,410 | 69% | 39,524 | восемнадцать% | |||||

| Ссуда | 94 553 | 114% | 137 311 | 201% | 114 504 | 53% | 11 392 | 5% | |||||

| Кредиторские обязательства | 45,418 | 55% | 31 457 | 46% | 34 906 | шестнадцать% | 28 132 | тринадцать% | |||||

| Долгосрочные кредиты | 0 | 0% | 19,582 | 29% | 19,582 | 9% | 126 519 | 59% | |||||

| Итого по разделу 1 | 139 971 | 169% | 188 350 | 276% | 168 992 | 78% | 166 043 | 77% | |||||

| Собственный капитал | |||||||||||||

| Уставный капитал | 44,635 | 54% | 44,635 | 65% | 44,635 | 21% | 44,635 | 21% | |||||

| Чистые ресурсы и резервы | -101 888 | -123% | -164,808 | -242% | 3 407 | 2% | 3829 | 2% | |||||

| Итого по разделу 2 | -57 253 | -69% | -120 173 | -176% | 48,042 | 22% | 48,464 | 23% | |||||

| Всего источников | 82 718 | 100% | 68 177 | 100% | 217 034 | 100% | 214 507 | 100% |

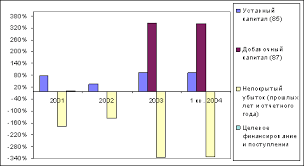

Из-за значительных убытков, понесенных предприятием в 2001–2002 гг., Краткосрочная задолженность в указанный период была в несколько раз выше общей суммы средств предприятия.

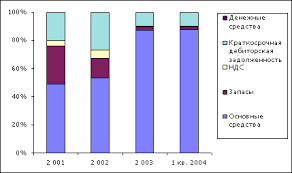

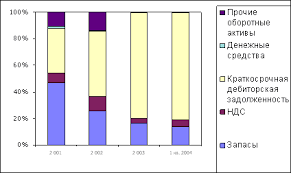

Динамика общей структуры активов представлена на диаграмме 8.

График 8. Динамика структуры активов в процентах от общих активов (указаны активы компании, которые составляют более 5% валюты баланса)

В структуре общих активов в 2003 году — 1 кв. 2004 г. Основные средства значительно увеличились, НДС и запасы сократились.

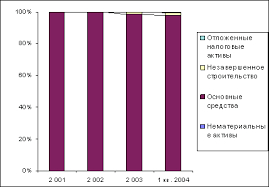

Внеоборотные активы.

На конец анализируемого периода доля внеоборотных активов в общей структуре активов составляет 88%. За весь анализируемый период большинство основных средств являются основными средствами. Говоря о тенденциях в основных фондах, следует отметить, что в 2003 году их абсолютное значение увеличилось более чем в 5,5 раза (по сравнению с 2002 годом). Стоимость основных средств увеличилась в результате их переоценки 01.01. 2003 год

Доля активов в «Незавершенном строительстве» на конец 2003 года и конец первого квартала. 2004 год составляет менее 2%.

Доля (и стоимость в абсолютных значениях) нематериальных активов снижается с 2001 года; с 1 апреля 2004 года их стоимость равна нулю.

График 9. Динамика структуры основных средств, в % от основных средств.

Оборотные активы

За период с 2001 года по 1 кв. В 2004 году оборотные активы компании стабильно падали, достигнув минимума в первом квартале. 2004 (почти в 2 раза меньше, чем в 2001 году).

Структуру оборотных активов и изменение ее основных компонентов можно охарактеризовать следующим образом:

* доля денежных средств за весь рассматриваемый период составила не более 1% оборотных активов компании. В конце первого квартала. 2004 г. Доля этих активов снизилась до 0,5% оборотных активов; в абсолютном выражении прирост денежных средств составил более 2,5 раза;

* доля краткосрочной дебиторской задолженности неуклонно растет с 38% в 2001 году до 81%; в абсолютном выражении прирост долга составил 36% (по сравнению с 2001 г.). Увеличение дебиторской задолженности негативно характеризует деятельность компании, снижает ее ликвидность, а также уменьшает количество свободных средств в обороте компании;

* доля товарно-материальных запасов в структуре оборотных активов невелика (14% оборотных активов на 1 апреля 2004 г.) и неуклонно снижается (на конец 2001 г. она составляла 53% оборотных активов);

* Доля НДС подвержена постоянным колебаниям от 12% в структуре оборотных активов в 2002 году до 3% в 2003 году. За первый квартал. 2004. Значение НДС в абсолютном выражении увеличилось на 30%;

* доля прочих оборотных активов, которая является максимальным значением в 2002 году, упала до нуля в 2003 году и в первом квартале. 2004 год

График 10. Динамика структуры оборотных активов.

Согласно представленному бухгалтерскому балансу долгосрочная дебиторская задолженность и финансовые вложения в анализируемом периоде не возникают.

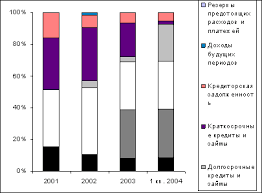

4.2.2. Анализ источников формирования активов компании

Согласно Таблице 10, в 2001–2002 годах компания не имела собственного капитала (отрицательный капитал) из-за существенных убытков (в предыдущие годы и в этом году) для предприятия. Поэтому в 2001–2002 годах заемный капитал значительно превышает общую сумму источников (обязательств) предприятия.

За период 2003 года — 1 кв. В 2004 году ситуация несколько стабилизировалась: доля капитала увеличивается и составляет 22–23% источников средств. Указанное улучшение произошло в результате появления статьи «Добавочный капитал» (которая была результатом переоценки основных средств по состоянию на 01.01.2003 г.).

Таблица 10. Соотношение кредитов и собственных средств

|

Показатель |

2001 |

2002 |

2003 |

1 кв. 2004 |

| Доля в капитале в процентах от общего капитала |

0% |

0% |

22% |

23% |

| Доля заемных средств в процентах от общего капитала |

170% |

288% |

78% |

77% |

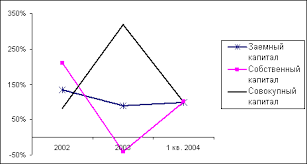

Общая структура обязательств компании показана на рисунке 11.

Рисунок 11.

Собственный капитал

Как уже упоминалось выше, в 2001–2002 годах компания не имела собственного капитала (отрицательный капитал) из-за существенных убытков (предыдущие годы и текущий год) предприятия. За период 2003 года — 1 кв. 2004 год. Собственный капитал растет, его структура также меняется: наибольшая доля приходится на оплаченный капитал и непокрытый убыток в этом году.

Наличие значительных убытков, уменьшение собственного капитала, негативно характеризует деятельность компании, что, вероятно, связано с недавним выходом ОАО МТП в корпорацию XXX-XX-X.

Диаграмма 12. Динамика структуры капитала компании

Заемный капитал

Структура заемного капитала и изменение его основных компонентов можно охарактеризовать следующим образом:

* доля долгосрочных заемных средств значительно увеличилась в конце первого квартала. 2004; в абсолютном выражении прирост долгосрочных кредитов составил более 6 раз (по сравнению с 2003 г.);

* доля краткосрочных заемных средств снизилась с 68% в 2003 году до 7% с 1 апреля 2004 года;

* Доля кредиторской задолженности также снизилась с 21% в 2003 году до 17% в конце первого квартала. 2004; в абсолютном выражении снижение составило 19% за тот же период;

* Коэффициент «отложенного дохода» был разовым в 2002 году;

* доля коэффициента «Резервы будущих расходов и платежей» незначительна (менее 0,1) и не показывает значительных колебаний в анализируемом периоде;

Диаграмма 13. Динамика структуры заемного капитала, в%.

Динамика изменения собственного капитала, заемного капитала и общего объема источников средств предприятия представлена на рисунке 8.

Диаграмма 14. Динамика источников средств предприятия, в% к предыдущему году.

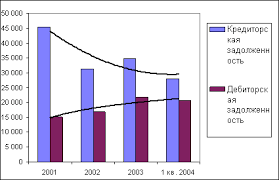

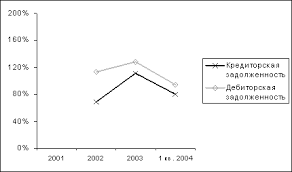

Соотношение обязательств и дебиторской задолженности

Обязательства компании на протяжении всего периода превышали дебиторскую задолженность, а обязательства достигли своего максимального профицита в 2001 году (профицит был почти в три раза).

Диаграмма 15. Динамика дебиторской задолженности и обязательств, в тысячах рублей

Дебиторская задолженность значительно сократилась с 2002 года (по сравнению с 2001 годом), в 2003 году наблюдалось незначительное увеличение, по итогам первого квартала. 2004. Снижение дебиторской задолженности составляет чуть более 5%.

Обязательства увеличились в 2001–2003 годах. и уменьшается (на 20%) с 1 апреля 2004 г. по сравнению с 2003 г.

Коэффициент изменения долга нестабилен, но наблюдается тенденция к увеличению темпов роста дебиторской задолженности. В 2002 году наблюдалась тенденция к увеличению темпов роста обязательств, что может негативно повлиять на платежеспособность компании.

График 16. Коэффициент изменения дебиторской задолженности и обязательств,% в предыдущем году.

Глава 5: Расчет стоимости объекта оценки

5.1. Расчет стоимости объекта оценки при использовании затратного подхода

Затратный подход к оценке операций включает в себя стоимость предприятия с точки зрения его активов и пассивов. Балансовая стоимость активов компании из-за инфляции, изменений рыночных условий, применяемых методов учета обычно не соответствует рыночной стоимости. В результате задача оценщика заключается в корректировке баланса компании. Для этого предварительная оценка рыночной стоимости каждого актива проводится отдельно. Рыночная стоимость обязательств компании затем вычитается из полученной суммы. Общая стоимость, полученная таким образом, отражает рыночную стоимость капитала компании. Для расчетов используется финансовая отчетность компании на день, ближайший к дате определения стоимости объекта.

В рамках затратного подхода к оценке бизнеса существуют два метода: метод чистых активов и метод остаточной стоимости. Последний метод используется для предприятий, подлежащих ликвидации. Предприятие, прошедшее оценку, не входит в их число: компания намерена продолжать свою деятельность. Поэтому расчет стоимости собственного капитала ОАО «МТП ХХХ-ХХ-JS» по методу стоимости проводился методом чистых активов.

5.2. Описание метода чистых активов

Согласно методу чистых активов, не все активы принимаются к расчетам. Методология оценки стоимости компании с использованием метода чистых активов утверждается законом.

Чистые активы — это стоимость, определенная путем вычитания из суммы активов акционерного общества, принятой для расчета, суммы его обязательств, принятых для расчета.

Активы, включенные в расчеты, являются собственностью акционерного общества, в структуру которого входят следующие объекты по балансовой стоимости.

В состав активов, используемых для расчетов, входят:

* основные средства, отраженные в первой части бухгалтерского баланса (нематериальные активы, основные средства, незавершенное строительство, выгодные вложения в основные средства, долгосрочные финансовые вложения, прочие основные средства);

* оборотные активы, отраженные во второй части бухгалтерского баланса (товарно-материальные запасы, налог на добавленную стоимость по приобретенным активам, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы), без учета фактической стоимости выкупа выкупленных собственных акций, выкупленных акциями у компании с акционерами за их последующую перепродажу или аннулирование, а также задолженность участников (учредителей) по взносам в уставный капитал.

В состав принятых к расчету обязательств входят:

* долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства;

* текущие обязательства по займам и кредитам;

* платежные обязательства;

* задолженность перед участниками (учредителями) за счет выплаты дохода;

* резервы на будущие расходы;

* прочие текущие обязательства.

Корректировка активов и обязательств заключается в расчете их рыночной стоимости, которая обычно не равна балансовой стоимости.

5.3. Расчёт стоимости

По состоянию на 1 апреля 2004 года ОАО МТП «ХХХ-ХХ-Х» имеет следующие ненулевые активы:

* основные средства;

* Объекты незавершенного строительства;

* Отложенные налоговые активы;

* борьба;

* НДС;

* краткосрочная дебиторская задолженность;

* наличные (не подлежат исправлению);

* Прочие оборотные активы;

Ненулевые обязательства ОАО «МТП» ХХХ-ХХ-Х «представлены:

* Долгосрочные обязательства по кредитам и займам;

* Отсроченные налоговые обязательства;

* краткосрочные кредитные обязательства;

* платежные обязательства;

* резервы на будущие расходы и платежи;

Специалисты не исправили такие активы и обязательства ОАО МТП «ХХХ-ХХ-aktywów» как отложенные налоговые активы и обязательства в связи с отложенным налогом на прибыль от компании, поскольку они не рассчитали бухгалтерскую и налогооблагаемую прибыль компании за отчетный период, но разницу между ними отложены налоговые активы и обязательства (проведение такого аудита фактически является проверкой отчетности компании).

5.3.1. Корректировка стоимости основных средств.

Согласно бухгалтерскому балансу (форма 1) ОАО «МТП» ХХХ-ХХ-Х «остаточная стоимость основных средств на 1 апреля 2004 года составляет 185 123 тысячи рублей.

Корректировка стоимости имущества представлена в главе 1 приложения 2 к настоящему отчету. Скорректированная стоимость недвижимости (без учета НДС по ставке 18%) составляет 431 730 000 рублей .

Корректировка стоимости движимых основных средств компании представлена в главе 2 Приложения 2 к настоящему отчету. Скорректированная стоимость движимых основных средств составляет (без учета НДС по ставке 18%) 13 822 000 рублей.

Общая стоимость: 445 552 тыс. руб.

5.3.2. Корректировка стоимости незавершенного строительства

Согласно выписке «Оборот баланса на счете 08.3. Затраты на строительство МТП XXXX-XX-X, а также пояснения, полученные от руководства предприятия, незавершенного строительства — это расходы на подготовку проекта реконструкции объекта, расположенного на территории плодоовощного комплекса. Затраты были понесены в 2002 году. Поскольку затраты на разработку проектов реконструкции зданий и сооружений, как правило, напрямую зависят от затрат на строительные работы, связанные с реконструкцией этих объектов, оценщик решил скорректировать стоимость текущего строительства в соответствии с изменениями цен на строительно-монтажные работы, опубликованные в информационно-аналитическом бюллетене. Co-INVEST.

Корректировка затрат осуществлялась по следующей формуле:

НСрын = НС2002 х К,

куда

НСрын – рыночная (текущая) стоимость работ по разработке проекта реконструкции зданий;

НС2002 — стоимость работ по разработке проекта реконструкции зданий по состоянию на конец 2002 г.;

К –коэффициент удорожания строительно-монтажных работ с конца 2002 г. на дату оценки. Рассчитывается путем соотношения отраслевого индекса на дату оценки (К2) и отраслевого индекса СМР на конец 2002 г. (К = К2/1,899 = 1,362);

К1– коэффициент удорожания строительно-монтажных работ с конца первого квартала 2004 г. на дату оценки. Рассчитывался как разница в ценах СМР на конец 1 квартала 2004 г. и на дату проведения оценки (июль 2004 г.). Отношение коэффициентов пересчёта (по фактическим ценам на 01.01.2000 г.) на июль 2004 г. и март 2003 г. (К1 = 1,043);

К2– отраслевой индекс СМР, по отрасли «Строительство» рассчитывался на дату оценки (середину июля 2004 г.) путем умножения коэффициента удорожания строительно-монтажных работ с конца первого квартала 2004 г. до даты оценки (2,479) на отраслевой коэффициент СМР на конец 1 кв. 2004 г. (К2 = 2,479 х К1 = 2,586);

Таким образом, строительно-монтажные работы с конца 2002 года увеличились на 36,2%, что означает, что скорректированная стоимость текущего строительства составит 3 040 743 х 1 322 = 4 142 тыс. Руб.

Итоговая стоимость: 4 142 тыс. руб.

5.3.3. Корректировка стоимости ндс

Данная статья баланса не была скорректирована из-за ее небольшой доли (0,6%) в совокупных активах предприятия.

Общая стоимость: 1 207 тыс. руб.

5.3.4. Корректировка стоимости запасов

Балансовая стоимость запасов компании на 1 апреля 2004 года составляет 3 585 тысяч рублей.

Запасы оцениваются в текущих ценах. При корректировке товарно-материальных запасов их балансовая стоимость уменьшается на стоимость устаревших, просроченных и неликвидных товарно-материальных запасов, наличие которых обеспечивается бухгалтерией оцениваемого предприятия. Согласно справке, предоставленной руководством ОАО «МТП» ХХХ-ХХ-Х «, стоимость неликвидных акций на 1 апреля 2004 года составляет 21 542 рубля. Балансовая стоимость данного типа коммерческой недвижимости была скорректирована до этой суммы.

Общая стоимость: 3 564 тыс. руб.

5.4. Расчёт стоимости объекта при использовании сравнительного подхода

5.4.1 Основные принципы и методы сравнительного подхода

Согласно методологии сравнительного подхода, стоимость оцениваемой компании является наиболее вероятной фактической продажной ценой аналогичной компании, определяемой рынком. Этот подход использует следующие методы оценки.

Метод аналоговой компании (рынка капитала) основан на ценах, фактически уплаченных за акции аналогичных компаний на биржах. Данные по сопоставимым предприятиям, использующие соответствующие поправки, могут служить руководством для определения стоимости оцениваемого предприятия. Преимущество этого метода заключается в использовании фактической информации, а не данных прогноза, с известной неопределенностью. Для реализации этого метода необходима достоверная и подробная финансовая и рыночная информация для группы сопоставимых компаний.

Метод транзакции (продажи) является частным случаем метода рынка капитала. Этот метод основан на ценах сделок с различными пакетами акций, включая контрольные.

Метод отраслевого фактора основан на рекомендуемом соотношении цены и некоторых финансовых параметров. Отраслевые коэффициенты рассчитываются на основе многолетних статистических наблюдений специализированных исследовательских институтов. Метод промышленных коэффициентов еще не получил достаточного распространения в национальной практике из-за отсутствия необходимой информации, требующей длительного периода наблюдения.

В этом отчете используется метод транзакций, поскольку пакеты акций, продаваемые не на бирже, а в результате специальных предложений, использовались в качестве аналогов. Нельзя использовать метод промышленного коэффициента, потому что в России фондовая биржа имеет короткую историю и пока не позволяет правильно рассчитать отраслевые показатели.

Определение рыночной стоимости собственного капитала компании с использованием сравнительного (рыночного) метода основано на использовании мультипликаторов цен. Множитель цены — это коэффициент, показывающий взаимосвязь между рыночной ценой всех акций (капитализация) и финансовой базой. Финансовая основа множителя оценки фактически является мерой, отражающей финансовые результаты компании, которая включает в себя не только прибыль, но и денежные потоки, выплаты дивидендов, доходы от продаж и некоторые другие. Умножая значение мультипликатора на один и тот же базовый финансовый показатель оцениваемой компании, принимая во внимание разницу в количестве акций, на которые делится собственный капитал аналогов и компания, подлежащая оценке, мы получаем стоимость акций компании, подлежащей оценке.

Процесс отбора сопоставимых предприятий проходит в три этапа.

На первом этапе, так называемые Круг «подозреваемых». Включает максимально возможное количество предприятий, аналогичное оцениваемому. Критерии сопоставимости довольно условны и обычно ограничиваются сходством отрасли, выпускаемой продукции, ее ассортимента и объема производства. Кроме того, чтобы компания считалась аналогичной, должна быть доступна информация об операциях с ее акциями.

На втором этапе составляется список «кандидатов». Критерии оценки должны соответствовать наиболее важным характеристикам компаний. Если аналог соответствует всем критериям, его можно использовать на последующих этапах оценки.

На третьем этапе разрабатывается окончательный список аналогов, который позволяет определить стоимость оцениваемого предприятия. Включение компаний в этот список основано на тщательном анализе полученной дополнительной информации.

Состав критериев сопоставимости зависит от условий оценки, наличия необходимой информации, методов и методов. Основные критерии выбора заключаются в следующем.

Отраслевое сходство — список потенциально сопоставимых предприятий всегда принадлежит одной отрасли, но не все предприятия, которые входят в отрасль или предлагают свою продукцию на одном и том же рынке, сопоставимы.

Размер является наиболее важным критерием при создании окончательного списка аналогов. Расчетные сравнительные данные по размеру предприятия включают такие параметры, как объем реализованной продукции и услуг, размер прибыли, количество филиалов и т. Д.

Перспективы роста — необходимо определить этап экономического развития предприятия, так как он определяет распределение чистой прибыли по выплате дивидендов и затрат, связанных с развитием предприятия.

Финансовый риск. Оценка финансового риска осуществляется следующим образом: