Внесудебное банкротство — это не миф, а реальная возможность списать почти все типы долгов бесплатно и довольно быстро: в течение 6 месяцев.

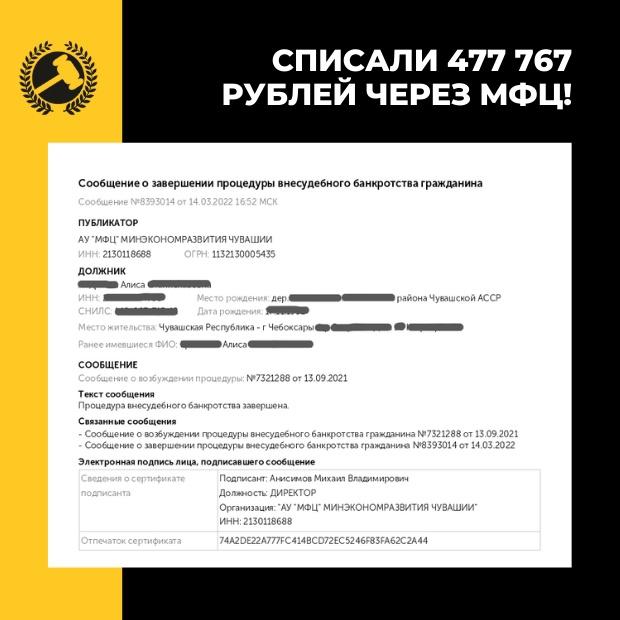

Вот так выглядит результат успешно пройденной процедуры, которую можно осуществить в любом регионе страны:

При этом:

- должник не платит ни госпошлину, ни вознаграждение, ни судебные издержки;

- сделки за 3 года не проверяются и не оспариваются;

- вводится мораторий на требования кредиторов, указанных в заявлении ;

- прекращается начисление неустоек, иных санкций, а также процентов.

Такая возможность выглядит очень заманчиво на контрасте с судебной процедурой банкротства — платной и более длительной. Так почему же далеко не все должники спешат ей воспользоваться?

В этой статье разбираем, как добиться внесудебного банкротства, кто под него подходит и какие данные нужно собрать, чтобы избавиться от долгов. А также делимся видеоинструкцией, в которой Кирилл Мисник — эксперт по списанию долгов сервиса BANKIROS и основатель федеральной юридической компании «Помощь заёмщикам | Finance Expert» — рассказывает нюансы проведения процедуры и поясняет, как правильно подготовить документы для её осуществления.

Что нужно знать о бесплатном банкротстве?

Первое: Закон о внесудебном банкротстве вступил в силу 1 сентября 2020 года. Он позволяет списать долги по кредитам, займам, налогам, сборам, по алиментам и по договорам поручительства.

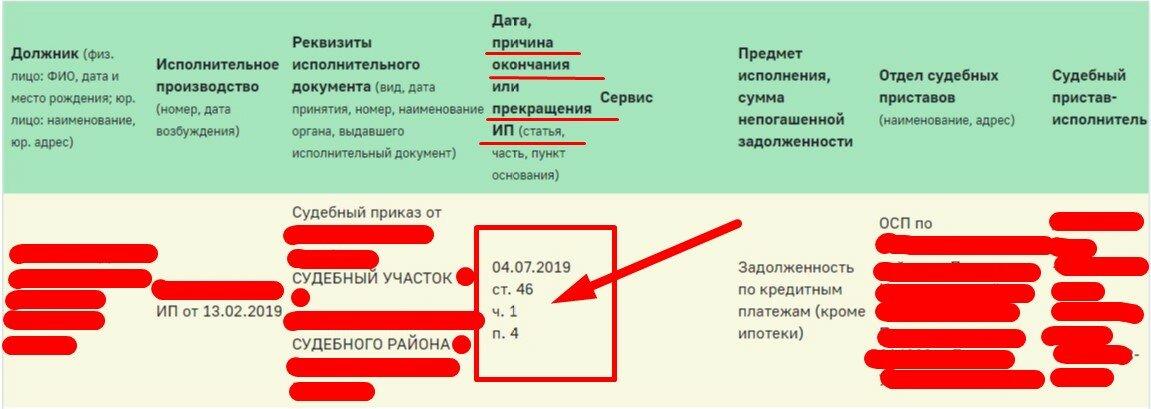

Второе: Под банкротство через МФЦ подходят только те заёмщики, у которых исполнительное производство в базе судебных приставов закрыто по 46 статье — часть 1, пункт 4.

зайти на сайт и ввести свои данные: ФИО, дату рождения и регион.

Если вместо 4-го пункта будет указан другой — например 3-й — вы уже не подойдёте под условия процедуры.

Третье: Общий размер долга — без учёта пеней и штрафов — имеет строгие границы: он должен быть больше 50 тысяч рублей, но не должен превышать 500 тысяч рублей.

Фактически на внесудебное банкротство можно рассчитывать даже если общий размер долга больше 500 тысяч рублей. Но при заполнении заявления на списание придётся указать сумму не превышающую этот лимит.

Четвёртое: Рассчитывать на одобрение процедуры могут должники, полностью лишённые дохода и имущества, за счёт которого можно было бы погасить задолженность. Если судебные приставы обнаружат у должника доход или какую-то собственность — внесудебный процесс будет остановлен, а банкротство запустят через арбитражный суд.

ВАЖНО!

Если во время действия процедуры внесудебного банкротства у должника появилось собственное имущество или источник дохода, который позволит погасить долги — он должен сообщить об этом в МФЦ в течение 5 рабочих дней.

В этом случае процедура прекратится — судебные приставы снова смогут потребовать взыскание в рамках исполнительного производства и начать списание денег со счетов.

Пятое: Заявление на внесудебное банкротство подаётся по месту жительства в МФЦ. Рассмотрение заявления о признании гражданина банкротом во внесудебном порядке осуществляется бесплатно.

Какие долги списать не получится?

Внесудебное банкротство не спишет долги:

- по возмещению вреда, причиненного жизни или здоровью;

- по делам об истребовании имущества из чужого владения;

- по выплате заработной платы, в том числе требований, не заявленных при подаче заявления о признании гражданина банкротом во внесудебном порядке.

Какие документы нужно собрать, чтобы оформить банкротство через МФЦ?

Вам понадобятся общие обязательные документы:

- копия паспорта — 1-2 страницы, все страницы с пропиской, семейное положение, дети и ранее выданные паспорта;

- СНИЛС;

- ИНН;

- Прежние ФИО, если они менялись.

ВАЖНО!

Документы нужно обязательно сканировать без всяких обложек. Фотографии документов судом не принимаются.

Также нужно приложить информацию о кредитах и обязательствах:

- основание возникновения задолженности – кредитный договор, уведомления о задолженности, претензии;

- справки о наличии задолженности за 30 дней до подачи искового заявления;

- расписки с физическими лицами;

- задолженность по налогам — выписку можно получить в Федеральной налоговой службе России;

- задолженность по ЖКХ – справки о задолженности нужно взять в обслуживающих компаниях;

- задолженность по штрафам ГИБДД;

- договоры поручительства;

- судебные решения, определения и приказы о взыскании задолженности — информация находится на сайте Федеральной службы судебных приставов;

- кредитную историю — желательно проверить её по всем базам.

✔ Если заявление будет одобрено — вам придёт уведомление. Заказные письма отправят кредиторам, в суд и ФССП России по месту жительства гражданина, чтобы уведомить о начале процедуры внесудебного банкротства.

❌ Если во внесудебном банкротстве отказано — вы сможете обратиться за ним повторно, но не раньше, чем через 1 месяц со дня возврата заявления.

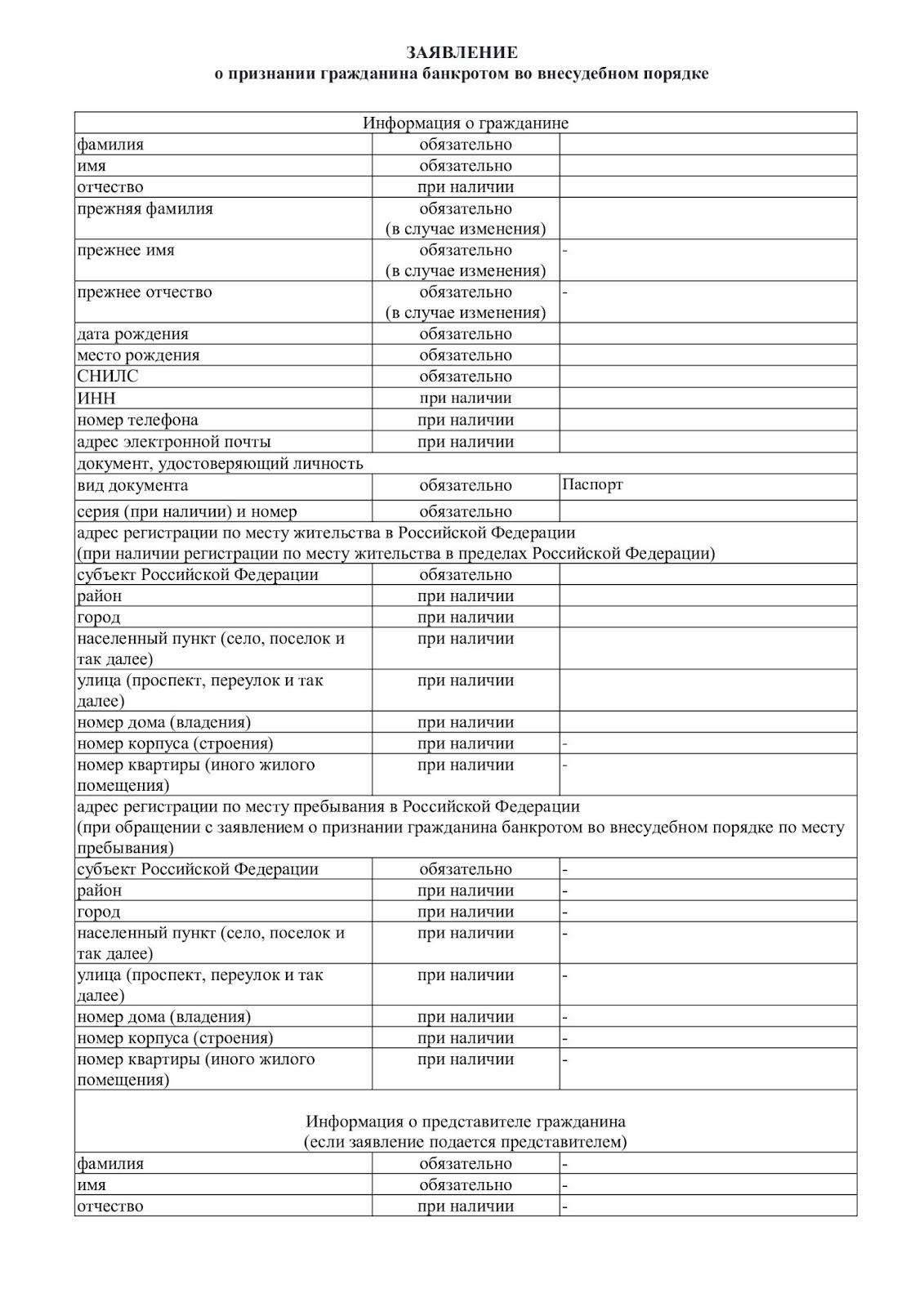

Готовый бесплатный бланк заявлений мы прикрепили под этой статьёй.

В видеоинструкции ниже вы найдёте ответы на вопросы:

- Что из себя представляет форма заявления на бесплатное списание долгов?

- Как её правильно заполнить?

- Какие особенности у заполнения заявления на бесплатное списание долгов через МФЦ?

Видеоразбор подготовил Кирилл Мисник — наш эксперт по списанию долгов и основатель компании «Помощь заёмщикам | Finance Expert».

Хронология и риски внесудебного банкротства

Алгоритм бесплатного банкротства простой:

- у вас появились долги в пределах от 50 000 до 500 000 рублей;

- один из кредиторов подал на вас в суд;

- cудебные приставы не смогли ничего взыскать в счёт погашения долга и выдали акт о невозможности взыскания;

- вы оценили ситуацию — поняли, что подходите под процедуру внесудебного банкротства — подали заявление в МФЦ на его оформление;

- вас признали банкротом!

Чтобы последний шаг случился — нужно очень внимательным, оперативно и детально подходить к подготовке документов и реализации процедуры.

Бесплатно избавиться от долгов не получится, если:

- неправильно составить заявление — не указать кредиторов, написать неверные суммы и т.п;

- неверно оценить свою ситуацию, потерять время и получить отказ в ответ на заявление;

- кредитор повторно подаст исполнительный лист;

- появится новое исполнительное производство.

Помните о статистике:

Из 100 заявок на внесудебное банкротство максимум 10 проходят одобрение — остальные возвращаются из-за несоответствия требованиям. Правильно собранные и оформленные документы повышают шанс избавиться от долгов без суда.

Для того чтобы пройти процедуру внесудебного банкротства легко и без рисков — запишитесь к нам на бесплатную консультацию. Мы поможем подготовиться к процедуре: оценим ситуацию и расскажем все лазейки и секреты этого закона!

Бланк заявления на банкротство.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

В Закон о банкротстве внесли изменения, сильно упростившие процедуру банкротства физического лица. Теперь банкротиться можно в упрощенном порядке через МФЦ.

Закон о банкротстве физических лиц был принят в 2017 году, однако процедура настолько сложная и дорогостоящая, что в народе появилась шутка, что «позволить себе процедуру банкротства может только очень богатый человек». Иногда затраты на услуги юриста и арбитражного управляющего превышают сумму долга, от которого человек хочет избавиться.

В 2020 году в Закон о банкротстве внесли изменения, сильно упростившие процедуру банкротства. Теперь банкротиться можно в упрощенном порядке через МФЦ. Это несложно и дешево – не нужно нанимать юристов и даже платить госпошлину.

Какой долг вам нужно списать:

Реклама. ООО «КРЕДИТАМНЕТ». LjN8KFV1k

Рассмотрим, какие категории должников могут обанкротиться по новым правилам в 2023 году, какие есть ограничения, и немного поговорим о самой процедуре.

Как списать кредиты

Зачем человеку банкротиться? Все верно – чтобы списать долги: раз ты банкрот, то и взять с тебя официально нечего. Банкротство позволяет списать кредиты и проценты по ним, займы, алименты, налоги, долги по ЖКХ или договорам поручительства.

Казалось бы, звучит перспективно: обанкротился с утра – и начал жизнь с чистого листа без долгов и обязательств. Но не все так просто. Вот при каких условиях возможна внесудебная процедура банкротства:

- Размер долга — от 50 до 500 тысяч рублей.

- В отношении должника должно быть окончено исполнительное производство в связи с возвратом исполнительного листа. В переводе на русский это значит, что в отношении вас приставы открывали дело, но поскольку взять с вас нечего (или они уже забрали у вас все, что могли) производство закрыли и исполнительный документ отправили взыскателю.

- Нет других неоконченных или непрекращенных исполнительных производств.

Если вы подходите под эти требования, то банкротство физических лиц через МФЦ возможно, идете и пишете заявление, в котором обязательно указываете, кому и сколько вы должны. После этого МФЦ три дня проверяет эту информацию и затем вносит должника в Единый федеральный реестр сведений о банкротстве. С этого момента:

1) Вводится мораторий на удовлетворение требований кредиторов. То есть вы официально не должны платить по долгам, за исключением:

- Долгов кредиторов, которые не указаны в заявлении.

- Алиментных выплат.

- Выплат по возмещению вреда здоровью и жизни.

- Долгов по зарплате и выходному пособию.

- Задолженностей по возмещению морального вреда.

2) Ваши кредиторы не могут направить исполнительные листы в банки и другие кредитные организации, только приставам.

Сама процедура внесудебного банкротства физического лица длится шесть месяцев. В это время вы не можете брать новые кредиты, быть поручителем и принимать участие в обеспечительных сделках (например, когда нужен залог). Кредиторы тем временем проверяют, не утаил ли должник что-либо ценное, и имеют право делать запросы в госорганы без согласия должника.

Если полгода прошло и процедура банкротства завершена, то долги, указанные в заявлении, подлежат списанию. Все данные передаются в Реестр сведений о банкротстве. Повторно пройти процедуру внесудебного банкротства можно будет через 10 лет.

Избавиться от долгов помогут профессионалы

За 2022 год в России произошел значительный рост оформления процедур банкротства – цифры увеличились почти на треть. В этом нет ничего предосудительного, ведь таким образом люди решают проблемы, которые не дают им спокойно жить.

Оформление банкротства и списание долгов по кредитам не всегда бывают простыми. Они проходят по строгим правилам в судебном порядке или через МФЦ. Это означает, что должнику необходимо понимать не только общий алгоритм действий, но и тонкости применения законов на практике.

Компания КредитаНет специализируется на оказании помощи по списанию долгов. Специалисты бесплатно проконсультируют должника и предложат дальнейший сценарий работы. После оформления договора юристы начнут вести дело клиента до логического завершения – полного списания всех задолженностей. Процесс небыстрый и, одновременно с этим, сложный в правовом плане. Именно поэтому неопытному в этой сфере человеку стоит обратиться за помощью в КредитаНет.

Реклама. ООО «КРЕДИТАМНЕТ». LjN8KFV1k

Плюсы и минусы

Процедуру банкротства в 2023 году упростили во многом для того, чтобы помочь оказавшимся в сложной ситуации людям. Из-за пандемии многие потеряли работу, остались без денег. Внесудебная процедура заметно облегчит им жизнь.

Но есть у «упрощенки» и недостатки. По мнению экспертов, самый серьезный минус — отсутствие арбитражного управляющего, который бы финансово контролировал должника. И человек, претендующий на банкротство, на самом деле может оказаться вовсе не таким бедняком, каким притворяется.

Например, чтобы выдать себя за неимущего, должник втайне продал свою машину. Кредитор это выяснил, но остановить внесудебное банкротство он может только после того, как оспорит сделку в суде. Суды могут длиться годами, а процедура внесудебного банкротства — всего шесть месяцев. И к окончанию суда должника уже могут официально признать банкротом.

Получите помощь от профессионалов

В компании КредитаНет проведут бесплатную консультацию.

подробнее

Реклама. ООО «КРЕДИТАМНЕТ». LjN8KFV1k

В каких случаях на должника могут подать в суд

Кредиторы имеют право остановить процедуру внесудебного банкротства, подав заявление в арбитражный суд. Это возможно, если:

- Указанная в вашем заявлении сумма долга оказалась заниженной.

- Найдено имущество, которое вы утаили.

- Сделка должника признана недействительной в судебном порядке.

- Ваше материальное положение улучшилось и вы об этом не сообщили.

- Кредитор не обнаружил себя в списке должников.

В жизни случается разное: кризис, потеря работы или бизнеса. Отсюда — невозможность оплачивать счета или выполнять обязательства по кредитам. Бывает, что лучший выход из ситуации — банкротство. Для физлиц в России такая возможность появилась несколько лет назад. Рассказываем, как и для кого эта процедура работает и с чего нужно начать.

Банкротство — это законное списание долгов через суд, если взыскать их невозможно. Процедура банкротства физических лиц и ИП в России регулируется специальным законом, а начать процедуру банкротства может как сам человек, так и кредиторы или ФНС.

Действие закона о банкротстве распространяется на все долги, которые есть у гражданина: кредиты, налоги, коммунальные платежи и т. д., кроме задолженности по алиментам и возмещения ущерба, нанесённого жизни и здоровью другого человека.

Когда можно объявить себя банкротом?

Процедуру банкротства можно пройти, если доход не позволяет в срок платить по кредитам и в ближайшее время финансовое положение не изменится.

- при сумме такого долга более 500 000 рублей физическое лицо обязано объявить себя банкротом;

- при сумме долга менее 500 000 рублей — решение может быть принято добровольно.

С чего начать процедуру банкротства физического лица?

В 2023 году пройти процедуру банкротства можно одним из этих способов:

- стандартным — через арбитражный суд;

- упрощённым — через МФЦ.

Упрощённая процедура банкротства

При упрощённой процедуре банкротства через МФЦ можно обойтись без финансового управляющего. Пройти такую процедуру разрешается, если:

- сумма долга от 50 000 до 500 000 рублей;

- окончено исполнительное производство и есть подтверждение от судебного пристава, что имущества недостаточно для покрытия долга;

- нет других действующих исполнительных производств;

- не открыто дело о банкротстве в арбитражном суде.

Если условия подходят под упрощённую процедуру, нужно действовать по следующей схеме:

- составить перечень кредиторов и долгов;

- написать заявление о признании себя банкротом;

- подать в МФЦ заявление вместе с перечнем кредиторов и пакетом документов, который включает паспорт, СНИЛС, ИНН и свидетельство о временной регистрации (при наличии).

К заявлению не нужно прикладывать справки из банков, МФО, службы судебных приставов. Подать в МФЦ документы и приложение со списком кредиторов может сам кандидат в банкроты или его представитель с нотариальной доверенностью. За подачу заявления госпошлина не взимается.

Если какие-то кредиторы не указаны в списке, процедура банкротства не коснётся обязательств перед ними и долги придётся возвращать в обычном порядке.

Стандартная процедура банкротства

Заявление в суд подаётся в свободной форме. В шапке должны быть: наименование суда, паспортные данные должника, адрес и телефон. Также необходимо указать, каким кредиторам и сколько денег вы должны, приложить документы, подтверждающие задолженность. Составьте опись имущества и банковских счетов и объясните, какие причины привели к финансовым проблемам.

Выберите и укажите саморегулируемую организацию арбитражных управляющих, из которой должнику назначат финансового управляющего. Его участие в деле о банкротстве обязательно: он выступает посредником между должником, кредиторами и судом, ведя всю процедуру и занимаясь долгами, имуществом и счетами.

Заявление можно отнести в суд лично или направить по почте заказным письмом с описью вложений.

Что происходит дальше?

Процедура внесудебного банкротства длится шесть месяцев. Специалист МФЦ проверяет соблюдение условий «упрощёнки». Если всё соответствует правилам, в Едином федеральном реестре сведений о банкротстве делается соответствующая запись. Это даёт право кредиторам проверить, какое имущество есть у должника. Через полгода долги списывают, но, если окажется, что должник что-то скрыл, кредиторы могут оспорить упрощённое банкротство должника через арбитражный суд.

При обращении в суд процесс может длиться от 15 дней до трёх месяцев. Если суд признаёт заявление обоснованным, кредиторы прекращают начисление пеней должнику, и дело переходит в ведение финансового управляющего.

Далее возможен один из трёх путей развития ситуации:

-

Реструктуризация — пересмотр условий погашения долга. Должнику составляют план погашения долга без санкций в течение трёх лет.

Такой вариант возможен, если у человека есть регулярный доход и его достаточно, чтобы выплатить все долги с указанный срок. Реструктуризация невозможна, если у должника есть судимость за экономические преступления, он уже проходил процедуру банкротства в течение пяти лет или реструктуризацию за последние восемь лет.

Пока идёт реструктуризация, имуществом распоряжается финансовый управляющий. Траты должника не могут превышать 50 000 рублей в месяц, если суд не утвердил другие условия. Банкротство не наступает, если в результате реструктуризации долг полностью погашен. А когда выполнить обязательства не получается, имущество придётся продавать.

-

Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. По закону, должнику оставляют только одну квартиру, если недвижимость не куплена в ипотеку, а также предметы первой необходимости.

Вырученные деньги будут переданы кредиторам, остальные долги — списаны. Сведения об этом финансовый управляющий отправит в суд, чтобы завершить процедуру банкротства.

-

Мировое соглашение — ситуация, когда должнику удаётся договориться с кредиторами о списании части долгов или отсрочке. В этом случае дело о банкротстве останавливается, а финансовый управляющий прекращает свою работу. Должник обязано исправно платить, согласно новым договоренностям. Если условия мирного соглашения нарушены, дело снова попадает в суд, а процедура признания банкротства возобновляется.

Последствия банкротства физических лиц

Банкротство избавляет от долгов и коллекторов — это плюс. Но у такой процедуры есть и минусы: будут испорчены деловая репутация и кредитная история. Кроме того:

- пока проходит дело о банкротстве должнику запрещено распоряжаться своим имуществом и счетами, выезжать за границу (по судебному решению);

- доходы в виде зарплаты и пенсии переходят в ведение финансового управляющего до окончания процедуры банкротства;

- пять лет после банкротства нельзя снова инициировать эту процедуру;

- в течение пяти лет при получении кредита нужно обязательно информировать потенциального кредитора о своём статусе банкрота;

- три года после процедуры нельзя занимать руководящие должности в организациях, пять лет — если это страховая компания, МФО, инвестиционный или негосударственный пенсионный фонд и 10 лет — если речь идёт о банке;

- если речь идет о банкротстве индивидуального предпринимателя, в течение пяти лет ему запрещено снова открывать ИП.

Эти последствия справедливы для граждан, которые списали долги путём реализации имущества, но не касаются тех, кто заключил мировое оглашение или прошёл реструктуризацию.

Последствия банкротства для родственников

Процедура банкротства затрагивает не только должников, но их супругов. Например, при банкротстве мужа автомобиль жены также подлежит реализации.

Интересы других родственников затрагиваются только при долевом владении собственностью или если сделки с роднёй заключались в течение последних трёх лет. К примеру, если недвижимость была подарена.

Сколько стоит банкротство?

В разных случаях стоимость процедуры варьируется. Основные затраты:

- госпошлина — 300 рублей;

- депозит в суд — 25 000 рублей;

- расходы финансового управляющего — от 25 000 рублей;

- публикации в СМИ о реструктуризации долгов, продаже имущества — 264,17 рубля за один квадратный сантиметр текста (ориентировочно на публикации может уйти более 7 000 рублей);

- почтовые издержки;

- оплата размещения сведений о процессе банкротства на сайте ЕФРСБ — 451,25 рублей за каждую публикацию.

Итого: минимальная стоимость стандартной процедуры банкротства — более 40 000 рублей, пройти упрощённую процедуру можно бесплатно.

Зачастую причиной денежных затруднений становится неспособность выполнять обязательства по займам. Чтобы облегчить финансовую нагрузку, кредит можно рефинансировать — привлечь средства в другом банке по более выгодным условиям. Например, это можно сделать в МТС Банке.

Этого ждали давно. И вот, пожалуйста – с 1 сентября в России заработала процедура упрощенного банкротства физических лиц. Если отвечаешь условиям, можешь подать заявление в МФЦ и стать банкротом без обращения в арбитражный суд. Не нужно тратить сотни тысяч и искать финансового управляющего, процедура заявлена как бесплатная. Главное, чтобы долги были несущественными, и приставы не смогли найти имущества, за счет которого их можно погасить.

Кому подойдет такой вариант? Какие этапы включает процедура, и какие документы потребуются? Что произойдет в итоге? Правовед. RU разобрался, что это такое и как работает.

Упрощенная процедура: в чем суть нововведений?

Упрощенная процедура банкротства физического лица введена с 01.09.2020. Правки внесены законом № 289-ФЗ от 31.07.2020. Теперь Глава X ФЗ «О банкротстве» (№ 127-ФЗ) дополнена § 5 « Внесудебное банкротство гражданина».

Это новая схема списания личных долгов для физлиц. Суть упрощения в том, что избавиться от невыполнимых обязательств перед кредиторами теперь можно без суда и бесплатно. Достаточно просто пойти в МФЦ и написать заявление, а все остальное государство сделает самостоятельно и автоматически. А когда установленный законом срок истечет, гражданина признают банкротом, как будто, он прошел эту процедуру через суд.

Это вкратце. Если же разобраться подробнее, в реальности есть масса нюансов, которые усложняют процесс. Упрощенное банкротство физических лиц в 2020 году на самом деле не такое простое. По большей части из-за условий, которые должны выполняться, чтобы заявление от гражданина приняли в МФЦ.

Кому подойдет упрощенное банкротство?

Упрощенный вариант списания личных долгов доступен лишь тем, чьи кредиторы ранее обратились в суд, а затем передали решение и исполнительные документы в ФССП. Если ни одного суда еще не было или кредиторы взыскивают долги без ФССП – внесудебный вариант не для вас.

Вообще, законом предусмотрено три главных условия упрощенной процедуры банкротства, а именно (п. 1 ст. 223.2 закона № 127-ФЗ):

- Совокупный размер долгов – от 50 до 500 тыс. рублей. Учитываются все долги, включая те, по которым срок исполнения еще не просрочен, алиментные обязательства, суммы, назначенные в рамках возмещения ущерба и прочие долги.

- У должника отсутствует любое имущество, за счет которого можно хотя бы частично погасить обязательства перед кредиторами. Если такое имущество появится в процессе банкротства, должник обязан будет сообщить об этом в МФЦ, и тогда банкротство прекратят. Кроме имущества, естественно, у должника должны отсутствовать и доходы. Наличие, например, даже небольшой зарплаты или пенсии, станет препятствием и не позволит подать на банкротство физического лица через МФЦ.

- Все ранее открытые в ФССП исполнительные производства должны быть окончены на основании п. 4 ч. 1 ст. 46 ФЗ «Об исполнительном производстве», то есть в связи с тем, что приставам не удалось найти у должника имущества и доходов для погашения за счет него долгов. Если производства открыты или ни один из действующих кредиторов еще не обращался в ФССП, это условие не будет выполнено.

Плюсы и минусы внесудебной процедуры

На первый взгляд, плюсов достаточно много. Тут и предложенный порядок – подать заявление в МФЦ гораздо проще, чем обращаться в арбитражный суд, а отсутствие необходимости в финансовом управляющем экономит минимум 100 тыс. рублей. И бесплатность процедуры – воспользоваться ей смогут все, отсутствие доходов и сбережений больше не станет проблемой для признания банкротства. И сами последствия, которые наступят в результате – все заявленные гражданином долги будут признаны безнадежными и списаны.

В то же время, предусмотренный п. 1 ст. 223.2 закона № 127-ФЗ фильтр условий не позволит воспользоваться процедурой всем, кто в ней нуждается. И это минусы.

Первое, это сумма – всего лишь 500 тыс. рублей. Если общая сумма вашего долга будет уже 510 тыс. рублей, воспользоваться процедурой не получился. А вот по данным НБКИ, число граждан с долгами в диапазоне от 500 000 до 1 000 000 рублей на 01.04.2020 составляло 1,08 млн человек. Никто из них подать заявление на банкротство через МФЦ не сможет.

Второе, это требования по закрытым исполнительным производствам. По логике закона, подать заявление в МФЦ могут лишь те, чьи кредиторы или хотя бы один из них:

- Обратились в суд для принудительного взыскания своего долга.

- Получили в суде исполнительный лист и направили его в ФССП на принудительное исполнение.

- Получили исполнительный лист обратно, так как решение нельзя исполнить из-за того, что не удалось найти никакого имущества.

То есть те должники, чьи кредиторы не подавали исков в суд, или подавали, но вместо принудительного взыскания в ФССП воспользовались возможностью подачи исполнительного листа сразу по месту получения дохода (п. 3 ст. 98 ФЗ № 229) или в банк, воспользоваться упрощенной процедурой банкротства не смогут. Также она будет недоступна и для тех, кто получает какой-нибудь доход. Неважно, пенсию, зарплату или пособие по безработице. Удержания по исполнительным листам из периодического дохода длятся годами и не позволят закрыть исполнительное производство. А если есть производство, внесудебной процедуры не видать.

А даже если производство будет закрыто, уже на следующий день после получения исполнительного листа взыскатель имеет право предъявить его в ФССП снова. Служба обязана на его основании открыть производство повторно и снова проводить исполнительные действия. Получается, должник поставлен в зависимость от поведения кредиторов, взыскателей и приставов. Если кто-то не согласен, есть все инструменты, чтобы препятствовать банкротству физического лица через МФЦ. И это самый главный минус.

Порядок списания личных долгов через МФЦ

Этапов на самом деле немного. Большая часть работы ложится на сотрудников многофункционального центра. Именно им предстоит делать проверки, пересылать документы, проверять соблюдение условий, выполнять все остальное. Итак, с 1 сентября банкротство через МФЦ будет включать такие этапы:

- Подача заявления.

Гражданин, отвечающий предусмотренным законом условиям, пишет заявление, прикладывает к нему необходимые документы (см. ниже) и обращается с ними в любой Многофункциональный центр по месту его проживания (п. 2 ст. 223.2 ФЗ № 127).

Бланк заявления на упрощенное банкротство

Бланк заявления на упрощенное банкротство.docx ≈ 16 КБ

Мы не рекомендуем вам составлять документ самостоятельно. Обратитесь к юристу!

Скачать образец

Заявление рекомендуем заполнять по месту подачи, в присутствии сотрудника МФЦ. Он поможет заполнить его правильно, даст ответы на все интересующие вопросы и в подробностях расскажет, как оформить банкротство через МФЦ в 2020 году. Порядок заполнения заявления можно почитать здесь.

ЧТО ВАЖНО!

При подаче заявления заявитель обязан сообщить полный перечень своих кредиторов. Если кто-то из них не будет указан, долги в его отношении аннулированы не будут (п. 4 ст. 223.2 ФЗ № 127).

- Проверка МФЦ.

В течение суток с момента получения заявления, ответственный сотрудник МФЦ проверяет Банк производств ФССП на предмет наличия или отсутствия в нем сведений об открытых исполнительных производствах, а также сведений о возврате исполнительных документов взыскателям. Если открытые производства отсутствую, а закрытые – окончены на основании п. 4 ч. 1 ст. 46 ФЗ № 229, закон о банкротстве через МФЦ обязывает сотрудника в течение 3 дней внести сведения о начале процедуры в отношении заявителя в ЕФРСБ.

Если условия не выполнены – МФЦ возвращает документы обратно заявителю с указанием причин. Повторно обратиться с таким заявлением можно не ранее, чем через 1 месяц (п. 6 ст. 223.2 ФЗ № 127).

- Размещение сведений в ЕФРСБ.

В реестре банкротов делается запись о том, что в отношении гражданина введена процедура внесудебной несостоятельности, о размере его долгов, а также наименование МФЦ, в котором начата процедура (п. 1 ст. 223.3 ФЗ № 127).

- Введение ограничений.

С момента, как сведения о гражданине включены в реестр банкротов, вводится мораторий на удовлетворение кредиторов. Все заявленные гражданином долги, кроме тех, что неразрывно связаны с личностью (например, алименты или возмещение вреда здоровью и жизни), прекращают удовлетворяться. А, кроме того (ст. 223.4 ФЗ № 127):

- прекращается начисление всех штрафов, неустоек и процентом по всем заявленным обязательствам;

- любые исполнительные документы в отношении заявителя можно направлять только в ФССП;

- приостанавливается исполнение всех исполнительных листов;

- гражданину запрещается брать новые кредиты, выступать поручителем, совершать иные обеспечительные сделки.

Уведомление о том, что сведения о должнике включены в ЕФРСБ, МФЦ направляет во все банки, где у должника открыты счета, в районный суд и ОСП, иные уполномоченные органы по месту его проживания (п. 3 ст. 223.4 ФЗ № 127).

ВАЖНО! В течение всего срока, на протяжении которого сведения о должнике включены в ЕФРСБ, ему нельзя приобретать имущество – покупать за личные деньги, приобретать по дарственной, получать в наследство или в результате оспаривания сделки. Если в течение этого времени у должника появится имущество, за счет которого можно полностью или в части удовлетворить требования кредиторов, процедуру прекращают. Должник обязан в 5-дневный срок сообщить о наличии такого имущества в МФЦ, а тот – в 3-дневный срок прекратить процедуру и сделать запись об этом в ЕФРСБ (ст. 223.5 ФЗ № 127).

Документы

Перечень документов для банкротства через МФЦ включает:

- список банков, в которых оформлены кредиты;

- паспорт, ИНН;

- справка о месте проживания;

- доверенность + паспорт представителя, если документы подает представитель.

Иных документов утвержденным бланком заявления не предусмотрено. Поэтому судя по всему, представлять кредитные договоры, решения судов, материалы исполнительных производств – не нужно.

Стоимость

И рассмотрение заявления, и включение сведений в реестр банкротов заявлены как бесплатные, взимания каких-либо госпошлин и иных обязательных платежей за это не предусмотрено (ст. 223.7 ФЗ № 127).

Сроки

На процедуру досудебного банкротства через МФЦ закон отводит 6 месяцев с момента включения сведений в ЕФРСБ. По истечении этого срока процедура завершается, о чем МФЦ вносит соответствующую запись в реестр.

| Консультация юриста онлайн Ответ на сайте в течение 15 минут |

Задать вопрос |

Последствия

Главное, что ждет банкрота по истечении этих 6 месяцев – списание всех долгов. Закон освобождает должника от ранее взятых финансовых обязательств, о которых указано в заявлении. Долги признаются безнадежными, больше взыскать их кредиторам не получится (ч. 1 ст. 223.6 ФЗ № 127). Но нужно понимать, что списание не распространяется на:

- Долги перед кредиторами, о которых заявитель не упомянул в заявлении.

- Долги по алиментам, по возмещению ущерба здоровью и жизни, по возмещению морального вреда и т.д.

Кроме того, на банкрота распространяются все ограничения, которые предусмотрены при банкротстве в судебном порядке, а именно (ст. 213.30 ФЗ № 127):

- В течение пяти лет нельзя брать кредиты без указания на то, что вы банкрот.

- В течение трех лет нельзя занимать должности в органах управления предприятиями, а в кредитных и страховых организациях – в течение 10 и 5 лет соответственно.

- В течение 10 лет нельзя начинать повторную процедуру банкротства.

В общем, ничего страшного. Если вы отвечаете требованиям закона – бегите скорее в МФЦ! А если остались вопросы, задайте их нашим юристам!

Содержание:

- Что такое банкротство?

- Условия банкротства физических лиц

- Необходимые документы и их сбор

- Заявление о банкротстве

- Принятие судом заявления

- Процедуры

- Оспаривание сделок при банкротстве

- Последствия банкротства физических лиц

- Упрощенная процедура банкротства физического лица

- Особенности, преимущества и недостатки упрощенной процедуры

- Отличия внесудебного и судебного банкротства

Что такое банкротство?

Пятая часть населения России имеет кредиты (более 36 млн человек). Средний размер кредита граждан России составляет 268,5 тыс. рублей. Эти данные опубликовали ЦБ и Национальное бюро кредитных историй.

По данным НАПКА, из всех должников более 80% имеют хотя бы один просроченный кредит. Неспособность своевременно обслуживать свои долги является одной из основных причин финансовой несостоятельности.

Ситуации, вследствие которых человек лишается регулярного дохода, могут возникнуть разные. Кто-то теряет работу, кто-то вынужден закрывать бизнес, либо сталкивается с серьезными проблемами со здоровьем, кто-то становится жертвой мошенничества. Лихорадочное время пандемии коронавируса этому способствует.

Что касается бизнеса, то в первом полугодии 2021 года было закрыто более 548 тысяч ИП, что в 2 раза больше, чем в 2020 году. Число мошеннических операций выросло в 2021 году на 23%, а сумма, которую им удалось похитить превысила 3 млрд рублей.

Для части россиян банкротство физических лиц стало единственным выходом. Банкротство — это законное списание своих долгов. Закон о банкротстве физических лиц в России в октябре 2015 года. Ее реализация возможна как в судебном, так и во внесудебном порядке.

Как оформить банкротство физического лица? Эту процедуру можно провести самостоятельно. В этом тексте мы подготовили инструкцию по банкротству физического лица.

Условия банкротства физических лиц

Финансово несостоятельным человек может быть признан в случае, если его долг перед кредиторами превышает 50 тысяч рублей. В этом случае он имеет право обратиться в МФЦ с заявлением о признании себя банкротом. Судебная процедура начинается, если долги человека превышают 500 тыс. рублей.

Основное условие банкротства — неспособность выплачивать долги в течение 3 месяцев и более. В течение этого времени кредиторы инициируют производство. В этот момент имеет смысл отправиться к юристу, так как многие финансовые организации подключают к работе коллекторов, а это оказывает серьезное психологическое давление.

Необходимые документы и их сбор

Для инициирования процедуры заявителю нужно собрать 4 типа документов: личные, членов семьи, о трудовой деятельности и наличии собственности. В общей сложности около 60 документов.

Личные документы гражданина

Банкротящийся должен предоставить документы, удостоверяющие личность (паспорт), и о составе семьи. Если гражданин в браке и имеет детей, понадобятся копии свидетельства о заключении брака и рождении детей. Если должник в разводе, то понадобятся справки о разводе и разделе имущества (если оно имело место).

Документы о финансовом состоянии и учете средств

Гражданин должен предоставить копию ИНН, СНИЛС с выпиской из ПФР, справку об отсутствии или наличии ИП. Выписку из ЕГРИП можно скачать на сайте ФНС или заказать через МФЦ.

Должник должен уведомить о наличии у него всего имущества с указанием места нахождения. Копии документов можно заказать на сайте Росреестра или через «Госуслуги».

Понадобятся справки о доходах за последние 3 года, копия трудовой, справки о банковских счетах, сведения об участии в других юрлицах, доказательства задолженности. Это кредитные договоры и документы о займах и кредитах и размере неоплаченного остатка, документы, подтверждающие невозможность погашения долгов.

Читайте также:

Три кейса банкротства, которые заставят вас задуматься

Какие меры предпринять, чтобы избежать банкротства

Россияне смогут скорректировать данные для внесудебного банкротства

Заявление о банкротстве

Составление заявления о банкротстве — важная часть. Оно содержать размеры фактической задолженности перед кредиторами и отражать объективные причины, на основании которых должник перестал платить по счетам.

Обычно размер заявления не превышает 1-2 абзаца. Обычно это сокращение с работы, травмы или инвалидность. К тексту заявления должны быть приложены копии документов, подтверждающих наличие этих обстоятельств.

Желательно указать, какую именно процедуру банкротства физического лица вы просите ввести. Если размер дохода существенно превышает прожиточный минимум на человека и его детей, то разумно просить процедуру реструктуризации долгов. В противном случае — процедуру реализации имущества (именно эта процедура при удачном исходе завершается списанием долгов).

Принятие судом заявления

Заявление о признании должника банкротом принимает судья арбитражного суда. Если к нему приложены не все необходимые документы, суд запрашивает их дополнительно.

В определении о принятии заявления указывается кандидатура арбитражного управляющего, регистрационные данные должника и дата рассмотрения документов.

Судебное заседание по проверке обоснованности заявления о признании должника банкротом проводится не менее чем через 15 дней и не более чем через 30 дней с даты вынесения определения о принятии заявления о признании должника банкротом.

Процедуры

Процедура банкротства абсолютна законна и занимает 6-12 месяцев и условно укладывается в 3 основных этапа. Какие документы необходимы для возбуждения процедуры банкротства физического лица и как она происходит по шагам — объясняем.

Суд выносит определение о назначении заседания в течении 5 дней после принятия заявления о признании должника банкротом. Ход дела публикуется на сайтах «Мой арбитр», ЕФРСБ. Там можно следить за процессом по ФИО, ИНН, СНИЛС.

Первый суд происходит в срок от 15 дней до 3 месяцев в зависимости от загруженности Арбитражного суда. Заявление признается обоснованным, и должник получает финансового управляющего. Уже на этом этапе может быть начата процедура реализации имущества.

Реструктуризация долга и реализация имущества

Процедура реструктуризации долга и реализации имущества может быть начата сразу после первого суда, который сразу признает гражданина банкротом. Долги фиксируются сроком до 3 лет, а ранее наложенные аресты — снимаются. Полностью останавливается исполнительное производство.

Процедура реализации имущества фиксируется финансовым управляющим в ЕФРСБ и «Коммерсанте». Итог — полное освобождение должника от своих обязательств — подтверждается соответствующим определением Арбитражного суда.

Примечательно, что В 80% случаев торги не проводятся, так как списывать нечего. Единственное жилье должника остается неприкосновенным.

Оспаривание сделок при банкротстве

Оспорить в процессе банкротства можно безвозмездные сделки (дарение, наследование). Последствиями ее оспаривания может быть возврат имущества или денежных средств, полученного кредитором, в конкурсную массу.

Все остальные сделки гражданина-банкрота (имеются в виду возмездные сделки) не оспариваются.

Если должник расплатился только с одним кредитором, то сделку оспорят или же обяжут этого последнего внести деньги. Если же он уже продал имущество, то возникнет вопрос управления средствами, а также в целом — была ли эта сделка возмездна.

Последствия банкротства физических лиц

Несмотря на то, что процедура личного банкротства действует в России уже 6 лет, в среде обывателей она все еще воспринимается с осторожностью и даже страхом. Все потому, что не проводится достаточно системная работа по разъяснению последствий.

Каковы же последствия объявления себя финансово несостоятельным? После банкротства физического лица человек не может в течение 3 лет занимать должность генерального директора или главного бухгалтера и открывать свое ООО. В случае если гражданин планирует брать кредиты, ему необходимо в течение 5 лет уведомлять банки о том, что он ранее был признан банкротом.

В остальном можно быть абсолютно спокойным. Существует миф о том, что после банкротства нельзя найти работу. Это не так. Можно даже устроиться на государственную службу.

Упрощенная процедура банкротства физического лица

С 1 сентября 2020 года физические лица могут пройти упрощенную процедуру банкротства. Она проводится в отношении граждан, имеющих от 50 до 500 тысяч рублей задолженности перед кредиторами.

Инициировать упрощенную процедуру банкротства физического лица гражданин может через МФЦ по месту жительства. К заявлению необходимо приложить список всех кредиторов. Это намного проще, чем обращение в суд с кучей справок, дата которых не должна быть позднее чем за 30 дней до подачи заявления.

Особенности, преимущества и недостатки упрощенной процедуры

Внесудебное банкротство является бесплатной процедурой. Должник не платит ни госпошлину, ни вознаграждение управляющему, ни судебные издержки. Процедура реализуется быстрее чем за 6 месяцев.

Но не все так просто, как кажется на первый взгляд. По статистике, одобряют около 25% заявок, а остальные возвращаются из-за несоответствия требованиям. Подать на внесудебное банкротство можно при наличии просрочки по долгам не менее 50 тысяч рублей при условии отсутствия имущества и денег на счетах.

Если судебные приставы открыли производство или у должника есть доход, а также какая-либо собственность, внесудебно пройти процесс не получится. При обнаружении активов будет запущено банкротство физлица через арбитражный суд со всеми вытекающими. И здесь, конечно, не обойтись без юриста.

Кроме того, в законе пока не описана ситуация, когда гражданин может действовать недобросовестно, а именно — получать кредиты без намерения их возвращать. Даже в этом случае он может претендовать на списание долгов.

Отличия внесудебного и судебного банкротства

Если должник имеет долги на сумму от 500 тысяч рублей и не платит по ним более 3 месяцев, против него запускается процедура судебного банкротства. Она занимает от 6 месяцев до нескольких лет и реализуется арбитражным судом.

Инициировать судебное банкротство могут сам должник, конкурсный кредитор или уполномоченный орган (например, ФНС). Процесс начинается с уплаты госпошлины в размере 300 рублей. В процессе процедуры нанимается финансовый управляющий, вознаграждение которого составляет 25 тысяч рублей, а также финансируются публикации в газете «Коммерсант» о ходе дела.

Судебное банкротство может растянуться на годы. В течение этого времени гражданин может получить запрет на выезд за границу, а также лишиться права брать кредиты и открывать депозиты в банках. За имущество должника будет отвечать финансовый управляющий.

Прежде чем начинать процедуру банкротства, необходимо трезво оценить свою ситуацию, взвесить риски и проконсультироваться с юристом.

Фото на обложке: Shutterstock / Amnaj Khetsamtip