Роман Исаев

Партнёр ГК «Современные технологии управления»

Руководитель проектов, бизнес-тренер, сертифицированный специалист Business Studio

Автор 11 книг и более 60 публикаций в научно-практических журналах

Автор и разработчик моделей и модулей для системы Business Studio, которые на протяжении многих лет активно используются в ведущих российских и международных организациях

В статье представлен четкий подход к установлению связи между основными компонентами качества банковской деятельности с точки зрения клиента. Для каждого компонента приводится детальное описание, примеры из практики, ссылки на необходимые методики и решения. Рассмотрены следующие понятия: система менеджмента качества и соответствующие стандарты; обслуживание клиентов, стандарт качества банковского обслуживания; процесс, стандарт качества банковского процесса; продукт, стандарт качества банковского продукта.

Рассказывает опытный банковский клиент, который обслуживался более чем в 15 различных банках:

«Если:

- В офисах банка большие очереди, а совершение операций занимает много времени;

- Офисы банка некомфортные, нет листовок и памяток с детальным описанием продуктов и услуг банка, нет зоны самообслуживания;

- Наблюдается высокая частота совершения ошибок сотрудниками или техническими устройствами банка;

- Банковские сотрудники не могут оказать качественную консультацию (дать ответы на все мои специализированные вопросы);

- В системе „Интернет-банк“ нельзя открыть депозит или выполнить самые распространенные и нужные платежи без комиссии;

- Стоимость услуг банка равна или выше среднерыночной;

- В банке нет современных услуг, которые могут удовлетворять все мои потребности;

- Нет хорошей обратной связи между клиентом и банком, тщательной работы с претензиями и отслеживания удовлетворенности клиентов;

то такой банк я обхожу стороной.»

В статье рассмотрено качество банковской деятельности с точки зрения клиента. Поскольку качество (упрощенно говоря) — это степень соответствия объекта требованиям заинтересованных сторон, то у качества может быть много видов в зависимости от числа заинтересованных сторон. Например, качество управления ликвидностью банка, качество управления рисками банка, качество банка как работодателя, качество банка как объекта регулирования со стороны государственных органов и т. д.

Нас интересуют все аспекты деятельности банка, влияющие на удовлетворенность клиента. Есть много наработок по данной теме, но автор еще не встречал описания системного подхода к обеспечению и улучшению качества банка, который связал бы различные понятия и методики в систему, объяснил их взаимосвязь. В итоге многое сводится к следующим понятиям и компонентам, которые будут далее детально рассмотрены.

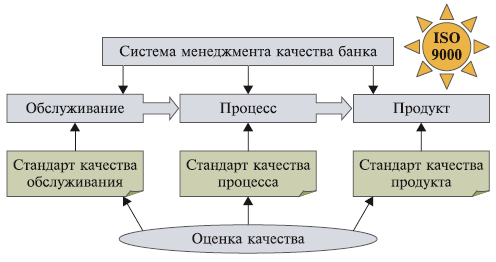

Понятие «система менеджмента качества» (СМК), по мнению автора, является фундаментальным и включает в себя три составляющие: обслуживание, процесс, продукт (схема 1).

Схема 1. Основные понятия/компоненты качества банка (для клиента)

Каждый из этих трех компонентов может применяться банком как отдельный и самостоятельный способ повышения качества банковской деятельности и удовлетворенности клиентов, так и в рамках единой СМК. В зависимости от того, что для банка важнее и в чем он видит свою стратегию и конкурентное преимущество, наибольшее внимание может уделяться одному из способов.

Стандарт качества обслуживания устанавливает, как организовать взаимодействие с клиентом и обеспечить для него комфортные условия в банковском офисе.

Стандарт качества бизнес-процесса определяет, как должен быть устроен бизнес-процесс и как его выполнять; кто и какие функции должен выполнять в бизнес-процессе; кто и за что должен отвечать; какие входы/выходы должны формироваться и с какими требованиями.

Стандарт качества продукта устанавливает, как сделать стоимость и условия реализации продукта конкурентоспособными и выгодными для клиента.

Стандарт на СМК (например, ISO 9001) определяет, как связать в единое целое все компоненты качества банковской деятельности, обеспечить функционирование системы и документировать систему [1].

Какой способ выбрать: один или все — решает сам банк. Чем больше задействовано способов, соответственно, тем больше финансовые и трудовые затраты банка, но тем больше удовлетворенность клиентов, а значит, продажи и прибыль банка.

Одни банки делают ставку на качество обслуживания клиентов и индивидуальный подход к каждому клиенту. Другие, наоборот, — на массовость обслуживания клиентов, разработку стабильных и масштабных технологий и бизнес-процессов. И, наконец, отдельные банки предпочитают привлекать и удерживать клиентов качеством продуктов в узком его понимании (т. е. выгодными тарифами, условиями договоров и т. п.).

Конечно, в идеале должны быть реализованы одинаково эффективно и сбалансированно все способы.

Пример 1. Рассказывает представитель руководства банка, в котором ставка делается на качество обслуживания (подробнее см. [2]):

«Нашему клиенту не столь важно, пришлось ли ему подождать при посещении операционного офиса, или девушка-операционист что-то не так сделала. Нашим клиентам просто приятно приходить в банк и здесь они получают положительные эмоции. Мы даже ввели такое понятие, как управление настроением и впечатлениями клиента. Выявили и реализовали несколько аспектов, положительно влияющих на настроение клиента и его впечатления от посещения банка:

- Оформление офиса. Приятная цветовая гамма, картины, цветы, аквариум и т. п.;

- Внутреннее удобство и интерьер офиса. В офисе обязательно должна быть мягкая мебель, столики с деловыми журналами, бесплатная кофе-машина, телевизор с трансляцией бизнес-каналов, технические устройства для самообслуживания;

- Встреча каждого клиента сотрудником банка (консультантом/менеджером по работе с клиентами) и сопровождение его для получения необходимого продукта/услуги;

- И многое другое.

Кроме того, при посещении банка наши клиенты регулярно получают небольшие, но приятные подарки (фирменные банковские ручки, календарики, флажки, наклейки с логотипом банка и т. п.)».

Пример 2. Рассказывает представитель руководства банка, который выбрал способ «Качество бизнес-процессов»:

«Мы ориентируемся на массовое обслуживание большого потока клиентов, когда первостепенное значение имеют четко отлаженные бизнес-процессы и технологии. Для нас важны, в первую очередь, такие параметры, как время, себестоимость и безошибочность выполнения всех операций в бизнес-процессах. Несмотря на то, что мы проигрываем некоторым банкам в индивидуальном подходе к клиентам, нашим клиентам предоставляется возможность выполнить любую банковскую операцию на самом технологичном уровне, быстро и без особых сложностей».

Пример 3. Рассказывает представитель руководства банка, в котором внимание фокусируется на качестве продуктов (в финансовой и договорной части):

«Клиенты к нам идут, в первую очередь, потому, что у нас нет комиссий на самые распространенные платежи, одни из самых высоких процентов по вкладам, выгодные условия открытия и обслуживания банковских счетов и дебетовых карт. Пусть у нас не самые роскошные офисы и часто бывают очереди, но мы помогаем клиентам экономить, и они это ценят».

Рассмотрим перечисленные подходы к обеспечению качества более подробно.

Система менеджмента качества банка

Ответственные за данное направление в банке: служба качества, департаменты бизнес-процессов, методологии и стандартизации, организационного развития.

СМК банка — это совокупность взаимосвязанных методических, технических, информационных, организационных и других средств по управлению качеством.

Внедряя СМК, мы так или иначе описываем бизнес-процессы банка, а затем управляем ими. Иными словами, бизнес-процессы и СМК не могут существовать независимо друг от друга, если мы говорим о реальной СМК, работающей на практике и приносящей результаты. Как было отмечено ранее, СМК является универсальным инструментом, объединяющим все способы, методики, технологии и средства в области качества банка.

Построению и организации функционирования СМК в банке посвящены методические рекомендации Ассоциации российских банков (АРБ) [1] и гл. 6 книги [2]. В них детально рассмотрена архитектура СМК банка, процессы и процедуры по организации функционирования СМК, подготовка СМК к сертификации на соответствие требованиям стандарта ISO 9001:2008, взаимосвязь СМК и стандартов качества банковской деятельности АРБ.

В последнее время во многих банках и проектах все активнее начинают использоваться типовые решения, например «Типовая система менеджмента качества коммерческого банка» [3]. Это электронная база данных, которая содержит все необходимые образцы документов, методики и материалы для построения, сертификации и организации функционирования СМК в банке.

Чтобы не погружаться в детали методических рекомендаций, требования стандарта ISO 9001:2008 и не повторять указанные источники информации, автор хотел бы рассказать об СМК в формате «просто о сложном».

СМК в банке: просто о сложном

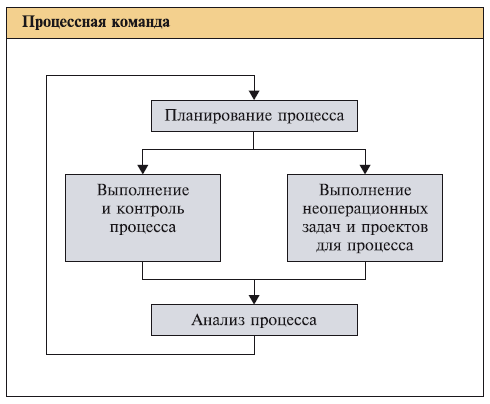

СМК и работа процессной команды* СМК сводится к выделению бизнес-процессов банка и управлению ими по определенным правилам/механизмам, которые включают (подробнее см. [2]):

- Регулярное обсуждение всех ключевых вопросов, задач и проблем по бизнес-процессам банка и принятие необходимых решений на заседаниях постоянно действующего комитета по бизнес-процессам и качеству;

- Регулярное проведение совещаний процессных команд, состоящих из сотрудников различных подразделений банка, по вопросам стратегического планирования, контроля, анализа и улучшения своего процесса;

- Систему обратной связи руководителей и исполнителей процесса/подпроцессов;

- Единую инструкцию по управлению процессами и работе процессных команд (последовательность шагов при работе с процессами);

- Маркетинговые механизмы (обязательное определение требований рынка к процессу и его конкурентных преимуществ, оценку удовлетворенности клиентов процесса);

- Стратегическое планирование процесса;

- Описание процесса, взаимодействия подразделений и ответственности в его рамках, определение границ процесса;

- Управление проектами (задачами) по улучшению (оптимизации) процесса, внедрению инноваций (идей);

- Систему мониторинга показателей бизнес-процесса;

- Работу с претензиями клиентов к процессу и анализ процесса. Обратную связь с клиентами процесса. ;

- Методы анализа/аудита и постоянное улучшение (оптимизацию) процесса;

- Предупреждающие действия и управление операционными рисками процесса;

- Документирование всех работ и результатов по управлению процессом (управление записями);

- Процессное бюджетирование и обеспечение ресурсами;

- Мотивацию участников процесса в зависимости от результатов всего процесса, а не его отдельного подпроцесса.

Функции процессной команды/службы качества банка следующие:

- Разработка перечисленных правил на основе известных стандартов (ISO, АРБ и др.);

- Фиксирование этих правил в виде нормативных документов (положений, инструкций, памяток) и форм документов банка;

- Внедрение этих правил в работу процессных команд банка (включая обучение и консультирование процессных команд);

- Контроль соблюдения правил и активное участие в их реализации;

- Выполнение (или координация) процедуры по функционированию СМК (планирование, документирование, аудиты, анализ со стороны руководства и т. д.).

Ситуация по умолчанию, которая существует в некоторых банках, не имеющих СМК и процессных команд:

- Правила и механизмы управления бизнес-процессами не используются либо используются не в полной мере;

- Большое число вопросов, задач и проблем решается внутри структурных подразделений без активного взаимодействия в рамках процессов;

- Нет четкого разграничения ответственности в процессе и за сквозной процесс в целом;

- Измеряются и контролируются в основном только финансовые показатели процессов. Нет других видов показателей;

- Ресурсы тратятся больше на решение возникших серьезных проблем в процессах, нежели на их предупреждение.

Качество обслуживания в банке

Ответственные за данное направление в банке: служба качества, департаменты клиентского сервиса, маркетинга.

Все мы являемся клиентами банков и с определенной периодичностью пользуемся их услугами. И все мы хотим, чтобы очереди в операционных залах были меньше, специалисты банка/операционисты были вежливыми и давали подробные консультации, банковские офисы были комфортными и имели удобный график работы, а от посещения банка всегда оставались хорошие впечатления. Все это позволяет реализовать и контролировать система управления качеством обслуживания, которая является подсистемой СМК.

Качество обслуживания (в рамках данной статьи) — это совокупность механизмов, мероприятий, правил и атрибутов, влияющих на удовлетворенность клиентов при контакте с банком, но напрямую не связанных с выполнением основных банковских бизнес-процессов (реализацией продуктов и услуг). Важно отличать деятельность по обеспечению и улучшению качества обслуживания в банке от выполнения основных (продуктовых) бизнес-процессов банка. Иными словами, основные бизнес-процессы запускаются после того, как клиента удовлетворило качество обслуживания и он решил приобрести необходимый продукт/услугу.

Например, клиент зашел в банковский офис, ему понравилось внутреннее обустройство офиса, отсутствие очереди. Вежливые сотрудники детально проконсультировали его, и тогда он решил открыть в данном банке вклад, т. е. запустилась первая процедура «Оформление документов на открытие вклада» бизнес-процесса «Вклады».

В зависимости от точек контакта клиента с банком качество обслуживания подразделяется на несколько видов: качество обслуживания в банковском офисе, качество работы интернет-представительства банка, качество обслуживании в сall-центре (телефонном центре).

Рассмотрим требования к качеству обслуживания в банковском офисе (схема 2), которые автор объединяет в следующие три группы (категории): внешние атрибуты, внутренние атрибуты и персонал офиса.

Схема 2. Категории требований к качеству обслуживания в банковском офисе

Каждая группа состоит из нескольких подгрупп требований, которые, в свою очередь, включают конкретные узкоспециализированные требования. Полный перечень всех требований к качеству обслуживания в банке в электронном виде представлен в Типовой системе менеджмента качества коммерческого банка [3].

При построении в банке системы управления качеством обслуживания сначала оценивается выполнение банком всех требований. Затем для тех требований, которые не выполняются, разрабатывается и реализуется перечень задач и проектов по приведению банка в соответствие с требованиями к качеству обслуживания.

Необходимо проводить регулярный аудит качества обслуживания в банке, например с помощью метода Mystery Shopper (≪таинственный покупатель≫, или ≪контрольная закупка≫). По результатам каждого аудита рассчитывается индекс качества обслуживания в банке как средняя оценка удовлетворения всех требований.

Во многих банках действует либо разрабатывается нормативный документ ≪Единые стандарты качества обслуживания в банке≫. Он содержит описания способов и правил, которые приняты в банке для реализации требований к качеству обслуживания, а также устройство и процедуры системы управления качеством обслуживания. Пример документа приведен в [3].

Качество бизнес-процессов банка

Ответственные за данное направление в банке: департаменты бизнес-процессов, методологии и стандартизации, организационного развития.

Бизнес-процесс (процесс) — это совокупность взаимосвязанных или взаимодействующих видов деятельности, преобразующих входы в выходы.

Качество бизнес-процессов достигается за счет их описания и оптимизации с помощью современных программных продуктов бизнес-моделирования (например, Business Studio), внедрения и последующего постоянного использования механизмов управления бизнес-процессами.

Все процедуры (этапы) управления бизнес-процессами банка подробно рассмотрены в [2], в общем виде процесс представлен на схеме 3.

Схема 3. Управление процессами СМК

Описание (стандартизация) бизнес-процессов позволяет:

- Создать эталонный способ выполнения каждой процедуры, который приведет к наилучшим результатам;

- Повысить эффективность взаимодействия всех участников (подразделений банка) в процессе;

- Установить ответственных как за каждую процедуру, так и за весь процесс (владелец процесса);

- Сохранить все знания сотрудников банка о процессах для целей обучения новых сотрудников и дальнейшего улучшения процессов;

- Установить требования к времени выполнения всех процедур процессов, а также другие требования и показатели (качество, эффективность, результативность);

- Оценить и минимизировать операционные риски;

- Создать инструкции действий в случае возникновения критических ситуаций.

Для любого основного процесса банка (связанного с реализацией, жизненным циклом продукта/услуги) рекомендуется установить следующую структуру (цепочку процедур):

- Оформление (например, оформление и выдача новой банковской карты клиенту);

- Обслуживание (например, обслуживание всех операций с банковской картой через банкоматы, блокировка/разблокировка карты, изменение параметров услуги «SMS-сервис» по карте и др.);

- Закрытие (например, закрытие и уничтожение карты).

Качество должно поддерживаться во всех этих процедурах, а не только при оформлении. Главные требования клиентов к качеству бизнес-процессов:

- Ускорить выполнение процедур (например, прохождение переводов и платежей, рассмотрение заявки на кредит, сократить время оформления справки об остатках на счете для получения визы и т. д.);

- Упростить оформление документов;

- Обеспечить своевременность выполнения процедур (например, вовремя изготовлять банковские карты);

- Минимизировать ошибки при выполнении процедур (например, неправильное начисление процентов по кредиту или ошибки в оформлении документов);

- Минимизировать поездки клиента в офис банка (например, предусмотреть возможность доставки банковской карты клиенту на дом, выезд консультанта банка в офис клиента, возможность выполнять большинство банковских операций дистанционно);

- Реализовать различные варианты выполнения процедур (например, возможность погашения кредита через систему «Интернет-банк», банкоматы сторонних банков, городские платежные терминалы, почтовые отделения и т. д.).

Оценка качества бизнес-процессов

Для оценки качества должны быть обязательно выбраны следующие бизнес-процессы банка:

- Основные бизнес-процессы (связанные с реализацией продуктов и услуг банка), например «Банковские карты», «Расчетно-кассовое обслуживание», «Кредитование», «Дистанционное банковское обслуживание» и т. д.;

- Группа процессов «Взаимодействие с клиентами»: работа с претензиями клиентов, работа сall-центра, исследование и анализ удовлетворенности клиентов;

- Группы процессов «Управление маркетингом» (включая разработку банковских продуктов и услуг), «Управление финансами», «Управление рисками», «Управление персоналом» и др.

Оценка качества бизнес-процессов может проводиться, как минимум, двумя методами: посредством анализа показателей бизнес-процессов и опросов клиентов с помощью анкет и чек-листов.

Примеры более 500 типовых показателей банковских бизнес-процессов приведены в [3]. План-фактный анализ показателей удобно выполнять, например, с помощью программного продукта Business Studio.

Вопросы для клиентов могут быть следующими:

- Все ли документы по выпуску банковской карты были оформлены без ошибок?

- Соответствует ли внешний вид карты оригинал-макету? Правильно ли написана ваша фамилия?

- Все ли операции по банковской карте выполняются без ошибок и задержек?

- Были ли у вас проблемы в работе с банкоматами?

- Был ли запечатан PIN-конверт?;

- Были ли случаи несанкционированного использования вашего счета/карты?

- Сколько времени прошло с момента подачи заявления на выпуск карты до ее изготовления?

- Были ли случаи некорректной блокировки карты банком?

Для каждого бизнес-процесса рассчитывается индекс его качества (удовлетворенность клиентов качеством бизнес-процесса), затем рассчитывается интегрированный (средний) индекс качества всех бизнес-процессов банка.

Качество продуктов банка (финансовая и договорная часть)

Ответственный за данное направление в банке: финансовый департамент, юридический департамент.

Под качеством банковских продуктов/услуг автор подразумевает:

- Финансовую часть продукта (тарифы);

- Договорную часть (условия договоров);

- Характеристики продуктовой линейки банка в целом (т. е. наличие или отсутствие определенных продуктов/услуг и их доступность, возможность настройки параметров каждого продукта под потребности клиента).

Можно сказать, что бизнес-процессы — это динамическая сторона качества, продукты — статическая. Иными словами, для оценки требований к продуктам и их параметров не нужен мониторинг выполнения бизнес-процессов, сбор статистики показателей и различные наблюдения. Все четко зафиксировано в нормативных документах банка.

Главные требования клиентов к качеству продуктов:

- Сделать более гибкими параметры продуктовой линейки (например, предоставить возможность выбирать вклад под индивидуальные требования);

- Снизить стоимость продуктов и услуг или установить льготы для постоянных клиентов (например, отменить комиссию за выдачу кредита или уменьшить процентную ставку для постоянных клиентов);

- Изменить отдельные условия договоров (например, для потребительского кредита — это возможность досрочного погашения кредита без выплаты штрафа, отсутствие поручителей, отсутствие первоначального взноса).

Оценка качества продуктов

Оценка качества продуктов (в их финансовой и договорной части) выполняется посредством изучения нормативных документов по продуктам/услугам (тарифы, формы договоров и др.) и разработки специальных опросников, т. е. перечней вопросов, на которые должен ответить клиент.

Приведем примеры вопросов.

- Было ли вам предложено достаточно тарифов для выбора?

- Выгодны ли для вас тарифы по банковским картам, по сравнению с другими банками?

- Полностью ли вас устраивают стоимостные параметры выбранного тарифа?

- Устраивают ли вас все условия договора по выпуску и обслуживанию банковских карт?

- Не пришлось ли вам выполнить обязательный платеж/комиссию, о котором вы не знали/не были проинформированы?

- Не ухудшились ли со временем тарифы и условия договора?

Для каждого продукта/услуги банка рассчитывается индекс его качества (удовлетворенность клиентов качеством продукта), затем рассчитывается интегрированный (средний) индекс качества всех продуктов/услуг банка.

Оценка качества банковской деятельности

На основе рассмотренных трех направлений по обеспечению и улучшению качества банковской деятельности и удовлетворенности клиентов рассчитывается интегрированный индекс качества банковской деятельности (общая удовлетворенность клиентов).

Данный индекс равен среднему арифметическому значению индексов качества обслуживания в банке (удовлетворенность клиентов качеством обслуживания), качества бизнес-процессов банка (удовлетворенность клиентов качеством бизнес-процессов) и качества продуктов банка (удовлетворенность клиентов качеством продуктов).

Еще раз обратим внимание, что в рамках данной работы мы оцениваем качество банковской деятельности прежде всего с точки зрения клиента и не учитываем другие «внутренние» аспекты качества работы банка, такие как качество управления банковскими рисками, качество управления финансами, качество стратегического управления и т. д.

Заключение

Итак, мы рассмотрели основные направления (способы) обеспечения и улучшения качества банковской деятельности с точки зрения удовлетворенности клиента. Подчеркнем, что в настоящее время уже недостаточно отдельных локальных улучшений качества. Необходим системный подход, который позволяет объединить все направления, подходы, стандарты и наработки в систему и тем самым в несколько раз повысить прозрачность, управляемость и эффективность данной деятельности.

* Процессная команда — это постоянно действующая рабочая группа, которая управляет процессом под руководством его владельца.

Список использованной литературы

[1] Методические рекомендации АРБ по организации функционирования системы менеджмента качества в коммерческом банке

[2] Исаев Р. А. Банковский менеджмент и бизнес-инжиниринг. — М.: ИНФРА-М, 2011. — 400 с.: ил.

[3]Типовая система менеджмента качества коммерческого банка (в составе комплексной типовой бизнес-модели коммерческого банка)

Опубликовано по материалам:

Журнал Методы менеджмента качества № 6, 2011

Июнь 2011 г.

Рекомендуемые материалы по тематике

Требования IRIS: новый взгляд на взаимосвязь процессов и ключевых показателей деятельности (KPI)

Политика ИСО

Внутренний аудит СМК банка и анализ со стороны руководства

Управление процессами системы менеджмента качества банка

Одновременно с рынком банковских услуг изменяется и клиентский сегмент. Все больше людей обращается в банки за получением финансовых услуг, при этом уже имея опыт получения аналогичных услуг в других банках. Растет и доля клиентов, которые пользуются продуктами и услугами сразу нескольких банков, так как они не удовлетворенны услугами какого-то одного из них.

Все эти факторы заставляют банки делать акцент на увеличение эффективности бизнеса и рост уровня качества предоставления банковских продуктов и обслуживания клиентов. Хотя, по большому счету, качество предоставления услуг давно уже перестало быть конкурентным преимуществом, недостаточное качество услуг и недовольство клиентов могут негативно повлиять как на репутацию банка, так и на его доходность в целом.

Обычно под качеством банковских услуг понимают совокупность свойств и характеристик услуги, которые придают ей способность удовлетворять обусловленные или предполагаемые потребности клиента. Если услуга в полной мере удовлетворяет потребности клиентов, то считается, что она оказывается качественно. В этом случае под управлением качеством мы будем понимать системную деятельность банка, направленную на постоянное изменение и контроль процесса оказания банковских услуг в целях улучшения качества предоставляемых услуг.

Оценивая качество предоставляемых услуг, многие банки связывают его с удовлетворенностью клиентов полученными услугами. При этом банки либо проводят анкетирование клиентов, либо оценивают количество полученных от них жалоб. Однако, делая выводы на основании анкетирования и анализе жалоб, необходимо понимать, что такие выводы могут быть необъективными. Большинство клиентов не хочет тратить время на заполнение различных анкет и опросов, и только самые лояльные соглашаются в них участвовать. Далеко не все недовольные обращаются с жалобами и претензиями. При этом банк при всем желании не в состоянии провести анкетирование и опросы по всем клиентам, а значит, и оценка удовлетворенности будет недостаточно объективна.

Оценка удовлетворенности клиентов на основании анализа коммуникаций с клиентом

Более объективным вариантом определения степени удовлетворенности клиентов является методика, основанная на анализе активности клиентов, частоте коммуникаций клиентов с банком и использования ими услуг. При использовании данной методики необходимо разбить существующую клиентскую базу на определенные сегменты по специальным ключевым параметрам.

Первым параметром будет являться параметр R (Recency — «новизна») — дата совершения последней операции, инициируемой клиентом. Для физлица это может быть дата снятия наличных в банкомате, дата открытия вклада или осуществление перевода, дата последнего захода в интернет-банк или оплата платежей. Для юрлица параметром R может служить дата последнего захода в Банк-Клиент, дата проведения платежа с расчетного счета или уплаты процентов по кредиту. Чем ближе параметр R к текущей дате, тем выше вероятность повторного совершения какой-либо банковской операции.

Вторым параметром является параметр F (Frequency — «частота») — общее количество совершенных клиентом операций. При автоматизации расчета удобнее всего отслеживать количество операций за последний год. Чем больше значение показателя F, вслед за R, тем выше вероятность продолжения сотрудничества клиента с банком.

Третьим параметром является N (Number), который равен количеству используемых банковских продуктов. В некоторых случаях параметр N заменяют параметром M (Monetary), который равен прибыли, полученной от клиента за все время сотрудничества клиента с банком. Однако в подавляющем большинстве банков управленческая отчетность настроена таким образом, что они не могут корректно рассчитать прибыль, полученную за определенный период от конкретного клиента, особенно это касается розничных клиентов.

Присваивая параметрам R, F, N определенные значения, можно разбить всех клиентов на более мелкие клиентские сегменты (группы клиентов). Пример такой сегментации для розничных клиентов приведен в табл. 1.

Таблица 1. Сегментация розничных клиентов с использованием параметров R, F, N

| Код | Описание клиентского сегмента |

|---|---|

|

R=1 |

Последняя банковская операция была осуществлена клиентом в течение последних 40 календарных дней с момента формирования отчета |

|

R=2 |

Последняя банковская операция, была осуществлена клиентом не ранее 40 последних календарных дней, но не позже одного года с момента формирования отчета |

|

R=3 |

С момента совершения клиентом последней операции прошло более одного года |

|

F=1 |

Клиент совершил 15 и больше операций за последний квартал |

|

F=2 |

Клиент совершил не более 15 операций за последний квартал |

|

F=3 |

Клиент совершил не более 15 операций за последний год |

|

N=1 |

Клиент использует три и более банковских продукта |

|

N=2 |

Клиент пользуется двумя банковскими продуктами |

|

N=3 |

Клиент пользуется только одним банковским продуктом |

Надо отметить, что для каждого банка будут свои показатели R, F и N, так как банки используют банковские продукты с разными параметрами и условиями их предоставления. Для каких-то банков, возможно, потребуется более детальная разбивка и соответственно увеличение числа клиентских сегментов.

Для анализа уровня удовлетворенности клиентов полученные клиентские сегменты необходимо дополнительно разбить на подгруппы, исходя из значений параметров R, F, N. Пример такой сегментации для розничных клиентов приведен в табл. 2.

Таблица 2. Сегментация розничных клиентов для определения уровня удовлетворенности

| Код R-F-N | Описание клиентского сегмента |

|---|---|

|

1-1-1 |

Максимально лояльные клиенты. Чем выше доля таких клиентов, тем выше удовлетворенность клиентами услугами банка |

|

1-1-2 |

Клиентский сегмент, который в целом лоялен банку. Для перевода клиента в сегмент 1-1-1 банку потребуется во время очередной коммуникации провести работу по выявлению дополнительных потребностей |

|

1-1-3 |

Клиентский сегмент с высоким потенциалом. Требуются дополнительные коммуникации со стороны банка для продажи новых продуктов |

|

1-2-1 |

Необходимо обратить особое внимание на данный клиентский сегмент. Осуществить дополнительный анализ банковских продуктов, используемых клиентом, и при очередной коммуникации при необходимости выявить причины возможного снижения удовлетворенности банковскими услугами |

|

1-2-2 |

Осуществить дополнительный анализ используемых продуктов и при необходимости выявить причины возможного снижения удовлетворенности банковскими услугами |

|

1-2-3 |

Если клиент перешел в эту категорию из категории 1-1-3, то высока вероятность, что удовлетворенность клиента снизилась и он перешел на использование продукта банка-конкурента. Нахождение клиента длительное время в данной категории может характеризоваться свойствами самого продукта, однако в любом случае банку желательно во время очередной коммуникации провести работу по выявлению дополнительных потребностей клиента |

|

1-3-1 |

Необходим дополнительный анализ используемых продуктов. Клиент либо отказался от использования некоторых продуктов, либо, наоборот, стал более лояльным и недавно стал пользователем новых продуктов |

|

1-3-2 |

|

|

1-3-3 |

Необходимо обратить внимание на данную категорию клиентов. В нее попадают, в том числе все новые клиенты, которые в первый раз пришли в банк в течение последних 40 дней |

|

2-1-1 |

С большой долей вероятности эти клиенты стали реже или вообще перестали пользоваться услугами банка. Необходимы дополнительный анализ и дополнительная коммуникация с выявлением причин и попыткой удержания клиентов |

|

2-1-2 |

|

|

2-1-3 |

|

|

2-2-1 |

Недостаточно высокий уровень удовлетворенности клиентов услугами банка, несмотря на наличие у клиента нескольких разных банковских продуктов. Возможно, потребуется дополнительный анализ качества и конкурентоспособности некоторых продуктов |

|

2-2-2 |

|

|

2-2-3 |

Клиентский сегмент, который нечасто пользуется банковским продуктом и, вероятнее всего, использует продукты банка-конкурента. Требуются дополнительные коммуникации со стороны банка для продажи новых продуктов |

|

2-3-1 |

Низкий уровень удовлетворенности клиентов. Вероятнее всего, клиенты получают услуги у банков-конкурентов и не используют все банковские продукты |

|

2-3-2 |

|

|

2-3-3 |

Очень высока вероятность того, что клиент со временем перейдет в категорию 3-3-3 или разорвет все договорные отношения с банком |

|

3-3-1 |

Эти группы клиентов не удовлетворены услугами банка и с большой долей вероятности получают банковские услуги у банков-конкурентов. Чем выше доля таких клиентов, тем ниже удовлетворенность клиентов услугами банка |

|

3-3-2 |

|

|

3-3-3 |

Клиент еще не потерян для банка только в том случае, если у него оформлен вклад на длительный срок или он получает регулярные ежегодные выплаты, например дивиденды. Вероятность того, что клиент перейдет к банку-конкуренту после окончания срока вклада, очень высока. Требуется особое внимание сотрудников банка при очередной коммуникации с клиентом |

Разбивая регулярно клиентскую базу на такие сегменты и анализируя процентную динамику изменений величины клиентских сегментов, можно объективно оценить изменения уровня удовлетворенности клиентской базы в целом. Так, рост клиентских сегментов 1-1-1 и 1-1-2 и уменьшение клиентских сегментов 3-3-1, 3-3-2 и 3-3-3 будет свидетельствовать о росте удовлетворенности клиентов услугами банка. Для простоты можно считать коэффициент удовлетворенности как процентное отношение числа удовлетворенных клиентов (сумма категорий 1-1-1 и 1-1-2) к числу неудовлетворенных клиентов (сумма категорий 3-3-1, 3-3-2, 3-3-3) и клиентов, разорвавших за последний год все договорные отношения с банком. Чем выше коэффициент удовлетворенности, тем выше удовлетворенность клиентов услугами банка.

Данная методика также позволяет более эффективно выстроить коммуникации с соответствующими клиентскими сегментами и за счет этого увеличить доходность на одного клиента в целом по банку. Такой инструмент оценки удовлетворенности клиентов поможет оценивать, как проводимые изменения в области управления качеством влияют на изменение отношения клиентов к банку.

Организация работы с претензиями (жалобами)

Не секрет, что письменные претензии оставляют только очень небольшой процент недовольных клиентов. В большинстве своем клиенты хотят не жаловаться, а решить свои проблемы максимально быстро и эффективно. Очень большая доля (до 90%) огорченных или недовольных клиентов никогда не жалуется, а через некоторое время, если возникшая проблема не решена или регулярно повторяется, просто «голосует ногами». Клиенты, которые пишут письменную жалобу, еще имеют определенный уровень доверия к банку и в случае, если их претензия будет удовлетворена, готовы продолжить сотрудничество. Если же банк никак не отреагирует на жалобу, то почти наверняка такой клиент уйдет к конкуренту.

Основными этапами организации работы с претензиями являются:

• поощрение обращений клиентов;

• прием и рассмотрение жалоб и претензий;

• обработка претензий и урегулирование конфликтных ситуаций;

• систематизация и анализ жалоб и претензий;

• внесение изменений в бизнес-процессы для предотвращения ситуаций, приводящих к возможности возникновения жалобы или претензии.

Во многих банках распространена практика, когда при получении жалобы или претензии от клиента «виновного» сотрудника заставляют писать соответствующую объяснительную записку, а потом еще и зачастую наказывают по итогам «расследования». Регулярные проверки банковских отделений руководителями разных рангов, аудиторами и «тайными» покупателями также приводят к тому, что сотрудников отделений на основании отчетов проверяющих наказывают за несоблюдение, незнание и нарушение регламентов.

Естественно, что сотрудники в таких банках даже в случае возникновения конфликтной ситуации никогда не предложат клиенту заполнить бланк претензии или пожелания по улучшению качества работы банка. А ведь жалоба — это, по сути, обратная связь от клиента, которую порой так трудно получить. Руководству банка необходимо помнить, что в подавляющем большинстве случаев в возникновении конфликта виноват не конкретный сотрудник, который общается с клиентом, а руководитель, который отвечает за организацию бизнес-процессов и соответствующее обучение персонала, в том числе и умению работать в конфликтных ситуациях. При этом далеко не всегда маленькое количество жалоб говорит о хорошем качестве банковского сервиса и наоборот, большое — о плохом или недостаточно хорошем качестве обслуживания. Поэтому одной из главных задач менеджмента является стимулирование клиентов оставлять жалобы и пожелания по улучшению качества сотрудникам банка по разным каналам коммуникаций, и необходимо эффективно работать с полученными жалобами и предложениями.

Для организации приема и рассмотрения жалоб и претензий в банке должен быть разработан нормативный документ, который регулирует все эти вопросы. В нем также должны быть прописаны ответственные за работу с жалобами, полномочия сотрудников и уровень принятия решений, имеющих отношение к приему, рассмотрению и анализу поступивших претензий. В крупных банках имеет смысл создать специальное подразделение (центр обработки жалоб), ответственное за все вопросы, связанные со сбором и обработкой жалоб. Иногда таким подразделением может быть колл-центр банка. Часто необходимо дополнительно создавать специальное программное обеспечение (можно на базе существующей в банке системы электронного документооборота), в котором отражаются все жалобы и пожелания клиентов с учетом статуса, важности, категории (первичная или повторная жалоба), наименования банковского продукта, ответственного и т.д.

Также в обязательном порядке, для понимания текущей ситуации с качеством клиентского обслуживания руководству банка должны предоставляться регулярные (еженедельные, ежемесячные или ежеквартальные) аналитические отчеты по жалобам и предложениям, полученным от клиентов. Как показывает практика, во многих банках информация по жалобам и претензиям часто не доходит до руководителей, которые просто не представляют себе масштабность вопросов, связанных с качеством предоставления банковских услуг.

Работа с внутренними жалобами

Еще реже встречаются банки, в которых эффективно выстроен сервис по работе с внутренними жалобами и претензиями, когда сотрудники одних подразделений недовольны качеством работы сотрудников других подразделений.

Обычно эти вопросы решаются путем написания соответствующих служебных записок или проведением совещаний с участием руководителей заинтересованных подразделений. Однако при этом руководителям банка также не виден масштаб внутренних проблем, связанных с недостаточной эффективностью бизнес-процессов. Анализ внутренних жалоб не менее важен, чем анализ жалоб, полученных от недовольных клиентов банка.

Пять «почему»

При рассмотрении причин возникновения жалоб, как внутренних, так и внешних, полученных от клиентов, очень важно понять действительные причины возникновения внутренней или внешней жалобы. Для этого необходимо помнить, что причиной возникновения жалобы или претензии никогда не является человеческий фактор — такой причиной всегда является неправильно выстроенный бизнес-процесс, будь то процесс предоставления клиентам продуктов, какой-либо внутренний процесс или процесс обучения сотрудников банка.

В каждом случае при возникновении жалобы или претензии либо происходит какое-то нарушение существующих стандартов (в том числе по причине отсутствия необходимых ресурсов для их выполнения — временных, людских, технических, организационных и т.д.), либо соответствующие стандарты неработоспособны или отсутствуют вообще.

При каждой внутренней или внешней жалобе в результате анализа причин ее возникновения ответственные сотрудники должны давать рекомендации по изменению бизнес-процессов в банке. В технологиях бережливого производства (lean-технологии) есть инструмент «Пять “почему”», когда сотрудник задает один и тот же вопрос «Почему так произошло?» до тех пор, пока причина не станет очевидна. Причем эта причина никогда не будет связана с человеческим фактором. Например, если в случае проверки сотрудники СВК обнаружили некорректно оформленный кредитный договор, то «виноват» должен быть не сотрудник, который что-то «перепутал» или «забыл» провести действия, указанные в соответствующем нормативном документе. Очевидно, что проблема — в самом кредитном процессе, в который должным образом не «встроили» соответствующий контроль качества, не позволяющий допускать подобные ошибки.

Необходимо к решению каждой проблемы подходить так, чтобы она никогда не повторялась по тем же самым причинам.

Роль сотрудников

Один из самых распространенных факторов, влияющих на возникновение клиентских жалоб, — недостаточный уровень обучения персонала, когда процессу обучения сотрудников, в том числе и знанию стандартов, не уделяется должного внимания. В этих случаях основной причиной является отсутствие или неэффективная работа учебного центра банка. Зачастую обучение происходит в условиях нехватки времени у преподавателей или сотрудников, проводится недостаточно качественно и сотрудники не получают требуемых знаний и навыков в полном объеме. Как следствие непрофессионализм сотрудников приводит к жалобам на плохой сервис. А ведь сотрудники, принимающие жалобы от клиентов, должны обладать дополнительными специальными знаниями и навыками, такими как навыки поведения в конфликтных ситуациях, техники работы с возражениями, знания делового этикета и основ межличностных коммуникаций. Учебные центры банков редко учат этому своих сотрудников, непосредственно взаимодействующих с клиентами.

Сотрудники центра обработки жалоб и претензий также должны иметь больший уровень знаний, проходить специальное обучение, дополнительно знать и хорошо понимать бизнес-процессы, действующие в банке, знать условия предоставления и тарифы продуктов.

Выводы

Получив инструмент для измерения удовлетворенности клиентов, эффективно выстроив системную работу с жалобами и обращениями клиентов и постоянно улучшая бизнес-процессы, банк решает несколько важных стратегических задач:

• увеличение конкурентоспособности банковских продуктов;

• выявление потребностей клиентов;

• осознание тенденций развития банковских услуг и понимание будущих потребностей клиентов;

• увеличение повторных продаж;

• увеличение уровня удовлетворенности клиентов.

Система менеджмента качества банка. Руководство по качеству

«Бухгалтерия и банки», 2015, N 11

Третья, заключительная, статья из цикла материалов по системе менеджмента качества представляет собой прикладной документ из данной области <1>.

<1> См. статьи Р. Пашкова и И. Когана «Актуальность СМК в банковской сфере» в «Б&Б» N 9 за 2015 г. и Р. Пашкова «Регламент управления документацией и записями системы менеджмента качества» в «Б&Б» N 10 за 2015 г.

Общие сведения о банке

Банк (далее — банк) зарегистрирован Банком России _____. Банк был учрежден в форме товарищества с ограниченной ответственностью с наименованием «коммерческий банк».

Банк действует на основании банковских лицензий, выданных Банком России на осуществление банковских операций с физическими и юридическими лицами в рублях и иностранной валюте за N ____ от _____ г.

Банк включен в систему страхования вкладов, положительное заключение вынесено _____ года. Банк является участником системы межбанковских расчетов SWIFT и дилинговой системы REUTERS Dealing 3000, членом АО «Московская межбанковская валютная биржа», членом Ассоциации российских банков.

Банк является профессиональным участником рынка ценных бумаг и имеет лицензии на осуществление брокерской, дилерской деятельности, деятельности по управлению ценными бумагами. Уставный капитал банка в настоящее время составляет _____ млн руб., активы на 01.01.2015 — _____ млрд руб. Управление деятельностью банка осуществляется:

- общим собранием участников банка;

- советом директоров банка в составе: _____, председатель совета директоров: _____;

- правлением банка (коллегиальный исполнительный орган) в составе: председатель правления _____, члены правления: _____;

- председателем правления банка (единоличный исполнительный орган): _____.

Сложившаяся структура баланса банка обеспечивает достаточно высокий уровень ликвидности. В течение всего периода деятельности выполнялись все нормативные показатели, установленные Банком России.

Следует отметить, что банк при отборе новых партнеров и привлечении клиентов придерживается политики разумного консерватизма, в том числе строгого соблюдения принципа «знай своего клиента». Клиентская база банка демонстрирует устойчивую тенденцию к постоянному увеличению.

В банке на постоянной основе действует служба противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, руководителем службы является _____, обеспечивающая соответствие порядка осуществления операций по счетам клиентов требованиям как российского, так и международного законодательства в этой области. На обслуживании в банке находится более _____ организаций различных форм собственности и физических лиц. Преимущественной деятельностью клиентов банка являются организация оптовой и розничной торговли и осуществление посреднической деятельности при оказании транспортных, маркетинговых и прочих услуг населению.

Основными услугами, которые банк предлагает своим клиентам, являются:

- открытие и ведение банковских счетов юридических и физических лиц, в том числе дистанционное банковское обслуживание;

- кредитование юридических и физических лиц;

- выдача банковских гарантий;

- привлечение и размещение во вклады средств физических и юридических лиц;

- кассовое обслуживание юридических и физических лиц;

- операции с иностранной валютой в наличной и безналичной форме;

- осуществление брокерских операций от имени и по поручению клиента;

- операции с ценными бумагами;

- доверительное управление активами клиента;

- организация проектного финансирования;

- предоставление в аренду индивидуальных банковских сейфов.

Основные доходы банк получает от операций на валютном рынке, в том числе операций с наличной валютой (в настоящее время у банка более ___ пунктов обмена валюты и операционных касс вне кассового узла в Москве и ближайшем Подмосковье), кредитования и операций с ценными бумагами.

Основными задачами банка в настоящее время являются увеличение контролируемой банком доли рынка, расширение спектра предлагаемых услуг и продуктов, расширение филиальной сети, а также развитие банковских информационных технологий.

Наращивание уставного капитала и взвешенная кредитная политика позволяют поддерживать банк на достаточном уровне ликвидности и постоянно расширять спектр предлагаемых операций и банковских услуг. По своим основным показателям деятельности банк службами пруденциального надзора Банка России относится к группе надежных и стабильно работающих банков.

Ознакомиться с информацией о деятельности, услугах и перспективах развития банка можно на интернет-сайте банка: _____.

1. Назначение и область распространения

1.1. Настоящее руководство по качеству определяет основные положения, место и роль системы менеджмента качества (далее — СМК) в банке (далее — банк), устанавливает принципы ее построения, структуру, основные процессы и взаимодействие между ними, порядок и методы работы:

- руководство по качеству является основополагающим документом СМК и предназначено как для внутреннего, так и для внешнего пользования;

- внутри банка настоящее руководство по качеству используется для решения задач по обеспечению качества оказываемых услуг и функционирования СМК;

- внешнее использование данного документа предусмотрено для предъявления потребителям и контрагентам банка с целью подтверждения наличия, функционирования и соответствия системы менеджмента качества банка требованиям международного стандарта ИСО 9001, а также для предъявления органу по сертификации (при сертификации и контроле СМК).

1.2. Требования и положения, установленные настоящим руководством и другими документами СМК, направлены на достижение целей и политики в области качества, удовлетворение требований и ожиданий потребителей (клиентов), предупреждение несоответствий в деятельности.

1.3. В рамках данной СМК банк осуществляет следующие основные операции:

- банковские операции с физическими и юридическими лицами в рублях и иностранной валюте;

- профессиональное участие на рынке ценных бумаг, в том числе брокерскую и дилерскую деятельность, деятельность по управлению ценными бумагами;

- работу на рынках межбанковского кредитования, FOREX и ценных бумаг с фиксированным доходом.

1.4. СМК предназначена для обеспечения банка эффективной системой управления осуществлением деятельности в соответствии с требованиями нормативных документов, удовлетворения возрастающих требований потребителей (клиентов), снижения затрат.

1.5. Требования настоящего документа, документации СМК банка и других документов в рамках действующей СМК, регламентирующих деятельность в области качества, обязательны для сотрудников структурных подразделений банка, входящих в СМК.

2. Система менеджмента качества

2.1. Общие положения

2.1.1. Система менеджмента качества банка — часть системы менеджмента банка применительно к качеству. Она представляет собой совокупность процессов, правил, организационной структуры и ресурсов, необходимых для достижения целей банка в области качества. Деятельность в рамках СМК сформирована преимущественно в виде описания процессов и регламентирована документами СМК. Работы по выполнению требований ИСО 9001:2000 и требований банка интегрированы в соответствующие процессы СМК.

2.1.2. Организация и порядок осуществления процессов СМК документально определены в настоящем документе. Методы работы конкретизируются в документации банка, методиках и инструкциях, разрабатываемых банком, а также в государственных стандартах, нормах и правилах, других нормативных и методических документах, принятых к применению в банке.

2.1.3. Процессы СМК, идентифицированные в банке, в общем случае характеризуются следующими параметрами — это:

- назначение процесса;

- входы процесса и их поставщики;

- выходы процесса и их потребители;

- ответственность;

- структура процесса;

- требования к ресурсам;

- порядок выполнения процесса;

- критерии результативности;

- методы мониторинга и управления процессом;

- записи, выполняемые по процессу.

2.1.4. В случае передачи какого-либо процесса банком сторонней организации (субподрядчику, соисполнителю) руководитель этого процесса обеспечивает включение в договор всех требований и методов управления качеством, которые необходимы для выполнения процесса с таким же качеством, как если бы он выполнялся самим банком. В случае передачи какого-либо процесса субподрядчику управление таким процессом происходит в соответствии с регламентом процесса «Управление закупками и субподряд».

2.1.5. Взаимодействие процессов СМК банка представлено в приложении 1. Структура СМК банка представлена в приложении 2.

2.1.6. Конкретные способы и методы управления процессами могут быть изложены в соответствующих разделах настоящего документа и документации СМК или установлены практикой работы подразделений банка.

2.2. Документация системы менеджмента качества

2.2.1. Структура документации СМК банка имеет три уровня: политики, организационный и исполнения.

2.2.1.1. Уровень политики включает политику и руководство по качеству.

2.2.1.2. Организационный уровень включает:

- документально оформленные инструкции, положения и функционалы по банку, положения, планы;

- формы документов, суждений, оценок, контрактов, анкет, отзывов и вопросников для клиентов и контрагентов банка;

- документы в соответствии с требованиями Банка России и других регулирующих органов РФ;

- приказы и распоряжения руководства банка и другие документы, относящиеся к вопросам качества предоставляемых банком услуг.

2.2.1.3. Уровень исполнения включает:

- документы, регламентирующие организацию и способ выполнения работ персоналом непосредственно на рабочем месте (инструкции, записи по качеству, формы и т.д.), к этому же уровню относятся документы внешнего происхождения — это документы, содержащие законодательные и регулирующие требования, а также международные, государственные и отраслевые стандарты, классификаторы, справочники, нормативы, каталоги и методическую литературу;

- примерные формы документов, суждений, оценок, контрактов, анкет, отзывов и вопросников для клиентов и контрагентов банка;

- приказы и распоряжения руководства банка и другие документы, относящиеся к вопросам качества предоставляемых банком услуг.

2.2.1.4. Степень документирования банком своих процедур по качеству услуг зависит и определяется в зависимости от:

- текущих потребностей;

- сложности отдельных процессов;

- уровня компетенции вовлеченного персонала банка;

- иных причин по усмотрению руководства банка.

2.2.2. Руководство по качеству

2.2.2.1. Руководство по качеству состоит из предметных разделов. Управление руководством по качеству (разработка, согласование, утверждение, рассылка, внесение изменений) осуществляется в соответствии с порядком, установленным регламентом «Управление документацией и записями СМК банка» с учетом требований настоящего раздела.

2.2.2.2. Представитель руководства по качеству ведет дело «Руководство по качеству», в которое включаются копии документов по управлению руководством по качеству (задания и планы по разработке, распоряжения о введении в действие и изменении внутренних нормативных документов и т.д.), редакции, контрольные экземпляры, предложения по изменению и др.

2.2.2.3. Изменения в руководство по качеству разрабатываются:

- в случае изменения стандартов СМК;

- по замечаниям органов по сертификации СМК;

- по результатам проверки СМК руководством банка;

- по замечаниям и предложениям клиентов и сотрудников банка.

2.2.3. Управление документами

2.2.3.1. Действующий в банке порядок управления нормативной документацией СМК определен в регламенте «Управление документацией и записями СМК банка». Управление организационно-распорядительной (приказами, распоряжениями и т.д.), финансово-бухгалтерской документацией и документацией других систем управления банка, не входящей в СМК, но используемой в ней, осуществляется в порядке, установленном этими системами управления.

2.2.3.2. Управление документами СМК включает в себя:

- планирование создания документов;

- разработку, согласование, утверждение и введение в действие документов;

- издание и распространение документов;

- внесение изменений в документы;

- утверждение документов в новой редакции;

- изъятие и уничтожение документов;

- управление документами внешнего происхождения.

2.2.3.3. Под управлением документами понимается установление и выполнение комплекса правил для ведения и поддержания в рабочем состоянии документов СМК. Управление документацией базируется на следующих принципиальных положениях:

- применении четко определенных документированных методов и правил;

- закреплении ответственности за ведение и применение документированных методов и правил по определенным направлениям деятельности (включая их трактовку, комментарии) за лицами, на которых возложено руководство этим направлением деятельности;

- использовании только учтенных действующих документов;

- целенаправленном доведении необходимых документов до всех исполнителей и заинтересованных лиц;

- строгом учете всех действующих на предприятии документов.

2.2.3.4. В СМК банка используются только управляемые документы. Не допускаются наличие неучтенных или недействительных экземпляров документов (данных) на рабочих местах и использование их в производственной деятельности. Контроль соблюдения этого требования осуществляют руководители подразделений.

2.2.4. Внешние нормативные документы

2.2.4.1. Документы внешнего происхождения, такие как государственные, международные стандарты, нормы и правила, стандарты, нормы и правила организаций-контрагентов, другие нормативные документы, необходимые для деятельности банка, вводятся в действие в банке путем информирования сотрудников.

2.2.4.2. Мониторинг (отслеживание) внешних нормативных документов осуществляет юридическая служба банка (в части законодательных и нормативных актов и других нормативных документов) и направляет информацию о новых документах руководителям (специалистам) заинтересованных подразделений.

2.2.5. Нормативные документы на машинных носителях

2.2.5.1. Ряд нормативных документов (правовые базы данных и т.д.) ведется и используется в банке в электронном виде.

2.2.5.2. Ведение таких документов осуществляют:

- юридическая служба;

- администратор сети и баз данных с точки зрения защиты от несанкционированных изменений и сохранности.

2.2.5.3. Допускается использование распечаток электронных документов из правовых баз данных и из базы эталонных документов.

Пользователи таких документов обязаны убедиться в актуальности имеющихся распечаток перед использованием документа.

2.2.6. Управление записями

2.2.6.1. В данном разделе устанавливаются организация и порядок управления записями по качеству, включая их оформление, регистрацию, распространение, ведение, изъятие и хранение. Подробно эти вопросы раскрыты в регламенте «Управление документацией и записями СМК банка». К записям по качеству относятся документы, фиксирующие события в деятельности банка, влияющие на качество услуг и процессов, подтверждающие, что операции, действия по контролю и управлению этой деятельностью выполнены в соответствии с действующими документами. Необходимость, объем, формы и порядок составления записей по качеству определяются нормативными документами на соответствующие процессы (виды деятельности).

В состав документов по качеству входит следующая документация:

- данные по жалобам и претензиям клиентов банка, а также несоответствующей услуге;

- результаты анализа эффективности системы качества со стороны руководства банка;

- результаты проведения внутренних проверок качества;

- данные по анализу договоров (контрактов);

- результаты всех видов контроля;

- данные, касающиеся идентификации и прослеживаемости технологических процессов в банке;

- информация о поставщиках, в том числе по качеству закупаемых услуг (продуктов);

- данные о соответствии установленным требованиям процессов и оборудования;

- данные о соответствии процессов и персонала;

- данные по проверкам применяемого программного обеспечения;

- данные по подготовке кадров.

2.2.6.2. Регистрация записей по качеству производится с целью подтверждения соответствия оказываемых услуг установленным требованиям, осуществления анализа, совершенствования и повышения результативности СМК банка, а также чтобы обеспечить информационную базу для аналитической работы в интересах менеджмента качества и изыскания возможностей улучшения.

Документация по качеству подлежит идентификации, сбору, обозначению, составлению банка данных о качестве, накоплению, хранению и обслуживанию.

2.2.6.3. Конкретные виды и формы документов (состав записей), ведущихся в рамках процессов СМК и содержащих записи по качеству, указаны в документации банка и других документах, регламентирующих деятельность подразделений банка.

2.2.6.4. Руководители подразделений отвечают за ведение и хранение записей по качеству, касающихся деятельности их подразделений, а также за обеспечение разборчивости, идентификации, необходимой доступности и защищенности от повреждений, искажений и потерь содержащихся в них сведений.

2.2.6.5. Сроки хранения документов определяются в соответствии с утвержденной в банке номенклатурой дел с учетом требований, установленных законодательством РФ и нормативными указаниями Банка России. Выдача записей по качеству заинтересованным организациям или лицам осуществляется в соответствии с регламентом «Управление документацией и записями СМК банка».

2.2.6.6. В случае когда по каким-либо причинам зарегистрированные данные о качестве становятся неразличимыми или сомнительными, исполнитель, пользующийся такими документами, сообщает своему руководителю. Содержание документа уточняется путем сличения с контрольным экземпляром, дубликатом или путем получения необходимой информации от лица, отвечающего за такую информацию.

Общее руководство организацией работ по регистрации данных о качестве возлагается на представителя руководства по качеству.

3. Ответственность руководства

3.1. Обязательства руководства. Общие положения

3.1.1. Решения о создании СМК, ее назначении, области распространения, политике, целях, ответственных исполнителях, выделяемых ресурсах и других принципиальных вопросах принимаются правлением банка по результатам рассмотрения соответствующих вопросов.

3.1.2. Политика и цели в области качества определяются в порядке, установленном п. п. 3.3 и 3.4 настоящего документа.

3.1.3. Анализ СМК руководством банка проводится в порядке, установленном п. 3.6 настоящего документа.

3.1.4. Обеспечение СМК необходимыми ресурсами осуществляется в порядке, установленном разд. 4.1 настоящего документа.

3.1.5. Органы управления банка, руководители подразделений и ведущие специалисты обеспечивают реализацию политики и целей в области качества, в том числе информирование подчиненных сотрудников о важности выполнения требований потребителей (клиентов), а также требований законодательных нормативных документов в соответствии с должностными инструкциями в порядке, установленном соответствующими документами СМК.

3.2. Ориентация на потребителя (клиента)

3.2.1. Ориентация на клиентов считается приоритетом всей деятельности сотрудников банка. Полное удовлетворение требований и ожиданий клиента рассматривается как главное назначение СМК, целевой критерий оценки ее результативности и определения направлений совершенствования.

3.2.2. Руководство банка уделяет особое внимание потребностям клиентов и готовности банка учесть указанные потребности при предоставлении услуг для достижения эффекта превышения возможностей банка над ожидаемыми клиентскими потребностями. Ожидания клиентов, их потребности в услугах, новые возможные услуги определяются банком на основе внутренних процедур. В своей деятельности банк строго следует всем нормам гражданского, хозяйственного и национального банковского регулирования.

3.2.3. Методы и средства оценки удовлетворенности потребителя рассматриваются в п. 6.2.1 настоящего документа.

3.3. Политика в области качества

3.3.1. «Политика в области качества СМК банка» — документ, в котором отражены цели деятельности банка в области качества, направления деятельности банка в области качества и руководящие принципы их достижения. Политика в области качества разрабатывается с учетом результатов анализа, предложений и замечаний руководителей и специалистов банка и утверждается правлением банка.

3.3.2. Доведение требований политики в области качества до сотрудников банка и их разъяснение обеспечивают руководители подразделений.

3.4. Планирование

3.4.1. Цели в области качества

3.4.1.1. Цели в области качества устанавливаются в «Политике в области качества СМК банка». Политика в области качества не менее чем один раз в год подлежит корректировке с целью актуализации поставленных целей в области качества. Цели в области качества доводятся до сведения сотрудников банка в порядке, установленном в п. 3.3.2 настоящего руководства по качеству.

3.4.1.2. Помимо политики в области качества цели могут фиксироваться в стратегическом плане развития банка и бизнес-планах банка.

3.4.2. Планирование в СМК

3.4.2.1. В банке применяются следующие виды планирования качества:

- стратегическое (долгосрочное);

- оперативное (краткосрочное);

- целевое.

3.4.2.2. Стратегическое планирование качества является неотъемлемой частью планирования деятельности банка. Результаты такого планирования отражаются в стратегическом плане развития банка. Стратегический план развития банка утверждается общим собранием участников банка и, как правило, охватывает три года деятельности банка.

3.4.2.3. Исходя из стратегического плана развития банка правлением банка осуществляется планирование деятельности банка на ближайший календарный год. Результат такого планирования отражается в смете расходов и доходов банка на ближайший год.

3.4.2.4. Исходя из целей банка, определенных в стратегическом плане развития банка, в политике в области качества и иных внутренних документах банка устанавливаются ключевые бизнес-процессы с их необходимой детализацией и разбивкой по конкретным функциям, выполняемым каждым из подразделений банка, задействованных в таком процессе.

3.4.2.5. Исходя из оценки людских ресурсов, необходимых для достижения запланированных результатов и целей деятельности банка, а также для реализации стратегического плана развития банка, правление банка определяет организационную структуру для реализации процессов в рамках СМК, предусматривает определение состава необходимых для этого организационных единиц и порядка их взаимоотношений. Если применяемая в банке организационная структура не позволяет реализовать все установленные на предыдущем этапе процессы СМК, в нее вносятся необходимые коррективы. Согласованность организационной структуры банка и состава процессов СМК является базовым принципом функционирования СМК банка.

3.4.2.6. Оперативное планирование — планирование, предусматривающее установление конкретных целей в области качества по соответствующим уровням организационной структуры, а также конкретных мер и ресурсов для их достижения. Планирование качества ведется преимущественно в рамках процессов СМК.

3.4.2.7. Целевое планирование — планирование качества применительно к конкретной услуге, контракту, проекту — направлено на установление, когда это необходимо, того, какие процедуры, ресурсы кем и когда должны применяться к конкретной услуге, контракту, проекту с учетом их специфики. Документы с результатами этой работы могут именоваться планами качества.

Ответственность за планирование несут:

- за стратегическое планирование в целом — правление банка, в том числе:

- за постановку целей банка в области качества — правление банка;

- за определение организационной структуры для реализации процессов СМК — правление банка;

- за оперативное планирование — руководители процессов СМК;

- за целевое планирование применительно к конкретной услуге (контракту) — руководитель проекта.

3.4.2.8. Представитель руководства по качеству осуществляет координацию деятельности по планированию и следит за тем, чтобы сохранялась целостность СМК при планировании и внесении в нее изменений.

3.4.2.9. Администрирование процессов СМК ведется руководителями процессов, которые определяют влияние планируемых изменений на руководимый процесс СМК.

3.5. Ответственность, полномочия и взаимодействие

3.5.1. Ответственность и полномочия

3.5.1.1. Обязанности и полномочия в банке определены в положениях о структурных подразделениях банка, должностных инструкциях сотрудников банка, а также в настоящем документе.

3.5.1.2. Организационную структуру банка в целом разрабатывает служба управления персоналом с учетом предложений руководителей подразделений и утверждает правление банка. Положения о структурных подразделениях и должностные инструкции разрабатываются руководителями соответствующих структурных подразделений и утверждаются правлением банка, а в установленных законом случаях — советом директоров банка.

Правление несет ответственность за:

- формирование политики в области качества;

- распределение ответственности и полномочий руководства высшего звена и структурных подразделений в области обеспечения качества услуги;

- распределение финансовых, материальных и других ресурсов, обеспечивающих достижение целей по качеству;

- формирование входных данных для проектирования (разработки) инновационных проектов;

- развитие работ по изучению и анализу рынка сбыта (предоставления) услуг;

- разработку стратегии и тактики маркетинга в банке;

- анализ контрактов (договоров), формирование портфеля заказов, реализацию услуг.

3.5.1.3. Руководители процессов в дополнение к своим основным обязанностям, изложенным в должностных инструкциях и положениях о структурных подразделениях, выполняют следующие функции:

- организуют и проводят разработку и документирование (при необходимости) процесса;

- разрабатывают закрепленные за ними документы по выполнению требований ИСО 9001 и требований банка, которые должны быть учтены в процессах СМК, и отвечают за их эффективность;

- организуют работы в рамках процесса в соответствии с его целями, планами и предусмотренными ресурсами;

- обеспечивают мониторинг и управление процессом (отслеживание критериев процесса, выявление и анализ несоответствий и иных проблем качества, проведение корректирующих и предупреждающих мер);

- оценивают обеспеченность процессов ресурсами и выдают заявки на недостающие ресурсы;

- контролируют в рамках оперативных планов качества выполнение персоналом документов СМК;

- анализируют результативность процесса через определенные промежутки времени и информируют персонал о результатах такого анализа;

- организуют обучение и принимают личное участие в обучении персонала;

- обеспечивают совершенствование процесса и разрабатывают предложения по совершенствованию СМК и взаимодействию с другими процессами.

3.5.1.4. Руководители подразделений контролируют соблюдение подчиненными должностных инструкций и по мере необходимости дорабатывают их.

3.5.1.5. Контрольные экземпляры внутренних документов банка, регламентирующих его деятельность, а также положений о структурных подразделениях банка и должностных инструкций помещаются и хранятся вместе с решениями об их утверждении в делах управления документооборота банка. Копии всех вышеуказанных документов находятся в электронном виде в базе эталонных документов на корпоративной сети банка. Кроме того, копии должностных инструкций с подписью сотрудника хранятся на рабочих местах соответствующих сотрудников и в их личных делах в службе управления персоналом.

3.5.2. Представитель руководства по качеству

3.5.2.1. Представитель руководства по качеству:

- осуществляет общее руководство и координацию разработки, внедрения, обеспечения целостности и поддержания в рабочем состоянии СМК;

- организует и контролирует определение, регламентацию, внедрение и обеспечение эффективной работы процессов, необходимых в СМК;

- оценивает состояние, результативность работы СМК и обеспеченность ее ресурсами;

- принимает решения по спорным вопросам и вопросам, требующим оперативного вмешательства высшего руководства;

- представляет правлению банка информацию о состоянии СМК и предложения по ее улучшению, включая определение конкретных целей, уточнение функций и взаимодействия подразделений, определение потребности и обеспечение необходимыми ресурсами;

- организует и контролирует конкретизацию и доведение до сотрудников банка необходимой информации о требованиях потребителей;

- представляет банк в сторонних организациях по всем вопросам, связанным с СМК;

- организует проведение регулярного анализа СМК руководством банка;

- имеет право запрашивать от руководителей процессов и других должностных лиц, задействованных в СМК, данные, справки, другую информацию и выдавать оперативные задания по выполнению действий, необходимых для поддержания эффективной работы СМК.

3.5.3. Информирование персонала

3.5.3.1. Внутреннее информирование по вопросам функционирования СМК и ее результативности осуществляется посредством проведения регулярных производственных совещаний, распоряжений, указаний и непосредственных контактов руководителей заинтересованных подразделений и специалистов, передачи информации при помощи компьютерной сети, объявлений.

Высший управленческий персонал создает условия для стимулирования подготовки сотрудниками банка замечаний и предложений по устранению несоответствий, повышению результативности и совершенствованию СМК.

3.6. Анализ СМК руководством банка

В данном разделе определяется порядок проведения анализа СМК руководящим персоналом банка с целью оценки ее пригодности и результативности.

3.6.1. Общие положения

3.6.1.1. Не реже одного раза в год правление банка проводит комплексную проверку функционирования СМК. При этом оцениваются итоги работы за год всех подразделений, входящих в СМК, проверяются актуальность и результативность системы, соответствие ее установленным требованиям, целям и политике в области качества. Принимаются решения по уточнению политики в области качества, целей в области качества, распределению функций, ресурсов, порядку взаимодействия и совершенствованию СМК.

3.6.1.2. По итогам такого рассмотрения секретарем правления составляется протокол (решение) и, при необходимости, план мероприятий по совершенствованию СМК.

3.6.2. Входные данные

3.6.2.1. Исходные данные для таких проверок ориентированы на оценку результативности СМК с учетом мнений потребителей и других заинтересованных сторон. В их состав включаются данные, характеризующие:

- состояние и результаты действий по достижению целей в области качества и по совершенствованию СМК;

- уровень услуги банка и ее соответствие установленным требованиям;

- ход выполнения решений, принятых по предыдущим проверкам СМК правлением банка;

- результаты аудитов;

- уровень работы поставщиков;

- обратную связь с потребителями (клиентами);

- возможности и рекомендации по совершенствованию СМК;

- функционирование процессов и их результативность;

- состояние корректирующих и предупреждающих действий;

- прочие факторы, которые могут оказать влияние на деятельность банка и СМК.

3.6.3. Результаты анализа

3.6.3.1. Результаты анализа функционирования СМК оформляются протоколом (решением), в котором, как правило, приводятся:

- задачи по повышению качества услуг и удовлетворенности потребителей (клиентов);

- оценка пригодности, адекватности и результативности СМК и обеспеченности ресурсами;

- решения по повышению результативности СМК и ее процессов;

- оценка необходимости корректировки политики и целей в области качества;

- области улучшения и принятые по ним решения.

3.6.3.2. Результаты такого анализа используются для стратегического планирования и разработки конкретных мер по совершенствованию СМК банка.

4. Управление ресурсами

4.1. Обеспечение ресурсами

4.1.1. Общее руководство распределением и развитием ресурсов осуществляет правление банка.

4.1.2. Цель управления ресурсами СМК заключается в определении потребности и выделении ресурсов, а также в оптимальном использовании и развитии ресурсов банка для осуществления услуг необходимого качества.

4.1.3. В банке используются следующие виды ресурсов:

4.1.3.1. Персонал (людские ресурсы), потребность в которых определяется правлением банка исходя из поставленных перед банком задач и таким образом, чтобы обеспечить максимально эффективную реализацию процессов в рамках СМК с минимальными затратами. Планируемая потребность банка в персонале определяется штатным расписанием;

4.1.3.2. Инфраструктура:

- средства механизации и автоматизации труда, информационных технологий и связи;

- офисные помещения;

4.1.3.3. Информационные ресурсы:

- внешние документы:

- нормативные акты органов госвласти и управления;

- нормативные акты Банка России;

- информационно-правовые системы;

- внутренние документы (эталонная база документов):

технология и методы выполнения работ в виде комплексов нормативно-методической документации;

4.1.3.4. Финансовые ресурсы:

- бюджет;

- смета;

- платежный календарь;

4.1.3.5. Временные ресурсы:

- система контроля доступа в рабочие помещения и в ЛВС.

4.1.4. Обеспеченность ресурсами процесса оказания услуг проверяется при формировании планов развития банка.

4.1.5. Руководители процессов, подразделений, работ (проектов, программ) оценивают обеспеченность и определяют потребность в недостающих ресурсах, организуют и контролируют эффективное использование закрепленных за ними ресурсов, разрабатывают предложения и участвуют в развитии ресурсов банка.

4.1.6. Использование ресурсов.

4.1.6.1. Использование закрепленных (выделенных) ресурсов организуют и контролируют руководители соответствующих подразделений (служб, процессов, работ).

4.1.6.2. Отчетность по использованию ресурсов ведется в соответствии с действующей в банке системой учета и отчетности.

4.1.6.3. Развитие ресурсов банка осуществляется путем реализации проектов развития производства, технического перевооружения, освоения новых видов банковских услуг, программ (планов) совершенствования деятельности банка. Ресурсы на развитие СМК выделяются при утверждении программ (планов) ее совершенствования.

4.2. Персонал

4.2.1. Общие положения.