Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Бробанк собрал самые распространенные рекомендации и правила пользования банковской картой, которые помогут не только обезопасить деньги, но и защитят от мошенничества.

-

Как работать с банковской картой

-

Запрос баланса

-

Пополнение

-

Обналичивание

-

Платежи

-

Самые распространенные виды мошенничества с картами

-

Какие сведения по карте всегда следует хранить в тайне

-

Как распознать мошенников

-

Правила безопасного использования дебетовых и кредитных карт

-

Правила безопасности при онлайн-расчетах по карте

-

Ответственность владельца карты

| Стоимость от | 0Р |

| Кэшбек | 1-5% |

| % на остаток | До 8% |

| Снятие без % | Да |

| Овердрафт | Нет |

| Доставка | На дом |

Как работать с банковской картой

При оформлении пластиковой карты каждый клиент подписывает соглашение, что он согласен с правилами пользования и условиями обслуживания банковской карты. Обычно общие правила публикуют в открытом доступе на сайте банка на вкладке, которая относится к картам. Также условия и правила использования карт вносят в отдельные разделы договора на комплексное банковское обслуживания. Если их не соблюдать банк вправе расторгнуть договор и приостановить операции по карте.

После получения пластиковой карты следует разобраться, как ею пользоваться, чтобы максимально обезопасить свои или заемные деньги. Наиболее частые операции, которые проводят клиенты – запрос баланса, снятие наличных, пополнение счета, а также оплата за товары и услуги.

Запрос баланса

Запросить баланс карты можно:

- В банкомате.

- У кассира или другого специалиста банка при предъявлении паспорта и карты.

- В личном кабинете интернет-банка или мобильном приложении.

Через банкоматы можно заказать выписку по проведенным операциям через карту. Эта же информация в более развернутом виде, есть и в личном кабинете на сайте банка. Там видны сведения не только по последним операциям, но и по совершенным покупкам и переводам. У некоторых банков можно получить заверенный чек в электронном виде, в котором перечислены все операции и платежи по карте.

Запрос баланса карты в личном кабинете или мобильном приложении безопаснее для пользователя. Он может это сделать дома, без очереди и посторонних глаз. Кроме того для операции, вообще не надо доставать банковскую карту из кошелька или портмоне. Поэтому с точки зрения защиты информации, такой вариант предпочтительнее.

Пополнение

Пополнить баланс карты можно:

- В ближайшем отделении банка или в кассе. Для этого нужны реквизиты счета и паспорт. Если отделение оснащено индивидуальными кабинами для клиентов, этот вариант наиболее безопасный, если использовать наличные деньги.

- В терминале самообслуживания или банкомате, который принимает купюры. Желательно выбирать устройства, которые стоят в хорошо освещенных местах, внутри банков или торговых центров. При этом также следует быть осмотрительным, чтобы за спиной не было посторонних лиц.

- Переводом между своими банковскими счетами внутри банка или из других банков. Самый безопасный безналичный вариант, потому что, по сути, пластиковую карту никак не используют, как и наличные деньги. Операцию можно провести, не выходя из дома или офиса.

- Через электронные кошельки: Яндекс.Деньги, Вебмани, Киви кошелек. Если соблюдать правила безопасности на сайтах, то способ такой же защищенный, как и перевод денег между банковскими счетами.

Обналичивание

Снять наличные с карты можно двумя способами:

- в отделении банка, для этого нужна карта и паспорт;

- в банкомате, нужна только карта.

При работе с терминалами следует уделить пристанное внимание устройству, чтобы на нем не было никаких накладок или других приспособлений, вызывающих сомнение. Кроме того, важно следить за собственной безопасностью не только с точки зрения кражи карты или ее данных, но и обыкновенного воровства наличных денег.

Наиболее безопасны банкоматы, которые находятся внутри банков, торговых залов, отелей, аэропортов и любых других мест под видеонаблюдением.

Платежи

Иногда владельцы карт при оплате видят надпись: «Карта не активна». Такое возможно если:

- карта новая и не была активирована;

- у карты истек срок действия;

- карту заблокировал банк.

Посмотрите срок действия на карте. Если до закрытия достаточно времени, значит, ее заблокировали в банке из-за обнаружения мошеннической активности или по другим причинам.

Любые расчеты по банковской карте проводите с соблюдением правил безопасности:

- При вводе ПИН-кода используйте одновременно несколько пальцев. Это запутает кассира или другого человека, который попытается запомнить пароль. Не стесняйтесь прикрывать клавиатуру ладонью другой руки, лучше выглядеть параноиком, чем остаться без денег.

- Установите лимит для операций с бесконтактной оплатой, тогда карту не придется отдавать кассиру в руки при расчетах за небольшие покупки.

- Меняйте пароль на карте раз в месяц или два, если активно используете банковскую карту.

- Не храните все деньги на одной банковской карте. Безопаснее открыть отдельную накопительную карту с процентом на остаток средств на счете и вообще не пользоваться ею. А для повседневных расчетов использовать карту с небольшим кредитным лимитом или остатком.

- Храните карту в специальном чехле, не подвергайте пластик нагреву, не опускайте в воду и не пытайтесь повредить носитель какими-либо другими способами.

- Поставьте на обратной стороне банковской карты собственноручную подпись. Без нее пластик недействителен. Если подпись стоит, можно не носить с собой паспорт. Менеджер магазина может попросить проставить на чеке оплаты другой экземпляр подписи для сличения с образцом на карте. Если подписи не совпадут или у продавца появятся сомнения, тогда он вправе попросить паспорт.

- Картой может пользоваться только владелец, данные о котором указаны на лицевой стороне пластика. Передавать карту в пользование другим лицам и сообщать им ПИН-код – нарушение правил безопасности. Банк не вернет деньги, если будет доказано, что владелец отдавал карту кому-либо.

Об остальных мерах предосторожности и правилах поведения при пользовании банковскими картами читайте ниже.

Самые распространенные виды мошенничества с картами

Чтобы обеспечить безопасные расчеты банковскими картами следует знать, какие варианты мошенничества встречаются чаще всего:

- веб-фишинг – выманивание данных по банковской карте обманным путем через социальные сети и интернет;

- вишинг – выведывание информации по карте по телефону владельца;

- смишинг – получение данных через смс-сообщения;

- скимминг – копирование данных с магнитной полосы на банковской карте с помощью специальных технических устройств и приспособлений;

- вирусы и трояны – программы, которые получают доступ к сведениям на компьютере или в мобильном телефоне жертвы;

- подсматривание пин-кода в момент ввода на терминале у кассира или в банкомате;

- установка специальных приспособлений для считывания последней введенной информации предыдущим пользователем банкомата;

- разглашение конфиденциальной информации сотрудниками кредитных организаций и другой вид утечки персональных сведений.

Обеспечение безопасности безналичных расчетов пластиковыми картами – трехсторонняя задача. В ней участвует банк-эмитент карты, пользователь и продавец товара или услуги. На середину 2020 года число краж с банковских карт в интернет-магазинах увеличилось в 6 раз.

Какие сведения по карте всегда следует хранить в тайне

Владельцу банковской карты никогда и никому нельзя разглашать:

- ПИН-код карты – пароль для подтверждения при оплате товаров, услуг или снятии наличных с карты.

- CVV2/CVC2 код – пароль, размещенный на оборотной стороне международных карт. Его используют для подтверждения операций в интернете. Скомпрометировать эти сведения можно, если передавать карту кому-либо в руки. Если предъявляете карту, не упускайте ее из вида. Можно скрыть информацию о CVV2/CVC2, например, заклеить непрозрачной лентой, стереть или закрасить маркером. Но за рубежом такую карту могут не принять к оплате.

- СМС и push-уведомления – цифровой код, который проходит на смартфон или почту для подтверждения операций в мобильном приложении, личном кабинете или платежей в интернете.

- 3D-Secure code – смс-подтверждение, которое приходит на авторизованный смартфона для подтверждения операций в интернете.

- Кодовое слово, которое придумано пользователем при регистрации. Его можно говорить только при общении со специалистом горячей линии. Желательно, чтобы звонок происходил по вашей инициативе и на номера, указанные на официальном сайте. Если звонок входящий и представляются сотрудниками вашего обслуживающего банка, постарайтесь не разглашать кодовое слово. Это могут быть мошенники.

- Данные карты, включая номер, фамилию, имя и срок действия. Полные сведения можно предоставлять только проверенным лицам, с которыми проходят расчеты. Даже сотрудники обслуживающего банка не вправе спрашивать полный номер карты. Чаще всего для идентификации клиента они используют 4 последние цифры и кодовое слово.

- Ответы на контрольные вопросы, которые указаны в личном кабинете, а также логин и пароль от входа в интернет-банк.

- Персональные данные. Следите за тем, чтобы в социальных сетях было как можно меньше личных сведений, которые могут быть использованы для взлома. К ним относятся, полные ФИО, дата и место рождения, возраст, паспортные данные, включая серию, номер, дату и орган выдачи. Также не сообщайте незнакомцам подобную информацию в личной переписке. Если какие-то данные не удается скрыть, не используйте их никогда для паролей или контрольных вопросов.

Как распознать мошенников

Обратите внимание, что сотрудники банков звонят только с официальных номеров телефонов. Если звонок поступает со скрытого номера – это мошенники. Это также относится к смскам и письмам на почту. Особенно бдительно относитесь к сообщениям, если в них указаны дополнительные ссылки для перехода на какие-то сайты. На них якобы можно подтвердить операцию зачисления, отмены платежа, разблокировки карты или проверки баланса.

Пугающие сценарии – наиболее распространенная схема мошенничества. Например, приходит смс о снятии денег со счета или проведении платежа. Там же указан номер телефона, куда надо перезвонить, чтобы подтвердить, что вы не проводили никаких операций. Испуганный пользователь совершает необдуманные действия и может попасться на удочку. Он может позвонить на указанный номер или перейти по ссылке и вступить в контакт с мошенниками. В этот момент и происходит основной этап выуживания информации.

Еще одна распространенная схема, когда у владельца карты запрашивают код из смски, якобы для отмены операции, которую пытались провести злоумышленники. Но именно в этот момент жертва и выдает данные для реального увода денег со своего счета.

Третий вариант, приходит смска с незнакомого номера с поступлением средств на ваш телефон или банковский счет. Потом приходит другое сообщение с просьбой вернуть ошибочное зачисление. Это мошенники. Не возвращайте деньги, не перезванивайте и не общайтесь с ними.

Не надо паниковать, если приходят такие письма или сообщения. Звоните на горячую линию своего банка, пишите письма в онлайн-чат и уточняйте все вопросы там. Кроме того загляните в свой интернет-банк и убедитесь, что все деньги в целости и сохранности.

Обо всех подозрительных звонках и сообщениях обязательно информируйте обслуживающий банк.

Правила безопасного использования дебетовых и кредитных карт

Чтобы не стать жертвой мошенников, соблюдайте общие меры безопасности пользования банковской картой:

- Не пишите ПИН-код на пластике. Это очень частая ошибка держателей карт, из-за которой клиентов обворовывают мошенники. Если записали ПИН-код на листе, чтобы не забыть, не храните его в то же место, где лежит дебетовая карта.

- Запишите в свой мобильный номер горячей линии банка, чтобы при возникновении проблем сразу же связаться со специалистами. Путешественникам также важно записать международный номер службы поддержки для звонков из-за рубежа.

- Подключите СМС-оповещения на мобильный телефон обо всех расходных операциях по карте. Чаще всего такая услуга в банках платная и некоторые клиенты пытаются сэкономить на ней. Тогда следует регулярно просматривать движения по карте в интернет-банке или мобильном приложении. При подозрении мошеннической активности, немедленно уведомите банк и заблокируйте карту.

- Если потеряли карту или ее украли, свяжитесь с сотрудниками банку сразу при выявлении пропажи. Сотрудники проконсультируют по дальнейшим действиям.

- В путешествия берите две карты. Вторую про запас на случай кражи или потери. Если карты выданы в одном банке или в банках-партнерах, будет проще перевести средства с карт-счета украденной карты и после этого ее заблокировать. В любом случае все действия следует обсудить с сотрудниками обслуживающего банка.

- Установите пароль, графический ключ или отсканируйте отпечаток пальца для доступа к смартфону, на который приходят смски с кодами подтверждения. Если телефон будет потерян или украден мошенники не узнают данные карты и интернет-банка.

- Не выставляйте в интернете информацию о своей карте ни при каких условиях. Речь идет о фотографиях карты или отсылке сведений о номере, ФИО, сроке действия и CVV/CVC-код, которых размещен на оборотной стороне пластика.

Правила безопасности при онлайн-расчетах по карте

Чтобы не потерять деньги с карты при расчетах в интернете, обратите внимание на несколько правил онлайн-платежей:

- Используйте для расчетов в интернете виртуальную карту. При этом по основной карте отключите возможность оплаты в сети или установите нулевой лимит. Некоторые банки позволяют открывать по 3-5 дополнительных карт бесплатно. При необходимости переводите на нее деньги с обычной дебетовой карты. Это сбережет средства на основной карте. Такое же правило касается и кредитных карт. Их используют для онлайн-расчетов еще реже. При компрометации данных от кредитки мошенники получают доступ не только к личным деньгам владельца, но и к заемному лимиту, который утвердил банк.

- Рассчитывайтесь картой только в тех онлайн-магазинах, в которых уверены.

- Операции в интернет-банке проводите со своего компьютера. Если пришлось войти с ПК другого пользователя, позаботьтесь о том, чтобы ваши данные не сохранились. Используйте вкладки инкогнито и обязательно выходите из личного кабинета.

- Проверяйте адреса ресурсов, на которых хотите совершить покупки. Мошенники часто создают копии популярных надежных сайтов. Внимательно смотрите на название в адресной строке, даже перестановка двух букв или замена символов – признак фишингового сайта. Защищенные сайты шифруют протоколам https, те которые не защищены шифрованием, начинаются http. Эти буквы размещены в поисковой строке браузера вначале наименования сайта. Также в адресной строке защищенных страниц размещен значок закрытого замка.

- Используйте компьютеры с лицензионным программным обеспечением, когда совершаете операции с банковской картой. Такие ПО защищены от вирусов и других пиратских программ, с помощью которых воруют сведения о держателе карты.

Соблюдение этих правил поможет снизить риск компрометации данных и увода средств с банковской карты.

Ответственность владельца карты

Вся ответственность за нарушение правил использования банковских карт лежит на пользователе. Кроме того клиент обязан следить за технической исправностью карты и не должен ее целенаправленно портить. Если карта выйдет из строя или будет повреждена, за перевыпуск нового пластика придется заплатить. Платежная карта считается собственностью банка, поэтому он вправе ее истребовать в любой момент. Хотя на практике такого почти не случается, все же стоит поберечь имущество, а не только свои деньги, чтобы избежать возможных недоразумений.

Даже разовая передача карты кому-либо для обналичивания в банкомате может привести к тому, что банк откажет в возврате средств, даже если их уведут мошенники. То же самое относится и к другим операциям – запросу баланса, расчету за товар. В этом случае ПИН-код становится известен другому лицу, а это прямое нарушение правил пользования банковской карты. Поэтому пользователь не сможет доказать, что бережно относился к конфиденциальной информации, которую запрещено разглашать.

Если скрыть от банка сведения о мошеннических операциях по карте, ответственность за все последствия также несет пользователь. Все украденные злоумышленниками деньги банк не вернет и не сможет отследить, кто ответственен за кражу средств. У пользователя карты всего одни сутки, чтобы поставить банк в известность. Если не проинформировать в этот срок, ответственность полностью ложится на клиента банка.

Поставьте в известность свой банк о выезде за границу или передаче кому-либо из родственников дополнительной карты для расчетов за рубежом. В этом случае банк не заблокирует карту и доступ к операциям, если заметит какую-либо активность по счетам и подтверждения в другой стране.

Комментарии: 1

Активирование карты Хоум Кредит Банка – обязательный после получения на руки процесс, подразумевающий снятие

Пластиковые карты Райффайзенбанка доставляются клиентам неактивированными в целях безопасности личных и кредитных средств. Процедура

Райффайзенбанк предлагает клиентам широкий выбор кредитных и дебетовых карт. Предусмотрены удобные способы снятия денег

Клиенты Газпромбанка активно пользуются кредитными и дебетовыми картами. Востребованными процедурами являются пополнение и снятие

Мобильный банк Тинькофф последние 6 лет признается лучшим. Ежегодное исследование проводит рейтинговое агентство Markswebb.

Управление личными финансами начинается с получения информации о состоянии расчетного счета. Существует ряд способов

Держатели банковских карточек должны знать, как быстро закрыть доступ к средствам на утерянном пластике

Армия держателей банковских карточек стремительно растет. Пластиком оплачивают покупки и рассчитываются за услуги, делают

Банковские карточки прочно вошли в нашу жизнь. Оформляя их, держатель обеспечивает мгновенный и безопасный

Блокирование банковской карты – временное ограничение распоряжения средствами на картсчете с сохранением права владения.

Почта Банк предлагает клиентам различные дебетовые и кредитные карты платежных систем Visa, МИР и

Тинькофф ведет обслуживание дистанционно, сети офисов нет. Поэтому для удобства держателей карт предусмотрено много

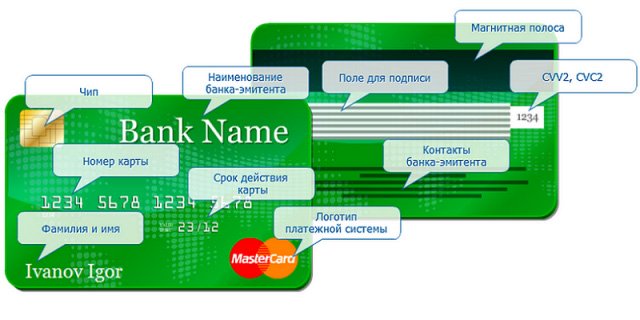

Реквизиты банковской карты — это:

- имя владельца;

- номер;

- срок действия;

- код безопасности.

Эти данные указаны на самом пластике, но имеются и такие, которые необходимо искать дополнительно, поскольку на пластике их не прописывают.

Что такое данные пластикового носителя

Прежде чем рассматривать пути поиска информации о пластиковом носителе, важно понимать, что такое платежные реквизиты счета, в чем их отличие от информации о самом носителе.

Платежные данные — это информация о счете, на который перечисляются или с которого списываются деньги. К нему привязана одна или несколько карт. Это пластиковый носитель, с помощью которого владелец имеет возможность проводить быстрые операции.

Для операции с картой, например для снятия наличных в банкомате или оплаты покупки в магазине, важно помнить только пин-код.

Чуть больше информации необходимо, если предстоит перевести деньги с одной карты на другую или оплатить покупку в интернете. В таких случаях потребуются более подробные данные. На вопрос, как узнать реквизиты своей карты для таких операций, ответ — посмотреть написанное на самом пластике.

Значительно больше информации требуется, если речь идет переводах от юридических лиц. Например, для получения оплаты оказанных компании услуг или получения заработной платы потребуются уже полные платежные данные, которых нет на пластике. В этих случаях вам требуется учитывать, какие реквизиты нужны для перевода денег на счет и как их узнать.

А если вы намереваетесь осуществлять какую-либо предпринимательскую деятельность, то все денежные расчеты и платежи будут производиться только в безналичной форме.

Какие бывают данные банковской карточки

Важно разобраться, что входит в реквизиты карты и какие есть способы получить эти данные.

Базовая информация, которая необходима для работы с картой, изложена на самом пластике:

- имя владельца;

- номер (не путать с номером счета!);

- срок действия;

- код безопасности;

- номер счета (на пластиковой карточке не указывается).

Эти данные вам понадобятся, например, для покупок в интернете или для перевода денег от частного лица.

Если предстоит получить деньги от юридического лица, понадобятся полные реквизиты карты, которые на пластике не указываются.

К ним относятся:

- наименование банка;

- ИНН банка;

- БИК;

- КПП;

- номер корреспондентского счета банка;

- номер отделения финансовой организации.

С помощью этих данных осуществляются любые финансовые операции. Как видно, в полную информацию о карте клиента входят и данные самого банка, выпустившего ее. Поэтому ответ на вопрос, что такое реквизиты банка, — это часть данных счета пользователя, относящая его к определенной кредитной организации.

При оформлении перевода их следует вносить аккуратно и внимательно, допущенная ошибка грозит отправкой денег другому лицу.

Как узнать полные данные своей карточки

Есть несколько способов, разные по своей сложности и доступности.

Первый способ — посетить отделение банка

Один из самых надежных и простых способов — это подойти в отделение финансовой организации, с которой вы сотрудничаете. В отделении сотрудник организации предоставит всю требуемую информацию, если она не относится к коммерческой или банковской тайне. В том числе название реквизитов банка, номер счета клиента и все необходимые данные. При себе необходимо иметь паспорт и сам пластик. Без документа, удостоверяющего личность, вам никакие данные не сообщат. Это требование безопасности. Сотрудник банка распечатает всю необходимую информацию и заверит ее печатью и своей личной подписью. Если требуется предоставить такой документ сразу в несколько мест, то вам выдадут нужное количество экземпляров. Например, в органах соцзащиты требуют предъявлять только оригиналы, распечатанные и подписанные в вашем отделении.

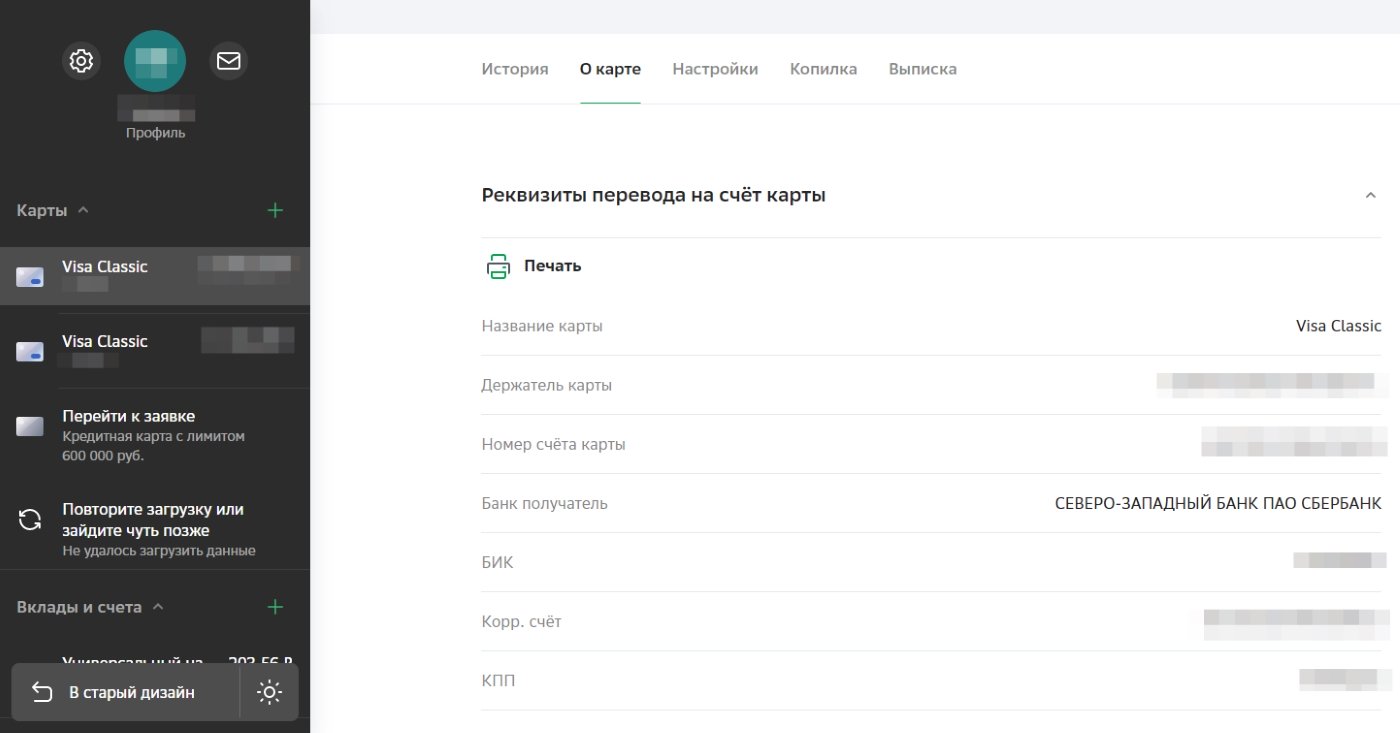

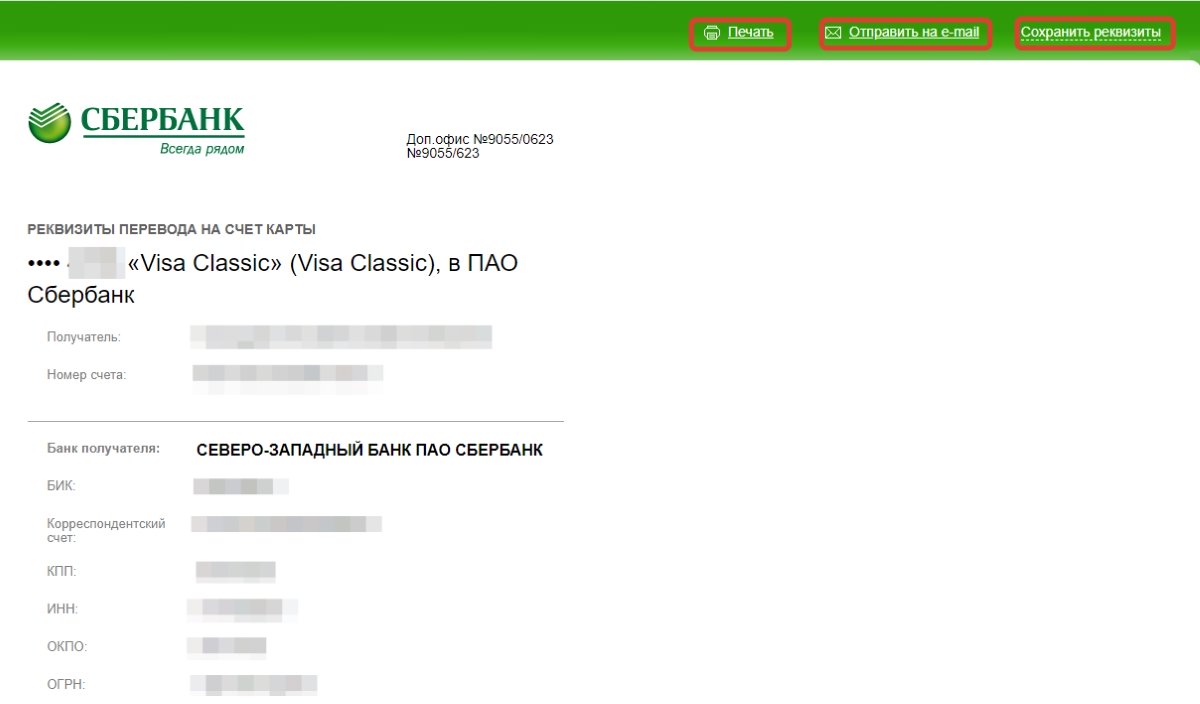

Например, реквизиты карты Сбербанка — это такие данные:

Реквизиты перевода на счет карты:

Visa Classic •••• 1234

Получатель: ИВАНОВ ИВАН ИВАНОВИЧ

Номер счета: 12345678901234567890

Банк получателя: СЕВЕРО-ЗАПАДНЫЙ БАНК ПАО СБЕРБАНК

БИК: 044030123

Корреспондентский счет: 30101810500000000123

КПП: 781234567

ИНН: 7708909876

ОКПО: 01234567

ОГРН: 1027700147852

Юридический адрес банка: 117997, Москва, ул Вавилова, 19

Почтовый адрес банка: 191124, САНКТ-ПЕТЕРБУРГ, ул. Красного Текстильщика, 2

Почтовый адрес доп. офиса: г. Санкт-Петербург, пл. Александра Невского, д. 2, лит. Е, пом. 5Н, 17Н, 18Н, 19Н, 20Н, 28Н, 48Н, 49Н, 50Н, Л7, Л10, Л11 ,191317

Тинькофф банк сообщает о картах следующие данные:

Получатель АО «Тинькофф Банк»

Счёт получателя платежа 30232810100000000005

Назначение платежа Перевод средств по договору № 1234567890 Иванов Иван Иванович, НДС не облагается

БИК 044987654

Банк получатель АО «Тинькофф Банк»

Корр. счет 30101810145250000852

ИНН — указывается либо номер получателя, либо допускается оставить поле пустым, при строгой необходимости заполнять поле укажите 7710140679.

КПП — поле следует оставить пустым, при строгой необходимости указать 773401001.

Промсвязьбанк присваивает пластиковым носителям такие данные:

Банк получателя: ПАО «Промсвязьбанк» г. Москва

БИК: 044369852

Корр.счет: 30101810400000000999

Получатель: Иванов Иван Иванович

Счет получателя: 40817810651009876543

Также банк дает примеры назначений платежа: «Оплата за __________(товары, услуги). НДС не облагается», «Материальная помощь. НДС не облагается», «Перевод собственных средств. НДС не облагается».

Другой пример — реквизиты карты «Мир», как известно, платежная система «Мир» широко распространена в России и используется для расчетов с сотрудниками всех государственных, муниципальных бюджетных организаций. При этом реквизиты такой карты общие для рассматриваемого банка — в данных нередко вообще не указывается платежная система выданного к нему пластика.

Второй способ — звонок в колл-центр банка

Обычно номер телефона горячей линии указан на обороте пластиковой карточки. Также он имеется на официальном сайте банка. При обращении понадобится назвать кодовое слово, указанное при заключении договора на обслуживание. Но некоторым банкам для авторизации достаточно назвать паспортные данные, дату рождения, номер карточки и привязанный к ней номер телефона.

Третий способ, как узнать реквизиты банковской карты, — договор банковского обслуживания

Когда вы оформляли счет, вам выдали договор на банковское обслуживание. Вся необходимая информация находится там. К сожалению, не у всех договор хранится в должном порядке, а данные порой требуются быстро.

Четвертый способ — электронная почта

Некоторые банки, в том числе Сбербанк, высылают необходимую информацию по пластиковой карточке по емейл. В письме указываются личные сведения по форме, которая имеется на сайте финансовой организации. Но такой способ не самый быстрый и надежный.

Пятый способ — интернет

На сайтах банков в прямом доступе такая информация не размещается. Для этой возможности следует подключиться к системе онлайн-банкинга или к мобильному банкингу. Авторизация осуществляется с помощью логина и пароля. В своем личном кабинете вы можете узнать всю необходимую информацию, совершать и контролировать транзакции.

Шестой способ — банкоматы

Есть еще один простой способ — банкомат или терминал самообслуживания, который имеет такую функцию. После того как вы вставили карточку в терминал и ввели пин-код, выберите в меню «Мои платежи» — «Реквизиты счета». На экране появится вся нужная информация, там же доступна функция печати требуемой информации на чеке.

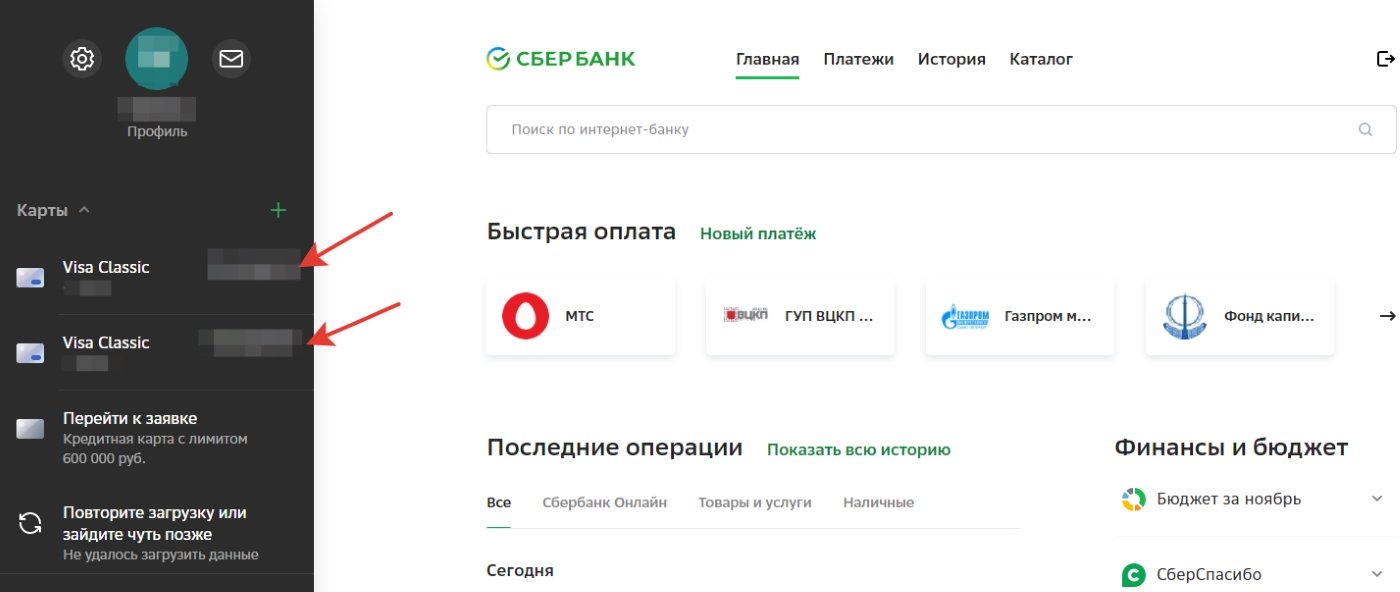

Как посмотреть данные карты в Сбербанке

Инструкция, как получить данные карты Сбербанка, такая:

Шаг 1. Зайти в Сбербанк Онлайн.

Шаг 2. В левой части главной страницы сервиса выбрать пластиковый носитель, реквизиты которого необходимы.

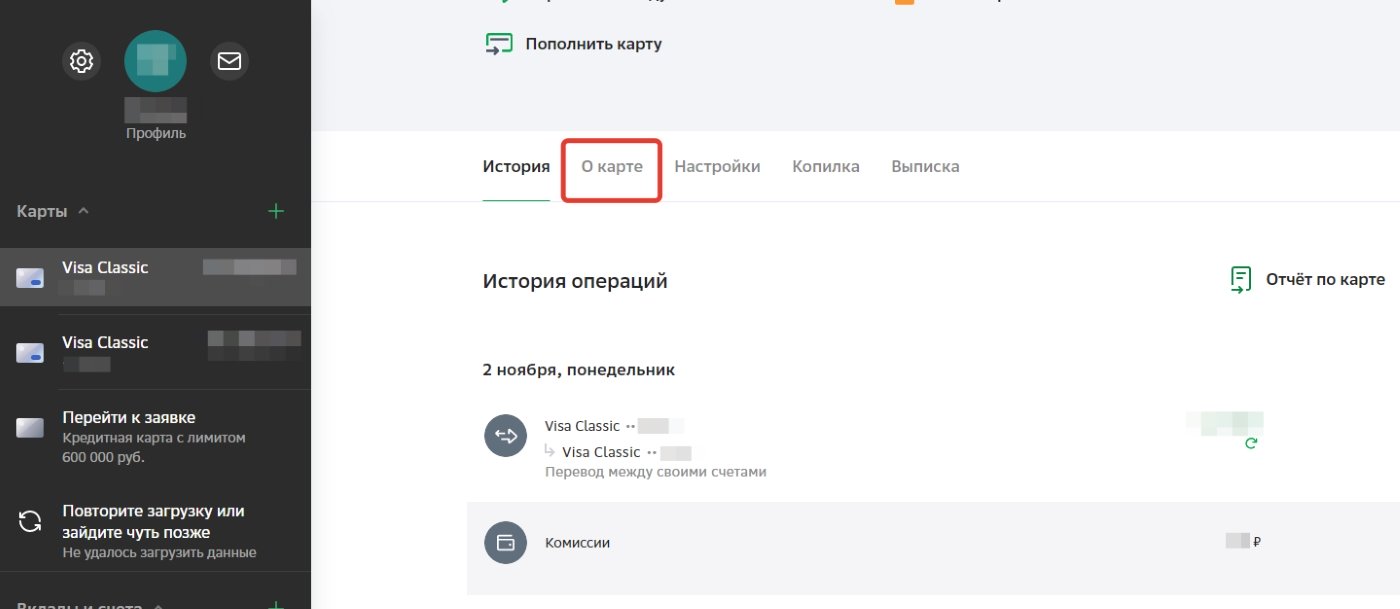

Шаг 3. На открывшейся странице выбрать раздел «О карте».

Шаг 4. Уже на следующей открывшейся странице появятся все требуемые реквизиты. Там же доступна кнопка «Печать», при нажатии которой появляется возможность распечатать, сохранить или отправить реквизиты.

Что такое реквизиты банковской карты

Реквизитами банковской карты называются данные банковского счета, часть которых отражена непосредственно на пластиковом носителе. Рассказываем о видах реквизитов, для чего они используются, где их взять и какие данные безопасно сообщать посторонним.

Полные реквизиты карты – что это

Пластиковая карта – это платежный инструмент, позволяющий распоряжаться деньгами на счете, к которому она привязана. К её реквизитам относится вся информация об этом счете и сведения, эмбоссированные, то есть выгравированные или напечатанные, на пластике физического носителя.

Полные реквизиты банковской карты включают:

- номер расчетного счета в банке;

- наименование банка с указанием регионального филиала;

- ИНН, КПП, БИК финансово-кредитной организации;

- номер корсчета банка;

- ФИО держателя;

- номер карты;

- срок ее действия;

- коды безопасности, включая ПИН, CVV/CVC;

- номер телефона держателя.

К реквизитам относятся все данные о банке и владельце карты, с помощью которых можно управлять средствами на счете. Так как номер мобильного телефона используется при выполнении переводов с помощью Сервиса быстрых платежей (СБП, перевод выполняется по номеру телефона), его тоже стоит отнести к реквизитам.

На карту нанесены:

- Номер – уникальное сочетание цифр, которое присвоено носителю. Обычно он состоит из 16, реже – из 18 или 19 цифр.

- Срок действия карты – месяц и год, до которых пластиковый носитель обслуживается банком. Он составляет от года до четырех лет и зависит от типа карты – дебетовая, кредитная, цифровая, неименная. Далее карту перевыпускают.

- Фамилия и имя держателя латинскими буквами. Если карта неименная, она выпускается без эмбоссинга ФИО владельца. Это не значит, что она никому не принадлежит: карта привязана к счету на имя держателя.

- Код проверки подлинности CVV или CVC – три цифры на обороте карты, необходимые при списаниях средств при оплате онлайн на сторонних ресурсах.

Реквизиты счета карты доступны в личном кабинете мобильного приложения и онлайн-банка.

Когда нужны полные реквизиты банковской карты

Большинство операций по списанию и зачислению средств не требуют знания полных платежных данных. Для расчета в магазине достаточно самой карты и ПИН-кода, для оплаты покупок онлайн – номера карты, сведений о владельце, кода CVV/CVC и полученного в СМС, а для получения перевода – номера телефона, к которому привязан мобильный банк.

Реквизиты счета карты нужны для:

- получения переводов от юридических лиц, включая оплату услуг, зачисление заработной платы, пособий;

- получения переводов из-за границы по SWIFT;

- получения переводов с карт других физлиц, если у вас не подключен сервис СБП;

- управления счетом, если карта заблокирована, деактивирована или перевыпускается по сроку;

- снятия денег со счета карты в отделении банка без предъявления пластикового носителя;

- выставления счетов организациям на оплату ваших услуг, в том числе в статусе самозанятого.

Как узнать реквизиты банковской карты

- Если у вас нет в руках пластикового носителя, а данные карты нужны – их можно найти в личном кабинете на сайте банка или в мобильном приложении. Для безопасности часть данных скрыта, на главном экране могут отображаться только последние 4 цифры номера.

- Чтобы получить полные реквизиты, откройте вкладку информации о карте и перепишите или скопируйте необходимые данные. Если к одному счету выпущено несколько карт, у них будут одинаковые реквизиты счета, но разный номер на пластике. Это никак не сказывается на зачислении и списании средств, все карты управляют одним счетом, а деньги можно получить по номеру счета, карты, мобильного телефона.

Кроме этого реквизиты счета карты можно получить в банкомате. Вставьте карту, подтвердите вход в кабинет пользователя. Выберите вкладку со своими счетами и далее «Реквизиты» необходимого. Информацию можно распечатать на чеке устройства или сфотографировать.

Еще один способ – обратиться в отделение своего банка. Для этого потребуется паспорт. Сведения будут распечатаны на фирменном бланке с отметкой операциониста, выполнившего запрос.

Некоторые банки предоставляют сведения через оператора горячей линии. Для этого необходимо подтвердить личность, назвав все данные, которые попросит специалист банка, реквизиты будут высланы по СМС.

Реквизиты счета предоставляются без указания номера карты и информации, нанесенной на пластиковый носитель. Если данные попадут в чужие руки, использовать их для доступа к деньгам не получится: нужен паспорт для обращения в банк или мобильный телефон для получения СМС-кодов при работе с дистанционными сервисами.

Что нельзя сообщать третьим лицам

Платежная информация ваших счетов и карт – ключ к вашим деньгами. Передавать полные сведения можно только в бухгалтерию предприятия, клиентам, с которыми заключен письменный договор, близким, которым вы полностью доверяете, если требуется распоряжение счетом от вашего лица.

Если данные вашей карты попадут мошенникам, они могут вывести деньги с вашего счета, сделать переводы за границу, оплатить покупки в интернете. Оспорить операцию с использованием кодов безопасности и вернуть деньги можно только если доказано, что карта была похищена.

Никогда:

- никому не отправляйте фото вашей карты;

- не сообщайте все данные с лицевой стороны, включая срок действия;

- коды безопасности с оборота карты, из PUSH-сообщений или СМС.

Также не стоит сообщать PIN-код, эти данные бесполезны для любой операции, кроме снятия наличных через банкомат и если их запрашивают, это может быть мошенник.

Чтобы принять перевод, достаточно сообщить номер своего телефона – с его помощью можно перевести до 100 000 рублей по СБП между картами любых банков без комиссии и ввода личных данных держателя. Если сервис не подключен, назовите номер карты, свое имя, отчество и первую букву фамилии – этого достаточно для отправки средств и безопасно с точки зрения управления счетом.

Как могут украсть информацию

Телефонное мошенничество и социальная инженерия – самый распространенный способ. Прекратите разговор, если вам звонит:

- сотрудник банка и просит подтвердить личность или сообщить сведения о счетах и банках, в которых они открыты;

- представитель госорганов с информацией о происшествии с вашим близким, которое можно уладить за деньги;

- автоинформатор или робот-автоответчик с сообщением о заявке не открытие счета или кредитной карты на ваше имя;

- организатор лотереи или представитель компании, которая дарит подарки по поводу юбилея или раздает выигрыши «счастливчикам».

Второй по популярности способ хищения платежных данных – рассылки. Не переходите по ссылкам в СМС и сообщениях электронной почты, даже если адрес отправителя кажется вам знакомым, «принадлежит» банку или ведомству. Мошенническими являются сообщения, в которых содержится:

- информация о проблемах с мобильным банком, при этом просят ввести реквизиты карты, CVV-код;

- уведомление о верификации аккаунтов интернет-магазинов с просьбой обновить платежные данные;

- письмо о дополнительных компенсациях или государственных выплатах за истекшие периоды;

- приглашение принять участие в лотерее, распродаже, где для получения выигрыша надо указать номер телефона и полные данные карты.

Пользуйтесь только официальными сервисами и оборудованием своего банка. При любой подозрительной активности по карте – установите временную блокировку с помощью мобильного приложения.

В Райффайзен Банке лимит переводов по Системе быстрых платежей увеличен до 300 тыс ₽ в день. А до 30 июня можно и вовсе переводить по номеру телефона по СБП без комиссии

Закажите дебетовую Кэшбэк-карту прямо сейчас

1,5%

Кэшбэк на все рублями

0₽

Бесплатное снятие в банкоматах

Загружается форма. Пожалуйста, подождите…

Эта страница полезна?

99

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Финансовая грамотность для чайников: всё, что нужно знать о банковских картах

Подборка эффективных советов, которые помогут выбрать карту и использовать её с умом.

Какими бывают банковские карты

Снаружи они все выглядят как пластиковый прямоугольник, но возможности у них разные. Например, с одними картами вы можете брать у банка в кредит, с другими — пользоваться только собственными средствами. И это не единственное различие, о котором следует знать, чтобы оформить нужную именно вам карту.

Читать статью →

Как выбрать дебетовую карту

С дебетовой картой удобно: ею можно расплачиваться почти везде, она лёгкая, помещается в любой карман. Словом, отличная замена массивному кошельку и россыпи мелочи.

Но карта карте рознь. Стоит тщательно выбрать банк, который её выпустит, и внимательно прочитать условия в договоре, чтобы не упустить выгоды и не разориться на обслуживании.

Читать статью →

Как зарабатывать на дебетовой карте

Миллионов на ней не сколотишь, но несколько сотен рублей положить в карман можно. Есть два способа превратить дебетовую карту в инструмент заработка, и нужно выяснить все нюансы, чтобы действовать правильно.

Читать статью →

Как пользоваться кредиткой

Не нужно относиться к кредитной карте легкомысленно. Как и любой другой заём, она способна привести к огромным долгам и даже банкротству. Но если знать несколько хитростей, то можно пользоваться кредитными деньгами практически бесплатно и тратиться только на обслуживание карты.

Читать статью →

Как зарабатывать на кредитной карте

Кредитка даёт возможность банку заработать на вас. Но в эту игру могут играть двое. Правильная кредитная карта поможет компенсировать затраты на её обслуживание и даже получить доход.

Читать статью →

Что такое мультивалютная карта

Тем, кто часто путешествует или покупает товары в зарубежных интернет-магазинах, обычно приходится иметь несколько карт, привязанных к счетам с разными валютами. Вариант на любителя.

В качестве альтернативы банки выпускают мультивалютные карты, с помощью которых можно производить безналичные расчёты и снимать деньги в нужной валюте.

Читать статью →

Для чего нужна виртуальная банковская карта

У пластиковой виртуальной карты нет магнитной полосы и ПИН-кода, а ещё она бывает электронной и не существует в физическом виде. Таким способом нельзя расплатиться в обычном магазине, зато он отлично подойдёт для покупок в интернете.

Рассмотрите этот вариант для онлайн-шопинга, если не хотите рисковать данными зарплатной карты.

Читать статью →

Как решать проблемы с банковскими картами

Когда вы привыкаете расплачиваться только картой, любой форс-мажор может оставить вас без денег. Карту заблокировали или украли, её зажевал банкомат или унёс официант — не паникуйте. Для каждой проблемы есть инструкция, которая поможет минимизировать потери или сократить их до нуля.

Читать статью →

Как защитить банковскую карту от мошенников

Преступникам больше не выгодно шарить по чужим кошелькам. Гораздо проще уводить деньги напрямую с банковского счёта.

В арсенале мошенников много уловок, но они зачастую рассчитаны на вашу доверчивость и панику. Чтобы противостоять им, надо быть внимательнее и знать наиболее распространённые сценарии.

Читать статью →

Как использовать банковскую карту за границей

В своей стране вы легко расплачиваетесь банковской картой, но перед путешествием возникает логичный вопрос: можно ли её везти с собой за границу или лучше взять наличные? Чтобы проблем с картой не возникло, к путешествию надо подготовиться.

Читать статью →

Читайте также 🧐

- Финансовая грамотность для чайников: привычки, которые сделают богаче

- Финансовая грамотность для чайников: как лечиться, чтобы не разориться

- Финансовая грамотность для чайников: как развлекаться бюджетно