Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Подробное толкование термина

Коммерческий банк — кредитная организация, деятельность которой направлена на систематическое извлечение прибыли (дохода). Термин «коммерция» возник от лат. commercium — торговля. То есть, такая организация может что-то продавать, оказывать услуги, заниматься посреднической деятельностью.

-

Подробное толкование термина

-

Организационная структура коммерческих банков

-

Какие услуги оказывают коммерческие банки

-

Из чего складывается прибыль коммерческого банка

-

Какие банки считаются некоммерческими

-

Регулирование деятельности коммерческих банков

Кредитные организации изначально являются коммерческими, так как кредитование по своей природе предполагает получение дохода с процентов. Помимо этого, банки занимаются привлечением вкладов, проведением расчетно-кассовых операций, выпуском банковских карт, операциями на рынке ценных бумаг.

Все указанные направления имеют коммерческую составляющую. Любой продукт или услуга банка создается для получения с клиентов платы. Коммерческие банки, как правило, одновременно работают с физическими и юридическими лицами.

В данном случае можно с уверенностью говорить о том, что коммерческий банк — частная кредитная организация, функционирующих по типу бизнес-предприятия. Главная цель любого бизнеса — систематический доход и увеличение оборотов.

Организационная структура коммерческих банков

В кредитной организации главным органом, отвечающим за ряд практических вопросов, является собрание акционеров. В его задачи входит: утверждение устава, формирование годового отчета, выбор Совета директоров, назначение Президента.

Президент банка руководит Советом директоров (или Правлением). В свою очередь, Совет директоров отвечает за формирование высших органов управления кредитной организации.

Организационная структура банка состоит из ряда функциональных подразделений. Количество таких подразделений зависит от масштабов деятельности кредитной организации. Структура блоков управления банка:

- Президент.

- Совет директоров.

- Администрация — секретариат, юридический отдел, кадровая служба, хозяйственные подразделения, служба безопасности.

- Коммерческий блок — кредитование, валютные операции, депозиты, инвестирование, облигации и ценные бумаги.

- Финансовый блок — бухгалтерия, аудит, внутрибанковские операции, касса, ревизии.

- Техническая поддержка — информационная безопасность, IT.

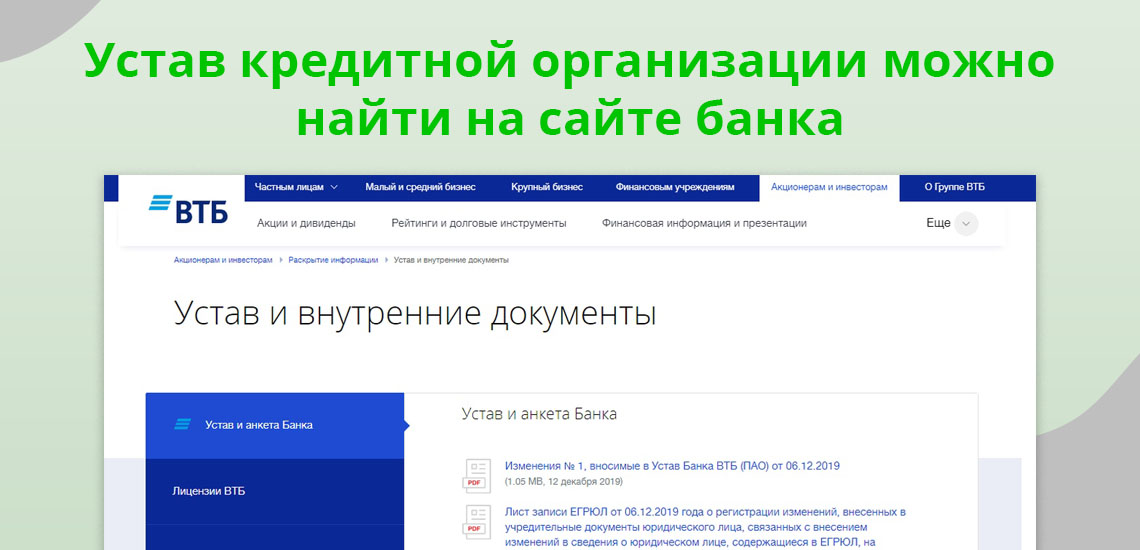

Это примерная структура условного банка. Наиболее полная и подробная информация указывается в уставе кредитной организации. Эта информация признается общедоступной, поэтому банки выкладывают действующие уставы на своих официальных сайтах.

Какие услуги оказывают коммерческие банки

Понять, какие услуги оказывает КБ можно, посетив официальный сайт выборочной кредитной организации. На титульной странице интернет-ресурса размещается линейка продуктов и услуг для физических и юридических лиц. В их числе:

- Кредитные продукты.

- Банковские карты — дебетовые и кредитные.

- Ипотека.

- Рефинансирование.

- Расчетно-кассовое обслуживание.

- Инкассация.

- Вклады и депозиты.

- Инвестиционные программы.

- Премиальное обслуживание.

Чем больше банк, тем длиннее его линейка продуктов и предложений для потенциальных клиентов. В крупных кредитных организациях только банковских карт может насчитываться более одного десятка.

| Макс. сумма | 5 000 000Р |

| Ставка | От 3,99% |

| Срок кредита | До 10 лет |

| Мин. сумма | 100 000 руб. |

| Возраст | 19-75 лет |

| Решение | За 15 минут |

Из чего складывается прибыль коммерческого банка

Совокупный доход кредитной организации — маржа. Если рассуждать более доступными категориями, то маржа — это разница между процентными ставками по вкладам и потребительским кредитам. Ставка по кредитам традиционно выше, и именно это дает возможность банку стабильно зарабатывать.

Разница между ставками по вкладам и кредитам — это не единственное направление, по которому банк получает прибыль. Совокупный доход складывается из следующих видов деятельности:

- Рефинансирование кредитов — погашение действующих кредитов с целью заключения с клиентами кредитных соглашений.

- Операции на рынке ценных бумаг и на Forex.

- Платные услуги физическим и юридическим лицам.

- Выдача банковских гарантий.

- Инвестиционная деятельность — вложение денежной массы в различного рода проекты.

- Обслуживание банковских карт.

- Штрафы, неустойка, пеня — за неисполнение кредитных обязательств.

Все указанные направления преследуют основную цель кредитной организации. Основной показатель, прямо определяющий размер маржи — количество действующих клиентов. Больше клиентов — выше прибыль банка.

Какие банки считаются некоммерческими

Некоммерческий банк — взаимоисключающие термины. На рынке действует небанковские кредитные организации (Яндекс.Деньги, Элплат и другие), которые, исходя из наименования, не являются банками. Эти организации отличаются от банков тем, что имеют право проводить ограниченное количество операций. При этом их деятельность лицензируется ЦБ РФ.

В Российской Федерации действует только один некоммерческий банк — Центральный Банк. Выполняя функции главного регулятора, ЦБ РФ не преследует цель получения прибыли. Банк России не выдает кредиты физическим лицам и организациям, не выпускает банковские карты, не действует на рынке недвижимости. Поэтому он и признается некоммерческим.

Банк России является монополистом в сегменте денежно-кредитной политики России. Прибыль (маржа) от деятельности имеется, но все финансовые потоки, проходящие через ЦБ РФ, поступают в бюджет Российской Федерации.

При этом так называемые государственные банки изначально являются коммерческими. Сбербанк, Россельхозбанк, Газпромбанк, ВТБ, Промсвязьбанк, и ряд других на возмездной основе предлагают клиентам продукты и услуги. Прибыль или ее часть, получаемая в результате такой деятельности, поступает в бюджет государства. В этих банках государство реализует свои цели и проекты.

Регулирование деятельности коммерческих банков

Единственным уполномоченным органом и главным регулятором в банковском секторе является Центральный Банк Российской Федерации. Именно ЦБ РФ уполномочен выдавать банкам лицензии, а также аннулировать (отзывать) право на ведение банковской деятельности.

ЦБ РФ признается гарантом прозрачности российского банковского сегмента. Главный регулятор разрабатывает правила и нормативы, вносит предложения о принятии тех или иных законов, совместно с Правительством РФ реализует целевые программы государства.

Комментарии: 0

Организация деятельности коммерческого банка в современной экономике

Елена Евгеньевна Дульнева

Эксперт по предмету «Банковское дело»

Задать вопрос автору статьи

Общее представление о современном коммерческом банке

Определение 1

Коммерческий банк – это кредитная организация, которая в целях систематического извлечения прибыли осуществляет банковские операции, исключительное право на что предоставлено ей в установленном порядке уполномоченным финансовым органом государства (как правило, центральным банком).

Современные банки осуществляют разностороннюю и многоаспектную деятельность. Она заключается в выполнении ими следующих банковских операций:

- привлечение во вклады и депозиты денежных средств граждан и организаций;

- размещение от своего имени и за свой счёт привлечённых средств на условиях возвратности, платности, срочности (кредитование граждан и организаций);

- открытие и ведение банковских счетов граждан и организаций;

- осуществление по поручению граждан и организаций платежей, расчётов, переводов и т.п.;

- купле-продажа (обмен) иностранных валют и драгоценных металлов;

- расчётно-кассовое обслуживание предприятий и индивидуальных предприятий;

- принятие участие на рынке ценных бумаг и т.д.

Сделаем домашку

с вашим ребенком за 380 ₽

Уделите время себе, а мы сделаем всю домашку с вашим ребенком в режиме online

Бесплатное пробное занятие

*количество мест ограничено

Таким образом, банки в настоящее время представляют собой коммерческие организации, основными объектами деятельности которых являются денежные средства, финансовые инструменты и иные ценности. При этом их деятельность преимущественно заключается в оказании услуг: они не производят какие-либо материальные объекты, разве что создают «кредитные деньги», то есть увеличивают объём денежной массы без дополнительной фактической эмиссии денежных средств.

На данной основе можно сформулировать следующие позиции, которые отражают специфику современной банковской деятельности:

- в кредитных операциях имеет место одностороннее движение стоимости, в то время как в торговле – встречное;

- в результате кредитных операций отсутствует переход права собственности на товар от продавца к покупателю (как в торговле) – имеет место только временное владение;

- банк, как правило, распоряжается не собственными средствами (как большинство других торговых предприятий), а привлечёнными у клиентов в форме вкладов и депозитов;

- получаемый коммерческим банком доход обычно является процентом от стоимости банковского продукта (услуги), а не всей стоимостью, как в торговых организациях.

«Организация деятельности коммерческого банка в современной экономике» 👇

Организационные основы деятельности коммерческих банков

Деятельность коммерческих банков базируется на нескольких основополагающих началах. Они называются принципами, выработаны в процессе долгого развития банковского дела и являются актуальным руководством к деятельности в современной мировой банковской практике. К таковым принципам относятся:

- Во-первых, банковская деятельность осуществляется в пределах реально имеющихся ресурсов. Это означает возможность коммерческого банка осуществлять различные платежи и расчёты только в пределах остатка средств на своих корреспондентских счетах, а это может быть достигнуто в результате количественного и временного соответствия своих ресурсов и кредитных вложений.

- Во-вторых, деятельность коммерческих банков базируется на полной экономической самостоятельности. То есть банки свободно распоряжаются собственными и привлечёнными средствами и несут, соответственно, экономическую ответственность за результаты своей деятельности.

- В-третьих, взаимоотношения коммерческого банка со своими клиентами строятся, прежде всего, как рыночные. То есть основными мотивами взаимоотношений банка с гражданами и организациями являются не общегосударственные и общенациональные интересы, а критерии прибыльности, риска и ликвидности.

- В-четвёртых, деятельность коммерческих банков преимущественно регулируется посредством применения косвенных экономических методов. Это означает, что органы государственной власти только определяют общие «правила игры» на рынке банковских услуг, а не приказывают кредитным организациям, что и как им делать.

Коммерческий банк может действовать как организация только в случае рационального (оптимального) распределения полномочий и ответственности между структурными подразделениями и отдельными служащими. В самом общем виде организационная структура коммерческого банка может быть представлена следующими органами:

- общее собрание акционеров (участников) – высший орган коммерческого банка;

- совет банка (наблюдательный совет) – орган, который осуществляет общее руководство деятельностью коммерческого банка, определяя её общие направления;

- правление (совет директоров) – орган, который осуществляет непосредственное руководство деятельностью коммерческого банка;

- блок общих вопросов управления — включает отделы планирования, прогнозирования, безопасности и юридическую службу;

- блок коммерческой деятельности – включает отделы, которые непосредственно занимаются возмездным обслуживанием клиента;

- финансовый блок – включает отделы, которые осуществляют учёт собственной банковской деятельности, включая учёт внутрибанковских расходов;

- блок автоматизации – включает отделы, которые обеспечивают функционирование технических средств, осуществляющих электронную обработку данных;

- административный блок – включает службы по управлению персоналом, секретариат, канцелярию и хозяйственные подразделения;

- ревизионная комиссия – состоит из сотрудников, которые осуществляют контроль за финансовой дисциплиной в коммерческом банке;

- кредитный комитет – состоит из должностных лиц других отделов коммерческого банка, которые определяют стратегические направления развития банка в сфере кредитных операций.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Дата последнего обновления статьи: 02.08.2022

Содержание:

- Коммерческий банк

- Деятельность коммерческих банков

- Доход коммерческих банков

- Плюсы и минусы частных банков

- Отличия между коммерческими и государственными банками

Коммерческий банк

Коммерческий банк – частная, не государственная финансовая компания, которая осуществляет работу с гражданами и организациями в своем направлении.

%colored_text_box=1%

Контроль над деятельностью негосударственных финансовых учреждений взял на себя Центральный банк Российской Федерации. ЦБ РФ наделен многими полномочиями надзорных ведомств, в связи с чем, контролировать работу может без привлечения таких государственных организаций как прокуратура. В силах Центрального Банка отозвать у частника лицензию, установить необходимый лимит по некоторым операциям.

Главными принципами, за которыми наблюдает ЦБ, является осуществление законной деятельности со стороны коммерческих банков. В случае обнаружения, каких либо недостатков, проверяющий орган вправе указать на все недочеты, предоставить время на их устранение.

После очередной проверки может наложить на коммерческий банк штрафные санкции. Основные правовые акты, на основании которых осуществляется деятельность не государственных банков:

- Нормативные акты Конституции России;

- Федеральный закон и Гражданский Кодекс;

- Законы специализирующиеся на банковской деятельности;

- Акты ЦБ РФ;

- Акты международных стандартов;

- Правовые акты субъектов РФ.

Лучшие коммерческие банки России

- Альфа-банк предлагает свои услуги физическим лицам и юридическим компаниям. Благодаря обширному количеству услуг и привлекательным условиям, заслужил доверие многих клиентов. Банк имеет широкую сеть филиалов и банкоматов. Активы Альфа-банка превышают 4,5 триллиона рублей. Общая прибыль банка составляет 50 млрд. рублей.

- Московский кредитный банк работает как с физическими, так и с юридическими лицами. Предлагает широкий спектр услуг по кредитованию, вкладам. Ведет разработку особенных продуктов для каждого потребителя индивидуально. Активы МКБ составляют 3 млрд. рублей. Чистая прибыль банка превышает 3,5 млн. рублей.

- Траст банк осуществляет свою деятельность с середины 2018г. Активно работает с населением в частном порядке, а также обслуживает юридических лиц и организации, принимает вклады, выдает кредиты. Активы банка составляют более 1,3 млрд. рублей. Чистая прибыль достигает 1,5 млн. рублей.

- Совкомбанк организовал свою деятельность в 1990г. Банк занимается розничным, корпоративным кредитованием, приемом вкладов, занимается инкассаторской деятельностью. Активы достигают 1,5 млрд. рублей, чистая прибыль более 9,6 млн. рублей.

- Банк Россия создан в 1990г. Предоставляет услуги кредитования и приема вкладов. Работает как с населением, так и с организациями. Активы банка превышают немногим более 1 млрд. рублей. Общая прибыль финансовой организации составляет 1,7 млн. рублей.

Лучшие зарубежные коммерческие банки

- Райффайзенбанк. Большое предприятие, корни которого уходят в Австрию. Банк работает со всеми категориями клиентов. Имеет в своем списке большой набор предлагаемых услуг. Оказывает услуги так же и иностранным гражданам, прибывшим в Россию по служебной необходимости. Большое количество офисов охватывает практически все регионы РФ. Активы банка составляют 1,5 миллиарда рублей, а прибыль приближается к 1,5 миллионов.

- Юникредит банк занимает лидирующие позиции на банковском рынке. Занимается кредитованием населения, инвестирует средства в различные проекты, принимает вклады. Активы достигают 1,5 млрд.рублей, чистая прибыль составляет 2,3 млн. рублей.

- Ситибанк. Является дочерней организацией американского финансового гиганта. Работает с гражданами и физическими лицами. Кредитует крупнейшие предприятия страны. Ситибанк имеет полностью зарубежный капитал. В последние годы банк сократил наличие офисов, предлагая воспользоваться его услугами с помощью интернета. Активы банка составляют более 600 миллионов рублей. Прибыль банка идет на спад.

- ОТП Банк. Европейская финансовая организация, плотно занявшая лидирующие позиции на рынке финансов. Предлагает большое количество своей продукции клиентам всех категорий. Банк занимает первые места в сфере услуг. Активы банка составляют 153 миллиона рублей.

- Восточный банк занимается кредитованием, ценными бумагами. Принимает вклады от населения. Имеет более 600 филиалов в России, обслуживает физических и юридических лиц. Большая часть населения востока страны являются клиентами данного банка. Активы составляют 235 млн. рублей, прибыль уходит в минус.

Деятельность коммерческих банков

В зависимости от того, какая лицензия у определенного банка, от этого и будет зависеть виды услуг, которые они предоставляют своим клиентам. Зачастую все услуги в той или иной степени идентичны. Разным будет только условия предоставления своего продукта.

Услуги для физических лиц:

- Выдача кредитов

- Ипотечное кредитование

- Рефинансирование ранее оформленных кредитов на более выгодных условиях

- Обслуживание кассовой техники

- Работа с ценными бумагами

- Инвестиции

- Выдача кредитных и дебетовых карт.

%colored_text_box=4%

Банки предлагают следующие виды услуг:

- Осуществление вкладов

- Работа со счетами населения

- По поручениям клиентов, работают по переводам средств со счетов

- Работа с клиентами проходит через оператора

- Работа с валютой. Ее покупка и продажа.

- Прием в качестве вкладов ценных видов металла

%colored_text_box=5%

Услуги, предоставляемые юридическим лицам:

- Основной вид услуги – это РКО. Благодаря РКО, компании выдают заработную плату своим сотрудникам, проводятся операции с валютой.

- Валютный контроль, когда клиент принимающий финансовые средства из другого государства, подтверждает их законное происхождение.

- Выдача кредитных продуктов для юридических лиц. Для определенных целей, банки выдают кредитные продукты на разных условиях.

Доход коммерческих банков

Доходы коммерческих банков получаются из разницы между ставками по вкладам и процентами по выдаваемым кредитным продуктам.

Банк отталкивается от процентных ставок, которые рекомендует Центральный банк РФ. В связи с тем, что на рынке финансовых услуг большая конкуренция, разница по процентам минимальная.

%colored_text_box=2%

Так же прибыль получается от кредитования коммерческих банков со стороны ЦБ РФ и иностранных финансовых компаний под минимальный процент.

Плюсы и минусы частных банков

%pros_and_cons=1%

К положительным моментам не государственной финансовой компании можно отнести:

- Процентные ставки по вкладам, которые на несколько пунктов превосходят процентную ставку государственных компаний.

- Обслуживание клиентов на достойном уровне.

- Курс валюты на более выгодных условиях.

- Телефон горячей линии коммерческого банка работает круглосуточно.

К минусам можно отнести не выгодные для клиента кредитные продукты, а так же, большая вероятность отзыва лицензии у банка, для проведения работ.

Отличия между коммерческими и государственными банками

Главным отличием указанных банков является надежность и уверенность в завтрашнем дне государственных компаний. Количество офисов и филиалов частных банков на порядок меньше, чем государственных конкурентов. Процентные ставки по вкладам не государственных банков на несколько пунктов превосходят условия гос.банков.

%colored_text_box=3%

В связи с большим количеством различных банков, даже самый требовательный клиент выберет именно ту организацию, которая ему сможет предложить самые выгодные условия. И не важно, коммерческий это банк или государственный банк.

Анастасия Кривельская-Ершова

Главный редактор,

Окончила МГУ им. М.В. Ломоносова по специальности журналистика. Несколько лет проработала автором в ведущих финансовых изданиях — ПРАЙМ, ТАСС и других известных в РФ компаниях.