Последнее время мы привыкли выбирать не банк, а конкретный продукт. Кредитка от одного, дебетовая карта от другого, потому что там хороший кэшбэк, вклад — в третьем банке. Но что, если нужно найти тот самый единственный банк, в котором будет все?

Выбрать его среди сотен предложений — задача не из легких. Открываешь рекламы банков, а там и выгодные ставки, и скидки, и бонусы. При этом совершенно непонятно, что из этого правда, а что рекламная уловка. Чтобы выбрать действительно хороший банк и не стать жертвой маркетинга, рассказываем о четырех главных критериях, на которые стоит обратить внимание каждому.

Критерий 1. Надежность

Надежность — первое, на что стоит обратить внимание при выборе банка. Конечно, сейчас риск открыть счет в фальшивом банке практически сводится к нулю — за всеми кредитными организациями пристально наблюдает Центробанк, — но он все же есть.

Поэтому перед тем, как открыть счет, стоит проверить разные банки на благонадежность. Как это сделать? Для начала посмотреть кредитные рейтинги банка, изучить сайт банка: какие есть программы и возможности, затем почитать отзывы на форумах и спросить у знакомых.

Например, один из самых надежных банков в России — это ЮниКредит Банк. Он является одним из крупнейших российских банков с иностранным участием, который уже больше 30 лет обслуживает частных лиц и бизнес. Банк принадлежит к иностранной банковской группе UniCredit и предоставляет услуги и сервис европейского уровня.

Российские рейтинговые агентства оценивают банк на высокий балл: рейтинг на уровне «AAA(RU)» в июне 2021 года подтвердило АКРА, «ruAAA» в мае этого года — «Эксперт РА».

С 2015 года банк входит в перечень системно значимых кредитных организаций, утвержденный Банком России.

Критерий 2. Универсальность

Помимо надежности, необходимо учесть и то, какие есть предложения у банка для держателей карт, желающих взять кредит, оформить вклад или связаться с банком на долгие лета ипотечным договором. Сколько стоит обслуживание, как долго оформлять, есть ли какие-то льготы, бонусы и кэшбэк?

Конечно, наиболее распространенный и универсальный банковский продукт, который чаще всего оформляют и который есть почти у каждого в кошельке, — это дебетовая карта. Чтобы найти самый выгодный банк, определите, с какой целью вы оформляете карту. Это может быть карта для бытовых нужд, например покупок в супермаркете, оплаты коммунальных услуг и поездок, для путешествий, для предпринимательской деятельности и даже для детей.

ЮниКредит Банк учитывает разный темп жизни своих клиентов и предлагает различные дебетовые и кредитные карты под их запросы:

- карта с кэшбэком, который можно настраивать под себя, без ограничений на максимальный размер кэшбэка в месяц — для самых выгодных покупок;

- специальная детская карта — для контроля за расходами ребенка и развития финансовой грамотности с детства;

- премиальная карта с повышенным кэшбэком в рублях, в виде бонусов партнеров или в милях и со специальным курсом обмена валюты — для комфортной работы и отдыха;

- кредитная карта с беспроцентным периодом в 115 дней — для крупных покупок.

Тем, кто намерен сохранять и приумножать деньги, придут на помощь банковские вклады. Здесь стоит учитывать процентные ставки, срок хранения вклада и условия выплаты процентов. Для хранения средств, которые могут понадобиться в любой момент, лучше подойдет накопительный счет.

Хороший пример — накопительный счет «Клик» у ЮниКредит Банка. Проценты по нему выплачиваются ежедневно, поэтому разместить деньги на счете имеет смысл даже на несколько дней.

Критерий 3. Продуманность

Хорошие условия по продуктам — это только часть дела. Не менее важен и путь к ним. Здесь рекомендуем обратить внимание на то, насколько удобно обслуживаться в банке. Можно ли попасть в отделение без очереди? Удобное ли мобильное приложение и интернет-банк? Как работает кол-центр и можно ли получить консультацию, избежав звонка и разговора по телефону?

Насколько банк продумал дистанционное обслуживание своих клиентов, можно определить по нескольким наиболее важным и распространенным функциям: перевод и получение денег по карте, оплата счетов, оформление новых продуктов. Полезно обратить внимание и на партнерские программы: какие скидки или кэшбэк и на что предлагает банк.

Конечно, не менее значимым пунктом будет визуальное оформление и удобство использования. У мобильного или интернет-банка может быть сколько угодно функций, но если ими сложно воспользоваться — вряд ли что-то поможет.

Еще один важный маркер продуманности банка — участие в Системе быстрых платежей, которая позволяет клиентам разных банков переводить деньги по номеру телефона.

Критерий 4. Премиальные клиенты

Подобрать действительно удачную программу для премиальных клиентов — это непросто. В ней должны быть и выгодные условия обслуживания, и программы лояльности, и качественный сервис, причем как в России, так и за рубежом.

Как раз такая карта есть у ЮниКредит Банка. Пакет услуг PRIME идеально подходит для работы, отдыха и путешествий, более того, в 2021 году карта Prime Visa Signature была признана самой выгодной картой для путешествий по итогам исследования Frank RG. И это не пустой звук — ЮниКредит Банк принадлежит группе UniCredit, что обеспечивает сервис премиум-класса и европейский подход в каждой детали.

С пакетом PRIME можно получать кэшбэк не только в рублях и бонусах партнеров, но и в милях — до 13% — и тратить его на покупки в онлайн-витрине ЮниКредит Банка: например, забронировать отель или купить билет на самолет. А для максимально комфортной поездки вам будет предоставлен персональный водитель сервиса Wheely и доступ более чем в 1 000 бизнес-залов в аэропортах по всему миру. Кроме того, страховку в поездках получите не только вы, но и все члены вашей семьи, а любые текущие вопросы за рубежом за вас решит круглосуточный консьерж-сервис.

Тонкостей в выборе банка на все случаи жизни не так уж и много. Куда проще запутаться в поиске определенного банковского продукта. Но если у вас есть один, тот самый, банк, вам не нужно будет заниматься этими поисками. Если вы выбрали действительно хороший и удобный банк, все нужные продукты у вас будут под рукой.

Какой банк выбрать для открытия расчётного счёта?

Расскажем, на что надо обратить основное внимание при выборе банка для открытия расчётного счёта.

26.01.2018

Фото: Банки Сегодня.

Оглавление

- Выбор банка

- Надёжность банка

- Клиентоориентированность

- Технологичность

- Комплексный подход

Выбор банка

После официальной регистрации своего дела — будь то ООО или ИП, неизбежно возникает вопрос — в каком банке открывать расчетный счёт?

Хорошо, если уже есть опыт работы с тем или иным банком — тогда вы скорее всего уже понимаете, какие услуги нужны именно вам, сколько вы готовы платить за услуги банка, и какой уровень сервиса и режим доступности услуг будут полностью отвечать вашему стилю работы. А если опыта ещё нет?

Давайте разберёмся, что же влияет на выбор банка в первую очередь.

Надёжность банка

За последние несколько лет Центральный банк лишил лицензий на осуществление финансовой деятельности около 350 организаций. Только в 2017 году этот список пополнился на 51 пункт, а несколько крупных банков попали под санацию.

При выборе банка можно пользоваться простым правилом — банк должен входить в список системообразующих банков на текущий год. В этом случае, даже при самом неблагоприятном стечении обстоятельств, государство не даст такому банку рухнуть, и он будет санирован государством, читай — станет государственным. Ярчайший пример — санация ФК Открытие в 2017 году.

Клиентоориентированность

Это готовность банка решать возникающие проблемы клиента в индивидуальном порядке. Разумеется, каждый банк заявляет, что он самый-самый. Но на практике случается так: чем больше и известнее банк, тем менее он клиентоориентирован в прямом смысле этого слова. Большие банки (и их сотрудники, соответственно) работают по инструкциям, шаг вправо-влево — реальная опасность штрафов и увольнения для сотрудника банка. Небольшие банки с готовностью говорят на одном языке с клиентами, решают проблемы каждого предпринимателя в меру своих сил, но… надёжность, а часто и удобство таких банков — под большим вопросом.

Открыл я как-то счёт для своего ИП в одном небольшом банке. Расчёт был именно на обслуживание. Однако через месяц мой счёт заблокировали из-за перечисления себе же 50 тысяч рублей. Без предупреждения и объяснения причин. Счёт я там, конечно, закрыл.

Рене Антон

Рене Антон

Основатель Берегов Невы

Золотая середина пока не найдена, но есть определённое положительное движение в этом направлении!

Технологичность

Вчера что-то казалось историей из области фантастики, сегодня это «маст хэв», а завтра уже будут косо смотреть на тех, кто этим пользуется. В принципе, удобство и надёжность работы — главные показатели, а каждому удобно что-то своё. Кто-то ни разу не заходил в Интернет-банк, работая только из мобильного приложения, а у кого-то и смартфона-то нет, и вполне достаточно работы с компьютера. Приятно, когда оператор колл-центра обращается к тебе по имени, но приятнее — когда он может реально помочь, а не «переключать на ответственного специалиста». Кто-то боится пользоваться Интерент-банком без USB-токена, хотя это уже давно вчерашний день.

Лично мне важен доступ к банковским услугам с любого устройства в любое время — в офисе Mac, дома Windows, в пути — мобильные приложения банков. Пока мы пользовались ВТБ-Северо Запад, пользоваться банком можно было только на Windows с USB-ключом. Теперь в современных банках всё гораздо проще и удобнее.

Яков Евсюков

Директор Берегов Невы

Комплексный подход

Пользоваться всеми нужными услугами в одном банке — удобно. Главное понять, какие услуги, связанные с финансами, будут нужны, и выбрать организацию, где все они представлены. Впрочем, набор стандартных услуг, которыми традиционно пользуются все компании, предлагается большинством банков для малого бизнеса:

1

Расчётный счёт

Главное его предназначение — проведение расчетов с контрагентами и гос. органами: создание платёжных поручений, их отправка, отслеживание входящих платежей от контрагентов.

Основные параметры, на которые стоит обратить внимание — стоимость ежемесячного обслуживания, стоимость выполнения одного платёжного поручения, длительность операционного дня (время, когда банк обрабатывает платежи), лимиты и стоимость перевода средств на свои счета физического лица, удобство интернет-банка, SMS-информирование, наличие мобильного банка.

- Стоимость обслуживания и цена за одну платёжку — это параметры, которые стоит рассматривать вместе, т.к. часто банки предлагают пакетное обслуживание, где в стоимость месячного пакета уже включено некоторое количество платёжных поручений. Логика обычно простая: чем меньше платёжек включено в пакет, тем он дешевле и тем выше стоимость каждой платёжки сверх пакета.

- Длительность операционного дня — параметр, который также часто важен: например, если проведение платежей возможно только до 16.30, то проведённый после этого часа платёж будет обработан только на следующий день, а до получателя он доберётся чаще всего еще через день. Если это может быть существенно для вашей работы — выбирайте банк с долгим операционным днём — некоторые предлагают опердень длительностью до 20 часов! Тем не менее, не стоит делать упор именно на этот параметр: вряд ли вам придётся проводить платежи в 3 часа ночи.

- Лимиты перевода на счета физлиц: прежде всего это важно для ИП, т.к. переводы с ООО на свои частные счета облагаются либо НДФЛ, либо налогом на дивиденды — 13% (это уж как оформите с бухгалтером). В зависимости от пакета услуг лимиты могут отличаться, может варьироваться и стоимость таких переводов. При оценке этого параметра трезво оцените ситуацию: сколько на данный момент вам понадобится денег в месяц на личном счёте и сколько реально вы сможете выводить из оборота бизнеса? Переплачивать за лимиты, которые не используются — пустая трата средств!

- Интернет-банк. Пожалуй, время, когда это было отдельной опцией, которой пользовались не все, давно прошло. Сейчас личный кабинет на сайте банка позволяет осуществлять проведение любых операций по счёту без посещения офиса банка. Здесь также есть на что обратить внимание: некоторые банки для осуществления операций до сих пор предлагают пользоваться физическим ключом-токеном в виде USB-флешки, которые чаще всего работают только под Windows. В современных банках необходимость использования такого вида защиты уступила место кодам подтверждения по SMS, поэтому если Вы не хотите привязываться к определённому компьютеру на Винде, то стоит учитывать этот момент при выборе банка.

- SMS-информирование — если хотите получать удовольствие от каждого входящего платежа, уточните входит ли эта полезная опция в стоимость обслуживания. Бывает так, что за неё приходится платить отдельно.

- Мобильный банк позволяет работать с расчетным счётом со смартфона. Функционал таких предложений может сильно отличаться от Интернет-банка, а может и быть с ним наравне. До сих пор бывает так, что за мобильный банк приходится платить отдельно. Реже — его нет вовсе. Если ваша деятельность предполагает частые разъезды, отсутствие офиса, необходимость оперативного проведения платежей — обратите внимание на удобство и функционал мобильного приложения интересующего банка. Большинство банков предлагают демо-версии или хотя бы описания с картинками — не поленитесь изучить их.

2

Эквайринг

В зависимости от того, как и чем Вы будете заниматься, стоит выбрать и вид этого самого эквайринга: торговый, мобильный или интернет-эквайринг.

- Торговый эквайринг – это терминалы для оплаты картой, которые мы видим в каждом магазине. Если нужен именно такой — уточните, работает ли банк с торговым эквайрингом (обычно — да). Оборудование чаще всего предоставляется в аренду самим банком, и с каждой оплаты удерживается комиссия банка. Величина комиссии и стоимость аренды терминала обычно зависят от оборотов, которые проходят через эту систему оплаты.

- Мобильный эквайринг – приём карточных платежей с помощью нехитрого оборудования, работающего в паре со смартфоном. Не все банки предоставляют такую услугу, однако есть и не-банковские сервисы, которыми можно безбоязненно пользоваться. Комиссия у них обычно выше, но качество услуг — такое же как и у банков. (Обычно невысокое, т.к. надёжность оборудования оставляет желать лучшего и у тех, и у других).

- Интернет-эквайринг или приём карточных платежей через Интернет или на сайте. В самом простом варианте даже не требует интеграции в сайт: через специальный интерфейс клиенту выставляется счёт, на почту приходит ссылка для оплаты, по которой открывается платёжная страница банка. Для интернет-магазинов это вообще незаменимая вещь, для любителей сэкономить на аренде оборудования для торгового эквайринга — вполне себе такой выход. Оценят ли такую систему клиенты — большой вопрос, наши пока что не очень оценили.

Обратите внимание, что при использовании эквайринга нужно соблюдать требования 54-ФЗ в части использования новых онлайн-касс. Часто затраты на содержание этой инфраструктуры могут быть даже больше, чем комиссии банка-эквайрера. Уточняйте в банке, предоставляют ли они онлайн-кассы для эквайринга, и сколько это удовольствие стоит.

3

Зарплатный проект

Если у компании или ИП предвидится существенный штат сотрудников, то стоит сразу прицениться к условиям ведения зарплатного проекта в том или ином банке.

Помните: банк зарплатного проекта может отличаться от банка, где вы используете расчетный счёт. По сути, это отдельный счёт, на который Вы перечисляете нужную сумму и сообщаете информацию о начисленных зарплатах, и банк самостоятельно создаёт платёжные поручения для перечисления каждому работнику.

4

Корпоративные карты

Такие карты позволяют оплачивать представительские расходы, хозяйственные нужды и командировочные прямо с карты , привязанной к расчетному счёту ООО или ИП.

В некоторых случаях можно даже снимать наличные под отчёт. Не все банки охотно выдают корп. карты малым предприятиям, а стоимость таких услуг может быть включена в пакеты обслуживания или оплачиваться отдельно. При должной смекалке руководителя и соответствующей квалификации бухгалтера множество личных расходов можно смело проводить по корпоративным картам, тем самым увеличивая расходы бизнеса. Однако будьте готовы к тому, что однажды, возможно, придётся объяснять, что (и как!) из купленных по корп. карте товаров и услуг было использовано в вашем бизнесе. Техника — ок, мебель — ок, цветы и конфеты жене — ок, затариваться в Ленте на 5к каждую пятницу — большой вопрос, если только вы не маленькое кафе.

5

Внесение средств на расчетный счёт

Если Вы планируете работать с физлицами, то, вероятнее всего, будете использовать кассу и сдавать наличную выручку в банк на расчетный счёт.

Сделать это можно через отделения банка и его банков-партнёров, а также через банкоматы с функцией cash-in. Через банкомат — обычно дешевле. Комиссия чаще всего определяется выбранным пакетом обслуживания.

6

Валютный контроль

Если Вы регулярно работаете с «заграницей», то банк по закону обязан контролировать такие сделки на предмет соответствия закону.

Сотрудники банка составляют паспорта сделок, проверяют договоры на соблюдение норм законодательства и запрашивают нужные документы. Разумеется, не бесплатно — стоимость составления паспорта сделки может быть фиксированной, а может оплачиваться в % от стоимости договора. Если суммы большие, то первый вариант обычно предпочтительнее.

7

Процент на остаток

Приятная фишка, но не более: держать существенные суммы на счету организации довольно рискованно (ведь они не застрахованы), а полученная выгода обычно не покрывает даже затраты на обслуживание счёта. Как инструмент инвестирования — точно не подходит!

Стоимость услуг не должна быть решающим фактором при выборе банка. Помните, что «дешево» и «хорошо» — понятия диаметрально противоположные. Минимальная стоимость ежемесячного обслуживания может обернуться неподъёмными ценниками за одну платёжку или смешными лимитами на перечисление на физ.лиц и снятие наличных.

«Бесплатный сыр — только в мышеловке» — золотые слова)))

Читайте также

24 марта 2023

Кому нужен аутсорсинг

У любой компании — большой или маленькой — можно найти направления, которые не относятся к ключевым бизнес-процессам, но выполнять которые необходимо. Например, бухгалтерия, — заниматься ей обязывает законодательство. Или логистика, которая делает бизнес ближе к клиенту; маркетинг, который поможет увеличить продажи и т. д. Давайте рассмотрим подробнее, как аутсорсинг может помочь бизнесу.

27 февраля 2023

Судебное банкротство физлиц

Как вы, наверное, уже знаете, признать себя банкротом в обход суда или МФЦ не получится (к сожалению — шутка), это нужно делать либо через суд, либо через МФЦ. Про внесудебное банкротство мы недавно писали, а теперь хотим рассказать вам самыми простыми словами о судебном банкротстве и предложить пошаговую инструкцию действий.

13 февраля 2023

Внесудебное банкротство физлиц

Банкротство физлиц без суда — очень популярная процедура, рекламируемая нам со всех сторон. Многие уверены, что нужно всего лишь подать заявление и долги будут списаны, при этом удастся сохранить свои сбережения и имущество. Но потом сталкиваются с реальностью — долги никто не простит, их так или иначе придётся платить. Рассказываем чётко и ясно о внесудебном банкротстве.

В 2018 году в России отозвали лицензии у 63 банков.

Люди неделями ждут компенсаций от Агентства по страхованию вкладов. АСВ по закону возмещает вкладчикам только суммы до 1,4 млн рублей. Начиная с 2019 года вклады юрлиц и ИП тоже застрахованы в АСВ. Но страховая сумма, как и в случае с физическими лицами, не превышает 1,4 млн рублей. Некоторые хранили больше, и эти деньги вернуть гораздо сложнее. Никто не хочет оказаться в такой ситуации.

Риск, что с вашими деньгами что-то случится, можно уменьшить, если выбирать банк внимательно. Единого рецепта нет, но есть общие рекомендации. Если им следовать, риск выбрать ненадежный банк снизится.

В этой статье мы расскажем, на что стоит обратить внимание при выборе банка.

ШАГ 1

Изучите рейтинги международных агентств

Рейтинговые агентства оценивают риск дефолта государств и организаций, в том числе банков. Дефолт — отказ платить по долгам. Для банка это значит, что он не может вернуть вкладчикам деньги. По результатам оценки агентства присваивают рейтинг. Чем выше риск дефолта, тем хуже рейтинг.

В мире есть «большая тройка» рейтинговых агентств: Fitch, Moody’s и Standard & Poor’s. Крупнейшее рейтинговое агентство в России — «Эксперт РА». Полный список действующих на территории РФ кредитных агентств можно посмотреть на сайте ЦБ.

Рейтинг состоит из нескольких букв, например AAA, B или CC. AAA — самый высокий рейтинг. D — дефолт. Каждое агентство считает рейтинг по собственной формуле.

К рейтингу иногда добавляют прогноз — ожидание агентства, как изменится рейтинг банка. Например, «А негативный» значит, что, скорее всего, в будущем рейтинг понизится. Позитивный прогноз, наоборот, предполагает повышение.

На рейтинги банков влияет и прогноз агентств по стране в целом. Например, в феврале 2019 года агентство Fitch присвоило России рейтинг на уровне BBB− с позитивным прогнозом, так что это может повлиять на рейтинг российских компаний. В феврале 2019 года лучшие кредитные рейтинги среди российских банков были у Сбербанка, ВТБ и Внешэкономбанка.

Чем выше кредитный рейтинг, тем меньше риск, что банк не сможет расплатиться по долгам. А вот отсутствие рейтинга или его падение должны вас насторожить. При этом стоит помнить, что рейтинговые агентства присваивают рейтинг, только если сама организация его запросит. Получается, если банк обратится за анализом информации, а агентство сообщит, что дела у него не очень, то велика вероятность, что банк просто-напросто не станет публиковать такой рейтинг.

ШАГ 2

Взгляните на финансовые показатели

Наличие в публичном доступе отчетности банка по российским и международным стандартам — хороший знак. Но понять по ней положение дел могут только бухгалтеры. А отдельные показатели дают частичное представление.

Например, если у банка много активов, то кажется, что банк надежный. Но если среди выданных кредитов слишком много рискованных, должники не вернут банку деньги и он не расплатится с армией вкладчиков.

Если выбирать один показатель, рекомендуем посмотреть на чистую прибыль банка. Если банк прибыльный, особенно на протяжении длительного периода — месяцы, годы, — это хороший знак.

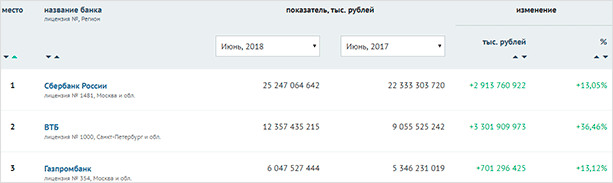

Например, за первое полугодие 2018 года наибольшую прибыль среди банков показали ВТБ, Сбербанк, Бинбанк, Альфа-банк и Газпромбанк. При этом на тот момент Бинбанк проходил процедуру финансового оздоровления, а с января 2019 года был объединен с банком «Открытие».

Некоторые банки, в первую очередь те, чьи ценные бумаги торгуются на бирже, отчитываются еще и по международным стандартам — МСФО. Эти данные сложнее сравнить, потому что придется вручную искать нужные цифры на сайте банка. Иногда такую аналитику публикуют журналисты. К примеру, чистая прибыль Тинькофф-банка по МСФО за первое полугодие 2018 года выросла на 46% и составила 11,1 млрд рублей.

Изучите финансовые показатели банка. Посмотрите, как они изменились за последние полгода, год, два. Если банк убыточный, не спешите нести туда деньги.

ШАГ 3

Узнайте, находятся ли акции и облигации банка в обращении на бирже

Если банк торгуется на бирже, он регулярно публикует множество документов — в том числе отчетность, составленную по международным стандартам и проверенную аудиторами.

Такие банки под микроскопом у профессионалов рынка. Их работу контролируют инвесторы, которые покупают акции и облигации. Эти ребята не вкладывают деньги куда попало. Инвесторам помогают аналитики — они забьют тревогу в случае опасности.

Если назреет проблема, например активы банка перестанут покрывать растущие обязательства, руководство не сможет это скрыть, о неприятностях сразу узнают инвесторы.

Узнать, обращаются ли акции и облигации банка на бирже, можно на его сайте: у публичных банков всегда будет раздел для инвесторов. К примеру, Тинькофф-банк разместил такую информацию в специальном разделе на сайте.

ШАГ 4

Почитайте отзывы

Изучить отзывы в интернете — хорошая идея, но не всему, что пишут в сети, стоит верить. Пользуйтесь ресурсами, где отзывы модерируют, а клиентам отвечают официальные представители банка. Такими, например, как «Банки-ру» или «Сравни-ру». Меньше риск нарваться на вранье и заказуху.

Помните, что довольный услугами банка человек редко спешит поделиться положительным опытом с окружающими, а недовольный выплескивает боль в интернете. Поэтому негативных отзывов всегда больше и кажется, что все банки плохие.

Насторожиться стоит, если вы видите много сообщений на одну тему, например если все клиенты сталкиваются с проблемой при получении денег со вклада.

ШАГ 5

Поищите новости о банке

С новостями работает тот же принцип, что с отзывами: плохие новости «продаются» аудитории гораздо лучше. Не стоит придавать значение единичным громким историям. Такие новости не всегда правдивы, в них много эмоций и передернутых фактов.

А вот если в новостях пишут про глобальные изменения — например что у банка сменились владельцы или что банк продает активы другому, передает кредиты и депозиты — то вряд ли стоит с таким связываться.

Изучите новости на сайте банка. Хорошо, если они регулярно обновляются, рассказывают о новых продуктах. Это значит, что в банке идет нормальная жизнь и бизнес развивается.

Используем советы на практике: пройдемся по списку на примере Тинькофф-банка

Кредитные рейтинги. У банка регулярно обновляются рейтинги. В октябре 2018 года агентство Fitch присвоило банку рейтинг BB−. Такой рейтинг означает, что есть вероятность развития кредитных рисков на фоне ухудшения экономической ситуации в стране. Российское же рейтинговое агентство «Эксперт РА» присвоило банку рейтинг ruA со стабильным прогнозом. Он означает, что у банка высокий уровень кредитоспособности, могут незначительно влиять внешние экономические факторы. Кредитные рейтинги размещены на сайте Тинькофф-банка.

Финансовые показатели. В третьем квартале 2018 года чистая прибыль Тинькофф-банка выросла на 44% и составила 7,3 млрд рублей — за аналогичный период в 2017 году чистая прибыль составила 5 млрд. Это рекордно высокое значение для группы за квартал.

Акции и облигации. Ценные бумаги банка обращаются на европейских биржах: глобальные депозитарные расписки — на Лондонской фондовой бирже, облигации — на Московской, евробонды — на Ирландской. Это хорошо: публичные банки раскрывают много информации, их отчетность проверяют международные аудиторские компании. Инвесторы и другие профессионалы рынка ценных бумаг буквально сканируют такие банки.

Отзывы. Тинькофф-банк на первом месте в народном рейтинге по отзывам на «Банках-ру». Средняя оценка — 3,21: кажется, что низкая, но при сравнении оказывается одной из самых высоких. Помним, что негативных отзывов всегда больше. Сравнение оценок подтверждает, что это справедливо для любого банка.

Новости. Банк фигурирует в биржевых сводках, запускает новые проекты, получает награды за существующие — информация об этом постоянно появляется в новостях. И это хорошо.

Запомнить

- Если вы заранее потратите время на выбор банка, будете спокойнее за деньги.

- Внимательно смотрите на рейтинги агентств и финансовые показатели банка.

- Узнайте, обращаются ли ценные бумаги банка на бирже. Публичные банки предпочтительнее непрозрачных.

- Изучайте отзывы и новости, но не формируйте мнение только на их основе.

Банк «Югра», у которого ЦБ отозвал лицензию, финансировал вкладами населения проекты, связанные с бенефициарами кредитной организации. Эксперты дают советы, как не попасть в такую ситуацию

В пятницу, 28 июля, Банк России отозвал лицензию у банка «Югра», основным собственником которого является миллиардер Алексей Хотин. За несколько недель до этого ЦБ ввел временную администрацию в банк, установил мораторий на расчеты с кредиторами и отстранил от управления руководство кредитной организации.

Читайте также — Как «бодался» ЦБ с Генпрокуратурой: у банка «Югра» отозвали лицензию

По данным ЦБ, к началу июля «Юрга» занимал по величине активов 29-е место в российской банковской системе. А по данным Агентства по страхованию вкладов, этот случай — крупнейший за все время работы системы: объем вкладов физлиц на 1 июня 2017 года был равен 181,5 млрд рублей, а потенциальные выплаты — 169,2 млрд рублей. АСВ уже начал выплаты вкладчикам через агентов — банки ВТБ24, Сбербанк, Россельхозбанк, «ФК Открытие» и «Уралсиб».

«Деятельность банка была ориентирована на привлечение денежных средств населения и их размещение в активы неудовлетворительного качества», указал в своем официальном сообщении Банк России. Деньгами населения банк финансировал проекты, связанные с бенефициарами кредитной организации, добавил ЦБ. «Югра» фактически не осуществлял в сколько-нибудь значимых объемах кредитование физических лиц, а также юридических лиц, не связанных с собственниками банка.

Выяснилось, что ЦБ уже трижды вводил ограничения «Югре» на привлечение вкладов населения, однако банк «продолжал проводить агрессивную политику по привлечению средств населения, в том числе с использованием схемы, направленной на обход требований регулятора (наделение вкладчиков акциями банка)». Дело в том, что на акционеров банка не распространяется это ограничение ЦБ.

При этом ЦБ неоднократно выявлял «операции, обладающие признаками вывода активов и качественных залогов, сомнительные транзитные операции, факты представления существенно недостоверных отчетных данных, схемного исполнения требований предписаний Банка России и нарушения введенных ограничений». В 2017 году Банк России шесть раз информировал Генеральную прокуратуру Российской Федерации о фактах вывода кредитной организацией активов и дважды — Росфинмониторинг об осуществлении банком сомнительных транзитных операций.

Как не попасть в ситуацию, когда вашими деньгами финансируют высокорискованные проекты руководства банка, и как выбрать надежную кредитную организацию для вложений — Forbes спросил экспертов рейтинговых агентств.

Роман Рыбалкин, заместитель директора группы «Финансовые институты» S&P Global Ratings:

«При выборе банка вкладчикам стоит обращать внимание на относительную надежность банка, которую можно, к примеру, измерить кредитным рейтингом. В среднем банки с высоким уровнем рейтинга допускают неисполнение обязательств и лишаются лицензии значительно реже, чем банки с низким уровнем рейтинга.

Как правило, надежные банки принадлежат прозрачным и понятным собственникам с хорошей репутацией, обладают хорошим запасом по достаточности капитала, высоким качеством активов и достаточным запасом ликвидности.

Готовясь к худшему, не следует забывать о том, что система страхования распространяется на все счета в банке на сумму до 1,4 млн рублей. Важно хранить все документы, подтверждающие внесение средств: в случае выявления «внебалансовых» вкладов это поможет обосновать свои требования».

Павел Жолобов, ведущий аналитик рейтингового агентства «Эксперт РА»:

«На первый взгляд может показаться, что если кредитная организация участвует в системе страхования вкладов, то риски при размещении средств на сумму менее 1,4 млн рублей нет. Тем не менее в последнее время стали активно выявляться случаи принятия банком забалансовых вкладов, то есть не отраженных в официальной отчетности. В этом случае вкладчику будет проблематично претендовать на страховое возмещение, АСВ осуществит выплату только в случае, если временной администрацией будет выявлена так называемая тетрадка — реестр забалансовых вкладов. Как правило, параллельная банковская бухгалтерия уничтожается и забалансовых вкладчикам остается лишь требовать возмещения в судебном порядке.

Чтобы не лишиться средств, размещенных во вклад, необходимо не только проверять, входит ли банк в систему страхования вкладов, но также постараться оценить надежность кредитной организации, при этом необязательно обладать навыками финансового анализа. Прежде всего, при выборе банка вкладчики смотрят на уровень процентной ставки, если предлагаемый процент существенно выше, чем у банков-конкурентов, это может свидетельствовать как о проблемах с ликвидностью, так и о стремлении банка привлечь средства за баланс.

Как правило, проблемные банки проводят активную маркетинговую политику, заманивая клиентов различными подарками и сверхвыгодными условиями по вкладам, например такими, как сохранение накопленных процентов при досрочном расторжении договора или выплата процентов в самом начале действия вклада. Банки, которые уже привлекли внимание регулятора, но еще не лишились лицензий могут привлекать средства населения, вручая в качестве подарка акции банка. Таким образом, они обходят предписание Банка России об ограничении либо запрете привлечения средств физических лиц, поскольку запрет о размещении средств на акционеров банка не распространяется. Кроме того, не менее эффективным инструментом при выборе кредитной организации являются рейтинги кредитоспособности от аккредитованных Банком России кредитных рейтинговых агентств. Низкий уровень рейтинга либо его негативная динамика, как и отсутствие у банка рейтингов кредитоспособности, как правило, свидетельствуют о неустойчивом финансовом состоянии и повышенных рисках регулятивного воздействия со стороны Центрального Банка».

Александр Данилов, старший директор группы по анализу финансовых организаций Fitch Ratings:

«К сожалению, распознать ненадежный банк не всегда возможно, так как в ряде случаев они скрывают реальное положение дел, фактически подделывая отчетность, вводя тем самым в заблуждение регулятора и аналитиков. Но все же какие-то вещи можно постараться подметить. В частности к потенциальным факторам риска я бы отнес следующие вещи, особенно, если в конкретном случае присутствуют сразу несколькие из них:

- Привлечение банком депозитов в режиме «пылесоса» по повышенным ставкам (выше рынка) может означать, что банк ведет рискованную кредитную политику, выдавая дорогие кредиты менее надежным заемщикам или просто кредитует проекты акционеров.

- Нестандартные формы привлечения депозитов. Например, с дарением акций банка (делается для обхода ограничений на прием вкладов) или путем покупки облигаций (для раздувания капитала).

- Негативные новости о положении дел в банке, публикуемые ведущими финансовыми изданиями, у которых довольно строгие требования по проверке информации/наличию нескольких независимых источников.

- Ограничение на привлечение депозитов со стороны ЦБ или иные ограничительные меры регулятора. Это может говорить о том, что регулятор знает о потенциальной проблеме в активах и хочет ее зафиксировать, не давая разрастись, и пытается решить вопрос с поддержкой банка акционерами.

- Высокий уровень кредитования компаний акционеров. Правда, как правило, в отчетности (даже аудированной большой четверкой) сильно занижается.

- Информация о значительных долгах акционеров или о неудовлетворительном состоянии дел у принадлежащих им других бизнесов, потому что для обслуживания этих долгов/поддержки бизнесов могут использоваться деньги банка/вкладчиков.

- Пополнение акционерами капитала банка через материальную помощь, а не путем выпуска акций. Это делается для ускорения процесса, так как минует процедуру проверки со стороны ЦБ, но может говорить о низком качестве поддержки, так как деньги могут быть заемные или выведенные из самого банка.

- Кардинальные изменения в составе акционеров/менеджменте.

- Отсутствие рейтингов большой тройки международных агентств или низкие рейтинги, особенно если с отрицательным прогнозом. Также понижения рейтингов на несколько ступеней, серьезные оговорки в пресс-релизах по поводу рисков понижения рейтингов.

- Отсутствие аудита от большой четверки или заключение с серьезными оговорками, например, о рисках для продолжения деятельности банка или об отсутствии у аудиторов возможности оценить те или иные активы.

- Отсутствие межбанковских привлечений и/или облигационных выпусков может свидетельствовать об осторожном отношении к банку со стороны других игроков/инвесторов.

- Неудовлетворительные финансовые показатели, например, низкие коэффициенты адекватности капитала (близко к минимальным нормативам, нарушения буферов капитала) или ликвидности (мало ликвидных активов для покрытия возможного оттока депозитов).

И этот список не полный».

Егор Иванов, руководитель управления банковских рейтингов НРА:

«Проверить на сайте ЦБ, действительно ли эта кредитная организация имеет банковскую лицензию, и убедиться, что финансовая организация входит в систему страхования вкладов, чтобы «случайно» не отнести свой вклад в небанковскую кредитную организацию или не попасться на мошенников, маскирующихся под банк. До сегодняшнего дня некоторые организации лишь представляются банками, предлагая высокие проценты по вкладам, но юридически банками не являются.

- Проверить на официальном сайте выбранной кредитной организации (на сайте ЦБ есть ссылка на официальный сайт банка), действительно ли по указанному адресу располагается отделение выбранного банка. Это также следует сделать, чтобы избежать встречи с мошенниками.

- Почитать отзывы о выбранной кредитной организации на тематических сайтах.

- Очень полезно ознакомиться с наличием/отсутствием кредитных рейтингов у выбранной кредитной организации, чем выше рейтинг, тем надежнее банк.

- Не открывать вклад в одном банке свыше 1,25 млн рублей (чтобы с учетом капитализации процентов совокупный объем вклада оставался в пределах гарантированной АСВ выплаты в 1,4 млн рублей).

- Внимательно читать договор и сохранять все приходно-расходные документы по вкладу. Особое внимание необходимо уделить правильности указания ваших данных, это позволит АСВ без препятствий найти вас в числе вкладчиков и выплатить денежные средства.

Кроме того, нужно обращать внимание на негативную информацию о банке в СМИ; на снижение кредитных рейтингов и факт отсутствия кредитного рейтинга у кредитных учреждений (может косвенно свидетельствовать о нежелании банка предоставлять в рейтинговые агентства информацию, что связано с наличием негативных моментов); на высокие ставки по вкладам (это может быть свидетельством повышенного риска); на изменение графика работы банка (сокращение количества рабочих дней и периода работы в течение дня); на возникшие проблемы при проведении денежных операций (задержки при снятии наличных, закрытие вкладов, качество обслуживания)».

Здравствуйте, друзья!

Тому есть несколько причин: начать можно даже с 1 000 руб., не выходя из дома, низкий риск потери сбережений и т. д.

Но даже в этом случае требуются минимальные знания по финансам, чтобы ответить на вопрос, как выбрать банк для вклада. А для этого сначала надо определиться с целью открытия депозита.

Каковы ваши цели?

Среди многочисленных инструментов для хранения и приумножения денег банковские вклады одни из самых востребованных, но далеко не самых выгодных.

Если, конечно, вы не положили на счет несколько десятков или сотен миллионов рублей. Тогда даже самый маленький процент позволит получать пассивный доход и безбедно существовать на него.

Это первый момент, который вы должны понять. Зачем же открывать вклад, если нельзя на нем заработать?

Все зависит от ваших целей:

- Хранение денег вне дома. Это безопасно и выгодно при любом раскладе. Инфляция их обесценит за год, а воры за один день могут полностью лишить вас с трудом накопленных сбережений.

- Создание неприкосновенного запаса, который должен быть в каждой семье на случай форс-мажорных ситуаций (болезнь, авария, потеря работы и т. д.) Главные требования, которые предъявляются к резервному фонду – это доступность в любой момент времени и мобильность. Банковский вклад с пополнением и снятием является отличным для этого решением.

Эксперты рекомендуют придерживаться следующих размеров резервного фонда – от 3 до 6 ваших ежемесячных расходов. Например, если моя семья тратит в месяц около 50 000 руб., то мы должны держать в запасе от 150 000 до 300 000 рублей.

- Накопление средств на дорогостоящую покупку. На срок до 1 – 2 лет удобнее копить на банковском депозите. Вы ежемесячно откладываете определенную сумму денег, а через несколько месяцев делаете необходимую покупку.

- Накопление первоначальных средств для инвестиций. Если в ваши планы входит не просто сбережение денег, но и управление ими посредством инвестиций, то для них нужен определенный первоначальный капитал. Финансовые консультанты рекомендуют начинать с суммы не менее 50 000 руб., а лучше еще больше. Банковский вклад – идеальное место для создания этого первоначального капитала.

Психологи советуют обязательно визуализировать свои цели и мечты. Напишите их на цветных стикерах и развесьте на видное место: холодильник, зеркало и т. д. Только обязательное правило: цель должна иметь конкретное описание, сумму и сроки достижения.

Например, путешествие в Грецию в июле 2019 года всей семьей, требуемая сумма – 150 000 руб. Или ремонт в квартире в январе 2019 г., сумма – 100 000 руб.

Для каждой цели заведите отдельный депозит. А когда возникнет соблазн потратить деньги на ненужные покупки, посмотрите на стикеры.

Параметры вклада

От поставленных целей зависит вид вклада, который вам стоит открыть в банке.

- Вклады до востребования имеют самый низкий процент, но позволяют распоряжаться деньгами в любое время.

- Срочные вклады оформляются на определенный срок и имеют ограничения на пополнение и снятие, но и самый высокий процент.

- Модификации срочного вклада. Например, с возможностью пополнения денег или частичного снятия. Доходность в этом случае ниже, чем доходность по срочным вкладам.

Поэтому, от того, какие цели вы перед собой ставите, будут зависеть основные параметры депозита. На что надо обратить внимание:

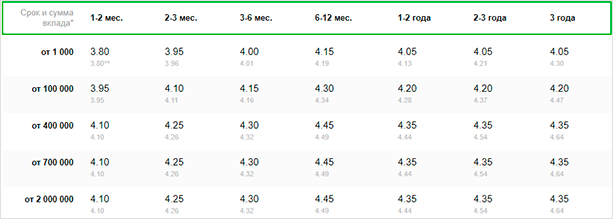

- Чем выше первоначальная сумма вложений, тем выше ставка. Практически во всех банках действует это правило (есть и исключение, например, Россельхозбанк).

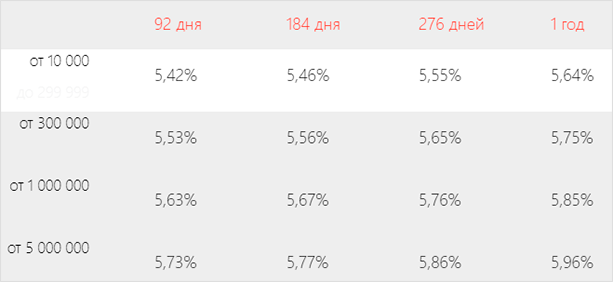

Сравните ставки при разных суммах в Альфа-Банке (депозит “Победа+”).

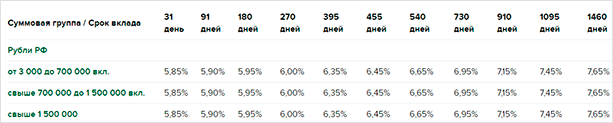

- Не стоит рассчитывать на то, что при увеличении срока депозита процент будет выше. У большинства банков как раз обратная ситуация, но есть и исключения. Для сравнения возьму 2 банка.

Россельхозбанк (вклад “Доходный”).

Сбербанк (вклад “Сохраняй”).

Как видите, в Сбербанке после 12 месяцев идет снижение процентной ставки, а в Россельхозбанке она постоянно растет.

Что хорошо, а что плохо, не берёмся судить. В нестабильной экономической ситуации, когда ключевая ставка Центробанка меняется несколько раз в год, многие склонны не доверять банкам деньги под фиксированную ставку на длительный срок. Через год ситуация на рынке может кардинально поменяться. К сожалению, мы давно забыли слово “стабильность”.

- Возможность пополнения и снятия денег без потери процентов. Этот параметр важен для хранения резервного фонда. Ставка, как правило, по таким вкладам ниже, но здесь первостепенную роль играет мобильность денежных средств.

Банк можно понять, он рассчитывает на ваши деньги в течение определенного срока. Они не лежат в хранилище мертвым грузом, а работают.

Поэтому из-за того, что вы их досрочно изымаете, банк теряет прибыль.

- Мы уже неоднократно в статьях о депозитах обращали внимание на такое слово, как “капитализация”, т. е. начисление процентов на проценты. При выборе вклада обратите внимание, что не всегда капитализация будет выгоднее, чем простое начисление процентов. Банки иногда дают низкую процентную ставку на вклады с капитализацией и высокую – без нее.

Теперь, когда мы определились с целями и видами вкладов, перейдем к вопросу, в каком банке физическому лицу лучше сделать вклад. По каким параметрам выбирать?

Критерии выбора банка

Выбрать банк для надежного хранения собственных сбережений – несложная задача, если следовать представленному ниже алгоритму. Какие-то пункты вы можете пропустить, если они не являются для вас определяющими, а какие-то добавить.

Надежность банка

Первое, на что надо обратить внимание, входит ли банк в государственную систему страхования вкладов. Если да, то деньги в размере 1,4 млн. руб. застрахованы государством и будут возвращены вам при наступлении страхового случая.

- на сайте банка,

- на сайте агентства по страхованию вкладов.

О надежности банка говорит и еще целый ряд параметров. Важными из показателей деятельности являются величина активов, ликвидности, прибыли и рентабельности. Можно самостоятельно проанализировать эти данные по документам в открытом доступе в интернете. Но есть специальные рейтинговые компании, которые десятилетиями этим занимаются.

Можно воспользоваться рейтингом на портале Банки.ру. Он составлен на основе анализа показателей финансовой отчетности.

Если посмотреть таблицу чуть ниже, то увидим печальную картину. Банк ФК “Открытие” потерял 3 пункта рейтинга и 36 % своих активов. Бинбанк – минус 2 пункта и 23,6 % активов, Уральский банк реконструкции и развития просел сразу на 8 пунктов, а Глобэкс на 18 и попрощался с 39 % активов.

Условия по депозитам

На что надо обратить внимание:

Процентная ставка

Внимательнее присмотритесь к банкам с максимальными процентами по вкладам.

- банк в сложном экономическом положении и ему срочно надо пополнить активы;

- действуют предпраздничная акция или спецпредложение;

- максимальные проценты оказываются очередным трюком маркетологов, а по факту их получить сложно;

- банк, который только набирает обороты, нуждается в привлечении клиентов и завоевании своей доли рынка.

Капитализация и ее периодичность

Играет большую роль при долгосрочном инвестировании средств. Если срок вклада не более 1 – 2 лет, то на большие доходы рассчитывать не стоит.

Пополнение и снятие

Кроме того, существуют ограничения по сумме. А некоторые банки сохраняют проценты только, если на счете хранится определенный неснижаемый остаток.

Если необходимости в пополнении и снятии денег у вас нет, то ориентируйтесь на срочный депозит с более высокими процентами.

Дополнительные условия

Про них часто не говорят, но они обязательно прописаны в договоре.

- интернет-банкинг,

- СМС-информирование,

- выпуск пластиковой карты.

В век информационных технологий намного удобнее совершать операции по своим счетам, не выходя из дома. Поэтому онлайн-обслуживание для многих пользователей банковских услуг стоит на первом месте. Интернет-банкинг, как правило, бесплатный.

В договоре есть пункт о вашем согласии на его подключение. Если вы не нуждаетесь в СМС от банка, то откажитесь при подписании договора или позвонив по горячей линии уже после этого.

Выпуск и обслуживание пластиковой карты тоже может сопровождаться комиссиями. Будьте внимательнее при заключении договора.

Сеть филиалов и банкоматов

Наверное, для всех привычны очереди к банкоматам Сбербанка. И дело не в их количестве. Многие клиенты этого банка – пожилые люди, которые просто не умеют пользоваться интернет-банкингом.

А если банкомат и филиал один на весь город? Такая ситуация, например, в моем не самом маленьком городе, с банком Ренессанс Кредит. Народу там всегда много в любой день недели.

Тинькофф Банк имеет очень мало отделений и только начинает устанавливать собственные банкоматы. Такая форма обслуживания для многих граждан минус, а не плюс.

Отзывы клиентов

Психология людей такова, что они охотнее пишут разгневанные отзывы, чем положительные. Поэтому, когда на портале Банки.ру читаешь сплошной негатив, то не хочется вообще связываться ни с одним банком.

Но стоит вспомнить о психологии, сразу все встает на свои места.

Негативные отзывы очень полезны. Люди пишут о своих ошибках (например, популярная тема навязывания страховки при кредитовании), о некомпетентности сотрудников и т. д. Все это берем на вооружение и выстраиваем с банком взаимовыгодное сотрудничество.

Заключение

Желаем всем читателям нашего блога как можно быстрее достичь поставленных целей. Начните делать сбережения с открытия депозитов. Вкус приходит во время еды. Есть и более привлекательные инструменты для управления своим капиталом.

А где вы храните свои накопления?