Под скальпингом обычно понимают такой тип стратегий внутридневной торговли, при котором сделки закрываются, когда достигнута относительно небольшая прибыль – от нескольких пунктов (или даже долей пунктов) до нескольких десятков. Разновидность скальпинга, работающая с прибылями в пределах 10-15 пунктов часто называют пипсовкой.

Понятно, что для скальпинга стоит выбирать брокеров, предлагающих малейшие спреды и минимальную комиссию. Также важным и очень желанным является условие мгновенного рыночного исполнения ордеров без проскальзывания. В качестве рабочих инструментов валютные скальперы, как правило, выбирают наиболее популярные валютные пары – учитывая их минимальные спрэды, так и благодаря их высокой волатильности.

Скальпинг бывает двух видов:

-

Ручной — то есть, когда сделки трейдер открывает и закрывает вручную или с рынка, или через отложенные ордера и TP (Take Profit) и SL (Stop Loss).

-

Автоматический – когда сделки открывает и закрывает по определенному алгоритму запущенный в терминале скрипт. Гипертрофированным случаем автоматического скальпинга является так называемая «высокочастотная торговля» (ВТ). ВТ – это тип автоматической торговли, при которой скрипт выполняет (то есть, открывает и закрывает) по несколько (а то и несколько десятков или даже сотен) ордеров за секунду.

Плюсами автоматического скальпинга можно считать:

- во-первых, возможность исполнять сделки без участия трейдера (что высвобождает для трейдера время для изучения аналитики, совершенствование алгоритмов торговых скриптов, и т. п):

- во-вторых – освобождение торговле от влияния психологических факторов.

Но автоматическая торговля (и, в частности, скальпинг) имеет и свои минусы. Ведь алгоритм скрипта является постоянным, в то время как ситуация на рынке может меняться. Соответственно, надо создавать различные варианты алгоритмов, или же значительно усложнять их, чтобы получать положительный результат. Кроме того, накануне и сразу после важных событий вообще не стоит использовать автоматическую торговлю, ибо непредсказуемость движения на рынке может привести к значительным убыткам. Ну, и не стоит забывать о том, что эффективный скрипт для скальпинга не так уж и просто написать, да и купить его готовым – удовольствие не из дешевых.

Описание автоматической торговли — это, собственно, обзор тех или иных скриптов. И вообще описать стратегии скальпинга — задача не одной статьи. Поэтому, приведем несколько книг, авторы которых более подробно описывают что такое скальпинг.

Книги по скальпингу

1. Консервативный скальпинг intraday — Ширяев Н. А.

Автор книги подробно описывает торговую систему внутридневной торговли:

-

алгоритмы построения уровней поддержки и сопротивления (которые строятся по методу Pivot Points);

-

настройки индикаторов и осциляторов;

-

моменты, на которые стоит обратить внимание.

-

правила управления торговым капиталом

-

психология внутридневного трейдера.

Книга дает описание готовой торговой системы (с четкими правилами), которую можно сразу же применять в торговле на Форекс. Плюсом является наличие большого количества примеров торговли на паре GBP/USD.

Скачать книгу Н.А. Ширяева «Консервативный скальпинг intraday» в формате pdf

Более подробная информация о книге >>>

2. Книга и стратегия Ланса Бегса

Полный курс по Price Action.

Полезная книга, которая собрала в себе статьи о торговли методом Прайс Экшн под авторством Ланса Бегса — трейдера, который давно работает на рынке Forex и emini фьючерсах. В книге все сделки проводятся на краткосрочных таймфреймах (1 минутки и 5 минутки). Скачать >>>

YTC Price Action Trader.

Торговая система от Ланса Бегса для краткосрочной торговли. Скачать>>>

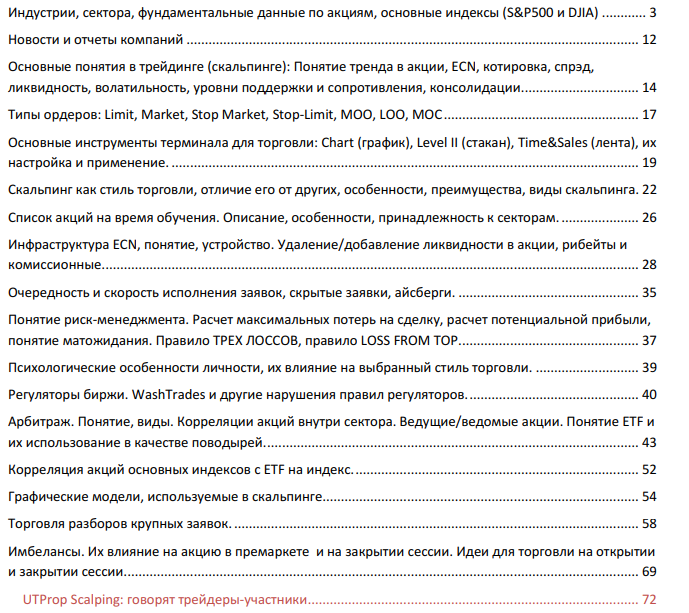

3. UTProp Scalping — теоретический курс

Оглавление:

Скачать >>>

4 «Day Trading with Short Term Price Patterns and Opening Range Breakouts» -Toby Crabel

Эта книга на английском языке, написанная практикующим трейдером Toby Crabela — управляющим фондом Crabel Capital Management. Стоимость книги колеблется от 526- 5000$ и выпущена она была всего объемом тысяча экзепляров.

Прочитать ее стоит как раз трейдерам, которые хотят попробовать свои силы в краткосрочной торговле. Тут приведены множество ценовых паттеров. А торговля ведется на прорыв диапазона открытия торговой сессии. Скачать >>>

5. Признание трейдера-скальпера

Скачать книгу

Что такое скальпинг в трейдинге? Примеры торговли

Уже из самого определения понятия «скальпинг», как типа внутридневной торговли, понятно, что скальперы работают на младших таймфреймах. Для пипсовки это будут М1 или М5, для скальперов с более «амбициозными» целями – от М5 до М30.

Скальпинг возможен как на трендовом (растущем или ниспадающем), так и на боковом («флетовом») рынке. Соответственно, в первом случае желательно открывать ордера по тренду, а во втором – допустимые сделки как на покупку, так и на продажу.

Собственно, формулу скальпинга можно кратко описать так: дождался подходящего момента – «схватил» — «убежал». Таким образом, главной задачей скальпера становится поиск тех самых «благоприятных моментов». Когда же они возникают? Приведем несколько примеров.

1. Конец часа.

Дело в том, что немалая часть алгоритмов автоматической (да и ручной) торговли (не только скальпинговой) имеют не количественные (уровневые), а временные условия закрытия ордеров. Это приводит к тому, что в конце каждой торговой часы курсы валют иногда начинают идти против основного тренда. В начале же следующего часа движение пары возвращается к трендовому направлению. Особенно заметен такой эффект на спокойном рынке, когда влияние фундаментальных факторов на тот или иной инструмент является небольшим. Итак, видя определенное усиление движения пары в последние минуты торговой часа, трейдер может открыть ордер против направления этого движения и с достаточно большой долей вероятности в начале следующего часа получить несколько пунктов прибыли.

2. Начало или конец торговой сессии.

Эта ситуация близка к предыдущей, с той разницей, что закрытие («фиксинг») соглашений в преддверии начала или конца торговых сессий (особенно, некоторых) происходит еще резвее, чем просто в конце торгового часа. Следовательно, и усиление движения инструментов можно наблюдать более существенные (и, соответственно, большую прибыль и с большей вероятностью получить).

Время начала и конца сессий на разных биржах можно отслеживать здесь: http://stocktime.ru/

Больше всего стоит посоветовать следить за такими событиями (время в UTC):

- 8.00 – открытие европейской сессии;

- 9.00 – закрытие торговой сессии биржи Сингапура;

- 14.30 – открытие американской сессии;

- 16.30 – закрытие европейской сессии.

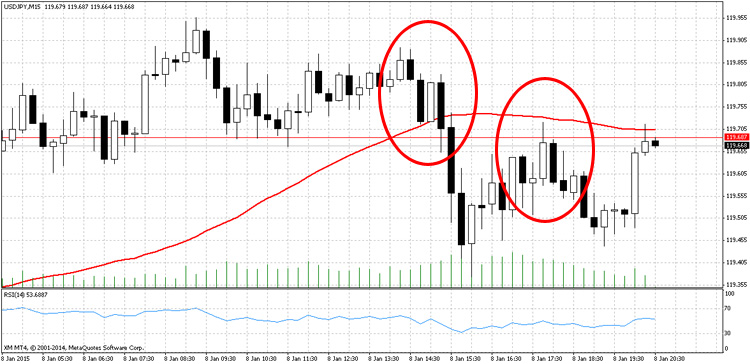

3. Касание графиком пары скользящей средней или границы канала.

Одними из самых популярных скользящих средних (MA, Moving Averige) являются MA с периодами 50, 100 и 200. Как показывает практика, первое (за день, или, по крайней мере, по несколько часов) касание ценой линии МА50 на таймфрейме, например, М15, очень часто вызывает отбой, как минимум, на несколько пунктов:

Почему бы скальперу их не взять?

С большей или меньшей эффективностью это правило действует и для МА100 и МА200, а также, для всех обозначенных МА – и на таймфрейме М30. Одновременное присутствие на графике всех трех кривых и периодическое переключение тамфреймів между М15 и М30 поможет найти удачные моменты для открытия ордера.

Следует, однако, отметить, что в случае достаточно выраженного направления тренда пары отбой стоит ловить, только если он ожидается в направлении тренда. На флете же можно попробовать «ухватить» касание скользящей как сверху, так и снизу.

Относительно же отражение графика от границ канала – здесь ситуация несколько иная. В канале отбой стоит ожидать, лишь когда канал сформирован достаточно четко, то есть это будет не менее, чем 3-е касание. Кроме того, каналы не стоит строить на малых тацмфреймах, следовательно – эта ситуация не очень подходит для піпсування.

4. Достижение состояния перекупленности или перепроданности по индикатору RSI.

Как известно, самым сильным сигналом, который подает индикатор индекса относительной силы (RSI, Relative Strength Index), является дивергенция графика цены с графиком RSI. Но когда RSI с «классическим» периодом 14 достигает уровня 70% (перекупленность) или 30% (перепроданность) – это нередко образует мотивацию для рынка на изменение тренда. И даже, если очень скоро тренд снова продолжается – все равно существует немалая вероятность формирования перед этим некоторой (хотя бы небольшой) коррекции. Эту коррекцию скальпер имеет возможность использовать в свою пользу.

Вышеприведенные примеры — лишь небольшая часть ситуаций, дающих возможность для удачного скальпинга. Конечно, если два (или даже больше) условий выполняются одновременно – это дает гораздо больше шансов на успех открытой сделки.

Некоторые трейдеры склонны считать скальпинг «несерьезным» видом торговли. Мол, что такое каких-3-5-7 пунктов за сделку? Но давайте посчитаем. Возьмем, для примера, торговлю с самым популярным плечом 1:100.

Существуют минимум 8 популярных валютных пар, спреды по которым у большинства брокеров минимальны: EUR/USD, USD/JPY, GBP/USD, AUD/USD, USD/CHF, EUR/JPY, EUR/GBP, USD/CAD. Если хотя бы по половине из них скальпер проведет хотя бы одну удачную сделку в день стоимостью 5 пунктов – будет 20 пунктов дневного дохода.

Предположим, что трейдер входит в рынок пятью процентами своего депозита (то есть, совокупная маржа по всем открытым позициям составляет 5% от депозита). Если размер депозита $X, то 20 пунктов дадут:

- X*0.05*100*20*0.0001=0.01*X,

где:

- 0.05 – процент депозита, которым осуществлен вход;

- 100 – кредитное плечо;

- 20 – количество «взятых» пунктов;

- 0.0001 – размер одного пункта (для котировок с 4-мя знаками после запятой).

Таким образом, наша модель принесет скальперу 1% процент депозита в день. Примерно 25 торговых дней в каждом из 12 месяцев совокупно дадут около 300% годовой прибыли – результат, о котором большинство профессиональных трейдеров могут только мечтать

Казалось бы – все так просто: вкладывай депозит, соблюдай вышеприведенных несложных правил (или других подобных) – и зарабатывай. Но далеко не всем скальперам это удается. И причин тому достаточно много.

Во-первых, это несоблюдение манименеджмента. Небольшой процент задействованного депозита (как вот предложенные в статье 5%), с одной стороны, позволяет выдержать большую просадку (для случаев торговли без стопов), или же минимизирует ущерб (при срабатывании SL). Кроме того, большой запас прочности положительно влияет на психологическое состояние трейдера и несколько страхует его от проблем с «нерыночными» (то есть, ложными) котировками, которые могут появиться у брокера. Но в погоне за большими прибылями немало трейдеров (особенно, любителей и начинающих) склонны слишком завышать процент задействованности депозита, что часто приводит к большим убыткам.

Во-вторых, недостаточные знания о ситуации на рынке. Успешный скальпер должен постоянно мониторить фундаментальные факторы, влияющие на котировки выбранных им для торговли пар. Это нужно, чтобы чувствовать тренд, настроение рынка и всегда стараться следовать за ними. Только так возможно минимизировать процент неудачных сделок, ведь известно, что «фундамент» способен с легкостью нарушить любые самые надежные технические и статистические расчеты.

Ну, и третьим фактором можно назвать неумение трейдеров дождаться действительно подходящего момента для открытия сделки. Успешный трейдер и партнер трейдинговой компании Майк Беллафіоре приводит в своей книге «Один хороший трейд» такую цитату: «Гепард — самое быстрое животное в мире, он может догнать любое существо, что обитает в саванне, но, тем не менее, предпочитает охотиться на молодых, слабых или больных. Обнаружив жертву, гепард атакует ее с молниеносной скоростью. Только в этом случае успех охоты гарантирован. Это и есть воплощение профессионального трейдера».

То есть, если хотите стать успешным скальпером – учитесь самодисциплине, учитесь ждать максимально благоприятной ситуации, ведь именно умение не терять, умение минимизировать процент неудачных сделок – есть главный секрет успеха скальпингового трейдера.

Скачать

Подробнее о руководстве

Специалисты по стилю торговли «Скальпинг» Антон Клевцов и Артем Евсеев — трейдеры компании United Traders, подготовили практическое руководство для трейдеров по этому торговому стилю. Скальпинг можно назвать одним из самых простых стилей торговли по освоению, но, несмотря на то, что его проще освоить, он не перестает быть эффективным. Скальперы должны совершать точные короткие сделки, чтобы получать прибыль. В этом и заключается суть торговли скальпингом. Эта книга поможет трейдерам, которые торгуют в таком стиле, совершать более прибыльные и точные сделки.

В данном практическом руководстве для скальперов вы найдете описание самых эффективных торговых стратегий и моментов, когда их стоит применять.

Краткое содержание книги по скальпингу

- Скальпинг как стиль торговли

- Устройство и инфраструктура американского рынка акций

- Технический анализ акций

- Стратегии торговли

- Ценные бумаги

- Сектор и индустрии

В книге подробно рассмотрена тема инфраструктуры рынка акций США. Вы найдете информацию по ECN, раутам, исполнению ордеров и т.д. Книга рекомендуется к прочтению, как начинающим трейдерам, так и профессионалам. Каждый найдет для себя полезную информацию.

Кто автор руководства?

Антон Клевцов

Трейдер компании United Traders и управляющий капиталом. Главный редактор портала UTMagazine.ru, автор и тренер-наставник курсов по скальпингу и системному трейдингу.

Артем Евсеев

Трейдер компании United Traders, автор и тренер-наставник курсов по скальпингу.

Скальпинг — это тип торговли, который позволяет извлекать выгоду от колебаний валютных курсов на рынке на коротком промежутке времени. Длительность сделки порой может длиться до нескольких секунд.

Трейдер, который скальпирует, напоминает геймера, от которого требуется быстрый анализ ситуации и молниеносная реакция на события.

Торговля на основе почасовых или минутных колебаний цен обеспечивает еще больше прибыли. Например, если валютная пара проходит в течении дня около 70 пунктов, разрыв между ее максимумом и минимумом довольно существенный. Вот почему скальпинг так популярен у торговцев.

Преимущества скальпинга

Очень часто можно увидеть новичка, недавно пришедшего на рынок форекс, который открывает счет и вносит на баланс несколько сотен долларов. Этого едва ли хватит на несколько долгосрочных операций, поэтому часто такие трейдеры решают использовать скальпинг в качестве основной торговой тактики.

Возможность получить доход сразу, в течении нескольких секунд или минут – это еще одно важное достоинство скальпинга, манящее новичков.

Если у трейдера достаточно денег на депозите, то он может открывать несколько ордеров — это позволит не пропустить удачную сделку. Как правило, такие сделки открываются только на нескольких минут.

Недостатки скальпинга

Краткосрочная торговля способна принести моментальную прибыль, в большинстве случаев очень даже неплохую. Однако следует учитывать высокие риски: в течение торговой сессии биржевой игрок может как заработать, так и потерять, открывая множество сделок.

Количество сделок, осуществляемых скальперами, достигает 200 в сутки. Однако неблагоразумно ожидать, что все сделки окажутся прибыльными.

Важно понимать, что одна скальпинговая сделка не принесет вам большую прибыль. Результатом должно быть стремление к положительному сальдо к концу торгового дня.

Что нужно знать, чтобы заниматься скальпингом

Чтобы освоить основные навыки торговли, необходимо изучить биржевую литературу.

Найти книги по скальпингу на форексе нелегко, немногие авторы решаются писать их. Это и понятно, ведь классические тактики скальпинга не предполагают большого количества условий или инструментов технического анализа.

Все, что зачастую нужно – умение определять направление рынка, уровни поддержки и сопротивления, один или два индикатора, например Camarilla DT для скальпинга и дейтрейдинга и Scalper Dream сигнальный индикатор для работы на периодах в 1 и 5 минут (в трейдинге обозначаются как М1 и М5).

Фундаментальный анализ можно не изучать. Торговля по системам скальпинга предполагает изучение маленьких временных интервалов, где влияние фундаментальных данных отследить практически невозможно.

Книги по скальпингу

Нельзя не отметить известнейшую работу Н.Ширяева «Консервативный скальпинг intraday». В свое время нашумевшая книга раскрывает секреты краткосрочной торговли, которые будут интересны как новичкам, так и профессионалам.

Главная задача, которую поставил перед собой Ширяев – это создание прибыльной стратегии для торговли, которая будет стабильно приносить доход на временных интервалах менее Н1 (период таймфрейма в один час).

Вместе с этим автор разделяет скальпинг и пипсовку (пипсовка — это разновидность скальпинга, сделки длятся менее минуты и фиксируются при взятии всего нескольких пунктов прибыли или убытка). Основная прибыль трейдера формируется не за счет взятия минимальных пунктов (любой плюс с учетом вычета уплаты спреда), а с помощью стратегии, которая дает возможность встать в позицию, приносящую существенную прибыль. В итоге у Ширяева получилась очень интересная система, получившая широкое распространение среди трейдеров.

Пожалуй, это единственная качественная книга по скальпингу среди отечественных авторов. Не стоит отчаиваться, если не сможете найти другую литературу на данную тематику. Для начала вполне достаточно освоить вышеприведенную книгу.

Перед изучением подобных тактик следует помнить, что скальпинг – это психологически сложная торговля. В течение одного торгового дня депозит то опускается, то поднимается. Не у каждого трейдера получается торговать в подобных условиях.

Как заработать при помощи скальпинга? Советы эксперта

Первое, что необходимо сделать — это выбрать брокера, который выводит ваши сделки на реальный рынок, то есть не является на сленге трейдеров кухней (наш рейтинг таких брокеров можно посмотреть по ссылке).

Выбрать подходящего брокера для скальпинга

Внимательно ознакомиться с договором, который предоставляет выбранный вами брокер. Обратите внимание, что не должно быть ограничений типа нахождения ордера в рынке менее 5 минут и т.д. или ограничения на установку тейк профита менее определенного количества пунктов

При наличии вышеперечисленных ограничений вы либо недополучите прибыль, либо не сможете закрыть ордер с минимальным убытком. Вы конечно можете торговать у такого брокера, но более вероятно, что при выводе прибыли возникнут проблемы.

Важные критерии при выборе брокера для скальпинга:

- низкий спред,

- небольшие комиссионные,

- средняя волатильность инструмента,

- высокая ликвидность.

Вы также можете выбрать лучшего брокера со скальпингом, ознакомившись с нашим специальным рейтингом по ссылке.

Прокачать реакцию

От трейдера нужна хорошая внимательность и быстрая реакция: если вы промедлили после появления сигнала на сделку, то лучше ее пропустить, чем открывать позицию по цене, не выгодной для вас, так как она уже изменилась

Установить stop loss

При открытии сделки скальперы обычно устанавливают стоп-лосс (биржевая заявка, выставленная в торговом терминале с целью ограничить убытки при достижении ценой определённого уровня), близкий к цене открытия. Это позволяет свести к минимуму потери в случае, если цена будет иметь противоположное направление. Эта стратегия не гарантирует успех. Намного легче сделать ошибку в определении направления в течение короткого периода времени (1-2 часа), чем определить направление цены на весь день.

Если трейдер открыл сделку, объем которой — максимально возможный или очень близок к максимуму, не задав при этом никаких ограничений убытков, он вполне может получить маржин-колл (принудительное закрытие брокером сделки при достижении определенной просадки по ней), что приведет к потере всех средств на счете.

Если сделки имеют направление, противоположное глобальной рыночной тенденции, то есть против основного тренда, то их стоит открывать с осторожностью.

Из-за того, что большинство скальперов просто не успевают выставлять стоп-лосс, они закрывают сделки по рынку и теряют несколько пунктов (в лучшем случае) в результате проскальзывания цены. Хоть и нет 100% гарантии защиты от этого, но можно попробовать задать stop loss непосредственно перед тем, как будет открыта позиция. Также можно применять специальный скрипт Trailing Stop (небольшая программа, встроенная в торговый интерфейс) при малых показателях в пунктах.

Не очень опытным трейдерам лучше работать, используя лишь один торговый инструмент, так как, работая с несколькими, внимание будет рассеиваться и результат будет плохим.

Торговля с высокими лотами

Также важным нюансом, которым пренебрегают некоторые трейдеры, является то, что можно работать и с более высокими лотами (стандартный лот принято приравнивать к 100 000 единиц базовой валюты). Более высокие лоты могут быть опасными для среднесрочных сделок, но в краткосрочном трейдинге они менее рискованные.

Например, при среднесрочной торговле с лотом 0,1 и стоп-лоссом в 100 пунктов при закрытии сделки с убытком потеря будет $100. При скальпинге зачастую берется небольшое количество пунктов от 10-20, поэтому при стоп-лоссе в 20 пунктов можно применять лот 0,5. В таком случае при неудачной сделке потери также составят $100. Однако при удачной выигрыш будет больше (чем крупнее лот, тем больше прибыль или потери).

Рейтинги брокеров

Апреля

- Молдова

- Израиль

- Европа

- Турция

- Пакистан

- Австралия

- Бразилия

- Германия

- Индия

- Испания

- Португалия

- Италия

- Казахстан

- Канада

- Китай

- Корея

- Франция

- Швейцария

- ЮАР

- Япония

- Интернациональные

- Офшорные

Торговые инструменты

CFD — заработок на разнице цен на определенный товар, без владения самим товаром (золото, нефть, газ и т.д.).

Бинарные опционы — это как ставка на спортивное событие, например вы делаете «ставку» X долларов, что цена нефти через день будет Y. Если это случилось получите прибыль, не случилось — теряете всю «ставку».

Forex — торговля валютами и заработок на их курсах.

Индексы — заработок на изменении экономических индексов разных стран.

Акции — заработок на акциях крупнейших компаний мира.

- CFD

- Бинарные опционы

- Валюта/Forex

- Криптовалюта

- Индексы

- Акции

Управление капиталом

Суть этих опций в том, что вы передаете свои средства в управление менеджеру, который совершает сделки вместо вас.

LAMM — менеджер торгует на своем счете, а система дублирует его действия на вашем.

PAMM — деньги всех инвесторов находятся на одном счете,которым управляет менеджер. Прибыльубытки распределяются в процентном соотношении.

MAM — менеджер торгует вашими средствами сразу с нескольких ваших счетов.

RAMM — гибрид доверительного управления и соц. трейдинга, позволяющий копировать стратегии управляющего без передачи ему своих денег. Депозит замораживается на счету инвестора и он может установить уровень потерь.

- PAMM

- LAMM

- MAM

- RAMM

- Инвестиционное консультирование

Тип брокера

NDD — торговля происходит на реальном рынкебирже, где его участники продаютпокупают друг у друга.

ECN — торговля идет между участниками системы, которые сами назначают цену покупкипродажи. Но при этом на межбанковский рынок торговля не распространяется. По сути участники системы лишь покупаютпродают право владеть товаром.

STP — торговля идет и на межбанковский рынок, можно сказать напрямую к поставщикам ликвидности (тем у кого есть физический товар). При этом брокер все же выступает посредником.

DMA — клиент покупаетпродает у поставщика ликвидности, при этом участие брокера сведено к минимуму, а трейдер получает большую свободу действий.

DD (не рекомендуем для крупных сумм) — торговля происходит внутри компании брокера в виртуальном режиме, при этом на реальный рынок брокер не выходит и ничего для вас не покупает.

- ECN (NDD)

- STP (NDD)

- DMA (NDD)

- DD

Исполнение

Instant Execution — сделка откроетсязакроется по конкретной цене. При этом если за время подачи запроса на биржу цена изменится в негативную сторону и станет невыгодной вамброкеру, то брокер вернет отказ в исполнении сделки. Это может помешать вашей автоматической торговле или потребовать дополнительного внимания для обработки отказов (реквотов).

Market Execution — сделка откроетсязакроется по рыночной цене и произойдет в любом случае, даже если цена будет отличаться от вашей изначальной заявки. Это более быстрый вариант выставления ордеров и их исполнения, при этом не требующий слежения за отменами сделок.

- Market Execution

- Instant Execution

Спред

Спред — это разница между ценой покупки и продажи товара на бирже.

Плавающий спред — это естественное положение вещей на рынке. Ведь продавцы и покупатели постоянно меняют цены своих заявок, тем самым спред постоянно меняется.

Фиксированный спред — это когда брокер либо покрывает разницу между реальным спредом который существует на рынке или отменяет вашу сделку. Т.к. это несет дополнительные расходы для брокера, то крупные компании с именем, стараются не использовать эту опцию.

- Фиксированный

- Плавающий

Валюты

- EUR/USD

- GBP/USD

- USD/JPY

- USD/CAD

- AUD/USD

- USD/RUB

- EUR/RUB

- Bitcoin

- Bitcoin Cash

- EOS

- Ethereum

- Litecoin

- Ripple

Возможности

Скальпинг — частые сделки с небольшой прибылью за короткий промежуток времени.

Хэджирование — открытие сделок для перестраховки и уменьшения рисков. Как правило это или заранее оговоренная цена контракта в конкретный срок (называется фьючерс) или открытие второй сделки приблизительно равной первой но в другом направлении.

Возврат части спреда (рибейт) — как правило у крупных брокеров его нет, т.к. это означает что брокер делиться частью своей прибыли с клиентом. Исключение — это партнерская программа, где брокер делиться прибылью за то что партнер привел ему клиентов.

VPS — это постоянно работающий сервер, на котором круглосуточно будет работать программа для автоматической торговли.

Autochartist — программа, которая автоматически анализирует графики цен, и прогнозирует развитие событий на рынке.

Торговые сигналы — брокер предоставляет свои сигналы для начала сделок или позволяет получать другие. При этом вы сами выбираете каким сигналом пользоваться для трейдинга.

- Скальпинг

- Хеджирование

- Рибейт

- VPS для автотрейдинга

- Поддержка Autochartist

- Торговые сигналы (Forex)

- Мобильное приложение

Бонус

- Бездепозитный

- Бонус на депозит

- Начисление процентов на депозит

ОГЛАВЛЕНИЕ:

- Что такое скальпинг

- Почему скальпинг – это просто?

- Преимущества скальпинга и его отличие от других стилей торговли

- Рынки для скальпинга

- Инфраструктура электронного рынка акций

- ECN – что такое и как использовать скальперу

- Ордера и их типы

- Добавление и удаление ликвидности

- Комиссионные и рибейты

- Очередность исполнения заявок

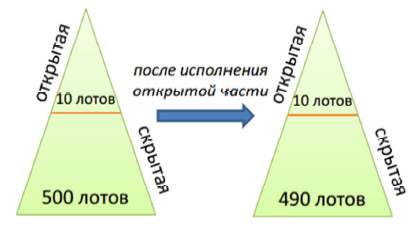

- Скрытые заявки и «Айсберги»

- Даркпулы

- Инфраструктура электронного рынка акций

- Стратегии скальпинга

- Графические паттерны и формации для скальпинга

- Фигуры технического анализа для скальпинга

- Пробои уровней

- Отбои от уровней

- Экспоненциальное движение с объемом

- Индикаторы для скальпинга

- Чтение ленты принтов (Time & Sales)

- LEVEL II

- «Разбор сайзов»

- «Разбор скрытого»

- Торговля «от скрытого» и «от сайза»

- Торговля рибейтов

- Арбитраж внутри сектора или индустрии

- Поводыри в скальпинге

- Скальпинг одного инструмента

- Скальпинг «Любимой акции»

- Скальпинг ETF

- Скальпинг РТС

- Скальпинг на бинарных опционах

- Имбелансы

- Интуитивный скальпинг

- Фильтры и сервисы для поиска торговых сигналов в скальпинге

- Фильтры Trade Ideas

- Визуальный поиск формаций

- Оповещения, Alerts

- Риск и управление капиталом в скальпинге

Контакты автора

Скачать методическое пособие по скальпингу от 2013 года — для дополнения к данной статье

Что такое скальпинг

В первую очередь скальпинг – это стиль торговли. Его характеризует частота сделок, время удержания позиции, объем самой позиции и, что не маловажно – риск и потенциал прибыли в каждой сделке. Для новичка в трейдинге – это отдельный способ зарабатывать, для опытного трейдера – это лишь один из инструментов. Трейдинг весьма не прост для классификации, конкретных «перегородок» между стилями, видами, способами и прочим нет. Даже инвестор может являться или внезапно стать скальпером или скальпер, при неудачном принятии решения, может стать инвестором (анекдот). Целью данной работы является все же попытка классифицировать все, что связано непосредственно со скальпингом в той или иной мере.

Почему скальпинг – это просто?

Потому, что это база или основа, если хотите, для трейдинга. Только скальпер изучает инфраструктуру досконально, она его кормит, по сути. Возражения в стиле “не обязательно знать, как устроен рынок, чтобы зарабатывать” равны “Ричард Бренсон читать толком не умеет, а вон какой крутой”. Т.е. избранным счастливчикам ничего не надо, по большому счету, чтобы все получить. Но крепкий середняк все же тратит немного времени для научения грамоте, а потом еще лет 15 учится специализации. А разбираясь со скальпингом, вы изучаете этот Мир как под микроскопом.

«Дорога в тысячу километров начинается с одного маленького шага» (с) не моё

«Тысяча долларов начинается с одного цента спреда на лот» (с) моё

- Преимущества скальпинга и его отличие от других стилей торговли

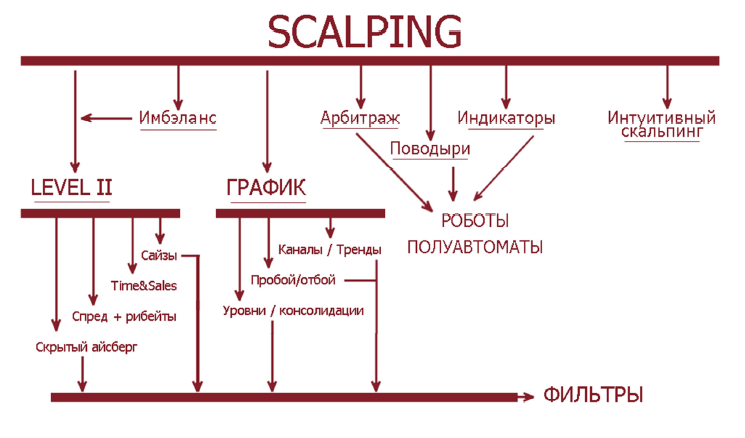

Схема стратегий скальпинга

Скальпинг дает возможность изучить трейдинг в лабораторных условиях. На начальном этапе это имеет свои плюсы:

— малый риск

— механика действий (все шаблонно, никакого творчества)

— огромное количество сделок и экспоненциальный рост опыта

— крайне малые вложения для старта

— у вас есть эта статья, сайт utmagazine.ru и superscalper

- Рынки для скальпинга

Любые рынки. Везде есть свои особенности инфраструктурные. К примеру, на Форексе нет стакана и ленты, значит, часть стратегий просто не доступна, но график-то везде одинаковый. Или фьючерсы – есть и стакан и лента, но принципы понимания их, ввиду отсутствия ECN, как на акции, иные. Или акции, но на ММВБ или Санкт-Петербургской бирже, тоже без ECN.

Моя специализация – скальпинг акций, немного имею опыт в скальпинге на РТС и даже на … бинарных опционах (пруфлинк). Никакой фактической разницы с точки зрения используемых стратегий. А график, как написал выше, везде один и тот же. И люди везде одинаковые и желания и страхи у них одни, а значит и наш подход везде такой же.

Собственно, имею знакомых, занимающихся обменом валюты в своих автомобилях рядом с банками – такие же скальперы, только аналоговые, а не цифровые.

Инфраструктура электронного рынка акций

Тут масса интересного. Не все «работает» для заработка сейчас, в 2015 году, но знать таки нужно, считаю. Причем половина стратегий и способов заработать в скальпинге опирается именно на инфраструктуру самого рынка, чем и объясняется полу механичность подхода к заработку. Имеет место весьма простая логика «если …., то….», что упрощает процесс с одной стороны, но увы, делает его доступным, с другой.

Увы, потому, что я, расписывая это все тут, само собой вношу свой вклад в разрушение этих механизмов и принципов.

Но будут новые, обязательно будут. Я в United Traders с 2011 года, с 2012 трейдер (скальпер) компании и на таком коротком промежутке времени видел, как «умерли» несколько стратегий, которые приносили деньги годами до того момента. Ничего не поделать, неэффективности исчезают. Но я так же видел и новые «фишки», которые умело использовал.

- ECN – что такое и как использовать скальперу

Цель данной работы не только по новой рассказать обо всем, что знаю в скальпинге, но и систематизировать уже имеющиеся знания, опыт и статьи. К примеру, данная тема очень подробно расписана мной тут – «ECN. Что такое. Как работает. Как использовать трейдеру.», но информация в ней лишь на половину действительна. А вот тут «Electronic Communication Network (ECN)» – описано все в целом, как факультативное чтиво, рекомендую для всеобщего развития.

Устройство ECN

Вот добротное видео записи вебинара по ECN:

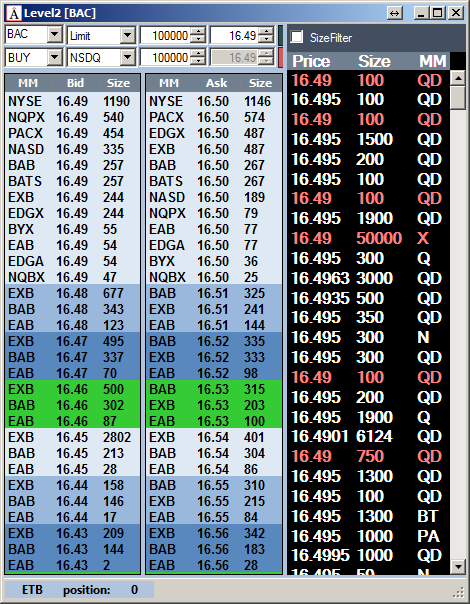

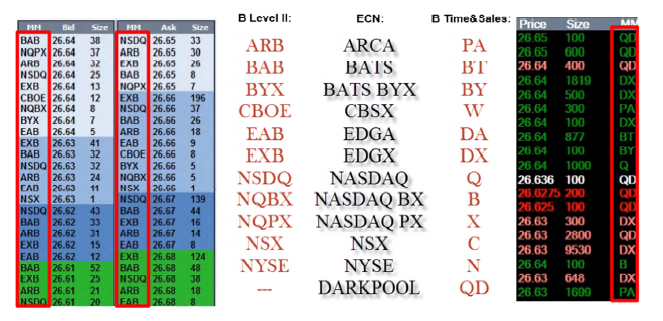

Кратко освежу основные моменты. ECN – это такая электронная система распределения заявок, все видят структурированные списки покупателей и продавцов на разных биржах, которых много, но это ни на что не влияет, так как время доступа на них давно упало за наносекунды, а значит для нас с вами это все, по сути – один рынок.

Стакан ордеров (LEVEL II)

Разница начинается, когда мы хотим совершить сделку и перед нами встает выбор, как это лучше всего сделать: «ударить в рынок раутом или исиенкой, каким и какой», «встать и получить по заявке, но в какой рыночный центр», «где быстрее исполнят», «потерять спред и выйти/войти наверняка или рискнуть и получить бонус». Так вот такое количество вопросов усиливается еще и наличием более десятка рыночных центров (бирж):

Обозначение ECN в стакане ордеров и ленте принтов

Часть из них платит за удаление ликвидности, часть за добавление ну и со сборами за исполнение так же, часть берет деньги за добавление, часть берет за удаление.

Ну и пару десятков раутов, специальных программ, которые ищут ликвидность в разных центрах разными алгоритмами, самые используемые – это:

— ASUROUX

— NSDQSCAN

— FAST

— SMART****

Иногда выгодно бить в рынок раутом, а выходить через ECN, которая платит за удаление ликвидности, иногда наоборот, заходить лимитом через BYX, а валить с потерей спреда с помощью ASUROUX. Вариантов очень много и расписать это текстом почти нереально, потому данные ответы даются на курсе подготовки скальперов в течение целого занятия у доски с примерами, а потом неоднократно на практических занятиях. Ибо это навык, а не знания, а потому его надо нарабатывать, а не запоминать.

- Ордера и их типы

Существуют следующие типы ордеров:

Лимитные – ордера, лимитированные ценой приказа. Вы указываете системе исполнения цену, хуже которой вы не согласны получать позицию. Позицию можно не получить, если не будет контрагента или получить частично, если не будет достаточно ликвидности, но за то вы диктуете условия по цене.

Лимитные ордера могут быть «скрытые» или «частично скрытые — Айсберги». При нежелании показывать весь размер ордера, трейдер имеет возможность и право скрыть его полностью (только в ECN NASDAQ) или частично, показав не менее одного лота в заявке (почти все остальные ECN, кроме раутов). Я пользуюсь практически только такими ордерами.

Маркет-ордера – не ограничены ничем, кроме размера позиции. Вы даете приказ в рынок любой ценой получить вам нужное количество актива, что, само собой, сильно влияет на среднюю цену, ведь ваш ордер летит по рынку, пока не исполнится, а это может происходить весьма далеко от желаемой точки входа/выхода, но за то вы получаете столько, сколько хотели, с вероятностью 100%. Сам не пользуюсь такими ордерами совсем.

Сюда же относятся ордера для торговли имбелансов, такие как Market on Open (MOO NSDQDDOT) и Market on Close (MOC NYSE или ARCAPOP). Они позволяют брать/закрывать позицию в первый (МОО) принт на открытии или последний (МОС) принт на закрытии. Для их использования есть целый ряд стратегий (см. имбелансы).

Стоп-ордера – бывают и лимит и маркет типов. Используются либо для отсроченного входа в позицию или для пресечения убытков. Обладают всеми особенностями ордеров, описанных выше, с той лишь разницей, что отправляются на биржу только по особому условию – когда цена актива будет указанной вами в приказе. Крайне редко пользуюсь этими ордерами и только при позиционной торговле.

Немного ликбеза по стакану, ленте, ордерам и терминологии:

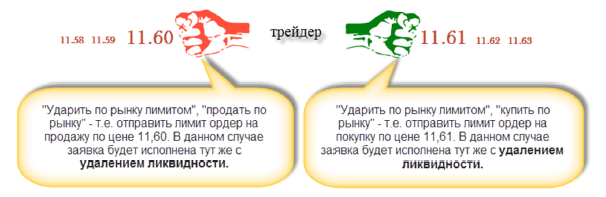

- Добавление и удаление ликвидности

На понимание этого момента у трейдеров на курсе скальпинга уходит до двух месяцев, в редких случаях до полугода. С чем связанно, понимать затрудняюсь, но предполагаю, что с нежеланием думать, ибо признавать, что я не умею объяснять, отказываюсь!)

Добавление и удаление ликвидности «ударом» в рынок

Смысл весьма прост: если ваша заявка попала в стакан ордеров (LEVEL I и II) и ее видят все другие участники торгов (исключение — скрытые ордера), то вы добавили ликвидность в рынок. Если вы «бьете» заявкой по ценам Бид или Аск (лимитной или маркетной, не важно), то ликвидность удаляете. Любой маркетный ордер удаляет ликвидность, не каждый лимитный ордер добавляет ликвидность – это главная сложность для понимания.

Схема принципа добавления и удаления ликвидности

- Комиссионные и рибейты

Добавлю лишь, что тема крайне актуальна и сейчас, ибо навык экономить на издержках – хороший тон, а главное – мастерство, которое мне, например, очень помогает.

- Очередность исполнения заявок

Очередь, она и в Африке очередь. Нас, людей-трейдеров, сотни тысяч, а есть еще миллионы алгоритмов, как котирующих бумагу, так и принимающих обычное участие в электронных торгах. А значит, нам, людям, всегда уготовано самое последнее место в этой очереди, ибо мы не можем работать в пределах микросекунд (10 в минус 6 степени) и меньше. Но, всегда есть масса ECN, где почти никого нет, а значит, мы можем там оказаться первыми, теряя лишь на комиссионных за такое право и есть еще скрытые ордера, заявки внутри спреда и многое другое, что позволяет нам, органическим трейдерам занимать места посерединке.

- Скрытые заявки и «Айсберги»

Все звери в лесу равны. Но некоторые еще ровнее. (с) не моё

Это к тому, что если вы состоятельный человек, у вас большая позиция, вы потенциально прибыльны для рынка комиссионных и т.д., то можете воспользоваться привилегией спрятать часть или всю позицию целиком, дабы никто из ваших конкурентов не смог увидеть заранее ваши намерения купить или продать.

Схема скрытого ордера и «айсберга»

Отсюда, кстати, вытекает много интересных стратегий, типо: разбора сайза, скрытого сайза, торговля от крупной заявки и другие. Рассмотрю их ниже по тексту.

- Даркпулы

На сайте была попытка описать, что это — «Сделки в Dark Pool ( даркпул ) и влияние на цену акции».

Сам так же давал надежду на объяснение. Но вот незадача – скрытая и темная ликвидность – это ведь как черный рынок, простите, органов и людей. Он как бы есть, но его как бы нет. И я не просто так привожу подобные сравнения. Ибо этот самый «даркпульный рынок» именно местом отмывания всякого и является, хоть и не всегда, конечно. Создан, как я понимаю, исключительно для внутренних целей самых мощных участников рынка. Да, мы тоже можем там торговать и у нас даже есть… порядка двух десятков раутов для этого. Да только вот самих даркпулов этих сотни и сидеть тыкать в каждый не имеет смысла, пока у вас нет позиции хотя бы в 100 000 акций, а даже если и есть, то шансы, что вам удастся скинуть такой объем куда-то разом, не размазав по стакану на десятки центов, столь же мал, как и время для принятия решения.

Потому будем просто этакими наблюдателями, будем знать, что такое есть, но нас никак не касается, к тому же сделки в дарках не приводят ни к каким изменением котировок напрямую, ведь стакан ордеров они не трогают.

В методическом пособии по скальпингу от 2013 года об этом рассказано немного подробнее

Стратегии скальпинга

Нигде более нет такого разнообразия стратегий, как тут, в скальпинге. Даже если учесть, что данный стиль торговли весьма часто пересекается с другими, тем не менее, как самостоятельный вид, он наиболее разнообразен. Но не надо забывать, что проводить линии границ не очень верно, ибо любой скальперский трейд можно превратить в позиционный или, торгуя позиционно, находить точки входа, как скальпер.

- Графические паттерны и формации для скальпинга

График везде одинаковый, меняется только таймфрейм. Так что никто не запрещает применять данные паттерны или формации как на дневках, так и на минутках и часовиках, они создаются одинаковыми по сути силами. Так что тут даже свечной анализ имеет место быть.

- Фигуры технического анализа для скальпинга

У нас на сайте есть прекрасный раздел, созданный при поддержке Алексея Маркова – «Паттерны для торговли» большая часть этих формаций была предоставлена им. Что-то добавил от себя. Многое предстоит туда еще добавить, ибо этих формаций около сотни.

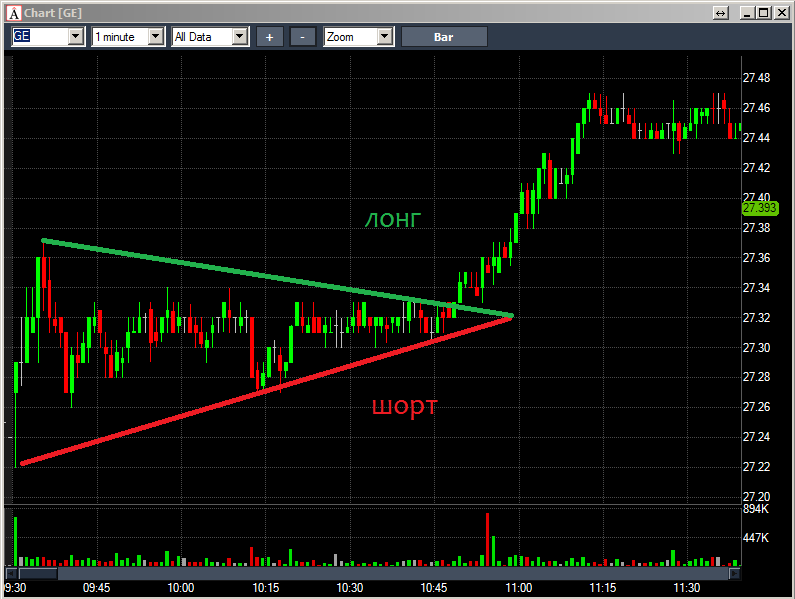

Итак, моими любимыми фигурами являются самые простые «Треугольники» и «Золотые треугольники» (не моё) — #18 и #19 (моё), есть еще вариации на дневных графиках – «Чашка с ручкой». Вот пример:

Треугольник на покупку

Треугольник на продажу

Есть еще «Флаг» — #10 (в шорт, получается, наоборот — добавим позже), немного иной «Треугольник», но тоже ничего, подойдет:

Фигура флаг

Треугольник в лонг и шорт

Смысл таких фигур очень прост – при пробое уровня, который и формирует эту фигуру, будет импульс, а задача скальпера – его «взять». Идеально это все сочетается с исполнением крупной заявки или «разбором сайза», о нем речь будет ниже, в разделе про LEVEL II.

Вот как выглядит один и тот же треугольник на разных таймфреймах:

А вот примеры равномасштабных треугольников на разных таймфреймах. Их так же можно торговать, как и минутные, но тут меняется риск, время удержания и, само собой, потенциал прибыли:

Треугольники на часовом графике 2

- Пробои уровней

Полагаю, очевидно, что пробой вышеописанных фигур сюда подходит как нельзя лучше. Но понятие «Уровень» чуть шире простой стороны треугольника. Тут и «Голова и плечи» (#16 и #17) может быть и даже понятие «Базочки» перед «Уровнем». Примеров можно надергать массу, приведу немного:

Фигура «Голова и плечи» 1

Фигура «Голова и плечи» 2

Важно понимать, что исход сделки будет зависеть не только от красоты и качества фигуры, хоть это и не маловажно, но и не в последнюю очередь от сопутствующих факторов: куда «смотрит рынок» или другие поводыри, что там в «стакане и ленте», а сколько бумага уже «прошла» и многие другие, подробно рассматриваемые на курсе скальпинга.

- Отбои от уровней

Эдакий дуализм. Те же самые фигуры, вроде бы, но вход в противоположную сторону. Текстом не описать – все вытекает из опыта и перечисленных выше других факторов. Ибо тот же «Треугольник» при определенных обстоятельствах должен браться в противоположную сторону, что приведет к более вероятному и положительному исходу, но надо практиковаться.

Вот видео давнее, но крайне актуальное, где ваш покорный слуга вещает про стопроцентную «Формацию номер 1»:

Кстати, вот она в паттернах:

И свежий пример:

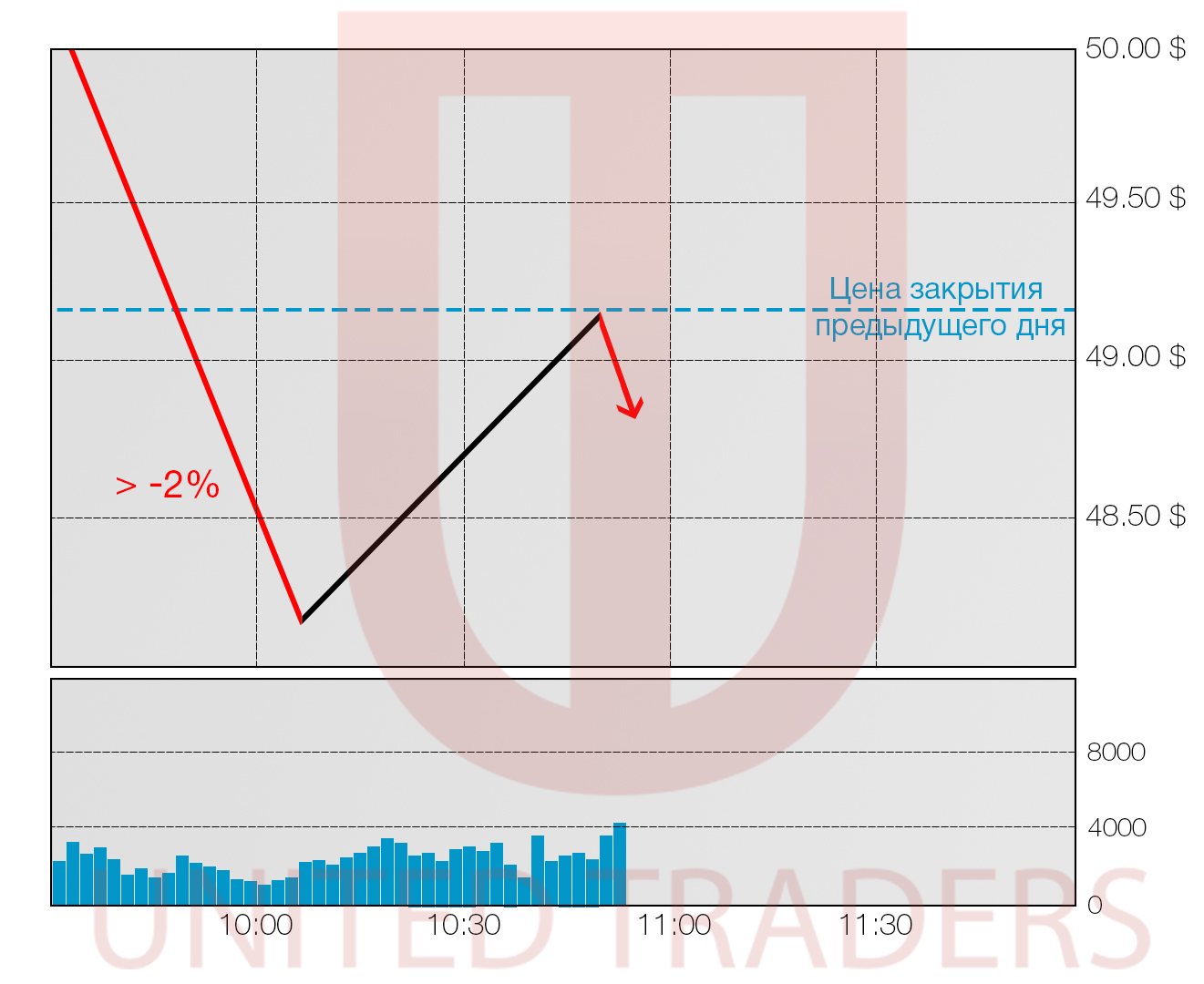

- Экспоненциальное движение с объемом

Самый сложный в понимании и освоении навык скальпера. Все происходит крайне быстро, думать некогда. А еще и найти такое надо, но о фильтрах и программах чуть ниже.

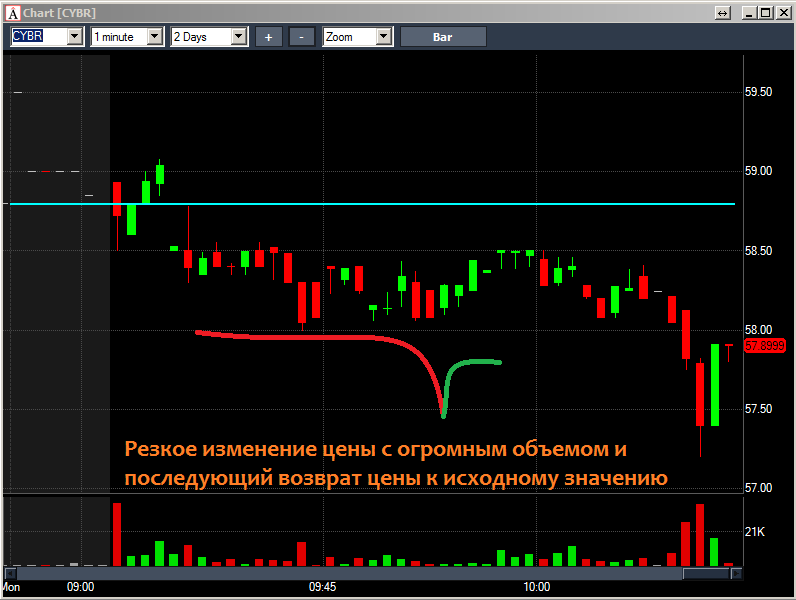

Итак, суть стратегии в следующем: нужно резкое, возникшее вследствие исполнения очень крупной заявки (по рынку) движение, которое никак не связано с новостями в акции, которое отрабатывается нами взятием позиции, в сторону, противоположную первоначальному движению.

Прошу не путать с «Ловлей ножей», это разное совсем. Вот примеры «Экспоненциального движения цены» или в простонародье «Вольюм спайк»:

Вот «Вольюм спайк», который никак не поторговать из-за спреда:

Вот НЕ «Вольюм спайк», график образован шальным принтом в даркпул, который никакого отношения к котировкам не имеет, равно, как ик вашим стопам (предвкушаю вопросы):

А вот примеры, когда торговля против движения – это «ловля ножей»:

И вот сами новости в бумаге:

Будте осторожны с такими ситуациями, они манят трейдеров-любителей взять против всех.

- Индикаторы для скальпинга

Все мы грешники. (с) не моё

В статье «Индикаторы для скальпинга» подробно описал свое понимание индикаторов и их использование в торговле. Для меня индикаторы – это в первую очередь помощники в интерпретации происходящего, а не советники по торговле.

Те же экспоненциальные движения надо как-то мерить, относительно обычного хода акции, тут нужен математический индикатор, с визуализацией, для быстрого принятия решения. Или, к примеру, тренд следящий индикатор: его задача только напоминать о тренде, а не искать точку входа. В этом принципиальное отличие моего понимания индикаторов от всеобщего.

- Чтение ленты принтов (Time & Sales)

Ууууу…. Мурашки аж по спине, холодом повеяло. Сколько таинственности и надувательства вокруг такой примитивнейшей вещи, как «Лента принтов». Сотни видео, тысячи гуру, читающих по ленте и прочее. На деле же – это ИНСТРУМЕНТ, помогающий интерпретировать происходящее и принимать решения, а не решение всех проблем. Навык используется исключительно в купе со «Стаканом ордеров» и графиком, и никогда самостоятельно. Никакие волшебные принты вам не помогут, ибо их нет и не будет никогда. Это самое очевидное из всего, что есть в торговле – ЕСЛИ ЭТО ВИДЯТ ВСЕ, ЗНАЧИТ ЭТО НЕ МОЖЕТ ПОМОЧЬ ЗАРАБАТЫВАТЬ.

Основные способы применения навыка чтения ленты:

- выявление скрытого ордера или частично скрытого (Айсберга)

- определение наличия одного общего ордера в стакане, путем интерпретации суммы и последовательности принтов в ленте

- определение скопления мелких ордеров разрозненных участников

- выявление рыночных центров, наиболее пригодных для получения/закрытия позиции в текущий момент

- установление типа продавца/покупателя (активный/пассивный или толпа/кукл)

- сиюминутное понимание намерений трейдеров (будут/не будут толкать акцию дальше)

Вот, собственно, и все. И надо понимать, что все это дает некое понимание лишь в текущем моменте, поэтому, когда вам говорят, что «Взяли поинт, найдя вход по ленте» — это разводилово. Лента помогает нам, скальперам, взять свой цент-два, и только в купе с остальным арсеналом средств.

- LEVEL II

Пожалуй, самый востребованный после графика, инструмент для скальпера. Даже такое количество ничего не значащей ликвидности в стакане не влияет кардинально на использование его в торговле.

Вокруг него так же множество спекуляций (словесных) и таинственности. Входы, результатом которых стало движение в 100 центов, часто сопровождают небезызвестным «Зашел по стакану и по ленте». Что, все тот же 3,14здежЪ и провокация для неокрепших и зеленых ловцов «волшебного принта специалиста» или «следа маркетмейкера».

Необходим скальперу для:

- поиска крупных заявок (сайзов)

- понимания, в каком уровне прямо сейчас лучше всего и быстрее получить позицию «по заявке»

- идентификации скрытой заявки или Айсберга

- на неликвидных акциях определить расстановку сил в моменте

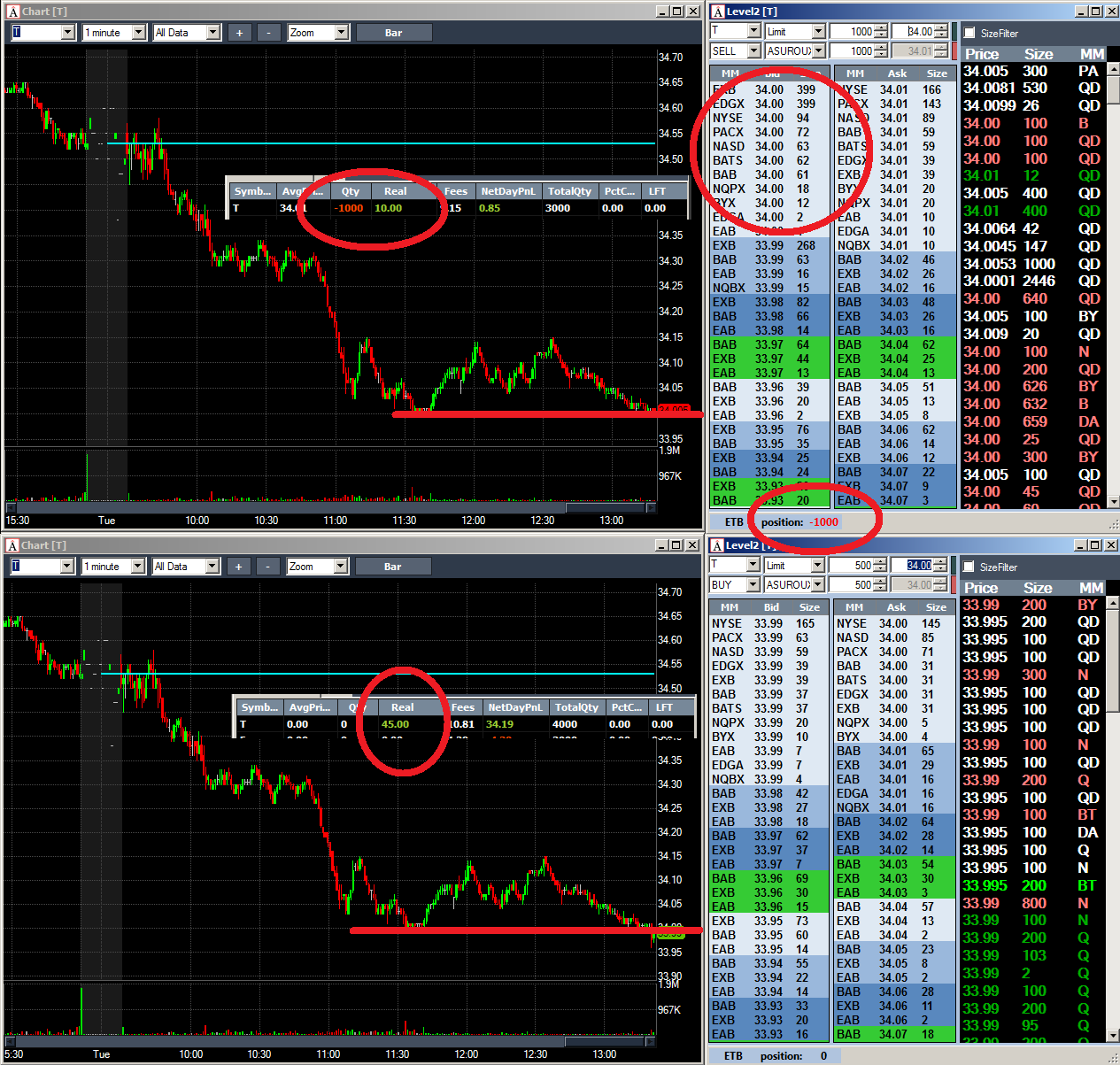

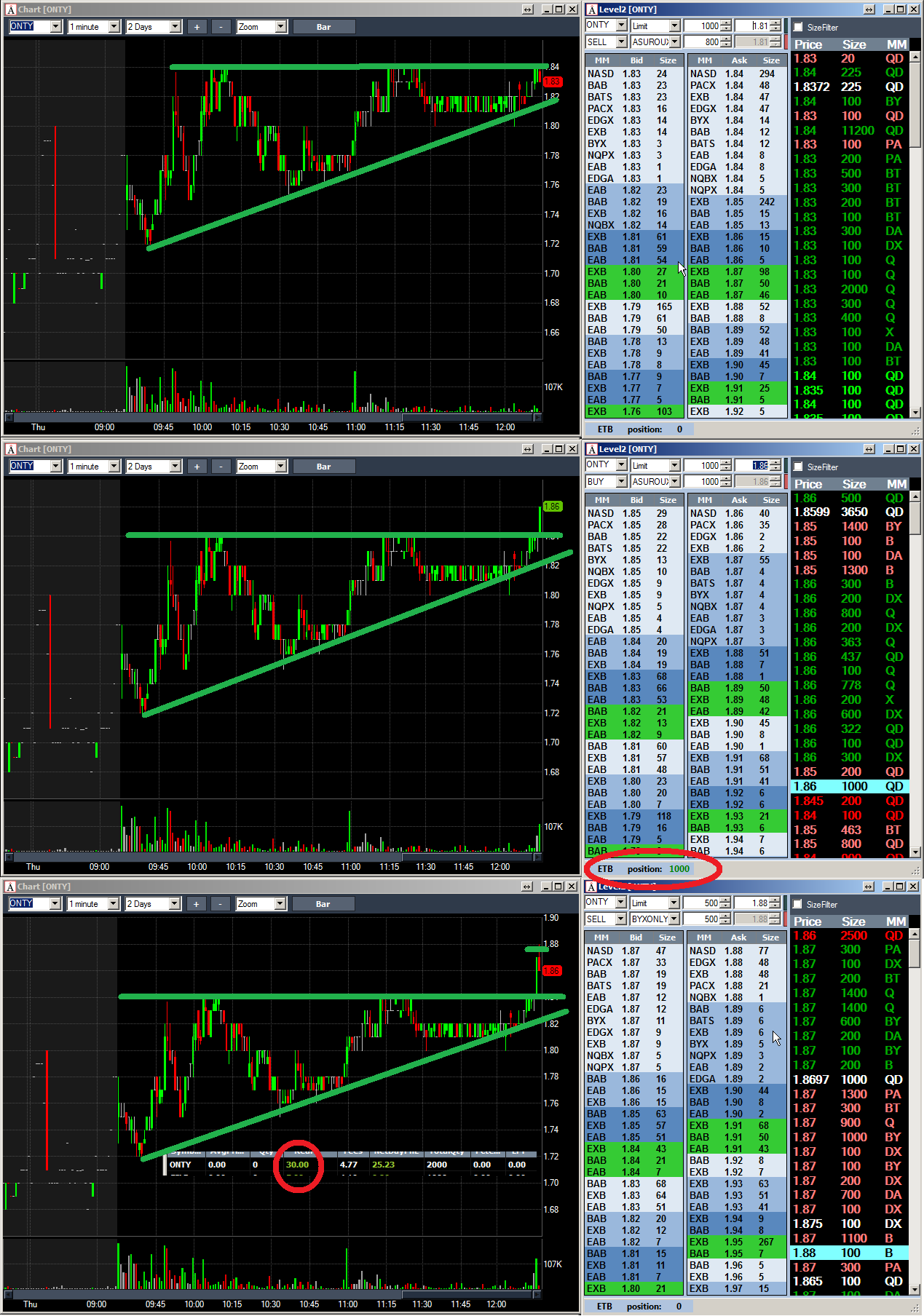

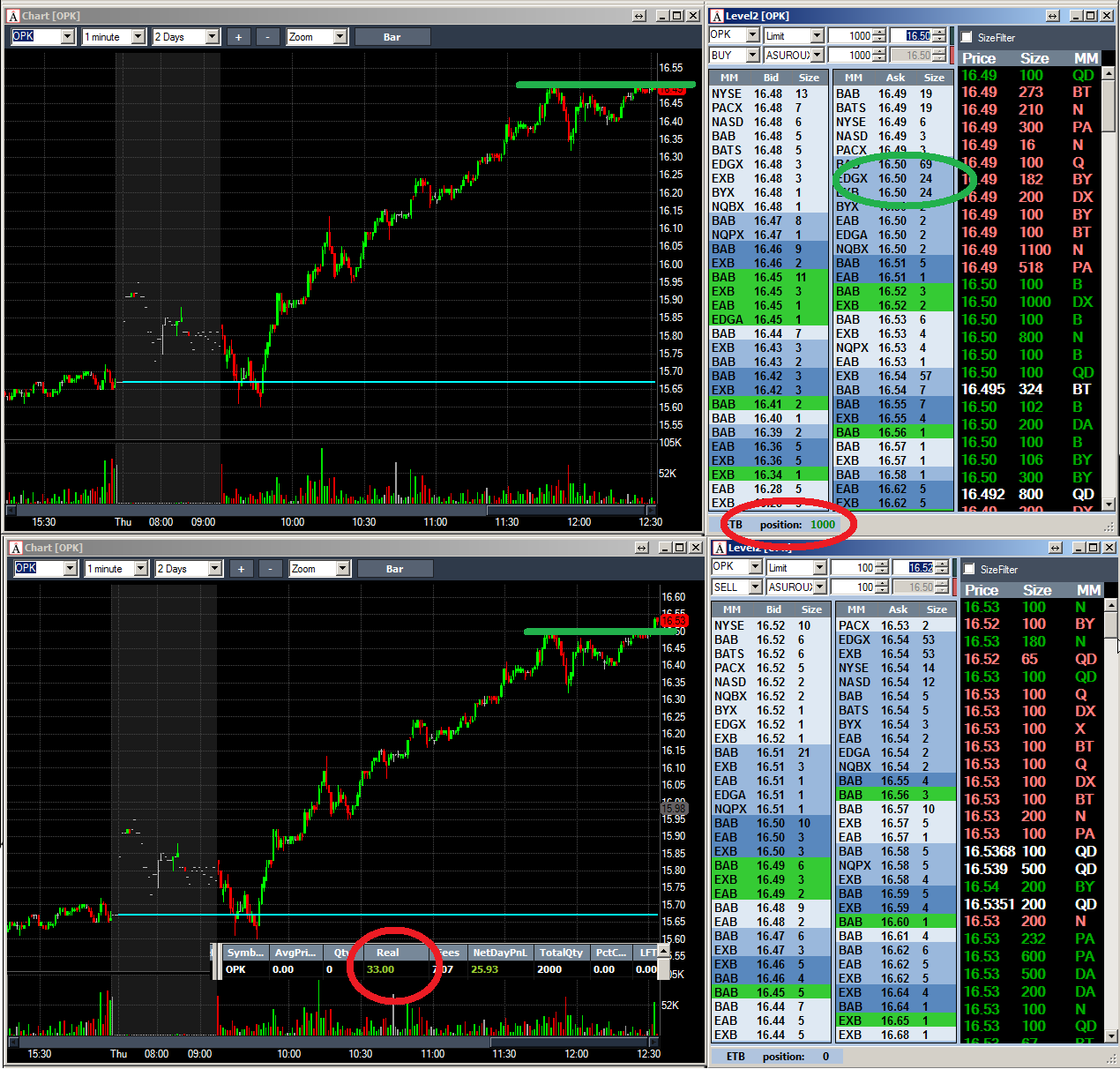

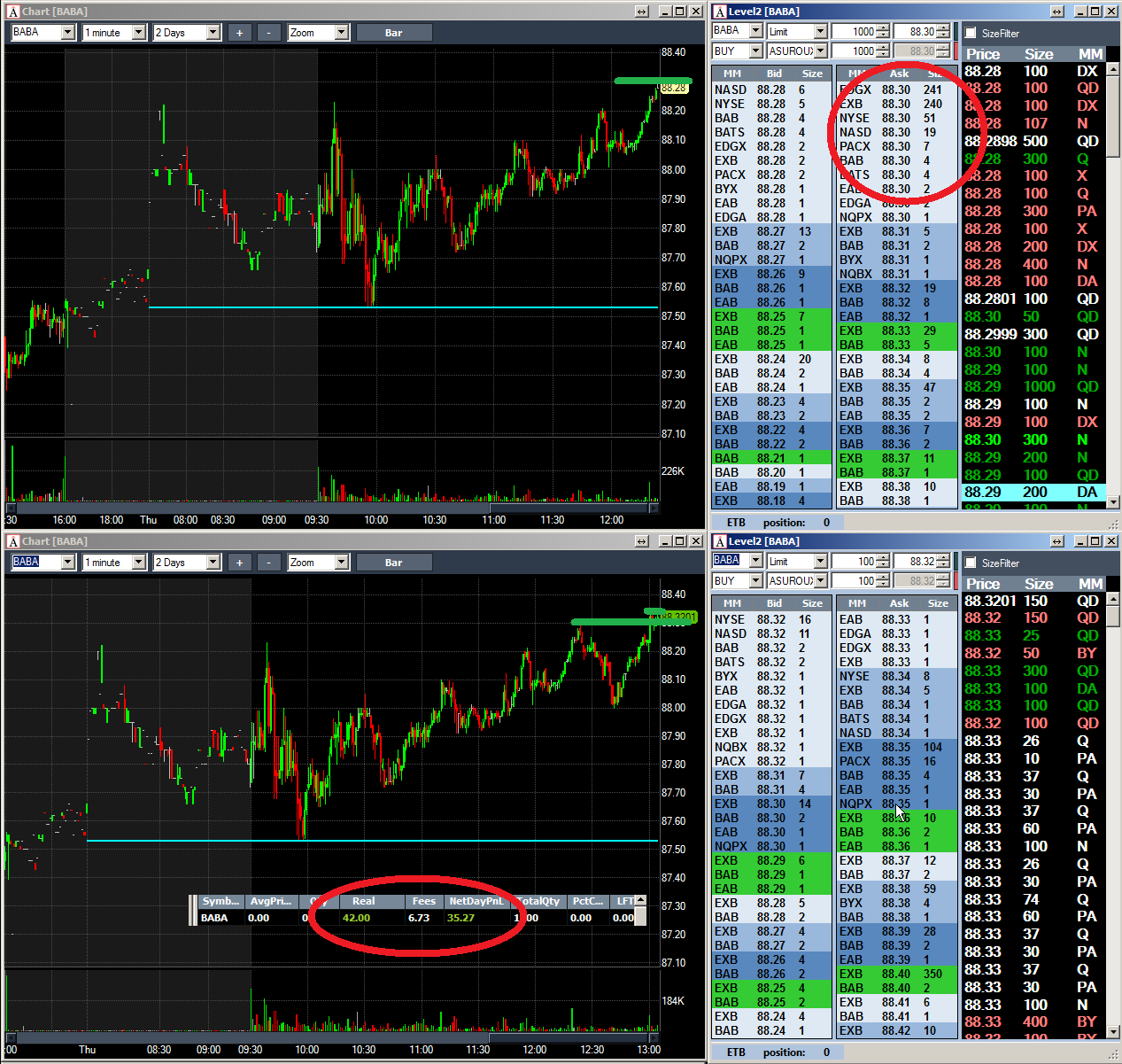

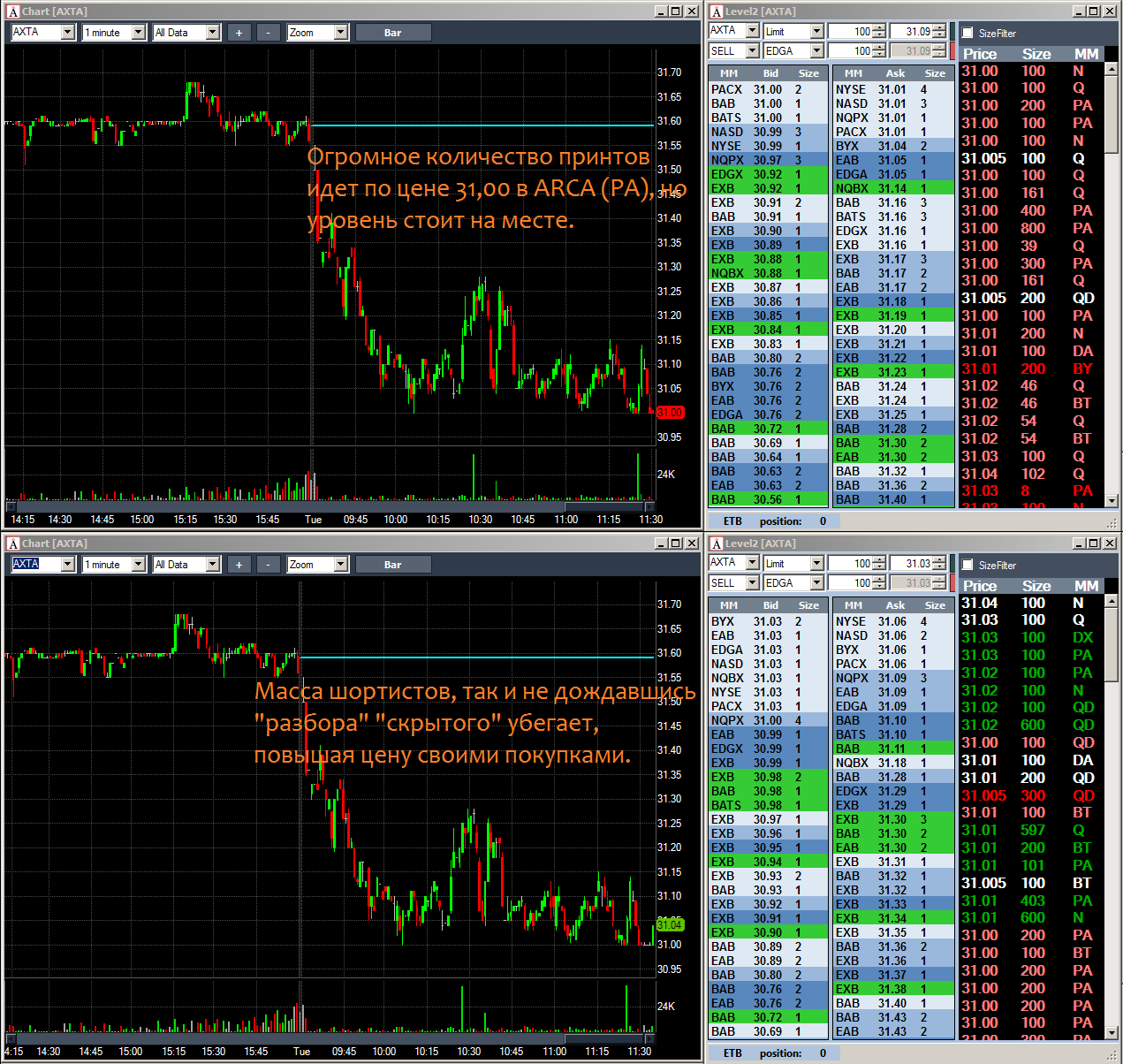

- «Разбор сайзов»

Вот чем он действительно полезен, так это поиском крупных заявок или «сайзов». Не просто так, само собой и не бесплатно, но об этом чуть позже.

Очень подробно про данную стратегию расписал в статье «»Сайзы», «Скрытые». Разборы, отбои.».

Пройдусь лишь свежими примерами и перечислением основных характеристик, для того, чтобы мы могли безошибочно понимать, что перед нами – сайз и его разбор принесет нам много денег:

1. Размер сайза суммарный должен быть большим, от 10% и более от среднего дневного

2. Сайзы должны быть во всех ECN

3. Сайз должен стоять против тренда акции

4. Сайз должен быть на уровне High/Low дня

5. Сайз должен быть в «красивом» ценовом уровне ( ,00 ,25 ,50 ,75, для дешевых акций ,05 ,15 ,20 и т.д.)

6. Идеально, если сайз завершает фигуру одним из нужных нам паттернов

7. Круто, если все вместе сходится

Ну и еще несколько фишек, которые надо показывать.

Вот пример одного вечера, готовил материал к статье – настрелял 300 долларов:

Итого:

Данные сделки, кроме первой в T&T $T, были сделаны 14 апреля в течение одного часа. Для меня очевидно, что скальпинг — это самый простой и активный стиль торговли.

- «Разбор скрытого»

Скорее утопичная стратегия, но вполне себе жизнеспособная, если постараться. Очень похожа на разбор сайза, но тут проблема – никогда не знаешь, сколько там у «него»… Предпочитаю следующий пункт.

- Торговля «от скрытого» и «от сайза»

Тут все понятно, особенно со «скрытым». От сайза я беру очень редко, только, если он по тренду стоит в стакане, причем по текущему, дневному и минутному.

А вот скальпировать «от скрытого» — тема намного более действенная. Сложность лишь в поиске ситуации даже с помощью специальных программ.

- Торговля рибейтов

Та самая, «умершая» стратегия. Существует только в воображении новоявленных демо-скальперов, в памяти старой гвардии, а так же работающей весьма успешно в рамках HFT-стратегий и технологий.

Вот видео, снятое на закате стратегии, в тот момент я еще умудрялся такое делать, но уже не долго мне осталось…:

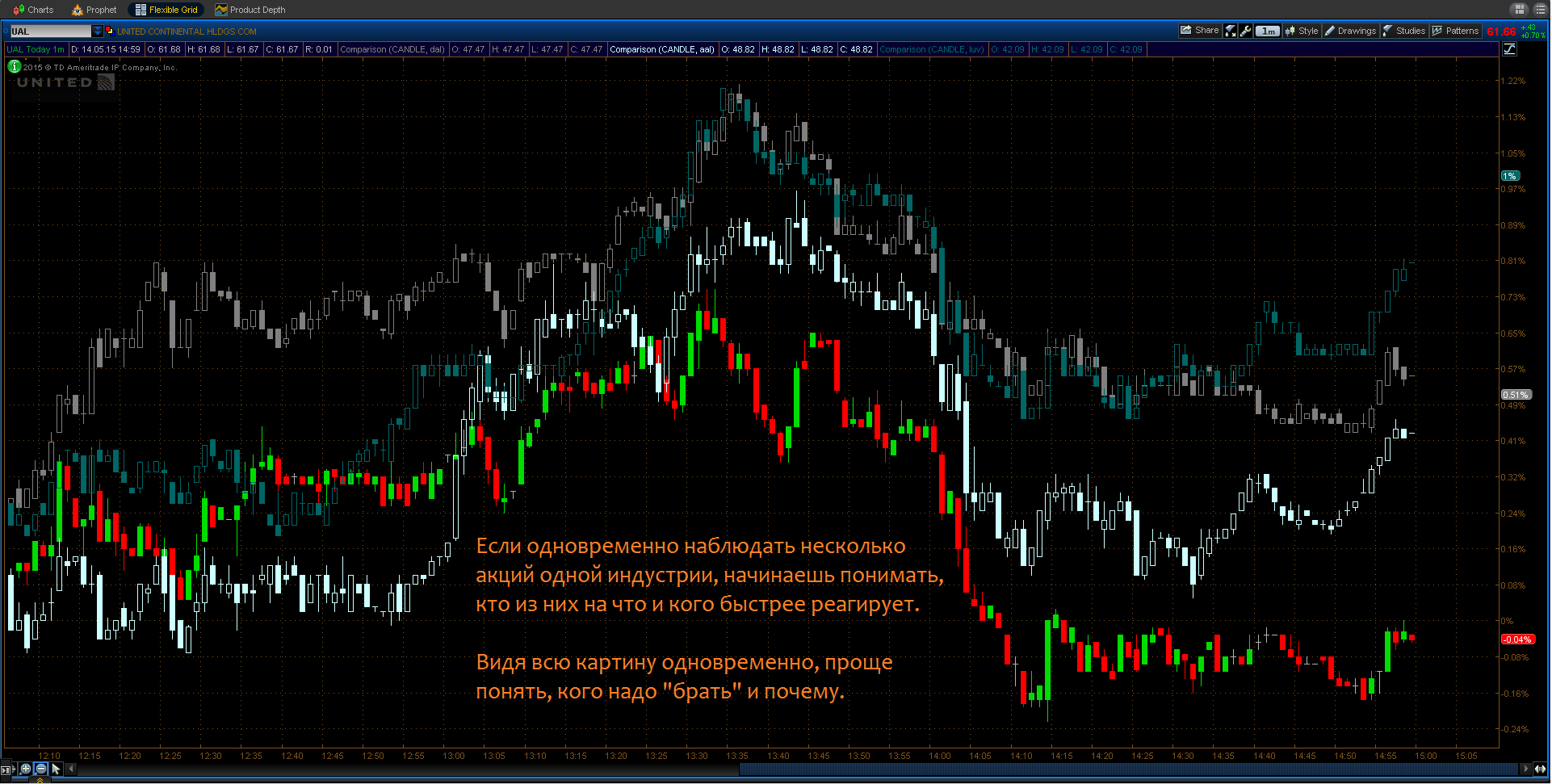

- Арбитраж внутри сектора или индустрии

Собственно, не что иное, как одноногий парный трейдинг, причем весьма сложный и малопредсказуемый. Пара примеров есть в статье «Скальпинг: стратегии скальпинга и риск-менеджмент, видео». Однако, для скальперов, специализирующихся на таком – очень даже «рыбное» место. Спецом искать для статьи не стал, очень сложно, а ниже покажу один пример, параллельно отнесенный к другой стратегии.

Намного круче торговать такие вещи, как пары – там есть деньги)

- Поводыри в скальпинге

Намного важнее любых лент и стаканов при принятии решения – поводырь. Для скальпера на американском рынке акций вернейший друг и союзник – фьючерс на индекс S&P 500. Для трейдера фьючерсом РТС, например – нефть, золото и тот же СиПи. Но в моменте у акции может быть два и более поводырей, в частности у Нефте или золото добывающих компаний их два, плюс лидер индустрии, который запросто может в какой-то момент начать жить своей жизнью.

В методическом пособии по скальпингу от 2013 года об этом рассказано немного подробнее.

В статье «Сектора. Корреляции. Как определить ведущего и ведомого. Арбитраж, как вид скальпинга.» рассказал про это подробней.

Вот видео старенькое, но актуальное:

- Скальпинг одного инструмента

У трейдера-скальпера есть два пути развития:

- торговля всего, что он знает на одной бумаге

- торговля одной-двух стратегий с жесткими рамками, но на всех бумагах рынка, где удастся этот сигнал найти

Приму на себя всю ответственность за совет: выбирайте первый вариант в начале карьеры трейдера. Не только потому, что сам начинал с этого (субъективно), но и потому еще (объективно), что так куда проще отработать все навыки и все стратегии и понять для себя, что является приоритетным направлением.

Запомните, даже спустя 10 лет вы не будете легко и играючи владеть всеми стратегиями. 1-3 на всю карьеру трейдера (кроме случаев, когда они умирают – стратегии), не более. Кто считает, что можно все вместе, рекомендую получить звания хотя бы КМС по: бегу, плаванию, боксу, шахматам, тяжелой атлетике, бобслею и пауэрлифтингу одновременно. Будет сложно, конечно, но человек, он ведь все может! )))

Не надо ерундой заниматься. Самый прибыльный трейдер – это Мастер 1-3 стратегий, которые он знает в совершенстве.

- Скальпинг «Любимой акции»

В продолжение темы. Это как раз тот самый случай в исполнении первого варианта развития трейдера, одна из разновидностей, точнее. Тут, правда, может быть не только акция, но и фьючерс и валютная пара и даже биткоин. Смысл в том, чтобы каждый день торговать один и тот же инструмент. Долго, полгода, не меньше.

Очень важно следить за всеми его товарищами по сектору:

Выбрать предстоит самому: по цене, волатильности, наличию поводырей, входит или нет в индекс и прочие тонкости. Хотите помощь в подборе – обращайтесь.

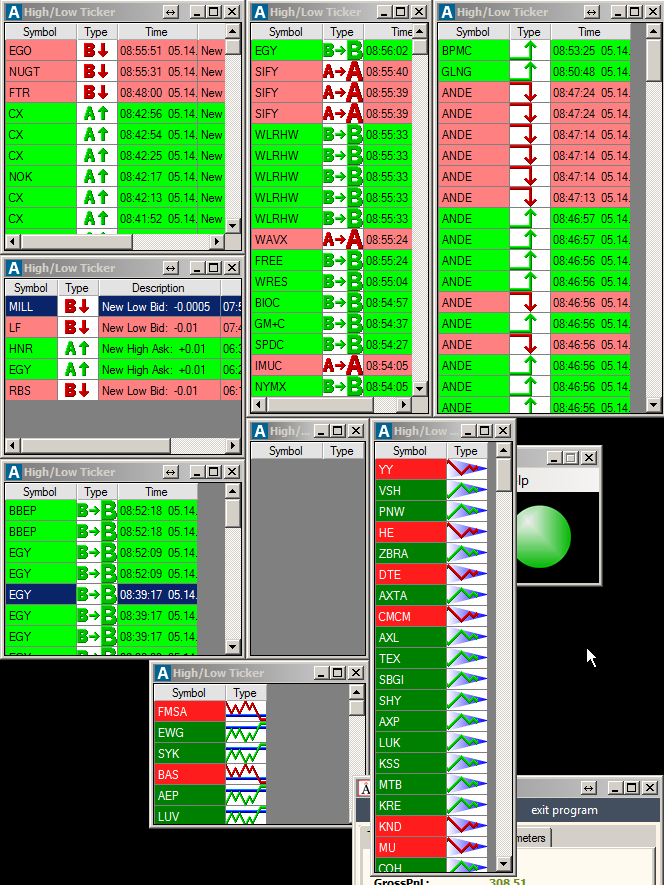

- Скальпинг ETF

Не стану скрывать, что данную стратегию описываю в стиле мемуаров, ибо занимался именно этим давно, но долго и успешно. По скальпингу SPY могу дать тонну советов, но они вам не помогут, скорее всего.

А вот некоторые весьма грамотные правила напишу. Для начала ознакомьтесь с тем, что такое ETF. И разберитесь, что именно из себя представляет SPY.

Настройте рабочий стол для работы с одним инструментом, например, как это сделано у меня:

Важно понимать, что вы будете торговать, как и когда. Вот у меня – стакан сделан так, чтобы не отвлекал, ибо там нет смысла смотреть на сайзы или исиенки, да даже «скрытых» искать смысла нет особого. Тут важно – тиковый график (для меня важно, вам – не знаю), фильтры стандартные New High/Low, по ним определяю инерцию фьюча и как следствие его направление в моменте.

Крайне важно – настройка горячих клавиш для работы. У меня для скальпинга SPY их всего десяток. В таком месте мышкотрейдинг как-то нелепо смотрится. Джойстик, я еще могу понять, но мышкой – увольте, хотя ниже покажу, что там и как с мышками.

Ну и годик практики еще не повредит, чтобы научиться чувствовать актив на уровне интуиции.

Видео скальпинга SPY:

- Скальпинг РТС

Торговал РТС не долго, не понравилось. Но как инструмент – весьма интересен будет многим. Все есть – интересный график, длинная сессия для торговли, сайзы и прочее до сих пор работают, формации те же, что и везде.

А вот в торговом терминале Aurora есть возможность подрубить динамический стакан (в настройках включается), а через это, настроив управление мышкой, можно весьма не дурно жечь:

Опять же, рабочий стол важно настроить под себя, убрать все лишнее и показать только самое нужное.

- Скальпинг на бинарных опционах

Собственно, было дело, баловства ради «Скальпинг на бинарных опционах (+67%)». Опять же, принципы те же самые, ничего нового. Бери, да делай деньги.

- Имбелансы

Самая сложная в описании текстом стратегия. Это только для десятиразового показа на курсах подготовки скальперов. Есть кусочек видео и пара статей с удачными входами:

Статья «800$ на имбелансах за минуту».

Видео:

- Интуитивный скальпинг

Отдельной стратегией, на самом деле, не является, но всегда имеет место быть. Полагаю, интуиция, в данном случае – это лишь способность мгновенно извлекать из всей базы данных опыта то, что сейчас нужнее всего, в плане принятия решения о входе/выходе из сделки.

Развивайте данный навык, пригодится и не раз спасет и позволит заработать.

- Фильтры и сервисы для поиска торговых сигналов в скальпинге

Одной из важнейших особенностей скальпинга является его применимость на любых рынках и в любых ситуациях, т.е. для любого актива и рынка найдется куча прибыльных ситуаций. Остается самое простое – найти их.

Тут, любой каприз за ваши деньги, как говорится.

- Фильтры Trade Ideas

Сам торгую только акции и ищу все самое интересное среди акций. Для меня имеют место всего три стратегии – сайзы, формации/паттерны и резкие экспоненциальные движения в акции.

Сервис Trade Ideas легко позволяет все это искать, при грамотной настройке, само собой. На курсах скальпинга, для поиска нужных нам ситуаций его и используем:

Стоит денег, но отбивается за сессию:

Все нашел в нем, за час, пока писал про сайзы.

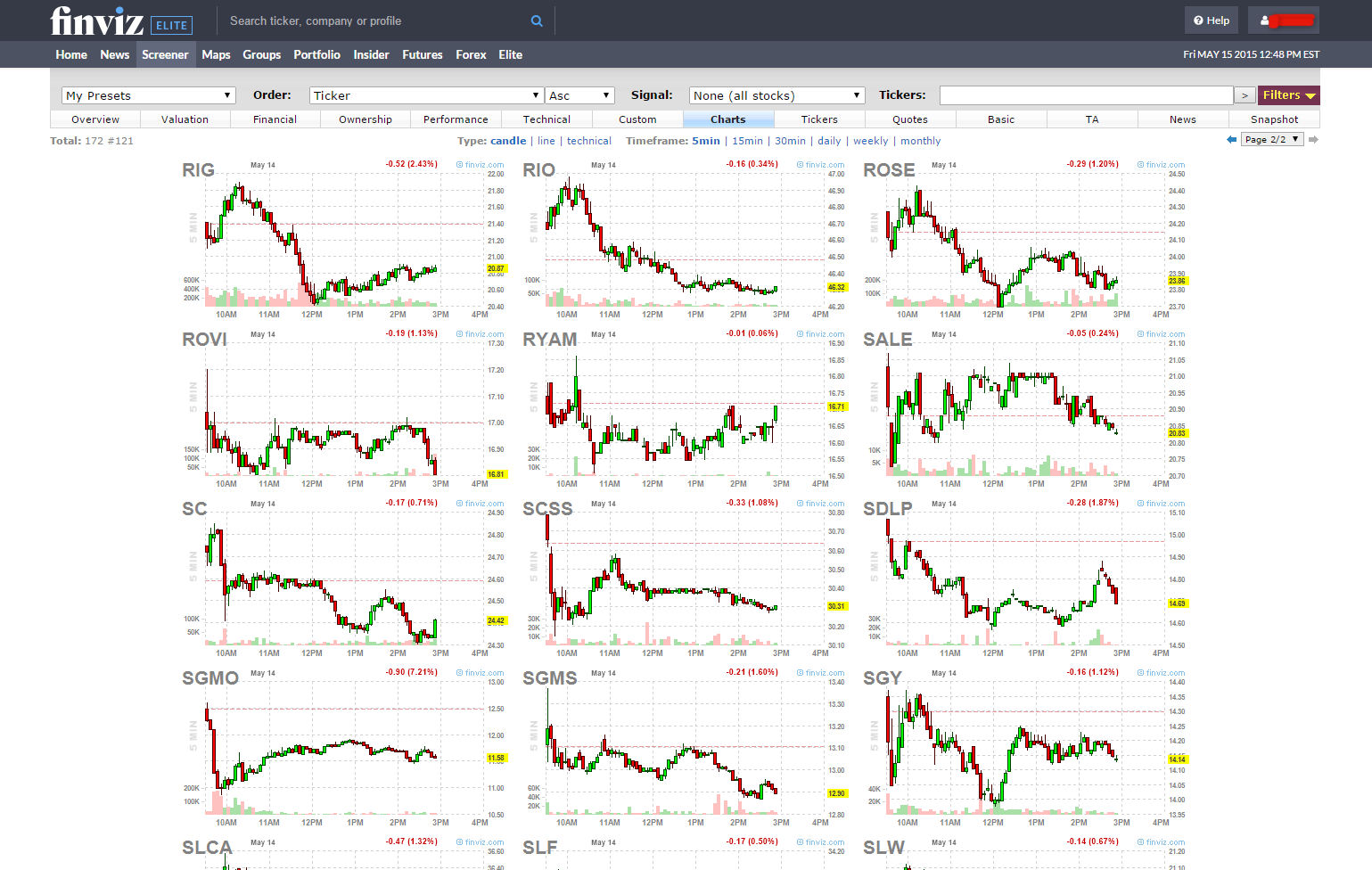

- Визуальный поиск формаций

Не все можно поручить программе. Глазам все же доверяю намного больше, да и выборка точнее получается. Но даже для глаз нужен специальный сервис, позволяющий все графики иметь перед глазами одновременно. Для этого у меня есть Finviz Elite, весьма удобен и стоит не дорого. На нем ищутся все формации и приятные глазу ситуации на графиках:

Кроме перечисленных выше, есть еще десятки, а может и сотни программ. Тот же ThinkOrSwim много чего умеет, осталось его только приспособить для разных задач.

- Оповещения, Alerts

Вместо текста вот вам видео с курсов по скальпингу:

Риск и управление капиталом в скальпинге

Конечно же, у каждого стиля торговли есть свои особенности риск и мани менеджмента. Скальпинг в этом так же прост, а выживаемость скальпера определяется количеством сделок и высоким процентом прибыльных из них, что позволяет иметь потенциал в трейде, равный риску.

Иными словами, при 1000 трейдах, где рисковал 1 центом и брал 1 цент, надо быть правым в 60% случаях, чтобы иметь плюс в итоге, а опытный трейдер, торгующий весьма понятные ему вещи, имеет процент попаданий выше 70% и даже 80% — пруффлинк.

Для расширения кругозора, рекомендую подборку статей на эту тему:

«Торгуем красиво, снижаем риски, повышаем прибыль»

«Видео: считаем риски грамотно»

«Считаем риски грамотно (живой пример)»

«Считаем риски еще более грамотно»

И видео:

- Капитал для скальпинга

Для старта подойдет депозит в 2000 долларов. Есть шанс раскачать вдвое или уполовинить. При грамотном соблюдении всех навыков наиболее вероятен первый вариант. На курсах скальперов компания United Traders реальный счет на 20 000 долларов выдает сама, на нем нет брокерских комиссий, это сильно облегчает процедуру набивания скилла, ибо сделок можно сделать очень много.

Для желающих торговать после и на курсах на своем счете – делает сильное снижение комиссионных, до 1,5 долларов на 1000 акций, вместо стандартных 5,5 долларов на 1000.

Прямой зависимости между успехом в скальпинге и размером депозита, как вы понимаете, нет.

- Выбор брокера для скальпинга

Конечно United Traders, даже обсуждать нечего, и не потому, что я трейдер UT, а потому что сама фирма основана весьма крутыми скальперами. И условия, нужные для них, знает прекрасно.

Вот вам «видео управляющего компанией, где заработано 194 000 долларов за пару часов работы», было время.

- Акции для скальпинга

7 500 акций американского фондового рынка к вашим услугам. Хотите, дорогие и спредистые, хотите дешевые и неволатильные, на любой вкус. Все идет от риска и размера позиции, а торговать можно кого угодно, скальпинг применим в любой ситуации, его много и он разный. На обучении скальпингу мы тренируемся на недорогих, высоколиквидных и очень неволатильных акциях. Навыки приобретаем те же, а риски очень маленькие.

- Максимальные потери и ожидание прибыли в скальперской сделке

Во-первых, все идет от риска. Если есть у тебя риск на трейд, то, оценив волатильность бумаги, смело считаешь в уме размер позиции и, используя одну из стратегий, делаешь трейд. Риск 50 долларов на трейд, акция ходит +-5 центов, значит берем 700 акций и вперед.

Во-вторых, ожидания – дело такое). Если вы скальпер, вы ловите колебания и импульсы, а не движения бумаги в 100 и более центов. Если акция дала вам то, что вы планировали – уходите. Жадничать не нужно. Вовремя выйти как в плюс, так и минус– самое важное для скальпера.

Вот вам история того, что бывает с трейдерами-жадинами — «Особенности национального трейдинга».

В-третьих, получив опыт, раскачав позциию со 100 акций до большего количества, научитесь набирать в интервале нескольких центов и выходить постепенно, а не всей пачкой. Это навык, придет со временем.

- Время для торговли

Сам торгую с первых секунд открытия рынка и до:

- прибыли, которая меня устроит (редкий случай, никакая прибыль не устроит человека, мы жадные)

- стоп-лосс, первая отсечка (общий делится пополам, первая половина на утро, вторая на после обеда)

- 12:00 по NY, если не выполнено одно из первых условий, далее обед на рынке

- иногда остаюсь до закрытия, с 12:00 NY до 15:40 NY занимаюсь своими делами, потом имбелансы в 15:45 NY, но не часто их торгую

Психология скальпинга

Очень сложно давать советы по психологии, когда сам не идеален. В целом, есть ряд вещей, вошедших в привычку:

- три-пять трейдов подряд в минус – остываю, мозг приходит в норму спустя 10-15 минут, а иначе до тильта не далеко

- получается с утра, сделал прибыли больше двух стопов – прошу риск-менеджера поставить подпорку в плюс (Loss From Top)

- нет ничего с утра, ищу себе занятие, ведь самое страшное – это найти трейд там, где его нет

- не пью кофе (периодически) и не курю, это адски расшатывает нервную систему

- если туплю с утра, не выспался и прочее – не торгую, нет смысла торговать каждый день, тем более, это может быть весьма убыточно, адекватность – наше все

- не использую чужие сигналы (стараюсь этого не делать), я сам умею, мне мешает чужое мнение и чужое внимание на какую-то акцию, есть только исключения для моих товарищей-трейдеров, которые натыкаются на сайзы в стакане, все

Обучение скальпингу

Внимательные читатели заметят, что в тексте мелькает реклама курсов по скальпингу:

Вот что я скажу.

Так или иначе, вы все равно куда-нибудь пойдете учиться торговле, если не у нас, то пойдете к другим, что не круто. Мы – лучшие и самые опытные.

Гарантии вашего заработка? Такие же, как гарантии шикарнейшего трудоустройства при окончании престижнейшего ВУЗа, т.е. никаких. Как можно решать за вас, брать деньги в прибыльном трейде или превратить его в убыточный?

А вот гарантии того, что вы перестанете сливать деньги по причине незнания – это да. Единственной причиной ваших потерь будете вы сами, но никак не ваши знания, которые мы вам дадим, они-то как раз будут весьма увеличивать ваши шансы на получение прибыли в каждой сделке.

- Где обучиться скальпингу?

Прямо тут

- Почему я должен пройти обучение скальпингу?

Потому что вы научитесь многому, многое узнаете и избежите года-двух самостоятельных мытарств.

- Что я получаю во время и после обучения скальпингу?

Знания, опыт, реальный счет, меня в качестве товарища, ведь с курса ваше обучение только-только начинается. Сам всегда и всем отвечаю на вопросы и помогаю дельными советами. Уже три года.

Присоединяйтесь, будет интересно и познавательно, это дорога длинною в месяцы и годы!

Контакты автора

Вы можете найти и напасть на меня в социальных сетях:

Всем спасибо за внимание!

Всегда ваш, Клевцов Антон, трейдер компании United Traders.

О скальпинге и о других способах торговли внутри дня на answr.pro

Скальпинг — изначально значит “скальпировать, снимать скальп”. Это сверхточный вход в сделку с риском в несколько пунктов (минимальным риском) и большим потенциалом, в разы превышающим риск. Данный стиль торговли часто путают с пипсовкой — супербыстрыми сделками, которые часто не достигают даже одной минуты. Но это не одно и то же.

Скальпер в течение дня совершает большое количество сделок, делая максимально точные входы и удерживая позицию столько, сколько этого требует поставленная цель, в зависимости от импульса и ситуации.

Что нужно знать про скальпинг?

- Чем меньше вы находитесь в сделке, тем меньше вы рискуете. Это аксиома скальпинга. С другой стороны, чем меньше вы находитесь в сделке, тем меньше зарабатываете. Это обратная сторона скальпинга.

- Скальперы спокойно спят ночью, потому что не оставляют позиции в рынке и не зависят от того, что будет на следующий день: начнется ли война, выйдут ли серьезные экономические новости и т.д.

- С точки зрения выживания в рынке дольше всех живут скальперы. Каждые 2-3 года происходит “обнуление”, когда в результате кризиса с рынка уходят многие инвесторы, интрадей- и свинг-трейдеры. Но скальперов кризис не страшит. Им все равно, куда движется рынок, они зарабатывают на любых движениях, присоединяясь к сильной стороне. Нередко для скальперов кризис — это время бешеных заработков и, когда трейдеры, торгующие в других стилях, теряют огромные деньги, скальперы просто следуют за паникой или эйфорией, создавая себе финансовую подушку на год вперед. Иными словами, профессиональный скальпер зарабатывает на убытках других участников рынка.

- За счет того, что скальперы не переносят сделки через ночь, они могут в одной сделке рисковать куда большими суммами и большими процентами от депозита, увеличивая тем самым свою доходность.

- Профессиональный скальпер не может потерять свой депозит. Система риск-менеджмента профи подразумевает под собой запасной депозит или даже несколько запасных депозитов. Это как запасной меч, который скальпер может достать “из кладовки” в случае потери и снова пойти рубиться в рынок.

Про доходность скальперов

Доходность скальперов исчисляется сотнями и тысячами процентов. Для профессионального скальпера совершенно обычное дело — заработать за год 250% и более от своего депозита. Например, за год с 5 000 рублей скальпер может спокойно сделать миллион. Это показали даже наши турниры по трейдингу, где самым лучшим результатом стал — 93 000% годовых. Какой инвестор может похвастаться такими успехами?

Даже если скальпер ставит перед собой минимальную цель — 1% в день, то он за год все равно делает в разы больше любого инвестора. И это при том, что, вопреки распространенному мнению, скальперы рискуют меньше, чем любые другие трейдеры. Из-за того, что они проводят в сделке очень ограниченное количество времени, их риски находятся под контролем. Если в рынке ему что-то не понравилось, он тут же закрывает позицию.

В проп-компании максимальный риск скальпера — это 20% от депозита в день, но и заработок может доходить до тех же процентов.

Кроме того, если посмотреть статистику по компании, то у среднего скальпера из 20 торговых сессии 14-16 в плюс, а 4-6 в минус. Это лучше, чем у интрадей- или свинг-трейдеров.

Скальпинг — это казино?

Нет, скальпинг — это не казино, не лотерея, а профессиональный подход. Это методология. Это математика. Это анализ. Это не просто “купил-продал”, а постоянное наблюдение за рынком, попытка понять и разгадать его поведение. Скальперы умеют читать те закономерности, которых не видят другие участники. Они смотрят на свои инструменты и знают их слабые и сильные стороны, изъяны, на которых можно заработать.

Какие главные сложности в скальпинге?

Скальпинг как спорт. Скальпер должен постоянно быть в форме — дисциплинированным, собранным, отдохнувшим, способным быстро ориентироваться в рынке и реагировать на ситуации здесь и сейчас. Он должен постоянно тренироваться, каждый день вести дневник, изучать свою статистику, анализировать прошлые сделки и стараться улучшать свои результаты.

Если скальпер действует именно так, то он увеличивает свой вес и торговый объем. И так неделя за неделей, пока он не станет настоящим профессионалом. Но если трейдер не готов обучаться и работать над собой, то его результаты будут посредственными, а кто-то даже потеряет свой депозит, рассчитывая исключительно на удачу.

Можно ли обучиться скальпингу?

Ему не просто можно, ему стоит обучиться трейдеру, особенно на первых этапах становления. Потому что скальпинг с логической точки зрения — это возможность довольно быстро получить нужный опыт, потому что он позволяет совершать большое количество повторений.

Представьте, что чтобы научиться торговле, вам нужно совершить 1000 сделок. Инвестор, который делает 1-2 сделки в неделю, потратит на свое образование от 500 до 1000 недель. Скальпер же может совершить такое количество сделок за месяц, заметно ускорив процесс обучения торговле.

Видим ли мы это на примерах? Да, видим.

Совсем недавно мы запустили авторский курс “Практический скальпинг” от Антона Ситаша. Обучение длится ровно месяц, ученики торгуют с преподавателем по 2 часа во время утренней и дневной торговых сессий, а это 80 часов торговли в месяц, за которые ученики совершают сотни сделок и удваивают свои депозиты.

Все обучение проходит в прямом эфире, где преподаватель в моменте совершает сделки, подробно объясняя, что он делает, куда смотрит, где будет ставить стоп-лосс, где будет доливаться в позицию или выходить из нее. Каждую сделку ученик может повторить самостоятельно, получая по факту сигнал от опытного трейдера.

Сам Антон — скальпер, который стабильно торгует и живет с рынка. За 8 месяцев торговли во время турнира 2021 года он сделал максимальную доходность в своей весовой группе, доказав всем, что он действительно крутой скальпер. Он как хороший гроссмейстер в шахматах, который знает все возможные ответы на любые ходы в его сторону. В шахматах все комбинации, все этюды уже сыграны. Так и в скальпинге. Все уже сыграно, все известно. Дальше все зависит от вашей усидчивости и готовности изучать рынок.

И сейчас мы объявляем набор на следующий поток курса “Практический скальпинг”. Он стартует 14 июня. Мы ждем на нем всех, кто уже начал торговлю и хочет значительно улучшить свои результаты не за какой-то неопределенный срок, а за месяц обучения и постоянной торговли. Курс очень интенсивный, основан на практике, а не на теории, что очень важно для скальперов. Сколько бы вы не изучали теорию, пока вы не начнете совершать сделки, вы не научитесь скальпировать и не начнете торговать в плюс.

Как присоединиться к курсу?

Просто заполните заявку на сайте https://schoollive.ru/obuchenie/scalping/ и с вами свяжется куратор, который расскажет все подробности и поможет присоединиться к следующему потоку обучения.

Ну, и для всех, кто читает эту статью мы предусмотрели промокод 2022, который дает скидку в 20% на покупку курса. Воспользуйтесь им во время заполнения заявки на сайте.

Подходит ли курс для новичков?

На каждом курсе у нас работают 2-3 преподавателя, которые работают с новичками и помогают разобраться, например, с базовыми настройками привода, учат совершать первые сделки. Но все же, с точки зрения логики, лучше, когда вы до старта курса получите хотя бы поверхностные знания о трейдинге: посмотрите наши прямые эфиры, несколько уроков по скальпингу, попрактикуетесь 2-3 недели на самых дешевых инструментах. Так вам будет проще понимать текущую ситуацию на рынке.

Главные заблуждения о скальпинге

- Скальпинг — это очень нервно. Это постоянный треш и напряг.

Нервы в скальпинге появляются в том случае, когда трейдер торгует неопределенности. Настоящий скальпинг — это просто математика. Если вы уверены в каком-то событии, которое подтвердило себя на протяжении какого-то количества повторений, то у вас будет положительный результат. Неуверенность и волнение всегда появляется, когда трейдер начинает бессистемно и хаотично долбить рынок, как дятел, покупая лотерейные билеты в надежде рано или поздно выиграть.

Профессиональный скальпер хладнокровен, как удав. Это большое заблуждение, что скальперы — это истерики, которые торгуют под металл. В хаосе волатильности, резких новостных движений можно просто утонуть, если постоянно торговать на эмоциях.

Скальпинг становится очень скучным занятием, если вы торгуете профессионально и каждый день приходите на рынок для того, чтобы забрать свою норму и уйти.

- Скальпером нельзя быть долго, ведь все скальперы рано или поздно сливают.

Мы еще раз повторимся, скальпинг — это не лотерея. Если вы торгуете с умом, учитывая риски, то вы не можете лишиться депозита. Но ! скальпер может эволюционировать.

Почему многие трейдеры начинают со скальпинга? Потому что этот стиль торговли позволяет довольно быстро увеличить маленький капитал. После этого скальпер может перейти в другой статус — стать интрадейщиком или свин-трейдером, или передать деньги в управление другим скальперам, и так далее. Но вы также можете остаться скальпером и продолжить зарабатывать на этом при желании.

Например, этот путь выбрать Антон Ситаш. Он продолжает скальпировать, показывая стабильный ежедневный профит на протяжении длительного периода. Он не просто раскачал депозит, но начал жить с рынка, каждый месяц выводя с депозита деньги как зарплату.

Как видите, этот путь тоже реален. Все зависит от самого трейдера.

Статистика компании Live Investing

Мы постоянно следим за скальперами внутри компании и собираем статистику их доходности. За прошлый год с помощью турниров нам удалось доказать, что скальперы могут зарабатывать много и стабильно.

Есть общая статистика, которая гласит, что только 5% трейдеров из 100% зарабатывают на бирже. В 2021 году мы увидели, что внутри компании зарабатывает 32% трейдеров из 100%. Это уже в разы лучше официальной статистики.

Улучшить статистику компании можно, если оставлять торговать только доходных скальперов, но тогда у новичков не будет шанса. Трейдер не может быть с первых дней доходным. Нужно время и образование. И если его вырастить и обучить, он может показать прекрасные результаты.

Именно для этого мы создали Школу Трейдинга. Именно для этого запустили курс только по скальпингу. И мы знаем, что это уникальный продукт, которому нет аналогов, потому что внутри курса трейдер-преподаватель обучает не на истории, а ежедневно совершает сделки и показывает свою торговлю ученикам в прямом эфире. Это добавляет тот эмоциональный фон, которого так не хватает на тех курсах, где обучение происходит на истории.

Антон Ситаш, преподаватель курса, заранее обозначает некую точку координат в рынке и объясняет, как будет выглядеть ситуация, в которой он совершит сделку. И как только ситуация назревает и подтверждает его версию, он тут же входит в сделку, выставляет стоп-лосс, тейк-профит и закрывает сделку именно так, как планировал. То есть фактически преподаватель берет ученика за руку и проводит через все повороты, попутно объясняя, что нужно сделать, где притормозить или ускориться. Это режим LIVE. Это настоящий скальпинг.

А каким стилем торгуете вы?

Скальпинг

Интрадей

Свинг

Инвестирование

Я — алготрейдер

Показать результаты

Переголосовать

Проголосовать